Я прошла ваш курс по инвестициям и еще кое-где изучала информацию. В итоге что-то стало понятно, но в целом картина даже немного запуталась в плане диверсификации по видам вложений и валют.

Неясно, как планировать бюджет на инвестиции. Сейчас план примерно такой: 10% дохода я отправляю на формирование подушки, а 20% — на инвестиции. Как правильно диверсифицировать подушку? И как лучше сформировать портфель? Из чего он должен состоять?

Вы приводили пример портфеля, который годится для начала. Получается по 4% дохода на инструмент:

- FXUS — акции американских компаний;

- SBMX — крупнейшие российские компании;

- FXDE, FXCN или FXJP — любой фонд, который инвестирует в экономику не России или США;

- FXMM — векселя казначейства США;

- FXRU — валютные облигации российских корпораций.

Если делить портфель не только на пять инструментов, но и на три валюты, как в вашем примере, то получается какая-то подозрительная дробность. Или это нормально?

Формировать подушку безопасности и портфель ценных бумаг рекомендуется поэтапно: сначала накопить необходимую подушку, затем приступать к инвестированию. Иначе в случае форс-мажора вы остаетесь без полноценной страховки: например, подушка еще не накоплена, а портфель ценных бумаг ушел в минус.

Расскажу подробнее, где хранить подушку и как диверсифицировать капитал.

Инвестирование при неполной подушке

Психологически комфортно начинать инвестировать, когда подушка безопасности уже сформирована. Но если вы готовы рисковать, то можно действовать и по указанной схеме: откладывать 10% на подушку, а 20% инвестировать. В таком случае накопить подушку размером в три зарплаты удастся за 2,5 года.

В свой инвестиционный портфель при этом необходимо приобретать ликвидные инструменты — те, по которым проходит большой внутридневной объем торгов. Это должны быть бумаги первого эшелона — тогда в биржевом стакане всегда будут покупатели, и при необходимости вы сможете быстро продать актив.

Также есть смысл начинать с консервативных инструментов, например облигаций, и переходить к более рисковым по мере накопления подушки. Консервативные инструменты менее волатильны. Они реже и не так сильно уходят в просадку, а значит, если экстренно их обналичивать, вы вернете капитал с минимальными потерями.

Если приобретаете ценные бумаги на ИИС, помните: на то, чтобы закрыть счет и вывести деньги, необходимо время — до месяца в зависимости от брокера. Если досрочно закрыть счет, когда вы владели им менее трех лет, теряются льготы по ИИС, а полученные налоговые вычеты придется вернуть. Поэтому, пока вы не накопили подушку безопасности, имеет смысл держать часть активов на обычном брокерском счете.

Как хранить подушку безопасности

В случае с финансовой подушкой у нас нет задачи извлекать прибыль. Главное тут — возможность обналичить деньги в любой момент. Поэтому лучшее решение, чтобы ее хранить, — банковский вклад или карта с процентным остатком.

При этом банковские вклады до 1,4 млн рублей застрахованы со стороны государства, поэтому сумму можно хранить в одном банке.

Проценты по вкладам, которые вы будете получать, в какой-то мере компенсируют действие инфляции. На декабрь 2020 за неполный год в России официально она составляет 3,32%, долларовая — 2,28%.

Подушку можно как держать в рублях, так и диверсифицировать по валютам — это поможет защитить ее от девальвации.

Девальвация — это обесценивание одной валюты по отношению к другой. Обычно деньги развивающихся стран обесцениваются по отношению к валютам развитых. Рубль не исключение. В 2020 году он потерял в цене 20% по отношению к доллару. Девальвация в конечном счете приводит к удорожанию зарубежных товаров, а также местных продуктов с импортной составляющей. Поэтому покупательная способность рублевого капитала со временем падает.

Допустимо держать всю подушку в рублях, ведь ее назначение — покрыть базовые расходы. Импортная составляющая здесь сведена к минимуму — покупательная способность подушки особо не пострадает. Вы приобретаете продуктовую корзину за рубли, и обесценивание рубля не так сильно скажется на вашей способности что-то купить, как если бы вы копили сумму для поездки за границу. Потери от инфляции компенсируют проценты по вкладу.

Но чтобы совсем не думать о девальвации, надежнее хранить сумму пополам в рублях и валюте, например в американском долларе. Тогда, какие бы движения ни происходили в валютной паре «рубль — доллар», покупательную силу вашего капитала это не затронет.

Если говорить о диверсификации в равных пропорциях по трем валютам — рублю, доллару и евро, — фактически это будет означать следующее: треть суммы у вас хранится в рублях и две трети — в твердых валютах. Колебания пары «доллар — евро» незначительны — в пределах 10% за последние девять лет. А вот падение рубля в тот же период составило 138%.

На финансовой подушке мы не пытаемся зарабатывать, и главным фактором является стабильность. Поэтому валютная диверсификация тремя валютами должна выглядеть так: 50% — в рублях, по 25% — в долларах и евро.

Диверсификация инвестиционного портфеля

Разбивка портфеля производится по разным критериям. Вот некоторые из них:

- по инструментам: например, облигации, акции, золото, коммодити, недвижимость;

- по типам облигаций: государственные, муниципальные, корпоративные, они также могут быть с переменным или постоянным купоном, и т. д.;

- по дюрации облигаций: долгосрочные — от 10 лет, среднесрочные — от года до 5—10 лет, краткосрочные — до года, ультракороткие — до 3 месяцев;

- по общему количеству эмитентов. Если речь об отдельных акциях, в портфеле желательно иметь не менее 20—30 компаний. Если используете ETF, то этот момент неактуален;

- по деятельности компаний, а именно по секторам и отраслям;

- по разным экономикам. Если речь о компаниях, где эмитент зарегистрирован и ведет свою основную деятельность. Когда мы говорим о портфеле ценных бумаг, именно под этим пунктом обычно и подразумевается валютная диверсификация.

Рассмотрим пример портфеля:

- FXUS — акции американских компаний.

- SBMX — крупнейшие российские компании.

- FXDE — фонд, который представляет экономику другой страны, помимо России и США. Для примера возьмем Германию.

- FXMM — векселя казначейства США.

- FXRU — валютные облигации российских корпораций.

Здесь два класса активов: облигации и акции. Из облигаций у нас есть краткосрочные государственные облигации США — FXMM, а также корпоративные долговые бумаги 27 российских эмитентов — FXRU. В фонде FXUS 500 компаний, которые охватывают 80% экономики США, — это значит, что у нас есть полноценная диверсификация по секторам и отраслям. В FXDE — 45 немецких бумаг, в SBMX — 42 российских эмитента с уклоном на сырьевые отрасли.

Валютная диверсификация при этом будет такой: рубль, доллар и евро. Даже с учетом того, что все перечисленные фонды вы можете купить за рубли и в портфеле они будут отражаться в рублях.

Это принципиальный момент. Важно, не за какую валюту вы покупаете фонд, а какие бумаги находятся в его корзине. Состав любого фонда можно посмотреть на его сайте.

Например, фонд FXUS — акции американских компаний — котируется на Московской бирже в рублях и долларах. Его можно купить за любую из этих валют, но актив долларовый. Если вы покупаете FXUS за рубли и, например, рубль девальвировался на 10%, то в вашем портфеле этот актив подорожает в рублях на то же значение. Ведь FXUS — это только оболочка, а внутри него Apple, Microsoft, Intel и т. д.

Когда речь идет о фондах, нужно учитывать, осуществляют ли они валютное хеджирование. Это означает, что фонд своими силами компенсирует колебания валютной пары. Если доллар подорожает или подешевеет, это не скажется на котировках такого инструмента.

Например, фонд FXMM долларовый, но с рублевым хеджированием. Это значит, что на самом деле его надо считать как рублевый актив, хотя внутри него долларовые инструменты. Если посмотреть на график такого фонда, то его движение окажется ровным в течение всего времени, несмотря на колебания доллара по отношению к рублю.

Если же взять фонд FXTB — аналог FXMM, у которого тот же набор активов, но без рублевого хеджирования, то его график будет зависеть от пары «доллар — рубль».

Таким образом, FXTB — это долларовый актив, а FXMM — рублевый, несмотря на идентичную корзину инструментов. Поэтому при валютной диверсификации портфеля нужно брать в расчет хеджирование у ETF.

Вернемся к нашему портфелю:

- FXUS — американские акции. Это долларовый актив, несмотря на то что его можно купить в рублях.

- SBMX — акции российских компаний, то есть рублевый актив.

- FXDE — бумаги в евро, несмотря на то что фонд можно приобрести за рубли.

- FXMM — векселя казначейства США, то есть долларовые бумаги, но так как у фонда рублевое хеджирование, то это рублевый актив. Если заменить на аналог FXTB, это будет долларовый актив.

- FXRU — долларовые облигации российских эмитентов. Это долларовый актив. Если заменить на аналог FXRB с рублевым хеджированием, то получится рублевый актив.

Допустим, вы формируете портфель из пяти указанных фондов в равных пропорциях — по 20%. Покупать их лучше сразу за рубли, чтобы не терять на комиссиях при конвертации в доллары и евро. Несмотря на то что все активы в портфеле будут отображаться в рублях, реальная разбивка по валютам будет такая: 40% — рубль, 40% — доллар и 20% — евро. Таким образом, рубль к твердым валютам будет размещен в пропорции 40/60.

В случае с инвестиционным портфелем рублевую долю можно сократить еще сильнее, тогда потенциал доходности портфеля будет выше.

Что еще важно знать о диверсификации портфеля

Валютная диверсификация не всегда определяется разбивкой по странам резидентства того или иного эмитента. И нужно учитывать характер бизнеса компании. Поэтому не все так однозначно.

Например, если взять акции компании «Сургутнефтегаз», то по всем признакам это рублевый актив, а по факту — квазидоллар, ведь на балансе компании числится порядка 50 млрд долларов. Таким образом, котировки бумаги коррелируют с курсом доллара.

Кроме того, у многих российских компаний есть листинг, или они представляют свои депозитарные расписки на зарубежных биржах. Можно купить, к примеру, «МТС» как за рубли — MTSS, так и за доллары — MBT. В первом случае это можно считать рублевым активом, во втором — долларовым.

Что в итоге

Комфортнее инвестировать, когда подушка безопасности полностью сформирована. Но допустимо инвестировать и параллельно с накоплением подушки, если осознавать риски.

Финансовую подушку лучше всего хранить в максимально ликвидном инструменте — на банковских счетах. В этом случае сумма до 1,4 млн рублей застрахована.

Подушку можно держать в рублях, но максимально безопасно — в рублях и твердой валюте в пропорции 50/50.

Для инвестиционного портфеля диверсификация по валютам фактически означает разделение по экономикам — в активы какой страны вы вкладываетесь. При этом необходимо брать в расчет специфику бизнеса компании.

ETF можно приобретать в разных валютах, но важно обращать внимание, в какой валюте выражены активы внутри него.

Использование бюджетирования в компании позволяет планировать и контролировать эффективность использования ресурсов компании, согласовывать деятельность различных подразделений внутри компании, контролировать их вклад в достижение целей и выполнение задач компании. Если компания использует проектный подход к деятельности, то для получения полной информации необходимо организовать как раздельный сбор фактических показателей, так и осуществлять планирование по каждому проекту отдельно для корректного расчета финансовых показателей каждого проекта и компании в целом.

Бюджетирование проекта: понятие и виды

Под проектом понимается совокупность мероприятий, объединенных целью и имеющих выделенный бюджет. Проекты в компании могут подразделяться на два вида:

- внешние (операционные) – проекты, выполняемые в рамках договоров с Заказчиками.

- внутренние (инвестиционные) – проекты, направленные на внутреннюю оптимизацию, осуществляемые за счет капитальных вложений.

Совокупность внутренних проектов – представляет собой Инвестиционный бюджет.

Для проектного типа бизнеса характерно одновременное выполнение нескольких операционных (текущих) проектов, с помощью которых компания генерирует маржинальную прибыль. К проектно-ориентированными компаниями можно отнести:

- Строительные

- Юридические

- Консалтинговые

- Инжиниринговые

- ИТ компании по внедрению и разработке ПО

- Компании по разработке дизайна и др

В учетной политике управленческого учета таких компании необходимо учитывать особенности проектной деятельности. При этом составление корректных бюджетов может быть довольно сложным процессом, включающим в себя несколько этапов подготовки бюджетов отдельных проектов и их консолидацию, согласование бюджетов на различных уровнях организации.

В случае бюджетирования инвестиционных (внутренних) проектов необходимо учитывать то, что они определяют развитие компании, и поэтому требуют особого внимания для эффективного управления затратами компании. Зачастую отследить их влияние достаточно проблематично за счет включения таких затрат в текущие производственные расходы и отсутствия прямой зависимости между платежами по инвестиционной и ростом активом кампании. Для оптимального управления такими проектами необходимо помимо бюджета проекта составлять бизнес – план, который покажет взаимосвязь целей и задач проекта, маркетингового анализа и сумм бюджетов.

В рамках текущей статьи мы будем рассматривать внешние (операционные) проекты, так как формирование Инвестиционного бюджета имеет свои особенности. Но требования, предъявляемые к бюджетам операционных проектов, применимы и к инвестиционным проектам.

Составляющие бюджета проекта

Бюджет доходов и расходов проекта определяет его прибыль и стоимость для компании. Основой для составления бюджета проекта являются договоры с Заказчиком и смета затрат на выполнение проекта. Структура бюджета проекта подразумевает две составляющие – доходы и расходы, которые планируются с учетом сроков их актирования в соответствии с договорами. Доходные и расходные части должны декомпозироваться по статьям доходов и расходов (затрат).

Чтобы точно спрогнозировать прибыль проекта расходная часть проекта обычно имеет большее количество статей и других аналитик, так как она включает как прямые затраты – труд персонала, материалы и услуги, так и различные косвенные расходы.

Под оценкой стоимости проекта подразумевается смета расходов, распределенная по периодам времени, которая включает в себя:

- Операционные расходы

- Управленческие расходы

- Накладные расходы

- Резерв на непредвиденные расходы

Операционные расходы проекта

В состав операционных расходов входят затраты на ресурсы, обеспечивающие выполнение работ по проекту:

- Затраты на приобретение материалов, оборудования

- Затраты на субподрядчиков

- Прямые затраты на оплату труда

Управленческие расходы

Затраты, связанные с управлением проектом, поддержкой его функционирования, но которые не могут быть отнесены к конкретным работам и задачам. Данные затраты относятся ко всему проекту в целом:

- Управление и организация выполнения проекта

- Обучение сотрудников и сертификация работ

- Командировки

- Обслуживание и эксплуатация текущего оборудования

Накладные расходы

Накладные расходы – это расходы, которые невозможно определить напрямую в какой-либо проект, однако они сопровождают производственную деятельность. Такие расходы необходимо распределять между проектами. Существует несколько вариантов решения, одни из самых часто используемых:

- Отдельное бюджетирование накладных расходов и списание этих расходов на общий финансовый результат;

- Использование коэффициентов распределения накладных расходов;

- Определение ставки возмещения основных работников с учетом накладных расходов. Ставка позволяет распределить накладные расходы на проекты, пропорционально затраченному на них времени. При этом ставка может отличаться для разных групп сотрудников;

- Использование внутреннего субподряда. Для этого между подразделениями компании устанавливаются трансфертные цены, которые могут определятся по рыночной цене за аналогичные работы или по величине затрат на оплату труда с учетом коэффициента на покрытие накладных расходов.

Резерв на непредвиденные расходы

Резерв позволяет допускать небольшие отклонения по расходам на проект, при этом размер резерва необходимо рассчитывать для каждого возможного риска. Крайне нежелательно использовать резерв в виде постоянного процента от выручки или себестоимости, так как в таком случае резерв уже не обосновывается ни объективными обстоятельствами, ни реальным положением дел в проекте. Резерв по проекту должен отражать реальные риски, которые могут возникнуть при реализации проекта.

Подробный бюджет проект в примере

Разработка бюджета проекта

Составление бюджета проекта должно начинаться как можно раньше. Оценка рентабельности проекта должна происходить с момента оценки проекта и подготовки ТКП. Такие бюджеты составляются с большой долей погрешностей, необходимым резервом и достаточно укреплено, чтобы передать только смыл предстоящих работ и задач по проекту. Затем, по мере уточнения требований, бюджеты детализируются по более мелким статьям бюджета, выбираются поставщики и субподрядчики, согласуются условия их договоров.

Окончательный бюджет составляется после заключения договора с заказчиком, определения всех необходимых работ и формирования всех затрат с учетом времени, которое дается на выполнение проекта.

После согласования и утверждения такой бюджет дает старт проекту. Все стадии бюджетного процесса при выполнении проекта можно свести в таблицу.

Соотношение бюджетов и стадий выполнения проекта

|

Проект |

Бюджет |

|---|---|

| Подготовка ТКП, оценка проекта | Предварительный бюджет — укрупненные статьи, приблизительная оценка |

| Заключение договора, старт проекта | Полный бюджет проекта – детально проработанный бюджет, затраты и доходы распределены в соответствии с календарным графиком и этапами выполнения проекта |

| Выполнение проекта | Корректировочный бюджет — периодический анализ отклонений выполнения проекта, уточнение рисков реализации проектов. При сильном изменении показателей проекта по доходам или прибыли необходимо переутверждать бюджет |

| Окончание проекта | Финальный отчет по реализации проекта, отчет по достижению KPI проекта |

Необходимо закрепить в учетной политике управленческого учета обязательное согласование бюджета проекта каждой стадии проекта. Этап согласования должен включать в себя подготовку обосновывающей информации. Обоснование бюджета заключается в анализе, являются ли указанные затраты в бюджете необходимыми и достаточными для выполнения проекта. Финансовый департамент производит оценку каждой статьи на основании текущих рыночных цен на сопоставимые услуги или материалы, проверка корректности расчета накладных расходов и резервов.

После проверки бюджета производится анализ экономической эффективности и фиксация ключевых показателей проекта: выручка, прибыль и рентабельность. Для утверждения бюджета проекта, необходимо убедиться, что данные показатели соответствуют целям компании, а сам проект реализуется с максимальной эффективностью при указанных затратах.

Если проект предполагает сложную структуру себестоимости и взаимодействие нескольких подразделений желательно дополнительно проводить анализ чувствительности. Такой анализ позволяет оценить влияние тех или иных факторов на итоговые показатели проекта.

Расчет бюджета проекта

Бюджетирование проекта является сложным процессом, основывающимся на определенных правилах и взаимозависящих показателей. Для повышения точности расчета бюджета проекта могут использоваться различные программы автоматизации управленческого учета. В качестве инструмента автоматизации формирования бюджетов может использоваться программный продукт «WA: Финансист» — отдельный программный комплекс, включающий модули для автоматизации бюджетирования и управленческого учета.

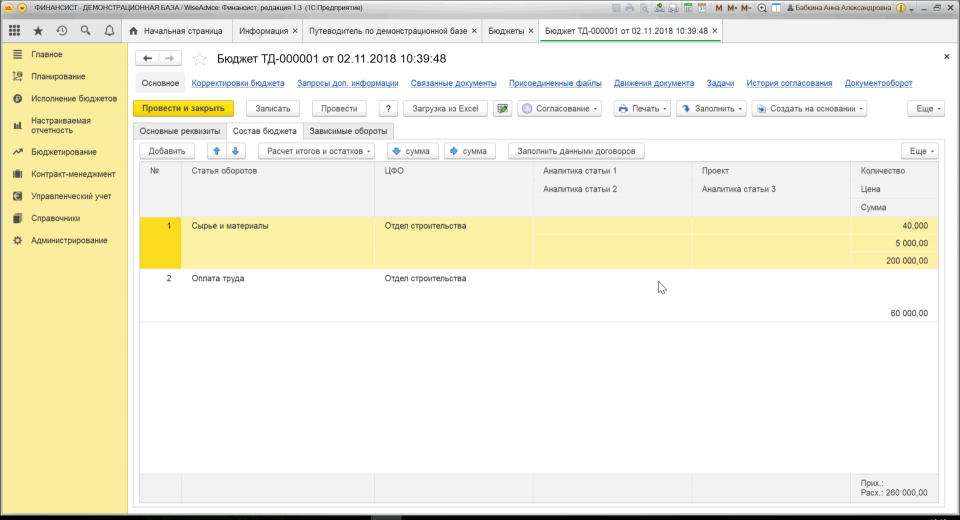

Данное решение позволяет с помощью специального документа «Бюджет» делать как предварительные расчеты, так и формировать итоговый бюджет проекта. В документе фиксируется планируемые прямые и косвенные затраты по статьям оборотов за период, продолжительность которого определяется периодичностью планирования проекта.

Рис.1 Создание документа «Бюджет»

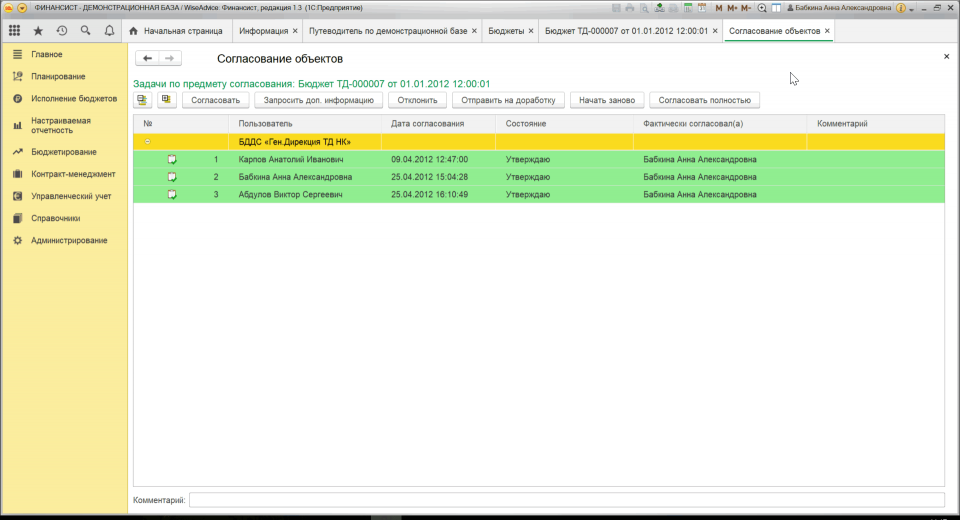

После ввода информации в документ происходит запуск автоматического согласования, которое позволяет провести процесс согласования для каждого вида проекта по различным маршрутам, в зависимости от показателей проекта. Кроме того, система при необходимости автоматически определяет, соответствует ли бюджет проекта бюджету верхнего уровня.

Рис.2 Согласование проекта

Система WA «Финансист» так же позволяет производить расчет экономической эффективности бюджета проекта.

Методы управления бюджетом проекта

После согласования бюджета проекта необходимо следить за тем, чтобы затраты проекта оставались в рамках бюджета, причем не только текущие, но и прогнозные. Для этого существуют несколько методик:

- Традиционный контроль стоимости.

Заключается в сравнение «план-факт» всех показателей проекта. Данный метод показывает текущее стоимостное отклонение выполнения проекта. - Метод освоенного объема.

Основное отличие от традиционного контроля стоимости в оценки текущего объема выполненных работ и расчета прогноза выполнения проекта.

Расчет освоенного объема выполняется в деньгах и позволяет оценить эффективность использования ресурсов проекта в соответствии с бюджетом проекта. Метод освоенного объема позволяет спрогнозировать основные ключевые показатели проекта до конца его срока выполнения.

#статьи

- 27 сен 2022

-

0

Как управлять бюджетом проекта: пошаговое руководство

Рассказываем, зачем нужен бюджет проекта, как его создать и контролировать.

Кадр: фильм «Похищение Фредди Хайнекена»

Обозреватель Skillbox Media по маркетингу и IT. С 2015 года работает с SEO, таргетированной и контекстной рекламой. Писала для Skypro, Yagla и Admitad.

Соблюсти план проекта, завершить его в срок и уложиться в бюджет — ключевые задачи проектного менеджмента. Но по данным исследования консалтинговой компании Wellingtone, только 34% организаций всегда соблюдают бюджет.

Мы перевели пошаговое руководство по управлению бюджетом проекта от Monday.com — разработчика сервиса для совместной работы над проектами.

Если вы с трудом удерживаете расходы по проекту в рамках бюджета, то это руководство для вас. В нём мы пошагово разберём, как составить эффективный бюджет проекта, и дадим практические советы.

- Что такое бюджет проекта

- Что включает в себя бюджет проекта

- Почему бюджет важен

- 7 шагов по созданию бюджета проекта и управлению им

- Коротко об управлении бюджетом проекта

- Как узнать больше о проектном менеджменте

Бюджет проекта — это общая стоимость задач, мероприятий и расходных материалов, нужных для выполнения проекта. Заинтересованные стороны и участники проекта договариваются ориентироваться при работе на это значение.

Также бюджет проекта — документ, в котором указано, на какие задачи пойдут выделенные деньги. Благодаря этому плану менеджеры и заинтересованные стороны могут отслеживать и контролировать расходы на проект.

Бюджет должен быть составлен до начала работы над проектом. После запуска бюджет увеличить не получится, если не изменятся требования к проекту.

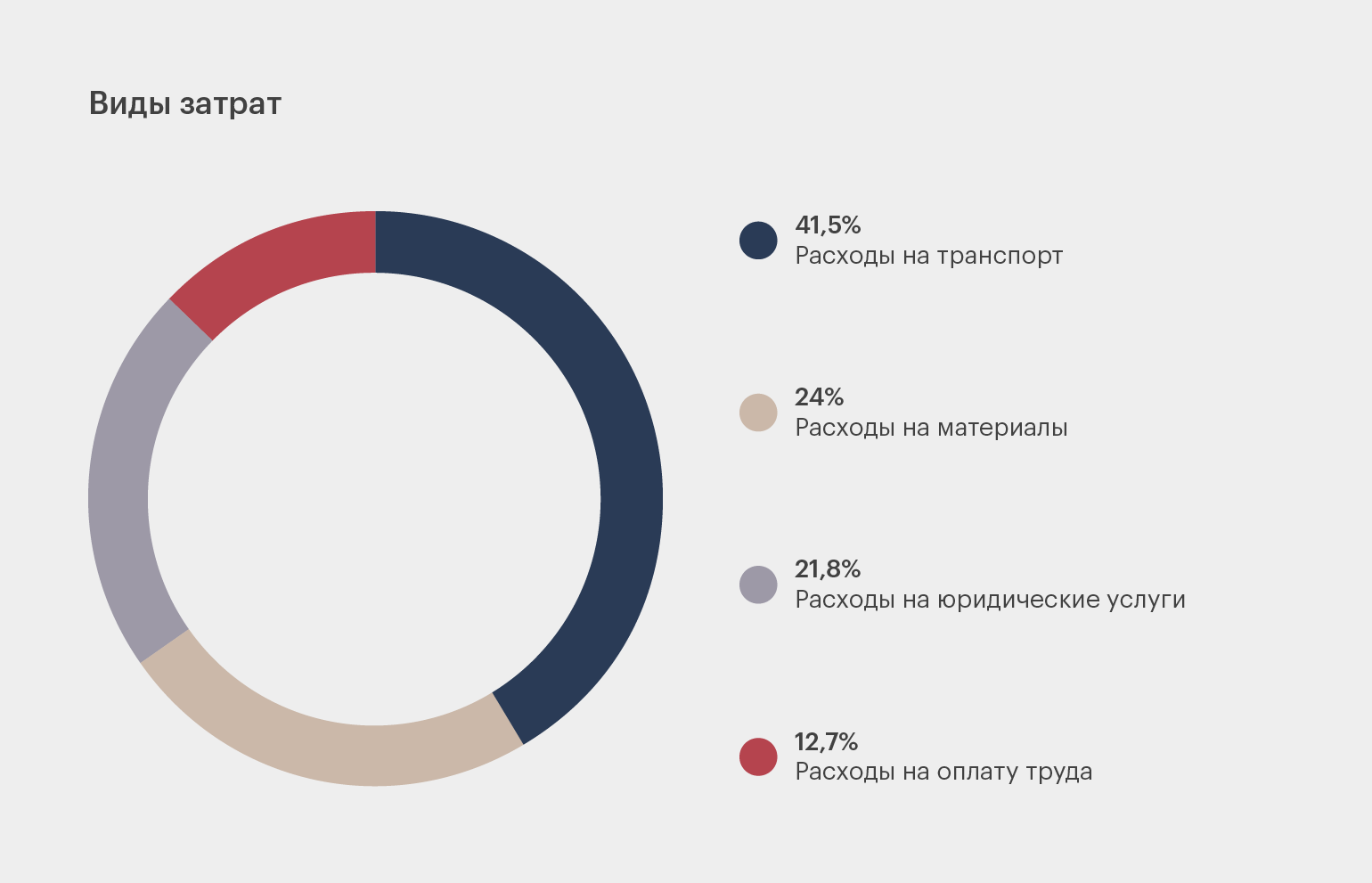

В бюджете проекта отражены группы необходимых расходов. Чтобы получить их, сначала все расходы делят на крупные категории (как на диаграмме ниже). Но этого уровня детализации недостаточно, поэтому дальше каждую из них разбивают на подкатегории.

Данные: Monday.com. Инфографика: Майя Мальгина для Skillbox Media

В проектах обычно есть следующие статьи расходов:

- расходы на оплату труда — зарплаты, пособия и налоги;

- расходы на оборудование, программное обеспечение и другие материалы для проекта;

- расходы на транспорт и логистику;

- расходы на исследования и консультации экспертов, аналитиков, юристов;

- расходы на обучение — курсы, конференции, тренинги по навыкам или инструментам.

В разных проектах расходы распределяются по категориям неодинаково. Расходы на материалы в бюджете строительного проекта будут выше, чем в проекте слияния или поглощения компаний. В проекте по внедрению технологии на обучение сотрудников выделят больше денег, чем на зарплаты инженеров.

Бюджет проекта может быть объёмным документом со сложной структурой. Но благодаря высокому уровню детализации можно создать точный бюджет, которому удобно следовать.

Бюджет проекта обеспечивает прозрачность коммуникации между командой проекта и заинтересованными в нём сторонами.

При реализации проекта бюджет позволит отслеживать, как фактические затраты соотносятся с планом, и доносить эту информацию до заинтересованных сторон. А если требования к проекту меняются, в бюджете отражают соответствующие затраты.

Также бюджет проекта важно вести, потому что:

- Бюджет показывает прогресс проекта. По мере работы над проектом в бюджете отражают, какие задачи уже выполнены и сколько на них потрачено.

- Бюджет помогает получить финансирование. Все заинтересованные в проекте люди могут увидеть в бюджете, как будут использованы вложенные деньги.

- Бюджет помогает команде сосредоточиться на работе над проектом, так как расходы уже спланированы.

- В бюджете есть данные о том, сколько реально стоили уже завершённые части проекта. Это позволяет точнее спланировать будущие расходы.

24% руководителей проектов считают, что нереалистично составленный бюджет приводит к проблемам — например, к повышению расходов. Чтобы успешно управлять финансами проекта, лучше не торопиться и составить точный бюджет.

Существует несколько методов создания бюджета. В статье используются рекомендации по составлению бюджета проекта из PMBok.

Шаг 1. Обдумайте этапы, задачи и объём необходимых для проекта ресурсов. Прежде чем планировать затраты, нужно точно знать, что именно потребуется сделать в рамках проекта.

Посмотрите на план проекта и определите, какие в нём будут этапы и задачи, какие действия нужно выполнить. Можно пообщаться с командой проекта и с заинтересованными сторонами, чтобы убедиться, что у всех одинаковые планы.

Собирайте всю информацию в сервисах для совместной работы — например, в Notion или Monday Workdocs. В них можно систематизировать мнения участников и сформировать представление о целях проекта.

Изображение: Monday.com

На первом этапе планирования бюджета не нужно оценивать реальные затраты. Просто составьте список всего, что потребует расходов.

Когда вы сформируете список, вы поймёте, на какие ещё вопросы вам нужно ответить. Может потребоваться, например, информация, какие ресурсы вам доступны и определён ли окончательный объём работ по проекту.

Чтобы составить точный бюджет, можно обращаться и к другим проектным документам — например, к реестру рисков и календарю ресурсов.

Шаг 2. Оцените бюджет проекта. Когда у вас будет список потенциальных затрат, приступайте к оценке стоимости всего проекта. Бюджет можно оценить двумя способами: «сверху вниз» или «снизу вверх».

При оценке «сверху вниз» устанавливают общий бюджет, а потом эту сумму распределяют на отдельные задачи и операции. При оценке «снизу вверх» сначала оценивают затраты на каждую задачу проекта, а потом складывают их.

Определите методику оценки. Можно рассчитывать стоимость всех составляющих проекта одним способом, а можно выбирать методы, отталкиваясь от типа задач.

Вот три распространённые методики оценки:

- Оценка по аналогии. В этом методе стоимость задачи определяют, опираясь на данные похожего проекта. Можно взять бюджет предыдущего проекта и скорректировать его под новые данные. Этот метод лучше всего подходит, если вы регулярно выполняете типовые проекты — например, устанавливаете или покупаете оборудование.

- Параметрическая оценка. В этом методе тоже используют данные предыдущих или аналогичных проектов. Но вместо сопоставления затрат на задачи одного типа здесь используют статистические методы и алгоритмы для расчёта значений переменных. Смета в этом случае основана на данных и более точна.

- Взвешенная трёхточечная оценка. По этому методу сначала определяется стоимость задачи в самом оптимистичном, самом пессимистичном и наиболее вероятном варианте, а потом рассчитывается средневзвешенное значение.

Какой бы метод вы ни выбрали, используйте самые новые данные из доступных. Учитывайте и другие факторы — например, ситуацию на рынке или потенциальные изменения в бизнесе.

Шаг 3. Утвердите бюджет проекта. Когда вы составите бюджет, вам нужно согласовать его с ключевыми участниками проекта.

Возможно, потребуется получить официальное одобрение от вашего руководства, но не менее важно согласовать бюджет с заинтересованными в проекте сторонами и финансовым отделом.

От них вы получите обратную связь по разным составляющим бюджета и сможете усовершенствовать его.

Шаг 4. Создайте трекер для отслеживания бюджета. В трекере этапы работы над проектом разбивают на задачи — и наблюдают, какие затраты на задачу были запланированы и сколько она стоила фактически. Это позволяет оценивать бюджет в режиме реального времени.

примечание

Для отслеживания бюджета проекта можно использовать «1C», «Битрикс24», Excel.

Если над проектом работает большая команда, для точности можно ограничить доступ к просмотру и изменению данных трекера: дать его только утверждённым участникам.

Шаг 5. Контролируйте бюджет проекта. Следите, как реальные затраты соотносятся с запланированными. Так вы сможете предвидеть, например, что объём работ придётся увеличить или что на проект может потребоваться больше денег. Если следить за бюджетом регулярно, у вас будет достаточно времени, чтобы скорректировать детали проекта и уложиться в план.

Шаг 6. Разработайте порядок изменения бюджета. Когда бюджет проекта утверждён, ваша цель как менеджера проекта — как можно точнее ему следовать. В большинстве случаев внести изменения в бюджет можно будет, только если объём или график проекта изменится по требованию бизнеса.

Но если изменения в объёме или сроках всё же возникнут, при перерасчёте бюджета нужно будет учесть все составляющие проекта, которых эти изменения коснутся.

Нужно также установить для команды порядок внесения изменений в бюджет. Например, создать форму запроса на изменения и настроить уведомления о новых сообщениях в ней для всех заинтересованных.

Шаг 7. После завершения проекта проанализируйте отчёт по бюджету проекта и сохраните его в архиве. При анализе оцените, что было сделано хорошо, а что не очень. Убедитесь, что фактические расходы точно отражены в отчёте, — это пригодится при составлении бюджета для будущих проектов.

Проведите анализ, даже если вы постоянно следили за изменениями бюджета в ходе работы. Только в 48% организаций анализируют бюджет после завершения проекта, а значит, в большинстве из них упускают важную для будущих проектов информацию.

- Бюджет проекта — это общая стоимость всех задач, покупок и мероприятий, связанных с проектом. Также это документ, который определяет, как общая сумма распределяется между отдельными задачами.

- В бюджете проекта расходы детализируются. Есть категории расходов на зарплаты, расходов на обучение, материалы, транспорт, исследования и консультации. В разных проектах деньги в бюджете распределяются между категориями по-разному.

- Бюджет нужен, чтобы получить финансирование: этого легче добиться, если все заинтересованные в проекте лица видят, на что будут потрачены деньги. Также бюджет отражает прогресс проекта и то, насколько эффективно расходуются деньги.

- Чтобы оценить бюджет проекта и управлять им, сначала нужно понять, на какие задачи и расходные материалы вы будете тратить деньги.

- Когда вы определитесь с задачами, посчитайте, сколько денег уйдёт на выполнение каждой. Для этого можно использовать разные методы: оценку по аналогии, параметрическую оценку, средневзвешенную трёхточечную оценку.

- На протяжении всего проекта нужно отслеживать, как тратятся деньги. Если реальные расходы начнут превышать плановые, у вас будет время заметить и исправить это.

- После завершения проекта нужно проанализировать отчёт по бюджету. Полученные данные пригодятся при расчётах для будущих проектов.

- Перед запуском проекта важно не только составить бюджет. Нужно понимать, какие в проекте есть риски, чтобы заранее продумать, как справиться с возможными проблемами. Почитайте об управлении рисками в переводе лекции от Google.

- Также рекомендуем изучить гайд по управлению коммуникациями в проекте. Он поможет уложиться в бюджет и сдать проект вовремя.

- Не знаете, как организовать работу над проектом? Изучите методологии Kanban и Scrum.

- Если вы только собираетесь стать менеджером проектом и не уверены в своих знаниях, приходите на короткий курс Skillbox по управлению проектами. Вы научитесь планировать экономику проекта, формировать команду, запускать пилотные проекты и составлять стратегию развития проекта.

- Если вы планируете стать менеджером проектов, вам может пригодиться курс по менеджменту проектов. На курсе вы с нуля научитесь управлять проектом и его бюджетом, общаться с заказчиками, руководить командой и презентовать проекты.

Научитесь: Профессия Менеджер проектов

Узнать больше

Менеджмент • 04 апреля 2023 • 5 мин чтения

Как управлять бюджетом проекта, следить за счетами и заботиться о команде

В любом проекте расходы планируют заранее, но всё учесть невозможно. Менеджер проектов должен знать, как уложиться в утверждённый бюджет, если что-то пойдёт не по плану.

- Что такое бюджет проекта

- Составляющие бюджета проекта

- Методики формирования бюджетов проектов

- Этапы бюджетирования проекта

- Как управлять бюджетом проекта

- Совет эксперта

Что такое бюджет проекта

Бюджет проекта — это документ с планом всех затрат, которые нужны для реализации проекта. Например, чтобы создать IT-инфраструктуру организации, нужно нанять инженеров и специалистов по информационной безопасности, арендовать сервер или место в облачном хранилище, купить лицензии на программное обеспечение и рабочие станции для сотрудников.

Бюджет составляют и утверждают до старта проекта, позже заказчик может не согласовать корректировку итоговой суммы. Особенно если заказчик — это организация со строгим финансовым планированием без возможности увеличить уже утверждённые расходы на проект. Например, больница, школа или госкорпорация.

В этом случае исполнителям проекта придётся брать на себя незапланированные траты, что сократит их прибыль. Поэтому менеджер проекта, составляя бюджет, оценивает не только очевидные затраты, но и вероятные риски — ситуации, которые могут привести к дополнительным расходам. Эти расходы тоже закладываются в бюджет проекта.

На курсе «Менеджер проектов» студенты знакомятся с проектным циклом в заказной разработке, учатся вести переговоры с клиентом, оценивать объём и готовить план работ, осваивают навыки для работы по профессии и получают поддержку в трудоустройстве.

Зарабатывайте, управляя проектами

Освойте профессию с нуля за 6 месяцев, научитесь вести переговоры и строить отношения с клиентами. Пройдите бесплатную вводную часть курса «Менеджер проектов», чтобы попробовать себя в новой роли.

Составляющие бюджета проекта

В бюджете проекта нужно предусмотреть:

1. Расходы.

Чтобы посчитать расходы, нужно сначала собрать требования к проекту. Например, студии разработки заказали интернет-магазин. Менеджер проекта обсуждает с заказчиком список функций, которые должны быть в магазине. Например, автоматическая отгрузка со склада или интеграция с 1C CRM. Затем он идёт к разработчикам за оценкой — сколько часов нужно, чтобы реализовать каждую функцию.

Только после этого можно считать расходы. В них входит не только оплата услуг разработчиков, но и налоги, услуги бухгалтера, юриста, офисные расходы, оплата услуг тимлида и прочее.

Для реализации проекта может понадобиться закупить оборудование, арендовать помещения, оплатить командировки исполнителей или работу сторонних специалистов. Всё это нужно оценить и внести в бюджет заранее

2. Риски.

Это события, которые могут привести к дополнительным тратам. Например, в середине проекта уволился разработчик, а другой специалист оценил эту же работу дороже.

Внутренние риски можно контролировать в рамках проекта, на внешние повлиять нельзя

Риски можно оценить и заложить в бюджет дополнительной статьёй или сразу посчитать расходы с учётом возможных рисков.

Например, для проекта выбрали компанию, предоставляющую серверные мощности по ценам ниже рыночных. Можно сравнить предложения других компаний, внести в бюджет стоимость подобных услуг и прибавить возможные расходы на перенос данных с одного сервера на другой. Если начнутся проблемы с серверами и придётся менять подрядчика, расходы на другого поставщика услуг и перенос данных не выйдут за пределы бюджета проекта.

Бюджет проекта формируется на основе оценки рисков. Размер процента, который прибавляют к разным статьям расходов, зависит от оценки рисков. Если вероятность риска большая, то и процент выше. Например, специалисты по эксплуатации предупредили менеджера проектов о возможной замене оборудования заказчика во время проекта, потому что с ним есть проблемы. Это высокий риск, и лучше заложить в бюджет 100% стоимости нового оборудования.

Запас на непредвиденные расходы и сроки ещё называют буфером.

3. Маржинальность.

Это прибыль исполнителей проекта. Некоторые статьи расходов сразу рассчитывают с учётом маржинальности, например зарплату команды. В стоимость часа работы сотрудников, которых планируется привлечь к проекту, закладывают маржинальность. Составляя бюджет, менеджер проекта рассчитывает внутреннюю стоимость часа для команды и внешнюю — для заказчика. Маржинальность — это разница между ними. У каждой компании она своя, может быть, например, 30% или 50%.

Если во время проекта появляются дополнительные расходы, сначала их оплачивают из заложенного заранее финансового буфера. Если плохо оценить риски и сделать для них небольшой запас, он может быстро закончиться. Тогда менеджеру проекта придётся уменьшать маржинальность, чтобы не выйти за рамки утверждённого бюджета.

Во время переговоров и обсуждения проекта заказчик может попросить скидку. Это нормальная ситуация — можно сразу заложить для этого в бюджет дополнительные 5–10%. Так можно увеличить шансы получить заказ и сохранить его маржинальность.

Методики формирования бюджетов проектов

Есть много методологий: например, традиционные финансовые, качественные и вероятностные методы формирования бюджета. Начинающий менеджер проектов может изучить их постепенно. На практике обычно используют две основные методики: оценку по аналогии и экспертную оценку.

1. Оценка по аналогии.

Часто в проектные агентства или студии заказной разработки приходят с повторяющимися запросами: например, сделать сайт или мобильное приложение, автоматизировать систему документооборота предприятия, создать IT-инфраструктуру. Так появляются типовые проекты. Их документацию, в том числе свёрстанный бюджет, можно адаптировать и использовать для новых заказчиков.

2. Экспертная оценка.

Чтобы оценить объём работ, сроки и стоимость проекта, можно привлечь экспертов — разработчиков, аналитиков, специалистов по охране труда, юристов. Их нужно искать среди потенциальных исполнителей — в студии менеджера проекта или компаниях-субподрядчиках.

При оценке по аналогии нужно проверить цены на работы и оборудование: они могли сильно измениться после завершения последнего типового проекта. При экспертной оценке нужно изучить рынок, чтобы сравнить коммерческие предложения конкурентов. Это поможет назначить рыночную цену: заказчика может насторожить слишком высокая или слишком низкая стоимость проекта.

Этапы бюджетирования проекта

Формирование бюджета проекта делится на два крупных этапа — верхнеуровневое планирование расходов при инициации проекта и детальное, если проект решили запускать.

Например, в студию заказной разработки обращается потенциальный заказчик. Менеджер проектов выясняет основные требования к проекту, оценивает бюджет и обсуждает условия. Если они устраивают заказчика, менеджер готовит подробную проектную документацию.

Для детального бюджетирования оценивают объём работ и собирают дополнительную информацию. Для этого нужно:

1. Определить заинтересованных лиц.

Это все сотрудники заказчика, которые будут пользоваться результатами проекта или могут влиять на его ход. Например, если нужно автоматизировать документооборот на предприятии, заинтересованными лицами будут руководители отделов и сотрудники канцелярии. Чтобы найти всех заинтересованных лиц, менеджеру проекта нужно опросить представителей заказчика.

2. Собрать требования к проекту.

Менеджер проекта собирает требования со всех заинтересованных лиц. Требования — это то, что нужно сделать. Например, если нужно сделать сайт, требования — это список функций, доступных пользователям и администратору сайта.

3. Оценить ресурсы.

На основе требований менеджер оценивает, какие ресурсы нужны для реализации проекта. Например, разработчики, программисты, серверные мощности, лицензии на программное обеспечение, оборудование.

4. Исследовать рынок.

Если у компании не хватает ресурсов для реализации проекта, придётся искать их у сторонних организаций. Сначала сравнивают разные предложения и определяют средние цены. Потом выбирают конкретных подрядчиков и уточняют статьи расходов по их коммерческим предложениям. При выборе подрядчиков важно учитывать не только стоимость их услуг, но и репутацию компании. Чтобы изучить рынок труда и уровень зарплат нужных специалистов, менеджер проекта может привлечь HR-отдел.

5. Оценить сроки работы.

Для этого менеджер проекта опрашивает команду: разработчиков, программистов, аналитиков, дизайнеров и других исполнителей, которых планирует задействовать. Каждый из них оценивает свою часть работы в часах. Например, разработчику нужно 5 часов, чтобы подключить и настроить CRM-систему, а для подключения API — 10 часов. Время работы над каждым требованием складывается в длительность проекта.

Менеджер проекта переводит часы, за которые исполнители выполнят работы, в дни. Для расчётов лучше брать 6-часовой рабочий день, потому что в реальности люди не могут работать 8 часов без перерыва. Допустим, чтобы реализовать все функции для интернет-магазина нужно 48 часов или 8 рабочих дней. Так формируется срок проекта. Исполнители могут ошибиться в первоначальных оценках. Чтобы минимизировать такой риск, сроки лучше согласовать с их руководителями.

Бюджет проекта — одна из трёх вершин проектного треугольника. Он связан со сроками и объёмом работ. Если неправильно оценить объём, увеличатся бюджет и сроки. Если попытаться уложиться в плановые сроки, не привлекая дополнительные ресурсы, упадёт качество

6. Определить и оценить риски.

Это нужно, чтобы заложить в бюджет буфер на непредвиденные расходы. Например, во время проекта приняли новый закон, по которому нужно провести сертификацию рабочих мест. Оплатить сертификацию можно из буфера.

На основе собранной информации менеджер проекта формирует бюджет и итоговую стоимость проекта. Эта цифра не должна увеличиваться в процессе работы. Если бюджет всё-таки придётся корректировать, заказчик может это не согласовать или согласовать, но низко оценить ведение проекта.

Как управлять бюджетом проекта

Для управления бюджетом проекта можно использовать специальные инструменты вроде диаграммы Ганта или отслеживать текущие расходы в Excel.

Менеджер проекта отмечает основные даты и следит за ними. Это могут быть дни, в которые подрядчики выставляют счета, или дни выплаты зарплат команде. Менеджер не только проверяет счета и акты, но и следит за переработками команды.

Менеджер отмечает в таймлайне проекта, сколько рабочих часов запланировано в бюджете на каждый этап. Это количество нужно контролировать и не допускать переработок

Если разработчик оценил задачу в 36 часов, то есть 6 рабочих дней по 6 часов, но уже на второй день работал 9 часов, значит, что-то идёт не так. Подобная ситуация — сигнал, что сроки неправильно оценили на старте.

Задача менеджера — вовремя увидеть проблемы и подключить дополнительные ресурсы, чтобы не выйти за сроки проекта. Например, привлечь тимлида — оплата его услуг заложена в зарплату разработчика.

Если команда, наоборот, в одном месяце сделала работу быстрее, сэкономленные средства лучше отложить в буфер до окончания проекта. Если появятся дополнительные расходы, например на оборудование, их можно оплатить из сэкономленных средств.

Опытный менеджер проектов не только не выйдет за пределы бюджета, но и сможет сохранить буфер. Из этого запаса обычно выплачивают премии менеджеру и команде.

Совет эксперта

Максим Гостев

Планируя проект, очень важно закладывать буфер. Это касается не только бюджета, но и сроков. Лучше переоценить и закончить работу пораньше, чем недооценить и объяснять заказчику, почему не успели. Переоценивать тоже нужно в пределах разумного. Если у студии разработки заказали простой сайт с минимальным набором функций, который можно сделать за неделю и 100 000 рублей, заказчик вряд ли согласится на срок в полтора месяца и бюджет в два раза больше. Поэтому, закладывая запас, важно оставаться в рынке — предлагать условия, сопоставимые с условиями основных конкурентов.

Яндекс Практикум

Наставник на курсе «Менеджер проектов», руководитель проектов в EUCT и TechMoney

Яндекс Практикум

Редактор

Яндекс Практикум

Иллюстратор

Как планировать без плана, или что такое инициация проекта

Угроза или возможность: как работать с рисками в проектах

Любой вопрос, который начинается со слов «куда вложить» (причем независимо от суммы инвестиции), вызывает встречный вопрос — скучный, но очень правильный: «А каковы цели инвестирования?» И без ответа на него вложения лучше не начинать. Рассказываем, что такое инвестиционный план и каковы его основные цели и задачи.

Сущность, задачи и правила инвестиционного планирования

Инвестиционное планирование – это разработка программы мероприятий или плана действий, которые позволят инвестору с максимальной эффективностью вложить имеющиеся денежные средства в существующие на финансовом рынке активы.

Планирование будущих вложений – это одна из наиболее сложных стратегических задач, без решения которой невозможно успешно заниматься инвестиционной деятельностью. Данное утверждение работает не только на микро, но и на макроэкономическом уровне. Другими словами, составлять инвестиционный план нужно любому субъекту процесса инвестирования: частному инвестору, предприятию, муниципалитету, региону и государству.

Занимаясь планированием, инвестор должен принимать во внимание текущее состояние экономики, существующую инфляцию, особенности системы налогообложения, перспективы развития финансовых рынков и другие существенные показатели.

Базовые правила

Для того сделать планирование будущих капиталовложений по-настоящему эффективным, инвестору следует придерживаться свода базовых правил.

- Прежде чем принимать конкретные решения по инвестированию денежных средств, инвестору необходимо разобраться с целеполаганием. Другими словами, он должен сформулировать четкую однозначную цель, на достижение которой будут направлены инвестиции. Без этого невозможно запустить успешный инвестиционный проект. Ведь понимание цели позволяет выбрать оптимальный способ для ее реализации.

- Уже на начальной стадии инвестиционного планирования до старта проекта инвестору следует не только представлять себе затраты на приобретение выбранного актива. Следует смотреть на перспективу. Таким образом, можно точно спрогнозировать дальнейшие траты, которые могут понадобиться в будущем. Давайте рассмотрим пример. Если в качестве инвестиционного актива будет выбран объект недвижимости, то в дальнейшем за него нужно будет ежегодно платить налоги. В случае если инвестор вложит деньги в драгоценные металлы или произведения искусства, то у него автоматически возникнут траты, связанные с их безопасным хранением. Например, ежемесячная оплата банковской ячейки.

- Прибыльность долгосрочных вложений будет зависеть от огромного количества переменных факторов. Инвестору следует отдавать себе отчет в том, что прошлый успешный опыт инвестирования в любой сфере может не принести желаемого эффекта при реализации следующего проекта. В такой ситуации просто необходимо уметь с помощью анализа основных тенденций развития экономики производить качественное прогнозирование инвестиций.

- Неотъемлемой частью любого проекта является график инвестиций. То есть инвестор должен заранее определить объем трат денежных средств и распределить их по конкретным периодам осуществления вложений.

- Риски являются составной частью процесса инвестирования. Чем продолжительнее срок окупаемости проекта, тем более рискованным он является. Таким образом, на стадии планирования обязательно нужно принимать во внимание временной фактор.

Основные задачи

Составление инвестиционного плана предусматривает практическое решение следующих задач:

- определить потребность по привлечению в проект дополнительных источников финансирования;

- определить стратегию взаимодействия со сторонними инвесторами;

- оценить рентабельность проекта и возможность рассчитаться за привлечённый капитал;

- подготовить финансовый расчет эффективности вложений, принимая во внимание возврат заемных денег;

- разработать подробный бизнес-план, который может предоставляться для ознакомления потенциальным инвесторам.

Качественное планирование позволяет успешно решить все перечисленные задачи, в кратчайшие сроки привлечь недостающие денежные средства и запустить инвестиционный проект.

Планирование на предприятии

Перед руководством предприятия всегда стоят несколько параллельных инвестиционных проектов. В связи с этим работа по планированию одного проекта должна учитывать и все остальные. Для успешного решения такой задачи необходимо создать их иерархию. То есть следует определить какой проект является первостепенным и будет осуществляться в приоритетном порядке. Как правило, на него будет направлена большая часть инвестиционных ресурсов компании.

В каждом отдельном случае составляется свой бизнес-план. Именно на основании этого внутреннего документа и будет происходить реализация каждого из проектов. В случае когда доходность инвестиций ниже чем средняя по стране ставка банковского депозита, то бизнес-план подлежит доработке.

Проведение ранжирования инвестиционных проектов производят по нескольким ключевым параметрам. Главными из них являются сроки окупаемости и чистая приведенная стоимость.

Бизнес-план

Любой инвестиционный проект должен иметь собственный бизнес-план. Он представляет собой аналитический документ с описательной и расходной частью.

Описательная часть включает в себя характеристику компании, специфику проекта инвестирования, текущее состояние соответствующего рынка, производственную программу, особенности управленческой структуры и другие параметры.

Расчетная часть включает в себя предусмотренный объем финансирования проекта, расчеты основных финансовых индексов, показатели экономической целесообразности и эффективности.

Непосредственно перед расчетной частью, как правило, помещают таблицу, содержащую основные данные по рассматриваемому проекту. В ней содержится информация отражающая, текущую и будущую инфляцию, биржевую динамику цен на национальную валюту, ключевую процентную ставку ЦБ, кредитную ставку банка, привлеченного к финансированию проекта, ставку дисконтирования и прочие данные.

Завершает бизнес-план конкретный вывод, который показывает рентабельность и целесообразность реализации инвестиционного проекта.

Цели и принципы составления инвестиционного бизнес-плана

Основным назначением и задачей инвестиционного бизнес-плана является целостная системная оценка условий, перспектив, экономических и социальных результатов реализации проекта. Бизнес-план необходим для:

- Инвестора, поскольку позволяет определить экономическую целесообразность вложения средств;

- Органов управления осуществлением инвестиционного проекта, т.к. с его помощью вырабатывается программ действий и руководство процессом реализации;

- Кредиторов, т.к. принятие решения о кредитовании проекта происходит после оценки эффективности бизнес-проекта и возможностей возврата заемных средств;

- Органов государственного управления, поскольку бизнес-план позволяет регулировать и контролировать экономические отношения в области льготного кредитования и бюджетного финансирования проектов.

Основным требованием, предъявляемым к инвестиционному бизнес-плану, является обеспечение полноты информации, которая содержится в нем. Кроме того, все данные и расчетные показатели должны быть достоверными.

Принципы составления инвестиционного бизнес-плана:

- Наличие объективных и надежных входных и выходных данных;

- Наличие необходимых и достаточных параметров выходной и промежуточной информации для принятия рациональных решений по бизнес-проекту на всех этапах его реализации;

- Комплексный и системный подход к рассмотрению влияния факторов и условий на реализацию и итоги инвестиционного проекта;

- Краткость. В обычных случаях инвестиционный бизнес-план должен состоять из 15-20 страниц, проект по сложным сферам бизнеса может достигать 40 страниц. Основной текст должен содержать только итоговые данные и показатели, а обосновывающие материалы следует располагать в приложении;

- В бизнес-плане следует выделять привлекательные и доказанные преимущества проекта;

- Недопустимы общие и неконкретные формулировки, приукрашивания и искаженная интерпретация данных, оказывающих влияние на принятие решения по бизнес-проекту.

Состав инвестиционного бизнес-плана и степень его развернутости зависят от масштабов инвестиционного проекта, а также сферы бизнеса.

Структура бизнес-плана для инвестора

Инвесторы неоднородны в своих требованиях:

- Стратегическим инвесторам важны потенциал роста выручки, рентабельность, доходность, окупаемость – показатели, которые используются для сравнительного анализа. Если доходность проекта выше аналогов, это весомый аргумент для принятия решения об инвестировании.

- Для банков первостепенны условия возврата кредитов (сроки, возможности рефинансирования); покрытие рисков и обеспечение (залоги, поручительства, гарантии). Среди финансовых показателей – коэффициенты ликвидности, платежеспособности, автономии, специфические отраслевые показатели – такие, как LLCR для жилого строительства.

- В зависимости от важности информации для определенного инвестора в содержании бизнес-плана вносятся акценты.

- Рассмотрим структуру бизнес-плана по методике SCORE – некоммерческой организации бизнес-наставников, ресурсного партнера Управления по делам малого бизнеса США, рекомендованную для стартапов.

- В качестве примера используем бизнес-план строительства загородного отеля, для финансирования которого планируется привлечь соинвестора.

Основные разделы бизнес-плана:

- Резюме проекта.

- Описание компании.

- Продукты и услуги.

- Маркетинговый план.

- Операционный план.

- Управление и организация.

- План расходов и инвестиций.

- Финансовый план.

Общий подход: изложение от общего к частному, сверху вниз. Начинаем с резюме проекта, включающего краткие тезисы разделов, ключевые показатели, цели. Далее движемся в описании от рыночных возможностей к их поэтапной реализации.

Инвестиционные бизнес-планы в российском бизнесе

Подготовка инвестиционных бизнес-планов российскими предприятиями ведется для:

- Приспособления зарубежной практики разработки инвестиционных проектов к отечественным условиям ведения бизнеса;

- Осуществления реальной оценки проекта с позиций окупаемости и рентабельности;

- Получения за рубежом кредитных средств;

- Убеждения инвесторов в перспективности и выгоде сотрудничества;

- Для использования внутри компании с целью предоставления персоналу информации об общих целях предприятия и методах их достижения;

- Документального обоснования потребностей компании в оборудовании, которое предоставляется по договору лизинга и др.

Обычно, инвестиционный бизнес-план необходим компаниям, которые уже закрепили свое положение на рынке. Они могут выдержать конкуренцию, использовать новые технологии, развиваться во многих направлениях.

Инвестиционное бизнес-планирование является относительно новым явлением в российском бизнесе. Его появление произошло в начале 1990-х годов в условиях смены одного режима другим, когда роль экономики существенно увеличилась при снижении государственного влияния. Отечественные компании были вынуждены осуществлять поиск финансирования за границей, вследствие чего был необходим инвестиционный бизнес-план, без которого не было возможности получить кредит за рубежом. Из-за отсутствия опыта у большинства организаций в разработке подобных документов, появилось множество компаний, предлагающих услуги по составлению бизнес-планов.

С течением времени инвестиционное бизнес-планирование в России стало нормой деятельности предприятий. Инвестиционные бизнес-планы играют важную роль в планировании и прогнозировании деятельности компаний самых разных уровней и профилей. С его помощью руководители снижают финансовые риски, справляются с высокой конкуренцией, имеют своевременное представление о ходе выполнения плана и его успехах.

Самыми типичными ошибками при составлении инвестиционных бизнес-планов являются:

- Несоответствие исходных данных, используемых в расчетах, данным, отраженным в текстовой части и таблицах инвестиционного бизнес-плана;

- Необходимо с осторожностью относиться к выбору длительности горизонта и интервалов планирования, поскольку инвесторы могут посчитать, что компания при больших сроках проекта будет осуществлять деятельность не в полную силу и его финансирование будет связано с большими рисками;

- Нечеткое объяснение выбора того или иного метода расчета, особенно в отношении ставки дисконтирования, параметров производства и объемов сбыта, поскольку инвесторы отдают предпочтение тем бизнес-планам, в которых выбор всех элементов обоснован.

Логика выбора инвестиционных инструментов

Определившись с суммой, пополнением и стратегией инвестирования, нужно выбрать подходящие инвестиционные инструменты. На что стоит обратить внимание?

- Законность. Используйте только легальные, регулируемые инструменты. Новичкам, которые слабо ориентируются в зарубежных рынках, регуляторах и т. д., лучше работать через брокеров, банки и управляющие компании с лицензией ЦБ РФ, которую необходимо проверить на cbr.ru.

- Адекватная доходность. Не верьте обещаниям доходности выше ключевой ставки — это явное мошенничество. Выбирайте ценные бумаги крупнейших компаний, бизнес которых вы понимаете. Вероятность, что они выстоят в любой кризис, довольно высока.

- Диверсификация. Не надо вкладывать все в один инструмент, одну страну, одну компанию, одну отрасль. Каждая компания должна занимать в инвестиционном портфеле не более 5 %, а лучше — до 2 % всей инвестируемой суммы.

- Уровень риска. Чем меньший риск вы выбираете, тем выше в вашем портфеле должна быть доля консервативных инструментов — облигаций надежных компаний, срок погашения которых укладывается в ваш горизонт инвестирования.

Если вы готовы рискнуть, добавляйте в портфель акции, причем чем больше их доля, тем выше риск. Учтите, что акции мало подходят для инвестиций на срок 1–2 года: это весьма рискованный инструмент, и если он покажет просадку, то на таком коротком сроке не успеет ее отыграть. - Личное участие. Если вы готовы сами управлять портфелем, получать стабильный поток купонов и дивидендов, выбирать конкретные бумаги, платить налоги и отчитываться по дивидендам иностранных компаний, имеет смысл покупать акции и облигации через брокерский счет.

В противном случае и при сумме инвестиций до 100 тыс. руб. лучше работать через инвестиционные фонды под управлением компаний с лицензией ЦБ РФ или зарубежного регулятора (соблюдая правило диверсификации). При выборе из нескольких фондов с одинаковой стратегией отдайте предпочтение тому, где ниже комиссия.

Те, кому интересна активная торговля, но они не готовы сами принимать каждое решение, могут обратить внимание на робоэдвайзинг, автоследование.

Если же вы хотите делать ставки на отдельные инвестиционные идеи, но подстраховаться на случай, если они не сработают, рассмотрите структурные продукты. - Налоговая оптимизация и защита капитала.При инвестициях на срок больше 3 лет имеет смысл использовать хотя бы для части вложений ИИС. Если параллельно стоит задача защитить капитал от взыскания, например, при разводе и обеспечить его комфортное наследование, можно рассмотреть программы страхования жизни.

Сколько инструментов вам нужно

От вариантов на финансовом рынке действительно разбегаются глаза. В этом случае возникает справедливый вопрос: надо выбирать только один инструмент, скажем, один фонд, или можно использовать несколько?

В поисках ответа помните про диверсификацию по странам, отраслям и компаниям. В принципе, этому требованию соответствует фонд глобальных акций, но тогда в портфеле не будет облигаций, которые поддержат ваши инвестиции в период просадок. А если вы будете использовать один фонд со смешанной стратегией, возникнет риск управляющего. Грубо говоря, если вы вложите все средства в один фонд со смешанной стратегией, это означает, что вы доверите свои деньги одному управляющему. Это рискованно, потому что управляющий может сменить место работы, его стратегия может утратить эффективность и т. д. Поэтому нужно использовать хотя бы по одному продукту из каждого класса активов: акций, облигаций, драгметаллов и т. д.

Кроме этого, инвестиционный портфель можно разбить по странам или блокам стран (развитые и развивающиеся) и наряду с классическим инвестированием в акции и облигации с мировой диверсификацией попробовать инструменты, иногда способные переиграть рынок, такие как фонды активного управления, структурные продукты, робоэдвайзинг и т. д.

И основное правило: сохраняйте спокойствие и следуйте своей стратегии, ни на кого не оглядываясь. У всех свои цели, вот и вам важно придерживаться собственного плана инвестирования. Не паникуйте при малейших колебаниях: ваш горизонт инвестирования лежит дальше, чем завтрашний день, а просадка — отличная возможность докупить бумаги дешевле.

Источники:

- https://www.raiffeisen-media.ru/money/kak-sostavit-plan-investirovaniya-i-realizovat-ego/

- https://InvestorIQ.ru/teoriya/investitsionnoe-planirovanie.html

- https://spravochnick.ru/biznes-planirovanie/investicionnyy_biznes-plan/

- https://get-investor.ru/struktura-biznes-plana-dlya-investora