На чем основан фундаментальный анализ, на какие этапы разбивается его проведение, чем он отличается от технического анализа и за что его критикуют — в обзоре «РБК Инвестиций»

Из этого текста вы узнаете:

- Что такое фундаментальный анализ

- Методы

- Факторы

- Источники данных

- Этапы

- Сравнение с техническим анализом

- Критика

Что такое фундаментальный анализ

Фундаментальный анализ — это способ оценки стоимости финансовых инструментов, исходя из их базовых (фундаментальных) свойств с учетом широкого набора факторов.

Например, акция — это

ценная бумага

, дающая право на долю капитала и дохода компании. Это ее фундаментальное свойство. Значит, стоимость акции должна зависеть от того, сколько капитала компании придется на каждую акцию, в том числе с учетом прошлых и будущих доходов. При этом важно учесть всевозможные обстоятельства (факторы), способные повлиять на уровень дохода компании — размер прибыли и капитала, экономические условия, квалификацию руководства и прочее.

Цель фундаментального анализа — определить ценные бумаги, которые сейчас стоят очень дешево или дорого, согласно фундаментальным факторам. Причем дешевизна или дороговизна бумаг определяются как относительно бумаг-конкурентов, так и относительно их расчетной справедливой стоимости. Недооцененные инструменты покупаются в

инвестиционный портфель

, а от переоцененных акций лучше, наоборот, избавиться.

Использование фундаментального анализа в инвестициях основано на так называемой «концепции внутренней ценности». Она строится на трех основных предположениях:

- Текущая цена акции часто не отражает реальную стоимость компании;

- Стоимость, отраженная в фундаментальных данных компании, скорее всего, будет ближе к истинной стоимости акций;

- В долгосрочной перспективе фондовый рынок стремится приблизить рыночную стоимость к истинной стоимости.

Приверженцы фундаментального анализа стремятся определить «реальную» стоимость акции — сколько она должна стоить, согласно финансовым показателям и другим фундаментальным факторам, и сравнить ее с текущей рыночной ценой. Если текущая биржевая цена акции значительно ниже ее внутренней ценности, то такая бумага считается недооцененной и привлекательной для инвестиций. Когда рынок «догонит» фундаментальные показатели, тогда вложения принесут инвестору прибыль. Как правило, это выравнивание, если вообще происходит, то может происходить в течение достаточно длительного времени — нескольких месяцев, а то и лет.

Поэтому фундаментальный анализ в основном используется долгосрочными портфельными инвесторами.

Уоррен Баффет

— наиболее яркий пример такого инвестора. Также к фундаментальному анализу прибегают финансовые аналитики инвестиционных или консалтинговых компаний для определения ценовых ориентиров и рекомендаций клиентам.

Методы фундаментального анализа

Применяя фундаментальный анализ, инвесторы и аналитики используют несколько приемов или методов:

- Сравнение

- Индукция

- Дедукция

Сравнение

Фундаментальный анализ предполагает постоянное и разнообразное сравнение. Сравниваются размеры и доли рынка, компаний, различные коэффициенты, характеризующие компанию или акцию, — уровни рентабельности и долговой нагрузки, рыночные

мультипликаторы

и так далее.

Индукция

Индукция — это выведение правила из частных случаев. Например, если у разных металлургических компаний показатели рентабельности лежат в одном диапазоне, а у торговых сетей они другие, то можно вывести правило, что для металлургов нормален один уровень показателя, а для торговых сетей — другой. Если результаты компании показывали характерное различие по сезонам, то аналитик предполагает, что такая же сезонность сохранится и в будущем. Например, если торговые сети делали значительные обороты в предновогоднее время, а в первом квартале показывали снижение продаж, то при оценке будущих доходов тоже нужно принять во внимание такую периодичность.

Дедукция

Дедукция — это применение общего правила к частному случаю. Например, снижение цен на золото вызывает снижение доходов у золотодобытчиков. Если мы наблюдаем на биржах снижение золотых котировок, то вероятнее всего доходы золотодобывающих компаний упадут и в этот раз. Дедукция применяется, например, и в сравнении мультипликаторов. Мультипликаторы транспортной компании нужно сравнивать с средним, характерным для транспортных компаний значением.

Факторы фундаментального анализа

Чтобы понять, является ли ценная бумага недооцененной или переоцененной, аналитик должен сопоставить или учесть довольно большое количество факторов. В их числе:

- Финансовые показатели;

- Стоимость акций;

- Отраслевая принадлежность и отраслевая среда;

- Сезонность;

- Корреляция;

- Макроэкономические условия и показатели;

- Качество менеджмента компании;

- Масштаб деятельности и доля рынка;

- Особенности компании.

Финансовые показатели

Финансовые показатели — это самые важные факторы, которые влияют на стоимость акции с точки зрения фундаментального анализа. Прибыль, EBITDA, размер финансового долга, размер активов и капитала и другое. Чем эффективнее работает компания, тем больше прибыль, меньше долговая нагрузка, значительнее прирост капитала. Все это должно влиять на стоимость компании, а, следовательно, и ее акций.

Стоимость акций

Поскольку цель фундаментального анализа — определить недооцененность или переоцененность бумаг, то необходимо сопоставлять финансовые результаты с текущей стоимостью ценных бумаг. Поэтому стоимость акций — это один из важнейших факторов.

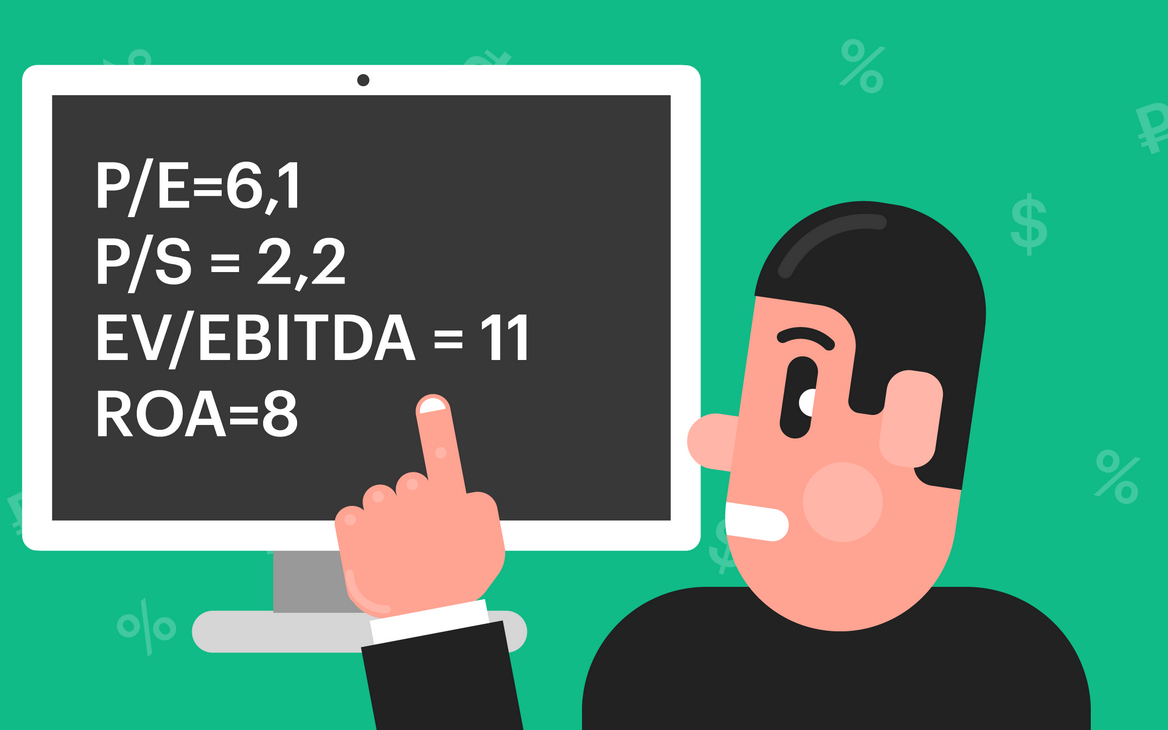

У разных компаний достаточно разные по величине финансовые результаты. Например, одна зарабатывает десятки миллиардов рублей прибыли, а другая — сотни миллионов. Но это вовсе не значит, что для владельца акций первая прибыльнее второй. Для корректного сравнения бумаг финансовые показатели соотносятся и с количеством, и с ценой акций. Такое соотношение дает важные оценочные коэффициенты — мультипликаторы. Именно с помощью мультипликаторов производится основное сопоставление акций, позволяющее определить их недооцененность или переоцененность.

Отраслевая принадлежность и отраслевая среда

Отраслевая принадлежность компании — очень важный фактор при оценке недооцененности или переоцененности компании. Последние работают в различных отраслях экономики, а разные сферы деятельности предполагают и разные бизнес-модели. Бизнес-модель производителя электроэнергии в корне иная, чем модель банка. Это необходимо учитывать при сравнении фундаментальной инвестиционной привлекательности акций компаний из разных секторов.

Кроме того, в разное время сектора экономики могут переживать периоды подъема и упадка. Один и тот же размер прибыли компании в период

стагнации

отрасли и в период ее подъема будет означать совершенно разное для инвестора при принятии решения о покупке или продажи бумаги. Поэтому необходимо учитывать не просто отраслевую принадлежность компании, но и текущее и ожидаемое состояние отрасли — отраслевую среду.

Сезонность

Сезонность — это важная отраслевая особенность, которую стоит указать отдельно. Сезонный фактор по-своему играет роль во многих сферах экономики. Сельское хозяйство, энергетика, торговля, транспорт, туристический бизнес, производство удобрений — это примеры отраслей, в которых операционные и финансовые результаты значительно разнятся в зависимости от времени года. Это также важно учитывать в фундаментальном анализе. Например, если компания показала прекрасные финансовые результаты не в сезон, то, с большой вероятностью, в высокий сезон они будут еще лучше.

Корреляция

Есть сектора экономики, в которых результаты компаний значительно зависят от колебаний цен на их продукцию. Это, например, металлургические компании или компании нефтегазового сектора. Однако при росте цен на нефть котировки акций нефтегазовых компаний поднимаются различным образом из-за того, что у этих бумаг различные уровни соответствия или корреляции. Это тоже значительный фактор. Инвестору важно учитывать, что определенные бумаги будут расти или, наоборот, падать более значительным образом, чем другие при одинаковом изменении ситуации на рынке.

Макроэкономические условия и показатели

Огромное влияние на деятельность компании оказывает макроэкономическая среда. Акции компаний из одинаковых секторов, с одинаковыми мультипликаторами будут иметь разную инвестиционную привлекательность в зависимости от инфляции страны, где они работают. Разный уровень процентных ставок — тоже значительный макроэкономический фактор, ведь компаниям придется платить различные проценты при прочих равных условиях.

Также важную роль играет то, ведет ли компания бизнес в стране с быстрорастущим ВВП или в условиях

рецессии

.

Менеджмент

Есть множество примеров, когда акции какой-то компании росли или падали на новостях о смене руководителя. Менеджмент и качество менеджмента — немаловажный фактор для фундаментального анализа. По крайней мере, всегда надо делать поправки в фундаментальные оценки при смене ключевого руководства компании.

Размеры компании и доля рынка

Сравнивая акции компаний одного сектора, инвестор всегда должен учитывать значение компании в своей сфере. Крупная и значительная компания имеет разные возможности и запас прочности по сравнению с небольшой. С другой стороны, у небольшой компании могут оказаться превосходные перспективы в плане роста бизнеса, что может вызвать резкий взлет котировок ее акций.

Особенности компании

У многих компаний могут быть характеристики, которые сдерживают рост или снижение котировок. К ним может относиться структура собственности. Одно дело, если за контроль готовы бороться несколько крупных владельцев, и другое — если подавляющая доля акций сосредоточена в одних руках, особенно у государства — в разные периоды времени акции таких компаний будут показывать разную динамику при всех прочих равных обстоятельствах.

Факторы, которые могут оказать влияние на финансовые результаты и стоимость акций, могут быть количественными (quantitative) и качественными (qualitative). Количественные факторы — имеющие числовое значение — используются при сравнении их влияния или построении математической модели. Примером количественных факторов могут служить финансовые показатели компании (прибыль, капитал, размер долга и пр.), макроэкономические показатели (рост ВВП, уровень инфляции, уровень процентных ставок), доля на рынке и т.п.

К качественным факторам относят, например, менеджмент компании, влияние собственников, страновую принадлежность и т.п. Чтобы использовать их для сравнения и при построении математической модели, аналитики, как правило, переводят их тоже в численный вид, используя оценочную систему баллов.

Источники данных

Для проведения фундаментального анализа инвесторы и аналитики должны использовать разные источники данных. К основным источникам относятся:

- финансовая и операционная отчетность;

- статистика;

- календари отчетностей и событий;

- биржевые данные;

- документация компаний;

- пресс-релизы и новости.

Финансовая и операционная отчетность

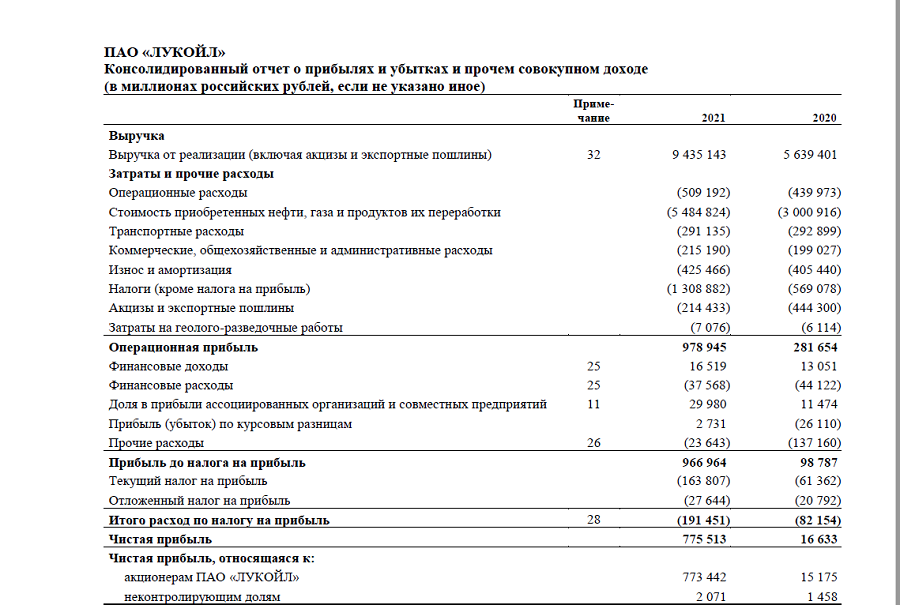

Значения финансовых результатов, необходимые в фундаментальном анализе, получают из финансовой отчетности. Данные о выручке и прибыли — из отчета о прибылях и убытках, размер финансового долга, капитала и активов — из бухгалтерского баланса, значение

свободного денежного потока

— из отчета о движении денежных средств.

Пример отчетности по МСФО ЛУКОЙЛа

Однако финансовая отчетность показывает результаты уже завершившихся периодов и составляется, как правило, максимум раз в квартал. Чтобы иметь представление о том, какие финансовые результаты компания может получить в текущем периоде, аналитики ориентируются на операционную отчетность, которая может публиковаться оперативнее, чем финансовая.

Статистика

Из публикуемых статистических данных инвесторы узнают свежие макроэкономические показатели, такие, например, как размер и темпы роста ВВП, уровень инфляции. Помимо макроэкономической статистики важные данные содержит различная отраслевая статистика. К ней относятся публикации о количестве построенного жилья, выпуске автомобилей, пассажиропотоке и объеме грузоперевозок и так далее.

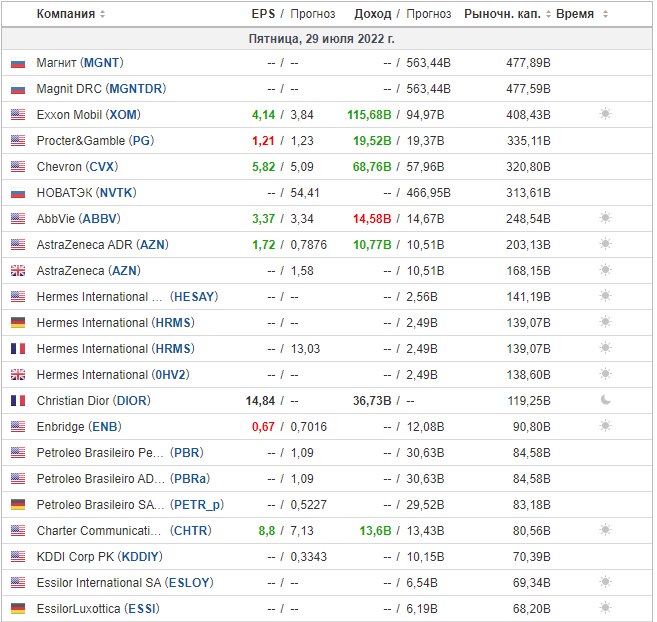

Календари отчетностей и событий

Приверженцы фундаментального анализа должны тщательно следить за обновлением финансовых результатов и экономических показателей. Поэтому в своей работе они ориентируются на календари отчетностей и событий, в которых обозначены даты публикаций отчетов компаний и выхода статданных.

Пример календаря отчетностей

(Фото: Investing.com)

Биржевые данные

Для расчета мультиликаторов, используемых в фундаментальном анализе, инвесторы и аналитики должны владеть оперативными данными о биржевой стоимости акций и других активов. Эти данные публикует биржа. Они важны не только для расчета мультипликаторов. У многих компаний их продукция или основное сырье — биржевые товары. В этом случае для оперативной оценки ожидаемых финансовых результатов биржевые данные необходимы.

Документация компаний

Изменения дивидендной политики, решения о выплате дивидендов, изменения в составе собственников или руководителей и другие важные сведения содержатся в документации компаний. Публичные компании обязаны публиковать такую документацию, а найти ее можно на их сайтах, а также на страницах бирж, регуляторов или специальных информационных ресурсов.

Новости

Неожиданные корпоративные и макроэкономических события, чрезвычайные события (форс-мажоры) могут значительно повлиять на стоимость бумаг. Поэтому для оперативной корректировки оценок, сделанных при помощи фундаментального анализа, инвесторам необходимо следить за публикацией новостей и пресс-релизов компаний.

Этапы проведения фундаментального анализа

Доскональный, сложный классический фундаментальный анализ предполагает, что инвестор поэтапно должен:

- Оценить истинную стоимость акции, учитывая, сколько капитала приходится на одну бумагу, сколько прибыли или свободного денежного потока будет приходиться на нее ежегодно;

- Рассмотреть состояние отрасли, уровень корреляции компании с конкурентами и скорректировать ожидаемую справедливую стоимость с учетом этих факторов — коррекция по отраслевому анализу;

- Рассмотреть состояние экономики, рост ВВП, уровень инфляции, геополитические риски и прочее и скорректировать расчетную справедливую цену акции с учетом этих факторов — коррекция по макроэкономическому анализу;

- Сопоставить текущую цену акции с расчетной справедливой ценой, которая должна учесть всевозможные факторы.

Если текущая цена ниже фундаментальной, то такую акцию надо покупать. Если имеющаяся в портфеле акция, напротив, дороже, чем фундаментальная цена, то от такой акции надо избавляться.

Это очень кропотливый и трудоемкий подход, который в полной мере соответствует концепции фундаментального анализа. По такому принципу действует, например, Уоррен Баффет.

На практике, чтобы при рассмотрении каждой акции не изучать каждый раз заново состояние отрасли и экономики в целом, этапы анализа проводятся в следующей последовательности:

- Макроэкономический анализ;

- Отраслевой анализ;

- Финансовый анализ компании для определения истинной стоимости акции;

- Сопоставление текущей стоимости акции с истинной фундаментальной стоимостью.

Когда инвестор будет корректировать расчетную фундаментальную стоимость каждой бумаги на отраслевые и страновые факторы, он будет использовать уже готовые для всех случаев данные предварительно сделанного макроэкономического и отраслевого анализа.

Гораздо чаще инвесторы используют относительный подход с применением фундаментального анализа — выбирают недооцененные бумаги не потому, что они стоят дешевле, чем должны стоить исходя из прибыли, которую зарабатывает компания, а потому что эти бумаги дешевле других акций со схожей бизнес-моделью.

Этот подход гораздо проще для практического воплощения. Инвестор не рассчитывает досконально, сколько должна стоить бумага, а предполагает, что недооцененные бумаги должны быть среди акций, чья стоимость самая низкая относительно финансовых показателей компании. Основная часть такого сравнения делается с помощью мультипликаторов — коэффициентов, которые учитывают как финансовые результаты компании, так и рыночную стоимость акций. Например, мультипликатор P/E показывает отношение цены акции к прибыли, приходящуюся на каждую бумагу. Чем меньше P/E, тем больше прибыли компании приходится на каждый рубль ваших инвестиций. Понятно, что самые недооцененные акции будут среди тех, у кого самые маленькие показатели мультипликаторов.

Но при таком подходе важно помнить, что для разных бизнес-моделей будет разное среднее значение мультипликаторов. Поэтому такой относительный подход в применении фундаментального анализа возможен только отдельно по разным секторам экономики.

Например, рассматривая следующие бумаги с соответствующими значениями

P/E

: «Мечел» — 0,6; ArcellorMittal — 1,7; «Газпром» — 2,2; APA Corp — 5,0; X5 Retail — 8,8; Carrefour — 12,4, будет грубейшей ошибкой говорить, что акции «Мечела» больше недооценены, чем акции Carrefour или даже «Газпрома».

Если посмотрите внимательно, то в этом списке по возрастанию P/E сперва идут бумаги металлургических компаний, затем нефтегазовых, а затем торговых сетей. Поэтому крайне важно сравнивать мультипликаторы только схожих по бизнесу компаний.

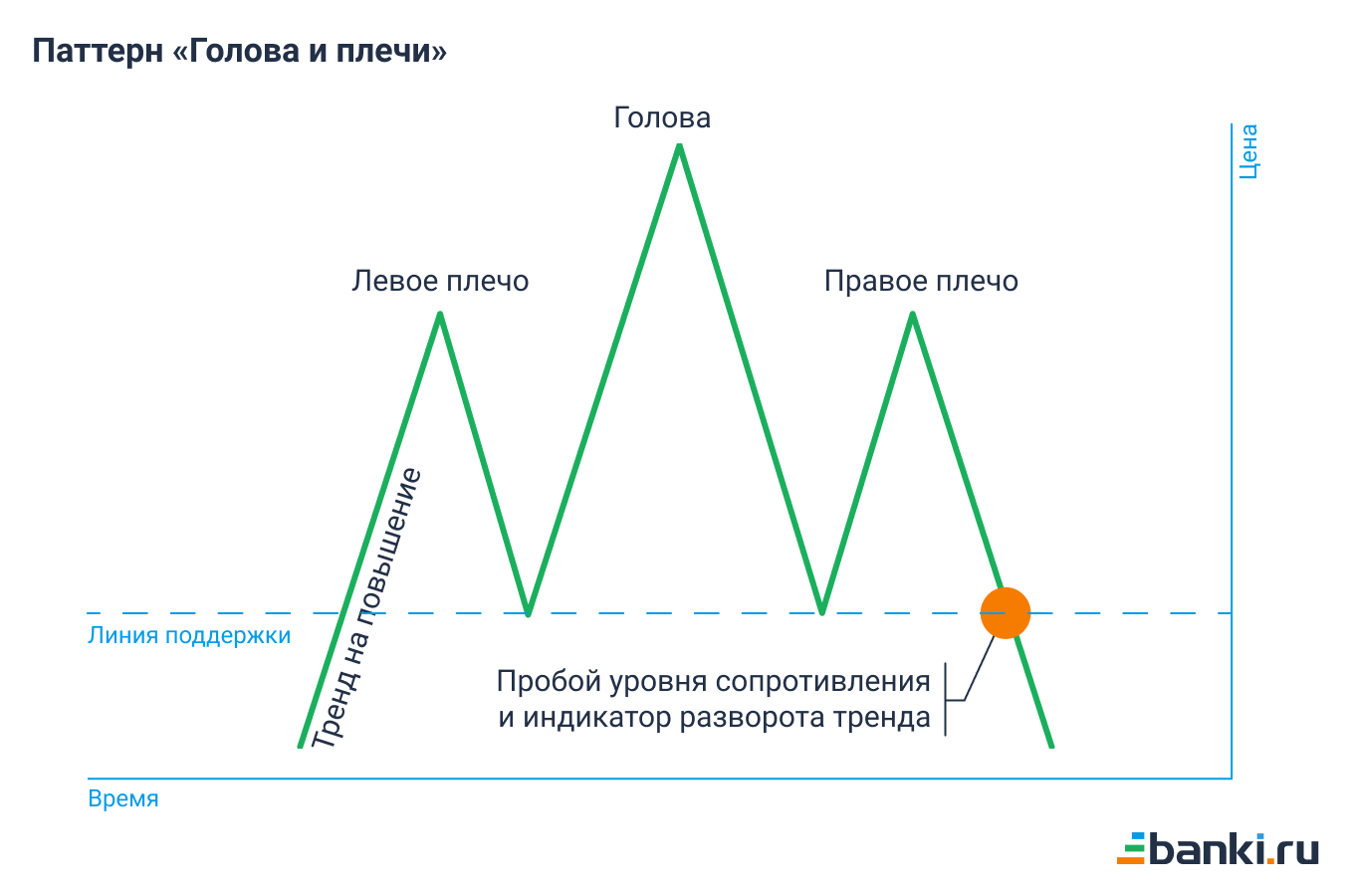

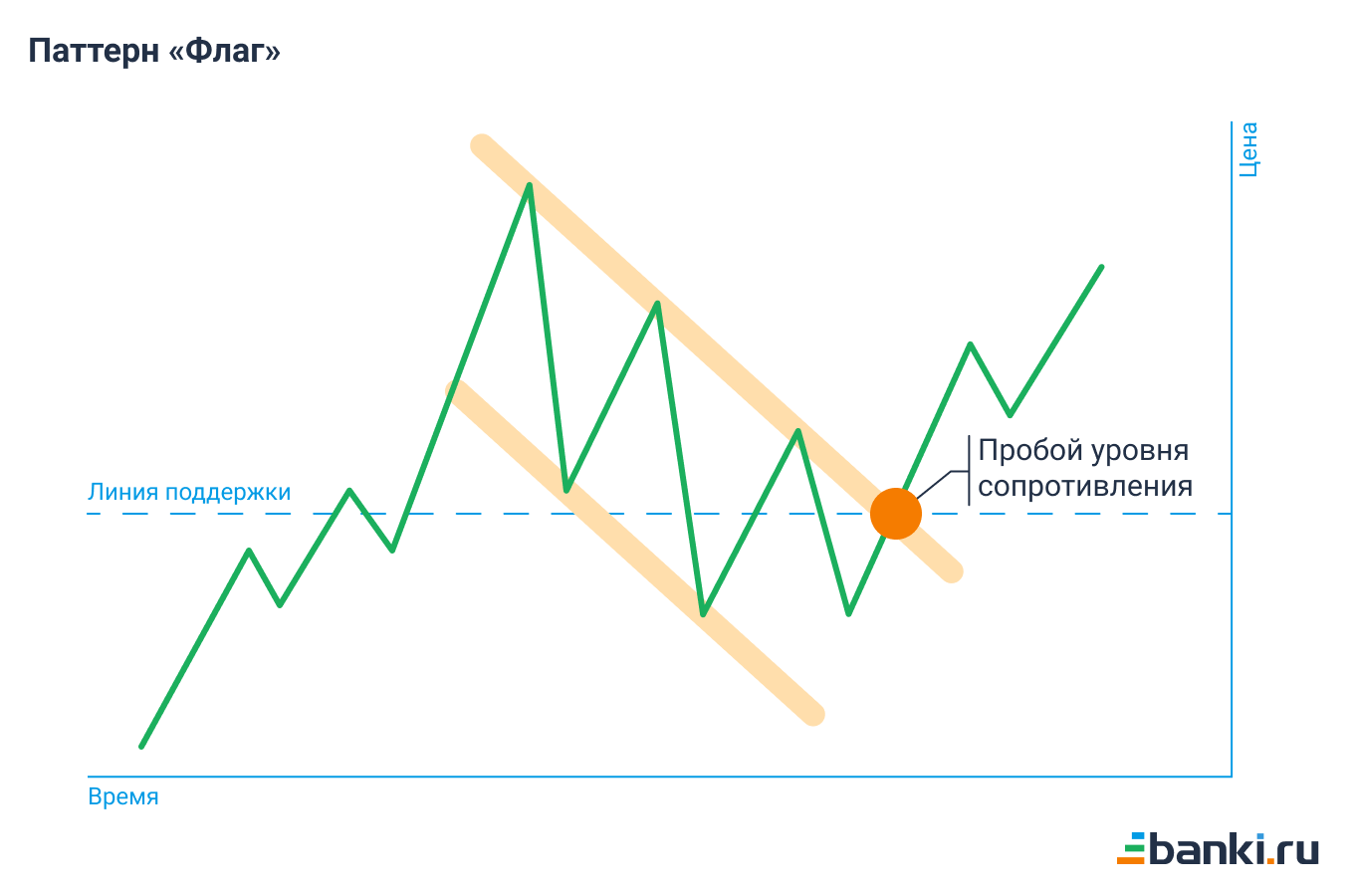

Сравнение с техническим анализом

Фундаментальный анализ часто сравнивают с другим направлением анализа на фондовом рынке — техническим анализом. Но это почти противоположные подходы. Технический анализ работает с графиками, а фундаментальный — с финансовыми и статистическими показателями. Но принципиальные различия между этими направлениями анализа обнаруживаются по следующим вопросам:

- Отношение к детализации;

- Ориентированность во времени.

Отношение к детализации

Фундаментальный анализ основан на деталях. Чем больше факторов инвестор учтет, тем точнее сможет рассчитать и скорректировать справедливую цену, к которой, с точки зрения фундаментального анализа, будет рано или поздно двигаться рыночная цена.

Технический анализ, наоборот, исходит из того, что нельзя учесть все факторы, которые могут повлиять на цену. Но это и не требуется. Все факторы уже проявились в цене. Участники рынка в своих действиях уже учли и финансовые показатели, и отраслевые, и макроэкономические тенденции. Поэтому важно наблюдать только за движением цены и определять нужные моменты для покупки и продажи.

Целевая ориентированность во времени

Фундаментальный анализ строится на предположении, что сейчас акции могут быть несправедливо недооценены или переоценены рынком, но в будущем рынок, исправит такие ценовые перекосы. Классический фундаментальный анализ даже определяет целевой уровень цены, к которой должны двигаться котировки.

Технический анализ, наоборот, утверждает, что если рынок оценил стоимость акции на текущем уровне, то эта оценка справедлива для этого настоящего момента (гипотеза эффективного рынка). Но если рынок узнает новые обстоятельства, то он начнет также справедливо переоценивать стоимость актива, из-за чего котировки пойдут вверх или вниз. В силу этого, чаще всего, технический анализ и не определяет целевую цену.

Критика фундаментального анализа

Противники фундаментального анализа, как правило, указывают на неверность трех постулатов «концепции внутренней ценности», на которой строится фундаментальный анализ.

Текущая цена уже отражает реальную стоимость компании

Сторонники гипотезы эффективного рынка и технического анализа не согласны с идеей, что акции могут быть недооценены или переоценены фундаментально. Если акция кажется дешевой относительно того, сколько на ее долю приходится денег компании, то, по всей вероятности, есть какая-то пока не известная всем причина, которая держит акции на текущем, вполне справедливом для настоящего момента, уровне.

Невозможность справедливой цены

С точки зрения противников фундаментального анализа, справедливая цена вообще невозможна. Одни участники рынка знают то, чего не знают другие. Другие участники рынка ошибаются в своих суждениях, но при этом совершают сделки на рынке, влияя на цены.

Вопрос времени

Даже если сейчас на рынке сложилась несправедливая цена, а со временем рынок будет корректировать котировки в направлении справедливой цены, то, во-первых, нельзя сказать, когда это начнется, а во-вторых, нет гарантий, что сами показатели компании к этому времени не изменятся так, что даже с точки зрения фундаментального анализа держать актив будет уже бессмысленно.

Читайте также:

- Что такое МСФО: международные стандарты финансовой отчетности

- CapEx: что инвестору надо знать о капитальных затратах

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway.

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов.

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности.

Подробнее

Что такое анализ рынка и как его изучить самостоятельно

Содержание

Грамотная бизнес-идея – это половина успеха. Вторая половина – это изучение среды, где будет реализовываться идея, и ответ на вопрос о том, как провести анализ рынка. Без этой информации реализовывать идею нецелесообразно. Лучше изучить рыночную картину раньше, чем в новое дело будут вложены деньги – это сэкономит владельцу бизнеса силы и средства.

Оптимизируйте маркетинг и увеличивайте продажи вместе с Calltouch

Узнать подробнее

Что такое анализ рынка

Рынок – это непрерывное экономическое взаимодействие между производителями товаров и потребителями. Анализ рынка – это изучение показателей этого взаимодействия. Аналитики исследуют потребности клиента и предложения конкурентов. Анализ рынка основан на сборе, обработке и применении этой информации в работе компании.

Зачем бизнесу нужен маркетинговый анализ рынка

Как анализируют рынок и что входит в этот анализ:

- Изучение поведения потребителей. Это помогает производителю создать востребованный продукт.

- Оценка сильных и слабых сторон конкурентов. Это помогает производителю сделать продукт лучше, чем у конкурентов.

- Изучение конкурентоспособности аналогичных продуктов на рынке. Это помогает производителю выявить преимущества и недостатки собственного продукта.

- Поиск выгодных каналов продаж и новых ниш на рынке.

- Изучение перспектив развития.

- Подготовка стратегии для продвижения продуктов компании.

Виды исследований

Маркетинговый анализ рынка подразумевает работу с двумя главными видами исследований. Каждое из этих исследований собирается и обрабатывается отдельно. Методы исследования рынка делятся на:

- Качественные – это гипотезы аналитиков и маркетологов, а также информация о клиентах и конкурентах. Результаты этого анализа излагают субъективно и без структуры. Но на этом этапе уже понятно потребительское поведение и возможные реакции клиентов на продукт.

- Количественные – это четкая статистика, основанная на расчетах и исследованиях рынка. Это достоверные цифры прибыльности компании во времени.

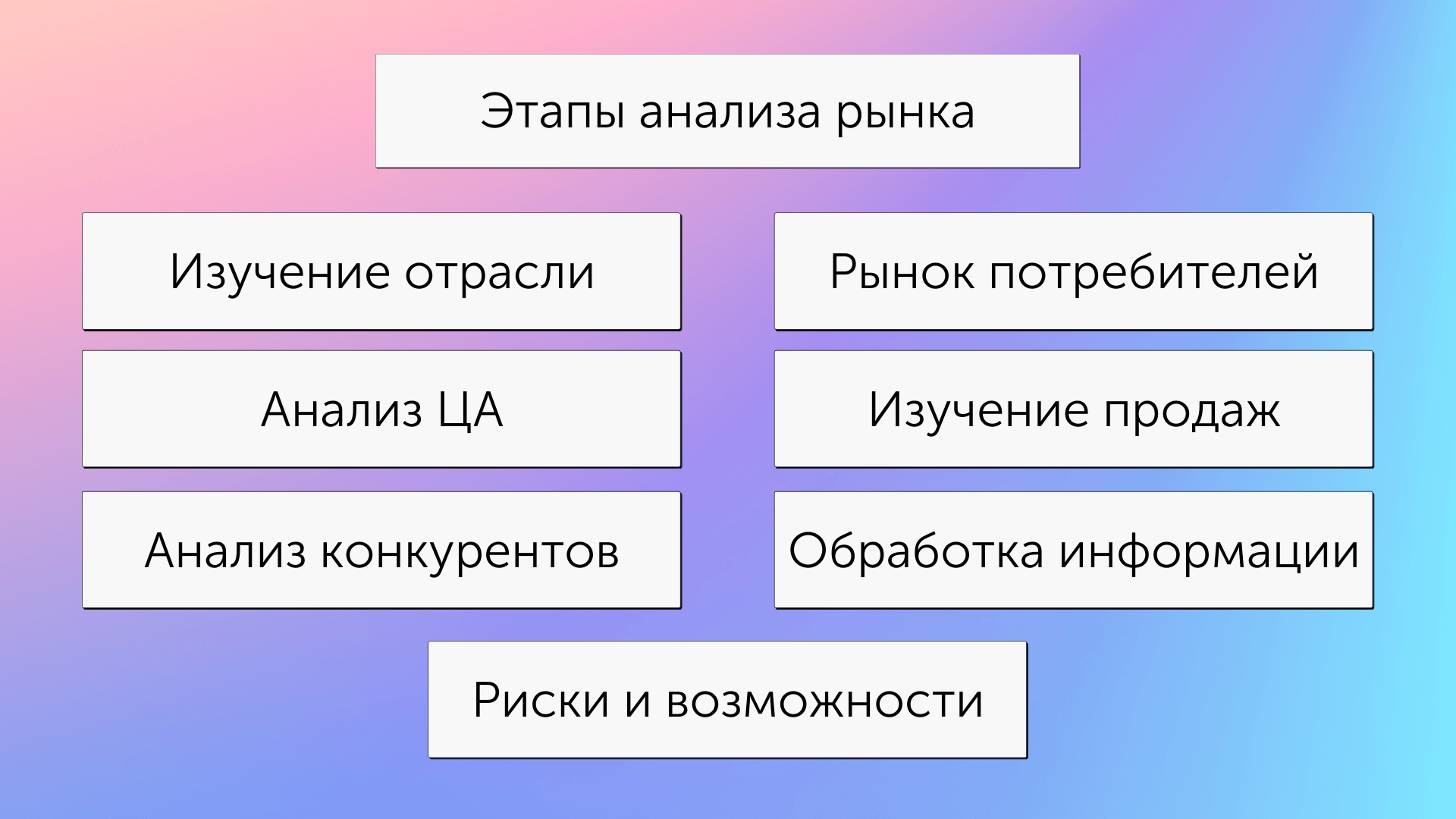

Структура и основные этапы анализа рынка

Исследование рынка проходит поэтапно. Это нужно, чтобы учесть необходимые аспекты работы компании.

Изучаем отрасль и ее перспективы

Здесь рынок изучают в полном масштабе и с учетом региона. При этом маркетинговый анализ рынка подразумевает:

- Изучение особенностей. Это нужно для определения ниши, которую займет бизнес.

- Исследование объема развития. Важно понимать, какие объемы и перспективы у рынка.

- Изучение проблем отрасли. Выявляют сложности бизнеса: отсутствие инфраструктуры, плохую логистику, иные препятствия развития.

Анализируем рынок потребителей

Потребителей изучают по факторам:

- Психологическим и социальным – образ жизни, статус в обществе, мотивация.

- Демографическим – пол, возраст, образование, профессия, доход.

- Географическим – место жительства, уровень экономического и социального развития региона, особенности местного законодательства.

По этой информации делают разделение рынка по участкам — сегментацию.

Собираем информацию для анализа целевой аудитории

Маркетологи собирают информацию о потребителях через:

- Интервью – прямой опрос целевых респондентов.

- Наблюдение – изучение поведения потребителей в жизни. Этот метод применяют для сбора информации о каждой категории клиентов и оценки спроса на продукт.

- Фокус-группу – сбор информации от 3–5 потребителей, которые отвечают на вопросы о продукте.

- Опросы – использование анкет для каждой категории целевой аудитории.

Делаем анализ рынка с учетом конкурентов

Анализ рынка включает изучение продаж товаров и изучение конкурентов. Так минимизируют риски провалов и подбирают нишу на рынке. Конкурентов делят на 3 группы:

- Прямые конкуренты продают такой же товар, что и вы. Они работают с вашей целевой аудиторией, в вашем регионе.

- Косвенные конкуренты продают аналогичные товары, но ориентируются на другую категорию потребителей.

- Потенциальные конкуренты продают аналогичные товары в соседних регионах. Однако в будущем планируют открыть свой бизнес и в вашем регионе.

При проведении анализа конкурентов учитывают:

- уровень цен;

- ассортимент и качество товаров и услуг;

- стратегию продвижения;

- каналы сбыта;

- поставщиков и партнеров на рынке;

- рабочий персонал конкурентов.

Собираем данные о конкурентах

Открытую информацию для анализа не найти: конкуренты скрывают личные сведения. Но анализ провести можно. Сведения о конкурентах часто получают через: интервью и опросы потребителей, тайных покупателей, сайты и социальные сети. Можно посетить конференцию или выставку, где выступает конкурент.

Структурируем и обрабатываем данные

Методы анализа рынка не исчерпываются полученными сведениями. Для удобства информацию нужно отразить наглядно и доступно. И только потом делать выводы.

Графики и диаграммы

Здесь отражают статистику и количественную информацию: результаты опросов, проценты голосов, иные сведения потребителей в цифрах. Графики и диаграммы создают в Excel.

Майнд-карты

Майнд-карты содержат результаты качественного анализа: структура рынка, план подготовки к событию. Майнд-карты отличаются от графиков, так как здесь нет статических сведений.

Таблицы

Это универсальный формат ведения проектов. Таблицы содержат качественные и количественные сведения. Например, аналитик записывает конкурентов в строках таблицы, а в столбцах напротив каждого конкурента – его параметры. Таблицы создают в Excel и Google Sheets.

Предложения от наших партнеров

Анализируем рынок с позиции возможностей и рисков

При старте компанию ожидают риски. Без анализа рисков составлять рыночный отчет нельзя. Рассмотрим инструменты этого анализа.

SWOT-анализ

SWOT-анализ – это четыре стороны работы компании на рынке. Аббревиатуру расшифровывают так:

- Strengths – сильные стороны.

- Weakness – слабые стороны.

- Opportunities – потенциальные возможности.

- Threats – возможные угрозы.

Анализ отражает исследования по сильным и слабым сторонам компании, потенциальным возможностям и угрозам. Его изучают и выбирают стратегию поведения компании на рынке.

PEST-анализ

Похож на SWOT-анализ, но рассматривает только внешнюю среду. Этот анализ показывает какие политические, экономические, социальные, технологические факторы влияют на работу компании. Аббревиатуру PEST расшифровывают так:

- Political – политические факторы.

- Economic – экономические факторы.

- Social – социальные факторы.

- Technological – технологические факторы.

Пять сил Портера

Этот метод анализа рынка маркетологи используют чаще, чем SWOT и PEST. Пять сил Портера изучает следующие угрозы:

- появление продуктов-заменителей;

- появление конкурентов;

- степень влияния поставщиков сырья или продуктов;

- степень влияния клиентов;

- объем конкуренции.

Эти пять факторов влияют на конкуренцию и определяют тактику и стратегию компании на рынке.

Способы анализа продаж

Для маркетингового анализа рынка используют специальные способы работы с информацией. Эти показатели оценивают рыночное положение компании.

Объем продаж

Объем продаж показывает прирост выручки компании за определенное время. Показатель помогает прогнозировать динамику продаж. Если объем продаж уменьшается, это говорит о проблемах в компании и дальнейший анализ выявит причины. Компании часто используют этот показатель для анализа. Объем продаж рассчитывают в программах учета продуктов компании.

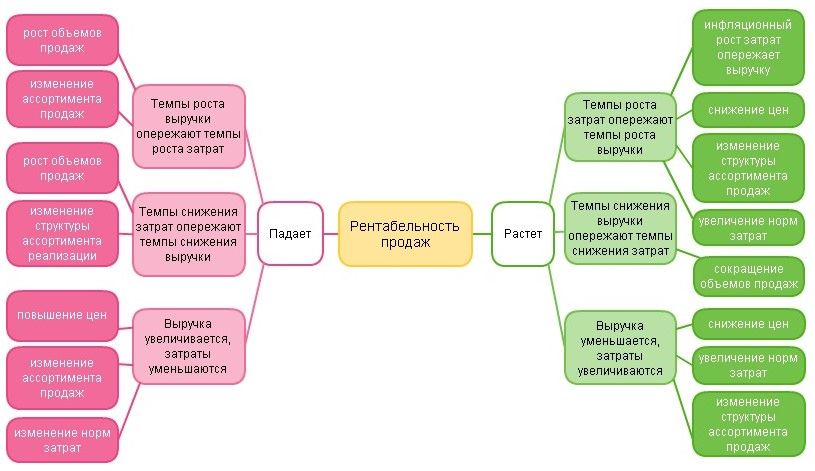

Рентабельность продаж и ABC-анализ

Рентабельность продаж – это результат деления чистой прибыли компании на выручку, умноженный на 100%. Этот показатель рассчитать легко, зная сведения чистой прибыли и выручки компании хотя бы за 2–3 месяца. Рентабельность показывает эффективность бизнеса. Если показатель падает, компания работает менее эффективно и теряет часть прибыли.

Анализ рентабельности продаж помогает понять, куда двигаться дальше и пересмотреть ценовую политику. Иногда владельцы бизнеса занижают наценку на товар и теряют чистую прибыль.

Рассчитать рентабельность можно и для отдельной группы товаров. Это методика ABC-анализа, который формирует рейтинг товаров от наиболее ценных до наименее ценных.

Расчет рентабельности продаж и ABC-анализ следует проводить, когда у компании достаточно сведений по чистой прибыли и выручке. Если этих данных мало, рассчитать показатели не получится.

Показатель конверсии

Конверсия – это количество покупателей, которые купили товар. Не каждый посетитель сайта или магазина становится покупателем. Чтобы рассчитать конверсию для магазина, на входе в торговую точку установите счетчик посетителей. Затем тех, кто купил товар, поделите на общее число посетителей и умножьте на 100%. Расчет конверсии для сайта происходит аналогично.

Падение конверсии говорит о том, что покупатели не находят в магазинах или на сайтах компании желаемый товар. Клиенты также могут не дойти до покупки из-за неудобной коммуникации. Например, когда нужно долго ждать на линии, чтобы сделать заказ, или когда клиенту неудобно звонить прямо сейчас, а связаться с компанией позже он забывает. Все эти проблемы решает один инструмент – виджет обратного звонка Callback. Если вы используете сайт для продаж, такая кнопка с заказом звонка поможет увеличить конверсию на 30% и не пропустит ни одного обращения.

Виджет обратного звонка для сайта

- Повысьте конверсию сайта на 30%

- Новым клиентам 50 минут в подарок

Узнать подробнее

Средний чек

Средний чек – это результат деления покупок клиентов на общий объем выручки компании. Чем больше показатель среднего чека, тем эффективней работает компания.

Средний чек зависит от:

- разнообразия товаров;

- грамотной выкладки товаров;

- акций и скидок;

- способности продавцов проводить допродажи товаров.

Если показатель среднего чека уменьшается, это говорит о проблемах компании с ценовой и товарной политикой.

Показатель продаж с квадратного метра

Этот показатель зависит от товаров и выкладки на полках магазина. Каждый квадратный метр должен приносить прибыль. Нужно постоянно проводить ABC-анализ групп товаров, анализировать и корректировать выкладку товаров, обучать продавцов.

Покупательская корзина

Покупательская корзина показывает потребности клиента. Анализ покупательской корзины выявляет:

- Какие товары у покупателей популярны, а какие – нет.

- На какие товары можно делать акции и скидки.

- Какие товары имеют выгодную выкладку на полках.

Число возвратов

Не каждый товар можно вернуть обратно. Законодательство РФ защищает продавцов и по статистике средний процент возвратов составляет 2–5%. Процент возвратов для компании зависит от: качества товаров, опыта продавца и его взаимодействия с клиентом.

Нужно обучать продавцов и при устройстве на работу, и в дальнейшем, а также каждый возврат анализировать отдельно.

Посещаемость

Посещаемость показывает, когда в магазин приходит максимальное количество покупателей. Анализ посещаемости поможет:

- Распределить сотрудников по сменам. Чаще утром покупателей приходит мало и полный штат сотрудников в это время не нужен.

- Направить силы сотрудников на выполнение других задач. Помимо продаж сотрудники могут вести документооборот, выкладку товаров.

Правильный анализ посещаемости улучшит работу персонала и компании.

Зарплатоемкость

Зарплатоемкость вычисляют делением фонда зарплаты на выручку, умноженный на 100%. Фонд зарплаты включает зарплату сотрудникам, налоги и платежи во внебюджетные фонды. Для РФ средний показатель зарплатоемкости составляет 10%. Если у вас показатель больше 10%, то причины могут быть такие:

- в компании переизбыток сотрудников;

- «текучка» персонала;

- низкая товарная наценка;

- высокие затраты на аренду помещения, кредиты и займы.

Если у вас показатель меньше, то бизнес в порядке. Однако показатель зарплатоемкости не должен быть критично низким. Это говорит о жадности владельца бизнеса, который не платит зарплаты сотрудникам на уровне продаж компании.

Популярные товары

Когда компания выявляет популярные у покупателей товары, это приносит дополнительную прибыль. После анализа эти товары нужно правильно разместить на полках в магазине и проводить скидки и акции на них.

Контроль остатков

Контроль остатков – это сравнение планируемого объема продаж с полученными продажами компании. Если этот показатель отклоняется, то нужно сделать факторный анализ.

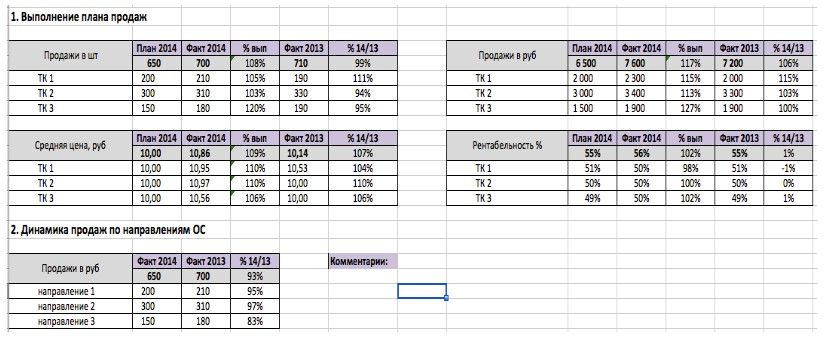

Факторный анализ

Вы провели анализ объема продаж и увидели отклонения. Чтобы определить факторы, которые повлияли на эти отклонения и ликвидировать их, нужен факторный анализ.

Факторный анализ вычисляет два параметра – отклонение объема и отклонение цены. Отклонение объема рассчитывают по формуле:

Отклонение объема = (Полученный объем продаж – Планируемый объем продаж)*Плановую цену товара.

Результат формулы показывает изменение прибыли из-за изменения объема продаж товара.

Отклонение цены рассчитывают по формуле:

Отклонение цены = (Фактическая стоимость – Плановая стоимость)*Фактический объем товара.

Результат формулы показывает изменение прибыли из-за изменения цены на товар.

Excel

Результаты анализа рынка сводят в Excel. Плюсы программы:

- понятный внешний вид и рабочее поле;

- быстрый поиск информации;

- считает формулы автоматически;

- можно строить графики и диаграммы;

- лицензия стоит недорого.

Выгрузка из CRM

В CRM хранят сведения о продажах компании. Этот формат удобен, так как здесь можно сформировать отчеты по отделам компании. Чтобы посмотреть отчет по продажам отдела, зайдите в CRM и выгрузите отчет в формате Excel.

Если вашему бизнесу нужен анализ маркетинга, попробуйте аналитику Calltouch – мы собираем 100% маркетинговых данных и показателей эффективности бизнеса и строим полную воронку продаж. Попробовать продукт можно бесплатно в течение 14 дней.

Сквозная аналитика Calltouch

- Анализируйте воронку продаж от показов до денег в кассе

- Автоматический сбор данных, удобные отчеты и бесплатные интеграции

Узнать подробнее

Типичные ошибки, которые допускают предприятия

Если анализ рынка провели неверно, это повлечет за собой ошибки в дальнейшем. Рассмотрим типичные ошибки бизнеса:

- не изучили потребности клиентов;

- не поняли желаний потребителей в продукте;

- не изучили конкурентов;

- неправильно взаимодействуют с поставщиками, инвесторами, дилерами;

- работают неквалифицированные сотрудники;

- не меняют устаревшую техническую базу.

Заключение

Анализ рынка – перспектива развития компании. Постоянное изучение рынка помогает владельцам бизнеса вносить изменения в цены, товары, работать с покупателями, обучать продавцов. Рынок анализируют на начальном и на последующих этапах развития бизнеса, что помогает избежать ошибок.

А чтобы избежать ошибок в маркетинге, попробуйте контролировать расходы на рекламу с помощью сквозной аналитики. Это многофункциональный и полезный инструмент, который избавит вас от долгого сбора информации для отчетов. Система автоматически соберет данные о лидах, сделках и посчитает эффективность каждого рекламного канала.

!!! Полезный материал! Сборник статей по пяти ключевым темам системного менеджмента. Скачать >

Для чего предприятию маркетинговый анализ рынка?

Проведение маркетинговых исследований (анализа) направлено на уменьшение рисков предпринимательской деятельности. Его результаты предназначены руководству для принятия управленческих решений, которые всегда сопровождаются риском в условиях постоянных рыночных изменений и неопределенности поведения, как потребителей, так и конкурентов (а также государства!). Чтобы их снизить, необходимо знать:

- спрос на продукцию;

- ее конкурентоспособность;

- рынки ее сбыта, их емкость;

- потенциальных покупателей;

- действующих конкурентов;

- возможности предприятия;

- доступность сырья и материалов.

От этой информации зависят конечные финансовые результаты работы, устойчивость предприятия. Результаты маркетингового анализа помогают снизить риск невостребованности продукции, приспособить производство к рыночной конъюнктуре, а, значит обеспечить дальнейшее развитие.

Виды анализа объема продаж

В зависимости от цели анализ объема продаж может принимать следующие виды:

- Анализ динамики объема продаж. В этом случае нашей задачей является определение изменения объема продаж предприятия по сравнению с предыдущим периодом. Данный вид анализа необходим для своевременного обнаружения изменений тенденций на рынке, а также поиска проблемных участков в работе организации;

- Структурное исследование продаж проводится для обоснования управленческих решений относительно продуктового ассортимента компании. Если вы продаете только один вид товара, то проводить его ни к чему;

- Контрольный анализ объема продаж. Проводится для сравнения планируемых показателей с фактическими. Нужен для своевременного принятия корректирующих действий. Проводится чаще других.

- Факторный анализ реализуется после проведения любого из видов анализа объема продаж. Позволяет определить факторы внутренней и внешней среды организации, которые повлияли на показатель оценки. Каждый из представленных видов мониторинга имеет свой инструментарий. Познакомимся с ним.

Цель анализа продаж

Объем, который был продан, можно считать одним из важнейших показателей в работе всего предприятия, так как он открывает доступ к самым разным данным — что покупают, сколько, когда и так далее. На их основании можно сделать выводы относительно недостатков в работе фирмы и правильно спрогнозировать будущее.

Мониторинг нацелен на контроль всяческих изменений, определение перспективного ассортимента и верное сегментирование рынка. Без него не получится выявить необходимые производственные запасы и принять целенаправленные решения относительно закупки и реализации. Взвешенные цели управленцы принимают только на основании детальной проверки.

!!! Полезный материал! Сборник статей по пяти ключевым темам системного менеджмента. Скачать >

Чем отличается анализ продаж от аудита продаж?

Эти два понятия не различимы по своей сути и отличаются только одним словом. Анализ продаж или как его еще называют аудит продаж,так же подходит для определения и расширения перспективного ассортимента продукции (услуг), определения ключевых потребностей клиентов для разработки “Уникального Торгового Предложения” (УТП), которое будет “закрывать” гораздо больше клиентов на покупку. Как правило главные стратегические решения о развитии компании принимаются именно на основании результатов анализа продаж.

Методы анализа продаж

Это один из главных индикаторов результативности функционирования предприятия. Чтобы оценить его, следует учесть все доходы, расходы и прибыль. Его можно вести как комплексное исследование или изучать по отдельным категориям. В результате можно будет получить развитие, снижение или стагнацию изучаемых показателей в сравнении с предыдущим периодом. В рамках оценки стоит рассмотреть несколько значений.

KPI

Так называют основные индикаторы, которые покажут настоящую эффективность деятельности компании. С его помощью можно определить качество конкретного сотрудника, персонала целого отдела или всей организации. Он же позволяет понять, насколько результативна работа. Есть разные типы:

- результаты;

- затраты;

- производительность;

- функционал.

Можно ориентироваться на самые разные параметры — средний чек, жалобы, количество продаж, конверсия, трафик и другие.

Так как продаваемые модели можно изучать по-разному, то на предприятии обычно сразу несколько KPI. Это изучение функционирования отдельных подразделений. Но советуем не рассматривать более 10 видов одновременно, чтобы исследование не оказалось перегруженным.

ABC

Эта методика отличается тем, что поможет выявить, какую долю занимает товар из всего объема продаваемых изделий. Его результаты помогают с легкостью определить, какие продукты хорошо продаются, а какие залеживаются на складах. Это дает возможность провести разработку более эффективного плана либо подтолкнет к пересмотру всего ассортимента.

Основывается на принципе Парето — 80/20. Это значит, что всего 20% продукции будут давать до 80% прибыли и наоборот, все остальные принесут только 20% прибыли. Поэтому все продаваемое делится на 3 категории:

- А — ходовые модели, которые несут основной доход в 80%;

- В — то, что обладает неплохим спросом и дает еще 15%;

- С — остатки, которые выходят на 5 доходных процентов.

Давайте подробнее рассмотрим, что это такое — аналитика продаж по abc. Допустим, в книжном магазине учебники приносят до 60%, тетради 11%, художественная литература еще 24%, а пишущие принадлежности только 4%. В этом случае учебные и литературные издания входят в группу А, тетради в группу В, а ручки и прочее относится к С. Вот последнюю часть продаваемых изделий можно исключить без вреда для развития заведения.

SWOT

Еще один популярный метод исследования, который помогает лучше познать внутреннюю организацию предприятия. Расшифровывается просто:

- S — сильные стороны, которые проявляет компания;

- W — слабые, которые следует исправлять и искать пути их решения;

- O — возможности развития и увеличения производственных мощностей;

- T — угрозы, которые необходимо учитывать и снимать, если это реально.

Если его проводить честно и подробно, то он поможет посмотреть на фирму со всех сторон, оценить, в чем она хороша или где требуется исправить. Мало просто составить, необходимо правильно анализировать полученную информацию. Это помогает справляться с трудностями и оставаться всегда конкурентоспособными.

XYZ

Осталось разобраться, как сделать этот отчет анализ продаж. Он дает возможность понять, насколько равномерный спрос на все продукты внутри компании. В результате у вас появится документ, в котором прописано, какая продукция имеет стабильный спрос, а от чего лучше отказаться. Здесь сначала все данные вводятся в Excel, потом по специальным формулам высчитывается коэффициент вариации. А итоги можно разбить на 3 группы:

- X – от 0 до 10%;

- Y – от 11 до 25%;

- Z – свыше 25%.

Чем меньше, тем выше стабильность спроса. Считается, что таким продуктам можно позволять занимать большую часть продаваемого ассортимента – уровень интереса покупателей к ним упадет нескоро. Если же показатель все время скачет или стабильно показывает высокие значения, то стоит задуматься о том, чтобы отказаться от его закупки или производства.

!!! Полезный материал! Сборник статей по пяти ключевым темам системного менеджмента. Скачать >

Структура и основные этапы анализа рынка

В ходе исследований рынка выполняется поэтапное изучение всех аспектов, влияющих на деятельность предприятия. Чтобы не упустить важных моментов составляется последовательность действий, которая в дальнейшем позволит легко отобразить ваш анализ в бизнес-плане. Она состоит из следующих этапов:

- Общий обзор отрасли;

- Исследование целевой аудитории;

- Изучение конкурентной среды;

- Анализ потенциальных возможностей;

- Анализ возможных рисков.

Изучение отрасли и ее перспектив

На этом этапе проводится анализ рынка в целом, с привязкой к конкретному региону, в котором планируется вести деятельность. При этом выполняется:

- Выявление особенностей рынка. Вам нужно определить о каком направлении деятельности идет речь, какие существуют уровни и какую нишу будет занимать ваше предприятие. Также важно установить, как именно ваш продукт или услуга будут вписываться в рынок и какое влияние на него окажут.

- Объем и динамика развития. Нужно отметить какие масштабы рынок имеет на данный момент и его перспективы в будущем, будет ли он развиваться или пойдет на спад.

- Актуальные проблемы отрасли. Выявляются основные препятствия для развития. Это может быть отсутствие логистики, инфраструктуры, сложное законодательство, а для новых рынков незнание продукта потребителем.

- Наиболее перспективные направления развития. Определяется, что можно предложить нового в имеющемся формате рынка.

Если анализ рынка проводится для бизнес-плана, который будет представлен потенциальным инвесторам, желательно в нем привести качественные показатели за последние пять лет. Например, динамику отрасли можно продемонстрировать в процентном соотношении годовых показателей объема рынка. Отчеты, содержащие подобную информацию часто публикуются аналитическими агентствами. Когда информацию найти сложно, что может быть связано с внедрением на рынок новой продукции или услуги, допускается приведение данных, основанных на личных наблюдениях.

На этом этапе также важно определить с каким типом рынка вам придется столкнуться. В зависимости от соотношения спроса и предложения, он может позиционироваться как рынок производителя и рынок потребителя. В первом случае, когда практически отсутствует конкуренция правила устанавливает продавец услуг или продукции, а во втором, когда предложений очень много, основным звеном является покупатель. В современных условиях, чаще преобладает второй тип рынка, при этом в силу огромного количества предложений, даже при вхождении нового продукта, большое внимание при анализе уделяется изучению именно потребителя.

Как провести анализ рынка потребителей

Эта часть маркетингового анализа рынка является одной из самых важных, поскольку она определяет всю дальнейшую стратегию вашего бизнеса. Прежде всего, выделяется основная целевая аудитория. При этом ваша компания может ориентироваться на конечного потребителя или на других представителей бизнеса. В обоих случаях выполняется оценка по целому ряду критериев:

- Психологические и социальные. Сюда входят: образ жизни, социальный класс, потребительская мотивация, статус.

- Демографические. В эту категорию входит возраст и пол, семейное положение, культурные и религиозные ценности, вид деятельности, уровень образования, покупательная способность и доход.

- Географические. Тут важно учесть место жительства потенциального покупателя, размер населенного пункта, климатические условия, доступность СМИ, уровень развития региона, плотность населения, действующее законодательство, инфраструктуру и транспортное сообщение.

С учетом названых критериев выполняется сегментация. Она представляет собой разбивку рынка на отдельные участки по ряду признаков и сходной покупательной способности потребителей. Выбранные сегменты определяют ценовую политику, формат рекламной кампании и маркетинговый охват рынка. Последний может быть нескольких видов:

- Недифференцированный (массовый) маркетинг — ориентирование продукции на все категории населения без исключений. Подходит только для тех компаний, чья сфера деятельности позволяет пренебречь различиями. Например, товары массового потребления или продукты питания.

- Товарно-дифференцированный — компания выбирает несколько сегментов рынка (категорий потребителей), для каждого из которых вырабатывается своя характерная стратегия. Это позволяет лавировать между сегментами рынка, фокусируясь на более прибыльном, но постепенно расширяя свою сферу влияния и получая дополнительную прибыль за счет других сегментов.

- Концентрированный маркетинг — выбор одного сегмента и направление усилий на него.

Выбор сегмента рынка может осуществляться на основе собственных наблюдений и логических умозаключений или эмпирическим путем (исследованием различных групп потребителей и сбором информации).

Как происходит сбор информации для анализа целевой аудитории

Современные маркетологи используют в своей практике пять наиболее эффективных форматов сбора данных для изучения рынка и своего потребителя. Для получения качественной информации могут проводиться:

- Интервью. Для сбора информации выбираются представители исследуемой группы и для каждого по отдельности проводится глубокое интервью, выявляющее все аспекты открытых вопросов.

- Наблюдение. Изучение поведения представителя группы осуществляется непосредственно в процессе реализации исследуемой деятельности. Например, для оценки востребованности продукции и получении данных о категории покупателей можно дать обычное объявление о продаже и оценить, кто и как часто обращается по объявлению.

- Фокус-группа. Формируется группа из представителей целевой аудитории, которые высказывают свое мнение и комментарии по открытым вопросам в свободной форме.

Для сбора количественных данных выполняются:

- Эксперименты. Осуществляется практическая проверка различных гипотез или тактик. Полевые исследования позволяют более наглядно оценить эффективность маркетинговой идеи и выявить неочевидные проблемы ее реализации.

- Сбор статистических данных и опросы. Этот способ предполагает использование строгих однотипных анкет, разработанных для вычисления средних показателей. При получении статистических данных особое внимание уделяют точному выделению целевой аудитории.

Эти методы позволяют выявить степень заинтересованности потребителя товаром, понять каких качеств и возможностей ему не хватает в продукте, который он использует сейчас, и как он относится к конкурирующей продукции. Реализовать их на практике можно в следующих форматах:

- Личное общение. Этот формат подходит для небольшого бизнеса или ориентированного на узкий сегмент рынка.

- В интернет сети. Получить необходимые данные можно проведением опросов в социальных сетях или заказав их на специальных интернет-ресурсах платных опросов. Недостатком этого способа является высокая погрешность выборки сегмента рынка.

- Наблюдения. Если ваша компания уже осуществляет деятельность, вы можете провести исследования как покупают ваши услуги или товары различные категории потребителей, путем сбора статистики.

- Использование данных, собранных другими компаниями ранее.

!!! Полезный материал! Сборник статей по пяти ключевым темам системного менеджмента. Скачать >

Как проводить анализ рынка с учетом конкурентов

Грамотно оценив ситуацию с конкурирующей продукцией и услугами, можно минимизировать риски и быстро найти собственную нишу в отрасли. Условно всех конкурентов можно разделить на:

- Прямых — компании, которые осуществляют такой же вид деятельности и ориентируются на ту же целевую аудиторию в рамках одного с вами региона.

- Косвенных — компании, для которых вид деятельности аналогичный вашему, является вторичным или ориентирован на другую аудиторию.

- Потенциальных — компании с аналогичным видом деятельности, но работающие в соседних регионах, при условии, что с их стороны может быть выполнен заход на ваш сегмент рынка.

Чтобы выполнить анализ конкурентов составляется карта, которая определяет долю участия каждого игрока на рынке. Изучая их нужно узнать и проанализировать следующую информацию:

- Политику ценообразования — статистика цен на основные и сопутствующие продукты (услуги), как часто проводится повышение или снижение стоимости.

- Ассортимент и уровень качества продукции — какие достоинства имеет продукция или услуги конкурента, почему покупатели отдают им предпочтение.

- Стратегию маркетинга — как осуществляется привлечение клиента, какие рекламные кампании используются.

- Каналы сбыта — как и где продаются услуги или продукция.

- Уровень популярности на рынке — насколько известен ваш конкурент потребителям, узнаваем ли его бренд.

- Сегмент рынка — кто является основным покупателем ваших конкурентов.

- Поставщики и партнеры — кто поставляет сырье или товары, какие компании осуществляют сервисные услуги (грузоперевозки, техническое обслуживание и т.д.).

- Кадровый состав и система менеджмента — какие специалисты привлечены в работе, их уровень и оплата труда, какая используется схема управления предприятием.

- Сильные и слабые стороны конкурента — что является достоинством, а что недостатком продукции или товаров по мнению потребителей, а также каковы риски конкурентов на рынке.

Как получить данные о конкурентах

Стоит понимать, что названную выше информацию, ваши конкуренты не станут раскрывать вам по собственному желанию, а потому ее сбор достаточно сложен. С другой стороны, анализ конкурентов позволит вам выявить наиболее сильных соперников, перенять их положительный опыт и решить их проблемные стороны в свою пользу.

Значительную долю сведений, особенно по потребителям, можно получить параллельно с исследованием отношения целевой аудитории к вашей продукции, в рамках проведения опросов, фокус-групп или интервью. Некоторую часть данных вы можете получить экспериментальным путем, выступая в качестве клиента компании конкурента или используя тайного покупателя.

Как и в случае с изучением целевой аудитории, вы можете обратиться в специальные агентства, занимающиеся маркетинговыми исследованиями и знающими как сделать анализ рынка правильно, но их услуги имеют высокую цену и будут рентабельными только для крупного бизнеса.

Как анализировать рынок с позиции возможностей и рисков

Если проведение маркетинговых исследований было выполнено правильно, на их основе можно выработать собственную стратегию. При этом выполняется анализ сильных и слабых сторон вашего бизнеса и рынка в целом. Для этого могут применяться различные методы:

- SWOT-анализ (Strengths, Weaknesses, Opportunities, Threats). Это один из наиболее популярных методов стратегического планирования для предприятия и анализа его позиции на рынке. Он представляет собой таблицу с четырьмя блоками, в которых выписываются сильные стороны (достоинства вашей продукции или маркетинга), слабые стороны (достоинства конкурентов, ваши недостатки), возможности (решение проблем, существующих на рынке, использование дополнительных средств) и угрозы (уровень конкуренции, законодательная база, спад спроса на рынке).

- PESTLE-анализ (Political, Economic, Social, Technological, Legal, Environmental). Этот метод предполагает оценку рынка с позиции политических (законы, влияющие на ваш бизнес), экономических (общее состояние экономики и уровень жизни населения), социальных (готово ли общество к вашему продукту, культурные особенности), технологических (какие инновации могут быть использованы и соответствует ли ваш продукт современному уровню), правовых факторов (риски нарушения авторских прав), а также окружающей среды (географическое положение, экология). Они также выписываются в таблицу, с указанием их влияния на ваш бизнес и рынок в целом.

- “Пять сил Портера”. Метод стратегического планирования бизнеса с выявлением сил, наиболее активно влияющих на привлекательность последнего в условиях существующего рынка. Он предполагает анализирование пяти факторов: угрозы появления на рынке замещающих продуктов, угрозы появления новых конкурентов, уровня влияния поставщиков сырья или продукции, уровня влияния со стороны потребителей, уровня прямой конкуренции.

Способы анализа продаж

Анализировать продажи можно по нескольким критериям, каждый из которых позволяет посмотреть на деятельность магазина с другой точки зрения.

Можно выделить следующие группы анализа:

- Анализ динамики товарооборота и прибыли. Позволяет выявить негативные изменения валового дохода и оценить необходимость в коррекции ценовой политики или ассортимента.

- Анализ структуры и суммы чека. Позволяет выявить предпочтения покупателей, сформировать акционные предложения, переформатировать расположение товаров на полках.

- Анализ структуры товарооборота (ABC-анализ). Позволяет выявить наиболее прибыльные товарные группы и товары, приносящие минимум дохода.

- Анализ равномерности спроса (XYZ-анализ). Позволяет распределять оборотные средства в соответствии со стабильностью спроса на товары.

- Анализ эффективности использования оборотных и основных средств. Позволяет сравнивать прибыльность торговых точек с учетом их размера и объема товарооборота.

- Анализ поведения покупателей. Расчет конверсии и посещаемости магазина позволяет оценить работу продавцов и общую удовлетворенность клиентов торговой точкой.

Перечисленные виды анализа предприниматель может проводить ежемесячно или ежеквартально, в зависимости от потребности. Отчетность удобно формировать с помощью программ для розничной торговли, которые позволяют настраивать и фильтровать параметры. Благодаря этим приложениям, можно получить актуальные данные по работе магазина всего за несколько секунд.

!!! Полезный материал! Сборник статей по пяти ключевым темам системного менеджмента. Скачать >

Объем продаж

Анализ общего объема продаж является в розничной торговле наиболее часто используемым, но, в то же время, одним из наименее информативных показателей. Целью бизнеса всегда является получение прибыли, но просто рост выручки не всегда способен это обеспечить.

Хорошо, когда увеличение валового и чистого дохода происходит за счет увеличения ассортимента и оборотных средств. Но ещё лучше, если рост наблюдается без дополнительных вложений, исключительно вследствие грамотных управленческих решений и автоматизации магазина.

Не менее важным является мониторинг долгосрочной динамики продаж, которую удобно отслеживать с помощью программ для учета товаров. Снижение выручки по сравнению с прошлым годом может быть связано как с появлением вблизи конкурентов, так и уменьшением привлекательности магазина со стороны потенциальных покупателей. Причины нужно искать в каждом случае свои.

Рентабельность продаж и ABC-анализ

Определяется рентабельность продаж путем деления чистой прибыли на валовый доход. Существует много вариаций этого показателя, но для розничного магазина будет достаточно и классического варианта.

Более важные сведения можно получить, анализируя рентабельность отдельных групп товаров. Высчитав эти показатели и составив их рейтинг, можно понять на какие позиции ассортимента следует направить максимум оборотных средств. Это метод называется ABC-анализ.

Изменение рентабельности может свидетельствовать также о проблемах в ценовой политике. Ведь иногда, пытаясь привлечь покупателей, собственники магазинов излишне занижают торговую наценку.

Таким образом, анализ рентабельности продаж позволяет увеличить чистую прибыль без дополнительных вложений. Но принимаемые на основе этого показателя решения должны учитывать и внешние факторы, влияющие на выручку.

Показатель конверсии

Не каждый покупатель, зашедший в магазин, выходит оттуда с покупкой. Значение конверсии как раз и равняется доле клиентов, потративших деньги в торговой точке. Показатель может сильно отличаться, в зависимости от ассортимента: от нескольких процентов в отделах мехов до 95-99% в продуктовых магазинах. Конверсию можно посчитать, установив или взяв в аренду счетчик посетителей.

В точках продаж процент результативных посещений зависит от умения персонала продавать и грамотной ассортиментной политики. Поэтому сравнивая отношение посетителей к количеству чеков в каждой смене, можно оценить эффективность работы тех или иных продавцов.

Падение показателя конверсии свидетельствует о том, что постоянные покупатели перестали находить на полках то, за чем приходят. Это повод пересмотреть ассортимент.

Увеличение конверсии происходит в следующих случаях:

- в последний и первый день месяца, когда большинство работников получает зарплату;

- во время проведения акций, предоставления скидок;

- при обновлении коллекции товара;

- после посещения продавцами обучающих тренингов;

- в выходные дни.

При анализе конверсии большее значение имеет не сам показатель, а его динамика. Но она может изменяться как под действием внутренних факторов, так и независимо от действий персонала магазина. Поэтому при оценке конверсии не всегда стоит что-либо менять в структуре организации торговой точки.

Показатель среднего чека

При делении числа совершенных покупок на общий объем выручки магазина получается показатель среднего чека. Чем он больше, тем эффективнее работает торговая точка. Величина среднего чека зависит от:

- Умения продавцов делать допродажи сопутствующих товаров.

- Эффективности выкладки товаров.

- Величины ассортимента.

Максимальный средний чек в розничной сфере демонстрируют гипермаркеты, в который люди могут приобрести товары и продуктовой, и промышленной группы. Небольшие магазины вынуждены повышать показатель за счет акций, правильной выкладки, формирования комплектов.

Немаловажным фактором для роста допродаж является организация прикассовой зоны. Даже в придомовых продуктовых магазинах размещение около кассы детских сладостей может увеличить средний чек на 5-10%.

Падение показателя может говорить, как о снижении платежеспособности населения, так и о проблемах в ассортиментной или ценовой политике. Поэтому анализировать средний чек следует комплексно.

!!! Полезный материал! Сборник статей по пяти ключевым темам системного менеджмента. Скачать >

Показатель продаж с квадратного метра

Отношение объема продаж к квадратуре торгового зала является важным показателем при оценке эффективности работы сети магазинов. С увеличением размера помещения возрастает и сумма арендной платы, то есть постоянные издержки. Поэтому каждый квадратный метр должен приносить дополнительную прибыль.

Рассматриваемый показатель сильно зависит от ассортимента товаров и их выкладки. Поэтому торговый зал должен быть организован таким образом, чтобы обеспечить максимум покупок.

За показателем продаж с квадратного метра нужно следить и долгосрочно, в чем могут помочь программы для розничной торговли. Его статистически достоверное уменьшение должно стать поводом для дополнительного ABC-анализа и тщательного мониторинга эффективности работы продавцов.

Покупательская корзина

Этот показатель позволяет понять, каковы же реальные предпочтения клиентов.

Сравнивая, сколько и каких товаров может приобрести покупатель, можно выявить:

- Какие товары приобретаются чаще или реже.

- Как разместить товары в магазине, чтобы их видели, обращали на них внимание и приобретали чаще.

- Время, когда определенный товар пользуется спросом, а когда — нет.

Руководство должно учитывать эту метрику, чтобы оптимизировать ассортиментную матрицу, внедрить акции и скидки на товары, способные принести большую прибыль, тем самым увеличить оборот торговой точки.

Число возвратов

Согласно закону не всю продукцию можно вернуть в магазин, поэтому процент возвратов обычно незначителен и колеблется в пределах 2-5%, в зависимости от ассортимента магазина. Наибольшая его величина наблюдается в отделах одежды и обуви, где товар часто возвращают уже после его примерки дома. Но это вполне естественный процесс.

Показатель возврата зависит от:

- Способности продавца разобраться в потребностях клиента и продать ему именно тот товар, который нужен.

- Качества продукции.

- Введения покупателя в заблуждение насчет характеристик товара с целью выполнить жесткий план по продажам любой ценой.

Довольно часто возвраты обусловлены незнанием новыми продавцами характеристик продукции. Поэтому важно проводить первичное обучение ассортименту при приеме сотрудников на работу. Однако при анализе причин роста показателя нужно оценивать причины каждого возврата, а не винить во всем продавцов.

Посещаемость, измерение количества посетителей и покупателей

Проанализировать поток покупателей в определенное время, час, очень важно.

Можно на основе этих данных:

- Распределить работу персонала, в зависимости от времени суток. Например, в какое время потребуется привлекать дополнительный персонал, чтобы справиться с нагрузкой, большим потоком покупателей.

- Определить время, когда посетителей меньше, и можно направить силы сотрудников на выполнение действительно важных задач.

Информация о посещаемости поможет сэкономить средства на оплату труда специалистов, а также на оплату коммунальных услуг.

Например, нет смысла открывать магазин в 8 часов утра, когда основной поток посетителей ощущается в 6-8 часов вечера. Сотрудники, которые будут работать в утренние смены, могут попросту сидеть без дела, а вечерние работники могут наоборот не успевать выполнить основные задачи. Для этого и следует распределять правильно работу персонала и магазина в целом.

Существуют специальные счетчики посещаемости. Они устанавливаются в торговых точках для определения количества посетителей.

Просматривая данные ККМ о совершенных покупках, можно выявить количество покупателей и сравнить его с количеством посетителей. Результат может подсказать, привлекает ли магазин клиентов, находят ли они в нем нужный товар.

Показатели зарплатоемкости

Для расчета зарплатоемкости необходимо разделить фонд зарплаты на валовый доход. В российской рознице нормальное значение показателя 10%.

Причинами роста зарплатоемкости могут быть:

- Избыточная система мотивации персонала.

- Лишний штат.

- Низкая наценка на товар.

- Снижение валовой выручки под воздействием внешних или внутренних причин.

Низкий показатель зарплатоемкости тоже опасен. Он может свидетельствовать о жадности собственника и нежелании делиться прибылью с персоналом, который фактически обеспечивает высокий доход. В таком случае можно столкнуться с переходом квалифицированных кадров к конкурентам. Поэтому нужно постоянно следить, чтобы зарплаты сотрудников соответствовали рыночным значениям.

Наиболее удобным инструментом для анализа работы торговой точки является программа для учета товаров, устанавливая в рамках автоматизации магазина. Это приложение не только дает в руки руководителя мощный механизм мониторинга бизнеса, но и позволяет управлять многими рабочими процессами. За такими программами будущее, поэтому стоит установить их в магазине уже сейчас, чтобы всегда иметь под рукой актуальную информацию о состоянии торговой точки.

Популярные товары

Этот показатель напрямую связан с предыдущим.

Определяя популярные, востребованные товары, можно принести дополнительную прибыль компании за счет:

- Правильного распределения товаров в торговом зале.

- Формирования уникальных предложений из товаров, которые сочетаются между собой.

Конечно же, в магазине всегда есть невостребованный товар, занимающий место на полках.

Контрольный анализ объема продаж

Контроль проводится методом сравнения запланированного объема продаж с фактическим.При выявлении отклонения, необходимо провести факторный анализ и приступить к корректирующему воздействию.

Факторный анализ

Вы провели анализ объема продаж и выявили отклонение. Что делать дальше? Необходимо определить факторы, которые влияют на показатель, и уменьшить или ликвидировать их влияние.

Для этого воспользуйтесь двумя формулами, которые позволят оценить влияние цены и объема продаж на выручку компании:

- Отклонение объема = (Фактический объем – Плановый объем)*Плановую цену.

Полученное число — изменение прибыли (в денежном выражении), которое произошло под влиянием изменения объема продаж анализируемого продукта;

- Отклонение цены = (Фактическая стоимость – Плановая стоимость)*Фактический объем.

Полученное число — изменение прибыли (в денежном выражении), которое произошло под влияние изменение цены на анализируемый продукт.

!!! Полезный материал! Сборник статей по пяти ключевым темам системного менеджмента. Скачать >

Excel, как инструмент для анализа объема продаж

Любой финансовый анализ — достаточно трудоемкий, насыщенный математическими вычислениями процесс. В век развития высоких технологий странно было бы вести учет и анализ на бумаге. Мы и не будем вам этого предлагать, потому что есть отличный электронный заменитель бумажного листа — старый добрый Excel.

Excel — идеальный инструмент для анализа объема продаж, потому что:

- Обеспечивает быстрый поиск информации, просто занесите данные в таблицы;

- Автоматически высчитывает сложные формулы;

- Упрощает процесс анализа результатов, визуализируя их в виде диаграмм (особенно полезно при проведении контрольного анализа и анализа динамики объема продаж);

- Умеет строить графики (незаменимо при построении точки безубыточности);

- Вы знаете как с ним работать;

- Даже покупка лицензионной версии программы не ударит по вашему кошельку.

Анализ продаж: визуализация результатов для всего отдела

Помимо того, что есть электронная форма отчетности, у вас в офисе должна быть реальная доска, на которой менеджеры записывают свои результаты.

Мы настойчиво рекомендуем использовать и электронный, и реальный формат доски. При анализе вы сами удивитесь, насколько сильно реальная доска влияет на результат. Собственноручная запись своих результатов создает определенные эмоции и мотивацию у менеджеров. Конечно, если мы оцениваем не работу call-центра со 150 сотрудниками. Только в этом случае данный совет не уместен.

Анализ продаж: выгрузка из CRM

В CRM-системе можно сделать автоматизированные настройки по анализу продаж. Но прежде чем это делать, задайте себе вопрос, подходит ли это вам.

Потому что основная проблема автоматизированного отчета в том, что руководители отделов продаж не всегда заходят в систему, чтобы его посмотреть.

А при наличии этого отчета в Excel-формате, руководитель имеет возможность посмотреть на ситуацию и провести анализ продаж лично. Это то, что он должен делать самостоятельно каждый день.

Анализ продаж: измерение “потенциала” покупателя

Потенциал покупателя необходимо измерять для того, чтобы понимать кому и сколько можно продать. Методы анализа продаж позволяют это выяснить. В результате вы не тратите время на клиентов “малой мощности”. И в то же время увеличиваете регулярность отгрузок и средний чек с контрагентами с высоким потенциалом закупок.

Чтобы понимать, каким потенциалом обладает покупатель, необходимо подсчитать показатель пенетрации. Под необычным словом “пенетрация” понимается доля вашей продукции в общем объеме закупок клиента. Измерение этой доли представляет собой один из базовых методов анализа продаж для любого бизнеса.

Определение доли производится в 2 шага.

- Вы опрашиваете всех постоянных клиентов, задавая им следующие вопросы:

- “Сколько вы приобретаете такого же товара в других компаниях?”

- “Что еще покупаете в другом месте, что могли бы покупать у нас?”

- “Что нужно сделать, чтобы вы покупали у нас больше?”

Приготовьтесь к тому, что вы получите информацию не более, чем о 60-70% своей текущей базы. Многие просто “уйдут” от ответа. Поэтому в дальнейшем следует подключить статистические методы анализа продаж.

2. Необходимо проанализировать самостоятельно или заказать у стороннего агента исследование рынка. Так вы точно поймете, какова его реальная емкость, сколько участников на нем действует, какие ниши пока еще свободны и т.д.

АВС анализ

Одним из оканчивающих шагов анализа продаж является стандартный АВС анализ ассортимента, который помогает проводить грамотную ассортиментную политику и разрабатывать действенные трейд-маркетинговые мероприятия.

АВС анализ проводится в разрезе продаж и прибыли 1 раз в квартал.

Контроль остатков

Оканчивающим шагом анализа продаж является мониторинг остатков продукции компании. Анализ остатков позволяет выявить критические позиции, по которым есть большой профицит либо прогнозируется недостаток продукта.

!!! Полезный материал! Сборник статей по пяти ключевым темам системного менеджмента. Скачать >

Отчет по продажам

Часто в компаниях отел маркетинга отчитывается за выполнение планов по продажам. Для еженедельного отчета достаточно отслеживать уровень выполнения плана продаж накопительным итогом и указывать прогноз выполнения плана продаж по текущему уровню отгрузок. Такой отчет позволяет своевременно определить угрозы невыполнения плана продаж и разработать корректирующие меры.

К такому отчету приложите небольшую табличку с описанием основных угроз выполнения плана продаж и предлагаемыми решениями, которые позволят снизить негативное влияние выявленных причин невыполнения плана. Опишите, за счет каких альтернативных источников можно увеличить уровень продаж.

В ежемесячном отчете о продажах важно отразить фактическое выполнение плана продаж, качество роста по отношению к аналогичному периоду прошлого года, анализ динамики средней цены отгрузки и рентабельности товара.

Анализ продаж в розничной торговле: учет объективных факторов

Существуют важные факторы при анализе продаж предприятия, на которые сложно повлиять, но учесть их необходимо:

- География. Выгодное расположение торговой точки напрямую влияет на величину продаж. Магазины, находящиеся рядом с метро и оживленными местами города, имеют высокие показатели товарооборота. Средний чек в сельской местности будет ниже, чем в мегаполисе.

- Сезонность. Вся продукция в розничной торговле рассчитана на определенное время года. Например, меховые сапоги хорошо продаются зимой, но залеживаются летом. Устроив в теплое время года распродажу и снизив цену на зимнюю обувь, можно избавиться от товара неактуальной коллекции.

- Конкуренция. Нельзя игнорировать условия и предложения магазинов, находящихся поблизости. Конкуренты постоянно придумывают новые ухищрения, чтобы переманить к себе клиентов. Важно быть в курсе событий и изменений, происходящих на рынке.

Что делать если хочется провести аудит продаж своими силами?

Часто компании настолько втягиваются в процессы тщательного анализа ситуации в компании,что начинают проводить его собственными силами участников компании. Однако такой способ имеет ряд недостатков. Главный из них — возможная необъективность со стороны проверяющих. Гораздо эффективней будет пригласить специалистов, не связанных с компанией. Это позволит получить помощь профессионалов с высоким уровнем знаний и большим практическим опытом. И абсолютно не заинтересованных в полученном результате. А значит — полностью объективных.

!!! Полезный материал! Сборник статей по пяти ключевым темам системного менеджмента. Скачать >

Где проводить анализ продаж

На данный момент многие CRM-системы позволяют производить анализ продаж продукции. Вы можете в режиме реального времени наблюдать за тем, как продается тот или иной продукт. Но для этого необходимо покупать эту самую систему, обучать персонал, следить за тем, чтобы все данные о продажах правильно вносились в программу.

Есть более простой, а главное, бесплатный инструмент для проведения анализа продаж. Этот инструмент Excel. Excel позволяет не только производить расчеты при помощи формул, но и позволяет визуализировать динамику показателей.

Типичные ошибки, которые допускают предприятия

Ошибка № 1. Фирма мало задумывается о рынке и слабо ориентирована на клиента.

- Не выделены приоритеты рыночных сегментов.

- Сами сегменты ясно не определены.

- Большое число работников фирмы придерживается мнения, что обслуживание покупателей — зона ответственности маркетинговых подразделений, поэтому не стремится лучше относиться к потребителям.

- Отсутствуют менеджеры, которые отвечают за конкретные рыночные сегменты.

Ошибка № 2. Фирма не до конца понимает своих целевых потребителей.

- Сбыт продукции не доходит до предполагаемого уровня; товары соперников покупаются лучше.

- Показатели возвратов продукции и жалоб клиентов непомерно большие.

- Последнее маркетинговое изучение потребительской аудитории велось более двух лет назад.

Ошибка № 3. Фирма неэффективно обнаруживает своих соперников и плохо мониторит их деятельность.

- Нет системы сбора и распространения сведений о соперниках.

- Фирма чересчур сосредоточена на ближайших конкурентах. Присутствует риск упустить из поля зрения как отдаленных соперников, так и угрожающие благополучию компании технологии.

Ошибка № 4. Фирма неграмотно выстраивает взаимодействие со всеми заинтересованными лицами.

- Дистрибьюторы, дилеры, поставщики не самые лучшие (не уделяют должного внимания продукции компании, поставки плохого качества).