Важно! Статья актуальна в отношении пособий, выданных до 31.12.2020. С 2021 года зачетный механизм отменен, а пособия оплачивает напрямую ФСС.

Почему ФСС не принял к зачету пособия?

Траты на оплату листков нетрудоспособности, декретных и детских пособий, а также иные меры соцподдержки работников работодателю компенсирует ФСС: либо соцвыплаты засчитываются в счет взносов на временную нетрудоспособность и материнство (ВНиМ), либо возмещаются страхователю на расчетный счет.

Для принятия соцрасходов к зачету или возмещению ФСС должен их проверить. Согласно подп. 4 п. 1 ст. 4.2 и п. 4 ст. 4.7 закона «Об обязательном соцстраховании на случай ВНиМ» от 29.12.2006 № 255-ФЗ соцстрах имеет право не засчитывать расходы на выплату пособий по госсоцстрахованию, если они произведены:

- на основании неверно оформленных либо выданных с нарушением законодательства документов;

- с нарушением законодательства РФ о соцстраховании;

- вовсе без подтверждающих документов.

См. также: «Мог ли ФСС отказать в возмещении пособия, если работник уволился, а копии его трудовой у фирмы нет?».

ФСС может обвинить организацию в создании искусственных условий для возмещения или зачета бюджетных средств. Мы разобрали такие случаи в этой статье.

ФСС также отказывает в возмещении или зачете, если считает, что больничный лист поддельный.

Как бухгалтеру действовать при подозрении, что листок нетрудоспособности поддельный, читайте здесь.

Можно ли подтвердить правомерность расходов иными документами, если ФСС не принял к зачету расходы на оплату листков нетрудоспособности в связи с их утерей? Ответ на это вопрос вы можете найти в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к разъяснениям эксперта.

Итак, у ФСС есть полномочия отказать страхователю в зачете или возмещении соцвыплат. Организация может в таком случае либо спорить с фондом в суде, либо согласиться с госорганом. Если возместить соцвыплаты так и не удалось, то бухгалтеру придется внести ряд корректировок в учет и отчетность по не принятым фондом расходам.

Алгоритм отражения в учете пособий, не принятых ФСС к зачету

Если ФСС не принял облагаемое пособие и отказал в возмещении или зачете соцвыплат, то бухгалтер должен поступить следующим образом:

- Сторнировать в бухучете суммы незачтенных пособий.

- Списать незачтенные суммы в расходы либо удержать их с работника.

- Исчислить с незачтенной соцвыплаты страховые взносы — это наиболее безопасный путь для страхователя в настоящий момент, рекомендованный ФНС и Минфином (письма от 22.09.2017 № ЕД-4-15/19093 и от 01.09.2017 № 03-15-07/56382 соответственно).

С требованием чиновников начислять взносы можно и поспорить. Поможет вам в этом подборка правоприменительной практики, которую вы найдете в КонсультантПлюс. Если у вас нет доступа к системе, его можно получить бесплатно.

- Доплатить взносы в ФНС либо в ФСС (за периоды до 2017 года) — если вы уменьшаете ежемесячные соцвзносы на ВНиМ на суммы пособий, то после отказа ФСС в зачете пособий нужно доплатить администратору взносов на ВНиМ (до 2017 года — ФСС, с 2017 года — ФНС) в размере суммы соцвыплаты, не принятой к зачету

- Начислить и удержать НДФЛ с работника — данный пункт не касается пособия по временной нетрудоспособности, с которого НДФЛ и так удерживается. А вот с другими видами соцпособий ситуация сложнее. По аналогии с начислением страхвзносов: если ФСС отказывается засчитывать выплату пособия, то оно прекращает быть страховым обеспечением по обязательному соцстрахованию. А значит, не относится к выплатам, из сумм которых подоходный налог не удерживается. Следовательно, если работник отказывается вернуть пособие, не зачтенное ФСС, то такая выплата становится его доходом, с которого надо удержать подоходный налог. Однако в законе отсутствует прямая обязанность взимать НДФЛ с не зачтенных соцстрахом пособий. Но если не удержите НДФЛ, но начислите страхвзносы, это может вызвать вопросы у налоговиков, так как между базой для начисления страхвзносов и базой по подоходному налогу возникнет разница.

- Разобраться с возможной переплатой по НДФЛ — если работник вернул пособие, ранее облагаемое подоходным налогом, то у него возникает переплата. Вы должны сообщить о ней сотруднику (п. 1 ст. 231 НК РФ), а затем эту переплату либо зачесть в счет будущих платежей по НДФЛ, либо вернуть работнику на основании заявления исключительно на его банковский счет.

- Перечислить взносы и НДФЛ* в бюджет.

- Рассчитать пени по взносам и подоходному налогу* и также перечислить государству. На момент признания соцвыплат невозмещаемыми у организации образуется недоимка по страхвзносам и НДФЛ*. А пени рассчитываются за период от дня, следующего за установленной датой перечисления страхвзносов за месяц, в котором было выплачено пособие, до дня, предшествующего дню погашения задолженности по взносам или подоходному налогу.

В помощь вам калькулятор пеней.

- Скорректировать отчетность — нужно внести исправления в бухгалтерскую и налоговую отчетность, в том числе в отчеты по персоналу: 2-НДФЛ**, 6-НДФЛ** (за периоды с 2016 года), 4-ФСС, РСВ-1 (за периоды до 2017 года), ЕРСВ (за периоды начиная с 2017 года).

* Если подоходный налог ранее не был удержан и вы решили все же его удержать.

** Корректируется, если вы предпочли удержать подоходный налог с сумм, ранее им не облагаемых.

Рассмотрим подробнее каждый этап.

Учет пособий, не принятых к зачету ФСС: работник вернул пособие

Бухучет соцвыплат, не зачтенных или не возмещенных соцстрахом, зависит от того, вернул ли работник пособие, а также облагалось ли оно изначально подоходным налогом.

По незачтенным пособиям — в бухучете бухгалтер сторнирует записи по начислению сумм данных выплат. Дата бухпроводки будет соответствовать дате решения фонда о непринятии к зачету расходов. Затем не подтвержденные фондом соцрасходы могут быть удержаны с работника, но только в 2 случаях:

- предоставление работником заведомо неверных сведений для начисления пособия (поддельный больничный, справка о заработке за последние 2 года с завышенными суммами доходов работника);

- допуск бухгалтером счетной ошибки.

Согласно ч. 4 ст. 137 ТК РФ, ч. 4 ст. 15 закона 255-ФЗ, ч. 1 ст. 138 ТК РФ такие суммы можно удержать из трудовых доходов работника, но не более 20% заработка за каждый месяц. В остальных ситуациях возврат излишних соцвыплат производится работником добровольно.

Если работник возвращает пособие добровольно либо соцвыплату удерживают из его зарплаты, то бухзаписи будут следующие:

|

Дебет |

Кредит |

Содержание записи |

|

69 |

70 |

Сторно начисления незачтенной соцвыплаты |

|

20, 23, 25, 26, 44 |

70 |

Сторно пособия по нетрудоспособности за первые 3 дня болезни |

|

70 |

68 |

Сторно НДФЛ с пособия по временной нетрудоспособности |

|

73, 76 |

70 |

Соцвыплата отнесена на счет расчетов с персоналом по прочим операциям. |

|

50, 51, 70 |

73, 76 |

Работник добровольно вернул сумму неправомерно выплаченного пособия либо эта сумма была удержана из его зарплаты |

|

69 |

51 |

Доплачено незачтенное пособие — так как на его сумму ранее были уменьшены взносы на ВНиМ к уплате |

|

70 |

51 |

Излишне удержанный НДФЛ возвращен работнику на банковскую карту |

Учет пособий, не принятых к зачету ФСС: работник не вернул пособие

Пособие с работника нельзя взыскивать, если незачет соцвыплаты возник из-за неверного толкования бухгалтером законодательства при расчете суммы пособия (ч. 4 ст. 15 закона 255-ФЗ). Кроме того, руководитель вправе принять решение не взыскивать пособие независимо от причины незачета (ст. 240 ТК РФ).

Если работник не возвращает соцвыплату, то сделайте следующие проводки:

|

Дебет |

Кредит |

Содержание операции |

|

69 |

70 |

Сторно начисления незачтенной соцвыплаты |

|

91-2 |

70 |

Не зачтенная фондом выплата отнесена на счет прочих расходов |

|

91-2 |

69 по субсчетам расчетов с фондами либо с ФНС в части начисления страхвзносов |

Начислены на не зачтенное ФСС пособие страховые взносы |

|

70 |

68 |

Удержан НДФЛ с соцвыплаты (кроме пособия по временной нетрудоспособности) |

|

91-2 |

69 с/счет «Пени, штрафы по соцвзносам» |

Начислены пени по опоздавшим в бюджет соцвзносам |

|

91-2 |

68 с/счет «Пени, штрафы по НДФЛ» |

Начислены пени по недоимке по НДФЛ |

|

69/68 по субсчетам расчетов с фондами либо с ФНС в части начисления страхвзносов/НДФЛ, 69 с/счет «Пени, штрафы по соцвзносам», 68 с/счет «Пени, штрафы по НДФЛ» |

51 |

Перечислены страховые взносы, НДФЛ, пени по страхвзносам и НДФЛ в бюджет |

НДФЛ удерживайте с работника в том случае, если он не вернул суммы неверно выплаченных пособий, налог не был удержан ранее и вы решили, что безопаснее его удержать. Если работник уже уволился — сообщите в ФНС о невозможности удержать подоходный налог.

В налоговом учете не принятые ФСС к зачету пособия в расчете налога на прибыль не участвуют, поэтому возникает постоянная разница и постоянное налоговое обязательство.

О фиксации разниц между бухгалтерским и налоговым учетом читайте здесь.

Упрощенцы также не учитывают в расходах не зачтенные соцстрахом пособия.

Как отражать облагаемое взносами не зачтенное ФСС пособие: отчетность налогового агента

Если фонд отказался засчитывать или возмещать пособие, то нужно внести корректировки в ряд отчетной документации налогового агента:

|

Отчетность |

Пособие изначально облагалось НДФЛ, работник его вернул |

Пособие изначально облагалось НДФЛ, работник его не вернул |

Пособие изначально не облагалось НДФЛ, работник его вернул |

Пособие изначально не облагалось НДФЛ, работник его не вернул |

|

2-НДФЛ |

Исключите сумму пособия из 2-НДФЛ и сдайте корректирующую справку |

Сдайте корректирующую 2-НДФЛ по сотруднику, код больничного 2300 замените на код 4800 |

Ничего исправлять в 2-НДФЛ не нужно |

У работника появился доход, который следует отразить в 2-НДФЛ под кодом 4800 и удержать подоходный налог. Если на момент обнаружения не зачтенного фондом пособия работник уже уволился, то 2-НДФЛ следует сдавать с признаком 2 |

|

6-НДФЛ (если незачтенное пособие обнаружено в 2016 году и позднее) |

Сдайте корректирующую 6-НДФЛ за период неправомерной выплаты пособия, а также за предшествующие периоды — поскольку раздел 1 формы 6-НДФЛ заполняется нарастающим итогом с начала года |

Ничего исправлять в 6-НДФЛ не нужно |

У работника появился доход, сдайте корректирующую 6-НДФЛ за период неправомерной выплаты пособия, а также за предшествующие периоды |

Подробнее о корректировке квартального расчета по НДФЛ читайте здесь.

Как отражать облагаемое взносами не зачтенное ФСС пособие: отчетность страхователя

4-ФСС

Порядок исправления зависит от года выплаты незачтенного пособия. Если это 2016 год и раньше, то исправляются прежде всего данные в таблице 2: страхователь исключает не принятые фондом соцвыплаты из соответствующих строк и граф таблицы. Соответственно уменьшаются показатели по строкам «Расходы на цели обязательного соцстрахования» и «Задолженность за территориальным органом ФСС на конец отчетного (расчетного) периода». А сумму не принятого соцстрахом пособия бухгалтер зафиксирует в одноименной строке 5 таблицы 1.

Еще страхователю по общему правилу нужно будет откорректировать строки 1–4 таблицы 3 и строки 1–3 таблицы 6 (в части общей суммы выплат и вознаграждений в пользу физлиц и распределения этих сумм на облагаемые и не облагаемые страхвзносами). На сумму доначисленных страховых взносов корректируются строки 2 таблицы 1 и таблицы 7 «Начислено к уплате страховых взносов» — если недоимка обнаружена в том же году, в котором выплатили первоначально пособие. Соответственно вносятся правки в строки, фиксирующие задолженность за страхователем на конец отчетного периода.

Если корректируется 4-ФСС уже за периоды 2017 года, то там нет таблиц по расчетам взносов и выплат на ВНиМ. Исправлению подлежит база для расчета взносов на травматизм, общая сумма выплат и вознаграждений в пользу физлиц, сумма начисленных взносов и задолженность за страхователем на конец периода.

РСВ-1

За периоды до наступления 2017 года уточнять персонифицированные сведения следует по форме СЗВ-КОРР (постановление Правления ПФР от 11.01.2017 № 3п). В этой форме вы приводите персональные данные работника, исправленные суммы выплат в его пользу и рассчитанные суммы взносов. В случае неполного отражения в отчетности страхвзносов за какие-либо отчетные периоды, суммы доначислений отражаются нарастающим итогом в 120-й строке и в разделе 4 годовой формы РСВ-1 отдельной строкой по каждому периоду.

ЕРСВ

Новый расчет по страховым взносам страхователи сдают за периоды начиная с 2017 года. Общий принцип корректировки расчета в случае отказа ФСС в возмещении или зачете тот же, что и при исправлении формы 4-ФСС за 2016 год: нужно исключить незачтенные пособия из Приложения 3, а также скорректировать базу для начисления каждого типа страхвзносов и общую сумму выплат и вознаграждений в пользу физлиц. Также корректируются строки, содержащие информацию о сумме начисленных страхвзносов и суммы по строкам 070 и 090 приложения 2.

Подробнее о порядке уточнения персонифицированных сведений в ЕРСВ читайте здесь.

Итоги

ФСС нередко отказывает работодателям в зачете или возмещении выплат по соцстрахованию. С фондом можно попробовать поспорить в суде. Если же отказ окончательный, то работодателю предстоит корректировать учет и отчетность в бюджет на суммы незачтенных пособий.

Содержание страницы

- Причины неприятия пособий к зачету

- Особенности оспаривания

- Учет пособий при их возврате сотрудником

- Учет пособий в том случае, если сотрудник их не вернул

- Особенности составления отчетности

ФСС может не принять пособия к зачету. Предприниматель не может проигнорировать это решение органов. Он должен правильно учесть расходы, не принятые к учету, внести исправительные записи.

Вопрос: По результатам камеральной проверки ФСС РФ не принята сумма пособия к зачету из-за неправильно оформленного больничного листа. Сумма пособия с работника не взыскана. Нужно ли и каким образом внести корректировки в расчет по страховым взносам?

Посмотреть ответ

Причины неприятия пособий к зачету

Существуют различные виды зачетов: по больничным листам, декретные и детские пособия. Для чего вообще нужен их зачет? Средства изначально выплачиваются работодателем. Однако расходы последнего компенсируются ФСС. Принятие пособий выполняется по итогам их проверки. В пункте 1 статьи 4.2 и пункте 4 статьи 4.7 ФЗ №255 «Об обязательном соцстраховании» от 29 декабря 2006 года указано, что ФСС может не принимать пособия к вычету в этих случаях:

- Средства выплачены на основании неправильно оформленных документов.

- Были нарушены законы о соцстраховании.

- Документация вообще отсутствует.

Вопрос: Организация выплатила работнице пособие по беременности и родам, сумму которого ФСС РФ не принял к зачету. Организация уведомлена, что сумма пособия по беременности и родам, не зачтенная ФСС РФ, подлежит обложению страховыми взносами. Правомерно ли это?

Посмотреть ответ

К СВЕДЕНИЮ! ФСС может обнаружить признаки того, что фирма искусственно создала условия для выплаты пособий. К примеру, это могут быть подделанные листы нетрудоспособности.

Варианты действий

Если ФСС не приняла пособия к вычету, существует два варианта действий:

- Оспаривание решения.

- Внесение изменений в учет.

Варианты действий зависят от нюансов конкретной ситуации.

Вопрос: ФСС РФ отказал в зачете части пособия по беременности и родам по причине искусственного завышения оклада работнице перед декретным отпуском. Организация не согласилась и направила документы в суд. Каков порядок обложения НДФЛ в период судебного разбирательства? Должен ли страхователь после принятия решения ФСС РФ об отказе исчислить с отказной суммы пособия НДФЛ и представить налоговую отчетность?

Посмотреть ответ

Особенности оспаривания

Оспаривание возможно только в том случае, если решение о непринятии пособий принималось на базе субъективных причин. То есть служба не обосновала свое решение. Иск нужно подавать в адрес самой ФСС. В заявлении требуется изложить все обстоятельства дела, приложить подтверждающие документы.

Вопрос: В результате ошибки, допущенной при исчислении пособия по беременности и родам, организация выплатила работнице данное пособие на 2 000 руб. больше, чем положено. ФСС РФ обнаружил это при проведении камеральной проверки и не принял к зачету расходы в размере 2 000 руб. Позднее, в день выплаты годовой премии организация удержала НДФЛ с данной суммы. Как заполнить разд. 2 расчета по форме 6-НДФЛ? Вправе ли налоговый орган привлечь организацию как налогового агента к ответственности по ст. 123 НК РФ?

Посмотреть ответ

Часто незачет выполняется тогда, когда есть ошибки в листе нетрудоспособности. К примеру, это могут быть следующие ошибки:

- Неправильное указание возраста.

- Сокращено наименование фирмы.

- На листе присутствуют пустые ячейки.

- Присутствуют кавычки, запятые.

- Есть очевидные описки.

Что делать при наличии этих ошибок? Рекомендуется попросить сотрудника принести новый лист нетрудоспособности.

Отражение пособий, которые не приняты к учету

Если пособия не были приняты, бухгалтер должен действовать в соответствии с этим алгоритмом:

- Использование сторно в учете относительно сумм пособий, не принятых к зачету.

- Списание пособий в траты или их удержание с сотрудника.

- Исчисление с выплат страховых взносов.

- Начисление и удержание НДФЛ с сотрудника. Исключение составляют пособия по временной нетрудоспособности. Если ФСС не признает расходы, они перестают относиться к тратам, на которые не начисляется налог. То есть если сотрудник не вернул пособие, оно начинает считаться его доходом. С него нужно удерживать подоходный налог.

- Если сотрудник возвращает выплату, на которую уже уплачен подоходный налог, образуется переплата. О переплате нужно сказать работнику на основании пункта 1 статьи 231 НК. Переплата засчитывается в счет следующих платежей по НДФЛ. Она также может быть возвращена на р/с сотрудника.

- Перевод взносов и НДФЛ в государственную казну.

- Определение размера пени по взносам и налогам. Откуда образуются пени? В период признания расходов появляется недоимка. Выплаты становятся облагаемыми, и дата перевода выплат является стандартной.

- Изменение отчетности. Корректирующие записи вносятся и в налоговый, и в бухгалтерский учет.

То есть непризнание пособий предполагает целый ряд проблем. Бухгалтер обязательно должен предпринять соответствующие меры.

Учет пособий при их возврате сотрудником

Бухучет выплат определяется тем, вернул ли пособие сотрудник. Записи по тратам нужно сторнировать. Дата новой проводки аналогична дате решения фонда о том, что выплаты не будут приниматься к зачету. Удержание пособий может проводиться только при этих обстоятельствах:

- Сотрудник получил деньги на основании заведомо ложной информации. К примеру, он предоставил поддельный лист нетрудоспособности.

- Бухгалтер допустил ошибку счетного характера.

Если указанные условия отсутствуют, удержание может выполняться только добровольно.

В части 4 статьи 137 ТК РФ, части 4 статьи 15 ФЗ №255, части 1 статьи 138 ТК РФ указано, что подобные траты могут удерживаться из доходов сотрудника в размере не больше 20% от ежемесячного заработка.

Если сотрудник вернул средства, в учете выполняются эти проводки:

- ДТ69 КТ70. Сторно начисления пособия.

- ДТ20, 23, 25 26 44 КТ70. Сторно пособия по больничному листу за первые 3 дня (выплаты за остальные дни выполняются работодателем).

- ДТ70 КТ68. Сторно НДФЛ с выплат по листу нетрудоспособности.

- ДТ73, 76 КТ70. Пособие отнесено в категорию расчетов с сотрудниками по прочим операциям. Если трудящийся уволился, переплата возвращается на счет 76.

- ДТ50, 51, 70 КТ73, 76. Специалист вернул средства (добровольно или принудительно).

- ДТ69 КТ51. Доплата пособия. Необходимость ее связана с тем, что на сумму выплат были сокращены взносы на временную нетрудоспособность.

- ДТ70 КТ51. Переплата НДФЛ. Возврат переплаты на р/с сотрудника.

Сторно представляет собой возврат изначально указанного значения. То есть это исправление ранее внесенной записи.

Учет пособий в том случае, если сотрудник их не вернул

Сумму пособия нельзя вернуть в принудительном порядке в случае, если незачет — это следствие нарушения законов бухгалтером учете. Взыскание средств – это право, а не обязанность работодателя. То есть он может и не взыскивать пособие, даже если на это есть основания (основание – статья 240 ТК РФ).

Если сотрудник не возвратил пособие, выполняются эти проводки:

- ДТ69 КТ70. Сторно начисленного пособия.

- ДТ91/2 КТ70. Отнесение расходов на счет прочих трат.

- ДТ91/2 КТ69. Начисление страховых взносов на сумму.

- ДТ70 КТ68. Удержание НДФЛ с выплат. Исключение составляет пособие по нетрудоспособности.

- ДТ91/2 КТ69 (специальный счет «Пени, штрафы»). Пени по взносам, выплаченным с опозданием из-за недочета.

- ДТ91/2 КТ68 (специальный счет «Пени и штрафы»). Пени по НДФЛ, внесенному несвоевременно.

- ДТ69/68 КТ51. Перечисление страховых взносов и НДФЛ в государственную казну.

С сотрудника будет удерживаться НДФЛ. Если работник уволился, о невозможности удержания налога нужно сообщить в ФНС.

Особенности составления отчетности

Если произошел незачет, нужно внести изменения и в отчетность:

- 2-НДФЛ. Нужно убрать сумму пособия. Бухгалтеру требуется составить и сдать справку по корректировкам. Актуально это в том случае, если выплаты изначально облагались НДФЛ и сотрудник вернул средства. Если работник не вернул средства, нужно составить корректирующую 2-НДФЛ. Ранее использованный код 2300 заменяется на код 4800. Если выплаты не облагались НДФЛ и сотрудник их вернул, в отчетности менять ничего не требуется. Если средства не облагались налогом и сотрудник их не вернул, у него образуется доход. Он фиксируется в отчетности под кодом 4800.

- 6-НДФЛ. Если выплата облагалась НДФЛ и сотрудник ее вернул, нужно сдать корректирующую отчетность. Ее нужно составлять и сдавать также за предыдущие периоды. Если выплаты облагались налогом, однако работник их не вернул, в отчетности ничего не меняется. Если сумма не облагалась НДФЛ и сотрудник ее не вернул, у него образуется доход. Необходимо сдать корректирующую отчетность.

Внесение изменений зависит от обложения пособий налогами и от того, возвращена ли сумма сотрудником.

Пособия, не принятые к зачету ФСС

Содержание

- Пособия, не принятые к зачету ФСС

- Пример 1. Корректировка в связи с ошибочным начислением пособия внешнему совместителю

- Пример 2. Корректировка в связи с неверно указанной датой события по пособию

- Пример 3. Корректировка в связи с «задвоением» справки с предыдущего места работы

Пособия, не принятые к зачету ФСС

Причин, по которым ФСС не принимает к зачету пособия, может быть множество:

- допущена счетная или иная ошибка;

- нет необходимых подтверждающие документов;

- у организации, выдавшей документ о временной нетрудоспособности, отсутствует лицензия;

- другие причины.

Излишне выплаченные суммы пособий можно:

- удержать с работника:

- добровольно:

- если сотрудник готов добровольно вернуть излишне выплаченные суммы и написал соответствующее заявление;

- принудительно:

- если при расчете была допущена счетная ошибка,

- если сотрудник предоставил документы с заведомо неверными сведениями, которые повлияли на получение пособия или его размер;

- добровольно:

- удержать с материально ответственного лица;

- списать за счет прибыли организации.

Что делать, если Фонд не принял пособие к зачету:

- сторнировать суммы пособия не принятые к зачету;

- удержать их с сотрудника или списать на расходы;

- доначислить НДФЛ и взносы;

Зачастую проверяющие настаивают на доначислении НДФЛ и взносов с не зачтенных сумм, однако судебная практика сложилась в пользу работодателя. Об этом в публикации: Суды против начисления взносов по непринятым к зачету пособиям.

- отразить операции в бухгалтерском и налоговом учетах;

- уплатить в бюджет возникшую недоимку, пени, доначисленные налоги и взносы;

- сформировать корректирующую отчетность Расчет по страховым взносам.

Далее рассмотрим на примерах, какие корректировки в ЗУП необходимо сделать, чтобы сдать корректирующие отчеты Расчет по страховым взносам.

Пример 1. Корректировка в связи с ошибочным начислением пособия внешнему совместителю

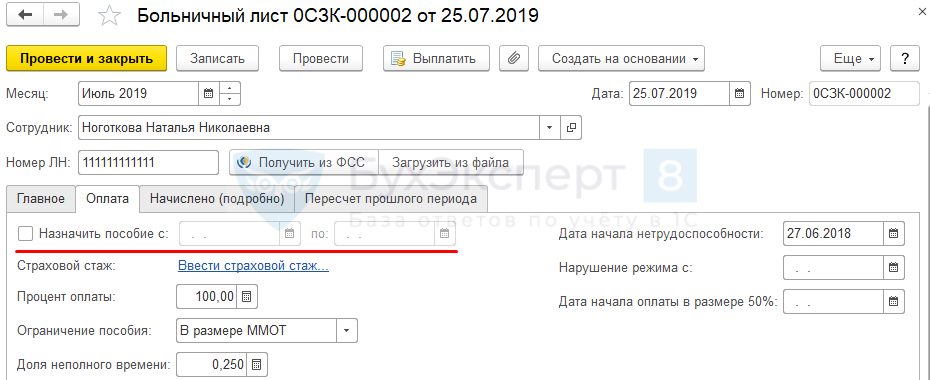

Сотрудница Ноготкова Н.Н. работает в организации внешним совместителем с 01.07.2017 года. В июне 2018 года, сотрудница предоставляет в организацию больничный лист для оплаты Отпуска по беременности и родам. Сотруднице рассчитано и выплачено пособие по больничному. В ноябре 2018 сотрудница пишет заявление об Отпуске по уходу за ребенком и ей назначаются и выплачиваются Пособие по уходу за ребенком до 1,5 лет и Пособие по уходу за ребенком до 3-х лет.

В Июле 2019 года обнаруживается, что начисления по месту работы внешним совместителем выполнены ошибочно. Необходимо отсторнировать начисленные суммы пособий (Отпуск по уходу за ребенком, Пособие по уходу за ребенком до 1,5 лет и Пособие по уходу за ребенком до 3-х лет) и сдать корректировки Расчета по страховым взносам за все периоды, начиная с отчета за полугодие 2018 года.

Отразим сторно начисленных пособий:

- Сформируем исправление документа Больничный лист, в котором снимаем флажок Назначить пособие с на вкладке Оплата:

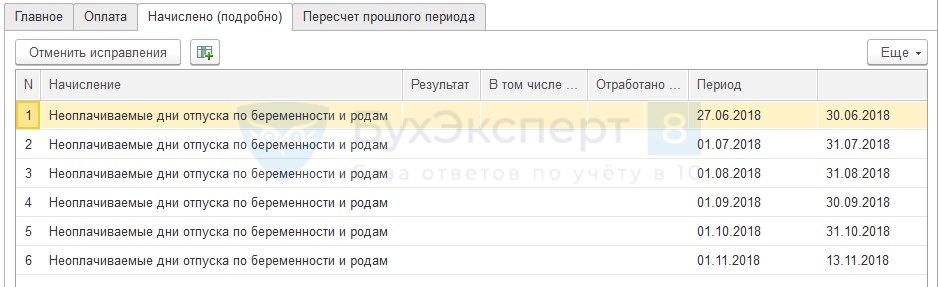

В результате на вкладке Пересчет прошлого периода происходит сторнирование начисления Отпуск по беременности и родам:А на вкладке Начислено(подробно) назначается неоплачиваемое начисление Неоплачиваемые дни отпуска по беременности и родам:

- В документе Отпуск по уходу за ребенком (Зарплата – Отпуска по уходу и возвраты из отпуска – Отпуск по уходу за ребенком) также снимем флажки о назначении пособий:

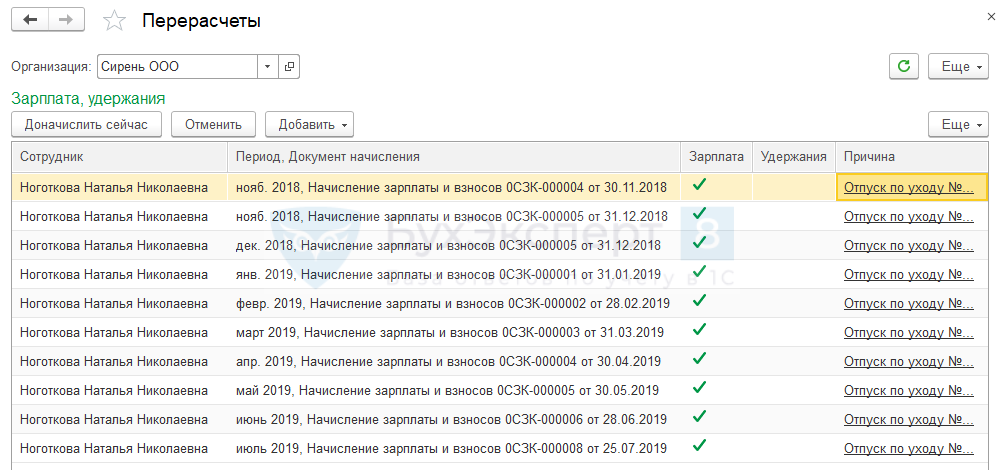

После этого в сервисе Перерасчеты (Зарплата – Сервис – Перерасчеты) сформируются строки о необходимости перерасчета пособий:

Документ, в котором будет произведен сам перерасчет, зависит от настройки Выполнять доначисление, перерасчет отдельным документом (Настройка –Расчет зарплаты):

Если флажок Выполнять доначисление, перерасчет отдельным документом НЕ установлен:

- перерасчет произойдет автоматически при следующем расчете заработной платы в документе Начисление зарплаты и взносов на вкладке Доначисления, перерасчеты;

- для перерасчета можно ввести документ Доначисление, перерасчет вручную.

Если флажок Выполнять доначисление, перерасчет отдельным документом установлен:

- перерасчет всегда происходит в документе Доначисление, перерасчет.

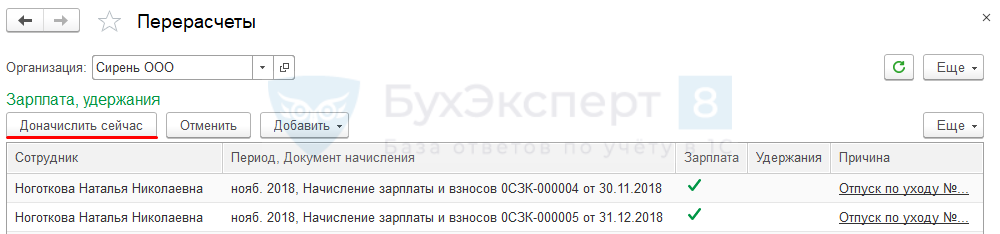

Документ Доначисление, перерасчет (Зарплата – Доначисления, перерасчеты – Доначисление, перерасчет) можно ввести непосредственно из сервиса Перерасчеты по кнопке Доначислить сейчас:

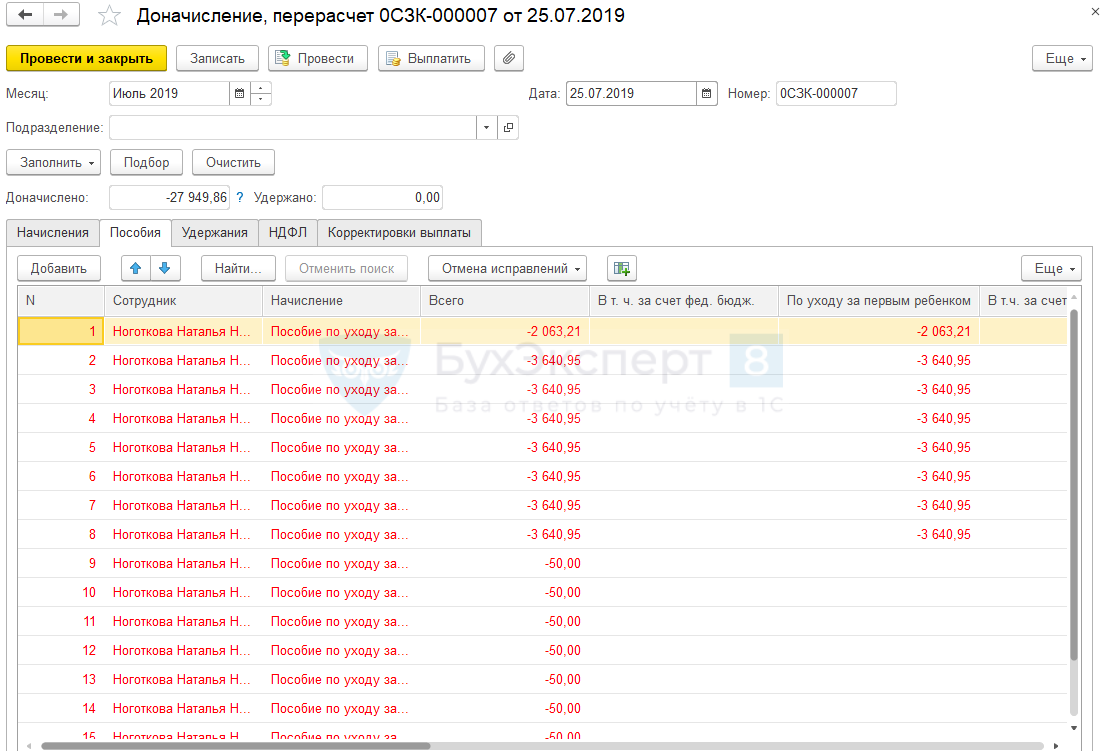

В результате перерасчета начисленные пособия будут отсторнированы:

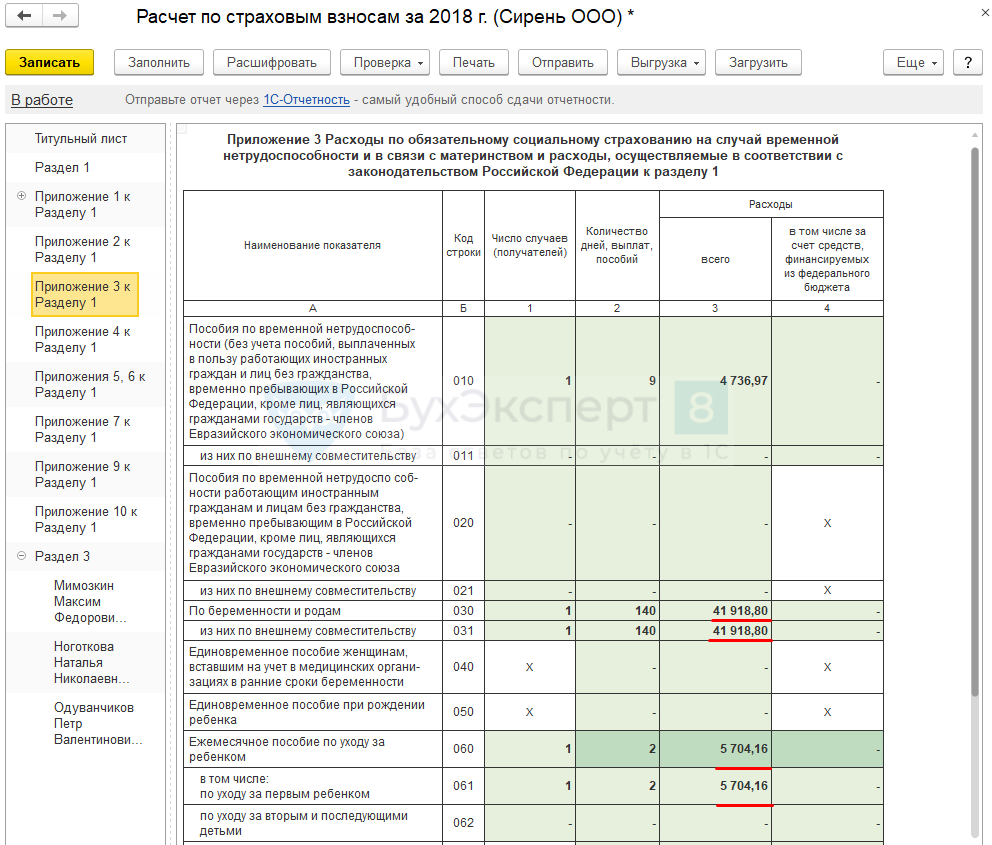

Если сформировать Расчет по страховым взносам за периоды, за которые сделан перерасчет и за текущий период (9 месяцев 2019 года), то мы увидим, что в Приложении 3 к Разделу 1 корректирующие отчеты заполняются без изменений: исходными начисленными суммами пособий. Все сторнированные пособия попали в отчет текущего периода со знаком минус.

Корректирующий отчет за 2018 год выглядит следующим образом:

Отчет за 9 месяцев 2019 года:

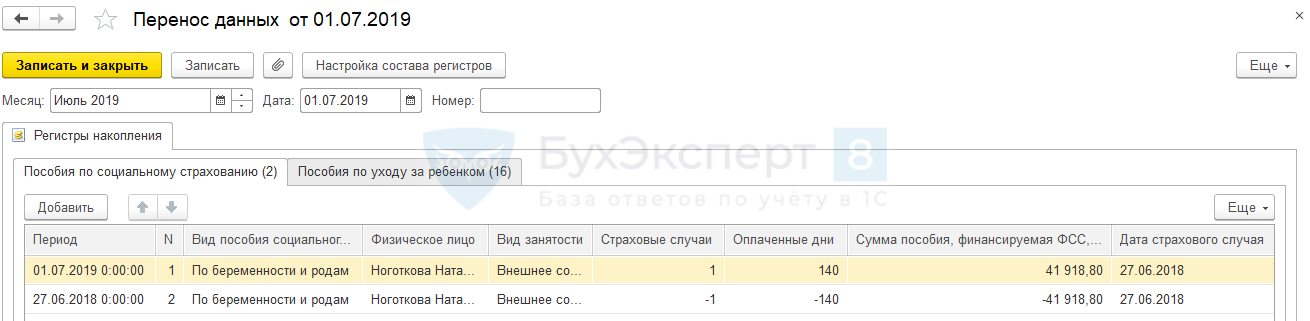

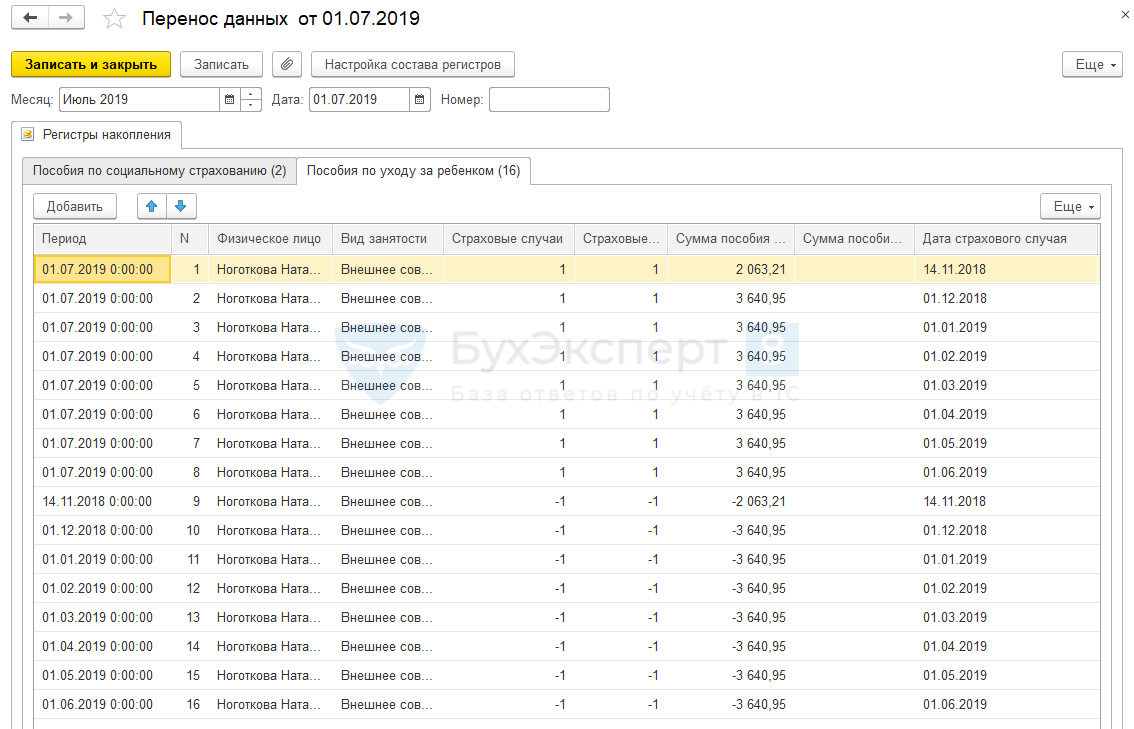

Это неверно, поэтому для корректного заполнения Приложения 3 к Разделу 1 Расчета по страховым взносам в корректирующих отчетах и в отчете текущего периода внесем исправления документом Перенос данных (Администрирование – Переносы данных) по регистрам накопления Пособия по социальному страхованию и Пособия по уходу за ребенком.

Заполняем документ Перенос данных следующим образом:

- посмотрим движения по этим регистрам документов, которыми сделан перерасчет;

- введем в документе Перенос данных аналогичные строки с обратным знаком (со знаком «плюс») по сумме пособий и количестве случаев. Таким образом мы «обнуляем» данные в текущем периоде.

- затем введем в документе Перенос данных строки аналогичные исходным со знаком «минус», но Период установим равным Дате страхового случая. (В общем случае, нужно устанавливать в поле Период дату того отчетного периода, в котором необходимо показать данные в Расчете по страховым взносам).

Корректировка по регистру Пособия по социальному страхованию:

Корректировка по регистру Пособия по уходу за ребенком:

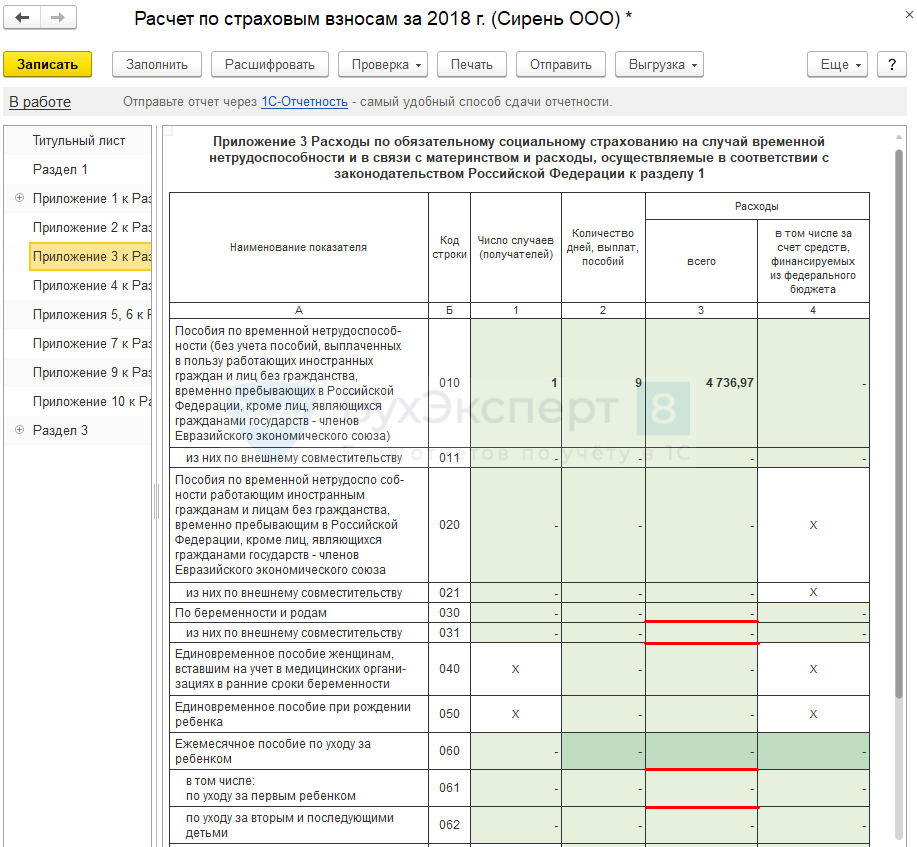

После этого и в отчете за текущий период и в корректирующих отчетах Расчет по страховым взносам за прошлые периоды Приложения 3 к Разделу 1 Расчета по страховым взносам заполнятся корректно, т.е. с учетом отсторнированных сумм пособий.

Корректирующий отчет за 2018 год:

Отчет за 9 месяцев 2019 года:

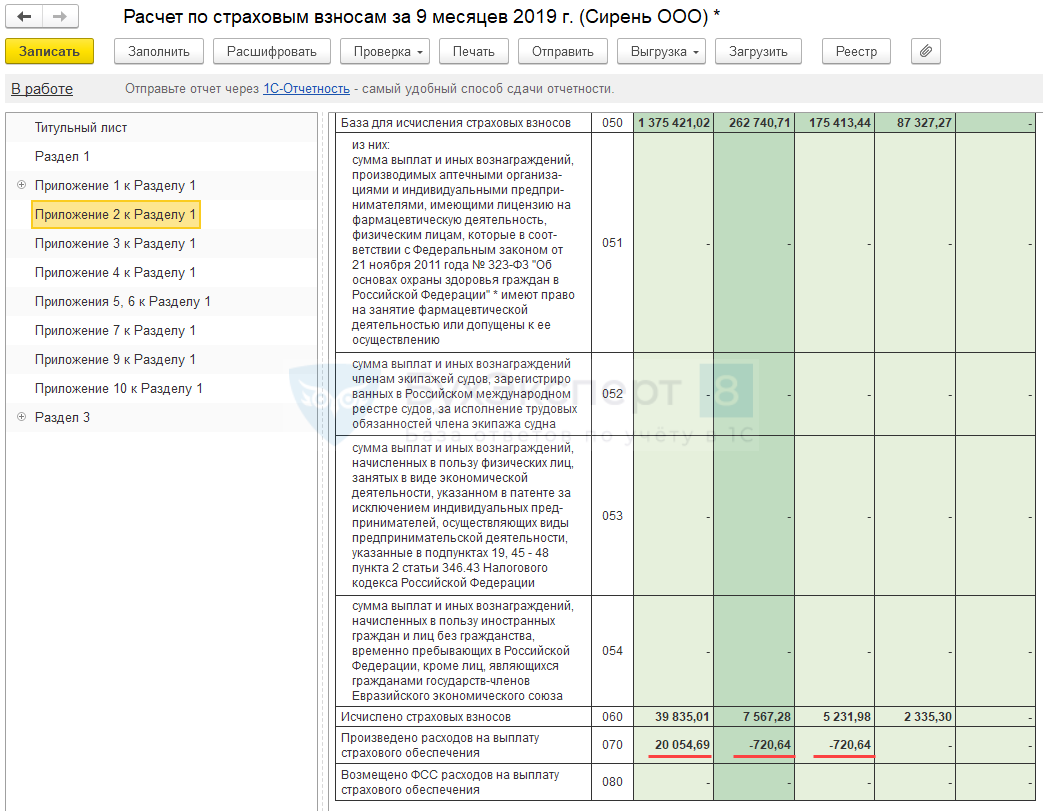

Также неверно заполняются суммы в строке 070 Приложения 2 к Разделу 1 Расчета по страховым взносам. Как и в Приложении 3 все отсторнированные суммы пособий попадают в отчет текущего периода. Это не верно, и чтобы исправить эту проблему следует аналогичным образом внести корректировки в регистр Расчеты с фондами по страховым взносам.

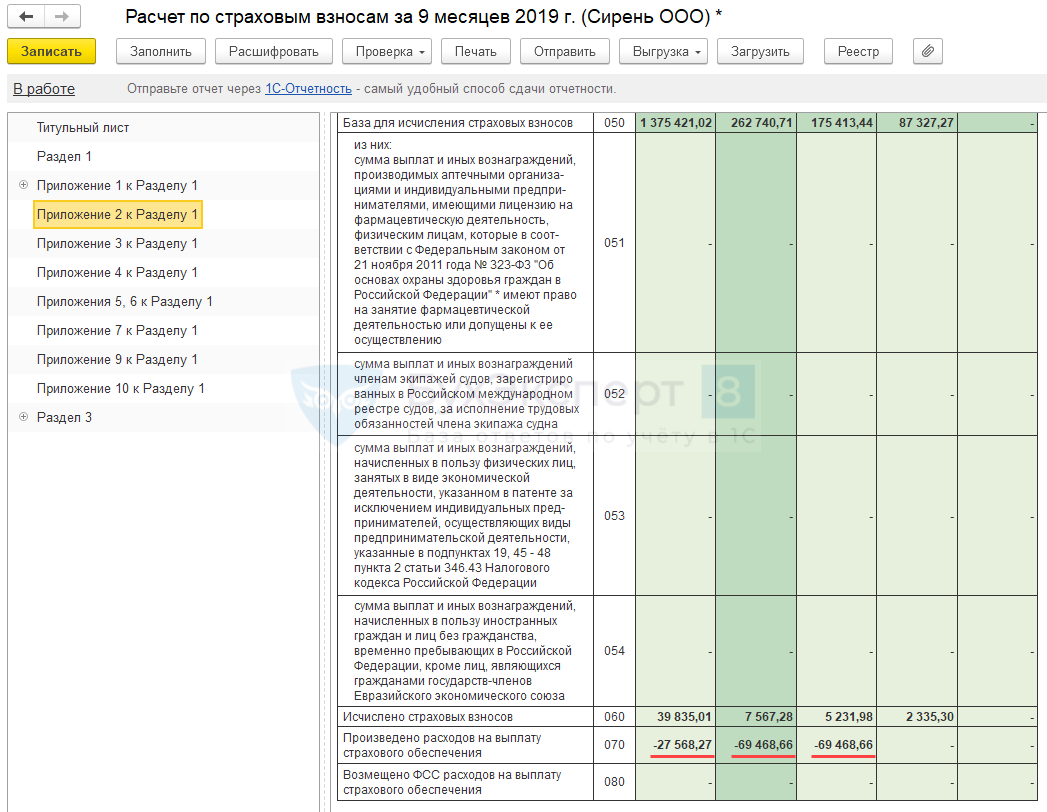

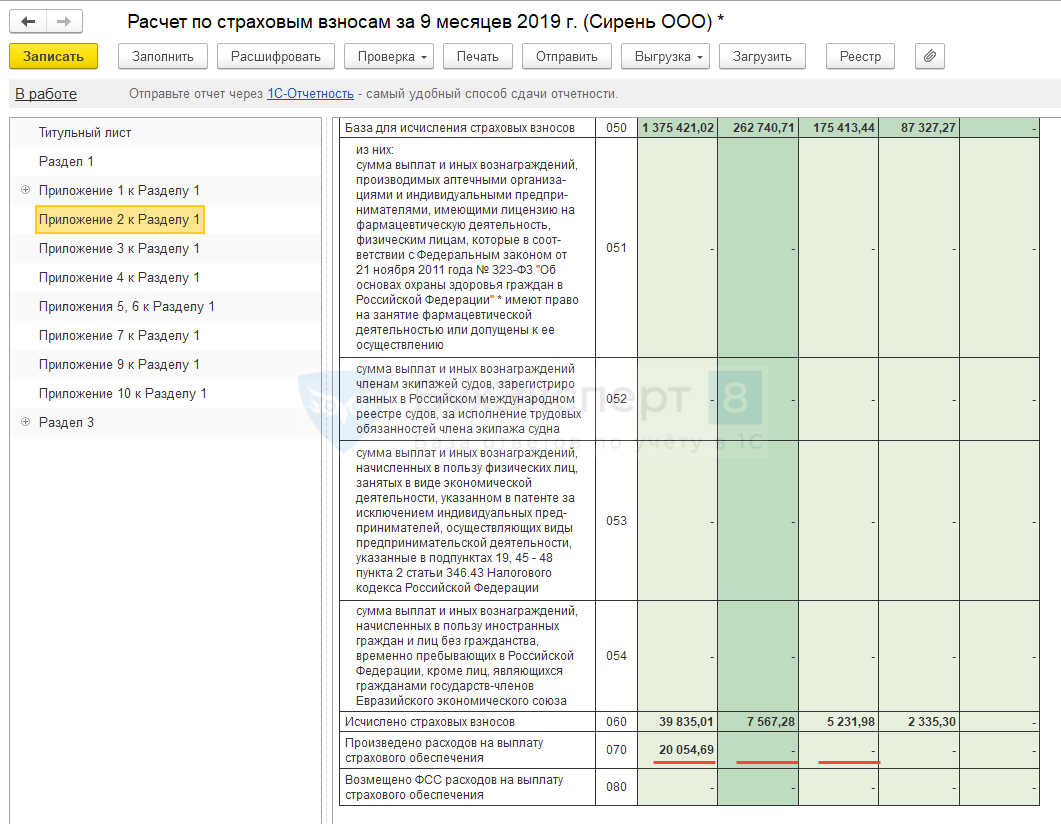

Отчет за 9 месяцев 2019 года до корректировки:

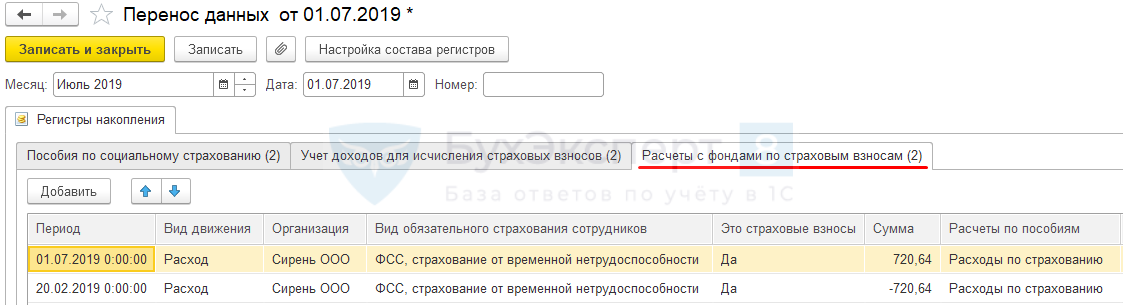

Корректировка документом Перенос данных по регистру Расчеты с фондами по страховым взносам:

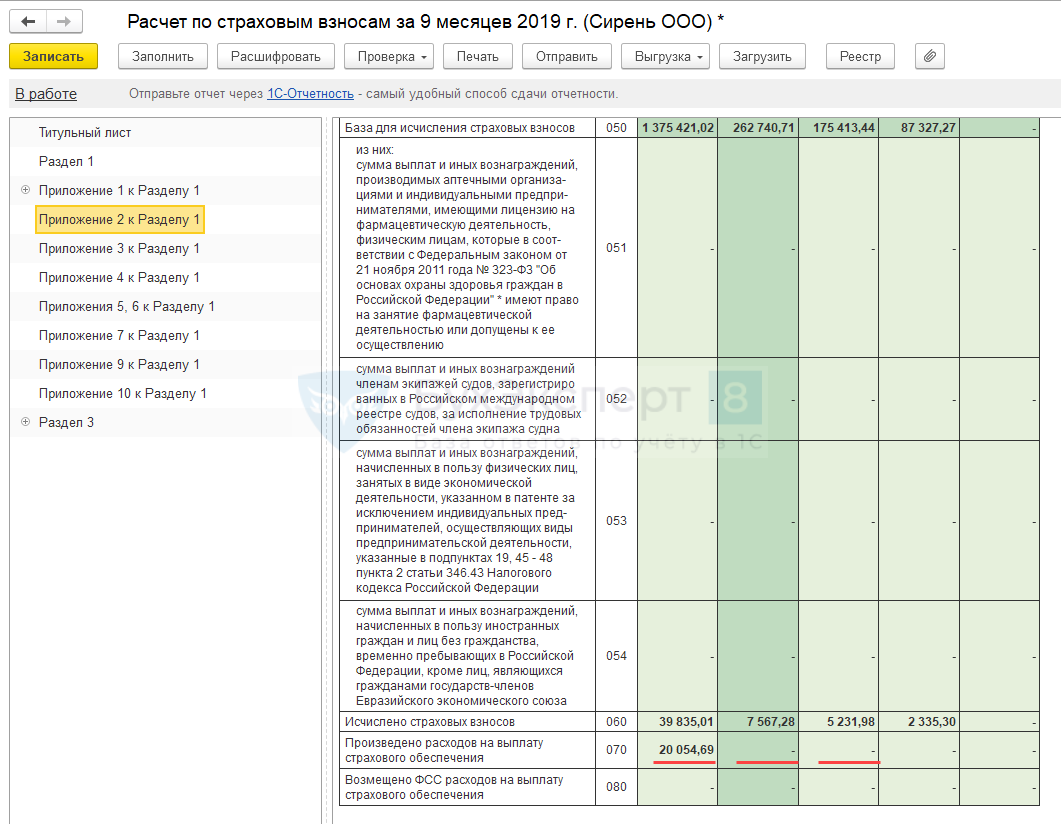

После корректировки строка 070 Приложения 2 к Разделу 1 отчета за 9 месяцев 2019 г. заполняется верно – нулевыми суммами расходов по страхованию:

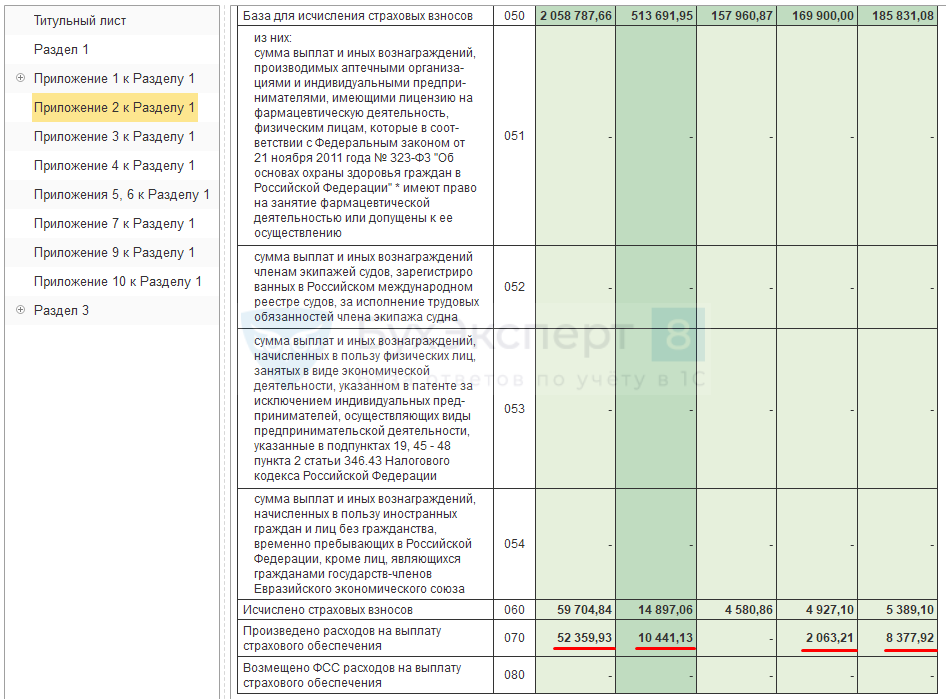

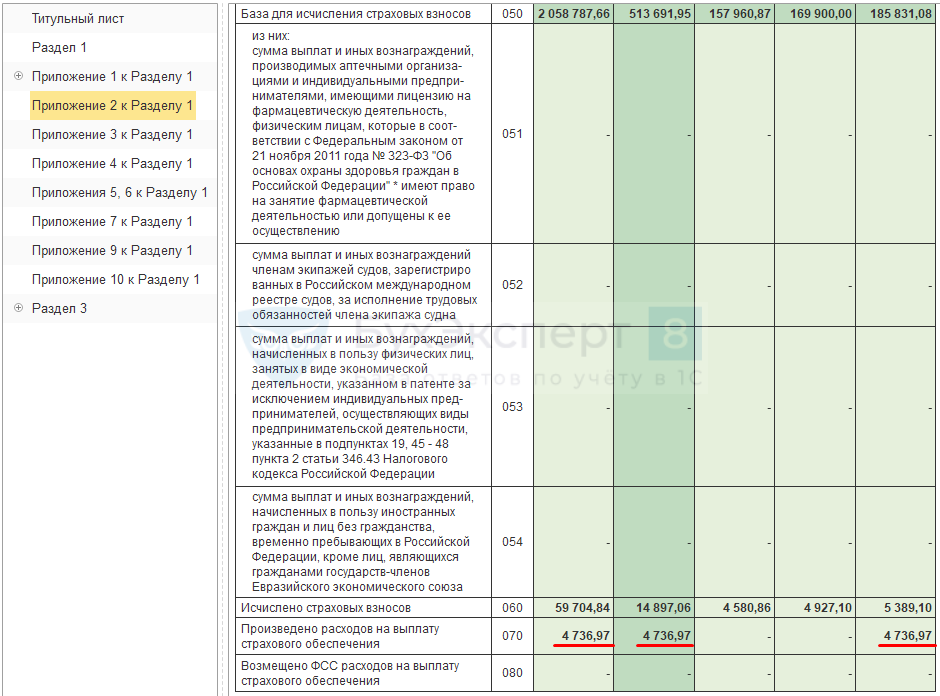

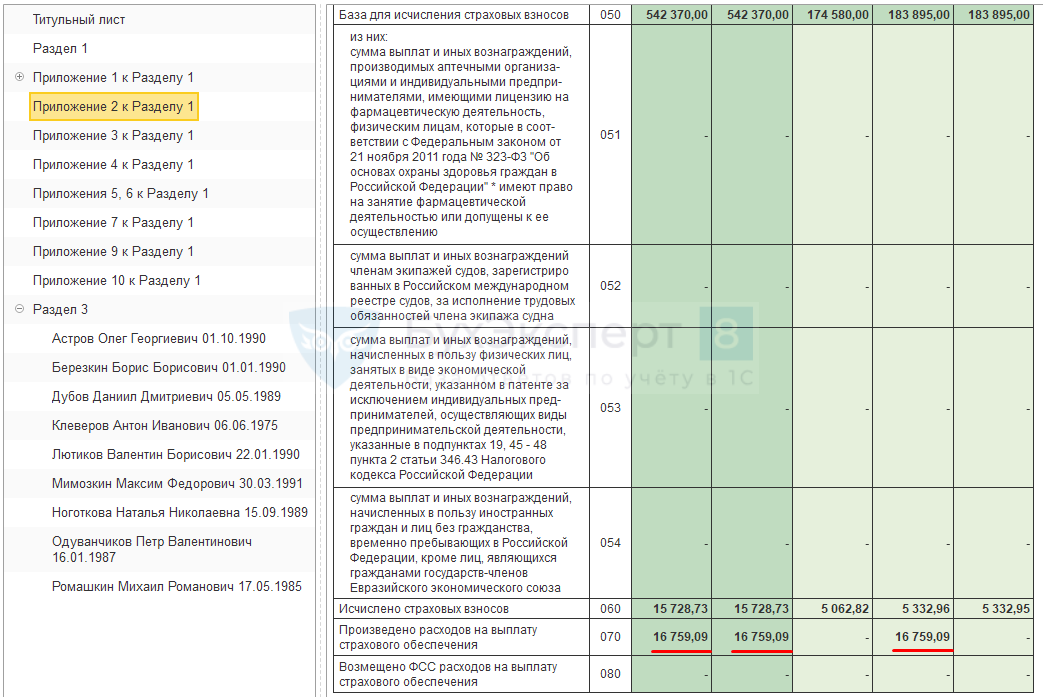

Посмотрим также заполнение строки 070 Приложения 2 к Разделу 1 в корректирующих отчетах за прошлые периоды на примере отчета за 2018 год. До корректировки в строку 070 ошибочно включаются суммы пособий, хотя они отсторнированы:

После корректировки строка 070 Приложения 2 к Разделу 1 отчета 2018 г. заполняется верно:

Пример 2. Корректировка в связи с неверно указанной датой события по пособию

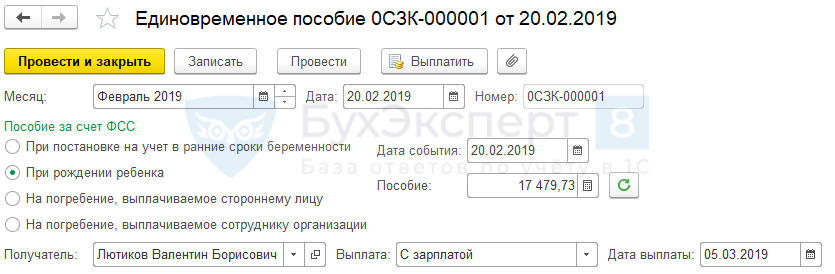

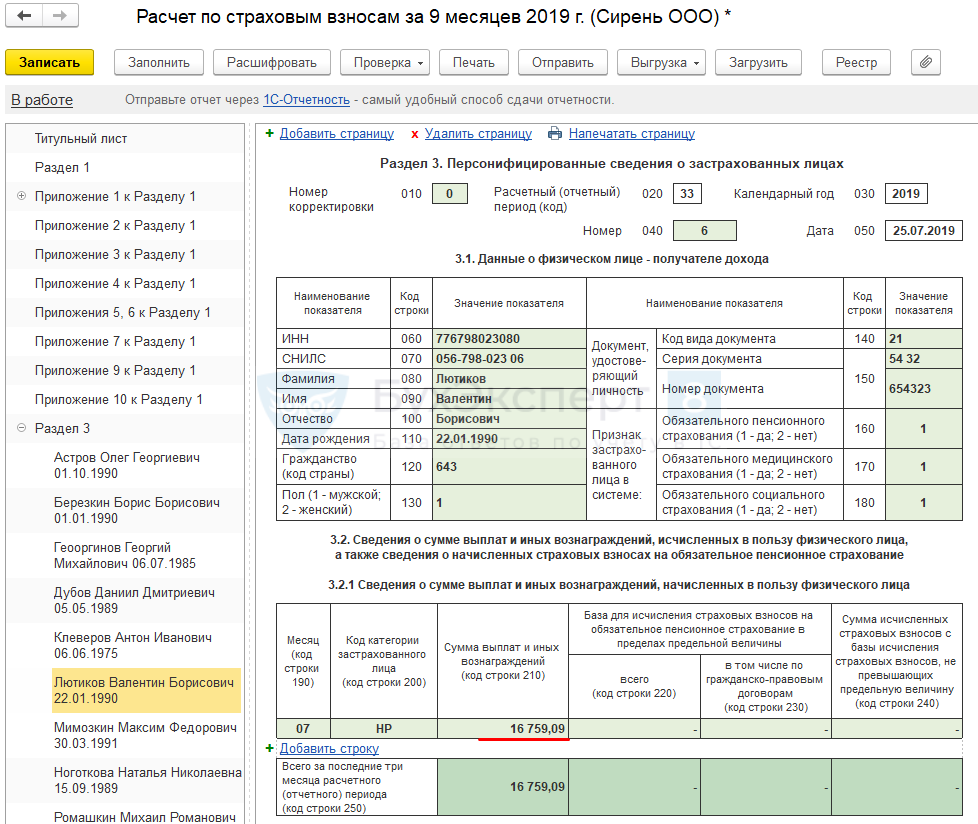

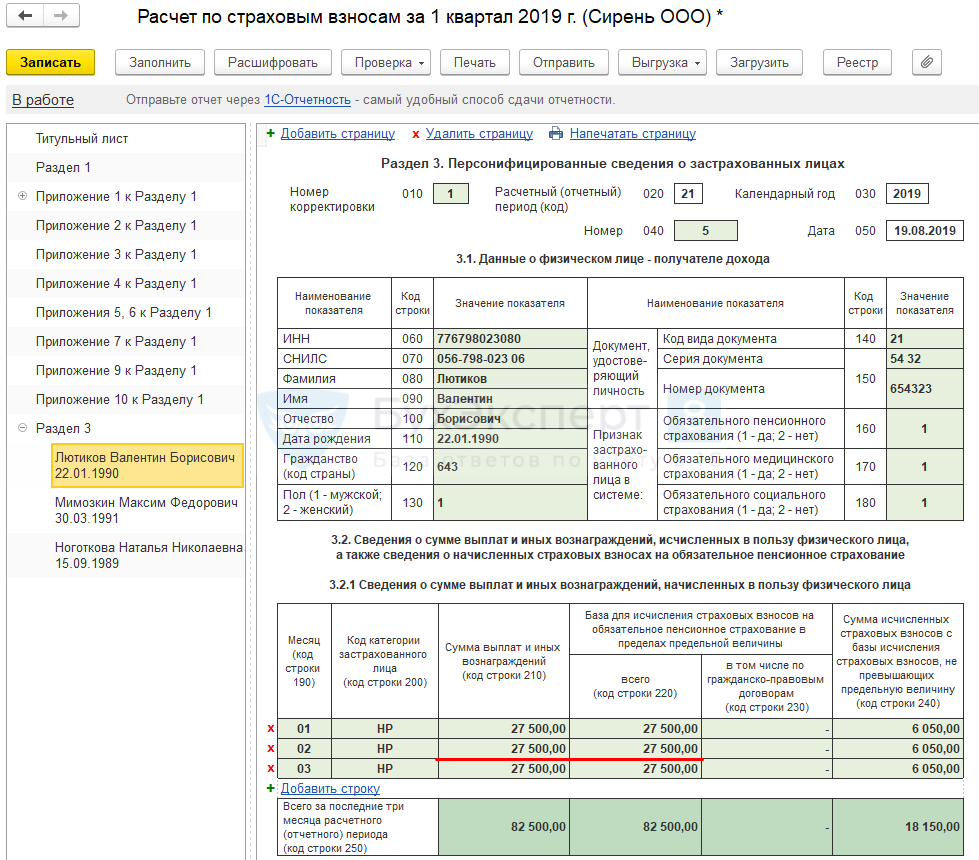

В Феврале 2019 сотруднику Лютикову В.Б. было начислено Пособие при рождении ребенка за счет ФСС в сумме 17 479,73 руб.:

В Июле 2019 выяснилось, что в документе Единовременное пособие за счет ФСС (Зарплата – Все начисления — Единовременное пособие за счет ФСС) была неверно установлена Дата события и ошибочно выплачено пособие с учетом индексации. (Ребенок родился в Январе 2019 и пособие полагается в размере актуальном на Январь 2019, т.е. в размере 16 759,09 руб.).

Необходимо пересчитать пособие и сдать корректирующие отчеты Расчет по страховым взносам за 1 квартал 2019 и полугодие 2019 года.

В первую очередь исправляем начисление: делаем исправление документа Единовременное пособие за счет ФСС, в котором указываем корректную Дату события:

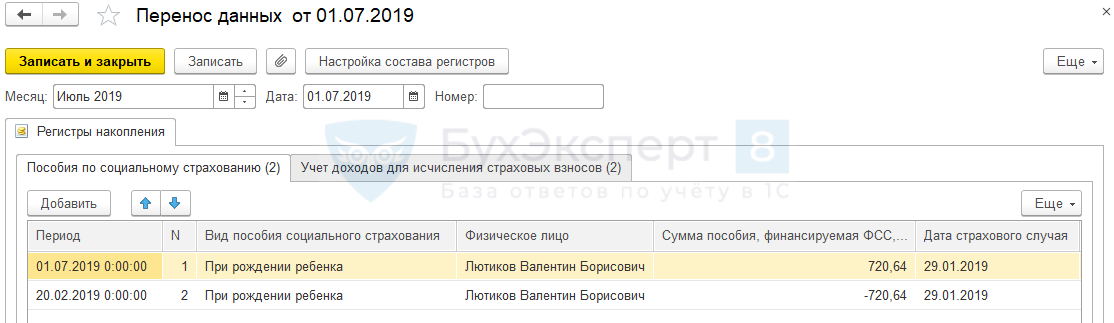

Создаем документ Перенос данных (Администрирование – Переносы данных), в котором корректируем регистр накопления Пособия по социальному страхованию. Принцип корректировки аналогичен Примеру 1, но поскольку изменения происходят в течение одного календарного года, нужно изменить только сумму пособия на сумму разницы:

Сумма корректировки:

- 17 479,73 (исходная сумма пособия) – 16 759,09 (сумма исправленного пособия) = 720,64 руб.

Также скорректируем регистр Расчеты с фондами по страховым взносам для корректного заполнения строки 070 Приложения 2 к Разделу 1 Расчета по страховым взносам.

Отчет за 9 месяцев 2019 года до корректировки:

Корректировка документом Перенос данных по регистру Расчеты с фондами по страховым взносам:

После корректировки строка 070 Приложения 2 к Разделу 1 заполняется верно:

В корректирующем отчете за 2018 год строка 070 Приложения 2 к Разделу 1 также заполняется верно – суммой пособия с учетом исправления:

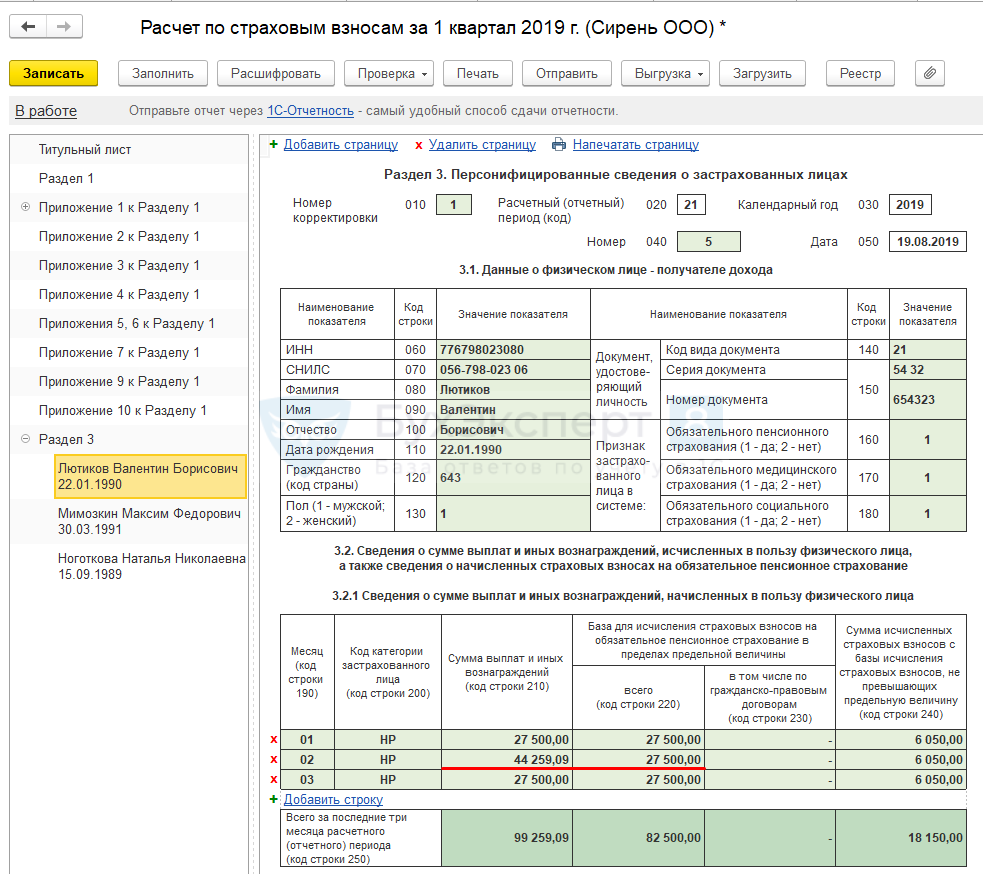

Также необходимо скорректировать и данные в Разделе 3 Расчета по страховым взносам. Исправленная сумма пособия полностью попадает в отчет за 9 месяцев 2019 года:

А в корректирующий отчет за 1 квартал 2019 сумма пособия совсем не попадает:

Необходимо, чтобы в отчете за 1 квартал 2019 была отражена сумма пособия с учетом исправления.

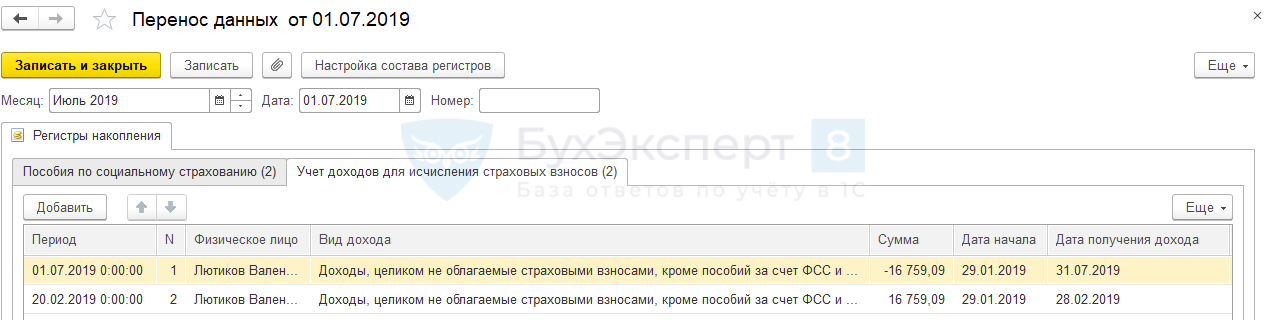

Добавляем в документ Перенос данных корректировку по регистру накопления Учет доходов для исчисления страховых взносов:

С помощью этой корректировки мы переносим сумму дохода в виде пособия с Июля 2019 в Февраль 2019. Обратите внимание, что для корректировки этого регистра важно правильно заполнить графу Дата получения дохода: убираем сумму с 31.07.2019 (указываем ее с «минусом») и переносим ее на 28.02.2019 (вносим ее с «плюсом»).

После этого в корректирующем отчете за 1 квартал 2019 года отражается сумма пособия с учетом корректировки:

Необлагаемая сумма дохода в виде пособия за Февраль 2019:

- 44 259,09 (графа 210) – 27 500,00 (графа 220) = 16 759,09 руб.

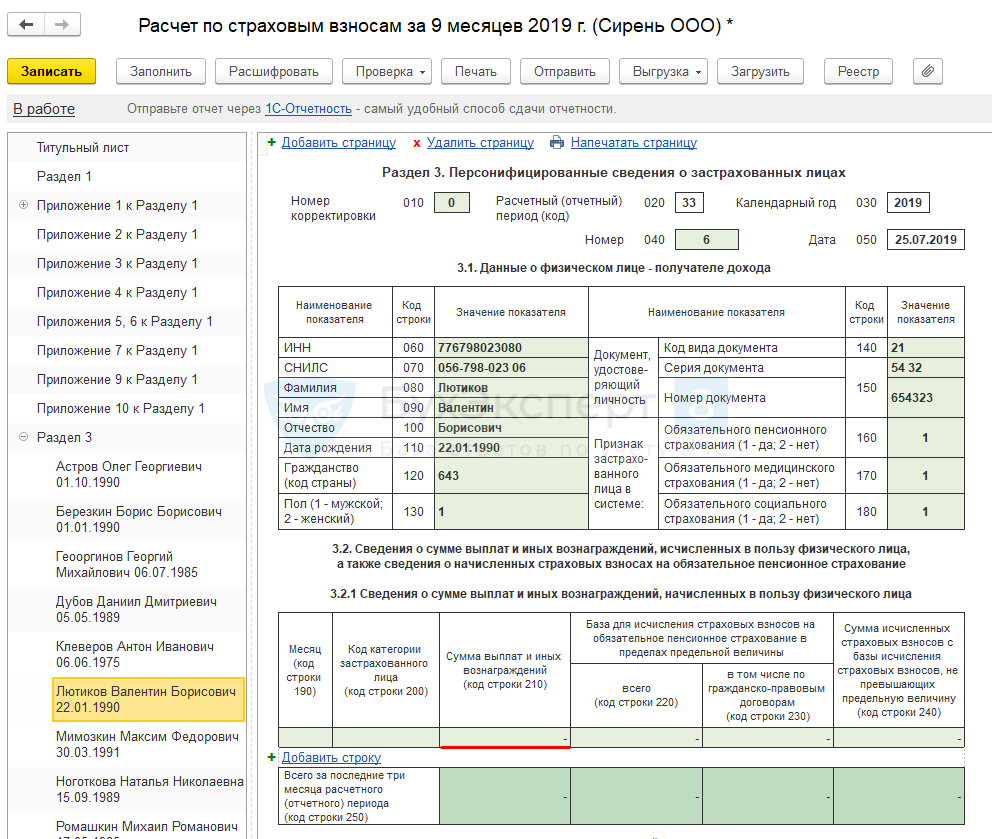

В отчете за 9 месяцев 2019 года сумма пособия не отражается:

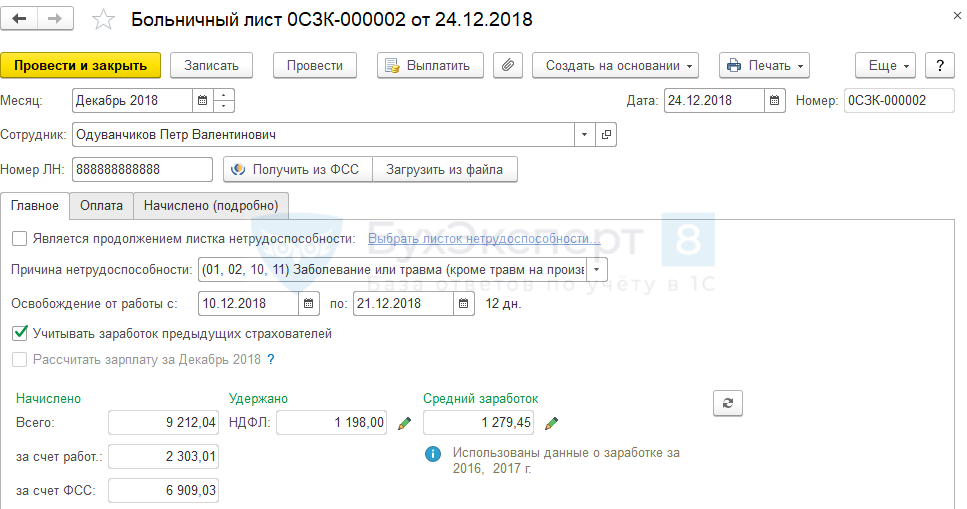

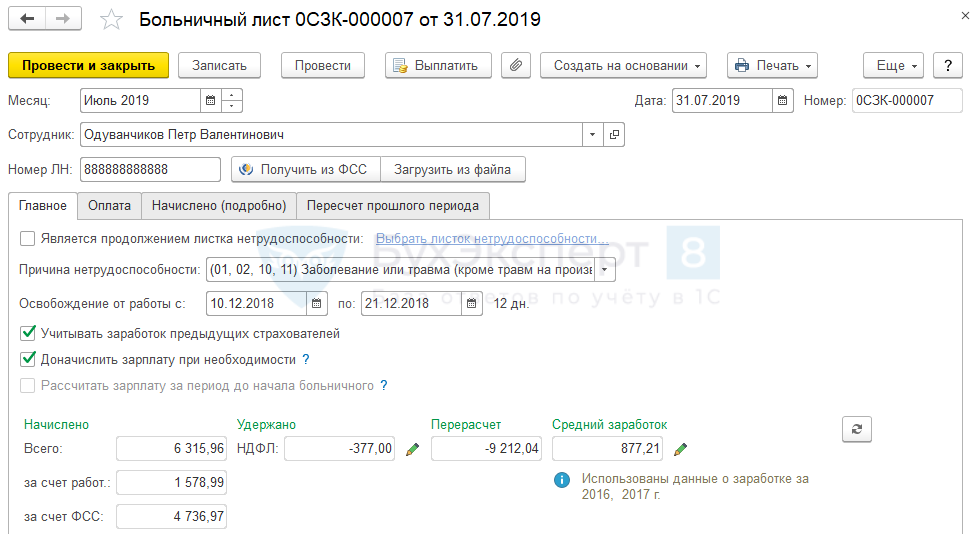

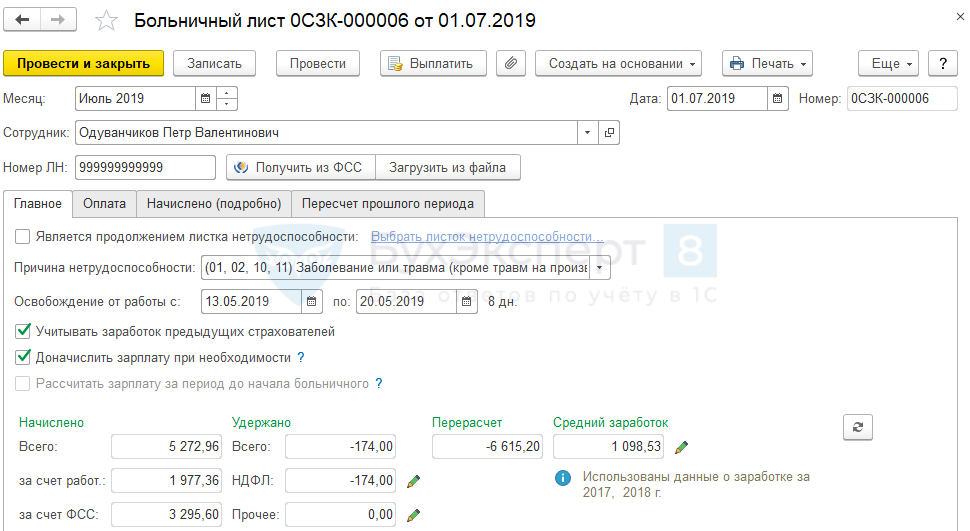

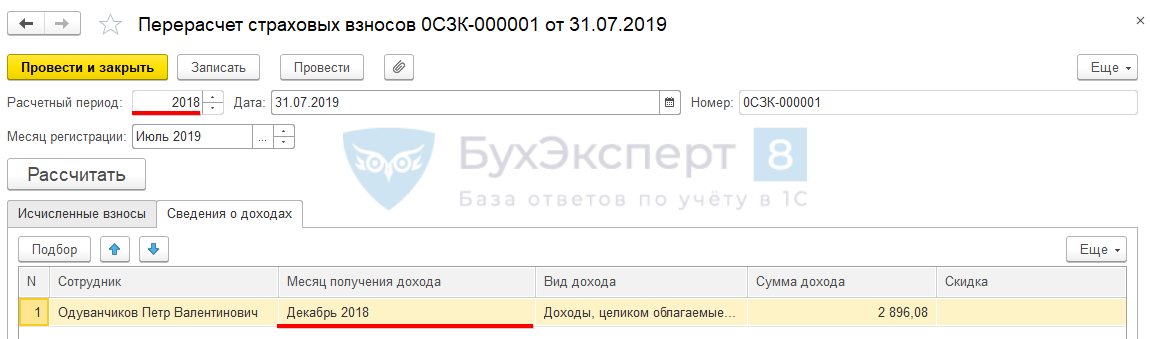

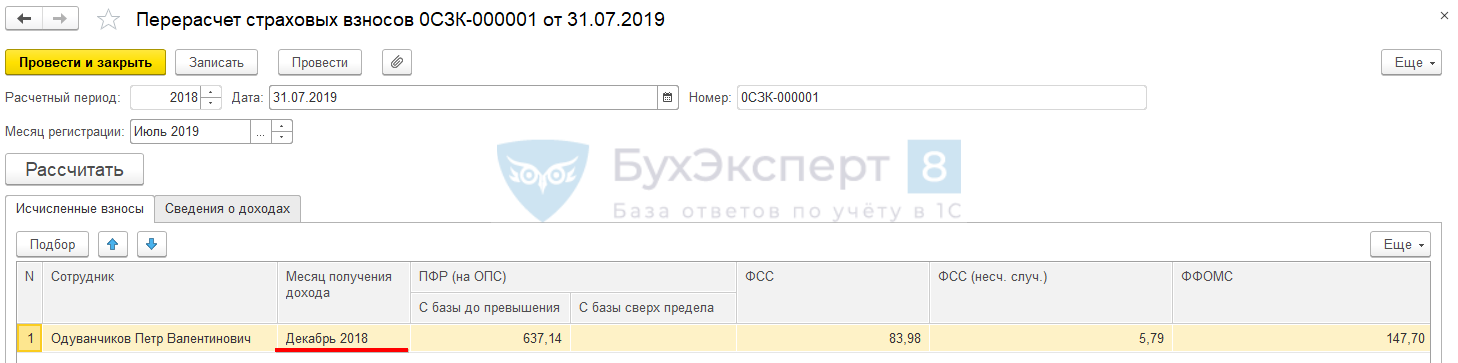

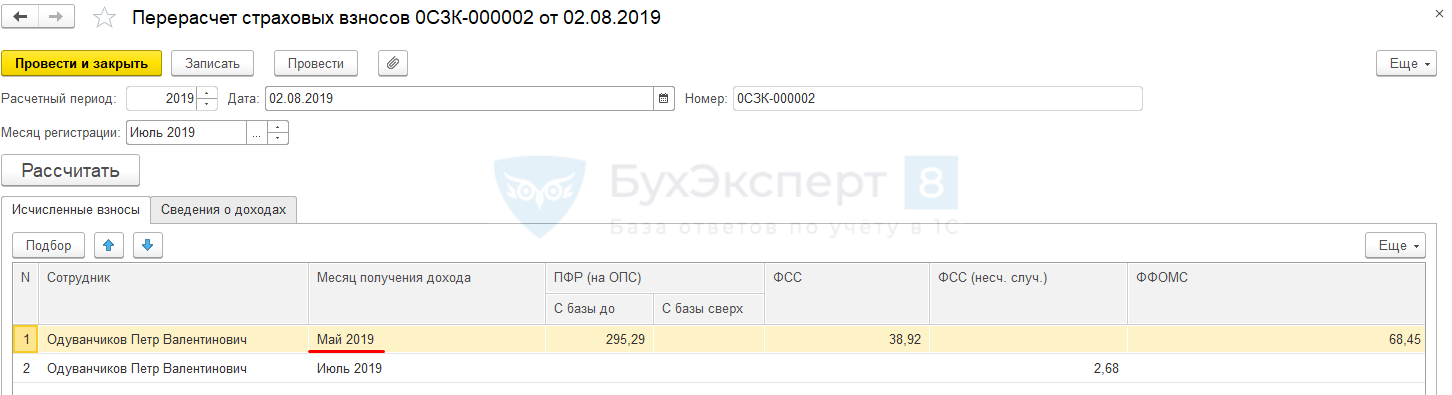

По ошибке справка о заработке с предыдущего места работы для сотрудника Одуванчикова П. В. была внесена дважды. В Декабре 2018 и в Мае 2019 сотруднику было начислено пособие по больничным листам исходя из неверных данных в сумме 9 212,04 руб. и 6 615,20 руб. соответственно:

Необходимо в Июле 2019 пересчитать пособия и подать корректирующие отчеты Расчет по страховым взносам за 2018 год и полугодие 2019 года.

Одуванчиков уволен 18.06.2019 г.

Проверяющие настаивают на переквалификации излишне начисленных сумм пособий в облагаемые и доначислении страховых взносов.

В первую очередь, следует устранить причину возникновения ошибки: снять проведение одну из Справок для расчета пособий (входящая) (Зарплата – Справки для расчета пособий — Справка для расчета пособий (входящая)). Затем ввести исправления документов Больничный лист:

Отсторнированные суммы пособий за Декабрь 2018:

За счет работодателя:

- 1 578,99 (исправленная сумма пособия за счет работодателя) – 2 303,01 (исходная сумма пособия за счет работодателя) = -724,02 руб.

За счет ФСС:

- 4 736,97 (исправленная сумма пособия за счет ФСС) – 6 909,03 (исходная сумма пособия за счет ФСС) = -2 172,06 руб.

Отсторнированные суммы пособий за Май 2019:

За счет работодателя:

- 1 977,36 (исправленная сумма пособия за счет работодателя) – 2 480,70 (исходная сумма пособия за счет работодателя) = -503,34 руб.

За счет ФСС:

- 3 295,60(исправленная сумма пособия за счет ФСС) – 4 134,50 (исходная сумма пособия за счет ФСС) = -838,90 руб.

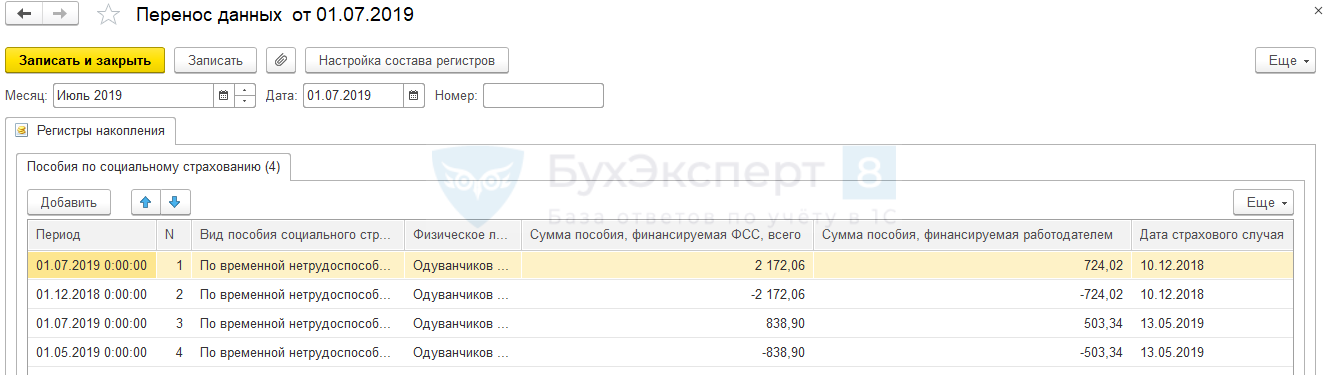

Аналогично предыдущим примерам, скорректированная сумма пособия попадает в Расчет по страховым взносам только текущего периода (9 месяцев 2019 года). Чтобы заполнить корректирующие отчеты необходимо сделать корректировку документом Перенос данных (Администрирование – Переносы данных) по регистру накопления Пособия по социальному страхованию.

Корректировку следует проводить также ориентируясь на исходные движения документов исправлений. Делать «перемещение» суммы сторнированных пособий с текущего периода (Июля 2019) на период корректировки (Декабрь 2018 и Май 2019) по графе Период.

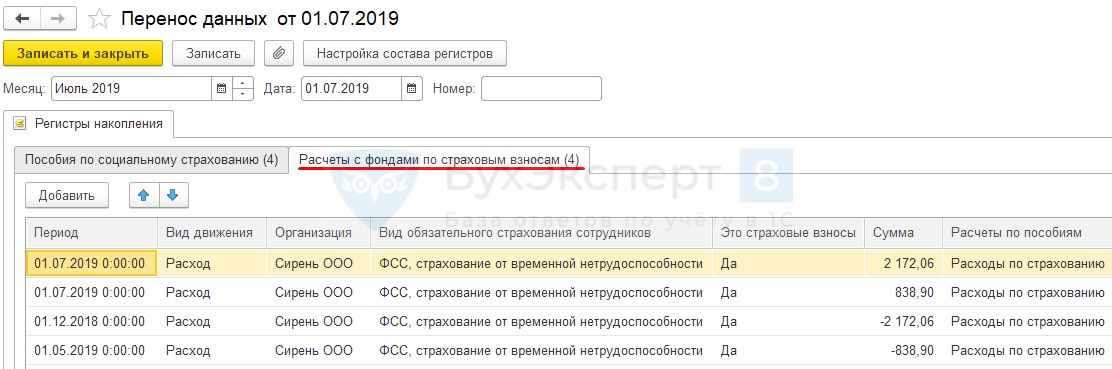

Аналогичным образом следует скорректировать и регистр Расчеты с фондами по страховым взносам для корректного заполнения строки 070 Приложения 2 к Разделу 1 Расчета по страховым взносам на суммы пособий за счет ФСС:

Затем следует переквалифицировать доходы в облагаемые. Сторно необлагаемого дохода уже прошло в документе исправлении Больничный лист. Необходимо ввести доход по виду Доходы, целиком облагаемые страховыми взносами на сумму этого сторно. Это удобно сделать в документе Перерасчет страховых взносов (Налоги и взносы – Перерасчеты страховых взносов — Перерасчет страховых взносов).

Для перерасчета за разные календарные годы требуется создать отдельный документ, в котором в шапке указать Расчетный период – год за который проводится перерасчет, и Месяц регистрации – месяц, в котором производится перерасчет.

Данные о доходе нужно внести на вкладке Сведения о доходах:

Сумма пособия, которое переквалифицировано в облагаемый доход за Декабрь 2018 года:

- 2 172,06 (излишне начисленное пособие за счет ФСС) + 724,02 (излишне начисленное пособие за счет работодателя) = 2 896,08 руб.

Сумма пособия, которое переквалифицировано в облагаемый доход за Май 2019 года:

- 838,90 (излишне начисленное пособие за счет ФСС) + 503,34 (излишне начисленное пособие за счет работодателя) = 1 342,24 руб.

Затем по кнопке Рассчитать получаем суммы взносов, которые рассчитываются автоматически:

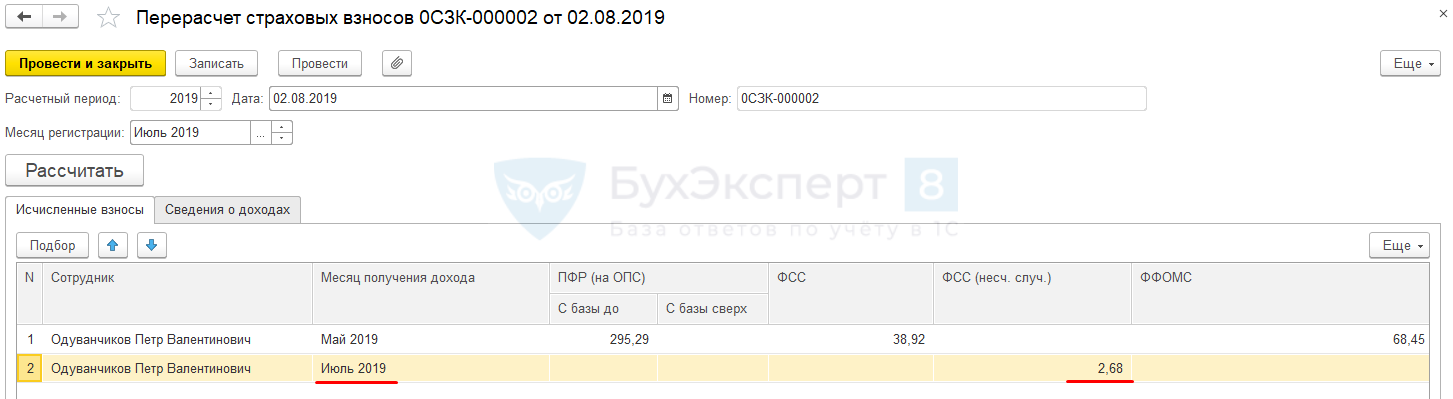

При перерасчете взносов в течение одного расчетного периода (доход скорректирован за Май 2019 в Расчетном периоде 2019 год) перерасчет взносов ФСС (несч. случ.) отражается текущим периодом:

За 1 полугодие 2019 года корректирующий регламентированный отчет 4-ФСС сдавать не потребуется, и корректировка дохода и доначисленные взносы отразятся в 4-ФСС в периоде корректировки – Июле 2019 года. А за 2018 год потребуется сформировать также и корректирующий отчет 4-ФСС.

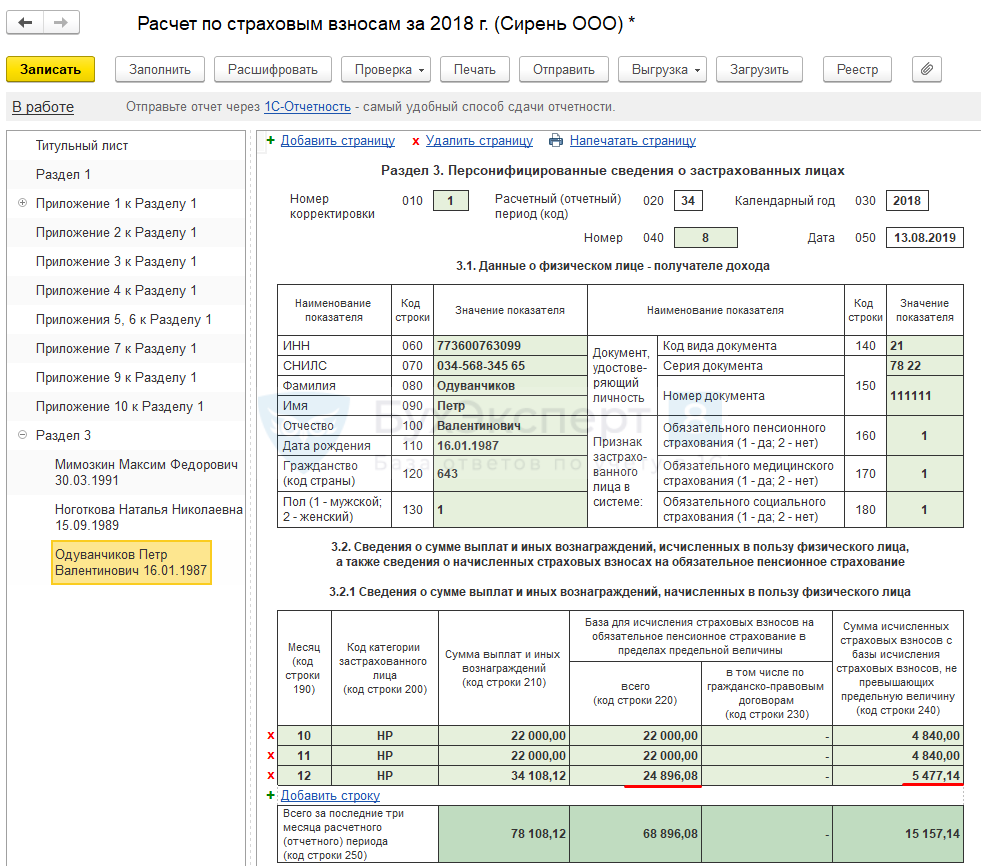

Заполнение Раздела 3 корректирующего Расчета по страховым взносам за 2018 год в результате такой корректировки:

База для исчисления страховых взносов за Декабрь 2018 (графа 220):

- 22 000 (Сумма заработной платы за Декабрь 2018) + 2 896,08(сумма пособия переквалифицированного в облагаемый доход) = 24 896,08 руб.

Сумма исчисленных страховых взносов за Декабрь 2018 (графа 240):

- 24 896,08 (База для исчисления взносов) * 22% (Тариф по ОПС) = 5 477,14 руб.

Заполнение Раздела 3 корректирующего Расчета по страховым взносам за 1 полугодие 2019 года в результате корректировки:

База для исчисления страховых взносов за Май 2019 (графа 220):

- 22 000 (Сумма заработной платы за Май 2019) + 1 342,24 (сумма пособия переквалифицированного в облагаемый доход) = 23 342,24 руб.

Сумма исчисленных страховых взносов за Май 2019 (графа 240):

- 23 342,24 (База для исчисления взносов) * 22% (Тариф по ОПС) = 5 135,29 руб.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 9 апреля 2018 г.

Содержание журнала № 8 за 2018 г.

После того как расчет по взносам вы сдали в инспекцию, она направляет в ваше отделение ФСС для проверки и подтверждения данные о расходах на соцстраховские пособия, на которые вы уменьшили взносы на ВНиМ. А по итогам проверки ФСС может не принять к зачету какие-то суммы пособий.

ФСС отказал в зачете пособия: подавать ли уточненку по РСВ

Незачтенное пособие = объект обложения взносами?

После получения от ИФНС данных из приложений № 2—4 к разделу 1 расчета по взносам у отделения ФСС есть 3 месяца для того, чтобы провести камеральную проверку правильности ваших расходов на выплату пособий и подтвердить их налоговикампп. 8, 16 ст. 431 НК РФ; ч. 1, 1.1 ст. 4.7 Закона от 29.12.2006 № 255-ФЗ (далее — Закон № 255-ФЗ); ст. 26.15 Закона от 24.07.98 № 125-ФЗ; п. 5.2 Порядка, утв. ФНС № ММВ-23-1/11@, Правлением ФСС № 02-11-10/06-3098П 22.07.2016.

При проведении этой проверки отделение ФСС вправе запросить у вас документы по расходам на пособия, к примеру больничные листы, справки о рождении детей и др.пп. 1, 2 ч. 1 ст. 4.2 Закона № 255-ФЗ По итогам проверки ФСС может отказать в зачете расходов на пособия по болезни и в связи с материнством, если обнаружит, что пособияч. 4 ст. 4.7 Закона № 255-ФЗ:

•назначены/выплачены с нарушением законодательства;

•не подтверждены документами;

•назначены/выплачены на основании неправильно оформленных или выданных с нарушением установленного порядка документов.

Тогда отделение ФСС выносит решение о непринятии к зачету расходов на выплату пособий и направляетч. 4, 5 ст. 4.7 Закона № 255-ФЗ:

•вам решение в течение 3 рабочих дней со дня его вынесения;

•в ИФНС копию решения в течение 3 рабочих дней со дня вступления его в силу.

Минфин и ФНС считают, что с сумм расходов, не подтвержденных отделением ФСС, нужно начислить взносы на ОПС, ОМС и ВНиМ. А все потому, что эти суммы расходов уже перестают быть пособиями, не облагаемыми взносами на основании ст. 422 НКПисьма ФНС от 05.03.2018 № ГД-4-11/4193@; Минфина от 01.09.2017 № 03-15-07/56382. Хотя контролирующие органы и не сказали, но очевидно, что речь идет только о тех ситуациях, когда вы не стали требовать у работников возместить суммы пособий, в зачете которых отказало отделение ФСС. Ведь если работник вернул незачтенную сумму, у него нет дохода.

Также Минфин требует начислять страховые взносы и с суммы переплаты пособия по беременности и родам, произошедшей в результате счетной ошибки. Ведь, как он отмечает, указанное пособие положено по закону в определенном размере. И вот здесь Минфин говорит, что если работодатель не удерживает у сотрудницы излишне выплаченную сумму, то это уже выплата в рамках трудовых отношений, с которой нужно исчислить страховые взносыПисьмо Минфина от 19.10.2017 № 03-15-06/68336.

ФНС указала, что при получении из отделения ФСС решения о непринятии расходов на пособия к зачету вам нужно подать уточненный расчет по взносам. Разумеется, его нужно подать за тот период, в котором непринятые расходы были отражены в РСВ. И в нем необходимоПисьмо ФНС от 05.03.2018 № ГД-4-11/4193@:

•во-первых, уточнить данные о суммах расходов, произведенных на выплату страхового обеспечения. То есть сумму неподтвержденных расходов на пособия (к примеру, 1000 руб.) нужно исключить из строки 070 приложения № 2 (взносы на ВНиМ) к разделу 1;

•во-вторых, начислить взносы на сумму неподтвержденных расходов на пособия (то есть на 1000 руб.). Это значит, что ее нужно исключить из необлагаемых сумм, а именно из строк 040 подразделов 1.1 (взносы на ОПС) и 1.2 (взносы на ОМС) приложения № 1 к разделу 1 и из строки 030 приложения № 2 к разделу 1.

Если вы не подадите уточненку, инспекция сможет:

•на сумму неподтвержденных расходов выставить вам требование об уплате недоимки по взносам на ВНиМч. 6 ст. 4.7 Закона № 255-ФЗ; ст. 46 НК РФ;

•доначислить вам с суммы неподтвержденных расходов взносы на ОПС, ОМС и ВНиМ, если еще не истек срок камеральной проверки за тот период, в котором ФСС отказал в зачете пособия, — 3 месяца со дня представления расчетап. 2 ст. 88 НК РФ. А при необходимости может и выездную проверку назначить.

А можно ли поспорить?

По мнению судов, прежде всего нужно определить причину отказа. В случае когда ФСС сам факт наступления страхового случая не оспаривает, он не должен отказывать в зачете пособия, тем более если нарушение носит устранимый характер. Шанс отстоять расходы в судебном споре с отделением ФСС есть, если, например:

•неправильно был оформлен больничный, в частности выдан на срок более 15 календарных дней без соответствующего решения врачебной комиссииОпределение ВС от 11.07.2017 № 307-КГ17-8074. Наличие неправильно оформленных листков нетрудоспособности само по себе не является основанием для непринятия к зачету сумм, выплаченных работодателем работникам. В этом случае виновато медучреждение и отделение ФСС должно предъявлять претензии ему, а не работодателюОпределения ВС от 13.02.2018 № 306-КГ17-22369, от 07.04.2017 № 310-КГ17-3888; Постановления Президиума ВАС от 26.11.2013 № 9383/2013, от 11.12.2012 № 10605/12;

•при выплате пособий по беременности и родам внешним совместителям, работающим в организации меньше 2 лет, этими сотрудниками не были представлены справки с основного места работы о том, что им такое пособие не выплачивалосьОпределение ВС от 04.08.2017 № 308-КГ17-680.

ФНС не устает повторять: она не будет брать на вооружение выводы судов по страховым взносам, сделанные на основании Закона № 212-ФЗ

Если вы не захотите спорить с ФСС, то имейте в виду, что на сумму незачтенных пособий, скорее всего, вам доначислят:

•налоговики — взносы на ОПС, ОМС и ВНиМ;

•сотрудники отделения ФСС — взносы «на травматизм».

Но и с этим можно поспорить. Причем практика в основном в пользу работодателей. Суды указывают на следующееОпределения ВС от 19.02.2018 № 304-КГ17-22744, от 26.01.2018 № 307-КГ17-21301; п. 34 Обзора судебной практики ВС № 5 (2017), утв. Президиумом ВС 27.12.2017; Постановления АС ЗСО от 28.09.2017 № -Ф04-3452/2017, от 11.09.2017 № Ф04-3182/2017:

•во-первых, не принятые к зачету расходы на пособия являются недоимкой по взносам на ВНиМ. Поэтому плательщик обязан доплатить взносы на ВНиМ с суммы непринятых расходов;

•во-вторых, к объекту обложения страховыми взносами (в том числе и взносами «на травматизм») указанные расходы не относятся. Ведь отказ Фонда в принятии к зачету расходов по выплате спорных пособий не может изменить статуса выплаченных средств. Указанные суммы сохраняют свою социальную направленность и не являются вознаграждением за выполнение работником трудовых функций.

Правда, мы привели судебные решения, которые были вынесены по спорам плательщиков с органами ПФР и ФСС в период действия Закона № 212-ФЗ. Тем не менее аргументы, которыми руководствовались суды, актуальны и сейчас.

Однако ФНС уже предупредила, что не будет применять судебную практику, которая сформировалась по схожим обстоятельствам на основании норм Закона № 212-ФЗПисьмо ФНС от 14.09.2017 № БС-4-11/18312@. И если вы решите спорить с налоговиками, вам придется идти в суд и формировать новую судебную практику по нормам гл. 34 НК РФ.

* * *

Если сумма не принятых отделением ФСС к зачету расходов на пособия для вас незначительна либо вы просто не хотите терять время на судебные разбирательства, тогда подавайте в ИФНС уточненный РСВ, а в отделение ФСС — уточненный расчет 4-ФСС. И доплачивайте взносы на ОПС, ОМС, ВНиМ, «на травматизм», а также пени. Возможно, это убережет вас от штрафовпп. 1, 4, 7 ст. 81 НК РФ; пп. 1.1, 1.4 ст. 24 Закона от 24.07.98 № 125-ФЗ.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Пособия / Больничные листы

Пособия / Больничные листы

2023 г.

2022 г.

2021 г.

Минфин буквально три года назад в письме от 01.09.2017 № 03-15-07/56382 разъяснял, что суммы начисленных сотруднику выплат, которые не относятся к выплатам по страховому обеспечению по обязательному социальному страхованию вследствие непринятия к зачёту органом ФСС, подлежат обложению страховыми взносами в обычном порядке. Точно такого же мнения придерживается ФНС, обосновав его в письме от 05.03.2018 № ГД-4-11/4193@.

В судебной практике часто встречается абсолютно другой подход. В первую очередь хочу сказать, что есть позиция Верховного Суда РФ, которая является полной противоположностью мнений финансового и налогового ведомств (постановление от 4 августа 2017 г. № 308-КГ17-680). В нём установлено, что в действующем законодательстве нет регламентированных норм, которые обязывают включить в базу для начисления страховых взносов суммы выплат сотрудникам страхового обеспечения, которые не были приняты к зачёту фондом ФСС.

Этим летом было несколько судебных разбирательств, где рассматривались ситуации с суммами выплат, непринятыми к зачёту фондом. В ряде дел окружные суды вынесли решения в пользу организаций-страхователей, в основном опираясь на указанную выше позицию Верховного Суда. Но не во всех случаях это было так. Рассмотрим несколько судебных споров и решений по ним.

Вот первая ситуация, рассмотренная в Постановление АС Восточно-Сибирского округа от 8 июня 2020 г. № Ф02-1837/20. Суд принял решение в пользу организации.

Организация не учла в базе для начисления страховых взносов следующие суммы выплат сотрудникам:

- денежное вознаграждение к 8 марта и ко Дню защитника Отечества;

- компенсацию расходов на найм жилья сотрудникам, приглашённым на работу из другого региона;

- расходы по оплате этого жилья иногородним сотрудникам;

- ежемесячную доплату сотруднику, который находится в отпуске по уходу за ребёнком до достижения им возраста 1,5 и 3-х лет;

- сумму оплаты дополнительного отпуска по случаю рождения ребёнка.

Суд признал данные выплаты социальными и заявил, что они не подлежат обложению страховыми взносами. А вы как думаете, надо ли облагать такие выплаты взносами в общем порядке?

Рассмотрим, почему же суд принял такое решение. Данные выплаты предусмотрены коллективным договором, на них не начисляется районный коэффициент, процентная надбавка за стаж работы в районах Крайнего Севера и другие виды доплат и надбавок, принятых на предприятии и относящихся к системе оплаты труда. В тоже время судьи обратили внимание на то, что эти выплаты не являются вознаграждениями в рамках трудовых отношений, не связаны с выполнением сотрудниками трудовых обязанностей, не относятся к компенсирующим, стимулирующим или поощрительным и не носят систематического характера. Основанием для выплаты этих сумм являлись праздничные события, найм жилья и уход за ребёнком, и не предусматривалось выполнение сотрудниками взамен никаких трудовых функций.

Рассмотрим ещё одно судебное разбирательство: Постановление Арбитражного суда Западно-Сибирского округа от 11 августа 2020 г. № Ф04-2824/20. И в этом случае судебное решение в пользу организации, а не ведомства. Интересно, как суд обосновал свою позицию.

Довольно часто встречающаяся ситуация, когда ФСС не принимает к зачёту пособия по временной нетрудоспособности и в связи с материнством из-за ошибок, которые допущены при их расчёте.

Судьи обосновали своё решение рядом причин. Одна из них заключается в том, что суммы выплат пособий никак не могут быть признаны выплатами в пользу работников в рамках выполнения трудовых обязанностей, с которых исчисляются страховые взносы в полном объёме. Также суд обозначил, что выявленные фондом ошибки в расчёте никак не могут являться безусловной причиной, чтобы признать наступившую нетрудоспособность не страховым случаем.

Выходит, что отказ фонда в принятии к зачёту расходов спорной суммы выплаты пособий не меняет сам статус выплаченных средств, как обусловленных наступлением страхового случая. Ведь указанные суммы всё также остаются социальными и не являются вознаграждением за выполнение сотрудником трудовых обязанностей. Опираясь на постановление Президиума Высшего Арбитражного Суда РФ от 14 мая 2013 г. № 17744/12, в котором рассмотрена ситуация, где факт наличия трудовых отношений между работодателем и его сотрудниками не приравнивает все выплаты, которые начисляются работникам, к оплате их труда, судьи пришли к выводу, что рассматриваемые выплаты не относятся к объекту обложения страховыми взносами. А значит они не подлежат включению в базу для начисления страховых взносов.

Ещё одно судебное разбирательство, рассмотренное в Постановлении АС Западно-Сибирского округа от 8 июля 2020 г. № Ф04-417/20. Здесь суд встал на сторону фонда, и вот почему.

Тут рассматривается ситуация, когда сотрудник, находящийся в отпуске по уходу за ребёнком до 1,5 лет вышел на работу на неполный рабочий день с сохранением пособия. Работнику был сокращён рабочий день всего на 15 минут. ФСС считает, что такое сокращение рабочего дня не может расцениваться как мера, объективно необходимая для осуществления ухода за ребёнком и повлекшая утрату заработка. Ведь пособие по уходу за ребёнком является своего рода компенсацией утраченного заработка, а в этой ситуации оно приобретает характер дополнительного материального обеспечения сотрудника. А вы согласны с фондом?

Суд принял решение, что нет оснований рассматривать выплаченные средства как суммы страхового обеспечения, назначенные в результате наступления страхового случая, и отсутствии возможности осуществления ухода за ребёнком. Выходит, что произведённые выплаты не могут являться выплатами по страховому обеспечению и приравниваются к выплатам в рамках трудовых отношений. Поэтому фонд имел все основания для вынесения требования о начисления страховых взносов с этих выплат, а также назначении штрафа и пени на суммы, выплаченные сотруднику в качестве ежемесячного пособия по уходу за ребёнком.

Страхователь не оставлял попыток склонить суд в свою сторону. Его попытку в защиту своих прав сослаться на упомянутое ранее постановление Верховного Суда РФ от 4 августа 2017 г. № 308-КГ17-680, суд признал необоснованной, так как в отличие от рассмотренного тогда дела, в этой ситуации ФСС доказал отсутствие страхового случая.

И вот ещё одна довольно интересная ситуация, рассмотренная в Постановлении АС Московского округа от 17 июня 2020 г. № Ф05-4901/20. Суд принял решение в пользу организации.

Страхователь не включил в облагаемую базу суммы выплат за неиспользованную санаторно-курортную путёвку и за медицинское обслуживание государственных гражданских служащих и членов их семей.

Суд обосновал свою позицию тем, что выплаты ежегодной компенсации за медицинское обслуживание сотрудников и членов их семей, а также за неиспользованную санаторно-курортную путёвку по своему характеру относятся к компенсационным и не подлежат обложению страховыми взносами, поскольку сотрудники получают денежные средства взамен предоставленных благ в натуральной форме (взамен санаторно-курортной путёвки и полиса дополнительного медицинского страхования).

Если включить эти выплаты в базу для обложений страховыми взносами, то это поставило бы в заведомо неравные условия, и было бы не справедливо по отношению к этим служащим. Ведь есть часть служащих, которым были предоставлены санаторно-курортные путёвки и возможность проходить медицинское обслуживание в специальных медицинских центрах, и часть служащих, которым взамен этого была выплачена компенсация. А такой подход прямо противоречит положениям Закона об обязательном социальном страховании.

В статье я привела несколько разных ситуаций. Они будут для вас примерами, чтобы не допускать ошибок в учёте. А если всё же вы их допустите, то можете опираться на представленные данные, если дело дойдёт до судебных разбирательств. Так как многие организации ссылаются на уже рассмотренные дела судами, чтобы склонить судей в свою сторону.

Татьяна Андрияшкина — эксперт по заработной плате проекта «Зарплата 360°»

Консультирует по вопросам правильности расчёта заработной платы более семи лет.

Читайте другие статьи автора в нашем блоге:

- РСВ за первое полугодие 2020 года. Особенности заполнения по льготным тарифам

- Увольняя сотрудника в 2020 году, работодатель должен выдать пакет документов

- В 2020 году для физических лиц установлен новый порядок получения статуса налогового резидента РФ

- Скидка или надбавка к тарифу страховых взносов на травматизм. Как уменьшить тариф на травматизм на 2021 год?

- Заключение трудового договора

- Нюансы заключения трудового договора с главным бухгалтером

- Организация воинского учёта. Полезная шпаргалка

- Можно ли было объявлять простой в период нерабочих дней?

- Оформление трудовых отношений при реорганизации

- Еженедельный отчет для столичных компаний

- Новый порядок заполнения больничных листов с 14 декабря 2020 года

- График отпусков на 2021 год

- СЗВ-СТАЖ: заполняем без ошибок

- Ошибки в СЗВ-СТАЖ, за которые не оштрафуют. Позиции судов

- Смена зарплатного банка. Что нужно знать

- Материальная помощь на лечение сотрудника: начислять страховые взносы?

Вы в курсе новых изменений?

В этом году следить за изменениями очень сложно. Мы собрали самое важное в одном бесплатном вебинаре. Регистрируйтесь:

А на вкладке

А на вкладке