Чтобы избежать таких последствий, можно запомнить специальный чек-лист для проверки ошибок. Проверили дату – поставили мысленно галочку – уверены, что здесь ошибки уже не будет. Мы же подготовили список «опасных мест» для ТОРГ-12, на которые надо обратить внимание в первую очередь, и несколько рекомендаций, как свести риск ошибок к минимуму.

Проверка входящей или исходящей бумажной ТОРГ-12

- Даты

- ИНН

- Реквизиты компании, грузополучателя, поставщика и плательщика

- Ошибки в табличной части

- Подписи, расшифровки подписей, печати

- Реквизиты связанных документов

- Данные под табличной частью

Проверяем взаимосвязь товарной накладной с ТТН или транспортной накладной. Так как товарную накладную составляют в один день с отгрузкой или сразу после нее, дата ее создания не должна быть указана как предыдущий день и раньше. Ошибка в дате – повод для налоговой службы признать сделку нереальной. А отсутствие даты принятия товара в накладной даст им право снять вычет (Постановление ФАС Московского округа от 7 марта 2014 г. № Ф05-977/2014).

Опечатались в ИНН? Готовьтесь к тому, что налоговая служба не сможет идентифицировать поставщика и покупателя и получит право снять расходы у покупателя.

Согласно Письму ФНС от 12.02.2015 № ГД-4-3/2104, ошибки в этих реквизитах при правильно указанном ИНН не помешают учесть расходы, но из-за нестыковок с другими документами вам придется предоставлять пояснения.

Особенно обратите внимание на стоимость и количество товаров, которые должны совпадать с данными счета-фактуры и транспортной накладной. В другом случае это будет поводом признать сделку нереальной и снять расходы.

Нельзя подтвердить расходы накладной без подписей или в том случае, если ее подписали неуполномоченные лица. Если ваш поставщик отказался от использования печати (имеет право согласно Федеральному закону от 06.04.15 № 82-ФЗ), попросите приложить письмо, подтверждающее этот факт.

Если реквизиты договора или заказа, по которому отгружен товар, и транспортной накладной не указаны или указаны с ошибкой, ждите – придет запрос пояснения.

Количество мест и масса товара, конечно же, должны совпадать с данными, указанными в табличной части накладной. Ошибка станет еще одним поводом для налоговой запросить пояснения.

Ошибки при переносе данных товарной накладной в «1С»

Этот тип ошибок не менее важен, так ошибки при переносе данных с бумажных документов могут повлиять на финансовый итог.

- Номера документов

- Даты

- Закладки

- НДС

- Счет-фактура

Необходимо различать номера документа, указанного контрагентом (красный цвет в примере), и номер документа, который присваивает база (зеленый цвет в примере).

Дата документа (красный цвет в примере) может отличаться от даты ввода документа (зеленый цвет в примере).

Услуги не должны быть занесены в закладку «Товары», и наоборот. Если это услуги, то поле «Склад» должно остаться пустым.

Не забудьте сравнить конечную сумму по документу: совпадает ли она с той, что указана на бумажном документе, а также выбран ли верный способ расчета НДС.

Обратите внимание, какой счет-фактура (при наличии) связана с этой накладной. В самом счете-фактуре также проверьте правильность проставления номеров и дат.

Способ вносить товарные накладные в «1С» без ошибок

Вы можете установить на свой компьютер программное обеспечение, которое поможет автоматизировать ввод бумажных документов. Например, используйте «Скан-Загрузку документов» – программу, которая позволит распознавать информацию с ТОРГ-12, счетов-фактур или УПД с отсканированного документа. Программа сама вносит эти данные в «1С».

Для начала необходимо указать папку, где хранятся сканы документов, или сканер, с которого будут поступать изображения.

При обработке документа для правильного распознавания нужно указать вид документа и тип печатной формы. Из доступных в данной папке файлов выбрать нужный и запустить процесс расшифровки.

Программа даст вам возможность предварительно просмотреть распознанные данные, прежде чем создавать на их основании запись о поступлении товаров. Благодаря этому можно проверить, все ли данные указаны верно.

Если товар от поставщика приходит с одним наименованием, а приходовать нужно с другим, программу достаточно один раз «научить», как значится данная номенклатура у вас. Так, если в номенклатуре поставщика мука, например, называется «Мука пшеничная», а в базе – «Пшеничная мука», программа не найдет соответствие и выделит такое поле красным. Надо нажать на это поле, выбрать из базы соответствующую номенклатуру (или ввести 1 раз вручную) – и в следующий раз программа уже запомнит и подберет соответствие самостоятельно.

Также программа проверяет расчет НДС. Даже если случается ошибка в цифрах, происходит автоматическая проверка: программа сверит количество, сумму, цену, ставку НДС, сумму НДС и итоговую сумму с НДС. В случае расхождения программа выделит поля, нуждающиеся в проверке.

В результате информация будет внесена, и вам останется при необходимости заполнить остальные поля (например, «Склад») и провести документ. Программа становится незаменимым помощником в тех случаях, когда вы получаете товарные накладные со списком наименований более 10 строк.

Попробуйте сами! По этой ссылке можно скачать бесплатную лайт-версию «Скан-Загрузки документов».

Скачать лайт-версию

Порядок внесения исправлений в первичные учетные документы в 2022 году изменился. Причина тому — в новом ФСБУ 27/2021. С его вступлением в силу один из применявшихся ранее способов правки первички стал недоступен. Смотрите, какой способ отпал, а какой остался.

Исправление ошибок в первичных бухгалтерских документах разрешают закон о бухучете (от 06.12.2011 № 402-ФЗ) и ФСБУ 27/2021 (приказ Минфина от 16.04.2021 № 62н).

Согласно данным НПА при внесении исправлений в исходный документ, составленный на бумаге, ошибочную информацию зачеркивают, записывают верную, ставят пометку: «Исправлено» или «Исправленному верить» и указывают дату внесения исправлений. На документе должны быть проставлены подписи лиц, которые составили данный документ, с указанием их Ф. И. О. Если на момент внесения исправления кто-то из них уволился, рекомендуеется заверить исправление подписью руководителя. Ставить на исправительной надписи печать закон не требует.

Пример внесения исправления в первичный учетный документ от КонсультантПлюс

При проверке требования-накладной по форме N М-11 бухгалтер ООО «Альфа» обнаружил ошибку в наименовании материальных ценностей: вместо «М-400-Д20» было ошибочно указано «М-500-А10». В связи с этим 13.07.2022 в требование-накладную внесены исправления: зачеркнуто «М-500-А10», внесена верная запись — «М-400-Д20», добавлена надпись «Исправлено», дата исправления. Исправления заверены лицами, составившими требование-накладную: Красиным О.С. и Сидоровым Р.С.

Смотрите пример правок бесплатно, оформив пробный доступ к системе.

ОБРАТИТЕ ВНИМАНИЕ! В каких первичных документах не допускаются исправления? Запрещается исправлять кассовые и банковские документы: приходный и расходный кассовый ордера, платежные поручения (п. 16 Положения по бухучету и отчетности, утв. приказом Минфина от 29.07.1998 № 34н). Такой ошибочный документ нужно заменить новым с верными данными.

До вступления в силу ФСБУ 27/2021 налоговики разрешали вместо правки исходного документа оформить другой — исправительный (см., например, письмо ФНС от 05.03.2018 № СД-4-3/4226@). Порядок внесения исправлений в этом случае был подобен выписке исправительного счета-фактуры. То есть в нем делали указание на то, что это исправительный документ, приводили номер и дату исходного документа, а также порядковый номер и дату исправления.

Однако сейчас этот способ применять нельзя, считает Минфин. В Информационном сообщении от 10.06.2021 № ИС-учет-33 (подп. г п.

Способ с заменой используют только для исправлений в первичных документах, составленных в электронной форме. Это прямо предусмотрено п. 20 ФСБУ 27/2021.

Удостоверьтесь, что вы соблюдаете все требования нового ФСБУ 27/2021 по документообороту с помощью Готового решения от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Узнайте также, как исправлять ошибки в бухгалтерской отчетности.

Ошибки в документах – счетах-фактурах и «первичке» (бумажных или электронных[1]) неизбежны. Ведь от ошибок, как известно, никто не застрахован. И не всегда в этом виновата компания, которая составляет документы. Случается так, что в процессе их оформления изменяются реквизиты самой компании или ее контрагента либо условия сделки.

В редких случаях учетные документы, имеющие погрешности в оформлении, можно оставить в том виде, в каком они составлены изначально. Чаще всего требуется внести в них исправления. Но как правильно это сделать? Какие требования законодательства следует учесть?

Ошибки в документах могут быть выявлены любым из участников сделки, но исправить их, несомненно, должно лицо, составившее документы. Согласия контрагента для этого (если только речь не идет о взаимной договоренности сторон об изменении стоимости ранее отгруженных товаров, оказанных услуг, выполненных работ) не требуется. Достаточно лишь уведомить о данном факте контрагента и, соответственно, после устранения ошибок направить ему исправленные экземпляры документов.

Как правило, ошибки допускаются одновременно и в первичном документе (товарной накладной, акте), и в счете-фактуре, хотя на практике могут быть ситуации, когда требуется исправить только один из них.

Основания и правила устранения погрешностей в оформлении вышеупомянутых документов в главном схожи: обязательному исправлению подлежат существенные ошибки. Но имеются и некоторые различия, которые как раз и обусловлены разными подходами к определению степени существенности ошибки, выявленной в первичном учетном документе либо счете-фактуре.

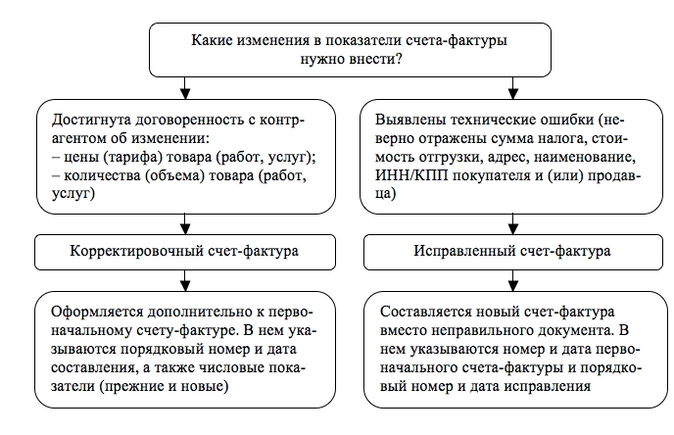

Порядок исправления ошибок в счете-фактуре, который представляет собой документ налогового учета, определен гл. 21 НК РФ. В частности, ее положения помимо первичного документа допускают составление налогоплательщиками еще двух видов документов: корректировочного и исправленного (ст. 169 НК РФ). Ситуации, при которых необходимо составить тот или иной счет-фактуру, следует различать.

Корректировочный счет-фактура

Несмотря на то, что корректировочный счет-фактура имеет свой порядковый номер и в нем указывается дата составления, он по своей сути является дополнением к первоначальному счету-фактуре. Ведь в нем наравне с ранее отраженными сведениями об осуществленной операции дополнительно отражаются новые стоимостные и количественные показатели ранее отгруженных товаров, выполненных работ или оказанных услуг, а также окончательный результат произведенной корректировки (то есть увеличение или уменьшение показателей) (п. 1, 2 Правил заполнения корректировочного счета-фактуры[2]).

Налоговые нормы (п. 3 ст. 168, п. 10 ст. 172 НК РФ) предписывают составлять корректировочный счет-фактуру только при определенных обстоятельствах (которые приводят к изменению цены (тарифа) и объема (количества) отгрузки) и при достижении взаимной договоренности между участниками сделки о корректировке стоимости (количества или цены). К числу определенных обстоятельств, в частности, относится следующее:

- увеличение или уменьшение стоимости отгрузки (например, вследствие предоставления скидки покупателю или изменения условий сделки);

- возврат продавцу не оприходованных покупателем товаров[3];

- утилизация покупателем (по договоренности с продавцом) принятых на учет бракованных товаров[4];

- недостача товара или расхождения в сведениях о количестве товара (объеме работ или услуг), указанных в товарно-сопроводительных документах и счете-фактуре[5].

Принимая во внимание форму корректировочного счета-фактуры и правила его заполнения, можем с уверенностью утверждать, что поводом для составления такого документа является не исправление существенных ошибок, допущенных при его оформлении, а согласованная сторонами корректировка стоимости (количества или цены) по совершенной операции. Словом, упомянутая коррекция не имеет ничего общего с исправлением ошибок.

Исправленный счет-фактура

Исправлять счет-фактуру необходимо в том случае, если в первоначальном документе допущены существенные ошибки. Такими признаются ошибки, которые препятствуют налогоплательщику реализовать право на вычет «входного» НДС. Если же ошибка не признается таковой, изменения в счет-фактуру можно не вносить.

Существенные ошибки

Названные ошибки в счете-фактуре перечислены в таблице 1.

Таблица 1

|

Вид ошибки |

В чем проявляется |

Строка, графа счета-фактуры |

|

Нельзя определить, кто именно является продавцом или покупателем (пп. 2 п. 5, пп. 2 п. 5.1 ст. 169 НК РФ) |

Неверно указаны сведения в наименовании, адресе, ИНН/КПП продавца или покупателя* |

Строки 2, 2а, 2б, 6,6а, 6б |

|

Нельзя определить, какой именно товар, работа или услуга реализованы или приобретены (пп. 5 п. 5, пп. 4 п. 5.1 ст. 169 НК РФ) |

Неверно указано наименование товара, работ или услуг |

Графа 1 |

|

Невозможно определить стоимость отгруженных товаров (работ, услуг) или сумму предоплаты (пп. 8 п. 5, пп. 5 п. 5.1 ст. 169 НК РФ) |

Неверно, например, указаны: – наименование валюты (пп. 6.1 п. 5, пп. 4.1 п. 5.1 ст. 169 НК РФ); – количество товаров (работ, услуг) (пп. 6 п. 5 ст. 169 НК РФ); – цена товаров (работ, услуг) (пп. 7 п. 5 ст. 169 НК РФ)** |

Строка 7, графы 3, 4, 5 |

|

Невозможно определить ставку НДС (пп. 10 п. 5, пп. 6 п. 5.1 ст. 169 НК РФ) |

Указана ставка 18%, а налог исчислен исходя из ставки 10% либо по операциям, поименованным в ст. 149 НК РФ, начислен НДС по ставке 10 или 18% |

Графа 7 |

|

Нельзя определить предъявляемую покупателю сумму налога (пп. 11 п. 5, пп. 7 п. 5.1 ст. 169 НК РФ) |

Допущена арифметическая ошибка при умножении графы 5 на графу 7 или не заполнены показатели указанных граф |

Графа 8 |

|

Нельзя определить, кем подписан счет-фактура (п. 6 ст. 169 НК РФ) |

Счет-фактура завизирован лицом, не имеющим на это полномочий*** |

Строки для указания Ф. И. О. и проставления подписей |

*

Если в счете-фактуре есть опечатки в наименовании покупателя (заглавные буквы заменены строчными и наоборот, проставлены лишние символы (тире, запятые) и др.), которые не препятствуют идентификации покупателя, то такой счет-фактура не является основанием для отказа в принятии к вычету сумм налога (Письмо Минфина России от 02.05.2012 № 03‑07‑11/130).

**

Счета-фактуры с арифметическими ошибками, допущенными в графе 5 (в ней отражается результат перемножения показателей граф 3 и 4), не могут признаваться основанием для принятия к вычету сумм НДС (письма Минфина России от 18.09.2014 № 03‑07‑09/46708, от 30.05.2013 № 03‑07‑09/19826).

***

Некоторые суды (см. Постановление ФАС ДВО от 10.06.2014 № Ф03-2116/2014 по делу № А51-17093/2013) считают, что подписание счетов-фактур неустановленными лицами в силу п. 2 ст. 169 НК РФ уже является самостоятельным основанием для отказа в принятии налоговых вычетов по НДС. Однако есть судебные решения (см. Постановление АС СКО от 11.06.2015 № Ф08-3452/2015 по делу № А32-26952/2012), в которых арбитры признали подписание счетов-фактур неустановленным и неуполномоченным лицом несущественным обстоятельством.

Обобщим сказанное. Составлять исправленный счет-фактуру необходимо, если:

- допущена техническая ошибка. Таковой признается ошибка, возникшая в результате неправильного ввода данных о цене и (или) количестве отгруженных товаров (выполненных работ, оказанных услуг) в специализированные программы, используемые для ведения бухгалтерского и налогового учета (письма Минфина России от 25.02.2015 № 03‑07‑09/9433, от 15.08.2012 № 03‑07‑09/119, ФНС России от 01.02.2013 № ЕД-4-3/1406@);

- допущена арифметическая ошибка (то есть ошибка в вычислениях) (Письмо Минфина России от 13.04.2012 № 03‑07‑09/34);

- неверно указаны наименования, адреса, ИНН/КПП покупателя и продавца;

- счет-фактура подписан неуполномоченным лицом.

Если ошибка в счете-фактуре не препятствует идентификации продавца, покупателя, наименования товаров (работ, услуг), их стоимости, а также налоговой ставки и суммы налога, предъявленной покупателю, то новые экземпляры счетов-фактур не составляются (п. 7 Правил заполнения счета-фактуры[6]).

Порядок составления исправленного счета-фактуры

Исправленный счет-фактура – это новый счет-фактура (а не дополнение – как корректировочный счет-фактура), который оформляется вместо неправильного документа. Способ составления – бумажный или электронный, значения в данном случае не имеет. Причем исправленному счету-фактуре присваиваются не новый номер и дата, а указываются номер и дата первоначального счета-фактуры (то есть показатель строки 1 остается неизменным). В то же время заполняется строка 1а счета-фактуры, в которой отражаются порядковый номер и дата исправления. Остальные показатели нового экземпляра счета-фактуры, в том числе новые (первоначально не заполненные) или уточненные (измененные), указываются в соответствии с настоящим документом (абз. 3 п. 7 Правил заполнения счета-фактуры).

И последнее. Изложенный порядок применяется и при внесении исправлений в корректировочный счет-фактуру (при выявлении в ранее составленном документе существенных ошибок) (п. 6 Правил заполнения корректировочного счета-фактуры).

Подведем предварительные итоги. Резюмируя вышесказанное, покажем схематично отличия между корректировочным и исправленным счетами-фактурами.

Надо ли исправлять первичные документы?

Итак, исправленный счет-фактура составлен. Нужно ли вносить изменения в «первичку»?

Счета-фактуры оформляются на основании первичного документа (товарной накладной, акта оказанных услуг или выполненных работ). Поэтому если в счете-фактуре имела место ошибка, то она почти гарантировано присутствует и в первичном документе («почти» – когда оба документа составляются вручную без применения специализированных автоматизированных средств учета). И если ошибка является существенной для счета-фактуры, то таковой она будет и для первичного документа. Данный вывод обусловлен:

- разъяснениями Минфина из Письма от 04.02.2015 № 03‑03‑10/4547[7], из которых следует, что существенными ошибками в первичных документах считаются ошибки, которые возникли в результате неправильного указания сведений, отнесенных к разряду обязательныхреквизитов[8];

- сравнительным анализом обязательных реквизитов первичного учетного документа, приведенных в ст. 9 Закона о бухгалтерском учете, с вышеупомянутым перечнем существенных ошибок в счете-фактуре (см. таблицу 2).

Таблица 2

|

Обязательные реквизиты первичного документа |

Перечень существенных ошибок в счете-фактуре |

|

Указываются: – наименование документа; – дата составления документа; – наименование лица, составившего документ; – содержание факта хозяйственной жизни; – величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения; – наименование должностей лиц, ответственных за оформление документа; – подписи и Ф. И. О. лиц, подписавших документ |

Неверно отражены: – наименование, адрес, ИНН/КПП продавца и (или) покупателя; – наименование товаров, работ или услуг; – наименование, код валюты; – количество товаров (работ, услуг); – цена товаров (работ, услуг); – применяемая ставка налога; – Ф. И. О. лиц, уполномоченных на подписание счетов-фактур |

Порядок исправления первичных документов можно разработать самостоятельно

В обоснование данного тезиса можем привести следующие аргументы.

Во-первых, возможность внесения исправлений в первичные учетные документы установлена ч. 7 ст. 9 Закона о бухгалтерском учете. Здесь же оговаривается, что исправлению подлежит не всякий документ. Например, нельзя изменить кассовые и банковские документы (п. 4.7 Указания ЦБ РФ от 11.03.2014 № 3210‑У, п. 16 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ[9]).

Во-вторых, механизм внесения исправлений в первичные документы ч. 7 ст. 9 Закона о бухгалтерском учете не регламентирован. Здесь установлены лишь минимальные требования к содержанию исправленного первичного документа: обязательное указание даты внесения исправлений, а также идентифицирующих сведений о лицах, сделавших это. По сути, в норме изложены основные правила корректурногоспособа внесения исправлений, порядок осуществления которого приведен в разд. 4 Положения о документах и документообороте в бухгалтерском учете[10] (далее – Положение).

Между тем отсутствие в Законе о бухгалтерском учете детализированного порядка внесения исправлений в первичные учетные документы дает организациям определенную свободу. Они вправе разработать подходящий способ осуществления правки в «первичке» с учетом особенностей документооборота (разумеется, этот момент необходимо отразить в учетной политике).

Кстати, на наличие у экономических субъектов подобного права Минфин указал в Письме от 22.01.2016 № 07‑01‑09/2235. И это справедливо, поскольку в случае применения электронных документов внесение в них исправлений, например, вышеупомянутым корректурным способом невозможно.

Нюансы, которые нужно учесть при утверждении способа исправления «первички»

В настоящее время распространены следующие способы внесения исправлений в первичные учетные документы.

1. Внесение исправлений в изначальный учетный документ.

Алгоритм действий в данном случае определен разд. 4 Положения. Этот способ применяется в отношении документов, составленных вручную или автоматизированным способом (то есть при помощи специализированных бухгалтерских программ, например 1С: Бухгалтерия). Ведь в последнем случае, несмотря на, казалось бы, электронный метод создания документа, он таковым не является, так как в документообороте подобный документ используется как обычный бумажный.

Порядок действий таков: зачеркиваются неправильный текст или суммы и надписываются над зачеркнутым исправленный текст или суммы. Зачеркивание производится одной чертой так, чтобы можно было прочитать исправленное. Устранение ошибки должно быть оговорено надписью «исправлено», подтверждено подписью лиц, подписавших документ. Также проставляется дата исправления.

Недостатком данного способа является невозможность его использования, если нужно внести не одно, а несколько исправлений в документ (последний становится нечитаемым). Неудобен он и при исправлении двусторонних документов, поскольку изменения должны быть внесены в оба экземпляра[11].

2. Выставление нового (корректирующего) документа.

Сразу оговоримся, названный метод основан на способе внесения исправлений по аналогии с утвержденным порядком составления исправленных счетов-фактур, который прописан в п. 7 Правил заполнения счета-фактуры. А название – новый (корректирующий) документ – взято из Рекомендаций Фонда НРБУ БМЦ Р-41/2013‑КпР «Внесение исправлений в первичные документы»[12]. Хотя по смыслу анализируемого вопроса и с учетом используемой аналогии со счетами-фактурами в данном случае правильнее говорить о новом (исправленном) документе. Но чтобы не путать читателя, мы не будем отступать от используемой в названных рекомендациях терминологии (тогда как фактически мы будем говорить именно о составлении нового первичного документа взамен неправильного).

При применении данного метода необходимо соблюсти минимальные требования ч. 7 ст. 9 Закона о бухгалтерском учете: составленный новый документ должен идентифицировать исправленный по дате внесения исправления и подтверждать его подлинность подписями (с расшифровкой) лиц, составивших документ.

Обратите внимание

Хотя при обнаружении ошибок в первичном документе Законом о бухгалтерском учете не предусмотрена замена ранее принятого к учету первичного учетного документа новым (на это, в частности, указали финансисты в Письме № 07‑01‑09/2235), арбитры тем не менее считают возможным осуществление подобной замены.

Например, в Постановлении Девятнадцатого арбитражного апелляционного суда от 21.02.2013 по делу № А64-3569/2012 отмечено: закон не исключает права налогоплательщика и его контрагентов вносить исправления в счета-фактуры и первичные документы, составленные с нарушением установленного порядка либо содержащие недостоверные сведения о совершенных хозяйственных операциях, и не запрещает налогоплательщику устранять несоответствие первичных документов требованиям бухгалтерского законодательства путем внесения в неправильно оформленный документ исправлений, его переоформления, замены на оформленный в установленном порядке и представлять переоформленные первичные документы в налоговый орган или в суд для обоснования правомерности применения налоговых вычетов или расходов по налогу на прибыль.

В части электронных документов необходимо пояснить следующее. В силу технических особенностей их составления использование корректурного способа внесения исправлений не представляется возможным. Следовательно, в случае применения электронного документооборота единственным возможным вариантом устранения ошибок является составление нового (корректирующего) документа.

В настоящее время утверждены лишь электронные форматы некоторых первичных документов (см. Письмо ФНС России от 09.02.2016 № ЕД-4-2/1984@):

- товарной накладной (форма ТОРГ-12) и акта приемки-сдачи работ (услуг)[13];

- документа о передаче товаров при торговых операциях[14];

- документа о передаче результатов работ (документа об оказании услуг)[15].

О перспективе расширения в ближайшее время перечня электронных первичных документов ФНС сообщила в Письме от 09.12.2015 № ЕД-4-2/21577, указав, какие именно мероприятия проводятся в этой области.

Но вернемся от перспектив к реалиям. Форматы не всех указанных выше первичных документов предусматривают специального поля для отражения номера и даты исправления. А это (как упоминалось ранее) необходимый атрибут для устранения ошибок в «первичке». Однако данная проблема решается довольно легко. Ведь хозяйствующий субъект вправе дополнить документ обозначенными полями самостоятельно: например, форму электронного первичного документа – информационным полем, в котором будут отражаться сведения о номере и дате исправления.

* * *

Резюмируем сказанное. Внесение исправлений в счета-фактуры и первичные документы требует от вносящего их налогоплательщика определенных знаний. При выявлении в счетах-фактурах ошибок (подчеркнем, существенных) необходимо составить новый (это важно!) «исправительный» документ (независимо от формата первоначального – бумажного или электронного). Причем согласовывать внесение изменений в счет-фактуру с контрагентом не нужно.

Соответствующие изменения, как правило, требуется внести и в первичный документ (товарную накладную, акт оказанных услуг или выполненных работ), поскольку счет-фактура оформляется на основании этого документа. И если ошибка является существенной для счета-фактуры, то таковой она, вероятно, будет считаться и для первичного документа.

Способ внесения исправлений в «первичку» хозяйствующий субъект вправе разработать самостоятельно с учетом особенностей документооборота. Подобная возможность обусловлена отсутствием в Законе о бухгалтерском учете детализированного механизма внесения исправлений в первичные учетные документы.

На практике распространены такие способы устранения ошибок:

- внесение исправлений в изначальный первичный учетный документ (так называемый корректурный способ). Использовать корректоры и подчищать текст для исправления первичных учетных документов не следует, подобные документы являются недействительными;

- оформление нового исправленного экземпляра первичного документа (по аналогии с исправленным счетом-фактурой).

[1] Федеральный закон от 06.12.2011 № 402‑ФЗ «О бухгалтерском учете» (далее – Закон о бухгалтерском учете) допускает два способа оформления первичных документов: на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью. Ни один из них не является приоритетным, поскольку электронный документ равнозначен бумажному (разумеется, если они оформлены и подписаны с учетом требований законодательства). Также в электронной форме можно составлять счета-фактуры (п. 1 ст. 169 НК РФ).

[2] Утверждены Постановлением Правительства РФ от 26.12.2011 № 1137 (далее – Постановление № 1137).

[3] См. Письмо Минфина России от 01.04.2015 № 03‑07‑09/18053.

[4] См. Письмо Минфина России от 13.07.2012 № 03‑07‑09/66.

[5] См. письма Минфина России от 12.05.2012 № 03‑07‑09/48, ФНС России от 01.02.2013 № ЕД-4-3/1406@.

[6] Утверждены Постановлением № 1137.

[7] Письмом ФНС России от 12.02.2015 № ГД-4-3/2104@ данные разъяснения доведены до сведения территориальных налоговых органов и налогоплательщиков.

[8] Буквально финансисты перечислили в названном письме квалифицирующие признаки несущественных ошибок для первичных документов. Это ошибки, не препятствующие идентификации продавца, покупателя товаров (работ, услуг), наименования товаров (работ, услуг) и их стоимости, других обстоятельств документируемого факта хозяйственной жизни. Хотя в данном письме обозначен подход к недочетам в документах применительно к налогу на прибыль, полагаем, его можно распространить на НДС. Ведь условием для признания вычетов наравне с наличием счетов-фактур является и наличие первичных документов, на основании которых товары (работы, услуги) принимаются к учету (п. 1 ст. 172 НК РФ).

[9] Утверждено Приказом Минфина России от 29.07.1998 № 34н.

[10] Утверждено Минфином СССР от 29.07.1983 № 105. Несмотря на солидный возраст Положения, оно является действующим и применяется в части, не противоречащей Закону о бухгалтерском учете.

[11] Как отмечено в Постановлении Десятого арбитражного апелляционного суда от 16.01.2015 № 10АП-14763/2014 по делу № А41-53651/14, одностороннее изменение сведений в первичных документах без взаимного волеизъявления сторон противоречит закону и не влечет правовых последствий (см. также Постановление Первого арбитражного апелляционного суда от 30.06.2015 по делу № А43-27322/2014).

[12] Текст документа можно найти на сайте www.bmcenter.ru.

[13] Формат данных документов рекомендован Приказом ФНС России от 21.03.2012 № ММВ-7-6/172@.

[14] Формат утвержден Приказом ФНС России от 30.11.2015 № ММВ-7-10/551@.

[15] Формат утвержден Приказом ФНС России от 30.11.2015 № ММВ-7-10/552@.

Откройте документ, нажмите , выберите в списке накладную.

Проверьте данные. Если обнаружите ошибку, исправьте их.

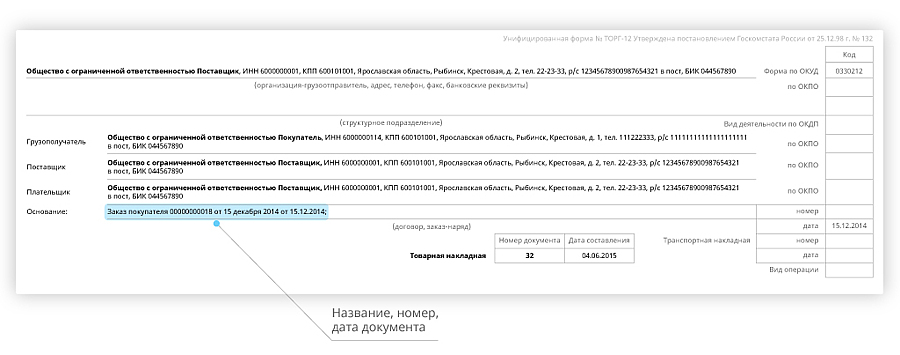

- Организация-грузоотправитель, адрес, телефон, факс, банковские реквизиты — полное название организации указывается вручную при редактировании документа. Для ИП, отображается краткое название или ФИО полностью.

Если грузоотправитель ваша компания, отображается ее адрес из карточки организации, из поля «Адрес» (юридический) или «Адрес» (фактический).

Если грузоотправитель сторонняя организация, отображается адрес из карточки контрагента, из поля «Адрес» или «Фактический адрес».

- Структурное подразделение — название и реквизиты обособленного подразделения, которое передает товарно-материальные ценности организации поставщика;

- Грузополучатель — полное название организации указывается вручную при создании реализации. Если это ИП, отображается краткое название. Если оно не заполнено — ФИО полностью.

Адрес указывается автоматически, на основании информации из карточки контрагента, из первого поля «Адрес». Если оно не заполнено, из поля «Фактический адрес». Изменить его можно в карточке контрагента и при редактировании документа.

- Плательщик — реквизиты покупателя, полное название организации указывается вручную при создании реализации или устанавливается автоматически, если реализация создана на основании другого документа. Изменить название контрагента можно в его карточке. Если это ИП, отображается краткое название. Если оно не заполнено — ФИО полностью.

- Основание — название, номер и дата связанного документа, например счета или заказа. Также может быть указано вручную при создании или редактировании УПД.

- Номер документа — регистрационный номер документа в учетной системе и дата заполнения бланка указываются автоматически. Можно изменить при создании реализации.

- Дата составления — автоматически заполняется датой отправки документа.

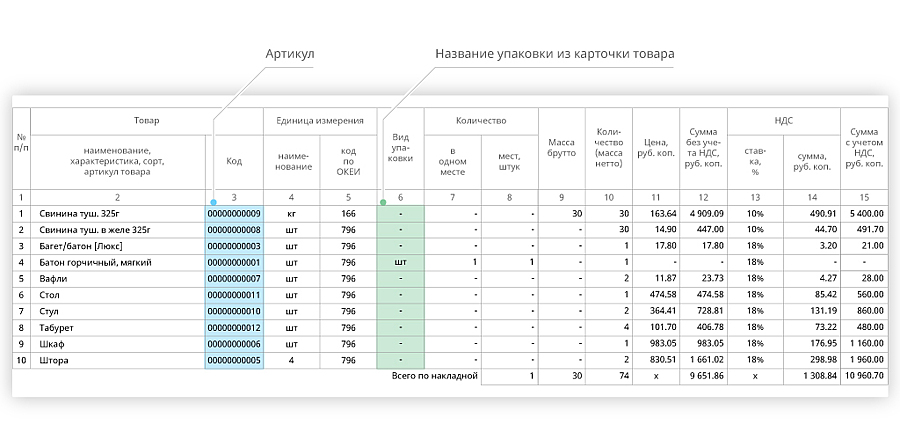

- 1, № п/п — номер записи в таблице устанавливается автоматически.

- Товар — название из карточки товара из поля «Полное наименование».

- 2, наименование, характеристика, сорт, артикул товара — данные из карточки товара из полей «Полное наименование», «Описание», «Характеристика», «Код».

- 3, код — данные из карточки товара, из поля «Код», например, артикул.

- Единица измерения:

- 4, наименование — название единицы измерения из карточки;

- 5, код по ОКЕИ — код единицы измерения по Общероссийскому классификатору единиц измерения, заполняется автоматически.

- 6, Вид упаковки — название упаковки из карточки товара из поля «Упаковка»;

- Количество:

- 7, в одном месте — количество штук в упаковке из карточки товара из поля «В упаковке»;

- 8, мест, штук — количество упаковок в документе, заполняется автоматически;

- 9, Масса брутто — вес груза в упаковке, в СБИС не заполняется;

- 10, Количество(масса нетто) — количество товаров в базовой единице измерения, заполняется автоматически;

- 11, Цена, руб. коп. — стоимость может указываться при создании карточки товара, при добавлении товара в реализацию, переносе из документа-основания.

- 12, Сумма без учета НДС, руб. коп. — сумма за все единицы товара без суммы налога. Рассчитывается автоматически.

- НДС:

- 13, ставка,% — размер налоговой ставки вашей компании указывайте в карточке товара или услуги, а также в настройках аккаунта.

- 14, сумма, руб. коп. — размер налога, который оплатит покупатель. Рассчитывается автоматически, исходя из стоимости товаров.

- 15, Сумма с учетом НДС, руб. коп. — сумма за все единицы товара вместе с суммой налога. Рассчитывается автоматически.

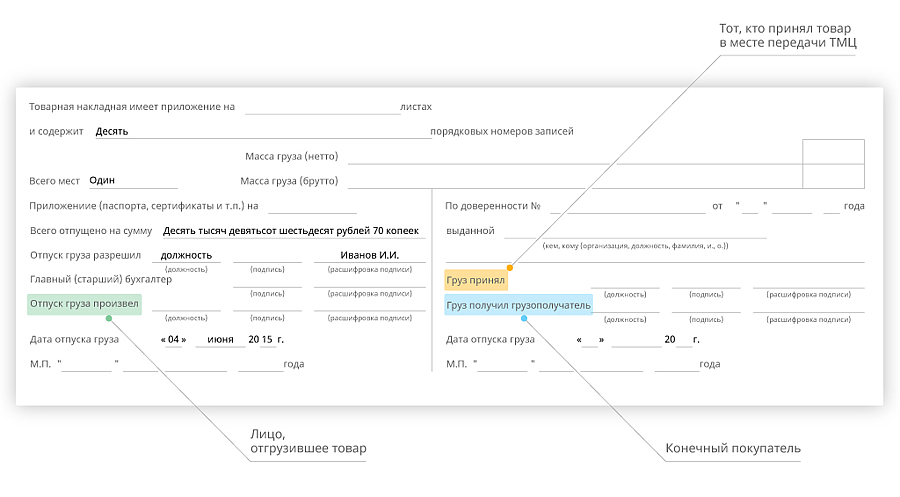

- Товарная накладная имеет приложение на _ листах и содержит _ порядковых номеров записей — количество листов и номеров указывается автоматически.

- Всего мест — итоговое значение столбца 8 «Количество мест, штук», заполняется автоматически;

- Масса груза (брутто) — итоговое значение столбца 9 «Масса брутто», заполняется автоматически;

- Масса груза (нетто) — итоговое значение столбца 10 «Количество(масса нетто)», заполняется автоматически;

- Приложение (паспорта, сертификаты и т.п.) на _ листах — заполняется автоматически, если в комплекте документов есть приложения;

- Всего отпущено на сумму — итоговая сумма столбца 15, «Сумма с учетом НДС, руб. коп.»;

- Отпуск груза разрешил — данные лица, проверившего товары перед отгрузкой. Заполняется в момент подписания документа ЭП отправителя. Поле «Подпись» заполняется словом «электронно», на документе отображается штамп электронной подписи.

- Главный (старший) бухгалтер или иное уполномоченное лицо — фамилия и инициалы, должность сотрудника, уполномоченного подписывать документы о хоздеятельности компании. Заполняется в момент подписания документа ЭП отправителя. Поле «Подпись» заполняется словом «электронно», на документе отображается штамп электронной подписи.

- Отпуск груза произвел — данные лица, на которого возложена обязанность отгружать товары. Заполняется в момент подписания документа ЭП отправителя. Поле «Подпись» заполняется словом «электронно», на документе отображается штамп электронной подписи.

- Дата отпуска груза — дата подписания документа.

- Данные о транспортировке и грузе — реквизиты транспортных документов или масса груза. Указывается вручную при заполнении или редактировании УПД.

- Товар (груз) передал/услуги, результаты работ, права сдал — фамилия и инициалы, должность сотрудника, отгрузившего товар, или уполномоченного подписывать акты передачи результатов работ от имени организации или предпринимателя. Поле «Подпись» заполняется словом «электронно», на документе отображается штамп электронной подписи. Заполняется при подписании реализации продавцом.

- По доверенности № _ от _ выданной — данные о доверенности, выданной сотруднику или лицу, уполномоченному подписывать документы от имени компании-покупателя. Заполняется при подписании документа «Поступление»;

- Груз принял — данные сотрудника или лица, уполномоченного подписывать документы от имени компании-покупателя, который принял товар в месте передачи товарно-материальных ценностей, отличном от склада грузополучателя. Заполняется при подписании документа «Поступление». Поле «Подпись» заполняется словом «электронно», на документе отображается штамп электронной подписи.

- Груз получил грузополучатель —данные сотрудника компании, которая является конечным получателем или лица, уполномоченного подписывать документы от имени компании.

- Дата принятия груза — дата получения товара покупателем. Заполняется при подписании документа «Поступление».

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

- Главная

- Правовые ресурсы

- Подборки материалов

- Как вносить корректировки в товарные накладные

Как вносить корректировки в товарные накладные

Подборка наиболее важных документов по запросу Как вносить корректировки в товарные накладные (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика

Постановление Седьмого арбитражного апелляционного суда от 12.03.2021 N 07АП-12210/2020 по делу N А45-24786/2020

Требование: О взыскании стоимости некачественного товара по договору поставки.

Решение: В удовлетворении требования отказано.Исследовав и оценив по правилам статьи 71 Арбитражного процессуального кодекса Российской Федерации относимость, допустимость, достоверность каждого из представленных в материалы дела доказательств в отдельности, а также достаточность и взаимную связь данных доказательств в их совокупности, исходя из конкретных обстоятельств дела, принимая во внимание, что доказательства, представленные истцом в обоснование заявленных требований, не подтверждают факт поставки ответчиком товара ненадлежащего качества, а ответчиком представлены доказательства, свидетельствующие о том, что в товарные накладные по просьбе истца вносились исправления по поставленному товару, вместо сведений о фактически поставленном сырном продукте указывались сведения о поставке сыра, суд первой инстанции пришел к выводу об отказе в удовлетворении исковых требований.

Постановление Двадцатого арбитражного апелляционного суда от 10.08.2021 N 20АП-3431/2021 по делу N А62-10125/2019

Требование: Об отмене определения о признании сделки должника недействительной, применении последствий ее недействительности.

Решение: Определение оставлено без изменения.Исследовав и оценив представленные доказательства, суд области установил, что товарные накладные и декларации не могут быть приняты во внимание в качестве доказательств, подтверждающих наличие встречного предоставления, поскольку в указанных первичных документах зачеркнут грузополучатель ООО «АвтоПятьИнвест» и от руки вписано ООО «Бристоль», исправления на указанных документах были внесены непосредственно самим Жаврановичем Н.Ю., который также является аффилированным лицом с поставщиком — ООО «АвтоПятьИнвест», при этом назначение оспариваемых платежей не соответствует наименованию товара в представленных товарных накладных, что свидетельствует о невозможности принять указанные документы в качестве надлежащих доказательств, подтверждающих реальность поставки товара.