Не так давно, следуя изменениям законодательства, в 1С: Бухгалтерии государственного учреждения 8 ред.1.0 произошли изменения, и несколько документов, предназначенных для корректировки параметров амортизации, перестали использоваться. Какие же документы теперь нужно использовать вместо устаревших?

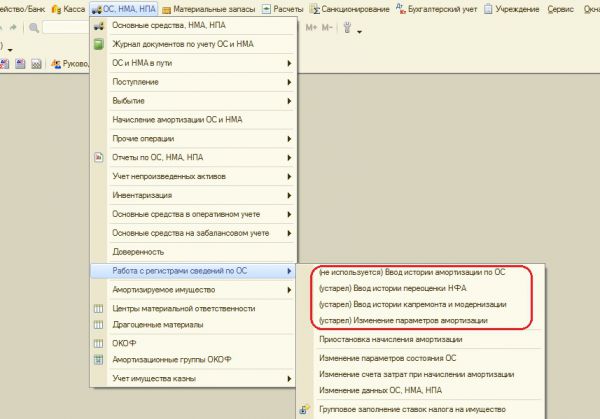

Итак, документ «Изменение параметров амортизации» устарел (рис.1), и теперь необходимая информация вносится разными документами, все зависит от ее вида.

Для того, чтобы изменить порядок погашения стоимости, а также способ начисления амортизации и срок полезного использования, применяется документ «Изменение стоимости, амортизации ОС и НМА». В документе несколько видов операций (рис.2).

Рассмотрим первую операцию. Нередко возникает ситуация, когда в силу различных причин (ошибка при приеме основного средства к учету, выявление ошибок при проведении инвентаризации) бывает установлено, что срок полезного использования основного средства указан неверно. Операция «Изменение амортизации (106, 109, 401.20 – 104)» позволяет скорректировать срок полезного использования, а также сумму амортизации, которая изменилась при исправлении ОКОФ. Для корректного отражения операций и формирования первичных учетных документов необходимо учесть следующие моменты (рис. 3):

- Операция — Изменение амортизации (106, 109, 401.20 – 104) задает реквизиты табличной части закладки Основные средства.

- Первичный документ (Вид документа, Номер, от) — данные документа-основания.

- КФО, вид НФА — параметры отбора объектов в табличную часть документа.

- В поле Отбор по гиперссылке можно задать дополнительные условия отбора объектов.

- Вид движения НФА — значение, необходимое для отражения оборота по изменению суммы амортизации в форме регламентированной отчетности 0503768 «Сведения о движении нефинансовых активов». Рекомендуем указать значение Прочее изменение.

На закладке Основные средства следует подобрать в таблицу объекты ОС (кнопки , Подбор или Заполнить), срок полезного использования которых требуется уточнить.

- По объекту будут указаны данные в подстроках до изменения: и после изменения:.

- В подстроке после изменения: следует установить верный Срок полезного использования и Сумму амортизации, которая должна быть начислена за период, в котором был произведен неверный расчет.

В примере изменен срок и сумма амортизации. Проводки, сформированные документом, представлены на рис.4

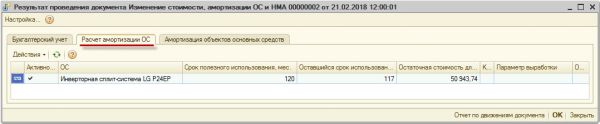

Новый срок полезного использования, оставшийся срок полезного использования и остаточная стоимость объекта ОС на дату документа «Изменение стоимости, амортизации ОС и НМА» записывается в регистр сведений «Расчет амортизации ОС» для дальнейшего начисления амортизации по измененным условиям (рис.5).

Изменение срока полезного использования, расчета амортизации ОС отразится в инвентарной карточке (рис. 6), которую можно распечатать:

- из режима просмотра элемента справочника Основные средства, НМА, НПА;

- с помощью обработки Групповая печать инвентарных карточек (ОС, НМА, НПА — Отчеты по ОС, НМА, НПА).

Начиная с месяца обнаружения и исправления ошибки в данных бухгалтерского учета, амортизация будет рассчитываться по новым заданным параметрам (рис. 7).

Следующая операция «Изменение стоимости (101, 102 – 106, 401.10), амортизации (106, 109, 401.20 – 104)» (рис.

В документе обязательно указываем КФО (код финансового обеспечения), на котором учитывается основное средство.

В табличной части можно изменить срок полезного использования, порядок погашения стоимости, способ начисления амортизации, балансовую стоимость и сумму амортизации.

Операция «Изменение стоимости (401.10 – 101, 102), амортизации (104 – 101, 102)» (рис. 9) применяется для отражения ликвидации части объекта ОС (НМА).

Заполняем счет доходов, на который будет отнесена сумма от ликвидации. Изменяем балансовую стоимость и после этого нажимаем кнопку «Пересчитать амортизацию».

Данный документ формирует проводки по дебету счёта 401.10 и кредиту счета 101.36.

И еще одна операция в документе «Изменение стоимости (401.20 – 101, 102), амортизации (104 – 401.20)» (рис.10) применяется для изменения срока полезного использования для основных средств с линейным способом начисления амортизации.

В реквизите счета ставим счет расходов 401.20 и указываем новый срок полезного использования. Если нужно изменить сумму начисленной амортизации, согласно новому сроку, то нажимаем кнопку «Пересчитать амортизацию».

Для приостановки и возобновления начисления амортизации используется документ «Приостановка начисления амортизации».

В документе несколько операций: «Приостановить начисление амортизации», «Возобновить начисление амортизации», «Консервация» и «Расконсервация» (рис. 11). Выбираем нужную нам.

В табличную часть подбираем основное средство и проводим документ.

Реквизиты «Код ОКОФ» и «Амортизационная группа» можно изменить в справочнике «Основные средства, НМА, НПА».

Заходим в карточку основного средства и изменяем реквизиты (рис. 12).

Корректность выполненных операций можно проверить путем формирования стандартного отчета «Ведомость амортизации».

Статья подготовлена с использованием материалов с сайта 1С:ИТС

Рассмотрим, как исправлять недочеты в первичных учетных и других документах соответствии с новыми правилами, вступившими в силу в 2019 г.

- Нормативно–правовое регулирование

- Порядок исправления ошибок прошлых лет в учете

- Правила отражения в отчетности исправленных ошибок прошлых лет

- В программе «1С:Бухгалтерия государственного учреждения 8»

- «1С:Бухгалтерия государственного учреждения 8», ред. 1.0

- «1С:Бухгалтерия государственного учреждения», ред. 2.0

Нормативная база по исправлению ошибок в бухгалтерском учете

Требования к достоверности учета и отчетности для учреждений государственного сектора, и правила по исправлению допущенных ошибок регулируются рядом нормативно-правовых (нормативных) актов, это:

- Инструкция №157н;

- СГС «Концептуальные основы бухгалтерского учета и отчетности организаций государственного сектора» (утвержден приказом Минфина РФ от 31.12.2016 № 256н) (далее СГС «Концептуальные основы»);

- СГС «Учетная политика, оценочные значения и ошибки» (утвержден приказом Минфина РФ от 30.12.2017 №274 н) далее (СГС «Учетная политика»);

- письмо Минфина РФ от 31.08.2018 № 02-06-07/62480 «О направлении Методических указаний по применению положений СГС «Учетная политика, оценочные значения и ошибки» (далее Методические рекомендации).

Достоверной считается информация полная, нейтральная и не содержащая существенных ошибок – п. 68 СГС «Концептуальные основы». Там же приведены разъяснения критериев. Полной считается информация, которая включает данные и (или) пояснения, сформированные (имеющиеся) на момент формирования отчетности и необходимые для принятия финансовых решений пользователем отчетности. Нейтральность означает, что отбор информации для представления в отчетности осуществляется объективно.

Отсутствие ошибок означает, что формирование данных бухгалтерского учета и составление отчетности осуществлено в соответствии с требованиями законодательства регулирующими ведение бухгалтерского учета и составление отчетности, а также учетной политикой, отвечающей требованиям СГС «Концептуальные основы».

Определение ошибки в бухгалтерской отчетности приведено в п. 27 в СГС «Учетная политика» — это пропуск и (или) искажение, возникшее при ведении бухгалтерского учета и (или) формировании отчетности в результате неправильного использования или не использования информации о фактах хозяйственной жизни отчетного периода, которая была доступна на дату подписания отчетности и должна была быть получена и использована при подготовке отчетности. Приведенное определение признается ошибкой отчетного периода.

Порядок исправления ошибок отчётного периода в учете и сформированной отчетности установлен п.п. 28-32 СГС «Учетная политика» и зависит от этапа: формирование, подписание, представление, проверка и утверждение.

Ошибка предшествующего года – новое понятие, введенное п. 33 СГС «Учетная политика». Это ошибка отчетного периода, выявленная после даты утверждения годовой бухгалтерской (финансовой) отчетности.

Обратите внимание: утвержденная бухгалтерская (финансовая) отчетность за предшествующий год (годы) пересмотру, замене и повторному представлению не подлежит.

Порядок исправления ошибок прошлых лет в учете

В соответствии с п. 18 Инструкции №157н дополнительные бухгалтерские записи по исправлению ошибок, а также исправление ошибок методом «Красное сторно» подлежат оформлению первичным учетным документом – Справкой, в которой необходимо отразить информацию по обоснованию внесения исправлений: наименование исправляемого регистра бухгалтерского учета (Журнала операций), его номер (при наличии), а также период, за который он составлен и период, в котором были выявлены ошибки.

Выявленная ошибка предшествующего года (лет) согласно положениям, п. 17 Методических рекомендаций отражается путем выполнения записей на дату обнаружения ошибки с применением специальных счетов бухгалтерского учета.

Ключевое нововведение – это требование об обособлении операций, связанных с исправлением ошибок прошлых лет, выявленных в отчетном периоде. В Единый план счетов бухгалтерского учета введен ряд специальных счетов бухгалтерского учета (приказ Минфина РФ от 31.03.2018 №64н):

- 401 18 «Доходы финансового года, предшествующие отчетному»

- 401 19 «Доходы прошлых финансовых лет»

- 401 28 «Расходы финансового года, предшествующего отчетному»

- 401 29 «Расходы прошлых финансовых лет»

- 304 84 «Консолидируемые расчеты года, предшествующего отчетному»

- 304 94 «Консолидируемые отчеты года иных прошлых лет»

- 304 86 «Иные расчеты года, предшествующего отчетному»

- 304 96 «Иные расчеты прошлых лет»

Бухгалтерские записи по исправлению ошибок прошлых лет подлежат обособлению в бухгалтерском (бюджетном) учете и бухгалтерской (финансовой) отчетности в отдельном Журнале по прочим операциям, содержащем отметку «Исправление ошибок прошлых лет». Информация из Журнала по прочим операциям с признаком «Исправление ошибок прошлых лет» отражается в оборотах Главной книги (ф. 0504072) в момент обнаружения ошибки прошлых лет и осуществления корректировочных записей.

Как исправленные ошибки отразить в отчетности

В соответствии с п. 33 Стандарта порядок отражения фактов исправления в отчетности зависит от периода, в котором была допущена ошибка:

- в бухгалтерской отчетности за отчетный год, начиная с того предшествующего года, в котором была допущена ошибка раскрываемые сравнительные показатели подлежат корректировке. Исключение составляют случаи, когда осуществление такой корректировки невозможно. Скорректированные показатели предшествующего года (лет) в бухгалтерской отчетности отчетного года должны приводиться обособленно с отметкой «Пересчитано»;

- если ошибка была допущена ранее предшествующего года, то корректировке подлежат входящие остатки по статье «Финансовый результат экономического субъекта» бухгалтерского баланса, а также значения связанных статей бухгалтерской отчетности за самый ранний предшествующий год, для которого в бухгалтерской отчетности раскрываются сравнительные показатели;

- когда однозначно отнести суммы корректировок к конкретному предшествующему году не представляется возможным, корректировке подлежат входящие остатки по статье «Финансовый результат экономического субъекта» бухгалтерского баланса, а также значения связанных статей бухгалтерской отчетности за самый ранний предшествующий год, к которому такие корректировки возможно применить, либо на начало отчетного года.

К сравнительным показателям, раскрываемым в бухгалтерской (финансовой) отчетности относятся, в частности:

- показатели на начало отчетного периода (начало года, предшествующего отчетному периоду (году);

- показатели на конец отчетного периода (месяца, квартала, полугодия, 9 месяцев) года, предшествующего отчетному периоду (году);

- обороты по показателям за отчетный период года, предшествующего отчетному периоду (году).

Показатели Баланса (ф. 0503130, ф. 0503730) на начало года после проведенной корректировки будут отличаться от показателей (остатков) на начало отчетного года, отраженных в Главной книге (ф. 0504072) за отчетный год на суммы корректировок (исправлений) ошибок прошлых лет.

Показатели (остатки) на конец отчетного года Главной книги (ф. 0504072) за отчетный год и Баланса (ф. 0503130, ф. 0503730) за отчетный год будут одинаковыми.

Обороты по исправлению ошибок прошлых лет в корреспонденции со специальными счетами 304 84, 304 94, 304 86, 304 96, 401 18, 401 28, 401 19, 401 29 форм в составе Пояснительной записки (ф. 0503160, ф. 0503760) отражаются следующим образом:

- в составе Сведений об изменении остатков валюты баланса (ф. 0503173, 0503773) подлежат отражению в графе 6 (по причине 03 — Исправление ошибок прошлых лет);

- в отчетах ф. 0503168 (ф. 0503768), ф. 0503169 (ф. 0503769) исключаются из оборотов отчетного года, а включаются в остатки на начало отчетного года.

Исправление ошибки в программе «1С:Бухгалтерия государственного учреждения 8»

В п. 17 р. V «Исправление ошибок в бухгалтерской (финансовой) отчетности» Методических рекомендаций приведены только 2 примера ошибок прошлых лет и их исправления по новым правилам — с применением счетов 304 84, 304 94, 401 18, 401 28, 401 19, 401 29.

В документах программы «1С:Бухгалтерия государственного учреждения 8» реализован общий механизм исправления ошибок, который предполагает, что пользователь исправляет ошибку прошлых лет как ошибку текущего года – в обычном порядке. Далее производится конвертация «обычных» проводок в проводки по исправлению ошибок прошлых лет.

При формировании проводок по исправлению ошибок прошлых лет «обычные» счета заменяются на соответствующие специальные счета исправления ошибок прошлых лет (таблица 1).

| Счет до исправления | Счет исправления ошибок (прошлого года) | Счет исправления ошибок (ранее прошлого года) |

|---|---|---|

| 401.10 | 401.18 | 401.19 |

| 401.20 | 401.28 | 401.29 |

| 304.04 | 304.84 | 304.94 |

| Остальные счета | 304.86 | 304.96 |

Для конвертации «обычных» проводок в бухгалтерские записи с применением специальных счетов исправления ошибок прошлых лет реализован алгоритм, который применяется в документах начиная с 01.01.2019.

При конвертации бухгалтерских записей анализируется каждая проводка, которая была бы сформирована в обычном порядке. Конвертация выполняется по следующим правилам:

- Если в проводке есть счета 401.10, 401.20, 304.04, они заменяются на соответствующий специальный счет. Например, в проводке Дебет 101.ХХ.310 Кредит 401.10.199 счет 401.10 будет заменен на счет 401.18 (если исправляется ошибка прошлого года) или 401.19 (если исправляется ошибка ранее прошлого года). После конвертации получим Дебет 101.00.310 Кредит 401.18.199.

- Если в проводке нет ни одного счета, для которого предусмотрены специальные счета исправления ошибок, проводка разбивается на две — в корреспонденции со счетом 304.86 или 304.96 (в зависимости от того, это ошибка прошлого года или более ранних лет).

Например, нет ни одного счета, для которого есть специальный счет исправления ошибок в проводке:

Дт 101.ХХ.310 Кт 106.01.310.

Поэтому при конвертации получим две проводки:

Дт 101.ХХ.310 Кт 304.86.73Х;

Дт 304.86.83Х Кт 106.01.310.

Исправление ошибок в программе «1С:Бухгалтерия государственного учреждения 8», ред. 1.0

Реализован следующий порядок исправления ошибок прошлых лет с применением типовых документов:

Шаг 1: создать документ с записями по исправлению ошибку прошлых лет, как ошибку текущего года.

Шаг 2: нажать на иконку «Исправление ошибок прошлых лет» в верхней командной панели документа.

Шаг 3: в открывшейся форме выбора способа «Исправление ошибок прошлых лет» выбрать способ исправления ошибок:

- Не ошибка.

- Ошибка прошлого года.

- Ошибка ранее прошлого года.

- Ошибка: задать проводки вручную…

Затем следует нажать «ОК».

После проведения документа в программе формируются проводки с применением специальных счетов исправления ошибок согласно выбранному периоду.

«1С:Бухгалтерия государственного учреждения», ред. 2.0

В созданном документе необходимо перейти в раздел «Бухгалтерские записи» и включить флаг «Исправление ошибок прошлых лет». Установить переключатель на один из двух режимов: «прошлого года» или «ранее прошлого года» (при проведении документа сформируются проводки с применением специальных счетов исправления ошибок прошлых лет).

Далее — провести документ. Документ формирует проводки с применением специальных счетов исправления ошибок согласно выбранному периоду.

Исправление ошибок (текущего периода и прошлых лет) может отражаться тремя способами, в зависимости от характера ошибки:

1 способ: ошибочно был введен лишний документ, например, акт об оказании услуг. В этом случае следует сторнировать лишний акт об оказании услуг (ввести документ «Сторно»). При этом проводки документа «Сторно» следует отразить с применением специальных счетов исправления ошибок прошлых лет.

2 способ: ошибочно не был отражен документ, например, не было отражено оприходование ОС по результатам инвентаризации. В этом случае следует ввести новый учетный документ «Принятие к учету ОС, НМА, НПА». При этом проводки документа «Принятие к учету ОС, НМА, НПА» следует отразить с применением специальных счетов исправления ошибок прошлых лет.

3 способ: документ был введен, но содержит ошибки. Например, документом «Поступление услуг, работ» отразили увеличение капвложений в дебет счета 106.00, а следовало отнести на текущие расходы – в дебет счета 109.81. В этом случае следует сторнировать документ с ошибкой (ввести на его основании документ «Сторно»), далее ввести новый правильный учетный документ «Поступление услуг, работ». При этом проводки документов «Сторно» и нового документа «Поступление услуг, работ» следует отразить с применением специальных счетов исправления ошибок прошлых лет.

В «Журнале операций» и списках документов документы, которые введены в режиме «Исправление ошибок прошлых лет» будут помечены специальной пиктограммой «Дебет-Кредит».

Как уже упоминалось выше, при формировании отчетных форм если в отчетном периоде были исправлены ошибки прошлых лет показатели бухгалтерской отчетности на начало отчетного периода (в любых формах отчетности) приводятся с учетом их корректировок по исправительным записям.

После проведения регламентированной операции по закрытию счетов при завершении отчетного года составляется форма «Сведения об изменении остатков валюты баланса» (ф. 0503173, ф. 0503773). Операции исправления ошибок прошлых лет отражаются в форме с кодом причины 03. В графе 3 отражается сумма изменений по тем счетам бухгалтерского учета, где были скорректированы показатели. Показатели баланса на начало года будут отличаться от остатков на начало отчетного года в главной книге – расхождение допустимо на суммы корректировок приведенные в указанных Сведениях.

Обороты (увеличение, уменьшение) по доходам и расходам при формировании показателей отчетов ф. 0503168, 0503121, 0503110 (0503768, 0503721, 0503710) должны быть приведены без учета операций по исправлению ошибок за предшествующий период.

Начните свой день с обучения

Приобретите курсы учебного центра ГЭНДАЛЬФ для бухгалтера и кадровика.

Подробнее

.border-block {

margin-bottom: 40px;

padding: 20px;

border: 3px solid #56CCF2;

}

.border-block__title {

margin: 0 0 20px;

font-size: 25px;

font-weight: bold;

}

.border-block__text {

margin: 0 0 20px;

}

- Главная

- Правовые ресурсы

- Подборки материалов

- Как исправить излишне начисленную амортизацию

Как исправить излишне начисленную амортизацию

Подборка наиболее важных документов по запросу Как исправить излишне начисленную амортизацию (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика

Подборка судебных решений за 2020 год: Статья 78 «Зачет или возврат сумм излишне уплаченных налога, сбора, страховых взносов, пеней, штрафа» НК РФ

(Юридическая компания «TAXOLOGY»)Общество в 2017 году направило уточненную декларацию, в которой оно исключало из расходов за 2010 год затраты на мобилизационную подготовку в отношении основных средств, восстанавливало стоимость основных средств и начислило амортизацию по ним за 2011, 2012 и 2013 годы. Корректировка была связана с тем, что в 2016 году Министерство энергетики РФ отозвало перечень работ по мобилизационной подготовке, на основании которого указанные затраты признаны во внереализационных расходах. В связи с начислением амортизации общество потребовало возвратить излишне уплаченный налог за 2011, 2012 и 2013 годы. Налоговый орган отказал в возврате налога по причине пропуска трехлетнего срока. Налогоплательщик обратился в суд с заявлением о возложении на налоговый орган обязанности вернуть переплату, поскольку общество узнало о ней только в 2016 году. Суд отказал в удовлетворении требований налогоплательщика, так как согласно п. 7 ст. 78 НК РФ срок на возврат налога исчисляется не с момента, когда налогоплательщик узнал о переплате, а с момента излишней уплаты налога. Более того, решениями, имеющими преюдициальную силу, было установлено, что мобилизационное задание до общества не доводилось, а мобилизационный план не был утвержден федеральным органом исполнительной власти. То есть спорные внереализационные расходы не были направлены на достижение мобилизационных целей. В связи с этим соответствующие затраты изначально должны были относиться на расходы путем начисления амортизации независимо от их соответствия перечню работ по мобилизационной подготовке.