Код причины постановки на учет (КПП) организации – один из способов ее идентификации, дополняющий индивидуальный налоговый номер (ИНН). Он состоит из девяти цифр, которым присвоено определенное значение:

-

Первая и вторая цифры – кодировка субъекта, где компания поставлена на учет.

-

Третий и четвертый знаки – код ИФНС, осуществившей регистрацию юридического лица.

-

Пятый и шестой знаки – зашифрованная причина постановки предприятия на налоговый учет. Для российских компаний используются обозначения в диапазоне от 01 до 50, для иностранных – от 51 до 99.

-

Три последних знака – номер по порядку.

Уточнить КПП компании по поиску на сайте ФНС невозможно, так как он не является для налоговой службы уникальным. Узнать код постановки на учет можно по выписке ЕГРЮЛ, где он указывается в числе остальных реквизитов.

Подробнее о значениях цифр, а также об особенностях присвоения и использования КПП – в разделе «Для информации».

В каких случаях КПП может измениться

Есть несколько причин для изменения КПП в процессе деятельности предприятия:

-

Меняется место регистрации компании.

-

Предприятие переходит под контроль другого отделения ФНС по новому месту нахождения.

-

Предприятие переходит в разряд крупнейших налогоплательщиков.

Важно: при смене КПП следует сразу внести соответствующие изменения в используемую учетную базу. Это позволит правильно и точно формировать первичную документацию и отчетные декларации.

Внести нужные корректировки несложно, если следовать нашим рекомендациям (инструкции). Можете обратиться к нам или сделать это самостоятельно.

Как отразить в 1С смену КПП и ИФНС при смене юридического адреса

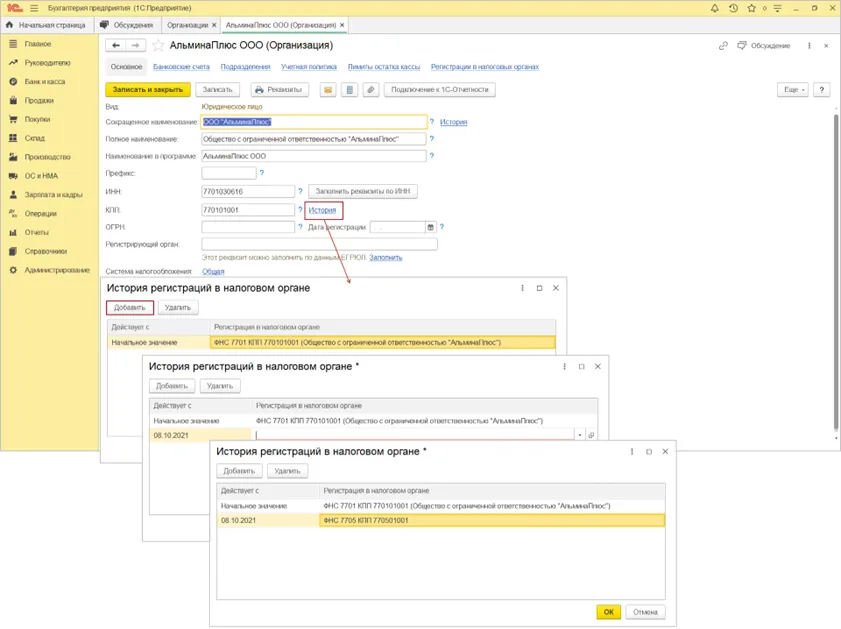

Все изменения, связанные с присвоением нового кода постановки на учет, вносятся в справочник «Организации»:

-

Из раздела Главное перейдите в нужный справочник.

-

Выберите организацию, данные которой требуют корректировки.

-

В открывшейся карточке компании справа от поля КПП кликните на ссылку «История».

-

В открывшейся форме нажмите «Добавить».

-

В колонке «Действует» нужно прописать точную дату регистрации в новой ИФНС.

-

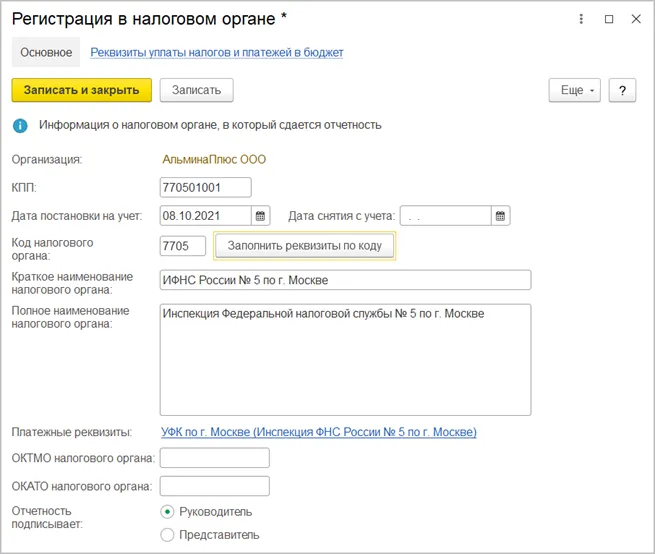

В колонке «Регистрация в налоговом органе» кликните на ссылку «Показать все». В открывшейся форме выберите новый элемент и пропишите в окошки новый КПП и данные ИФНС, после чего нажмите «Заполнить реквизиты по коду».

-

Кнопкой «Записать и закрыть» сохраните в программе внесенные изменения.

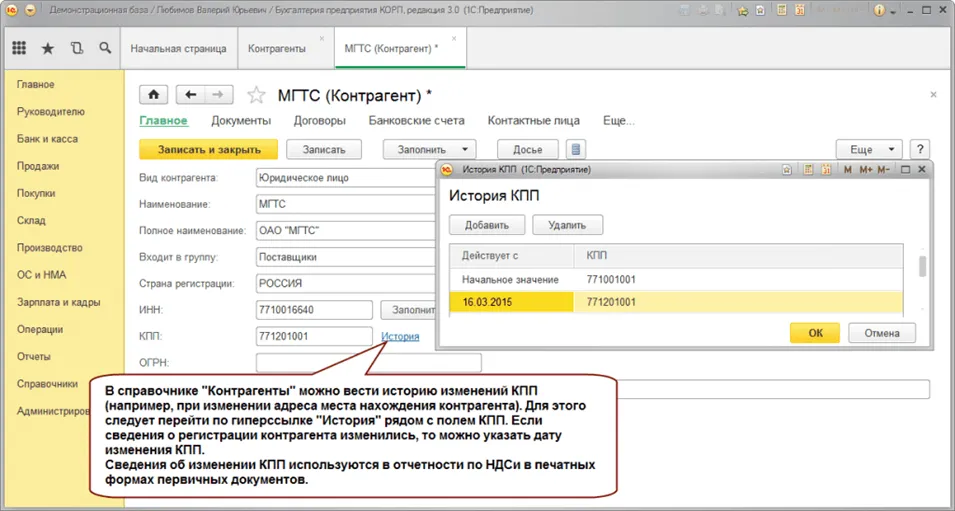

Как изменить КПП в учетной записи контрагента

Сразу после получения нового кода причины постановки на учет необходимо уведомить контрагентов об изменении собственных реквизитов. Контрагенты должны поступить аналогично.

Чтобы изменить КПП контрагента в его учетной записи, необходимо выполнить следующие шаги:

-

В карточке юридического лица-партнера следует перейти по ссылке «История» рядом с полем для введения КПП.

-

Кликом на кнопку «Добавить» откройте форму для заполнения и внесите в нее дату постановки на учет в подразделении налоговой службы.

-

В колонке «Регистрация в налоговом органе» кликните на «Показать все», после чего выберите в открывшейся форме новый элемент и заполните все его окошки предоставленными контрагентом реквизитами.

-

Сохраните внесенные данные, нажав кнопку «Записать и закрыть».

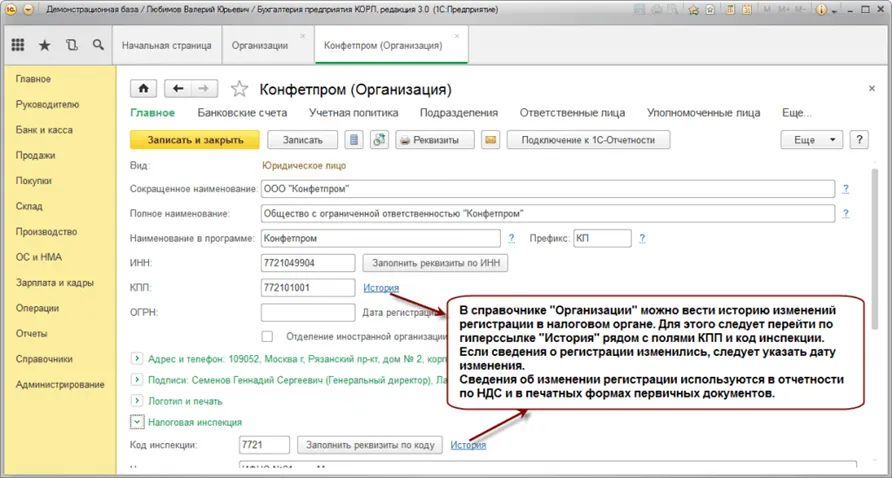

Как изменить КПП собственной организации

Зайти в раздел «Реквизиты организации», рядом с полем КПП и рядом с полем Код инспекции нужно перейти по гиперссылке «История». Если сведения о регистрации в налоговом органе изменились, указать дату изменения и записать внесенные корректировки.

Если что-то пошло не по плану…

После введения нового КПП он должен безошибочно проставляться в документах, составленных после даты корректировки учетной записи в справочнике.

Если этого не происходит, следует:

-

Уточнить правильность внесения новых реквизитов, в частности – дату присвоения КПП.

-

В разделе «Регистрация в налоговом органе» проверить корректность внесенных изменений и наличие всех реквизитов.

-

При обнаружении ошибок нужно исправить их и еще раз проверить полноту заполнения всех необходимых реквизитов.

После проверки попробуйте составить и провести документ повторно. При условии корректного заполнения справочных данных проблем не должно быть.

Для информации

КПП присваивается при регистрации каждому юридическому лицу вне зависимости от организационно-правовой формы и вида деятельности. Индивидуальные предприниматели его не получают – для них основным реквизитом идентификации является ИНН.

Наибольшее значение в КПП имеют цифры с третьей по шестую – по ним можно легко определить место постановки компании на учет и причину регистрации в ФНС. Для последней действуют следующие обозначения:

-

01 – код в связи с постановкой на учет по месту нахождения;

-

02 – 05, 31 и 32 – коды, присвоенные по месту нахождения подразделений предприятия;

-

06 – 08 – коды постановки в зависимости от нахождения недвижимого имущества компании;

-

10 – 29 коды регистрации в ФНС в зависимости от местонахождения и разновидностей транспортных средств в распоряжении предприятия;

-

50 – код, присваиваемый крупнейшему налогоплательщику.

Особенности присвоения и использования КПП

Следует учитывать следующие моменты:

-

КПП указывается на первичных документах и на бланках отчетности в соответствующей графе.

-

Несколько компаний в распоряжении разных собственников могут иметь одинаковый код, если они зарегистрированы в одной ФНС по одной и той же причине.

-

Одна компания может иметь несколько КПП – например, первый присваивается в момент регистрации, второй – при получении статуса крупнейшего налогоплательщика.

Реклама: ООО «Зубр Текнолоджис», ИНН: 7720687654

«Уточненка» по НДС: обязанность или право?

В каких случаях налогоплательщик обязан подать уточненную декларацию по НДС? Необходимость есть в случае, если ошибка привела к неуплате налога, в частности, когда в декларации была занижена сумма НДС к уплате (п.1 ст.81 НК РФ). Если же налогоплательщик совершил иную ошибку, то обязанности по представлению уточненной декларации по НДС у него нет, но он вправе внести исправление в декларацию по НДС.

На практике некоторые технические ошибки, не затрагивающие числовые показатели, можно исправить в рамках камеральной проверки декларации по НДС. Когда налоговый орган обнаружит нестыковки между данными о счетах-фактурах в декларациях налогоплательщиков-контрагентов, он запросит пояснения и при ответе на это требование налогоплательщик сможет пояснить и фактически скорректировать недочеты в заполнении разделов 8 или 9 декларации по НДС.

Так, например, если при заполнении Разделов 8 или 9 декларации по НДС, т.е. при заполнении книги продаж или книги покупок, налогоплательщик неверно указал номер или дату счета-фактуры, ошибся в ИНН покупателя или продавца, представлять «уточненку» по НДС не обязательно. Также нет необходимости в исправлении декларации, если в книге покупок и Разделе 8 декларации по НДС соответственно налогоплательщик забыл указать или указал неверно регистрационный номер таможенной декларации из графы 11 полученного от продавца счета-фактуры.

Но в любом случае налогоплательщику необходимо внести исправления в книгу продаж (книгу покупок), указав в них правильные данные.

Некоторые налогоплательщики переживают, что при внесении данных о счетах-фактурах в бухгалтерскую программу неверно указали адрес продавца или покупателя и при проведении камеральной проверки декларации по НДС налоговый орган обнаружит эту ошибку. Хотим напомнить, что такие реквизиты не отражаются ни в книге продаж, ни в книге покупок, а значит, и в декларации по НДС. Поэтому опасаться нестыковок данных декларации с данными ЕГРЮЛ, ЕГРИП или декларацией контрагента не нужно. Если адрес в счете-фактуре был заполнен корректно, то бухгалтеру достаточно внести изменения в бухгалтерскую программу, указав правильные реквизиты контрагента.

В тоже время, если продавец ошибся в номере или дате счета-фактуры, указал неверный ИНН покупателя и не хочет, чтобы при проведении проверки декларации по НДС, представленной его покупателем, у налоговых органов были лишние вопросы, он вправе представить уточненную декларацию по НДС, указав в ней правильные реквизиты счетов-фактур, чтобы данные продавца совпали с данными, указанными в декларации покупателя.

Если при заполнении декларации налогоплательщик совершил ошибку в цифровых показателях, то ее можно исправить только путем представления уточненной декларации.

Как исправить ошибку в декларации НДС?

Как уже говорилось, если недостоверные сведения и ошибки привели к неуплате налога, то налогоплательщик обязан их исправить, представив уточненную декларацию. А чтобы избежать штрафных санкций перед представлением «уточненки» необходимо уплатить недоимку и соответствующие пени (п.1 и п.4 ст.81 НК РФ). Также путем представления уточненной декларации по НДС при желании налогоплательщика исправляется ошибка, которая не повлияла на исчисление налога (например, ошибки в реквизитах счетов-фактур, отраженные в Разделах 8-11 Декларации по НДС).

В тоже время п.1 ст.54 НК РФ предусмотрена возможность перерасчета налоговой базы и суммы налога в периоде обнаружения ошибки, если такая ошибка привела к излишней уплате налога, т.е. данная норма позволяет исправить ошибку, не представляя уточненную налоговую декларацию.

Однако в отношении НДС данное правило применить невозможно.

Это связано с тем, что в декларацию включаются данные о счетах-фактурах и при исправлении налоговой базы в текущем периоде невозможно корректно заполнить декларацию (в т.ч. скорректировать данные о выставленном счете-фактуре в разделе 9 декларации по НДС), т.е. исправление ошибки в текущем периоде правилами заполнения Декларации по НДС не предусмотрено.

А в отношении вычетов НДС п.1 ст.54 НК РФ вообще неприменим, поскольку при исправлении ошибки вычеты корректируют только сумму исчисленного налога, а перерасчет налоговой базы не производится. Правда некоторые вычеты можно совершенно официально переносить на более поздний период, но об этом мы расскажем чуть позже.

Итак, на практике получается, что исправить ошибки в декларации по НДС, допущенные в прошедшем периоде, можно только в периоде их совершения, т.е. путем представления уточненных деклараций. Но прежде необходимо внести исправления в книгу продаж или книгу покупок.

Общие правила исправления книги продаж и книги покупок

Скорректировать данные этих налоговых регистров необходимо и в том случае, когда обязанности в представлении уточненной декларации нет и налогоплательщику необходимо исправить технические ошибки. При обнаружении ошибок после окончания квартала, в котором они совершены, исправительные записи в книгу продаж или в книгу покупок производятся в дополнительных листах книги продаж (книги покупок), в которых были допущены ошибки (п. 4 Правил ведения книги покупок, п. п. 3, 11 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 N 1137 (далее — Правила ведения книги покупок, Правила ведения книги продаж).

Чтобы внести в книгу продаж или книгу покупок запись о ранее не включенных в них счетах-фактурах необходимо зарегистрировать «забытые» счета фактуры в дополнительном листе к книге продаж или книге покупок соответственно. А чтобы убрать ошибочную запись, в дополнительном листе к книге покупок (книги продаж) необходимо повторить «лишнюю» запись о счете-фактуре, указав числовые показатели счета-фактуры с отрицательным знаком.

Разберем подробнее самые распространенные ошибки и варианты их исправления.

Ошибка 1. Забыли зарегистрировать выставленный счет-фактуру в книге продаж

Счета-фактуры нужно зарегистрировать в книге продаж в том периоде, в котором возникли налоговые обязательства (п. 2 Правил ведения книги продаж).

Соответственно, «забытый» счет-фактуру следует зарегистрировать в дополнительном листе книги продаж квартала, в котором возникла налоговая база по НДС. Также необходимо представить уточненную декларацию по НДС, предварительно уплатив недоимку и пени.

Ошибка 2. Выставлен «лишний» счет-фактура

Во многих организациях оформлением первичных документов и счетов-фактур занимаются менеджеры, а не сотрудники бухгалтерии. Поэтому после окончания квартала иногда выясняется, что была оформлена реализация товаров (работ, услуг), которой не было.

Такие ситуации характерны для организаций, выполняющих строительно-монтажные работы.

Рассмотрим на примере.

В последний день квартала подрядчик составил акт выполненных работ, выписал счет-фактуру, но заказчик отказался от подписания акта по объективным причинам. В такой ситуации нет реализации работ, значит, и счет-фактура выписан преждевременно. Соответственно, его нужно аннулировать.

ФНС РФ разъясняет: если выставленный счет-фактуру продавец не зарегистрировал в книге продаж, а покупатель — в книге покупок, то никаких налоговых последствий у сторон сделки не возникает (Письмо ФНС РФ от 30 апреля 2015 г. N БС-18-6/499@). Следовательно, чтобы аннулировать ошибочно выставленный счет-фактуру, продавцу необходимо аннулировать запись о таком документе в книге продаж.

Если ошибочно выставленный счет-фактуру покупатель зарегистрировал в книге покупок, то ему необходимо аннулировать запись о нем в книге покупок.

Порядок внесения исправления был рассмотрен ранее. Так, если необходимо внести изменения в книгу продаж или в книгу покупок после окончания квартала, такие исправления вносятся в дополнительных листах книги продаж (книги покупок), т.е. записи о «лишних» счетах-фактурах аннулируются (числовые показатели отражаются с отрицательным значением).

Ошибка 3. Зарегистрировали счет-фактуру с неправильными числовыми показателями (завысили или занизили сумму НДС к уплате)

При регистрации правильно заполненных счетов-фактур можно допустить ошибку при заполнении книги покупок (книги продаж), указав неверные данные. В этом случае для исправления ошибок аннулируют неправильные записи о счетах-фактурах, т.е. в дополнительном листе книги продаж (книги покупок) повторяют ошибочные записи, но указывают числовые показатели со знаком «минус» и делают правильную запись.

В такой ситуации независимо от результатов перерасчета следует представить уточненную декларацию по НДС. Если налогоплательщик занизил сумму НДС к уплате, то перед представлением «уточненки» необходимо уплатить недоимку и соответствующие пени.

Ошибка 4. Забыли заявить вычет НДС

Практика показывает, что чаще всего налогоплательщики забывают принять к вычету:

- НДС с предоплаты при отражении отгрузки товаров, работ, услуг (п.8 ст.171, п.6 ст.172 НК РФ);

- НДС, который был уплачен в качестве налоговых агентов.

В вышеприведенных ситуациях, если налогоплательщик желает воспользоваться «забытыми» вычетами, следует представить уточненную декларацию по НДС, увеличив сумму вычетов.

Дело в том, что, по мнению Минфина РФ, не все вычеты можно переносить на более поздний период.

Так, в соответствии с п.1.1 ст.172 НК РФ вычет НДС по товарам (работам, услугам), указанным в п.2 ст.171 НК РФ, т.е. НДС, предъявленный продавцами, и «таможенный» НДС можно заявить в течение трех лет после отражения товаров (работ, услуг) в учете. Причем вычеты можно заявлять частями в разных кварталах (Письма Минфина России от 09.08.2019 № 03-07-08/60395, от 18.05.2015 N 03-07-РЗ/28263).

Исключения составляют основные средства, оборудование к установке и (или) нематериальные активы. НДС по ним переносить можно, но заявлять его необходимо в полном объеме (т.е. частично переносить вычет нельзя) (п.1 ст.172 НК РФ, Письмо Минфина России от 19.12.2017 N 03-07-11/84699).

Вычеты, не указанные в п.1.1. ст.172 НК РФ, переносить на более поздний период нельзя.

Соответственно, если налогоплательщик обнаружил, что забыл принять к вычету НДС, исчисленный при получении предоплаты на дату отгрузки товаров (работ, услуг) или НДС, уплаченный налоговым агентом, и не хочет спорить с налоговыми органами, заявить такие вычеты следует в том квартале, в котором выполнены условия для вычета, т.е. в уточненной декларации по НДС. Переносить эти вычеты на более поздний период не следует (Письма Минфина от 14.07.2020 N 03-07-14/61018, от 21.07.2015 N 03-07-11/41908, от 09.04.2015 N 03-07-11/20290).

В тоже время, нормами главы 21 НК РФ могут быть установлены иные сроки для вычетов НДС. Например, вычет НДС при возврате предоплаты или возврате товаров (работ, услуг) возможен после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа (п.5 ст.171 и п.4 ст.172 НК РФ).

А вычет по корректировочным счетам-фактурам производится в течение трех лет с момента выставления таких счетов-фактур (п.13 ст.171 и п.10 ст.172 НК РФ). При этом важно, чтобы было подтверждение согласия покупателя об изменении стоимости товаров (работ, услуг). Поэтому заявить такие вычеты можно как в текущем периоде, так и в уточненной декларации, если, конечно, сроки для вычета НДС не пропущены.

Таким образом, если налогоплательщик обнаружил, что забыл заявить вычет НДС, которым можно воспользоваться в более позднем периоде, представлять уточненную декларацию по НДС не обязательно. Возместить налог разрешается в текущем периоде. Если же переносить вычет на более поздний период по какому-либо из оснований, установленных НК РФ, нельзя, то для реализации права на вычет следует представить «уточненку». В этом случае, забытый счет-фактуру требуется зарегистрировать в дополнительном листе книги покупок квартала, в котором возникло право на вычет.

Ошибка 5. Допущена ошибка при заполнении счета-фактуры

Если была допущена ошибка при заполнении счета-фактуры, например, указали не ту цену за товар, перепутали ставку налога и пр., т.е. ошибка в счете-фактуре препятствует налоговым органам установить продавца, покупателя, правильную стоимость товара, сумму и ставку НДС, то в таком случае счет-фактуру необходимо исправить (п.2 ст.169 НК РФ, Письмо Минфина России от 06.04.2021 N 03-07-09/25250). Иначе покупатель не вправе принять к вычету НДС.

Счета-фактуры исправляют путем выставления корректного (правильно заполненного) счета-фактуры с тем же номером и датой. При этом в строке 1а указывают номер и дату правки счета-фактуры. Остальные показатели счета-фактуры заполняют так, как нужно было это сделать изначально (то есть правильно).

После исправления счета-фактуры продавцу необходимо уточнить данные в книге продаж того периода, в котором был зарегистрирован первоначальный счет-фактура. Если счет-фактура исправлен после окончания квартала, в котором он был зарегистрирован в книге продаж, то исправления книги продаж производятся в дополнительном листе книги продаж того квартала, в котором был зарегистрирован счет-фактура с ошибкой.

Запись о неправильно заполненном счете-фактуре аннулируется, т.е. его числовые показатели указываются с отрицательным значением. А затем регистрируется исправленный счет-фактура.

После составления дополнительного листа книги продаж необходимо представить уточненную декларацию по НДС независимо от того, как изменилась налоговая база по НДС, в т.ч. чтобы оградить покупателя от лишних взаимодействий с налоговыми органами.

Если покупатель получил исправленный счет-фактуру, он может принять к вычету НДС в том периоде, в котором он заявил вычет по неправильно заполненному счету-фактуре.

Исправленный счет-фактура, полученный после окончания налогового периода, регистрируются в дополнительном листе книги покупок за квартал, в котором был зарегистрирован счет-фактура до внесения в него исправлений (п. 4. и п. 9 Правил ведения книги покупок. При этом запись о неправильно заполненном счете-фактуре аннулируется (п.3 и п.5 Правил заполнения дополнительного листа книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением N 1137).

Например, покупатель принял к вычету НДС по неправильно заполненному счету-фактуре во третьем квартале 2021 года, а во втором квартале 2022 года получил исправленный счет-фактуру. В этом случае в дополнительном листе книги покупок за 3-й квартал 2021 года он аннулирует запись о неправильно заполненном счете-фактуре и зарегистрирует исправленный счет-фактуру.

И здесь может возникнуть вопрос: нужно ли покупателю представлять уточненную декларацию по НДС, если сумма вычетов не изменилась? Например, в 3-м квартале 2021 года покупатель принял к вычету НДС по товарам на основании счета-фактуры на сумму 120 000 руб., т.е. НДС — 20 000 руб., а во 2-м квартале 2022 года получил исправленный счет-фактуру на сумму 240 000 руб., в т.ч. НДС —40 000 руб.

Чтобы сумма вычетов в уточненной декларации по НДС не увеличилась, налогоплательщик принял решение заявить вычет по исправленному счету-фактуре частями, т.е. он аннулировал запись о неправильно заполненном счете-фактуре на сумму 120 000 руб. и зарегистрировал исправленный счет-фактуру в дополнительном листе книги покупок за 3-й квартал 2021 года, указав в графе 14 дополнительного листа книги покупок стоимость товаров (работ, услуг), указанную в графе 9 по строке «Всего к оплате» исправленного счета-фактуры (в нашем примере — 240 000 руб.), а в графе 15 — сумму НДС, принимаемую к вычету — 20 000 руб. Оставшуюся часть вычета (20 000 руб.) по исправленному счету-фактуре он отразил в книги покупок текущего периода. Соответственно, сумма вычетов НДС по итогам 3-го квартала 2021 года не изменилась.

По мнению автора, даже если покупатель принял к вычету НДС в меньшей сумме, чем указано в исправленном счете-фактуре, ему следует представить уточненную декларацию по НДС.

Дело в том, что существенные ошибки в счете-фактуре, в частности, ошибки в стоимости товаров и сумме предъявленного НДС лишают покупателю права на вычет НДС (п.2 ст.169 НК РФ). Соответственно, независимо от того, получил покупатель исправленный счет-фактуру или нет, вычет по неправильно заполненному счету-фактуре невозможен. А значит, приняв к вычету НДС, покупатель завысил сумму вычетов, т.е. совершил ошибку, которая привела к неуплате налога и обязан ее исправить (п.1 ст.81 НК РФ). Вычет НДС по исправленному счету-фактуре — это право налогоплательщика и это право следует заявить в декларации по НДС.

Кроме того, при отсутствии уточненной декларации по НДС у покупателя данные уточненной декларации по НДС у продавца не «схлопнутся» с данными декларации покупателя. Поэтому существует риск, что при непредставлении уточненной декларации по НДС налоговый орган при проведении выездной проверки «снимет» с вычетов всю сумму НДС по неправильно заполненному счету-фактуре, при этом право на вычет по исправленному счету-фактуре налоговый орган «навязывать» налогоплательщику не будет.

Как заполнить и составить уточненную декларацию по НДС?

После внесения изменений в книгу продаж и (или) книгу покупок представляем уточненную декларацию по НДС. В уточненную декларацию нужно включить:

- те разделы и приложения к ним, которые ранее были представлены в налоговый орган, но с учетом внесенных в них изменений;

- иные разделы и приложения к ним, в случае внесения в них изменений (дополнений).

Основание — п.2 Порядка заполнения декларации по НДС, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ (далее — Порядок заполнения декларации).

Т.е. Разделы 1-7 декларации по НДС представляются «повторно» (с учетом необходимых исправлений). Так, например, если налогоплательщик ошибся в сумме налоговой базы или вычетов НДС, отражаемых в Разделе 3 декларации по НДС, ему необходимо скорректировать данные этого раздела и итоговую сумму НДС, подлежащую уплате в бюджет, отражаемую в Разделе 1 Декларации.

При использовании дополнительного листа книги продаж и (или) книги покупок для исправления ошибки уточненную декларацию следует дополнить Приложением N 1 к разделу 9 (данными из доплиста книги продаж) и (или) Приложением N 1 к разделу 8 (данными из доплиста книги покупок). При этом в разделах с 8 по 12, если их исправлять не нужно в графе 3 по строке 001 указывается признак актуальности сведений цифра «1», а в строках 005, 010 — 230 ставятся прочерки (п. 45.2 и др. Порядка заполнения декларации).

В Приложениях N 1 раздела 8 и 9 декларации по строке 001 указывается признак актуальности сведений цифра «0». Т.е. данные из книги продаж и покупок, а также данные разделов 10-12 декларации (если они были включены в первоначальную декларацию) повторно загружать не нужно, в приложения N 1 к разделу 8 и разделу 9 будут загружены только данные дополнительных листов книги продаж и книги покупок.

В случае, если налогоплательщик уже представлял уточненную декларацию и такая необходимость возникла снова, т.е. к книге продаж или книге покупок за один и тот же квартал составлено несколько дополнительных листов, в Приложениях № 1 к разделу 8 и (или) 9 информация из нескольких дополнительных листов отражается как один дополнительный лист.

Т.е. в строках 090 — 304 Приложения № 1 к разделу 9 декларации отражаются данные, указанные в графах 2 — 6, 8, 10 — 23 всех дополнительных листов книги продаж (п. 48.8 Порядка заполнения декларации). Аналогично заполняется и Приложение № 1 к разделу 8.

Мы рассмотрели лишь самые «популярные» ошибки в декларации по НДС и возможные варианты их исправления. Если у Вас остались вопросы — обращайтесь в компанию «Правовест Аудит». Наши консультанты, аудиторы и юристы — всегда готовы помочь в решении сложных вопросов.

По сверке с покупателями за 2020 г. выяснилось, что отгрузка за 1 кв. 2020 выставлена на головную компанию, а нужно было на обособку, т. е. ИНН в счете-фактуре одинаковый у покупателя, а КПП разный. Надо ли сдавать уточненную декларацию по НДС за 1 кв. 2020, если в 1С исправим реализацию с головной компании на обособку? Договоры с обособками у нас отдельные.

Уточненная декларация обязательно подается при обнаружении (п. 1 ст. 81 НК РФ):

- факта неотражения или неполноты отражения сведений;

- ошибок, приводящих к занижению суммы налога, подлежащей уплате.

В других случаях это не обязанность, а право налогоплательщика.

Можно подать пояснения, если будет получено требование о представлении пояснений, а также при необходимости сдать уточненную декларацию.

См. также:

- Как отразить реализацию услуг обособленному подразделению?

- Как можно создать счет-фактуру на аванс с КПП обособленного подразделения при оплате на головную организацию?

- Порядок ответа на требования из ИФНС о представлении пояснений по НДС

- [14.01.2021 и 18.01.2021 запись] Декларация по НДС за 4 квартал 2020 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Дата публикации: 07.09.2016 12:36 (архив)

В Межрайонной ИФНС России № 8 по Удмуртской Республике состоялся семинар на тему: «Налогообложение малого бизнеса».

В рамках семинара главный государственный налоговый инспектор отдела работы с налогоплательщиками А.А. Адамов обратил внимание на письмо ФНС России от 12.08.2016 № ГД-4-11/14772, в котором установлен временный порядок внесения изменений в статью 81 Налогового кодекса РФ.

Согласно пункту 6 статьи 81 Налогового кодекса РФ при обнаружении налоговым агентом в поданном им в налоговый орган расчете факта не отражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению, налоговый агент обязан внести необходимые изменения и представить в налоговый орган уточненный расчет в порядке, установленном данной статьей.

Если при заполнении расчета по форме 6-НДФЛ налоговым агентом допущена ошибка в части указания КПП или ОКТМО, то при обнаружении данного факта налоговый агент представляет в налоговый орган по месту учета два расчета по форме 6-НДФЛ, а именно:

- уточненный расчет к ранее представленному с указанием соответствующих КПП или ОКТМО и нулевыми показателями всех разделов расчета;

- первичный расчет с указанием правильного КПП или ОКТМО.

При этом если расчет по форме 6-НДФЛ с указанием правильного КПП или ОКТМО налоговым агентом представлен после срока, установленного абзацем 3 пункта 2 статьи 230 Налогового кодекса РФ, то учитывая положения статей 81, 111 Налогового кодекса РФ, мера ответственности за совершение налогового правонарушения, предусмотренная пунктом 1.2 статьи 126 Налогового кодекса РФ, не применяется.

Вышеизложенный порядок представления уточненных расчетов по форме 6-НДФЛ рекомендуется применять до вступления в силу приказа ФНС России об утверждении новой формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом.

После предоставления уточненных расчетов по форме 6-НДФЛ с указанием правильных ОКТМО и КПП, налогоплательщик может подать заявление на уточнение ошибочно заполненных реквизитов расчетных документов в соответствии с пунктом 7 статьи 45 Налогового кодекса РФ.

Некорректное значение КПП

Программа Retail Declaration более не поддерживается.

Для работы с ЕГАИС рекомендуем использовать Контур.Маркет.

При проверке декларации может возникнуть ошибка Некорректное значение КПП.

Данная ошибка связана с тем, что у контрагента из РФ указан неверный код страны.

Правильный код: 643 (Россия).

Для устранения ошибки выполните следующее:

- Откройте Retail Declaration

- Перейдите в раздел Справочники/Организации

- Найдите организацию, указанную в ошибке

- Отредактируйте юридический и фактический адрес организации, указав страну 643 (Россия) и регион.

Вы определились с выбором?

Перейти к оформлению заказа