Некоторые пользователи программного продукта 1С ЗУП сталкиваются с проблемой – документы и правки по тарифам страховых взносов отражаются несвоевременно. В таком случае нужно провести перерасчет и предоставить отчеты в исправленном виде.

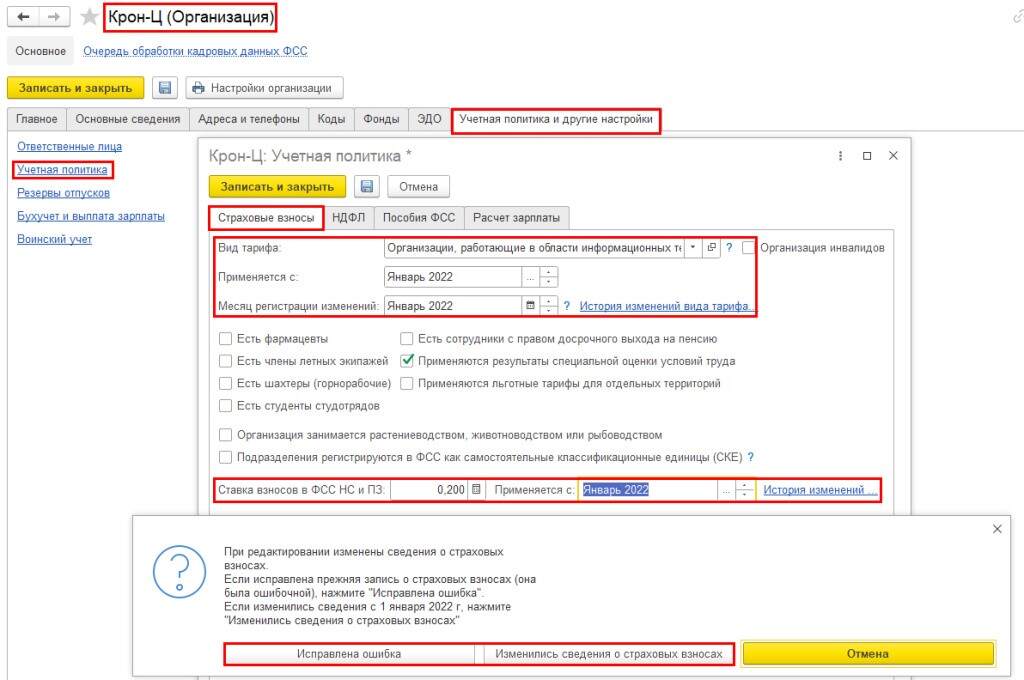

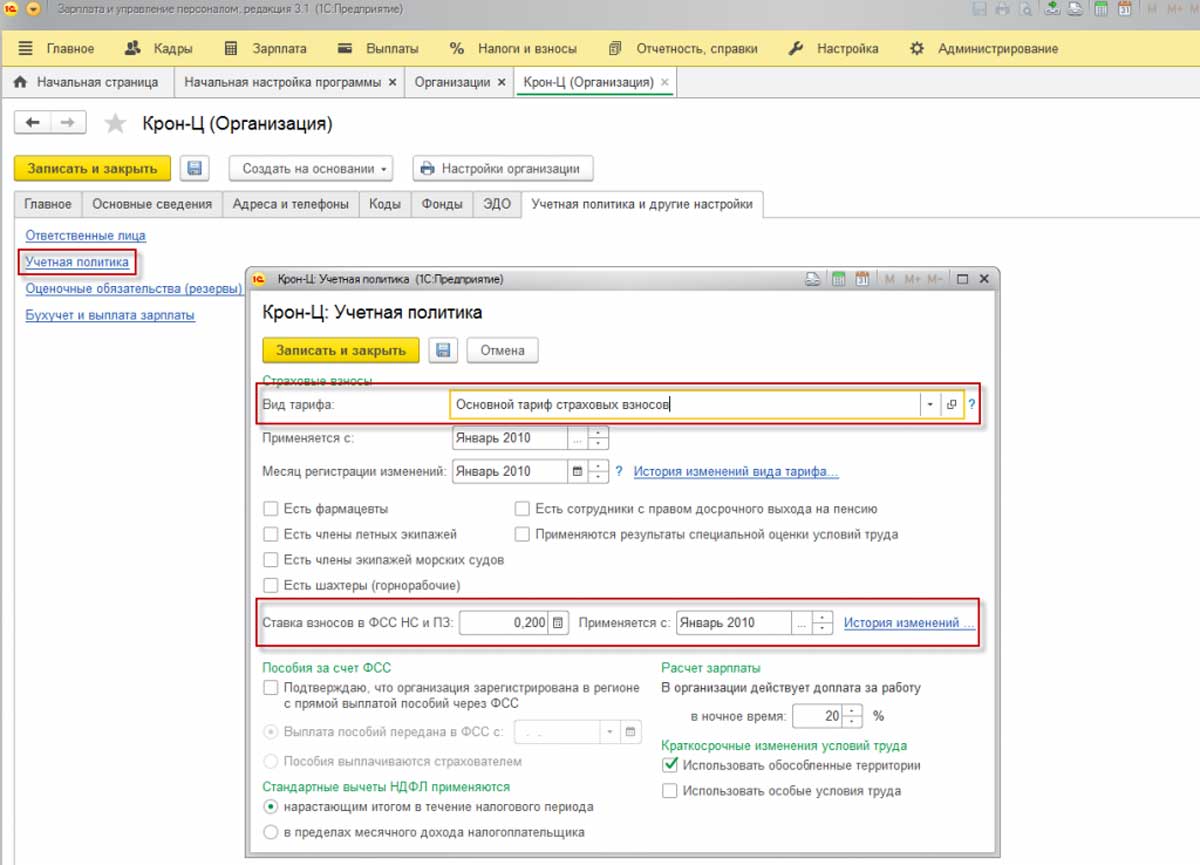

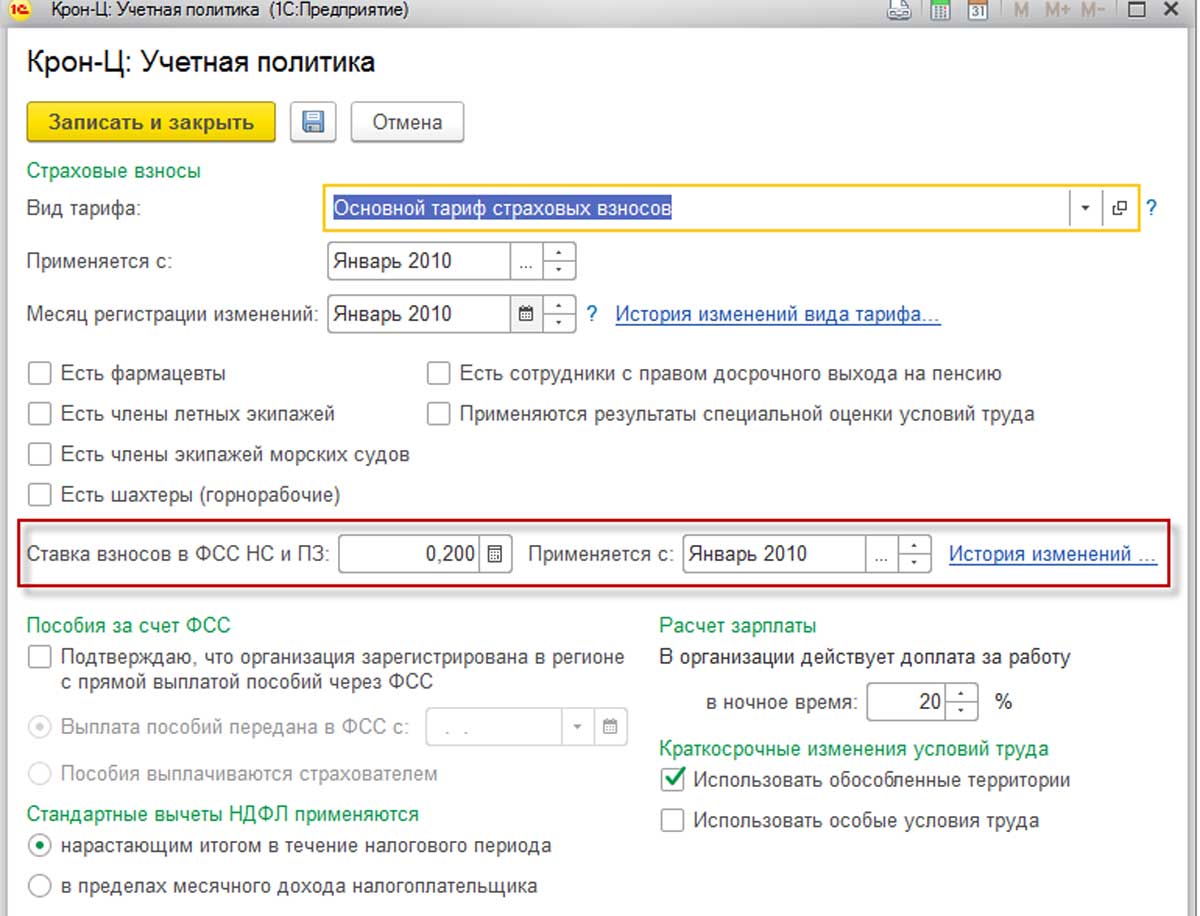

Чтобы изменить вид тарифа либо ставки по взносам в ПЗ/ФСС, в конфигурации необходимо настроить учетную политику организации (закладка «Страховые взносы»). В таком случае необходимо указать месяц действия тарифов и ставок (обратите внимание на строку «Применяется с»).

Когда пользователь сохранит правки, 1С Зарплата и Управление персоналом откроет запрос, в котором нужно указать причину редактирования учетной политики. Например:

- Исправление ошибки;

- Изменение данных.

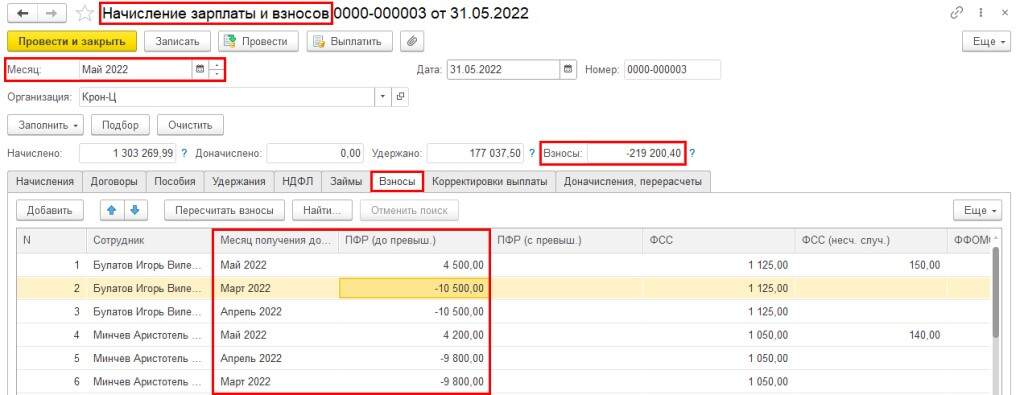

В случае, если данные по взносам «по травматизму» были отражены с опозданием, то программа пересчитает показатели прошлого периода автоматически. Соответственно, во вкладке взносов появится новый документ.

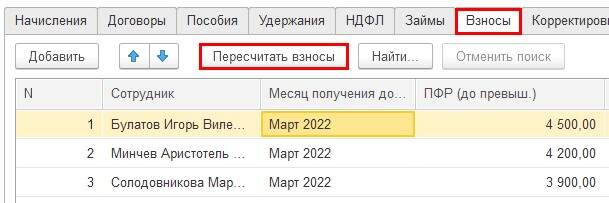

Если период не был закрыт, то перерасчет по предыдущему месяцу выполняется в автоматическом режиме. Пользователю просто нужно запустить процесс пересчета нажав на соответствующую кнопку:

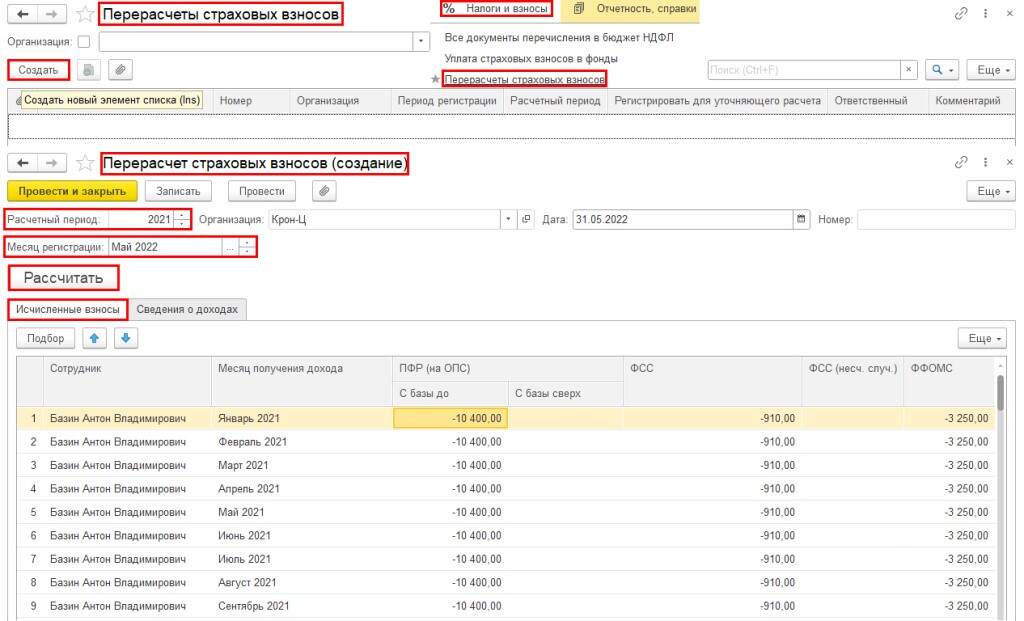

Для выполнения страхвзносов по закрытому периоду необходимо составить документ по пересчету через меню налогов и взносов.

В документе выбираем расчетный период, по которому нужно выполнить перерасчет. Также указываем текущий месяц.

После выбора опции расчета, в таблице с исчисленными взносами будут автоматически внесены сотрудники, для которых производился перерасчет за предыдущий период. Размер указывается для каждого месяца получения прибыли, со знаком минус.

Справка! Если необходимо пересчитать страхвзносы по причине изменения ставки, нужно создать документ по каждому предыдущему месяцу (строка Месяц регистрации).

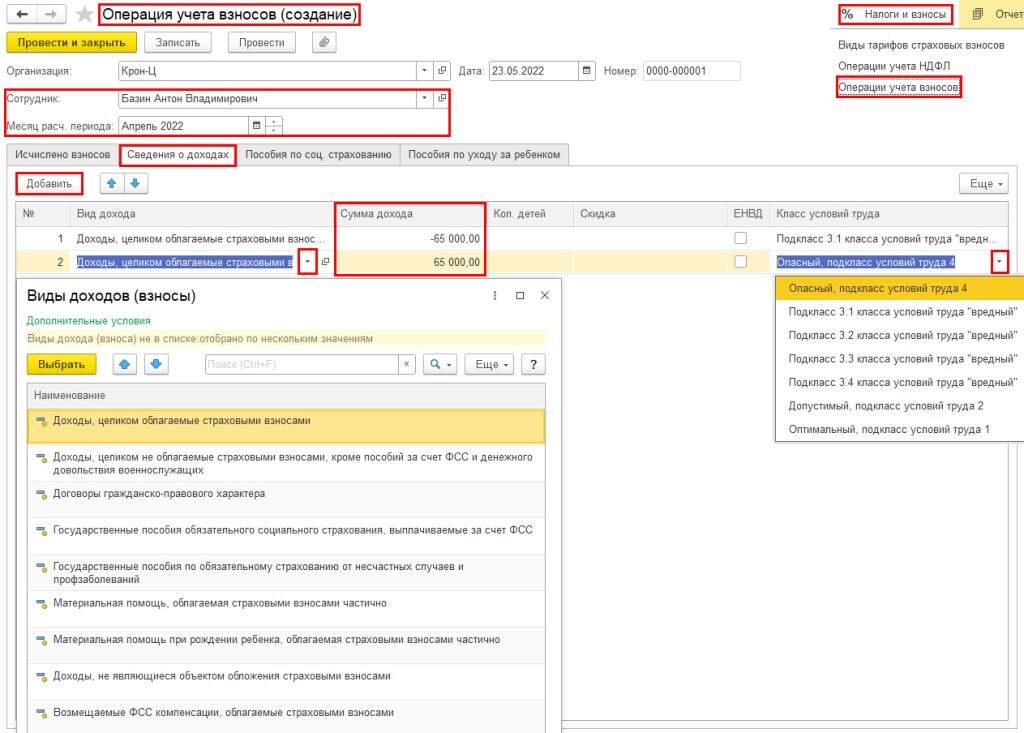

Для уменьшения облагаемой базы либо переноса размера по доходам с изменением вида, а также для указания другого класса трудовых условий, если итоги СОУТ отражаются несвоевременно, используем документ Операция учета по взносам.

Такой документ нужно составить отдельно для каждого сотрудника. В нем прописать месяц расчетного периода для перерасчета, заполнить таблицу по доходам. Для этого нужно проставить плюсы и минусы по сумме доходов.

Справка! Данные о доходах вносятся в документе перерасчета, после чего рассчитываются исчисленные страхвзносы (опция рассчитать).

Если у вас возникнут вопросы по работе с 1С:ЗУП, то обращайтесь к специалистам нашей компании – мы поможем.

- Опубликовано 27.01.2021 08:10

- Автор: Administrator

- Просмотров: 41134

Расчет по страховым взносам сам по себе считается одним из сложных отчетов в учете заработной платы. А уж его корректировка – тем более. При всей внимательности в процессе заполнения отчета допустить ошибку можно очень даже легко. В этой статье мы не только расскажем о наиболее популярных ошибках в РСВ, которые влекут за собой необходимость подачи корректировок, но и покажем, как это сделать на примере программы 1С: ЗУП ред. 3.1

Итак, порядок заполнения формы отчета «Расчет по страховым взносам» регулируется Приказом ФНС России от 18.09.2019 N ММВ-7-11/470@ «Об утверждении формы расчета по страховым взносам, порядка ее заполнения, а также формата представления расчета по страховым взносам в электронной форме и о признании утратившим силу приказа Федеральной налоговой службы от 10.10.2016 N ММВ-7-11/551@»; (Зарегистрировано в Минюсте России 08.10.2019 N 56174)

В практике бухгалтера нередко возникают ситуации, когда необходимо сделать уточнение по расчету страховых взносов (РСВ).

Условно виды исправлений можно разделить на три типа:

1. Если уменьшилась база и исчисленные страховые взносы;

2. Ошибки в персональных данных сотрудника;

3. Прочие ошибки данных.

Ситуации могут быть различны:

• исправление неточности или ошибки в расчете;

• изменение данных, в результате сторно расчетов за период, сведения за который переданы.

Так же можно выделить ситуации, когда выявляется ошибки в персональных данных сотрудников (раздел 3):

• ошибка ФИО, ошибочный или неверный СНИЛС и т.п.;

• изменение паспортных данных сотрудника и другие подобные ситуации.

Каждый вариант уточнения имеет свои особенности.

При внесении изменений и уточнении сведений по страховым взносам, следует руководствоваться Письмом Федеральной налоговой службы от 2 апреля 2020 г. № БС-4-11/5624@ О представлении уточненных расчетов по страховым взносам.

Разберем ситуации на примерах.

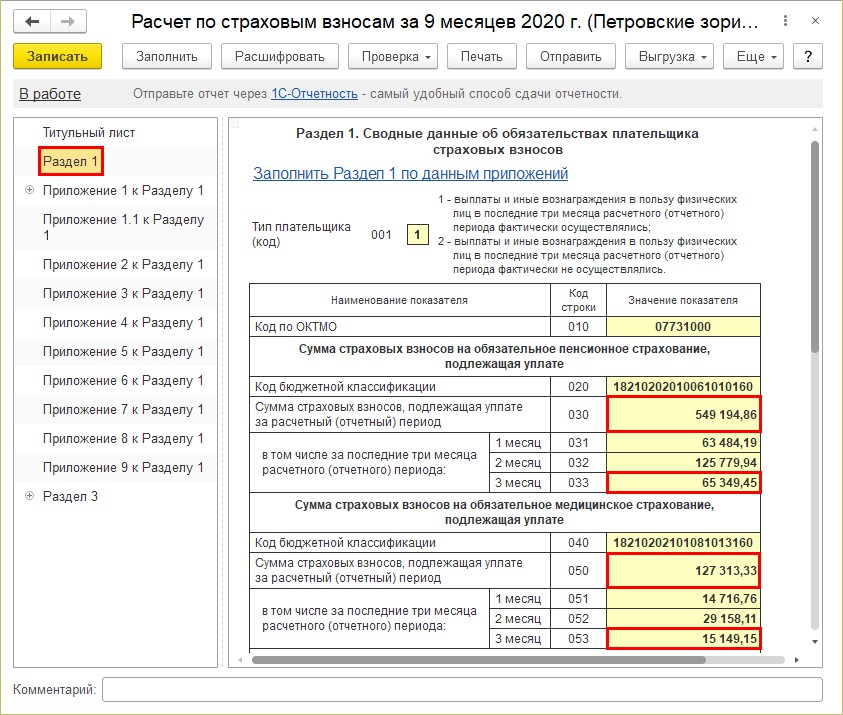

Рассмотрим первичный расчет по страховым взносам за 9 месяцев.

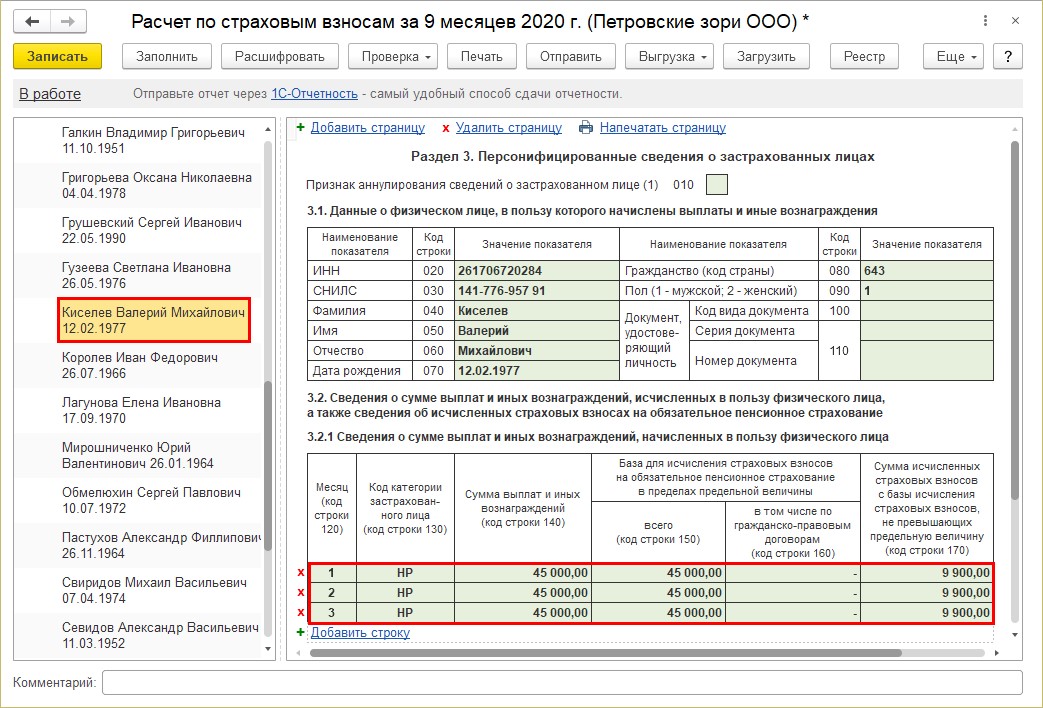

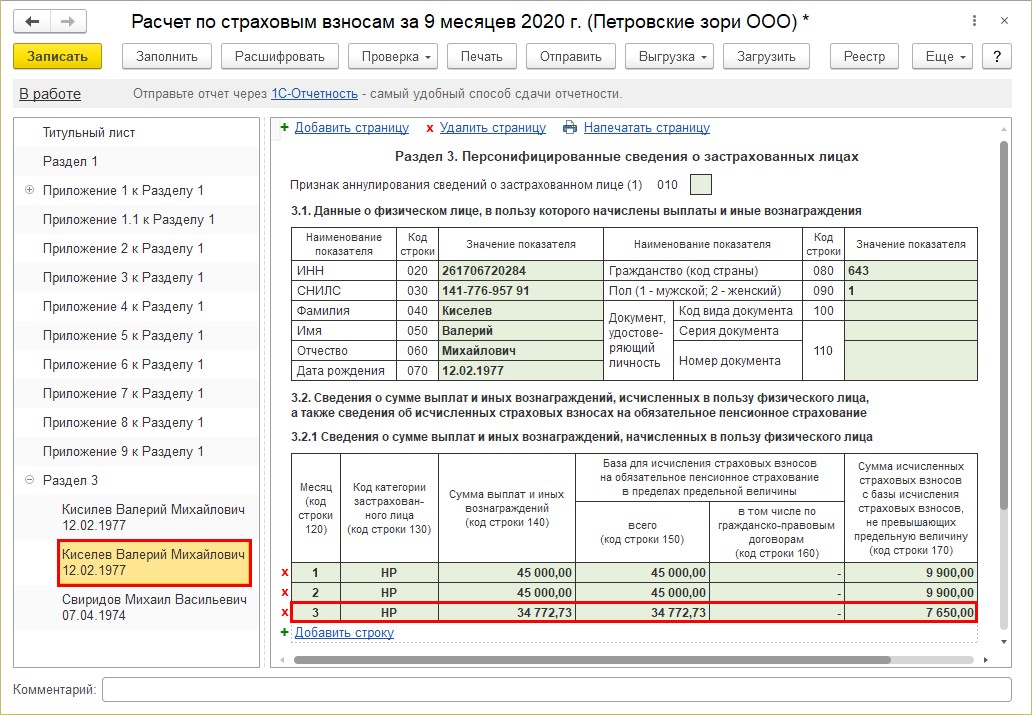

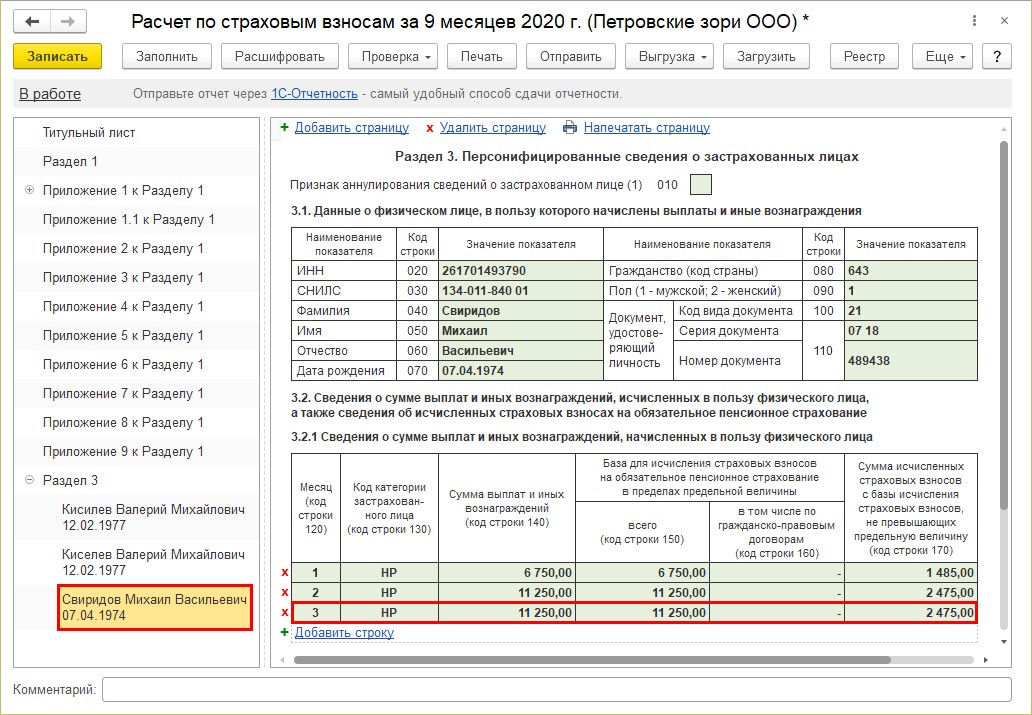

В разделе 3.2.1 отражены суммы доходов физического лица. По каждому сотруднику отдельно сформированы листы.

Ошибки в начислениях и персональных данных у нас будут у сотрудников Киселева В.М. и Свиридова М.В.

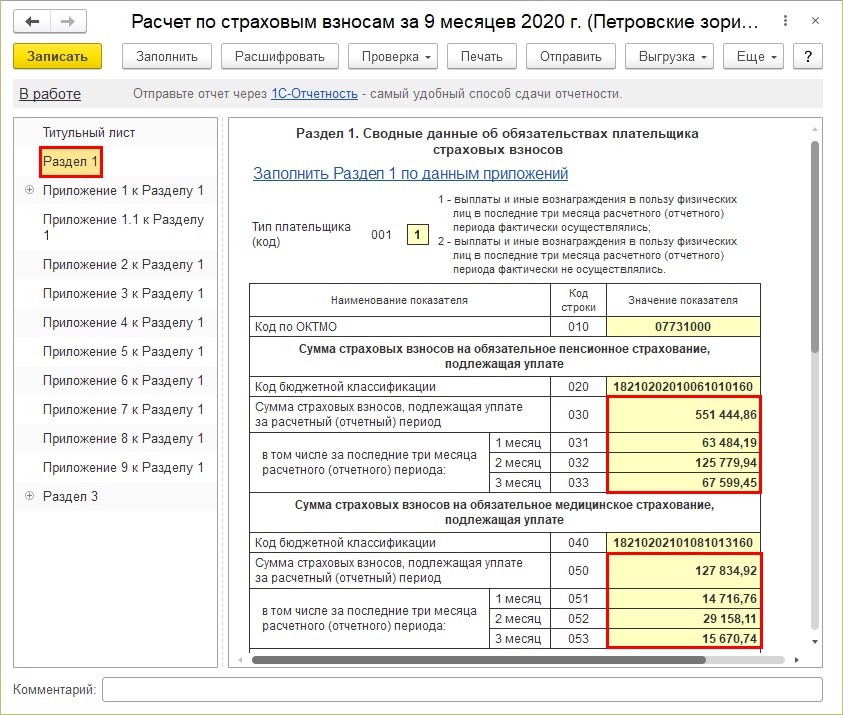

В разделе 1 отчета отражены суммы в разрезе страховых взносов и с детализацией по месяцам начисления.

Ситуация № 1: корректировка РСВ в результате сторно начисления

Рассмотрим пример, когда изменяется расчетная база и, соответственно, сумма страховых взносов за период, за который уже отчитались.

Одним из примеров может быть ситуация, когда происходит перерасчет (сторно), например, в 4 квартале, и затрагиваются суммы 3 квартала.

Если за 3 квартал отчет сдан, то подается уточнение сведений, т.е. корректировочный отчет.

Но не во всех случаях сторно приводит к подаче корректировки.

Если сумма сторнируемого дохода меньше начисленной суммы в текущем периоде, то корректировка не требуется. Если сторнируемая сумма прошлого периода превышает текущее начисление по сотруднику, то необходимо уточнение.

Рассмотрим на конкретных примерах.

Разберем параллельно две ситуации.

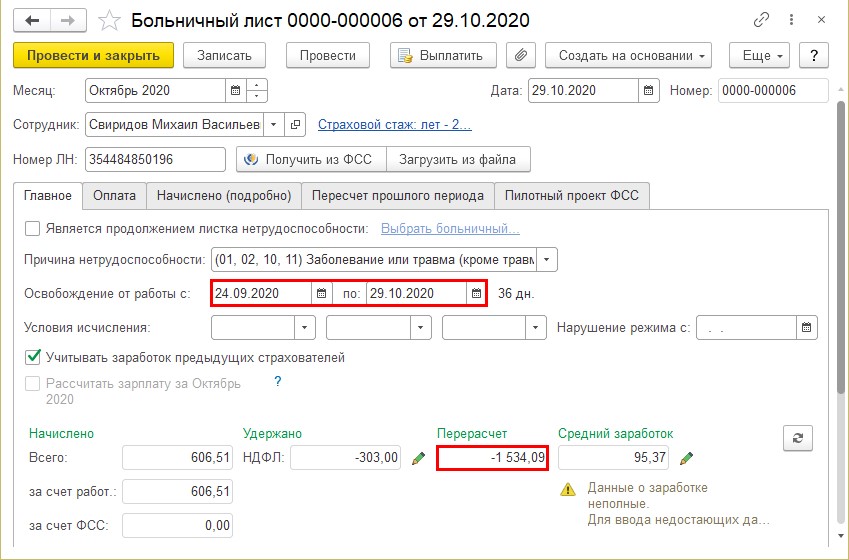

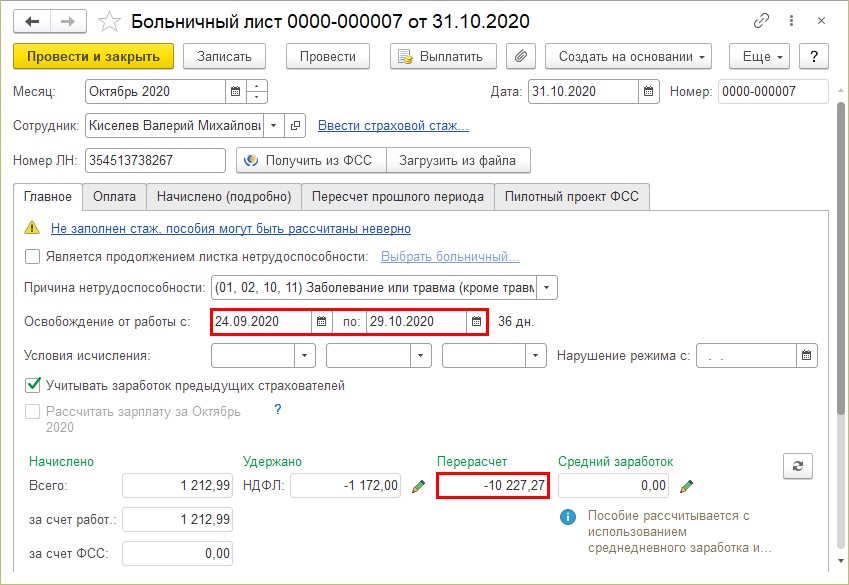

В октябре месяце сотрудники Свиридов М.В. и Киселев В.М. предоставили больничные листы. Зарплата за сентябрь месяц уже начислена и РСВ за 9 месяцев уже сдан. В обеих ситуациях дата начала болезни затрагивает сентябрь: с 24.09.2020 года по 29.10.2020 года.

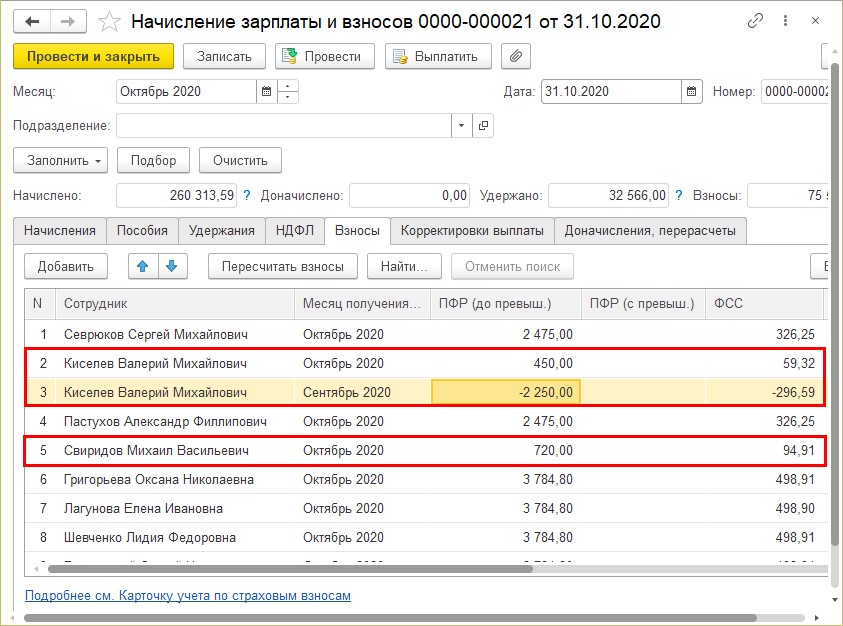

У обоих сотрудников, произошел перерасчет оплаты труда прошлого периода – за сентябрь. И этот «минус» отразился в октябре.

Но у сотрудника Свиридова М.В. за октябрь начислена оплата больше (4806,82 руб.), чем сторнируемая сумма (1534, 09 руб.). А у Киселева В.М. начислено в октябре меньше (2045,45 руб.), чем сторно за сентябрь (10227,27 руб.).

В результате, у сотрудника Киселева В.М. программа пересчитала страховые взносы за сентябрь, т.к. сторно зарплаты за сентябрь больше текущего начисления и в этом случае изменилась база исчисления страховых взносов сентября. Если сторнируемая сумма не превышает текущее начисление (как у сотрудника Свиридов М.В.) – перерасчета не происходит и уточнение РСВ делать не нужно.

У Киселева В.М. сторно за сентябрь больше начисленной зарплаты в октябре, поэтому произошло изменение базы расчета страховых взносов, требующее корректировки РСВ.

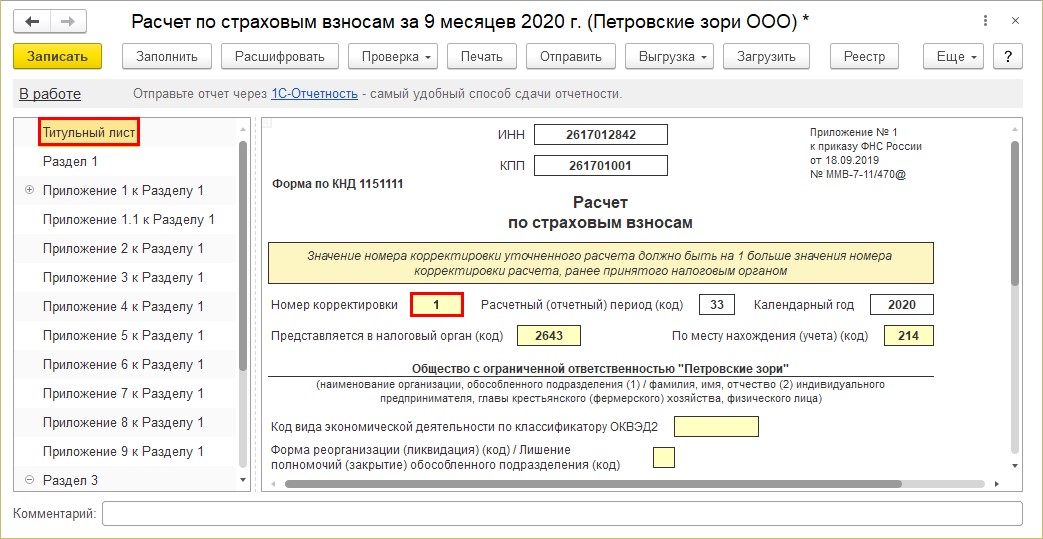

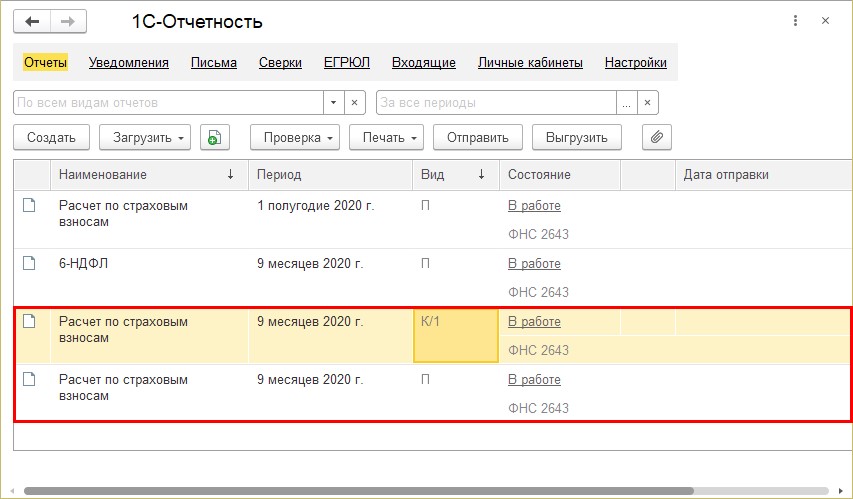

Создадим корректировочный отчет «Расчет по страховым взносам».

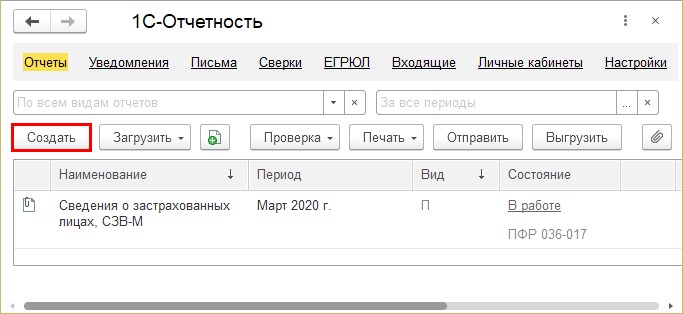

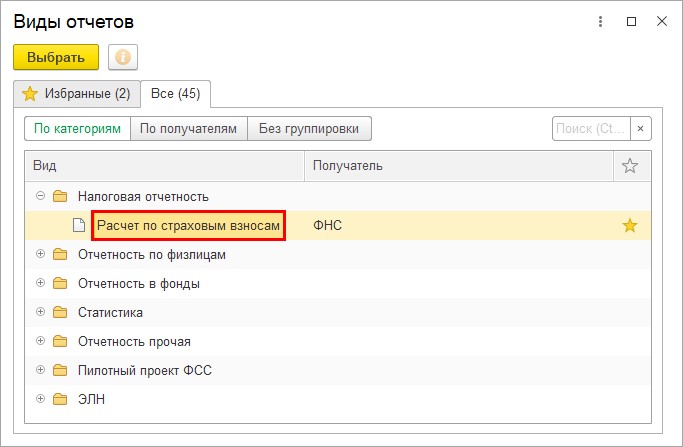

Шаг 1. Зайдите в раздел «Отчетность, справки» — «1С – Отчетность».

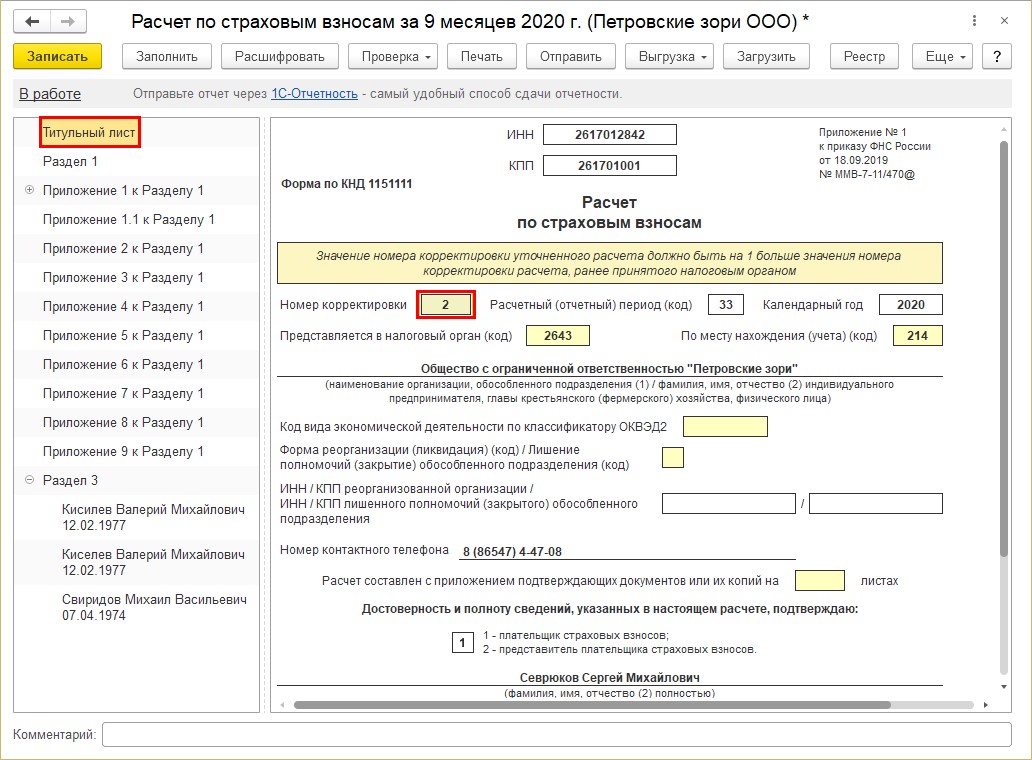

Шаг 2. Создайте новый отчет РСВ и на титульном листе укажите номер корректировки «1».

Шаг 3. После проведения больничных и начисления зарплаты за октябрь сформируйте корректировочный отчет по кнопке «Заполнить».

В разделе 1 отражается сумма взносов, с учетом изменения – общая сумма и тот месяц, который затронул перерасчет. В нашем примере это 3 месяц периода – сентябрь.

В разделе 3 показываются только те сотрудники, по которым изменилась сумма дохода и взносы. Остальные сотрудники не повторяются.

В таблице 3.1 показываются персональные данные, которые остались без изменения – при условии, что в них не было ошибки и исправления.

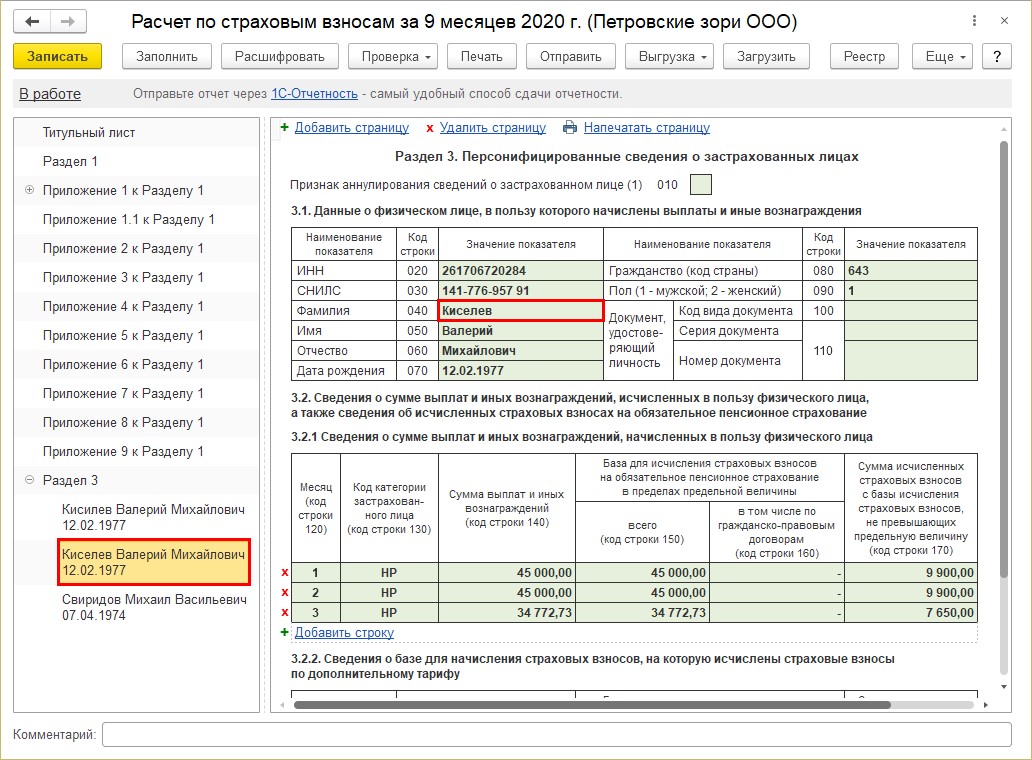

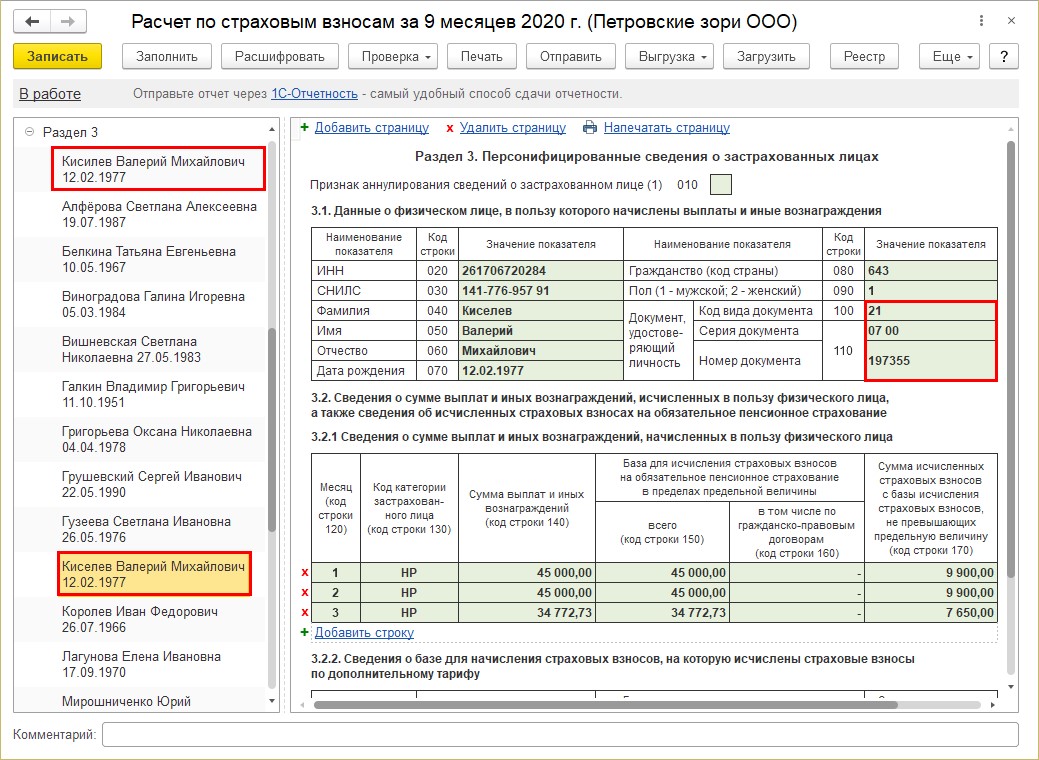

В нашем примере появился лист по сотруднику Киселеву В.М., на котором в разделе 3.2.1 отражена сумма уточнения за сентябрь. Т.е. вместо 45000 руб. мы видим базу с учетом сторнируемой суммы – 34722,73 руб.

По сотруднику Свиридов М.В. суммы остались без изменения, т.к. сторно сентября не превышало начисленную зарплату в октябре и уточнение не требуется.

Сделаем вывод:

• Корректировка НЕ ТРЕБУЕТСЯ, если сторно-доход за 3 квартал перекрывается доходом за 4 квартал, т.е. сумма сторно-дохода меньше дохода текущего месяца.

• Корректировка ТРЕБУЕТСЯ, если перерасчет был выполнен после сдачи отчета и сторно-доход 3 квартала больше суммы дохода текущего месяца.

В журнале сохраняются все созданные виды отчетов с пометками, например К/1 – корректировочный 1.

Ситуация № 2: Корректировка РСВ в связи с изменением персональных данных

Зачастую возникают ситуации, когда допущена ошибка в персональных данных – ошибка в ФИО или СНИЛС.

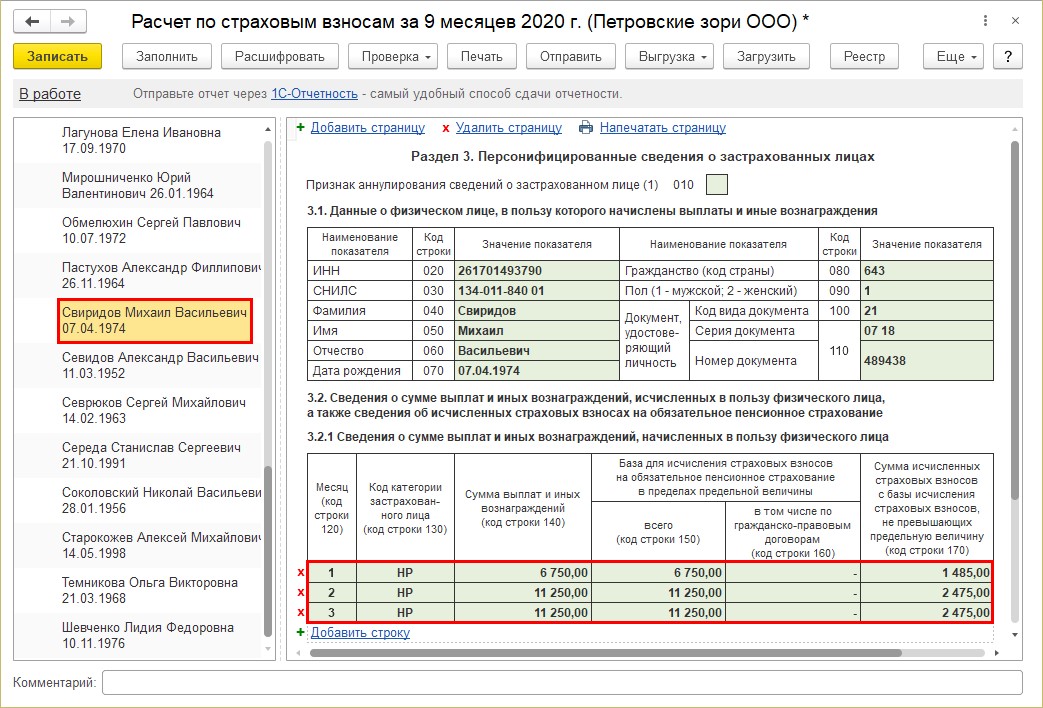

Мы решили рассмотреть и такой пример. В программе изначально введена фамилия сотрудника с ошибкой и, соответственно, первичный отчет РСВ был сформирован и сдан с неверными персональными данными.

Согласно разъяснениям ФНС, уточнение делается следующим образом:

При приеме уточненного расчета по страховым взносам за соответствующий расчетный (отчетный) период сопоставляются персонифицированные сведения, отраженные плательщиком в первичном расчете, по совокупности реквизитов «СНИЛС», «Фамилия, Имя, Отчество».

В случае необходимости корректировки по отдельным застрахованным лицам показателей, указанных в подразделе 3.2. «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица, а также сведения об исчисленных страховых взносах на обязательное пенсионное страхование» расчета (далее — подраздел 3.2), у которых на дату представления уточненного расчета изменились персональные данные («СНИЛС», «Фамилия, Имя, Отчество») заполнение расчета осуществляется в порядке, соответствующим разъяснениям, изложенным в письме ФНС России от 28.06.2017 N БС-4-11/12446@.

В частности, по каждому застрахованному физическому лицу, по которому на момент представления уточненного расчета изменились персональные данные («СНИЛС», «Фамилия, Имя, Отчество») в соответствующих строках подраздела 3.1 «Данные о физическом лице, в пользу которого начислены выплаты и иные вознаграждения» расчета (далее — подраздел 3.1), указываются персональные данные, отраженные в первоначальном расчете, в строках подраздела 3.2 расчета суммовые показатели заполняются значением «0».

Одновременно по указанному застрахованному физическому лицу заполняются подраздел 3.1 расчета с указанием актуальных на дату представления уточненного расчета персональных данных и строки подраздела 3.2 расчета согласно установленному порядку.

Перейдем к конкретному примеру.

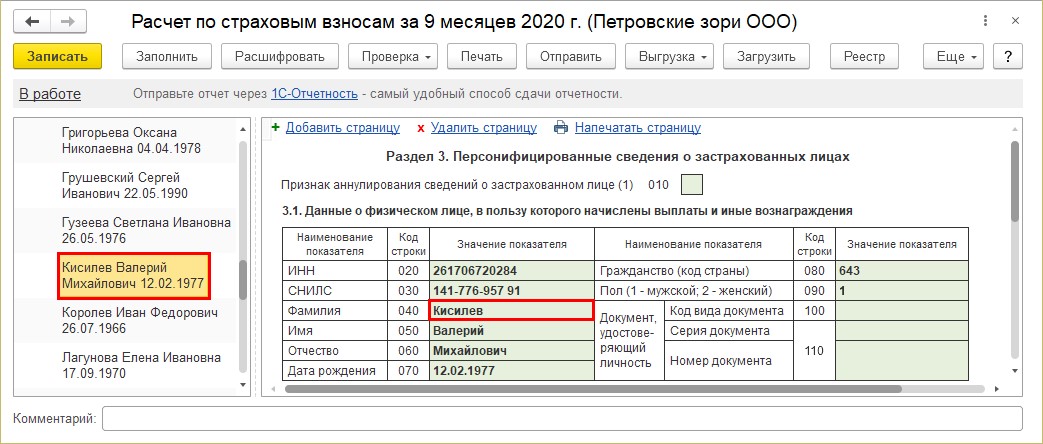

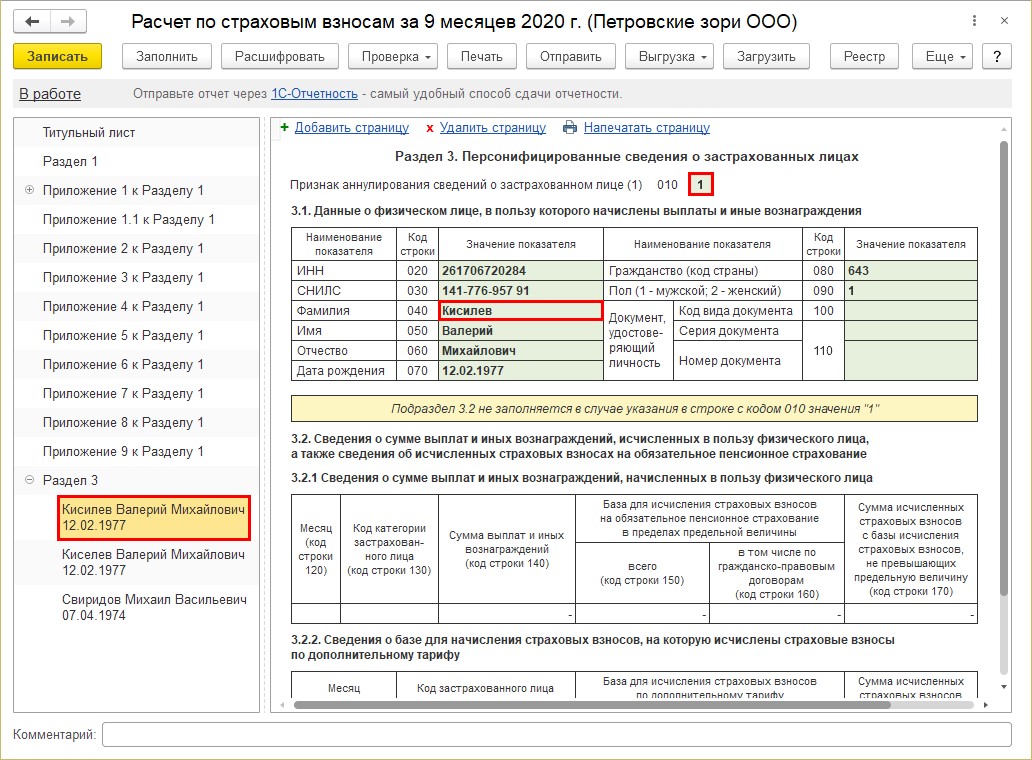

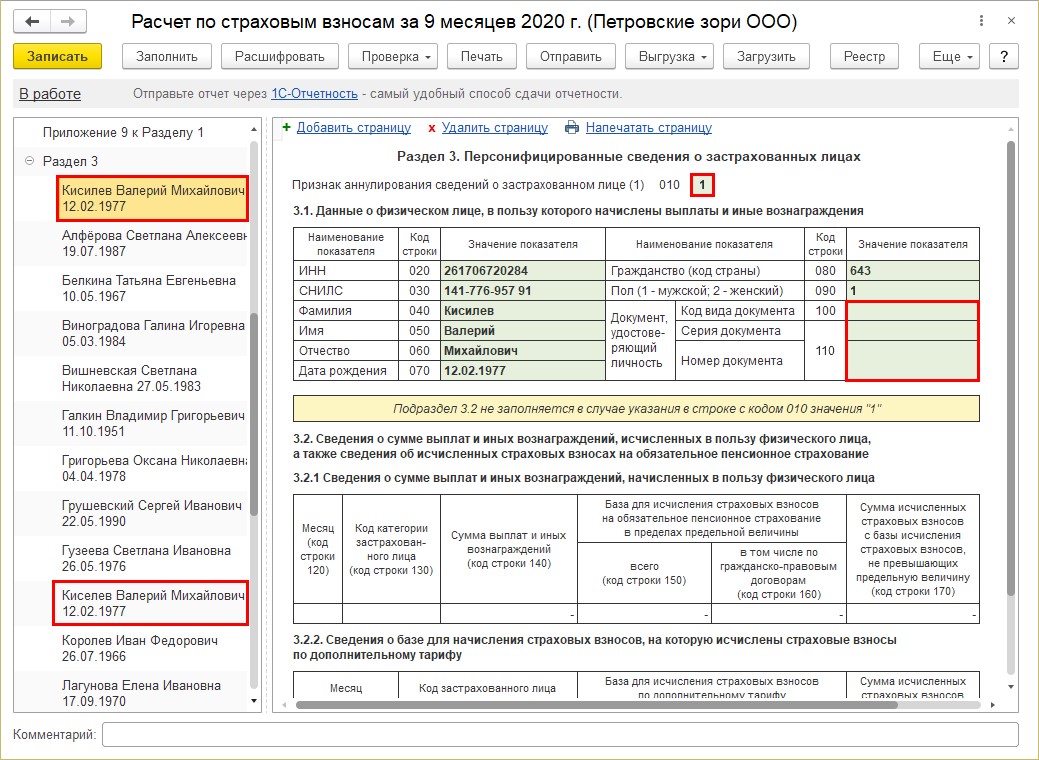

Так, у сотрудника Киселева В.М. фамилия написана с ошибкой – КисИлев В.М. и это обнаружилось уже после формирования и сдачи отчета. Персонифицированные сведения о застрахованных лицах отражены в 3 разделе отчета.

Рассмотрим формирование корректирующего РСВ пошагово.

Шаг. 1. Создайте отчет в разделе «Отчетность, справки» — «1С – отчетность».

Шаг 2. В разделе «Налоговая отчетность» выберите отчет «Расчеты по страховым взносам».

Шаг 3. На титульном листе отчета установите номер корректировки. Если корректировки уже вносились, то устанавливается следующий номер (2, 3 и т.д.). Пусть в нашем случае будет корректировка № 2.

Шаг 4. После исправления ошибки в фамилии (или СНИЛС) сформируйте отчет – кнопка «Заполнить».

При изменении персональных данных в разделе 3 формируется по каждому сотруднику два листа:

• первый лист – с установленным признаком аннулирования сведений – цифра «1», где отражаются «старые» сведения», отменяющая ошибочные данные. Раздел 3.2 – не заполняется;

• второй лист – уточненные, новые данные.

И на следующем листе отражаются исправленные данные с указанием данных о доходах по «верному» сотруднику, мы исправили фамилию КисЕлев В.М.

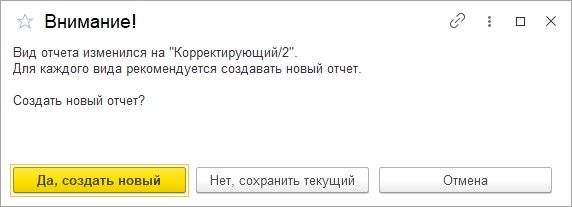

При сохранении корректирующего отчета программа спросит создать новый отчет или сохранить текущий. Отвечаем «Да, создать новый» и тогда в журнале сохранятся отдельно все корректировки.

Таким несложным способом создается корректировка для изменения ошибочных данных о физлицах.

Ситуация № 3: Корректировка РСВ в случае прочих ошибок персональных данных

Рассмотрим еще одну частую ошибку при заполнении формы РСВ – неверное заполненные или незаполненные паспортные данные.

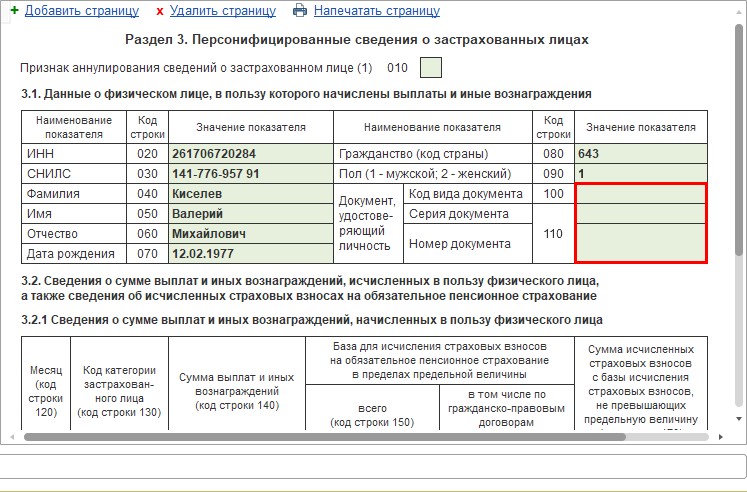

В этом случае исправление происходит немного в другой форме – на титульном листе указывается номер корректировки, а в разделе 3 повторяются общие данные по всему списку сотрудников и вносится исправление по сотруднику с ошибкой. Рассмотрим на примере.

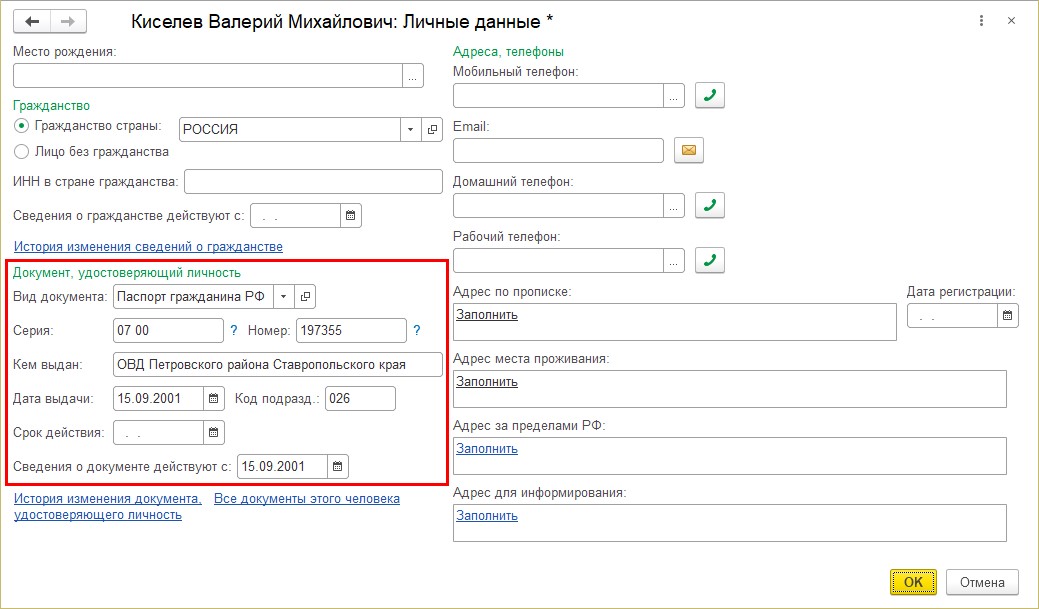

В разделе 3 отчета РСВ по сотруднику Киселеву М.В. при передаче отчета не указали паспортные данные.

Перейдите в раздел «Кадры» справочник «Сотрудники» и на вкладке «Личные данные» дополните сведения о Кисилеве В.М.

Сохраните данные сотрудника и сформируйте еще один отчет «Расчеты по страховым взносам». На титульном листе установите номер корректировки (следующий порядковый» и нажмите «Заполнить».

В разделе 3 отобразятся все сотрудники повторно, а по исправляемому сотруднику два листа – первый лист с установленным признаком аннулирования – «1». Раздел 3.2. при этом не заполняется.

И второй лист – с исправленными данными сотрудника и с перенесенными сведениями о его доходах в разделе 3.2.

Таким образом, правильное устранение ошибки в первичных документах ведет к нормальному заполнению корректировочного расчета по страховым взносам.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Перерасчет страховых взносов — исчисление страховых взносов исходя из новых условий, например, из уточненной базы для исчисления взносов, скорректированного тарифа. В программе «1С:Зарплата и управление персоналом 8» можно произвести перерасчет страховых взносов.

Перерасчет страховых взносов в связи с ошибочным применением пониженных тарифов страховых взносов

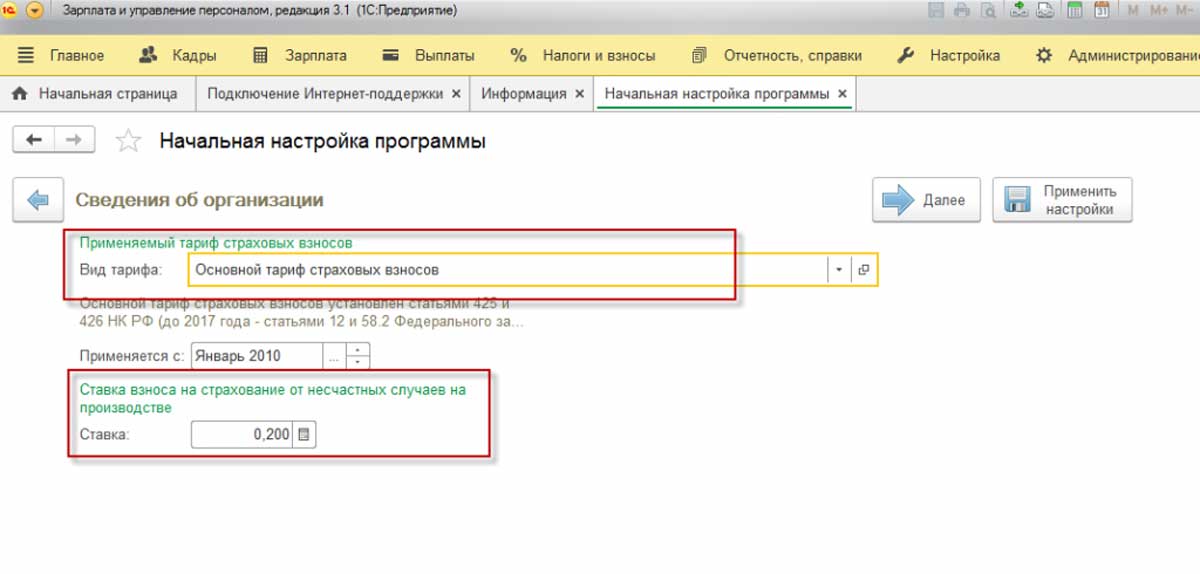

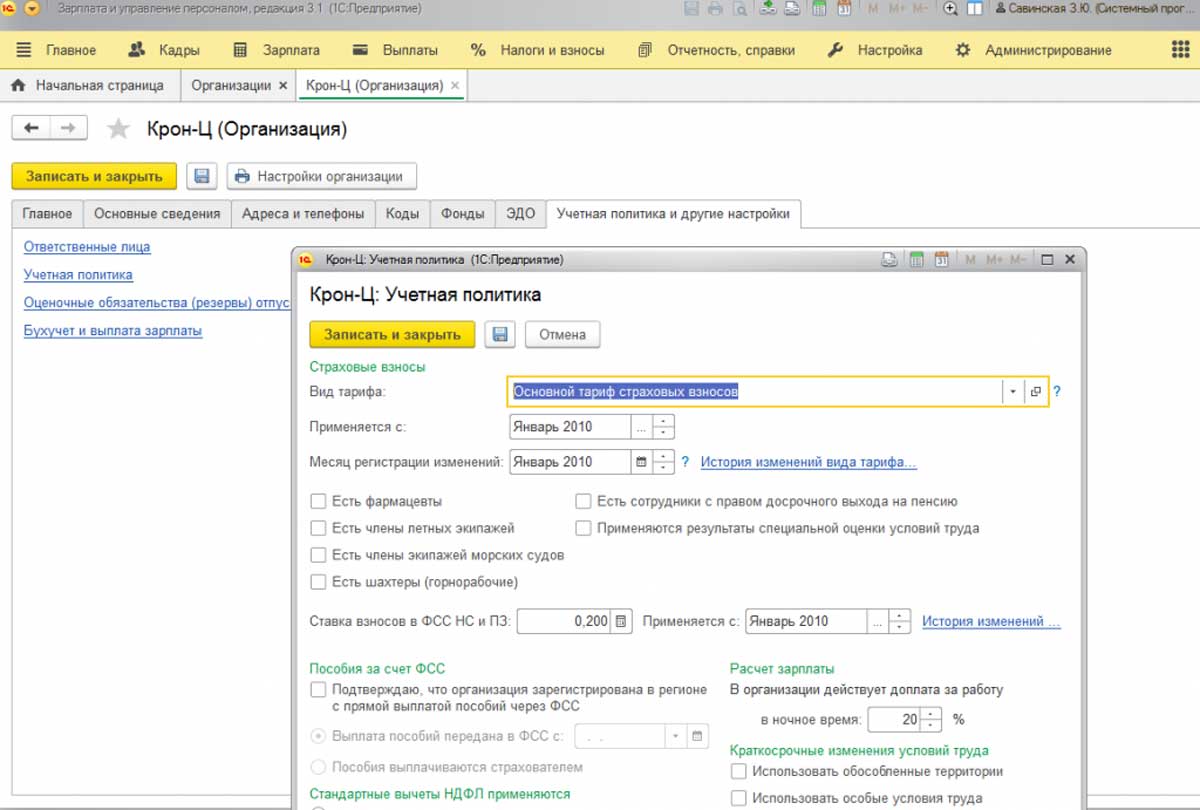

Для перерасчета страховых взносов в связи с ошибочным применением тарифа необходимо в учетной политике организации указать верный тариф страховых взносов и месяц, с которого он должен был применяться.

Если месяц не закрыт, то перерасчет страховых взносов можно сделать при расчете зарплаты с помощью документа Начисление зарплаты и взносов. На закладке Взносы можно нажать на кнопку Пересчитать взносы, чтобы не перезаполнять весь документ, если он уже был рассчитан. Если месяц закрыт, то перерасчет взносов может быть произведен автоматически при начислении зарплаты с помощью документа Перерасчет страховых взносов.

В поле Расчетный период укажите год перерасчета. В поле Месяц регистрации укажите месяц регистрации перерасчета. По кнопке Рассчитать перерассчитаются страховые взносы за прошлый период. Если в ФНС уже был представлен первичный расчет по страховым взносам, необходимо заполнить уточненный расчет за этот период. На титульном листе укажите номер корректировки «1». Кнопка Заполнить.

Перерасчет взносов отражается в уточненном расчете: исчисленные суммы страховых взносов отражены по основному тарифу, для МСП указаны нули. В разделе 3 по сотрудникам суммы выплат отражены полностью по коду застрахованного лица «НР».

Перерасчет страховых взносов по НС и ПЗ в случае изменения ставки тарифа

Для перерасчета страховых взносов необходимо в начале изменить тариф взносов на обязательное социальное страхование от несчастных случаев и профессиональных заболеваний. Установленный размер тарифа для расчета страховых взносов по НС и ПЗ укажите в поле Ставка взносов в ФСС НС и ПЗ. В поле Применяется с укажите месяц применения тарифа. Если для страхователя установлена скидка или надбавка к страховому тарифу по страхованию от несчастных случаев и профессиональных заболеваний, то указывается ставка взноса с учетом скидки.

При ближайшем начислении зарплаты с помощью документа Начисление зарплаты и взносов автоматического перерасчета взносов за предыдущие месяцы не произойдет, будут исчислены взносы по новому тарифу только за месяц начисления зарплаты. Для перерасчета необходимо воспользоваться документом Перерасчет страховых взносов.

В поле Расчетный период укажите год перерасчета. В поле Месяц регистрации укажите месяц, за который необходимо сделать перерасчет. Нужно ввести три документа Перерасчет страховых взносов, в каждом из которых будет указан свой месяц перерасчета.

По кнопке Рассчитать будут доначислены страховые взносы за каждый месяц. Если в ФСС уже был представлен первичный расчет по форме 4-ФСС, то необходимо сформировать уточненный расчет за этот период. На титульном листе отчета укажите номер корректировки «1». Кнопка Заполнить.

В таблице 2 видно, что перерасчет взносов отразился в уточненном расчете. Чтобы проводки по пересчитанным страховым взносам сформировались автоматически, можно сделать следующее. Временно измените в трех документах Перерасчет страховых взносов месяц регистрации. Проведите документы, но не перезаполняйте. Далее заполните документ Отражение зарплаты в бухучете, в котором будут отражены доначисленные взносы. Затем верните изначальные месяцы регистрации перерасчета взносов в документах Перерасчет страховых взносов и проведите их.

Перерасчет страховых взносов, если сторнируется доход прошлого периода

Порядком заполнения расчета по страховым взносам не предусмотрено уточнение сведений при осуществлении перерасчета страховых взносов, не связанного с обнаружением недостоверных сведений или ошибок, которые привели к завышению суммы страховых взносов, подлежащей уплате. Страхователь имеет право представить уточненный расчет, но не обязан. В расчете за отчетный период нельзя отражать отрицательные показатели. Перерасчет страховых взносов можно отражать в расчете и за текущий отчетный период, если начисленного дохода у сотрудника больше, чем сторнируемого. В противном случае нужно представлять уточненный расчет по страховым взносам.

При регистрации отпуска без сохранения зарплаты в документе происходит сторнирование оклада за дни, которые пришлись на дни отпуска без сохранения зарплаты. Программа сумму сторнируемого дохода отнесет к месяцу, в котором сделан перерасчет, если начисленного дохода за месяц сотруднику хватает, чтобы перекрыть отрицательную сумму. Иначе отрицательная сумма будет отнесена к прошлому периоду, это потребует подачи уточненного расчета по страховым взносам за прошлый период.

Если исчисленные взносы имеют отрицательное значение по сотруднику, то сторнируемый доход останется в прошлом периоде, и при начислении зарплаты будет произведен перерасчет страховых взносов. В этом случае необходимо сформировать уточненный расчет по страховым взносам. В уточненном расчете будет уменьшена база по взносам и исчисленные взносы на сторнируемые суммы. При формировании расчета по сотруднику также будут положительные значения.

Рекомендуем до окончания месяца не делать поспешных уточнений расчета, ведь в течение месяца сотруднику могут быть начислены различные доходы, а по итогам месяца может оказаться, что начисленные доходы превышают сторнируемый доход прошлого периода, никаких минусов за прошлый месяц не останется, и в уточненном расчете не будет необходимости.

Как быть в ситуации, когда происходит сторнирование дохода прошлого периода, при этом не начислены доходы в месяце сторнирования, а отчетность по взносам необходимо сдать? Если известно, что сотруднику будет начислен доход больше сторнируемого, не отражайте доход с учетом сторно. Для этого на титульном листе расчета за 1-й квартал укажите дату подписи. Если известно, что сотруднику будет начислен доход меньше сторнируемого, то сразу можно отразить в отчете доход с учетом сторно. Для перерасчета взносов можно воспользоваться документом Перерасчет страховых взносов. Если неизвестно, какая сумма будет начислена сотруднику, можно сдать отчет без учета перерасчета, а по итогам решить, сдавать уточненный расчет или нет.

Перерасчет дополнительных страховых взносов в связи неверно указанной информацией о результатах спецоценки условий труда

Для позиции штатного расписания укажите правильные данные по итогам спецоценки. Указания правильного класса условий труда или удаления его недостаточно для автоматического пересчета взносов. Необходимо изменить информацию в регистре Учет доходов для исчисления страховых взносов. Дело в том, что информация о классе условий труда записывается именно в этот регистр при проведении документа-начисления.

Если есть возможность вносить изменения в документы прошлого периода, то перепроведите документы-начисления за нужные периоды. Информация о классе условий труда в регистре изменится. Пересчет взносов будет произведен автоматически при ближайшем начислении зарплаты. Если необходимо произвести перерасчет страховых взносов до ближайшего расчета зарплаты за месяц, можно воспользоваться документом Перерасчет страховых взносов. Если нет возможности вносить изменения в документы прошлого периода, можно воспользоваться документом Перерасчет страховых взносов. На закладке Сведения о доходах необходимо суммы доходов за нужные периоды сторнировать с неверным подклассом условий труда и начислить заново только с правильным подклассом.

Пересчет взносов будет произведен автоматически при ближайшем начислении зарплаты. Но пересчитать взносы можно и в этом документе. Нажмите на кнопку Рассчитать. На закладке Исчисленные взносы автоматически перерассчитаются взносы. Также надо зарегистрировать доходы с правильными данными по спецоценке можно и с помощью документа Операция учета взносов на закладке Сведения о доходах. В дальнейшем перерасчет взносов будет произведен автоматически при ближайшем начислении зарплаты, также его можно произвести с помощью документа Перерасчет страховых взносов.

Тарифы страховых взносов могут настраиваться при первом открытии программы, в реквизитах организации (в учетной политике) – это общие тарифы. Кроме того – отклонения от общих тарифов настраиваются в конкретных начислениях, когда какие-то виды выплат не облагаются взносами на социальное страхование или облагаются частично

Настройка страховых взносов в 1С

При начальном запуске программы 1С:Зарплата и Управление персоналом 3.1 в обработке «Начальная настройка программы» после того, как мы заполнили наименование нашей фирмы и ИНН, мы можем выбрать, по какому тарифу будут уплачиваться страховые взносы.

Если настройка программы вызывает у вас трудности, обратитесь к нашим специалистам.

Автоматизация расчета зарплаты для сокращения ошибок в расчете зарплаты и KPI, в начислении и уплате налогов и страховых взносов

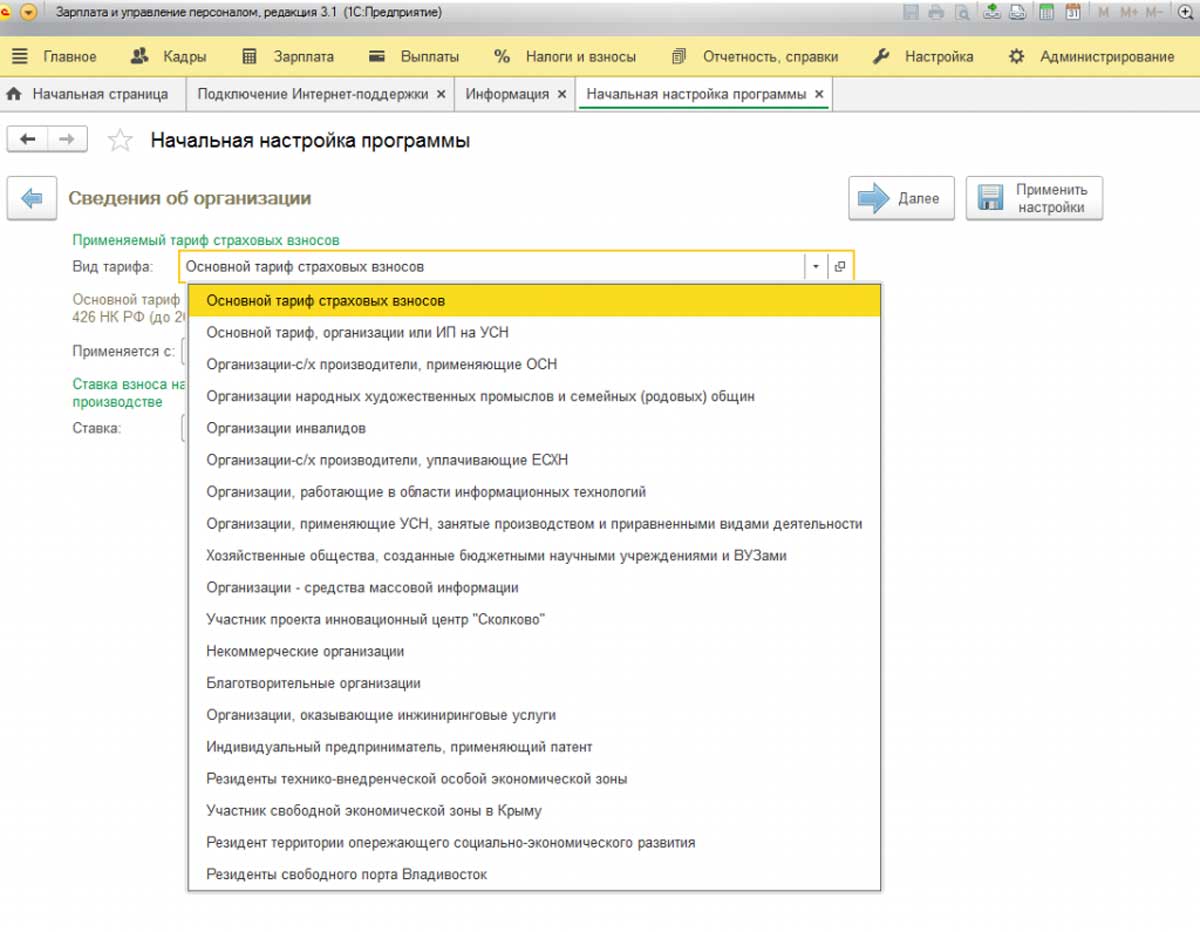

В выпадающем списке показаны виды тарифов, которые применяются в настоящее время на различных предприятиях.

Здесь нам нужно выбрать или основной тариф (Рис.3), или пониженный – соответствующий «своему» виду пониженного тарифа.

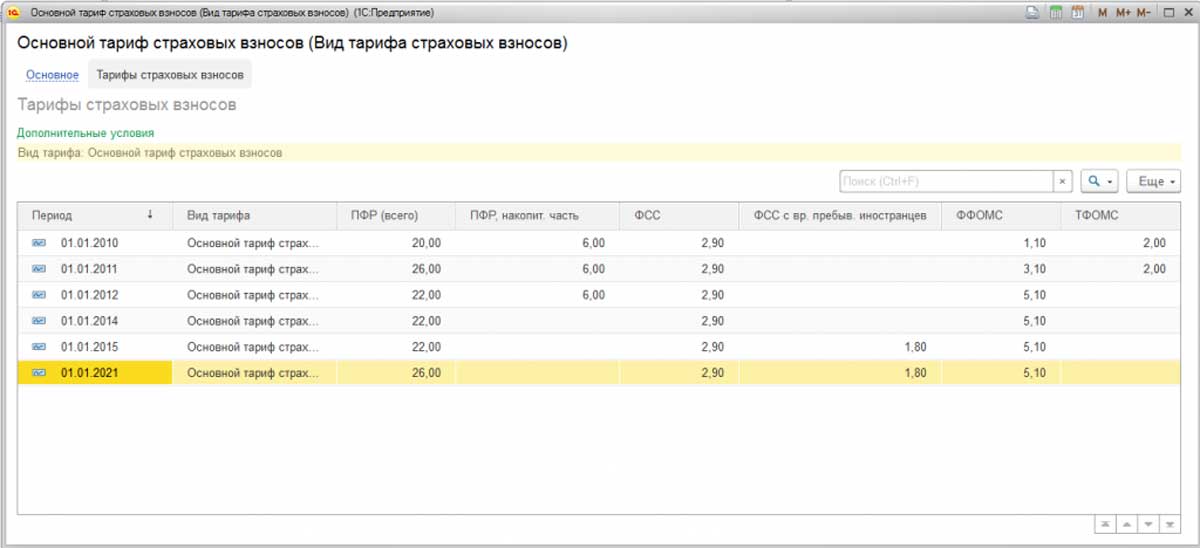

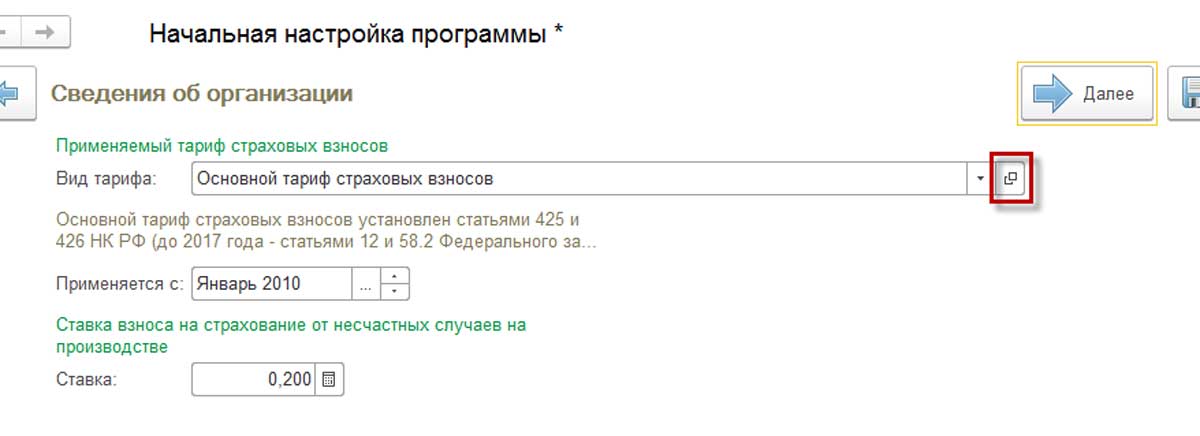

Посмотреть величину процентов взносов можно через нажатие на «Открыть».

Ниже показаны тарифы организаций на упрощенной системе налогообложения, занимающихся определенными видами деятельности.

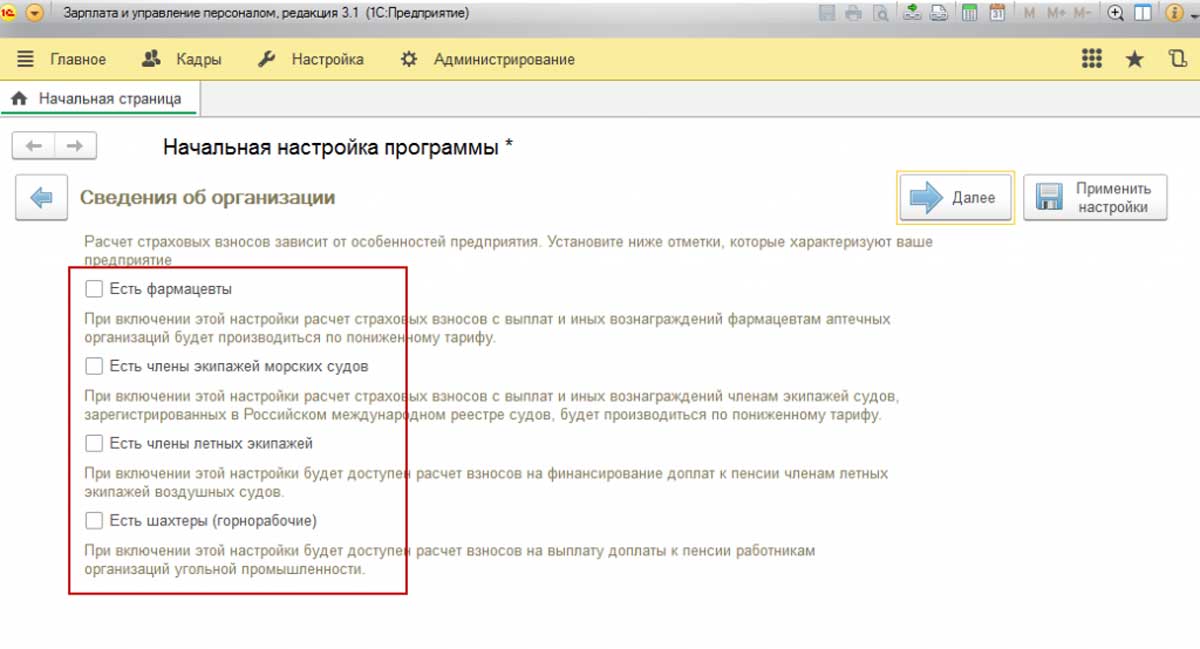

Также есть особые категории работников, занятых на вредных производствах или имеющих тяжелые условия труда. Они имеют право на досрочную пенсию, и поэтому страховые взносы с их зарплаты будут немного выше, чем с остальных категорий работающих. Наличие таких работников в нашей организации устанавливается в «Сведениях об организации».

Получить бесплатную консультацию по страховым взносам в 1С:ЗУП!

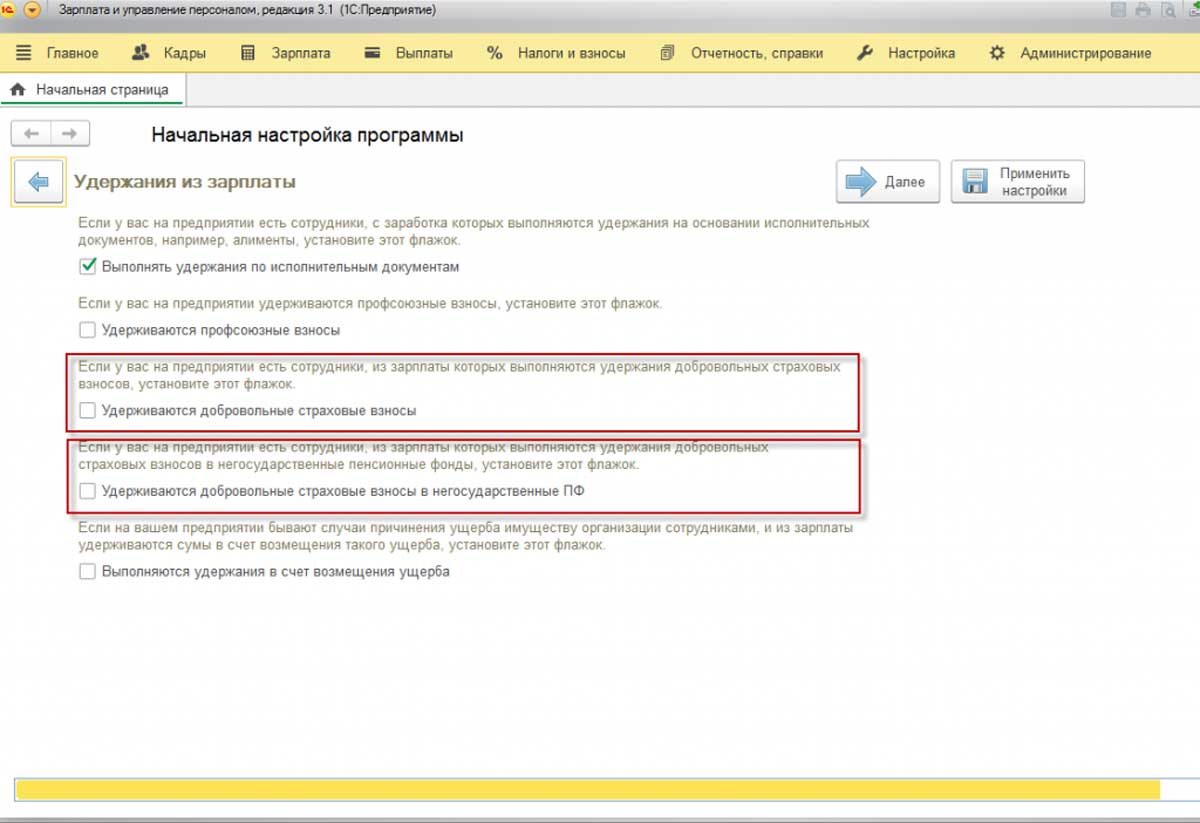

Если в нашей организации есть сотрудники, уплачивающие добровольные страховые взносы в пенсионный фонд или в негосударственные пенсионные фонды, ставим «флажки» согласно Рис.8.

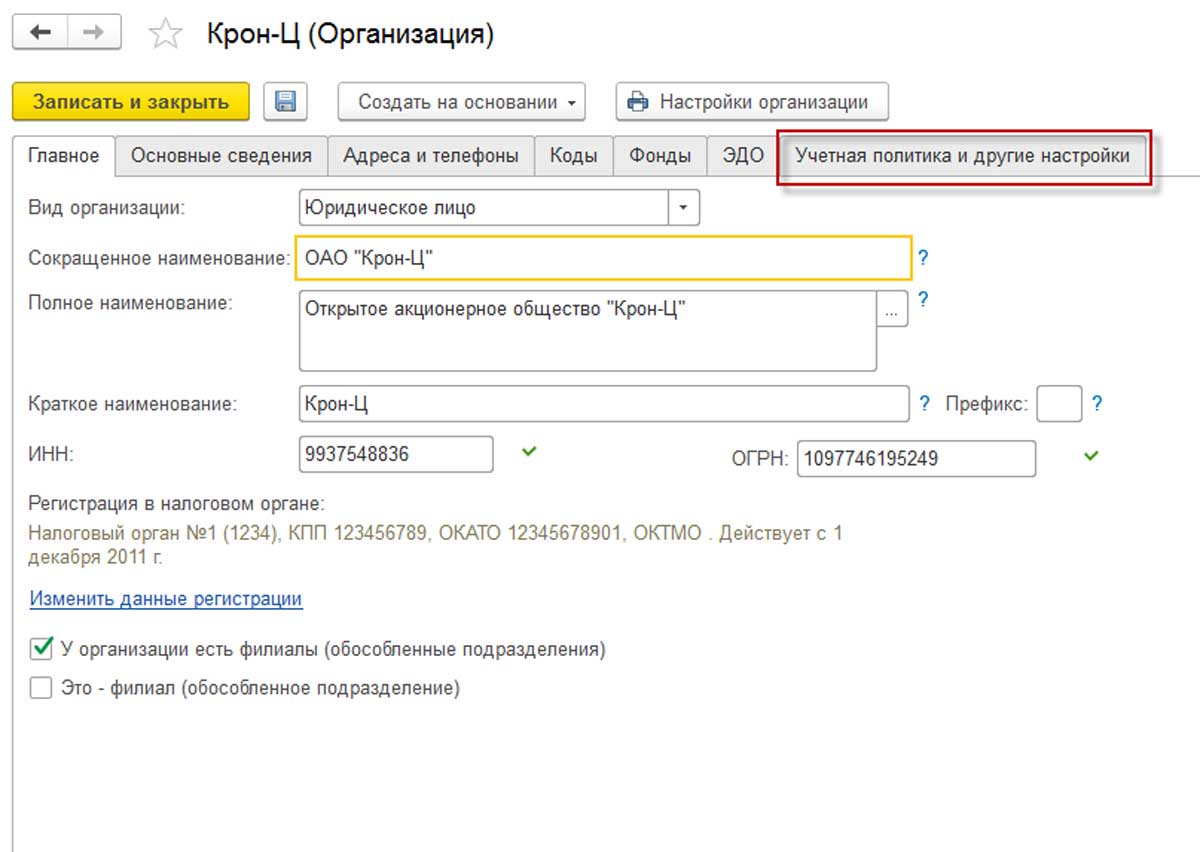

Если мы не отметили «флажками» какие-либо варианты сразу при начальной настройке программы, их можно будет настроить в реквизитах нашего предприятия или в настройках расчета зарплаты (меню «Настройка»-«Реквизиты организации», далее закладка «Учетная политика»).

Работа по определенным должностям (должностям из списка) дает право на досрочное назначение пенсии. В этом случае с работодателя страховых взносов берется больше.

Раньше наличие такой льготной пенсии обуславливалось исключительно названием должности, например, должность электрогазосварщика предполагала занятость во вредных условиях не менее 80% рабочего времени, что подразумевало само собой и досрочную пенсию. Позже ввели такую процедуру, как специальная оценка условий труда, и теперь взносы привязаны к тому, действительно ли существуют вредные условия труда по этой должности на конкретном рабочем месте. Та же должность электрогазосварщика, обеспеченная всевозможными средствами индивидуальной защиты, при этом в цехе, где работают сварщики, со стороны работодателя поддерживаются комфортные условия труда, считающиеся оптимальными или допустимыми, теперь не подразумевает вредности по должности, а значит – и досрочного выхода на пенсию.

Но если условия признаны вредными, работодатель платит взносы, за счет которых будет положена льготная пенсия. Здесь важно помнить, что при отчете в пенсионный фонд о таких взносах, надо проставлять и код условий труда, и код позиции списка. Если вам требуется помощь в настройках страховых взносов, рекомендуем ответственно подойти к данной задаче, чтобы не допускать вопросов со стороны контролирующих органов. Объяснить принцип настроек страховых взносов в 1С:ЗУП и выбрать наиболее оптимальные, вам помогут наши специалисты.

Ставка ФСС от НС и ПЗ

В зависимости от вида деятельности организации ей назначается класс профессионального риска, и фонд социального страхования устанавливает тариф взносов на страхование от несчастных случаев на производстве.

Например, ранее для фармацевтических организаций на специальных налоговых режимах применялась льгота по страховым взносам. Для применения льготы при расчете страховых взносов нужно было в настройках налогов и отчетов указать тариф и признак «Есть фармацевты», а далее повторить этот же признак в карточках выбранных должностей. Данное включение настройки по наличию фармацевтических должностей не имеет истории изменения, но многие организации оставили этот признак, а это неправильно. При отмене данной льготы следует убрать признак.

На сегодня, если организация входит в реестр субъектов среднего и малого предпринимательства, то с апреля 2020 года следует использовать пониженный тариф страховых взносов, указав это в настройках налогов и отчетов. Однако если не убрать признак «Есть фармацевты», то взносы будут рассчитываться без учета изменений. Поэтому, помимо изменения вида тарифа, через историю изменений нужно убрать признак «Есть фармацевты».

Организации, применяющие ЕНВД и занимающиеся фармацевтической деятельностью, имеют право на применение пониженных тарифов в отношении сотрудников именно фармацевтических должностей.

Чтобы это право зафиксировать в программе, надо поставить флажок в настройках учетной политики. После этого в справочнике должностей также появится возможность отметить должности, по которым взносы с работников их занимающих будут считаться по пониженному тарифу.

Для членов экипажей морских судов такой флажок устанавливается для подразделений (подразделение – это конкретное судно). Члены летных экипажей и шахтеры получают дополнительную пенсию, сверх основной. Для того чтобы профинансировать эту пенсию, работодатели платят дополнительные взносы на обязательное пенсионное страхование – 14% за членов летных экипажей, 6,7 % – за шахтеров, но опять же, не за всех, а за сотрудников определенных должностей. Поэтому ставим флажок в учетной политике, а затем в справочнике Должности (в отчете расчета по страховым взносам есть специальные таблицы, которые в этом случае заполняются).

Бесплатная

консультация

эксперта

Анна Викулина

Руководитель Центра

сопровождения 1С

Спасибо за Ваше обращение!

Специалист 1С свяжется с вами в течение 15 минут.

Расчет страховых взносов

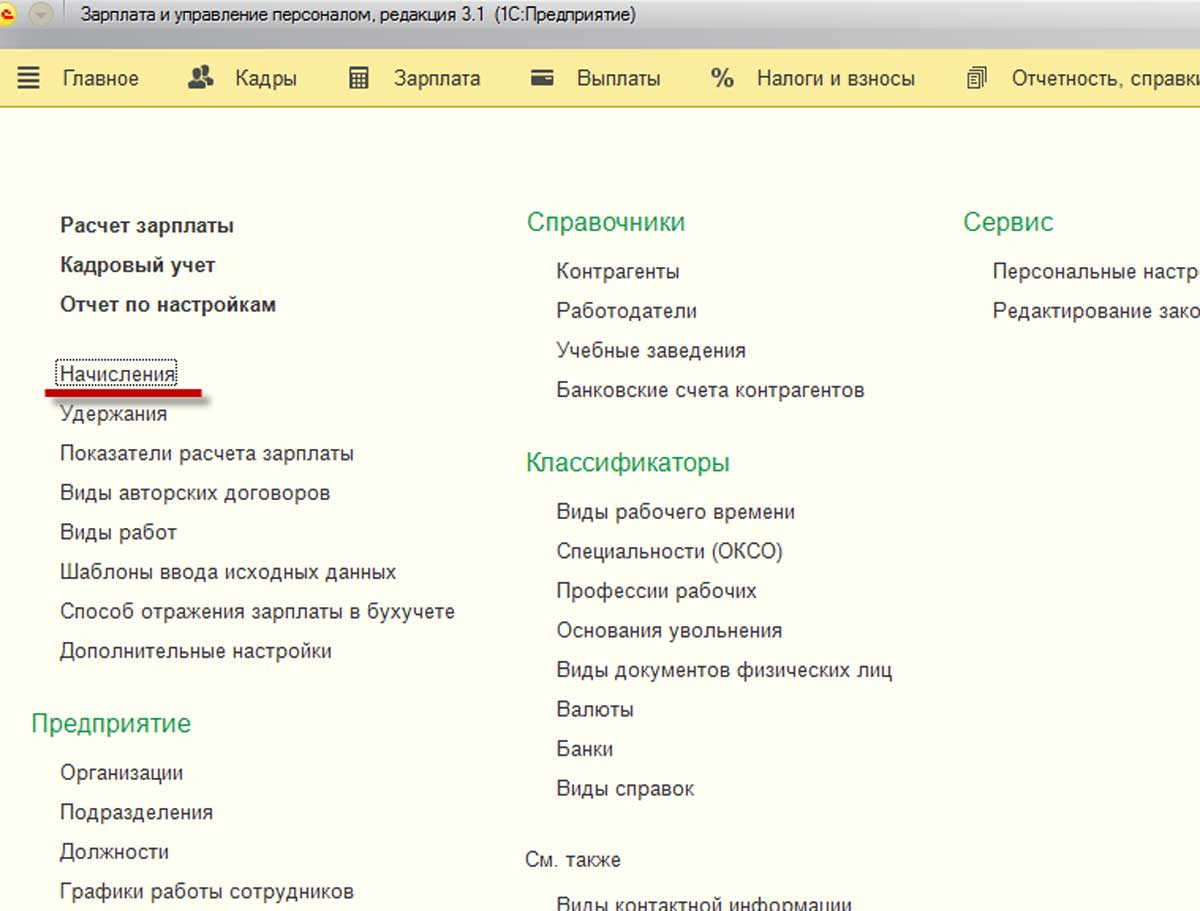

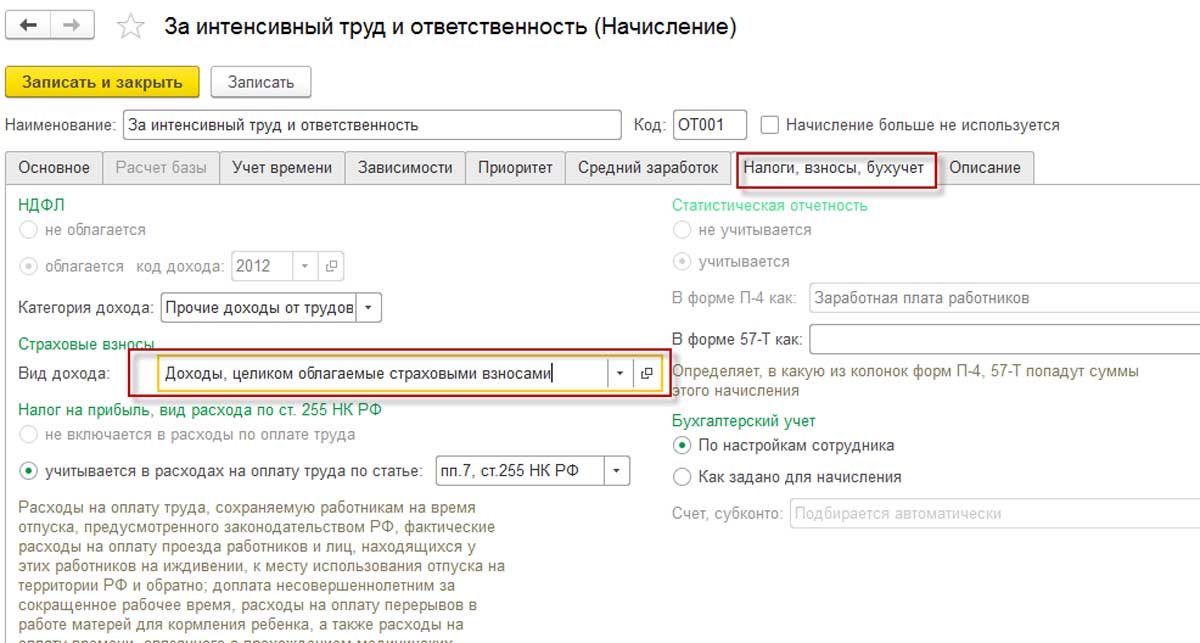

Для правильного расчета страховых взносов надо правильно классифицировать доход. Доходы работников либо являются объектами обложения страховыми взносами, либо нет. Эти варианты указываются в видах начислений.

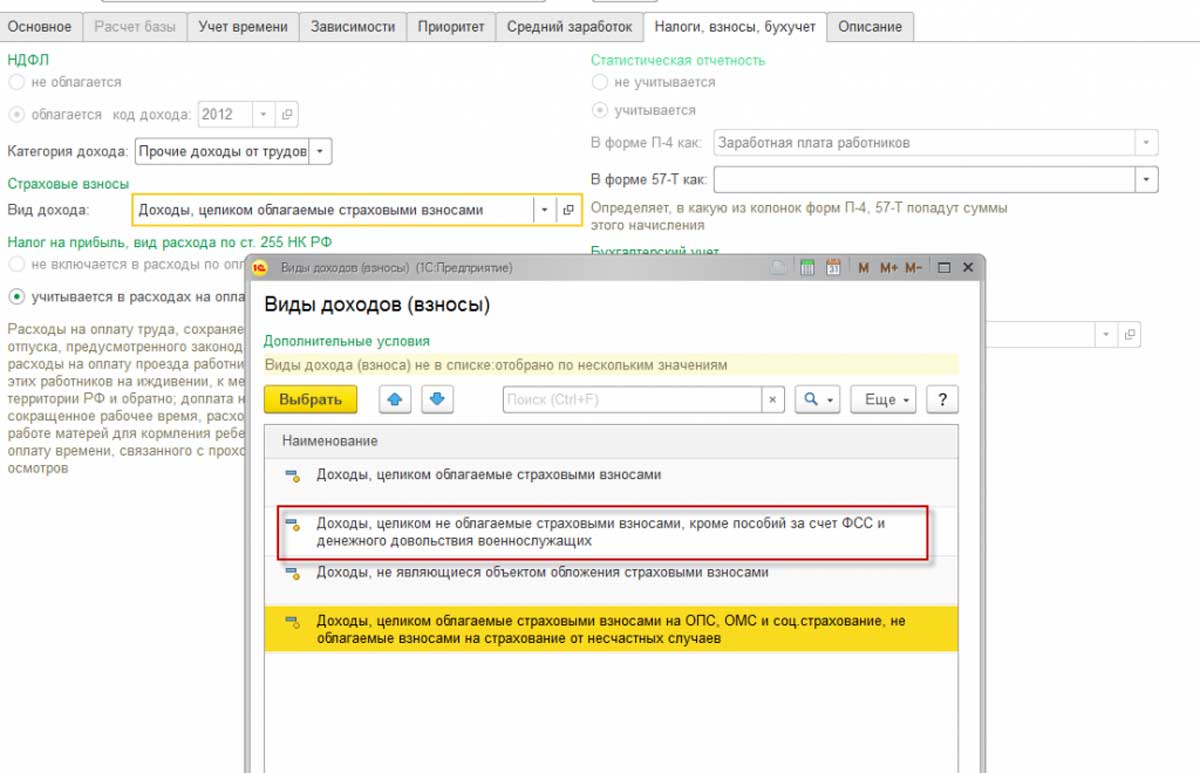

Меню «Настройка» — «Начисления», открываем интересующее нас начисление и переходим на закладку «Налоги, взносы, бухучет».

Например, объектом обложения страховыми взносами не будут выплаты по договорам ГПХ, предметом которых является переход права собственности или иных прав на имущество, а также договоров, связанных с передачей в пользование имуществом. К ним относятся договора аренды автомобиля и аренды недвижимости. У таких начислений в поле вид дохода надо выбрать вариант «Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих».

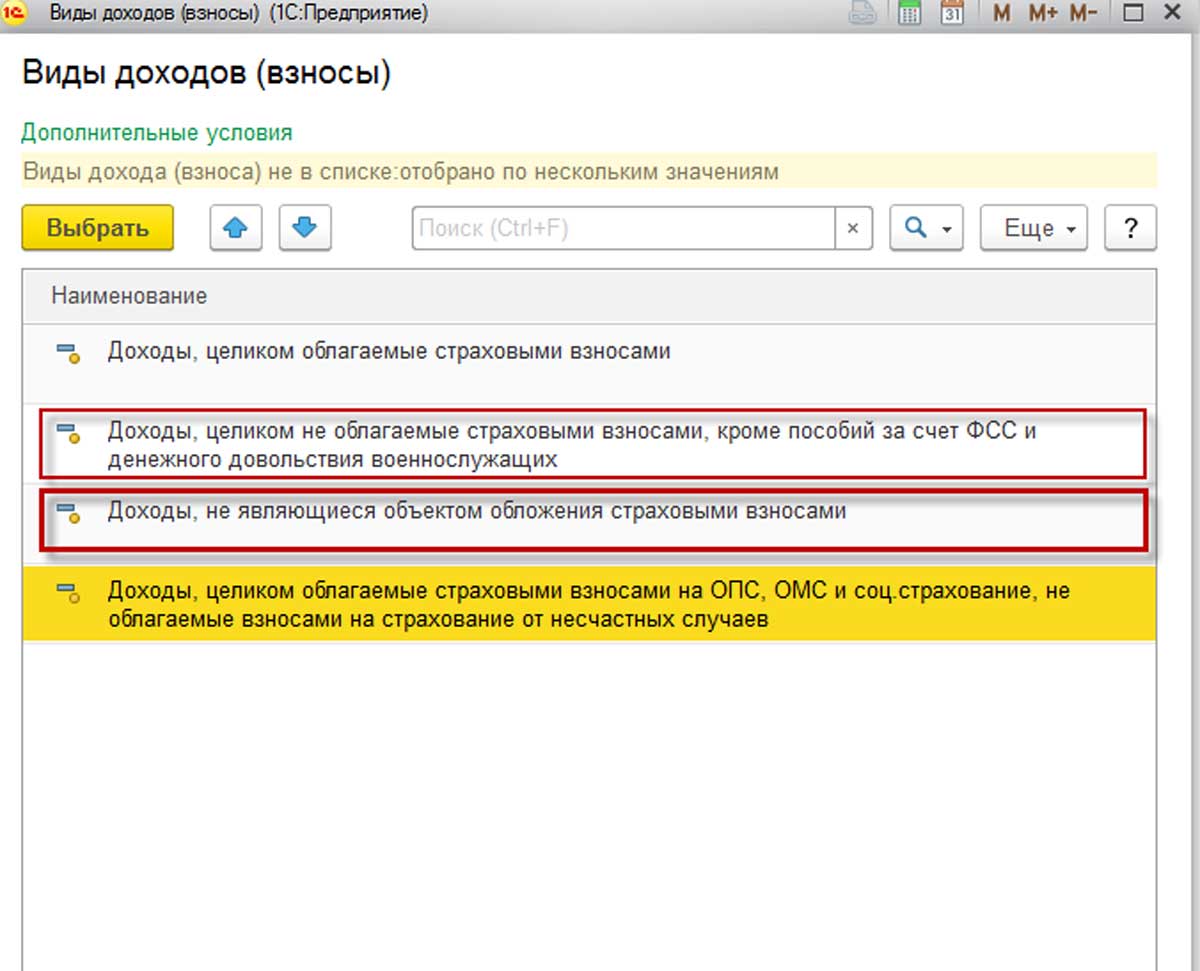

В заключение отметим, чем отличаются варианты «Доходы, не являющиеся объектом обложения страховыми взносами» и «Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих».

Вариант «Доходы, не являющиеся объектом…» – это доходы, не связанные с трудовыми отношениями, например, выплаты не сотрудникам предприятия, выплаты дивидендов. То есть начисление вообще не попадет в отчетность, ни в 4-ФСС, ни в расчет по страховым взносам.

Вариант «Доходы, целиком не облагаемые…» – это начисление, связанное с трудовыми отношениями, которое отражается в отчетности как сумма выплат «Всего», но взносы на нее не начисляются.

Бывают ситуации, когда типовые настройки страховых взносов могут не отражать потребности расчетного отдела, в таком случае наши специалисты помогут с доработками функционала 1С:ЗУП. Важно учесть, чтобы программа по прежнему легко обновлялась и сохраняла минимальную стоимость обслуживания.