Исправление ошибок в программе – сложный и трудоемкий процесс. В данной статье мы рассмотрим еще один способ исправления затрат в налоговом учете по налогу на прибыль, если они были отражены больше, чем необходимо.

Пример будет полезен для исправления ошибок, допущенных в регламентных операциях, для которых не предусмотрено штатных документов для исправления. При этом исправление ошибки:

- в бухгалтерском учете будет произведено датой обнаружения;

- в налоговом учете – датой возникновения, что позволит автоматически заполнить уточненную декларацию. При этом мы «обходим» автоматическое перепроведение всех документов с даты возникновения ошибки, т.к. граница последовательности переносится вручную.

Выявление ошибки

Организация 15 сентября 2020 выявила ошибку в расчете транспортного налога за 2019 год – был ошибочно применен повышающий коэффициент «2» на дорогостоящие авто. В результате за 2019 год:

- завышен транспортный налог, начисленная сумма составила 17 700 руб., когда правильная сумма составляет 8 850 руб. за год;

- завышены расходы в бухгалтерском учете на сумму 8 850 руб.;

- занижена налогооблагаемая база по налогу на прибыль в размере 8 850 руб.;

- образовалась недоплата по налогу на прибыль в размере 1 770 руб. (8 850 * 20%).

Условием исправления данной ошибки является то, что бухгалтер не хочет «перепроводить» декабрь месяц в уже закрытом периоде (2019 год) и не хочет исправлять данные налогового учета (НУ) в периоде обнаружения ошибки (в 2020 году), т.к. налоговый учет в 2020 году будет включать исправление этой ошибки. А этот факт не является удобным при заполнении деклараций за 2020 год – всегда надо будет помнить об этой сумме и ее вручную исключать из декларации по налогу на прибыль.

Несущественная ошибка предшествующего отчетного года, выявленная после подписания бухгалтерской отчетности, исправляется в текущем периоде в корреспонденции со счетом 91 «Прочие доходы и расходы» (п. 14 ПБУ 22/10).

Подробнее об исправлении ошибок в БУ

Поэтому исправление ошибки оформите следующим образом:

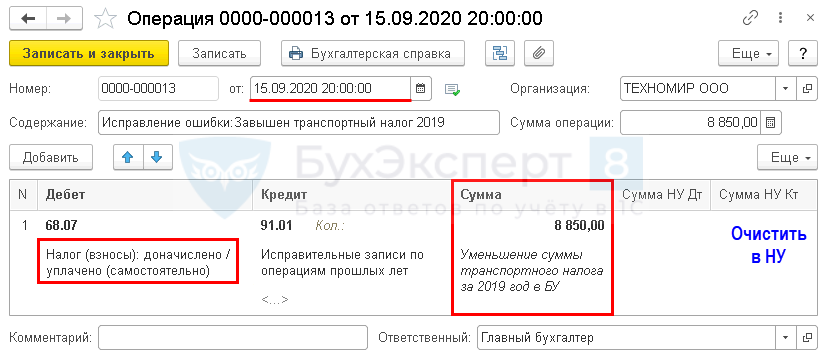

- в бухгалтерском учете данная ошибка признана несущественной, поэтому исправление сделайте датой обнаружения ошибки с помощью документа Операция, введенная вручную;

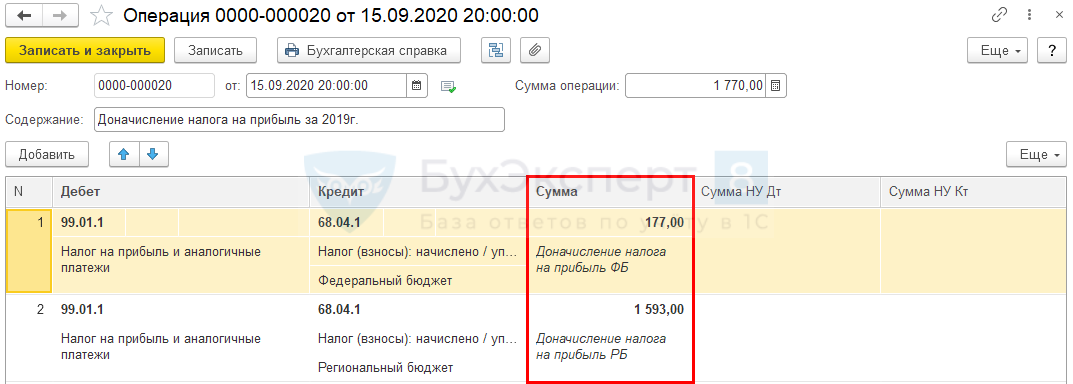

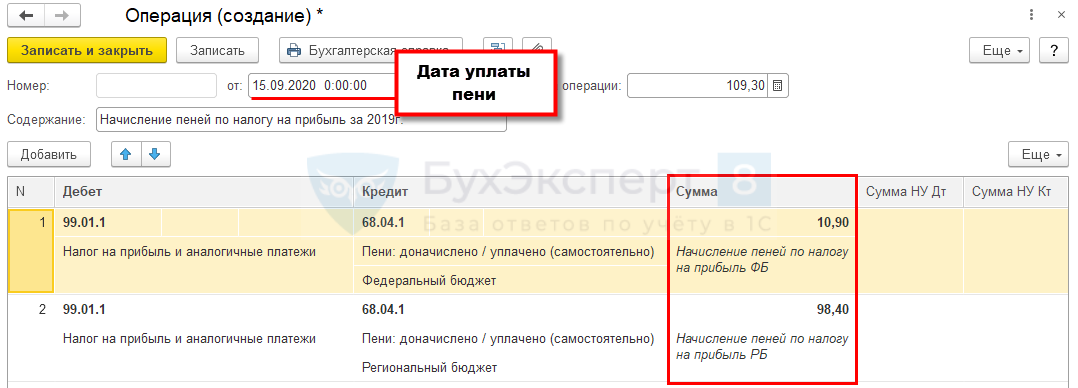

- в бухгалтерском учете доначисление налога на прибыль и пеней отразите так же датой обнаружения ошибки с помощью документа Операция, введенная вручную.

Налог

Пени

- создайте уточненную декларацию по транспортному налогу за 2019 год и данные в ней исправьте вручную.

Исправление ошибки

Рассмотрим пошаговую инструкцию исправления суммы транспортного налога в налоговом учете по налогу на прибыль.

Все нижеуказанные действия сделайте сначала на копии базы, убедитесь по финальной оборотке, что никакие другие данные не поменяются, кроме оборотов по счетам НУ 26, 90.08.1, 90.09, 99.01.1.

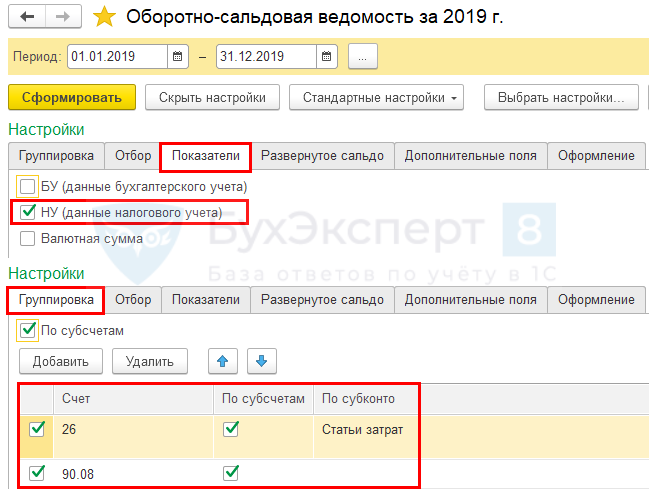

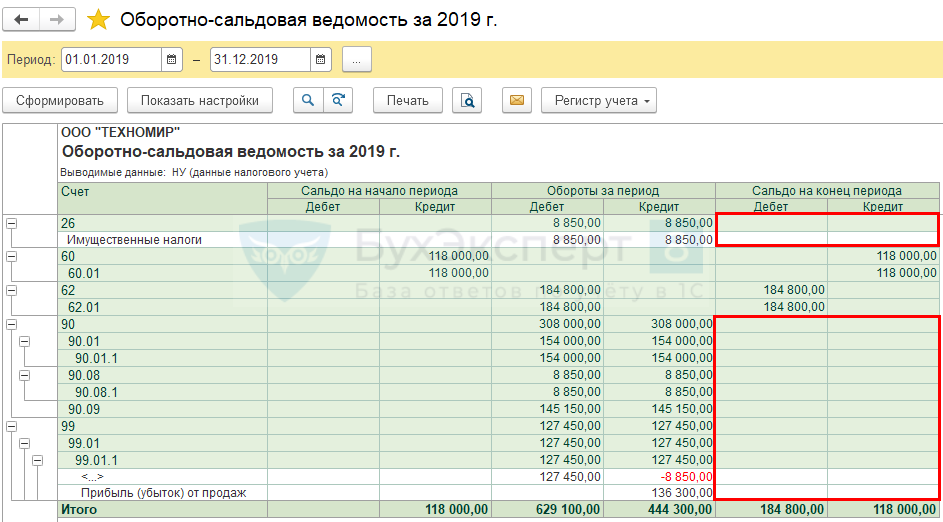

Шаг 1. Сформируйте Оборотно-сальдовую ведомость.

Сформируйте Оборотно-сальдовую ведомость (ОСВ) за 2019 в налоговом учете (Отчеты – Оборотно-сальдовая ведомость). Она нужна для сверки остатков после ручных правок.

Сначала настройте ее форму. Нажмите на кнопку Показать настройки и установите параметры — как на рисунке.

Распечатайте ОСВ и сохраните ее в электронном виде.

Шаг 2. Откройте закрытый период.

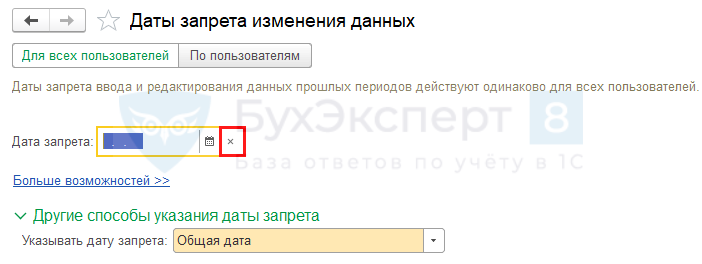

Откройте закрытый период Администрирование — Настройки пользователей и прав — Даты запрета изменения — Настроить. Снимите дату запрета редактирования — 31.12.2019.

Подробнее как установить и убрать запрет на редактирование данных

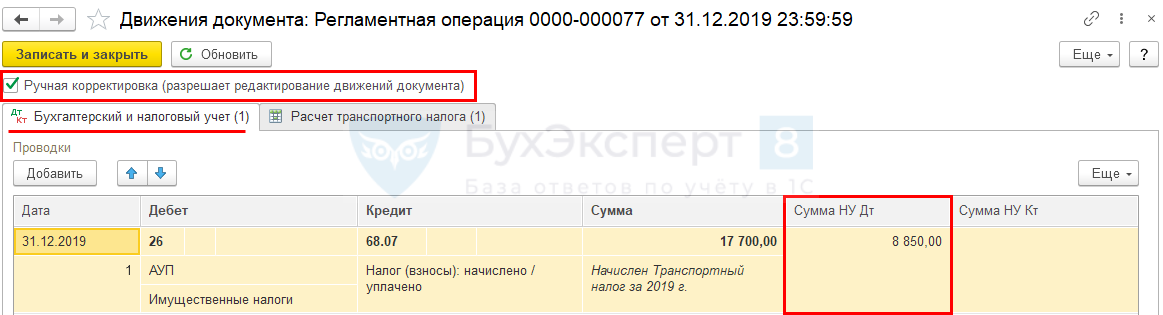

Шаг 3. Исправьте в НУ сумму в проводке по начислению транспортного налога.

Откройте операцию, которой программа осуществила начисление транспортного налога за 2019 год (Операции — Регламентные операции- Расчет транспортного налога за декабрь 2019). Нажмите на кнопку .

Установите флажок Ручная корректировка. На вкладке Бухгалтерский и налоговый в графе Сумма НУ Дт укажите правильную сумму транспортного налога за год – 8 850 руб.

Исправьте вручную сумму в проводке по начислению транспортного налога за год – только в налоговом учете! В Бухгалтерском учете и в регистре Расчет транспортного налога ничего не изменяйте.

Кнопка Записать и закрыть.

Шаг 4. Сформируйте оборотно-сальдовую ведомость по НУ.

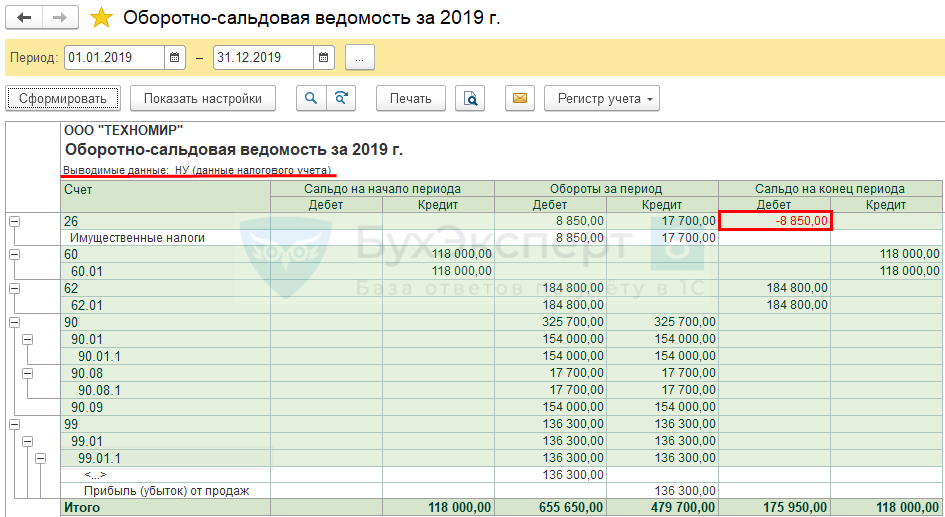

Переформируйте Оборотно-сальдовую ведомость (ОСВ) за 2019 для контроля закрытия счетов в налоговом учете (Отчеты – Оборотно-сальдовая ведомость).

Вы увидите, что в ОСВ «вылезло» красное сальдо по счету 26 по статье Имущественные налоги.

Теперь «уберите» красное сальдо, для этого по цепочке «закрытия года» осуществите и закрытие 90х счетов.

Шаг 5. Закрытие сальдо по счету 26 и 90м счетам в НУ.

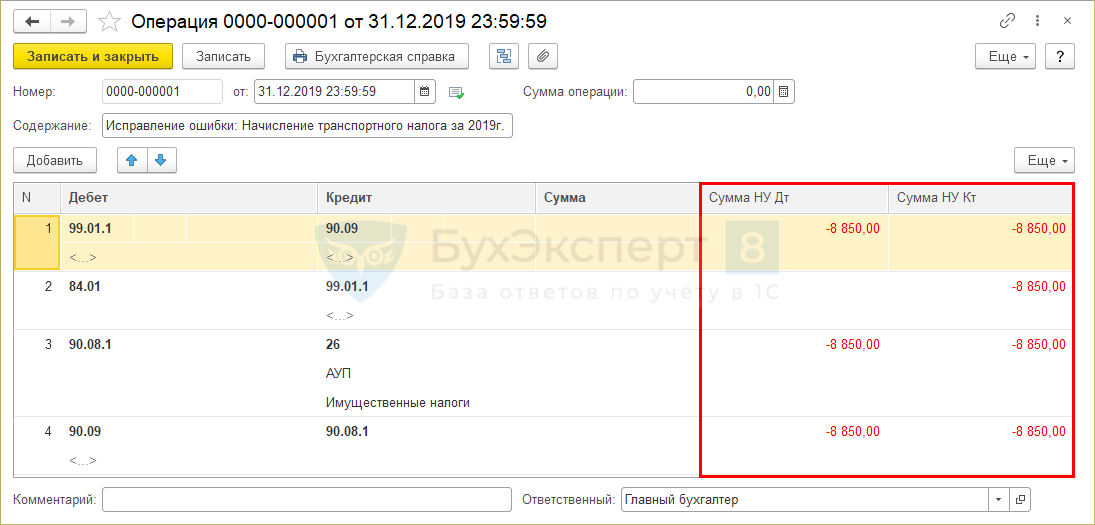

Эту операцию осуществляем с помощью документа Операция, введенная вручную, в котором вручную закрывается образовавшееся сальдо по счетам налогового учета:

- сначала по счету 26;

- потом по цепочке счета: 90.08.1, 90.09, 99.01.1

Обратите внимание, что данную операцию придется формировать вручную, т.к. мы принципиально не хотим автоматического перепроведения операций за декабрь 2019.

В документе сторнируются суммы только в налоговом учете. В бухгалтерском учете, т.е. в графе Сумма, ничего не указывайте. Дата документа – 31.12.2019.

Проводки, которые указаны в документе, будут такие, если по итогам 2019 образовалась прибыль в налоговом учете.

Шаг 6. Проверьте сальдо по счетам в НУ.

Переформируйте Оборотно-сальдовую ведомость (ОСВ) за 2019. Теперь остатков по счету 26, 90, 99 не должно быть.

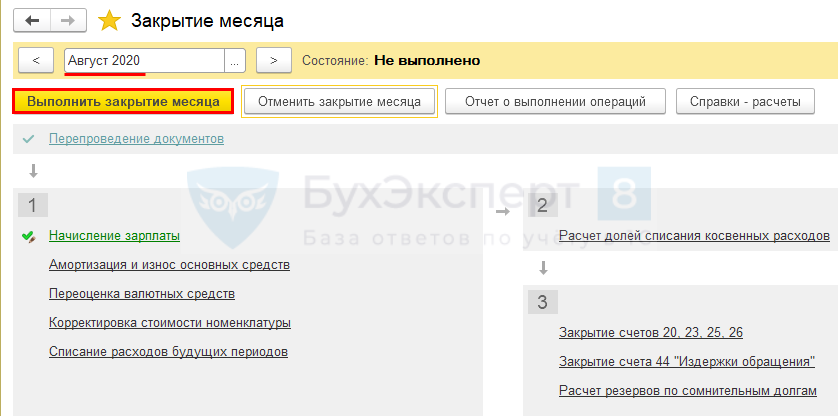

Шаг 7. Перенесите границу последовательности вручную.

На этом шаге необходимо осуществить закрытие декабря, без перепроведения документов, т.е. перенести границу последовательности вручную на тот месяц, который был закрыт последним до внесения правок.

Откройте процедуру Закрытия месяца за месяц, следующий за закрытым в базе месяцем (Операции – Закрытие месяца).

В нашем примере последний месяц за который мы проводили закрытие месяца был Июль 2019, поэтому выбираем Август 2020.

Нажмите на кнопку Выполнить закрытие месяца.

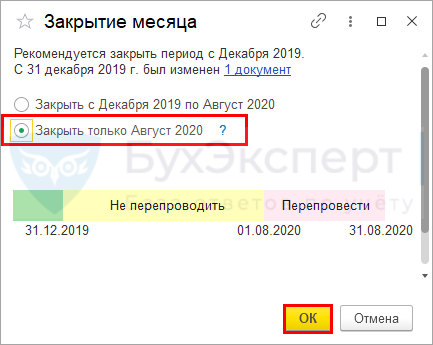

В нашем примере устанавливаем флажок Закрыть только Август 2020, т.е. первый месяц в вашем незакрытом периоде.

По рисунку видно, что при такой установке флажка программа не перепроведет документы с 31.12.2019 по 01.08.2020, — что нам и требуется. А документы перепроведутся только за август 2020 – период, который ранее не был закрыт.

Данный перенос границы вручную вам советуем производить в очень крайних случаях. Когда вы уверенны в тех данных, что вы вводите и что это не повлияет уже на сданную отчетность.

Подробнее про нюансы переноса границы последовательности вручную

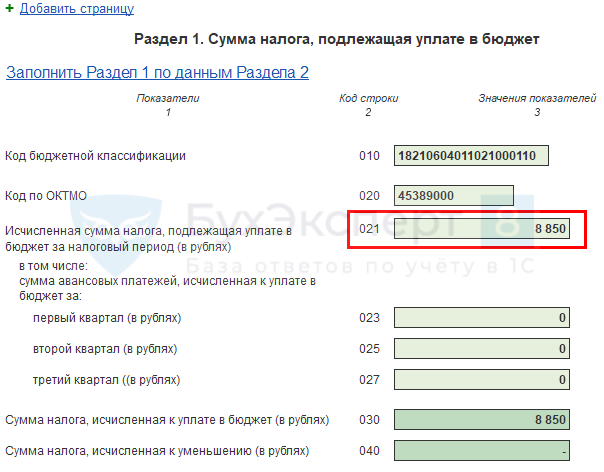

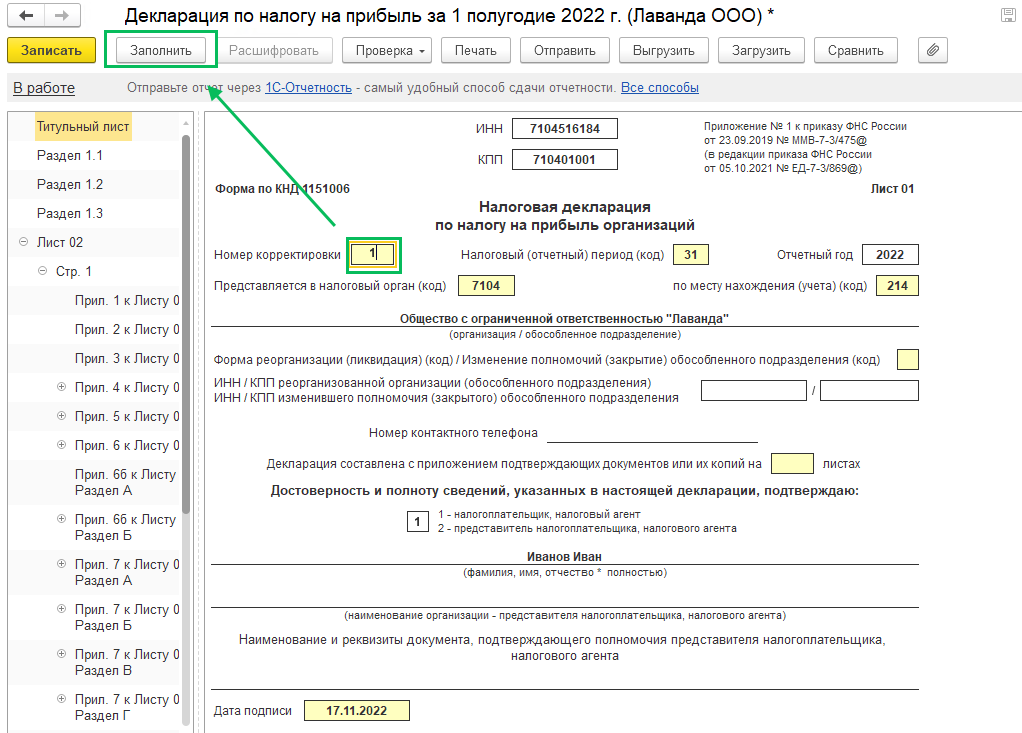

Шаг 7. Сформируйте уточненную декларацию по налогу на прибыль.

Прежде чем подавать уточненную декларацию, доплатите налог в бюджет, а также начислите и уплатите пени, иначе Организацию будет ожидать штраф в размере 20% от неуплаченной суммы налога (п. 4 ст. 81 НК РФ, п. 1 ст. 122 НК РФ).

Налогоплательщик обязан подать уточненную декларацию за период, в котором была допущена ошибка. В нашем примере за IV квартал 2019.

В программе данные налогового учета подкорректированы вручную датой возникновения ошибки. Если исправления в НУ сделаны корректно, то уточненная декларация по налогу на прибыль заполнится автоматически.

В титульном листе PDF укажите:

- Номер корректировки – 1, номер уточненной декларации по порядку.

- Налоговый (отчетный) период (код) – 34 «год», код периода, за который представляется уточненная декларация.

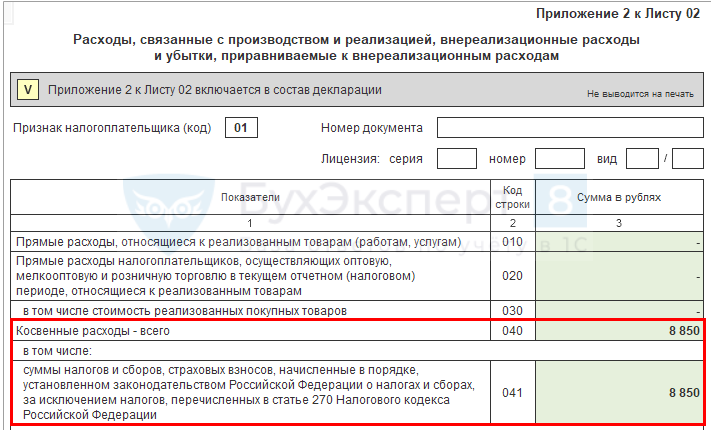

В Приложении 2 к Листу 02 по стр. 041 будет указана сумма транспортного налога правильно.

И соответственно сумма налога на прибыль на Листе 02 по стр. 180 «Сумма исчисленного налога, всего» должна быть указана больше на сумму доначисленного налога. В нашем примере на 1 770 руб.

См. также:

- Порядок исправления ошибок в БУ

- Порядок исправления ошибок в НУ

- Порядок исправления ошибок в 1С

- Документ Операция, введенная вручную вид операции Сторно документа

- Завышены расходы по услугам поставщика текущего года

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Как пользователю исправить собственные ошибки прошлых лет, допущенные в бухгалтерском и налоговом учете по налогу на прибыль, рассказывают эксперты 1С.

Для упрощения учета по налогу на прибыль в программе «1С:Бухгалтерия 8» редакции 3.0 реализован следующий механизм исправления ошибок прошлых лет, связанных с отражением поступления товаров (работ, услуг). Если ошибки (искажения):

- привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся за прошлый налоговый период;

- не привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся в текущем налоговом периоде.

Если налогоплательщик все-таки захочет воспользоваться своим правом и представить в налоговый орган уточненную налоговую декларацию по налогу на прибыль за прошлый период (в случае, когда ошибки (искажения) не привели к занижению суммы налога), то пользователю придется скорректировать данные налогового учета вручную.

Пример 1

Техническая ошибка, допущенная в учете ООО «Новый интерьер» и описанная в Примере 1, обнаружена после представления налоговой декларации по налогу на прибыль за 2015 год и после подписания бухгалтерской отчетности за 2015 год. Организация вносит необходимые изменения в данные бухгалтерского и налогового учета и представляет в налоговый орган уточненные налоговые декларации: по НДС — за III квартал 2015 года;

Для исправления ошибок по завышению затрат прошлого налогового периода также используется документ Корректировка поступления с видом операции Исправление в первичных документах. Отличие заключается в том, что дата документа основания и дата корректировочного документа относятся к разным годам: в поле от документаКорректировка поступления укажем дату: 29.02.2016. После этого форма документа Корректировка поступления на закладке Главное видоизменяется: в области реквизитов Отражение доходов и расходов вместо переключателей появляется поле Статья прочих доходов и расходов:. В этом поле нужно указать нужную статью — Прибыль (убыток прошлых лет), выбрав ее из справочника Прочие доходы и расходы.

Обращаем внимание, если в учетной системе для организации ООО «Новый интерьер» установлена дата запрета изменения данных «закрытого» периода (т. е. периода, по которому представлена отчетность в контролирующие органы — например, 31.12.2015), при попытке провести документ на экран будет выведено сообщение о невозможности изменения данных в запрещенном периоде. Это происходит потому, что документ Корректировка поступления в описываемой ситуации вносит изменения в данные налогового учета (по налогу на прибыль) за прошлый налоговый период (за сентябрь 2015 года). Чтобы провести документ Корректировка поступления дату запрета изменения данных придется временно снять.

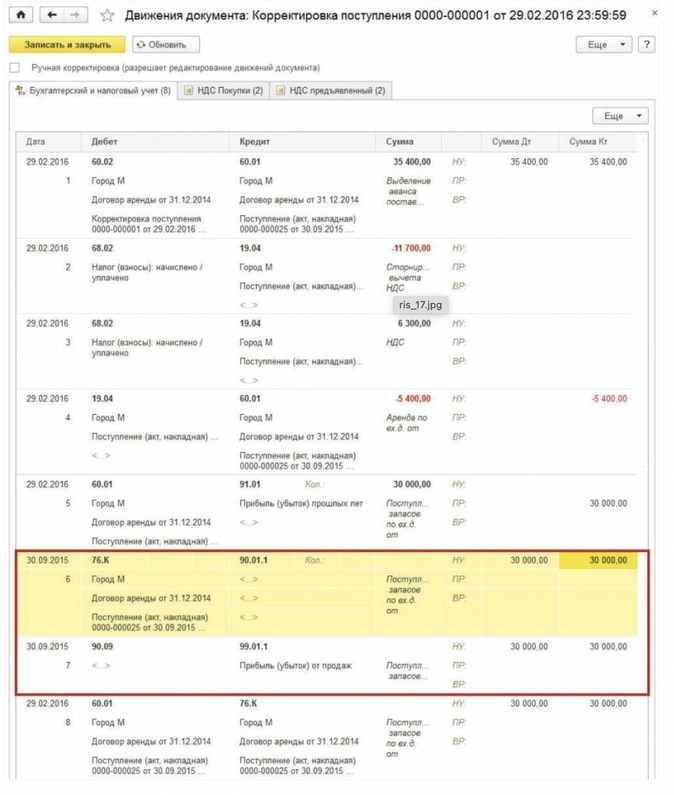

После проведения документа Корректировка поступления сформируются бухгалтерские проводки и записи в специальных ресурсах для целей налогового учета по налогу на прибыль (рис. 1).

Рис. 1. Результат проведения документа «Корректировка поступления»

Помимо записей в регистр бухгалтерии вводятся корректирующие записи в регистры накопления НДС предъявленный и НДС покупки. Все записи, относящиеся к корректировке НДС за III квартал, не отличаются от записей в Примере 1 в статье «Исправление ошибки отчетного года в 1С:Бухгалтерии 8», так как в части НДС в данном примере порядок исправления не отличается. Рассмотрим подробнее, как исправляются ошибки прошлых лет в бухгалтерском учете и налоговом учете по налогу на прибыль.

Согласно пункту 14 ПБУ 22/2010 прибыль, возникшая в результате уменьшения завышенной стоимости аренды в сумме 30 000 руб., в бухгалтерском учете отражается в составе прочих доходов текущего периода (исправляется записью по кредиту счета 91.01 «Прочие доходы» в феврале 2016 года).

В налоговом учете в соответствии с пунктом 1 статьи 54 НК РФ завышенная стоимость аренды должна увеличить налоговую базу за период, в котором была совершена указанная ошибка (искажение). Поэтому сумма 30 000 руб. отражается в составе доходов от реализации и формирует финансовый результат записями, датированными сентябрем 2015 года.

Для учета результата корректировки расчетов с контрагентами (если такая корректировка выполняется после завершения отчетного периода) в программе служит счет 76.К «Корректировка расчетов прошлого периода». На счете 76.К отражается задолженность по расчетам с контрагентами, начиная с даты операции, которая подлежит корректировке, по дату корректирующей операции (в нашем примере с сентября 2015 года по февраль 2016 года).

Обращаем внимание, что запись Сумма НУ ДТ 76.К Сумма НУ КТ 90.01.1 — это условная проводка, которая служит лишь для корректировки налоговой базы в сторону увеличения и правильного исчисления налога на прибыль.

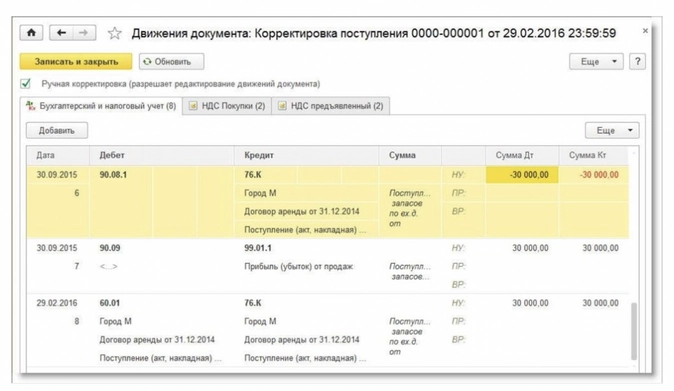

В нашем примере налоговая база увеличилась не за счет увеличения доходов от реализации, а за счет уменьшения косвенных расходов. Доходы и расходы в уточненной декларации должны быть отражены корректно, поэтому пользователь может выбрать один из следующих вариантов:

- вручную скорректировать показатели в Приложении № 1 и Приложении № 2 к Листу 02 уточненной декларации по прибыли за 9 месяцев и за 2015 год (уменьшить доходы от реализации и одновременно уменьшить косвенные расходы на 30 000 руб.);

- вручную скорректировать корреспонденцию счетов для целей налогового учета как показано на рисунке 2.

Рис. 2. Корректировка проводки

Поскольку после внесенных изменений финансовый результат за 2015 год в налоговом учете изменился, в декабре 2015 года нужно повторно выполнить регламентную операцию Реформация баланса, входящую в состав обработки Закрытие месяца.

Теперь при автоматическом заполнении отчетности скорректированные данные налогового учета попадут, как в уточненную декларацию по прибыли за 9 месяцев 2015 года, так и в уточненную декларацию по налогу на прибыль организаций за 2015 год.

При этом у пользователя неизбежно возникают вопросы, которые непосредственно связаны с бухгалтерским учетом:

- как скорректировать сальдо расчетов с бюджетом по налогу на прибыль, которое изменится после доплаты суммы налога?

- почему после корректировки прошлого периода не выполняется ключевое соотношение БУ = НУ + ПР + ВР?

Для дополнительного начисления налога на прибыль с увеличения налоговой базы, которое произошло в результате внесенных в налоговый учет исправлений, в периоде обнаружения ошибки (в феврале 2016 года) в программу нужно ввести бухгалтерскую запись с помощью Операции, введенной вручную:

Дебет 99.02.1 Кредит 68.04.2

- на сумму 6 000 руб.

Одновременно с этим нужно распределить налог к уплате по уровням бюджета:

Дебет 68.04.2 Кредит 68.04.1 со вторым субконто Федеральный бюджет

- на сумму 600 руб.;

Дебет 68.04.2 Кредит 68.04.1 со вторым субконто Региональный бюджет

- на сумму 5 400 руб.

Что касается равенства БУ = НУ + ПР + ВР, действительно, после корректировки прошлого периода оно не выполняется. Отчет Анализ состояния налогового учета по налогу на прибыль (раздел Отчеты) за 2015 год также будет иллюстрировать, что правило Оценка стоимости по данным бухгалтерского учета = Оценка стоимости по данным налогового учета + Постоянные и временные разницы не выполняется для разделов Налог и Доходы. Такая ситуация возникает в связи с разночтением в законодательстве по бухгалтерскому и налоговому учету и в данном случае не является ошибкой.

Согласно пункту 1 статьи 81 НК РФ исправление ошибки, которая привела к занижению налоговой базы, должно быть отражено в периоде отражения исходной операции, а в бухгалтерском учете исправление ошибки прошлых лет вносится текущим периодом. Постоянные и временные разницы — это понятия, относящиеся к бухгалтерскому учету («Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02», утв. приказом Минфина России от 19.11.2002 № 114н). Нет оснований для признания разниц в прошлом периоде, до внесения исправительной записи в бухгалтерском учете.

После отражения в бухгалтерском учете исправления ошибки в периоде обнаружения, финансовый результат за 2016 год, рассчитанный по данным бухгалтерского и налогового учета, будет отличаться на сумму исправления ошибки — в бухгалтерском учете прибыль будет больше. Поэтому в результате проведения документа Корректировка поступленияформируется постоянная разница на сумму исправленной ошибки (см. рис. 3). После выполнения регламентной операции Расчет налога на прибыль в феврале 2016 года будет признан постоянный налоговый актив (ПНА).

Источник: http://www.buh.ru

Как исправить ошибку, ведущую к занижению налоговой базы 1С БП 3.0

Как в 1С исправить ошибку в НУ, если она привела к занижению налога на прибыль?

В случае занижения налоговой базы налогоплательщик обязан исправить данную ошибку в периоде возникновения, доплатить налоги и пени и подать уточненную декларацию по налогу на прибыль за период возникновения ошибки.

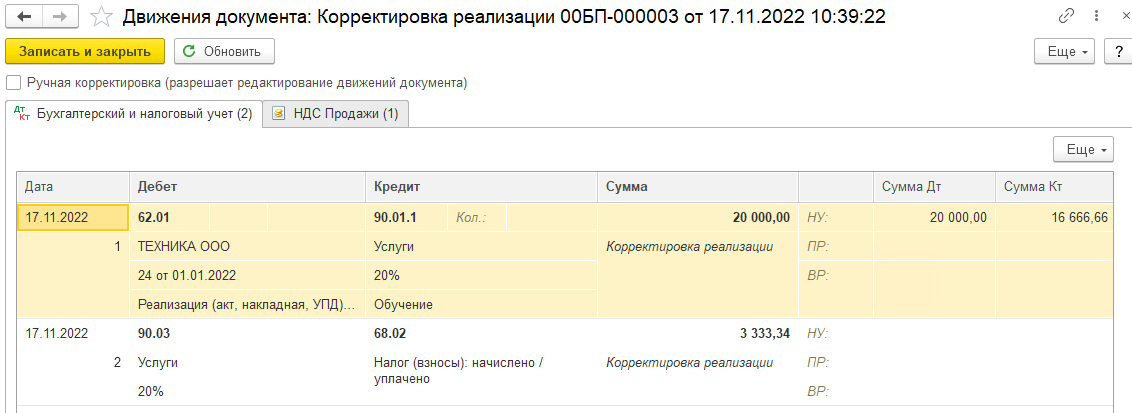

К сожалению, при создании документа Корректировка реализации (раздел Продажи), программа делает исправления по НУ в текущем периоде. А это не верно, так как исправления должны вноситься в период возникновения ошибки, в случае занижения нами налоговой базы.

Как же правильно отразить исправление в НУ ошибки, которая привела к занижению налога на прибыль в прошлых периодах?

Предлагаем два варианта:

Для отработки этого варианта исправления мы внесем изменения в прошлый период, соответственно он должен быть открыть для редактирования. Рекомендуем проверить и при необходимости снять/передвинуть Дату запрета изменений

(Администрирование – Настройка пользователей и прав – Даты запрета изменений)

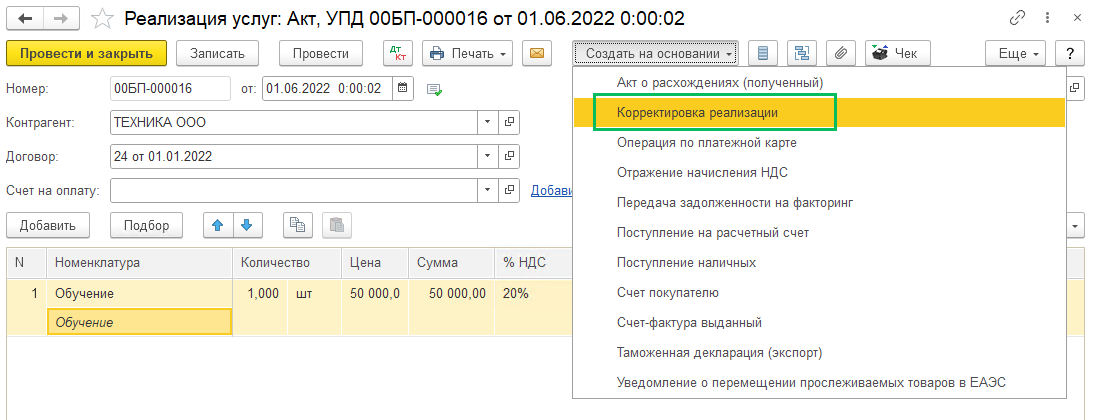

Создаем документ Корректировка реализации, можно создать его на основании документа Реализация (акт, накладная, УПД).

В шапке документа указываем следующие значения:

Вид операции – Исправление в первичных документах

Дата корректировки – текущая

Основание – документ реализации, в котором была допущена ошибка

Отражать корректировку – Во всех разделах учета

Если вы создали документ Корректировка долга на основании документа Реализация, то табличная част заполнится автоматически. Вам необходимо внести исправления в значения «после изменения«. В рассматриваемом случае была исправлена цена (в исходной накладной цена была ниже, чем должна быть)

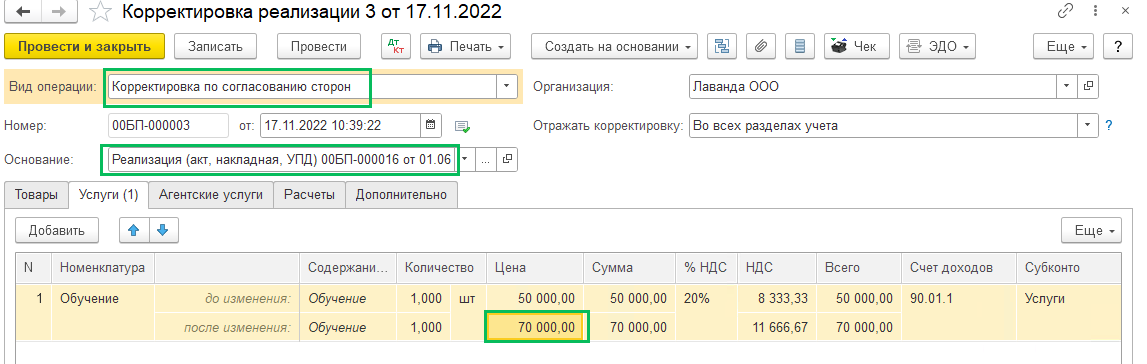

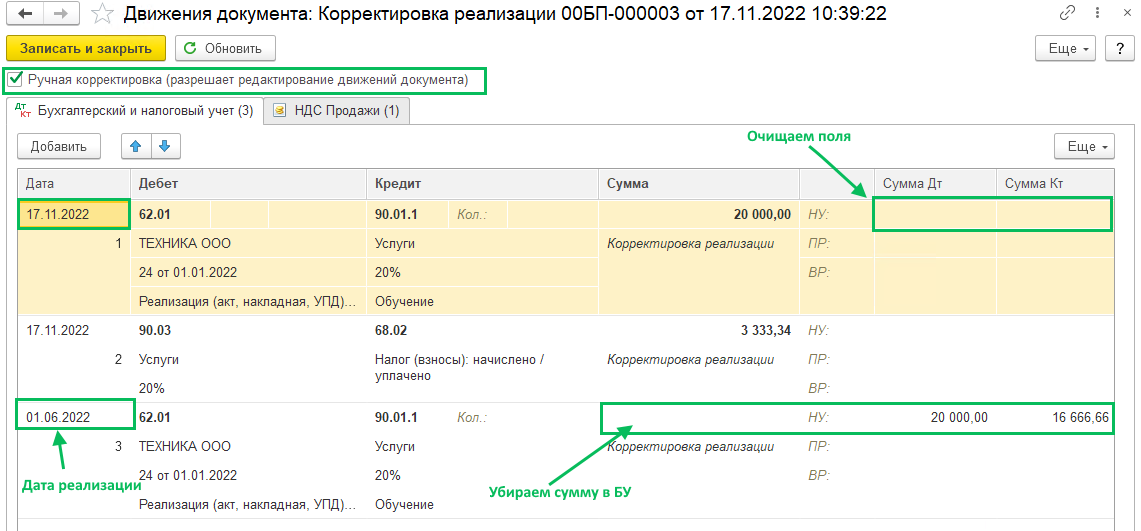

Сформировались проводки на дату документа Корректировка реализации, но как мы выше писали, это не верно в отношении ошибок, занижающих налоговую базу. Поэтому установите галку Ручная корректировка

и измените дату проводки по НУ на дату возникновения ошибки (дату документа Реализация).

Обращаем внимание, что по БУ все остается как есть. Поэтому если в проводке есть и БУ, и НУ, то скопируйте ее (правой кнопкой мыши – Скопировать), удалите из нее данные по БУ и поменяйте дату на дату реализации. А в исходной проводке на дату корректировки очистите поля с суммами по НУ. Записать и закрыть.

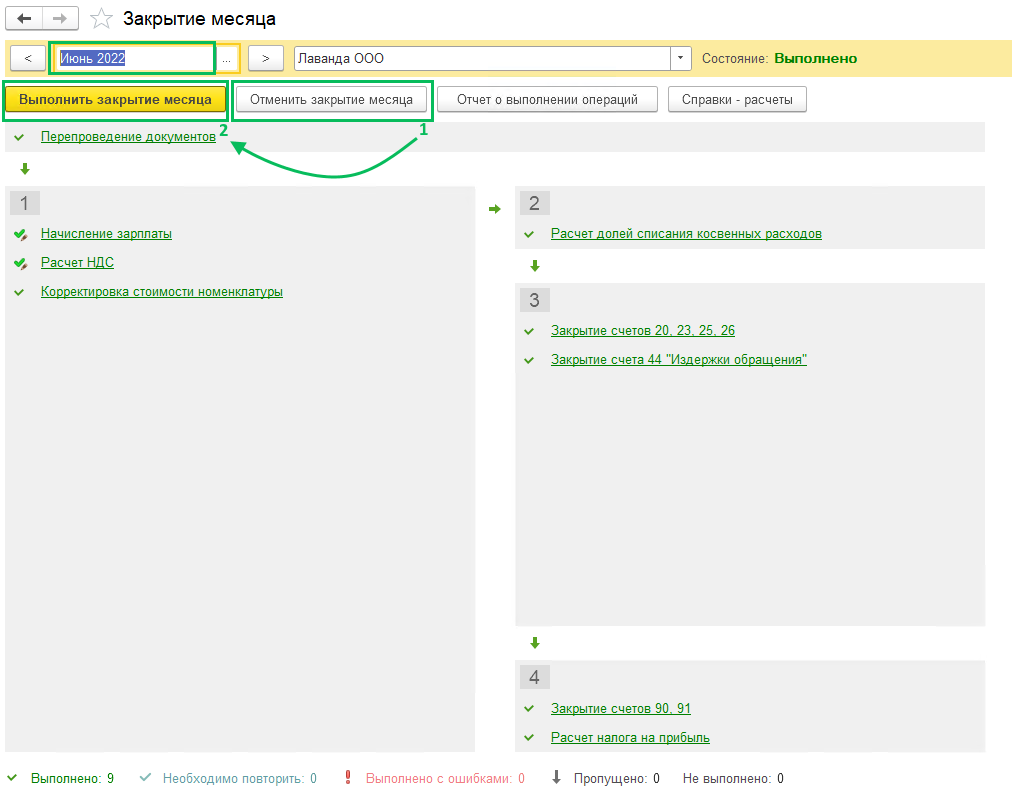

Далее проведите операции Закрытия месяца (раздел Операции), чтобы налог на прибыль пересчитался. Перейдите в закрытие месяца, в котором была ошибка (месяц реализации), нажмите кнопку Отменить закрытие месяца, а после этого нажмите Выполнить закрытие месяца.

Сформируйте уточненную декларацию по налогу на прибыль за период возникновения ошибки (Отчеты – Регламентированные отчеты). На титульном листе обязательно поставьте Номер корректировки. Заполнение декларации происходит по кнопке Заполнить.

Отправить отчет непосредственно из 1С можно с помощью сервиса 1С-Отчетность по кнопке Отправить.

2. Ручное заполнение уточненной декларации по налогу на прибыль

Вариант для тех пользователей, кто не готов раскрывать прошлые периоды и переделывать процедуру закрытия месяца.

В таком случае вы создаете документ Корректировка реализации, как это было описано выше, но не вносите ручные корректировки в проводки по документу. Будут следующие проводки:

Сформируйте уточненную декларацию по налогу на прибыль за период возникновения ошибки (Отчеты – Регламентированные отчеты). На титульном листе обязательно поставьте Номер корректировки. Заполнение декларации происходит вручную. Отправить отчет непосредственно из 1С можно с помощью сервиса 1С-Отчетность

по кнопке Отправить.

(Рейтинг:

5 ,

Голосов: 1 )

Материалы по теме

В этой статье мы расскажем о том, как в «1С:Бухгалтерии 8» сформировать операцию вручную по корректировке зачета ЕНП в счет уплаты пеней, штрафов по налогам (сборам, взносам).

Уведомление для налоговой по ЕНП в программе «1С:ЗУП»

Как в «1С:Бухгалтерии 8» (ред. 3.0) сформировать операцию вручную по корректировке зачета ЕНП (пени, штрафы)?

С 01.01.2023 налоги, сборы, взносы, а также пени и штрафы по ним уплачиваются по новым правилам — в качестве единого налогового платежа на единый налоговый счет. Большинство операций по переносу на ЕНС задолженности по начисленным налогам, сборам, взносам, а также по зачету ЕНП в счет уплаты налогов, сборов, взносов выполняется в программе автоматически с помощью документов «Уведомление об исчисленных суммах налогов» или «Операция по ЕНС» и регламентной операции «Зачет аванса по единому налоговому счету».

Возвращаем излишне уплаченные налоги, которые не входят в ЕНП

Документ Операция по ЕНС с видом Пени, штрафы используется для корректировки зачета ЕНП в счет уплаты пеней, штрафов по налогам, если автоматически выполненный регламентной операцией «Зачет аванса по единому налоговому счету» зачет ЕНП не совпал с зачетом ФНС (Раздел: Операции – Операции по счету).

1. По кнопке «Операция» выберите вид операции «Пени, штрафы (погашение)».

2. По кнопке «Добавить» или «Заполнить» заполните табличную часть документа. В колонке «Вид платежа» выберите нужный вариант: «Штраф: начислено / уплачено», «Пени: доначислено / уплачено (самостоятельно)», «Пени: начислено / уплачено (по акту проверки)», «Проценты: начислено / уплачено». В колонке «Платежный документ» выберите документ списания денежных средств, которым отражена уплата. В колонке «Счета учета» в данном случае не указывайте счет, поскольку на счетах бухгалтерского учета такая корректировка не отражается. В колонке «Сумма» укажите сумму, на которую корректируется зачет ЕНП.

3. Кнопка «Провести и закрыть». Посмотрите результат проведения документа (рис. 2). В данном случае проводки не формируются, формируются только движения по регистрам накопления «Расчеты по санкциям на едином налоговом счете» и «Расчеты по единому налоговому счету» с видом «Расход».

Как в «1С:Бухгалтерии 8» (ред. 3.0) сформировать операцию вручную по корректировке зачета ЕНП (налоги, взносы, сборы)?

Документ Операция по ЕНС с видом Налоги используется для корректировки зачета ЕНП в счет уплаты налогов, если автоматически выполненный регламентной операцией «Зачет аванса по единому налоговому счету» зачет ЕНП не совпал с зачетом ФНС (Раздел: Операции – Операции по счету).

1. По кнопке «Операция» выберите вид операции «Налоги (уплата)».

2. По кнопке «Добавить» или «Заполнить» заполните табличную часть документа. В колонке «Налог КБК Счет налога» выберите нужный налог (сбор, взнос). В колонке «Счета учета» в данном случае не указывайте счет, поскольку на счетах бухгалтерского учета такая корректировка не отражается. В колонке «Платежный документ» выберите документ списания денежных средств, которым отражена уплата. В колонке «Срок уплаты» укажите предельный срок уплаты налога (взноса) согласно НК РФ. В колонке «Сумма» укажите сумму, на которую корректируется зачет ЕНП.

3. Кнопка «Провести и закрыть». Посмотрите результат проведения документа. В данном случае проводки не формируются, формируются только движения по регистрам накопления «Расчеты по налогам на едином налоговом счете» и «Расчеты по единому налоговому счету» с видом «Расход».

В каких случаях в «1С:Бухгалтерии 8» (ред. 3.0) операции по ЕНС формируются вручную?

Большинство операций по переносу на ЕНС задолженности по начисленным налогам, сборам, взносам, а также по зачету ЕНП в счет уплаты налогов, сборов, взносов выполняется в программе автоматически с помощью документов «Уведомление об исчисленных суммах налогов» или «Операция по ЕНС» и регламентной операции «Зачет аванса по единому налоговому счету».

В некоторых случаях, когда требуется отразить на ЕНС начисление или уплату пеней, штрафов по налогам, а также скорректировать распределение ЕНП между налогами, пенями, штрафами, если автоматически выполненный в программе зачет ЕНП не совпал с зачетом ФНС России, используется документ «Операция по ЕНС», который формируется вручную.

- Документ «Операция по ЕНС» с видом «Налоги (начисление)». Документ используется для переноса на счет 68.90 «Единый налоговый счет» задолженности по налогам, которая не включалась в уведомление по исчисленным суммам налогов и по которым нет возможности создать документ «Операция по ЕНС» из списка «Задачи организации».

- Документ «Операция по ЕНС» с видом «Налоги (уплата)». Документ используется для корректировки распределения ЕНП между налогами, пенями, штрафами, если автоматически выполненный регламентной операцией «Зачет аванса по единому налоговому счету» зачет ЕНП не совпал с зачетом ФНС. Этот же документ используется для зачета ЕНП, если налог за организацию заплатило третье лицо.

- Документ «Операция по ЕНС» с видом «Пени, штрафы (начисление)». Документ используется для отражения в учете на ЕНС пеней и штрафов, подлежащих уплате за счет ЕНП.

- Документ «Операция по ЕНС» с видом «Пени, штрафы (погашение)». Документ используется для корректировки распределения ЕНП между налогами, пенями, штрафами, если автоматически выполненный регламентной операцией «Зачет аванса по единому налоговому счету» зачет ЕНП не совпал с зачетом ФНС. Этот же документ используется для зачета ЕНП, если пени, штраф за организацию заплатило третье лицо.

- Документ «Операция по ЕНС» с видом «Корректировка счета». Документ используется для корректировки сумм, учитываемых на ЕНС.