Много вопросов уже было рассмотрено по расчету листков временной нетрудоспособности, по беременности и родам, однако со временем их не становится меньше. Сегодня мы поговорим о перерасчете больничных листов, а именно: нужно ли делать корректировку отчетности, если произошел перерасчет пособия по временной нетрудоспособности, по беременности и родам в другом отчетном периоде?

Итак, сотрудник принёс больничный лист, Вы его оформили, отправили реестр в ФСС, сдали отчетность в контролирующие органы, однако через некоторое время выявили ошибку в расчете сумм больничного листа. Что же делать?

Бывает две ситуации с неправильным расчетом расчете пособия по временной нетрудоспособности, по беременности и родам и по уходу за ребенком:

-

произошло завышение суммы пособия (переплата) сотруднику;

-

произошло занижение суммы пособия (недоплата) сотруднику.

Поговорим о каждом из этих случаев.

Ситуация № 1: произошло завышение суммы пособия (переплата) сотруднику

Рассмотрим ситуацию, когда обнаружили, что пособие выплачено с завышенной суммой (переплатили).

Для начала необходимо уточнить, что удержание излишне выплаченных сумм с сотрудника разрешено, если:

-

при расчете пособия по временной нетрудоспособности была допущена счетная ошибка;

-

сотрудник недобросовестно отнесся к своим обязанностям (скрыл сведения, влияющие на получение пособия и его размер, представил документы с заведомо неверными сведениями, и т. п.).

Об этом сказано в ч. 4 ст.15 Закона № 255-ФЗ, ч. 2 ст. 19 Закона от 19.05.1995 г. № 81-ФЗ и п. 85 Порядка и условий назначения и выплаты государственных пособий гражданам, имеющим детей, утвержденного приказом Минздравсоцразвития России от 23.12.2009 г. № 1012н.

Чтобы вернуть излишне выплаченную сумму пособия, можно попросить сотрудника внести разницу добровольно (работник должен в письменной форме подтвердить свое согласие), либо получить от него письменное согласие (заявление) в зачет переплаты в счет будущей выплаты пособия или удержание из заработной платы (письмо ФСС от 20.08.2007 № 02-13/07-7922).

Также отметим, что удержать сумму разницы можно не более 20% от дохода сотрудника за текущий месяц. Если сотрудник не согласится возвращать разницу, так как ошибка произошла не по его вине или не в следствии счетной ошибки, излишне выплаченная сумма может быть удержана с виновного лица, либо списана в расходы за счет чистой прибыли организации.

Что же делать со сданной отчетностью?

6-НДФЛ. В связи с тем, что у сотрудника изменится полученная ранее сумма дохода, изменится и сумма НДФЛ, разница которой будет считаться излишне удержанной. Следовательно, придется предоставить в налоговые органы корректировочный расчет, в котором необходимо отразить правильный (уменьшенный) доход сотрудника. На основании пункта 3 статьи 226 НК РФ сумма НДФЛ, подлежащая удержанию за текущий период, будет рассчитана с учетом излишне удержанной суммы за предыдущий период.

Об этом же пишет и ФНС в своем Письме от 3 сентября 2019 г. N БС-4-11/17598@: уточненный расчет по форме 6-НДФЛ, согласно пункту 6 статьи 81 Кодекса, представляется налоговым агентом в налоговый орган при обнаружении в поданном им в налоговый орган расчете факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению.

4-ФСС. Согласно подпункту 1 пункта 1 статьи 20.1 ФЗ от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», пособие по нетрудоспособности не облагается взносами на травматизм, однако начисленная сумма отражается. Однако, на основании подпункта 1 пункта 1 статьи 24 ФЗ № 125 от 24.07.1998 корректировочный отчет сдавать нет необходимости, так как переплата пособия не повлияла на занижение страховых взносов на травматизм.

РСВ. Ситуация с этим отчетом спорная. Согласно п. 1, 6 ст. 54 НК и п. 1, 7 ст. 81 НК, уточненный расчет по взносам подается только в том случае, если из-за ошибки занижена сумма взносов к уплате. Соответственно, уточненку нужно подать за период, в котором допущена ошибка.

В нашем случае сумма пособия завышена, и, казалось бы, никаких уточненок подавать не требуется. Однако на практике мы все чаще сталкиваемся с тем, что у наших клиентов расчет по страховым взносам за текущий период не сдается по причине некорректных сведений в прошлом периоде. Поэтому в целях исключения текущих проблем рекомендуем подать корректирующий отчет за прошлый период.

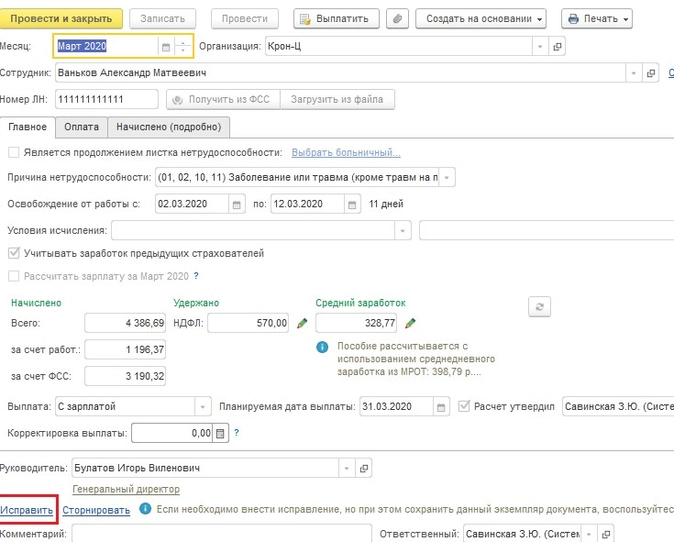

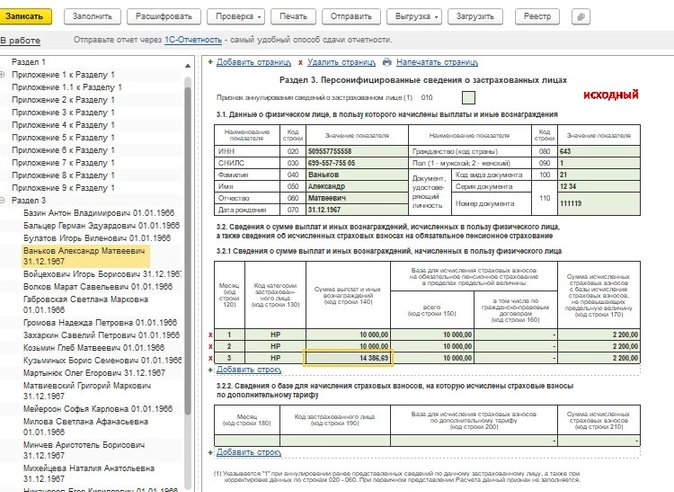

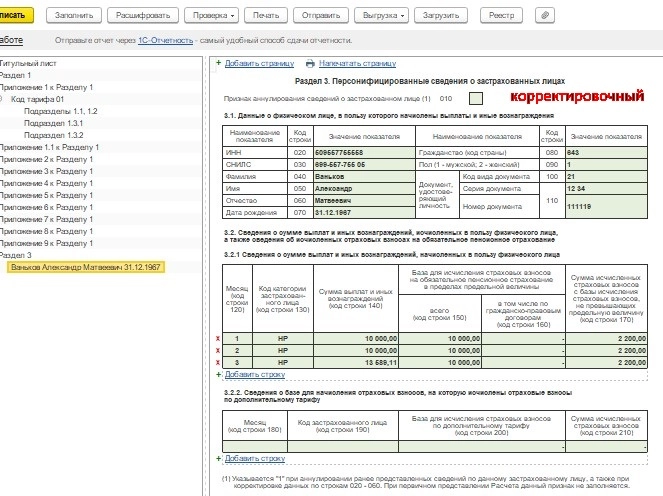

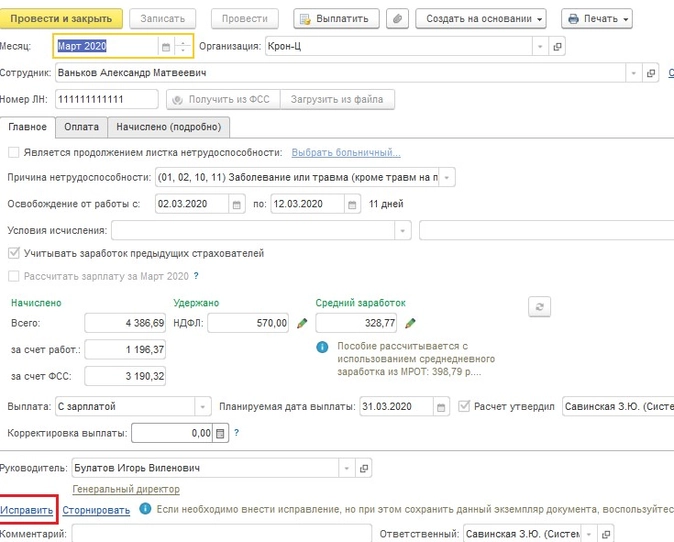

Приведем наглядный пример. В конфигурации 1С: ЗУП ред. 3.1. Сотруднику Ванькову Александру Матвеевичу была произведена выплата больничного за март 2020 года. Затем в конце апреля 2020 г. обнаружили, что расчет больничного был неверным.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

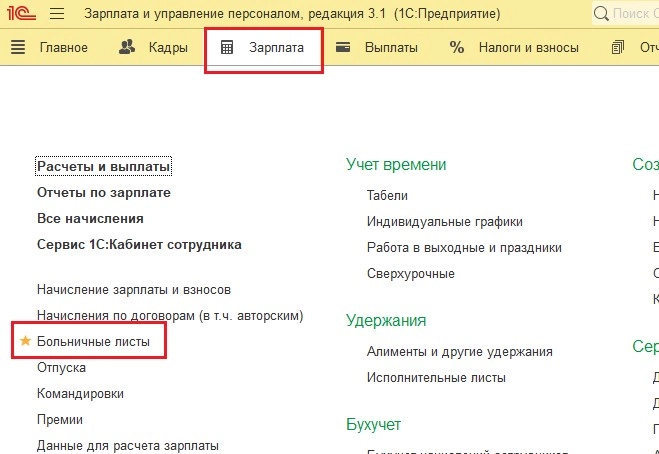

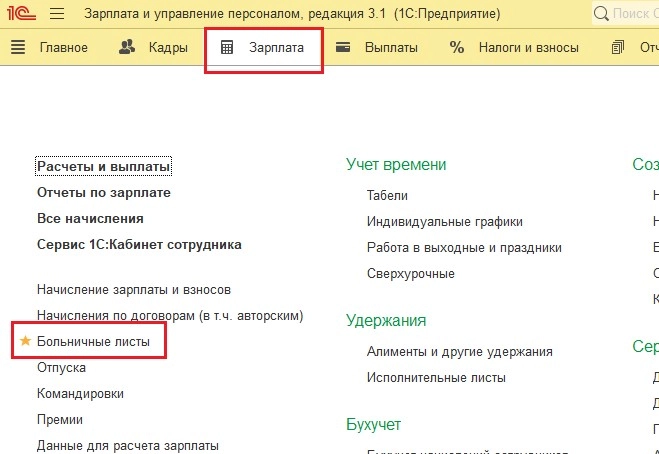

Для правильного изменения расчета пособия в связи с нетрудоспособностью необходимо исправить неверный больничный лист. Для этого заходим в раздел Зарплата — Больничные листы.

Находим больничный за предыдущий период, заходим в документ, по ссылке Исправить создаем новый больничный лист.

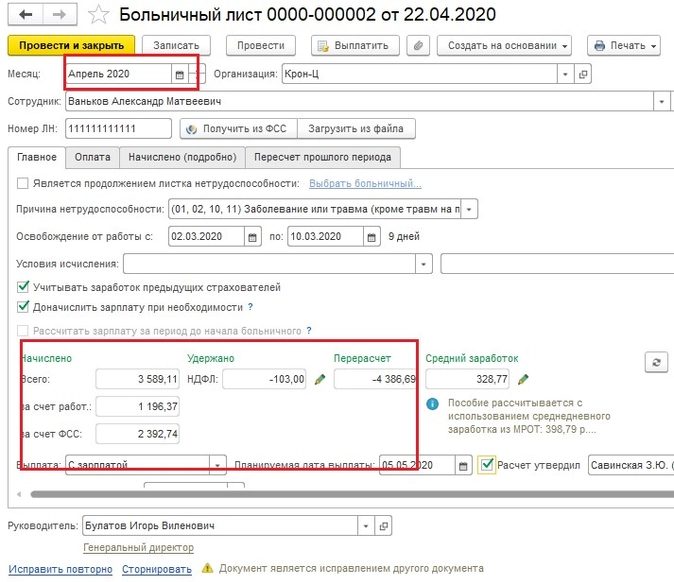

Представим, что произошла техническая ошибка и количество дней оплаты больничного листа уменьшилось. Документ-исправление делаем текущим месяцем (апрелем 2020 г.), исправляем ошибку и выполняем перерасчет документа.

В нашем примере количество дней уменьшилось на 2 дня. Обратите внимание, что сумма оплаты больничного листа так же изменилась, а именно уменьшилась на 797,58 рублей.

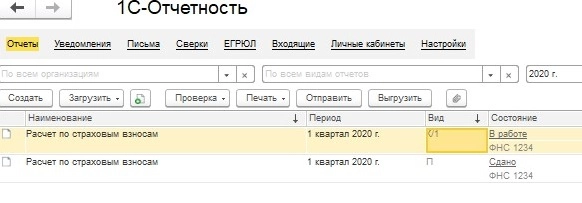

В связи с тем, что расчет страховых взносов за прошлый отчетный период был сдан, а сумма больничного уменьшилась, необходимо создать корректирующий отчет за 1 квартал 2020 года.

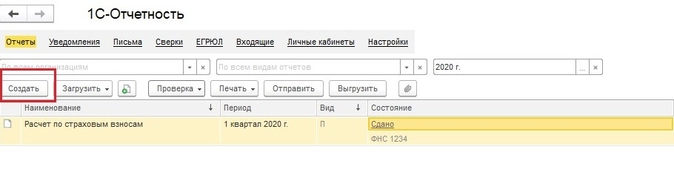

Для этого заходим в раздел Отчетность, справки — 1С Отчетность

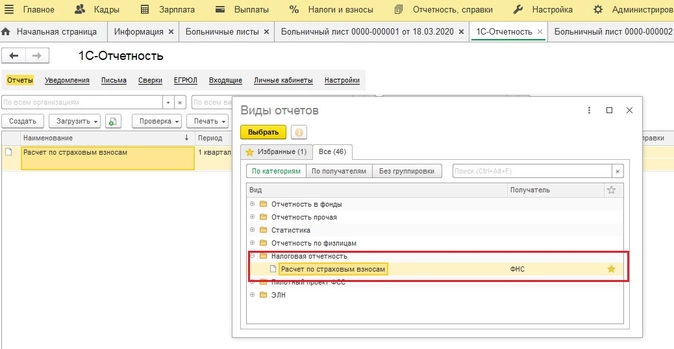

Создать- Все- Налоговая отчетность- Расчет по страховым взносам.

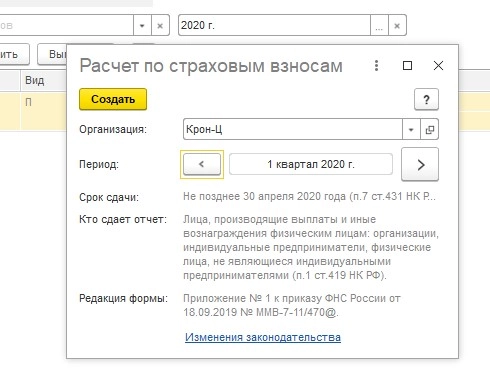

Создаем отчет за 1 квартал 2020 года, не смотря на то, что за первый квартал уже отчет создан.

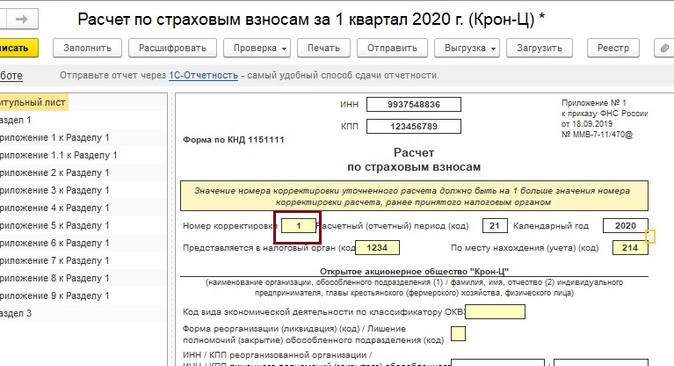

В корректирующем отчете необходимо установить на титульном листе номер корректировки.

Затем необходимо перенести все правильные данные с предыдущего отчета, а также исправленные суммы в связи с перерасчетом больничного листа.

Для этого откройте сданный ранее Расчет страховых взносов за 1 квартал и сравните данные двух отчетов, а также добавьте изменения по больничному листу.

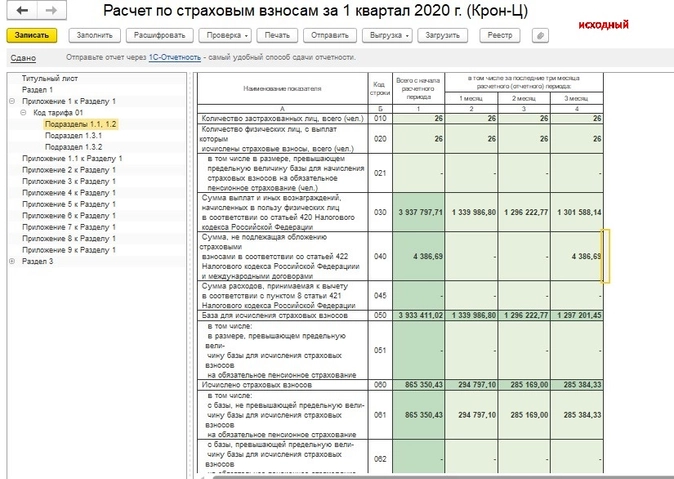

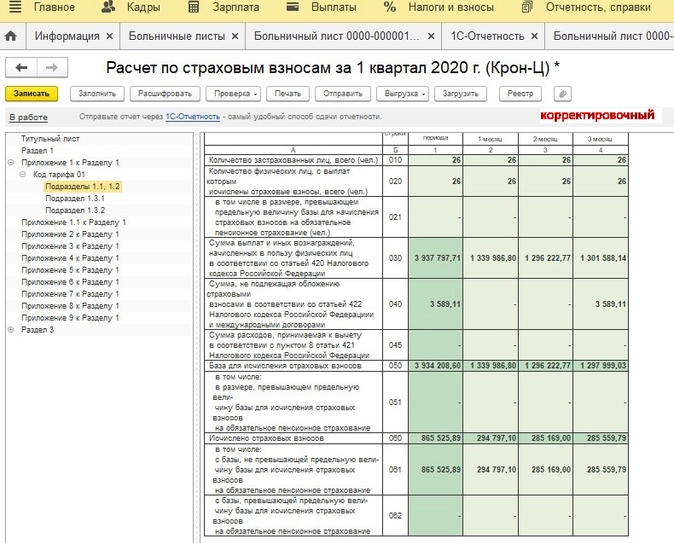

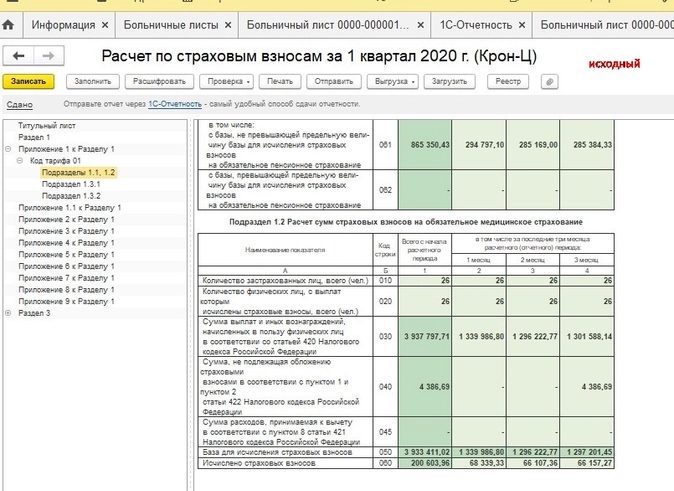

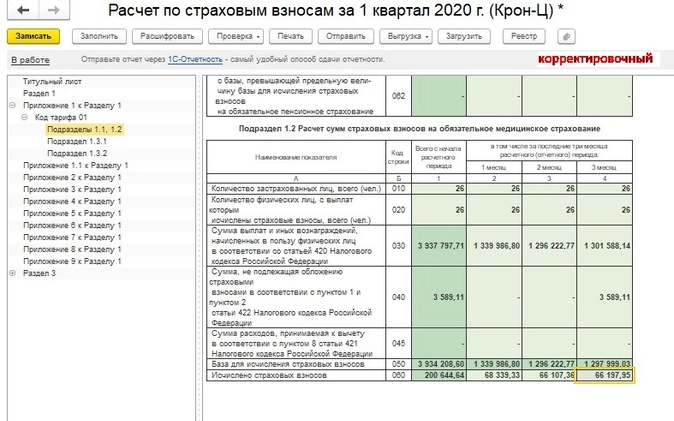

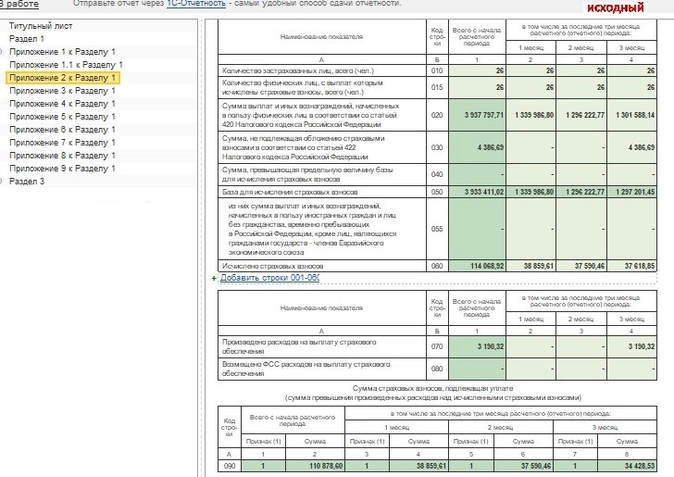

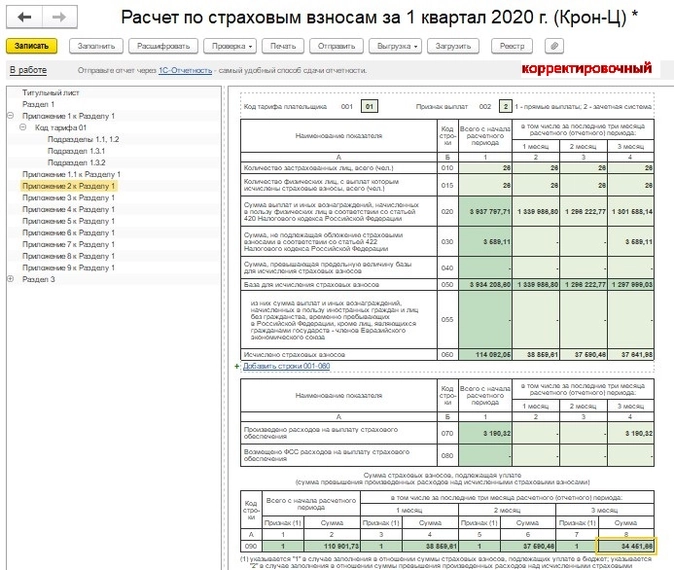

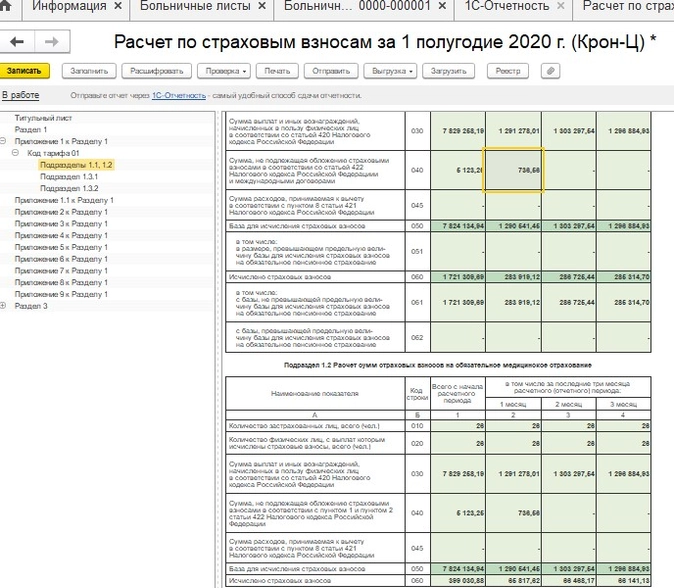

Сравним данные двух отчетов.

В Подразделе 1.1, 1.2 Приложения 1 к Разделу 1 обратите внимание, что изменилась сумма по строке 040, 050, 060, 061.

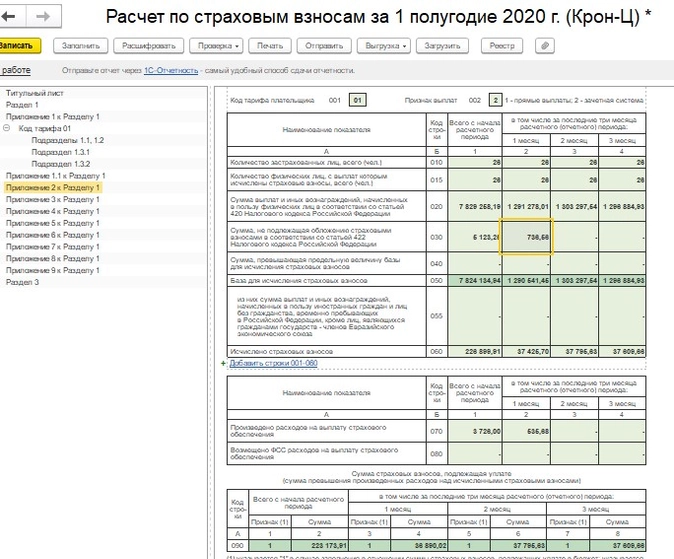

Также сравните и исправьте данные в Приложении 2 к Разделу 1. Обратите внимание, что изменение произошло по строкам 030, 050, 060, 090.

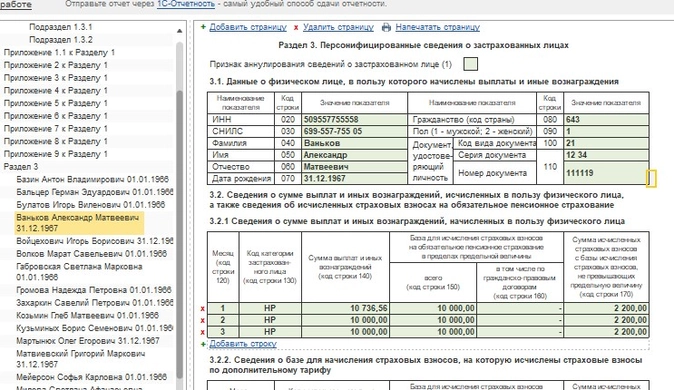

В разделе 3 необходимо отразить только те физические лица, по которым производится изменение данных. В нашем случае раздел 3 будет заполнен только на Ванькова Александра Матвеевича. Обратите внимание, что сумма по строке 140 уменьшилась.

Однако стоит заметить, что в связи с тем, что сумма страховых взносов была уменьшена на сумму излишне выплаченного больничного листа, сумма страховых взносов окажется недоплаченной страхователем. В связи с этим у работодателя возникнет обязательство по оплате пени с недоплаченных взносов. Пеню и сумму недоплаченных страховых взносов необходимо рассчитать и оплатить до сдачи корректирующего отчета за предыдущий период. В противном случае контролирующие органы могут начислить штраф в размере 20 % от суммы недоплаченных страховых взносов.

Если ошибка обнаружилась в конце года, а ошибка в расчете была в 1 квартале, то корректировку необходимо сдать за все отчётные периоды: 1 квартал, полугодие и 9 месяцев.

Ситуация № 2: произошло занижение суммы пособия (недоплата) сотруднику

Если вы обнаружили неполную выплату сумм пособия в пользу сотрудника (по вине ответственного лица или в связи с тем, что работник принёс справку с предыдущего места работы), то для начала необходимо произвести доплату за весь период, в котором сотрудник недополучил сумму рассчитанного пособия по временной нетрудоспособности.

Если недоплата произошла по вине работодателя, то согласно ст. 236 Трудового Кодекса РФ, работодатель, при нарушении сроков выплаты, причитающихся работнику, обязан выплатить сумму недоплаты с учетом процентов. При этом размер процента рассчитывается из суммы невыплаченного пособия и должен быть не ниже 1/150 ключевой ставки ЦБ РФ за каждый день задержки (дни компенсации необходимо считать, начиная со следующего дня после срока выплаты по день фактического расчета включительно). Если же сотрудник принёс дополнительные сведения, то для основания внесения исправлений в бухгалтерский и налоговый учет можно составить бухгалтерскую справку.

Рассмотрим ситуацию, когда больничный лист был неверно оплачен (не доплатили пособие) в одном отчётном периоде, а доплата будет происходить в другом.

Для начала необходимо сделать исправление листка нетрудоспособности текущим периодом. Для этого заходите в раздел Зарплата — Больничные листы.

Выбираем неверно заполненный документ, открываем его и по ссылке Исправить создаем документ- исправление.

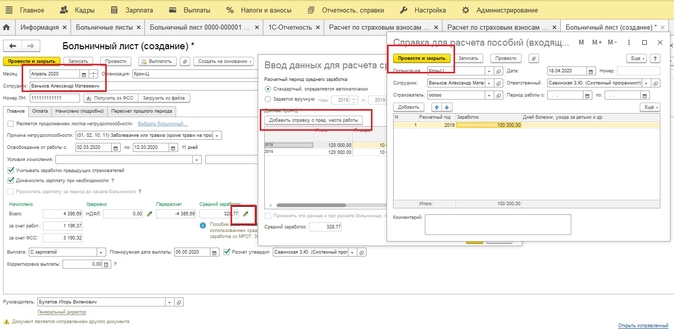

Представим, что сотрудник принёс справку о доходе с предыдущего места работы за период, который входит в расчет среднего для исчисления пособия по нетрудоспособности. Документ-исправление делаем текущим месяцем (апрелем 2020). Для корректного расчета больничного заходим в расчет среднего заработка, переходим по кнопке Доходы с предыдущего места работы.

Затем необходимо указать новые (верные) данные для расчета больничного листа. Для этого создаем новую справку о доходах сотрудника, сохраняем и пересчитываем Больничный лист.

Затем можно выплатить недоплаченную сумму пособия сотруднику.

Поговорим о сданной отчетности.

6-НДФЛ. Согласно подпункту 1 пункта 1 статьи 223 НК РФ, доплата по больничным листам считается полученной в периоде фактической выплаты, следовательно, делать какие-либо корректировки за предыдущие периоды по 6-НДФЛ не требуется.

4-ФСС. На основании подпункта 1 пункта 1 статьи 24 ФЗ от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», корректировочный отчет сдавать нет необходимости, так как недоплата пособия не повлияла на занижение страховых взносов на травматизм.

РСВ. Несмотря на то, что выплаты пособий по временной нетрудоспособности и в связи с материнством назначает Фонд социального страхования РФ, контролирует социальные взносы с 1 января 2017 года ФНС. В связи с этим для корректности данных необходимо отразить доплаченные суммы пособий в Расчете страховых взносов за текущий период.

Для этого заходим в раздел Отчетность, справки — 1С Отчетность — Создать, выбираем Расчет по страховым взносам — Создать. Создаем отчет за текущий период (у нас это первое полугодие 2020 года).

В отчете отразиться именно сумма доплаты по больничному.

В разделе 1:

Подразделе 1.1, 1.2 Приложения 1 по строке 040 в месяце- исправлении документа (у нас это апрель, поэтому 1 месяц).

В Приложении 2: по строкам 030, 070.

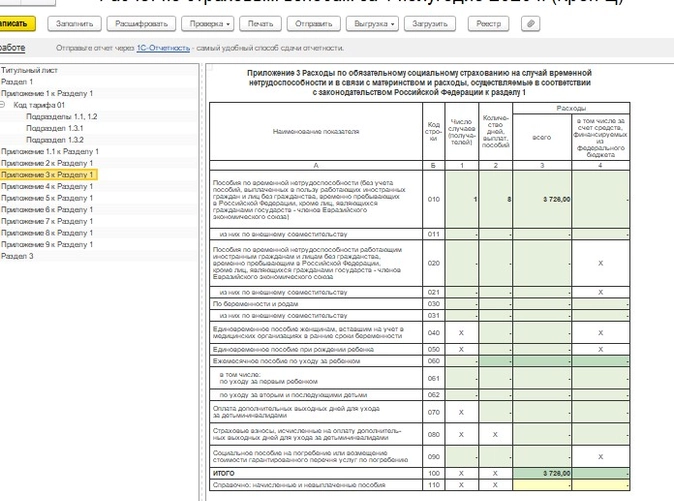

И в Приложении 3 по строке 010 накопительной суммой с начала года.

В разделе 3 данные отразятся по физическому лицу, в пользу которого была произведена доплата больничного листа в месяце начислении дохода (в нашем примере по сотруднику Ванькову Александру Матвеевичу в 1 месяце (апреле)).

Вот таким образом необходимо будет исправить неверные документы по оплате больничных листов, а также сведения в отчетах в разных периодах.

Хорошего дня, уважаемые коллеги!

Сторнирование больничного за прошлый год (вопрос-ответ)

Вопрос

Согласно документа ФСС не принята к зачету сумма больничного 5399,76. Сотрудница вернула сумму за минусом НДФЛ (5399,76-702,00) в апреле этого года. Она находится в отпуске по уходу за ребенком, в апреле ей начислили мат. помощь при рождении ребенка. Почему при сторнировании документа в этом периоде программа делает исправления в прошлый год? Пользователю необходимо, чтобы изменения отразились в отчетности за этот год, чтобы не сдавать корректировку по прошлому году. Проводки в БП будут произведены в этом периоде, что вызовет расхождение между зарплатными и бухгалтерскими отчетами.

Можно ли отразить в отчетности по НДФЛ за 2021 год отрицательный перерасчет пособия по больничному листу за 2020 г?

Ответ разработчика

В описанной Вами ситуации в апреле 2021 г. за май 2020 г. возникает отрицательный пересчет пособия по временной нетрудоспособности.

Можно ли отразить в отчетности по НДФЛ за 2021 год отрицательный перерасчет пособия по больничному листу за 2020 г.

Если этот отрицательный перерасчет отразить в учете НДФЛ по месяцу обнаружения (в апреле 2021 г.), то в Приложении 1 Справка о доходах и суммах налога физического лица отчета 6-НДФЛ за 2021 г. по работнику за апрель 2021 г. по коду дохода 2300 будет отражена отрицательная сумма дохода, что не допустимо. В 1С: ЗУП в учете НДФЛ применяется следующий подход: нельзя допустить отрицательных сумм в разрезе месяцев налогового периода и кодов доходов в Приложении 1 Справка о доходах и суммах налога физического лица отчета 6-НДФЛ. Так, в документе Сторнирование начисление 00ЗК-000001 от 30.04.2021 сторнируется больничный за май 2020 г., который в учете НДФЛ отнесен программой в май 2020 г. Справедливость такого подхода подтверждается письмами ФНС России от 27.01.2017 № БС-4-11/1373@ (вопрос 2) и № БС-4-11/14329@ от 21.07.2017 г. (вопрос 8).

Как отразить в отчетности по НДФЛ уменьшение дохода, исчисленного НДФЛ, а также удержанного / возвращенного налога

Ни в НК РФ, ни в разъяснениях контролирующих органов на текущий момент нет указаний на то, как учитывать отрицательные перерасчеты доходов и образующиеся при этом суммы излишне удержанного НДФЛ. Контролирующие органы неоднократно выражали мнение о том, что суммы, перечисленные из средств налогового агента, а не налогоплательщика, не являются перечисленным налогом на доходы физических лиц, поскольку п. 9 статьи 226 НК РФ запрещает уплату НДФЛ за счет средств налоговых агентов.

Поскольку однозначности в вопросе отражения НДФЛ при возврате сотрудником ранее выплаченной ему суммы нет, возможны несколько вариантов, каждый из которых имеет свои преимущества и недостатки.

В рассматриваемой ситуации в марте сотрудник Иванова Е.Н. внесла в кассу задолженность в размере 4 697,76 руб. (сторно начисления -5 399,76, увеличенное на сумму излишне удержанного НДФЛ в размере 702). 28 мая 2020 г. на момент выплаты пособия по больничному листу и удержания НДФЛ доход в размере 4697,76 руб. был фактически получен работником, налог в размере 702 руб. был удержан в полном соответствии с требованиями 23 главы НК РФ.

Первый вариант

Поскольку выплаченная сумма была уменьшена на сумму налога, есть все основания полагать, что удержание налога произведено, а потому на момент перечисления этого налога в бюджет это были средства налогоплательщика, а не налогового агента. При таком сценарии сумма НДФЛ, перечисленная в бюджет, перестает быть налогом. Поэтому эту сумму излишне уплаченного налога организация может вернуть из бюджета или зачесть в счет уплаты других налогов (зачесть переплату в счет будущих платежей по НДФЛ нельзя — п. 1 ст. 78 НК РФ Письмо ФНС от 06.02.2017 N ГД-4-8/2085@). С учетом этого, с зарплаты за апрель 2021 г. (месяц, в котором произведено сторнирование больничного за май 2020 г.) организация должна была перечислить в бюджет больше на 702 руб., чем отражено на счете 68.01.1 по организации (то есть не уменьшать платеж на сумму отрицательного НДФЛ по работнику). Для этого

-

в программе в исходной ведомости на выплату больничного (Ведомость в банк 00ЗК-000018 от 29.05.2020) следует отразить отмену ранее удержанного налога в размере 702 руб. Для этого следует в расшифровке суммы к выплате очистить документ-основание (Больничный лист 00ЗК-000010 от 29.05.2020), а в табличной части НДФЛ к перечислению по работнику удалить строку с удержанным с больничного НДФЛ в размере 702 руб.

-

подать корректировку 6-НДФЛ за I полугодие 2020 г., где в Разделе 2 в соответствующем блоке удержания НДФЛ (строка 100 — 29.05.2020, строка 110 — 29.05.220, строка 120 — 01.06.2020) уменьшить суммовые показатели в строках 130 и 140 на доход 5399,76 руб. и налог с больничного 702 руб. соответственно.

-

уменьшение дохода, исчисленного и удержанного налога следует отразить и в Разделе 1 уточненных отчетов 6-НДФЛ за I полугодие, 9 месяцев и 2020 год по строкам 020, 040 и 070 соответственно.

-

налоговый агент должен представить в налоговый орган уточненные сведения о доходах физических лиц по форме 2-НДФЛ за 2020 г.

Обратите внимание! Если организация при перечислении НДФЛ в бюджет за апрель 2021 г. все-таки уменьшила удержанный у остальных работников НДФЛ на сумму 702 руб., а не вернула его в налоговом органе по заявлению, то у проверяющих могут возникнуть вопросы.

Второй вариант

Возврат сотрудником в кассу суммы сторнированного дохода 5 399,76 руб. и перечисление организацией ему суммы излишне удержанного НДФЛ в размере 702 руб. в соответствии с п.1 ст.231 НК РФ. Согласно этой норме возврат налогоплательщику излишне удержанной суммы налога производится налоговым агентом на основании письменного заявления физического лица в безналичном порядке за счет сумм налога, подлежащих перечислению в бюджет в счет предстоящих платежей как по указанному лицу, так и по иным налогоплательщикам, с доходов которых производится удержание налога. В этом случае при перечислении НДФЛ с зарплаты за апрель 2021 г. организация была вправе уменьшить сумму удержанного у остальных работников налога на сумму возвращенного НДФЛ и перечислить сумму, отраженную на счете 68.01.1 за апрель. В отчете 6-НДФЛ за I полугодие 2021 г. в Разделе 1 по строкам 020-022 будет отражена сумма удержанного по остальным работникам налога, а по строкам 030-032 — сумма произведенного в соответствии с п.1 ст.231 НК РФ возврата на сумма 702 руб. Кроме того, налоговый агент должен представить в налоговый орган уточненные сведения о доходах физических лиц по форме 2-НДФЛ и 6-НДФЛ за 2020 г. Справедливость такого подхода подтверждается письмом ФНС России от 17.07.2017 № БС-4-11/13832.

Таким образом, в 1С: ЗУП выполняются следующие действия:

-

Уменьшить доход на 5399,76 руб. и исчисленную сумму НДФЛ на 702 руб. в строках 020 и 040 соответственно отчета 6-НДФЛ за 2020 г. (в 1С: ЗУП производится автоматически).

-

Ввести документ Возврат НДФЛ.

-

Отразить суммы произведенного возврата НДФЛ в 6-НДФЛ за I полугодии 2021 года (по строкам 030-032 раздела 1 и строке 190 раздела 2) — в 1С: ЗУП производится автоматически.

(Рейтинг:

5 ,

Голосов: 1 )

Материалы по теме

Представим ситуацию. Вы уже сдали 6-НДФЛ за 1 квартал, а работник приносит вам больничный, затрагивающий март месяц. Вы начисляете ему пособие апрелем и должны пересчитать его мартовские выплаты (зарплату, отпускные), а также НДФЛ с них. Соответственно, и 6-НДФЛ придется скорректировать.

Чтобы все сделать верно, ориентируйтесь на порядок заполнения новой формы 6-НДФЛ и письмо ФНС от 03.09.2019 № БС-4-11/[email protected] (разъяснения даны в отношении прежней формы 6-НДФЛ, действовашей до 2021 года, но применимы и к новой):

- В уточненном 6-НДФЛ за 1 квартал укажите итоговые суммы заплаты за март и НДФЛ с учетом перерасчета: это строки 110 и 112, 140, 160.

- Также с учетом перерасчета покажите зарплату за март и НДФЛ к уплате с нее в разделе 1 расчета за 1 полугодие.

- Если по НДФЛ получится переплата, сведения о возврате налога отразите в полях 030 — 032 раздела 1 расчета за отчетный период, на последние три месяца которого приходится дата возврата налога, и в поле 190 раздела 2 нарастающим итогом с начала года.

Как вернуть работнику излишне удержанный НДФЛ, мы рассказывали здесь.

Пример отражения больничного в расчете 6-НДФЛ за 2021 г. от КонсультантПлюс

19 октября 2021 г. работнику выплачено пособие по временной нетрудоспособности в размере 6 000 руб. Сумма НДФЛ, удержанная с него, составила 780 руб.

11 ноября 2021 г. был оплачен больничный другому работнику. Размер пособия составил 4 000 руб. Сумма удержанного НДФЛ — 520 руб.

Иные начисления и выплаты доходов организация за 2021 г. не производила.

В разд. 1 расчета за 2021 г. данные по оплаченным больничным необходимо отразить следующим образом…

Посмотреть пример полностью можно в К+, получив бесплатный пробный доступ.

Законодательством определены конкретные сроки для предоставления работнику пособия по нетрудоспособности, его расчета, выплаты, удержания и перечисления НДФЛ. Налоговый кодекс предписывает рассчитывать НДФЛ по состоянию на дату выплаты, но при этом точная дата этого события неизвестна. Бухгалтер вынужден рассчитать доход и налог по состоянию на предполагаемую дату выплаты, а при несоответствии предполагаемой и реальной даты — уточнить расчет. Эксперты 1С на примере программы «1С:Зарплата и управление персоналом 8» редакции 3 рассказывают об особенностях начисления пособия по временной нетрудоспособности, а также удержания НДФЛ с больничных листов и отражения в отчетах 6-НДФЛ.

Коллизия расчета НДФЛ при начислении пособия по временной нетрудоспособности и уточнения налога при его удержании создает бухгалтерам затруднения в понимании результатов расчета НДФЛ и формирования отчетов 6-НДФЛ. Еще сложнее становится, если появляются основания для перерасчета больничного листа.

Срок начисления больничного и расчета НДФЛ

Глава 4 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» регулирует порядок назначения, исчисления и выплаты пособий по временной нетрудоспособности.

Работодатель назначает сотруднику указанное пособие, если сотрудник представил работодателю больничный в течение 6 месяцев после восстановления трудоспособности (п. 1 ст. 12 Закона № 255-ФЗ). В случаях истечения полугодового срока решение о назначении пособия принимается территориальным органом ФСС при наличии уважительных причин.

Назначить (рассчитать) пособие надлежит в соответствии с пунктом 1 статьи 15 Закона № 255-ФЗ в течение 10 календарных дней со дня представления сотрудником больничного листа. При назначении пособия рассчитывается сумма, которую следует выплатить сотруднику по больничному листу. Выплачивая пособие по временной нетрудоспособности (как и другой доход), следует удержать НДФЛ (п. 6 ст. 226 НК РФ).

Получается, что в течение 10 дней необходимо начислить сумму пособия в соответствии с порядком, указанным в статье 13 Закона № 255-ФЗ, и исчислить НДФЛ.

Налог исчисляется на дату фактического получения дохода. Исходя из пункта 1 статьи 223 НК РФ дата фактического получения дохода для пособия по нетрудоспособности определяется как дата реальной выплаты или перечисления дохода сотруднику. При расчете НДФЛ необходимо учесть и налоговый статус сотрудника, и его право на вычеты, и наличие справок о доходе у других работодателей, и т. д. Эти условия могут изменяться и влиять на сумму налога. Поэтому при назначении пособия сотруднику НДФЛ рассчитывается по состоянию на предполагаемую дату выплаты.

Срок выплаты больничного

Пособие по временной нетрудоспособности выплачивается работодателем или непосредственно фондом социального страхования в регионах — участниках пилотного проекта ФСС. Однако и в тех регионах, где осуществляются прямые выплаты, работодатель самостоятельно оплачивает первые 3 дня болезни.

Для выплаты начисленных пособий пунктом 1 статьи 15 Закона № 255-ФЗ установлен определенный срок — ближайший после назначения пособий день, установленный для выплаты заработной платы.

Пособие может быть выплачено частями. Каждая из этих частей имеет свою дату выплаты.

В общем случае выплата частей одного пособия может приходиться на разные месяцы или кварталы, и условия для расчета НДФЛ могут отличаться. Дата фактического получения дохода в виде пособия по временной нетрудоспособности определяется как дата выплаты (пп. 1 п. 1 ст. 223 НК РФ). Следовательно, если пособие по одному больничному листу выплачивается несколькими частями, то каждой из этих частей соответствует своя дата выплаты и дата фактического получения дохода.

Перерасчет больничного

Статья 15 Закона № 255-ФЗ устанавливает обязанность работодателя произвести расчеты, основываясь на тех документах, которые есть в наличии на момент расчета, и выполнить перерасчеты, если на то будут достаточные основания.

Например, условием для перерасчета пособия может стать поступившая в бухгалтерию справка с предыдущего места работы, подтверждающая доход или стаж гражданина, справка из ПФР или ФСС о предыдущем доходе или другие обстоятельства. Осуществляется перерасчет только тех больничных листов, пособие по которым было назначено не ранее чем за 3 года до момента, когда сотрудник обратился с заявлением.

1С:ИТС

Подробнее о назначении пособия по временной нетрудоспособности см. в «Справочнике кадровика» раздела «Кадры и оплата труда».

Срок удержания НДФЛ для больничного листа

Дата удержания НДФЛ в соответствии с пунктом 6 статьи 226 НК РФ для больничных листов определяется так же, как и для других доходов: это реальная дата выплаты пособия по временной нетрудоспособности в полном объеме или за 3 первых дня. По состоянию на эту дату и следует рассчитать НДФЛ.

Если в силу обстоятельств реальная дата выплаты дохода будет отличаться от предполагаемой или доход будет выплачен частями, то НДФЛ придется пересмотреть и уточнить.

Отражение НДФЛ с больничных в отчете 6-НДФЛ

Сложность понимания правила заполнения отчета 6-НДФЛ возникает в случае, когда начисления по больничному листу были произведены в одном квартале, а выплата — в следующем. Такой больничный лист не отразится в отчете 6-НДФЛ (ни в Разделе 1, ни в Разделе 2) в том квартале, в котором он был начислен, а отобразится в обоих Разделах отчета в том квартале, когда будет выплачен.

Порядок заполнения и представления расчета, утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ и приведенный в Приложении № 2, предусматривает указание в Разделе 1 обобщенных по всем физическим лицам сумм начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке. Однако определения понятия «сумм начисленного дохода», указываемого в строке 020 Раздела 1, не приведено ни в Порядке, ни в НК РФ.

Поэтому при заполнении Раздела 1 следует учитывать контрольные соотношения (КС) для проверки отчета, доведенные до сведения письмом ФНС России от 10.03.2016 № БС-4-11/3852@. В этом письме налоговое ведомство поясняет, как будет проверяться отчет.

Согласно КС 1.3 должно выполняться соответствие начисленного дохода, примененных вычетов и исчисленного налога. В отличие от термина «начисленный доход», понятие «дата исчисления налога» определяется в соответствии со статьей 223 НК РФ. Как уже было отмечено ранее, для пособия по временной нетрудоспособности дата фактического получения дохода определяется как дата его выплаты (пп. 1 п. 1 ст. 223 НК РФ).

Поскольку дата выплаты приходится на следующий квартал, то и дата исчисления и удержания налога приходится на квартал, следующий за тем, в котором начислено пособие. И указание сумм начисленного пособия в Разделе 1 до того, как пособие будет выплачено, приведет к нарушению контрольных соотношений.

Отражение в Разделе 2 в этом случае не вызывает вопросов. Здесь указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога. И понятно, что заполнен Раздел 2 может быть только в том квартале, когда произведена выплата пособия.

Учет НДФЛ в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Особенности расчета и перерасчета, учета и отражения в отчетах НДФЛ с больничных листов в программе «1С.Зарплата и управление персоналом 8» редакции 3 рассмотрим на следующих примерах.

Пример 1

Работник С.С. Горбунков представил 18.06.2018 в бухгалтерию больничный лист за период с 11.06.2018 по 16.06.2018. Пособие в тот же день было зарегистрировано в программе документом Больничный лист № 1 и рассчитано. Выплата пособия запланирована 29.06.2018 в межрасчетный период. Однако обстоятельства сложились так, что выплату произвели вместе с зарплатой 03.07.2018.

В результате расчета пособия документом Больничный лист начислено 5 979,45 руб.

Дата фактического получения дохода соответствует предполагаемой дате выплаты 29.06.2018. Реальная выплата была произведена 03.07.2018. Поэтому дата фактического получения дохода меняется.

После выплаты пособия 03.07.2018 дата фактического получения дохода — 03.07.2018.

В Примере 1 предполагаемая дата выплаты и реальная дата выплаты относятся к разным месяцам налогового периода — 2018 года — и к разным отчетным периодам — II и III кварталу соответственно.

В форме 6-НДФЛ это пособие по нетрудоспособности не отражается в отчете за полугодие, но отображается в Разделах 1 и 2 отчета за 9 месяцев, что соответствует требованиям законодательства.

Пример 2

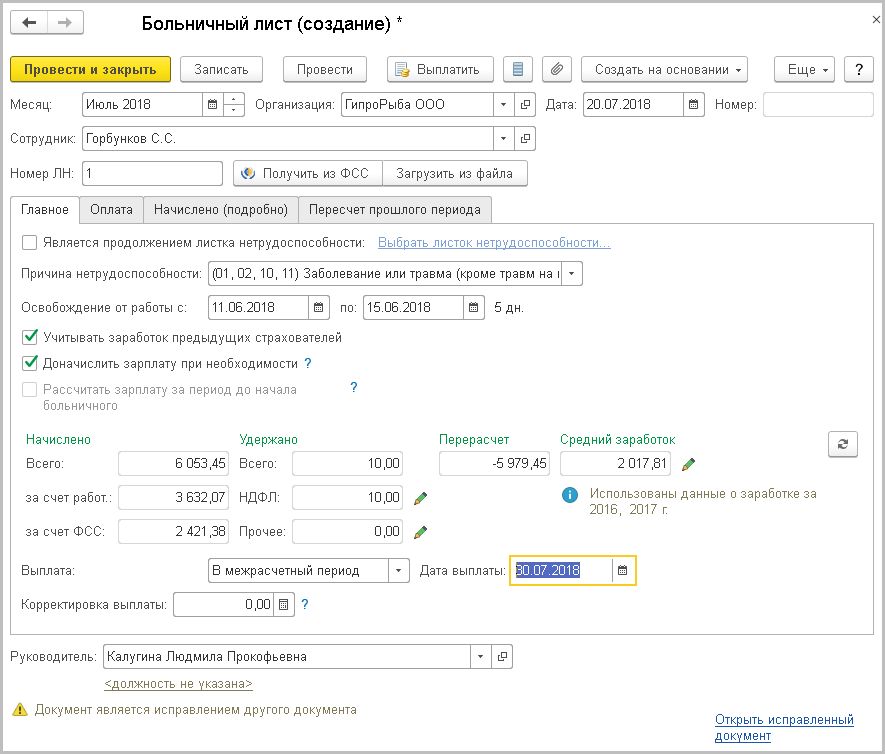

В продолжение Примера 1: в июле 2018 года после получения пособия С.С. Горбунков представил в бухгалтерию справку для расчета пособий о заработке в 2016 году у другого страхователя. Уточнение информации о среднем заработке повлекло необходимость перерасчета пособия. Новый документ Больничный лист № 2 (рис. 1) создан на основании исходного по кнопке Исправить. При перерасчете пособия предполагалось выплатить доначисленную сумму 30.07.2018. Но реально доначисления были выплачены 02.08.2018.

Рис. 1. Документ «Больничный лист № 2»

В результате доначисления сумма дохода увеличилась на 74 руб. и стала 6 053,45 руб.

Часть этой суммы — 5 979,45 руб. — уже была выплачена 03.07.2018 (см. Пример 1). К выплате полагается доначисленная сумма в размере 74 руб., произвести выплату планируется 30.07.2018. Доход выплачивается частями, и каждая из этих частей пособия имеет свою дату выплаты, а значит, и свою дату фактического получения дохода. Дата фактического получения дохода второй доначисленной части пособия после начисления — 30.07.2018. А выплата этой части дохода в другой день уточнила дату фактического получения дохода 02.08.2018.

При начислении первоначальной суммы пособия по временной нетрудоспособности (Пример 1) и при доначислении (Пример 2) предполагаемые даты выплаты не совпадают с реальными датами выплаты. Следовательно, первоначально определенные даты фактического получения дохода в обоих случаях оказались недостоверными и требовали уточнения. Уточнение даты фактического получения дохода производится при регистрации выплаты. В учете НДФЛ суммы полученного дохода и исчисленного налога «переносятся» на достоверные даты фактического получения дохода. При этом формируются корректирующие записи с отрицательными суммами для неверных дат получения дохода и с положительными суммами с достоверными датами получения дохода.

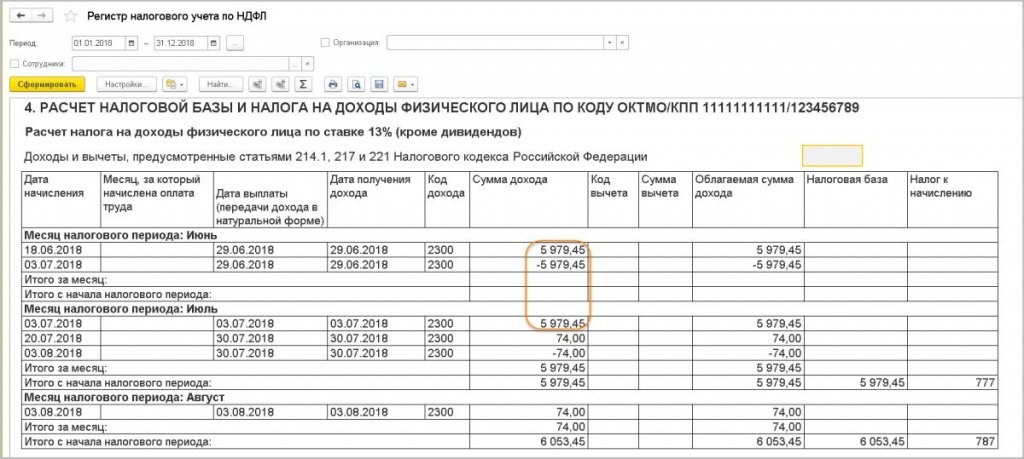

Отчет Регистр налогового учета (рис. 2) отражает произведенные изменения.

Рис. 2. Отчет «Регистр налогового учета»

В отчете в налоговых периодах июнь-июль начисленная сумма дохода составляет 5 979,45 руб. и отображается трижды (Пример 1). Первый раз сумма была зарегистрирована в июне. Но перенос даты фактического получения дохода на июль вызывает регистрацию этой суммы еще дважды: с плюсом — в июле и с минусом — в июне. Аналогично сумма доначисления 74 руб. (Пример 2) регистрируется сначала в июле, но затем переносится с июля на август (т. е. дополнительно регистрируется со знаком минус в июле и со знаком плюс — в августе).

Отчеты 2-НДФЛ и 6-НДФЛ строятся на основании дат фактического получения дохода и его выплаты. Дата, на которую формируется отчет, определяет, как будут отражены доходы и налоги в отчетах. Важно следить, чтобы дата формирования отчета была позднее дат совершенных выплат.

Приведенные примеры демонстрируют, что постоянный пересчет НДФЛ не особенность реализации в программе, а потребность, установленная нормами НК РФ.

От редакции. Приглашаем 07.02.2019 в 1С:Лекторий на лекцию «Подготовка отчетов 2-НДФЛ и 6-НДФЛ за 2018 год, особенности формирования в «1С:Зарплате и управлении персоналом 8» (ред. 3)». Лекторы — В.Д. Волков, заместитель начальника Управления налогообложения доходов физических лиц и администрирования страховых взносов ФНС России, и эксперты 1С. Зарегистрироваться на мероприятие можно на сайте 1С:ИТС.

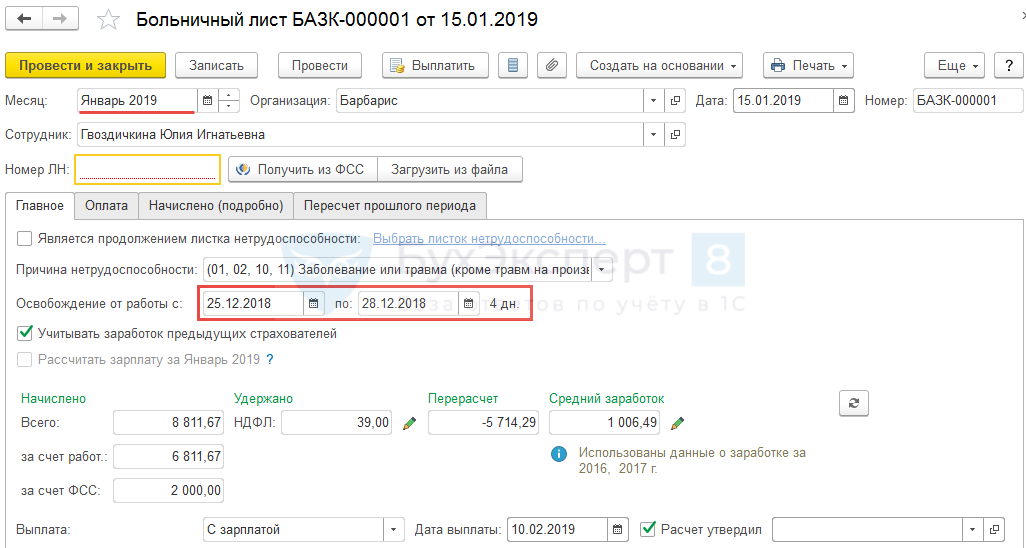

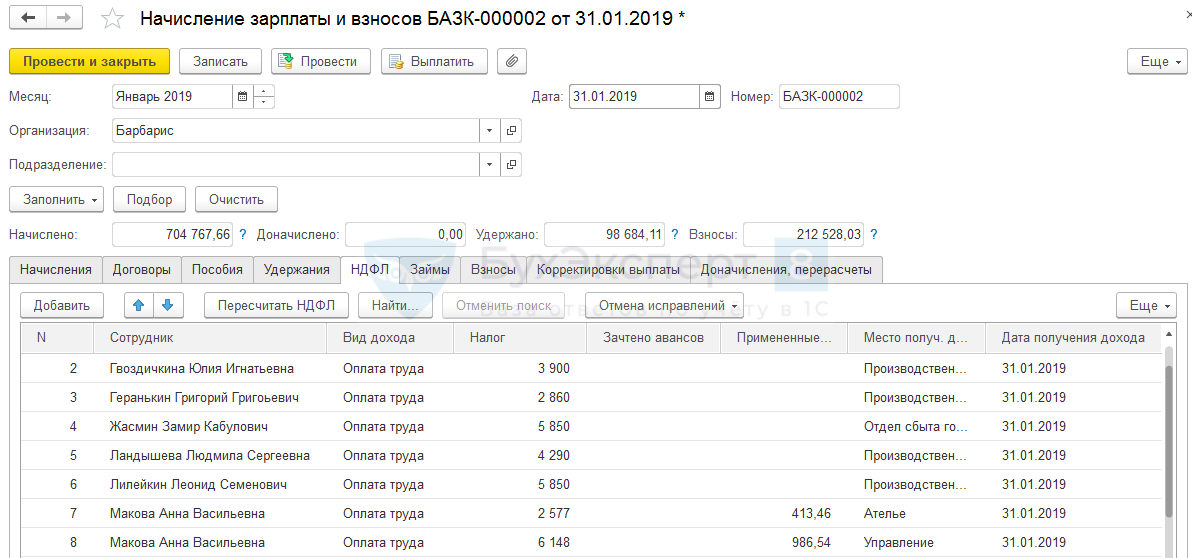

В релизах ЗУП 3.1.9 наблюдается проблема при расчете НДФЛ в документе Начисление зарплаты и взносов при заполнении его по кнопке Заполнить. Данная ситуация может возникать, если, например, в январе 2019 г. внесен Больничный лист за декабрь 2018 г.

Рассмотрим ситуацию на примере.

В январе 2019 г. сотрудница принесла больничный с 25 по 28 декабря 2018 г.:

При расчете зарплаты за январь 2019 г. в документе Начисление зарплаты и взносов по кнопке Заполнить на вкладке НДФЛ появляются огромные суммы отрицательного НДФЛ по многим сотрудникам за прошлые периоды:

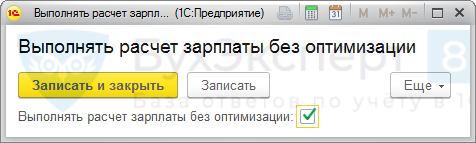

Исправление ошибки планируется в будущих релизах. Пока рекомендуется в этом случае установить флажок по константе Выполнять расчет зарплаты без оптимизации (Главное меню – Все функции – Константы — Выполнять расчет зарплаты без оптимизации):

После этого при расчете зарплаты за месяц по кнопке Заполнить отрицательные суммы НДФЛ уходят:

Без установки константы можно попробовать другой способ обхода – заполнять документ Начисление зарплаты и взносов не по кнопке Заполнить, а путем подбора сотрудников в документ по кнопке Подбор.

После исправления ошибки в будущих релизах разработчики рекомендуют снять флажок по константе Выполнять расчет зарплаты без оптимизации.

При обновлении на ЗУП 3.1.11 в настройках расчета зарплаты (Настройка — Расчет зарплаты) флажок Выполнять расчет зарплаты без оптимизации снимается автоматически.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(13 оценок, среднее: 5,00 из 5)

Загрузка…