Исправление допущенных опечаток и ошибок в выданных в результате предоставления государственной услуги документах на бумажном носителе

Исправление допущенных опечаток и ошибок в выданных

в результате предоставления государственной услуги

документах на бумажном носителе

131. Основанием для начала административной процедуры является получение налоговым органом, предоставившим государственную услугу, заявления об исправлении опечаток и ошибок, допущенных в выданных в результате предоставления государственной услуги документах, представленного (направленного) заявителем (далее — заявление об исправлении ошибок).

Заявление об исправлении ошибок представляется в налоговый орган, выдавший документы, являющиеся результатом предоставления государственной услуги, в произвольной форме.

132. Максимальный срок выполнения административной процедуры не превышает пять рабочих дней с даты получения заявления об исправлении ошибок налоговым органом.

133. Ответственным за выполнение административной процедуры является должностное лицо структурного подразделения налогового органа, ответственного за предоставление государственной услуги.

134. Критерием принятия решения является выявление опечаток и (или) ошибок, допущенных в выданных документах, являющихся результатом предоставления государственной услуги.

135. Результатом административной процедуры является выдача (направление) заявителю исправленного документа, являющегося результатом предоставления государственной услуги, взамен ранее выданного документа, являющегося результатом предоставления государственной услуги, или сообщение об отсутствии опечаток и (или) ошибок в ранее выданном документе, являющимся результатом предоставления государственной услуги.

136. Фиксация результата административной процедуры осуществляется путем регистрации и проставления даты в информационных ресурсах ФНС России при получении заявителем документов, указанных в пункте 135 настоящего Административного регламента, либо при направлении указанных документов по почте.

21.08.2017

Сапер, согласно поговорке, ошибается лишь один раз. Для бухгалтера ошибка в большинстве случаев не столь критична. Но только если ее вовремя исправить. Как именно? Исправлять бухгалтерские ошибки следует по правилам, установленным нормативными документами. Универсального подхода к решению этой проблемы не существует.

Обсудим способы исправления ошибок в документах, оформленных на бумажных носителях. Ошибиться можно при составлении первичного учетного документа, регистра бухгалтерского учета, формы бухгалтерской отчетности, налоговой декларации или расчета. При этом исправлению поддается не каждый документ. В некоторых случаях его придется оформлять заново.

Первичные учетные документы

Часть 7 статьи 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» допускает исправления в первичных учетных документах с оговоркой: «если иное не установлено федеральными законами или нормативными правовыми актами органов государственного регулирования бухгалтерского учета».

В какие первичные документы не вносят исправления

Сначала разберемся, в какие первичные документы вносить исправления нельзя.

Во-первых, не подлежат исправлению кассовые документы – приходные и расходные кассовые ордера (п. 4.1, п. 4.7 Указания Банка России от 11.03.2014 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства»). Иные документы, создаваемые в процессе ведения кассовых операций (например, кассовую книгу), исправлять можно.

Помимо кассовых ордеров, недопустимо исправлять бланки строгой отчетности. Пункт 10 Постановления Правительства РФ от 06.05.2008 № 359 «О порядке осуществления наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники» гласит: бланк документа должен заполняться четко и разборчиво, исправления не допускаются. Испорченный или неправильно заполненный БСО перечеркивается и прилагается к книге учета бланков документов за тот день, в котором они заполнялись.

Наконец, не допускаются ошибки в банковских документах (п. 16 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. Приказом Минфина России от 29.07.1998 № 34н). Так, исправление в платежном поручении банк воспримет как нарушение целостности распоряжения на перевод денежных средств. Распоряжение с таким дефектом исполнению не подлежит (п.п. 2.1.–2.4 Положения о правилах осуществления перевода денежных средств, утв. Банком России 19.06.2012 № 383-П).

В какие первичные документы можно вносить исправления

В иных случаях исправления в «первичку» вносить можно. На основании Федерального закона «О бухгалтерском учете» исправление должно содержать дату исправления, а также подписи лиц, составивших документ, в котором произведено исправление, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц. Между тем из данной лаконичной формулировки неясно:

- можно ли ошибочную запись замазать корректирующим средством;

- кто подпишет исправления в отсутствие работника, допустившего ошибку.

Давайте разбираться.

На основании Федерального закона «О бухгалтерском учете» (ч. 1 ст. 30) правила ведения бухгалтерского учета, утвержденные уполномоченными федеральными органами исполнительной власти до принятия данного закона, применяются в части, ему не противоречащей.

Порядок исправления ошибок в первичных документах был установлен Положением о документах и документообороте в бухгалтерском учете (утв. Минфином СССР 29.07.1983 № 105). Пункты 4.1–4.3 Положения разъясняют:

- в тексте и цифровых данных первичных документов подчистки и неоговоренные исправления не допускаются;

- для исправления ошибки в первичных документах зачеркиваются неправильный текст или суммы и надписываются над зачеркнутым исправленный текст или суммы;

- зачеркивание производится одной чертой так, чтобы можно было прочитать исправленное;

- исправление ошибки в первичном документе должно быть оговорено надписью «исправлено».

Актуальность данного порядка подтверждена письмом Минфина России от 31.03.2009 № 03-07-14/38.

Обратите внимание

Ошибки в первичных учетных документах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость и другие обстоятельства документируемого факта хозяйственной жизни, не являются основанием для отказа в принятии соответствующих расходов в уменьшение налоговой базы по налогу на прибыль (Письмо Минфина России от 04.02.2015 № 03-03-10/4547).

А если под исправлением невозможно поставить подпись работника, составившего документ? Предположим, он уволился, заболел, находится в командировке или в отпуске.

Нормативными документами данный вопрос не урегулирован. Поэтому способ внесения исправлений при таких обстоятельствах компания вправе разработать самостоятельно (письмо Минфина России от 22.01.2016 № 07-01-09/2235).

Так, перечень лиц, имеющих право подписи первичных учетных документов, утверждает руководитель организации по согласованию с главным бухгалтером (п. 14 Положения по ведению бухгалтерского учета и бухгалтерской отчетности…). В этот же перечень можно включить лиц, уполномоченных на подписание исправлений за отсутствующего работника. Например, можно оговорить, что исправления подписывает то же лицо, которое наделено правом подписывать аналогичные документы.

Отдельные авторы предлагают производить исправления на основе доверенности. Но мы эту точку зрения не разделяем. Дело в том, что доверенность – инструмент гражданско-правовых отношений. Между тем трудовая функция подлежит личному исполнению (ст. 15 ТК РФ). Примечательно, что в Трудовом кодексе термин «доверенность» вообще не упоминается. Кроме того, в доверенности в качестве представителя необходимо указать конкретное лицо (п. 1 ст. 185 ГК РФ). А в ситуации прекращения трудового договора с работником это заведомо невозможно.

Поскольку ведение бухгалтерского учета организует руководитель экономического субъекта, именно он полномочен на принятие решений о том, кто именно подпишет исправления вместо отсутствующего работника. Да и вообще: где это видано, чтобы работник самостоятельно назначал себе «заместителя»?

Корректирующий документ

Для составления «первички» вы вправе использовать форму универсального передаточного документа (УПД). Если возникла необходимость его исправить – воспользуйтесь формой универсального корректировочного документа (УКД) на основе формы корректировочного счета-фактуры, рекомендованной ФНС России письмом от 17.10.2014 № ММВ-20-15/86@.

Счета-фактуры

Порядок исправлений счетов-фактур определен постановлением Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (п. 7 разд. II приложения № 1).

В зависимости от характера ошибки вам придется либо составить новый счет-фактуру – корректирующий, либо внести исправления в имеющийся. В случае обнаружения в счетах-фактурах ошибок, не препятствующих налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, новые экземпляры счетов-фактур не составляются. Счет-фактура с внесенными в него исправлениями подписывается руководителем и главным бухгалтером организации либо иными уполномоченными в установленном порядке лицами.

Например, если в счете-фактуре неверно указано наименование реализуемого товара, то необходимо составить новый счет-фактуру. В противном случае налогоплательщик утрачивает право на вычет НДС (письмо Минфина России от 14.08.2015 № 03-03-06/1/47252).

Регистры бухгалтерского учета

В регистре бухгалтерского учета не допускаются исправления, не санкционированные лицами, ответственными за ведение указанного регистра. Исправление в регистре бухгалтерского учета должно содержать дату исправления, а также подписи лиц, ответственных за ведение данного регистра, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

P. S. В общем, не ошибается лишь тот, кто ничего не делает.

Источник: Бухгалтерия.ру

Отправим материал Вам на почту

Ошибки в документации: как исправлять? Два способа внесения правок в первичку

Ни один человек не может быть абсолютно уверенным в том, что делает все безошибочно. Даже бухгалтер. Каким бы щепетильным, аккуратным и педантичным он бы ни был. Иногда по воле коварного случая неточности могут возникать неожиданно без какого-либо умысла. Как показывает практика, ошибки в документообороте- не редкость. Оплошность может произойти даже при использовании специализированного программного обеспечения, предназначенного для автоматизации документооборота, подготовки первичных документов, на которых, собственно, и основывается весь бухучет.

Согласно нормам российского законодательства, любой документ с недостоверными сведениями теряет свою юридическую значимость. Следовательно, организация не имеет права использовать его в качестве подтверждения факта ведения своей финансовой деятельности в дальнейшем.

Однако, совсем не все реквизиты «неприкосновенны».

В соответствии с разъяснениями Минфина существенная ошибка – это недостоверные данные, содержащиеся в первичном документе в названии, содержании, дате составления, должности и ФИО исполнителя или подписанта, величинах (натуральных и денежных). Другими словами, любые описки/просчеты в перечисленных выше сведениях дают полное основание считать тот или иной документ недействительным с точки зрения закона до исправления ошибок в первичных документах.

Наиболее распространенными и часто выписываемыми первичными документами являются:

- Акты об оказании услуг;

- Авансовые отчеты;

- Накладные.

Исправление ошибок в документах, перечисленных выше, возможно, но делать это надо строго в соответствии с нормами.

Самые распространенные ошибки документооборота

Чтобы не допустить случаев потери тем или иным документом его легитимности, рекомендуем учитывать перечисленные ниже аспекты при заполнении различных первичных документов.

Акты

Эти первичные документы должны обязательно иметь название, которое может быть определено на организационном уровне. Также необходима дата составления, т.к. многие ошибочно считают, что, указав в содержании акта период, в течение которого выполнялись работы или услуги, они снимают с себя ответственность проставлять дату составления документа.

Обязательно проверяйте ИНН своего контрагента. Сверку следует делать не только с регистрационной карточкой организации, но и с данными, содержащимися в ЕГРЮЛ. Наименование услуг должно быть прописано подробно и не вызывать вопросов у налоговой. Если акт заверяется подписантом по доверенности, надо обязательно указать реквизиты доверенности и приложить к документу ее копию.

Узнать всю информацию про контрагентов вам позволит СБИС Проверка контрагента. СБИС покажет вам юридический адрес, ИНН предприятия, ФИО директора, а также выявит аффилированных лиц, покажет данные по финансовой стабильности организации, а еще выдаст заключение о добросовестности контрагента. Узнайте у наших специалистов о бесплатном тест-дайве сервиса!

Накладные

В накладной должны быть обязательно прописаны такие сведения, как дата и номер, а также указаны должность и ФИО подписантов.

Авансовые отчеты

В этих документах строгой отчетности обязательными реквизитами являются дата, сведения о подотчетнике (ФИО, должность) и о статьях расходов с пояснениями.

Два способа исправления ошибок в документах

Утвержденным приказом № 62н от 16.04.2021г. Минфин определил отдельный стандарт ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете», в рамках которого содержится отдельный раздел, регламентирующий правила исправления ошибок в документах.

При обнаружении ошибки в документе, следует, в первую очередь, классифицировать, является она существенной или нет. Если неточность отменяет легитимность документа, тогда следует ее оперативно исправить. Существуют правила, регламентирующие корректировки в первичке, согласно которым необходимо обязательно указывать дату, когда изменение было внесено, а также сведения о сотруднике (ФИО, должность), которые внес эти правки.

Законом предусмотрена два основных пути, по которым можно пойти при необходимости исправлений в первичной документации:

- Правки в первоначальном документе;

- Создание и отправка корректирующего документа.

Остановимся подробнее на каждом из них.

Исправления в первоначальном документе

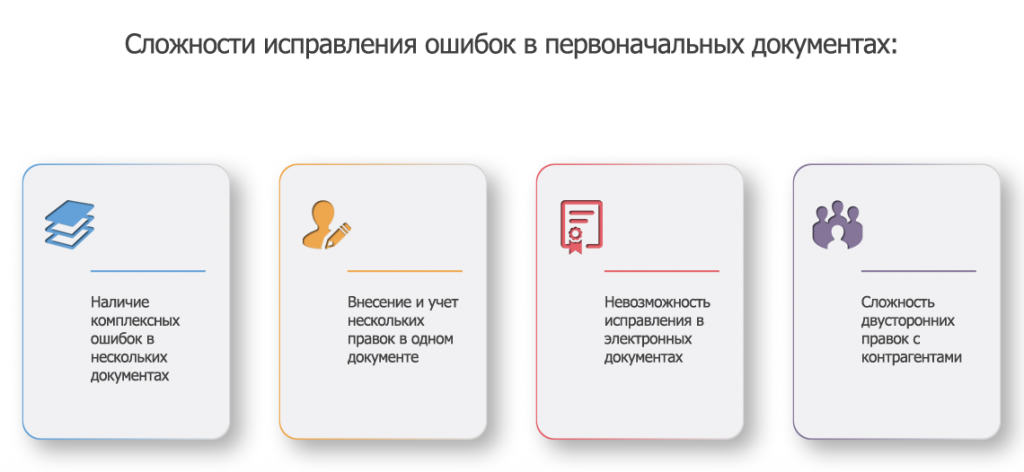

Первым способом исправления ошибок в документе является непосредственная правка данных. С одной стороны, это самый простой вариант из всех возможных, ведь требуется только откорректировать неверные данные. Однако, есть определенные сложности, например:

- Если ошибка документооборота комплексная, тогда придется вносить правки в большее количество бумаг. Это неудобно и, более того, может породить новые неточности;

- Также в случае нескольких правок в одном документе он просто-напросто становится малочитабельным. Контрагент может не разобраться в исправлениях и не понять, каким данным стоит доверять. Те же вопросы может задать налоговый инспектор, который будет проверять эти первичные документы;

- Неприменимость для электронных документов, ведь в этом случае произойдет нарушение целостности контейнеров и криптографической подписи, что автоматически сделает бумагу не легитимной;

- Сложности в двусторонних правках – если ошибки в документообороте были обнаружены уже после взаимного обмена экземплярами с контрагентом, то необходимо будет точно проконтролировать, что исправления ошибок в документах были точно внесены. В этом случае можно еще попросить контрагента уничтожить имеющуюся версию и направить ему новую бумагу с внесенными в нее от руки исправлениями.

Как видите, у первого способа есть много ограничений, которые не удобны с операционной точки зрения, отнимают много времени и ресурсов и, что самое главное, могут породить новые неточности и несоответствия.

Корректирующие документы

Наиболее современным, удобным, прозрачным способом исправления ошибок документооборота является второй способ: создание нового, правильного документа. На законодательном уровне этот способ четко не регламентирован, следовательно, каждое предприятие может самостоятельно выработать правила для этой процедуры и закрепить их в нормах и учетных политиках.

Существует лишь одно ограничение – вносить исправления в системе электронного документооборота может только сторона, которая выписала первичную документацию даже если неточность была выявлена контрагентом.

Для эффективной работы с документами в организации, повышения скорости оборота и согласования бумаг, сокращения числа ошибок рекомендуем вам воспользоваться системой СБИС Электронный документооборот. Для работы в нем вам потребуется электронная цифровая подпись, приобрести которую можно в нашем Центре ЭЦП.

Оставьте заявку и получите бесплатную консультацию и выгодное предложение на СБИС уже сегодня.

Оставьте заявку и получите бесплатную консультацию уже сегодня!

Видео по теме

150 000

Клиентов на постоянной поддержке

40

Офисов по всей России и продолжаем расширяться

15 лет

Мы успешно работаем в сфере электронных решений

24/7

Всегда на связи с клиентами группа Техподдержки

Ошиблись при составлении первичного документа, а второй экземпляр уже у контрагента? Расскажем, стоит ли вносить исправления и как при необходимости это можно сделать.

01. Какие ошибки в первичных документах бывают

Технические ошибки в первичном документе – это:

- орфографические ошибки, описки, опечатки;

- арифметические (счетные) ошибки;

- неправильные названия сторон сделки, договоров, хозяйственных операций, товара;

- иные подобные ошибки.

Другими словами это ошибки в заполняемых данных (словах и цифрах).

02. Какие ошибки можно не исправлять

По мнению Минфина России, несущественные ошибки можно не исправлять (Письмо Минфина России от 04.02.2015 № 03-03-10/4547). Наличие ошибок, которые не препятствуют идентификации сторон сделки и ее основных условий, не мешают признанию налогоплательщиком соответствующих расходов в бухгалтерском и налоговом учете. Например, это опечатки в наименовании или неточности в адресе организации при правильном ИНН.

Обоснование

Формы первичных учетных документов определяет руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета. Обязательными реквизитами первичного учетного документа являются:

- наименование документа;

- дата составления документа;

- наименование экономического субъекта, составившего документ;

- содержание факта хозяйственной жизни;

- величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за ее оформление, либо наименование должности лица (лиц), ответственного (ответственных) за оформление свершившегося события;

- подписи лиц, предусмотренных вышеуказанным пунктом, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

С 1 января 2013 г. формы первичных учетных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации, не являются обязательными к применению. Вместе с тем обязательными к применению продолжают оставаться формы документов, используемых в качестве первичных учетных документов, установленные уполномоченными органами в соответствии и на основании других федеральных законов (например, кассовые документы).

Таким образом, каждый налогоплательщик определяет свои формы первичных учетных документов самостоятельно. Указанные документы могут быть разработаны на базе форм первичных учетных документов, содержащихся в альбомах унифицированных форм первичной учетной документации. Разработанные налогоплательщиком первичные учетные документы могут состоять как только из обязательных реквизитов, так и из обязательных и дополнительных реквизитов.

03. Какие документы исправить нельзя

Если ошибка допущена в бумажном кассовом или банковском документе, внести исправления в него нельзя (п 4.7 Указаний Банка России № 3210-У от 11.03.2014 г., п. 16 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ). Придётся составить новый документ.

Обоснование

Документы на бумажном носителе оформляются от руки или с применением технических средств, предназначенных для обработки информации, включая персональный компьютер и программное обеспечение и подписываются собственноручными подписями. В документы, оформленные на бумажном носителе, за исключением кассовых документов, допускается внесение исправлений, содержащих дату исправления, фамилии и инициалы, а также подписи лиц, оформивших документы, в которые внесены исправления.

Документы в электронном виде оформляются с применением технических средств с учетом обеспечения их защиты от несанкционированного доступа, искажений и потерь информации. Документы, оформленные в электронном виде, подписываются электронными подписями. В документы, оформленные в электронном виде, внесение исправлений после подписания указанных документов не допускается.

04. Способы исправления бумажного первичного документа

Способ1. Традиционный корректурный

При выборе такого способа исправления внесите непосредственно в сам документ. Причем исправить необходимо идентично оба экземпляра — ваш и вашего контрагента. Порядок действий следующий:

- запросите у контрагента его экземпляр, дождитесь его получения;

- неправильные данные зачеркните одной чертой;

- впишите верные сведения;

- сделайте запись «Исправлено»;

- укажите дату исправления;

- заверьте исправление подписями лиц, подписавшими первоначальные экземпляры.

Плюсы: это самый проверенный и не вызывающий вопросов со стороны налоговиков способ.

Минусы: процесс может сильно затянуться, т.к. надо получить первоначальный экземпляр у контрагента, отправить ему исправленные документы и получить назад свой экземпляр с подписями контрагента.

Способ2. Составьте исправленный документ по принципу исправленного счет-фактуры

Для этого:

- Оформите новые экземпляры с правильными данными. Количество экземпляров будет тем же, что и при составлении первоначальных документов;

- Дату и номер укажите те же, что были в документе с ошибкой;

- Обязательно дополните исправленные экземпляры датой и номером исправления. Например, «Исправление №1 от 25.09.2019 г.».

Плюсы: этот способ немного быстрее и удобнее первого, т.к. отпадает необходимость запрашивать у контрагента первоначальные экземпляры.

Минусы: налоговые службы иногда не принимают документы, исправленные таким способом. В таком случае придется доказывать свою правоту.

Кроме того, Минфин выпустил Информационное сообщение от 10.06.2021 № ИС-учет-33, согласно которому исправление в первичном учетном документе, составленном на бумажном носителе, допустимо только корректурным способом, а исправление путем составления нового (исправленного) документа не допускается. Данное сообщение вызывает вопрос: как в таком случае исправлять бумажный УПД со статусом «1»? Раньше в любой ситуации можно было делать это, составляя новый, исправленный УПД. Но теперь правила иные. В случае необходимости исправления ошибок в таком УПД, составленном на бумаге, налогоплательщик, начиная с 2022 г., должен действовать так:

- если исправления затрагивают как показатели счета-фактуры, так и показатели первичного учетного документа, то надо сформировать новый экземпляр УПД со статусом «1». В новом экземпляре УПД показатели отражаются с учетом внесенных в него исправлений;

- если исправления затрагивают только показатели первичного учетного документа и не касаются счета-фактуры, то исправления надо делать корректурным способом — в порядке, предусмотренном ФСБУ 27/2021.

Более подробно про УПД и способы его исправления.

Способ3. Выписать новый документ вместо ошибочного

Это удобно – оформить правильный документ, а неправильный уничтожить или попросту выкинуть. Многие этим способом пользуются. Однако, Минфин и ФНС категорически против таких исправлений (Письма Минфина России № 03-03-10/69280 от 23.10.2017 г., № 07-01-09/2235 от 22.01.2016 г., ФНС № СД-4-3/5412@ от 23.03.2018 г.). Если налоговики смогут установить такую замену, скорее всего исправленный документ не будет принят для целей налогообложения.

Итоги

Ошибки в первичных документах – случай не редкий. Как их исправить – решать вам. Самый безопасный способ в большинстве случаев – корректурный, одобренный Минфином в соответствии с ФСБУ 27/2021. Не забудьте на основании исправлений в первичных документах внести корректировки в бухгалтерский и налоговый учет, если, конечно, такая необходимость возникнет.

Фирммейкер, июнь 2020 (следим за актуальностью)

Ирина Базылева

При использовании материала ссылка обязательна

Ведём бухгалтерию — простую и сложную

Следим за законами — рассказываем простым языком

Прекрасно

Исправление первички

Какие ошибки исправлять

Не ошибается, коллеги, только тот, кто ничего не делает. Потому никакая первичка не застрахована от огрехов. Но все ли из них нужно исправлять? Давайте будем честны: главное, что нас волнует, — примут ли бумагу, точнее расходы и вычет по ней, налоговики. А значит, ориентироваться нужно на их подход.

Так вот, по мнению Минфина, если ошибка в первичке несущественная, то ее можно не исправлять, так как это не делает документ дефектным для целей налогообложения.

К несущественным Минфин относит ошибки, не препятствующие идентификацииПисьма Минфина от 04.02.2015 № 03-03-10/4547, от 18.04.2019 № 03-03-06/1/27940:

— продавца;

— покупателя;

— наименования и стоимости товаров, работ или услуг.

Как видите, подход к несущественным ошибкам в документах, подтверждающих расходы, диктуется подходом к ошибкам в счетах-фактурах. Причем одно из писем Минфина, в котором высказана эта позиция, размещено на сайте ФНС в качестве разъяснения, обязательного для применения налоговикамип. 2 ст. 169 НК РФ.

Таким образом, ни вам, ни контрагентам вовсе не обязательно звонить во все колокола, стремясь исправить любую ошибку в первичке. Особенно в унифицированных формах, которые очень перегружены лишней информацией.

Зачеркиваем неправильное

В первичные документы можно вносить исправления, если это не запрещено законами или нормативными правовыми актами в сфере бухучета. Пока нельзя вносить исправления только в кассовые документы (ПКО, РКО) и платежные банковские документы. В остальную же первичку вносить исправления можно и нужноч. 7 ст. 9 Закона от 06.12.2011 № 402-ФЗ; п. 4.7 Указания ЦБ от 11.03.2014 № 3210-У; п. 18 ФСБУ 27/2021; п. 2.5 Правил, утв. Положением ЦБ от 29.06.2021 № 762-П.

Способы исправления документов вы вправе установить сами, но обязательно с учетом требований нового ФСБУ 27/2021, который как раз изменил устоявшиеся правила корректировки.

С 2022 г. бумажную первичку можно исправлять только корректурным способом. То есть зачеркнуть ошибочный текст или сумму так, чтобы их все равно можно было прочесть, сделать надпись «Исправлено», указать дату исправления. Такое исправление надо заверить подписями тех же лиц, которые этот документ составили, с указанием их ф. и. о. и должностейп. 21 ФСБУ 27/2021.

Соответственно, если в составлении документа участвовали представители нескольких контрагентов, то все они должны заверить исправления своей подписью.

Заменяем документ на новый

Зачеркивание в первичке в XXI веке выглядит архаикой, потому некоторые компании и ИП пользуются другим способом исправления — составляют новый правильный документ с теми же реквизитами.

В этом случае все делают вид, что бумаги с ошибками вообще не было. Для применения этого способа исправлений нужно, чтобы выполнялись три условия:

1) все экземпляры изначального документа должны быть уничтожены. Иначе один и тот же факт хозяйственной жизни организации будет зафиксирован в двух бумагах с разным содержанием, а это может привести к путанице и спорам;

2) в новом документе должны расписаться те же лица, которые составляли изначальный документ;

3) бумага с ошибкой не должна попасться на глаза налоговикам, а новый бланк не должен светиться белизной на фоне пожелтевших документов за тот же период времени.

Однако, по мнению Минфина, исправление в бумажном первичном учетном документе путем составления нового, исправленного документа не допускается. Хотя в самом ФСБУ именно такой фразы нет. В нем сказано, цитирую дословно: «исправления в виде подчисток (в частности, замазывания, стирания…) не допускаются»подп. «г» п. 8 Информационного сообщения Минфина от 10.06.2021 № ИС-учет-33.

Если говорить о налоговом учете, то против замены неверного документа исправленным выступает и ФНС. Но опять же, если замена случилась до налоговой проверки и ошибка недавняя, обнаружить, что исходную первичку подменили, весьма проблематичноПисьмо ФНС от 12.01.2018 № СД-4-3/264.

Составляем исправление к исходной бумаге: как это было до 2022 г.

Итак, формально менять изначальный документ на новый нельзя, а корректурный способ не всегда возможен. Ведь с момента составления документа до внесения в него исправлений много воды может утечь, и некоторые люди, участвовавшие в оформлении бумаги, могут занимать уже другие должности или попросту уволиться из организации.

И естественно, возникает вопрос: как исправить документ в этом случае? До 2022 г., если документ был подписан лицами, которые не могут принять участие в его исправлении, мы используем третий способ приведения исходной бумаги в порядок.

Он заключается в составлении корректировочного документа, то есть бумаги, в которой мы фиксируем, что в изначальном документе допущена ошибка, и указываем, какие сведения являются правильными.

Ближайшая аналогия — внесение исправлений или корректировок в счета-фактуры. А так как корректировочный документ по сути является новым документом, то и составить его могут не те люди, которые представили изначальный документ, а те, кто нашел в нем ошибку. Исправительные документы должны иметь последовательную нумерацию в строго хронологическом порядке.

Этот способ предложила ФНС и согласовала его с Минфином. И пока его можно применять независимо от того, как составляется документ — в бумажном или электронном видеПисьма ФНС от 17.10.2014 № ММВ-20-15/86@, от 05.03.2018 № СД-4-3/4226@.

Пример. Составление исправления к изначальному документу

/ условие / В первоначально оформленную накладную на отпуск материалов от 11.10.2021 № 35 была неправильно вписана общая сумма с учетом НДС: было указано 6808,00 руб. вместо 6608,00 руб.

К дате выявления ошибки и внесения исправлений 11.11.2021 главный бухгалтер Л.Ю. Смирнова уволилась и на эту должность приняли новую работницу Е.А. Никанорову, которая и составила исправление к исходной накладной.

/ решение / Исправление к накладной на отпуск материалов может выглядеть так.

НАКЛАДНАЯ № 35 от 11.10.2021

НА ОТПУСК МАТЕРИАЛОВ

Исправление № 1 от 11.11.2021

Составляем исправление к исходной бумаге: как это будет с 2022 г.

Итак, до 2022 г. исправление к бумажному документу — обычная и привычная практика. Но при буквальном прочтении ФСБУ 27/2021 получается, что ей конец. В Стандарте для бумаги один вариант корректировки — зачеркивать и подписывать вновь. Причем должны совпадать и должности, и ф. и. о. лиц, которые изначально завизировали документп. 21 ФСБУ 27/2021; подп. «б» п. 8 Информационного сообщения Минфина от 10.06.2021 № ИС-учет-33.

Мне сложно сказать, почему так произошло и как в XXI веке в документ попали нормы из века XX. Неясна судьба Писем ФНС по исправлениям к бумажной первичке. Они прямо ссылаются на Закон о бухучете, но теперь вдруг выясняется, что он ничего такого не подразумевал, иначе откуда взяться ФСБУ 27/2021?

Мой прогноз такой: с приходом 2022 г. практика составления исправлений сохранится до тех пор, пока ФНС не отзовет разъяснения. Все дружно будут делать вид, что в этой части ФСБУ 27/2021 не существует.

Особенно в ситуации, когда подписанты исходной бумаги ушли со своих должностей — тут вообще налицо пробел нормативного регулирования. Если ориентироваться на Стандарт, исправить такой документ невозможно в принципе. А значит, организация вправе разработать свой способ (читай — продолжать пользоваться методом от ФНС). Надо только в учетной политике об этом написатьп. 7.1 ПБУ 1/2008.

Исправляем электронные документы

Закон № 402-ФЗ уравнял в правах первичные учетные документы на бумаге и в электронном виде. А вот исправлять их согласно ФСБУ 27/2021 придется по-разномуч. 5 ст. 9 Закона от 06.12.2011 № 402-ФЗ.

Для электронных документов Стандарт предусматривает только один способ исправления — с помощью нового документа. И это логично по следующим причинамподп. «в» п. 8 Информационного сообщения Минфина от 10.06.2021 № ИС-учет-33:

— форматы электронных документов обычно просто не допускают внесения исправлений в созданные и подписанные документы;

— в некоторых случаях нормативные акты прямо запрещают вносить исправления в электронные документы;

— даже если исправление возможно, то фактически это приводит к уничтожению изначального документа.

Новый документ должен содержать указание на то, что он составлен взамен первоначального электронного документа, дату исправления, а также электронные подписи лиц, составивших первичный учетный документ, с указанием их должностей, ф. и. о. либо иных реквизитов, необходимых для идентификации этих лиц. Средства воспроизведения нового электронного документа должны обеспечить невозможность использования его отдельно от первоначальногоп. 20 ФСБУ 27/2021.

Читать далее