В каких случаях подается уточненная декларация

^К началу страницы

Уточнённая налоговая декларация подается в следующих случаях:

При обнаружении ошибок или недостоверных сведений в представленной в налоговый орган налоговой декларации, которые привели к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести соответствующие изменения путём представления уточнённой декларации (абз. 1 п. 1 ст. 81 НК РФ).

При обнаружении ошибок или недостоверных сведений в представленной в налоговый орган налоговой декларации, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести соответствующие изменения путём представления уточнённой декларации (абз. 2 п. 1 ст. 81 НК РФ).

Порядок подачи уточненных деклараций

^К началу страницы

Уточнённая декларация представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения.

Существует три случая представления уточненной декларации:

- Уточненная налоговая декларация представлена в налоговый орган до истечения срока подачи налоговой декларации.

Такая декларация считается поданной в день подачи уточненной налоговой декларации.

- Уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации, но до истечения срока уплаты налога.

Налогоплательщик освобождается от ответственности, если уточнённая налоговая декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки.

- Уточнённая налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога.

Налогоплательщик освобождается от ответственности в случаях:

- представления уточнённой налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения, или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточнённой налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

- представления уточнённой налоговой декларации после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

Какие ошибки обязательно исправлять уточненкой

Не каждая ошибка в налоговом отчете грозит штрафами. Есть определенные случаи, когда подавать уточняющую декларацию обязательно не зависимо от того, сколько времени прошло с даты первичного отчета. В остальных ситуациях бухгалтер сам решает, уточнять данные или нет.

Обязательно сдавать уточненку, если:

-

Ошибка привела к занижению налогооблагаемой базы и бюджет недополучит деньги.

-

Организация на УСН продала основное средство до истечения срока, который предусмотрен п. 3 ст. 346.16 НК.

В остальных случаях налогоплательщикимеет право исправить данные отправленной декларации, но не обязан. Например, если налогооблагаемая база была завышена, а не занижена.

Чтобы вам было проще распознать опасные ошибки в отчетности, в таблице ниже – распространенные виды ошибок и подсказки, как действовать.

|

Вид |

Суть ошибки |

Сдавать ли уточненку |

|

Арифметические |

Неправильно посчитаны суммы, например, доходов или расходов. Это самая серьезная ошибка. |

Обязательно, если была занижена налогооблагаемая база. При завышенной базе можно, но необязательно (см. в статье дальше) |

|

Орфографические |

Ошибки в название организации или в ФИО сотрудника. Самая незначительная ошибка. |

Необязательно |

|

Опечатки в данных, не влияющих на базу |

Неверно указан период, за который подана декларация, или дата. Ошибка в кодах организации: ОГРН, ИНН, ОКТМО и пр. |

Обязанности подавать уточненку нет, но ошибочный период лучше исправить. Иначе налоговики сочтут, что вы не сдали отчет и оштрафуют. |

|

Ошибки по форме |

Нарушен порядок заполнения декларации или не хватает какого-то листа |

В таком случае приемная программа ФНС попросту не пропустит ваш отчет, если будут нарушены контрольные соотношения и не доберется обязательных для заполнения листов |

Таблица. Ошибки в декларациях: уточнять или нет

Как правильно составить уточненную декларацию

Чтобы не допустить ошибок повторно и сдать уточненку с первого раза, придерживайтесь трех основных правил:

-

Форма. Для уточненки используйте ту же форму, по которой сдавали первичную декларацию. Например, вы только сейчас обнаружили ошибку в декларации 2021 года. С тех пор форма отчета изменилась. Несмотря на изменения, уточненку заполняйте по форме, которая действовала в 2021 году, когда сдавали первичную декларацию.

-

Коды. На титульном листе при первичном уточнении декларации номер корректировки надо поставить «1», если второй раз меняете данные – «2», и т. д.

-

Порядок заполнения. Форму заполняйте полностью. Там, где была ошибка, данные поменяйте, а остальные оставьте прежними.

Совет. Чтобы налоговики быстрее разобрались с вашей уточненной декларацией, можно приложить к ней сопроводительное письмо. В письме укажите, за какой период корректируете декларацию, какие значения меняете и почему. Возможно, вашего объяснения им будет достаточно, чтобы не инициировать проверку (это одно из возможных последствий уточненки, о которых будем говорить дальше в статье).

В какой срок важно успеть

Иногда срок сдачи уточненки имеет значение, чтобы инспекторы не начислили штрафы. Все зависит от вида ошибки, кто ее обнаружил – вы или инспекция, и какой период уточняете.

Допустим, вы первым нашли ошибку в сданном отчете. Если она приводит к занижению налоговой базы, то лучше подать уточненку чем быстрее, тем лучше. Так вы опередите налоговиков и не возникнет риска начисления пеней и штрафов. Когда же вопроса о недоимке не возникает, большой срочности нет.

Другая ситуация, если вы хотите вернуть переплату. Это возможно сделать только за последниетри года. Вернуть переплату, например, пятилетней давности не получится. Будьте готовы, что налоговая может организовать проверкупо факту снижения суммы налога. У вас запросят подтверждающие документы, на основание которых возникла переплата.

Если вы уверены, что все документы в порядке и сумма переплаты большая, то смело подавайте уточненку. В иных случаях сначала приведите документацию в порядок или вообще ничего не подавайте, если не готовы к проверке.

Самый строгий срок подачи уточненки будет, если ошибку в декларации найдут налоговики в ходе камералки. В этом случае пришлют требование. С момента его получения у вас есть пять дней, чтобы отправить им уточненную декларацию.

Автоматизируйте все процессы бухгалтерского учета и отчетности в облачной программе 1С:Бухгалтерия вместе с сервисом 1С-Отчетность.

Программу 1С можно взять в аренду в «Е-офис 24». Вы получите круглосуточную техническую поддержку, доступ к ИТС и обновлениям 1С, консультации специалистов 1С, помощь специалистов при отправке отчетности.

Ведите учет без ошибок и своевременно сдавайте отчетность из любой точки мира. Попробуйте бесплатно оптимальное решение для бухгалтера: Облачная 1С:Бухгалтерия + сервис 1С-Отчетность

Что будет, если сдать уточненку: изменения 2023 года

Последствия уточнений зависят от того, когда их подали, и была ли недоимка. Рассмотрим все возможные ситуации.

Уточненку сдали в рамках срока сдачи первичной декларации

Здесь вообще никаких проблем не будет – сроком подачи декларации будет считаться дата подачи уточненки. Сроки вы не нарушили, потом негативных последствий никаких нет.

Срок для декларации прошел, но срок уплаты налога еще не наступил

Если ошибку вы обнаружили сами, а не налоговая при проверке, то в этом случае штрафов тоже никаких не будет. Главное, что вы уточнили данные. Дальше важно вовремя и правильно заплатить налог.

Все сроки прошли, а при уточнении образовалась недоимка

Раньше, до 2023 года при обнаружении ошибки в данной ситуации необходимо было сначала оплатить сумму недоимки и пени, и только после этого отправлять в ИФНС уточненную декларацию. При неоплате этих сумм грозил штраф.

С1 января 2023 года, ситуация изменилась в лучшую сторону. Теперь уточненка – одно из оснований для формирования сальдо на едином налоговом счете (ЕНС). Если оно положительное и вы отправили корректировку из-за занижения базы, то налоговая сама спишет деньги со счета при условии, что их там достаточно. Сначала списываются недоимки, потом текущие платежи и в последнюю очередь пени (п. 8 ст. 45 НК).

Во избежание штрафов для начала советуем посчитать сумму недоимки в бюджет, а также сумму пеней. После этого проверить сальдо ЕНС. Если денег точно хватает, уточненку можете смело отправлять. Далее при необходимости внесите дополнительные средства на свой ЕНС на оплату текущих налоговых обязательств.

Сумму недоплаты в бюджет выявила налоговая в ходе проверки

В этом случае вместе с недоимкой и пенями придется заплатить штраф в размере 20% от суммы неуплаты (ст. 122 НК).

Способы отправки уточненки

Уточненную декларацию нужно передавать в налоговую таким же способом, как и первичную:

-

с помощью ТКС;

-

через личный кабинет налогоплательщика;

-

лично на бумажном носителе;

-

по почте.

Конечно же, лучше всего сдавать отчеты онлайн и не тратить время на дорогу в ИФНС. В этом поможет «Е-офис 24». Мы подключим вас к сервису 1С-Отчетность – и вы сможете взаимодействовать с контролирующими органами не выходя из программы 1С.

Попробовать один месяц бесплатно

Реклама: ООО «Е-Офис 24», ИНН 6672281995, erid: LjN8KMBpW

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 27 марта 2023 г.

Содержание журнала № 7 за 2023 г.

ПОПРАВКИ-2023

ОСН

УСН

ЕСХН

ПСН

С 2023 г. изменились правила исправления ошибок, приведших к занижению налога к уплате в уже поданной налоговой отчетности. Это следствие перехода на единый налоговый платеж. Однако это не означает, что из НК с корнем удалено условие о необходимости пополнения бюджета на сумму недоимки и пеней перед подачей уточненки. Сейчас надо учитывать и новый механизм работы ЕНС, и новые правила расчета пеней.

Ошибка в отчетности

Под ошибками мы будем понимать неотражение или неполное отражение какой-либо операции или сведений либо отражение недостоверных сведений, связанных с суммовыми показателями. Такие ошибки можно (а иногда и нужно) исправлять, подав уточненную декларацию. Но в некоторых случаях можно исправить ошибки текущим периодом.

Далее мы будем говорить только о суммовых ошибках, которые влияют на сумму налога к уплате по декларации или иной налоговой отчетности.

Учтите, когда вы подадите уточненную декларацию, инспекция имеет право проверить все ее показатели заново, а не только те, что изменились по сравнению с первичной декларацией. Это значит, что она может обнаружить в уточненной декларации ошибки, которые пропустила при проверке первичной декларации.

Исправление налоговых ошибок текущим периодом

Если ошибка в поданной декларации НЕ привела к занижению суммы налога, подлежащей уплате, подавать в инспекцию уточненную декларацию необязательноабз. 2 п. 1 ст. 81 НК РФ. Это можно сделать, но по собственному желанию (об этом чуть позже). А сейчас мы посмотрим, какие есть особенности при исправлении ошибок текущим периодом.

Особенность 1. Если инспекция обнаружит в сданной отчетности ошибки, противоречия, несоответствия между имеющимися сведениями, то она может затребовать у налогоплательщика письменные пояснения. Либо может попросить внести исправления в его отчетность. Как мы уже сказали, сдавать уточненную декларацию вам необязательно. Но вот представить письменные пояснения необходимо. Сделать это надо в течение 5 рабочих дней со дня получения требованияп. 3 ст. 88 НК РФ; Письмо Минфина от 15.01.2020 № 03-02-08/1322. Если по требованию инспекции вы не подадите уточненную декларацию и в то же время не представите никаких пояснений, то вас могут оштрафовать на 5 000 руб.п. 1 ст. 129.1 НК РФ

Нашли ошибку в декларации? Не расстраивайтесь. Теперь важно понять, хватит ли налоговикам ваших пояснений или все же придется сдавать уточненку

Особенность 2. Ошибку прошлого периода можно исправить текущим периодом, еслип. 1 ст. 54 НК РФ:

•или нельзя определить период совершения такой ошибки;

Конец ознакомительного фрагмента статьи

Комментарии (0)

Отправляйте уведомления об исчисленных суммах в ФНС через Экстерн. Календарь отчетности поможет контролировать сроки — система покажет даты подачи и статус уведомлений, которые вы уже отправили.

Попробовать

ФНС выделяет семь основных ошибок, которые компании и ИП допускают в уведомлениях.

Верно указывать период необходимо для того, чтобы ФНС могла правильно определить срок уплаты налога и однозначно установить связь с конкретной декларацией, расчетом, сообщением об исчисленных суммах налогов или уведомлением.

Если вы поставите неверный период (например, месяц вместо квартала), ИФНС отправит сообщение, что указанный вами период невозможен для этой обязанности.

Уведомление об исчисленных суммах подается только по налогам:

- компаниями — по транспортному, земельному, налогу на имущество, агентскому налогу на прибыль;

- компаниями и ИП — по УСН, ЕСХН, страховым взносам, НДФЛ.

Если вы отправили уведомление с неверными КБК и ОКТМО или с КБК, по которому уведомление совсем не подается, сформируйте уведомление с правильными реквизитами и отправьте его снова.

В следующем разделе статьи мы показываем пример, как это сделать.

Если декларацию или расчет вы уже сдали, для ИФНС достаточно информации о начислениях, содержащихся в этих отчетах. Поэтому если вы направите уведомление по налогу за тот же период, ИФНС откажет в его приеме и направит сообщение, что декларация по данным, указанным в уведомлении, принята.

Пример

Компания подала уведомление по страховым взносам за март 2023 года вместе с РСВ за 1 квартал 2023. В этом случае отправлять уведомление не имеет смысла — начисления за март ИФНС возьмет из квартального расчета по страховым взносам.

Исключение — уведомление о налоге по кадастровому имуществу, так как его с 2023 года не вносим в декларацию.

На все суммы по «авансовым» налогам, уплаченные до 31 декабря 2022 года, ФНС установила особый режим «резерва» (п. 6 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ). Этот режим означает, что:

- обязанность компании увеличена на сумму уплаченных авансов;

- когда компания в 2023 году подаст декларацию, обязанность уменьшится на эту же сумму.

Поэтому если за 1-3 кварталы налог уплачен в 2022 году, уведомление за эти периоды не представляется.

Есть нюансы и по имущественным налогам. Если авансы за 1-3 кварталы уплачены в 2022 году, то после уплаты итоговой суммы налога в 2023 году подается уведомление, в котором указывается налог за 2022 год за минусом уплаченных авансов.

При заполнении уведомления необходимо соблюдать правило: одно уведомление подаем по одному сроку уплаты. При этом в корректирующем уведомлении указывается полная сумма оплаты к данному сроку. Новое уведомление заменяет предыдущее, а не прибавляет разницу к предыдущему начислению.

Пример

Компания отправила в ИФНС уведомление, в котором указала заниженную сумму налога — 30 000 рублей вместо 35 000 рублей. А затем подала уточненное уведомление на разницу — 5 000 рублей. Это неверно. В корректировочном уведомлении необходимо указать полную сумму налога — 35 000 рублей.

Пример, как исправить ошибку в сумме, смотрите ниже.

В 2023 году вместо уведомлений об исчисленных налогах и платежных поручений с указанием КБК ЕНП (статус плательщика 01), можно формировать платежки на уплату конкретного налога (со статусом плательщика 02). В таких платежках заполняются подробные реквизиты:

- КБК;

- ОКТМО;

- период.

Очень важно указать эти реквизиты корректно, чтобы ИФНС могла верно идентифицировать платеж и не произошло задвоение начислений. Порядок заполнения платежек-уведомлений прописан в п. 7 Приложения 2 к Приказу Минфина от 12.11.2013 № 107н.

Напоминаем, что исправить ошибку, сделанную в платежном поручении со статусом 02, можно только путем подачи уведомления об исчисленных суммах. После этого вам придется перейти на платежки со статусом 01 и формировать уведомления по налогам и взносам, входящим в ЕНП.

Если вы платите налог частями, при этом указываете одинаковые периоды, то уведомление будет формировать только последний платеж, что приведет к занижению начислений.

Пример

Компания перечислила НДФЛ не общей суммой 28 числа, а несколькими платежами по факту удержания налога у работников. В этом случае ФНС проведет только последнее уведомление, и начисления будут занижены.

Если вы оплатили налог частями, указав одинаковые периоды и сроки, необходимо подать уведомление на полную сумму, чтобы ИФНС верно сделала начисления.,

Проверить уведомление перед отправкой можно по контрольным соотношениям, утвержденным Письмом ФНС от 17.03.2023 № ЕА-4-15/3132@. Соотношения проверяют взаимосвязь между КБК, налоговым периодом и датой подачи уведомления.

Порядок исправления ошибок в уведомлениях описан в письмах ФНС от 31.01.2023 № БС-3-11/1180@ и от 03.02.2023 № БС-3-11/1379@. Он зависит от того, где сделана ошибка: в сумме налога или в реквизитах уведомления (ОКТМО, КПП, КБК, налоговый или отчетный период).

Тут все просто — заполните новое уведомление и укажите в нем прежние реквизиты и верную сумму.

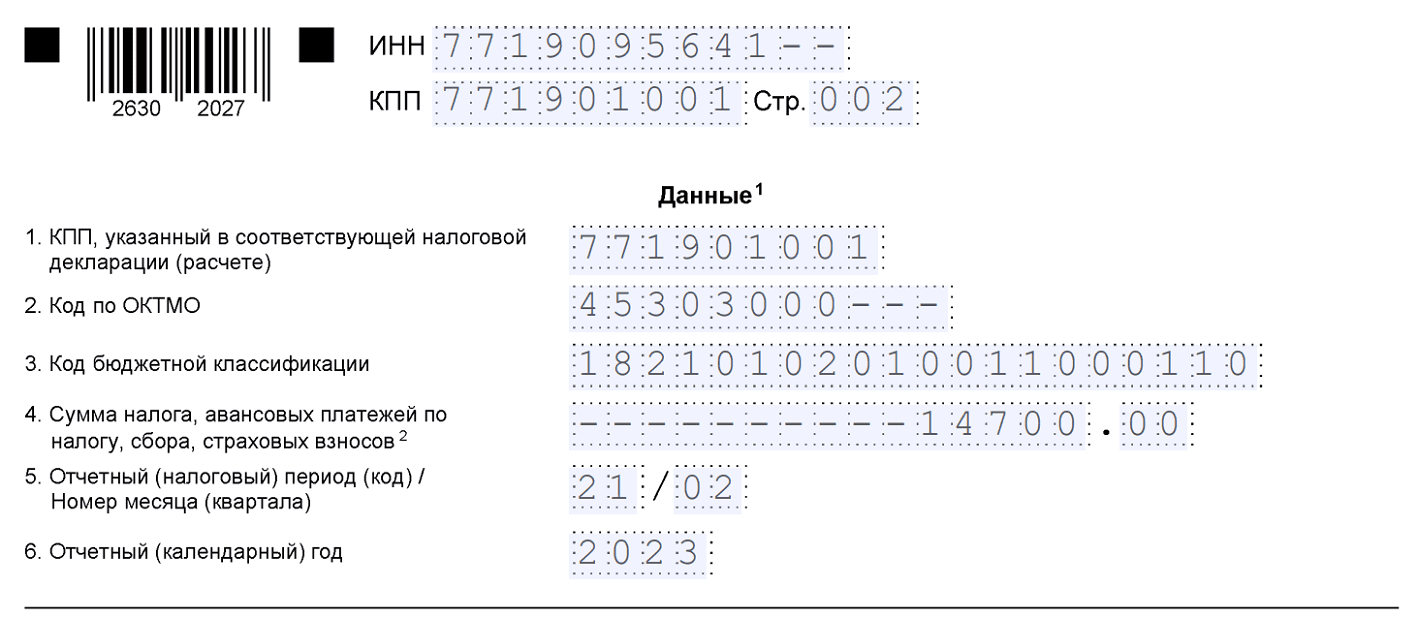

Пример. Компания подала уведомление по НДФЛ за период с 23.01.2023 по 22.02.2023, в котором указала неверную сумму налога — 14 000 рублей вместо 14 700 рублей:

Исправленное уведомление будет выглядеть так:

Обратите внимание: корректировочное уведомление формируем не на разницу 700 рублей, а на полную сумму — 14 700 рублей. Если подадим на разницу, ИФНС проведет начисление НДФЛ на 700 рублей, и сумма налога занизится. А значит, будут пени.

Экстерн автоматически сформирует платежку на уплату налога по данным из декларации, уведомления об исчисленных суммах или требования

Попробовать

Этот вариант немного сложнее — в новом уведомлении придется заполнить два блока.

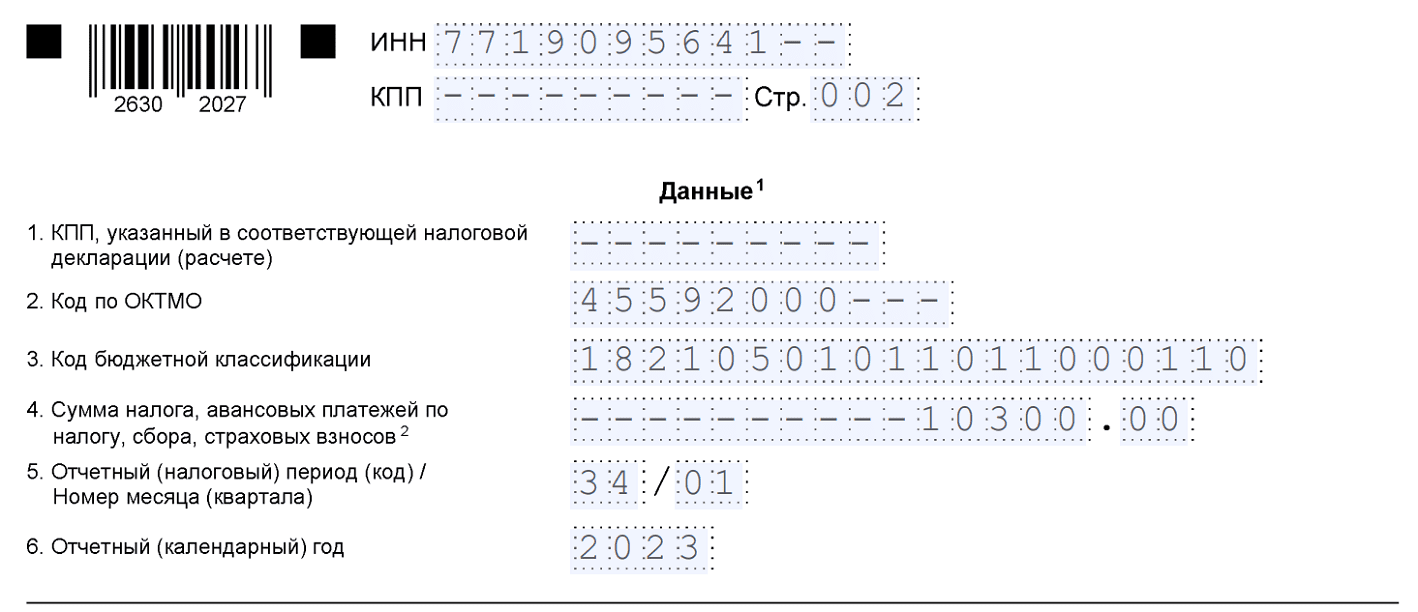

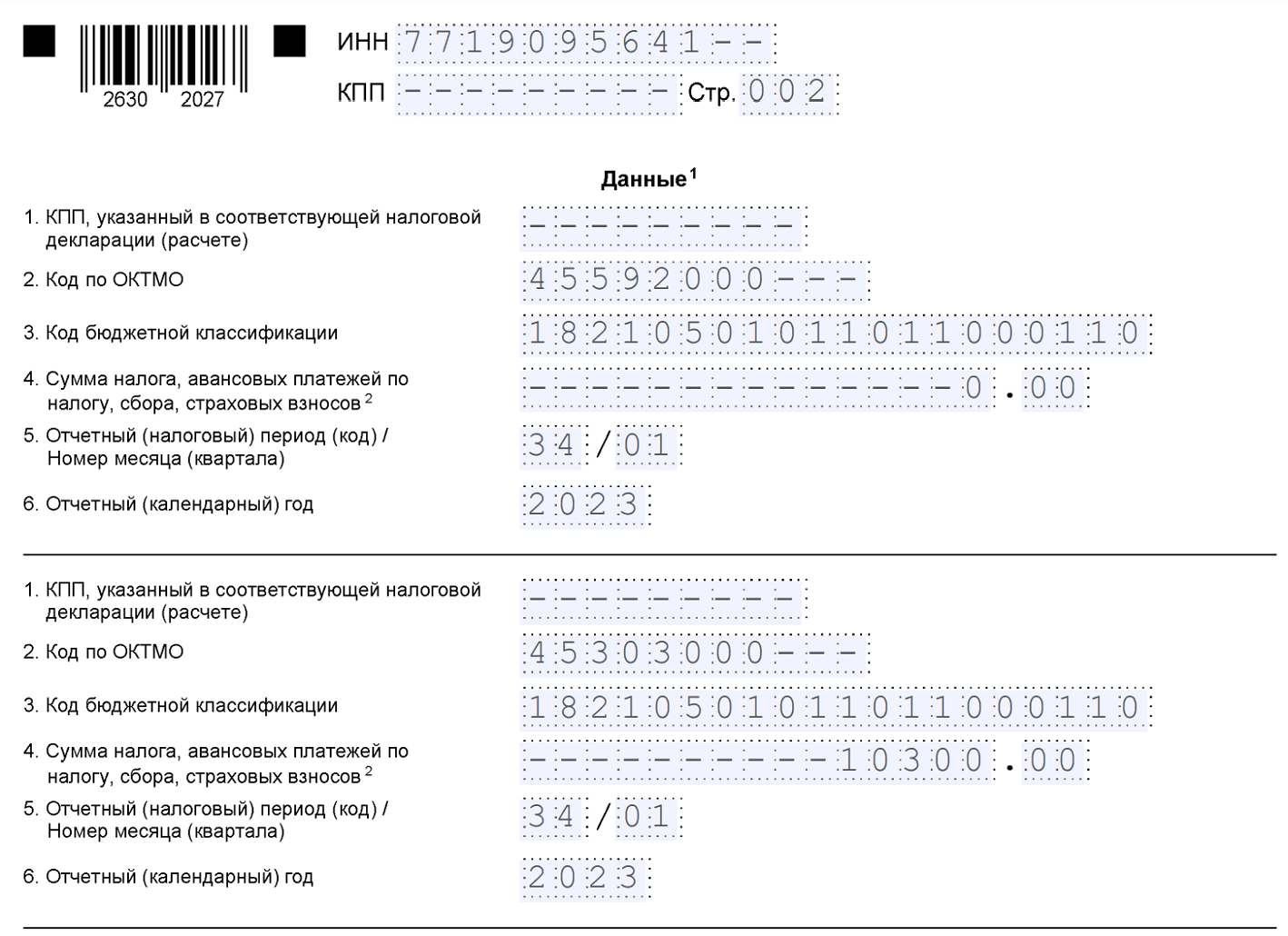

Пример. ИП неверно указал ОКТМО в уведомлении по УСН за 1 квартал 2023 года — 45592000 вместо 45303000. Сумма аванса — 10 300 рублей:

Чтобы исправить ошибку, заполняем два блока в новом уведомлении:

- в первом блоке дублируем все реквизиты из неверного уведомления, кроме суммы — здесь ставим «0»;

- во втором блоке во всех строках указываем верные данные.

По такой же схеме исправляем любые другие реквизиты уведомления: КПП, КБК, период или год.

Кстати, КПП налоговики считают «не очень важным» реквизитом уведомления и не учитывают его при распределении налога. Главное, на что они ориентируются, — это ИНН, КБК и ОКТМО (Письмо ФНС от 01.03.2023 № БС-4-21/2346@).

Не все ошибки в 3-НДФЛ требуют уточнения. Если недостоверные сведения ни влияют на налоговую базу и не занижают подоходный налог, корректирующий отчет можно не подавать. Но если обнаружили ошибку, в результате которой уменьшили НДФЛ, обязательно отправьте уточненную декларацию в ИФНС.

В каких случаях подается уточненная 3-НДФЛ

В ст. 81 НК РФ разъясняется, как аннулировать декларацию 3-НДФЛ, — если обнаружили ошибки, отменить отчет не получится. Но каждый налогоплательщик сможет исправить выявленные нарушения в уточненном отчете (п. 1 ст. 81 НК РФ).

По правилам, уточнение декларации 3-НДФЛ в личном кабинете или на бумаге требуется только в случае занижения налога. Если ошибки привели к уменьшению НДФЛ к уплате в бюджет, сделайте уточненку. Если обнаруженное нарушение не привело к занижению подоходного налога, вы вправе уточнить недостоверные сведения, но не обязаны это делать.

Правило об уточнении 3-НДФЛ касается не только налогоплательщиков-ИП, но и физлиц. К примеру, если вы заявили имущественный вычет по итогам года, и обнаружили ошибку в отчете, надо пересчитать размер вычета и подать уточненку.

Порядок подачи уточненных деклараций

Действуют определенные правила, как подать корректирующую декларацию 3-НДФЛ: налог пересчитывают в периоде совершения ошибки, а не в периоде ее обнаружения. Приведем пример.

Налогоплательщик отправил декларацию за 2020 в 2021 году, но обнаружил ошибку в 2022. Необходимо подать корректировку отчета за 2020 по форме, которая действовала в том периоде, то есть (п. 1 ст. 54 НК РФ, Приказ № ЕД-7-11/615@ от 28.08.2020).

Если недостоверные сведения в отчете привели к переплате НДФЛ, разрешается делать перерасчет в периоде выявления таких искажений (п. 1 ст. 54 НК РФ).

Порядок, как отменить декларацию 3-НДФЛ, предусматривает особое заполнение титульного листа. В поле «Номер корректировки» необходимо проставить порядковый номер уточнения: «1—», «2—», «3—». В уточнении указывают все правильные сведения из первичной декларации: надо сдать исправленный исходник, а не новую отчетность (п. 1 ст. 81 НК РФ).

К уточненной 3-НДФЛ прикладывают документы, которые обосновывают корректировку. Если необходимо, заполняют пояснительную записку (в свободной форме) с объяснением причин исправления и заявление на возврат или вычет подоходного налога.

Дублировать документы, предоставленные вместе с первичным 3-НДФЛ, не надо. Налоговики повторно требуют документы, только если (п. 5 ст. 93 НК РФ):

- налогоплательщик ранее предоставил оригиналы, и ФНС их уже вернули;

- инспектор утратил документацию из-за форс-мажорной ситуации.

Кроме того, в ИФНС вправе запросить оригиналы для ознакомления, если налогоплательщик перед этим подал копии (п. 2 ст. 93 НК РФ).

Как подать через личный кабинет

Как и первичный отчет, уточнение подают в бумажной форме или через специальный сервис ФНС «Личный кабинет налогоплательщика для физических лиц».

Предельного срока для подачи уточнений по НДФЛ нет, кроме истечения срока исковой давности. Отправьте корректировку в любое время после обнаружения недостоверных сведений. Но учтите, исправление ошибки засчитают только после подачи уточненного отчета.

Общий алгоритм, как изменить декларацию в личном кабинете, таков:

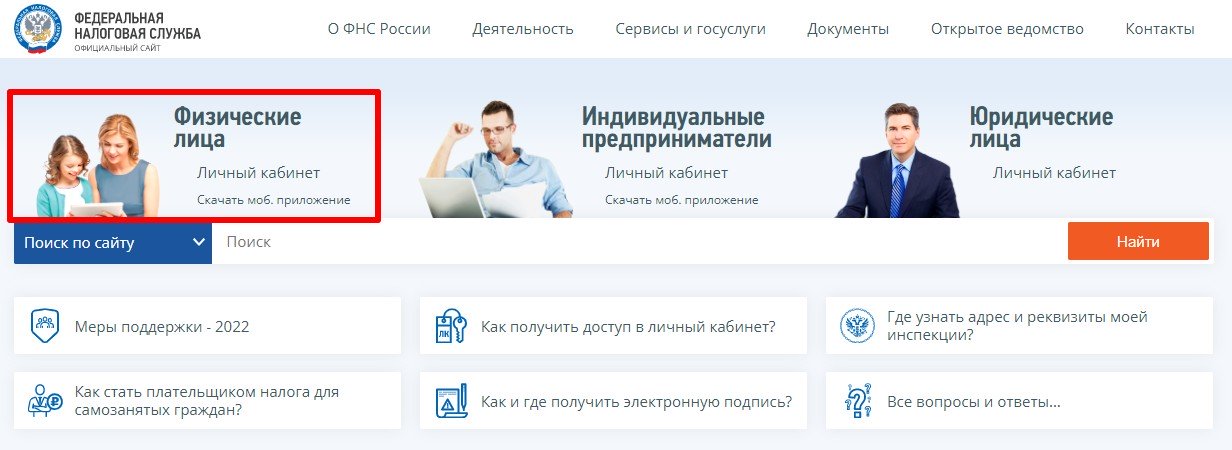

- Перейти на официальный сайт ФНС.

- Войти в личный кабинет физлица или ИП. Ввести логин и пароль.

- Найти нужный отчет и исправить ошибку. Подписать электронной подписью и отправить в налоговую инспекцию.

Пошаговая инструкция, как исправить налоговую декларацию в личном кабинете физлица:

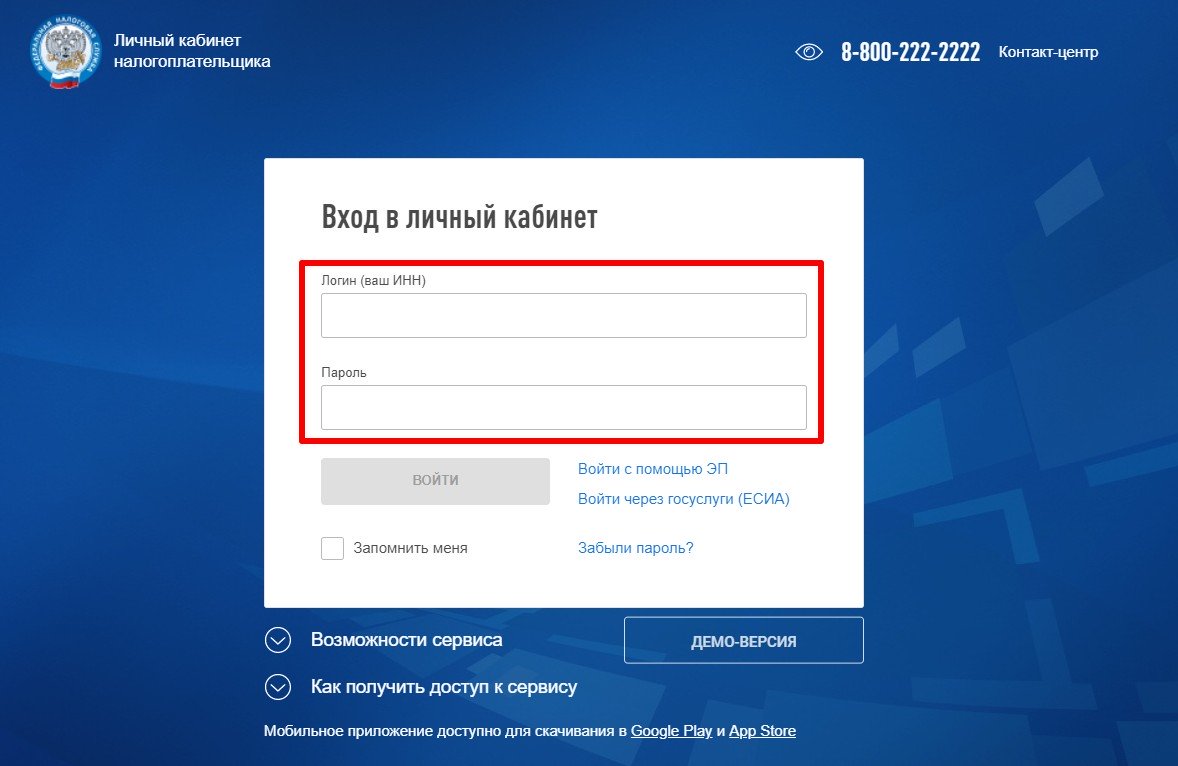

Шаг 1. На официальном сайте налоговой выбираем личный кабинет физического лица.

Шаг 2. Вводим логин и пароль. Логин — это личный ИНН. А пароль задает сам пользователь после регистрации и авторизации в ИФНС.

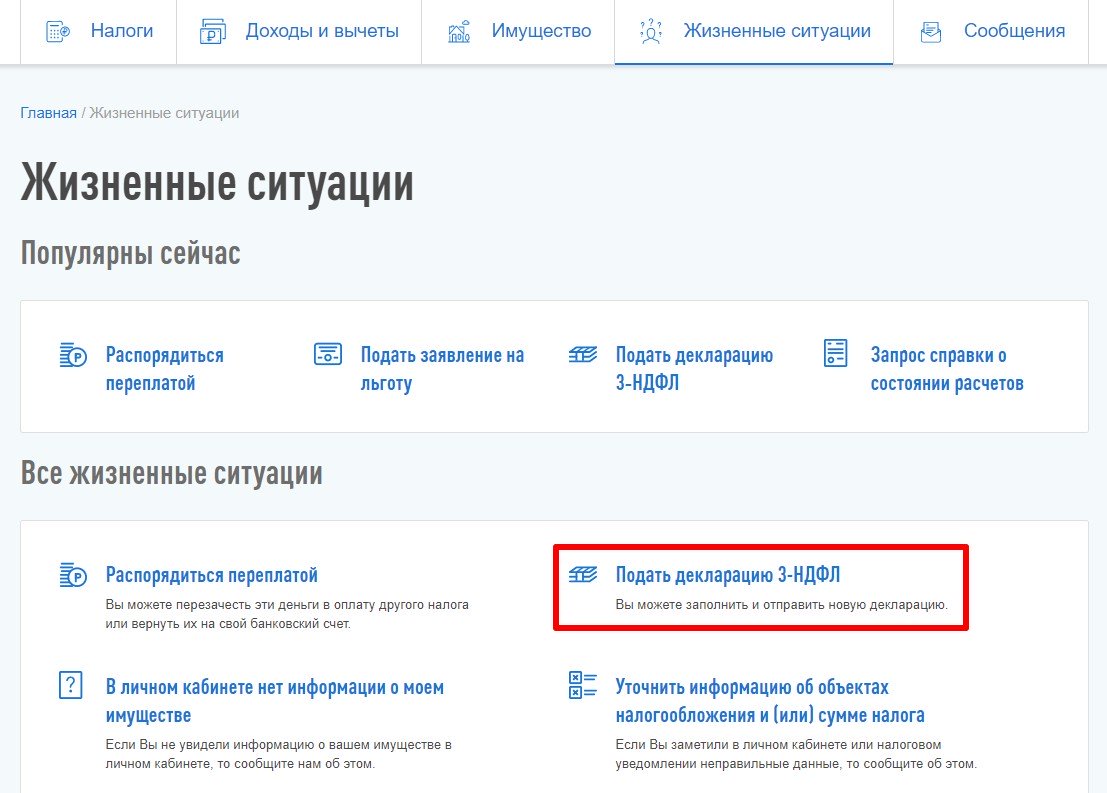

Шаг 3. Выбираем «Жизненные ситуации» — раздел «Подать декларацию 3-НДФЛ».

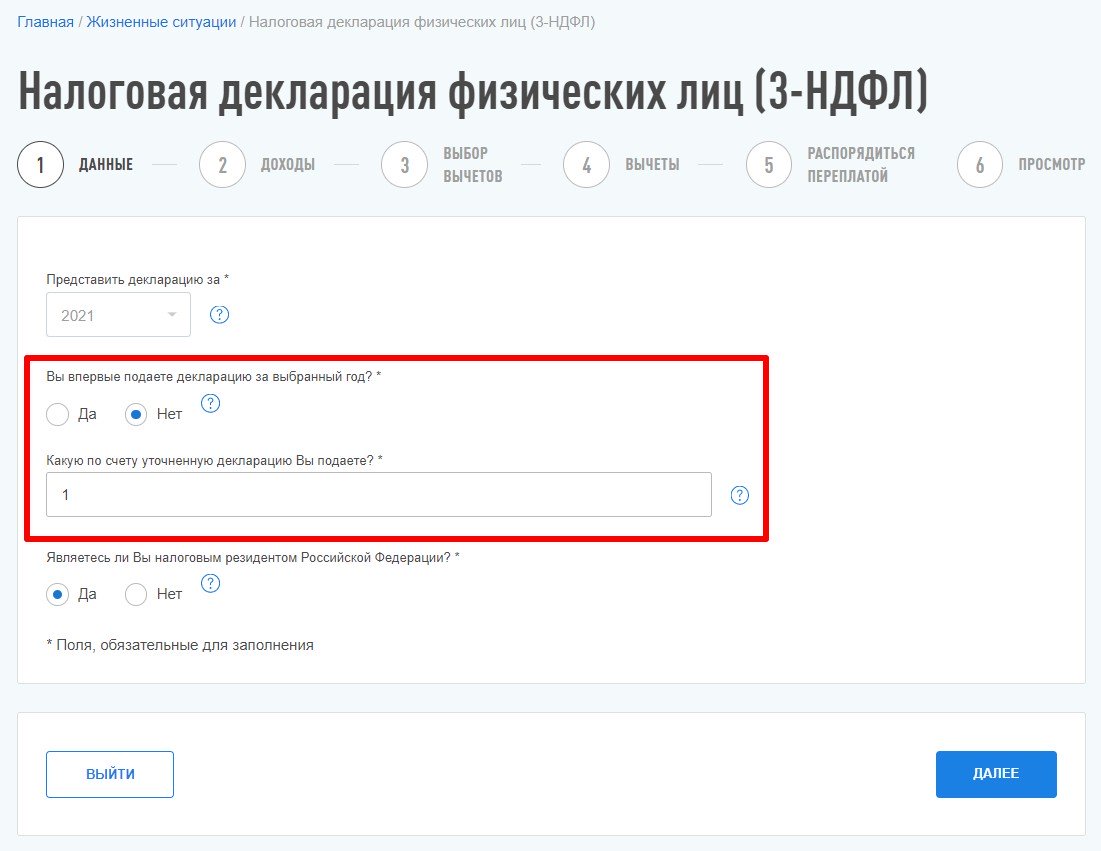

Шаг 4. Указываем отчетный год — тот период, за который вносим исправления. Вот как отправить уточненную декларацию через личный кабинет — показать номер корректировки. Для этого отвечаем «Нет» на вопрос «Вы впервые подаете декларацию за выбранный год?». Затем указываем порядковый номер исправлений.

Шаг 5. Вносим корректные сведения. Заполняем все разделы, еще раз проверяем отчет. Прикрепляем подтверждающие документы. При необходимости формируем заявление о зачете или возврате подоходного налога. Подписываем электронной подписью. После этого уточненный отчет направляется в ИФНС и проходит камеральную налоговую проверку.

Когда налогоплательщик освобождается от ответственности

Если предоставите уточнение в ИФНС после окончания срока подачи 3-НДФЛ, но до истечения срока уплаты подоходного налога, то вас освободят от ответственности (п. 3 ст. 81 НК РФ). Но только если предоставили корректировку до момента, когда узнали о том, что налоговая выявила ошибки или недостоверные сведения, приводящие к занижению НДФЛ. По правилам, срок сдачи отчета — 30 апреля следующего года, а срок уплаты налога — 15 июля следующего года (п. 6 ст. 227 НК РФ).

Если сдаете корректировку после 15 июля, вас освободят от ответственности только в особых случаях:

- если не знали о том, что в ИФНС выявили ошибки в отчете, и самостоятельно доплатили недоимку в бюджет до подачи корректировочной декларации;

- если исправили ошибки, которые инспектор не обнаружил во время камеральной проверки.

Не предусмотрена ответственность и за исправление недочетов, которые не привели к занижению подоходного налога. Налогоплательщик сам решает, исправлять такие ошибки или нет. В этом случае за отсутствие уточненной 3-НДФЛ штраф не назначат.

Вам в помощь образцы, бланки для скачивания

Задорожнева Александра

Бухгалтер

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Все статьи автора