✅ Ошибки в документах – ошибки везде?

Документирование – первейший элемент метода бухгалтерского учета. Как у любой науки, у бухучета есть предмет и метод: предметом являются факты хозяйственной жизни, а метод включает в себя документирование, инвентаризацию, оценку, калькуляцию, счета, двойную запись, баланс, отчетность. Один из основных постулатов учета: нет документа – нет факта хозяйственной жизни. В федеральном законе № 402-ФЗ «О бухгалтерском учете» (далее – закон № 402-ФЗ) документам посвящена отдельная статья – 9-я.

В рамках программы реформирования бухгалтерского учета Минфин утвердил в 2021 г. (16.04.2021 г., приказ № 62н) отдельный стандарт, посвященный документам – ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете».

В ч. 3 ст. 9 закона № 402-ФЗ говорится о необходимости подтверждения фактов хозяйственной жизни документами либо при совершении самого факта, либо сразу после его окончания.

Документы могут быть составлены на бумаге и в электронном виде (ч. 5 ст. 9 закона № 402-ФЗ).

Ошибки первичных документов классифицируются по различным основаниям:

— по причинам возникновения (невнимательность и некомпетентность специалистов, неисправность вычислительной техники и т.п.);

— по месту возникновения (в текстовых и числовых данных самих документов, в учетных регистрах);

— по значению (ошибки самого документа, не повлиявшие на другие данные (например, дата, описательная часть), и ошибки, повлиявшие на другие операции (пример: неверная сумма расходов приведет к искажению налоговой базы по налогу на прибыль).

К ошибкам первичных документов можно отнести: отсутствие обязательных реквизитов, наличие несанкционированных изменений (помарки, подчистки), исправления в тех документах, которые нельзя изменять (кассовые и банковские документы (п. 7 ст. 9 закона № 402-ФЗ, пункт 4.7 указания Банка России от 11.03.2014 № 3210-У)) и др.

Последствиями ошибок в первичных документах могут стать неверные подсчеты результатов хозяйственных операций и налоговых баз, споры с контрагентами, претензии налоговых органов.

Вывод: ошибки в документах нужно исправлять.

✅ Как исправить ошибку

На первый взгляд есть простое решение: документ с ошибкой заменить на новый, где ошибок уже не будет. Но Минфин и ФНС против таких кардинальных способов исправления: в письмах ФНС от 12.01.2018 № СД-4-3/264, от 05.03.2018 № СД-4-3/4226@, от 23.03.2018 № СД-4-3/5412@ и Минфина от 23.10.2017 № 03-03-10/69280 указано, что первичный документ с ошибкой, ранее принятый к учету, заменять новым документом нельзя, ошибки следует исправить по правилам бухучета.

Закон № 402-ФЗ (ч. 7 ст. 9) допускает наличие исправлений в первичном учетном документе (кроме исключений, установленных иными нормативными актами, см. выше), ФСБУ 27/2021 содержит отдельный раздел, регламентирующий исправления в документах.

Порядок оформления исправлений установлен следующий: исправить, указать дату, подписи лиц, составивших документ, идентифицирующие их данные (ФИО и др.). Это корректурный способ внесения изменений. Но есть и другой способ – выставление корректирующего (исправленного) документа, по аналогии со счетами-фактурами. Эти два способа рассмотрены в Рекомендации БМЦ* Р-41/2013-КпР «Внесение исправлений в первичные документы».

Организациям предлагается самостоятельно разработать и утвердить в учетной политике способ внесения исправлений в первичные документы, учитывая особенности документооборота.

Согласно п. 12 ФСБУ 27/2021 организация может включать в документ бухгалтерского учета реквизиты, дополняющие обязательные, например, поля первичного документа: «Исправление №» и «от», где будут указаны номер и дата исправляемого документа.

Сложнее обстоит дело с внесением изменений в электронные документы.

ФНС в письме от 11.10.2019 № ЕД-4-15/20928@ напомнила, что нормативные документы не устанавливают порядок аннулирования содержащих ошибки электронных документов. Но, добавляет ФНС, у контрагентов есть право договориться о том, что документ с ошибками не будет иметь правовых последствий, то есть будет аннулирован.

И снова нам подсказывает БМЦ¹: Р-42/2013-КпР «Внесение исправлений в электронные документы» рекомендует исправлять электронный первичный документ (ЭПД) выставлением исправленного ЭПД с дополнительными полями «номер» и «дата исправления», которые переносятся из первоначального ЭПД.

Исправленный ЭПД содержит два связанных файла: файл обмена информации продавца (информация продавца) и файл обмена информации покупателя (информация покупателя). Оформленным исправленный ЭПД будет считаться при наличии электронных подписей обеих сторон сделки.

✅ Примеры из практики

1️⃣ В первичный документ (ТОРГ-12) внесены исправления, заверенные подписью только одного из лиц, составивших документ. Достаточно ли одной подписи для подтверждения изменений? Ответ – нет, не достаточно. И закон № 402-ФЗ, и ФСБУ 27/2010 указывает на необходимость подтверждения исправлений всеми лицами, составившими (читай: подписавшими, уточняется в п. 16 Положения по ведению учета и отчетности № 34н) документ.

Судебная практика настаивает на том же: в первичные учетные документы исправления могут вноситься лишь по согласованию с участниками хозяйственных операций, что должно быть подтверждено подписями тех же лиц, которые подписали документы, с указанием даты внесения исправлений (постановления Первого ААС от 20.10.2014 № 01АП-5686/14, ФАС Поволжского округа от 02.07.2013 № Ф06-4577/13 по делу № А06-8882/2011). Важный момент – исправления не должны быть односторонними, должны присутствовать подписи и исполнителей (продавцов), и заказчиков (покупателей).

2️⃣ Как внести исправления в счет на оплату? В общем случае счет на оплату не относится к первичным документам (правда, счета на оплату коммунальных услуг, аренды могут подтверждать факты оказания соответствующих услуг и рассматриваться как первичные учетные документы при наличии всех обязательных реквизитов (письма Минфина от 29.07.2010 № 03-03-06/1/494, УФНС по г. Москве от 17.10.2011 № 16-15/100085@)). Если организация определит для себя, что счет на оплату – это не первичный документ, при наличии ошибок его можно просто заменить на новый.

3️⃣ В УПД со статусом «1» допущена техническая ошибка. Как исправить? Если ошибка препятствует идентификации налогоплательщика и прочих данных для вычета по НДС, нужно составить новый УПД со статусом «1», где указать верные данные с таким же номером и датой, а в строке 1а — номер и дату исправлений (пп. 1.1 п. 1 приложения 7 к письму ФНС от 17.10.2014 г. № ММВ-20-15/86@).

Если ошибки содержатся только в реквизитах счета-фактуры (и первичного документа), то оформляют новый УПД со статусом «2» с таким же номером и датой, как и ошибочный, и с указанием в строке 1а даты и номера исправлений.

4️⃣ При заполнении путевого листа была допущена ошибка: сумма фактического расхода, которая превышала норму, была отражена в путевом листе как расход по норме. Как исправить (внести исправления в путевой лист или составить бухгалтерскую справку)? Исправление можно внести корректурным способом (зачеркнуть ошибку, внести правильные данные, поставить надпись «исправлено», заверить исправление подписями ответственных лиц), либо составить новый экземпляра путевого листа, в котором указать номер и дату первичного документа, а также порядковый номер и дату исправления (по аналогии в исправлением счетов-фактур) (письмо Минфина от 22.01.2016 № 07-01-09/2235, письма ФНС от 23.03.2018 № СД-4-3/5412@, от 05.03.2018 № СД-4-3/4226@, от 12.01.2018 № СД-4-3/264). Составление только бухгалтерской справки недостаточно для обоснования расходов на приобретение ГСМ, поскольку первичным документом для этого является путевой лист.

✅ Выводы

Ошибки в первичных документах исправлять нужно, выберите свой способ внесения исправлений (корректурный либо составление нового документа с указанием исправленного), закрепите способ в учетной политике.

* Бухгалтерский методологический центр (БМЦ) является субъектом негосударственного регулирования бухгалтерского учета в пределах компетенций, установленных ст. 24 Федерального закона № 402-ФЗ «О бухгалтерском учете».

«Такском» — один из крупнейших разработчиков сервисов для бизнеса в России. Компания является первым оператором электронной отчетности и основоположником обмена электронными документами в стране.

20 лет «Такском» помогает организациям наладить взаимодействие с государством и контрагентами, а также упростить и ускорить внутренние бизнес-процессы:

— удаленная сдача отчетности в госорганы, в том числе решения 1С;

— оформление и получение электронных подписей;

— подключение и обслуживание онлайн-касс, а также услуги ОФД;

— надежный, выгодный и удобный переход на электронный документооборот;

— решения для маркировки и прослеживаемости товаров;

— проверка контрагентов.

Читайте больше в базе знаний «Такском»

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 9 июля 2018 г.

Содержание журнала № 14 за 2018 г.

Большинство первичных документов можно исправлять. В начале этого года налоговая служба внесла смуту, заявив, что существует лишь один допустимый способ исправления первички. А спустя несколько месяцев ФНС сама же себя и поправила.

Исправляем ошибки в первичных документах

Какие первичные документы исправлять можно, а какие — нет

Не подлежат исправлению кассовые и банковские документып. 4.7 Указания ЦБ от 11.03.2014 № 3210-У; п. 16 Положения, утв. Приказом Минфина от 29.07.98 № 34н:

•приходный кассовый ордер (форма № КО-1);

•расходный кассовый ордер (форма № КО-2);

•платежные поручения и иные банковские документы.

Если в таком документе допущена ошибка, то надо составить новый. Отметим, что авансовый отчет и кассовая книга не являются кассовыми документами. Следовательно, в них возможны исправления.

Также не допускается внесение исправлений в БСО, выдаваемые вместо чеков ККТп. 10 Положения, утв. Постановлением Правительства от 06.05.2008 № 359.

В остальных первичных учетных документах ошибки исправлять можно. Но исправление должно быть заверено лицами, которые изначально подписали исправляемый документ, с указанием фамилий и инициалов. Также должна быть указана дата внесения исправленийч. 7 ст. 9 Закона от 06.12.2011 № 402-ФЗ (далее — Закон № 402-ФЗ); п. 16 Положения, утв. Приказом Минфина от 29.07.98 № 34н. Если же работник, подписавший первоначальный документ, уже уволился, исправления визирует либо руководитель организации, либо другой сотрудник, уполномоченный на подписание таких документов.

Однако не все ошибки нужно исправлять. Так, Минфин считает, что несущественные ошибки и опечатки, обнаруженные в первичных документах, вообще можно не исправлять. К таким ошибкам относятся те, которые не препятствуют идентификации сторон операции и ее основных условий: наименования товара, работ или услуг, стоимости, количества и т. д.ч. 2 ст. 9 Закона № 402-ФЗ Наличие несущественных ошибок в первичке не препятствует признанию соответствующих расходов как в бухгалтерском, так и в налоговом учетеПисьмо Минфина от 04.02.2015 № 03-03-10/4547 (направлено Письмом ФНС от 12.02.2015 № ГД-4-3/2104@).

Справка

Счет-фактура не относится к первичным документам, при его исправлении действуют особые правила. Независимо от того, каким способом вы исправили ошибку, допущенную в первичном документе на реализацию товаров (работ, услуг), для исправления ошибки в счете-фактуреподп. «б» п. 1, п. 7 Правил заполнения счета-фактуры, утв. Постановлением Правительства от 26.12.2011 № 1137:

•составляется новый, исправленный счет-фактура с тем же номером и датой;

•в строке 1а «ИСПРАВЛЕНИЕ № ___ от «__» ___________» указываются, соответственно, номер и дата исправления;

•в графы и строки счета-фактуры, в которых были допущены ошибки, вносятся верные данные;

•остальные графы и строки исправленного счета-фактуры заполняются так же, как и первоначального.

Правила исправления первички

В Законе о бухучете нет четкого порядка внесения исправлений в первичные учетные документы. В январе 2018 г. ФНС в своем Письме разъяснила, что если в первичном документе, принятом к бухучету, обнаружена ошибка, то нельзя ее исправить, заменив первичный учетный документ новымПисьмо ФНС от 12.01.2018 № СД-4-3/264. Исходя из этого Письма многие сделали вывод, что налоговая служба признает лишь один способ исправления первички — традиционный (иногда называемый корректурным).

Напомним, при традиционном способе исправления вносятся непосредственно в документ, в котором обнаружена ошибка. Неправильные данные зачеркиваются, вписываются верные. Затем ставятся дата, надпись «Исправлено». Исправления должны заверить лица, подписавшие первоначальный документразд. 4 Положения, утв. Минфином СССР от 29.07.83 № 105; ч. 7 ст. 9 Закона № 402-ФЗ.

Некоторые фирмы предпочитают электронную первичку бумажной. Так вот, двусторонний электронный документ нельзя подписать одному контрагенту ЭП, а второму — собственноручной подписью

Учтите, что если изначально документ был выставлен в нескольких экземплярах (к примеру, один — для продавца, другой — для покупателя), то в каждый должны быть внесены одинаковые исправления. Ведь экземпляры должны быть идентичны друг другу. Иначе внесенные исправления не будут иметь законной силыПостановление 1 ААС от 30.06.2015 № А43-27322/2014.

Однако уже в марте 2018 г. налоговая служба выпустила дополнительные разъяснения к своему январскому ПисьмуПисьма ФНС от 05.03.2018 № СД-4-3/4226@, от 23.03.2018 № СД-4-3/5412@. Первичный документ можно исправить, составив исправленный, — так же, как при обнаружении ошибок в счетах-фактурах составляется исправленный счет-фактураПравила заполнения счета-фактуры, утв. Постановлением Правительства от 26.12.2011 № 1137.

При таком «счет-фактурном» способе исправления надо:

•оформить исправленный документ с тем же номером и датой, что и первоначальный первичный учетный документ;

•в исправленном документе обязательно указать то, что документ является исправленным, а также порядковый номер исправления и его дату. То есть должна присутствовать строка «Исправление № ___ от «__» ________ 20__ г.»;

•в остальные строки и графы вписать показатели первоначального первичного учетного документа с правильными значениями.

Подобный порядок внесения исправлений довольно давно реализован для следующей электронной первичкиПриказы ФНС от 30.11.2015 № ММВ-7-10/551@, от 30.11.2015 № ММВ-7-10/552@, от 24.03.2016 № ММВ-7-15/155@:

•документ о передаче результатов работ (об оказании услуг);

•документ о передаче товаров при торговых операциях;

•документ об отгрузке товаров (выполнении работ), передаче имущественных прав (об оказании услуг), включающий в себя счет-фактуру.

Отметим, что Минфин тоже считает правомерным исправление первички любым из двух вышеуказанных способовПисьмо Минфина от 22.01.2016 № 07-01-09/2235.

Совет

В ситуации, когда проверяющие смогут обнаружить, что существовал первоначальный документ, в котором была ошибка, не стоит просто заменять ошибочную первичку на новую без указания на то, что в нее внесены исправления. Правда, некоторым организациям в судах удается отстоять такой вариант исправления первички и признание на ее основании расходов в налоговом учетеПостановления АС ПО от 24.05.2017 № Ф06-20469/2017; ФАС МО от 31.05.2011 № КА-А40/4937-11.

И Минфин, и ФНС по-прежнему против того, чтобы вместо ошибочного первичного документа, принятого к учету, был просто выписан новый документ, в котором ошибка исправленаПисьма Минфина от 23.10.2017 № 03-03-10/69280, от 22.01.2016 № 07-01-09/2235; ФНС от 23.03.2018 № СД-4-3/5412@.

Тем не менее этот способ исправления первички многие используют, если есть возможность уничтожить все следы существования документа с ошибкой. К примеру, в случае когда это внутренний документ организации или фирма может договориться с контрагентом, чтобы он вернул первоначальный документ взамен его нового варианта.

Пример традиционного исправления первички

Рассмотрим такую ситуацию: заказчик и исполнитель подписали договор об оказании услуг. Их стоимость определена в сумме 34 800 руб.

Однако в акте об оказании услуг, подписанном сторонами договора 20.06.2018, была допущена ошибка. Стоимость оказанных услуг указана неверно — 38 400 руб. Обнаружилась эта ошибка в следующем месяце. Чтобы исполнителю правильно внести исправления в такой акт, надо:

•запросить у заказчика его экземпляр акта с целью внесения в него исправлений;

•сделать нужные исправления в обоих экземплярах акта, должным образом их заверить со своей стороны;

•попросить представителя заказчика, который ранее уже заверял этот акт, поставить на всех экземплярах акта под исправлениями свою подпись с указанием ф. и. о. и должности;

•вернуть заказчику его экземпляр акта с внесенными в него исправлениями.

Акт об оказании услуг № 1/2018

…

4. Услуги оказаны на сумму 34 800 (тридцать четыре тысячи восемьсот) руб. 00 коп. 38 400 (тридцать восемь тысяч четыреста) руб. 00 коп.При исправлении традиционным способом в первичном документе неправильные данные зачеркиваются одной чертой так, чтобы можно было прочесть исправленное. Над зачеркнутым пишутся верные данные НДС не облагаются (исполнитель применяет упрощенную систему налогообложения).

Исправлено 03.07.2018

Генеральный директор ООО «Прима»

С исправлениями согласен 03.07.2018

Генеральный директор ООО «Медовая поляна»

…

7. Подписи сторон

| Исполнитель: генеральный директор |

Заказчик: генеральный директор |

|

|

П.А. Приоров |

В.П. Мозов |

Составление исправленного документа в дополнение к ошибочному

Рассмотренную выше ошибку, которая допущена в акте об оказании услуг, можно исправить, выставив в дополнение к первоначальному акту новый — исправленный — акт. Составляется он в том же количестве экземпляров, что и первоначальный. В нашем примере — в двух экземплярах: один — для заказчика, второй — для исполнителя.

Акт об оказании услуг № 1/2018

Исправление № 1 от «03» июля 2018 г.

…

4. Услуги оказаны на сумму 34 800 (тридцать четыре тысячи восемьсот) руб. 00 коп. НДС не облагаются (исполнитель применяет упрощенную систему налогообложения).

…

7. Подписи сторон

| Исполнитель: генеральный директор |

Заказчик: генеральный директор |

|

|

П.А. Приоров |

В.П. Мозов |

Первоначальный экземпляр акта (в котором была допущена ошибка) каждая из сторон договора должна хранить вместе с исправленным актом в течение как минимум 5 летч. 1 ст. 29 Закона № 402-ФЗ. Кроме всего прочего, этот акт может пригодиться при прохождении налоговой проверки для подтверждения расходов у заказчика и доходов у исполнителя.

Планы Минфина

Минфин 31.05.2018 опубликовал на своем сайте проект федерального стандарта бухгалтерского учета «Документы и документооборот в бухгалтерском учете». По планам ведомства этот стандарт должен заработать с 2020 г. В проекте уделено внимание и внесению исправлений в первичные документы. Рассмотрим, что предлагает Минфин.

1. Допустимые способы исправления документов бухучета, соответствующие законодательству, каждая организация будет устанавливать для себя самап. 20 проекта ФСБУ «Документы и документооборот в бухгалтерском учете» (далее — проект ФСБУ) (Внимание! PDF-формат).

2. Исправление в документе, составленном на бумаге, нужно будет делать лишь традиционным способом — зачеркивать неправильный текст или суммы и указывать верное над зачеркнутым. Как и ранее, исправление надо будет сопровождать надписью «Исправлено», датой исправления и подписями лиц, составивших первичный документп. 23 проекта ФСБУ (Внимание! PDF-формат).

Особо подчеркнуто, что исправления в виде подчисток (замазывания, стирания и т. п.) в бумажном документе не допускаютсяп. 23 проекта ФСБУ (Внимание! PDF-формат).

3. Исправление электронного документа должно быть сделано так, чтобы были ясны правильные и неправильные данные. Должна быть указана дата исправления, а также должны стоять электронные подписи лиц, составивших первичный документ. Также допускается исправление электронного документа бухучета путем составления нового (исправленного) электронного документа, при этомпп. 21, 22 проекта ФСБУ (Внимание! PDF-формат):

•в новом (исправленном) документе должно быть указано, что он составлен взамен первоначального электронного документа, должна стоять дата исправления, а также электронные подписи лиц, составивших первичный учетный документ;

•средства воспроизведения нового (исправленного) электронного документа должны обеспечить невозможность использования его отдельно от первоначального электронного документа.

Удивляет, что в опубликованном проекте ФСБУ прямо не предусмотрена возможность выставления на бумаге нового, исправленного документа (в дополнение к первоначальному).

Кстати, до 30.09.2018 вы можете направить свои замечания по проекту стандарта на адрес электронной почты разработчика.

* * *

Каким способом исправлять ошибки в первичке, решать вам. Методику внесения исправлений пропишите в учетной политикеПисьмо Минфина от 22.01.2016 № 07-01-09/2235. Лучше закрепить оба законных способа. А в каждом конкретном случае применять тот, который представляется более удобным.

Не забудьте, что на основании исправленного документа надо внести корректировки в бухгалтерский и налоговый учет. Разумеется, если такие корректировки нужны.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Ошибки — исправление

2023 г.

2022 г.

2018 г.

Порядок внесения исправлений в первичные учетные документы в 2022 году изменился. Причина тому — в новом ФСБУ 27/2021. С его вступлением в силу один из применявшихся ранее способов правки первички стал недоступен. Смотрите, какой способ отпал, а какой остался.

Исправление ошибок в первичных бухгалтерских документах разрешают закон о бухучете (от 06.12.2011 № 402-ФЗ) и ФСБУ 27/2021 (приказ Минфина от 16.04.2021 № 62н).

Согласно данным НПА при внесении исправлений в исходный документ, составленный на бумаге, ошибочную информацию зачеркивают, записывают верную, ставят пометку: «Исправлено» или «Исправленному верить» и указывают дату внесения исправлений. На документе должны быть проставлены подписи лиц, которые составили данный документ, с указанием их Ф. И. О. Если на момент внесения исправления кто-то из них уволился, рекомендуеется заверить исправление подписью руководителя. Ставить на исправительной надписи печать закон не требует.

Пример внесения исправления в первичный учетный документ от КонсультантПлюс

При проверке требования-накладной по форме N М-11 бухгалтер ООО «Альфа» обнаружил ошибку в наименовании материальных ценностей: вместо «М-400-Д20» было ошибочно указано «М-500-А10». В связи с этим 13.07.2022 в требование-накладную внесены исправления: зачеркнуто «М-500-А10», внесена верная запись — «М-400-Д20», добавлена надпись «Исправлено», дата исправления. Исправления заверены лицами, составившими требование-накладную: Красиным О.С. и Сидоровым Р.С.

Смотрите пример правок бесплатно, оформив пробный доступ к системе.

ОБРАТИТЕ ВНИМАНИЕ! В каких первичных документах не допускаются исправления? Запрещается исправлять кассовые и банковские документы: приходный и расходный кассовый ордера, платежные поручения (п. 16 Положения по бухучету и отчетности, утв. приказом Минфина от 29.07.1998 № 34н). Такой ошибочный документ нужно заменить новым с верными данными.

До вступления в силу ФСБУ 27/2021 налоговики разрешали вместо правки исходного документа оформить другой — исправительный (см., например, письмо ФНС от 05.03.2018 № СД-4-3/4226@). Порядок внесения исправлений в этом случае был подобен выписке исправительного счета-фактуры. То есть в нем делали указание на то, что это исправительный документ, приводили номер и дату исходного документа, а также порядковый номер и дату исправления.

Однако сейчас этот способ применять нельзя, считает Минфин. В Информационном сообщении от 10.06.2021 № ИС-учет-33 (подп. г п.

Способ с заменой используют только для исправлений в первичных документах, составленных в электронной форме. Это прямо предусмотрено п. 20 ФСБУ 27/2021.

Удостоверьтесь, что вы соблюдаете все требования нового ФСБУ 27/2021 по документообороту с помощью Готового решения от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Узнайте также, как исправлять ошибки в бухгалтерской отчетности.

Ошибки в документах – счетах-фактурах и «первичке» (бумажных или электронных[1]) неизбежны. Ведь от ошибок, как известно, никто не застрахован. И не всегда в этом виновата компания, которая составляет документы. Случается так, что в процессе их оформления изменяются реквизиты самой компании или ее контрагента либо условия сделки.

В редких случаях учетные документы, имеющие погрешности в оформлении, можно оставить в том виде, в каком они составлены изначально. Чаще всего требуется внести в них исправления. Но как правильно это сделать? Какие требования законодательства следует учесть?

Ошибки в документах могут быть выявлены любым из участников сделки, но исправить их, несомненно, должно лицо, составившее документы. Согласия контрагента для этого (если только речь не идет о взаимной договоренности сторон об изменении стоимости ранее отгруженных товаров, оказанных услуг, выполненных работ) не требуется. Достаточно лишь уведомить о данном факте контрагента и, соответственно, после устранения ошибок направить ему исправленные экземпляры документов.

Как правило, ошибки допускаются одновременно и в первичном документе (товарной накладной, акте), и в счете-фактуре, хотя на практике могут быть ситуации, когда требуется исправить только один из них.

Основания и правила устранения погрешностей в оформлении вышеупомянутых документов в главном схожи: обязательному исправлению подлежат существенные ошибки. Но имеются и некоторые различия, которые как раз и обусловлены разными подходами к определению степени существенности ошибки, выявленной в первичном учетном документе либо счете-фактуре.

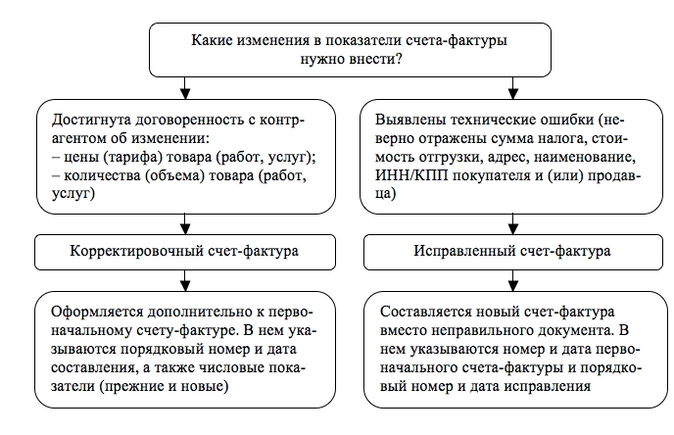

Порядок исправления ошибок в счете-фактуре, который представляет собой документ налогового учета, определен гл. 21 НК РФ. В частности, ее положения помимо первичного документа допускают составление налогоплательщиками еще двух видов документов: корректировочного и исправленного (ст. 169 НК РФ). Ситуации, при которых необходимо составить тот или иной счет-фактуру, следует различать.

Корректировочный счет-фактура

Несмотря на то, что корректировочный счет-фактура имеет свой порядковый номер и в нем указывается дата составления, он по своей сути является дополнением к первоначальному счету-фактуре. Ведь в нем наравне с ранее отраженными сведениями об осуществленной операции дополнительно отражаются новые стоимостные и количественные показатели ранее отгруженных товаров, выполненных работ или оказанных услуг, а также окончательный результат произведенной корректировки (то есть увеличение или уменьшение показателей) (п. 1, 2 Правил заполнения корректировочного счета-фактуры[2]).

Налоговые нормы (п. 3 ст. 168, п. 10 ст. 172 НК РФ) предписывают составлять корректировочный счет-фактуру только при определенных обстоятельствах (которые приводят к изменению цены (тарифа) и объема (количества) отгрузки) и при достижении взаимной договоренности между участниками сделки о корректировке стоимости (количества или цены). К числу определенных обстоятельств, в частности, относится следующее:

- увеличение или уменьшение стоимости отгрузки (например, вследствие предоставления скидки покупателю или изменения условий сделки);

- возврат продавцу не оприходованных покупателем товаров[3];

- утилизация покупателем (по договоренности с продавцом) принятых на учет бракованных товаров[4];

- недостача товара или расхождения в сведениях о количестве товара (объеме работ или услуг), указанных в товарно-сопроводительных документах и счете-фактуре[5].

Принимая во внимание форму корректировочного счета-фактуры и правила его заполнения, можем с уверенностью утверждать, что поводом для составления такого документа является не исправление существенных ошибок, допущенных при его оформлении, а согласованная сторонами корректировка стоимости (количества или цены) по совершенной операции. Словом, упомянутая коррекция не имеет ничего общего с исправлением ошибок.

Исправленный счет-фактура

Исправлять счет-фактуру необходимо в том случае, если в первоначальном документе допущены существенные ошибки. Такими признаются ошибки, которые препятствуют налогоплательщику реализовать право на вычет «входного» НДС. Если же ошибка не признается таковой, изменения в счет-фактуру можно не вносить.

Существенные ошибки

Названные ошибки в счете-фактуре перечислены в таблице 1.

Таблица 1

|

Вид ошибки |

В чем проявляется |

Строка, графа счета-фактуры |

|

Нельзя определить, кто именно является продавцом или покупателем (пп. 2 п. 5, пп. 2 п. 5.1 ст. 169 НК РФ) |

Неверно указаны сведения в наименовании, адресе, ИНН/КПП продавца или покупателя* |

Строки 2, 2а, 2б, 6,6а, 6б |

|

Нельзя определить, какой именно товар, работа или услуга реализованы или приобретены (пп. 5 п. 5, пп. 4 п. 5.1 ст. 169 НК РФ) |

Неверно указано наименование товара, работ или услуг |

Графа 1 |

|

Невозможно определить стоимость отгруженных товаров (работ, услуг) или сумму предоплаты (пп. 8 п. 5, пп. 5 п. 5.1 ст. 169 НК РФ) |

Неверно, например, указаны: – наименование валюты (пп. 6.1 п. 5, пп. 4.1 п. 5.1 ст. 169 НК РФ); – количество товаров (работ, услуг) (пп. 6 п. 5 ст. 169 НК РФ); – цена товаров (работ, услуг) (пп. 7 п. 5 ст. 169 НК РФ)** |

Строка 7, графы 3, 4, 5 |

|

Невозможно определить ставку НДС (пп. 10 п. 5, пп. 6 п. 5.1 ст. 169 НК РФ) |

Указана ставка 18%, а налог исчислен исходя из ставки 10% либо по операциям, поименованным в ст. 149 НК РФ, начислен НДС по ставке 10 или 18% |

Графа 7 |

|

Нельзя определить предъявляемую покупателю сумму налога (пп. 11 п. 5, пп. 7 п. 5.1 ст. 169 НК РФ) |

Допущена арифметическая ошибка при умножении графы 5 на графу 7 или не заполнены показатели указанных граф |

Графа 8 |

|

Нельзя определить, кем подписан счет-фактура (п. 6 ст. 169 НК РФ) |

Счет-фактура завизирован лицом, не имеющим на это полномочий*** |

Строки для указания Ф. И. О. и проставления подписей |

*

Если в счете-фактуре есть опечатки в наименовании покупателя (заглавные буквы заменены строчными и наоборот, проставлены лишние символы (тире, запятые) и др.), которые не препятствуют идентификации покупателя, то такой счет-фактура не является основанием для отказа в принятии к вычету сумм налога (Письмо Минфина России от 02.05.2012 № 03‑07‑11/130).

**

Счета-фактуры с арифметическими ошибками, допущенными в графе 5 (в ней отражается результат перемножения показателей граф 3 и 4), не могут признаваться основанием для принятия к вычету сумм НДС (письма Минфина России от 18.09.2014 № 03‑07‑09/46708, от 30.05.2013 № 03‑07‑09/19826).

***

Некоторые суды (см. Постановление ФАС ДВО от 10.06.2014 № Ф03-2116/2014 по делу № А51-17093/2013) считают, что подписание счетов-фактур неустановленными лицами в силу п. 2 ст. 169 НК РФ уже является самостоятельным основанием для отказа в принятии налоговых вычетов по НДС. Однако есть судебные решения (см. Постановление АС СКО от 11.06.2015 № Ф08-3452/2015 по делу № А32-26952/2012), в которых арбитры признали подписание счетов-фактур неустановленным и неуполномоченным лицом несущественным обстоятельством.

Обобщим сказанное. Составлять исправленный счет-фактуру необходимо, если:

- допущена техническая ошибка. Таковой признается ошибка, возникшая в результате неправильного ввода данных о цене и (или) количестве отгруженных товаров (выполненных работ, оказанных услуг) в специализированные программы, используемые для ведения бухгалтерского и налогового учета (письма Минфина России от 25.02.2015 № 03‑07‑09/9433, от 15.08.2012 № 03‑07‑09/119, ФНС России от 01.02.2013 № ЕД-4-3/1406@);

- допущена арифметическая ошибка (то есть ошибка в вычислениях) (Письмо Минфина России от 13.04.2012 № 03‑07‑09/34);

- неверно указаны наименования, адреса, ИНН/КПП покупателя и продавца;

- счет-фактура подписан неуполномоченным лицом.

Если ошибка в счете-фактуре не препятствует идентификации продавца, покупателя, наименования товаров (работ, услуг), их стоимости, а также налоговой ставки и суммы налога, предъявленной покупателю, то новые экземпляры счетов-фактур не составляются (п. 7 Правил заполнения счета-фактуры[6]).

Порядок составления исправленного счета-фактуры

Исправленный счет-фактура – это новый счет-фактура (а не дополнение – как корректировочный счет-фактура), который оформляется вместо неправильного документа. Способ составления – бумажный или электронный, значения в данном случае не имеет. Причем исправленному счету-фактуре присваиваются не новый номер и дата, а указываются номер и дата первоначального счета-фактуры (то есть показатель строки 1 остается неизменным). В то же время заполняется строка 1а счета-фактуры, в которой отражаются порядковый номер и дата исправления. Остальные показатели нового экземпляра счета-фактуры, в том числе новые (первоначально не заполненные) или уточненные (измененные), указываются в соответствии с настоящим документом (абз. 3 п. 7 Правил заполнения счета-фактуры).

И последнее. Изложенный порядок применяется и при внесении исправлений в корректировочный счет-фактуру (при выявлении в ранее составленном документе существенных ошибок) (п. 6 Правил заполнения корректировочного счета-фактуры).

Подведем предварительные итоги. Резюмируя вышесказанное, покажем схематично отличия между корректировочным и исправленным счетами-фактурами.

Надо ли исправлять первичные документы?

Итак, исправленный счет-фактура составлен. Нужно ли вносить изменения в «первичку»?

Счета-фактуры оформляются на основании первичного документа (товарной накладной, акта оказанных услуг или выполненных работ). Поэтому если в счете-фактуре имела место ошибка, то она почти гарантировано присутствует и в первичном документе («почти» – когда оба документа составляются вручную без применения специализированных автоматизированных средств учета). И если ошибка является существенной для счета-фактуры, то таковой она будет и для первичного документа. Данный вывод обусловлен:

- разъяснениями Минфина из Письма от 04.02.2015 № 03‑03‑10/4547[7], из которых следует, что существенными ошибками в первичных документах считаются ошибки, которые возникли в результате неправильного указания сведений, отнесенных к разряду обязательныхреквизитов[8];

- сравнительным анализом обязательных реквизитов первичного учетного документа, приведенных в ст. 9 Закона о бухгалтерском учете, с вышеупомянутым перечнем существенных ошибок в счете-фактуре (см. таблицу 2).

Таблица 2

|

Обязательные реквизиты первичного документа |

Перечень существенных ошибок в счете-фактуре |

|

Указываются: – наименование документа; – дата составления документа; – наименование лица, составившего документ; – содержание факта хозяйственной жизни; – величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения; – наименование должностей лиц, ответственных за оформление документа; – подписи и Ф. И. О. лиц, подписавших документ |

Неверно отражены: – наименование, адрес, ИНН/КПП продавца и (или) покупателя; – наименование товаров, работ или услуг; – наименование, код валюты; – количество товаров (работ, услуг); – цена товаров (работ, услуг); – применяемая ставка налога; – Ф. И. О. лиц, уполномоченных на подписание счетов-фактур |

Порядок исправления первичных документов можно разработать самостоятельно

В обоснование данного тезиса можем привести следующие аргументы.

Во-первых, возможность внесения исправлений в первичные учетные документы установлена ч. 7 ст. 9 Закона о бухгалтерском учете. Здесь же оговаривается, что исправлению подлежит не всякий документ. Например, нельзя изменить кассовые и банковские документы (п. 4.7 Указания ЦБ РФ от 11.03.2014 № 3210‑У, п. 16 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ[9]).

Во-вторых, механизм внесения исправлений в первичные документы ч. 7 ст. 9 Закона о бухгалтерском учете не регламентирован. Здесь установлены лишь минимальные требования к содержанию исправленного первичного документа: обязательное указание даты внесения исправлений, а также идентифицирующих сведений о лицах, сделавших это. По сути, в норме изложены основные правила корректурногоспособа внесения исправлений, порядок осуществления которого приведен в разд. 4 Положения о документах и документообороте в бухгалтерском учете[10] (далее – Положение).

Между тем отсутствие в Законе о бухгалтерском учете детализированного порядка внесения исправлений в первичные учетные документы дает организациям определенную свободу. Они вправе разработать подходящий способ осуществления правки в «первичке» с учетом особенностей документооборота (разумеется, этот момент необходимо отразить в учетной политике).

Кстати, на наличие у экономических субъектов подобного права Минфин указал в Письме от 22.01.2016 № 07‑01‑09/2235. И это справедливо, поскольку в случае применения электронных документов внесение в них исправлений, например, вышеупомянутым корректурным способом невозможно.

Нюансы, которые нужно учесть при утверждении способа исправления «первички»

В настоящее время распространены следующие способы внесения исправлений в первичные учетные документы.

1. Внесение исправлений в изначальный учетный документ.

Алгоритм действий в данном случае определен разд. 4 Положения. Этот способ применяется в отношении документов, составленных вручную или автоматизированным способом (то есть при помощи специализированных бухгалтерских программ, например 1С: Бухгалтерия). Ведь в последнем случае, несмотря на, казалось бы, электронный метод создания документа, он таковым не является, так как в документообороте подобный документ используется как обычный бумажный.

Порядок действий таков: зачеркиваются неправильный текст или суммы и надписываются над зачеркнутым исправленный текст или суммы. Зачеркивание производится одной чертой так, чтобы можно было прочитать исправленное. Устранение ошибки должно быть оговорено надписью «исправлено», подтверждено подписью лиц, подписавших документ. Также проставляется дата исправления.

Недостатком данного способа является невозможность его использования, если нужно внести не одно, а несколько исправлений в документ (последний становится нечитаемым). Неудобен он и при исправлении двусторонних документов, поскольку изменения должны быть внесены в оба экземпляра[11].

2. Выставление нового (корректирующего) документа.

Сразу оговоримся, названный метод основан на способе внесения исправлений по аналогии с утвержденным порядком составления исправленных счетов-фактур, который прописан в п. 7 Правил заполнения счета-фактуры. А название – новый (корректирующий) документ – взято из Рекомендаций Фонда НРБУ БМЦ Р-41/2013‑КпР «Внесение исправлений в первичные документы»[12]. Хотя по смыслу анализируемого вопроса и с учетом используемой аналогии со счетами-фактурами в данном случае правильнее говорить о новом (исправленном) документе. Но чтобы не путать читателя, мы не будем отступать от используемой в названных рекомендациях терминологии (тогда как фактически мы будем говорить именно о составлении нового первичного документа взамен неправильного).

При применении данного метода необходимо соблюсти минимальные требования ч. 7 ст. 9 Закона о бухгалтерском учете: составленный новый документ должен идентифицировать исправленный по дате внесения исправления и подтверждать его подлинность подписями (с расшифровкой) лиц, составивших документ.

Обратите внимание

Хотя при обнаружении ошибок в первичном документе Законом о бухгалтерском учете не предусмотрена замена ранее принятого к учету первичного учетного документа новым (на это, в частности, указали финансисты в Письме № 07‑01‑09/2235), арбитры тем не менее считают возможным осуществление подобной замены.

Например, в Постановлении Девятнадцатого арбитражного апелляционного суда от 21.02.2013 по делу № А64-3569/2012 отмечено: закон не исключает права налогоплательщика и его контрагентов вносить исправления в счета-фактуры и первичные документы, составленные с нарушением установленного порядка либо содержащие недостоверные сведения о совершенных хозяйственных операциях, и не запрещает налогоплательщику устранять несоответствие первичных документов требованиям бухгалтерского законодательства путем внесения в неправильно оформленный документ исправлений, его переоформления, замены на оформленный в установленном порядке и представлять переоформленные первичные документы в налоговый орган или в суд для обоснования правомерности применения налоговых вычетов или расходов по налогу на прибыль.

В части электронных документов необходимо пояснить следующее. В силу технических особенностей их составления использование корректурного способа внесения исправлений не представляется возможным. Следовательно, в случае применения электронного документооборота единственным возможным вариантом устранения ошибок является составление нового (корректирующего) документа.

В настоящее время утверждены лишь электронные форматы некоторых первичных документов (см. Письмо ФНС России от 09.02.2016 № ЕД-4-2/1984@):

- товарной накладной (форма ТОРГ-12) и акта приемки-сдачи работ (услуг)[13];

- документа о передаче товаров при торговых операциях[14];

- документа о передаче результатов работ (документа об оказании услуг)[15].

О перспективе расширения в ближайшее время перечня электронных первичных документов ФНС сообщила в Письме от 09.12.2015 № ЕД-4-2/21577, указав, какие именно мероприятия проводятся в этой области.

Но вернемся от перспектив к реалиям. Форматы не всех указанных выше первичных документов предусматривают специального поля для отражения номера и даты исправления. А это (как упоминалось ранее) необходимый атрибут для устранения ошибок в «первичке». Однако данная проблема решается довольно легко. Ведь хозяйствующий субъект вправе дополнить документ обозначенными полями самостоятельно: например, форму электронного первичного документа – информационным полем, в котором будут отражаться сведения о номере и дате исправления.

* * *

Резюмируем сказанное. Внесение исправлений в счета-фактуры и первичные документы требует от вносящего их налогоплательщика определенных знаний. При выявлении в счетах-фактурах ошибок (подчеркнем, существенных) необходимо составить новый (это важно!) «исправительный» документ (независимо от формата первоначального – бумажного или электронного). Причем согласовывать внесение изменений в счет-фактуру с контрагентом не нужно.

Соответствующие изменения, как правило, требуется внести и в первичный документ (товарную накладную, акт оказанных услуг или выполненных работ), поскольку счет-фактура оформляется на основании этого документа. И если ошибка является существенной для счета-фактуры, то таковой она, вероятно, будет считаться и для первичного документа.

Способ внесения исправлений в «первичку» хозяйствующий субъект вправе разработать самостоятельно с учетом особенностей документооборота. Подобная возможность обусловлена отсутствием в Законе о бухгалтерском учете детализированного механизма внесения исправлений в первичные учетные документы.

На практике распространены такие способы устранения ошибок:

- внесение исправлений в изначальный первичный учетный документ (так называемый корректурный способ). Использовать корректоры и подчищать текст для исправления первичных учетных документов не следует, подобные документы являются недействительными;

- оформление нового исправленного экземпляра первичного документа (по аналогии с исправленным счетом-фактурой).

[1] Федеральный закон от 06.12.2011 № 402‑ФЗ «О бухгалтерском учете» (далее – Закон о бухгалтерском учете) допускает два способа оформления первичных документов: на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью. Ни один из них не является приоритетным, поскольку электронный документ равнозначен бумажному (разумеется, если они оформлены и подписаны с учетом требований законодательства). Также в электронной форме можно составлять счета-фактуры (п. 1 ст. 169 НК РФ).

[2] Утверждены Постановлением Правительства РФ от 26.12.2011 № 1137 (далее – Постановление № 1137).

[3] См. Письмо Минфина России от 01.04.2015 № 03‑07‑09/18053.

[4] См. Письмо Минфина России от 13.07.2012 № 03‑07‑09/66.

[5] См. письма Минфина России от 12.05.2012 № 03‑07‑09/48, ФНС России от 01.02.2013 № ЕД-4-3/1406@.

[6] Утверждены Постановлением № 1137.

[7] Письмом ФНС России от 12.02.2015 № ГД-4-3/2104@ данные разъяснения доведены до сведения территориальных налоговых органов и налогоплательщиков.

[8] Буквально финансисты перечислили в названном письме квалифицирующие признаки несущественных ошибок для первичных документов. Это ошибки, не препятствующие идентификации продавца, покупателя товаров (работ, услуг), наименования товаров (работ, услуг) и их стоимости, других обстоятельств документируемого факта хозяйственной жизни. Хотя в данном письме обозначен подход к недочетам в документах применительно к налогу на прибыль, полагаем, его можно распространить на НДС. Ведь условием для признания вычетов наравне с наличием счетов-фактур является и наличие первичных документов, на основании которых товары (работы, услуги) принимаются к учету (п. 1 ст. 172 НК РФ).

[9] Утверждено Приказом Минфина России от 29.07.1998 № 34н.

[10] Утверждено Минфином СССР от 29.07.1983 № 105. Несмотря на солидный возраст Положения, оно является действующим и применяется в части, не противоречащей Закону о бухгалтерском учете.

[11] Как отмечено в Постановлении Десятого арбитражного апелляционного суда от 16.01.2015 № 10АП-14763/2014 по делу № А41-53651/14, одностороннее изменение сведений в первичных документах без взаимного волеизъявления сторон противоречит закону и не влечет правовых последствий (см. также Постановление Первого арбитражного апелляционного суда от 30.06.2015 по делу № А43-27322/2014).

[12] Текст документа можно найти на сайте www.bmcenter.ru.

[13] Формат данных документов рекомендован Приказом ФНС России от 21.03.2012 № ММВ-7-6/172@.

[14] Формат утвержден Приказом ФНС России от 30.11.2015 № ММВ-7-10/551@.

[15] Формат утвержден Приказом ФНС России от 30.11.2015 № ММВ-7-10/552@.

Отправим материал Вам на почту

Ошибки в документации: как исправлять? Два способа внесения правок в первичку

Ни один человек не может быть абсолютно уверенным в том, что делает все безошибочно. Даже бухгалтер. Каким бы щепетильным, аккуратным и педантичным он бы ни был. Иногда по воле коварного случая неточности могут возникать неожиданно без какого-либо умысла. Как показывает практика, ошибки в документообороте- не редкость. Оплошность может произойти даже при использовании специализированного программного обеспечения, предназначенного для автоматизации документооборота, подготовки первичных документов, на которых, собственно, и основывается весь бухучет.

Согласно нормам российского законодательства, любой документ с недостоверными сведениями теряет свою юридическую значимость. Следовательно, организация не имеет права использовать его в качестве подтверждения факта ведения своей финансовой деятельности в дальнейшем.

Однако, совсем не все реквизиты «неприкосновенны».

В соответствии с разъяснениями Минфина существенная ошибка – это недостоверные данные, содержащиеся в первичном документе в названии, содержании, дате составления, должности и ФИО исполнителя или подписанта, величинах (натуральных и денежных). Другими словами, любые описки/просчеты в перечисленных выше сведениях дают полное основание считать тот или иной документ недействительным с точки зрения закона до исправления ошибок в первичных документах.

Наиболее распространенными и часто выписываемыми первичными документами являются:

- Акты об оказании услуг;

- Авансовые отчеты;

- Накладные.

Исправление ошибок в документах, перечисленных выше, возможно, но делать это надо строго в соответствии с нормами.

Самые распространенные ошибки документооборота

Чтобы не допустить случаев потери тем или иным документом его легитимности, рекомендуем учитывать перечисленные ниже аспекты при заполнении различных первичных документов.

Акты

Эти первичные документы должны обязательно иметь название, которое может быть определено на организационном уровне. Также необходима дата составления, т.к. многие ошибочно считают, что, указав в содержании акта период, в течение которого выполнялись работы или услуги, они снимают с себя ответственность проставлять дату составления документа.

Обязательно проверяйте ИНН своего контрагента. Сверку следует делать не только с регистрационной карточкой организации, но и с данными, содержащимися в ЕГРЮЛ. Наименование услуг должно быть прописано подробно и не вызывать вопросов у налоговой. Если акт заверяется подписантом по доверенности, надо обязательно указать реквизиты доверенности и приложить к документу ее копию.

Узнать всю информацию про контрагентов вам позволит СБИС Проверка контрагента. СБИС покажет вам юридический адрес, ИНН предприятия, ФИО директора, а также выявит аффилированных лиц, покажет данные по финансовой стабильности организации, а еще выдаст заключение о добросовестности контрагента. Узнайте у наших специалистов о бесплатном тест-дайве сервиса!

Накладные

В накладной должны быть обязательно прописаны такие сведения, как дата и номер, а также указаны должность и ФИО подписантов.

Авансовые отчеты

В этих документах строгой отчетности обязательными реквизитами являются дата, сведения о подотчетнике (ФИО, должность) и о статьях расходов с пояснениями.

Два способа исправления ошибок в документах

Утвержденным приказом № 62н от 16.04.2021г. Минфин определил отдельный стандарт ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете», в рамках которого содержится отдельный раздел, регламентирующий правила исправления ошибок в документах.

При обнаружении ошибки в документе, следует, в первую очередь, классифицировать, является она существенной или нет. Если неточность отменяет легитимность документа, тогда следует ее оперативно исправить. Существуют правила, регламентирующие корректировки в первичке, согласно которым необходимо обязательно указывать дату, когда изменение было внесено, а также сведения о сотруднике (ФИО, должность), которые внес эти правки.

Законом предусмотрена два основных пути, по которым можно пойти при необходимости исправлений в первичной документации:

- Правки в первоначальном документе;

- Создание и отправка корректирующего документа.

Остановимся подробнее на каждом из них.

Исправления в первоначальном документе

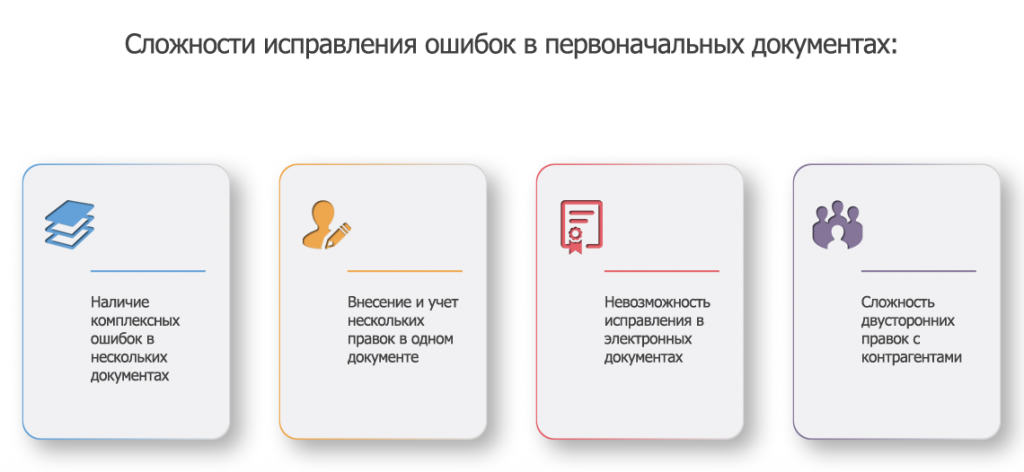

Первым способом исправления ошибок в документе является непосредственная правка данных. С одной стороны, это самый простой вариант из всех возможных, ведь требуется только откорректировать неверные данные. Однако, есть определенные сложности, например:

- Если ошибка документооборота комплексная, тогда придется вносить правки в большее количество бумаг. Это неудобно и, более того, может породить новые неточности;

- Также в случае нескольких правок в одном документе он просто-напросто становится малочитабельным. Контрагент может не разобраться в исправлениях и не понять, каким данным стоит доверять. Те же вопросы может задать налоговый инспектор, который будет проверять эти первичные документы;

- Неприменимость для электронных документов, ведь в этом случае произойдет нарушение целостности контейнеров и криптографической подписи, что автоматически сделает бумагу не легитимной;

- Сложности в двусторонних правках – если ошибки в документообороте были обнаружены уже после взаимного обмена экземплярами с контрагентом, то необходимо будет точно проконтролировать, что исправления ошибок в документах были точно внесены. В этом случае можно еще попросить контрагента уничтожить имеющуюся версию и направить ему новую бумагу с внесенными в нее от руки исправлениями.

Как видите, у первого способа есть много ограничений, которые не удобны с операционной точки зрения, отнимают много времени и ресурсов и, что самое главное, могут породить новые неточности и несоответствия.

Корректирующие документы

Наиболее современным, удобным, прозрачным способом исправления ошибок документооборота является второй способ: создание нового, правильного документа. На законодательном уровне этот способ четко не регламентирован, следовательно, каждое предприятие может самостоятельно выработать правила для этой процедуры и закрепить их в нормах и учетных политиках.

Существует лишь одно ограничение – вносить исправления в системе электронного документооборота может только сторона, которая выписала первичную документацию даже если неточность была выявлена контрагентом.

Для эффективной работы с документами в организации, повышения скорости оборота и согласования бумаг, сокращения числа ошибок рекомендуем вам воспользоваться системой СБИС Электронный документооборот. Для работы в нем вам потребуется электронная цифровая подпись, приобрести которую можно в нашем Центре ЭЦП.

Оставьте заявку и получите бесплатную консультацию и выгодное предложение на СБИС уже сегодня.

Оставьте заявку и получите бесплатную консультацию уже сегодня!

Видео по теме

150 000

Клиентов на постоянной поддержке

40

Офисов по всей России и продолжаем расширяться

15 лет

Мы успешно работаем в сфере электронных решений

24/7

Всегда на связи с клиентами группа Техподдержки