Дата публикации: 03.03.2022 09:56

Если гражданин заплатил налог больше той суммы, что ему было начислено, у него образуется переплата по налогу. Данную сумму, излишне уплаченного налога, на основании п. 1 ст. 78 Налогового Кодекса Российской Федерации (НК РФ) налогоплательщик может зачесть в счет предстоящих платежей по любым налогам и сборам, направить на погашение задолженности по пеням или штрафам, при их наличии, или вернуть.

Использовать переплату в счет погашения предстоящих налоговых платежей или вернуть, можно не более чем за 3 года со дня уплаты излишней суммы налога (п. п. 1, 5, 6 ст. 78 НК РФ).

Осуществить зачет имеющейся переплаты в счет погашения налоговых платежей будущих периодов в отношении любых налогов, возможно при подаче соответствующего заявления по месту учета налогоплательщика (п. п. 1, 7 ст. 78 НК РФ).

Возврат излишне уплаченного налога осуществляется по письменному заявлению налогоплательщика, которое можно направить в электронном виде при помощи «Личного кабинета для физического лица», в течение одного месяца со дня получения налоговым органом такого заявления (п. 6 ст. 78 НК РФ).

Решение о возврате суммы переплаты налоговым органом принимается в течение 10 рабочих дней со дня получения заявления. Если в налоговом органе проводилась сверка, в таком случае 10-ти дневный отчет начнется со дня подписания налогоплательщиком акта совместной сверки уплаченных налогов. О принятом решении налоговый орган должен сообщить в течение пяти рабочих дней со дня его принятия (п. 6 ст. 6.1, п. п. 8, 9 ст. 78 НК РФ).

Возврат переплаты производится на открытый банковский счет налогоплательщика, указанный им в заявлении, не позднее месяца со дня получения заявления.

Если налоговым органом будет нарушен срок возврата излишне уплаченной суммы налога, то начисляться проценты, за каждый день просрочки исходя из действовавшей в это время ставки рефинансирования Банка России (п. п. 6, 10 ст. 78 НК РФ).

Срок подачи заявления о возврате переплаты ограничен тремя годами со дня уплаты излишней суммы (п. 7 ст. 78 НК РФ).

Что касается возврата налога на доходы физических лиц, чаще всего налогоплательщиком заявление на возврат представляется в момент подачи налоговой декларации по форме 3-НДФЛ, фактически возврат налога будет произведен не ранее окончания срока камеральной проверки, а также не ранее принятия решения о возврате налога (п. п. 8, 8.1 ст. 78 НК РФ).

При наличии у налогоплательщика задолженности по любым налогам, а также, если имеются пени и штрафы, налоговый орган самостоятельно (без заявления налогоплательщика) засчитает излишне уплаченную сумму налога в счет погашения этой задолженности. В таком случае на счет в банке вернётся лишь сумма, оставшаяся после уплаты долгов.

По истечении определенного периода времени налогоплательщик может обнаружить, что допустил ошибки при уплате налога. В зависимости от момента обнаружения ошибок наступают соответствующие последствия: недоимка с пенями и штрафами, только недоимка или переплата налога. Вопросам, связанным с исправлением ошибок, посвящено интервью с экспертом — Сергеем Разгулиным, действительным государственным советником РФ 3 класса.

Что относится к ошибкам в расчете налогов?

Порядку исчисления налоговой базы при обнаружении ошибок (искажений) посвящена статья 54 НК РФ. При этом Налоговый кодекс не содержит определение понятия «ошибка». Поэтому может использоваться ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (Приказ Минфина России от 28.06.2010 № 63н).

Причинами ошибок может быть неправильная классификация или оценка фактов хозяйственной деятельности; неиспользование информации, имеющейся на дату подписания отчетности, неверное применение законодательства. Например, налогоплательщик, ошибочно определив срок полезного использования имущества, изначально включил его в ненадлежащую амортизационную группу. Ошибка может выражаться в счетных (арифметических) погрешностях.

Ошибки в исчислении налоговой базы в конечном итоге означают, что налог исчислен неверно.

Какие ситуации могут проиллюстрировать отсутствие (наличие) ошибок?

Согласно ПБУ 22/2010 ошибками не являются неточности или пропуски в отражении фактов хозяйственной деятельности, если они выявлены в результате получения новой информации. При этом такая информация не была доступна организации на момент отражения (неотражения) таких фактов хозяйственной деятельности.

Признание сделки недействительной не означает, что в налоговой отчетности за период заключения такой сделки были допущены ошибки.

Допустим, общество, передав во исполнение договора купли-продажи спорные объекты недвижимости покупателю, отразило операции в бухгалтерском учете, исключив переданное имущество из своих активов. В свою очередь, покупатель оприходовал приобретенное в собственность имущество, отразил его на балансе. Признание договора купли-продажи недействительным не влечет возникновение у продавца и покупателя обязанности исказить в бухгалтерском учете реальные факты их хозяйственной деятельности. Поэтому суд отклонил доводы налогового органа об обязанности общества восстановить сведения о реализованном покупателю имуществе на дату его реализации (пункт 9 Информационного письма Президиума ВАС РФ от 17.11.2011 № 148).

Расторжение договора купли-продажи следует рассматривать как самостоятельную хозяйственную операцию, а связанные с таким расторжением доходы и расходы необходимо отразить в налоговом учете в периоде, в котором договор считается прекращенным.

Еще одним примером может выступать возврат сетевой организацией денежных средств, ранее уплаченных заявителями, за объем невостребованной присоединенной мощности. Это также не рассматривается как ошибка при исчислении налоговой базы по налогу на прибыль в налоговом периоде, в котором такая плата была получена, поскольку указанные операции отражались в налоговом учете исходя из документально подтвержденных данных о полученных доходах.

Являются ли понятия «ошибка» и «искажение» равнозначными?

Статья 54 НК РФ на данный вопрос не отвечает. При этом из разъяснений уполномоченных органов следует, что это разные понятия.

В частности, изменение цены ранее реализованных товаров (работ, услуг) означает искажение налоговой базы за соответствующий прошлый отчетный (налоговый) период, которое подлежит исправлению в порядке статьи 54 НК РФ (письма Минфина России от 22.12.2016 № 03-03-06/1/76945, от 15.03.2018 № 03-03-06/1/15848).

Позднее получение документов, относящихся к прошлым периодам, рассматривается Минфином как искажение налоговой базы (письма от 13.04.2016 № 03-03-06/2/21034, от 24.03.2017 № 03-03-06/1/17177).

Полученная налогоплательщиком после ввода объекта в эксплуатацию информация о фактической стоимости объекта основных средств, затраты по формированию которой подтверждены документально, должна быть учтена исходя из положений статей 257—259.3, 314 и статьи 54 НК РФ (письмо Минфина России от 29.06.2016 № 03-03-06/3/37780).

Является ли ошибкой по налогу на прибыль принятие на расходы сумм налогов в большем размере, чем предписано законодательством?

Включение в состав расходов сумм налогов в излишнем размере (в том числе вследствие неприменения льготы или иного освобождения) не рассматривается как ошибка при исчислении налога на прибыль (Постановление Президиума ВАС РФ от 17.01.2012 № 10077/11).

Исполнив обязанность по исчислению и уплате, например, налога на имущество, в соответствии с первоначально поданными декларациями, налогоплательщик понес в предыдущих периодах затраты, отвечающие требованиям статьи 252 НК РФ. И в силу подпункта 1 пункта 1 статьи 264 НК РФ правомерно отнес их к прочим расходам, связанным с производством и реализацией. Если в связи с выявлением в последующих периодах излишней уплаты представлены уточненные расчеты (налоговые декларации) по налогу на имущество, то для целей налогообложения прибыли это является новым обстоятельством, приводящим к возникновению внереализационного дохода текущего отчетного (налогового) периода (письмо Минфина России от 15.10.2015 № 03-03-06/4/59102).

Предположим, налогоплательщик обнаружил ошибку в исчислении налоговой базы. Какой порядок действий?

Любые ошибки, допущенные в налоговом учете, надо исправлять в налоговых регистрах.

Систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений признается грубым нарушением правил учета доходов и расходов и объектов налогообложения, ответственность за которое установлена статьей 120 НК РФ. Штраф составляет от 10 000 рублей.

В каком порядке исправляются ошибки в исчислении налоговой базы?

Порядок исправления зависит от того, к каким последствиям привела допущенная ошибка.

Согласно статье 54 НК РФ при обнаружении искажений в исчислении налоговой базы, относящихся к прошлым периодам, приведшим к занижению суммы налога, перерасчет налоговой базы и суммы налога производится за период, в котором были совершены ошибки (искажения).

Обратим внимание, что иногда законодатель придает нормам, улучшающим положение налогоплательщиков, обратную силу.

Придание норме обратной силы следует рассматривать как предоставленную налогоплательщику возможность пересмотреть налогообложение спорных доходов за прошлые налоговые периоды. Такой пересмотр может быть произведен посредством представления уточненных деклараций. Или налогоплательщик может с учетом пункта 7 статьи 3 НК РФ скорректировать налоговые обязательства в периодах после вступления в силу изменений в НК РФ.

При каких условиях налогоплательщик может избежать ответственности в случае самостоятельного исправления ошибок, приведших к занижению суммы налога?

Основания освобождения установлены статьей 81 НК РФ. Если срок уплаты налога не наступил, то ответственность не возникает, если уточненная декларация представлена до составления акта или до принятия решения о проведении выездной налоговой проверки.

Когда срок уплаты налога уже наступил, то помимо вышеназванного условия необходима уплата налога и пени. При несоблюдении этих условий самостоятельное исправление ошибок может быть рассмотрено как смягчающее ответственность обстоятельство (подпункт 3 пункта 1 статьи 112 НК РФ).

Есть особенность представления уточненной декларации за период, который уже был охвачен выездной налоговой проверкой. В этом случае для освобождения от ответственности достаточно только факта подачи уточненной декларации — предварительной уплаты налога и пени не требуется. Представление в такой ситуации уточненной декларации имеет смысл при проведении в отношении налогоплательщика повторной выездной проверки, допускающей применение налоговых санкций (пункты 10, 11 статьи 89 НК РФ).

Аналогичные правила применяются и к налоговым агентам, обнаружившим, например, ошибку в расчете 6-НДФЛ.

Как исправлять ошибки, допущенные при заполнении декларации? Например, техническую ошибку в виде ошибочного отражения вычетов в том же разделе, но в иной строке.

Если допущенная при заполнении налоговой декларации ошибка не привела к занижению суммы налога, подлежащей уплате, обязанность представить уточненную налоговую декларацию, предусмотренная абзацем первым пункта 1 статьи 81 НК РФ, отсутствует.

Более того, неверное разнесение элементов налоговой базы или налоговых вычетов в ненадлежащие строки декларации, но внутри соответствующих разделов, не приводящее к искажению итоговой суммы налога, не предусматривает отказ в применении налоговых вычетов.

По требованию инспекции налогоплательщиком должны быть представлены соответствующие пояснения и копии книги покупок, счетов-фактур, товарных накладных, актов выполненных работ, иных документов, подтверждающие заявленные вычеты. При таких обстоятельствах вывод налогового органа о неправомерности заявленных вычетов ввиду непредставления налогоплательщиком уточненной налоговой декларации, признан судом неправомерным (Постановление Арбитражного суда Центрального округа от 27.09.2016 № Ф10-3364/2016).

В чем специфика представления уточненной декларации, когда в отношении организации проводится выездная налоговая проверка?

Если уточненная декларация представляется до вынесения инспекцией решения по итогам проведения выездной проверки, то налоговый орган вправе:

— провести дополнительные мероприятия налогового контроля;

— либо вынести решение без учета данных, содержащихся в уточненной декларации, и назначить проведение повторной выездной проверки в части уточненных данных (Определения Верховного Суда РФ от 13.09.2016 по делу № 310-КГ16-5041, от 12.12.2017 № 301-КГ17-14742).

В порядке выездного контроля налоговый орган вправе проверить тот налоговый период, за который подана уточненная декларация (абзац шестой пункт 4 статьи 89 НК РФ), в том числе и назначить повторную выездную налоговую проверку (пункт 10 статьи 89 НК РФ). Предметом повторной выездной налоговой проверки, назначенной ввиду представления налогоплательщиком уточненной декларации, в которой уменьшена сумма ранее исчисленного налога, являются только те сведения уточненной декларации, изменение которых повлекло уменьшение суммы налога. Так сказано в Постановлении Президиума ВАС РФ от 16.03.2010 № 8163/09. При этом в ходе проверки, проводимой на основании абзаца шестого пункта 10 статьи 89 НК РФ, не могут быть повторно проверены данные, которые не изменялись налогоплательщиком либо не связаны с указанной корректировкой.

В связи с этим обратим внимание, что налогоплательщик в рамках проведения выездной проверки вправе заявить о применении налоговой льготы, не использованной в предыдущих налоговых периодах, двумя способами. Право на налоговую льготу может быть реализовано путем подачи:

— уточненной налоговой декларации;

— заявления в рамках проведения выездной налоговой проверки — в части льгот, имеющих отношение к предмету проводимой проверки и проверяемому периоду.

Об этом сказано в пункте 5 Постановления Пленума ВАС РФ от 30.07.2013 № 57.

В силу требований статьи 32 НК РФ налоговый орган, получив от налогоплательщика документы, свидетельствующие о возможном праве на налоговую льготу, обязан проверить соответствие этих документов требованиям законодательства, оценить полноту указанных в них сведений и принять решение о предоставлении либо об отказе в предоставлении налоговой льготы. Если иное не предусмотрено НК РФ, не может быть отказано в применении льготы когда:

— налогоплательщик заявил о реализации права на налоговую льготу (в том числе в возражениях на акт проверки);

— налоговый орган располагал всеми необходимыми документами для проведения проверки;

— документы исследованы налоговым органом в ходе выездной проверки и претензии к ним отсутствуют.

Тем самым, инспекция не вправе отказать в предоставлении льготы только лишь в связи с тем, что налогоплательщик заявил о льготе иным способом, чем подача уточненной декларации (Постановление АС Московского округа от 19.04.2016 № Ф05-4385/2016).

Должен ли налогоплательщик представлять уточненные декларации по нарушениям, выявленным по результатам налоговых проверок?

Не должен. В резолютивной части решения о привлечении (об отказе в привлечении) к ответственности за совершение налогового правонарушения предлагается внести необходимые исправления в документы бухгалтерского и налогового учета. Но это не означает обязанность налогоплательщика представить уточненные налоговые декларации.

По результатам выездной налоговой проверки обществу доначислены прямые налоги, например, налог на добычу полезных ископаемых. Как налогоплательщику учесть доначисленную сумму налогов в расходах по налогу на прибыль?

Термин «начисленный налог» в Налоговом кодексе не определен. Но исходя из Постановления Президиума ВАС РФ от 02.10.2007 № 7379/07, таковым является налог, отраженный налогоплательщиком в представляемых им налоговых декларациях. Кроме того, как следует из Постановления Президиума ВАС РФ от 06.07.2010 № 17152/09, а также из пункта 3 статьи 40, статьи 105.18 и пункта 2 статьи 105.23 НК РФ «доначисленным» является налог, предложенный к уплате в решении по результатам налоговой проверки.

Если налоговая проверка была комплексной, то налоговый орган должен обладать всей полнотой информации о налоговых последствиях финансово-хозяйственной деятельности налогоплательщика, осуществленной в проверенном периоде, включая сведения о доходах и расходах по соответствующим налогам. Таким образом, налоговый орган обязан уменьшить налоговую базу по налогу на прибыль организаций на сумму доначисленного НДПИ самостоятельно без подачи налогоплательщиком уточненных деклараций.

Данные выводы содержатся в Постановлении Президиума ВАС РФ от 06.07.2010 № 17152/09 и Определении Верховного Суда РФ от 30.11.2016 № 305-КГ16-10138.

Необходимость уменьшения базы по налогу на прибыль в целях правильного определения налоговых обязательств возникает у налогового органа только при доначислении по результатам выездной проверки прямых налогов (пункт 32 Обзора судебной практики № 1 (2017), утвержденного Президиумом Верховного суда РФ 16.02.2017). НДС к прямым налогам не относится.

По какой форме сдаются уточненные декларации?

Уточненные декларации представляются в налоговый орган по форме, действовавшей в том налоговом периоде, за который производится перерасчет сумм налога (пункт 5 статьи 81 НК РФ).

Состав представляемой декларации определяется положениями приказов ФНС о порядке ее заполнения. В частности, в уточненную декларацию по НДС подлежат включению те разделы декларации и приложения к ним, которые ранее были представлены налогоплательщиком в налоговый орган, с учетом внесенных в них изменений, а также иные разделы декларации и приложения к ним, в случае внесения в них изменений (письмо ФНС России от 11.03.2016 № ЕД-4-15/3967).

Если в декларации по налогу на прибыль организаций корректируются только Справки о доходах физлиц (без составления уточненной декларации и расчета), то в таких случаях организация представляет в налоговый орган Титульный лист (лист 01) и Приложение № 2 к Декларации с указанием в Титульном листе по реквизиту «по месту нахождения (учета) (код)» кода «235». В случае представления уточненных Сведений о доходах физического лица, выплаченных ему налоговым агентом, от операций с ценными бумагами, операций с производными финансовыми инструментами, а также при осуществлении выплат по ценным бумагам российских эмитентов, в состав Приложения № 2 включаются только те Справки о доходах физлиц, по которым произведено уточнение.

В последующих версиях порядка заполнения формы декларации могут устраняться пробелы в регулировании. Нормы, улучшающие положение налогоплательщиков, могут быть использованы при представлении уточненной декларации за период, когда соответствующие положения в Порядке заполнения декларации еще отсутствовали.

В какой налоговый орган сдать уточненную декларацию, если по месту представления первоначальной декларации организация уже не стоит на учете?

Уточненная декларация (расчет) представляются в налоговый орган по месту учета организации. Если организация уже не состоит на учете в налоговом органе, в который была представлена первоначальная декларация, то уточненная декларация представляется по новому месту учета.

При ликвидации обособленного подразделения уточненная декларация в отношении такого подразделения представляется по месту нахождения головного подразделения.

Как реагировать на ошибки, если период их совершения установить невозможно?

В этом случае, независимо от результата таких ошибок, расчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения).

Каким образом налогоплательщик может исправить ошибку, допущенную при исчислении налоговой базы, которая привела к излишней уплате налога?

Пункт 1 статьи 54 НК РФ предусматривает выбор налогоплательщиком способа перерасчета налоговой базы и суммы налога, когда допущенные ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, привели к излишней уплате налога. Перерасчет может быть произведен либо за период совершения ошибки либо за период, в котором ошибки выявлены. В первом случае представляется уточненная декларация. Во втором — ошибка исправляется в отчетности, представляемой за период ее выявления (в первичной декларации, представляемой за период, в котором исправлена ранее допущенная ошибка).

Указанный порядок может быть применен независимо от того, возможно или нет определить период совершения ошибки (письмо Минфина России от 25.08.2011 № 03-03-10/82).

Как поступить, если выявлена ошибка, приведшая к излишней уплате налога, но при этом сумма налога за тот период отсутствует, поскольку был исчислен убыток?

Поскольку сумма налога к уплате за период совершения ошибки отсутствовала, то при буквальном толковании перерасчет налоговой базы должен производиться за период совершения ошибки. Необходимо представлять уточненную декларацию (письмо Минфина России от 15.03.2010 № 03-02-07/1-105).

Более того, из разъяснений Минфина следует, что исправление в текущем периоде ошибки, которая привела к излишней уплате налога в предыдущем периоде, возможно, если и в текущем периоде получена прибыль (письма от 22.07.2015 № 03-02-07/1/42067, от 13.04.2016 № 03-03-06/2/21034, от 16.02.2018 № 03-02-07/1/9766). Иными словами, перерасчет налоговой базы невозможен, когда налоговая база равна нулю. То есть, и в этом случае необходимо представлять уточненную декларацию.

Отметим, что данные разъяснения не согласуются с содержанием статей 54 и 274 НК РФ, ведь налоговая база определяется в любом случае. Следование данным разъяснениям означает, что возможность исправления ошибок в периоде их обнаружения определяется только по итогам налогового периода при составлении налоговой декларации за календарный год.

А если обнаружено сразу несколько ошибок, повлекших как занижение, так и завышение налоговой базы и суммы налога…

Может так сложиться, что допущено несколько ошибок. Часть из них привела к занижению налоговой базы, часть к завышению. Исходя из буквального толкования пункта 1 статьи 54 НК РФ, исправлению в текущем периоде подлежат только те ошибки, которые привели к излишней уплате налога. Если наряду с ошибками, приведшими к переплате налога, была совершена ошибка, повлекшая занижение налоговой базы — такая ошибка должна исправляться в периоде ее совершения независимо от совокупного результата ошибок (письмо Минфина России от 08.04.2010 № 03-02-07/1-153).

В подобных обстоятельствах целесообразно представить уточненную декларацию, в которой отработаны все ошибки, поскольку при раздельном исправлении ошибок может образоваться недоимка.

Могут ли в текущем периоде исправляться ошибки в виде не заявленных в прошлых периодах вычетов по НДС?

Налоговые вычеты по НДС применяются к уже сформированной налоговой базе. Так как вычеты уменьшают не налоговую базу, а исчисленную сумму налога, то статья 54 НК РФ к ним не применяется.

Механизм исправления ошибок прошлых периодов в текущем периоде применим в основном к налогу на прибыль.

При исправлении ошибок в периоде их обнаружения, переплаты за предшествующий период не образуется?

Не образуется. Это отрицательная сторона данного способа.

Если допущенные ошибки привели к переплате налога в истекших периодах, то для фиксации переплаты, проведения зачета (возврата) налога как излишне уплаченного по статье 78 НК РФ, для целей освобождения от ответственности за неуплату налога, образовавшуюся в последующих периодах, необходимо подать уточненную декларацию.

В отношении уточненной декларации будет проводиться камеральная проверка (статья 88 НК РФ). Ограничений на проведение камеральной проверки уточненной декларации, в том числе представленной по истечении трехлетнего срока, нормы Налогового кодекса не содержат. Отсутствие уточненной декларации позволяет избежать налоговых проверок, проводимых при ее представлении.

При любом способе исправления ошибок надо быть готовым по требованию налогового органа дать пояснения по представленной уточненной или первичной декларации (пункт 3 статьи 88 НК РФ).

Как учитываются при налогообложении исправленные в текущем периоде ошибки, относящиеся к прошлым налоговым периодам?

Согласно ранее сложившейся практике применения пункта 1 статьи 54 НК РФ, неучтенные в предыдущем периоде расходы могли отражаться в составе соответствующей группы (вида) расходов: в расходах на оплату труда, амортизации и т.д., а не в составе внереализационных расходов (доходов) как убытки (доходы) прошлых лет (письмо Минфина России от 18.03.2010 № 03-03-06/1/148).

Но с 2015 года в форме налоговой декларации по налогу на прибыль для корректировки налоговой базы на выявленные ошибки (искажения) предусмотрены отдельные строки в разделе расходов текущего периода. Схожей корректировки формы декларации по УСН и ЕСХН не предусматривают.

Следует иметь в виду, что для отражения доходов или убытков прошлых лет, выявленных в текущем отчетном (налоговом) периоде, в декларации по налогу на прибыль предусмотрены отдельные строки.

Исправление ошибок в периоде их выявления может приводить к образованию убытка?

Выявление ранее неучтенных расходов (излишне учтенных доходов) может приводить к получению убытка (отрицательной разнице между доходами и расходами) в отчетном (налоговом) периоде или к увеличению уже имеющегося убытка. В данных случаях налоговая база признается равной нулю, а убыток подлежит переносу на следующие налоговые периоды. Этот вывод подтвержден Постановлением Арбитражного суда Московского округа от 15.05.2015 № Ф05-5106/2015.

Особенности определения налоговой базы текущего отчетного (налогового) периода при получении убытка предусмотрены статьями 264.1, 268.1, 274, 275.1, 275.2, 278.1, 278.2, 280, 283 и 304 НК РФ. За исключением указанных норм каких-либо ограничений по размеру ранее неучтенных расходов, ранее излишне учтенных доходов, для целей корректировки налоговой базы текущего отчетного (налогового) периода Налоговый кодекс не содержит.

Но Порядок заполнения строк декларации по налогу на прибыль (строки 400—403 приложения № 2 к листу 02, строка 100 листа 02) создает формальные препятствия переносу убытка, сформировавшегося за счет исправления ранее допущенных ошибок в периоде их выявления.

За какой период могут быть исправлены допущенные ошибки, приведшие к излишней уплате налога?

Пунктом 7 статьи 78 НК РФ для возврата (зачета) излишне уплаченной суммы налога установлен трехлетний срок, исчисляемый со дня такой уплаты.

В судебных решениях встречались утверждения о том, что Налоговый кодекс не содержит прямого указания на применение положений статьи 54 НК РФ в совокупности с положениями статьи 78 НК РФ.

Однако в тех спорах, которые решались в пользу налогоплательщика исходя из фактических обстоятельств, сам по себе трехгодичный срок не был пропущен (Определение Верховного Суда РФ от 17.11.2015 № 304-КГ15-14256).

По мнению Верховного Суда, ситуация, при которой налогоплательщик, задекларировав расходы за 2009 год в уточненной налоговой декларации, представленной в 2013 году, получает возможность требовать возврата налога с нарушением трехлетнего срока, предусмотренного пунктом 7 статьи 78 НК РФ, нарушает принцип равенства налогообложения (Определение от 03.09.2016 № 305-КГ16-10426).

Подход о применении к периоду исправления ошибки (подачи декларации) в порядке статьи 54 НК РФ трехлетнего срока возврата (зачета), установленного статьей 78 НК РФ, отражен в Определении Верховного Суда РФ от 19.01.2018 № 305-КГ-14988.

Если ошибки исправляются посредством представления уточненной налоговой декларации и такая декларация подана «к уменьшению», то налоговым органом на основании пункта 7 статьи 78 НК РФ может быть принято решение об отказе в зачете (возврате) сумм излишне уплаченного налога в связи с истечением трех лет со дня уплаты указанной суммы. В программном комплексе «Система ЭОД» такие налоговые декларации только регистрируются без создания строк начислений налога (сбора) в КРСБ — карточке «Расчеты с бюджетом» (письмо ФНС России от 26.09.2016 № ЕД-4-2/17979).

Возможность учета ошибок более чем за три года форма декларации по налогу на прибыль также не предусматривает.

Поэтому в отношении «глубины» исправления ошибок (искажений), относящихся к прошлым налоговым периодам, вне зависимости от способа исправления ошибок, нужно руководствоваться трехгодичным сроком.

Возможны ли исключения из правила исчисления срока возврата переплаты со дня уплаты налога?

Исключением из правил о трехгодичном сроке являются случаи, когда «возникновение» ошибок обусловлено изменением законодательства. К таким же исключениям можно отнести формирование судебно-арбитражной практики на уровне решений Верховного Суда, содержащих оговорку о пересмотре (пункт 5 части 3 статьи 311 АПК РФ).

Как узнать сальдо ЕНС

Для информации об остатке на ЕНС в личном кабинете ИП и юрлиц есть специальный раздел, но в нём пока не всё работает. Если там не видно сальдо или оно неправильное, проведите сверку с ИФНС. Для этого запросите бумажные справки о расчётах с бюджетом:

-

о наличии положительного, отрицательного или нулевого сальдо ЕНС;

-

о принадлежности средств, перечисленных в качестве ЕНП.

Для каждой справки нужно подавать отдельное заявление. Подробнее о сверке с ИФНС читайте в нашем материале.

Если вы сверились с ИФНС и точно знаете, что у вас переплата, ей можно распорядиться. Переплату разрешается вернуть на свой банковский счёт или зачесть в счёт уплаты конкретных платежей. Положительное сальдо можно и просто оставить на ЕНС. В этом случае с него будут списывать деньги по мере наступления сроков очередных платежей по налогам и сборам.

Подарок для наших читателей – запись вебинара по изменениям в бухучёте и налогообложении с 1 января 2023 года. Полтора часа подробного разбора новаций, конкретных примеров и ответов на вопросы!

Спикеры – известные эксперты в бухгалтерии и участники разработки новых ФСБУ:

-

Алексей Иванов – директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело».

-

Людмила Архипкина – ведущий методолог по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».

Главные изменения в бухучёте и налогах в 2023 году

Все новации в одном вебинаре

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись

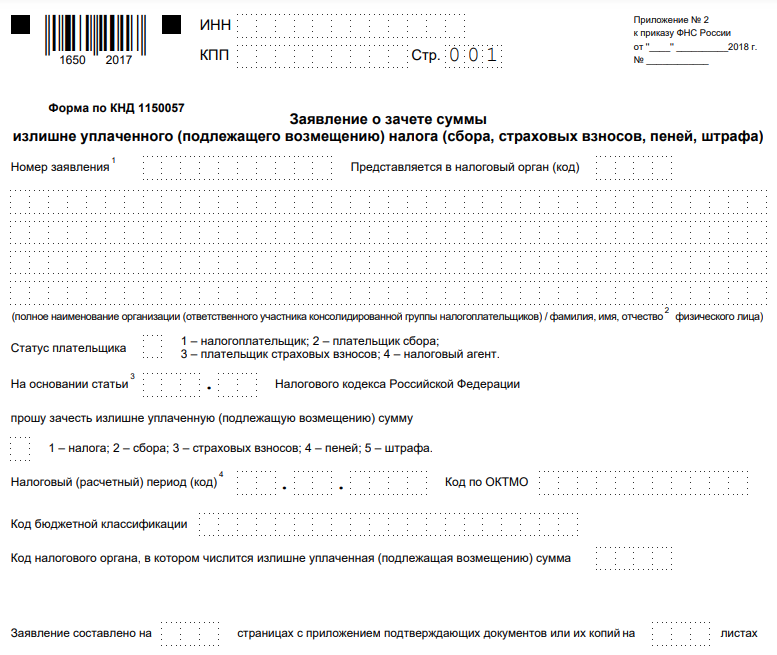

Как оформить зачёт переплаты налогов

Согласно п. 1 ст. 78 НК РФ переплату можно зачесть в счёт::

-

предстоящей уплаты конкретных платежей в ИФНС;

-

исполнения некоторых решений по итогам налоговых проверок;

-

погашения задолженности с истекшим сроком взыскания, которую не учитывают в совокупной обязанности по пп. 2 п. 7 ст. 11.3 НК РФ;

-

уплаты за другое лицо налогов, сборов, взносов, пеней, штрафов, процентов.

Для зачёта нужно подать в ИФНС заявление. Указанную в нём сумму налоговая должна не позднее следующего дня отправить на указанную задолженность или зарезервировать для уплаты предстоящих платежей.

Зачтённая сумма снова полностью или частично вернётся на ЕНС, если сальдо ЕНС станет отрицательным. Из этих денег погасят долги по другим налогам и сборам. Поэтому следите за тем, чтобы сальдо ЕНС всегда было положительным.

Отправить заявление о зачёте можно только в электронном виде с УКЭП – п. 4 ст. 78 НК РФ. Это можно сделать через личный кабинет юрлица или ИП, но там пока работают не все функции. Ещё его можно отправить по каналам ТКС.

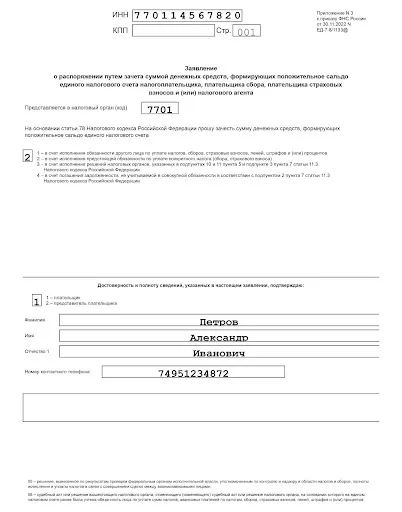

Заявление о зачёте составляют по форме из приложения № 3 к приказу ФНС № ЕД-7-8/1133.

На первой странице заполните:

-

ИНН и КПП организации или только ИНН предпринимателя.

-

Четырёхзначный код вашей налоговой инспекции. Узнать его можно на сайте ФНС.

-

Укажите цифру, которая соответствует вашему варианту зачёта переплаты. Например, «2», если хотите отправить её на предстоящую уплату своего налога.

Внизу укажите кто подписывает заявление и контактный телефон.

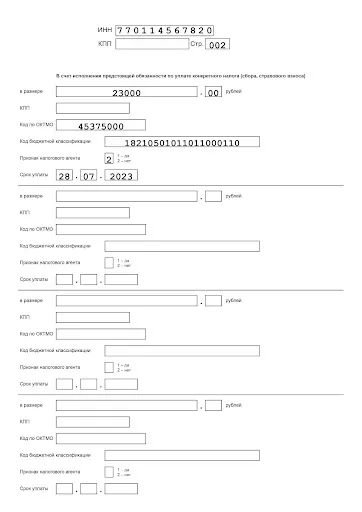

Чтобы зачесть переплату в счёт своего налога, на продолжении страницы 001 заполните:

-

сумму, которую нужно зарезервировать на ЕНС;

-

КПП головной организации или подразделения, в пользу которого будет зачёт;

-

код по ОКТМО;

-

КБК налога, по которому нужно зачесть переплату;

-

признак «1», если подаёте заявление на зачёт как налоговый агент, например, по НДФЛ;

-

признак «2» – в остальных случаях;

-

установленную дату уплаты налога.

Если суммы положительного сальдо ЕНС не хватит для зачёта, ИФНС зачтёт сумму частично. Если сальдо нулевое или отрицательное – откажет в зачёте.

Как оформить возврат переплаты по налогу

В отличие от зачёта, заявление о возврате можно подавать в электронном или в бумажном виде – п.1 ст. 78 НК РФ. На бумаге его можно принести лично в инспекцию по месту учёта или отправить по почте.

При возврате действует тот же принцип, что и при зачёте: нужно, чтобы сальдо ЕНС было положительным и не меньше суммы, которую требуется вернуть. Если его будет недостаточно, ИФНС вернёт сумму лишь частично или пришлёт сообщение об отказе.

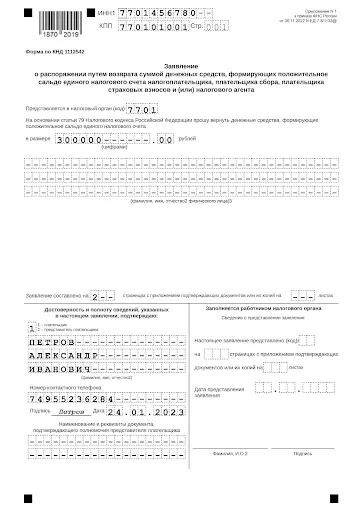

Для возврата переплаты нужно составить заявление по форме из приложения № 1 к приказу ФНС № ЕД-7-8/1133. На первой странице заполните:

-

ИНН и КПП организации или ИНН предпринимателя.

-

Код вашей налоговой инспекции.

-

Сумму к возврату.

-

Количество страниц заявления и приложений, если они есть.

Внизу укажите кто подписывает заявление и контактный телефон.

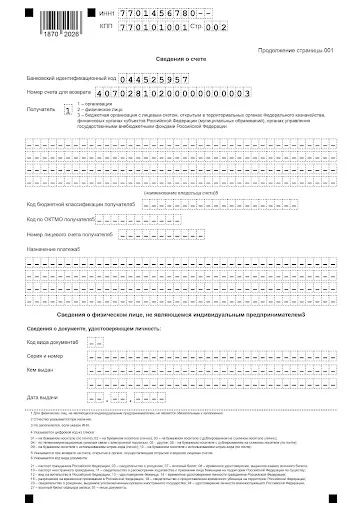

На продолжении страницы 001 заполните:

-

БИК вашего банка;

-

номер счёта;

-

код получателя: «1» организация, «2» физлицо.

Остальные строки не заполняйте.

После того, как налоговая получит заявление, деньги вернут в течение трёх рабочих дней. Но этот срок увеличится, если в заявлении на возврат указан банковский счёт, о котором ИФНС не знает. В этом случае налоговая сделает запрос в банк.

Ещё есть отдельная форма заявления, рекомендованная письмом ФНС № КЧ-4-8/105 от 11.01.2023. Её нужно использовать для возврата переплаты:

-

по НДФЛ, который платит иностранный работник за патент;

-

по налогу на профессиональный доход для самозанятых;

-

по сбору за пользование объектами животного мира;

-

по сбору за пользование объектами водных биологических ресурсов.

Если переплата образовалась из-за того, что ИФНС ошибочно взыскала налоги, она вернёт её сама. Заявление для этого не нужно.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Реклама: ООО «Мое дело», ИНН: 7701889831, erid: LjN8K1z6f

😼

Выбор

редакции

19 Апреля 2022

3 402

В избр.

Сохранено

Как вернуть переплату по налогам

Переплата может возникнуть по разным причинам: ошибки при заполнении документов, расчет налогов без учета федеральных льгот для бизнеса или вычетов, невнимательность. Переплату можно вернуть на свой счет в банке, а можно зачесть в счет будущих платежей.

Лично ходить в налоговую не нужно. Заявление можно подать через интернет. Расскажем в статье, как это сделать.

Из этой статьи вы узнаете:

- Что такое переплата и почему она возникает.

- Как узнать о переплате по налогам.

- Что делать с переплатой.

- Сколько времени есть на возврат переплаты.

- Кратко о том, как вернуть переплату по налогам.

Что такое переплата и почему она возникает

Если ИП или организация заплатили больше налогов, чем нужно, на их счете в налоговой образуется переплата. Официально она называется «сумма излишне уплаченного налога».

Например, предпринимателю начислили 4 000 рублей налога, но он по каким-то причинам заплатил 5 000 рублей. Налоговая спишет 4 000 рублей в счет задолженности, а оставшиеся 1 000 рублей останутся на счету предпринимателя и будут считаться переплатой.

Распространенные причины возникновения переплаты:

- Бухгалтер рассчитал сумму налогов без учета льгот от государства.

- Предприниматель указал в платежке неверный код бюджетной классификации — КБК.

- Предприниматель неправильно ввел сумму или случайно оплатил налог дважды.

- Налоговики ошиблись при расчете налоговой базы.

- У бизнеса резко снизились доходы. Например, компания получала прибыль и своевременно платила налог авансовыми платежами. В четвертом квартале компания потерпела убыток, который повлиял на размер налога. Сумма уплаченных авансов за три квартала превысит сумму исчисленного налога по итогам года, и у компании возникнет переплата.

Как узнать о переплате по налогам

При возникновении переплаты налоговая должна сама уведомить владельца бизнеса об этом в течение 10 дней (п. 3 ст. 78 НК РФ). Уведомление придет в личный кабинет налогоплательщика. Уведомить также могут заказным письмом по адресу регистрации ИП или организации.

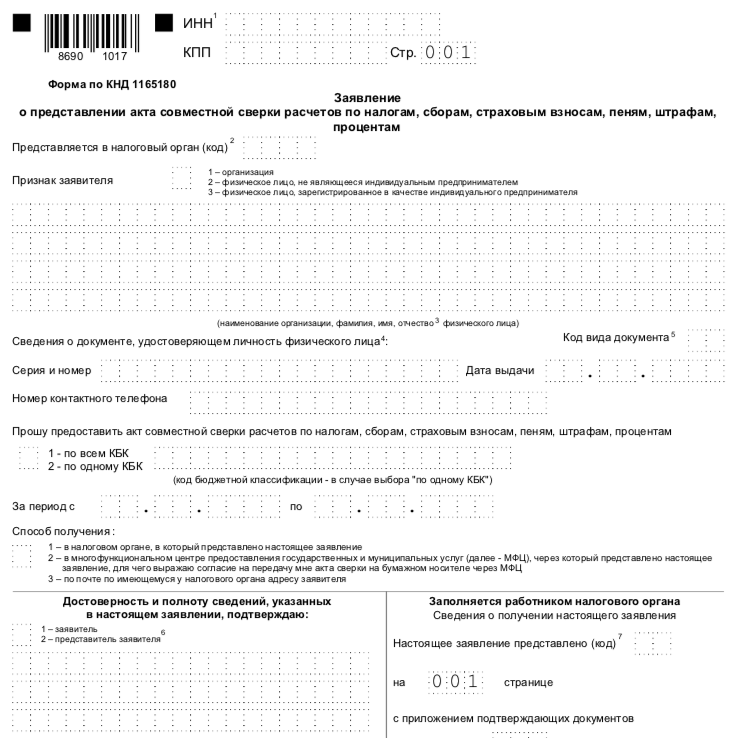

Проверить, есть ли переплата, можно и самостоятельно. Для этого нужно заказать в налоговой акт сверки расчетов по налогам и взносам. Этот документ показывает, сколько налогов нужно заплатить и сколько уже заплатили.

Заказать акт сверки можно лично в отделе налоговой, в МФЦ или почтой. При личной подаче придется заполнить заявление, где нужно указать данные о компании: ИНН, название, адрес регистрации и период, за который нужно провести сверку. Подготовка акта занимает до пяти рабочих дней с момента регистрации заявления (письмо ФНС № АБ-4-19/2990).

Отправить электронное заявление на сверку можно еще в личном кабинете налогоплательщика в разделе «Сверка с бюджетом». Срок формирования акта в этом случае — до трех рабочих дней.

Акт сверки придет в бумажном или электронном виде. Компания может согласиться со сверкой или оспорить ее. Если разногласий нет, в акте нужно сделать пометку «Согласовано без разногласий». Один экземпляр нужно подписать и отправить обратно в налоговую.

В случае разногласий в графе 4 рядом с данными из налоговой нужно указать свои данные из бухгалтерии, а на последней странице поставить пометку «Согласовано с разногласиями». После отправки экземпляра в ФНС, инспекторы проведут проверку, в ходе которой могут запросить у предпринимателя первичные документы. Например, копии квитанций об уплате налогов.

Если ошибку допустили налоговики, они ее исправят и пришлют повторный акт сверки. Если виноват предприниматель, ему отправят уведомление с указанием ошибки.

Что делать с переплатой

Обнаруженную переплату можно вернуть на расчетный счет или зачесть в счет уплаты будущих налогов (п. 1 ст. 78 НК РФ).

Как вернуть переплату

Если есть долги по налогам, взносам, штрафам, то налоговая сначала погасит их, а потом вернет остаток (п. 6 ст. 78 НК РФ). Если никаких долгов у владельца бизнеса нет, ему вернут всю сумму.

Например, у ИП образовалась переплата по НДС 20 000 рублей, при этом у него долг 5 000 рублей по налогу на имущество. Налоговая сделает взаимозачет: 5 000 рублей оставит себе в счет погашения долга, а оставшиеся 15 000 рублей перечислит на банковский счет предпринимателя.

Вернуть из бюджета можно любую сумму. Никаких ограничений в законе нет.

Чтобы вернуть переплату, нужно подать заявление в налоговую по месту учета налогоплательщика (п. 6 ст. 78 НК РФ). Его можно подать лично, заказным письмом, по доверенности или через личный кабинет на сайте ФНС.

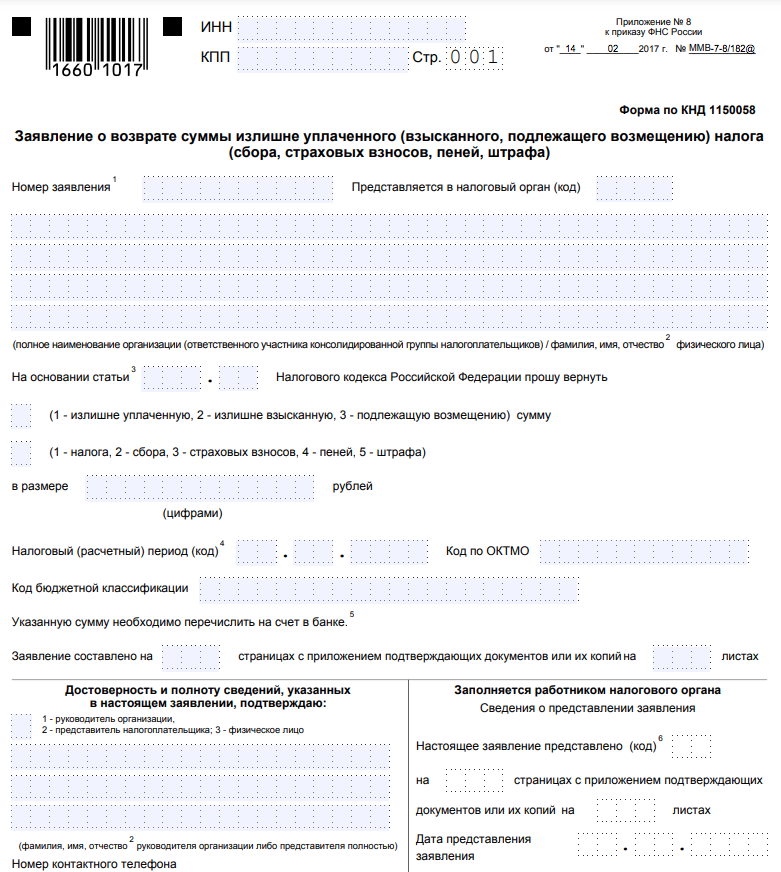

Заявление с сайта ФНС о возврате переплаты. В нем нужно указать данные о компании и банковский счет для перевода денег. Владельцем счета должен быть сам налогоплательщик

К заявлению можно приложить документы, подтверждающие наличие переплаты: налоговую декларацию, квитанцию об оплате, акт сверки расчетов. Закон этого не требует, но дополнительные сведения ускорят возврат.

Если налоговая сама уведомила налогоплательщика, достаточно одного заявления. Если переплата возникла из-за ошибки в налоговой декларации, к заявлению нужно приложить уточненную декларацию с исправленной ошибкой.

При подаче через личный кабинет налогоплательщика электронное заявление формируется автоматически. Нужно будет заполнить всего несколько полей.

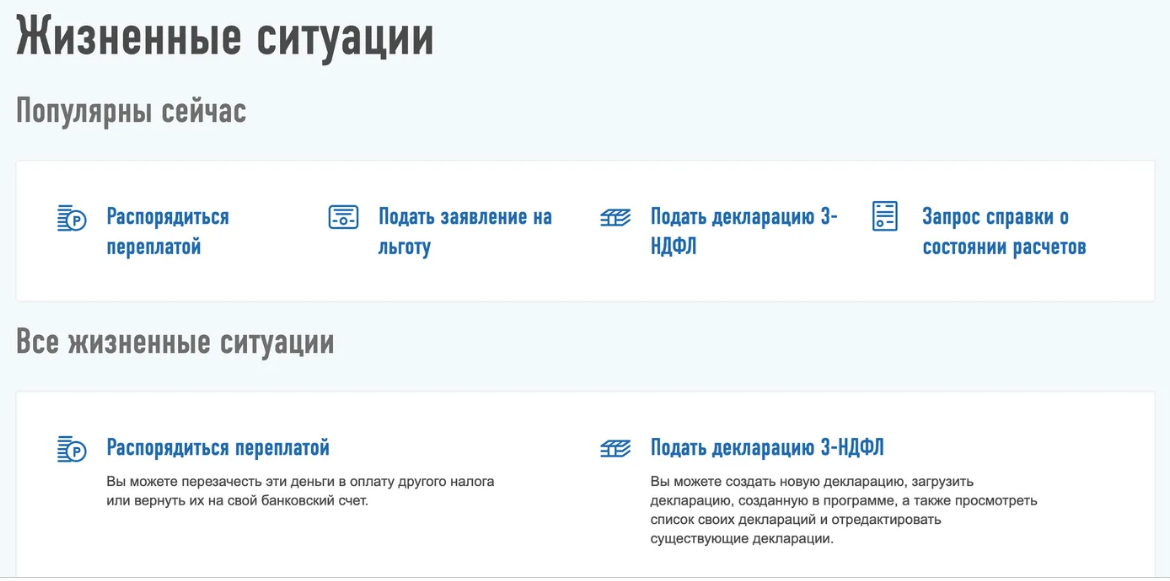

В кабинете выберите раздел «Жизненные ситуации» и найдите подраздел «Распорядиться переплатой» Далее нужно будет ввести данные банковского счета для перечисления денег

Как зачесть переплату по налогу в счет будущих налогов

Это имеет смысл, если сумма переплат небольшая или приближается срок уплаты новых налогов.

Зачесть переплату можно в счет различных налогов (ст. 1 закона № 325-ФЗ). Например, у ИП образовалась переплата по НДФЛ. За счет нее можно погасить долги по транспортному или имущественному налогам. До внесения поправок в законодательство зачесть переплату можно было только по налогам одного вида.

Зачет переплаты проходит так же, как и возврат. Нужно только подать заявление другой формы. В нем указывается сумма и назначение платежа: погашение нынешней задолженности или в счет будущих платежей. Заявление также можно отправить лично, почтой, по доверенности или в личном кабинете налогоплательщика.

У налоговой есть 10 дней, чтобы рассмотреть заявление о возврате или зачете переплаты (п. 4, 8, ст. 78 НК РФ). Если его одобрят, деньги перечислят предпринимателю в течение месяца. Если деньги не вернули в срок, налоговая платит предпринимателю проценты по ключевой ставке рефинансирования ЦБ за каждый день просрочки (п. 10 ст. 78 НК РФ). Если деньги пришли без процентов, нужно подать жалобу в личном кабинете налогоплательщика или идти в суд.

Но налоговая может и отказать в возврате или зачете (п. 9 ст. 78 НК РФ). В таком случае нужно писать жалобу в управление ФНС по вашему региону. Если снова откажут, можно попробовать обратиться в суд.

Сколько времени есть на возврат переплаты

На возврат или зачет переплаты по закону дается три года (п. 7 ст. 78 НК РФ). Иначе налоговая ее спишет, и вернуть деньги не получится. Этот срок отсчитывается с момента образования переплаты, а не с даты, когда ее обнаружили.

Например, ИП заплатил больше налогов в 2019 году, а заказал сверку расчетов и обнаружил переплату в 2020 году. Срок возврата отсчитывается с 2019 года.

Срок возврата можно продлить через суд. Но для этого придется доказать, что вы не получали уведомлений из налоговой.

Налоговая чаще всего отказывает в возврате переплаты именно из-за пропуска трехлетнего срока. Предпринимателям приходится объяснять в суде, почему они пропустили этот срок.

Примеры из жизни

Дело № А56-7500/2020, Арбитражный суд Санкт-Петербурга

Организация обратилась в суд с иском о возврате переплаты по налогам в общей сумме 390 000 рублей. Налоговая служба отказала в возврате, потому что заявление было подано по истечении трехлетнего срока. Судья согласился с налоговой и в удовлетворении иска отказал.

Дело № А56-1480/2020, Арбитражный суд Санкт-Петербурга

Предприниматель обратился в суд с требованием вернуть переплату в 226 000 рублей по авансовым платежам. Переплата образовалась в 2016 году, а узнал он о ней только в 2019-м, когда подал уточненную декларацию. Налоговая отказалась возвращать переплату, так как трехлетний срок истек.

Суд встал на сторону предпринимателя. Хотя три года на подачу заявления уже прошли, ничто не запрещает налогоплательщику вернуть переплату в рамках гражданского или арбитражного дела. Трехлетний срок отсчитывается в таком случае с момента подачи уточненной декларации.

Дело № А56-110879/2017, Арбитражный суд Ленинградской области

Компания обратилась в суд с иском о возврате переплаты по налогам 6,3 млн рублей. Налоговая отказала из-за пропуска трехлетнего срока.

Суд встал на сторону истца. Судья посчитал, что отсчет трехлетнего срока на возврат переплаты начинается с момента, когда компания узнала о переплате и заказала акт сверки. Суд обязал налоговую выплатить не только сумму переплаты, но и проценты за задержку — 1,7 млн рублей.

Кратко о том, как вернуть переплату по налогам

- Переплата образуется, когда ИП или организация заплатили больше налогов, чем нужно. Официально она называется «сумма излишне уплаченного налога».

- При возникновении переплаты налоговая должна уведомить владельца бизнеса в личном кабинете или заказным письмом. Чтобы самостоятельно проверить, есть ли переплата, нужно заказать акт сверки расчетов.

- Переплату можно вернуть на банковский счет или зачесть в счет будущих платежей. Перед возвратом денег налоговая зачтет переплату в счет погашения долгов по другим налогам, взносам, штрафам.

- Для возврата или зачета переплаты нужно подать в налоговую заявление соответствующей формы. Сделать это можно лично, по почте, через доверенность. Но удобнее отправить заявление в личном кабинете на сайте ФНС.

- На возврат или зачет переплаты есть три года с момента ее образования. Если срок пропущен, скорее всего придется идти в суд.

Содержание

- Как вернуть переплату по налогу

- В особых случаях потребуется два заявления:

- Как заполнять заявку на возврат переплаты

- Распоряжение средствами переплаты

- Почему переплата не подтверждает прохождение проверки ФНС

- Как узнать о ходе камеральной проверки через ЛК налогоплательщика

- После этого вы переходите в раздел «Сообщения», где можете узнать:

- Если система предлагает распорядиться переплатой ФНС, стоит ли это делать

- Как предприниматель может узнать о переплате

- Куда можно потратить деньги

- Процесс возврата переплаты по налогам для физических лиц

- В течение какого срока можно подать заявление

- Возврат или зачет переплаты: алгоритм действий налогоплательщика

- Инспектор отказывается возвращать переплату: что делать?

- Откуда берутся переплаты

- Узнать от налоговой

- Через личный кабинет ИП

- 1. Определите, в какую налоговую обращаться

- 2. Помогите налоговой найти переплату

- 3. Подайте заявление на возврат переплаты в налоговую

- 4. Получите ответ по заявлению

- 5. Ждите денег

- Что делать, если что-то пошло не так

- Какая сумма вернется

- Как не переплачивать

- Из этой статьи вы узнаете:

- Что такое переплата и почему она возникает

- Что делать с переплатой

- Как зачесть переплату по налогу в счет будущих налогов

В личном кабинете на сайте ФНС в статусах отображается уведомление о переплате. Но, к сожалению, это далеко не всегда то, что пользователи хотят понимать под переплатой, как излишней суммы от оплаты налога. Довольно часто это просто означает то, что платёжный баланс положительный.

Рекомендуется в первую очередь чётко уяснить, откуда взялась переплата, источник этой информации. И только после этого можно принимать решения, как поступать со средствами.

Такого термина, как «Переплата» нет даже в НК РФ. Понятно, что это уведомление «Распорядиться переплатой» появляется из-за специфического алгоритма интерактивной системы. Например, пользователь заплатил налог удалённо и в его личном кабинете появился статус о переплате.

Он мог возникнуть по причине того, что деньги ещё не перечислены на баланс онлайн-службы. И отображаются, как положительный баланс на счету налогоплательщика.

Хотя термина не существует, но налогоплательщик формально может подать просьбу о возврате оплаченных средств свыше налоговой задолженности. Но перед этим необходимо официально получить подтверждение о том, что такие излишки средств действительно существуют. И это не специфика обработки онлайн-платежей веб-порталом ФНС.

Обратиться с заявлением на возврат переплаты можно лично в налоговый орган. Или оставить заявку в поддержке на сайте ФНС. Стоит учитывать, что наличие положительного баланса не является подтверждением переплаты.

Как вернуть переплату по налогу

Для получения переплаты на свой баланс или банковский счёт ФНС, необходимо составить заявление в орган ФНС. Оно состоит из трёх бланков, из которых точно придётся заполнять два. В первом и втором листе нужно указать банковские реквизиты и заполнить общую форму.

Третий необходим в том случае, если не указан в заявлении ИНН. На титульном листе располагаются данные пользователя – ФИО, и прочая информация по погашенной задолженности.

Чтобы получить возврат и распорядиться переплатой налогоплательщика в личном кабинете, достаточно одного составленного заявления. В заявке также нужно указать полную сумму задолженности. Поэтому предварительно её стоит вычесть или узнать в ЛК.

В особых случаях потребуется два заявления:

- Если налогоплательщик пытается вернуть деньги за долгий период, например, за несколько лет. При этом придётся составлять заявление с учётом денежных средств по каждому году отдельно;

- Если налогоплательщик допустил одну или несколько ошибок в составлении первой заявки;

- В случае, когда возврат учитывает средства по разным кодам ОКТМО;

- Два заявления на возврат переплаты составляется на разные доходы.

Бланк для заполнения заявления можно получить в отделении ФНС. Здесь же можно получить подробную инструкцию о тонкостях заполнения.

Как заполнять заявку на возврат переплаты

Форма заполнения заявления произвольная. Это означает, что вы можете сами найти в Интернете печатный бланк и заполнить его вручную или в редакторе на компьютере.

Единственное, что препятствует полному составлению заявки на компьютере – это «живая подпись». Она должна быть поставлена вашей рукой.

- Укажите порядковый номер страницы заявления. Он должен иметь вид: 001. В бланке КПП писать не нужно, только ИНН;

- Поставьте номер заявления;

- Введите уникальный код налоговой;

- В обязательно порядке нужно указать личный статус плательщика;

- И заполнить прочие поля формы.

Чтобы получить банковские реквизиты, откройте личный кабинет банка. И найдите информацию о карте. Здесь будут нужные данные.

Распоряжение средствами переплаты

Можно попытаться вернуть средства удалённо через свой личный кабинет на сайте ФНС.

- Откройте в браузере сайт налоговой и войдите со своими данными;

- Перейдите в раздел «Жизненный ситуации»;

Когда переплата будет подтверждена, плательщик сможет использовать её на своё усмотрение. Их можно перевести на свой баланс для оплаты налоговой задолженности в будущем.

Почему переплата не подтверждает прохождение проверки ФНС

Все дело в понятиях и терминах, которые используют налоговики. Например, согласно законодательству, переплата представляет собой базовую причину нарушения прав самого налогоплательщика. То есть речь идет об излишне уплаченной сумме налога, которая была зачтена в пользу налоговой.

Но в Налоговом Кодексе термина «переплата» нет, хоть некоторые представители органов и широко его применяют. Мы говорим о неправильном применении термина. Если переплата отображается в личном кабинете ФНС, то это говорит о «положительном» сальдо расчете.

Система автоматически определяет, что налогоплательщик уплатил налогов сверх нормы, поэтому соответствующее сообщение можно увидеть в ЛК уже через несколько минут после подачи декларации. Но проблема в том, что по факту налог еще не был начислен, соответственно сальдо «обнулять» нельзя. В КРБС «положительное» сальдо будет числиться еще приблизительно полгода по завершении налогового периода.

Именно его и видит пользователь в качестве переплаты.

Также она будет отражаться в том случае, если налоговые органы еще не зафиксировали страховые взносы и не начислили сумму налогов. Соответственно, из-за недопонимания терминологии и технических причин работы сервиса положительное сальдо квалифицируется как переплата, что по факту является ошибкой и может привести к незаконным (даже если и неосознанным) действиям налогоплательщика.

Чтобы не промахнуться и быть уверенным в том, что все необходимые этапы пройдены, нужно дождаться камеральной проверки.

Как узнать о ходе камеральной проверки через ЛК налогоплательщика

Для того чтобы узнать о ходе проверки документов, необходимо перейти в раздел «Статус проверки 3-НДФЛ». Попасть в него можно, если нажать на изображение конвертика в верхнем правом углу ЛК.

После этого вы переходите в раздел «Сообщения», где можете узнать:

- Когда налоговая декларация была зарегистрирована.

- Данные декларации (номер, дату подачи).

- Когда началось рассмотрение документа.

- О ходе и результате проверки.

До тех пор, пока вашу декларацию не одобрит ИФНС, в ЛК будет стоять статус «В процессе». Окончательная проверка завершится примерно через 3 месяца после подачи 3-НДФЛ. До того как камеральная проверка закончится, распоряжаться переплатой не стоит, так как это элементарно является незаконным.

Хотя в самом ЛК вас никто не остановит от манипуляций. Сделано это случайно или намеренно, остается только гадать. С одной стороны, чем больше нарушений со стороны налогоплательщиков, тем больше налоговая может получить штрафов.

С другой стороны, слишком уж все явно.

Сама по себе камеральная проверка – это ревизия отправленных в инспекцию документов. Если заглянуть в п. 2 ст. 88 Налогового Кодекса РФ, то можно найти информацию о том, что она выполняется до 90 суток.

Чаще всего проверка завершается раньше, так как она осуществляется вручную сотрудниками ИФНС. Но до истечения 90-дневного срока не стоит ничего делать с переплатой. Если в ходе камеральной проверки будут обнаружены ошибки, то вам вышлют соответствующее извещение и бланк на исправление.

Только когда статус изменится на «Завершена» можно быть уверенным, что сумма переплаты официально одобрена и никаких ошибок в поданных документах не выявлено.

Если система предлагает распорядиться переплатой ФНС, стоит ли это делать

Это второй момент, который путает налогоплательщиков. Дело в том, что практически сразу после отправки декларации на экране появляется сообщение с предложением использовать переплату и, более того, вывести ее на банковский счет, указав соответствующие реквизиты. Фактически, это еще одна погрешность системы, которая выводит сообщение сразу после совершения налогоплательщиком действий.

При этом сразу формируется заявление. Но нет никакого смысла его заполнять и отправлять. Во-первых, сумма еще не одобрена ФНС, значит на запрос просто придет отказ.

Во-вторых, система может ошибочно принять заявление и подобное создаст больше проблем, особенно если в ходе проверки будут выявлены ошибки.

Полезно! С момента формирования переплаты у вас есть 3 года, чтобы воспользоваться этими средствами.

К такой переплате стоит относиться как к замороженной сумме не менее 3-х месяцев. По истечении этого срока, а лучше еще позже, можно написать официальное заявление на возврат излишнего налога.

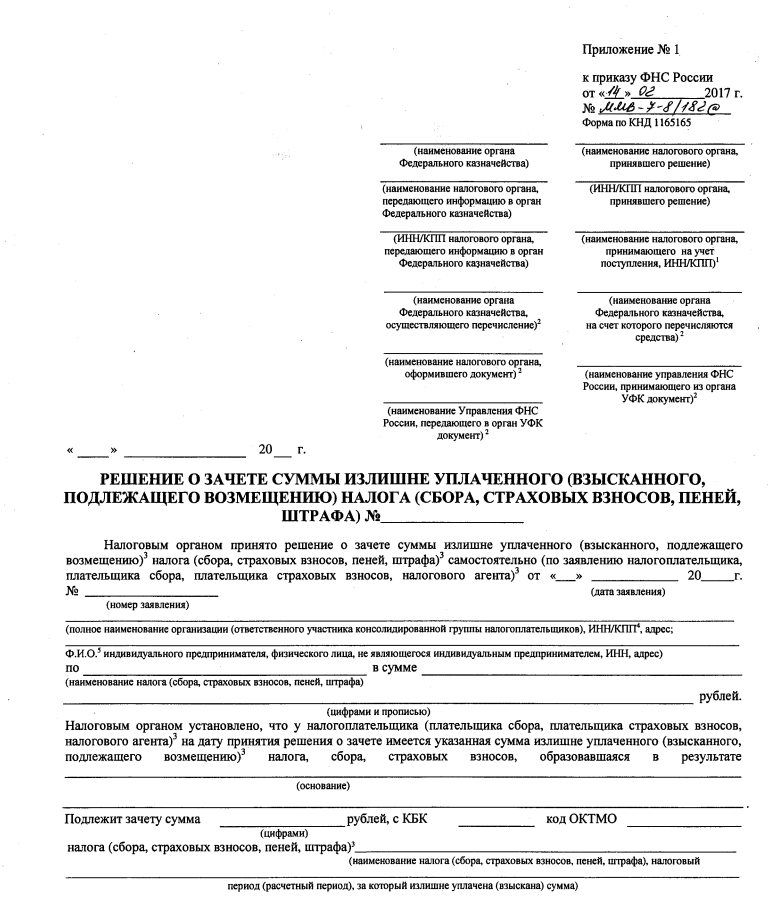

Оно должно быть составлено по форме, которую можно найти в приложении 8 приказа ФНС от 14.02.2017 № ММВ-7-8/182. Заполняется документ в электронном виде. В заявлении нужно будет указать суммы для возврата и реквизиты, на которые средства будут перечислены.

Как предприниматель может узнать о переплате

Необходимо учесть, что ФНС не перечисляет автоматически лишние денежные суммы на счет налогоплательщика. Для этого предпринимателю сначала нужно подтвердить факт ее наличия и написать заявление на возврат.

Переплата возникает по следующим причинам:

изменение правил расчета налогов или взносов;

ошибка в указании кода бюджетной классификации;

переезд компании в регион, в котором действуют пониженные налоговые ставки;

резкое снижение доходов компании.

В идеале налоговый инспектор должен лично уведомить бухгалтера или руководителя предприятия о переплате. При чем сделать он это обязан в течение 10 дней с момента обнаружения данного факта (основание: п. 3 ст. 78 НК РФ).

Для подтверждения или опровержения факта наличия переплаты и определения ее точной суммы, предприниматель может подать заявку на предоставление акта сверки. Заполнить ее можно в электронной форме через личный кабинет налогоплательщика. Ответ долго ждать не придется — он будет подготовлен и отправлен предпринимателю в течение 3 рабочих дней.

Куда можно потратить деньги

Основные варианты использования денег указаны в пп. 5 п. 1 ст. 21 НК РФ. Предприниматель может:

рассчитаться с долгами перед бюджетом;

вернуть деньги в бюджет компании (если речь идет о юрлицах и ИП) или на банковский счет (актуально для физических лиц);

использовать имеющуюся сумму для уплаты налогов будущего периода.

Налогоплательщику необходимо учесть одно важное правило: при наличии задолженности перед бюджетом вернуть переплату на свой счет не получится. В данном случае в дело вступают нормы п. 6 ст. 78 НК РФ, в соответствии с которыми инспектор обязан направить переплату на погашение задолженности по пеням, штрафам и налогам.

Если после полного расчета у предпринимателя все еще остается переплата, он имеет право распоряжаться ею по своему усмотрению.

Деньги поступают на счет компании на основании поручения, выданного Федеральным казначейством. Переплата считается возвращенной с момента проведения финансовой операции (со дня, когда деньги поступят на расчетный счет юридического лица).

Процесс возврата переплаты по налогам для физических лиц

Алгоритм возврата налогов для физических лиц зависит от причины возникновения переплаты. Если речь идет о переплате по НДФЛ, ответственность по возврату денежных средств возлагается на работодателя, который неправильно рассчитал сумму налога.

Переплату по иным налогам (например, земельному, транспортному или имущественному) гражданину придется возвращать самостоятельно. В соответствии все с теми же с нормами НК РФ, инспектор, обнаруживший переплату, должен в течение 10 дней сообщить налогоплательщику о ее наличии. Однако в большинстве случаев переплата у физических лиц возникает из-за неправильных расчетов или внесения ошибочных данных.

Например, сотрудники ГИБДД в сведениях об автомобиле указали большую мощность двигателя. Как только налогоплательщик предоставит инспектору корректные сведения, транспортный налог будет автоматически пересчитан в меньшую сторону.

Уточнить сумму переплаты можно на сайте ФНС через личный кабинет физического лица. Здесь же можно и оформить заявление на возврат. Стоит учесть, что в отношении физлиц действуют те же правила, что и в отношении компаний. Это означает, что воспользоваться переплатой можно только при условии отсутствия задолженности перед бюджетом.

Денежные средства перечисляются гражданам на расчетный счет, указанный в заявлении на возврат.

В течение какого срока можно подать заявление

В соответствии с действующими нормами, требовать возврата переплаты от ФНС можно в течение трех лет с момента ее возникновения. В данном случае датой исчисления сроков считается день уплаты налогов.

Если предприниматель по каким-либо причинам пропустил срок подачи заявления, вернуть излишне уплаченную сумму можно только одним способом — через суд. Срок исковой давности по таким делам ограничен тремя годами. Его исчисление начинается с дня, когда юридическое или физическое лицо узнало о праве на возврат определенной части уплаченных налогов.

Стоит учесть, что суд не интересует факт наличия или отсутствия переплаты. Судье прежде всего необходимо будет рассказать о причинах пропуска сроков написания заявления в ФНС. Если причина и доказательства весомые — шансы вернуть переплату высокие.

Для защиты своих прав рекомендуется использовать нормы НК РФ, которые обязывают налогового инспектора уведомлять предпринимателя о наличии образовавшейся переплаты. В таких случаях срок для подачи иска о возврате денег рассчитывается с момента получения налогового уведомления или сверки с бюджетом.

Возврат или зачет переплаты: алгоритм действий налогоплательщика

Автоматический возврат переплаты невозможен. Если у налогоплательщика нет задолженности, все действия с излишне уплаченными денежными суммами осуществляются исключительно по его заявлению.

Процесс возвраты переплаты условно можно разделить на такие этапы:

Выявление точной суммы излишне уплаченных налогов (можно рассчитать самостоятельно или подать заявление в ФНС о необходимости провести сверку).

Написание заявления о проведении зачета или возврате переплаты. На данном этапе собственнику бизнеса или его бухгалтеру необходимо подготовить документы, подтверждающие факт переплаты. Если лишние деньги были уплачены из-за ошибок в налоговой декларации — подготовьте и подайте уточненный расчет.

Решение налогового инспектора. Решение о проведении зачета или возврате денежных средств принимается в течение 10 рабочих дней. На данном этапе предпринимателю необходимо дождаться окончания проведения камеральной проверки.

Получение переплаты. Денежные средства возвращаются предпринимателю или засчитываются в счет будущих платежей в течение 1 месяца с момента подачи заявления.

Если речь идет о наличии ошибок в налоговой декларации, деньги должны вернуться на счет компании в течение месяца с момента окончания камеральной проверки.

Инспектор отказывается возвращать переплату: что делать?

К сожалению, это достаточно частое явление. Если мирно уладить вопрос с инспектором ФНС не получается, у собственника бизнеса есть лишь один способ вернуть деньги — обратиться в суд.

Подать заявление в суд можно в течение трех лет с момента вынесения инспектором решения о согласии проведения зачета или возврата переплаты на расчетный счет компании.

Важно учесть, что налогоплательщик вправе не только указать в исковом заявлении требование о возврате переплаты, но и настаивать на выплате процентов за несвоевременное выполнение инспектором своих обязанностей (основание: п.10 ст. 78 НК РФ).

Если инспектор налоговой службы отказывается идти на контакт, рекомендуется обратиться за помощью профильных специалистов. Сотрудники компании “Самитов Консалтинг” готовы оказать консультационную поддержку во время урегулирования споров с представителями ФНС, а также защитить интересы налогоплательщика в зале суда.

Откуда берутся переплаты

Основных причин переплаты три:

- Ошибка в налоговой декларации. Например, вы поставили лишний ноль, в итоге сумма оказалась больше, чем надо. В налоговой сидит штат бухгалтеров, который посчитает налоги правильно, а у вас будет переплата.

- Вы заплатили слишком большой аванс. Авансовый платеж — это предоплата по налогу. Вы платите в каждый квартал 50 000₽, налоговая из этой суммы забирает налоги. Если к концу года, когда налоговая собрала все налоги, на счете остались деньги — это переплата.

- Принудительное повторное списание налогов. Предприниматель опоздал с подачей декларации, но налоги заплатил. Налоговая не увидела отчисление вовремя, заблокировала счет и списала сумму налога. Опоздавший заплатил дважды: добровольно и вынужденно.

Узнать от налоговой

Налоговая может позвонить, если найдет переплату. Часто звонят на мобильный, начинают с фразы «Добрый день, это налоговая». В этом случае зафиксируйте, откуда именно звонили и по какому налогу переплата. Главное — номер или адрес налоговой, где нашли переплату.

Если налоговая нашла переплату, она может потребовать счета-фактуры, акты, договоры и кассовый аппарат для дополнительной проверки. Не сопротивляйтесь, дайте им всю информацию, это в ваших интересах. Если откажете, вас оштрафуют на сумму от 10 000₽. К тому же, чем быстрее налоговая разберется в подсчетах, тем быстрее вы получите возврат переплаты.

Через личный кабинет ИП

Личный кабинет ИП на сайте налоговой — это способ отслеживать переплаты по налогам и проверять статус заявлений на возврат. Если у вас есть ключ электронной подписи, вы сможете полностью оцифровать свои отношения с налоговой.

Регистрируйтесь и проверяйте историю налоговых платежей в личном кабинете.

Проверить и получить переплату можно через Почту России и личное посещение инспекции. Если вам важно общаться с налоговой на бумаге и лично, просто замените в статье «электронные обращения» на «посещение инспекции Федеральной налоговой службы (ИФНС) по месту учета» и «отправку письмом с описью вложения»: шаги инструкции не изменятся.

1. Определите, в какую налоговую обращаться

Выбор налоговой инспекции зависит от того, где вы прописаны, где фактически ведете бизнес и какую систему налогообложения выбрали.

Большинство налогов вы платите по месту регистрации ИП, а оно привязано к месту прописки. Если вы прописаны в Костроме, то ИП зарегистрировано в Костроме. Если бизнес вы ведете в Ярославле, платить вам всё равно в костромской налоговой.

ИП зарегистрировано там же, где вы прописаны, но вести бизнес вы имеете право на всей территории страны — необязательно менять прописку или оформлять временную, чтобы вести бизнес в новом регионе.

ИП применяет ставку налога, которая принята в регионе регистрации. Например, ИП на упрощенке зарегистрирован в Крыму, где ставка 3%, а ведет бизнес в Москве, где ставка 6%. В таком случае бизнесмен обязан платить крымские 3%, если он применяет московскую ставку 6%, то переплачивает.

Ваша инспекция прописана в Личном кабинете.

Некоторые бизнесмены платят налоги не по месту регистрации ИП. Вот три исключения:

- У вас патент. Тогда ваша налоговая находится по месту покупки патента. Переплаты налога за патент не может быть, потому что стоимость патента фиксированная. Но это не защитит от переплаты по остальным налогам. Их платить по месту регистрации ИП.

- У вас ЕНВД. Тогда вставать на учет необходимо в каждом регионе, где вы ведете деятельность по ЕНВД. Остальные налоги платить по месту регистрации.

- У вас УСН, и вы купили нежилую недвижимость в городе, где ведете бизнес. Тогда нужно встать на учет в местной налоговой и платить им налог на нежилую недвижимость. Остальные налоги платить по месту регистрации.

Ваша система налогообложения отмечена в Личном кабинете.

Если вы состоите на учете в нескольких налоговых, обращайтесь туда, куда переплатили.

2. Помогите налоговой найти переплату

Для этого сверьте расчеты с бюджетом или получите справку о состоянии расчетов. Шаг необязательный, но поможет доказать переплату и ускорить решение о возврате денег.

Сверка расчетов с бюджетом показывает, сколько вы заплатили и сколько должны были заплатить за определенный период. Например, вы заплатили 200 000₽ налога на прибыль за 2016 год, а сумма налога была 20 000₽.

Чтобы сверить расчеты, зайдите в личный кабинет, в раздел «Расчеты с бюджетом», нажмите «Направить заявление об инициировании процедуры…» и следуйте инструкции.

Сверка проходит 10–15 рабочих дней.

Справка о состоянии расчетов с бюджетом показывает переплаты и долги на конкретное число. Например, на 20 августа 2017 года переплата по налогу на прибыль составляет 180 000₽. Справка не связана со сверкой, ее можно получить отдельно.

Чтобы получить справку, зайдите в личный кабинет в раздел «Получить справку», выберите «Получить справку о состоянии расчетов по налогам…» и следуйте инструкции.

Изготовление справки — 5 рабочих дней

Случается, что предприниматель приносит в налоговую заявление, чтобы получить переплату, потом приносит результаты сверки, а его отправляют снова подавать заявление. Если такое случится с вами, просто отказывайтесь — по закону достаточно одного заявления.

3. Подайте заявление на возврат переплаты в налоговую

Форма заявления есть в личном кабинете, подать ее можно в электронном виде, если у вас есть усиленная квалифицированная подпись. Зайдите в раздел «Расчеты с бюджетом», выберете пункт «Направить заявление о зачете/возврате» и следуйте инструкции.

К заявлению приложите сканы документов, подтверждающие переплату и облегчающие работу налоговой: копии платежек и деклараций, справку о сверке расчетов с бюджетом.

Дважды проверьте банковские реквизиты в заявлении о возврате налога: на этот счет Федеральное казначейство переведет деньги по поручению налоговой.

4. Получите ответ по заявлению

Как быстро вы получите ответ налоговой, зависит от того, как подали заявление: вместе со сверкой или без нее:

- Если налоговая решит не проводить сверку, или вы провели сверку до подачи заявления, решение примут за 10 дней.

- Если налоговая проведет сверку, решение примут за 20–25 дней.

Вернуть переплату на расчетный счет можно в течение трех лет. Отсчет идет с даты подачи декларации, а не с дня, когда вы вычислили переплату и подали заявление.

Решение налоговой и статус заявления проверяйте в личном кабинете.

5. Ждите денег

Деньги придут через месяц после того, как налоговая сообщит о положительном решении.

Если месяц прошел, а деньги не поступили, налоговая заплатит за каждый день просрочки. Вам выплатят процент от суммы переплаты. Размер процента равен ставке рефинансирования ЦБ РФ на дни нарушения срока возврата. Например, сейчас это 9%.

Что делать, если что-то пошло не так

Налоговая может медлить с решением: потерялось заявление, произошел сбой в программе, не получилось вовремя рассмотреть заявление. Если налоговая молчит больше положенных 15 рабочих дней, пишите второе заявление с просьбой о выдаче решения через ту же форму в личном кабинете.

Если налоговая отказалась вернуть деньги или проигнорировала второе заявление, подавайте жалобу в Федеральную налоговую службу. Она руководит всеми налоговым инспекциями. Подать жалобу можно через личный кабинет. Зайдите в раздел «Обратиться в налоговый орган», выберете пункт «Написать обращение» и следуйте инструкции.

Если обращение в ФНС не помогло, идите в Арбитражный суд. Для судебного разбирательства у вас есть 3 года со дня, когда вы узнали о переплате.

Какая сумма вернется

По закону, вам вернут 100% суммы переплаты, если нет долгов. Если долги есть, налоговая может сделать взаимозачет: погасить вашу задолженность за счет переплаты.

Взаимозачет можно сделать только по налогам одного типа. Например, если в 2017 году вы переплатили налог на прибыль, а в 2016 году у вас был долг по этому налогу, то ФНС автоматически спишет переплату в счет долга. Извещение об этом придет через 5 дней, проверяйте в личном кабинете.

Но если вы переплатили налог на прибыль, а у вас был долг по налогу на недвижимость, то взаимозачета не получится. Переплату вернут, а долг останется и на него будут капать пени.

Если вы хотите ускорить взаимозачет или покрыть долг по одному налогу за счет переплаты по другому, просто попросите об этом. Для этого в заявлении на возврат в свободной форме напишите, что хотите переплату зачесть в счет долгов. Если переплаты не хватает, чтобы покрыть все долги, то укажите, какие долги списывать в первую очередь.

На выплату долга может уйти вся налоговая переплата, тогда вы не получите ничего. Но долг уменьшится.

Как не переплачивать

- Выбирайте подходящий для бизнеса вид налогового учета. Чтобы разобраться, изучайте Налоговый кодекс, консультируйтесь с бухгалтерскими компаниями, читайте наш блог.

- Зарегистрируйтесь в личном кабинете ИП на сайте ФНС, скачайте мобильное приложение и проверяйте долги и переплаты. Проверять нужно через 3 месяца после подачи каждой декларации, когда закончилась камеральная проверка.

Как вернуть переплату по налогу: инструкция

1. Зарегистрируйтесь в личном кабинете ИП и проверьте наличие переплаты.

2. Помогите налоговой: проведите сверку с бюджетом или получите справку о состоянии расчетов с бюджетом в личном кабинете.

3. Заполните заявление на возврат и подайте его в налоговую вместе с результатами сверки.

Из этой статьи вы узнаете:

- Что такое переплата и почему она возникает.

- Как узнать о переплате по налогам.

- Что делать с переплатой.

- Сколько времени есть на возврат переплаты.

- Кратко о том, как вернуть переплату по налогам.

Что такое переплата и почему она возникает

Если ИП или организация заплатили больше налогов, чем нужно, на их счете в налоговой образуется переплата. Официально она называется «сумма излишне уплаченного налога».

Например, предпринимателю начислили 4 000 рублей налога, но он по каким-то причинам заплатил 5 000 рублей. Налоговая спишет 4 000 рублей в счет задолженности, а оставшиеся 1 000 рублей останутся на счету предпринимателя и будут считаться переплатой.

- Бухгалтер рассчитал сумму налогов без учета льгот от государства.

- Предприниматель указал в платежке неверный код бюджетной классификации — КБК.

- Предприниматель неправильно ввел сумму или случайно оплатил налог дважды.

- Налоговики ошиблись при расчете налоговой базы.

- У бизнеса резко снизились доходы. Например, компания получала прибыль и своевременно платила налог авансовыми платежами. В четвертом квартале компания потерпела убыток, который повлиял на размер налога. Сумма уплаченных авансов за три квартала превысит сумму исчисленного налога по итогам года, и у компании возникнет переплата.

Что делать с переплатой

Обнаруженную переплату можно вернуть на расчетный счет или зачесть в счет уплаты будущих налогов (п. 1 ст. 78 НК РФ).

Как зачесть переплату по налогу в счет будущих налогов

Это имеет смысл, если сумма переплат небольшая или приближается срок уплаты новых налогов.

Зачесть переплату можно в счет различных налогов (ст. 1 закона № 325-ФЗ). Например, у ИП образовалась переплата по НДФЛ. За счет нее можно погасить долги по транспортному или имущественному налогам. До внесения поправок в законодательство зачесть переплату можно было только по налогам одного вида.

Зачет переплаты проходит так же, как и возврат. Нужно только подать заявление другой формы. В нем указывается сумма и назначение платежа: погашение нынешней задолженности или в счет будущих платежей. Заявление также можно отправить лично, почтой, по доверенности или в личном кабинете налогоплательщика.

У налоговой есть 10 дней, чтобы рассмотреть заявление о возврате или зачете переплаты (п. 4, 8, ст. 78 НК РФ).

Если его одобрят, деньги перечислят предпринимателю в течение месяца. Если деньги не вернули в срок, налоговая платит предпринимателю проценты по ключевой ставке рефинансирования ЦБ за каждый день просрочки (п. 10 ст.

78 НК РФ). Если деньги пришли без процентов, нужно подать жалобу в личном кабинете налогоплательщика или идти в суд.

Но налоговая может и отказать в возврате или зачете (п. 9 ст. 78 НК РФ). В таком случае нужно писать жалобу в управление ФНС по вашему региону. Если снова откажут, можно попробовать обратиться в суд.