Узнайте о секретах заполнения типового документа Корректировка реализации вида операции Исправление в первичных документах.

Данная статья поможет понять, каким образом осуществить исправление документов и ошибок в 1С 8.3, в т.ч. как исправить:

- реализацию прошлого и текущего периода в бухгалтерском учете;

- ошибки по налогу на прибыль;

- ошибки по НДС, в т.ч. выписывать исправительные счета-фактуры;

- проводки, когда типовой документ делает неверные записи.

Создание и заполнение документа

Содержание

- Документ Корректировка реализации

- Алгоритм исправления ошибок в БУ

- Ошибки текущего года, выявленные до окончания отчетного года

- Ошибки прошлых лет, выявленные до подписания отчетности

- Несущественные ошибки прошлых лет, выявленные после подписания отчетности

- Существенные ошибки прошлых лет, выявленные до даты представления отчетности или даты утверждения отчетности

- Существенные ошибки прошлых лет, выявленные после утверждения отчетности

- Алгоритм исправления ошибок в НУ

- Ошибка текущего года не приводит к занижению налога

- Ошибка текущего года приводит к занижению налога

- Ошибка прошлого года не приводит к занижению налога

- Ошибка прошлого года приводит к занижению налога

- Алгоритм исправления ошибок по НДС

- Суммовая ошибка в книге продаж обнаружена в текущем периоде

- Суммовая ошибка в книге продаж обнаружена в следующем периоде

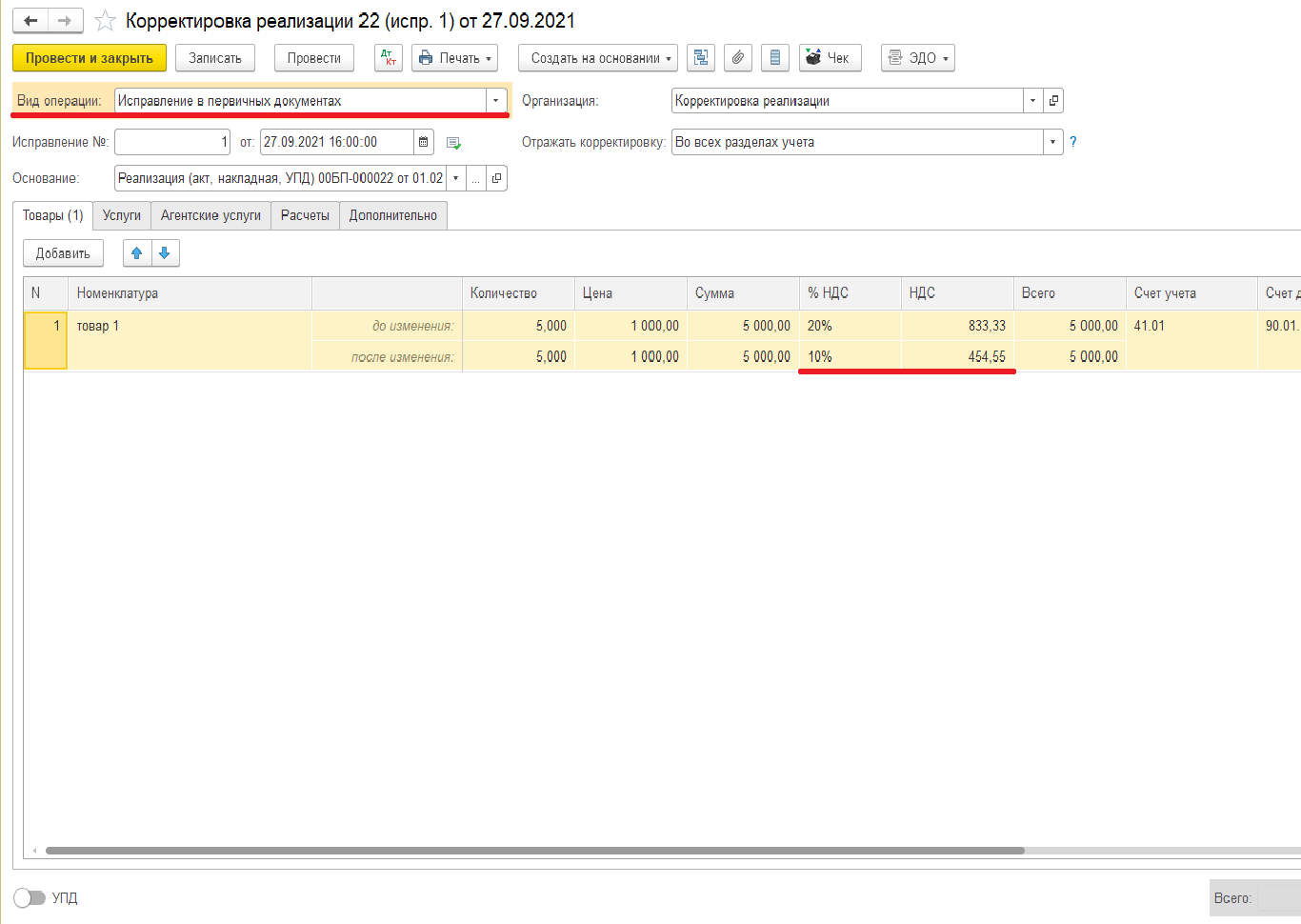

Документ Корректировка реализации

Документ Корректировка реализации используется для:

- исправления ошибок в первичных документах на реализацию ТМЦ, работ, услуг (ТРУ);

- корректировки суммы или количества реализованных товаров, работ, услуг по согласованию сторон, в т.ч. оформления возврата товаров от покупателя.

Виды операций:

- Корректировка по согласованию сторон:

- выписывается корректировочный счет-фактура;

- Исправление в первичных документах:

- выписывается исправительный счет-фактура.

Основные способы создания документа Корректировка реализации:

- на основании документов по кнопке Создать на основании:

- Реализация (акт, накладная);

- Корректировка реализации;

- Оказание производственных услуг;

- Отчет комиссионера (агента) о продажах;

- Возврат товаров от покупателя;

- из журнала документов:

- Продажи – Корректировка реализации.

Особенности заполнения:

- Исправление № от — данные исправленного документа;

- Основание – исправляемый или корректируемый документ;

- Отражать корректировку – где вносятся изменения:

- Во всех разделах учета – формируются проводки по БУ, НУ и движения по регистрам НДС;

- Только в учете НДС – формируются только движения по регистрам НДС;

- Только в печатной форме – проводки и движения не формируются;

- вкладка Товары – корректировка, исправление стоимости или количества реализованных материальных ценностей;

- вкладка Услуги – корректировка, исправление стоимости или количества реализованных нематериальных ценностей;

Ошибка исправляется по счетам учета:

- сторнировочными записями

либо - дополнительными записями.

Рассмотрим, как в 1С 8.3 исправить ошибки в бухгалтерском учете (исправление документов и проводок), налоговом учете (налог на прибыль), по НДС: регистрация исправленного счета-фактуры.

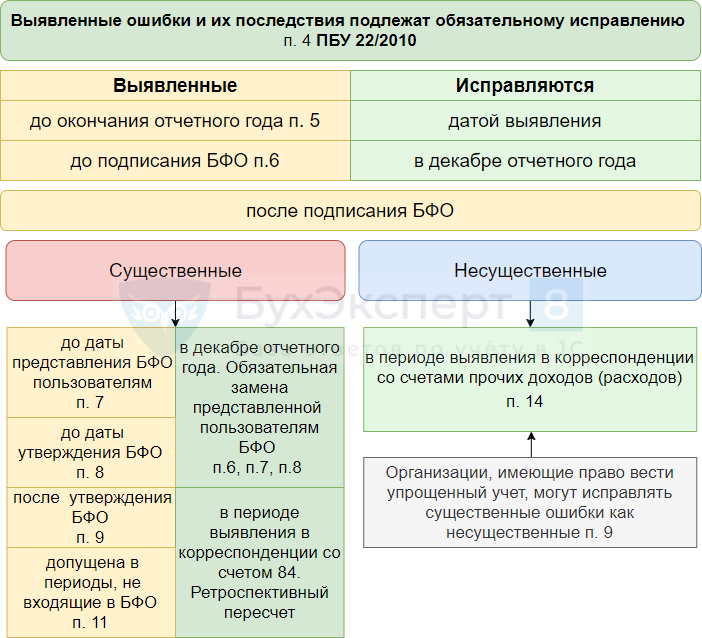

Алгоритм исправления ошибок в БУ

Подробнее об исправлении ошибок в бухгалтерском учете

Ошибки текущего года, выявленные до окончания отчетного года

По алгоритму 1С исправления вносятся в БУ в периоде обнаружения ошибки (п. 5 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладках Товары/Услуги – как и в первичном документе;

- в бухгалтерской отчетности ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ ошибки текущего года

Ошибки прошлых лет, выявленные до подписания отчетности

По алгоритму 1С корректировка реализации прошлого периода вносится в БУ в декабре (п. 6 ПБУ 22/2010):

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) не установлен:

- в корреспонденции со счетами и субконто, указанными на вкладках Товары/Услуги – как и в первичном документе;

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка реализации.

При этом появится остаток в БУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года.

Бухгалтерскую отчетность необходимо переформировать. Ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ ошибки прошлого года, выявленной до подписания отчетности

Несущественные ошибки прошлых лет, выявленные после подписания отчетности

По алгоритму 1С корректировка реализации прошлого периода осуществляется как для несущественных ошибок в периоде обнаружения ошибки через 91 счет (п. 14 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки.

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) установлен:

- в корреспонденции со счетом 91;

- субконто к счету 91 – Статья прочих доходов и расходов, по умолчанию подставляется.

- в бухгалтерской отчетности за текущий год ошибка будет отражена по строкам Прочих доходов/расходов.

Существенные ошибки прошлых лет, выявленные до даты представления отчетности или даты утверждения отчетности

Алгоритма для корректировки прошлого года 1С 8.3 не заложено, но принцип исправления такой же как для Ошибок прошлого года, выявленных до подписания отчетности:

- необходимо открыть «закрытый» период, т. к. проводки в БУ будут формироваться 31 декабря;

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) не установлен:

- в корреспонденции со счетами и субконто, указанными на вкладках Товары/Услуги – как и в первичном документе:

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается — особенность документа Корректировка реализации.

При этом появится остаток в БУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года.

Сформируйте исправленный экземпляр бухгалтерской отчетности и представьте его всем пользователям. Ошибка будет отражена по тем же строкам, что и доходы (расходы) по операции.

Существенные ошибки прошлых лет, выявленные после утверждения отчетности

Алгоритма для исправления таких ошибок в 1С не заложено, но можно воспользоваться механизмом для исправления Несущественных ошибок прошлого года, выявленных после подписания отчетности.

По алгоритму 1С корректировка прошлого года осуществляется только через 91 счет, а в этой ситуации исправление должно быть сделано через 84 счет (п. 9 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки.

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) установлен;

- в проводках документа Корректировка реализации установить флажок Ручная корректировка:

- изменить корреспонденцию со счетом 91 на счет 84 только в бухгалтерском учете на дату выявления ошибки;

Дата меняется только для проводки доходов/расходов в БУ!

- в текущей бухгалтерской отчетности ретроспективно поправить вручную входящие остатки по изменившимся счетам на 31 декабря.

Либо для исправления существенной ошибки через 84 счет можно воспользоваться документом Операция, введенная вручную.

Но! решение лучше принимать в зависимости от необходимых правок в НУ и НДС.

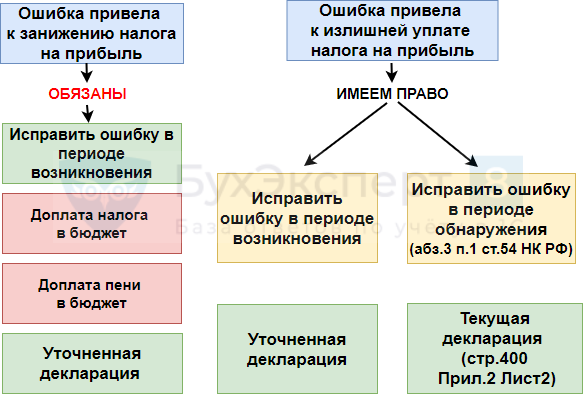

Алгоритм исправления ошибок в НУ

Подробнее об исправлении ошибок в налоговом учете для налога на прибыль

Ошибка текущего года не приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладках Товары/Услуги – как и в первичном документе;

- в текущей декларации ошибка будет отражена по тем же строкам что и доходы/расходы в декларации за период ошибки.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая не приводит к занижению налога на прибыль

Ошибка текущего года приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде. Но это не верно!

При занижении налога мы должны представить уточненную декларацию за период возникновения ошибки — за прошлый отчетный период.

Поэтому тут два варианта исправления ошибки.

Вариант 1. Ручная корректировка даты проводки в НУ документа

- в проводках документа Корректировка реализации установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ. В БУ необходимо оставить все как есть:

- повторите процедуру Закрытие месяца для ранее закрытого периода:

- налог на прибыль будет начислен автоматически.

Плюсы варианта:

- все расходы в НУ в периоде ошибки будут разнесены верно;

- налог на прибыль будет пересчитан автоматически;

- уточненная декларация по налогу на прибыль за период ошибки будет автоматически заполнена программой 1С.

Минусы варианта:

- придется перезакрывать ранее закрытый период.

Вариант 2. Ручное заполнение уточненной декларации

При проведении документа Корректировка реализации ничего корректировать не нужно.

- проводку по исправлению доходов/расходов в НУ оставляем датой обнаружения ошибки и «влезать» в НУ прошлого периода не нужно.

Плюсы варианта:

- не нужно перепроводить ранее закрытый период – все останется как было;

- налог на прибыль будет автоматически рассчитан в периоде исправления.

Минусы варианта:

- сумма расходов в НУ за предыдущий отчетный период будет отражена не корректно. Она станет правильной только в периоде исправления ошибки нарастающим итогом;

- уточненную декларацию по налогу на прибыль за период ошибки придется формировать вручную;

- в проводках документа Корректировка реализации установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ. В БУ необходимо оставить все как есть

- повторите процедуру Закрытие месяца для ранее закрытого периода:

- налог на прибыль будет начислен автоматически.

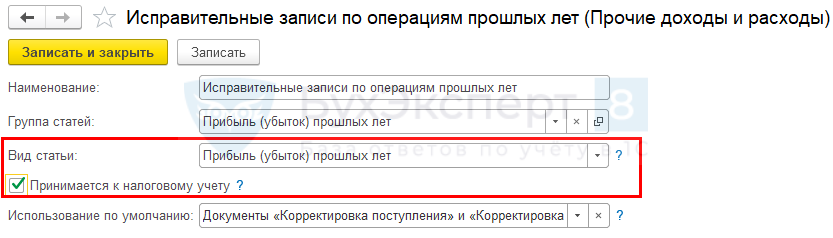

Ошибка прошлого года не приводит к занижению налога

По алгоритму 1С корректировка реализации прошлого периода вносится в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетом 91;

- статья Прочих доходов и расходов на вкладке Расчеты должна быть вида Прибыль (убыток) прошлых лет:

- в декларации по налогу на прибыль ошибки будут автоматически попадать в стр. 300 (301). Необходимо сумму ошибки вручную перенести в стр. 400 (401)

По итогам текущего года убедитесь, что декларация с прибылью (Письмо Минфина РФ от 13.04.2016 N 03-03-06/2/21034), иначе нельзя воспользоваться правилами п. 1 ст. 54 НК РФ и учесть ошибку прошлых лет в текущем периоде. Если декларация оказалась убыточной, исправить ошибку можно только подав уточненку по НДС за предыдущий период.

Ошибка прошлого года приводит к занижению налога

По алгоритму 1С корректировка реализации прошлого периода вносится в НУ в прошлый период:

- необходимо открыть «закрытый» период, т.к. проводки в НУ будут формироваться датой ошибки:

- Кт 90.01.1 – увеличение налоговой базы в составе доходов от реализации;

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки;

- уточненная декларация по налогу на прибыль сформируется автоматически.

Проводка в НУ будет сделана в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка реализации.

При этом появится остаток в НУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года;

- доначислить налог на прибыль за прошлый год с помощью документа Операция, введенная вручную датой обнаружения ошибки – по правилам БУ.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая приводит к занижению налога на прибыль

Алгоритм исправления ошибок по НДС

Рассмотрим алгоритм исправления ошибок НДС в 1С 8.3 в учете продавца.

Суммовая ошибка в книге продаж обнаружена в текущем периоде

По алгоритму 1С исправления осуществляются в текущей Книге продаж:

- осуществить исправление счета-фактуры, т. е. выписать Исправительный счет-фактуру (ИСФ);

- автоматически в Книге продаж текущего периода:

- аннулируется первичный счет-фактура;

- регистрируется исправительный счет-фактура;

- текущая декларация по НДС будет сформирована автоматически:

- Раздел 9;

- Раздел 3 данные указаны верно, с учетом исправленной ошибки.

Суммовая ошибка в книге продаж обнаружена в следующем периоде

По алгоритму 1С исправления вносятся с помощью Дополнительного листа книги продаж:

- выписать Исправительный счет-фактуру;

- автоматически в Доп.листе книги продаж прошлого периода (возникновения ошибки):

- аннулируется первичный счет-фактура;

- регистрируется исправительный счет-фактура.

- уточненная декларация по НДС будет сформирована автоматически:

- Раздел 9 в поле Ранее представленные сведения переключатель Актуальны;

- Приложение 1 к Разделу 9 переключатель Неактуальны;

- Раздел 3 данные указаны верно в уточненке по НДС в 1С, с учетом исправленной ошибки.

Подробнее Практикум по исправлению НДС суммовой ошибки, обнаруженной в следующем периоде, в книге продаж

См. также:

- Исправление ошибок в учете

- Исправление ошибок в БУ

- Исправление ошибок в НУ

- Исправление ошибок по НДС

- Порядок исправления ошибок в 1С

- Документ «Корректировка поступления» вид операции «Исправление собственной ошибки»

- Документ «Корректировка поступления» вид операции «Исправление в первичных документах»

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

В нашей повседневной жизни мы часто совершаем ошибки, и не все из них можно исправить. При работе бухгалтера можно допустить ошибки в документах учёта совершенно случайно, по неосторожности, а могут быть это совсем и не ошибки, а новые договорённости с контрагентом, заключённые уже после оформления документов. При возникновении таких ситуаций необходимо создавать корректирующие документы. В данной статье мы рассмотрим оформление корректировки реализации прошлого периода в случае ошибки в первичных документах и по согласованию сторон.

Первая ситуация: товар был реализован и полностью оплачен, сдана декларация по НДС за первый квартал. После сдачи декларации уже в третьем квартале была обнаружена ошибка, реализация произведена по ставке НДС 20 %, а наш товар входит в категорию детских товаров и должен облагаться по ставке 10 %. Необходимо внести исправления.

Решение: на основании первоначального документа создаём корректировку реализации в 1С:Бухгалтерия 8. В данном случае ошибка допущена нами, и корректировка реализации будет иметь вид корректировки «Исправление в первичных документах».

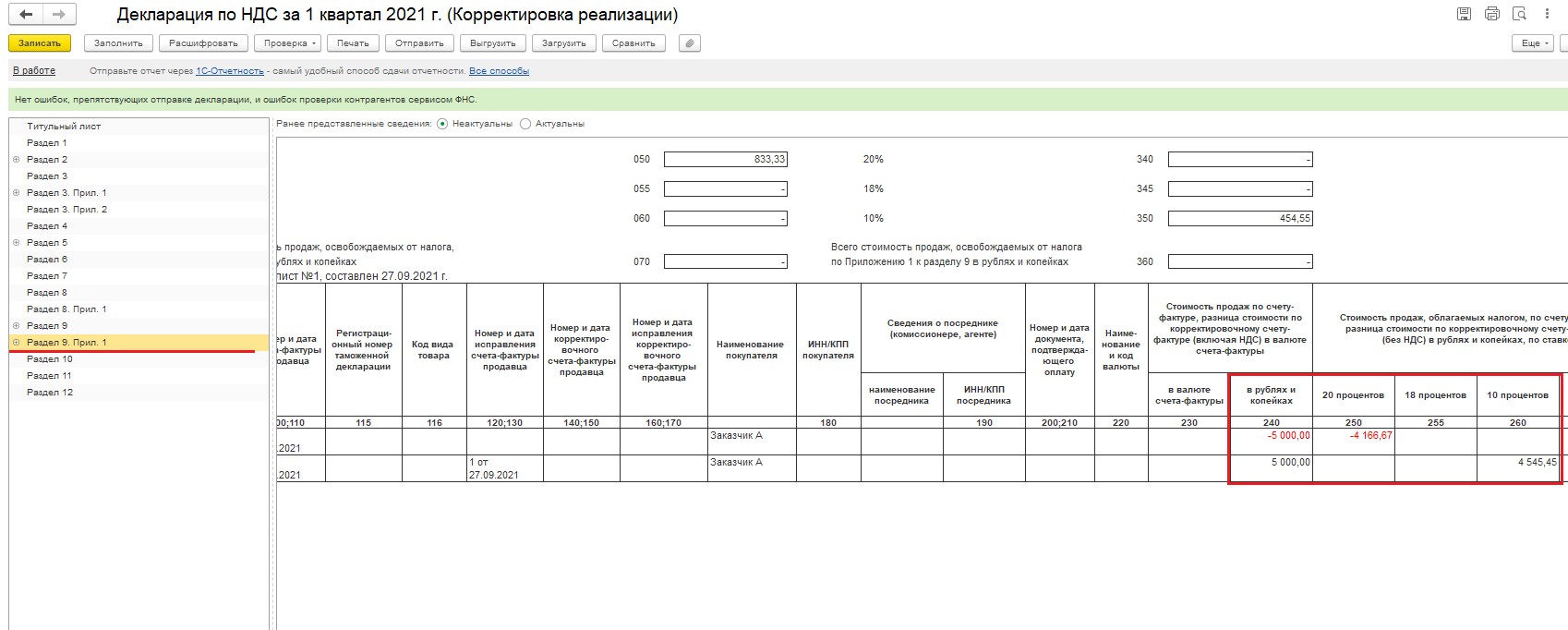

Данный вид корректировки подразумевает выставление исправленного счёта-фактуры, и после его создания необходимо будет сделать корректировку декларации по НДС за первый квартал и в дополнительном листе отразить исправления. Потому что согласно п. 3 Правил ведения книги продаж при необходимости внесения изменений в книгу продаж после окончания текущего налогового периода регистрация исправленного счёта-фактуры производится в дополнительном листе книги продаж за налоговый период, в котором был зарегистрирован счёт-фактура до внесения в него исправлений.

При этом в дополнительном листе книги продаж производятся записи данных по счёту-фактуре (в том числе корректировочному) до внесения в него исправлений, подлежащие аннулированию (с отрицательным значением), и в следующей строке осуществляется регистрация счёта-фактуры (в том числе корректировочного) с внесёнными в него исправлениями (с положительным значением) (п. 11 Правил ведения книги продаж, утв. Постановлением № 1137, п. 3 Правил заполнения дополнительного листа книги продаж).

После внесения исправлений в документ вы можете убедиться, что программа сделала правильные записи в книгу продаж, перейдя в проводки документа и посмотрев там регистр накопления «НДС продажи». Далее создаёте декларацию по НДС за первый квартал, на титульном листе ставите номер корректировки и заполняете. После заполнения у вас сформируется приложение 1 к разделу 9 (дополнительный лист книги продаж). Там будет отражено сторно первичной записи и после правильная строка.

По самому же разделу 9 будет также зафиксирована первичная запись, а наверху стоять флажок, что ранее предоставленные сведения неактуальны.

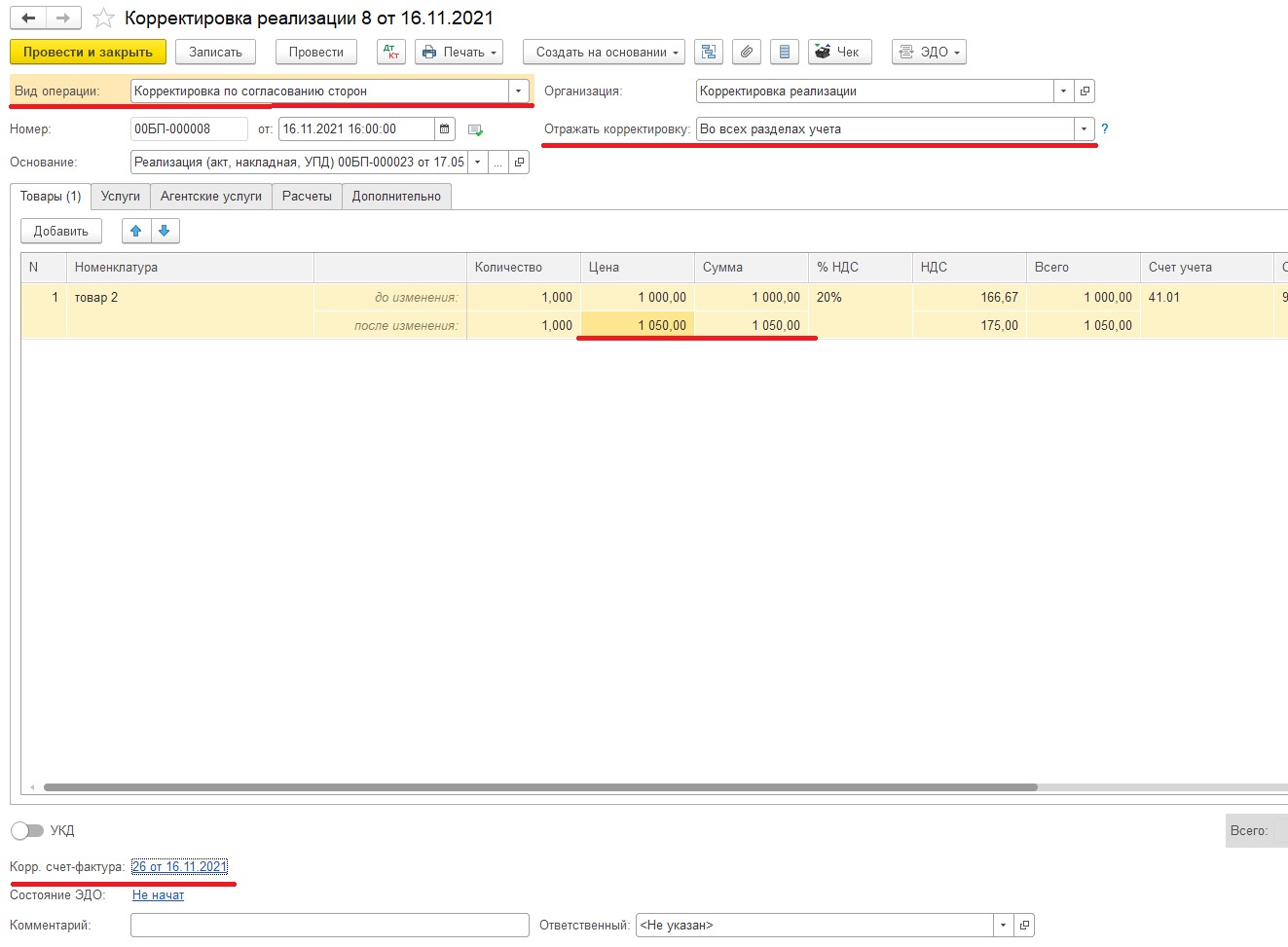

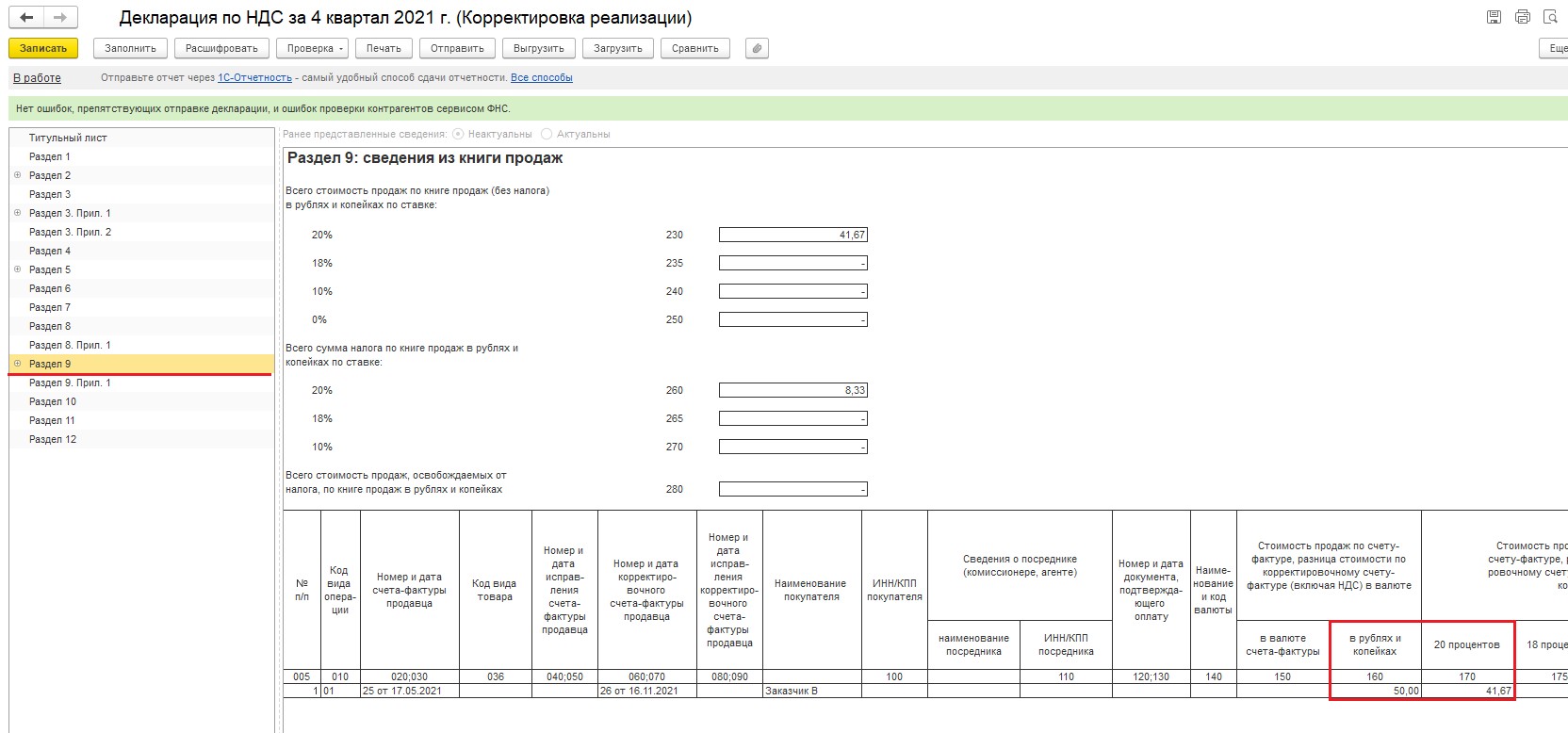

Вторая ситуация: во втором квартале 2021 года была проведена реализация и сдана отчётность. В четвёртом квартале согласно условиям договора изменилась стоимость реализованных товаров в сторону увеличения на пять процентов и был выставлен покупателю корректировочный счёт-фактура. Как отразить корректировку?

Решение: для корректировки стоимости отгруженных товаров необходимо создать документ «Корректировка реализации» с видом операции «Корректировка по согласию сторон».

Данный документ можно создать на основании документа первичного документа реализации. Поскольку корректировка вносится в стоимостные показатели, то необходимо в поле «Отражать корректировку» установить значение «Во всех разделах учёта».

Вид корректировки «По согласованию сторон» подразумевает, что корректировочная запись будет внесена в декларацию по НДС за четвёртый квартал. Запись в книгу продаж формируется автоматически, при создании корректировочного счёта-фактуры. Проследить вы это можете, открыв проводки документа «Корректировка реализации», по регистру «НДС продажи» внесена запись на сумму изменений.

После создания корректировки и корректировочного счёта-фактуры вы можете создать декларацию по НДС за четвёртый квартал. По разделу 9 вы можете увидеть запись от проведённой корректировки. Суммы будут отражены только в размере изменений.

Итак, в данной статье мы с вами рассмотрели два основных варианта корректировки реализации: ошибки в первичных документах и корректировка по согласованию сторон. Основное их отличие — это запись в декларации по НДС, корректировка прошлой декларации или запись сумм изменений в период корректировки.

Если после прочтения статьи у вас остались дополнительные вопросы или что-то не получается, обращайтесь в наш Центр экспертной поддержки 1С компании «Что делать Консалт» по номеру +7 499 956-21-70. Наши эксперты легко и быстро решат ваш вопрос. Работайте в программах 1С с удовольствием!

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 29 мая 2017 г.

Содержание журнала № 11 за 2017 г.

Забыли отразить реализацию в прошлом квартале? Допустили ошибку, регистрируя счет-фактуру продавца? Заявили вычет налога раньше времени? Мы разберем эти и другие ситуации и поможем вам все исправить.

Исправляем НДС-ошибки

Разные требования по одной декларации

— Нет, нельзя. Если вы представите пояснения только на одно из требований, получится, что второе требование вы проигнорировали. И вас могут оштрафовать на 5000 руб.п. 1 ст. 129.1 НК РФ

Налоговая служба поясняет сложившуюся ситуацию такПисьмо ФНС от 02.11.2016 № ЕД-4-15/20890@. Декларации по НДС проверяет программа «АСК НДС-2». Она автоматически выставляет разные требования по выявленным расхождениям:

•в одно требование включаются расхождения, выявленные по разделу 8 «Сведения из книги покупок…» и приложению № 1 «Сведения из дополнительных листов книги покупок» к разделу 8 НДС-декларации;

•в другое требование включаются расхождения, выявленные по разделу 9 «Сведения из книги продаж…» и приложению № 1 «Сведения из дополнительных листов книги продаж» к разделу 9.

Так что, получив два разных требования по одной декларации, нужно:

•передать инспекции по ТКС квитанцию о приеме каждого требования. Сделать это надо в течение 6 рабочих дней со дня их отправки налоговым органом;

•представить пояснение отдельно на каждое требование.

Учтите, что обойтись пояснениями вы можете, только если у вас не было ошибок либо они не привели к изменению суммы НДС, отраженной в декларации. В противном случае придется подать уточненку.

Забытая реализация

— Проще всего в бухгалтерской программе открыть I квартал, отразить проводки по реализации той датой, которая указана в отгрузочных документах. Затем:

•составляете уточненную декларацию по НДС. В ней раздел 9 «Сведения из книги продаж…» указываете с признаком актуальности «0». То есть в налоговую службу заново будут поданы все сведения о ваших продажах. Раздел 8 «Сведения из книги покупок…» в этом случае можно указать с признаком актуальности «1», если у вас не было ошибок при отражении НДС-вычетов;

•составляете уточненную декларацию по налогу на прибыль, если занижение выручки повлияло и на этот налог;

•если нужно — доплачиваете НДС и налог на прибыль, а также пени по этим налогам. Их надо рассчитать самостоятельно;

•отправляете уточненные декларации в инспекцию.

Есть и второй вариант, при котором можно не править данные I квартала. Отразите в бухучете исправление ошибки в момент обнаружения, как предписывает ПБУ 22/2010. То есть сделайте проводки по забытой реализации во II кварталеп. 5 ПБУ 22/2010. В ситуации, когда, к примеру, товар отгружен 13.03.2017, а исправляется ошибка 26.04.2017 (на дату получения денег за товар), проводки будут такие.

| Содержание операции | Дт | Кт |

| На дату исправления ошибки и оплаты товара (26.04.2017) | ||

| Отражена выручка по товарам, отгруженным 13.03.2017 | 62 | 90-1 |

| Начислен НДС по отгрузке от 13.03.2017 | 90-3 | 68-НДС |

| Списана себестоимость товаров, отгруженных 13.03.2017 | 90-2 | 41 |

| Получена оплата от покупателя | 51 | 62 |

Поскольку ошибка относится к текущему году и она будет исправлена в «прибыльном» налоговом учете аналогичным образом, разниц по правилам ПБУ 18/02 не возникнет.

Как и в первом варианте, если требуется, составляете уточненную декларацию по налогу на прибыль, доплачиваете налог и пени и после этого направляете декларацию в инспекцию.

А порядок уточнения НДС-декларации будет иным. Для корректировки НДС-обязательств за I квартал надо составить дополнительный лист к книге продаж. В нем отражаете реализацию датой, указанной в накладной. В таком случае в уточненной НДС-декларации будет сформировано приложение № 1 к разделу 9 «Сведения из дополнительных листов книги продаж» с признаком актуальности «0». В разделе 9, как и в разделе 8 уточненной декларации, укажите признак актуальности «1». Он говорит о том, что переданные ранее сведения не меняются. Доплачиваете недоимку по НДС, пени и отправляете уточненную декларацию в инспекцию по ТКС.

В декларации занижена сумма по входящему счету-фактуре

— Камеральная проверка вашей декларации не выявила ошибку, поскольку вы на законных основаниях могли заявить к вычету лишь часть входного НДС.

Чтобы заявить вычет по оставшейся части налога, надо просто зарегистрировать тот же счет-фактуру поставщика в книге покупок текущей датой. К примеру, в мае 2017 г. Сделать это можно и позже, главное — в течение 3 лет с даты принятия на учет товарап. 2 ст. 171, п. 1.1 ст. 172 НК РФ. При этом в графе 15 книги покупок указываете общую стоимость товаров по счету-фактуре. А в графе 16 — часть НДС, не принятую ранее к вычету.

Ошибку в наименовании продавца программа ФНС не отследит

— В декларации отражаются только ИНН/КПП продавца. Наименование продавца из книги покупок в саму НДС-декларацию не выгружается. Значит, дело не в том, что вы ошиблись в его наименовании при регистрации счета-фактуры в книге продаж.

Было бы удобно сфотографировать счет-фактуру и отправить его налоговикам в качестве подтверждения сделки. Но нет, такие «документы» вряд ли их убедят

Чтобы отстоять вычет, вам надо доказать инспекции, что счет-фактура, по которому вы заявили вычет, реальный. В частности, нужно, чтобы поставщик отразил этот счет-фактуру в своей НДС-декларации. То есть задекларировал реализацию и исчислил с нее НДС. Свяжитесь с продавцом и выясните, сделал ли он это. Если он не отразил реализацию, попросите его представить уточненную декларацию. А в своих пояснениях к декларации обрисуйте налоговикам сложившуюся ситуацию.

Если же продавец оказался фирмой-однодневкой и вообще не подал НДС-декларацию, то инспекция не подтвердит вычет НДС по его счету-фактуре. И вам придется подавать уточенную декларацию, в которой такого вычета уже не будет.

Либо готовьтесь отстаивать право на вычет в суде. Кстати, судьи иногда встают на сторону налогоплательщика. Но только если он докажет, в частности, чтоПостановления Пленума ВАС от 12.10.2006 № 53 (пп. 1, 10); АС ВВО от 11.11.2016 № А28-14660/2015; 15 ААС от 13.02.2017 № 15АП-20848/2016; Решение АС Ростовской области от 13.03.2017 № А53-31426/16 (Внимание! PDF-формат):

•сделка по приобретению товара реальна;

•целью этой сделки не было получение необоснованной налоговой выгоды;

•покупатель и продавец не взаимозависимы;

•покупатель проявил должную осмотрительность в выборе контрагента.

В других случаях судьи поддерживают инспекторов, признавая правомерным доначисление НДС и начисление штрафовсм., например, Постановления АС СЗО от 03.04.2017 № Ф07-1794/2017; АС СКО от 05.04.2017 № Ф08-1828/2017; 18 ААС от 01.02.2017 № 18АП-16650/2016.

Скан счета-фактуры пояснения не заменяет

— Нет, не достаточно. Вы должны представить пояснения в электронном виде по утвержденному формату.

И уточните у продавца, какой код операции он проставил по вашему счету-фактуре. Возможно, что он ошибочно указал код 26 «Реализация товаров (работ, услуг) лицам, не являющимся налогоплательщиками НДС». Тогда программа налоговиков проигнорирует запись о счете-фактуре, даже если она внесена продавцом в раздел 9 «Сведения из книги продаж». Соответственно, сопоставлять вашу покупку программе налоговиков будет не с чемПисьмо УФНС по Московской области от 09.12.2016 № 21-26/94330@.

Если у вас именно такая ситуация, сообщите об этом в пояснениях. Подавать уточненную декларацию ни вам, ни вашему поставщику не нужно.

Счета-фактуры, полученные с опозданием

•первый — от 06.04.2017 — по товарам, полученным 30.03.2017;

•второй — от 07.04.2017 — по авансу, перечисленному 31.03.2017.

Кроме того, нашли другую ошибку в декларации — занизили сумму реализации. Так что придется подавать уточненку за I квартал. Можно ли отразить в ней вычеты по счетам-фактурам, полученным 20 апреля?

Не все удается с первого раза. Если вы ошиблись при составлении декларации по НДС, подайте уточненку

— В уточненной декларации по НДС за I квартал вы сможете отразить вычет только по счету-фактуре, выставленному по товарам, принятым на учет до конца мартап. 1.1 ст. 172 НК РФ; Письма Минфина от 28.07.2016 № 03-07-11/44208, от 30.05.2016 № 03-03-06/1/31061. Для этого вам надо зарегистрировать такой счет-фактуру в дополнительном листе книги покупок за I кварталп. 4 Правил ведения книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137, а потом сформировать уточненную НДС-декларацию.

Кстати, независимо от даты выставления счета-фактуры ваш продавец должен был отразить реализацию в НДС-декларации за тот квартал, в котором отгрузил товар. То есть в I квартале 2017 г. Так что программа налоговиков должна найти пару счету-фактуре, который вы отразите в разделе 8. С подтверждением вычета входного НДС у вас не должно быть сложностей.

А вот вычет авансового НДС заявить в декларации за I квартал вам не удастся. Его вы можете зарегистрировать только в книге покупок за квартал, в котором получен счет-фактура от продавца, — то есть в книге за II кварталПисьмо Минфина от 24.03.2017 № 03-07-09/17203. Кстати, на III и последующий кварталы перенести вычет авансового НДС тоже нельзяп. 12 ст. 171, п. 9 ст. 172 НК РФ.

Регистрация в книге покупок счета-фактуры с нулевым НДС

— Можно согласиться с тем, что не нужно регистрировать в книге покупок счета-фактуры с нулевым НДС, полученные от контрагентов. Ведь эта книга заполняется только с целью заявления вычета входного НДСп. 1 Правил ведения книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137. А по счетам-фактурам с нулевым налогом вычет получить не удастся.

Но уточненную декларацию вы обязаны представить, только если в первоначальной была занижена сумма НДС, подлежащая уплатеп. 1 ст. 81 НК РФ. Так что инспекция не права, требуя от вас представления уточненки в обязательном порядке.

Подав уточненную декларацию, вы лишь увеличите срок проведения камеральной проверки. Отведенные на нее 3 месяца начнут течь зановоп. 2 ст. 88 НК РФ.

Вычет по НДС от подрядчика: заявляем не ранее принятия к учету работ

— Вы получили требование о представлении пояснений или уточненной декларации, сформированное в автоматическом режиме программой «АСК НДС-2». Расхождение типа «разрыв» означает, что счету-фактуре, зарегистрированному в вашей книге покупок, не нашлось пары у вашего контрагента. Это произошло потому, что ваш подрядчик зарегистрировал счет-фактуру в книге продаж не в I квартале, а во II. И у него были для этого все основания. Ведь работы по договору строительного подряда считаются выполненными только после того, как они приняты заказчиком (или в случае его необоснованного отказа — на дату одностороннего акта)п. 4 ст. 753 ГК РФ.

Ваш акт подписан во II квартале 2017 г. Следовательно, в I квартале у вас еще не было законных оснований для принятия результатов этих работ к учету. И только начиная со II квартала вы можете воспользоваться вычетом входного НДС по строительным работам.

Вычет импортного НДС можно отложить

— Вы не только не должны, но и не имеете права заявлять в I квартале 2017 г. вычет НДС, уплаченного при ввозе товаров из Беларуси. Ведь в марте вы только ввезли товар, приняли его к учету и уплатили НДС. Но у вас еще не было отметки инспекции на заявлении о ввозе товара, подтверждающей уплату налога. Значит, в I квартале еще не соблюдаются условия для вычета. Следовательно, вычет этого НДС возможен только начиная со II квартала 2017 г.пп. 20, 26 приложения № 18 к Договору о ЕАЭС (подписан в г. Астане 29.05.2014); п. 2 ст. 171, п. 1 ст. 172 НК РФ; Письмо Минфина от 02.07.2015 № 03-07-13/1/38180

По желанию вы можете и отложить вычет импортного НДС на будущее. Ведь его можно принять к вычету в любом квартале в течение 3 лет с даты принятия товаров на учетп. 2 ст. 171, пп. 1, 1.1 ст. 172 НК РФ; Письмо Минфина от 15.02.2017 № 03-07-13/1/8409. При этом не имеет значения, импортирован товар из страны ЕАЭС или из других стран.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

НДС — начисление / вычет / возмещение

НДС — начисление / вычет / возмещение

2023 г.

2022 г.

2021 г.

Не отразили вовремя реализацию – как исправить?

- Опубликовано 09.01.2020 11:05

- Автор: Administrator

- Просмотров: 55760

С ошибками при ведении учета сталкиваются все, ведь не ошибается тот, кто ничего не делает. Но даже опытных бухгалтеров вопросы по исправлению ситуации иногда ставят в тупик. Например, договорной отдел долго согласовывал договор с покупателем и в итоге согласовал «задним» числом. Как быть бухгалтеру, если отчетный период уже закрыт? Разберемся на практическом примере в 1С: Бухгалтерии, как исправить такую реализацию в бухгалтерском и налоговом учете.

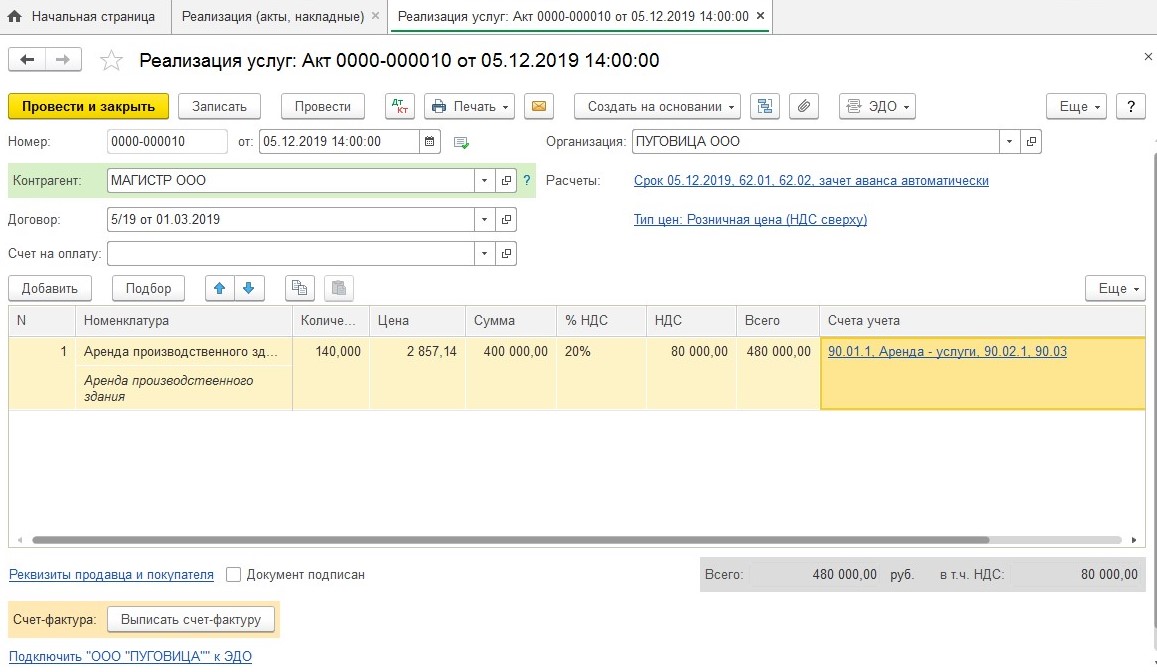

Итак, допустим, бухгалтерия ООО «Пуговица» (применяет ОСН) по каким-то причинам «забыла» отразить реализацию ООО «Магистр» на сумму 480 000 рублей в 1 квартале 2019 года (31.03.2019г.). А обнаружили это в декабре 2019 года, т.е. в том же году, но в другом отчетном периоде. При этом в первом квартале и полугодии 2019-го по данным налогового учета был получен убыток более 500 000 рублей.

Сначала разберемся, как исправить ситуацию в бухгалтерском учете. Основным документом, регламентирующим исправление ошибок в бухгалтерском учете, служит ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утв. приказом Минфина от 28.10.2010 №63н). Согласно этому документу, реализацию в нашем примере нужно отразить текущей датой.

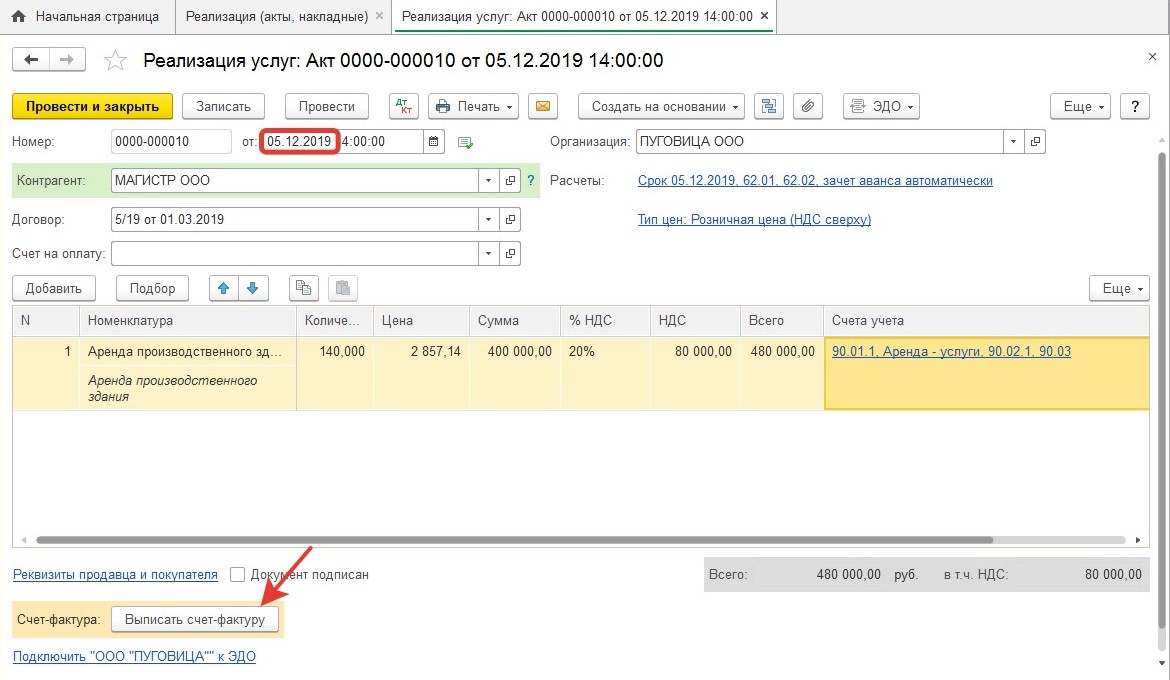

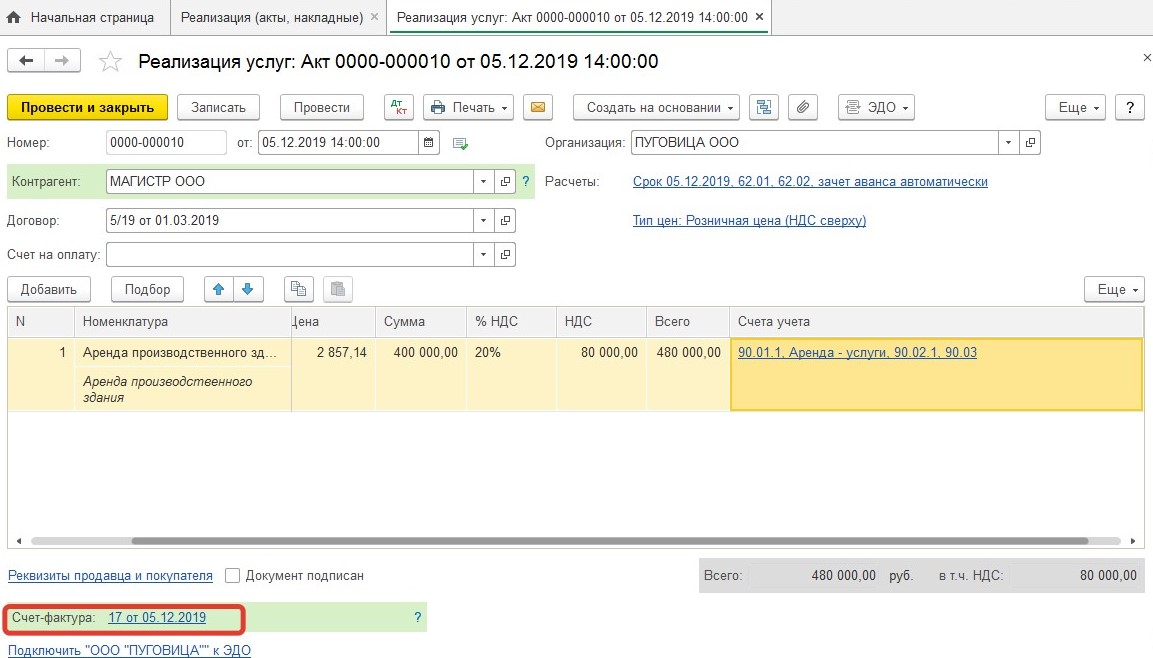

Затем исправляем данные налогового учета по НДС – необходимо подать уточненную декларацию и доплатить сумму налога в бюджет. Для этого регистрируем счет-фактуру в книге продаж (автоматически документ будет зарегистрирован текущей датой):

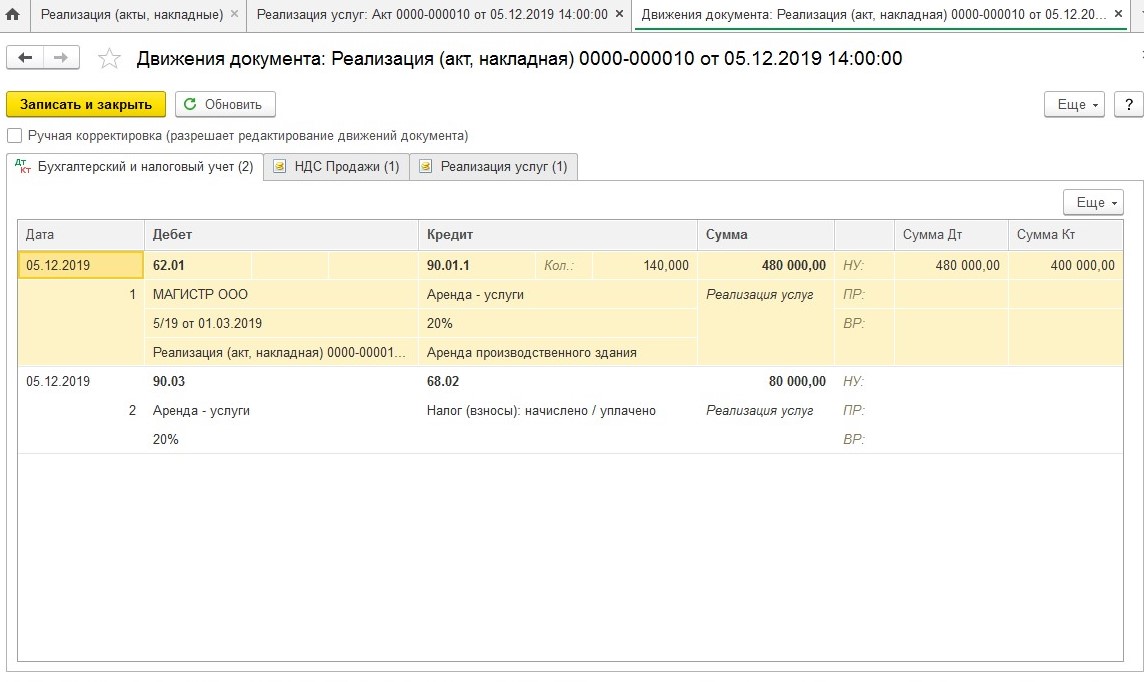

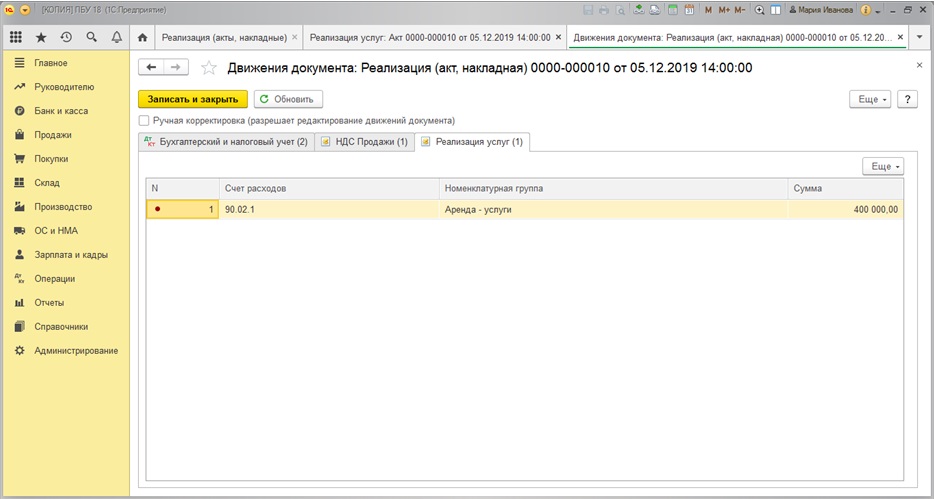

При проведении документа реализации программа сформирует движения по счетам учета:

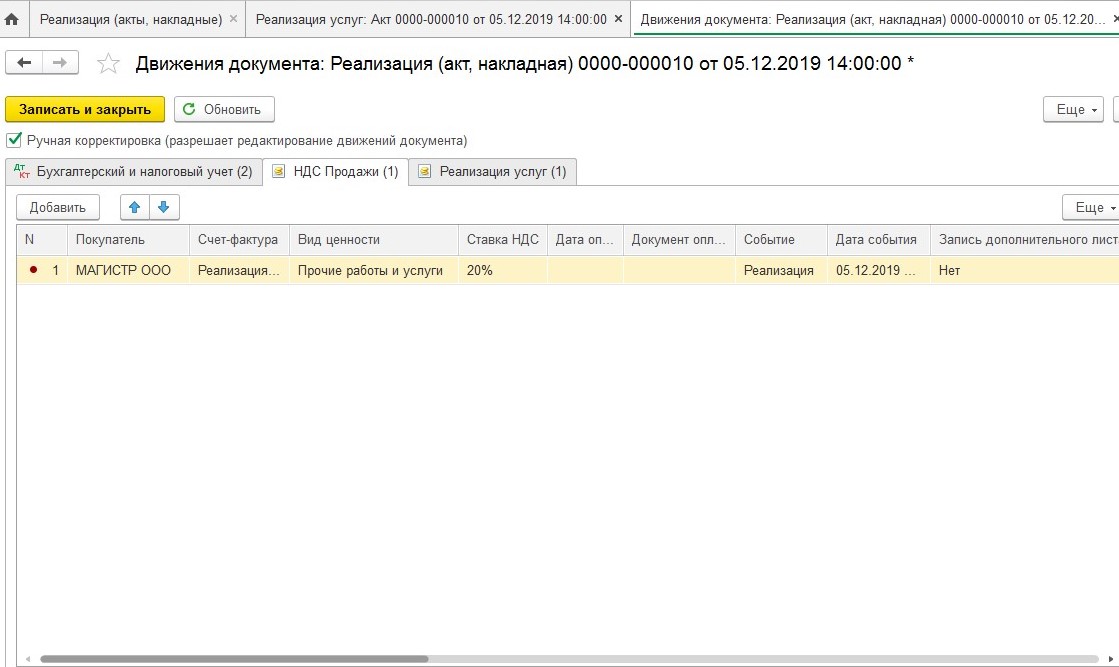

И движения по регистрам «НДС Продажи» и «Реализация услуг»

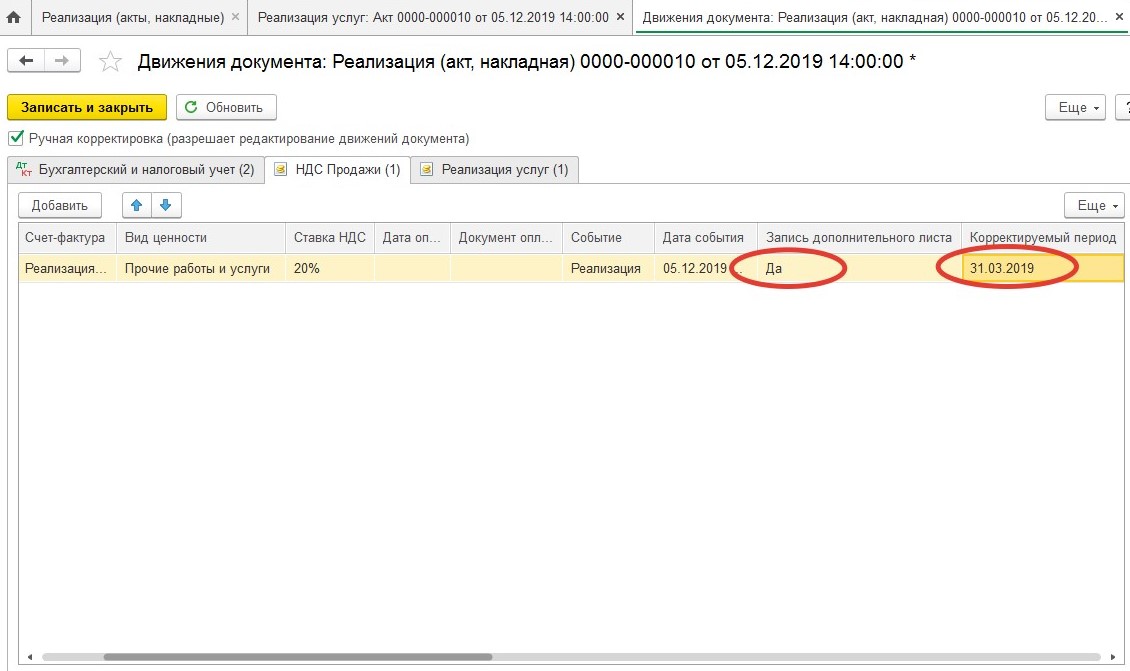

Как видим, регистр «НДС Продажи» после проведения документа содержит запись текущей датой, т.е. четвертым кварталом 2019 г. Нам же нужно скорректировать НДС за 1 квартал 2019 года, сделать доп. лист в книге продаж и подать уточненную декларацию по налогу на добавленную стоимость. Для этого потребуется внести изменения в данный регистр вручную. Устанавливаем галочку «Ручная корректировка», в столбце «Запись дополнительного листа» выбираем «Да», а в столбце «Корректируемый период» — нужную дату:

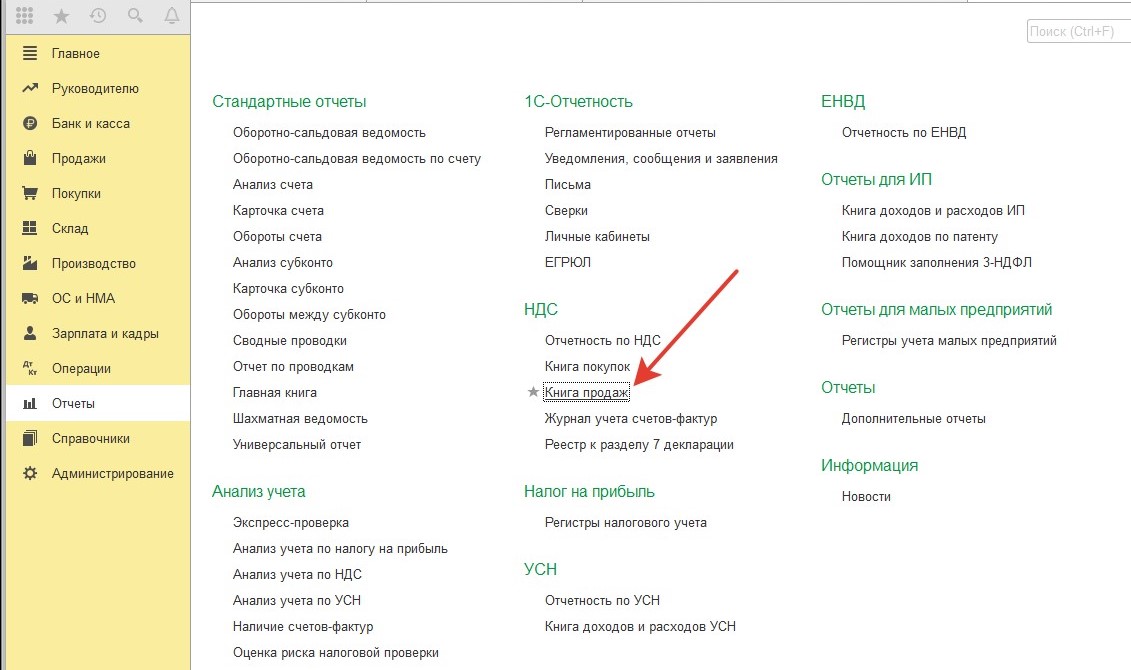

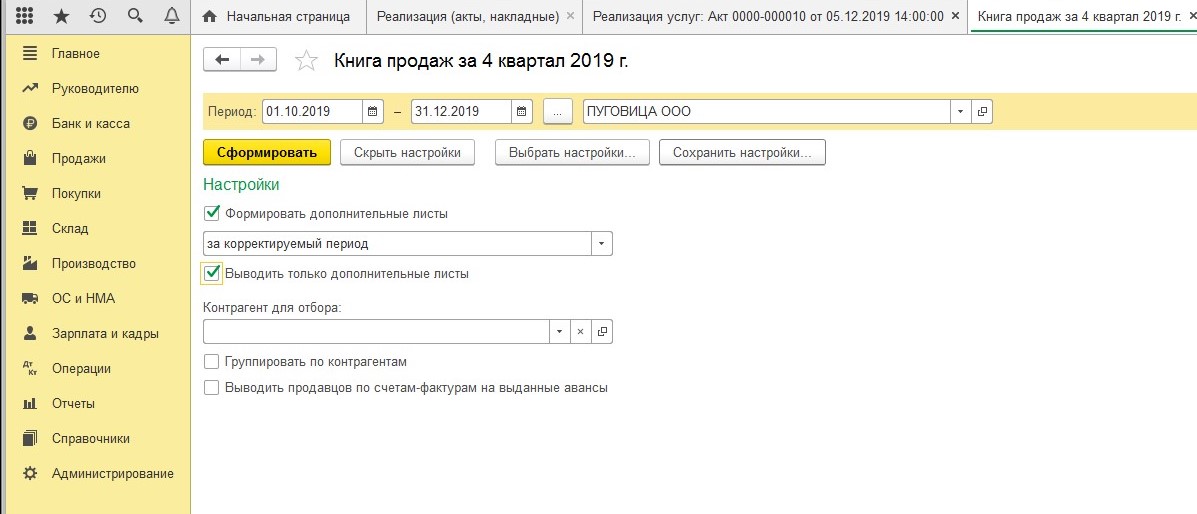

Сформируем книгу продаж:

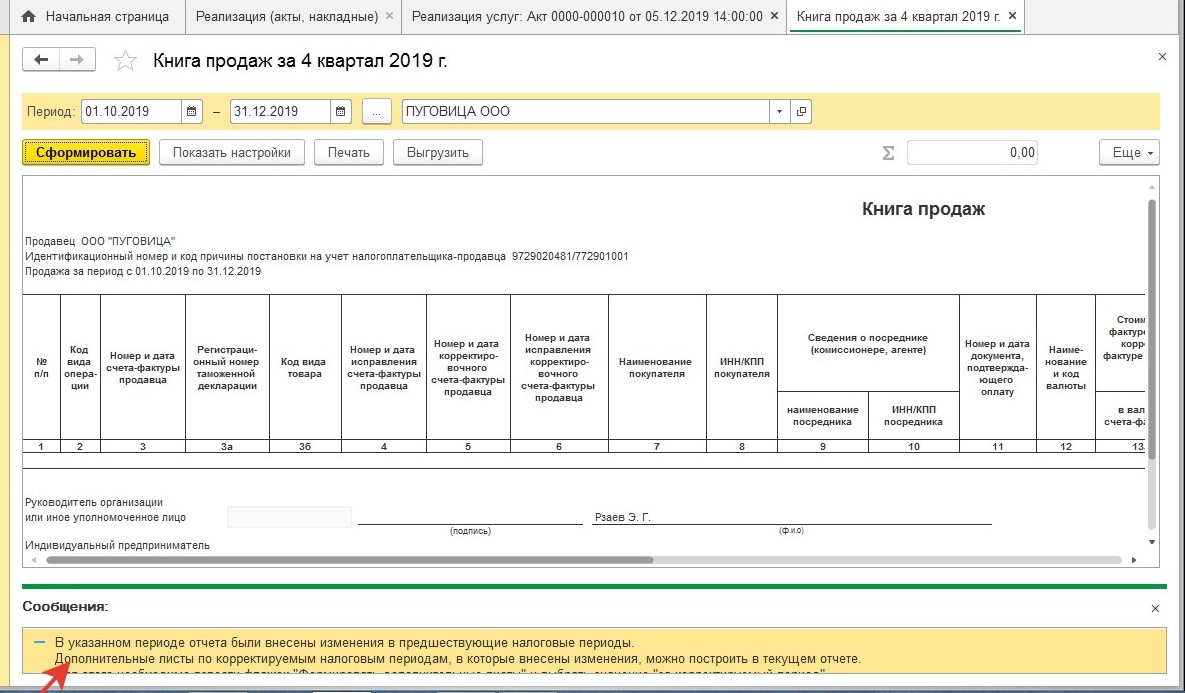

При формировании отчета за текущий квартал программа выдаст сообщение:

«В указанном периоде отчета были внесены изменения в предшествующие налоговые периоды.

Дополнительные листы по корректируемым налоговым периодам, в которые внесены изменения, можно построить в текущем отчете.

Для этого необходимо взвести флажок «Формировать дополнительные листы» и выбрать значение «за корректируемый период»».

Воспользуемся указанным советом и установим необходимые настройки:

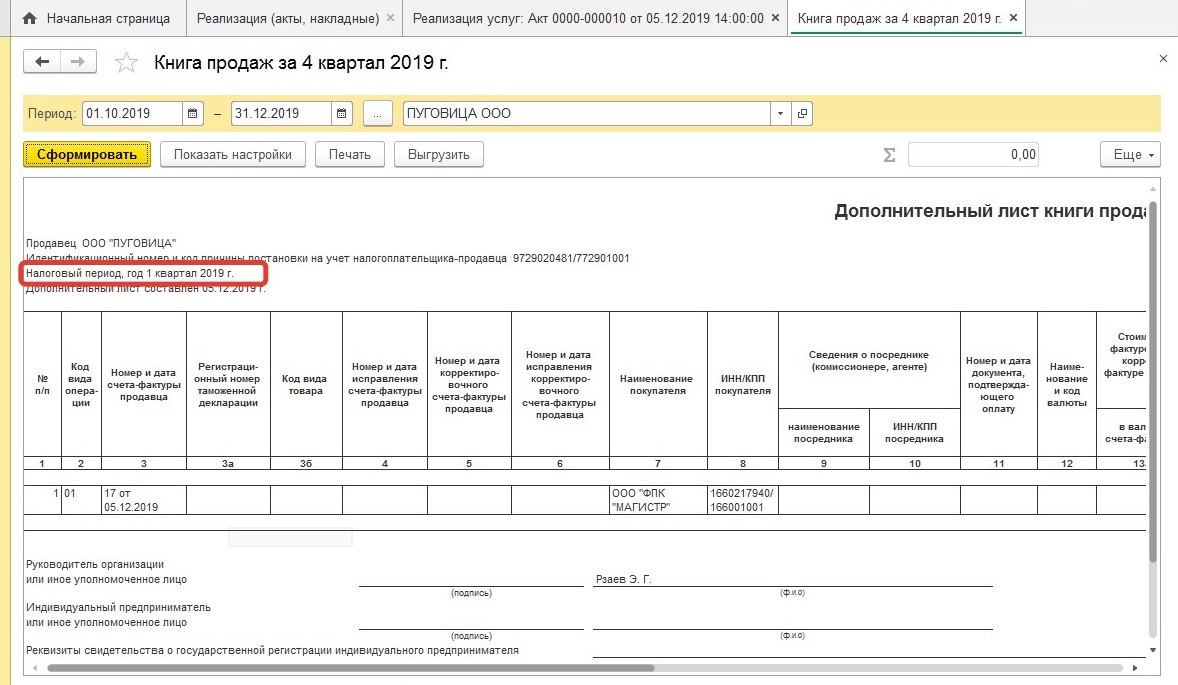

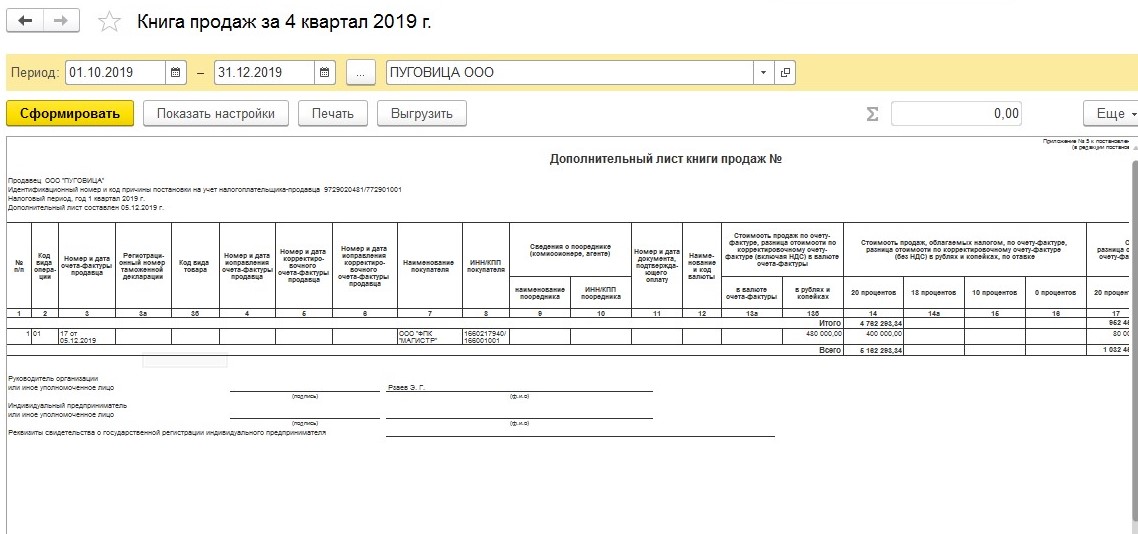

Программа сформирует дополнительный лист книги продаж за 1 квартал 2019 года:

Остается только создать и заполнить корректирующую декларацию по НДС, на титульном листе нужно указать номер корректировки и дату заполнения отчета (обязательно должна быть позже даты ввода документа реализации).

Как быть с декларацией по налогу на прибыль?

Так как по условиям нашего примера в первом квартале и полугодии по налогу на прибыль был получен убыток, то в этом случае авансы по налогу мы не платим, соответственно, подавать уточненную декларацию не обязаны.

Однако, после предоставления уточненной декларации по налогу на добавленную стоимость выручка от реализации в отчетах по НДС и налогу на прибыль перестанет совпадать:

Стр.010 + Стр.100 Приложения №1 к листу 02 Декларации по налогу на прибыль ≠ Стр.010 гр.3 разд.3 за все кварталы с начала года Декларации по НДС

Поэтому после предоставления декларации по НДС есть вероятность получить от налоговиков сообщение с требованием дать пояснения о причинах такого несовпадения (подп. 4 п. 1 ст. 31, п. 1 ст. 82, п. 3 ст. 88 НК РФ). Срок, в течение которого нужно дать пояснения – 5 рабочих дней со дня, следующего за днем получения от налоговиков сообщения с требованием об их представлении. Налоговики предлагают воспользоваться для этих целей рекомендованной формой пояснений (письмо ФНС России от 07.04.2015 №ЕД-4-15/5752@), но вы также можете представить их и в произвольной форме.

Скачать образец пояснений для инспекторов

В том случае, если в периоде совершения ошибки была бы получена налоговая прибыль, то необходимо было бы также подать уточненную декларацию по прибыли и доплатить авансовые платежи по налогу в бюджет.

Автор статьи: Анна Куликова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Корректировка реализации прошлого периода в сторону уменьшения отражается на счетах бухгалтерского учета в текущем периоде. Почему она может появиться и как правильно отразить ее в бухгалтерском учете, читайте в нашей статье.

Причины изменения реализации прошлого периода

На практике нередко встречаются ситуации, когда в текущем периоде необходимо произвести корректировку реализации прошлого периода, который уже был закрыт. Причины, по которым это необходимо сделать, бывают разные:

- снижение цены в результате выявления заказчиком в отчетном периоде некачественной продукции, полностью или частично невыполненных работ, оплаченных в предыдущем закрытом периоде;

- исправление реализационных документов в текущем периоде по вине ответственных за продажи лиц, например менеджеров по продажам;

Узнайте, как правильно исправлять первичные документы, из нашего материала.

- уменьшение стоимости в результате предоставления скидок и других бонусов;

- соглашение сторон, преследующее другие деловые цели.

Изменение суммы реализации затронет НДС, а также записи фактов хозяйственной жизни на бухгалтерских счетах. Особенно подобная ситуация характерна для строительных предприятий, когда документы на выполненные работы оформлены и уже переданы в бухгалтерию. Но при этом часть этих работ не сделана или сделана с технологическими нарушениями. При этом некачественные или невыполненные работы могут быть выявлены в следующем периоде после проведения проверки или экспертизы.

Как корректируется налоговая база по НДС при изменении цены реализации, узнайте в Готовом решении от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Корректировка реализации прошлого периода в сторону уменьшения

Для того чтобы понять, как оформить корректировку реализации прошлого периода в сторону уменьшения, рассмотрим практические примеры.

Пример 1

18.12.2022 ООО «Мир» подписало акт выполненных работ по текущему ремонту объекта в сумме 240 тыс. руб., в том числе НДС 40 тыс. руб. Денежные средства были перечислены в полном объеме с расчетного счета предприятия 20.12.2022. В марте 2023 года ООО «Мир» была проведена независимая экспертиза для оценки качества выполненных работ. По ее результатам были обнаружены невыполненные, но уже оплаченные работы на сумму 18 тыс. руб., в том числе НДС 3000 руб. ООО «Мир» направило в адрес подрядчика ООО СК «Пара» претензионное письмо и дополнительное соглашение к договору на уменьшение стоимости выполненных работ и возврат денежных средств. В апреле 2023 года ООО СК «Пара» подписало дополнительное соглашение и вернуло на расчетный счет предприятия денежные средства за невыполненные работы.

Правильные проводки при корректировке реализации прошлых периодов у ООО «Мир» (заказчика)

Декабрь 2022 года:

- Дт 20 Кт 60 — затраты по текущему ремонту объекта включены в себестоимость готовой продукции в сумме 200 тыс. руб.

- Дт 19 Кт 60 — отражен НДС в сумме 40 тыс. руб.

- Дт 68 Кт 19 — принятие НДС к вычету в сумме 40 тыс. руб.

- Дт 60 Кт 51 — оплачены выполненные работы в сумме 240 тыс. руб.

Апрель 2023 года:

После подписания дополнительного соглашения сделаны следующие записи:

- Дт 76 Кт 91.1 — начислен прочий доход в сумме 15 000 руб.

- Дт 76 Кт 68 — восстановлен НДС по невыполненным работам в сумме 3000 руб.

- Дт 51 Кт 76 — получены денежные средства от ООО СК «Пара» в сумме 18 тыс. руб.

Бухгалтерский учет у ООО СК «Пара» (подрядчика)

Декабрь 2022 года:

- Дт 62 Кт 90.1 — отражена выручка по ремонтным работам для ООО «Мир» в сумме 240 тыс. руб.

- Дт 90.3 Кт 68 — отражен НДС по реализованным работам в сумме 40 тыс. руб.

- Дт 51 Кт 62 — получена оплата от ООО «Мир» за ремонтные работы в сумме 240 тыс. руб.

Апрель 2023 года:

- Дт 91.2 Кт 62 — отражено уменьшение реализации (убыток) 2022 года, выявленный в апреле 2023 года, в сумме 15 000 руб.

- Дт 68 Кт 62 — отражен НДС по уменьшению в сумме 3000 руб.

- Дт 62 Кт 51 — перечислены денежные средства в адрес ООО «Мир» в сумме 18 тыс. руб.

На нашем сайте вы можете скачать бланк акта выполненных работ «Акт приемки выполненных работ в строительстве — образец».

Корректировка реализации прошлого периода в сторону увеличения

Помимо корректировки суммы реализации прошлого периода в сторону уменьшения, возможна и корректировка в большую сторону (увеличения).

Воспользуемся данными предыдущего примера, но немного дополним его условия.

Пример 2

В мае 2023 года выяснилось, что специалисты заказчика допустили ошибку. Из невыполненных работ на 18 тыс. руб. согласно предъявленной претензии половина (на сумму 9 тыс. руб.) оказалась выполненной. Денежные средства по выявленным работам были перечислены от ООО «Мир» обратно ООО СК «Пара».

Бухгалтерский учет у ООО СК «Пара» (подрядчика)

В мае 2023 года бухгалтер ООО СК «Пара» сделает следующие проводки:

- Дт 62 Кт 91.1 — доначислена реализация (выручка) на сумму 9 тыс. руб.

- Дт 51 Кт 62 — получены денежные средства от ООО «Мир» в сумме 9 тыс. руб.

Если сумма реализации увеличивается, то у подрядчика возникает необходимость и в доплате НДС в бюджет, что отражается проводками:

- Дт 90.3 Кт 68 — доначислен НДС в сумме 1800 руб.

- Дт 68 Кт 51 — перечислен НДС в бюджет в сумме 1800 руб.

Итоги

Корректировку реализации прошедшего закрытого периода можно провести в текущем отчетном периоде. Она возможна как в сторону уменьшения, так и в сторону увеличения. Учет корректировки отражается в бухгалтерском учете у заказчика и исполнителя.