#Новости

#НДС, СНТ, ЭСФ

Опубликовано: 14.12.2021

2010

В процессе выписки ЭСФ нередко случаются разнообразные ошибки. Большинство из них можно исправить, выписав исправленный или дополнительный ЭСФ. Но что делать, если по ошибке в ЭСФ указан неверный получатель? Что делать в таком случае?

Выписать исправленный и дополнительный ЭСФ по причине указания неверного получателя нельзя. В этом случае придется отозвать ЭСФ и выписать новый, с указанием верного получателя.

А наложение штрафа зависит от того, будет ли меняться дата оборота. Если получателю дата оборота не принципиальна и в новый ЭСФ будет выписан текущей датой, то нарушения никакого нет.

Если же получателю принципиальна «старая» дата оборота, и при этом ошибка выявлена поздно, то в этом случае может оказаться, что ЭСФ выписан с нарушением срока.

Сроки выписки ЭСФ установлены ст.413 НК РК. В общем случае он составляет 15 календарных дней после даты совершения оборота. Выписка ЭСФ с нарушением срока влечет для налогоплательщика санкции, установленные ст.280-1 КоАП РК.

При первичном нарушении налогоплательщик обойдется только предупреждением (п.3 ст.280-1 КоАП РК). Повторное нарушение, выявленное в течение года, карается штрафом (п.4 ст.280-1 КоАП РК):

-

на субъектов малого предпринимательства- 20 МРП;

-

на субъектов среднего предпринимательства -50 МРП;

-

на субъектов крупного предпринимательства – 100 МРП.

Исправление электронного счета-фактуры

Исправленный счет-фактура. Общие сведения

В каких случаях выписывается исправленный

счет-фактура?

Ситуации, при которых налогоплательщиком производится

выписка исправленного счета-фактуры, определены

в статье 419 Налогового кодекса РК.

Исправленный счет-фактура выписывается в случае необходимости

внесения изменений, дополнений и исправления ошибок в

ранее выписанном счете-фактуре. При этом внесение изменений не

допускает замену поставщика или получателя товаров работ,

услуг.

Чаще всего выписка исправленного счета-фактуры связана с

выявленными ошибками в ранее выписанном счете-фактуре.

Следует отличать случаи исправления ошибки от ситуаций

корректировки оборота. Корректировка оборота по реализации не

связана с ошибками — она производится в случаях, указанных в

статье 383 НК

РК (возвраты, скидки, изменение цены и

пр.). При корректировке размера облагаемого

оборота выписывается дополнительный ЭСФ.

В случае исправления ошибки — исправленный

ЭСФ.

При выписке исправленного счета-фактуры, аннулируемый документ

становится недействительным. Исправленный СФ замещает

такой документ с учетом новых сведений.

В случае, если к аннулируемому документы ранее были выписаны

дополнительные счета-фактуры (один или несколько), то их

необходимо заново выписать для исправленного счета-фактуры.

Таким образом восстановить «цепочку» документов.

Документ показан не полностью. Для дальнейшего просмотра необходимо иметь активную подписку на сайте. Авторизуйтесь или оформите подписку.

- (438401)

База знаний

Комментировать материалы сайта могут зарегистрированные пользователи.

Вход с помощью STSL

С необходимостью формирования исправлений в счете-фактуре чаще всего сталкиваются организации, работающие с НДС. Проблема заключается в том, что Налоговый Кодекс РФ не содержит определения данного понятия. Соответственно, бухгалтеры часто допускают ошибки, приводящие к штрафам или другим неприятным последствиям. Чтобы этого избежать, важно понимать правовую природу данного процесса, отличие исправлений от коррекции и правила оформления правок в электронном документе. Разберем эти вопросы в деталях.

Что такое исправленный ЭСФ и чем он отличается от корректировочного?

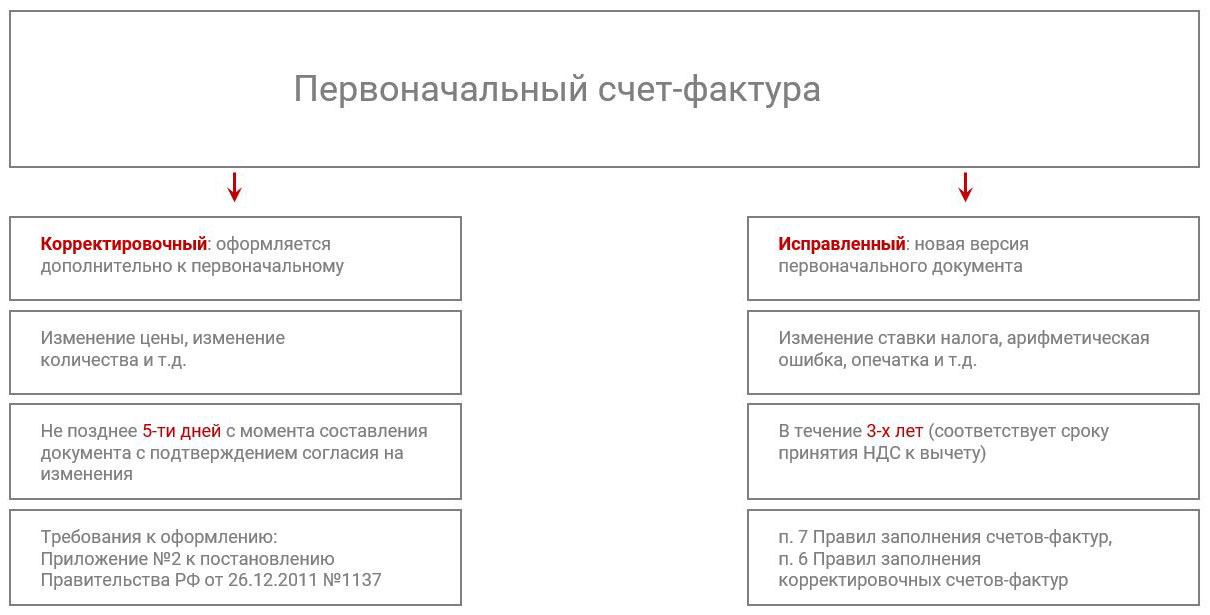

Начнем с того, что постановлением Правительства РФ от 26.12.2011 № 1137 предусмотрено две формы счета-фактуры: основная и корректировочная. Обе содержат графу для внесения поправок.

Приглашаем на

бесплатный вебинар!

06 июня в 11:00 мск

1 час

Из этого следует, что исправленный ЭСФ – это оригинальный документ, который в силу объективных причин необходимо было изменить. К правомерным критериям для внесения правок относятся:

- Технические ошибки;

- Неверно указанные суммы;

- Опечатки.

Важно отметить, что исправлению подлежат только те моменты, которые реально искажают смысл документа и приводят к изменению налогового вычета. Это закреплено в п. 2 ст. 169 НК РФ

Алгоритм работы с исправленными и корректирующими счетами-фактурами не различается для документов на бумажном носителе и для электронных версий. То есть, если первоначальный документ создавался в электронном виде, то все исправленные и корректировочные СФ должны быть также в электронном виде.

Корректировочный ЭФС прямо предусмотрен законодательством и необходим в ситуациях, когда изменились объективные условия сделки. Например, продавец и покупатель подписали дополнительное соглашение об изменении цены. Такое решение предполагает, что стоимость НДС также подлежит пересчету. Соответственно, требуется составить корректировочный счет-фактуру.

Важно отметить, что формирование корректировочного ЭСФ и внесение в него или оригинальный документ исправлений – не считается нарушением и не влечет ответственности. Естественно, если правки были сделаны до подачи первички в органы ФНС.

Для наглядности посмотрите инфографику:

В каких случаях выписывается исправленный ЭСФ?

Поскольку вопрос не имеет четкого законодательного урегулирования, имеет смысл обратиться к юридической практике. Наиболее часто потребность во внесении изменений возникает в следующих случаях:

- Опечатка в дате составления влияет на период работы с НДС и может привести к невозможности его получения;

- Неполные или недостоверные реквизиты сторон, например, ошибочный ИНН, наименование контрагента, отсутствующие фамилии – фактически такая ошибка не дает возможности установить стороны, соответственно, с точки зрения закона, сделка не считается действительной, НДС не возвращается;

- Отсутствует наименование отправителя и получателя груза в случаях, когда ими выступают логистические компании;

- Нет платежных реквизитов – такая ошибка приводит к невозможности отследить платеж и проверить его подлинность;

- Не указано или неправильно указано наименование валюты и ее код;

- Неправильно прописан или отсутствует объект оплаты: товары/услуги;

- Ошибка в цене услуги или количестве товара;

- Неправильно указана ставка, что влечет недействительность последующих операций по исчислению налогов и суммы НДС;

- Для импортных товаров отсутствуют или указаны с ошибками: страна происхождения, номер таможенной декларации.

В других ситуациях выписка исправленного ЭСФ не требуется, поскольку остальная информация не влияет на возможность правильно интерпретировать информацию из документа и исчислить налоговые обязательства по нему.

С детальными разъяснениями по этим ошибкам можете ознакомиться в письмах Минфина от 02.08.2019 № 03-07-11/58375, от 19.04.2017 № 03-07-09/23491, от 18.09.2014 № 03-07-09/46708, от 25.04.2011 № 03-07-08/124, от 11.03.2012 № 03-07-08/68, а также в постановлении Президиума ВАС от 25.02.2009 № 13893/08.

Как выписать исправленный ЭСФ?

Законодательством не установлено ограничений или конкретных требований касательного того, как происходит выписка исправленного электронного счета-фактуры. Это значит, что вносить правки можно неограниченное количество раз.

Например, в качестве контрагенты вместо фирмы «Слава» указана компания «Клава». После выявления этой ошибки самостоятельно или контрагентом создается новая форма исходного документа и выставляется второй стороне. Проще говоря, если ошибка обнаружена не налоговой, просто переделывается документ.

Необходимые документы

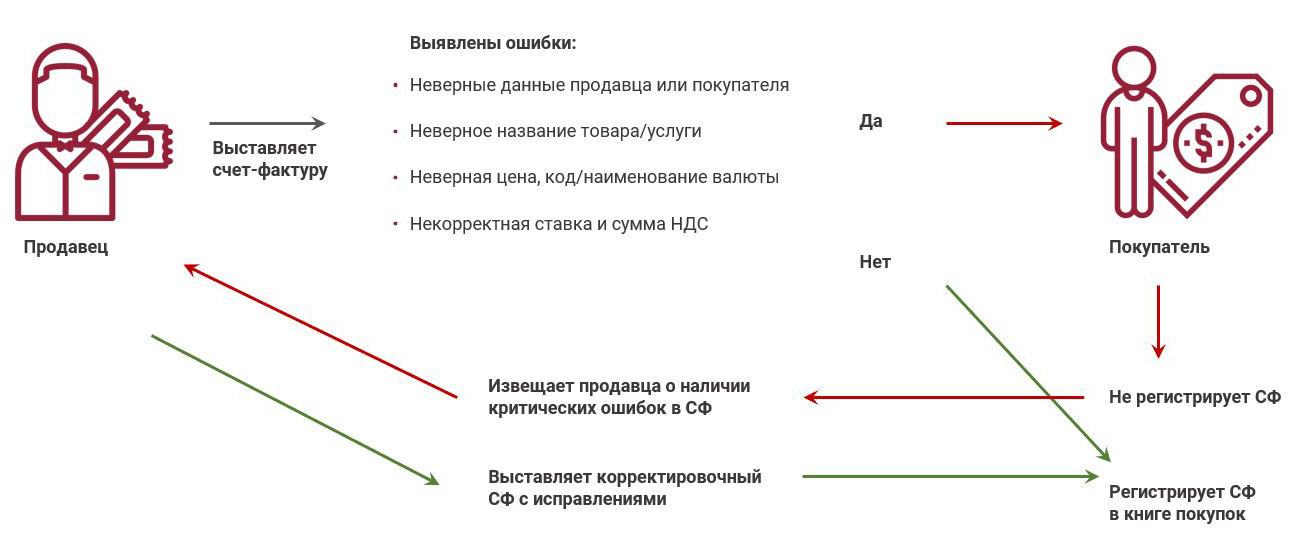

Если ошибки выявлены уже после регистрации счета-фактуры, для внесения изменений покупатель в письменном виде обязан обратиться к продавцу с заявлением о необходимости исправления документа.

Продавец исправляет счет-фактуру в соответствии с порядком, предусмотренным подп. «б» п. 1, п. 7 Правил заполнения счета-фактуры. Алгоритм следующий:

- Создаете новый документ ЭСФ;

- Указываете в строке 1 дату и номер ЭСФ, выставленного с ошибкой;

- В строке 1а – регистрационные данные нового документа;

- Внесите необходимые правки.

Применение правил заполнения счета-фактуры уместно, только если документ уже официально зарегистрирован, во всех остальных случаях выставьте новый счет-фактуру без отсылок к варианту с опечатками.

Особенности заполнения и регистрации исправленного ЭСФ

Оформить отзыв ошибочного счета-фактуры невозможно, если документ числится в регистрационных журналах. Поэтому придется не только вносить новые документы, но и добавлять аннулирование неправильного ЭСФ. Бухгалтерии следует учитывать и то, что существуют четкие критерии по регистрации исправленного счета-фактуры. Это важно учитывать для возможности получения НДС.

Типичная ситуация, когда ЭСФ с правками поступает в том же квартале, что и оригинальный документ. В этом случае поставщик услуг или товара регистрирует исправленный и ошибочный счет-фактуру. Первичный документ вносится со знаком «минус».

Например, 02.02.2020 предприятие «К» продало партию товара. Через неделю обнаружилось, что в счет-фактуре указан неверный ИНН получателя. Соответственно, предприятие «К» выписало исправленный ЭСФ и зарегистрировало его 19.02.2020. Этой же датой регистрируется и первичный документ, но в отрицательном значении. Соответственно, баланс в книге продаж по ошибочному документу сводится к нулю, и остается только новый, исправленный ЭСФ. Для покупателя или получателя услуг процедура аналогична, но, если ошибка выявлена до регистрации неправильного счет-фактуры, в книгу покупок вносится информация только о правильном ЭСФ.

Рассмотрим другой пример. Покупатель получил счет-фактуру в первом квартале 2020, а ошибку выявил только во втором. В этом случае информация о документах регистрируется в дополнительном листе книги покупок.

Как и в предыдущем случае, регистрируется исправленный и оригинальный документ со знаком «минус». Аннулировать баланс крайне важно, поскольку в дальнейшем это будет иметь прямое значение для исчисления НДС.

Хотя по закону допускается, что можно отправить контрагенту счет-фактуру с опечатками, на практике лучше заранее перепроверить документ. Последствия носят сугубо технический характер и добавляют ненужной работы. Кроме того, если ошибка будет выявлена поздно, могут возникнуть проблемы с налоговыми органами. Например, если стоимость товара была занижена по отношению к рыночной, данный факт может быть рассмотрен, как попытка незаконно уменьшить сумму налогообложения. Это предполагает административную, а в некоторых случаях – и уголовную ответственность.

Подключение 1С-ЭДО от официального партнера 1С. Комплект документов от 250 руб./мес.

Как принимать исправленный ЭСФ?

Внесение изменений в счет-фактуру – это не проблема, но каждая дополнительная ЭСФ предполагает трату времени и лишние записи. Практика показывает, что бухгалтерские книги, полные исправлений, вызывают особый интерес у проверяющих инстанций. Также, это хоть и небольшие, но все же лишние расходы. Поэтому, принимая счет-фактуру, особенно после исправлений, рекомендуется внимательно проверить все реквизиты документов. Причем информация не просто должна быть на своем месте, но и соответствовать действительности.

В то же время, работать без единой ошибки не может никто. При цифровом документообороте намного проще вносить правки в документы. К тому же в разы увеличивается скорость обмена данными. Это позволяет быстро выявлять ошибки и править их сразу. Наша компания специализируется на разработке и внедрении безбумажных технологий и внедрении ЭДО для обмена документами с контрагентами. Если вас заинтересовали их возможности, свяжитесь с нами, оставив заявку на сайте или по телефону. Мы с радостью проконсультируем вас и предложим оптимальный вариант сотрудничества.

Подводим итог

Далеко не всегда счет-фактуру можно составить правильно с первого раза. Это связано как с особенностями конкретной сферы хозяйственной деятельности, в которой работает компания, так и с человеческим фактором. Более того, нередки случаи, когда продавец или поставщик делает ошибки по вине контрагента. Например, покупатель допустил ошибку при указании банковских реквизитов или пропустил цифру в идентификаторе налогоплательщика.

Поэтому законодатель лояльно относится и дает возможность субъектам хозяйственной деятельности самостоятельно вносить правки. Для этого используется либо корректировочный счет-фактура, либо исправленный. Не стоит путать эти два типа документов, поскольку их предназначение кардинально отличается. Нельзя отразить изменение цены товара в виде исправления, если оно произошло в связи с подписанием договора между продавцом и покупателем. Для этого следует использовать корректировочный счет-фактуру, иное противоречит действующему законодательству. Но если речь идет о реальных исправлениях ошибок, то необходимо составлять исправленный счет-фактуру.

Помимо описанных в статье инструкций и рекомендаций, запомните еще одно правило: каждый ЭСФ подписывается квалифицированной цифровой подписью. Сколько бы изменений вы ни вносили в один и тот же документ, каждый раз его нужно визировать с помощью КЭП.

- Учёт.kz

- Главные события месяца

Дополнительный и исправленный ЭСФ – отличия

При выписке счетов-фактур бывают случаи, когда требуется исправить ранее выписанный счет-фактуру.

Существует 2 способа исправления счетов-фактур:

- путём выписки исправленного счёта-фактуры;

- путём выписки дополнительного счёта-фактуры.

Выбор способа зависит от вносимых изменений и дополнений:

|

Исправленный ст. 419 НК РК |

Дополнительный ст. 420 НК РК |

Срок выписки

|

|

В случае необходимости внесения изменений и дополнений |

В случаях: корректировка размера оборота в соответствии со статьей 383:

|

|

| исправление ошибок (без замены поставщика или получателя) | несоблюдения требований статьи 197 НК РК (финансовый лизинг) | |

| *первоначальный счет-фактура аннулируется автоматически | * положения настоящей статьи не применяются в случае изменения размера облагаемого (необлагаемого) оборота в результате исправления ошибок |

Таким образом, при возврате товара и изменении условий сделки, выписывается дополнительный счёт-фактура. Для исправления ошибок (договор, доверенность, наименование товара и т.д.) нужно выписывать исправленный счёт-фактуру, при этом ранее выписанный счет-фактура аннулируется автоматически.

Тема месяца

Главные новости

Главные новости

Главное

Главные новости

Главные новости

Ошибки в любой работе неизбежны, но все они подлежат исправлению. Рассмотрим, по каким правилам вносятся исправления в ЭСЧФ.

Прежде всего отметим, что нельзя внести корректировки непосредственно в созданный и направленный покупателю (выставленный на Портал) ЭСЧФ. Все исправления производятся путем аннулирования ранее выставленного ЭСЧФ или направления (выставления) дополнительного ЭСЧФ (п. 10, 11 ст. 131 НК).

Для исправления ошибки, требующей аннулирования исходного ЭСЧФ, создатель ЭСЧФ имеет возможность:

— провести чистое аннулирование исходного ЭСЧФ и при необходимости выставить взамен новый исходный ЭСЧФ (подп. 10.1 ст. 131 НК);

— направить (выставить) исправленный ЭСЧФ. В исправленном ЭСЧФ могут указываться любые изменения, кроме информации о более ранней дате совершения операции, коде страны поставщика и получателя, об УНП, наименованиях и статусах поставщика и получателя (подп. 10.2 ст. 131 НК, ч. 3 п. 30 Инструкции N 15).

Если в ЭСЧФ необходима корректировка, не требующая аннулирования исходного ЭСЧФ, выставляется (направляется на Портал) дополнительный ЭСЧФ (п. 11 ст. 131 НК). Дополнительный ЭСЧФ выставляют (направляют) в следующих случаях:

— при изменении (в большую или меньшую сторону) стоимости товаров (работ, услуг), имущественных прав;

— возврате (частичном или полном) покупателем продавцу товаров (частичном или полном отказе от выполненных работ, оказанных услуг), имущественных прав;

— увеличении налоговой базы на суммы, фактически полученные (причитающиеся к получению), в соответствии с п. 4 ст. 120 НК;

— корректировке налоговой базы (в большую или меньшую сторону) в соответствии с абз. 2 ч. 2 п. 8, ч. 2 п. 9 ст. 120 НК;

— корректировке продавцом исчисленной суммы НДС в соответствии с п. 7 ст. 129 НК;

— возникновении оснований применения освобождения от налогообложения, ставки НДС в размере 0% и (или) 10% в отношении оборотов по реализации товаров (работ, услуг), имущественных прав, по которым ранее был исчислен НДС в большей сумме по ставкам в размере 20% или 10% соответственно;

— уменьшении налоговой базы в соответствии с п. 9 ст. 129 НК.

Обратите внимание!

В случае если исправленный или дополнительный ЭСЧФ подписали поставщик и получатель, то для аннулирования такого ЭСЧФ необходимо подписание ЭЦП двумя сторонами (ч. 7 п. 29, ч. 6 п. 30 Инструкции N 15).

Рассмотрим, как внести исправления в ЭСЧФ в конкретных случаях.

Ситуация 1. Продавец отгрузил покупателю товар и выставил в его адрес ЭСЧФ 1 июня. 4 июня покупатель вернул часть товара как брак. Тогда же обнаружилось, что исходный ЭСЧФ в адрес покупателя не поступил, потому что продавцом при создании ЭСЧФ в нем допущена ошибка в УНП покупателя.

В этой ситуации продавец должен провести так называемое чистое аннулирование исходного ЭСЧФ, поскольку выставление исправленного ЭСЧФ при ошибке, допущенной в УНП, не допускается. Причем, если контрагент, получивший «ошибочный» ЭСЧФ, подписал его своей ЭЦП, продавцу понадобится его согласие на аннулирование ЭСЧФ (ч. 3 подп. 10.2 ст. 131 НК, ч. 3 п. 30 Инструкции N 15).

Независимо от этого продавец должен выставить покупателю новый исходный ЭСЧФ по сроку не позднее 11.07.2022 (10.07.2022 — выходной день) (ч. 7 ст. 4, ч. 1 п. 5 ст. 131 НК). А также должен выставить покупателю:

— либо дополнительный ЭСЧФ к этому исходному ЭСЧФ на корректировку налоговой базы и суммы НДС по возврату. Выставление сальдированного ЭСЧФ законодательством не предусмотрено (абз. 3 ч. 2, абз. 3 ч. 3 п. 11 ст. 131 НК);

— либо дополнительный ЭСЧФ без ссылки на исходный при условии указания признака «Возврат товара» и реквизитов первичных учетных документов, на основании которых осуществляется возврат товаров покупателем, в строке 30 ЭСЧФ (подп. 13.4 ст. 131 НК, ч. 2 подп. 25.1 Инструкции N 15).

Обратите внимание!

Дополнительный ЭСЧФ со ссылкой на исходный ЭСЧФ (подписанный двумя сторонами) на отрицательную сумму корректировки стоимости объектов считается выставленным, если покупатель подписал его своей ЭЦП (абз. 4 ч. 4 п. 29 Инструкции N 15).

Ситуация 2. Организация в мае приобрела услуги у иностранной организации. Авансовый платеж был перечислен 29 апреля, по факту оказания услуг 31.05.2022 сторонами был подписан акт об оказании услуг и в тот же день перечислена вторая часть платежа. Организация направила на Портал один ЭСЧФ 02.06.2022.

Ошибка в данной ситуации заключается в том, что МФР услуг, приобретенных у иностранной организации, определяется в особом порядке, который организация не учла. МФР услуг, приобретенных у иностранных организаций, определяется как день оплаты, включая авансовый платеж, либо день иного прекращения обязательств покупателем услуг. Налоговая база должна была быть определена организацией на каждую дату платежа, т.е. на 29 апреля (авансовый платеж) и на 31 мая (окончательный расчет за услуги). Соответственно, по каждой хозоперации на Портал должен быть направлен отдельный ЭСЧФ (п. 1 ст. 114, ч. 1 п. 29 ст. 121, ч. 3 п. 4 ст. 128, подп. 9.1 ст. 131 НК).

В данной ситуации у организации есть следующие варианты действий:

1) провести чистое аннулирование исходного ЭСЧФ, направленного на Портал, и направить на Портал два новых исходных ЭСЧФ: за апрель и за май (подп. 10.1 ст. 131 НК);

2) направить на Портал исходный ЭСЧФ за апрель и исправленный ЭСЧФ к исходному ЭСЧФ, направленному на Портал 02.06.2022 за май. Исправленный ЭСЧФ обязательно должен содержать новые показатели, необходимые для исчисления НДС, и ссылку на номер ранее направленного аннулируемого ЭСЧФ (подп. 10.2 ст. 131 НК, п. 30 Инструкции N 15).

Ситуация 3. Продавец реализовал товары покупателю и получил от него сверх того неустойку за нарушение сроков оплаты товара. Продавцом выставлены в адрес покупателя два ЭСЧФ: ЭСЧФ по реализации товара и к нему дополнительный на сумму неустойки с выделением в нем суммы НДС.

Ошибка в данной ситуации заключается в том, что ЭСЧФ на суммы увеличения налоговой базы НДС, в том числе на суммы неустоек, не выставляются покупателю, а направляются на Портал. Покупатель не может принять к вычету сумму НДС, выделенную в таком дополнительном ЭСЧФ (подп. 8.10 ст. 131 НК).

Чтобы исправить ошибку, продавец должен:

— аннулировать дополнительный ЭСЧФ, направленный в адрес покупателя. Это можно сделать только чистым аннулированием дополнительного ЭСЧФ, выставить исправленный ЭСЧФ в данной ситуации не получится, поскольку в выставленном покупателю дополнительном ЭСЧФ был указан УНП покупателя (подп. 10.1 ст. 131 НК, ч. 3 п. 30 Инструкции N 15);

— направить на Портал дополнительный ЭСЧФ или дополнительный ЭСЧФ без ссылки на исходный ЭСЧФ (подп. 8.10, абз. 4 ч. 2 п. 11, подп. 13.2 ст. 131 НК).

Обратите внимание!

Существенно уменьшить работу бухгалтера может направление дополнительного ЭСЧФ без ссылки на исходный по суммам, увеличивающим налоговую базу согласно п. 4 ст. 120 НК, в целом за месяц в отношении всех покупателей (ч. 2 подп. 13.2 ст. 131 НК).

Ситуация 4. Организация выставила контрагенту ЭСЧФ по реализации товаров, неверно указав номер и дату договора в строке 30 ЭСЧФ.

Согласно законодательству в строке 30 ЭСЧФ указываются номер и дата договора, на основании которого поставляются товары, и в связи с этим создается ЭСЧФ. Неверное указание этих данных прямо не влияет на выставляемые и принимаемые к вычету суммы НДС, однако их некорректное указание нежелательно (подп. 25.1 Инструкции N 15).

Исправить ошибку можно двумя способами:

— выполнить чистое аннулирование ЭСЧФ и выставить покупателю новый исходный ЭСЧФ с верными данными договора (подп. 10.1 ст. 131 НК);

— выставить покупателю исправленный ЭСЧФ с верными данными договора, который аннулирует исходный ЭСЧФ с неверными данными (подп. 10.2 ст. 131 НК).

Менее трудозатратный для бухгалтера способ — выставление исправленного ЭСЧФ.

Читайте этот материал в ilex >>*

*по ссылке Вы попадете в платный контент сервиса ilex