Корректировка поступления услуг прошлого налогового периода в сторону уменьшения при УСН

Кокоева Полина

Специалист линии консультации франчайзинговой сети «ИнфоСофт».

16.06.2022

Время прочтения — 3 мин.

Получить бесплатную консультацию

Вопрос: Как в 1С:Бухгалтерия предприятия (ред. 3.0) сделать корректировку поступления услуг прошлого налогового периода в сторону уменьшения при УСН (доходы-расходы)?

Пример:

Организация ООО «Сибирский мёд» (покупатель) согласно заключенному договору поставки с ООО «Брусника» (продавец):

6 сентября 2021 года перечислила 100-процентную предварительную оплату в размере 4 800,00 руб. (в т.ч. НДС 20% — 800,00 руб.);

7 сентября 2021 года приобрела услугу на сумму 4 800,00 руб. (в т.ч. НДС 20% — 800,00 руб.);

1 января 2022 года согласно условиям договора получила от продавца корректировочный счет-фактуру на сумму 3 600,00 руб. (в т.ч. НДС 20% — 600,00 руб.) в связи с изменением стоимости приобретенных услуг в сторону уменьшения.

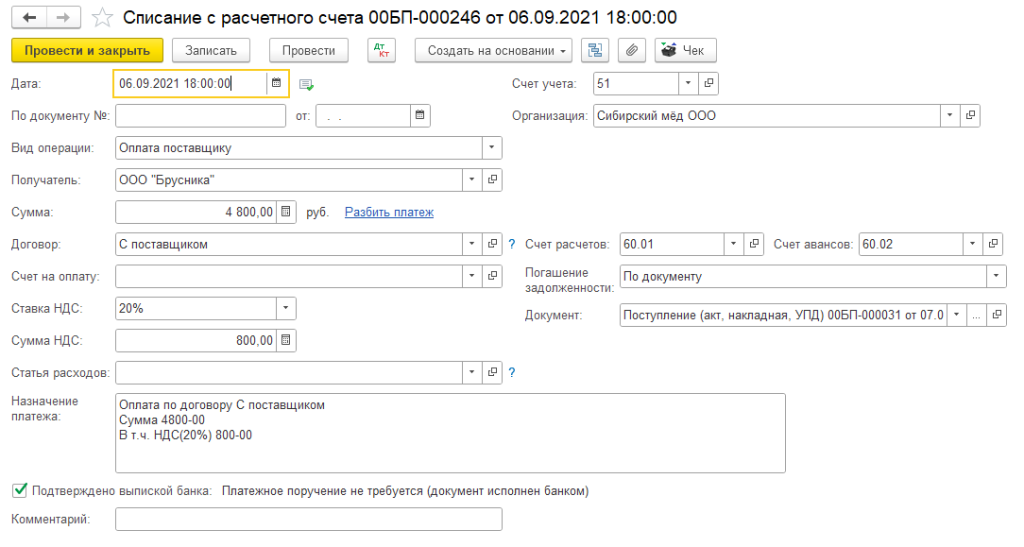

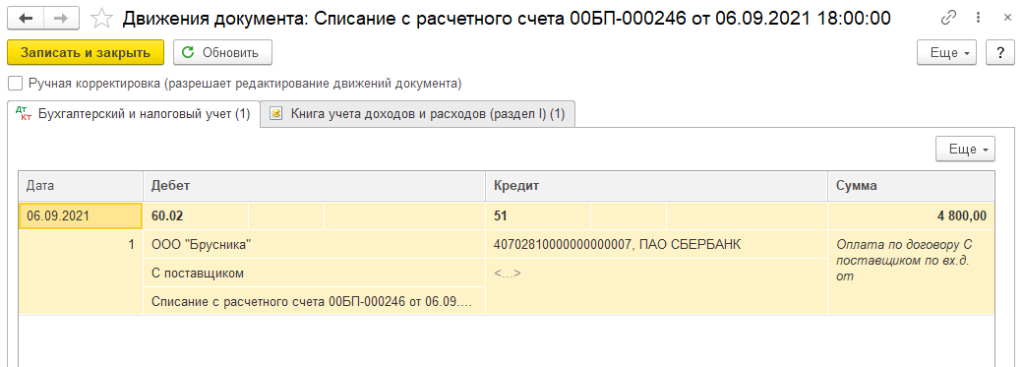

1. Перечисление предварительной оплаты поставщику (рис. 1)

Банк и касса – Банковские выписки – Списание

Рис. 1

В результате проведения документа «Списание с расчетного счета» будет сформирована бухгалтерская проводка: по дебету счета 60.02 и кредиту счета 51 — на сумму перечисленной поставщику предварительной оплаты в размере 4 800,00 руб.

По кнопке

Рис. 2

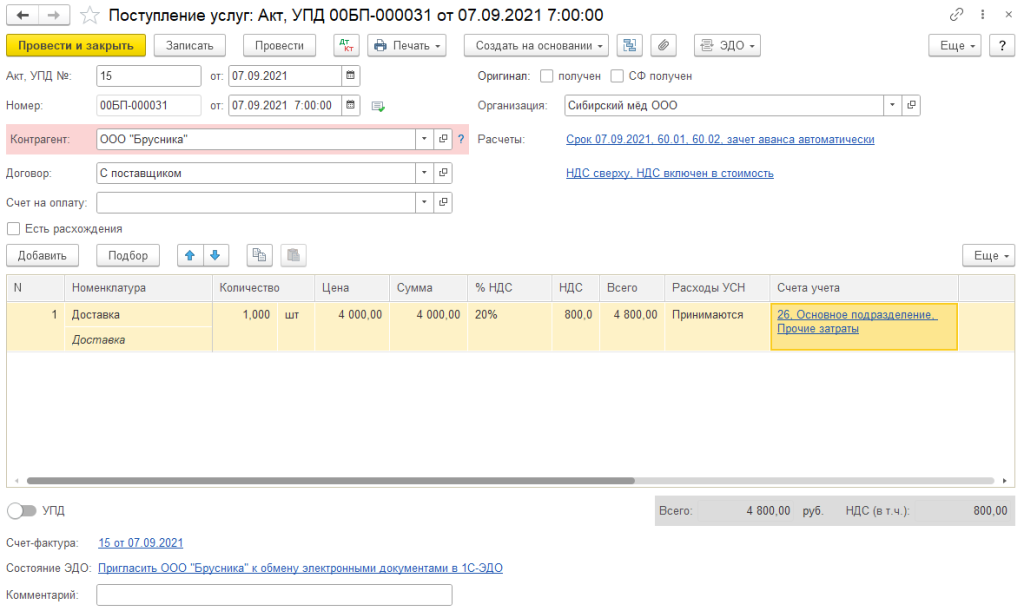

2. Учет поступления услуг (рис. 3)

Покупки — Поступление (акты, накладные, УПД) – кнопка Поступление – Услуги (акт, УПД)

Рис. 3

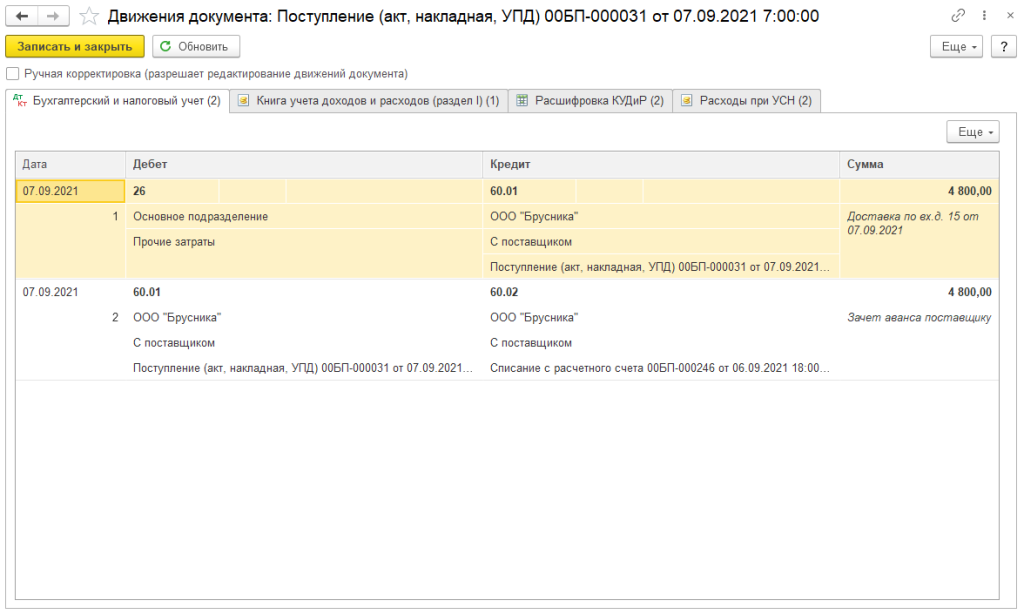

После проведения документа формируются следующие бухгалтерские проводки (рис. 4):

-

по дебету счета 60.01 и кредиту счета 60.02 — на сумму предоплаты, засчитываемую в счет оплаты поступивших товаров;

-

по дебету счета 26 и кредиту счета 60.01 — на стоимость приобретенных услуг.

Рис. 4

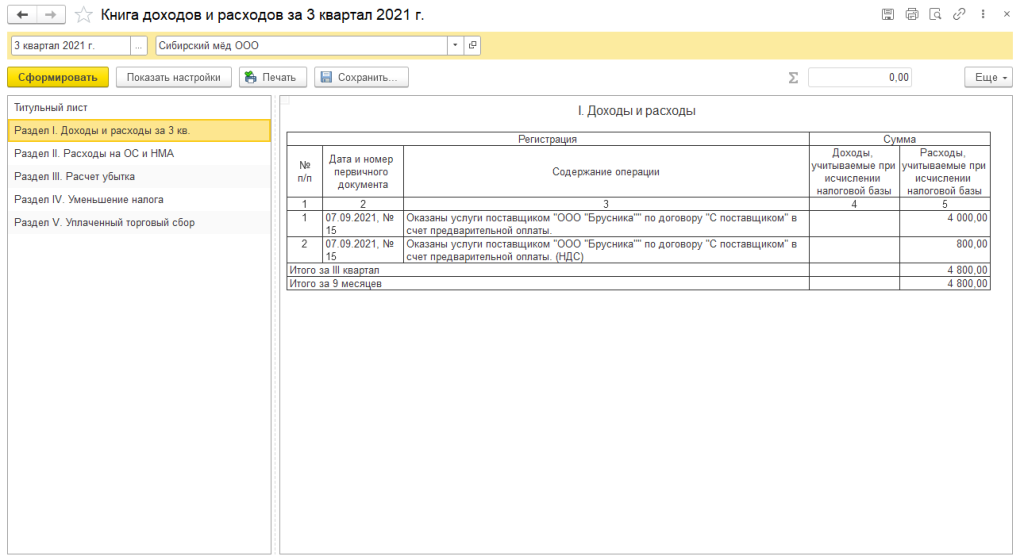

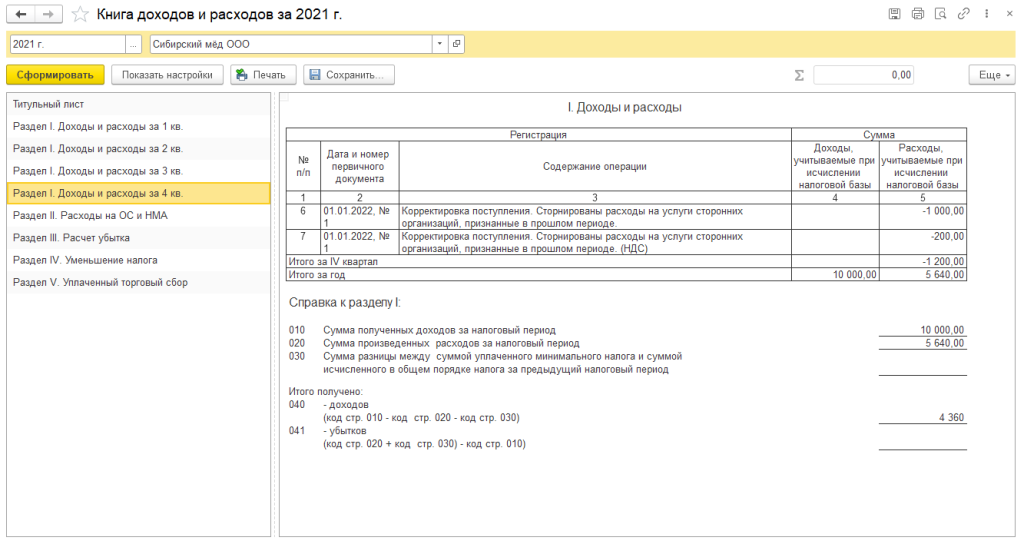

Расходы по приобретённым услугам попали в книгу доходов и расходов УСН (рис. 5)

Отчеты – Книга доходов и расходов УСН

Рис. 5

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

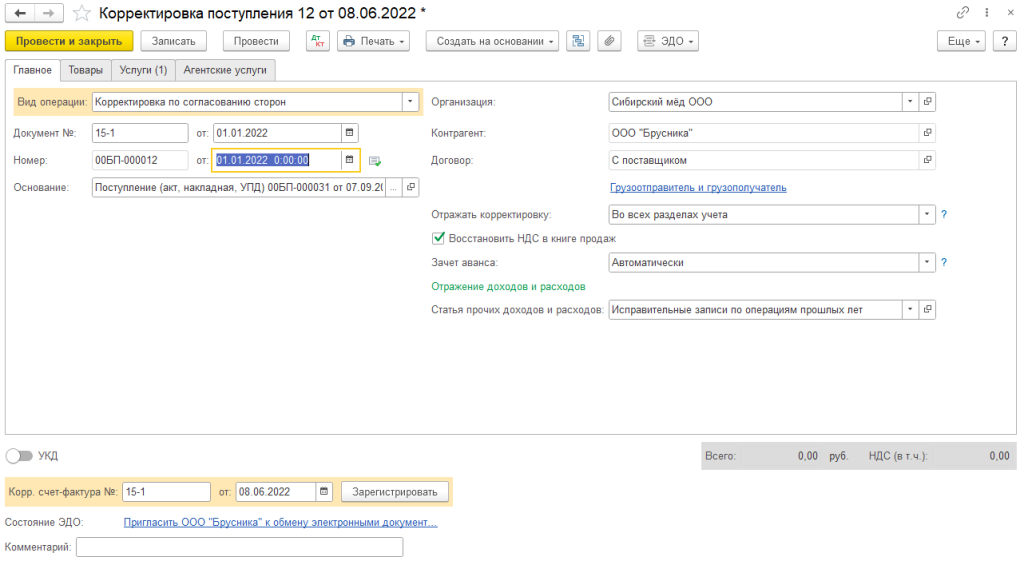

3. Корректировка поступления

Покупки – Корректировка поступления — Создать

Вид операции: Корректировка по согласованию сторон

В строке «Основание» выбрать документ Поступления услуг, корректировка поступления автоматически заполнит документ (рис. 6).

Заполнить номер и дату корректировочного счета-фактуры.

Рис. 6

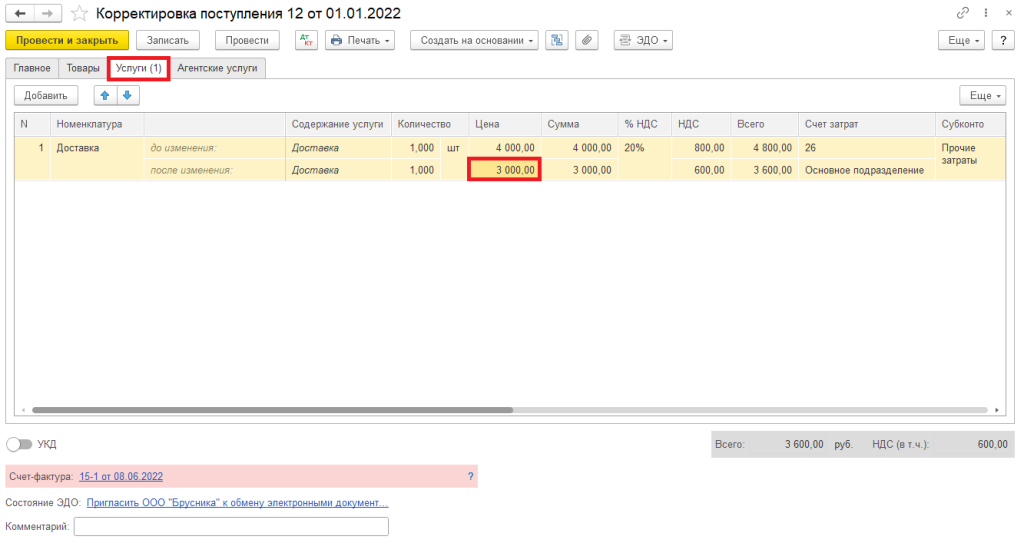

На закладке «Услуги» по строке «после изменения:» необходимо внести изменения (в данном примере – цена) (рис. 7).

Рис. 7

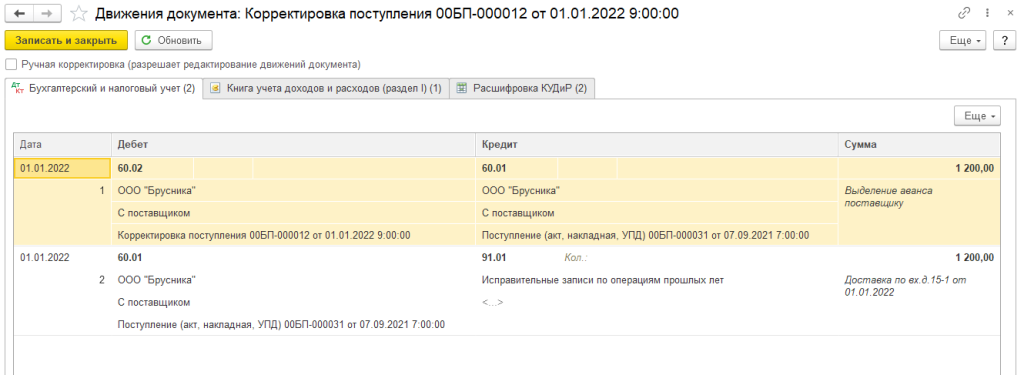

По кнопке

Рис. 8

В общем случае ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам и обнаруженные в текущем налоговом (отчетном) периоде, исправляются путем перерасчета налоговой базы и суммы налога за тот период, в котором указанные ошибки (искажения) были совершены (абз. 2 п. 1 ст. 54 НК РФ).

В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если:

-

невозможно определить период совершения этих ошибок (искажений);

-

такие ошибки (искажения) привели к излишней уплате налога.

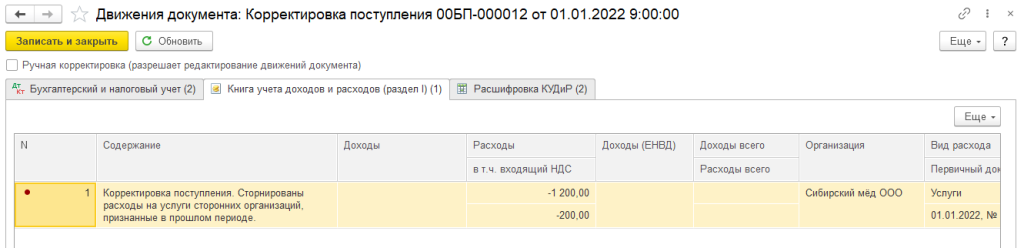

Таким образом, по регистру «Книга учета доходов и расходов (раздел I) (1)» формируется запись на сумму уменьшения расходов (рис. 9), которая попадает в Книгу доходов и расходов УСН за 2021 год (рис. 10).

Рис. 9

Рис. 10

В таком случае организация должна подать уточнённую декларацию по УСН и доплатить налог.

Типичная ситуация)) В реализации за прошлый квартал вы нашли ошибку. Руки сами тянуться открыть документ в 1С, поменять цифры на правильные и провести документ по новой. НО ТАК ДЕЛАТЬ НЕЛЬЗЯ! Ошибок в учете потом не оберешься!

В таких случаях используйте документы Корректировка реализации или Корректировка поступления. Как их заполнять, читайте дальше.

Например, вы закупили у поставщика 15 единиц товара по цене 150 руб/штуку, оплатили заказ. Через некоторое время оказалось, что по факту вы получили товара на 1 штуку меньше, и цена должна была быть другой – 170 руб/шт.

Рассмотрим решение проблемы на примере 1С: Бухгалтерии предприятия 3.0.

Для исправления ситуации применяем документ Корректировка поступления.

Для создания выбираем раздел Покупки – Корректировка поступления

Еще можно создать корректировку прямо из Поступления товаров и услуг, которое нужно исправить. Нажимаем Создать на основании – Корректировка реализации.

Корректировка может быть 3 видов:

в первичных документах

исправление собственных ошибок

по согласованию сторон

Различия заключаются в том, что в первых 2 случаях мы исправляем свои ошибки в первичных документах. Редактировать можно все колонки табличной части.

Корректировка по согласованию сторон проводится, когда стороны решили изменить условия поставки. Колонку со ставкой НДС редактировать нельзя. Но можно установить флажок Восстановить НДС в книге продаж и создать исправленную счет-фактуру.

Проведем корректировку с видом операции Исправление в первичных документах. Также 1С позволяет выбрать, где будет отражена корректировка: во всех разделах учета, в учете НДС или только в первичном документе.

Вносим необходимые изменения на вкладке Товары

Проводим документ. Готово)

Аналогично можно создать корректировку Реализации товаров и услуг

В реализации за прошлый квартал вы нашли ошибку? Руки сами тянуться открыть документ в 1С, поменять цифры на правильные и провести документ по новой? НО ТАК ДЕЛАТЬ НЕЛЬЗЯ! Может появиться множество новых ошибок!

В таких случаях используйте документы Корректировка реализации или Корректировка поступления. Как их заполнять правильно, читайте дальше.

Рассмотрим пример, вы закупили у поставщика 15 единиц товара по цене 150 руб/штуку, оплатили заказ. Через некоторое время оказалось, что по факту вы получили товара на 1 штуку меньше, и цена должна была быть другой – 170 руб/шт.

Рассмотрим решение задачи на примере 1С:Бухгалтерии предприятия 3.0. Для исправления ситуации применяем документ Корректировка поступления.

Для создания выбираем раздел Покупки – Корректировка поступления:

Также документ корректировки можно создать прямо из документа Поступления товаров и услуг по кнопке Создать на основании – Корректировка поступления:

Корректировка может быть 3 видов:

● в первичных документах;

● исправление собственных ошибок;

● по согласованию сторон.

Различия заключаются в том, что в первых 2 случаях мы исправляем ошибки в первичных документах. Редактировать можно все колонки табличной части.

Корректировка по согласованию сторон проводится, когда стороны решили изменить условия поставки. Колонку со ставкой НДС редактировать нельзя. Но можно установить флажок Восстановить НДС в книге продаж и создать исправленную счет-фактуру.

Проведем корректировку с видом операции Исправление в первичных документах.

Также программа позволяет выбрать в каких разделах учета будет отражена корректировка:

● во всех разделах учета;

● в учете НДС;

● только в печатной форме (при исправлении первичного документа);

Вносим необходимые изменения на вкладке Товары:

Проводим документ. Готово.

Аналогичным способом оформляется корректировка Реализации товаров и услуг документом Корректировка реализации. Обращаем Ваше внимание на отличие в заполнении вкладки Расчеты данного документа:

● результирующие проводки документа зависят от того, закрыт или открыт корректируемый налоговый период и увеличивается или же уменьшается сумма документа;

● если налоговый период открыт, отчетность по нему еще не сдана, сумма документа уменьшается — документ отразит сумму корректировки взаиморасчетов и сумму изменения в базе по налогу на прибыль в первом не закрытом периоде используя счет 76.К:

● Если же отчетность уже сдана и период закрыт, а сумма документа уменьшается, то в документе на вкладке «Расчеты» необходимо установить флаг «Бухгалтерский учет прошлого года закрыт ……» и указать статью прочих доходов/расходов:

В этом случае все проводки будут сделаны текущей датой:

Таким образом, программа «1С:Бухгалтерия предприятия, ред. 3.0» имеет достаточно гибкие и удобные механизмы для отражения различных действий по поступлению и реализации, использование которых поможет избежать ошибок учета.

До начала статьи стоит отметить, что для того, чтобы начать использовать документы: Корректировка реализации и «Корректировка поступления 1С» в конфигурации системы 1С:Бухгалтерия – нужно открыть настройки функционала, перейти на вкладку «Торговля» и убрать «галочку» около пункта «Исправительные и корректировочные документы».

1. Пример ошибок в конфигурации системы 1С:Предприятие

Для начала будет приведён пример, заданы исходные условия, основываясь на которых возникла ошибка.

Пусть существует некая компания, в которой применяется общий режим налогообложения. И эта компания платит НДС. При этом 01.01.2016 бухгалтерией было допущено две ошибки во время ввода первичного документа в 1С: акта по оказанию услуг, который был выдан другой компанией.

Первая ошибка была связана с указанием некорректной цены за услугу. А вторая ошибка связана с тем, что во время регистрации счёта-фактуры в 1С, который передал поставщик, был неверно введён его номер.

Акт по оказанию услуг должен быть зарегистрирован внутри конфигурации системы 1С:Бухгалтерия при помощи документа «Поступление», с использованием операции «Услуги». А в строке «Сумма», внутри таблицы, по ошибке было указано на тысячу рублей меньше, чем должно было.

А полученный счёт-фактура в 1С зарегистрирован в документации при помощи прописывания его даты и номера. Однако, была допущена ошибка и записан не тот номер.

Главные ошибки в бухгалтерском и налоговом учете в 1С

Обзор частых ошибок в бесплатном вебинаре.

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись:

2. Последствия наличия ошибок в конфигурации системы 1С Бухгалтерия

Затраты по купленной услуге в бухучёте считают общехозяйственной статьёй расходов, которая записывается на 26 учётный счёт.

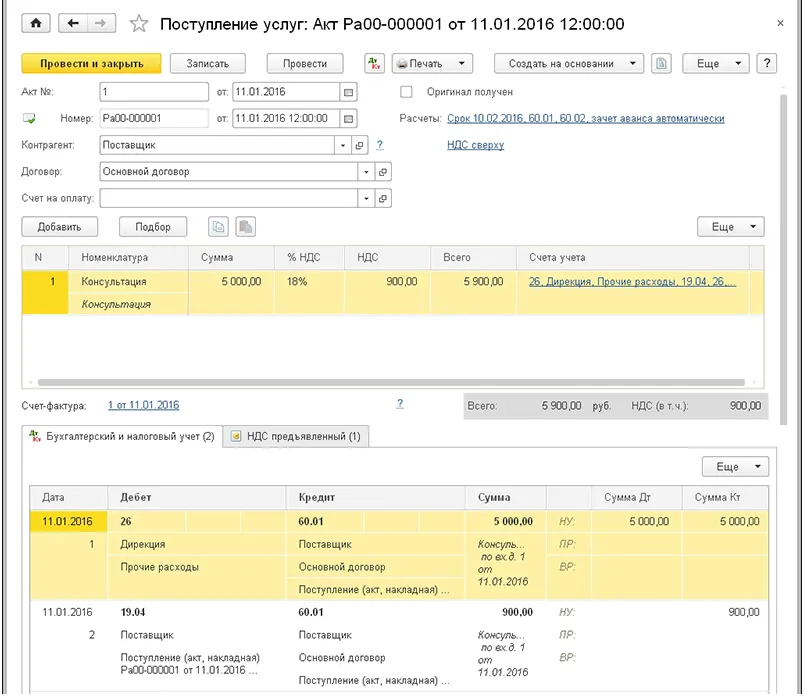

Внутри документа «Поступление» с вышеописанными ошибками будет такое содержание, как показано на скриншоте ниже:

Во время проводки документа внутри бухучёта, а также для системы обложения налогами, учитывается цена услуг, без учёта НДС для дебета 26 счёта «Общехозяйственные расходы 1С». После этого выделяется сумма с дебета счёта в 1С 19.04 «НДС по приобретённым услугам», которая была заявлена поставщиком. И эта же сумма учитывается в кредите счёта 60.01 «Расчёты с поставщиками и подрядчиками».

При помощи документа была сформирована запись в регистр с накоплениями НДС при помощи этого регистра формируются записи внутри книги с покупками.

Получаем, что из-за ошибки в указании стоимости услуг, величина расходов была занижена, соответственно была занижена и сумма по заявленному НДС, получается, что задолженность перед поставщиком тоже была уменьшена.

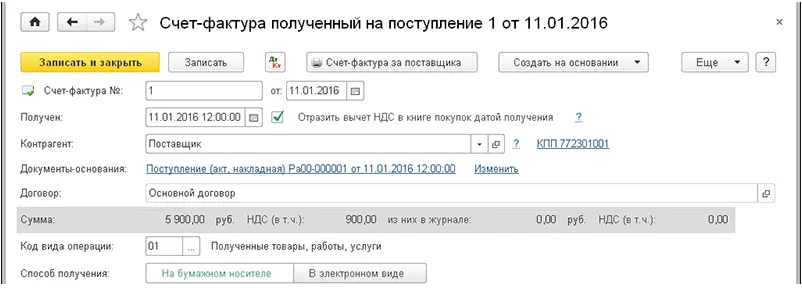

Сам документ счёт-фактура основывается на документе «Поступление». Получается, что в нём также прописана некорректная и сумма, и НДС.

Ниже представлен скриншот с готовым счётом-фактурой 1С Предприятие, в котором находится некорректный номер:

Внутри конфигурации системы 1С: Бухгалтерия величина НДС может быть принята для вычета одним из способов:

-

При помощи документации по регламенту «Формирование записей книги покупок».

-

При помощи документа «Счёт-фактура», если поставить там «галочку» около «Отразить вычет НДС в книге покупок датой получения».

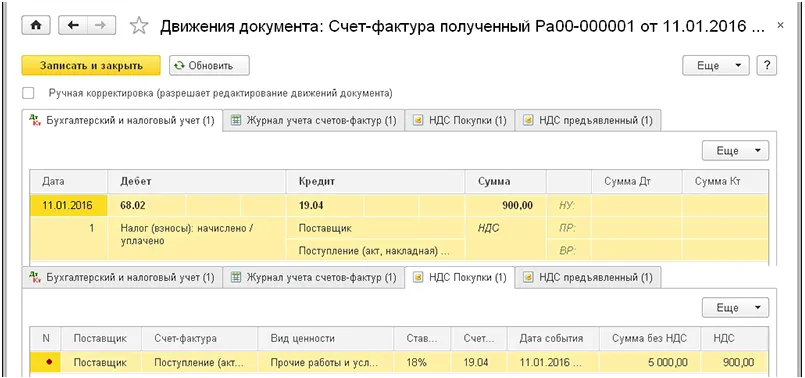

Ниже показан скриншот с примером проводки счёта-фактуры в 1С:

В документации в бухучёте была выбрана величина НДС и сформирована запись для регистра «НДС покупки в 1С», однако, из-за ошибки она была ниже, чем должна была бы, а также счёт-фактура 1С:Предприятие был неверно пронумерован.

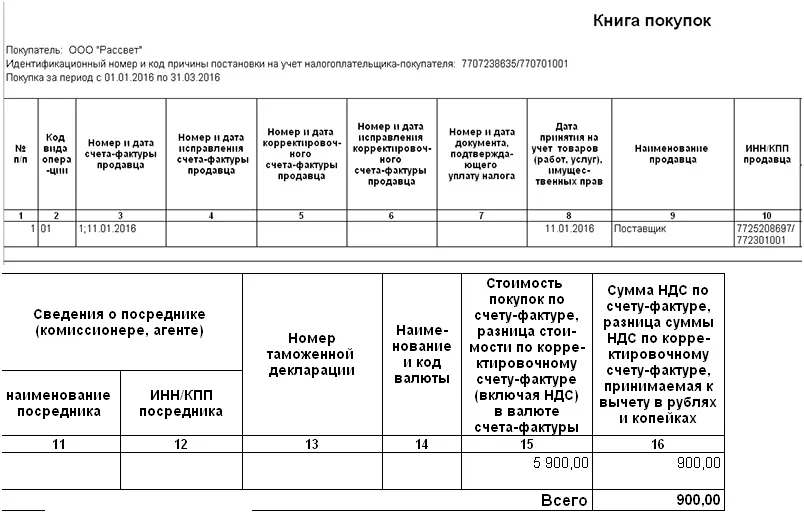

Далее представлено то, как будет выглядеть книга покупок по первому кварталу:

Деньги за услугу были переданы лишь на следующий квартал. А «Платёжное поручение» было некорректно сформировано из-за «Поступление».

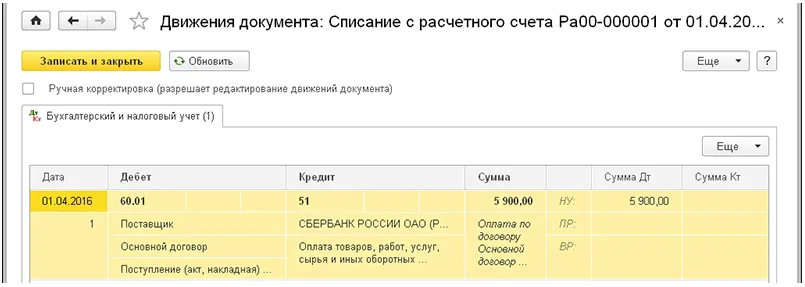

Далее демонстрируется документ «Списание с расчётного счёта 1С:Бухгалтерия»:

Однако, после перепроверки уже во втором квартале, ошибки были обнаружены, а НДС-отчёты в 1С первого квартала сданы уже были.

Бесплатно рассчитаем цену установки 1С на вашем предприятии. Поможем выбрать и установим 1С специально под задачи вашего бизнеса. Быстро и качественно обучим ваших сотрудников азам работы с 1С.

Рассчитать стоимость

3. Исправление ошибок в 1С

Для начала нужно понять, как такие ошибки будут исправляться в принципе.

Опираясь на пункт 5 ПБУ 22/2010 «Исправление ошибок в бухучёте и отчётности», если ошибка была найдена до конца года, то она должна быть исправлена записями для конкретных счетов бухучёта для того месяца, в котором была определена неполадка.

Согласно пункту 1 статьи 54 НК, если были найдены какие-либо некорректные моменты в налоговой базе, которые касаются предыдущих налоговых периодов, то в нынешнем налоговом периоде нужно произвести расчёт заново, но за тот период, в котором были найдены ошибки.

Однако, есть исключения. Одно из них – это то, что плательщик налогов может проводить перерасчёт и в том периоде, когда ошибки были выявлены.

В нашей ситуации получилось, что величина расходов стала ниже. Но, дабы налогообложение было корректно сделано на прибыль – прибыль, которая должна облагаться налогом, была увеличена, а налог был уплачен излишне. Из-за этого правку по обложению налогом можно ввести и в данном отчётном периоде.

Однако стоит учесть нюансы с НДС: для этого нужно обратить внимание на постановление Правительства № 1137 от 26.12.2011. Исправляя неточности, будем опираться на 4 пункт «Правил ведения книги покупок», если нужно ввести перемены в книгу с покупками.

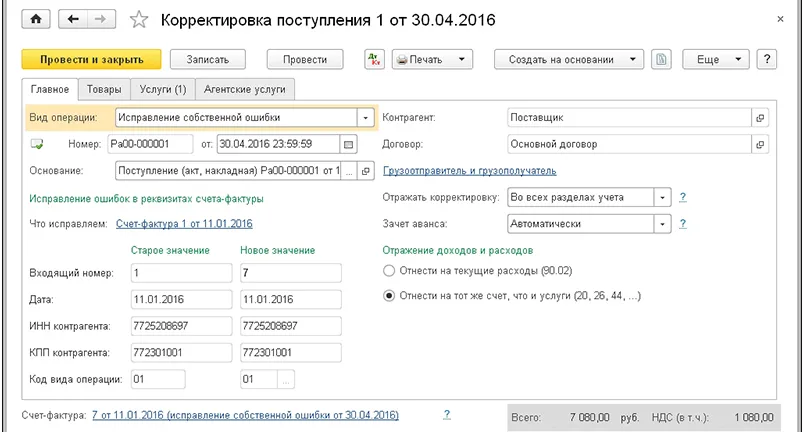

Основой для исправления ошибок будет служить документ «Корректировка поступления 1С», а видом операции будет избран «Исправление собственной ошибки 1С».

На первой странице конфигурации системы 1С:Бухгалтерия нужно открыть вкладку «Главное» и избрать основание, а основанием будет служить тот документ, который содержит ошибку, в котором и будет происходить корректировка.

В этом случае нужно поправить номер на корректный. Во вкладке также можно выбрать то, в каких местах будут учтены изменения:

-

Лишь в учёте НДС.

-

В каждом из учётных разделов.

Аналогично есть возможность избрать счета по отображению затрат и расходов.

Далее демонстрируется скриншот с заполненной вкладкой «Главное» внутри документации «Корректировка поступления 1С»:

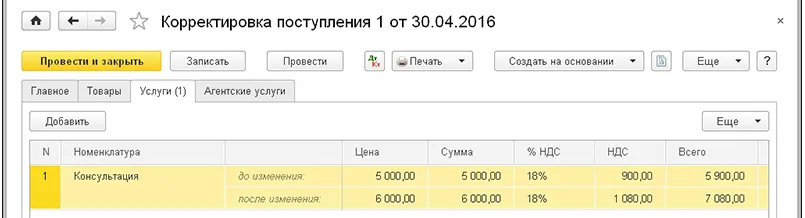

Для случая, если нужно поправить показатели, которые содержат денежные суммы, то нужно будет воспользоваться следующими закладками, а именно: «Агентские услуги», «Товары» и «Услуги».

Так как в нашем примере неверные данные были введены в акт об оказании услуг, то нужно использовать закладку «Услуги» и внести туда корректную сумму.

Далее демонстрируются внесения этих изменений:

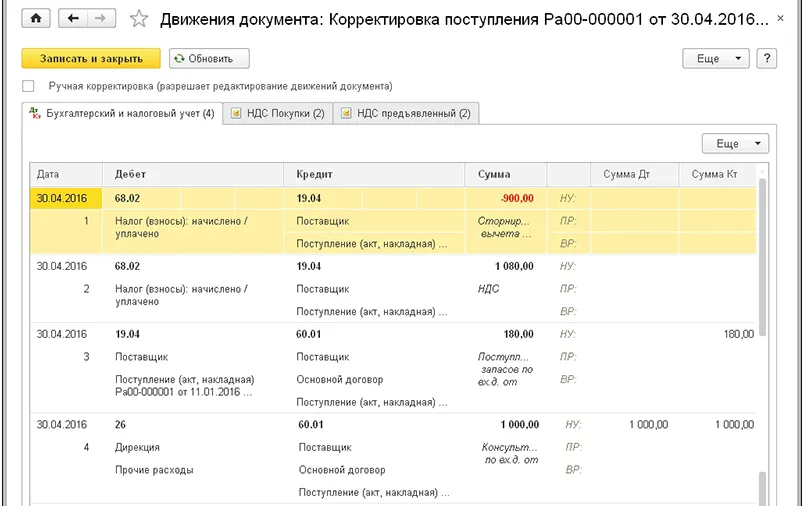

Во время проводки документа в бухучёте пропадает ошибочная проводка по вычету НДС и формируется корректная. Также ещё будут выделены, согласно дебету счёта 19.04, недостающие средства, предъявленные поставщиком НДС, а также увеличена сумма расходов в дебете 26 счёта «Общехозяйственные расходы 1С» для налогового учёта и бухучёта.

Также будет увеличена сумма по кредиту счёта 60.01 – величина долга перед поставщиком.

Ниже представлен скриншот с отображением проводок документа «Корректировка поступления 1С»:

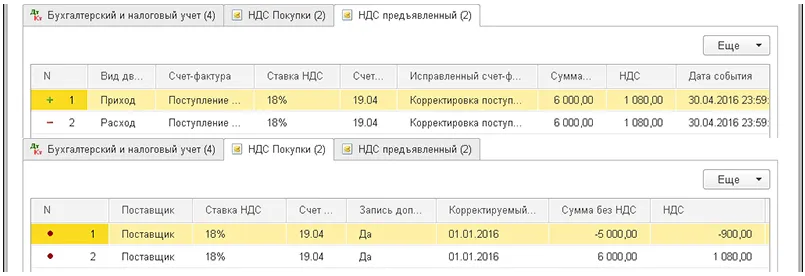

Помимо бухгалтерских и налоговых проводок документом будут сформированы записи по регистрам накопления. В НДС регистре 1С зафиксируется приход на корректную сумму НДС, после чего эта сумма отразится в книге покупок и учтётся расход этой суммы.

Для регистра «НДС Покупки в 1С» сформируются две записи:

-

Неправильный документ с некорректным счётом-фактурой с НДС, который был принят к вычету.

-

Вычет корректной суммы НДС для счёта-фактуры с верными реквизитами.

Исправления будут внесены в предыдущий налоговый период с НДС, а в новых правках будет выставлена отметка о том, что добавлен ещё один лист с указанием периода правок.

Ниже можно увидеть готовые записи для регистров накопления в документе «Корректировка поступления 1С»:

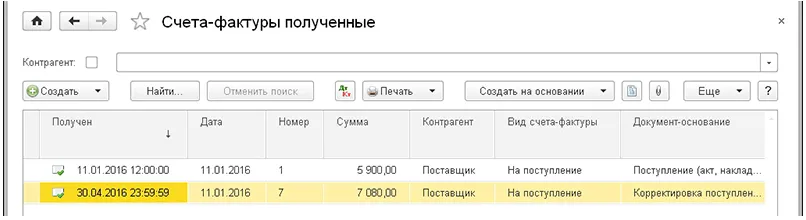

Стоит отметить, что для проводки документа внутри системы 1С создастся ещё один счёт-фактура, в котором будет содержаться метка «исправление собственной ошибки 1С».

Ниже можно увидеть, как рядом отображены корректные и нет документы:

Внутри формы с исправленным счётом-фактурой в 1С будет находиться дата, в которую сделали правку, а также там будет располагаться ссылка на документ, который подвергся правкам.

И внутри формы документа содержатся значения реквизитов, которые были получены от поставщика, и правильное значение, и неправильное, как можно увидеть в примере ниже:

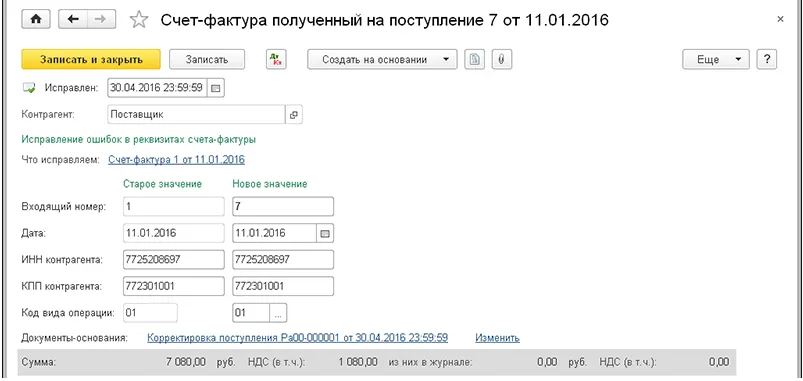

Чтобы проверить, что все действия выше были верны, нужно сформировать книгу с покупками по первому кварталу, то есть, за тот период, в который была допущена ошибка. В нашем отчёте прописываем нужный отрезок времени.

Далее заходим в настройки отчёта, ставим «галочку» около пункта «Формировать дополнительные листы» и проставляем способ формировки – за нынешний период.

На скрине можно увидеть, как выглядят настройки отчёта «Книга покупок в 1С»:

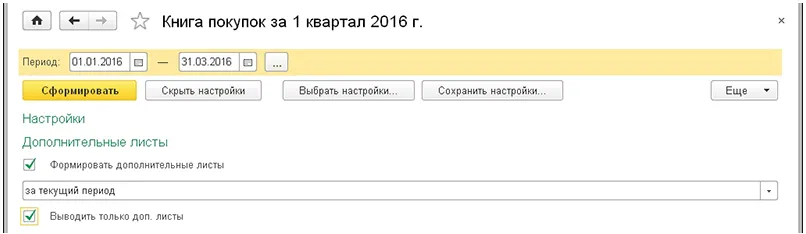

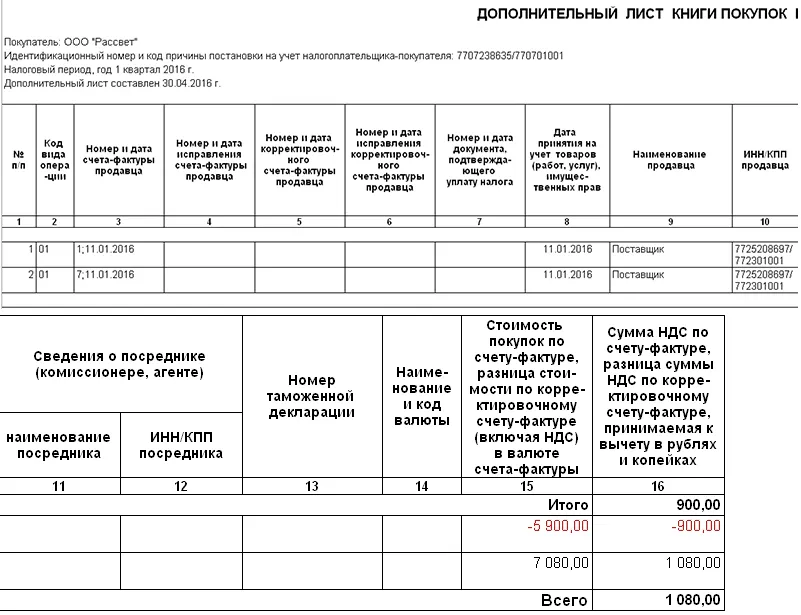

Рассмотрим дополнительный лист внутри книги покупок в 1С. В нём будут прописаны дата его составления, а также налоговый период в 1С. В разделе таблицы отражается конечная сумма НДС за период налогообложения.

Также в добавочном листе содержатся две следующие строки:

-

Неправильный номер счёта-фактуры и некорректная сумма услуги.

-

Правильный номер счёта-фактуры и корректная сумма услуги.

Ниже представлен этот дополнительный лист по книге покупок в 1С с исправлениями:

Обслуживаем программы 1С: получите персонального программиста для решения всех своих задач.

Главные ошибки в бухгалтерском и налоговом учете в 1С

Обзор частых ошибок в бесплатном вебинаре.

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись:

Как пользователю исправить собственные ошибки прошлых лет, допущенные в бухгалтерском и налоговом учете по налогу на прибыль, рассказывают эксперты 1С.

Для упрощения учета по налогу на прибыль в программе «1С:Бухгалтерия 8» редакции 3.0 реализован следующий механизм исправления ошибок прошлых лет, связанных с отражением поступления товаров (работ, услуг). Если ошибки (искажения):

- привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся за прошлый налоговый период;

- не привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся в текущем налоговом периоде.

Если налогоплательщик все-таки захочет воспользоваться своим правом и представить в налоговый орган уточненную налоговую декларацию по налогу на прибыль за прошлый период (в случае, когда ошибки (искажения) не привели к занижению суммы налога), то пользователю придется скорректировать данные налогового учета вручную.

Пример 1

Техническая ошибка, допущенная в учете ООО «Новый интерьер» и описанная в Примере 1, обнаружена после представления налоговой декларации по налогу на прибыль за 2015 год и после подписания бухгалтерской отчетности за 2015 год. Организация вносит необходимые изменения в данные бухгалтерского и налогового учета и представляет в налоговый орган уточненные налоговые декларации: по НДС — за III квартал 2015 года; по налогу на прибыль — за 9 месяцев 2015 года и за 2015 год.

Для исправления ошибок по завышению затрат прошлого налогового периода также используется документ Корректировка поступления с видом операции Исправление в первичных документах. Отличие заключается в том, что дата документа основания и дата корректировочного документа относятся к разным годам: в поле от документа Корректировка поступления укажем дату: 29.02.2016. После этого форма документа Корректировка поступления на закладке Главное видоизменяется: в области реквизитов Отражение доходов и расходов вместо переключателей появляется поле Статья прочих доходов и расходов:. В этом поле нужно указать нужную статью — Прибыль (убыток прошлых лет), выбрав ее из справочника Прочие доходы и расходы.

Порядок заполнения табличной части Услуги и регистрации исправленной версии документа Счет-фактура полученный не отличается от порядка, описанного в Примере 1 в статье «Исправление ошибки отчетного года в 1С:Бухгалтерии 8».

Обращаем внимание, если в учетной системе для организации ООО «Новый интерьер» установлена дата запрета изменения данных «закрытого» периода (т. е. периода, по которому представлена отчетность в контролирующие органы — например, 31.12.2015), при попытке провести документ на экран будет выведено сообщение о невозможности изменения данных в запрещенном периоде. Это происходит потому, что документ Корректировка поступления в описываемой ситуации вносит изменения в данные налогового учета (по налогу на прибыль) за прошлый налоговый период (за сентябрь 2015 года). Чтобы провести документ Корректировка поступления дату запрета изменения данных придется временно снять.

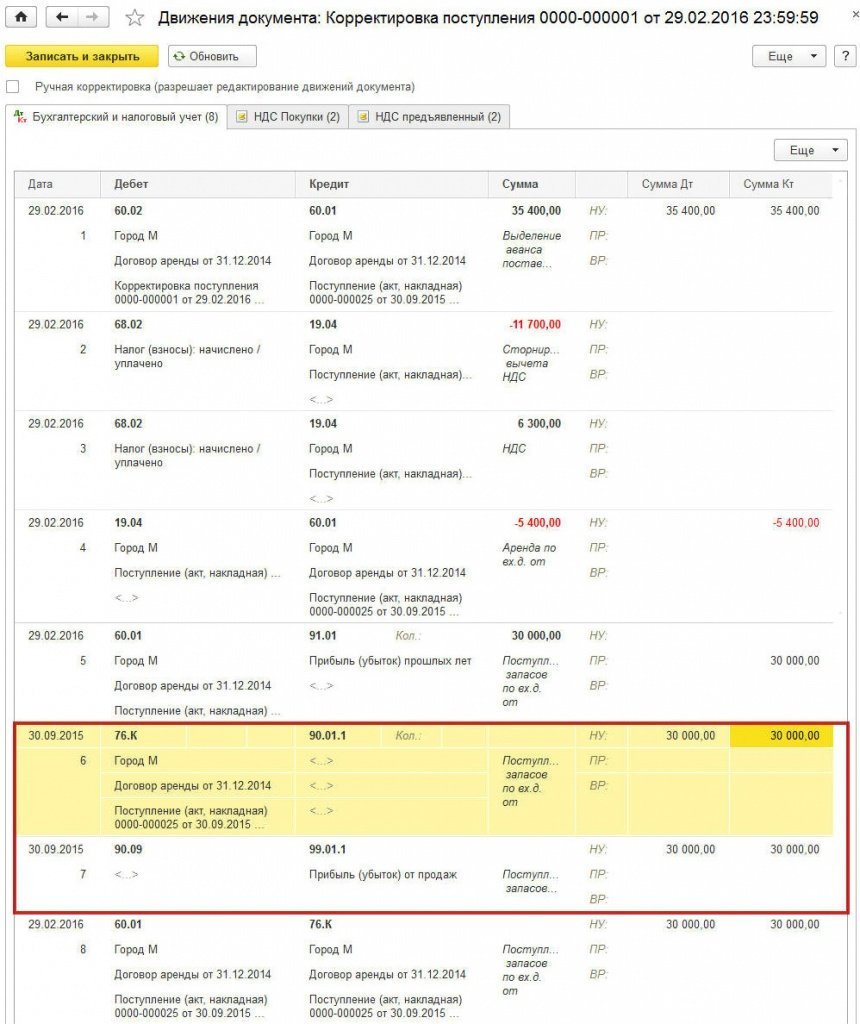

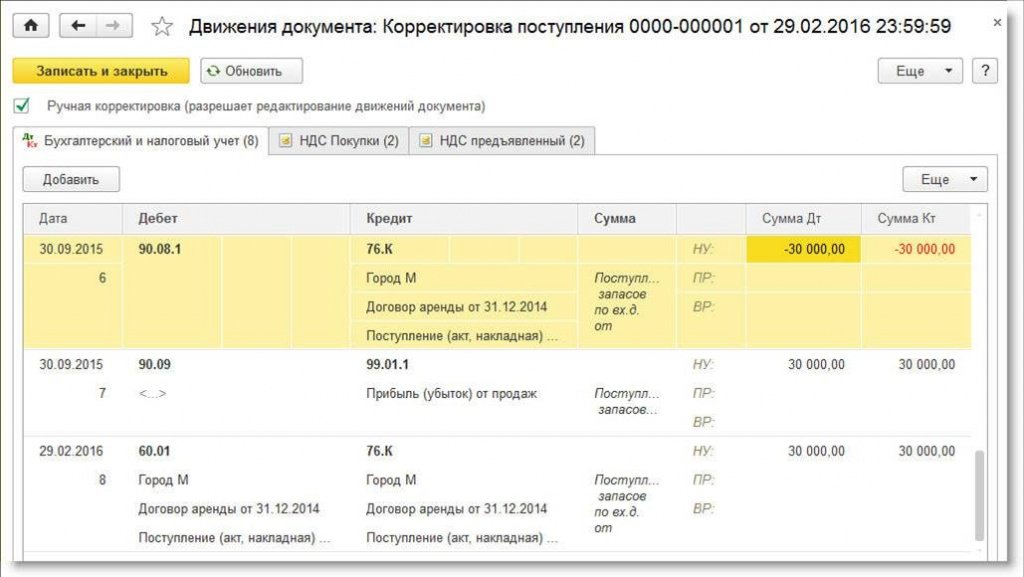

После проведения документа Корректировка поступления сформируются бухгалтерские проводки и записи в специальных ресурсах для целей налогового учета по налогу на прибыль (рис. 1).

Рис. 1. Результат проведения документа «Корректировка поступления»

Помимо записей в регистр бухгалтерии вводятся корректирующие записи в регистры накопления НДС предъявленный и НДС покупки. Все записи, относящиеся к корректировке НДС за III квартал, не отличаются от записей в Примере 1 в статье «Исправление ошибки отчетного года в 1С:Бухгалтерии 8», так как в части НДС в данном примере порядок исправления не отличается. Рассмотрим подробнее, как исправляются ошибки прошлых лет в бухгалтерском учете и налоговом учете по налогу на прибыль.

Согласно пункту 14 ПБУ 22/2010 прибыль, возникшая в результате уменьшения завышенной стоимости аренды в сумме 30 000 руб., в бухгалтерском учете отражается в составе прочих доходов текущего периода (исправляется записью по кредиту счета 91.01 «Прочие доходы» в феврале 2016 года).

В налоговом учете в соответствии с пунктом 1 статьи 54 НК РФ завышенная стоимость аренды должна увеличить налоговую базу за период, в котором была совершена указанная ошибка (искажение). Поэтому сумма 30 000 руб. отражается в составе доходов от реализации и формирует финансовый результат записями, датированными сентябрем 2015 года.

Для учета результата корректировки расчетов с контрагентами (если такая корректировка выполняется после завершения отчетного периода) в программе служит счет 76.К «Корректировка расчетов прошлого периода». На счете 76.К отражается задолженность по расчетам с контрагентами, начиная с даты операции, которая подлежит корректировке, по дату корректирующей операции (в нашем примере с сентября 2015 года по февраль 2016 года).

Обращаем внимание, что запись Сумма НУ ДТ 76.К Сумма НУ КТ 90.01.1 — это условная проводка, которая служит лишь для корректировки налоговой базы в сторону увеличения и правильного исчисления налога на прибыль.

В нашем примере налоговая база увеличилась не за счет увеличения доходов от реализации, а за счет уменьшения косвенных расходов. Доходы и расходы в уточненной декларации должны быть отражены корректно, поэтому пользователь может выбрать один из следующих вариантов:

• вручную скорректировать показатели в Приложении № 1 и Приложении № 2 к Листу 02 уточненной декларации по прибыли за 9 месяцев и за 2015 год (уменьшить доходы от реализации и одновременно уменьшить косвенные расходы на 30 000 руб.);

• вручную скорректировать корреспонденцию счетов для целей налогового учета как показано на рисунке 2.

Рис. 2. Корректировка проводки

Поскольку после внесенных изменений финансовый результат за 2015 год в налоговом учете изменился, в декабре 2015 года нужно повторно выполнить регламентную операцию Реформация баланса, входящую в состав обработки Закрытие месяца.

Теперь при автоматическом заполнении отчетности скорректированные данные налогового учета попадут, как в уточненную декларацию по прибыли за 9 месяцев 2015 года, так и в уточненную декларацию по налогу на прибыль организаций за 2015 год.

При этом у пользователя неизбежно возникают вопросы, которые непосредственно связаны с бухгалтерским учетом:

- как скорректировать сальдо расчетов с бюджетом по налогу на прибыль, которое изменится после доплаты суммы налога?

- почему после корректировки прошлого периода не выполняется ключевое соотношение БУ = НУ + ПР + ВР?

ИС 1С:ИТС

О ключевом правиле соотношения сумм проводки (БУ = НУ + ПР + ВР) см. в статье Поддержка требований ПБУ18/02 «Учет расчетов по налогу на прибыль»» в разделе «Технологическая поддержка прикладных решений».

Для дополнительного начисления налога на прибыль с увеличения налоговой базы, которое произошло в результате внесенных в налоговый учет исправлений, в периоде обнаружения ошибки (в феврале 2016 года) в программу нужно ввести бухгалтерскую запись с помощью Операции, введенной вручную:

-

Дебет 99.01.1 Кредит 68.04.1 со вторым субконто Федеральный бюджет

— на сумму доплаты в Федеральный бюджет;

Дебет 99.01.1 Кредит 68.04.1 со вторым субконто Региональный бюджет

— на сумму доплаты в бюджет субъектов РФ.

Что касается равенства БУ = НУ + ПР + ВР, действительно, после корректировки прошлого периода оно не выполняется. Отчет Анализ состояния налогового учета по налогу на прибыль (раздел Отчеты) за 2015 год также будет иллюстрировать, что правило Оценка стоимости по данным бухгалтерского учета = Оценка стоимости по данным налогового учета + Постоянные и временные разницы не выполняется для разделов Налог и Доходы. Такая ситуация возникает в связи с разночтением в законодательстве по бухгалтерскому и налоговому учету и в данном случае не является ошибкой.

Согласно пункту 1 статьи 81 НК РФ исправление ошибки, которая привела к занижению налоговой базы, должно быть отражено в периоде отражения исходной операции, а в бухгалтерском учете исправление ошибки прошлых лет вносится текущим периодом. Постоянные и временные разницы — это понятия, относящиеся к бухгалтерскому учету («Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02», утв. приказом Минфина России от 19.11.2002 № 114н). Нет оснований для признания разниц в прошлом периоде, до внесения исправительной записи в бухгалтерском учете.

После отражения в бухгалтерском учете исправления ошибки в периоде обнаружения, финансовый результат за 2016 год, рассчитанный по данным бухгалтерского и налогового учета, будет отличаться на сумму исправления ошибки — в бухгалтерском учете прибыль будет больше. Поэтому в результате проведения документа Корректировка поступления формируется постоянная разница на сумму исправленной ошибки (см. рис. 1). После выполнения регламентной операции Расчет налога на прибыль в феврале 2016 года будет признан постоянный налоговый актив (ПНА).