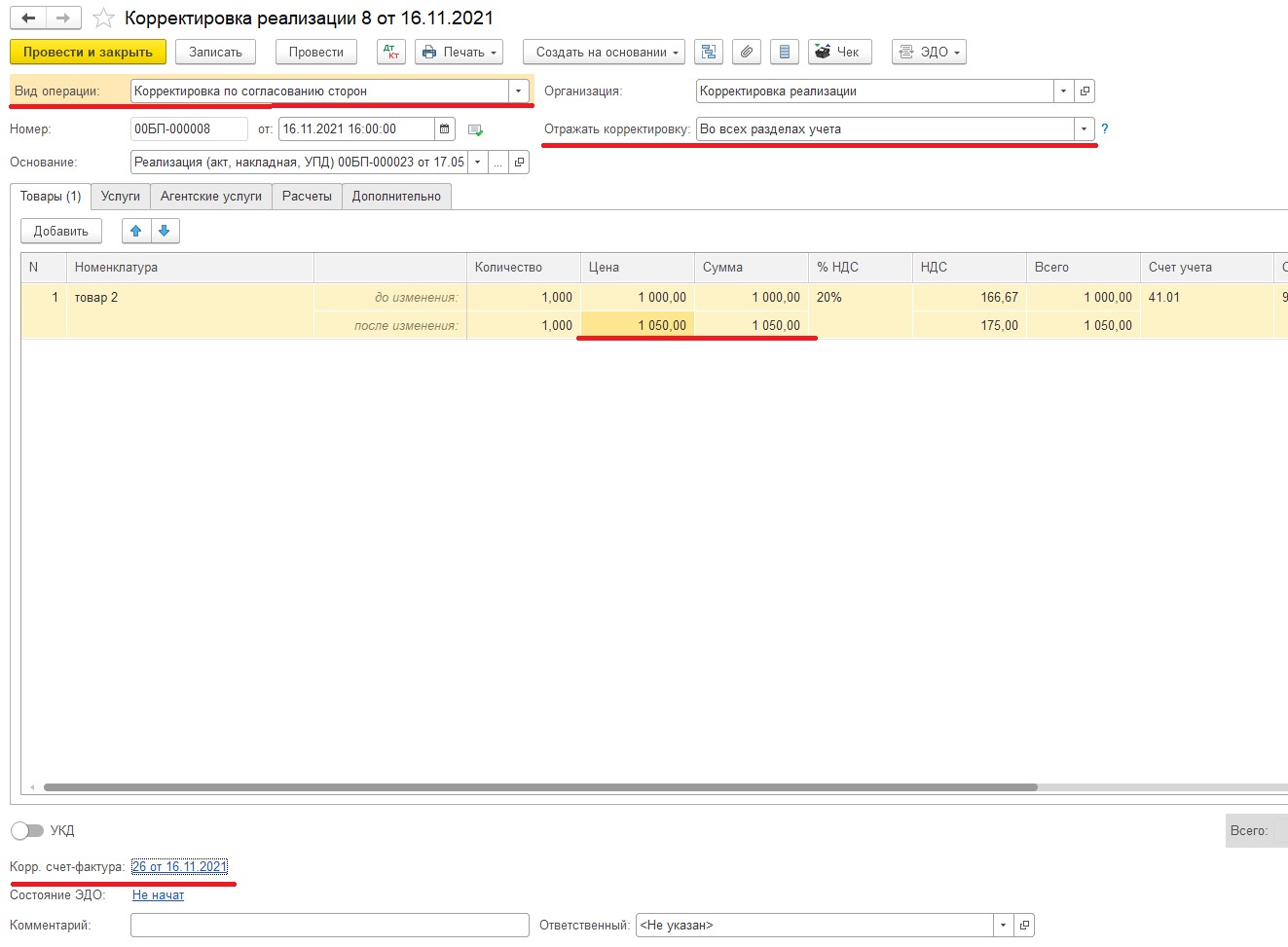

Корректировка реализации отражается документом «Корректировка реализации» с видом операции «Корректировка по согласованию сторон».

Реализация товаров

Списана себестоимость проданных товаров. Учтена выручка от реализации товаров. Начислен НДС с реализации.

Документ «Реализация (акт, накладная, УПД)». Раздел: Продажи – Реализация. Кнопка Реализация, вид операции документа – Товары

Заполните документ. Кнопка Провести. Посмотрите результат проведения документа.

Выставлен счет-фактура на реализацию

Документ «Счет-фактура выданный»

1. Если будет выставлен счет-фактура в документе Реализация нажмите кнопку Выписать счет-фактуру. Автоматически будет создан документ Счет-фактура выданный, его поля будут заполнены данными из документа-основания, а в форме документа-основания появится ссылка на созданный документ. По ссылке откройте документ Счет-фактура выданный. Проверьте заполнение полей документа. Для вывода печатной формы счета-фактуры используйте кнопку Печать. Документ не формирует проводок.

2. Если в качестве первичного документа и счета-фактуры будет выставлен УПД со статусом «1»в документе Реализация под табличной частью установите переключатель УПД в положение «Включено». При проведении документа реализации автоматически будет создан документ Счет-фактура выданный, поля документа будут заполнены данными из документа-основания. По ссылке в поле УПД откройте форму с настройками, перейти в документ Счет-фактура выданный можно по ссылке Все реквизиты. Для вывода печатной формы УПД используйте кнопку Печать. Документ не формирует проводок.

Корректировка реализации

Корректировка выручки по реализованному товару в НУ. Корректировка финансового результата в НУ. Корректировка задолженности покупателя по реализованному товару в НУ. Корректировка выручки по реализованному товару в БУ. Корректировка начисленного НДС.

Документ «Корректировка реализации». Раздел Продажи – Корректировка реализации

1. В поле Вид операции выберите «Корректировка по согласованию сторон». В поле Отражать корректировку выберите «Во всех разделах учета». В поле Основание: выберите документ «Реализация «, по которому корректируется реализация. На закладке Товары табличная часть автоматически заполняется на основании выбранного в поле Основание: документа «Реализация «. Во второй подстроке «после изменения», в колонке Цена, измените цену товара на новую. Суммы в колонках Сумма, НДС, Всего пересчитаются автоматически. На закладке Расчеты установите флажок «Бухгалтерский учет прошлого года закрыт для корректировки». При установленном флажке корректировка отражается в БУ — в текущем периоде, в НУ — в прошлом периоде. Если флажок не установлен, то корректировка отражается в БУ — в прошлом периоде, в НУ — в прошлом периоде. В поле Статья прочих доходов и расходов статью расходов оставьте без изменения. Если корректировка реализации будет отражаться через счет 90 «Продажи», то движения документа следует скорректировать, в этом случае выбранная статья прочих доходов и расходов значения не имеет.

2. Кнопка Провести. Посмотрите результат проведения документа. Сформированные проводки необходимо скорректировать.

3. Если корректировка реализации должна отражаться через счет 90 «Продажи», то скорректируйте сформированные проводки. Установите флажок Ручная корректировка. На закладке Бухгалтерский и налоговый учет в проводке № 4, в колонке Кредит, измените счет 91.01 на счет 90.01.1, в проводке № 5, в колонке Дебет, измените счет 91.02 на счет 90.03. Кнопка Записать и закрыть.

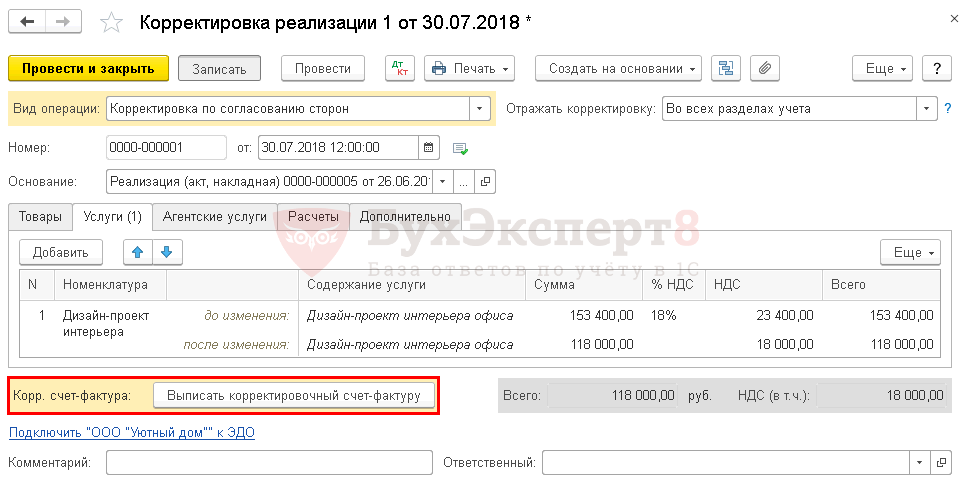

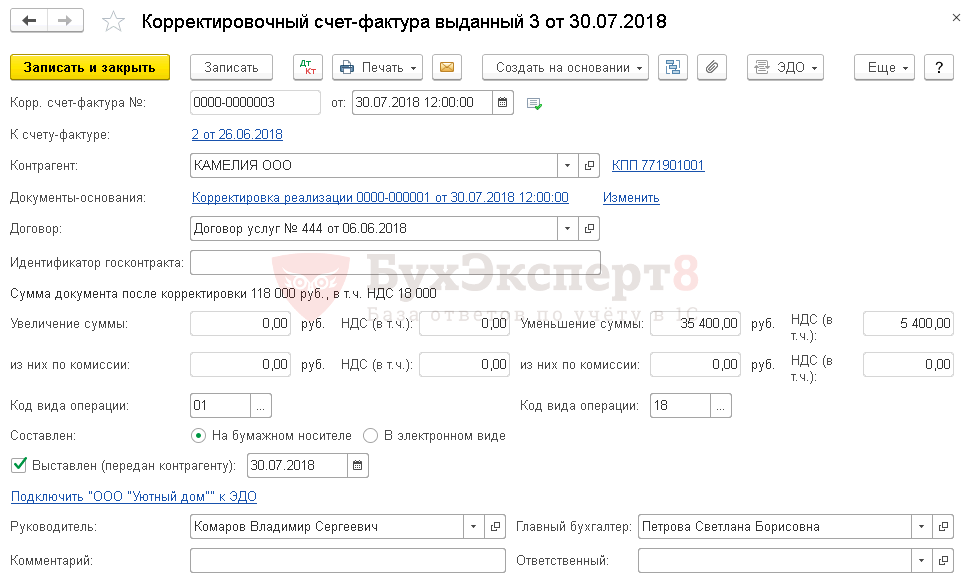

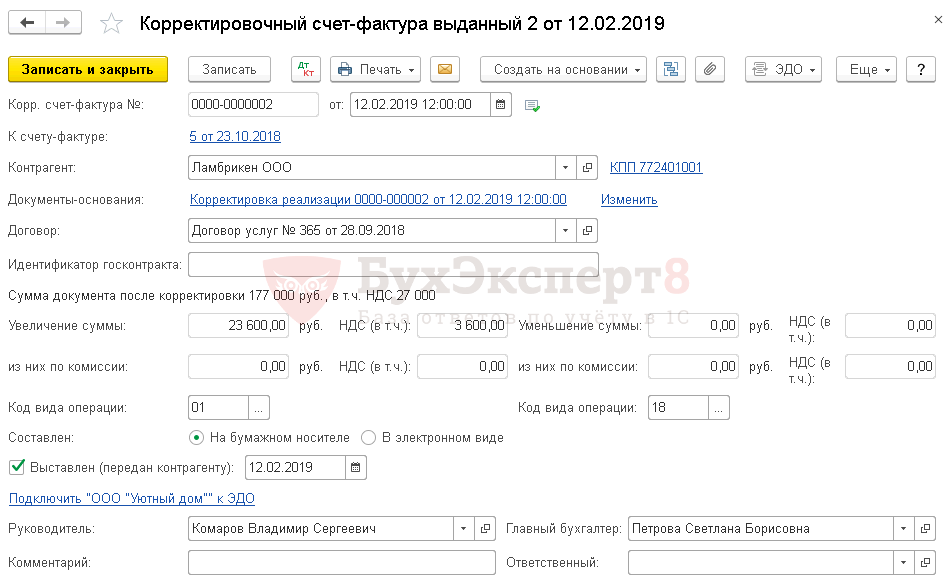

Выставлен корректировочный счет-фактура

Документ «Корректировочный счет-фактура выданный»

1. Если будет выставлен счет-фактура в документе Корректировка реализации нажмите кнопку Выписать корректировочный счет-фактуру. Автоматически будет создан документ Корректировочный счет-фактура выданный, его поля будут заполнены данными из документа-основания, а в форме документа-основания появится ссылка на созданный документ. По ссылке откройте документ Корректировочный счет-фактура выданный. Проверьте заполнение полей документа. Для вывода печатной формы счета-фактуры используйте кнопку Печать. Документ не формирует проводок.

2. Если в качестве первичного документа и счета-фактуры будет выставлен УКД со статусом «1»в документе Корректировка реализации под табличной частью установите переключатель УКД в положение «Включено». При проведении документа реализации автоматически будет создан документ Корректировочный счет-фактура выданный, поля документа будут заполнены данными из документа-основания. По ссылке в поле УКД откройте форму с настройками, перейти в документ Корректировочный счет-фактура выданный можно по ссылке Все реквизиты. Для вывода печатной формы УКД используйте кнопку Печать. Документ не формирует проводок.

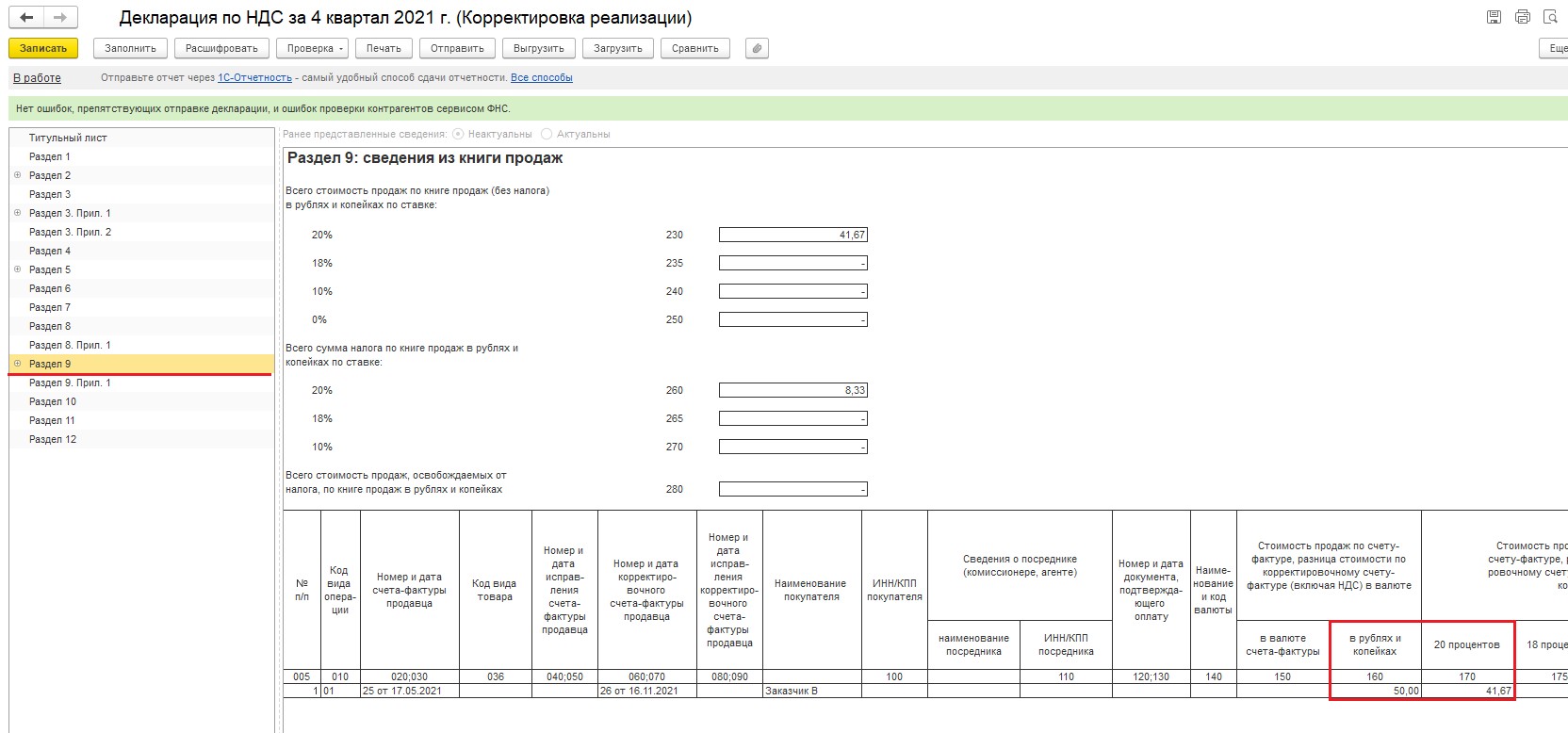

3. В книге продаж за 2 квартал будет зарегистрирован корректировочный счет-фактура от 29.04.2022 на сумму НДС, начисленную в связи с увеличением стоимости реализованных товаров с кодом вида операции «01».

Закрытие месяца, в котором скорректирована реализация

Обработка «Закрытие месяца». Раздел: Операции – Закрытие месяца

Установите месяц закрытия. Кнопка Выполнить закрытие месяца.

Определен финансовый результат от корректировки реализации

Регламентная операция «Закрытие счетов 90, 91» в составе обработки «Закрытие месяца»

По ссылке с названием регламентной операции Закрытие счетов 90, 91 выберите Показать проводки и посмотрите результат ее выполнения. Финансовый результат от корректировки реализации по операции прошлого года отражается в текущем году.

Признан ПНР в части скорректированной в текущем году выручки

Регламентная операция «Расчет отложенного налога по ПБУ 18» в составе обработки «Закрытие месяца»

По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 выберите Показать проводки, перейдите на закладку «Расчет показателей отложенного налога». Суммы постоянного налогового дохода и постоянного налогового расхода отдельными проводками не отражаются, а определяются расчетным путем как разница между условным расходом по налогу на прибыль и расходом по налогу на прибыль.

Формирование бухгалтерской отчетности

«Отчет о финансовый результатах». Раздел: Отчеты – Регламентированные отчеты

В отчете о финансовых результатах по строке 2110 — «Выручка», по строке 2120 — «Себестоимость продаж».

Формирование налоговой отчетности

Отчет «Декларация по налогу на прибыль». Раздел: Отчеты – Регламентированные отчеты

Кнопка Создать. В форме Виды отчетов выберите «Декларация по налогу на прибыль» двойным щелчком мыши или по кнопке Выбрать. Укажите Период формирования отчета. Кнопка Создать. На титульном листе налоговой декларации в поле «Номер корректировки» проставьте номер корректировки. Значение номера корректировки уточненной декларации должно быть на 1 больше значения номера корректировки декларации, ранее принятой налоговым органом.

В Листе 02 в декларации по налогу на прибыль по строке 010 — «Доходы от реализации проверьте налоговую базу по откорректированной сумме реализации товаров. По строке 030 — «Расходы, уменьшающие сумму доходов от реализации сумма себестоимости реализованных товаров осталась без изменения. Сравните с данными Листа 02 декларации по налогу на прибыль до корректировки.

Иногда бухгалтеру приходится вносить корректировки и исправления в выставленные первичные документы. После прочтения статьи вы узнаете:

- как провести корректировку реализации, если по согласованию сторон стоимость реализации изменилась;

- как сделать корректировочную счет фактуру в 1С 8.3 по реализации.

Содержание

- Корректировка реализации в сторону уменьшения в 1С 8.3 в текущем периоде

- Корректировка реализации

- Выставление Корректировочного СФ покупателю

- Принятие НДС к вычету при уменьшении суммы реализации

- Корректировка реализации в сторону уменьшения за прошлый период в 1С

- Корректировка реализации

- Выставление Корректировочного СФ покупателю

- Принятие НДС к вычету при уменьшении суммы реализации

- Корректировка реализации в сторону увеличения за прошлый период в 1С

- Корректировка реализации

- Выставление Корректировочного СФ покупателю

Перед отражением операций по корректировке проверьте настройки Главное — Функциональность — Торговля. Подробнее в статье.

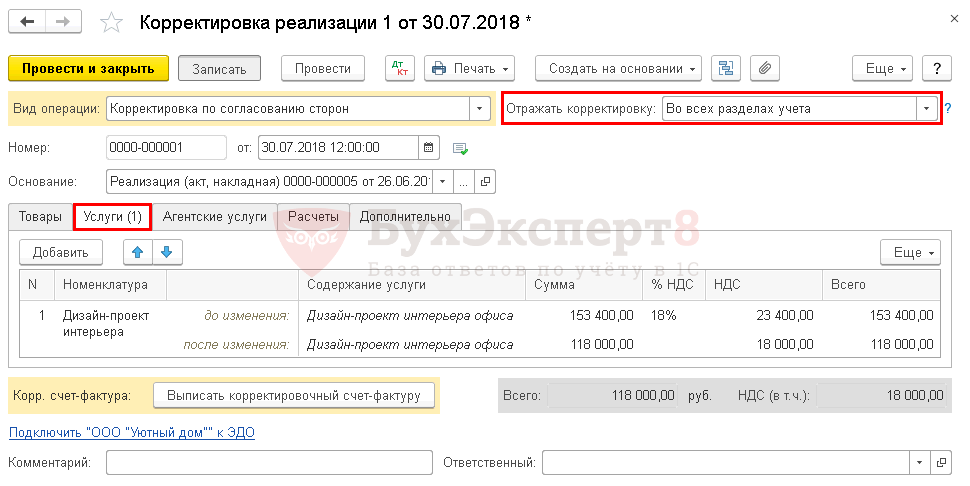

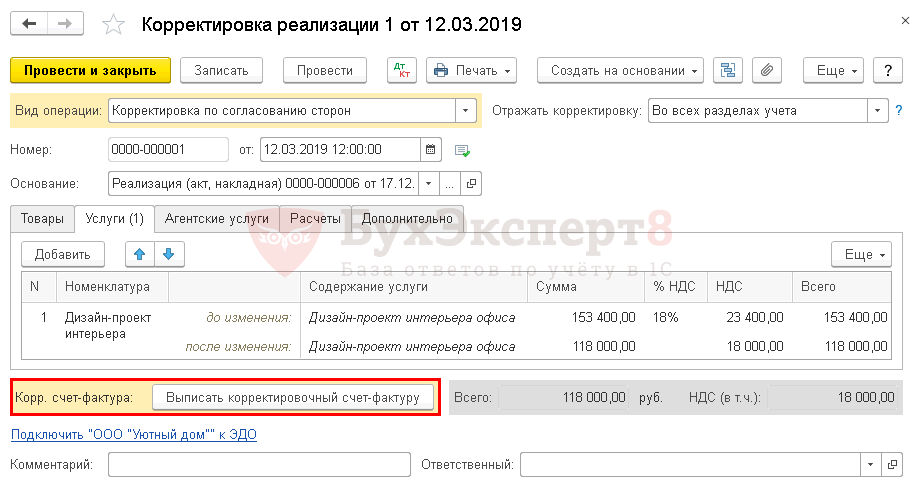

Организация заключила договор услуг с заказчиком ООО «КАМЕЛИЯ» на сумму 153 400 руб.

26 июня услуги оказаны, подписан акт.

30 июля по согласованию сторон предоставлена ретро-скидка на оказание услуг от 26 июля. Бухгалтер выставил корректировочный счет-фактуру на сумму 118 000 руб.

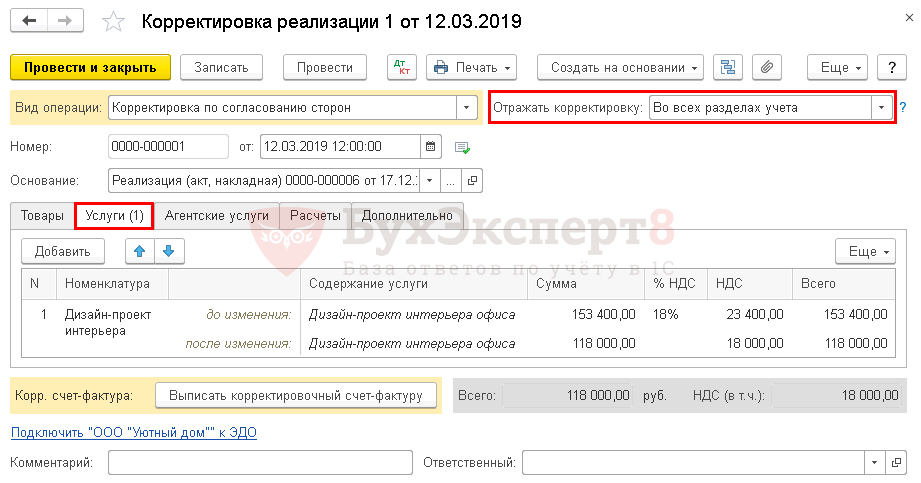

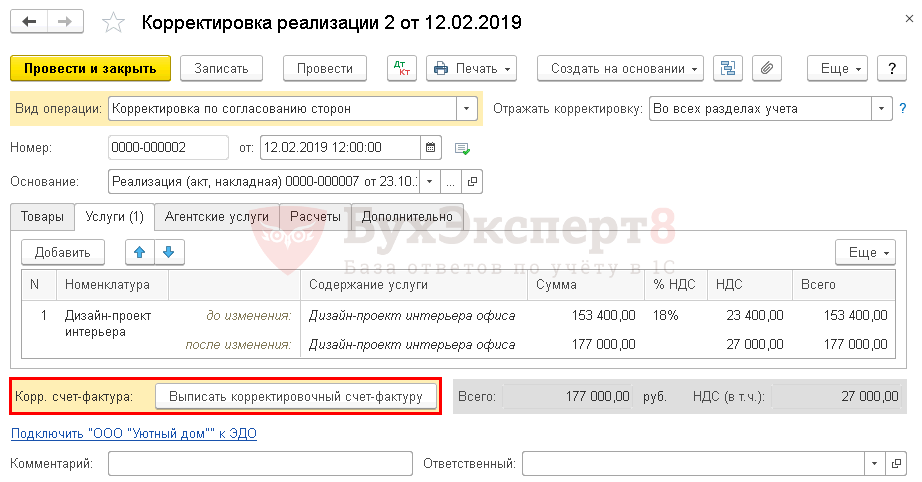

Корректировка реализации

Откорректируйте сумму услуг документом Корректировка реализации. Создайте его на основании документа Реализация (акт, накладная).

Укажите:

- Вид операции — Корректировка по согласованию сторон;

- Отражать корректировку — Во всех разделах учета, т.к. корректируется не только НДС, но и сумма реализации.

На вкладке Услуги скорректируйте суммы.

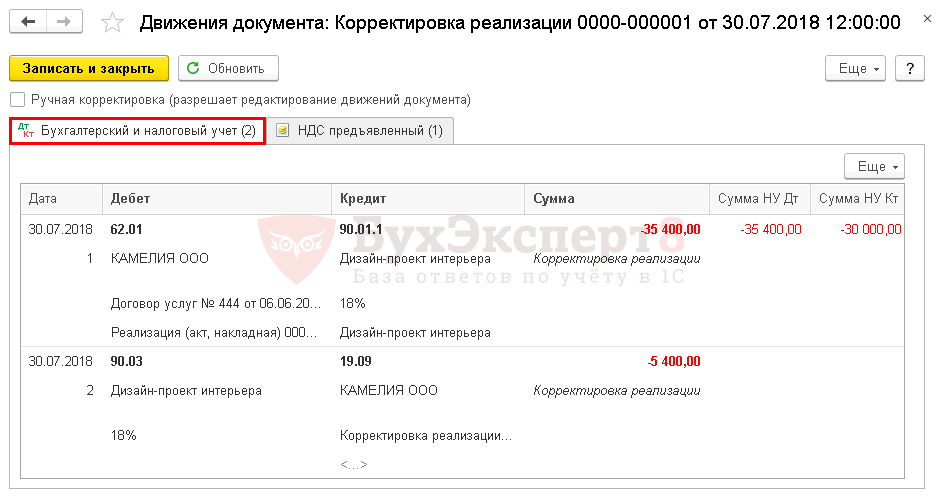

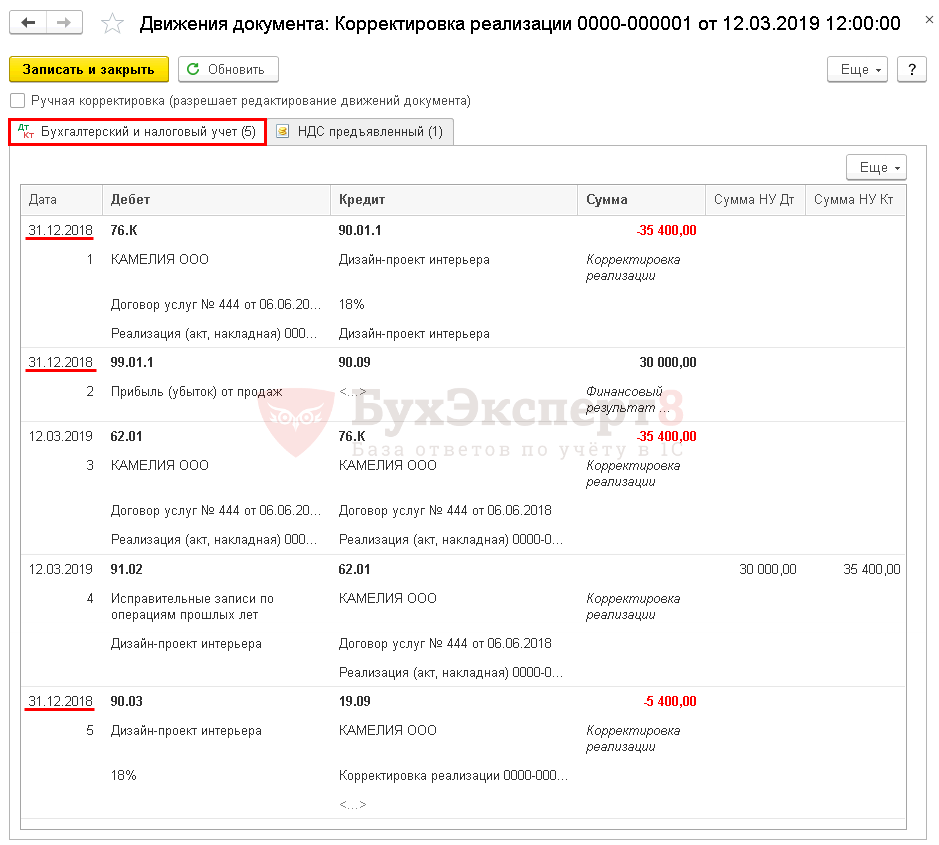

Проводки

Формируются проводки:

- Дт 62.01 Кт 90.01.1 — скорректирована сумма выручки;

- Дт 90.03 Кт 19.09 — скорректирован начисленный НДС.

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

- Как отражать изменения в налоговом учете по налогу на прибыль по операции реализации прошлого года, если ее стоимость увеличилась в текущем году

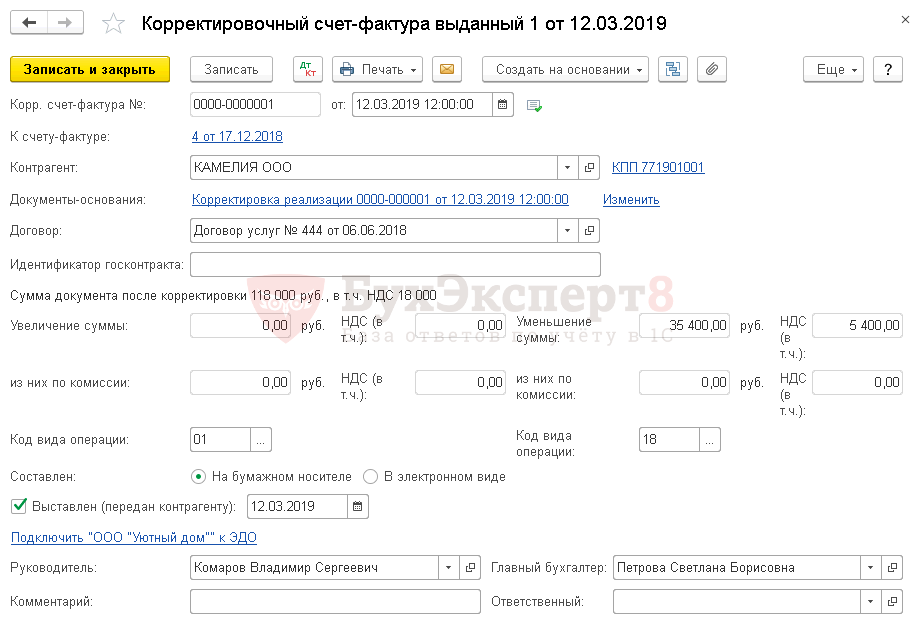

Выставление Корректировочного СФ покупателю

Сформируйте КСФ по кнопке Выписать корректировочный счет-фактуру.

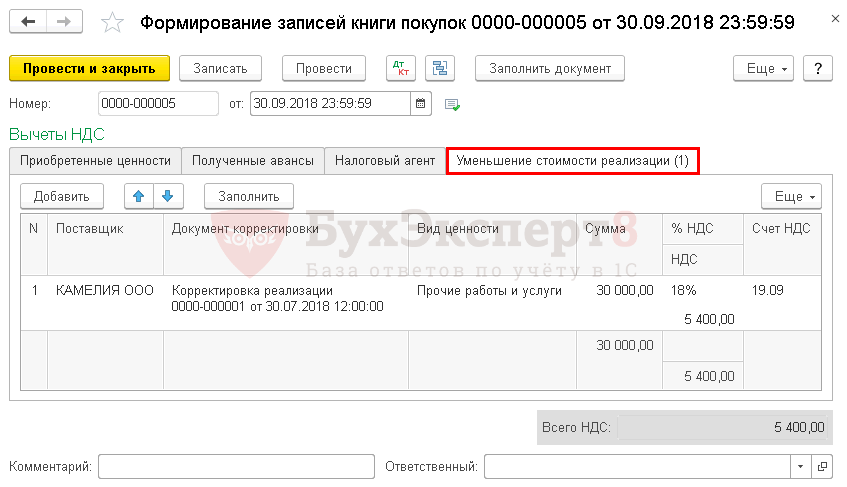

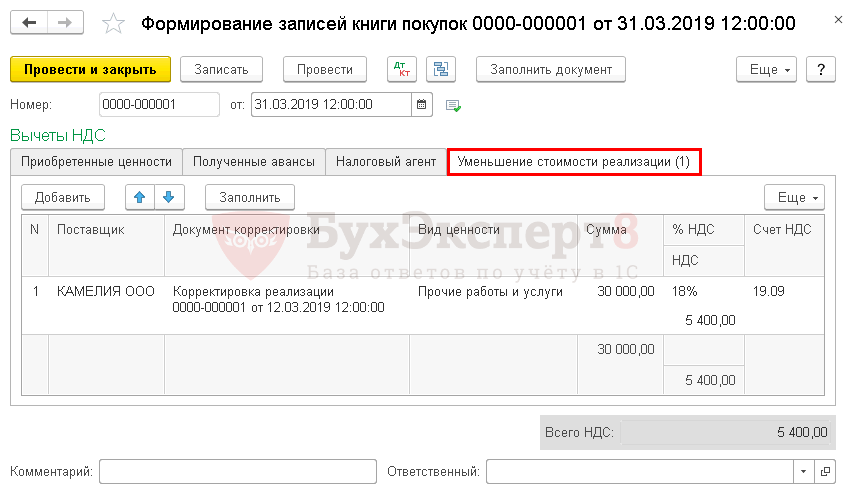

Принятие НДС к вычету при уменьшении суммы реализации

Принять НДС к вычету по КСФ можно только документом Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС — Создать — Формирование записей книги покупок.

Корректировка реализации отражается на вкладке Уменьшение стоимости реализации.

Отчет Книга покупок сформируйте из раздела Отчеты – НДС – Книга покупок. PDF

Корректировка реализации в сторону уменьшения за прошлый период в 1С

Организация заключила договор услуг с заказчиком ООО «КАМЕЛИЯ» на сумму 153 400 руб.

17 декабря услуги оказаны, подписан акт.

12 марта по согласованию сторон предоставлена ретро-скидка на оказание услуг от 17 декабря. Бухгалтер выставил корректировочный счет-фактуру на сумму 118 000 руб.

Корректировка реализации

Откорректируйте сумму услуг документом Корректировка реализации. Создайте его на основании документа Реализация (акт, накладная).

Укажите:

- Вид операции — Корректировка по согласованию сторон;

- Отражать корректировку — Во всех разделах учета, т.к. корректируется не только НДС, но и сумма реализации.

На вкладке Услуги скорректируйте суммы.

При корректировке сумм прошлого периода проводки напрямую зависят от того, подписана ли бухгалтерская отчетность. Данный факт устанавливается на вкладке Расчеты. Здесь же укажите статью прочих доходов и расходов для учета корректировки в НУ.

Сумма корректировки при выбранной статье Исправительные записи по операциям прошлых лет отразится в стр. 300 (301) декларации по налогу на прибыль.

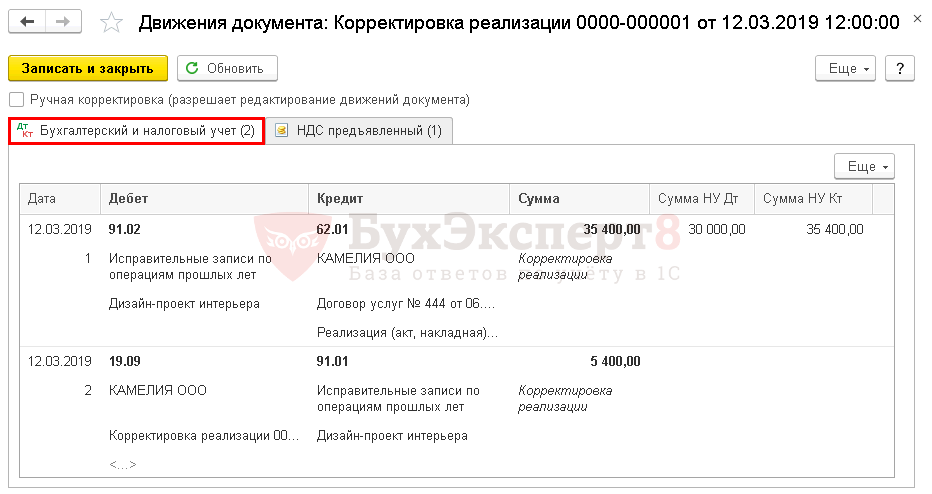

Проводки

Если флажок Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) не установлен, то в 1С корректируется:

- БУ — последним днем года (31 декабря);

- НУ — текущим периодом;

- Взаиморасчеты — текущим периодом, через счет 76.К.

Формируются проводки:

- Дт 76.К Кт 90.01.1 — сторно суммы выручки в БУ;

- Дт 90.03 Кт 19.09 — сторно суммы начисленного НДС.

- Дт 99.01.1 Кт 90.09 — скорректирована прибыль в БУ;

- Дт 62.01 Кт 76.К — сторнированы взаиморасчеты с покупателем;

- Дт 91.02 Кт 62.01 — отражены расходы в связи с корректировкой в НУ.

Если флажок Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) установлен, то в 1С все корректировки пройдут в текущем периоде.

Выставление Корректировочного СФ покупателю

Выпишите КСФ по кнопке Выписать корректировочный счет-фактуру.

Принятие НДС к вычету при уменьшении суммы реализации

Принять НДС к вычету по КСФ можно только документом Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС — Создать — Формирование записей книги покупок.

Корректировка реализации отражается на вкладке Уменьшение стоимости реализации.

Отчет Книга покупок сформируйте из раздела Отчеты – НДС – Книга покупок. PDF

Корректировка реализации в сторону увеличения за прошлый период в 1С

Организация заключила договор услуг с заказчиком ООО «Ламбрикен» на сумму 153 400 руб.

23 октября услуги оказаны, подписан акт.

12 февраля по согласованию сторон установлена новая стоимость на оказание услуг от 23 октября. Бухгалтер выставил корректировочный счет-фактуру на сумму 177 000 руб.

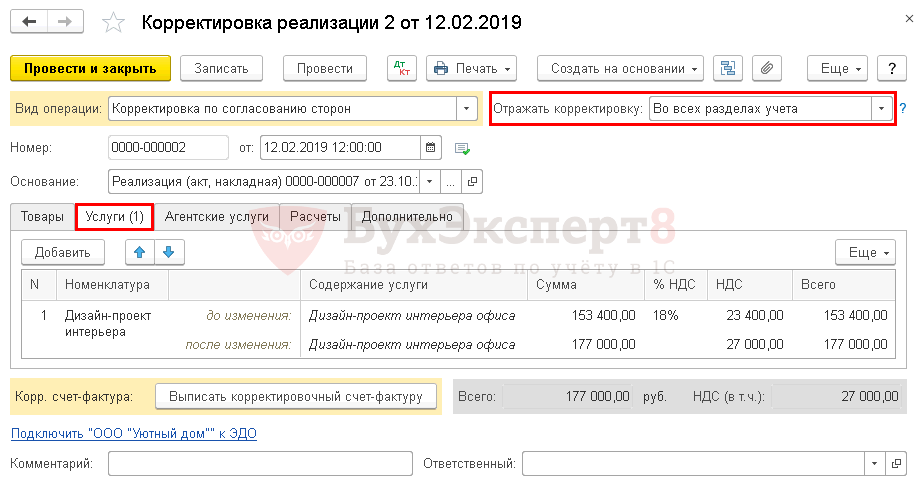

Корректировка реализации

Откорректируйте сумму услуг документом Корректировка реализации. Создайте его на основании документа Реализация (акт, накладная).

Укажите:

- Вид операции — Корректировка по согласованию сторон;

- Отражать корректировку — Во всех разделах учета, т.к. корректируется не только НДС, но и сумма реализации.

На вкладке Услуги скорректируйте суммы.

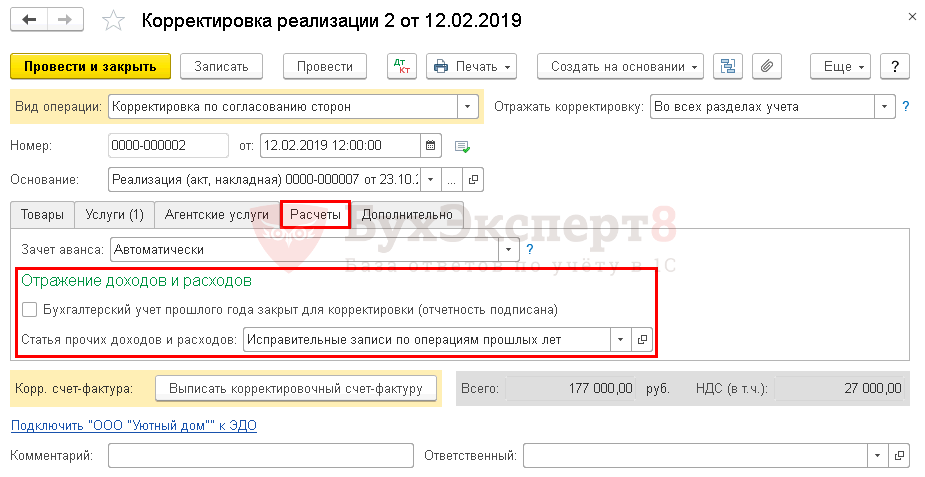

При корректировке сумм прошлого периода проводки напрямую зависят от того, подписана ли бухгалтерская отчетность. Данный факт устанавливается на вкладке Расчеты. Здесь же укажите статью прочих доходов и расходов для учета корректировки в НУ.

Сумма корректировки при выбранной статье Исправительные записи по операциям прошлых лет отразится в стр. 100 (101) декларации по налогу на прибыль.

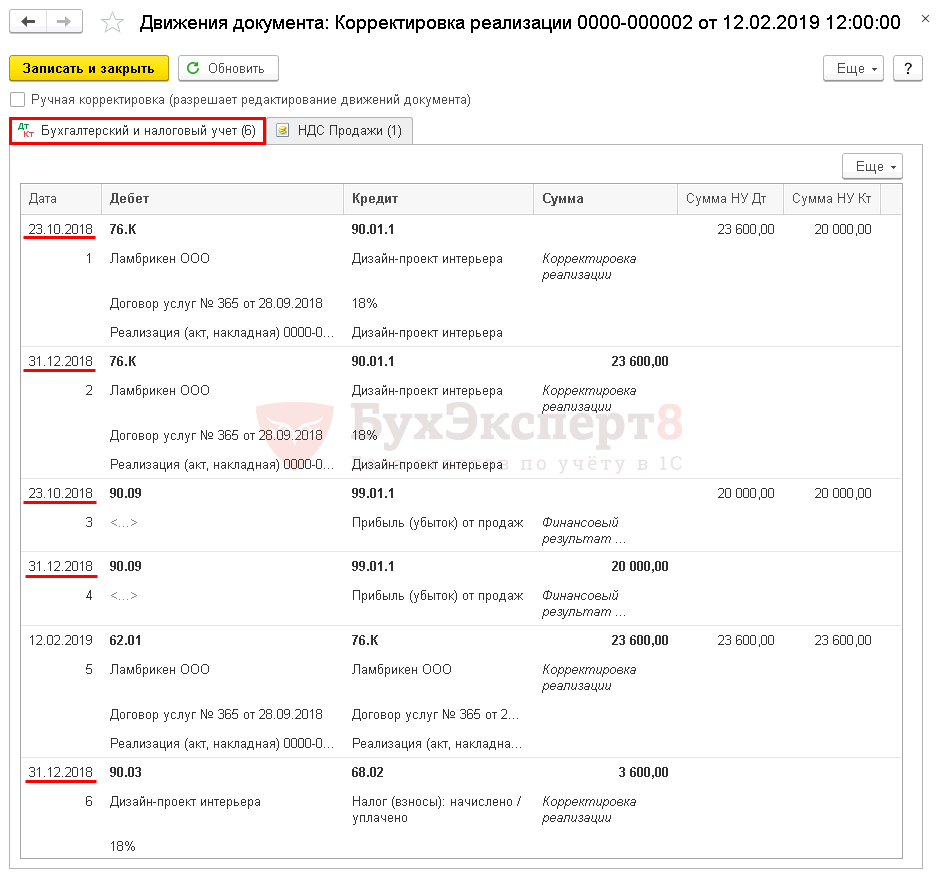

Проводки

Если флажок Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) не установлен, то в 1С корректируется:

- БУ — последним днем года (31 декабря);

- НУ — дата первичных документов;

- Взаиморасчеты — текущим периодом, через счет 76.К.

Формируются проводки:

- Дт 76.К Кт 90.01.1 — отражение неучтенной суммы выручки;

- Дт 90.03 Кт 68.02 — доначислен НДС.

- Дт 99.01.1 Кт 90.09 — скорректирована прибыль;

- Дт 62.01 Кт 76.К — отражена задолженность покупателя.

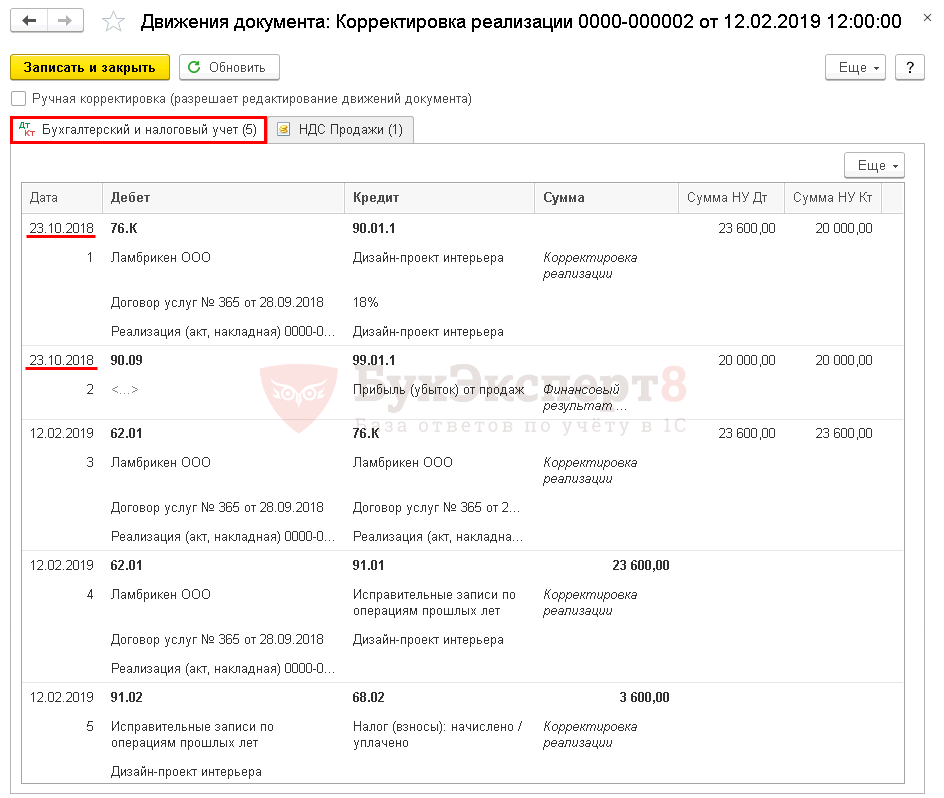

Если флажок Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) установлен, то в 1С корректируется:

- БУ и взаиморасчеты — текущим периодом, через счет 76.К;

- НУ — дата первичных документов.

Если сумма реализации увеличилась, то налоговая база за 2018 г. была занижена, поэтому на такую корректировку подайте уточненную декларацию по налогу на прибыль за период, к которому относятся первичные документы.

Выставление Корректировочного СФ покупателю

Выпишите КСФ по кнопке Выписать корректировочный счет-фактуру.

Отчет Книга продаж сформируйте из раздела Отчеты – НДС – Книга продаж. PDF

См. также:

- Как сделать корректировку документов без перезакрытия месяца

- Как обезопасить себя от случайных корректировок в закрытых периодах

- Корректировочный счет-фактура на уменьшение в 1С 8.3

- Корректировка поступления в 1С 8.3

- Корректировка долга в 1С 8.3: списание задолженности и проводки

- Реализация товаров и услуг в 1С 8.3

- Возврат товара от покупателя

- Как проанализировать расчеты с контрагентами

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

- Как отражать изменения по операции реализации прошлого года, если ее стоимость увеличилась в текущем году

- Доходы прошлых лет

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

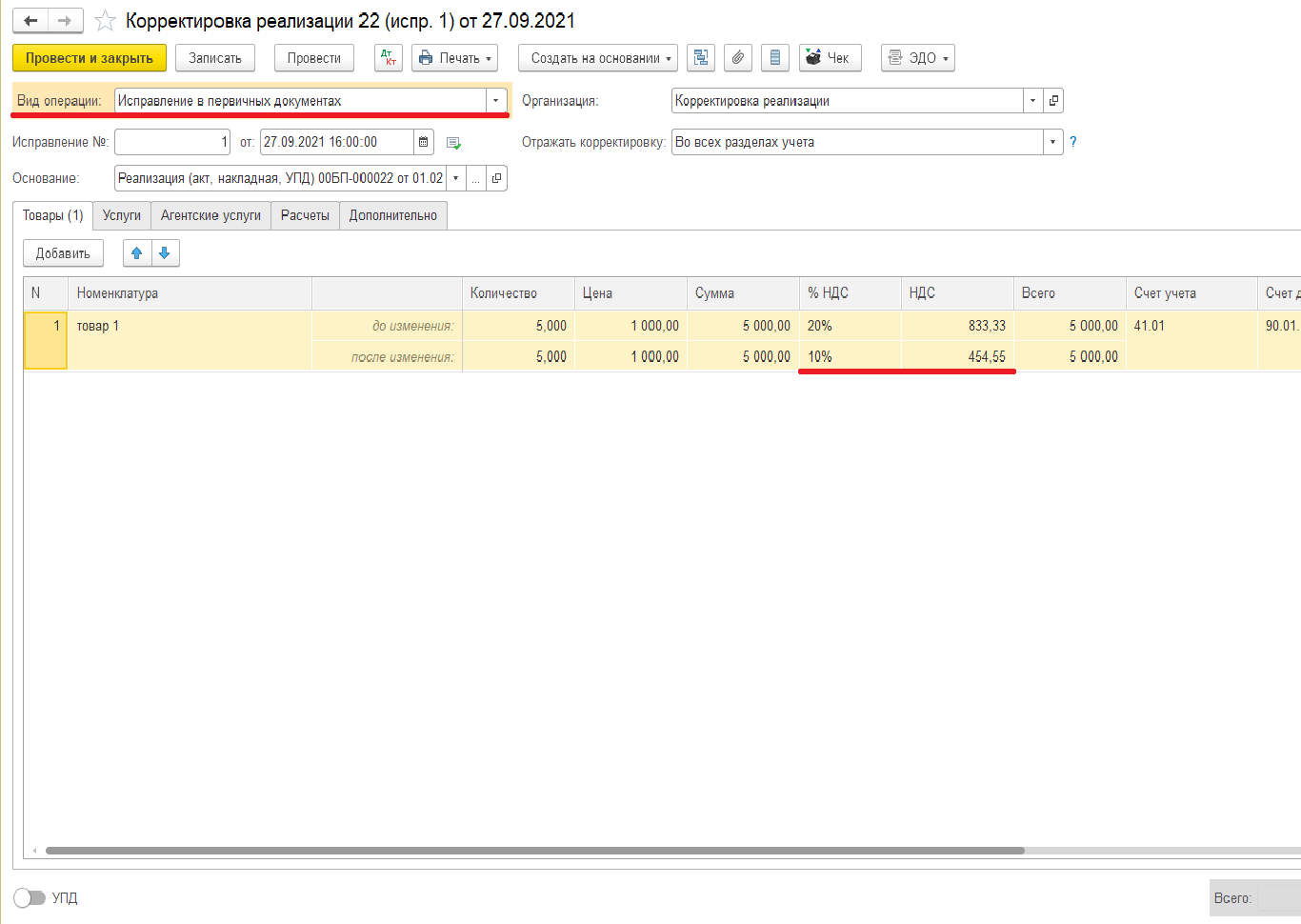

В нашей повседневной жизни мы часто совершаем ошибки, и не все из них можно исправить. При работе бухгалтера можно допустить ошибки в документах учёта совершенно случайно, по неосторожности, а могут быть это совсем и не ошибки, а новые договорённости с контрагентом, заключённые уже после оформления документов. При возникновении таких ситуаций необходимо создавать корректирующие документы. В данной статье мы рассмотрим оформление корректировки реализации прошлого периода в случае ошибки в первичных документах и по согласованию сторон.

Первая ситуация: товар был реализован и полностью оплачен, сдана декларация по НДС за первый квартал. После сдачи декларации уже в третьем квартале была обнаружена ошибка, реализация произведена по ставке НДС 20 %, а наш товар входит в категорию детских товаров и должен облагаться по ставке 10 %. Необходимо внести исправления.

Решение: на основании первоначального документа создаём корректировку реализации в 1С:Бухгалтерия 8. В данном случае ошибка допущена нами, и корректировка реализации будет иметь вид корректировки «Исправление в первичных документах».

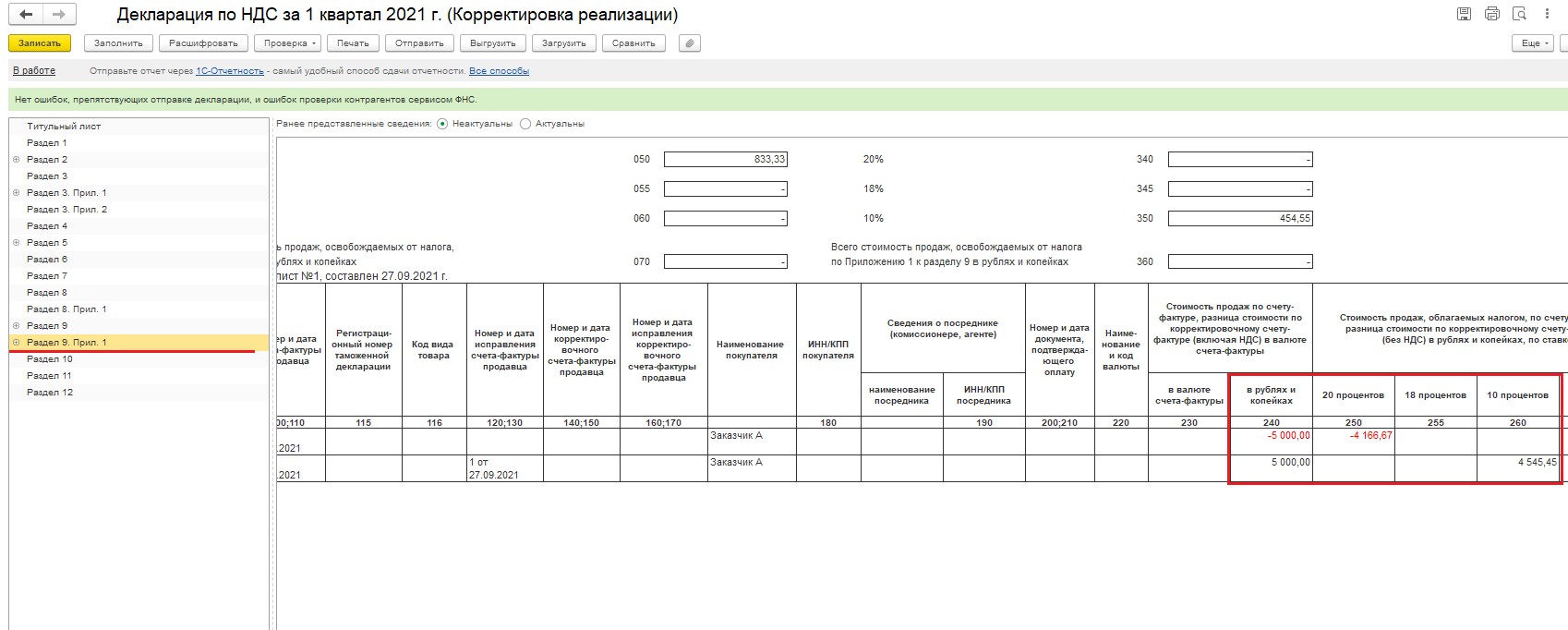

Данный вид корректировки подразумевает выставление исправленного счёта-фактуры, и после его создания необходимо будет сделать корректировку декларации по НДС за первый квартал и в дополнительном листе отразить исправления. Потому что согласно п. 3 Правил ведения книги продаж при необходимости внесения изменений в книгу продаж после окончания текущего налогового периода регистрация исправленного счёта-фактуры производится в дополнительном листе книги продаж за налоговый период, в котором был зарегистрирован счёт-фактура до внесения в него исправлений.

При этом в дополнительном листе книги продаж производятся записи данных по счёту-фактуре (в том числе корректировочному) до внесения в него исправлений, подлежащие аннулированию (с отрицательным значением), и в следующей строке осуществляется регистрация счёта-фактуры (в том числе корректировочного) с внесёнными в него исправлениями (с положительным значением) (п. 11 Правил ведения книги продаж, утв. Постановлением № 1137, п. 3 Правил заполнения дополнительного листа книги продаж).

После внесения исправлений в документ вы можете убедиться, что программа сделала правильные записи в книгу продаж, перейдя в проводки документа и посмотрев там регистр накопления «НДС продажи». Далее создаёте декларацию по НДС за первый квартал, на титульном листе ставите номер корректировки и заполняете. После заполнения у вас сформируется приложение 1 к разделу 9 (дополнительный лист книги продаж). Там будет отражено сторно первичной записи и после правильная строка.

По самому же разделу 9 будет также зафиксирована первичная запись, а наверху стоять флажок, что ранее предоставленные сведения неактуальны.

Вторая ситуация: во втором квартале 2021 года была проведена реализация и сдана отчётность. В четвёртом квартале согласно условиям договора изменилась стоимость реализованных товаров в сторону увеличения на пять процентов и был выставлен покупателю корректировочный счёт-фактура. Как отразить корректировку?

Решение: для корректировки стоимости отгруженных товаров необходимо создать документ «Корректировка реализации» с видом операции «Корректировка по согласию сторон».

Данный документ можно создать на основании документа первичного документа реализации. Поскольку корректировка вносится в стоимостные показатели, то необходимо в поле «Отражать корректировку» установить значение «Во всех разделах учёта».

Вид корректировки «По согласованию сторон» подразумевает, что корректировочная запись будет внесена в декларацию по НДС за четвёртый квартал. Запись в книгу продаж формируется автоматически, при создании корректировочного счёта-фактуры. Проследить вы это можете, открыв проводки документа «Корректировка реализации», по регистру «НДС продажи» внесена запись на сумму изменений.

После создания корректировки и корректировочного счёта-фактуры вы можете создать декларацию по НДС за четвёртый квартал. По разделу 9 вы можете увидеть запись от проведённой корректировки. Суммы будут отражены только в размере изменений.

Итак, в данной статье мы с вами рассмотрели два основных варианта корректировки реализации: ошибки в первичных документах и корректировка по согласованию сторон. Основное их отличие — это запись в декларации по НДС, корректировка прошлой декларации или запись сумм изменений в период корректировки.

Если после прочтения статьи у вас остались дополнительные вопросы или что-то не получается, обращайтесь в наш Центр экспертной поддержки 1С компании «Что делать Консалт» по номеру +7 499 956-21-70. Наши эксперты легко и быстро решат ваш вопрос. Работайте в программах 1С с удовольствием!

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Корректировка реализации прошлого периода – явление в учете нередкое. Необходимость внесения изменений может возникнуть как в сторону увеличения, так и в сторону уменьшения. Рассмотрим отражение корректировочных сведений по реализации в бухгалтерском и налоговом учете.

Как отразить в учете поставщика корректировку реализации в связи с пересмотром условий поставки?

Когда возникает необходимость корректировки

Ситуаций, при которых необходимо корректировать суммы уже после поставки, в практике ведения бизнеса довольно много. Вот некоторые из них:

- Ошибки в документах на отгрузку.

- Претензии со стороны покупателя на ненадлежащий ассортимент товарной массы, претензии к качеству товара.

- Пересортица и, как следствие, пересчет цены и количества товара.

- Бонусы, уменьшающие цену.

- Дополнительное соглашение, заключенное к уже действующему договору, и пр.

Как заполнить корректировочный счет-фактуру при уменьшении стоимости поставки?

Ситуации, при которых бухгалтеру приходится корректировать реализацию прошлого периода, могут возникнуть в любой сфере бизнеса, особенно если речь идет о крупных фирмах, работающих по нескольким направлениям и видам деятельности; о больших объемах отгрузки.

Если изменения произошли в течение 5-дневного срока с момента первичной отгрузки, особых проблем не возникает. К примеру, в целях налогового учета достаточно выставить новый счет-фактуру, учитывающий изменения (ст. 168 НК РФ п. 3). Однако так бывает не всегда. Рассмотрим ситуации корректировки реализации прошлого периода в ту или иную сторону на примерах.

Как учесть корректировку реализации при изменении цены?

Увеличение

Пусть в текущем периоде выявлена ошибка во взаиморасчетах прошлого периода ООО «Альфа», после чего ООО «Бета» перечислила фирме за товар дополнительную сумму. Разница в объеме реализации составила 12000 руб., в том числе НДС. 12000 / 1,20 = 10000 руб. 12000 — 10000 = 2000 руб.

Как корректируется налоговая база по НДС при изменении цены реализации?

Проводки ООО «Альфа»:

- Дт 62 Кт 90-1 12000 руб. — доначисление выручки (с НДС).

- Дт 51 Кт 62 12000 руб. — получение денежных средств от ООО «Бета».

- Дт 90-3 Кт 68 2000 руб. — отражена дополнительная сумма НДС в бюджет.

- Дт 68 Кт 51 2000 руб. — перечислена дополнительная сумма НДС в бюджет.

На заметку! Согласно инструкции по применению плана счетов (пр. №94н от 31/10/2000 Минфина) и в зависимости от особенностей рабочего плана счетов, утвержденного учетной политикой, в проводках могут применяться соответственно счета 91 (вместо 90-1), 76 (вместо 62, 60).

Уменьшение

Предположим теперь, что в марте ООО «Бета» подписало акт выполненных работ с ООО «Пиксель» на сумму 24000 руб., в том числе НДС, – установка и настройка нового ПО. В апреле в работе установленного программного обеспечения возникли сбои. Экспертиза определила неустранимый дефект ПО. ООО «Пиксель» с полученной от контрагента претензией полностью согласилось и в феврале вернуло деньги ООО «Бета». Такая операция отражается на счетах обеих фирм. 24000 / 1,2 = 20000 руб. 24000-20000 = 4000 руб.

ООО «Пиксель» (поставщик услуг)

Март:

- Дт 62 Кт 90-1 24000 руб. – начислена выручка (с НДС).

- Дт 90-3 Кт 68 4000 руб. – начислен НДС.

- Дт 51 Кт 62 24000 руб. – оплата от ООО «Бета» по акту выполненных работ.

Апрель (корректировка данных 1 квартала):

- Дт 91-2 Кт 62 20000 руб. – убыток, уменьшение продаж.

- Дт 68 Кт 62 4000 руб. – уменьшение НДС.

- Дт 62 Кт 51 24000 – возврат ООО «Бета» перечисленных ранее средств.

В данном случае также возможна проводка Дт 91-2 Кт 62 24000 руб. – уменьшение отражается вместе с НДС, Дт 68 Кт 91-1 4000 руб. – выделяется НДС на эту сумму, налоговый вычет на основании корректировочного счета-фактуры. Однако в инструкции к плану счетов связь 91 счета с НДС не обозначена. Вместе с тем учетный смысл счетов 90 и 91, безусловно, схож.

ООО «Бета»

Март:

- Дт 20, 26 Кт 60 20000 руб. – стоимость установки ПО включена в стоимость.

- Дт 19 Кт 60 4000 руб.

- Дт 68 Кт 19 4000 руб. – учтен НДС и принят к вычету.

- Дт 60 Кт 51 24000 руб. – оплата работ ООО «Пиксель».

Апрель:

- Дт 76/2 (поскольку была претензия) Кт 91/1 20000 руб. – зафиксирован прочий доход.

- Дт 76/2 Кт 68 4000 руб. – восстановление НДС по расчетам с ООО «Пиксель».

- Дт 51 Кт 76/2 24000 руб. – возврат денег от ООО «Пиксель».

Нюансы налогового учета

Счет-фактура от продавца на уменьшение стоимости отгрузки, НДС к вычету регистрируется в книге покупок. Это можно сделать не раньше, чем получено согласие покупателя на уменьшение, и не позже 3-х лет с момента оформления корректировочного счета-фактуры (ст. 171-13, 172-10 НК РФ).

Если реализация увеличивалась, корректировочный документ заносится в книгу продаж в том же квартале, котором был составлен (ст. 154-10 НК РФ).

По налогу на прибыль при изменении объема реализации, следовательно, и налоговой базы, подается корректировочная декларация. Сведения должны отражаться в периоде первоначального отражения хозяйственной операции. Об этом говорится в ряде писем Минфина (напр. №03-03-06/1/44103 от 12/07/17).

При увеличении реализации это правило работает всегда. Если корректировка произошла в сторону уменьшения, есть возможность отразить это в периоде корректировки, с одним условием: в периоде первичной отгрузки налог на прибыль рассчитан к уплате. В периоде первичной отгрузки был убыток (или нулевой показатель дохода) – значит, подается корректировочная декларация (ст. 54-1 НК РФ).

Содержание:

1. Первоначальная корректировка стоимости отгруженных товаров в программе 1С Предприятия 8

2. Повторная корректировка стоимости отгруженных товаров в программе 1С Предприятия 8

Пример: Организация ООО «Торговый дом» (покупатель) заключила с ООО «ТФ-Мега» (продавец) договор на поставку товара. Обе организации применяют общую систему налогообложения и являются плательщиками НДС.

20 апреля покупатель отразил поступление товаров и заявил налоговый вычет предъявленной продавцом суммы НДС на основании полученного счета-фактуры на сумму 424 800,00 руб.

31 мая согласно условиям договора продавец предоставил покупателю скидку с изменением цены в размере 5% на отгруженные в апреле товары, в связи с чем покупатель получил от продавца корректировочный счет-фактуру на сумму 21 240,00 руб.

29 июня продавец согласно условиям договора предоставил покупателю дополнительную скидку на отгруженные в апреле товары в размере 5% их стоимости, в результате чего покупатель получил второй корректировочный счет-фактуру на сумму 20 178,00 руб.

1. Первоначальная корректировка стоимости отгруженных товаров в программе 1С Предприятия 8

Отражение в программах 1С Предприятие 8 первой корректировки в сторону уменьшения стоимости ранее реализованных товаров (операции: 1.1 «Сторно выручки от реализации товаров»; 1.2 «Корректировка начисленного НДС») производится с помощью документа Корректировка реализации с видом операции «Корректировка по согласованию сторон».

Создать документ корректировки можно одним из способов:

· на основании документа «Реализация (акт, накладная)» с видом операции «Товары» (в разделе «Продажи»);

· на основании документа «Счет-фактура выданный», сформированного при отгрузке товаров (раздел «Продажи» → подраздел «Продажи» → гиперссылка «Счета-фактуры выданные»).

В новом не проведённом документе корректировки реализации с видом операции «Корректировка по согласованию сторон» на закладке «Товары» в графе «Цена» в строке «после изменения» нужно указать для каждой товарной позиции новую цену с учетом предоставленной скидки. Значения остальных полей по измененным товарным позициям (стоимость без НДС в графе «Сумма», сумма НДС в графе «НДС», стоимость с НДС в графе «Всего») рассчитываются автоматически.

Поскольку предоставление ретроспективной скидки должно быть отражено и для целей применения НДС, и для БУ (НУ), в документе корректировки реализации в строке «Отражать корректировку» должно быть установлено значение «Во всех разделах учета».

После проведения документа будут сформированы сторнировочные проводки в программе 1С:

· по дебету счета 62.01 и кредиту счета 90.01.1 – на отрицательную разницу между стоимостью товаров с НДС до и после корректировки в размере 21 240,00 руб. (7 080,00 руб. + 14 160,00 руб.);

· по дебету счета 90.03 и кредиту счета 19.09 – на отрицательную разницу в сумме НДС по операции реализации до и после корректировки в размере 3 240,00 руб. (1 080,00 руб. — 2 160,00 руб.).

Для целей применения НДС при проведении документа вносится приходная запись в регистр накопления «НДС предъявленный». Данные регистра «НДС предъявленный» в дальнейшем будут учитываться при формировании записей книги покупок. Приход в этот регистр – это потенциальная запись в книге покупок, расход – предъявление НДС к вычету либо списание налога по другим основаниям (например, сумма налога может быть включена в стоимость товаров, списана за счет чистой прибыли организации и т.п.).

Корректировочный счет-фактура (операция 1.3 «Составление корректировочного счета-фактуры») создается по кнопке «Выписать корректировочный счет-фактуру» под табличной частью документа «Корректировка реализации».

После нажатия кнопки автоматически создается новый документ «Корректировочный счет-фактура выданный в 1С», а в документе «Корректировка реализации» появляется гиперссылка на созданный корректировочный счет-фактуру.

В созданном и проведенном документе «Корректировочный счет-фактура выданный», в который можно перейти по гиперссылке, автоматически будут заполнены все поля, а в строке «Документы-основания» будет содержаться гиперссылка на соответствующий документ корректировки реализации.

Кроме того, корректировочному счету-фактуре будет автоматически присвоен порядковый номер в соответствии с общей хронологией и проставлены:

· код вида операции «18», который соответствует значению «Составление или получение корректировочного счета-фактуры в связи с уменьшением стоимости отгруженных товаров…» (приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

· переключатель в положение «На бумажном носителе», флажок в поле «Выставлен (передан контрагенту)» и дата выставления (аналогичная дате составления корректировочного счета-фактуры), если отсутствует действующее соглашение об электронном обмене.

С 01.01.2015 г. налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур. В документе «Счет-фактура выданный» в 1С указывается, что суммы для регистрации в журнале учета («из них по комиссии» и «НДС (в т.ч.)») равны нулю.

На основании проведенного документа «Корректировочный счет-фактура выданный» в регистр «Журнал учета счетов-фактур» в 1С будет введена запись для хранения необходимой информации о выставленном корректировочном счете-фактуре.

С помощью кнопки «Печать» можно просмотреть печатную форму и, соответственно, распечатать документ учетной системы «Корректировочный счет-фактура выданный».

Поскольку изменение цены затронуло все товары, то в корректировочном счете-фактуре будут отражены все товарные позиции (пп. 4 п. 5.2 ст. 169 НК РФ, п. 2 Правил заполнения корректировочного счета-фактуры, утв. Постановлением № 1137).

Кроме того, в корректировочном счете-фактуре будут указаны:

· в строке «К счету-фактуре (счетам-фактурам)» – реквизиты счета-фактуры, выставленного при отгрузке товаров;

· в строке А (до изменения) табличной части в графе 4 «Цена (тариф) за единицу измерения», графе 5 «Стоимость товаров (работ, услуг), имущественных прав без налога — всего», графе 8 «Сумма налога» и графе 9 «Стоимость товаров (работ, услуг), имущественных прав с налогом — всего» – показатели, отраженные в соответствующих графах по каждой товарной позиции в счете-фактуре на отгрузку;

· в строке Б (после изменения) табличной части в графе 4 «Цена (тариф) за единицу измерения», графе 5 «Стоимость товаров (работ, услуг), имущественных прав без налога — всего», графе 8 «Сумма налога» и графе 9 «Стоимость товаров (работ, услуг), имущественных прав с налогом — всего» – показатели, соответствующие текущим значениям после проведенной корректировки;

· в строке Г (уменьшение) табличной части в графе 5 «Стоимость товаров (работ, услуг), имущественных прав без налога — всего», графе 8 «Сумма налога» и графе 9 «Стоимость товаров (работ, услуг), имущественных прав с налогом — всего» – разница между показателями до и после изменения.

Корректировочный счет-фактура, составленный продавцом при уменьшении стоимости реализованных товаров, регистрируется в книге покупок в том налоговом периоде, в котором произведено изменение стоимости. т.е. во 2 квартале 2018 года.

Регистрация корректировочного счета-фактуры в книге покупок (операция 1.4 «Предъявление НДС к вычету») производится с помощью регламентного документа «Формирование записей книги покупок» (раздел «Операции → подраздел Регламентные операции НДС») по команде «Создать».

Для заполнения документа по данным подсистемы НДС рекомендуется использовать команду «Заполнить».

Данные о корректировочных счетах-фактурах, составленных продавцом при уменьшении стоимости реализации, подлежащие регистрации в книге покупок, отражаются на закладке «Уменьшение стоимости реализации».

После проведении документа «Формирование записей книги покупок» формируется бухгалтерская проводка в программе 1С:

· по дебету счета 68.02 и кредиту счета 19.09 – на сумму НДС в размере 3 240,00 руб., подлежащую налоговому вычету.

В регистр «НДС предъявленный» вносится запись с видом движения «Расход» и событием «Предъявлен НДС к вычету» на сумму НДС, подлежащую налоговому вычету.

Одновременно вносится запись в регистр «НДС Покупки» для формирования книги покупок в 1С за 2 квартал 2018 года.

2. Повторная корректировка стоимости отгруженных товаров в программе 1С Предприятия 8

Отражения в программе повторной корректировки в сторону уменьшения стоимости ранее реализованных товаров (операции: 2.1 «Сторно выручки от реализации товаров»; 2.2 «Корректировка начисленного НДС в 1С») также производится с помощью документа «Корректировка реализации» с видом операции «Корректировка по согласованию сторон».

Поскольку при повторной корректировке происходит изменение стоимости тех же товаров, что и при первоначальной корректировке, создание документа «Корректировка реализации» производится:

· на основании документа «Корректировка реализации» с видом операции «Корректировка по согласованию сторон» (раздел «Продажи» → подраздел «Продажи»);

· на основании документа «Корректировочный счет-фактура выданный», сформированного при первоначальной корректировке (раздел «Продажи» → подраздел «Продажи»).

Во втором новом не проведенном документе «Корректировка реализации» с видом операции «Корректировка по согласованию сторон» на закладке «Товары» в графе «Цена» в строке «после изменения» по товарным позициям указывается новая цена с учетом предоставленной скидки.

Поскольку предоставление ретроспективной скидки должно быть отражено и для целей применения НДС, и для БУ (НУ), то в документе «Корректировка реализации» в строке «Отражать корректировку» должно быть установлено значение «Во всех разделах учета».

После проведения документа будут сформированы сторнировочные бухгалтерские проводки в программе 1С:

· по дебету счета 62.01 и кредиту счета 90.01.1 – на отрицательную разницу между стоимостью товаров с НДС до и после корректировки в размере 20 178,00 руб. (6 726,00 руб. + 13 452,00 руб.);

· по дебету счета 90.03 и кредиту счета 19.09 – на отрицательную разницу в сумме НДС по операции реализации товаров до и после корректировки в размере 3 078,00 руб. (1 026,00 руб. + 2 052,00 руб.).

Для целей применения НДС при проведении документа вносится приходная запись в регистр накопления «НДС предъявленный».

Корректировочный счет-фактура (операция 2.3 «Составление корректировочного счета-фактуры») создается по кнопке «Выписать корректировочный счет-фактуру» под табличной частью документа «Корректировка реализации».

После нажатия кнопки автоматически создается новый документ «Корректировочный счет-фактура выданный» (рис. 18), а в документе «Корректировка реализации» появляется гиперссылка на созданный корректировочный счет-фактуру.

В созданном и проведенном документе «Корректировочный счет-фактура выданный», в который можно перейти по гиперссылке, автоматически будут заполнены все поля, а в строке «Документы-основания» будет содержаться гиперссылка на соответствующий документ «Корректировка реализации».

Кроме того, корректировочному счету-фактуре будет автоматически присвоен порядковый номер в соответствии с общей хронологией и проставлены:

· код вида операции «18», который соответствует значению «Составление или получение корректировочного счета-фактуры в связи с уменьшением стоимости отгруженных товаров…» (приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

· переключатель в положение «На бумажном носителе», флажок в поле «Выставлен (передан контрагенту)» и дата выставления (аналогичная дате составления корректировочного счета-фактуры), если отсутствует действующее соглашение об электронном обмене.

На основании проведенного документа «Корректировочный счет-фактура» в регистр «Журнал учета счетов-фактур» будет введена запись для хранения необходимой информации и выставленном корректировочном счете-фактуре.

С помощью кнопки «Печать документа» печатную форму корректировочного счета-фактуры и далее из печатной формы по кнопке «Печать» выполнить печать.

Поскольку изменение цены затронуло все товары, то в корректировочном счете-фактуре будут отражены все товарные позиции (пп. 4 п. 5.2 ст. 169 НК РФ, п. 2 Правил заполнения корректировочного счета-фактуры, утв. Постановлением № 1137).

Кроме того, в корректировочном счете-фактуре будут указаны:

· в строке «К счету-фактуре (счетам-фактурам)» — реквизиты корректировочного счета-фактуры, выставленного при первоначальной корректировке товаров;

· в строке А (до изменения) табличной части в графе 4 «Цена (тариф) за единицу измерения», графе 5 «Стоимость товаров (работ, услуг), имущественных прав без налога — всего», графе 8 «Сумма налога» и графе 9 «Стоимость товаров (работ, услуг), имущественных прав с налогом — всего» — показатели, отраженные в соответствующих графах по данным товарным позициям в первоначальном корректировочном счете-фактуре (рис. 8);

· в строке Б (после изменения) табличной части в графе 4 «Цена (тариф) за единицу измерения», графе 5 «Стоимость товаров (работ, услуг), имущественных прав без налога — всего», графе 8 «Сумма налога» и графе 9 «Стоимость товаров (работ, услуг), имущественных прав с налогом — всего» — показатели, соответствующие текущим значениям после проведенной корректировки;

· в строке «Г (уменьшение)» табличной части в графе 5 «Стоимость товаров (работ, услуг), имущественных прав без налога — всего», графе 8 «Сумма налога» и графе 9 «Стоимость товаров (работ, услуг), имущественных прав с налогом — всего» — разница между показателями до и после изменения.

Повторный корректировочный счет-фактура, составленный продавцом при уменьшении стоимости товаров, регистрируется в книге покупок в том налоговом периоде, в котором произведено изменение стоимости. т.е. также во 2 квартале 2018 года.

Регистрация корректировочного счета-фактуры в книге покупок (операция 2.4 «Предъявление НДС к вычету») производится с помощью регламентного документа «Формирование записей книги покупок» (раздел «Операции → подраздел Регламентные операции НДС») по команде «Создать».

Для заполнения документа по данным подсистемы НДС рекомендуется использовать команду «Заполнить».

Данные о корректировочных счетах-фактурах, составленных продавцом при уменьшении стоимости реализации, подлежащие регистрации в книге покупок, отражаются на закладке «Уменьшение стоимости реализации».

После проведении документа «Формирование записей книги покупок» формируется бухгалтерская проводка в программе 1С:

· по дебету счета 68.02 и кредиту счета 19.09 – на сумму НДС в размере 3 078,00 руб., подлежащую налоговому вычету.

· В регистр «НДС предъявленный» вносится запись с видом движения «Расход» и событием «Предъявлен НДС к вычету» на сумму НДС, включенную в книгу покупок.

Одновременно вносится запись в регистр «НДС Покупки» для формирования книги покупок в 1С за 2 квартал 2018 года.

Таким образом в книге покупок за 2 квартал 2018 года буду зарегистрированы:

· корректировочный счет-фактура № 19 от 31.05.2018, выставленный при первоначальном уменьшении стоимости товаров;

· корректировочный счет-фактура № 20 от 29.06.2018, выставленный при повторном уменьшении стоимости товаров.

Заявленная к вычету сумма налога в размере 6 318,00 руб. (3 240,00 руб. + 3 078,00 руб.) будет отражена по строке 120 раздела 3 налоговой декларации по НДС за 2 квартал 2018 года (раздел Отчеты — подраздел 1С-Отчетность)

Вот мы и скоректировали реализацию.

Итог – на данном примере мы наглядно показали, что четкие шаги действий приводит к правильному результату!

Если у Вас вдруг возникнут вопросы, Вы всегда можете нам позвонить или написать. Мы на связи и рады помочь.

Специалист компании ООО «Кодерлайн»

Митницкая Наталья Васильевна