Как вести учет НДС с полученных авансов в 1С:ERP

Рабочее место для учета НДС с авансов расположено в меню Финансовый результат и контроллинг — НДС, пункт Помощник по учету НДС.

Рисунок 1 — Местонахождение рабочего места Помощник по учету НДС

В Помощнике по учету НДС рассмотрим оформление счетов-фактур по полученным авансам (блок Выставление счетов-фактур) и оформление счетов-фактур по выданным авансам (блок Регистрация входящих счетов-фактур).

Рисунок 2 — Учет НДС с авансов в рабочем месте Помощник по учету НДС

Как оформить счета-фактуры по полученным авансам

Для оформления счетов-фактур по полученным авансам в блоке Выставление счетов-фактур нажимаем на гиперссылку Выставить счета-фактуры по полученным авансам и переходим в рабочее место НДС с полученных авансов. В рабочем месте предусмотрен отбор вариантов.

- все авансы на конец дня;

- не зачтенные в течение пяти календарных дней;

- не зачтенные до конца месяца;

- не зачтенные до конца квартала.

Рисунок 3 — Формирование и способ отбора авансов в рабочем месте НДС с полученных авансов

Выбираем документы в табличной части и нажимаем на Сформировать счета-фактуры.

Рисунок 4 — Формирование счета-фактуры в рабочем месте НДС с полученных авансов

После формирования счета-фактуры в табличной части в поле СФ (сумма) появилась зеленая галочка и сумма по выставленной счет-фактуре.

Перейдем в счет-фактуру двойным кликом мыши по ячейке СФ (сумма) и отразим движения в регламентированном учете.

Рисунок 5 — Статус сформированной счет-фактуры в рабочем месте НДС с полученных авансов

Счет-фактура выданный формирует следующие проводки: в момент получения аванса — Дт 76.АВ и Кт 68.02, далее в дату принятия к вычету НДС с полученного аванса — Дт 68.02 Кт 76.АВ.

Рисунок 6 — Проводки документа Счет-фактура выданный (аванс)

Как оформить счета-фактуры по выданным авансам

Для оформления счетов-фактур по выданным авансам в блоке Регистрация входящих счетов-фактур нажимаем на гиперссылку Ожидается получение счетов-фактур по выданным авансам и переходим в рабочее место НДС с выданных авансов.

Выбираем в табличной части документы и нажимаем на Зарегистрировать счет-фактуру.

Рисунок 7 — Формирование счетов-фактур

В открывшейся форме документа Счет-фактура полученный (аванс) заполняем данные (номер, дата) согласно полученной счет-фактуре на аванс от поставщика.

Проводим Счет-фактуру полученный (аванс) и отражаем в регламентированном учете. Счет-фактура полученный (аванс) формирует проводки по принятию к вычету НДС с выданного аванса (Дт 68.02 Кт 76.ВА) и по восстановлению НДС с выданного аванса (Дт 76.ВА Кт 68.02).

Рисунок 8 — Проводки документа Счет-фактура полученный (аванс)

Одной из главных задач поставщика является не только выполнение условий договора и последующий отгрузки товара в срок, но и начисление НДС с аванса. Чаще всего большое количество ошибок возникает именно в этом разделе учета.

Каким же образом мы выписываем счета-фактуры на полученные авансы? Возможны два варианта:

1. Предоплата по договору обусловлена договором, и покупатель хочет (а также имеет право) принять к вычету НДС с перечисленной предоплаты

- Сумма аванса определяется исходя из настройки Погашение задолженности документа Поступление на расчетный счет

- Если установлен способ Автоматически, то погашение задолженностей будет происходить, исходя из текущих остатков счета 62.01 (условимся, что мы используем счет 62.01 для учета задолженностей покупателей, а 62.02 для учета авансов) по методу ФИФО

- После закрытия всех задолженностей остаток платежа переносится на счет 62.02, и именно на эту сумму остатка будет выписан счет-фактура на аванс

2. Счет-фактура выписывается в единственном экземпляре «для себя»

В этом случае целесообразно использовать специальную обработку Регистрация счетов-фактур на аванс (Банк и касса — Регистрация счет-фактур — Счета-фактуры на аванс), которая автоматически создаст счета-фактуры на все незакрытые авансы по установленным правилам выписки*.

*Порядок выписки счетов-фактур на полученные авансы устанавливается в учетной политике организаций (Предприятие — Учетная политика — Учетная политика организаций — закладка НДС), а также в договоре с контрагентом. Кстати, очень советуем, не пренебрегать последней нормой закона и выписывать счета-фактуры на все авансы, незачтенные до конца дня. Один наш знакомый бухгалтер перепечатывал книги покупок и продаж с 2011 года, из-за того, что выписывал на авансы незачтенные в течение 5 дней.

Самое важное ограничение этого способа – перед регистрацией счетов-фактур на аванс мы должны быть уверены, что:

- Последовательность расчетов с покупателями актуальна

- Выверены дублирующиеся контрагенты и договоры

- Все остатки задолженностей находятся на 62.01

- Все остатки авансов находятся на 62.02

- На 62.02 нет остатков, по которым аванс уже должен был закрыться

- В случае изменений взаиморасчетов в том периоде, за который уже была Выполнена обработка Регистрация счетов-фактур на аванс, необходимо перезапустить

Вкратце рассмотрим каждое из вышеперечисленных ограничений в отдельности:

1. Восстановление последовательности расчетов с покупателями

В Бухгалтерии предприятия есть два способа перепроведения документов:

- перепроведение документов в Закрытие месяца (Операции — Закрытие месяца — Перепроведение документов)

- использования Помощника по учету НДС (Отчеты — НДС — Отчетность по НДС).

Его основной задачей является корректного выполнение всех регламентны операций по расчету НДС.

Перед формированием декларации необходимо выполнить Регламентные операции. Данные операции позволяют избежать ошибок. Позволяют восстановить последовательность документов, осуществить записи в книгу покупок, а также такой инструмент, как Экспресс-проверка ведения учета позволяет не только увидеть ошибки, но и получить рекомендации по устранению их.

В каждой организации должен быть разработан регламент по перепроведению документов и установке даты запрета редактирования, но это уже тема отдельной самостоятельной статьи.

2. Проверка наличия дублирующихся контрагентов и договоров

Эта тема тоже достаточно обширна и выверкой задвоенных контрагентов, конечно, лучше заниматься не во время составления отчетности, а постоянно, в соответствии с разработанными регламентами. Некоторые моменты можно почерпнуть из статьи Эффективная работа со справочником контрагентов, а поиска задвоенных элементов справочников использовать специальные универсальные обработки.

Также рекомендуем ознакомиться с сервисом проверки реквизитов контрагентов и сервисом заведения контрагентов по ИНН.

3. Проверка правильности остатков взаиморасчетов на счетах 62.01 и 62.02

Для проверки остатков счета 62 можно воспользоваться отчетом Оборотно-сальдовая ведомость с настройкой Развернутое сальдо и По субсчетам.

Обращу внимание, что очень многие бухгалтера при анализе остатков счета 62 не включают настройку Развернутое сальдо и отключают группировку по Документам расчетов с контрагентами и видят примерно следующую картину (Рисунок 1)

Рисунок 1 — Проверка счета 62 без развернутого сальдо и документов расчетов

Смотря на данную таблицу, бухгалтер делает следующие выводы: на начало года в оборотно-сальдовой ведомости есть «минуса», но в течение периода они выровнялись, и на конец квартала остатки верные – все остатки 62.01 дебетовые, 62.02 — кредитовые.

Посмотрим на тот же самый отчет с включенной настройкой развернутого сальдо (Рисунок 2)

Рисунок 2 – Проверка счета 62 с настройкой развернутого сальдо

Мы видим, что на самом деле сумму 207606,73 по контрагенту «Покупатель 6» на счете 62.01 программа считает незакрытым авансом. На счете 62.02 по контрагенту «Покупатель 6» программа, наоборот, считает непогашенной задолженностью. Рассмотрим эту ситуацию подробнее, развернув обороты по контрагенту «Покупатель 6» по документам расчетов (Рисунок 3).

Рисунок 3 – Оборот 62.02 по контрагенту «Покупатель 8» по документам расчетов

Мы видим, что дебетовый оборот по документу Поступление на расчетный счет 16 от 27.02.2019 ошибочен, так как по этому документу не было остатка аванса (не было кредита). Для исправления данной ошибки достаточно расшифровать оборот карточкой счета, найти сделавший неправильный оборот документ и перепровести его.

Порядок исправления выявленных ошибочных движений и остатков во взаиморасчетах достоин отдельной полноценной статьи. В рамках данной статьи ограничимся тем, что закрытие авансов и задолженностей должно проходить обязательно с учетом документов расчетов. Отключение группировки Документы расчетов с контрагентом при анализе взаиморасчетов — распространенная и значительная ошибка.

В итоге, после всех исправлений должна получиться следующая картина: остатки 62.01 – только в дебете 62 счета, остатки 62.02 – только в кредите (рисунок 4).

Рисунок 4 – ОСВ по счету 62 с развернутым сальдо по субсчетам

4. Проверка незакрытых (незачтенных) авансов

Общая суть проверки незакрытых авансов в том, что при условии выполнения предыдущего пункта нам достаточно убрать настройку «По субсчетам» и проверить, нет ли одновременных остатков по дебету и кредиту у одного контрагента/договора в целом на счете 62. Группировку по документам расчетов можно отключить (Рисунок 5).

Рисунок 5 – ОСВ по счету 62 с развернутым сальдо

Анализируя данный отчет, мы видим, что у «Покупатель 2» по договору «№2» одновременно «висит» и задолженность 3 399 275,50 и аванс 3 559 642,50. Данная ситуация говорит о том, что авансы по этому договору зачтены некорректно. Если не исправить данную ошибку, то при автоматической регистрации счетов-фактур на аванс на кредитовый остаток в размере 3 559 642,50 будет выписан счет-фактура на аванс и начислен НДС.

Отдельно рассмотрим контрагента «Покупатель 8». В целом, по контрагенту мы видим, что есть и кредитовый, и дебетовый остаток на счете 62, но при детализации по договорам понятно, что дебетовый остаток – на «договоре 8», а кредитовый – на «договоре 8.2». Такая ситуация действительно может быть. Мы должны обратить на нее внимание, но исправлять в данном случае ничего не будем.

После исправления всех незачтенных авансов картина в отчете изменится следующим образом (Рисунок 6).

Рисунок 6 – ОСВ по счету 62 с развернутым сальдо после исправлений

5. Регистрация счетов-фактур на аванс

Наконец, когда мы уверены, что:

- Последовательность расчетов с покупателями актуальна

- Выверены дублирующиеся контрагенты и договора

- Все остатки задолженностей находятся на 62.01

- Все остатки авансов находятся на 62.02

- На 62.02 нет остатков, по которым аванс уже должен был закрыться

Только теперь мы можем воспользоваться автоматической выпиской счетов-фактур на авансы (Продажа – Ведение книги продаж – Регистрация счетов фактур на аванс).

Документ Счет-фактура выданный с признаком На аванс регистрирует следующие движения в системе:

- Бухгалтерскую проводку Дт 76.АВ Кт 68.02 на сумму НДС с аванса

- Запись в регистр НДС продажи – именно на основании данных этого регистра формируется отчет Книга продаж

Повторюсь, в случае изменений взаиморасчетов в том периоде, за который уже была выполнена обработка Регистрация счетов-фактур на аванс, необходимо перевыполнить обработку, причем, в программе реализована возможность не перенумеровывать ранее сформированные документы (это важно, если мы уже распечатали ранее выписанные счета-фактуры).

6. Вычет НДС с авансов полученных

Ранее начисленные суммы НДС с авансов подлежат вычету в том периоде, в котором произошел зачет аванса (дебетовый оборот по счету 62.02). Для регистрации вычета НДС с авансов полученных необходимо создать документ Формирование записей книги покупок (Операции – Регламентные операции по НДС – Формирование записей книги покупок) и заполнить закладку Вычет НДС с полученных авансов.

Документ Формирование записей книги покупок регистрирует следующие движения по НДС с полученных авансов в системе:

- Бухгалтерская проводка Дт 68.02 Кт 76.АВ – на сумму НДС зачтенных в этом периоде авансов

- Запись в регистр НДС Покупки – именно на основании данных этого регистра формируется отчет Книга покупок

7. Сопоставление остатков 62.02 и 76.АВ

Если НДС с полученных авансов был исчислен верно, а также был верно принят к вычету НДС с зачтенных авансов, то кредитовый остаток 62.02 * ставку НДС должен быть равен дебетовому остатку 76.АВ.

Для сопоставления остатков 62.02 и 76.АВ можно воспользоваться отчетом Оборотно-сальдовая ведомость по каждому из счетов и сравнить суммы остатков 76.АВ с теми, которые получаются при ручном расчете НДС на основании счета 62.02. Более подробную информацию о том, как проверить правильность начисления НДС с авансов поможет наша статья Проверка НДС с авансов по счетам 62.02 и 76.АВ по продажам для НДС 18% с помощью Excel.

Не стесняйтесь, обратитесь к нам за помощью и мы поможем вам наладить учет НДС с авансов, поправить все ошибки, пересдать НДС за прошлые периоды, мы действительно имеем огромный опыт в исправлении ошибок НДС.

-

Что такое исправленный счёт-фактура

-

Когда нужно исправить счёт-фактуру

-

Какую форму счёт-фактуры используют при исправлении

-

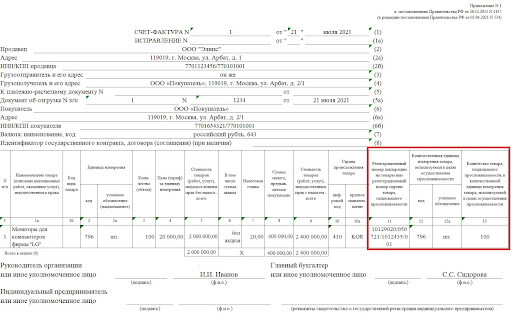

Особенности заполнения исправленного счёта-фактуры

-

Как зарегистрировать исправленный счёт-фактуру

-

Исправление счёта-фактуры при прослеживаемости товаров

Что такое исправленный счёт-фактура

В Налоговом Кодексе РФ отсутствует такое понятие как «исправительный счёт-фактура». На практике применяются 4 типа счетов-фактур (СФ):

- стандартный — выставляется плательщиком НДС после отгрузки товара или выполнения работ (услуг);

- авансовый — выписывают при получении предоплаты за поставку товаров, оказание услуг или выполнение работ;

- корректировочный — применяется при изменении количества, объёма или стоимости товаров (услуг или работ);

- исправленный. Про него мы расскажем дальше.

В Налоговом Кодексе РФ отсутствует такое понятие как «исправительный счёт-фактура». На практике применяются 4 типа счетов-фактур (СФ): С обычным вариантом вопросов нет. Проблемы, особенно у неопытного бухгалтера, могут возникнуть с разницей между корректировочного и исправленного СФ. У них похожие по смыслу наименования, но разные причины для выставления:

- корректировку проводят по обоюдному согласию сторон, когда изменяется количество, объём отгружаемых товаров или выполненных работ (услуг). Также причиной может стать согласованное изменение стоимости определённой партии товаров или этапа работ;

- исправления делают при обнаружении ошибок технического характера. Например, неправильно указан адрес, наименования поставщика, допущена опечатка при указании цены или названия товара.

Различия, как видно, есть, и довольно существенные. Поэтому бухгалтеру важно чётко понимать, в каких случаях выставляется исправленный счёт-фактура. Ошибки возникают и в отгрузочных, и в авансовых, и в корректировочных СФ. Везде, где присутствует человеческий фактор, есть вероятность неправильного внесения данных — из первичных документов или бухгалтерской базы данных, используемой для учёта хозяйственных операций.

Бухгалтеру при выставлении счетов-фактур следует ориентироваться на Постановление Правительства РФ от 26.12.2011 №1137. Согласно документу, есть две утверждённые формы СФ:

- стандартная (Приложение 1);

- корректировочная (Приложение 2).

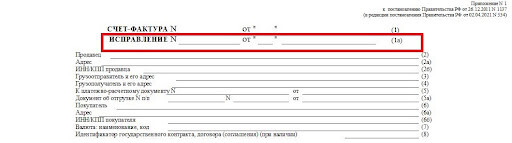

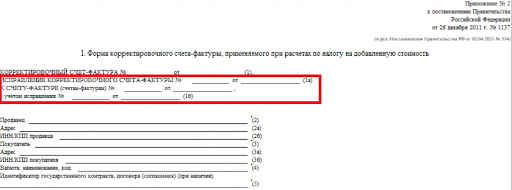

Специального бланка для исправительной СФ нет. Но, есть отдельное поле для внесения изменений в каждую из счетов-фактур:

Поле для исправлений в стандартном СФ

Поле для исправлений в корректировочном СФ

С 01.07.2021 г. внесены изменения в формы СФ в связи с введением механизма прослеживаемости товаров. С 1 октября 2021 года применение обновлённых форм обязательно.

Когда нужно исправить счёт-фактуру

Инициатором изменений в документе может выступать любая сторона хозяйственных взаимоотношений. Важно понять, в каких случаях нужна исправительный счёт-фактура, а когда можно обойтись и без него. Например, неточное наименование товаров (работ, услуг) может быть не столь критично. Но есть реквизиты, которые нельзя поменять без последствий — артикул поставляемого товара, дата, код валюты, и т.д.

Также причинами для оформления исправительного СФ могут выступать:

- ошибочно указанная дата оформления исходного документа (число, месяц, год);

- реквизиты поставщика, покупателя, указанные неверно (ИНН, наименование, юр. адрес);

- реквизиты грузоотправителя, грузополучателя, не соответствующие действительности;

- неправильно указанные название, код валюты;

- некорректное количество товара, единица измерения, цена, включая НДС.

Отдельно рассматривают ошибки, связанные с внесением обязательных реквизитов при торговле импортными товарами. Например, неверно указана страна происхождения, регистрационный номер таможенной декларации. В идеале, при своевременном обнаружении ошибок дефектный документ заменяют на правильно оформленный. Но на практике приходится иметь дело и с исправлениями, на которые указала налоговая инспекция. Тогда без оформления исправленного счёта-фактуры не обойтись.

Ошибки в счетах-фактурах обнаруживаются быстро — когда происходит приёмка товаров и работы. Недостача товара, брак, некачественно выполненная работа служат основанием для корректировки документа. Что в этом случае делать — выставлять исправительную счет-фактуру или предоставить заменённую СФ с внесёнными новыми данными, будет зависеть от договорённости между контрагентами. Так, при изменении цены из-за колебания курса валют могут потребоваться неоднократные исправления одного счёта-фактуры.

Более детально с разъяснениями по требованиям и ошибкам заполнения СФ можно ознакомиться в следующих письмах Минфина России:

Какую форму счёт-фактуры используют при исправлении

Так как отдельного бланка для исправленного счёт-фактуры не предусмотрено, бухгалтеру нужно применять стандартную форму СФ. Создаётся новый документ, в котором прописывается номер, дата неправильного счёта-фактуры и номер исправления по порядку. Если СФ оформляется в текущем квартале, после регистрации в книге продаж и покупок нового документа туда же вносят исходный (исправляемый) документ, но с отрицательными цифрами, — для исключения задвоения суммы налога.

Исправление допустимо делать для коррекции ранее выданных счетов-фактур на отгрузку, аванс или корректировку. В том числе и к нескольким документам сразу.

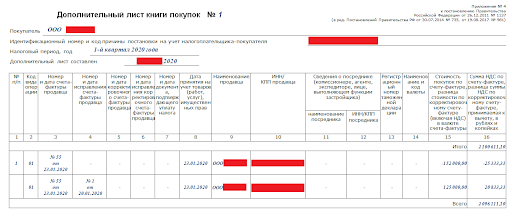

В каких случаях выставляется исправленный счёт-фактура и вносятся изменения в декларацию по НДС? Когда документы по учёту уже не принимаются (период закрыт), а декларация по налогу уже отправлена в ИФНС. Бухгалтер должен заполнить дополнительный лист книги покупок или продаж и внести две дополнительных записи — об аннулировании первичного документа покупок (продаж) и внесения исправленного СФ.

После этого оформляют корректировочную декларацию по НДС за прошлый период, и, при необходимости, перечисляют недостающую сумму НДС в бюджет.

Если ошибка не повлияла на итоговую сумму НДС, скорректированную декларацию по налогу сдавать не нужно.

Особенности заполнения исправленного счёта-фактуры

В специальную строку бланка СФ вписывают номер и дату вносимых изменений. Порядок действий одинаков — как для документов на бумажном носителе, так и в электронном виде. При расчётах основной акцент делается на корректности финальной суммы НДС, подлежащей уплате по проведённым сделкам.

Строка в отгрузочном (стандартном) счёте-фактуре всего одна, она всегда находится под заголовком. Корректировочный СФ содержит две строки для исправления: первая — под сведения, которые указывают на исправления, вторая — под реквизиты изначального корректировочного счёта-фактуры.

Никаких других особенностей по оформлению нет. Если есть понимание, в каких случаях выставляется исправленный счет-фактура, всё остальное будет просто. Оформление исправленного СФ происходит так же, как и стандартного, просто неверные данные меняют на правильные. Если документооборот ведётся в электронном формате, то и исправления вносятся так же.

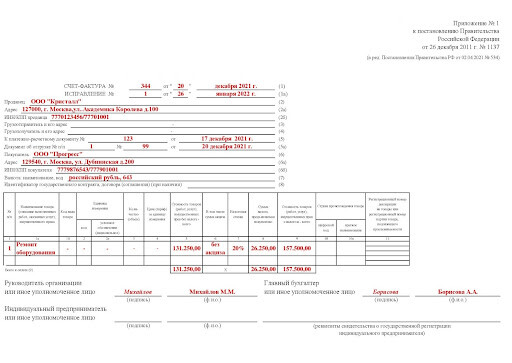

Пример: 20 декабря 2021 года ООО «Кристалл» выставил счёт-фактуру №344 заказчику — ООО «Прогресс» на ремонт оборудования в сумме 157 500 рублей. В январе 2022 года выявилась ошибка — неправильно указали ИНН заказчика. Исправленный СФ сделали 26 января 2022 года:

Образец заполнения исправленного счёта-фактуры

Как зарегистрировать исправленный счёт-фактуру

Расскажем о регистрации документов в зависимости от срока обнаружения ошибок. Так, при своевременном выявлении неправильного СФ, до внесения его в учётную базу, лучше всего запросить скорректированный вариант документа. Такой способ не подойдёт при электронном оформлении счёта-фактуры с одновременным списанием товарных позиций со склада.

Особенности внесения информации о счёте-фактуре внутри отчётного периода:

- продавец вносит данные исправленного счёта-фактуры в книгу продаж. Туда же ещё раз включается ошибочный документ с минусовыми числовыми значениями. Тогда итоговая сумма по исправительным операциям станет равной последнему, корректному значению;

- покупатель отражает исправления в книге покупок. Алгоритм тот же. В результате, налоговая инспекция получает достоверные сведения о базе налогообложения: без задвоения сумм расходов.

По истечении отчётного периода и сдачи декларации по НДС:

- и покупатель, и продавец оформляют дополнительный лист книги покупок или продаж соответственно. В него вносят информацию по такому же принципу — сначала окончательный вариант с верными реквизитами, а затем исходный с минусом.

Оформление дополнительного листа книги покупок

Важно учитывать, что исправлению согласно пункта 2 статьи 169 НК РФ подлежат только те сведения, от которых зависит исчисление суммы налогового вычета и идентификация стороны сделки. Прочие ошибки не служат основанием отказа в принятии к вычету суммы НДС.

Исправление счёта-фактуры при прослеживаемости товаров

Есть две особенности СФ, используемых при движении товаров, подлежащих отслеживанию:

- они выписываются строго в электронном виде. Соответственно, и исправительные СФ должны оформляться электронно;

- обязательны к заполнению графы 11, 12, 12а, 13 в счетах-фактурах. Нужно обращать особое внимание на правильность этих данных.

Обязательные к заполнению графы СФ при прослеживаемости товаров

Во всём остальном исправления вносятся в общем порядке.