После сдачи декларации по НДС обнаружила в книге покупок ошибку в дате счета-фактуры (поставила 23.06, а нужно 22.06). Нужно ли обязательно сдавать уточненку, сумма НДС правильная? Как мне это правильно отразить в Бухгалтерии 1С 8.3?

Ошибки, которые не влияют на сумму НДС к уплате в бюджет за период, — технические, но и они требуют исправления.

Исправление таких ошибок:

- самостоятельно — через дополнительные листы книги покупок или продаж и представление уточненной декларации по НДС;

- по требованию ИФНС — через пояснения по единому формату (Приказ ФНС РФ от 16.12.2016 N ММВ-7-15/682@).

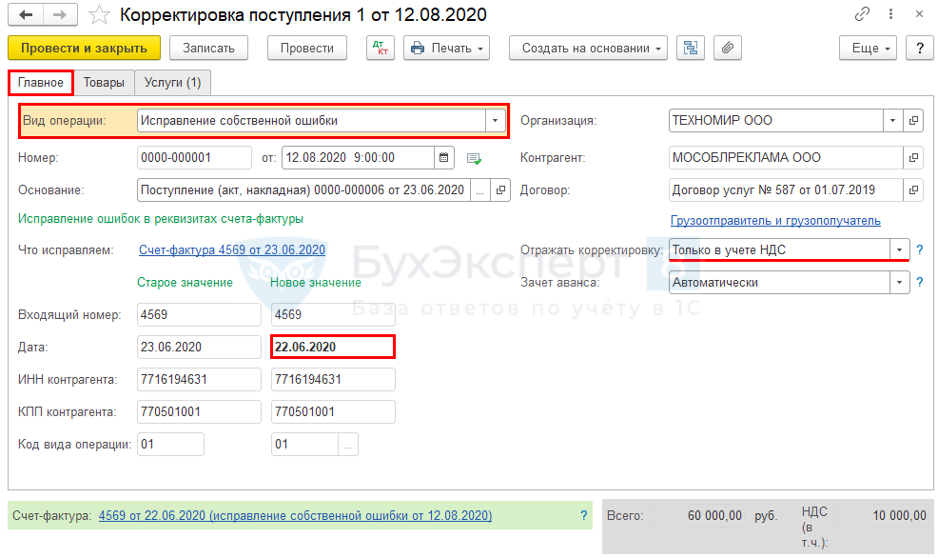

23 июня бухгалтер зарегистрировал СФ в базе 1С с ошибочной датой 23.06.2020.

12 августа ошибка обнаружена и исправлена дата в СФ на 22.06.2020.

Представлена уточненная декларация по НДС.

Корректирующая декларация представляется, если в первичной обнаружены:

- неполнота сведений,

- ошибки,

- искажения,

приводящие к занижению налога к уплате (п. 1 ст. 81 НК РФ). ФНС рекомендует при несоответствии сведений в декларации данным АСК НДС представлять пояснения с корректными данными (п. 4 приложения к Письму ФНС РФ от 06.11.2015 N ЕД-4-15/19395).

На основании Поступление (акт, накладная) создать документ Корректировка поступления вид операции Исправление собственной ошибки:

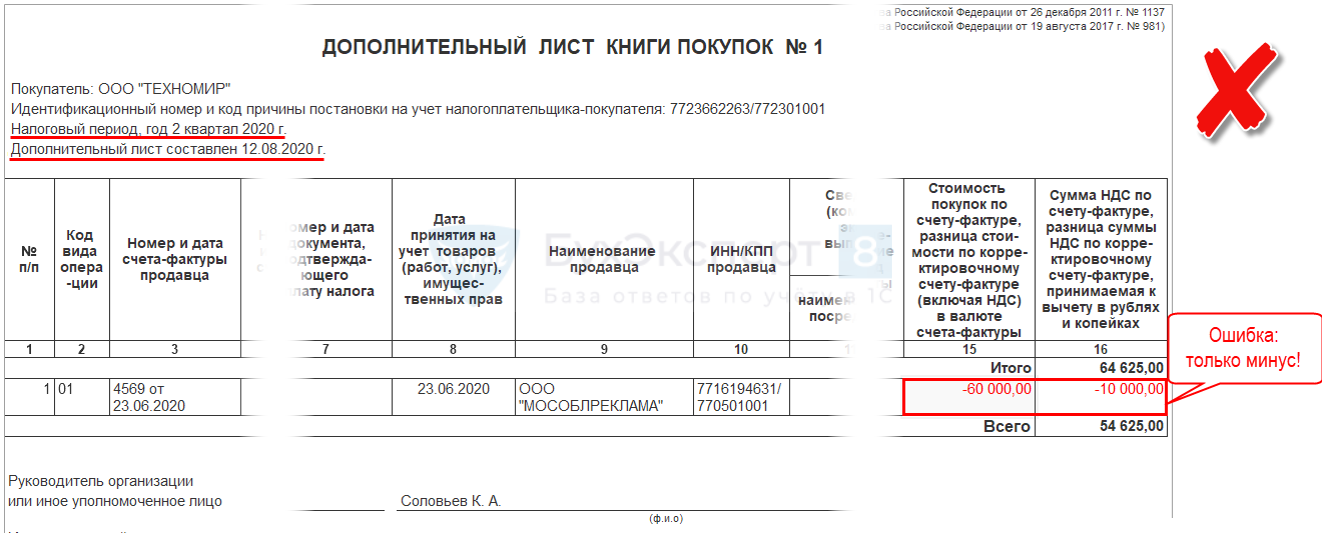

В Дополнительном листе Книги покупок за II квартал должны автоматически сформироваться записи с датами СФ:

- с минусом — старая;

- с плюсом — новая.

Отчеты — Книга покупок

ОШИБКА

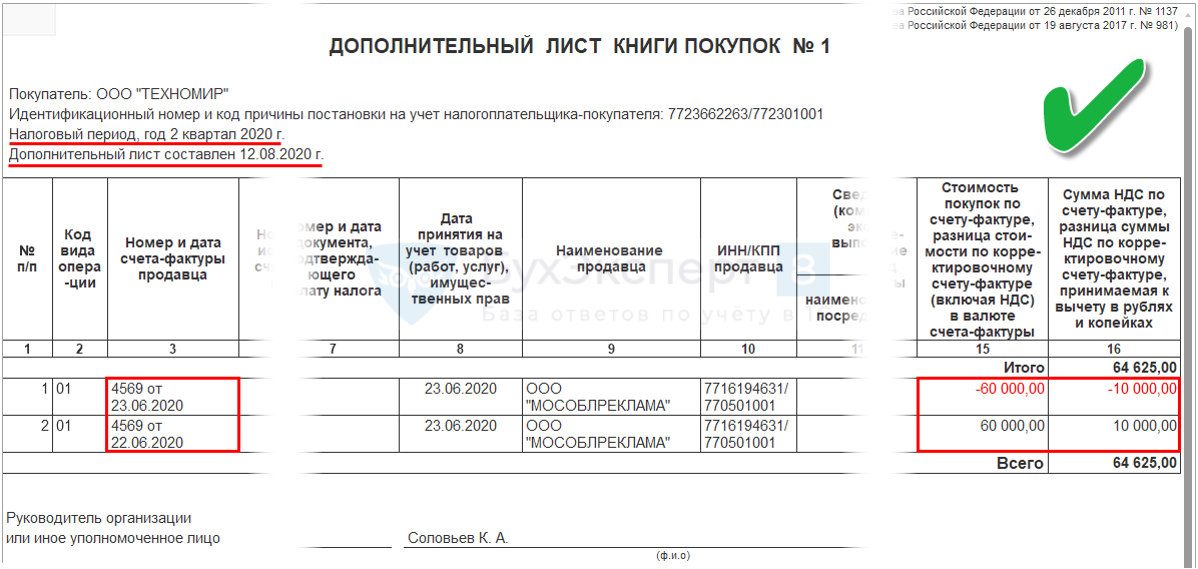

С релиза 3.0.80.40 ошибка исправлена:

- обновитесь на релиз не старше 3.0.80.40;

- перепроведите документ Корректировка поступления (Покупки — Корректировка поступления);

- Сформируйте уточненную декларацию по НДС за II квартал:

- Раздел 8 — с признаком 1 (Актуальны);

- Раздел 8.1 — с признаком 0 (Неактуальны)(Письмо ФНС РФ от 21.03.2016 N СД-4-3/4581@).

Отчеты — Книга покупок

с 3.0.80.40

См. также:

- [19.08.2020 запись] 10 Блиц-решений в 1С:Бухгалтерия по исправлению ошибок в Отчетности

- Приход в прошлом квартале сделан от другого контрагента

- Можно ли не подавать уточненку по НДС, если ошибочно не указали ИНН покупателя?

- Расчет и уплата пеней по НДС

- Техническая ошибка: номер счета-фактуры введен неверно

- Исправление суммовых ошибок по НДС

- Когда требуется уточненка по НДС?

- Порядок ответа на требования из ИФНС по НДС

- Уточненная декларация по НДС

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(1 оценок, среднее: 5,00 из 5)

Загрузка…

Продолжим разбираться в хитросплетениях, неоднозначностях и тонкостях счетов-фактур: как и когда следует внести исправления в счет-фактуру, чем отличается исправленный счет-фактура от корректировочного, можно ли вместо исправленного принять корректировочный…

Вопросов очень много: что принимать. когда отражать, как влияют на налоговые обязательства. Тема горячая. Актуальная. Обсуждаемая и часто комментируемая контролерами — Минфином и ФНС.

Обсудим?

Итак, если в счете-фактуры поставщик допустил критичные ошибки, он должен их исправить. В случае, если они могут явиться препятствием в получении покупателем налогового вычета. О существенных и незначительных ошибках в статье «Ущербный счет-фактура. Или пригодный?»

При обнаружении критичных ошибок в счете-фактуре нужно обратиться к продавцу о внесении исправлений в счет-фактуру. И ваш деловой партнер должен их исправить.

Как исправить ошибки в счет-фактуре

Исправленный — это новый счет-фактура с верными данными заполненной строкой 1а. По сути- это уточненный документ.

Важно: 1. В строке 1 указываются номер и дата составления счета-фактуры с ошибками.

2. В строке 1а указываются порядковый номер и дата исправления первоначального (ошибочного) счета-фактуры («исправление № 1 от «__»_____2019г.).

Остальные строки и графы заполняются как в первоначальном счете-фактуре, но с правильными значениями.

Исправленный счет-фактура составляется в двух экземплярах: и для покупателя, и для продавца.

Если дефектный счет-фактура был зарегистрирован в книге покупок (у покупателя) и в книге продаж ( у продавца), его следует аннулировать и зарегистрировать исправленный.

Отражение исправления в учете и отчетности

1. Если исправление происходит в одном квартале:

Продавец в книге продаж текущего периода аннулирует запись по ошибочному счету-фактуре и регистрирует исправленный счет-фактуру. Аннулирование выполнятся путем повторной регистрации документа в книге продаж с отрицательными показателями.

Покупатель вносит аналогичные записи в своей книге покупок.

2. Если исправляется счет-фактура, составленный в предыдущем периоде, то продавец и покупатель вносят такие же записи, но только в дополнительных листах к книге продаж (книге покупок) того периода, в котором был зарегистрирован ошибочный (первоначальный) счет-фактура. И так же в доплисты вносятся две записи: аннулируется прежний счет-фактура и регистрируется исправленный.

Если в результате исправлений итоговые данные книги продаж (книги покупок) изменились, надо сдать уточненную декларацию. А при увеличении суммы НДС к уплате за исправляемый период нужно доплатить налог и пени.

Симметричность важна и при несущественных ошибках

Не исключено, что осторожный покупатель будет настаивать на внесении продавцом исправления в документ даже в случае несущественной ошибки в счет-фактуре.

Важно: даже если это ошибки технические (номер, дата документа и прочие) – продавец должен зарегистрировать исправленый документ в книге продаж. Чтобы сведения исправленного счета-фактуры из книги продаж, были включены в налоговую декларацию.

Иначе проверочная программа АСК НДС-2 выявит разрыв и в вычете покупателю будет отказано.

Обратите внимание: Минфин в письме от 6 мая 2019 г. N 03-07-11/32905 допустил, что если продавец исправит несущественную ошибку (недочет), счет-фактуру в книге продаж он может не регистрировать. Но для применения вычета у покупателя зеркальность актуальных счетов-фактур должна быть соблюдена.

Для надежности полезно запросить у продавца заверенные копии соответствующих листов из его книги продаж.

Проверьте актуальность формы

Исправленный счет-фактура должен быть составлен по форме, действующей на дату составления первоначального (ошибочного) счета-фактуры. Мнение контролеров в письмах ФНС от 07 сентября 2018 г. № СД-3-3/3806@ и Минфина от 6 мая 2019 г. № 03-07-11/32905.

Такой нетрадиционный УПД

Если ваш контрагент применяет УПД (универсальный передаточный документ) обязательно убедитесь в том, что полученный от него документ в той части, в которой он заменяет счет-фактуру:

- полностью соответствует формату счета-фактуры, утвержденному действующим законодательством,

- в нем заполнены все необходимые реквизиты,

- и они указаны верно.

Форма УПД была утверждена введена 6 лет назад письмом ФНС от 21.10.2013 N ММВ-20-3/96@. С тех пор внесена масса существенных изменений в правила заполнения счет-фактуры, утвержденные постановлением № 1137. Форма УПД отстает. И актуализировать ее никто не спешит.

Минфин и ФНС в своих письмах советуют самостоятельно дополнить УПД, объединяющий в себе форму счета-фактуры и первичного учетного документа, показателями, необходимыми для выполнения требований, установленных статьей 169 Налогового кодекса и Правилами заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденными постановлением Правительства РФ N 1137. ( письма Минфина и ФНС от 22 апреля 2019 г. № ЕД-4-15/7638, от 14 сентября 2017 г. № ЕД-4-15/18322.

Совет: если вы применяете УПД, стоит переработать его форму, приведя в соответствие с действующей формой счета-фактуры. И закрепить форму этого первичного документа в приложении к учетной политике.

Если продавец выдал вам УПД – внимательно проверьте документ на предмет его соответствия актуальной форме счета-фактуры. И каждый из ее реквизитов.

В противном случае вычет НДС на основании УПД по устаревшей форме с неполным указанием реквизитов налоговая аннулирует.

Исправление ошибки в счет-фактуре не стоит путать с порядком выставления корректировочного счета-фактуры.

Для целей НДС — исправление ошибки и корректировка – два совершенно разных понятия. И необходимо четко понимать когда требуется исправить ранее выставленный счет-фактуру, а когда к нему готовить корректировку.

Корректировка и исправление ошибки – две большие разницы

Совершенно разные операции с совершенно разными основаниями, своими правилами документального оформления и отражения в учете и отчетности.

Итак, условия корректировки:

1.Корректировка – только в случае изменения стоимости.

Корректировочный счет-фактура выставляется только в случае, когда меняют стоимость уже отгруженных товаров, выполненных работ, оказанных услуг, переданных имущественных прав.

Изменение стоимости может быть вызвано причинами:

- выявлена недопоставка товара,

- после отгрузки продавец предоставил покупателю ретро-скидку,

- продажа товаров по предварительной цене с последующим пересчетом,

- изменение цены в судебном порядке по заявлению одной из сторон.

2.Корректировка в обязательном порядке оформляется первичным документом. По которому стороны договорились уменьшить или увеличить цену товара, или уточнили его количество.

Это может быть изменение (дополнение) к договору, соглашение, или другой документ, подтверждающий факт уведомления об изменении условий сделки и подтверждающий согласие покупателя.

Важно: Дата этих документов должна быть более поздняя, чем дата отгрузки. Ими подтверждается факт, что изменение произошло уже после отгрузки.

Первичными документами могут явиться, к примеру, 1) акт об установлении расхождения по количеству и качеству при приемке ТМЦ по форме № ТОРГ-2, 2) акт об изменении цены, подписанный сторонами, 3) вступившее в законную силу решение суда и другие

В случае отсуствия первичного документа- основания, выставлять корректировочный счет-фактуру не надо. Так считает Минфин в письме от 9 февраля 2018 г № 03-03-06/1/7833.

Если при выставлении счета-фактуры изначально были допущены несоответствия или ошибки, в том числе арифметические, в стоимости, в сумме, — такие документы не оформляются. Выставление корректировочного счета-фактуры в этом случае будет неправомерным. Для устранения ошибки оформляется исправленный счет-фактура.

Срок выставления корректировочного счета-фактуры

По общему правилу продавец должен выставить корректировочный счет-фактуру в течение пяти календарных дней с даты составления документов, подтверждающих согласие или уведомление покупателя на изменение стоимости отгруженных товаров.

Ответственность за нарушение срока выставления не предусмотрена. Но задерживать документ, подтверждаюший право вычета у покупателя, добросовестный партнер не станет.

Срок для заявления вычета по корректировочному счету-фактуре

Покупатель вправе заявить вычет в любом периоде после получения корректировочного счета-фактуры, но не позднее 3-х лет с момента его составления. При этом совершенно не важно, когда покупателем был заявлен к вычету НДС по первоначальному счету-фактуре. Это закрепляет пункт 10 статьи 172 Налогового кодекса.

Отражение корректировки — по своим правилам

Итак, документы об изменении стоимости ранее отгруженных товаров составлены, согласие покупателя на изменение стоимости получено, корректировочный счет- фактура выставлен.

Задача – правильно отразить корректировку в учете.

А основные правила такие:

- В учете отражается возникшая разница.

- Корректируется налоговая база текущего периода. Независимо от того, в каком периоде были отгружены товары. Налоговая база, исчисленная в момент отгрузки, корректировке не подлежит.

Если стоимость отгруженных товаров увеличилась, то в текущем периоде (периоде корректировки):

- продавец включает возникшую разницу в налоговую базу текущего периода, независимо от того, в каком периоде были отгружены сами товары;

- покупатель заявляет к вычету разницу между суммами НДС, исчисленными до и после корректировки.

Если стоимость отгруженных товаров уменьшилась, то в текущем периоде (периоде корректировки):

- продавец заявляет к вычету разницу между суммами НДС, исчисленными до и после корректировки;

- покупатель восстанавливает сумму НДС в размере разницы между суммами НДС до и после корректировки.

Кто-то помнит, что до 2013 года корректировочные счета-фактуры нужно было регистрировать в доплистах. Причем за тот период, когда была отгрузка. Это вызывало необходимость представления в налоговый орган уточненных налоговых деклараций за период отгрузки товаров. Доплачивать разницу в НДС и пени.

С 1 июля 2013 года этого не требуется. Теперь возникшие разницы отражаются в налоговой базе текущего периода. Поэтому декларации уточнять не следует, и пени начисляться не будут.

Изменились реквизиты, Что с корректировкой?

Если с момента первоначальной отгрузки до момента корректировки изменились основные реквизиты продавца или покупателя, к примеру, адрес. В этом случае в корректировочном счете-фактуре указываются новые реквизиты – те, которые действуют на момент выставления корректировочного счета-фактуры.

Совет: при подписании своего согласии об изменении цены, покупателю и продавцу целесообразно уточнить свои реквизиты. Если обязанность уведомления об этом не закреплена условиями договора.

О единой (сводной) корректировке

Налоговым кодексом предусмотрена возможность формирования единых (сводных) корректировочных счетов — фактур. Естественно, выставленных в адрес одного и того же покупателя.

Продавец может подсобрать счета-фактуры, которые попадают под корректировку, и внести данные по ним в единый корректировочный счет-фактуру. При этом, корректировочный счет-фактура будет всего один, и записей по нему в книгах у продавца и покупателя будет всего по одной.

Выставление единого корректировочного счета-фактуры – это не обязанность, а право выбора продавца. Для кого-то это удобно. Для сокращения количества документов и упрощения учета.

Можно совмещать оба варианта выставления корректировочных счетов-фактур – отдельные или единые. Закреплять вариант выбора в учетной политике не требуется.

В едином корректировочном счете-фактуре может быть указано, что по одним позициям стоимость увеличилась, а по другим – уменьшилась. В этом случае необходимо отдельно просуммировать данные и отразить отдельно их в итоговых строках «Всего увеличение (сумма строк В)» и «Всего уменьшение (сумма строк Г)». Такой корректировочный счет-фактуру продавец и покупатель регистрируют дважды: в книгах покупок и книгах продаж соответственно.

Корректировка за корректировкой

Корректировка стоимости товаров может осуществляться неоднократно. При этом в каждой последующей корректировке продавец выставляет покупателю корректировочный счет-фактуру, в который вносятся данные предыдущего корректировочного счета-фактуры. И отражает разницу ( увеличение или уменьшение) уже между ними.

Номер и дата предыдущего корректировочного счета-фактуры вносятся в строку 1б последующего (нового) корректировочного счета-фактуры.

Новый корректировочный счет-фактура также регистрируется в текущем периоде на сумму разницы. Записи по предыдущему корректировочному счету-фактуре не аннулируются, остаются как есть в том периоде.

Возврат товаров

С 1 апреля 2019 г. возврат товаров – как полный, так и частичный оформляется только корректировочными счетами-фактурами.

Почему: постановлением правительства № 15 от 19 января 2019 г. внесены изменения в пункт 3 Правил ведения книги продаж, исключившие обязанность выставления покупателем счетов-фактур по принятым на учет товарам в случае их возврата продавцу.

На возврат товаров продавец (!) должен выставить корректировочный счет-фактуру. Именно он по корректировочным счетам-фактурам будет принимать НДС к вычету.

Минфин в письме от 10 апреля 2019 г. № 03-07-09/25208 предупредил: если при возврате принятого на учет товара покупатель выставит счет-фактуру в старом порядке, продавец потеряет право на вычет. Поэтому, будьте внимательны!

По возврату есть еще одно письмо Минфина от 8 апреля 2019 г. № 03-07-09/24636: если возврат будет оформлен самостоятельно заключенным договором купли-продажи (или поставки), то НДС можно принять к вычету по счету-фактуре покупателя, вернувшего товар. При этом в договоре первоначальный покупатель должен выступать продавцом, а первоначальный продавец — покупателем.

Что будет, если вместо исправленного счета-фактуры выставить корректировочный?

Так как правила регистрации корректировочных и исправленных счетов-фактур в книгах покупок и книгах продаж, а также порядок применения налоговых вычетов по ним существенно различны — риски несут как покупатель, так и продавец.

Давайте разбираться.

Да, возможно корректировка это удобно: на требуется перепахивать прошедшие периоды, заполнять доплисты и готовить уточненки. В каком периоде получили документ – в том же и отразили в учете.

Но по установленным законодательно правилам корректировочный счет-фактура может быть выставлен при соблюдении трех условий: 1) после отгрузки меняется стоимость сделки 2) об этом достигнуто соглашение сторон 3) в наличии первичный документ – основание для корректировки.

Если одно из условий не выполняется – нужно исправлять ранее выданный счет-фактуру. Оформление корректировочного счета-фактуры будет неправомерным. И признавать вычеты на его основании рискованно. Об этом предупредил Минфин в письме от 18 декабря 2017 г. № 03-07-11/84472. Такие же разъяснения содержатся и в иных многочисленных письмах контролеров Минфина и ФНС.

Риски продавца.

1.Если в результате исправления ошибки стоимость отгрузки уменьшилась — в случае неправомерного выставленного корректировочного счета-фактуры — продавцу грозит отказ в налоговом вычете на сумму разницы между НДС, доначисление налога, пении привлечение к налоговой ответственности за неполную уплату налога.

2.Если в результате исправления ошибки стоимость отгрузки увеличена — в случае неправомерного выставленного корректировочного счета-фактуры — продавцу грозит доначисление налога, пени и штраф в связи с недоплатой НДС за период отгрузки.

3. За нарушение порядка ведения учета и отсутствие исправленных счетов-фактур продавца могут привлечь к налоговой ответственности по статье 120 Налогового кодекса и к административной по статье 15.11 КоАП за грубое нарушение правил ведения учета и объектов налогообложения.

Риски покупателя.

Если в результате исправления ошибки стоимость отгрузки увеличена, покупатель — по полученному от продавца неправомерно выставленному корректировочному счету-фактуры – теряет право на вычет положительной разницы между суммами НДС в периоде внесения корректировки.

Поэтому требуйте от продавца исправить ошибки путем выставления не корректировочных, а исправленных счетов-фактур. С соблюдением правильного порядка их отражения в учетных регистрах и налоговой отчетности.

Ненадежный поставщик

Небрежность или невнимательность поставщика может серьезно подвести покупателя и оставить его без вычета.

Не раз бизнес пытался оспорить в суде конституционность норм Налогового кодекса, которые ставят право на получение налогоплательщиком налоговых вычетов в зависимость от соблюдения налогового законодательства его контрагентами. Но, к большому сожалению, судьи КС РФ ничего неконституционного в этих нормах не нашли.

Российская судебная практика подтверждает, что ответственность бизнеса – безгранична. Проверка потенциальных контрагентов уже вменена в обязанность. С суровой платой за неисполнение: 1) обвинение в соучастии и 2) отказ в уменьшении налоговой базы и признании вычетов.

Спорить, конечно, можно. Но с учетом пробюджетной позиции судов, это не всегда продуктивно.

Поэтому важно просчитывать риски и вовремя принимать меры, обеспечивая безопасность своего бизнеса. Быть в тренде происходящих событий. Знать приемы и понимать верные ходы.

В свежем письме от 6 мая 2019 г № 03-07-11/32905 Минфин еще раз предупредил, что исправленный счет-фактура, не зарегистрированный продавцом в книге продаж, лишает покупателя права на вычет по НДС.

Ставить в зависимость свое законное право на вычет от порядочности или настроения поставщика — неосмотрительно и рискованно. Стоит подстраховаться. В договор с поставщиком – как проверенным партнером, так и выбранным впервые – полезно внести обязательное условие об обмене документами — представлении продавцом заверенных копий:

— доплистов книги продаж (в случае исправления счетов-фактур) и

— текущих листов книги продаж (в случае выставления корректировочных счетов-фактур).

И еще. Целесообразно в договорах с поставщиками прописать и иные дополнительные меры ответственности, бодрящие контрагента. К примеру:

- внести условие о неустойке за непредставление в установленные сроки оформленных надлежащим образом документов : счетов-фактур, заверенных копий листов книги продаж и других;

- включить в договор условие о заверениях об обстоятельствах ( согласно статьи 431.2 Гражданского кодекса);

- закрепить в договоре ответственность контрагента возместить имущественные потери, возникшие в результате нарушения им законодательства или обязательств и гарантий по договору. В этом случае в договоре обязательно нужно указать основание для возмещения потерь;

и другие полезные условия, приведенные в статье «Договор с контрагентом. Управляем рисками».

Если контрагент порядочный — он не будет упорствовать принять дополнительные условия к договору. Для него эти условия не влекут никаких осложнений и проблем.

Если контрагент уклоняется от представления документов или отказывается подписывать предложенную редакцию договора – это повод призадуматься о причинах его противодействия и оценить целесообразность выбора для исполнения договора именно этого контрагента.

Если недобросовестный продавец будет «динамить» с представлением документов — дополнительные меры ответственности помогут взыскать с него ущерб в гражданско-правовом споре. Не дожидаясь налоговой проверки и ее результатов.

Резюмируем. И советы.

1.Ошибки в счетах — фактурах не должны быть исключительно проблемой бухгалтера. Инициируйте приказ об ответственных лицах (менеджерах) за правильность оформления документов на поставку вцелом и счетов -фактур в частности.

2.Подучите персонал, разьясните правила составления счетов-фактур для сотрудников, ответственных за закупку товаров. Потренируйте на ошибках, чтобы «дожимали» поставщиков и приносили вам корректные документы.

С корректировками и исправлениями посложнее, тут без бухгалтера не обойтись.

3.Вносите в договоры с поставщиками условие об оплате в части окончательного расчета только после получения надлежащим образом оформленных документов: счетов-фактур и заверенных копий учетных регистров, подтверждающих начисление налогов.

4.Обеспечьте иными четкими условиями договоров с поставщиками гарантии представления верных документов и правильного отражения их в учете. Перечисленных в статье «Договор с контрагентом. Управляем рисками».

5.Займите требовательную позицию, не принимайте роль просителя. С отдельными поставщиками , возможно, за вычет придется побороться ив суде. А почему бы и не да.)

Надежных вам поставщиков, коллеги!

Безупречных счетов – фактур!

Легких и бесспорных налоговых вычетов!

19.07.2019

Продавец обнаружил ошибку в счете-фактуре, выставленном покупателю. Как ее исправить и нужно ли это делать? Какие нюансы учесть? Как покупателю заявить вычет по исправленному счету-фактуре? Ответы – в нашей публикации.

Какие ошибки в счете-фактуре можно и не исправлять?

Согласно нормам законодательства исправлению в счет-фактуре подлежат ошибки, которые препятствуют покупателю получить вычет по НДС.

В силу абз. 2 п. 2 ст. 169 НК РФ ошибки в счетах-фактурах и корректировочных счетах-фактурах, не препятствующие налоговым органам при проведении проверки идентифицировать продавца, покупателя, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также ставку налога, не являются основанием для отказа в принятии к вычету сумм НДС (см. также Письмо Минфина России от 06.09.2018 № 03-07-11/63744).

Например, не требует исправлений счет-фактура, в котором неверно указан номер, поскольку такая опечатка не мешает идентифицировать продавца и покупателя, стоимость поставки, ставку и сумму налога (Письмо Минфина России от 12.01.2017 № 03-07-09/411).

Ошибка в дате составления счета-фактуры (допустим, указан месяц, относящийся к следующему кварталу) также не помешает налоговикам проверить основные показатели. Значит, не нужно исправлять документ или составлять новый. Данный вывод подтверждается абз. 4 п. 7 Правил заполнения счета-фактуры: в случае обнаружения в счетах-фактурах ошибок, не препятствующих налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, новые экземпляры счетов-фактур не составляются.

Заметим, если подобная ошибка выявлена в ходе налоговой проверки, инспекторы обязаны сообщить о ней налогоплательщику и потребовать представления (в течение пяти дней) необходимых пояснений или внесения соответствующих исправлений в установленный срок (п. 3 ст. 88 НК РФ).

В ответ на запрос инспектора налогоплательщик может дать пояснения к опечатке, допущенной в дате составления счета-фактуры. Однако не исключено, что, обнаружив ошибку (даже небольшую) в счете-фактуре, покупатель будет настаивать на том, чтоб продавец внес исправления в документ.

К сведению: в случае если продавец составил исправленный счет-фактуру при обнаружении ошибок, не препятствующих налоговым органам идентифицировать показатели, перечисленные в абз. 2 п. 2 ст. 169 НК РФ, такой счет-фактура в книге продаж не регистрируется.

Если продавец исправит недочет, счет-фактуру в книге продаж он может не регистрировать, на чем Минфин заострил внимание в Письме от 06.05.2019 № 03-07-11/32905. Но тогда у покупателя возникнут проблемы с вычетом, поскольку проверочная программа выявит налоговый разрыв.

В Письме № 03-07-11/32905 специалисты финансового ведомства отметили, что согласно п. 5.1 ст. 174 НК РФ в декларацию по НДС подлежат включению сведения, указанные в книге покупок и книге продаж налогоплательщика, что создает условия для налогового контроля за сведениями, содержащимися в налоговых декларациях продавцов товаров (работ, услуг) и их покупателей. Таким образом, в случае если продавцом исправленный счет-фактура, выставленный покупателю, в книге продаж не зарегистрирован и, соответственно, сведения этого счета-фактуры в налоговую декларацию не включены, то у покупателя оснований для применения вычетов по налогу не имеется.

Если исправлять счет-фактуру, то как?

В иных случаях (независимо от характера ошибки: техническая или арифметическая) исправления в счет-фактуру вносятся путем составления нового документа.

Например, если продавец выставил покупателю счет-фактуру, в котором не указал ИНН и КПП последнего, он должен это исправить (Письмо ФНС России от 25.03.2019 № СД-4-3/5268@). Исправленный счет-фактура, составленный продавцом и выставленный покупателю, регистрируется продавцом в книге продаж в порядке, установленном п. 11 Правил ведения книги продаж.

Для заполнения строки 1 используют прежние данные: номер и дату из первичного экземпляра. В строке 1а указывают порядковый номер и дату исправления (см. абз. 3 п. 7 Правил заполнения счета-фактуры).

Что касается других строк и граф, то они заполняются с правильными значениями, а при необходимости в них включаются новые (не отраженные ранее) данные. В приведенном примере поставщик выпишет новый счет-фактуру под тем же номером и с той же датой, что были приведены в первичном экземпляре, в строке 1а укажет номер и дату исправления, а в строке 6б – ИНН и КПП покупателя.

Если же, допустим, исправляется ошибка, вызванная указанием неверной ставки налога, продавец заполнит не только строки 1 и 1а нового экземпляра счета-фактуры, но и графу 7 – внесет верное значение ставки. Остальные строки и графы должны, соответственно, содержать правильные значения.

Исправленный счет-фактуру визируют руководитель и главный бухгалтер или ИП либо иные уполномоченные на то лица (п. 6 ст. 169 НК РФ, п. 7 Правил заполнения счета-фактуры).

Если исправления вносятся в счет-фактуру, к которому ранее составлялся корректировочный счет-фактура, в исправленном счете-фактуре данные приводятся без учета сведений из корректировочных (п. 7 Правил заполнения счета-фактуры).

Согласно п. 6 Правил заполнения корректировочного счета-фактуры если ошибка допущена как в первоначальном, так и в корректировочном счете-фактуре, исправляются оба документа (к корректировочному также составляется исправленный).

О нюансах исправления счета-фактуры

А теперь остановимся на особенностях внесения изменений в счет-фактуру.

Во-первых, нужно помнить, что при внесении исправлений в счет-фактуру применяется та его форма, что действовала на дату составления первоначального счета-фактуры. На это указала ФНС в Письме от 07.06.2018 № СД-3-3/3806@ и Минфин в Письме № 03-07-11/32905.

Во-вторых, при исправлении технической ошибки, допущенной при оформлении «отгрузочного» счета-фактуры, в результате чего меняется стоимость товаров (работ, услуг), выставлять корректировочный счет-фактуру не нужно. В таких случаях «отгрузочный» счет-фактура исправляется в порядке, установленном п. 7 Правил заполнения счета-фактуры (письма Минфина России от 18.12.2017 № 03-07-11/84472, ФНС России от 23.08.2012 № АС-4-3/13968@, от 01.02.2013 № ЕД-4-3/1406@).

В-третьих, не нужно исправлять счет-фактуру, если стоимость отгруженных товаров (работ, услуг) изменилась не из-за ошибки, а, например, по согласованию сторон. В этом случае продавец должен выставить корректировочный счет-фактуру (п. 3 ст. 168 НК РФ).

К сведению: корректировочные счета-фактуры выставляются продавцами при наличии договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгрузки, в том числе из-за изменения цены (тарифа) и (или) количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, но не позднее трех лет с момента составления корректировочного счета-фактуры (п. 10 ст. 172 НК РФ). Поэтому, например, в случае изменения стоимости строительно-монтажных работ, выполненных подрядчиком и принятых заказчиком, подрядчик выставляет корректировочные счета-фактуры, в том числе при наличии «первички», подтверждающей изменение стоимости данных работ (Письмо Минфина России от 02.04.2019 № 03-07-10/22587).

К вопросу о налоговой декларации

Остановимся еще на одном моменте, который может возникнуть при внесении исправлений в счет-фактуру.

Если данные по первичному («ошибочному») экземпляру счета-фактуры уже отражены в декларации по НДС, исправления вносятся не только в сам счет-фактуру, но и в декларацию.

При этом стоит иметь в виду, что если недостоверные сведения, а также ошибки не приводят к занижению суммы налога, налогоплательщик вправе (не обязан) внести необходимые изменения в декларацию и представить в налоговый орган «уточненку» за тот налоговый период, в котором был зарегистрирован первичный счет-фактура в книге продаж продавца. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока (абз. 2 п. 1 ст. 81 НК РФ).

Вернемся к нашему примеру об ошибке в счете-фактуре в связи с неуказанием ИНН и КПП покупателя. В Письме № СД-4-3/5268@ ФНС отметила: поскольку в рассматриваемой ситуации выставление продавцом первичного счета-фактуры (без указания ИНН и КПП) не привело к занижению суммы НДС, подлежащей уплате в бюджет РФ у продавца, такой налогоплательщик-продавец вправе представить уточненную декларацию по НДС. В случае если продавец не представил «уточненку» и при налоговой проверке выявлены расхождения между сведениями из книги покупок покупателя и книги продаж продавца, они могут быть урегулированы посредством представления пояснений со стороны покупателя и продавца в соответствии с Письмом ФНС России от 06.11.2015 № ЕД-4-15/19395.

Если допущенные ошибки привели к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в декларацию и подать в налоговый орган уточненную декларацию в установленном порядке (абз. 1 п. 1 ст. 81 НК РФ).

* * *

Мы рассмотрели некоторые вопросы, которые могут возникнуть у продавца при исправлении им счета-фактуры, в котором обнаружена ошибка. Не стоит забывать, что при этом применяется форма, которая действовала на дату составления первоначального счета-фактуры.

Возможно, в связи с исправлением ошибок в счетах-фактурах возникнет обязанность по представлению уточненных налоговых деклараций.

Если продавец по просьбе покупателя исправляет в счете-фактуре несущественные ошибки, ему нужно зарегистрировать документ в книге продаж, в противном случае в вычете покупателю откажут.

Кстати, о вычетах НДС. В Письме № СД-4-3/5268@ ФНС напомнила, что налогоплательщик вправе заявить к вычету налог на основании счета-фактуры с внесенными в него исправлениями за любой из входящих в трехлетний срок налоговый период после принятия на учет покупки при наличии указанного счета-фактуры. Исправленный счет-фактура регистрируется в книге покупок в порядке, приведенном в п. 9 Правил ведения книги покупок (см. также Письмо Минфина России № 03-07-11/84472).

Зайцева С. Н.,

эксперт информационно-справочной системы «Аюдар Инфо»

Исправленный счет-фактура — документ, с необходимостью выставления которого могут столкнуться фирмы и ИП, имеющие дело с НДС. Рассмотрим, когда он выписывается и как его оформить.

Что понимается под исправленным счетом-фактурой

В гл. 21 НК РФ термин «исправленный счет-фактура», так же как и «исправительный», отсутствует. При этом в обеих формах счета-фактуры (и основной, и корректировочной), предлагаемых постановлением Правительства РФ от 26.12.2011 № 1137, есть строка для указания реквизитов внесенных в них исправлений. Кроме того, о составлении исправленного счета-фактуры говорится в п. 6 Правил заполнения счета-фактуры.

ВНИМАНИЕ! С 01.07.2021 вступили в силу поправки в НК РФ по счетам-фактурам при реализации прослеживаемых товаров. Поправки в НК РФ предусматривают, что при реализации прослеживаемых товаров счета-фактуры, в том числе корректировочные, нужно выставлять в электронной форме.

Порядок выставления и получения счетов-фактур в электронном виде подробно описан в Готовом решении от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

С 1 июля 2021 года счета-фактуры оформляются по новой форме (постановление Правительства РФ от 02.04.2021 № 534). Подробнее об изменении реквизитов читайте здесь.

Скачать обновленный бланк счета-фактуры можно, кликнув по картинке ниже:

Бланк счета-фактуры

Скачать

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Таким образом, подразумевается, что исправления — вещь, имеющая право на существование. Причем изменения могут быть внесены как в основной документ, так и в исправленный счет-фактуру.

Однако следует понимать, что корректировочный и исправленный счет-фактура —документы совершенно разные:

- Корректировочный счет-фактура нужен тогда, когда вносятся изменения в исходные данные первичного документа (количество и цена), влияющие на расчет итоговой суммы продажи, зафиксированной в нем, и на связанную с ней сумму НДС. Причем корректировка не означает, что в первоначальном варианте счета-фактуры была допущена ошибка. Нет, к оформлению корректировочного счета-фактуры могут привести изменения исходных данных, которые произошли под влиянием каких-то факторов, чаще всего оформленных документально (соглашения об изменении цены, ретроскидки, выявления недостачи, брака или излишков среди поставленного товара).

Подробнее о данном счете-фактуре — «Что такое корректировочный счет-фактура и когда он нужен?».

- Необходимость в исправленном счете-фактуре появляется при обнаружении в исходном документе технических ошибок, которые могут иметь негативные последствия для получения вычетов по нему. При этом не все ошибки приводят к необходимости создания исправленного счета-фактуры. Если они не влияют на правильность понимания информации по реквизитам, в которых они допущены (даже по обязательным), то вычет по такому документу допустим (п. 2 ст. 169 НК РФ) — следовательно, нужда в исправленном счете-фактуре отпадает.

Понятие исправленного счета-фактуры как откорректированного исходного документа возникло с момента принятия постановления Правительства РФ от 26.12.2011 № 1137, т.е. с 2012 года. До этого значительную часть технических ошибок, допущенных в оформлении счета-фактуры, можно было исправить прямо в неправильном исходном документе, заверив исправления подписью и печатью составителя. После введения в действие указанного постановления исправленному счету-фактуре придан статус самостоятельного документа, со всеми вытекающими последствиями.

В каких случаях требуется исправление счета-фактуры

Так в каких случаях оформляют исправленный счет-фактуру? Он нужен тогда, когда возникает необходимость исправления технической ошибки в исходном документе. Например, создание исправленного счета-фактуры может потребоваться при ошибке:

- в дате, если исходный документ ошибочно оформлен другим месяцем, годом;

- реквизитах поставщика или покупателя, если они написаны не просто с опечаткой, а не соответствуют им вообще (неверный ИНН, адрес, наименование и т. п.);

- указании грузоотправителя и грузополучателя, если они не относятся к лицам, которые в реальности отправляли и получали товар;

- реквизитах документа на перечисление аванса;

- названии и коде валюты документа;

- указании наименования товара (работ, услуг);

- указании неправильной цены или неверного количества товара;

- в ставке и, как следствие, в сумме НДС и итоговой сумме документа;

- либо при отсутствии данных, обязательных к заполнению по импортным товарам (страна происхождения и регистрационный номер таможенной декларации).

Надо отметить, что большинство налогоплательщиков, если ошибка обнаружена своевременно и не успела выявиться налоговыми органами, предпочитают не делать исправленный счет-фактуру, а просто заменяют дефектный документ.

Об ошибках, не требующих исправления, читайте в статье «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?».

О том, какие ошибки в счет-фактуре должны быть исправлены, читайте в статье «Ошиблись в счете-фактуре – что и как исправлять».

Форма для исправления счета-фактуры

Особой формы для исправленного счета-фактуры не предусмотрено. Он составляется по той же форме, в которой был составлен исходный документ, требующий исправления, т.е. основной или корректировочной. Обе формы содержатся в приложениях 1 и 2 соответственно постановления Правительства РФ от 26.12.2011 № 1137. При этом составление исправленного счета-фактуры может производиться в случае необходимости в коррекции счетов-фактур, ранее выписанных:

- на реализацию;

- на аванс;

- на корректировку, в том числе к нескольким изменяемым документам.

С формой счета-фактуры, в том числе предназначенной для исправления, вы можете познакомиться в статье «Бланк счета-фактуры за 2020-2021 годы в Excel скачать бесплатно».

Особенности заполнения исправленного счета-фактуры

В обеих формах исправленного счета-фактуры под основным заголовком документа, содержащим его номер и дату, предусмотрена строка (или строки) для внесения номера и даты исправления:

- в счете-фактуре строка одна, и расположена она непосредственно под заголовком;

- в корректировочном счете-фактуре— 2: одна предназначена для сведений об исправлении собственно корректировочного счета-фактуры, а вторая — для указания реквизитов первоначального счета-фактуры, к которому был составлен корректировочный счет-фактура.

Иных особенностей оформления исправленного счета-фактуры нет. Он оформляется так же, как обычный, только неверные данные в нем заменяются правильными.

Особенности регистрации исправленного счета-фактуры

Если исправительный счет-фактура составлен в том же квартале, что и исходный счет-фактура (корректировочный счет-фактура), то в этом же квартале:

- Продавец в книге продаж должен зарегистрировать исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но все его числовые показатели отразить со знаком «минус».

Эксперты КонсультантПлюс подготовили пример регистрации исправленного счета-фактуры в книге продаж. Переходите к примеру, получив пробный доступ к К+ бесплатно.

- Покупатель, если он отразил в книге покупок ошибочный счет-фактуру, должен зарегистрировать в книге покупок исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но отразить все его числовые показатели со знаком «минус». Если покупатель не показал в книге покупок ошибочный счет-фактуру, он регистрирует только исправительный счет-фактуру.

Пример регистрации исправленного счета-фактуры в книге покупок есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно.

На схеме мы показали порядок действий продавца и покупателя при изменении данных в счете-фактуре или при наличии в нем ошибок.

Если исправительный счет-фактура составлен в другом (следующем) же квартале:

- Продавец должен зарегистрировать исправительный счет-фактуру в дополнительном листе книги продаж того квартала, в котором зарегистрирован ошибочный счет-фактура. В этом же дополнительном листе книги продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус».

- Покупатель должен составить дополнительный лист к книге покупок того квартала, в котором зарегистрировал ошибочный счет-фактуру и в этом же дополнительном листе к книге покупок продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус». Если же покупатель изначально в книге покупок счет-фактуру, выписанный с ошибками, не отразил, то исправленный он должен зарегистрировать исправленный счет-фактуру только в книге покупок того квартала, в котором этот документ был получен.

Итоги

Не связанные с внесением поправок в количество, стоимость товаров (работ, услуг) и налоговых обязательств изменения в счет-фактуру и корректировочный счет-фактуру вносятся соответственно на бланке счета-фактуры, корректировочного счета-фактуры. При составлении исправительных документов необходимо указывать реквизиты исходного документа, в котором была допущена ошибка. Порядок регистрации исправительного счета-фактуры зависит от того, в каком периоде он был составлен по отношению к ошибочному счету-фактуре, а у покупателя еще и от того, был ли им зарегистрирован в книге покупок счет-фактура, содержащий ошибки.

✅ Налоговая декларация НДС превращается в … уточненную

Действия налогоплательщика при обнаружении ошибок в уже сданных декларациях регламентирует ст. 81 НК РФ:

*️⃣ если ошибки привели к занижению суммы налога, подлежащего уплате в бюджет, уточненную декларацию за период, содержащий ошибки, сдавать нужно обязательно;

*️⃣ если ошибки не занизили сумму к уплате в бюджет, уточненную декларацию представить можно, но можно и учесть исправления в периоде обнаружения ошибок.

Порядок исправлений в налоговом учете установлен в ст. 54 НК РФ. Если в текущем периоде обнаружены ошибки прошлых периодов, то налоговая база и сумма налога периода ошибок пересчитывается. Но иногда прошлые ошибки можно учесть (исправить) в текущих расчетах: если нельзя определить период совершения ошибок или если ошибка привела к излишней уплате налога.

Согласитесь, вариант «нельзя определить период ошибки» довольно экзотический: в любом случае каждая хозяйственная операция оформляется первичным документом, одним из обязательных реквизитов которого является дата. А вот ошибка, повлекшая переплату налога, частое дело: документ, подтверждающий расходы, не поступил вовремя в бухгалтерию, расходы не отражены в учете, вот и переплата налогов (и НДС, и налога на прибыль).

Исправления налоговой декларации по НДС имеют свои особенности. Правило п. 1 ст. 54 НК РФ не применяется в отношении ошибок, связанных с неправильным применением вычетов, так как вычеты не равно налоговая база (п. 1 ст. 171 НК РФ, письмо Минфина от 25.08.2010 № 03-07-11/363). К тому же постановление Правительства РФ от 26.12.2011 № 1137 не предусматривает перерасчет налоговой базы по НДС в периоде обнаружения ошибки прошлых налоговых периодов. Иначе говоря, исправления в налоговую базу (НДС с реализации) вносим в период совершения ошибки, а вычеты НДС можем принять и в периоде обнаружения ошибки. Главное, чтобы не прошло три года после окончания периода появления права на вычет (п. 2 ст. 173 НК РФ). К этому правилу не относится НДС с предоплаты, НДС налогового агента – эти вычеты предъявляются строго в периоде возникновения права на них.

Форма налоговой декларации по НДС утверждена приказом ФНС от 29.10.2014 № ММВ-7-3/558@.

Уточненную декларацию по НДС представляют по форме, действовавшей в налоговом периоде, за который вносятся соответствующие изменения (п. 5 ст. 81 НК РФ).

В письмах ФНС от 21.03.2016 № СД-4-3/4581@, от 17.06.2016 г. № СД-3-3/2770@ разъясняется порядок заполнения уточненных деклараций. В графах 3 строки 001 разделов 8 (книга покупок) или 9 (книга продаж) нужно указать признак актуальности сведений: «0» (сведения прежней декларации не актуальны, они полностью заменяются данными из уточненной декларации) или «1» (представленные ранее сведения замене не подлежат).

Когда меняются данные книг покупок и продаж по истечении налогового периода, за который представляется декларация, заполняется Приложение 1 к разделам 8 и (или) 9.

В своем письме от 11.03.2016 № ЕД-4-15/3967@ ФНС напоминает, что в уточненную декларацию должны быть включены все разделы, ранее поданные в инспекцию.

✅ Счета-фактуры и ошибки в них

Правильно оформленный счет-фактура – документ, подтверждающий право на вычет НДС (п. 2 ст. 169 НК РФ). При этом у счета-фактуры должны быть обязательные реквизиты (пп. 5, 5.1, 6 ст. 169 НК РФ).

Счет-фактура, не соответствующий требованиям ст. 169 НК РФ и приложению № 1 постановления Правительства Российской Федерации от 26.12.2011 № 1137, не регистрируется покупателем в книге покупок (п. 3 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137).

Виды ошибок в счетах-фактурах: технические (неправильный ввод данных о количестве, цене и пр.) и арифметические.

Счет-фактура с ошибками исправляется продавцом. Для исправления формируется новый экземпляр счета-фактуры с тем же номером и датой (п. 7 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137), но с заполнением строки 1а «Исправление № __ от __». В исправленном счете-фактуре указываются все правильные данные из первичного счета-фактуры, а вместо ошибочных показателей отражаются верные.

Форма исправленного счета-фактуры должна соответствовать той, которая действовала в период оформления первичного счета-фактуры, на это обращают внимание Минфин и ФНС в своих письмах (письма Минфина от 06.05.2019 № 03-07-11/32905 и ФНС от 07.06.2018 № СД-3-3/3806@).

Действия продавца при исправлении счета-фактуры:

*️⃣ исправление вносится до окончания текущего налогового периода: аннулировать запись о первичном счете-фактуре в книге продаж, внести запись об исправленном счете-фактуре;

*️⃣ исправление вносится после окончания налогового периода: в дополнительном листе книги продаж за налоговый период, в котором был зарегистрирован счет-фактура до внесения в него исправлений нужно зарегистрировать исправленный счет-фактуру и аннулировать запись по первоначальному счету-фактуре (п. 3, п. 11 Правил ведения книги продаж, утв. Постановлением № 1137).

Действия покупателя – зеркальны действиям продавца: покупатель аннулирует запись о первичном счете-фактуре в книге покупок (до окончания текущего налогового периода) или в дополнительном листе книги покупок (после окончания текущего налогового периода) за тот период, в котором счет-фактура был зарегистрирован до внесения исправлений. Исправленный счет-фактура регистрируется покупателем за тот период, в котором был отражен аннулированный.

В итоге вычет по исправленному счету-фактуре будет отражен в периоде получения первичного счета-фактуры (п. 9 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137).

В п. 7 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137 уточняется, что ошибки в счетах-фактурах, не мешающие идентификации данных покупателя и продавца, наименования товаров (работ, услуг), их стоимости, ставке и сумме НДС, а также неверные указания (или неуказание вообще) сведений, связанных с прослеживаемыми товарами, не могут стать причиной отказа в вычете «входного» НДС (п. 2 ст. 169 НК РФ).

То есть при наличии таких ошибок продавец не обязан вносить исправления и составлять новый экземпляр счета-фактуры.

Помимо исправленных счетов-фактур есть и корректировочные. Корректировочные счета-фактуры выставляются в случае изменений цены, количества отгруженных товаров, работ, услуг (пример: покупатель принял товаров меньше, чем указано в счете-фактуре, продавец предоставил скидку на уже отгруженные товары). Для составления корректировочного счета-фактуры должно быть основание – первичный документ, подтверждающий согласование изменений продавцом и покупателем (акт возврата, соглашение и пр.).

Вывод: исправление ошибок – исправленный счет-фактура, изменений параметров отгрузки – корректировочный счет-фактура.

✅ Примеры из практики

1️⃣ ФНС в ходе камеральной налоговой проверки по налогу на прибыль за 2020 г. прислала требование о предоставлении пояснений по разнице в налоговой базе по НДС за 1-4-й кварталы и налогу на прибыль за 2020 г. Разница – внереализационные доходы, которые нужно было отразить в разделе 7 декларации по НДС. Вопрос: пояснения направили, а обязаны ли представлять уточненные декларации по НДС за 1-4 кварталы 2020 г.?

Согласно п. 4 ст.88 НК РФ налогоплательщик, представляющий в налоговый орган пояснения относительно выявленных ошибок и противоречий, может по своему усмотрению дополнительно представить в налоговый орган выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию (расчет). В рассматриваемой ситуации налогоплательщик самостоятельно решает, представлять или не представлять уточненную декларацию (абзац 2 п. 1 ст. 81 НК РФ, абзац 2 п. 2 Порядка заполнения декларации по НДС (Приложение 2 к приказу ФНС от 29.10.2014 № ММВ-7-3/558@)).

2️⃣ Поставщик в книге продаж декларации по НДС ошибочно указал код вида операции 26 вместо 01. ИФНС требует от покупателя сдать уточненную декларацию, убрать вычет по этому поставщику и доплатить НДС и пени. Ошибка выявлена налоговиками в декларации по НДС двухлетней давности. Поставщик был на общей системе налогообложения, НДС по этой отгрузке заплачен, но в настоящее время поставщик уже не работает, уточненную декларацию представить не сможет. Как действовать покупателю в этой ситуации?

Возможность внести изменения в налоговую декларацию предусмотрена положениями ст. 81 НК РФ. Обязанность по предоставлению уточненной налоговой декларации возлагается на налогоплательщика только в том случае, если выявленные недостатки и ошибки повлекли за собой занижение налоговой базы и неуплату налога в бюджет. Если же обнаруженные ошибки или недостоверные сведения никак не влияют на указанную в декларации сумму налога, налогоплательщик вправе сам решать: представлять или не представлять уточненную декларацию (абзац 2 п. 1 ст. 81 НК РФ).

Ошибка в указании кода вида операции не повлияла на сумму НДС, подлежащую уплате, ответственности за неверное указание кода операции в законодательстве нет. Налоговый орган не вправе требовать представления уточненной декларации. Но пояснения в ФНС лучше направить.

В моей практике был такой же случай со стороны продавца: в программе счет-фактура на отгрузку сформировалась с кодом операции 01, но при выгрузке в книге продаж по данной операции появился код 26 (операции за наличный расчет без формирования счета-фактуры). Налоговый орган прислал требование о предоставлении пояснений, указал, что наш покупатель отразил в книге покупок нашу операцию с кодом 01, а в нашей книге продаж был указан код 26. При этом налоговики отметили, что НДС уплачен, все в порядке, но попросили представить уточненную декларацию. Просьбу мы выполнили.

3️⃣ По техническим причинам в новой форме счета-фактуры с 1 июля 2021 года не заполнялась графа 5а «Документ об отгрузке», при этом отгруженный товар не подлежит прослеживаемости. Нужно ли исправлять счет-фактуру?

Теоретически оставление графы 5а незаполненной – это ошибка, заполнение этой строки не связано с тем, какие товары указаны в счете-фактуре – подлежащие прослеживаемости или нет. С 01.07.2021 г. выставляемые контрагентам счета-фактуры должны соответствовать формам, утвержденным постановлением Правительства РФ от 26.12.2011 № 1137 (в ред. постановления Правительства РФ от 02.04.2021 № 534). Если какая-то строка утвержденной формы не заполнена или заполнена неверно – это ошибка. Но эта ошибка не препятствует идентификации налогоплательщиков, не затрагивает сведения, указанные в абзаце втором п. 2 ст. 169 НК РФ (продавец-покупатель, наименование ценностей, их стоимость, ставку и сумму НДС, номер партии прослеживаемых товаров), поэтому не должна помешать получить вычет по НДС. Следовательно, исправленные счета-фактуры в данном случае можно не составлять (п. 2 ст. 169 НК РФ, четвертый абзац п. 7 Правил заполнения счета-фактуры, второй абзац п. 6 Правил заполнения корректировочного счета-фактуры).

4️⃣ Организация сдает помещение в аренду. Счета-фактуры выставляются на бумажном носителе и в электронном виде. Является ли ошибкой формирование незаполненных граф 12-13 (единица и количество прослеживаемых товаров) при формировании счета-фактуры на оказанные услуги на бумажном носителе?

Если в выставленном счете-фактуре будут сформированы графы 12, 12а, 13, но останутся пустыми, это не будет считаться ошибкой, подлежащей исправлению. Вычет НДС по такому счету-фактуре возможен.

В последнем абзаце п. 5 ст. 169 НК РФ указано, что сведения, предусмотренные подп. 16-18 п. 5 ст. 169 НК РФ (как раз те, что отражены в графах 12-13), указываются в отношении товаров, подлежащих прослеживаемости. Постановление Правительства РФ от 26.12.2011 № 1137 в ред. от 02.04.2021 г. устанавливает, что при составлении счета-фактуры на бумажном носителе на товары, не подлежащие прослеживаемости, графы 12-13 не формируются (п. 2² Правил заполнения счета-фактуры, Приложение I к Постановлению № 1137).

При составлении организацией счета-фактуры в электронном виде показатели, которые не заполняются или в которых проставляются прочерки, а также показатель «Главный бухгалтер или иное уполномоченное лицо» не формируются (п. 8 Правил заполнения счета-фактуры).

✅ Не допустить ошибок в заполнении и сдаче отчетных документов поможет Такском

1️⃣ Вам не придется следить за новостями об обновлениях – все формы отчетности, представленные в сервисах Такском, актуальны и отвечают последним изменениям законодательства.

2️⃣ При заполнении форм отчетности вы видите текстовые подсказки по их заполнении – очень удобно, чтобы не обращаться за помощью к дополнительным интернет ресурсам.

3️⃣ Во всех сервисах Такском для отчетности через интернет встроена автоматическая система проверки на ошибки, которая не даст вам отправить некорректно заполненный отчет или отчет с пропущенными полями.

Узнать подробнее о преимуществах электронной отчетности и подобрать тарифный план вы можете по ссылке.

✅ Статьи по теме:

*️⃣

Исправления первичной документации

*️⃣ Исправления в учете и бухгалтерской отчетности