Продолжим разбираться в хитросплетениях, неоднозначностях и тонкостях счетов-фактур: как и когда следует внести исправления в счет-фактуру, чем отличается исправленный счет-фактура от корректировочного, можно ли вместо исправленного принять корректировочный…

Вопросов очень много: что принимать. когда отражать, как влияют на налоговые обязательства. Тема горячая. Актуальная. Обсуждаемая и часто комментируемая контролерами — Минфином и ФНС.

Обсудим?

Итак, если в счете-фактуры поставщик допустил критичные ошибки, он должен их исправить. В случае, если они могут явиться препятствием в получении покупателем налогового вычета. О существенных и незначительных ошибках в статье «Ущербный счет-фактура. Или пригодный?»

При обнаружении критичных ошибок в счете-фактуре нужно обратиться к продавцу о внесении исправлений в счет-фактуру. И ваш деловой партнер должен их исправить.

Как исправить ошибки в счет-фактуре

Исправленный — это новый счет-фактура с верными данными заполненной строкой 1а. По сути- это уточненный документ.

Важно: 1. В строке 1 указываются номер и дата составления счета-фактуры с ошибками.

2. В строке 1а указываются порядковый номер и дата исправления первоначального (ошибочного) счета-фактуры («исправление № 1 от «__»_____2019г.).

Остальные строки и графы заполняются как в первоначальном счете-фактуре, но с правильными значениями.

Исправленный счет-фактура составляется в двух экземплярах: и для покупателя, и для продавца.

Если дефектный счет-фактура был зарегистрирован в книге покупок (у покупателя) и в книге продаж ( у продавца), его следует аннулировать и зарегистрировать исправленный.

Отражение исправления в учете и отчетности

1. Если исправление происходит в одном квартале:

Продавец в книге продаж текущего периода аннулирует запись по ошибочному счету-фактуре и регистрирует исправленный счет-фактуру. Аннулирование выполнятся путем повторной регистрации документа в книге продаж с отрицательными показателями.

Покупатель вносит аналогичные записи в своей книге покупок.

2. Если исправляется счет-фактура, составленный в предыдущем периоде, то продавец и покупатель вносят такие же записи, но только в дополнительных листах к книге продаж (книге покупок) того периода, в котором был зарегистрирован ошибочный (первоначальный) счет-фактура. И так же в доплисты вносятся две записи: аннулируется прежний счет-фактура и регистрируется исправленный.

Если в результате исправлений итоговые данные книги продаж (книги покупок) изменились, надо сдать уточненную декларацию. А при увеличении суммы НДС к уплате за исправляемый период нужно доплатить налог и пени.

Симметричность важна и при несущественных ошибках

Не исключено, что осторожный покупатель будет настаивать на внесении продавцом исправления в документ даже в случае несущественной ошибки в счет-фактуре.

Важно: даже если это ошибки технические (номер, дата документа и прочие) – продавец должен зарегистрировать исправленый документ в книге продаж. Чтобы сведения исправленного счета-фактуры из книги продаж, были включены в налоговую декларацию.

Иначе проверочная программа АСК НДС-2 выявит разрыв и в вычете покупателю будет отказано.

Обратите внимание: Минфин в письме от 6 мая 2019 г. N 03-07-11/32905 допустил, что если продавец исправит несущественную ошибку (недочет), счет-фактуру в книге продаж он может не регистрировать. Но для применения вычета у покупателя зеркальность актуальных счетов-фактур должна быть соблюдена.

Для надежности полезно запросить у продавца заверенные копии соответствующих листов из его книги продаж.

Проверьте актуальность формы

Исправленный счет-фактура должен быть составлен по форме, действующей на дату составления первоначального (ошибочного) счета-фактуры. Мнение контролеров в письмах ФНС от 07 сентября 2018 г. № СД-3-3/3806@ и Минфина от 6 мая 2019 г. № 03-07-11/32905.

Такой нетрадиционный УПД

Если ваш контрагент применяет УПД (универсальный передаточный документ) обязательно убедитесь в том, что полученный от него документ в той части, в которой он заменяет счет-фактуру:

- полностью соответствует формату счета-фактуры, утвержденному действующим законодательством,

- в нем заполнены все необходимые реквизиты,

- и они указаны верно.

Форма УПД была утверждена введена 6 лет назад письмом ФНС от 21.10.2013 N ММВ-20-3/96@. С тех пор внесена масса существенных изменений в правила заполнения счет-фактуры, утвержденные постановлением № 1137. Форма УПД отстает. И актуализировать ее никто не спешит.

Минфин и ФНС в своих письмах советуют самостоятельно дополнить УПД, объединяющий в себе форму счета-фактуры и первичного учетного документа, показателями, необходимыми для выполнения требований, установленных статьей 169 Налогового кодекса и Правилами заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденными постановлением Правительства РФ N 1137. ( письма Минфина и ФНС от 22 апреля 2019 г. № ЕД-4-15/7638, от 14 сентября 2017 г. № ЕД-4-15/18322.

Совет: если вы применяете УПД, стоит переработать его форму, приведя в соответствие с действующей формой счета-фактуры. И закрепить форму этого первичного документа в приложении к учетной политике.

Если продавец выдал вам УПД – внимательно проверьте документ на предмет его соответствия актуальной форме счета-фактуры. И каждый из ее реквизитов.

В противном случае вычет НДС на основании УПД по устаревшей форме с неполным указанием реквизитов налоговая аннулирует.

Исправление ошибки в счет-фактуре не стоит путать с порядком выставления корректировочного счета-фактуры.

Для целей НДС — исправление ошибки и корректировка – два совершенно разных понятия. И необходимо четко понимать когда требуется исправить ранее выставленный счет-фактуру, а когда к нему готовить корректировку.

Корректировка и исправление ошибки – две большие разницы

Совершенно разные операции с совершенно разными основаниями, своими правилами документального оформления и отражения в учете и отчетности.

Итак, условия корректировки:

1.Корректировка – только в случае изменения стоимости.

Корректировочный счет-фактура выставляется только в случае, когда меняют стоимость уже отгруженных товаров, выполненных работ, оказанных услуг, переданных имущественных прав.

Изменение стоимости может быть вызвано причинами:

- выявлена недопоставка товара,

- после отгрузки продавец предоставил покупателю ретро-скидку,

- продажа товаров по предварительной цене с последующим пересчетом,

- изменение цены в судебном порядке по заявлению одной из сторон.

2.Корректировка в обязательном порядке оформляется первичным документом. По которому стороны договорились уменьшить или увеличить цену товара, или уточнили его количество.

Это может быть изменение (дополнение) к договору, соглашение, или другой документ, подтверждающий факт уведомления об изменении условий сделки и подтверждающий согласие покупателя.

Важно: Дата этих документов должна быть более поздняя, чем дата отгрузки. Ими подтверждается факт, что изменение произошло уже после отгрузки.

Первичными документами могут явиться, к примеру, 1) акт об установлении расхождения по количеству и качеству при приемке ТМЦ по форме № ТОРГ-2, 2) акт об изменении цены, подписанный сторонами, 3) вступившее в законную силу решение суда и другие

В случае отсуствия первичного документа- основания, выставлять корректировочный счет-фактуру не надо. Так считает Минфин в письме от 9 февраля 2018 г № 03-03-06/1/7833.

Если при выставлении счета-фактуры изначально были допущены несоответствия или ошибки, в том числе арифметические, в стоимости, в сумме, — такие документы не оформляются. Выставление корректировочного счета-фактуры в этом случае будет неправомерным. Для устранения ошибки оформляется исправленный счет-фактура.

Срок выставления корректировочного счета-фактуры

По общему правилу продавец должен выставить корректировочный счет-фактуру в течение пяти календарных дней с даты составления документов, подтверждающих согласие или уведомление покупателя на изменение стоимости отгруженных товаров.

Ответственность за нарушение срока выставления не предусмотрена. Но задерживать документ, подтверждаюший право вычета у покупателя, добросовестный партнер не станет.

Срок для заявления вычета по корректировочному счету-фактуре

Покупатель вправе заявить вычет в любом периоде после получения корректировочного счета-фактуры, но не позднее 3-х лет с момента его составления. При этом совершенно не важно, когда покупателем был заявлен к вычету НДС по первоначальному счету-фактуре. Это закрепляет пункт 10 статьи 172 Налогового кодекса.

Отражение корректировки — по своим правилам

Итак, документы об изменении стоимости ранее отгруженных товаров составлены, согласие покупателя на изменение стоимости получено, корректировочный счет- фактура выставлен.

Задача – правильно отразить корректировку в учете.

А основные правила такие:

- В учете отражается возникшая разница.

- Корректируется налоговая база текущего периода. Независимо от того, в каком периоде были отгружены товары. Налоговая база, исчисленная в момент отгрузки, корректировке не подлежит.

Если стоимость отгруженных товаров увеличилась, то в текущем периоде (периоде корректировки):

- продавец включает возникшую разницу в налоговую базу текущего периода, независимо от того, в каком периоде были отгружены сами товары;

- покупатель заявляет к вычету разницу между суммами НДС, исчисленными до и после корректировки.

Если стоимость отгруженных товаров уменьшилась, то в текущем периоде (периоде корректировки):

- продавец заявляет к вычету разницу между суммами НДС, исчисленными до и после корректировки;

- покупатель восстанавливает сумму НДС в размере разницы между суммами НДС до и после корректировки.

Кто-то помнит, что до 2013 года корректировочные счета-фактуры нужно было регистрировать в доплистах. Причем за тот период, когда была отгрузка. Это вызывало необходимость представления в налоговый орган уточненных налоговых деклараций за период отгрузки товаров. Доплачивать разницу в НДС и пени.

С 1 июля 2013 года этого не требуется. Теперь возникшие разницы отражаются в налоговой базе текущего периода. Поэтому декларации уточнять не следует, и пени начисляться не будут.

Изменились реквизиты, Что с корректировкой?

Если с момента первоначальной отгрузки до момента корректировки изменились основные реквизиты продавца или покупателя, к примеру, адрес. В этом случае в корректировочном счете-фактуре указываются новые реквизиты – те, которые действуют на момент выставления корректировочного счета-фактуры.

Совет: при подписании своего согласии об изменении цены, покупателю и продавцу целесообразно уточнить свои реквизиты. Если обязанность уведомления об этом не закреплена условиями договора.

О единой (сводной) корректировке

Налоговым кодексом предусмотрена возможность формирования единых (сводных) корректировочных счетов — фактур. Естественно, выставленных в адрес одного и того же покупателя.

Продавец может подсобрать счета-фактуры, которые попадают под корректировку, и внести данные по ним в единый корректировочный счет-фактуру. При этом, корректировочный счет-фактура будет всего один, и записей по нему в книгах у продавца и покупателя будет всего по одной.

Выставление единого корректировочного счета-фактуры – это не обязанность, а право выбора продавца. Для кого-то это удобно. Для сокращения количества документов и упрощения учета.

Можно совмещать оба варианта выставления корректировочных счетов-фактур – отдельные или единые. Закреплять вариант выбора в учетной политике не требуется.

В едином корректировочном счете-фактуре может быть указано, что по одним позициям стоимость увеличилась, а по другим – уменьшилась. В этом случае необходимо отдельно просуммировать данные и отразить отдельно их в итоговых строках «Всего увеличение (сумма строк В)» и «Всего уменьшение (сумма строк Г)». Такой корректировочный счет-фактуру продавец и покупатель регистрируют дважды: в книгах покупок и книгах продаж соответственно.

Корректировка за корректировкой

Корректировка стоимости товаров может осуществляться неоднократно. При этом в каждой последующей корректировке продавец выставляет покупателю корректировочный счет-фактуру, в который вносятся данные предыдущего корректировочного счета-фактуры. И отражает разницу ( увеличение или уменьшение) уже между ними.

Номер и дата предыдущего корректировочного счета-фактуры вносятся в строку 1б последующего (нового) корректировочного счета-фактуры.

Новый корректировочный счет-фактура также регистрируется в текущем периоде на сумму разницы. Записи по предыдущему корректировочному счету-фактуре не аннулируются, остаются как есть в том периоде.

Возврат товаров

С 1 апреля 2019 г. возврат товаров – как полный, так и частичный оформляется только корректировочными счетами-фактурами.

Почему: постановлением правительства № 15 от 19 января 2019 г. внесены изменения в пункт 3 Правил ведения книги продаж, исключившие обязанность выставления покупателем счетов-фактур по принятым на учет товарам в случае их возврата продавцу.

На возврат товаров продавец (!) должен выставить корректировочный счет-фактуру. Именно он по корректировочным счетам-фактурам будет принимать НДС к вычету.

Минфин в письме от 10 апреля 2019 г. № 03-07-09/25208 предупредил: если при возврате принятого на учет товара покупатель выставит счет-фактуру в старом порядке, продавец потеряет право на вычет. Поэтому, будьте внимательны!

По возврату есть еще одно письмо Минфина от 8 апреля 2019 г. № 03-07-09/24636: если возврат будет оформлен самостоятельно заключенным договором купли-продажи (или поставки), то НДС можно принять к вычету по счету-фактуре покупателя, вернувшего товар. При этом в договоре первоначальный покупатель должен выступать продавцом, а первоначальный продавец — покупателем.

Что будет, если вместо исправленного счета-фактуры выставить корректировочный?

Так как правила регистрации корректировочных и исправленных счетов-фактур в книгах покупок и книгах продаж, а также порядок применения налоговых вычетов по ним существенно различны — риски несут как покупатель, так и продавец.

Давайте разбираться.

Да, возможно корректировка это удобно: на требуется перепахивать прошедшие периоды, заполнять доплисты и готовить уточненки. В каком периоде получили документ – в том же и отразили в учете.

Но по установленным законодательно правилам корректировочный счет-фактура может быть выставлен при соблюдении трех условий: 1) после отгрузки меняется стоимость сделки 2) об этом достигнуто соглашение сторон 3) в наличии первичный документ – основание для корректировки.

Если одно из условий не выполняется – нужно исправлять ранее выданный счет-фактуру. Оформление корректировочного счета-фактуры будет неправомерным. И признавать вычеты на его основании рискованно. Об этом предупредил Минфин в письме от 18 декабря 2017 г. № 03-07-11/84472. Такие же разъяснения содержатся и в иных многочисленных письмах контролеров Минфина и ФНС.

Риски продавца.

1.Если в результате исправления ошибки стоимость отгрузки уменьшилась — в случае неправомерного выставленного корректировочного счета-фактуры — продавцу грозит отказ в налоговом вычете на сумму разницы между НДС, доначисление налога, пении привлечение к налоговой ответственности за неполную уплату налога.

2.Если в результате исправления ошибки стоимость отгрузки увеличена — в случае неправомерного выставленного корректировочного счета-фактуры — продавцу грозит доначисление налога, пени и штраф в связи с недоплатой НДС за период отгрузки.

3. За нарушение порядка ведения учета и отсутствие исправленных счетов-фактур продавца могут привлечь к налоговой ответственности по статье 120 Налогового кодекса и к административной по статье 15.11 КоАП за грубое нарушение правил ведения учета и объектов налогообложения.

Риски покупателя.

Если в результате исправления ошибки стоимость отгрузки увеличена, покупатель — по полученному от продавца неправомерно выставленному корректировочному счету-фактуры – теряет право на вычет положительной разницы между суммами НДС в периоде внесения корректировки.

Поэтому требуйте от продавца исправить ошибки путем выставления не корректировочных, а исправленных счетов-фактур. С соблюдением правильного порядка их отражения в учетных регистрах и налоговой отчетности.

Ненадежный поставщик

Небрежность или невнимательность поставщика может серьезно подвести покупателя и оставить его без вычета.

Не раз бизнес пытался оспорить в суде конституционность норм Налогового кодекса, которые ставят право на получение налогоплательщиком налоговых вычетов в зависимость от соблюдения налогового законодательства его контрагентами. Но, к большому сожалению, судьи КС РФ ничего неконституционного в этих нормах не нашли.

Российская судебная практика подтверждает, что ответственность бизнеса – безгранична. Проверка потенциальных контрагентов уже вменена в обязанность. С суровой платой за неисполнение: 1) обвинение в соучастии и 2) отказ в уменьшении налоговой базы и признании вычетов.

Спорить, конечно, можно. Но с учетом пробюджетной позиции судов, это не всегда продуктивно.

Поэтому важно просчитывать риски и вовремя принимать меры, обеспечивая безопасность своего бизнеса. Быть в тренде происходящих событий. Знать приемы и понимать верные ходы.

В свежем письме от 6 мая 2019 г № 03-07-11/32905 Минфин еще раз предупредил, что исправленный счет-фактура, не зарегистрированный продавцом в книге продаж, лишает покупателя права на вычет по НДС.

Ставить в зависимость свое законное право на вычет от порядочности или настроения поставщика — неосмотрительно и рискованно. Стоит подстраховаться. В договор с поставщиком – как проверенным партнером, так и выбранным впервые – полезно внести обязательное условие об обмене документами — представлении продавцом заверенных копий:

— доплистов книги продаж (в случае исправления счетов-фактур) и

— текущих листов книги продаж (в случае выставления корректировочных счетов-фактур).

И еще. Целесообразно в договорах с поставщиками прописать и иные дополнительные меры ответственности, бодрящие контрагента. К примеру:

- внести условие о неустойке за непредставление в установленные сроки оформленных надлежащим образом документов : счетов-фактур, заверенных копий листов книги продаж и других;

- включить в договор условие о заверениях об обстоятельствах ( согласно статьи 431.2 Гражданского кодекса);

- закрепить в договоре ответственность контрагента возместить имущественные потери, возникшие в результате нарушения им законодательства или обязательств и гарантий по договору. В этом случае в договоре обязательно нужно указать основание для возмещения потерь;

и другие полезные условия, приведенные в статье «Договор с контрагентом. Управляем рисками».

Если контрагент порядочный — он не будет упорствовать принять дополнительные условия к договору. Для него эти условия не влекут никаких осложнений и проблем.

Если контрагент уклоняется от представления документов или отказывается подписывать предложенную редакцию договора – это повод призадуматься о причинах его противодействия и оценить целесообразность выбора для исполнения договора именно этого контрагента.

Если недобросовестный продавец будет «динамить» с представлением документов — дополнительные меры ответственности помогут взыскать с него ущерб в гражданско-правовом споре. Не дожидаясь налоговой проверки и ее результатов.

Резюмируем. И советы.

1.Ошибки в счетах — фактурах не должны быть исключительно проблемой бухгалтера. Инициируйте приказ об ответственных лицах (менеджерах) за правильность оформления документов на поставку вцелом и счетов -фактур в частности.

2.Подучите персонал, разьясните правила составления счетов-фактур для сотрудников, ответственных за закупку товаров. Потренируйте на ошибках, чтобы «дожимали» поставщиков и приносили вам корректные документы.

С корректировками и исправлениями посложнее, тут без бухгалтера не обойтись.

3.Вносите в договоры с поставщиками условие об оплате в части окончательного расчета только после получения надлежащим образом оформленных документов: счетов-фактур и заверенных копий учетных регистров, подтверждающих начисление налогов.

4.Обеспечьте иными четкими условиями договоров с поставщиками гарантии представления верных документов и правильного отражения их в учете. Перечисленных в статье «Договор с контрагентом. Управляем рисками».

5.Займите требовательную позицию, не принимайте роль просителя. С отдельными поставщиками , возможно, за вычет придется побороться ив суде. А почему бы и не да.)

Надежных вам поставщиков, коллеги!

Безупречных счетов – фактур!

Легких и бесспорных налоговых вычетов!

Исправленный счет-фактура — документ, с необходимостью выставления которого могут столкнуться фирмы и ИП, имеющие дело с НДС. Рассмотрим, когда он выписывается и как его оформить.

Что понимается под исправленным счетом-фактурой

В гл. 21 НК РФ термин «исправленный счет-фактура», так же как и «исправительный», отсутствует. При этом в обеих формах счета-фактуры (и основной, и корректировочной), предлагаемых постановлением Правительства РФ от 26.12.2011 № 1137, есть строка для указания реквизитов внесенных в них исправлений. Кроме того, о составлении исправленного счета-фактуры говорится в п. 6 Правил заполнения счета-фактуры.

ВНИМАНИЕ! С 01.07.2021 вступили в силу поправки в НК РФ по счетам-фактурам при реализации прослеживаемых товаров. Поправки в НК РФ предусматривают, что при реализации прослеживаемых товаров счета-фактуры, в том числе корректировочные, нужно выставлять в электронной форме.

Порядок выставления и получения счетов-фактур в электронном виде подробно описан в Готовом решении от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

С 1 июля 2021 года счета-фактуры оформляются по новой форме (постановление Правительства РФ от 02.04.2021 № 534). Подробнее об изменении реквизитов читайте здесь.

Скачать обновленный бланк счета-фактуры можно, кликнув по картинке ниже:

Бланк счета-фактуры

Скачать

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Таким образом, подразумевается, что исправления — вещь, имеющая право на существование. Причем изменения могут быть внесены как в основной документ, так и в исправленный счет-фактуру.

Однако следует понимать, что корректировочный и исправленный счет-фактура —документы совершенно разные:

- Корректировочный счет-фактура нужен тогда, когда вносятся изменения в исходные данные первичного документа (количество и цена), влияющие на расчет итоговой суммы продажи, зафиксированной в нем, и на связанную с ней сумму НДС. Причем корректировка не означает, что в первоначальном варианте счета-фактуры была допущена ошибка. Нет, к оформлению корректировочного счета-фактуры могут привести изменения исходных данных, которые произошли под влиянием каких-то факторов, чаще всего оформленных документально (соглашения об изменении цены, ретроскидки, выявления недостачи, брака или излишков среди поставленного товара).

Подробнее о данном счете-фактуре — «Что такое корректировочный счет-фактура и когда он нужен?».

- Необходимость в исправленном счете-фактуре появляется при обнаружении в исходном документе технических ошибок, которые могут иметь негативные последствия для получения вычетов по нему. При этом не все ошибки приводят к необходимости создания исправленного счета-фактуры. Если они не влияют на правильность понимания информации по реквизитам, в которых они допущены (даже по обязательным), то вычет по такому документу допустим (п. 2 ст. 169 НК РФ) — следовательно, нужда в исправленном счете-фактуре отпадает.

Понятие исправленного счета-фактуры как откорректированного исходного документа возникло с момента принятия постановления Правительства РФ от 26.12.2011 № 1137, т.е. с 2012 года. До этого значительную часть технических ошибок, допущенных в оформлении счета-фактуры, можно было исправить прямо в неправильном исходном документе, заверив исправления подписью и печатью составителя. После введения в действие указанного постановления исправленному счету-фактуре придан статус самостоятельного документа, со всеми вытекающими последствиями.

В каких случаях требуется исправление счета-фактуры

Так в каких случаях оформляют исправленный счет-фактуру? Он нужен тогда, когда возникает необходимость исправления технической ошибки в исходном документе. Например, создание исправленного счета-фактуры может потребоваться при ошибке:

- в дате, если исходный документ ошибочно оформлен другим месяцем, годом;

- реквизитах поставщика или покупателя, если они написаны не просто с опечаткой, а не соответствуют им вообще (неверный ИНН, адрес, наименование и т. п.);

- указании грузоотправителя и грузополучателя, если они не относятся к лицам, которые в реальности отправляли и получали товар;

- реквизитах документа на перечисление аванса;

- названии и коде валюты документа;

- указании наименования товара (работ, услуг);

- указании неправильной цены или неверного количества товара;

- в ставке и, как следствие, в сумме НДС и итоговой сумме документа;

- либо при отсутствии данных, обязательных к заполнению по импортным товарам (страна происхождения и регистрационный номер таможенной декларации).

Надо отметить, что большинство налогоплательщиков, если ошибка обнаружена своевременно и не успела выявиться налоговыми органами, предпочитают не делать исправленный счет-фактуру, а просто заменяют дефектный документ.

Об ошибках, не требующих исправления, читайте в статье «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?».

О том, какие ошибки в счет-фактуре должны быть исправлены, читайте в статье «Ошиблись в счете-фактуре – что и как исправлять».

Форма для исправления счета-фактуры

Особой формы для исправленного счета-фактуры не предусмотрено. Он составляется по той же форме, в которой был составлен исходный документ, требующий исправления, т.е. основной или корректировочной. Обе формы содержатся в приложениях 1 и 2 соответственно постановления Правительства РФ от 26.12.2011 № 1137. При этом составление исправленного счета-фактуры может производиться в случае необходимости в коррекции счетов-фактур, ранее выписанных:

- на реализацию;

- на аванс;

- на корректировку, в том числе к нескольким изменяемым документам.

С формой счета-фактуры, в том числе предназначенной для исправления, вы можете познакомиться в статье «Бланк счета-фактуры за 2020-2021 годы в Excel скачать бесплатно».

Особенности заполнения исправленного счета-фактуры

В обеих формах исправленного счета-фактуры под основным заголовком документа, содержащим его номер и дату, предусмотрена строка (или строки) для внесения номера и даты исправления:

- в счете-фактуре строка одна, и расположена она непосредственно под заголовком;

- в корректировочном счете-фактуре— 2: одна предназначена для сведений об исправлении собственно корректировочного счета-фактуры, а вторая — для указания реквизитов первоначального счета-фактуры, к которому был составлен корректировочный счет-фактура.

Иных особенностей оформления исправленного счета-фактуры нет. Он оформляется так же, как обычный, только неверные данные в нем заменяются правильными.

Особенности регистрации исправленного счета-фактуры

Если исправительный счет-фактура составлен в том же квартале, что и исходный счет-фактура (корректировочный счет-фактура), то в этом же квартале:

- Продавец в книге продаж должен зарегистрировать исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но все его числовые показатели отразить со знаком «минус».

Эксперты КонсультантПлюс подготовили пример регистрации исправленного счета-фактуры в книге продаж. Переходите к примеру, получив пробный доступ к К+ бесплатно.

- Покупатель, если он отразил в книге покупок ошибочный счет-фактуру, должен зарегистрировать в книге покупок исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но отразить все его числовые показатели со знаком «минус». Если покупатель не показал в книге покупок ошибочный счет-фактуру, он регистрирует только исправительный счет-фактуру.

Пример регистрации исправленного счета-фактуры в книге покупок есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно.

На схеме мы показали порядок действий продавца и покупателя при изменении данных в счете-фактуре или при наличии в нем ошибок.

Если исправительный счет-фактура составлен в другом (следующем) же квартале:

- Продавец должен зарегистрировать исправительный счет-фактуру в дополнительном листе книги продаж того квартала, в котором зарегистрирован ошибочный счет-фактура. В этом же дополнительном листе книги продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус».

- Покупатель должен составить дополнительный лист к книге покупок того квартала, в котором зарегистрировал ошибочный счет-фактуру и в этом же дополнительном листе к книге покупок продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус». Если же покупатель изначально в книге покупок счет-фактуру, выписанный с ошибками, не отразил, то исправленный он должен зарегистрировать исправленный счет-фактуру только в книге покупок того квартала, в котором этот документ был получен.

Итоги

Не связанные с внесением поправок в количество, стоимость товаров (работ, услуг) и налоговых обязательств изменения в счет-фактуру и корректировочный счет-фактуру вносятся соответственно на бланке счета-фактуры, корректировочного счета-фактуры. При составлении исправительных документов необходимо указывать реквизиты исходного документа, в котором была допущена ошибка. Порядок регистрации исправительного счета-фактуры зависит от того, в каком периоде он был составлен по отношению к ошибочному счету-фактуре, а у покупателя еще и от того, был ли им зарегистрирован в книге покупок счет-фактура, содержащий ошибки.

Как аннулировать ошибочный счет-фактуру на аванс? Рассказываем на примере программы «1С:Бухгалтерия 8» редакции 3.0.

Обнаружив в текущем периоде ошибку прошлого периода, в результате которой был излишне уплачен НДС (например, из-за ошибочного признания авансом поступившей от покупателя постоплаты), налогоплательщик может исправить ее: аннулировать лишнюю регистрационную запись по ошибочному счету-фактуре в книге продаж, пересчитать налоговую базу по НДС в периоде выявления ошибки и представить уточненную декларацию по НДС. Механизм исправления указанных ошибок Постановлением Правительства РФ от 26.12.2011 № 1137 не предусмотрен, но в соответствии с разъяснениями ФНС России можно аннулировать ошибочные регистрационные записи с помощью дополнительных листов книги продаж.

Порядок внесения исправлений в счет-фактуру после окончания налогового периода

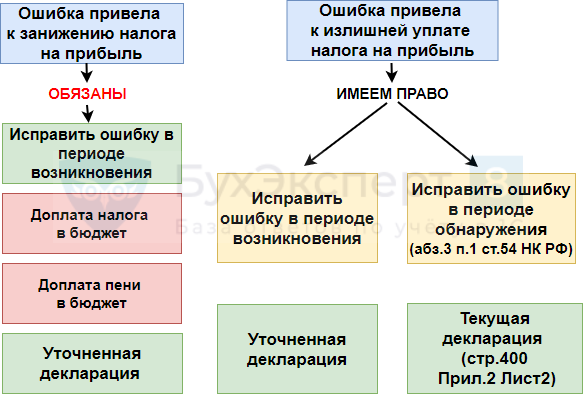

Согласно пункту 1 статьи 81 НК РФ налогоплательщик, обнаруживший в представленной им в налоговый орган декларации неотражение или неполноту отражения сведений, а также ошибки:

- обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) привели к занижению суммы налога, подлежащей уплате;

- вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) не привели к занижению суммы налога, подлежащей уплате.

Если в текущем налоговом (отчетном) периоде обнаружены ошибки (искажения) в исчислении налоговой базы, которые относятся к прошлым налоговым (отчетным) периодам, то перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения) (абз. 2 п. 1 ст. 54 НК РФ).

В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если (абз. 3 п. 1 ст. 54 НК РФ):

- невозможно определить период совершения этих ошибок (искажений);

- такие ошибки (искажения) привели к излишней уплате налога.

При применении данных положений к исчислению НДС и представлению налоговой отчетности по налогу необходимо учитывать следующие особенности:

- норма пункта 1 статьи 54 НК РФ не применяется в отношении тех ошибок, которые допущены из-за неправильного отражения налоговых вычетов. Это связано с тем, что на налоговые вычеты налогоплательщик уменьшает сумму налога, уже исчисленную с налоговой базы (п. 1 ст. 171 НК РФ, письмо Минфина России от 25.08.2010 № 03-07-11/363);

- перерасчет налоговой базы по НДС в периоде обнаружения ошибки, допущенной в предыдущих налоговых периодах, Постановлением Правительства РФ от 26.12.2011 № 1137 (далее — Постановление № 1137) не предусмотрен.

Как определено Правилами ведения книги продаж, утв. Постановлением № 1137, при внесении исправлений в выставленный счет-фактуру после окончания налогового периода регистрация исправленного счета-фактуры и аннулирование записи по первоначальному счету-фактуре производятся в дополнительном листе книги продаж за налоговый период, в котором были зарегистрированы счет-фактура до внесения в него исправлений (п. 3, п. 11 Правил ведения книги продаж, утв. Постановлением № 1137).

Несмотря на то, что данные нормы Постановления № 1137 соотносят порядок исправления книги продаж только с внесением исправлений в счета-фактуры, применение дополнительных листов книги продаж предписывается в отношении любых изменений книги продажи истекших налоговых периодов (письма ФНС России от 06.09.2006 № ММ-6-03/896@, от 30.04.2015 № БС-18-6/499@).

Данные таких дополнительных листов используются для внесения изменений в налоговую декларацию по НДС (п. 5 Правил заполнения дополнительного листа книги продаж). При этом в состав уточненной налоговой декларации помимо тех разделов, которые были ранее представлены в налоговый орган, включается Приложение 1 к Разделу 9 (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

Аннулирование ошибочного счета-фактуры на аванс в «1С:Бухгалтерии 8» (ред. 3.0)

Порядок исправления данных бухгалтерского и налогового учета в программе «1С:Бухгалтерия 8» редакции 3.0, начиная от уточнения назначения поступивших денежных средств, и до формирования уточненной декларации по НДС, рассмотрим на следующем примере.

Пример

Организация ООО «ТФ-Мега», применяющая общую систему налогообложения, 03.05.2017, после представления налоговой декларации по НДС за I квартал 2017 года, обнаружила факт ошибочного признания поступивших от ООО «Одежда и обувь» денежных средств авансом и, соответственно, ошибочной регистрации выставленного авансового счета-фактуры в книге продаж за I квартал 2017 года.

Организация решила внести исправления в данные бухгалтерского и налогового учета, аннулировать лишнюю регистрационную запись по счету-фактуре в книге продаж и представить уточненную налоговую декларацию по НДС за I квартал 2017 года.

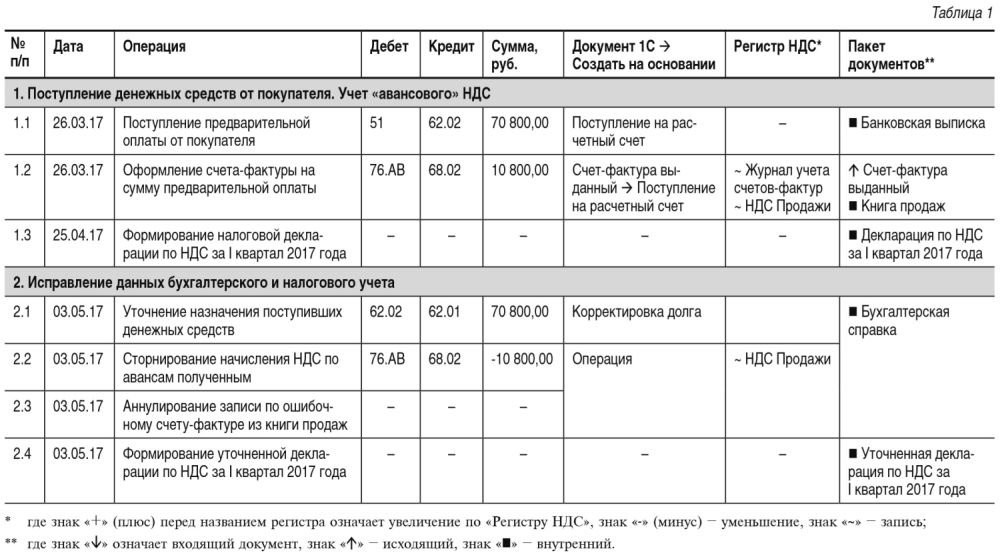

Последовательность операций приведена в таблице 1.

Поступление денежных средств от покупателя. Учет «авансового» НДС

Поступление предварительной оплаты в счет предстоящей поставки товаров (операция 1.1 «Поступление предварительной оплаты от покупателя») в программе отражается с помощью документа Поступление на расчетный счет с видом операции Оплата от покупателя, который формируется:

- на основании документа Счет на оплату покупателю (раздел Продажи — подраздел Продажи — журнал документов Счета покупателям);

- или путем добавления нового документа в список Банковские выписки (раздел Банк и касса — подраздел Банк — журнал документов Банковские выписки).

В результате проведения документа Поступление на расчетный счет будет сформирована бухгалтерская проводка:

Дебет 51 Кредит 62.02

— на сумму предварительной оплаты, поступившую продавцу от покупателя.

В соответствии с пунктами 1 и 3 статьи 168 НК РФ покупателю товаров, перечислившему сумму предоплаты, продавец должен выставить счет-фактуру не позднее пяти календарных дней, считая со дня получения предоплаты.

Счет-фактура на полученную сумму предоплаты (операция 1.2 «Оформление счета-фактуры на сумму предварительной оплаты») в программе формируется на основании документа Поступление на расчетный счет по кнопке Создать на основании. Автоматическое формирование счетов-фактур на авансы, полученные от покупателей, может производиться также с помощью обработки Регистрация счетов-фактур на аванс (раздел Банки и касса).

В новом документе Счет-фактура выданный основные сведения будут заполнены автоматически по документу-основанию:

- в поле от — дата составления счета-фактуры, которая по умолчанию устанавливается аналогичной дате формирования документа Поступление на расчетный счет;

- в полях Контрагент, Платежный документ № и от — соответствующие сведения из документа-основания;

- в поле Вид счета-фактуры — значение На аванс;

- в табличной части документа — сумма поступившей предоплаты, ставка НДС и сумма НДС соответственно.

Кроме того автоматически будут проставлены:

- в поле Код вида операции — значение 02, которое соответствует оплате, частичной оплате (полученной или переданной) в счет предстоящих поставок товаров (работ, услуг), имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

- переключатель Составлен — переведен в положении На бумажном носителе, если отсутствует действующее соглашение об обмене электронными счетами-фактурами, или В электронном виде, если такое соглашение заключено;

- флаг Выставлен (передан контрагенту) с указанием даты — если счет-фактура передан покупателю и подлежит регистрации. При наличии соглашения об обмене электронным счетами-фактурами до получения подтверждения оператора ЭДО флаг и дата выставления будут отсутствовать. Если дата передачи покупателю бумажного счета-фактуры отлична от даты составления, то ее необходимо скорректировать;

- поля Руководитель и Главный бухгалтер — данные из регистра сведений Ответственные лица. В случае если документ подписывают иные ответственные лица, например, на основании доверенности, то необходимо внести соответствующие сведения из справочника Физические лица.

Для корректного составления счета-фактуры, а также правильного отражения документа в учетной системе необходимо в поле Номенклатура табличной части документа ввести наименование (или обобщенное наименование) поставляемых товаров в соответствии с условиями договора с покупателем.

Данные сведения заполняются автоматически с указанием:

- наименования конкретных номенклатурных позиций из документа Счет на оплату, если такой счет предварительно выставлялся;

- обобщенного наименования, если в договоре с покупателем такое обобщенное наименование было определено.

По кнопке Печать документа Счет-фактура выданный можно перейти в просмотр формы счета-фактуры и далее выполнить его печать в двух экземплярах.

Согласно Правилам заполнения счета-фактуры, утв. Постановлением № 1137, в счете-фактуре на полученную сумму предоплаты указываются:

|

Счет-фактура |

Данные |

|

Строка 5 |

Реквизиты (номер и дата составления) платежно-расчетного документа (пп. «з» п. 1 Правил заполнения) |

|

Графа 1 |

Наименование поставляемых товаров (описание работ, услуг), имущественных прав (пп. «а» п. 2 Правил заполнения) |

|

Графа 8 |

Сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с пунктом 4 статьи 164 НК РФ (пп. «з» п. 2 Правил заполнения) |

|

Графа 9 |

Полученная сумма предварительной оплаты (пп. «и» п. 2 Правил заполнения) |

|

Строки 3 и 4 и графы 2 — 6, 10 — 11 |

Прочерки (п. 4 Правил заполнения) |

В результате проведения документа Счет-фактура выданный будет сформирована бухгалтерская проводка:

- Дебет 76.АВ Кредит 68.02

- — на сумму НДС, исчисленную с поступившей суммы предоплаты от покупателя в размере 10 800,00 руб. (70 800,00 руб. х 18 / 118).

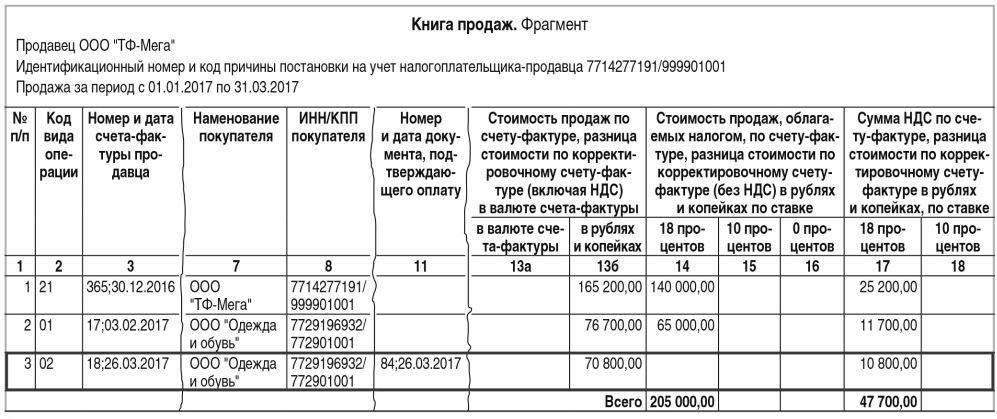

Документ Счет-фактура выданный будет зарегистрирован в регистре накопления НДС продажи. На основании записей регистра НДС Продажи формируется книга продаж за I квартал 2017 года (раздел Продажи — подраздел НДС) (см. рис. 1).

Рис. 1. Книга продаж за I квартал 2017 года

Также на основании документа Счет-фактура выданный вносится запись в регистр сведений Журнал учета счетов-фактур.

Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о выставленном счете-фактуре.

Выставленный при получении предварительной оплаты счет-фактура регистрируется в книге продаж за I квартал 2017 года (рис. 1).

Облагаемая НДС операция, связанная с получением суммы предварительной оплаты, отражается по строке 070 Раздела 3 налоговой декларации по НДС за I квартал 2017 года (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ в ред. приказа ФНС России от 20.12.2016 № ММВ-7-3/696@) (операция 1.4 «Формирование декларации по НДС за I квартал 2017 года).

Сведения из книги продаж отражаются в Разделе 9 налоговой декларации по НДС.

Исправление данных бухгалтерского и налогового учета

Поступившие от покупателя 26.03.2017 денежные средства были ошибочно признаны предварительной оплатой по договору № 25 от 01.03.2017, а не оплатой товаров, отгруженных покупателю 03.02.2017 по договору № 15 от 01.02.2017.

Согласно пункту 5 Положения по бухгалтерскому чету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утв. приказом Минфина России от 28.06.2010 № 63н, ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

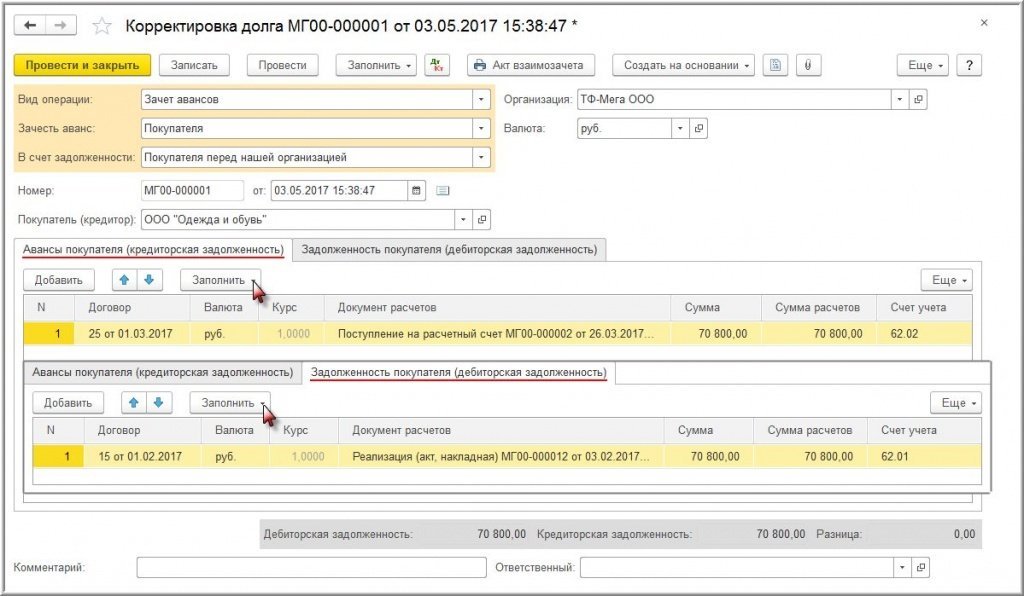

Регистрация операции 2.1 «Уточнение назначения поступивших денежных средств» производится с помощью документа Корректировка долга (раздел Продажи — подраздел Расчеты с контрагентами).

В документе Корректировка долга указываются следующие значения:

|

Поле |

Данные |

|

«Вид операции» |

«Зачет авансов» |

|

«Зачесть аванс» |

«Покупателя» |

|

«В счет задолженности» |

«Покупателя перед нашей организацией» |

В табличной части документа на соответствующих закладках указываются реквизиты договоров и сумма засчитываемой предоплаты (рис. 2).

Рис. 2. Документ «Корректировка долга»

После проведения документа формируется бухгалтерская проводка:

Дебет 62.02 с субконто «25 от 01.03.2017» Кредит 62.01 с субконто «15 от 01.02.2017»

— на сумму засчитываемой предоплаты.

Так как полученные денежные средства были ошибочно признаны предварительной оплатой, то на день их поступления был ошибочно исчислен НДС (пп. 2 п. 1 ст. 167 НК РФ) и выставленный авансовый счет-фактура.

В связи с тем, что была ошибочно отражена в учете облагаемая НДС операция по исчислению налога с полученной суммы предоплаты, то обнаруженная ошибка привела к завышению налоговой базы по НДС в I квартале 2017 года и, следовательно, суммы налога, подлежащей уплате в бюджет.

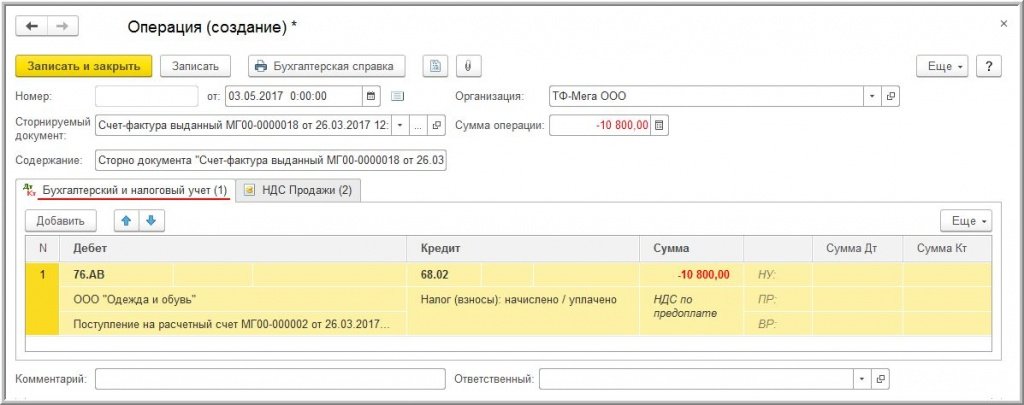

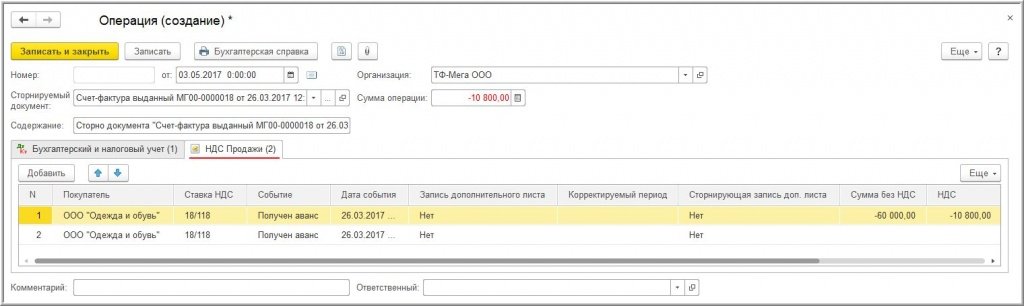

Исправление допущенной ошибки по выставлению счета-фактуры и его регистрации в книге продаж (операции: 2.2 «Сторнирование начисления НДС по авансам полученным», 2.3 «Аннулирование записи по ошибочному счету-фактуре из книги продаж») в программе регистрируется с помощью документа Операция с видом операции Сторно документа (раздел Операции — подраздел Бухгалтерский учет — гиперссылка — Операции, введенный вручную) (рис. 3).

В шапке документа указывается:

|

Поле |

Данные |

|

«от» |

Дата исправления допущенной ошибки |

|

«Сторнируемый документ» |

Ошибочно выставленный авансовый счет-фактура |

Рис. 3. Сторнирование начисления НДС по авансам полученным

Поле Содержание и табличная часть документа заполняются автоматически после выбора сторнируемого документа.

На закладке Бухгалтерский и налоговый учет отражаются соответствующая сторнировочная бухгалтерская запись:

Дебет 76.АВ Кредит 68.02

— на сумму НДС, исчисленную с полученной предоплаты.

В регистр НДС Продажи автоматически вносится соответствующая сторнировочная запись с указанием следующих значений (рис. 4):

|

Графа |

Данные |

|

«Запись дополнительного листа» |

«Нет» |

|

«Корректируемый период» |

Значение отсутствует |

|

«Сумма без НДС» |

«-60 000,00» |

|

«НДС» |

«-10 800,00» |

Рис. 4. Аннулирование записи по ошибочному счету-фактуре из книги продаж до ручной корректировки

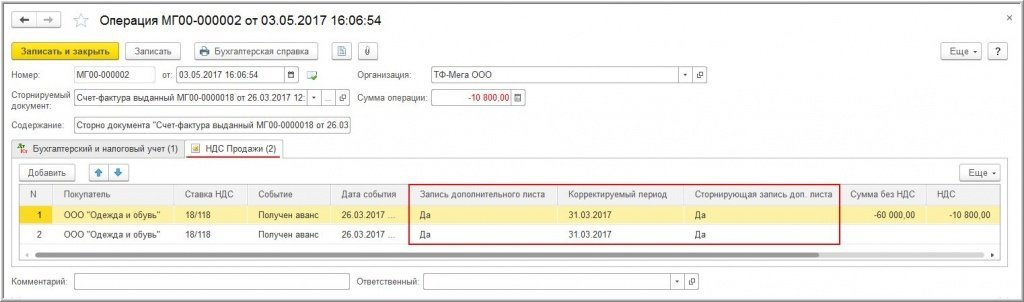

Поскольку аннулирование регистрационной записи по ошибочно выставленному счету-фактуре должно производиться в дополнительном листе книги продаж периода поступления денежных средств, т. е. I квартала 2017 года, необходимо внести корректировку в записи регистра НДС Продажи (см. рис. 5).:

|

Графа |

Данные |

|

«Запись дополнительного листа» |

Заменить значение на «Да» |

|

«Корректируемый период» |

Указать любую дату I квартала 2017 года, например, 31.03.2017 |

|

«Сторнирующая запись доп. листа» |

Заменить значение на «Да» |

Рис. 5. Аннулирование записи по ошибочному счету-фактуре из книги продаж после ручной корректировки

Поскольку при исчислении НДС с полученной суммы предоплаты запись в регистр накопления НДС Продажи вносилась двумя строками, то необходимо произвести соответствующую корректировку в каждой строке.

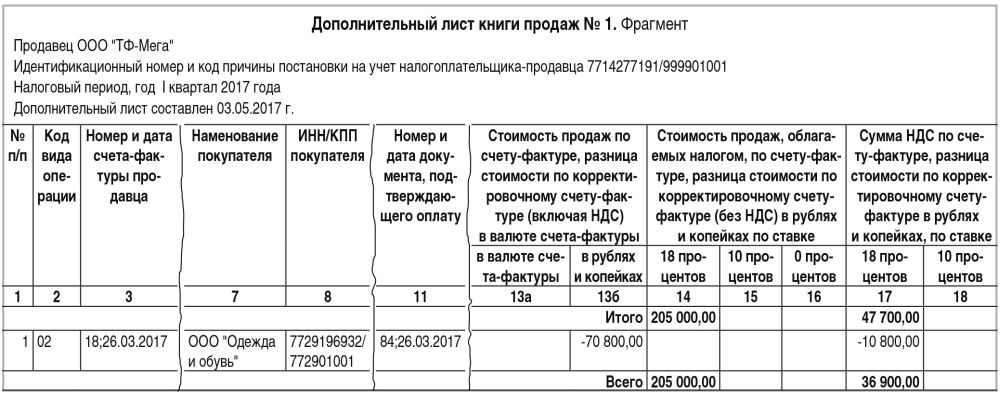

После записи документа Операция будет внесена запись об аннулировании по ошибочно выставленному авансовому счету-фактуре в дополнительный лист книги продаж за I квартал 2017 года (рис. 6).

Рис. 6. Дополнительный лист книги продаж за I квартал 2017 года

Следует отметить, что сам ошибочно выставленный счет-фактура аннулированию (изъятию, уничтожению) не подлежит. По мнению ФНС России, закрепление механизма аннулирования счетов-фактур нецелесообразно, поскольку если ошибочно выставленный счет-фактура не зарегистрирован в книге продаж, то к учету он не принимается (письмо ФНС России от 30.04.2015 № БС-18-6/499@).

При принятии решения о представлении уточненной налоговой декларации по НДС за I квартал 2017 года (операция 2.4 «Формирование уточненной декларации по НДС за I квартал 2017 года»), в состав такой уточненной декларации будут входить те же самые разделы, что и в состав первичной декларации (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

При этом на титульном листе декларации будет указан номер корректировки «1», и дата подписи «03.05.2017».

В Разделе 3 уточненной налоговой декларации по строке 070 будут отсутствовать налоговая база и сумма исчисленного налога.

Кроме того, в уточненной декларации появится дополнительно Приложение 1 к Разделу 9, в котором будут отражены сведения из дополнительного листа книги продаж. Поскольку в первичной декларации такие сведения отсутствовали, то в строке Ранее представленные сведения будет проставлена отметка Неактуальны, что соответствует признаку актуальности «0» и означает, что в ранее представленной декларации эти сведения по Разделу 9 не представлялись (п. 48.2 Порядка заполнения налоговой декларации по НДС).

Поскольку в саму книгу продаж изменения не вносились, то в налоговую инспекцию сведения из Раздела 9 можно повторно не выгружать, для чего достаточно установить в строке Ранее представленные сведения отметку в поле Актуальны, что соответствует признаку актуальности «1» и означает, что сведения, представленные налогоплательщиком ранее в налоговый орган, актуальны, достоверны, изменению не подлежат и в налоговый орган не представляются (п. 47.2 Порядка заполнения налоговой декларации по НДС).

- Опубликовано 04.03.2022 10:01

- Автор: Administrator

- Просмотров: 9073

Завершаем наш небольшой цикл статей о корректировочных и исправительных счетах-фактурах. В прошлой публикации мы подробно разобрали исправительные счета-фактуры в учете продавца. Сегодня разберем учет у покупателя, естественно с примерами в программе 1С: Бухгалтерия предприятия ред. 3.0.

Итак, покупатель вносит изменения в книгу покупок с учетом того периода, в котором произошло исправление документов (п. 7 Правил заполнения счета-фактуры и п. 6 Правил заполнения корректировочного счета-фактуры, утв. Постановлением № 1137) таким образом:

— сторнирует запись по первоначальному счету-фактуре в книге покупок, если исправление оформлено в рамках одного отчетного периода;

— сторнирует запись по первоначальному счету-фактуре в дополнительном листе книги покупок, если исправление оформлено в следующем отчетном периоде (п. 4 Правил ведения книги покупок);

— регистрирует ИСФ в дополнительном листе книги покупок за тот период, в котором был отражен аннулированный счет-фактура (п. 9 Правил ведения книги покупок), вычет по исправленному счету-фактуре покупатель заявляет за тот период, в котором был зарегистрирован первичный счет-фактура.

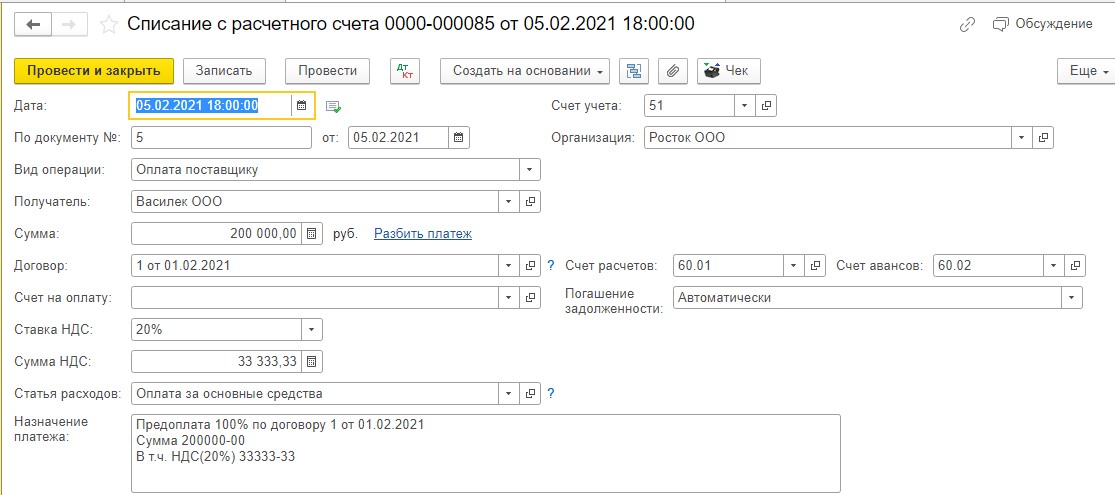

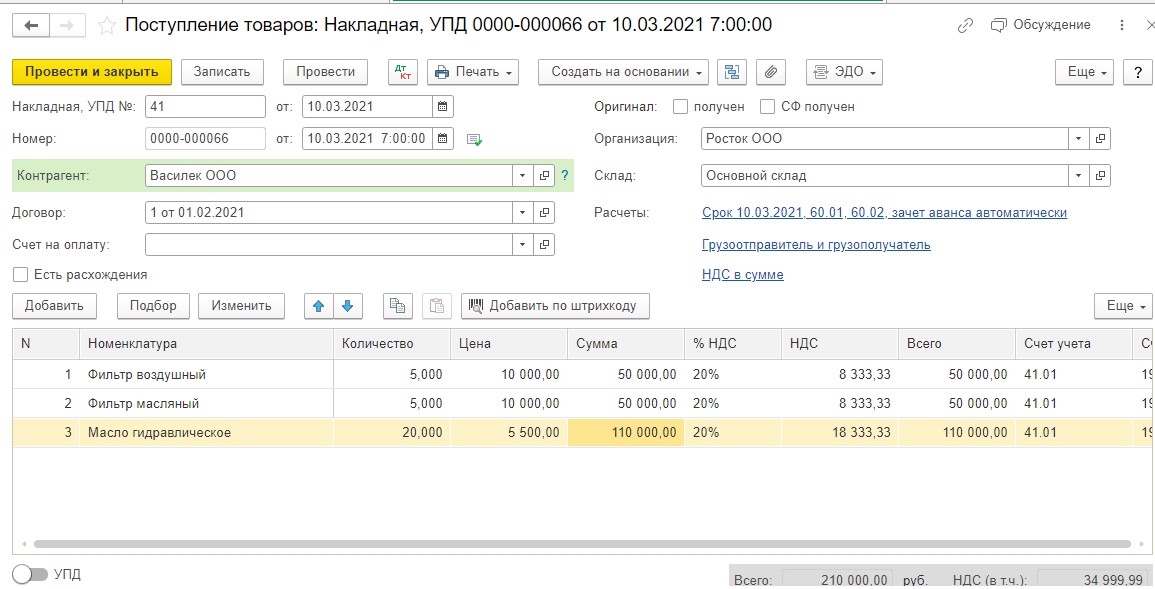

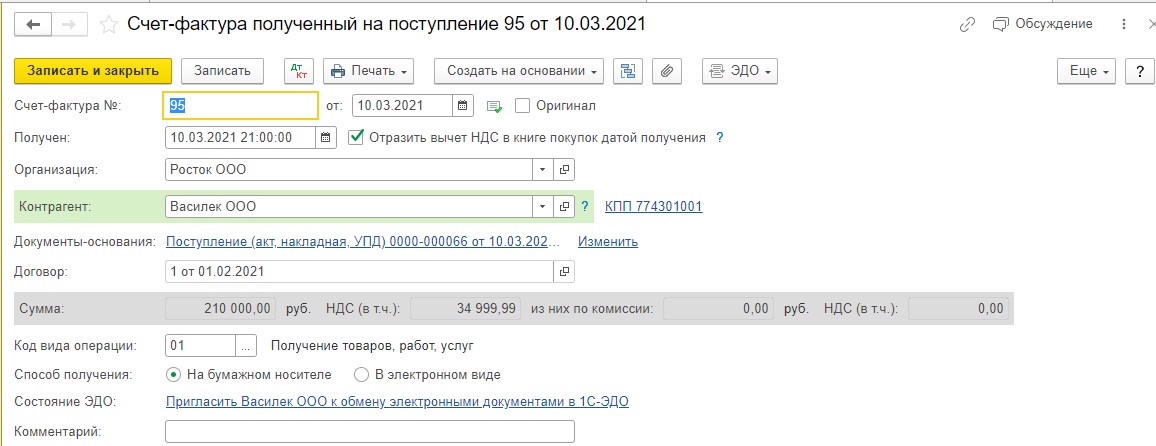

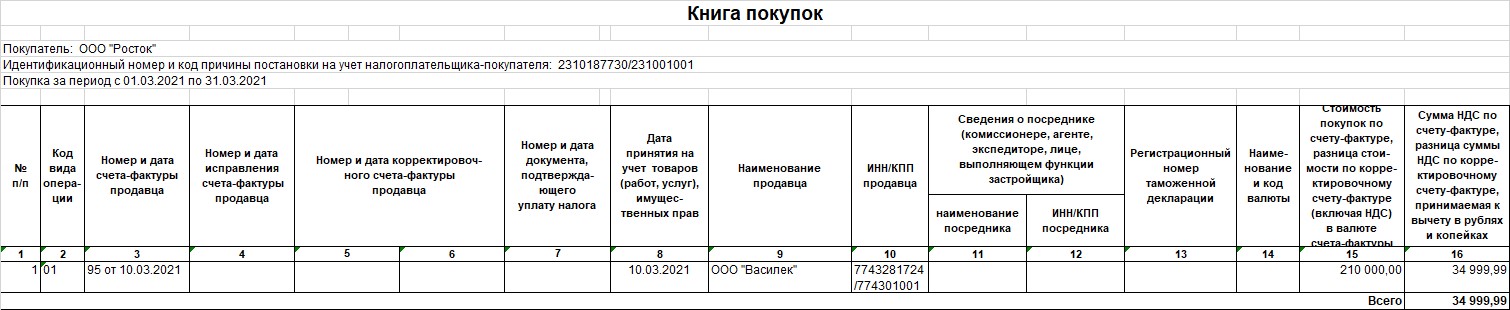

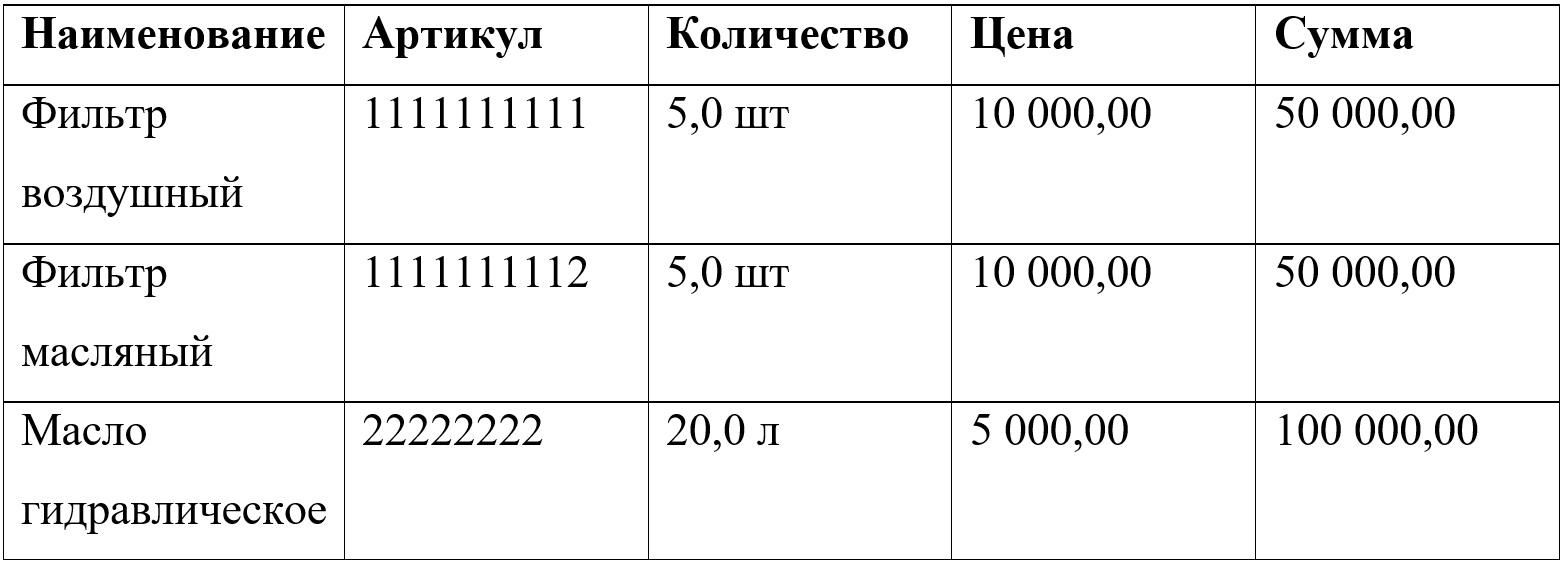

Напомним наш пример: между продавцом ООО «Василек» и покупателем ООО «Росток» заключен договор №1 от 01.02.2021 г. на поставку товара, запасных частей к сельскохозяйственной технике, на сумму 200 000 рублей. Перечень запасных частей перечислен в спецификации №1 к договору №1 от 01.02.2021 г. В рассматриваемом примере поставщик и покупатель применяют ОСНО.

По условиям нашего примера после отгрузки товара поставщик обнаружил ошибку в выставленном счете-фактуре, а именно: масло гидравлическое 20 л отгружено по цене 5 500 рублей вместо 5 000 рублей вследствие технической ошибки менеджера по продажам запасных частей. После выявления ошибки в адрес покупателя 15.04.2021 г. был выставлен ИСФ на уменьшение цены данного товара.

05.02.2021 г. ООО «Росток» перечислил предоплату в размере 100% поставщику ООО «Василек»:

10.03.2021 г. покупатель ООО «Росток» проводит в учете поступление товаров от продавца ООО «Василек»:

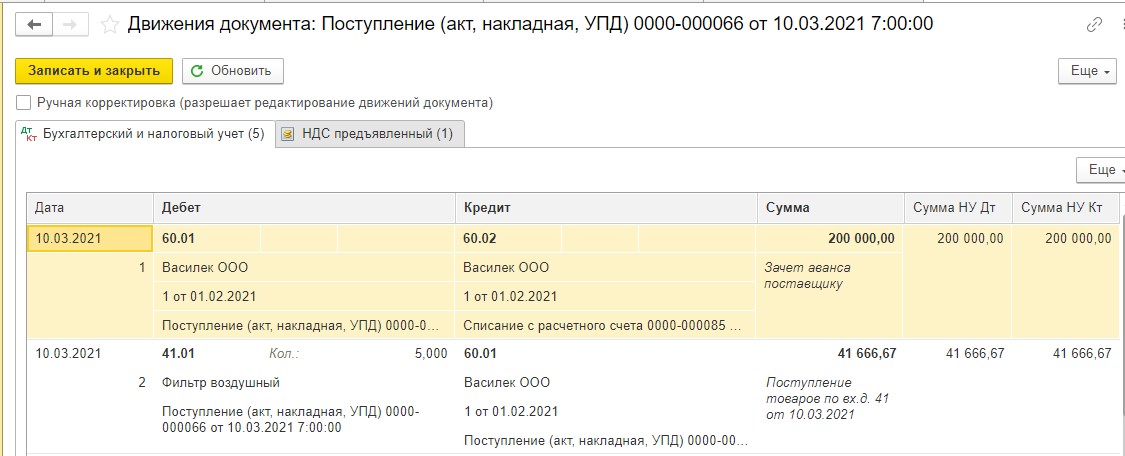

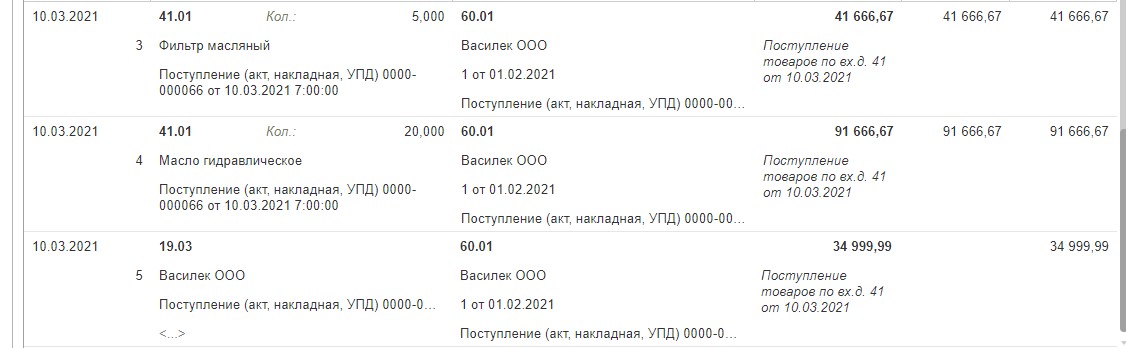

В регистре «Бухгалтерский и налоговый учет» у нас следующие проводки:

ДТ 60.01 и КТ 60.02 – зачтен аванс поставщику;

ДТ 41.01 и КТ 60.01 – отражено поступление товаров от поставщика;

ДТ 19.03 и КТ 60.01 – отражен НДС по поступившим товарам.

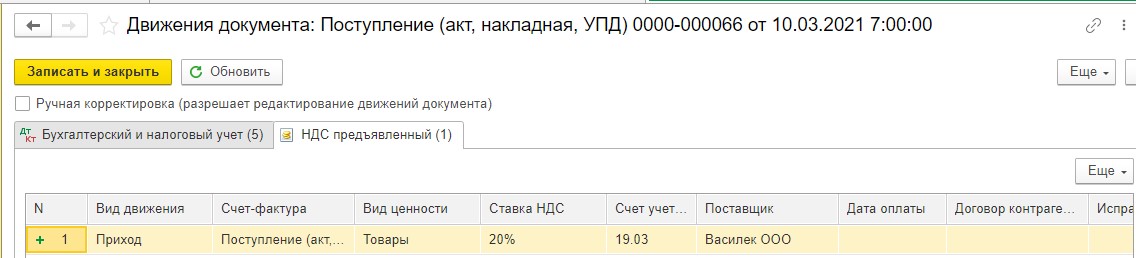

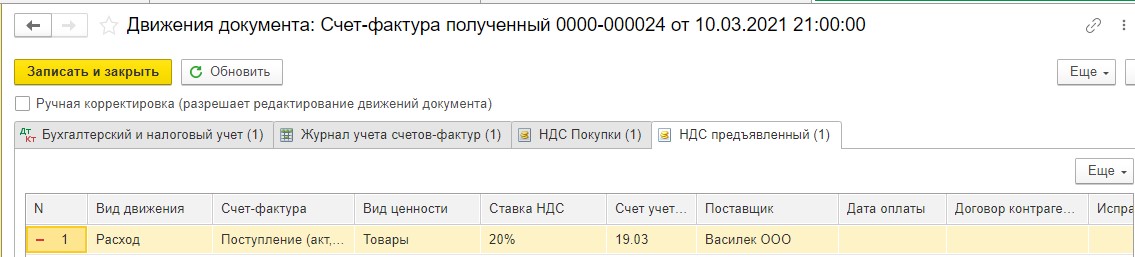

Регистр «НДС предъявленный» отражает информацию об НДС, предъявленном поставщиком и учтенном на счете 19.03. Вид движения «Приход» — это будущая запись в книгу покупок, которая попадет в нее при соблюдении всех условий для вычета (каких, мы уже знаем):

На основании поступления товаров регистрируем счет-фактуру полученный:

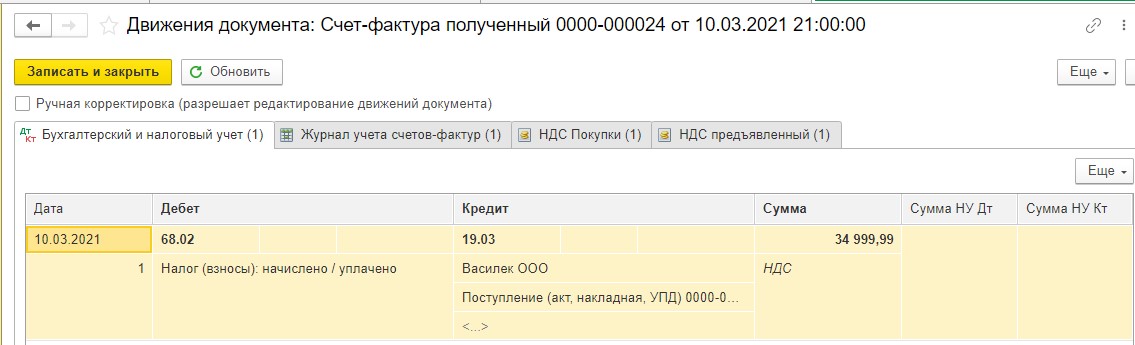

В регистре «Бухгалтерский и налоговый учет» мы видим следующую запись:

ДТ 68.02 и КТ 19.03 – НДС по приобретенным товарам заявлен к вычету:

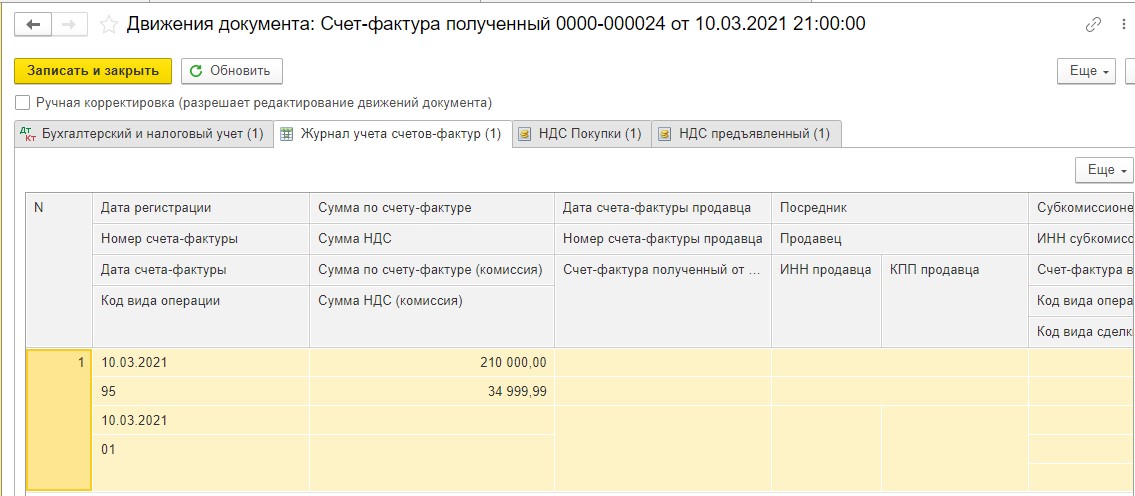

В регистр «Журнал учета счетов-фактур» сохранилась информация о полученном счете-фактуре:

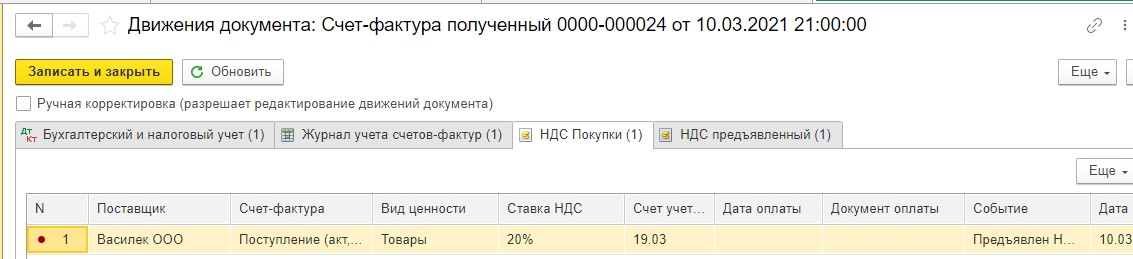

Запись из регистра «НДС Покупки», как мы уже знаем, попадает в книгу покупок:

Напомним, что же следует понимать под записью вида движения «Расход» в регистре «НДС предъявленный»?

Это означает, что условия для принятия НДС к вычету соблюдены покупателем:

— товары, которые приобрел покупатель, используются в облагаемой НДС деятельности;

— счет-фактура от поставщика оформлена верно и зарегистрирована;

— товары поставлены на учет.

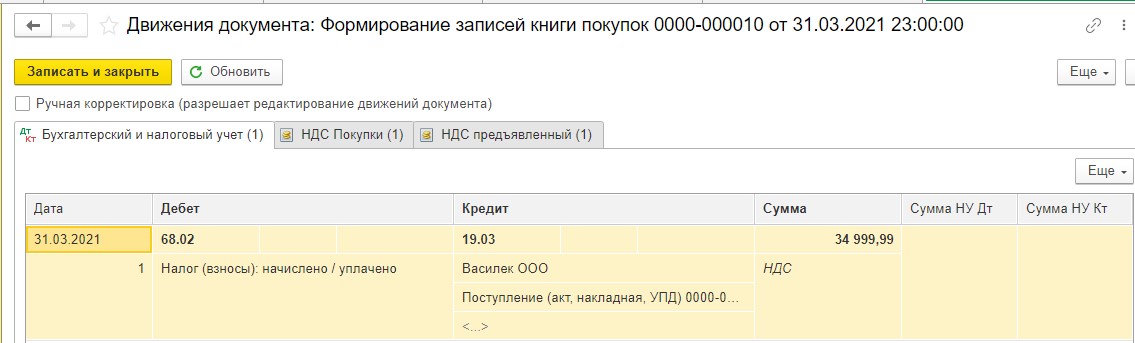

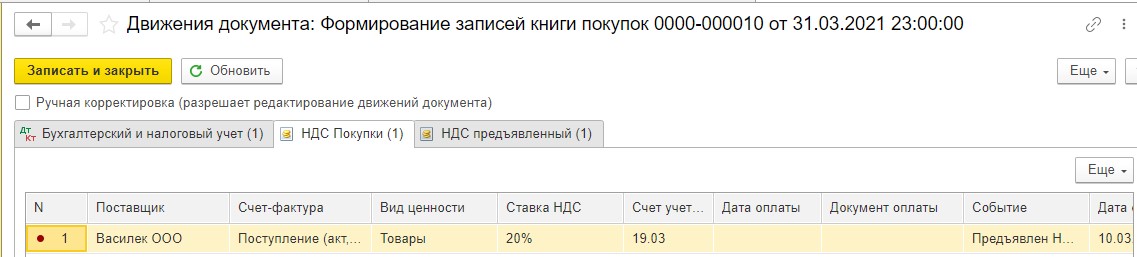

Посмотрим, какие записи формирует документ «Формирование записей книги покупок».

В регистре «Бухгалтерский и налоговый учет» сформирована проводка:

ДТ 68.02 и КТ 19.03 – НДС, предъявленный поставщиком, заявлен к вычету:

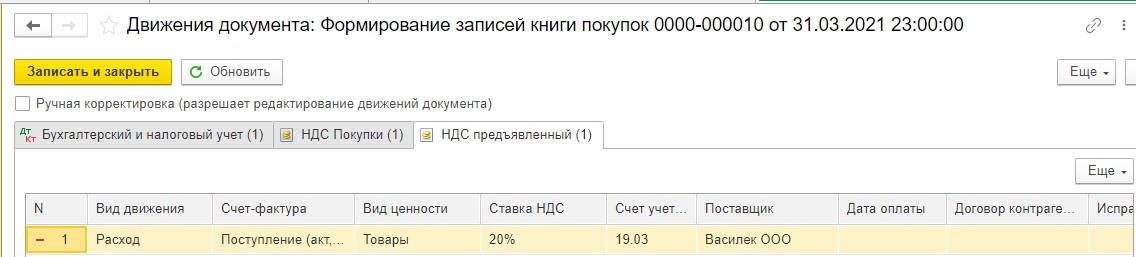

В регистре «НДС покупки» сформирована запись, которая попала сюда из такого же регистра документа счет-фактура полученный:

В регистре «НДС предъявленный» отразилась сумма НДС, предъявленного поставщиком.

Вид движения «Расход» нам показывает, что все условия для принятия к вычету входного НДС, соблюдены (эти условия мы рассматривали выше):

Сформировав отчет «Книга покупок», мы видим, что НДС, предъявленный поставщиком, принят к вычету в 1 квартале 2021 г.:

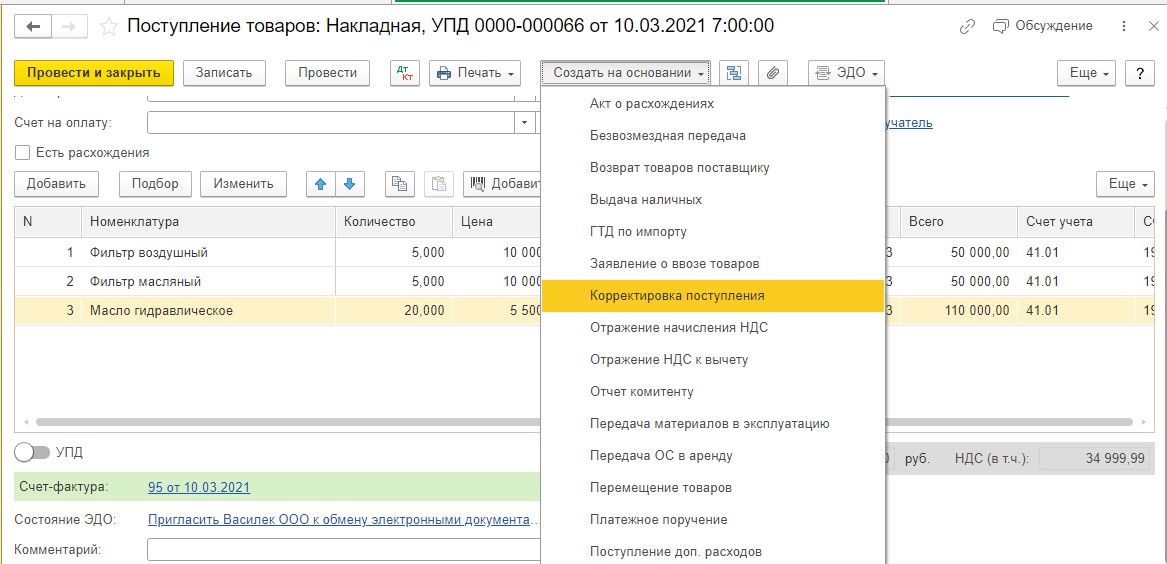

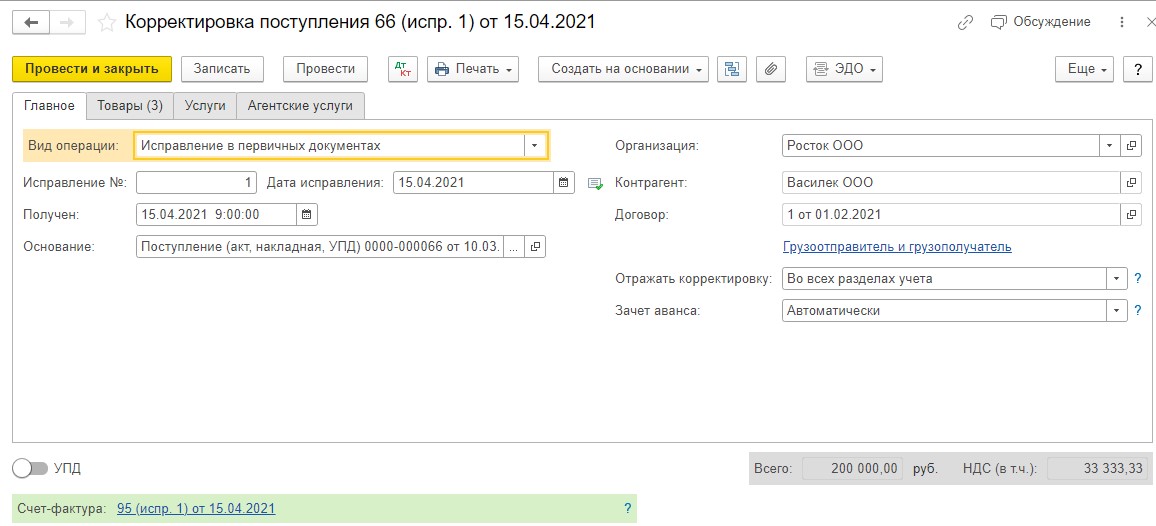

Получив исправленные документы от поставщика ООО «Василек», покупатель ООО «Росток» на основании документа поступления товаров выводит документ корректировка поступления с видом операции «Исправление в первичных документах». На вкладке «Исправление №» указываем номер из документа поставщика и на вкладке «Дата исправления» указываем дату документа, полученного от поставщика:

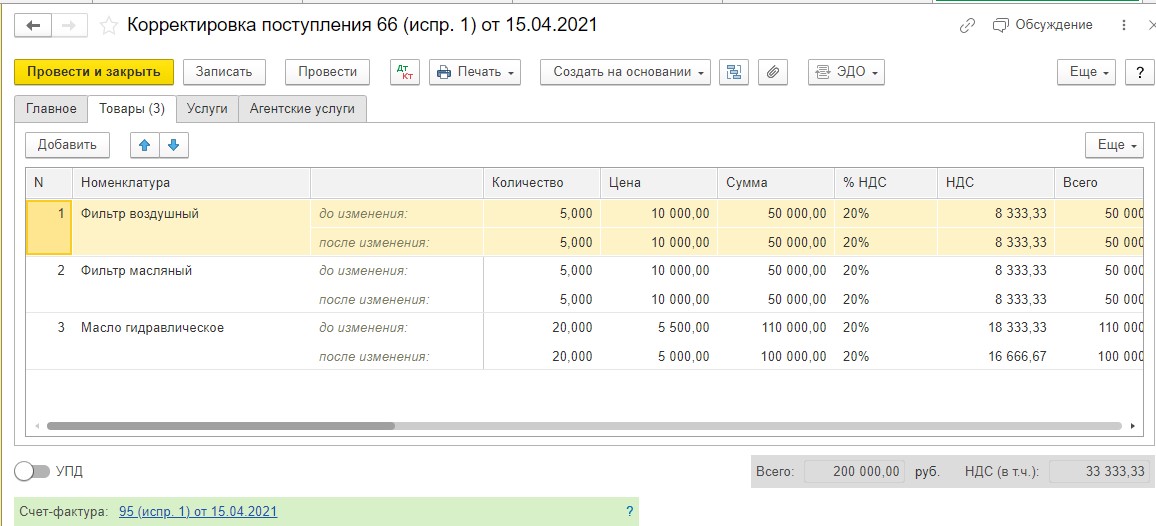

В строке номенклатуры «Масло гидравлическое» в графу «После изменения» вносим исправление в цену товара – 5000 рублей за литр, как согласовано в спецификации № 1 к договору №1 от 01.02.2021 г.:

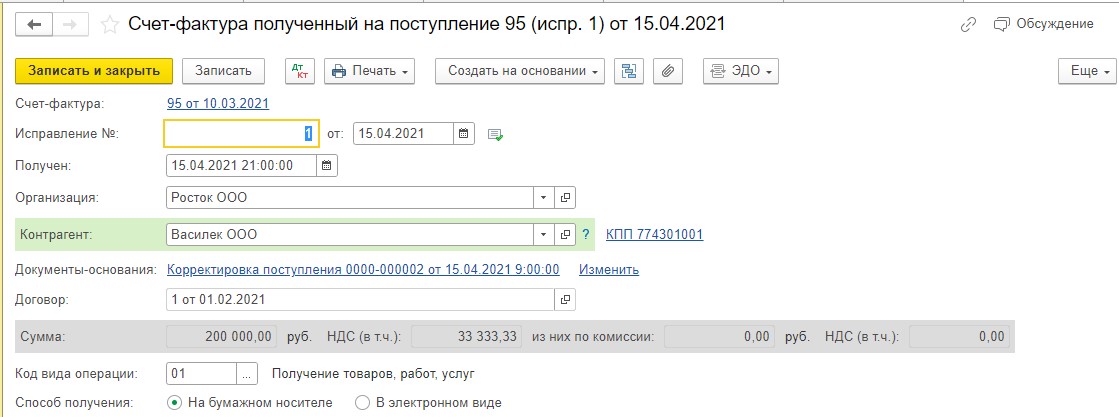

На основании корректировки поступления выводим счет-фактуру полученный:

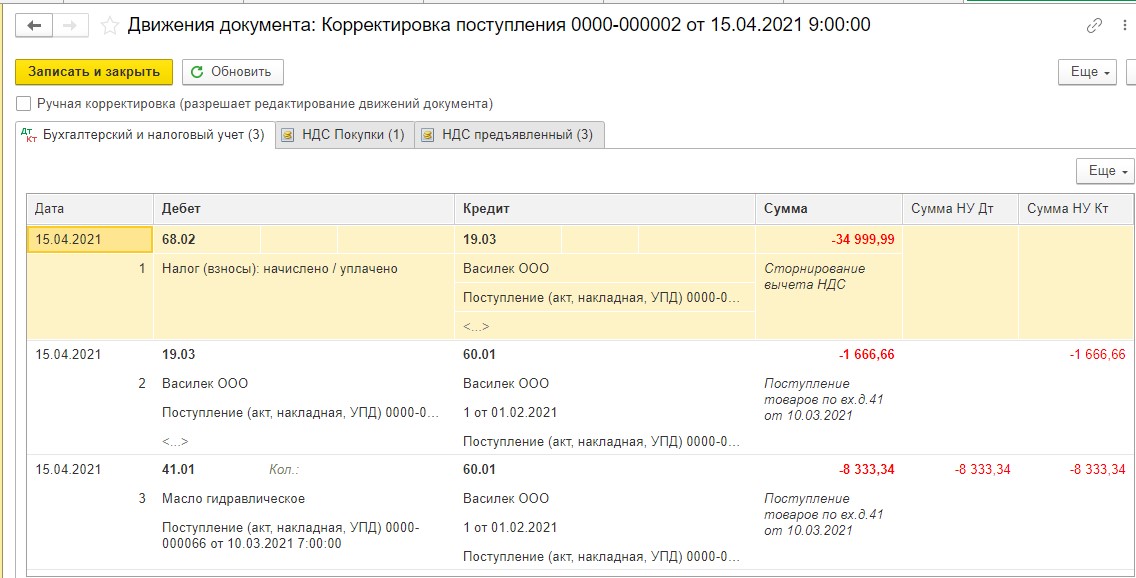

В регистре «Бухгалтерский и налоговый учет» появились следующие проводки:

ДТ 68.02 и КТ 19.03 — сторнирована вся сумма НДС, принятого к вычету;

ДТ 19.03 и КТ 60.01 — сторнирована сумма НДС в стоимости возвращаемого товара;

ДТ 41.01 и КТ 60.01 — сторнирована себестоимость возвращаемого товара.

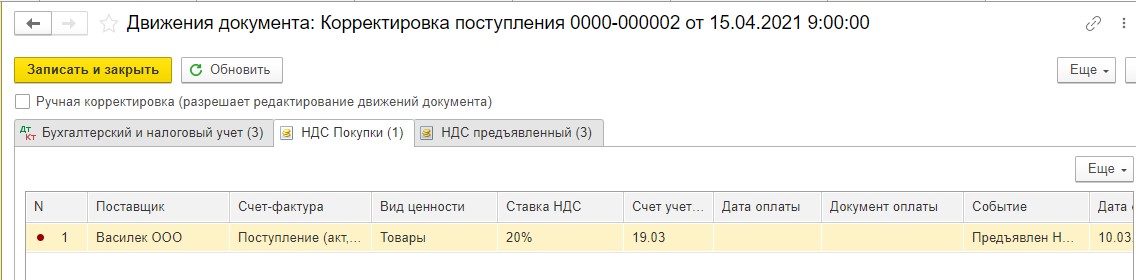

Запись из регистра «НДС Покупки» автоматически формирует дополнительный лист книги покупок за 1 квартал 2021 года, аннулируя регистрационную запись по полученному от продавца первоначальному счету-фактуре:

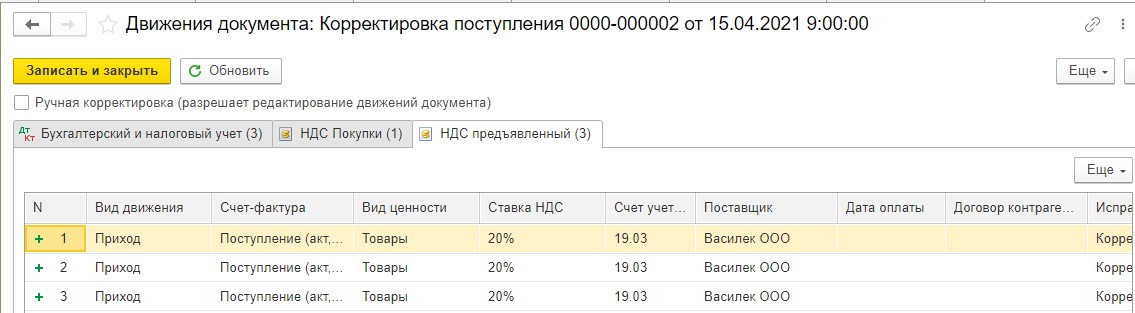

В регистр «НДС предъявленный» внесены приходные записи с «новой» суммой НДС:

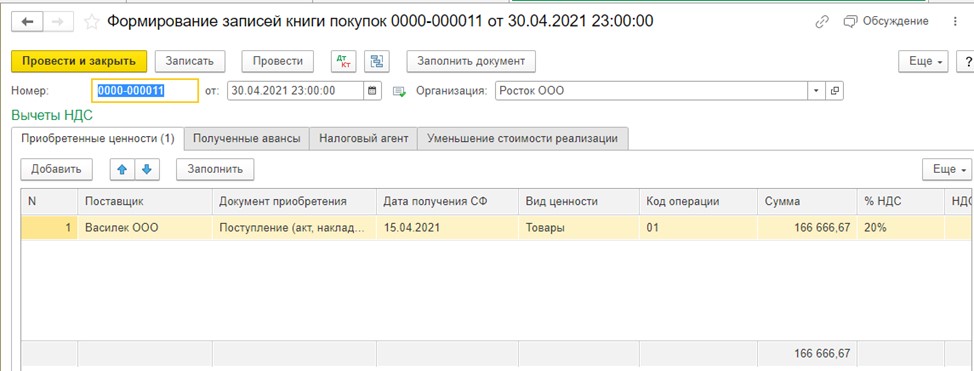

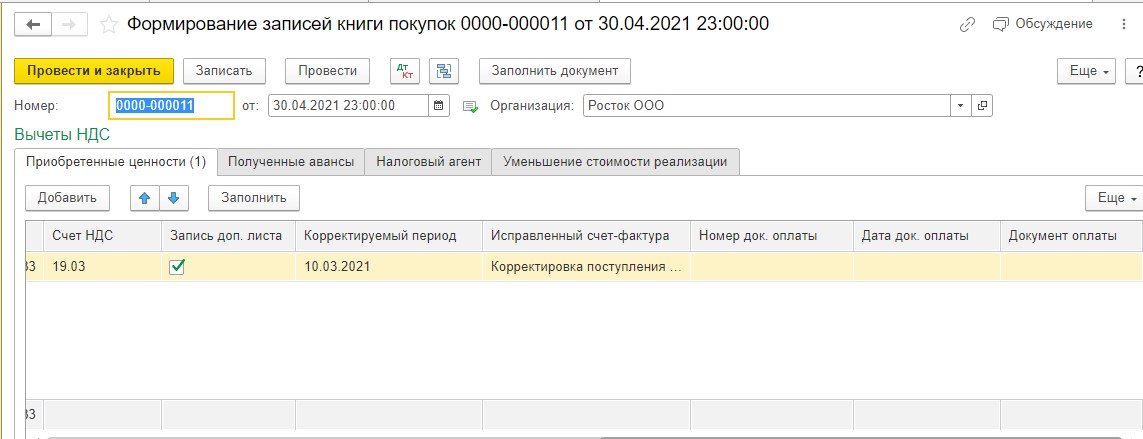

Для того, чтобы принять к вычету НДС на основании предъявленного поставщиком ИСФ, нужно создать документ «Формирование записей книги покупок». Поскольку вычет уточненной суммы НДС на основании ИСФ производится в том же самом налоговом периоде, в котором был зарегистрирован первоначальный счет-фактура (п. 6 Правил заполнения дополнительного листа книги покупок, утв. Постановлением № 1137), т.е. в 1 квартале 2021 года, то нам в табличной части документа необходимо:

— проставить галочку в графе «Запись доп. листа»;

— указать в графе «Корректируемый период» дату 10.03.2021 г.:

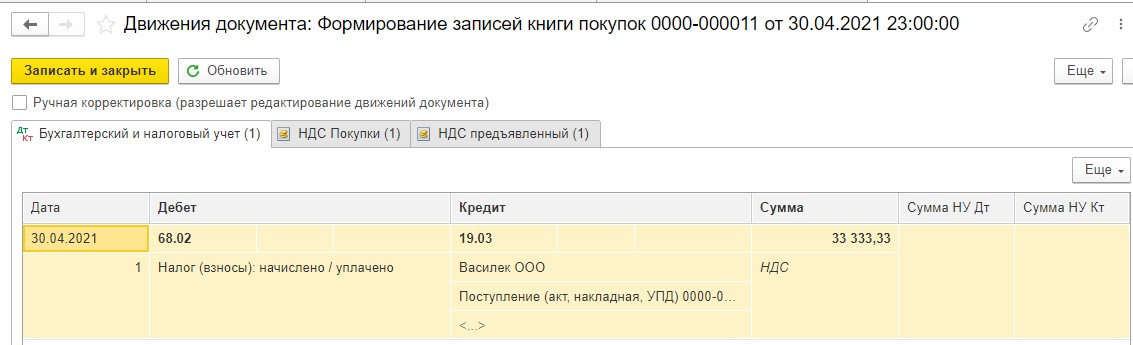

Посмотрим движения, сформированные данным документом. В результате проведения документа в регистр бухгалтерии вводится бухгалтерская запись:

ДТ 68.02 и КТ 19.03 — заявлен к вычету входной НДС по исправленному счету-фактуре:

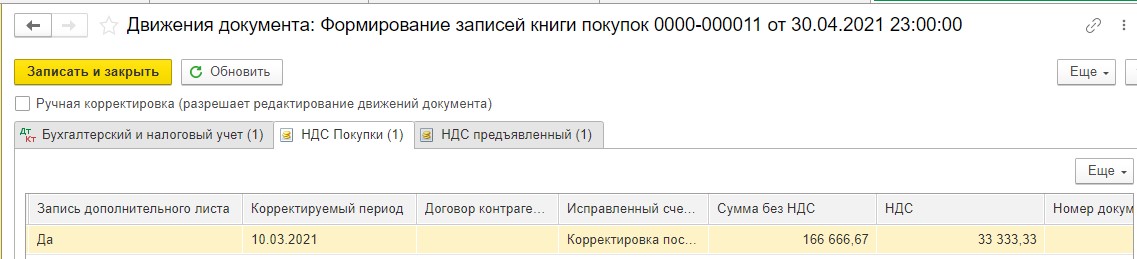

Данные в регистр «НДС Покупки» попали из аналогичного регистра документа «Счет-фактура полученный»:

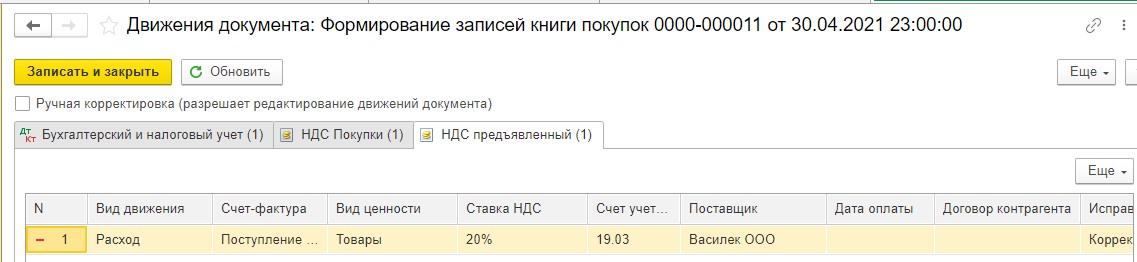

В регистр накопления «НДС предъявленный» на сумму НДС, принятую к вычету, вводится запись с видом движения «Расход», означающая, что условия для принятия НДС к вычету выполнены (какие это условия, мы уже знаем):

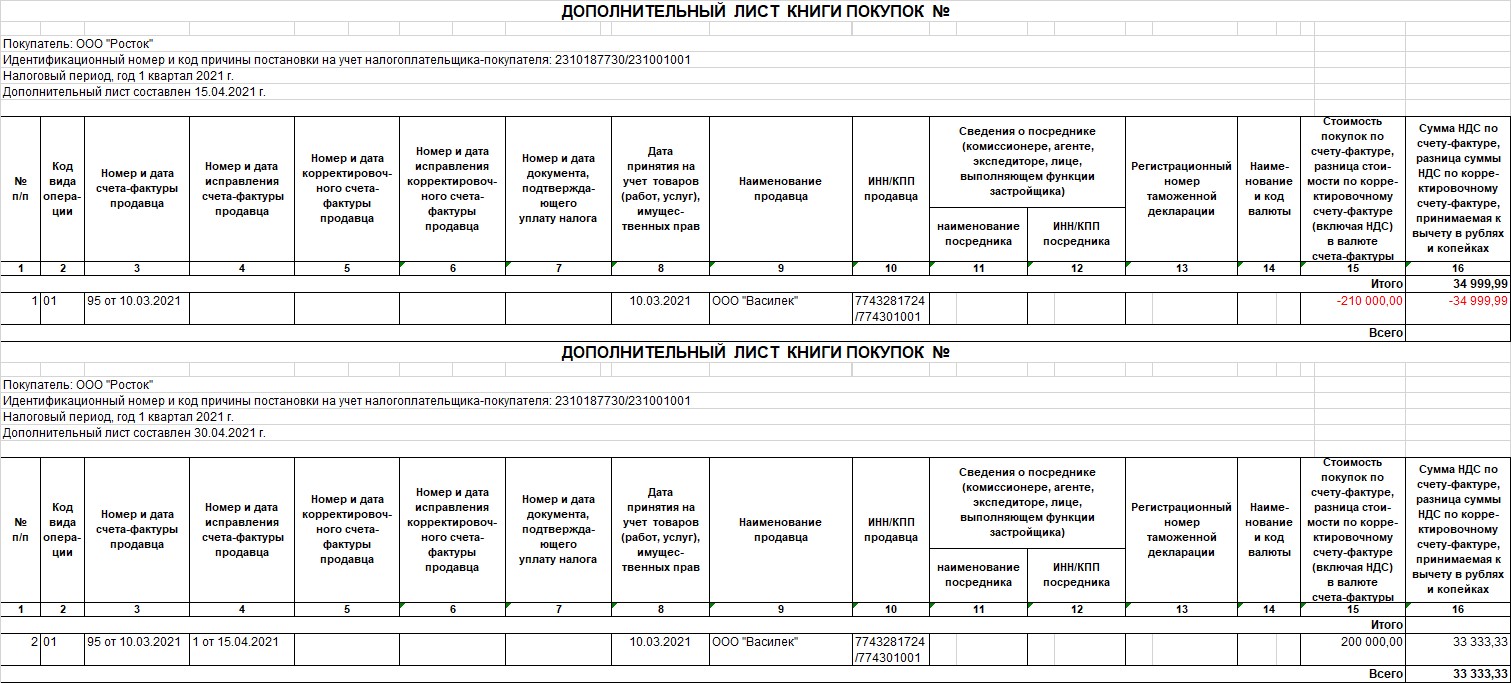

Таким образом, в дополнительном листе книги покупок за 1 квартал 2021 года у нас отразились две записи:

— запись №1: данные ошибочного счета-фактуры с «минусом»;

— запись №2: данные исправленного счета-фактуры с «плюсом».

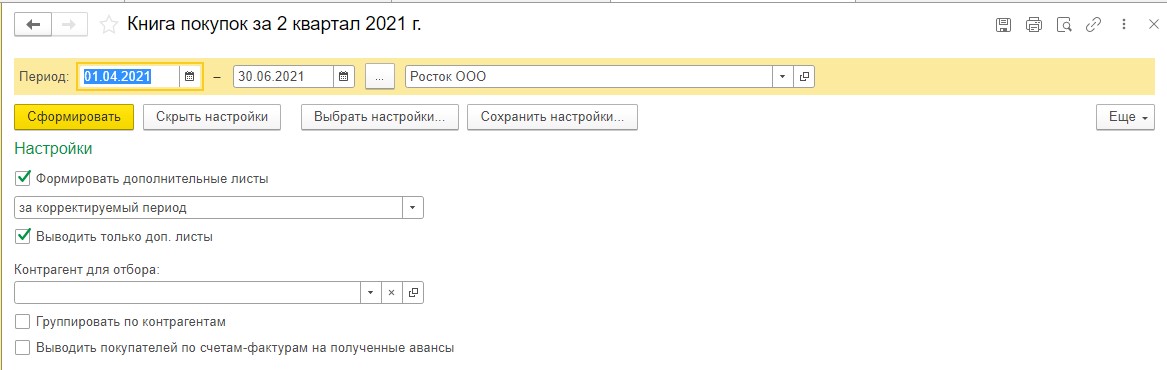

Сформируем отчет «Книга покупок» за 2 квартал 2021 г., в настройках поставим галочку в графе «Формировать дополнительные листы» за корректируемый период:

Мы видим, что программа сформировала два дополнительных листа книги покупок.

Не ошибка ли это? Нет, не ошибка.

Аннулировать записи по первоначальному счету-фактуре и регистрировать ИСФ можно как с использованием одного дополнительного листа книги покупок, так и с использованием двух, поскольку в приложении 1 к разделу 8 налоговой декларации по НДС всегда отражаются записи из всех дополнительных листов, оформленных за уточняемый период (п. 46.5 Приложения № 2 к приказу ФНС России от 29.10.2014 № ММВ-7-3/558@).

Рассмотрим, как в дополнительном листе подведены итоги после внесения исправлений. Из суммы НДС в графе 16 (итог за 1 квартал 2021) вычитается сумма НДС по ошибочному счету-фактуре и прибавляется сумма НДС по исправленному счету-фактуре.

Теперь остановимся на вопросе, в каких случаях нужно сдавать уточненную декларацию по НДС при исправлении первичных документов у покупателя, а в каких — нет:

— если ИСФ зарегистрирован до сдачи декларации по НДС, то сведения о нем из книги покупок отражаются в разд. 8 декларации за отчетный квартал (п. п. 45, 45.3 — 45.5 Порядка заполнения декларации по НДС);

— если ИСФ зарегистрирован в доп. листе книги покупок, то данные отражаются в Приложении 1 к разд. 8 декларации (п. п. 46, 46.5, 46.6 Порядка заполнения декларации по НДС);

— если ИСФ зарегистрирован после сдачи декларации и возник налог к доплате, то нужно подать уточненную декларацию за тот квартал, по которому оформлен дополнительный лист книги покупок.

Если нет налога к доплате, то представление уточненки – уже право, а не обязанность (п. 1 ст. 81 НК РФ). При составлении уточненной декларации данные об ИСФ переносятся из доп. листа книги покупок в Приложение 1 к разд. 8 (п. п. 46, 46.5 — 46.7 Порядка заполнения декларации по НДС).

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Узнайте о секретах заполнения типового документа Корректировка реализации вида операции Исправление в первичных документах.

Данная статья поможет понять, каким образом осуществить исправление документов и ошибок в 1С 8.3, в т.ч. как исправить:

- реализацию прошлого и текущего периода в бухгалтерском учете;

- ошибки по налогу на прибыль;

- ошибки по НДС, в т.ч. выписывать исправительные счета-фактуры;

- проводки, когда типовой документ делает неверные записи.

Создание и заполнение документа

Содержание

- Документ Корректировка реализации

- Алгоритм исправления ошибок в БУ

- Ошибки текущего года, выявленные до окончания отчетного года

- Ошибки прошлых лет, выявленные до подписания отчетности

- Несущественные ошибки прошлых лет, выявленные после подписания отчетности

- Существенные ошибки прошлых лет, выявленные до даты представления отчетности или даты утверждения отчетности

- Существенные ошибки прошлых лет, выявленные после утверждения отчетности

- Алгоритм исправления ошибок в НУ

- Ошибка текущего года не приводит к занижению налога

- Ошибка текущего года приводит к занижению налога

- Ошибка прошлого года не приводит к занижению налога

- Ошибка прошлого года приводит к занижению налога

- Алгоритм исправления ошибок по НДС

- Суммовая ошибка в книге продаж обнаружена в текущем периоде

- Суммовая ошибка в книге продаж обнаружена в следующем периоде

Документ Корректировка реализации

Документ Корректировка реализации используется для:

- исправления ошибок в первичных документах на реализацию ТМЦ, работ, услуг (ТРУ);

- корректировки суммы или количества реализованных товаров, работ, услуг по согласованию сторон, в т.ч. оформления возврата товаров от покупателя.

Виды операций:

- Корректировка по согласованию сторон:

- выписывается корректировочный счет-фактура;

- Исправление в первичных документах:

- выписывается исправительный счет-фактура.

Основные способы создания документа Корректировка реализации:

- на основании документов по кнопке Создать на основании:

- Реализация (акт, накладная);

- Корректировка реализации;

- Оказание производственных услуг;

- Отчет комиссионера (агента) о продажах;

- Возврат товаров от покупателя;

- из журнала документов:

- Продажи – Корректировка реализации.

Особенности заполнения:

- Исправление № от — данные исправленного документа;

- Основание – исправляемый или корректируемый документ;

- Отражать корректировку – где вносятся изменения:

- Во всех разделах учета – формируются проводки по БУ, НУ и движения по регистрам НДС;

- Только в учете НДС – формируются только движения по регистрам НДС;

- Только в печатной форме – проводки и движения не формируются;

- вкладка Товары – корректировка, исправление стоимости или количества реализованных материальных ценностей;

- вкладка Услуги – корректировка, исправление стоимости или количества реализованных нематериальных ценностей;

Ошибка исправляется по счетам учета:

- сторнировочными записями

либо - дополнительными записями.

Рассмотрим, как в 1С 8.3 исправить ошибки в бухгалтерском учете (исправление документов и проводок), налоговом учете (налог на прибыль), по НДС: регистрация исправленного счета-фактуры.

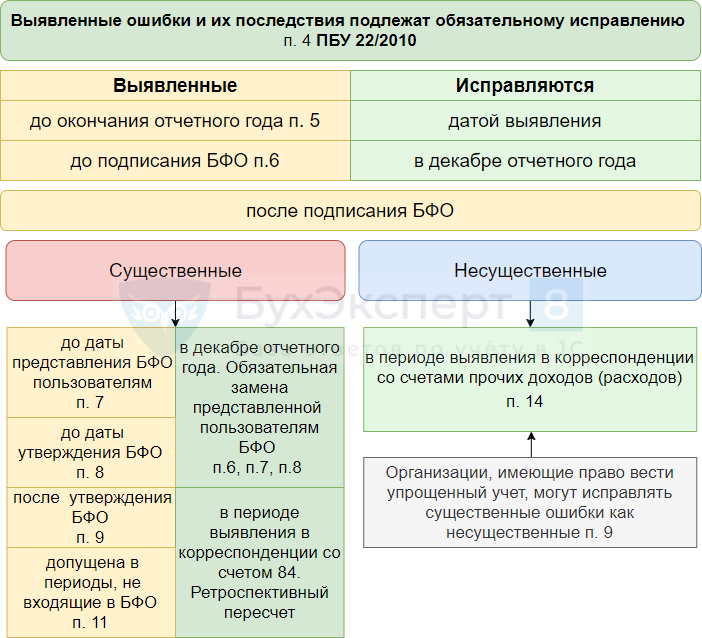

Алгоритм исправления ошибок в БУ

Подробнее об исправлении ошибок в бухгалтерском учете

Ошибки текущего года, выявленные до окончания отчетного года

По алгоритму 1С исправления вносятся в БУ в периоде обнаружения ошибки (п. 5 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладках Товары/Услуги – как и в первичном документе;

- в бухгалтерской отчетности ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ ошибки текущего года

Ошибки прошлых лет, выявленные до подписания отчетности

По алгоритму 1С корректировка реализации прошлого периода вносится в БУ в декабре (п. 6 ПБУ 22/2010):

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) не установлен:

- в корреспонденции со счетами и субконто, указанными на вкладках Товары/Услуги – как и в первичном документе;

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка реализации.

При этом появится остаток в БУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года.

Бухгалтерскую отчетность необходимо переформировать. Ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ ошибки прошлого года, выявленной до подписания отчетности

Несущественные ошибки прошлых лет, выявленные после подписания отчетности

По алгоритму 1С корректировка реализации прошлого периода осуществляется как для несущественных ошибок в периоде обнаружения ошибки через 91 счет (п. 14 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки.

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) установлен:

- в корреспонденции со счетом 91;

- субконто к счету 91 – Статья прочих доходов и расходов, по умолчанию подставляется.

- в бухгалтерской отчетности за текущий год ошибка будет отражена по строкам Прочих доходов/расходов.

Существенные ошибки прошлых лет, выявленные до даты представления отчетности или даты утверждения отчетности

Алгоритма для корректировки прошлого года 1С 8.3 не заложено, но принцип исправления такой же как для Ошибок прошлого года, выявленных до подписания отчетности:

- необходимо открыть «закрытый» период, т. к. проводки в БУ будут формироваться 31 декабря;

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) не установлен:

- в корреспонденции со счетами и субконто, указанными на вкладках Товары/Услуги – как и в первичном документе:

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается — особенность документа Корректировка реализации.

При этом появится остаток в БУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года.

Сформируйте исправленный экземпляр бухгалтерской отчетности и представьте его всем пользователям. Ошибка будет отражена по тем же строкам, что и доходы (расходы) по операции.

Существенные ошибки прошлых лет, выявленные после утверждения отчетности

Алгоритма для исправления таких ошибок в 1С не заложено, но можно воспользоваться механизмом для исправления Несущественных ошибок прошлого года, выявленных после подписания отчетности.

По алгоритму 1С корректировка прошлого года осуществляется только через 91 счет, а в этой ситуации исправление должно быть сделано через 84 счет (п. 9 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки.

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) установлен;

- в проводках документа Корректировка реализации установить флажок Ручная корректировка:

- изменить корреспонденцию со счетом 91 на счет 84 только в бухгалтерском учете на дату выявления ошибки;

Дата меняется только для проводки доходов/расходов в БУ!

- в текущей бухгалтерской отчетности ретроспективно поправить вручную входящие остатки по изменившимся счетам на 31 декабря.

Либо для исправления существенной ошибки через 84 счет можно воспользоваться документом Операция, введенная вручную.

Но! решение лучше принимать в зависимости от необходимых правок в НУ и НДС.

Алгоритм исправления ошибок в НУ

Подробнее об исправлении ошибок в налоговом учете для налога на прибыль

Ошибка текущего года не приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладках Товары/Услуги – как и в первичном документе;

- в текущей декларации ошибка будет отражена по тем же строкам что и доходы/расходы в декларации за период ошибки.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая не приводит к занижению налога на прибыль

Ошибка текущего года приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде. Но это не верно!

При занижении налога мы должны представить уточненную декларацию за период возникновения ошибки — за прошлый отчетный период.

Поэтому тут два варианта исправления ошибки.

Вариант 1. Ручная корректировка даты проводки в НУ документа

- в проводках документа Корректировка реализации установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ. В БУ необходимо оставить все как есть:

- повторите процедуру Закрытие месяца для ранее закрытого периода:

- налог на прибыль будет начислен автоматически.

Плюсы варианта:

- все расходы в НУ в периоде ошибки будут разнесены верно;

- налог на прибыль будет пересчитан автоматически;

- уточненная декларация по налогу на прибыль за период ошибки будет автоматически заполнена программой 1С.

Минусы варианта:

- придется перезакрывать ранее закрытый период.

Вариант 2. Ручное заполнение уточненной декларации

При проведении документа Корректировка реализации ничего корректировать не нужно.

- проводку по исправлению доходов/расходов в НУ оставляем датой обнаружения ошибки и «влезать» в НУ прошлого периода не нужно.

Плюсы варианта:

- не нужно перепроводить ранее закрытый период – все останется как было;

- налог на прибыль будет автоматически рассчитан в периоде исправления.

Минусы варианта:

- сумма расходов в НУ за предыдущий отчетный период будет отражена не корректно. Она станет правильной только в периоде исправления ошибки нарастающим итогом;

- уточненную декларацию по налогу на прибыль за период ошибки придется формировать вручную;

- в проводках документа Корректировка реализации установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ. В БУ необходимо оставить все как есть

- повторите процедуру Закрытие месяца для ранее закрытого периода:

- налог на прибыль будет начислен автоматически.

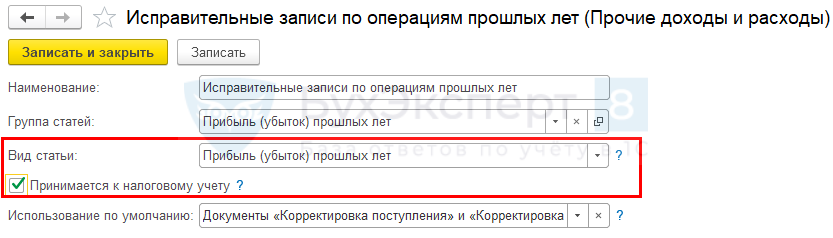

Ошибка прошлого года не приводит к занижению налога

По алгоритму 1С корректировка реализации прошлого периода вносится в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетом 91;

- статья Прочих доходов и расходов на вкладке Расчеты должна быть вида Прибыль (убыток) прошлых лет:

- в декларации по налогу на прибыль ошибки будут автоматически попадать в стр. 300 (301). Необходимо сумму ошибки вручную перенести в стр. 400 (401)

По итогам текущего года убедитесь, что декларация с прибылью (Письмо Минфина РФ от 13.04.2016 N 03-03-06/2/21034), иначе нельзя воспользоваться правилами п. 1 ст. 54 НК РФ и учесть ошибку прошлых лет в текущем периоде. Если декларация оказалась убыточной, исправить ошибку можно только подав уточненку по НДС за предыдущий период.

Ошибка прошлого года приводит к занижению налога

По алгоритму 1С корректировка реализации прошлого периода вносится в НУ в прошлый период:

- необходимо открыть «закрытый» период, т.к. проводки в НУ будут формироваться датой ошибки:

- Кт 90.01.1 – увеличение налоговой базы в составе доходов от реализации;

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки;

- уточненная декларация по налогу на прибыль сформируется автоматически.

Проводка в НУ будет сделана в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка реализации.

При этом появится остаток в НУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года;

- доначислить налог на прибыль за прошлый год с помощью документа Операция, введенная вручную датой обнаружения ошибки – по правилам БУ.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая приводит к занижению налога на прибыль

Алгоритм исправления ошибок по НДС

Рассмотрим алгоритм исправления ошибок НДС в 1С 8.3 в учете продавца.

Суммовая ошибка в книге продаж обнаружена в текущем периоде

По алгоритму 1С исправления осуществляются в текущей Книге продаж:

- осуществить исправление счета-фактуры, т. е. выписать Исправительный счет-фактуру (ИСФ);

- автоматически в Книге продаж текущего периода:

- аннулируется первичный счет-фактура;

- регистрируется исправительный счет-фактура;

- текущая декларация по НДС будет сформирована автоматически:

- Раздел 9;

- Раздел 3 данные указаны верно, с учетом исправленной ошибки.

Суммовая ошибка в книге продаж обнаружена в следующем периоде

По алгоритму 1С исправления вносятся с помощью Дополнительного листа книги продаж:

- выписать Исправительный счет-фактуру;

- автоматически в Доп.листе книги продаж прошлого периода (возникновения ошибки):

- аннулируется первичный счет-фактура;

- регистрируется исправительный счет-фактура.

- уточненная декларация по НДС будет сформирована автоматически:

- Раздел 9 в поле Ранее представленные сведения переключатель Актуальны;

- Приложение 1 к Разделу 9 переключатель Неактуальны;

- Раздел 3 данные указаны верно в уточненке по НДС в 1С, с учетом исправленной ошибки.

Подробнее Практикум по исправлению НДС суммовой ошибки, обнаруженной в следующем периоде, в книге продаж

См. также:

- Исправление ошибок в учете

- Исправление ошибок в БУ

- Исправление ошибок в НУ

- Исправление ошибок по НДС

- Порядок исправления ошибок в 1С

- Документ «Корректировка поступления» вид операции «Исправление собственной ошибки»

- Документ «Корректировка поступления» вид операции «Исправление в первичных документах»

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно