Здравствуйте Елена. Для решения Вашей ситуации необходимо ознакомится с Письмом ФНС № ЕД-4-20/15240@, в котором озвучено, что в случае применения ККТ с нарушением требований законодательства РФ о применении ККТ (в Вашем случае некорректное указание СНО в чеке) пользователю необходимо сформировать чек коррекции. Однако есть важный нюанс: применение кассового чека коррекции допустимо при использовании формата фискальных документов версии 1.1. У Вас же по всей видимости используется формат фискальных документов версии 1.0.5. При использовании форматов фискальных документов версии 1.05 для исправления ошибки в виде некорректно сформированного кассового чека кассовый чек коррекции не применяется, в связи с чем пользователю, например, при корректировке кассового чека с признаком расчета «приход» необходимо сформировать идентичный некорректному кассовый чек с признаком расчета «возврат прихода», в котором отразить фискальный признак некорректно сформированного кассового чека, а затем сформировать корректный кассовый чек с признаком расчета «приход». Отсюда следует вывод, что необходимо пробить чеки на возврат и снова на приход, но уже с корректной СНО по всем таким случаям. Но далее в письме следует — «учитывая изложенное, в случае корректировки только общей суммой расчетов при использовании форматов фискальных документов версий 1.05 и ниже в целях освобождения от административной ответственности на основании примечания к статье 14.5 КоАП РФ пользователю необходимо в обязательном порядке направить в налоговые органы в дополнение к новым кассовым чекам, сформированным для исправления некорректных кассовых чеков, сведения и документы достаточные для установления каждого события административного правонарушения, т.е. идентификации каждого конкретного расчета.»

Иными словами:

1) Пробиваете чек с видом ВОЗВРАТ ПРИХОДА на всю сумму продаж (чеки с УСН).

2) Пробиваете чек с видом ПРИХОД на всю сумму (указываете корректную СНО — ЕНВД).

3) Собираете документы для ФНС с объяснением ситуации.

Какие именно документы являются достаточными прошу Вас уточнить у ФНС.

Смена налогообложения на онлайн-кассе

Максим Демеш

7 июля 2022

563

Смена налогообложения на кассе нужна при переходе с одного налогового режима на другой. Например, вы работали на ОСН, а переходите на УСН. Начать платить налоги по новым тарифам ― мало. Нужно внести соответствующие настройки в онлайн-кассу. Иначе в чеках будет указан неверный налоговый режим, что является прямым нарушением, за который полагается штраф.

Рассказываем, как провести процедуру самостоятельно и не привлекать к себе внимание контролирующих органов.

Оглавление

- Кому обязательно менять систему налогообложения

- Как сменить систему налогообложения на кассе Эвотор

- Если используются две системы налогообложения

- Как изменить систему налогообложения на кассе АТОЛ

- Как выполнить возврат по кассе при смене системы налогообложения

- Как исправить режим налогообложения в чеке

- Частые вопросы и ответы

Кому обязательно менять систему налогообложения

ИП или юридическое лицо переходит на новый налоговый режим по собственному желанию или требованию законодательства. Распространенный случай: доход вырос и уже не удовлетворяет лимитам, установленным для УСН. Приходится искать другую подходящую систему налогообложения.

Или еще вариант: налогоплательщик закрывает ИП и регистрирует юридическое лицо. Если до этого он пользовался ПСН, теперь придется выбирать «упрощенку» или ОСН. Юридические лица работать на патенте не могут.

Любая из вышеперечисленных ситуаций требует смены налогообложения, в том числе в настройках онлайн-кассы. Эта процедура непосредственно связана с перерегистрацией ККТ в налоговых органах. Рассмотрим на примерах онлайн-касс известных производителей: АТОЛ и Эвотор.

Как сменить систему налогообложения на кассе Эвотор

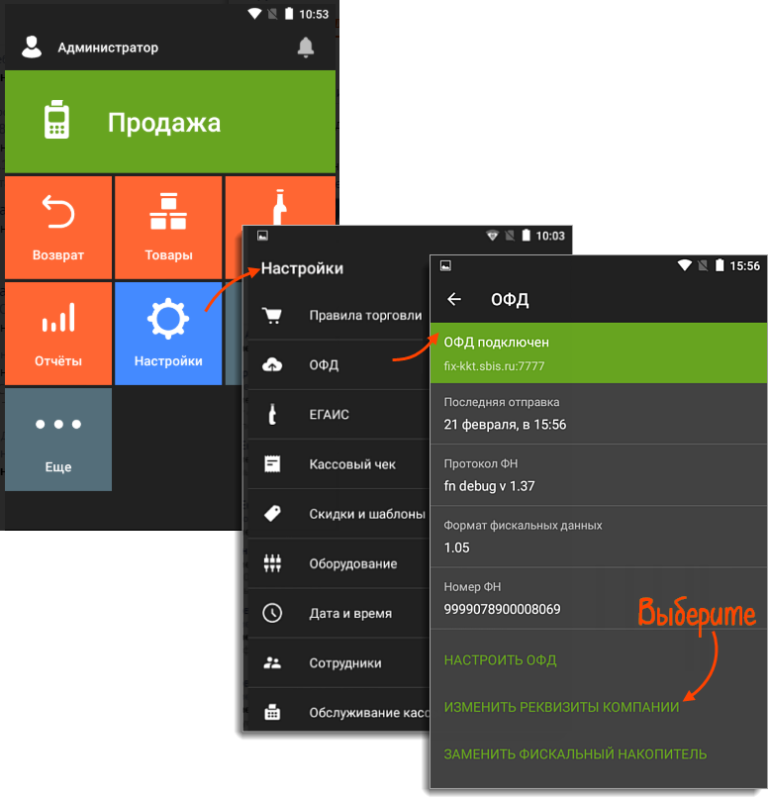

Для смены налогообложения на кассе Эвотор нужно предварительно закрыть кассовую смену. С открытой изменить настройки не получится. Далее следует выполнить последовательность действий:

-

- 1. Перейти в главное меню и выбрать раздел с настройками.

- 2. В открывшемся окне нажать на кнопку «ОФД».

- 3. Кликнуть «Изменить реквизиты компании». Соответствующий раздел находится в нижней части экрана.

-

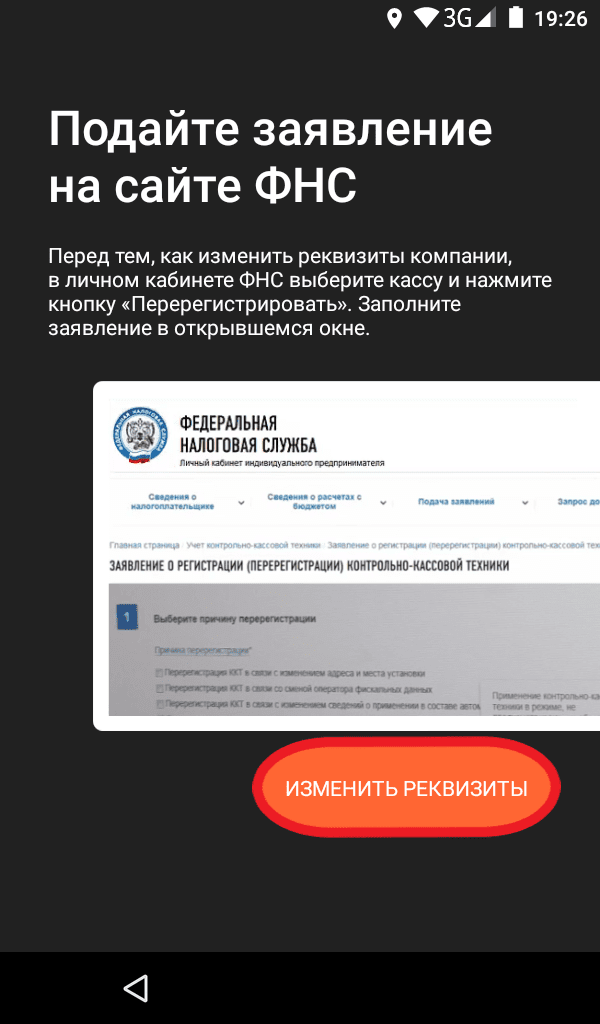

- 4. При смене налогообложения нужно перерегистрировать кассу. На экране появится соответствующее уведомление. В личном кабинете ФНС нужно выбрать свою модель оборудования, нажать «Перерегистрировать», затем ― заполнить заявление (указать данные в форме на экране). Нажать на кнопку «Изменить реквизиты».

-

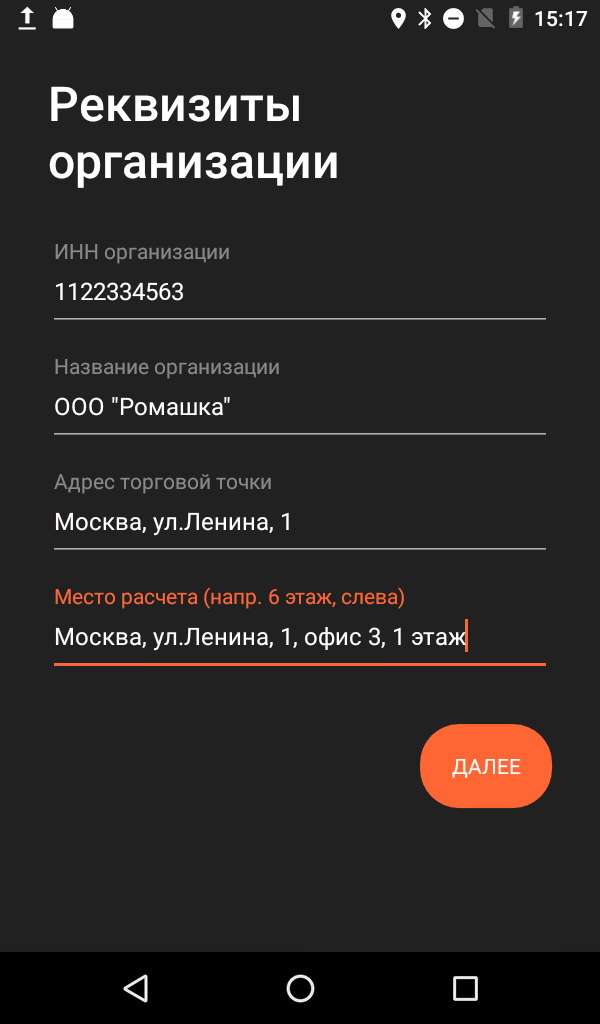

- 5. Внимательно проверить реквизиты, отобразившиеся на экране. ИНН, наименование организации, адрес торговой точки, место расчетов ― все должно быть указано правильно. Если верно, нужно нажать на кнопку «Далее».

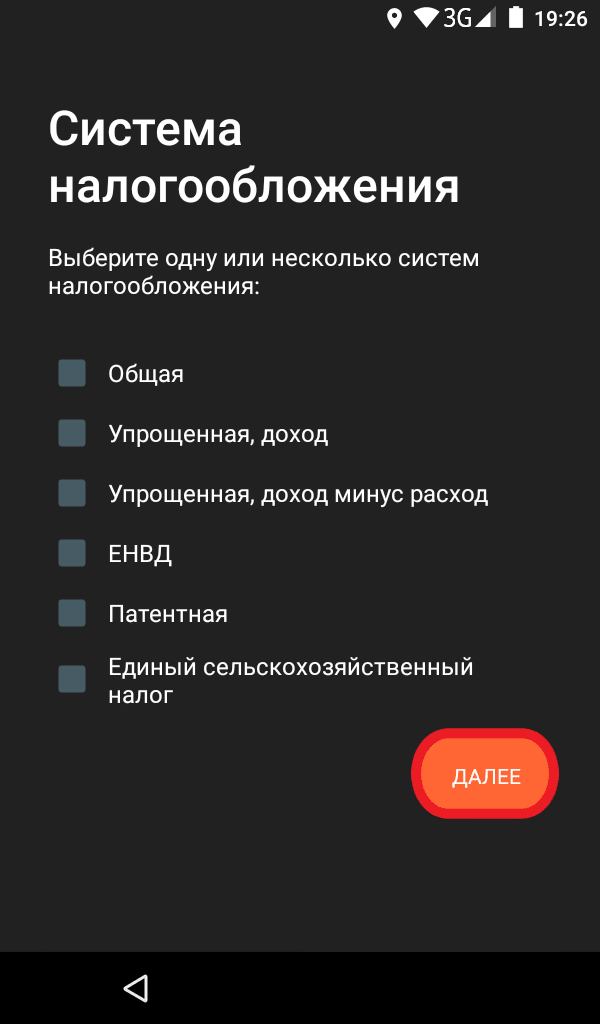

- 6. Указать нужную систему налогообложения и нажать «Далее».

Еще один способ сменить налоговый режим на кассе Эвотор:

- 7. Перейти в «Настройки».

- 8. Открыть «Обслуживание кассы» и перейти в «Дополнительные операции».

Выполнить необходимые изменения.

Если используются две системы налогообложения

Некоторые виды деятельности позволяют использовать сразу две системы налогообложения. Например, предприниматель занимается ремонтом и продажей обуви. Он может использовать УСН и ПСН. На первом режиме продавать, на втором ― предоставлять услуги.

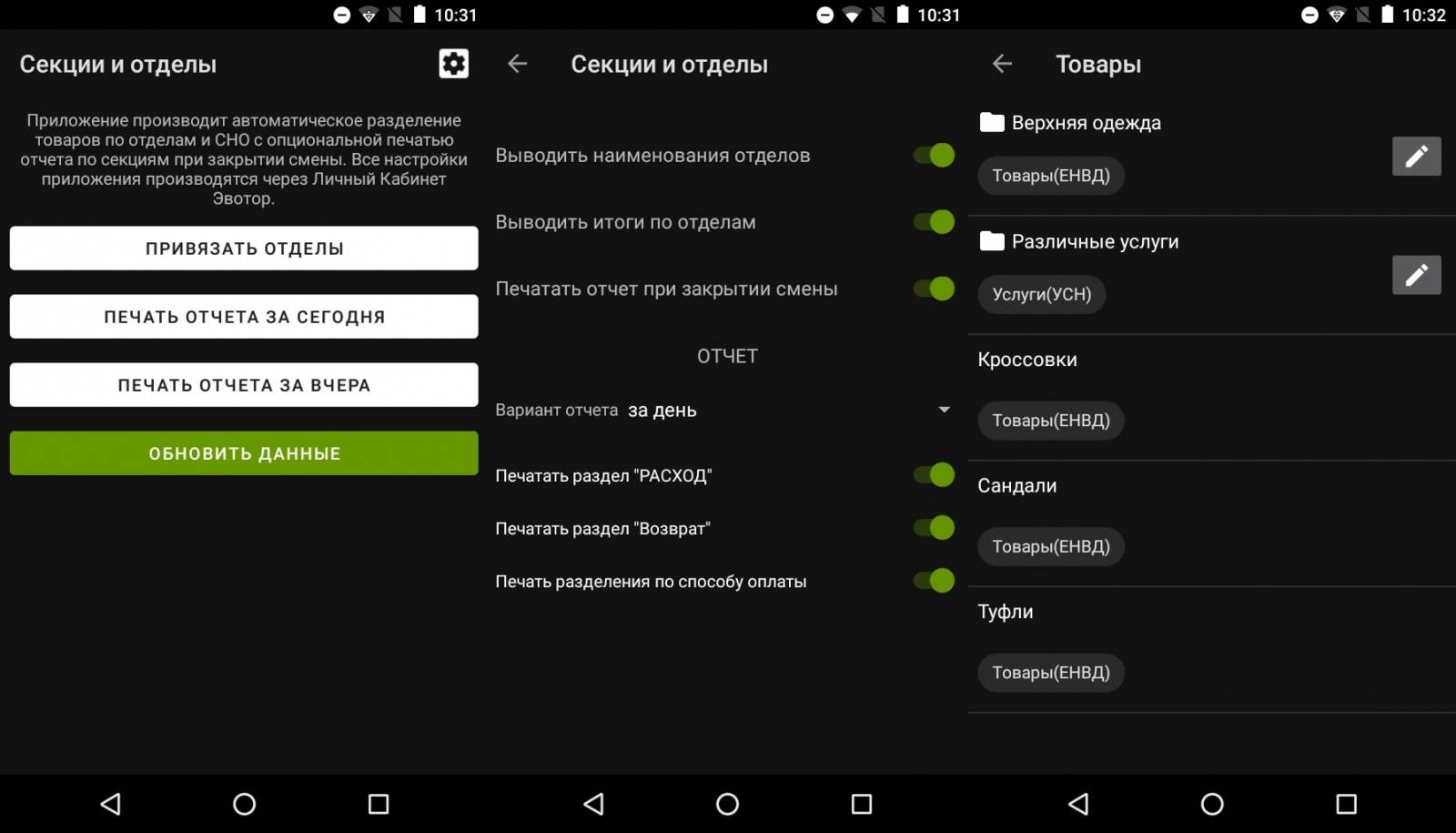

В онлайн-кассе нужно настроить два налогового режима. В случае со смарт-терминалом Эвотор это можно сделать при условии покупки платных приложений. Например, «Разделение чека по секциям, отделам и системам налогообложения (СНО)».

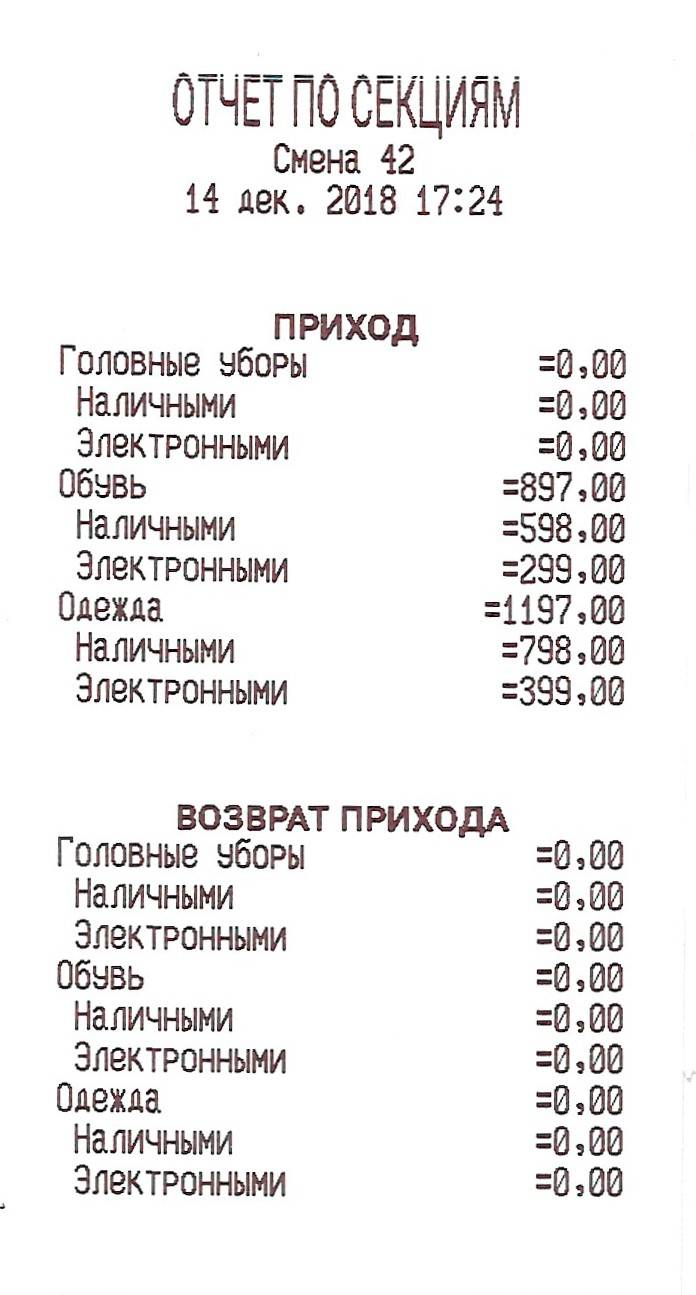

Приложение позволяет в личном кабинете Эвотор распределить товары и услуги по различным отделам, указав для каждого свою систему налогообложения. По результатам продаж можно снять отчет по секциям.

Если клиент будет покупать товары или услуги, соответствующие разным систем налогообложения, смарт-терминал напечатает отдельный чек по каждому режиму.

Как сменить систему налогообложения на кассе АТОЛ

Смена системы налогообложения в кассе АТОЛ SIGMA начинается с перерегистрации аппарата в ФНС. Для этого нужно:

-

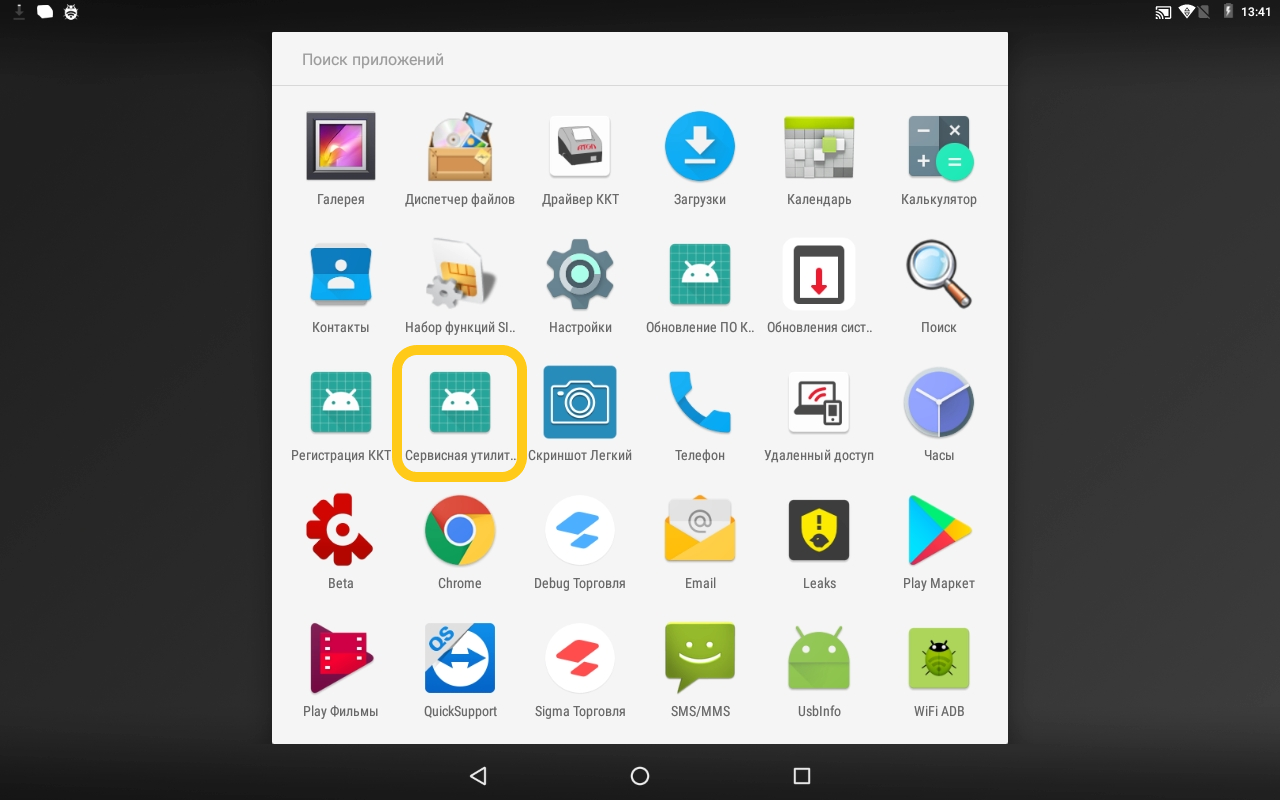

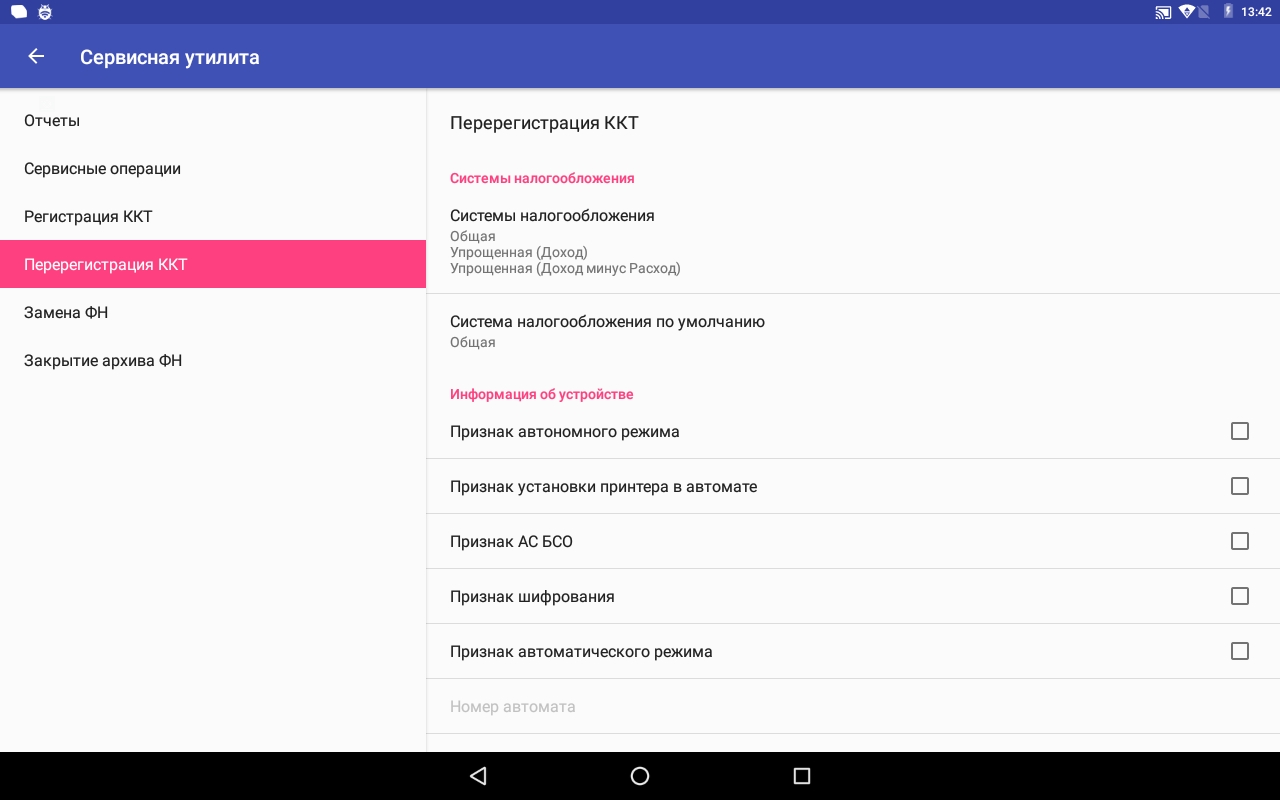

- 1. Открыть сервисную утилиту.

-

- 2. Бывает, что приложение отсутствует. В таком случае нужно обновить SIGMA OS. Если и это не помогло, следует перейти в настройки Андройд и выбрать сервисную утилиту там.

- 3. Перейти в раздел «Перерегистрация ККТ».

-

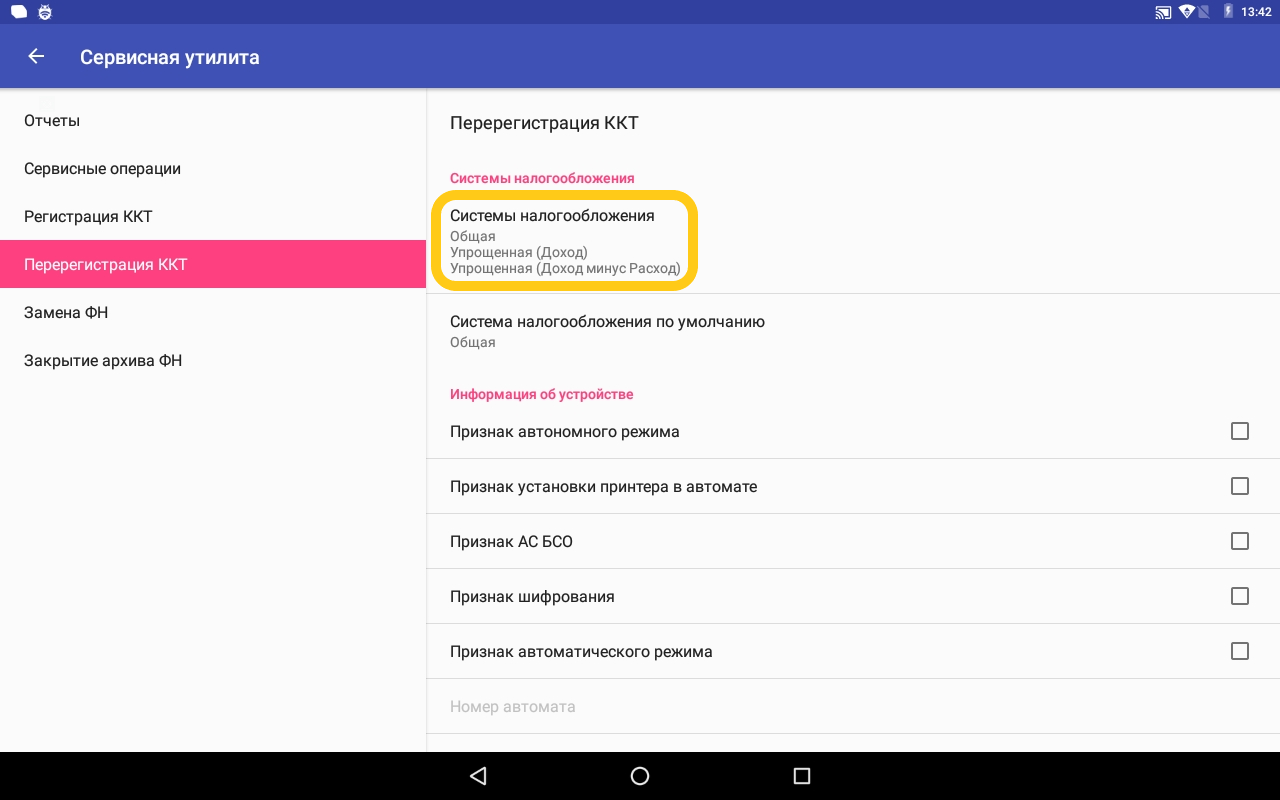

- 4. В подразделе «Системы налогообложения» нажать на первый пункт.

-

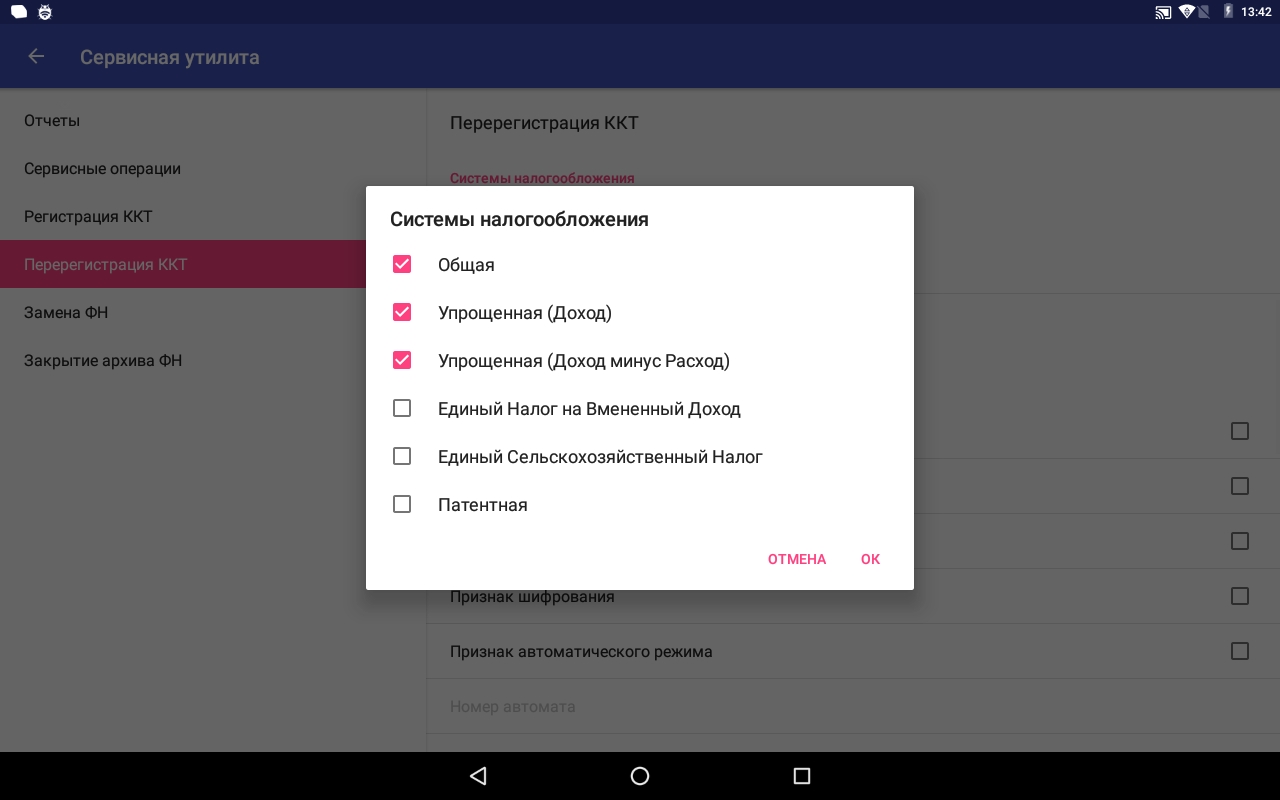

- 5. Указать нужный налоговый режим. Обратите внимание, ЕНВД в 2022 году уже не используется. Этой системы налогообложения уже не будет в общем списке.

-

- 6. Нажать «Перерегистрация ККТ» (этот пункт находится в нижней части экрана).

- 7. Касса сформирует отчет о перерегистрации.

При работе с несколькими налоговыми режимами нужно указать для каждой категории товаров.

Как выполнить возврат по кассе при смене системы налогообложения

Иногда возникают ситуации, когда нужно сделать возврат по кассе при смене системы налогообложения. Например, товар был продан на УСН, а покупатель вернул его спустя неделю, когда предприниматель начал работать на ОСН или ПСН. Назревает вопрос: какую систему налогообложения указывать в чеке?

Все зависит от действующего налогового режима. Если предприниматель перешел на «упрощенку» или патент, возврат товара осуществляется по новой системе налогообложения, независимо от того, что его продавали на другой. Итак, в чеке будет указана УСН или ПСН (смотря что используется).

Если произошел переход со спецрежима на общую систему налогообложения, до окончания действия фискального накопителя при возврате в чеке можно указывать прежний налоговый режим.

Как исправить режим налогообложения в чеке

Допустим, ИП перешел на новую систему налогообложения, а в кассу соответствующие настройки внести забыл. Продал товар и пробил чек с неправильным реквизитом. Что делать? Прежде всего, произвести перерегистрацию кассы при смене налогообложения, а потом исправлять допущенную ошибку.

Схема действий зависит от формата фискальных документов. Если применяется ФФД 1.05:

- 1. Для корректировки «Прихода» сформировать такой же чек, но с противоположным признаком расчета («Возврат прихода»).

- 2. Создать новый чек с признаком расчета «Приход», указав действующую систему налогообложения.

Если используется ФФД 1.1 или ФФД 1.2:

- 1. Сформировать чек коррекции.

- 2. Выбрать признак расчета «Приход» или «Расход» (в зависимости от типа ошибочной операции).

- 3. Указать способ оплаты: наличными или картой. Ввести сумму коррекции, систему налогообложения и ставку НДС.

- 4. Основание для коррекции: «Самостоятельная операция» (ошибку обнаружил предприниматель) или «По предписанию» (ФНС выявила нарушение первой). В последнем случае нужно указать номер предписания налогового органа и дату совершения нарушения.

- 5. Указать причину коррекции, номер и дату формирования документа. Подтвердить.

Касса распечатает чек.

Часто задаваемые вопросы

Перерегистрация кассы в налоговых органах осуществляется при смене адреса установки ККТ, изменении реквизитов налогоплательщика, ставки НДС, формата фискальных документов. Также онлайн-кассу нужно перерегистрировать с новым накопителем ― при замене ФН.

ИП может менять налоговый режим 1 раз в год, если переходит с одного на другой при общей системе, УСН и ЕСХН. Патент покупают на срок от 1 до 12 месяцев. Также раз в год можно поменять объект налогообложения при УСН: перейти с «Доходы» на «Доходы минус расходы» или наоборот.

|

|

Эксперт Директор по развитию компании «Мультикас». Более 7 лет опыта в области внедрения онлайн-касс, учетных систем ЕГАИС и Маркировки товаров для розничных организаций и заведений питания. Максим Демеш md@kassaofd.ru |

Нужна помощь в перерегистрации кассы?

Не теряйте время, мы окажем бесплатную консультацию и проведем перерегистрацию кассы при замене ФН.

Ознакомьтесь с нашим каталогом продукции

В нашем интернет-магазине и офисах продаж можно найти широкий ассортимент кассового и торгового оборудования

Понравилась статья? Поделись ею в соцсетях.

Также читают:

Как снять кассу с учета в налоговой

Чтобы снять кассу с регистрации, достаточно правильно оформить соответствующую заявку и направить ее в ФНС. Документ можно предъявить при личном посещении налоговой службы либо отправить в электронной форме через сайт…

658

Узнать больше

Применение кассы при совмещении разных режимов налогообложения

В связи с вступлением в силу изменений в 54 Федеральном законе, стал актуален вопрос использования контрольно-кассовой техники при совмещении двух систем налогообложения. При совмещении организациями общего режима налогообложения (или УСН)…

713

Узнать больше

Налоговый учет онлайн-кассы в ФНС

Налоговый учет онлайн-кассы в ФНС — обязательная процедура, несоблюдение которой влечет за собой административные штрафы. Законодательство регулирующее применение контрольно-кассовой техники регулярно изменяется и дополняется. Предпринимателям нужно отслеживать изменения и нововведения,…

793

Узнать больше

Как налоговая будет проверять онлайн-кассы. Штрафы в 2021 году

Проверки налоговой по кассам в 2021 году возобновились — мораторий, введенный из-за внезапно начавшейся пандемии вируса Covid-19, закончился и отныне контролирующие мероприятия будут проходить в штатном режиме. Основная цель данных…

779

Узнать больше

Дата публикации: 08.12.2020 09:15

Пользователи онлайн-касс на ЕНВД могут самостоятельно поменять режим налогообложения на своей кассе без посредников. Для этого ФНС России запустила специальный сервис. Достаточно выбрать свою модель кассы из выпадающего списка или начать вводить название кассы: сервис автоматически найдет модель по первым буквам. После выбора кассы сервис предложит скачать в формате .pdf инструкцию по настройке для этой модели.

С 2021 года отменяется система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности. Все пользователи онлайн-касс на этой системе налогообложения обязаны изменить настройки кассы и выбрать другую модель налогообложения до 31 декабря этого года. За выдачу чеков покупателям с неверно указанной системой налогообложения предусмотрена административная ответственность по ч.4 статьи 14.5 КоАП РФ.

При этом пользователям онлайн-касс на ЕНВД с фискальным накопителем, срок действия ключа фискального признака которого составляет 36 месяцев, при переходе на общий режим налогообложения разрешается работать без изменения настроек до истечения срока действия такого ключа.

Ошибка в кассовом чеке — явление неприятное, но не фатальное. Главное — знать, как правильно исправить. Расскажем, как это сделать, чтобы избежать штрафа.

Какие ошибки в чеках встречаются чаще всего

- Неверно указана сумма чека.

- Неверно указан способ расчета: наличный или безналичный.

- Из-за сбоев чек не учтен в ФНС.

- Не совпадают даты формирования чека и фактического поступления средств.

Важно: если компания или ИП самостоятельно обнаружит ошибку в чеке, исправит ее, а после корректировки предоставит все данные, свидетельствующие о нарушении в ФНС, штрафа по ст. 14.5 КоАП не будет.

О штрафах в сфере применения ККТ вы можете прочитать в этой статье.

Как исправить ошибку в чеке

Для исправления ошибок в фискальных документах созданы отдельные операции по коррекции. Ошибку можно исправить путем формирования чека коррекции или чека возврата — это зависит от формата фискальных документов (ФФД), который вы используете.

Где можно посмотреть версию ФФД:

- В отчете об открытии смены. В поле «ФФД» прописаны цифры 2, 3 или 4, которые обозначают форматы фискальных документов 1.05, 1.1 или 1.2 соответственно.

- В личном кабинете ОФД. Можно посмотреть ФФД в личном кабинете ОФД, если оператор представляет такую возможность (например в lk.platformaofd.ru). Если нет, то следует выгрузить список всех ваших касс в Excel и выбрать отдельный столбец с названием «ФФД», в котором найдете нужную информацию, либо обратиться за разъяснениями к вашему оператору ОФД.

Платформа ОФД — надежный партнер для передачи фискальных данных в ФНС. Узнайте, как получить скидку 50%

Как исправление ошибки зависит от ФФД

Если вы используете ФФД 1.05, то, чтобы ошибка считалась исправленной, необходимо сформировать чек возврата, если вы используете ФФД 1.1 или 1.2 — чек коррекции.

Но есть условие: если при расчетах касса не применялась вообще (что является само по себе нарушением КоАП), то при использовании любого ФФД формируют чек коррекции.

Важно: неверно считать, что исправлять ошибку на следующий день поздно — это можно и нужно сделать в любой момент: в день ее допущения, через неделю или позже. Как только обнаружили ошибку, ее необходимо исправить, не дожидаясь реакции ФНС.

Что делать при использовании ФФД 1.05

При использовании ФФД 1.05 вид чека зависит от допущенной ошибки:

- был пробит чек с ошибкой — формируется чек возврата;

- при расчете ККТ вообще не была применена по какой-либо причине — формируется чек коррекции.

Почему при ФФД 1.05 нельзя использовать чек коррекции в любых случаях, как в других форматах фискальных данных? Потому что там просто нет такой возможности: нет необходимых реквизитов. В ФФД 1.05 отсутствуют предмет расчета и признаки расчета «Возврат расхода», «Возврат прихода». Поэтому необходимо формировать чек возврата.

Последовательность действий при обнаружении ошибки в чеке:

Шаг 1. Сначала нужно отменить ту операцию, которая была проведена с ошибкой, поэтому первым делом формируется чек возврата.

Особенности:

- В графе «Признак расчета» указываем операцию, обратную ошибочной: отменяете чек прихода — прописываете «Возврат прихода», отменяете чек расхода — прописываете «Возврат расхода».

- В зависимости от факта возврата денег клиенту: не возвращали — способ оплаты указываете «встречное предоставление», возвращали — указываете форму расчета (наличная или безналичная).

Шаг 2. Чтобы инспекторы ФНС легко могли понять, какой чек вы отменяете, в чек возврата нужно внести фискальный признак (ФПД или ФП) чека с ошибкой. Эти данные указываются в дополнительном реквизите чека возврата — тег 1192 (по рекомендации ФНС).

Шаг 3. Ввод остальных реквизитов чека. Они должны быть абсолютно идентичны чеку с ошибкой. Здесь мы не исправляем, а только отменяем тот чек.

Шаг 4. Формирование нового фискального документа, но уже без ошибки. Какие особенности нужно учесть:

- одинаковые реквизиты в новом чеке и чеке возврата;

- ошибка, допущенная в прошлый раз, должна быть исправлена;

- в дополнительном реквизите чека (тег 1192) указан ФПД чека с ошибкой — это необходимо для нахождения пары чеков: какой чек исправляется и каким заменяется.

Шаг 5. Написание заявления в ФНС о том, что чек с ошибкой был откорректирован. В заявлении нужно подробно рассказать об ошибке, которая была в чеке и каким образом она была исправлена. Также необходимо указать ФПД обоих чеков. Срок подачи заявления — 3 дня с момента формирования нового корректного чека. Способ подачи заявления — через кабинет ККТ на сайте ИФНС.

Если заявления не будет, то штрафа не избежать.

Последовательность действий, если операция не была проведена через ККТ:

В этом случае при использовании ФФД 1.05 также используется чек коррекции, как и при ФФД 1.1 или 1.2. Но стоит делать все последовательно:

Шаг 1. Составление акта с перечислением всех расчетов без онлайн-кассы. В акте указывается дата, наименование товара, цена, количество и причина неприменения.

Шаг 2. Оформление чека коррекции. В нем следует указать основание для коррекции: «Самостоятельная операция» — ошибка обнаружена вами, «По предписанию» — ошибка обнаружена ФНС. Заполняется также графа «Документ для основания коррекции», в которой следует указать номер акта, составленного вами, или номер предписания ФНС.

Что делать при использовании ФФД 1.1 и 1.2

В этом случае ответ однозначен — сформировать чек коррекции.

Шаг 1. Отмена чека с ошибкой чеком коррекции. В признаке расчета указываем возврат той операции, которая была проведена с ошибкой: корректировка чека прихода, тогда ставим признак «Возврат прихода», корректировка чека расхода — «Возврат расхода».

Шаг 2. Перенос всех данных в чек коррекции, в том числе ошибочных.

Шаг 3. Чтобы у ФНС не было дополнительных вопросов по идентификации чека, необходимо в чеке коррекции указать фискальный признак (ФПД или ФП) в дополнительном реквизите чека.

Шаг 4. Прописывание тегов — то, что также существенно отличает чек коррекции от чека возврата при ФФД 1.05. Необходимо проверить и указать следующие реквизиты:

- Тип коррекции (1173): «Самостоятельная операция» или «0» — заметили ошибку сами и корректируете, «По предписанию» или «1» — корректируете после предписания ФНС.

- Основание для коррекции (1174): дата совершения корректируемого расчета (1178) — дата, когда отбит неверный чек; номер предписания налогового органа (1179) — если корректируете чек после предписания ФНС.

Шаг 5. Теперь приступаете к формированию нового чека коррекции уже с верными данными. В признаке расчета этого чека указывается такой признак, как был в ошибочном чеке. Данные все идентичны чеку с ошибкой, кроме самой ошибки — ее исправляете и указываете верную информацию. В дополнительном реквизите чека указываете фискальный признак ошибочного чека, чтобы понять, какой чек исправляется. Параметры: тип коррекции, основание и дата, — переносятся из чека коррекции, который отменял ошибку.

Согласно примечанию к ч. 15 ст. 14.5 КоАП в случае оформления чека коррекции заявление в ФНС предоставлять не нужно. Но всегда лучше перестраховаться и предоставить акт и заявление в ИФНС — так вы точно избежите штрафов. В акте перечисляются все исправляемые чеки.

Платформа ОФД — это не только оператор фискальных данных, но и удобная аналитика для развития и контроля бизнеса. Все в одном личном кабинете!

Как действовать, если не провели расчет через ККТ (ФФД 1.1 или 1.2)

В этом случае нужно сформировать чек коррекции и указать основание для коррекции: самостоятельно проводится коррекция или после проверки налоговой.

Что указывать?

Если ошибка обнаружена вами, то в основании указывается «Самостоятельная операция».

Если получено предписание от ФНС о коррекции, то верным будет основание «По предписанию».

Графу «Документ для основания коррекции» также нельзя оставлять пустой — указывается номер акта, составленного вами, или номер предписания ФНС.

Отдельно необходимо указать наименование товара, работы, услуги, адрес расчета и другие реквизиты в соответствии с приказом ФНС от 14.09.2020 № ЕД-7-20/662@.

Все суммы, которые подвергаются корректировке, должны быть прописаны в чеке отдельной строкой. Для маркированного товара указывается вся известная информация о товаре: код маркировки, наименование предмета расчета, количество и другие обязательные реквизиты. Эти рекомендации даются в письме ФНС от 04.06.2021 № АБ-4-20/7806@. В этом случае код маркировки будет выведен из оборота после передачи данных оператору. Если эта информация не будет указана, то можно также получить штрафные санкции уже из-за нарушений в передаче сведений по маркированным товарам.

Часто задаваемые вопросы по корректировке чеков

- В чеке коррекции нет информации о проданном товаре (ФФД 1.05). Как сформировать чек?

Согласно письму ФНС от 06.08.2018 № ЕД-4-20/15240@ допускается сформировать в этом случае чек на общую сумму, без оформления чека на каждый расчет. Но чтобы избежать штрафа, обязательно предоставьте в налоговую документы, которые покажут ФНС каждую продажу, сделанную без применения ККТ: акт или реестр всех товаров.

- Не могу ввести дополнительные реквизиты чека. Как быть?

Реквизит чека (1192) действительно не является обязательным для чека, его может и не быть. Согласно приложению № 2 к приказу ФНС России от 21.03.2017 № ММВ-7-20/229@ отсутствие дополнительного реквизита по техническим причинам не будет являться нарушением. В этом случае необходимо указать фискальные признаки чеков в сопроводительных документах.

- Покупатель в приложении ФНС видит, что чек некорректен, но через ОФД он передан. Считается ли такой чек действительным?

Чек в ФНС может быть некорректен по следующим причинам:

- из-за неверной установки времени на кассовом аппарате;

- другие неверные настройки кассы;

- неточные данные, в т. ч. о товарах.

Иногда возможны сбои из-за проблемного QR-кода на чеке, тогда при повторной проверке чек становится корректен. Если же ошибка сохраняется, лучше оформить чек коррекции во избежание штрафов.

Некорректных чеков не нужно бояться — любую ошибку можно исправить. Но следить за правильностью введения данных все же необходимо.

Проверяйте, отправлены ли чеки в ФНС, через личный кабинет Платформа ОФД. Тогда вы всегда сможете исправить ошибки быстрее, чем их обнаружит ФНС.

Онлайн-сервисы от Платформы ОФД

Все, что нужно предпринимателю, менеджеру и бухгалтеру в одном личном кабинете