Если в отчете РСВ были неправильно указаны реквизиты паспорта, дата рождения или другие персональные данные сотрудника (кроме ФИО и СНИЛС), сформируйте и отправьте в налоговую инспекцию корректирующий отчет. Включите в него те же разделы и листы, что и в первичном отчете. В разделе 3 укажите данные о сотруднике, у которого обнаружили ошибку.

В новом интерфейсеВ старом интерфейсе

- Создайте корректирующий отчет РСВ.

- На титульном листе проверьте номер корректировки.

- В разделе 3 у сотрудника укажите правильные данные в блоке «Сведения о сотруднике».

- Нажмите «Проверить».

- Отправьте сведения только по исправленным сотрудникам — нажмите

, отметьте фамилии и кликните «Отправить».

Когда инспекция пришлет положительный протокол, РСВ считается принятым.

- Создайте корректирующий отчет РСВ.

- На титульном листе проверьте номер корректировки.

- В разделе 3 у сотрудника укажите правильные данные в блоке «Информация о сотруднике».

- Убедитесь, что у всех сотрудников, сведения о которых нужно исправить, появился значок

. Он означает, что данные отредактированы и будут отправлены в составе корректирующего отчета.

- Как убрать из отправки сотрудников, добавленных по ошибке?

- Как отобрать отредактированные сведения?

- Нажмите «Проверить». Если ошибок нет, кликните «К отправке».

Когда инспекция пришлет положительный протокол, РСВ считается принятым.

Лицензия, права и роли

- Создайте корректирующий отчет РСВ.

- На титульном листе проверьте номер корректировки.

- В разделе 3 у сотрудника укажите правильные данные.

- Сотрудников, сведения по которым не менялись, удалите из списка. Для этого используйте клавишу <Delete> или дополнительное меню.

- Нажмите «Проверить отчет». Если ошибок нет, кликните «К отправке».

Когда инспекция пришлет положительный протокол, РСВ считается принятым.

Лицензия

- Создайте корректирующий отчет РСВ.

- На титульном листе проверьте номер корректировки.

- В разделе 3 у сотрудника укажите правильные данные.

- Сотрудников, сведения по которым не менялись, удалите из списка — наведите курсор на ФИО и нажмите

.

- Нажмите

. Если ошибок нет, кликните «Отправить».

Когда инспекция пришлет положительный протокол, РСВ считается принятым.

Лицензия

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 18 февраля 2019 г.

Содержание журнала № 5 за 2019 г.

РСВ: как уточнить персональные данные работников

Если вы обнаружили, что в уже принятом инспекцией расчете по страховым взносам вами были допущены ошибки в разделе 3 «Персонифицированные сведения о застрахованных лицах», то в уточненном расчете раздел 3 нужно заполнить дваждыПисьмо ФНС от 26.12.2018 № БС-4-11/25634.

Первый раз раздел 3 в уточненке заполняется с целью аннулирования некорректных данных. Для этого в подразделе 3.1 уточненного РСВ персональные данные указываются в том же виде, в котором они попали в первоначальный расчет. При этом в строках 190—300 подраздела 3.2, содержащих суммовые показатели, проставляются нули, а в «несуммовых» строках ставится прочерк. В строке 010 раздела 3 уточненного расчета указывается номер корректировки «1—». В строках 160—180 подраздела 3.1 следует отразить признак «2» — не является застрахованным лицом.

При заполнении второго раздела 3 в подразделе 3.1 нужно будет указать корректные (актуальные) персональные данные застрахованных лиц. Подраздел 3.2 заполняется в общеустановленном порядке (то есть с отражением суммовых показателей). В строке 010 раздела 3 уточненного РСВ указывается номер корректировки «0—». В строках 160—180 подраздела 3.1 указывается код «1» либо «2» в зависимости от того, является лицо застрахованным или нет.

Если суть корректировки персональных данных в расчете заключается в том, чтобы убрать из РСВ сведения о «лишних» физлицах, нужно заполнить только один раздел 3 (обнуляющий).

Отметим, что при указании в расчете недостоверных персональных данных, идентифицирующих застрахованных лиц, РСВ считается непредставленнымп. 7 ст. 431 НК РФ. Так что описанный порядок представления уточненок, вероятно, относится к периодам, когда налоговики еще принимали расчеты с такими ошибками из-за некорректно переданных из ПФР данных о СНИЛС (то есть к 2017 г.).

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Страховые взносы — расчет / уплата / отчетность

Страховые взносы — расчет / уплата / отчетность

2023 г.

2022 г.

2021 г.

Рассказываем, как правильно составить корректирующий расчет по РСВ.

Нередкими бывают те случаи, когда после сдачи и приема налоговым органом отчетности по страховым взносам бухгалтером могут быть обнаружены неточности в заполнении персональных данных работников, либо же непосредственно со стороны ИФНС может поступить требование о некорректности заполнения ФИО, СНИЛС, ИНН и пр. по физлицам из раздела 3 Расчета по страховым взносам (РСВ) и соответствующем устранении указанных несоответствий.

В подобных ситуациях бухгалтеру необходимо сдать корректирующий расчет. Если организация/ИП проигнорирует исполнение налогового требования по данной части вопроса, то предприятие ожидают штрафные санкции по ст. 119 НК РФ. Однако при заполнении корректировки важно учесть некоторые нюансы.

В соответствии со ст. 431 НК РФ должен быть в обязательном порядке представлен уточненный расчет, если:

- неверно указаны персональные данные застрахованных физлиц;

- сумма всех взносов, указанных по каждому сотруднику из раздела 3 РСВ не равна величине взносов, отраженных в разделе 1 РСВ;

- в разделе 3 РСВ присутствуют ошибки в числовых показателях.

Кроме того, уточненный расчет требуется обязательно подать, когда допущенная ошибка в первоначальном отчете привела к занижению суммы бюджетных обязательств (начисленных страховых взносов) – ст. 81 НК РФ. Если показатели взносов завышены в отчете, то сдавать коррекцию можно на свое усмотрение.

Отражение некорректных персонифицированных данных в разделе 3 РСВ является наиболее частой ошибкой.

В сведениях о застрахованных физлицах ИФНС в обязательном порядке сверяют ФИО и СНИЛС работников из отчета РСВ со своей базой. Если есть расхождения, то налоговый орган в своем требовании/уведомлении запрашивает либо пояснения о выявленных несоответствиях, либо же корректирующий расчет. Уточнение или пояснения нужно подать в течение пяти дней со дня получения настоящего уведомления. Что касается ИНН застрахованных лиц, то по данному реквизиту предоставление уточненных данных не требуется, поскольку в контрольных соотношениях не предусмотрена проверка ИНН. Но несмотря на это, ФНС все-таки зачастую просят о корректировке ИНН.

Для исправления персональных сведений о застрахованных лицах (ФИО, СНИЛС, ИНН) в 3-ий раздел корректирующего расчета нужно включить только тех сотрудников, на которые ранее была предоставлена неактуальная информация. Остальных физлиц в данном разделе отражать не требуется, чтобы данные у ФНС не задвоились. Об этом указано в п. 1.2 Порядка заполнения расчета страховых взносов, утвержденного Приказом ФНС РФ от 10.10.2016 № ММВ -7-11/551@.

Работников, у которых необходимо исправить персональные сведения, в разделе 3 их требуется отразить дважды (Письмо ФНС РФ от 26.12.2018г. № БС-4-11/25634).

Первый раз раздел 3 заполняется для аннулирования неверных данных по сотруднику. Для этого по строке 010 ставится номер корректировки «1», а по строке 040 указывается первоначальный номер страницы персонифицированных сведений. К примеру, в первичном расчете по физлицу Гавриленко Татьяне Ивановне необходимо исправить фамилию, номер страницы с ее сведениями – 53, следовательно, в уточненном расчете так же нужно проставить по строке 040 «53». Далее в подразделе 3.1 по строкам 060-150 переносятся исходные данные из первичного отчета (с ошибочными данными), а по строкам 160-180 необходимо проставить «2» (лицо не подлежит страхованию), в подразделе 3.2.1 по строкам 210-240 ставятся прочерки – таким образом все данные по начисленным взносам физлица обнуляются.

После этого персональные сведения по данному сотруднику нужно заполнить во второй раз, при этом указав уже исправленную информацию. Номер корректировки по строке 010 указываем в этот раз «0», а номер страницы по строке 040 должен быть уникальным, отличным от всех номеров, которые отражены в первичном РСВ. Например, в исходящем отчете всего было 69 сотрудников и номер последней страницы «69». Соответственно, в уточненном расчете во второй раз по сотруднику нужно отразить номер страницы «70» по строке 040. Это необходимо для того, чтобы налоговым органом были зарегистрированы новые верные данные по застрахованному лицу. Далее в подразделе 3.1 по строкам 060-150 указываются верная персональная информация, а по строкам 160-180 ставится признак «1» (лицо подлежит страхованию). В подразделе 3.2.1 по строкам 210-240 соответственно указываются суммовые показатели базы исчисления страховых взносов и величины рассчитанных взносов.

Также требуется заметить, что раздел 1 в уточненном расчете заполняется в обычном порядке, то есть все данные полностью переносятся из первичного РСВ. Если по работнику начисляются страховые взносы по дополнительному тарифу, то заполнение подраздела 3.2.2 аналогично заполнению подраздела 3.2.1 (первый раз заполняются прочерки, во второй раз – суммовые показатели).

Следует обратить внимание, в случае, если в первичный расчет случайно попали физлица, информация по которым не должна отражаться в отчете, то в уточнении сведения по ним необходимо только обнулить, заполнив раздел 3 один раз.

Обратите внимание, что при указании в предоставляемом плательщиком расчете недостоверной персональной информации по каждому застрахованному физлицу такой отчет считается непредставленным (п. 7 ст. 431 НК РФ). Игнорировать получение уведомлений от инспекций о непредставлении сведений не стоит, поскольку это влечет наложение санкций и штрафов.

Корректирующую форму можно подать, только если принят исходный отчёт. Если его не приняли, придётся внести исправления и повторить отправку.

Корректировки всегда вносят в 1 Раздел с приложениями 1 и 2 либо во 2 Раздел (в случае КФХ). Необходимость корректировки других разделов и приложений зависит от ситуации. Рассмотрим наиболее распространённые случаи.

Когда данные по сотрудникам не требуют корректировки

В отчёт входят лишь сведения о юрлице с номером корректировки, отличным от нуля, на титульном листе. Данные по сотрудникам в отчёт не включаются. Чтобы исключить из него сотрудников, достаточно снять с них галочки в 3 Разделе.

Если 1 Раздел рассчитывается автоматически, необходимо обновить список сотрудников. Контур.Экстерн рассчитывает суммы по всем лицам из списка, независимо от галочек. Нужно отметить галочкой лишь тех сотрудников, которые должны быть в корректирующем отчёте.

Некоторые системы, например, Экстерн, сверяют суммы по юрлицу и сотрудникам лишь в исходном отчёте. Чтобы проверить корректирующую форму, выполните следующее:

- Если на титульном листе есть номер корректировки, уберите его. В Разделе 3 актуализируйте список сотрудников.

- В приложениях Раздела 1 переведите поля в автоматический режим.

- Если РСВ не за 1-ый квартал, проверьте актуальность сведений в предыдущих кварталах.

- Если выявите неактуальные сведения, загрузите отчёты в режиме до импорта.

- Запустите проверку и при необходимости исправьте ошибки.

- Проставьте на титульном листе номер корректировки.

- Сформируйте отчёт, после чего направьте его в ФНС.

Если вы попытаетесь направить отчёт с реквизитами предыдущего отчёта, Контур.Экстерн вас предупредит:

- Если налоговые инспекторы приняли первичный отчёт, но вам нужно направить корректировку, Экстерн выдаст номер, который следует указать.

- Если первичный отчёт не приняли, система предупредит, что перед направлением корректировки следует сдать именно его с номером, равным нулю.

- Если налоговики ещё не приняли первичный отчёт, Экстерн сообщит, что нужно дождаться ответа ФНС, после чего направить корректировку.

Когда нужно внести корректировку в Раздел 3 (кроме ФИО и СНИЛС)

На титульном листе укажите номер корректировки, например, «1—», «2—» и т.д. В соответствии с порядком заполнения включите в форму только тех сотрудников, по которым требуется откорректировать данные.

Раздел 3: в карточке сотрудника скорректируйте необходимые данные, кроме ФИО и СНИЛС. Дату рождения и паспортные данные нужно корректировать именно так, а не через аннулирование.

Если вам нужно внести корректировку в сумму по сотруднику, внесите изменения и в приложения в Разделе 1. Если сумму корректировать не нужно, Раздел 1 и приложения к нему остаются неизменными.

Имейте в виду, что сервисные проверки работают на всех сотрудников, только когда на титульном листе проставлен номер корректировки, равный нулю. Чтобы проверить отчёт, воспользуйтесь представленным ранее алгоритмом.

Когда нужно внести корректировку в ФИО или СНИЛС

На титульном листе укажите номер корректировки, например, «1—», «2—» и т.д.

Раздел 3: включите в РСВ два третьих раздела сотрудника, при этом направьте их в одном расчёте:

- с ошибочными ФИО или СНИЛС с нулевым (удалённым) подразделом 3.2 и признаком аннулирования данных о сотруднике в строке 010

- с правильными ФИО или СНИЛС с верными суммами в подразделе 3.2 и без признака аннулирования данных о сотруднике в строке 010

Если нужно внести корректировку не только в ФИО или СНИЛС, но и откорректировать суммы по сотруднику, внесите изменения в Раздел 1. Если сумму корректировать не нужно, Раздел 1 и приложения к нему остаются неизменными.

Приведём пример реального, но ошибочного СНИЛС.

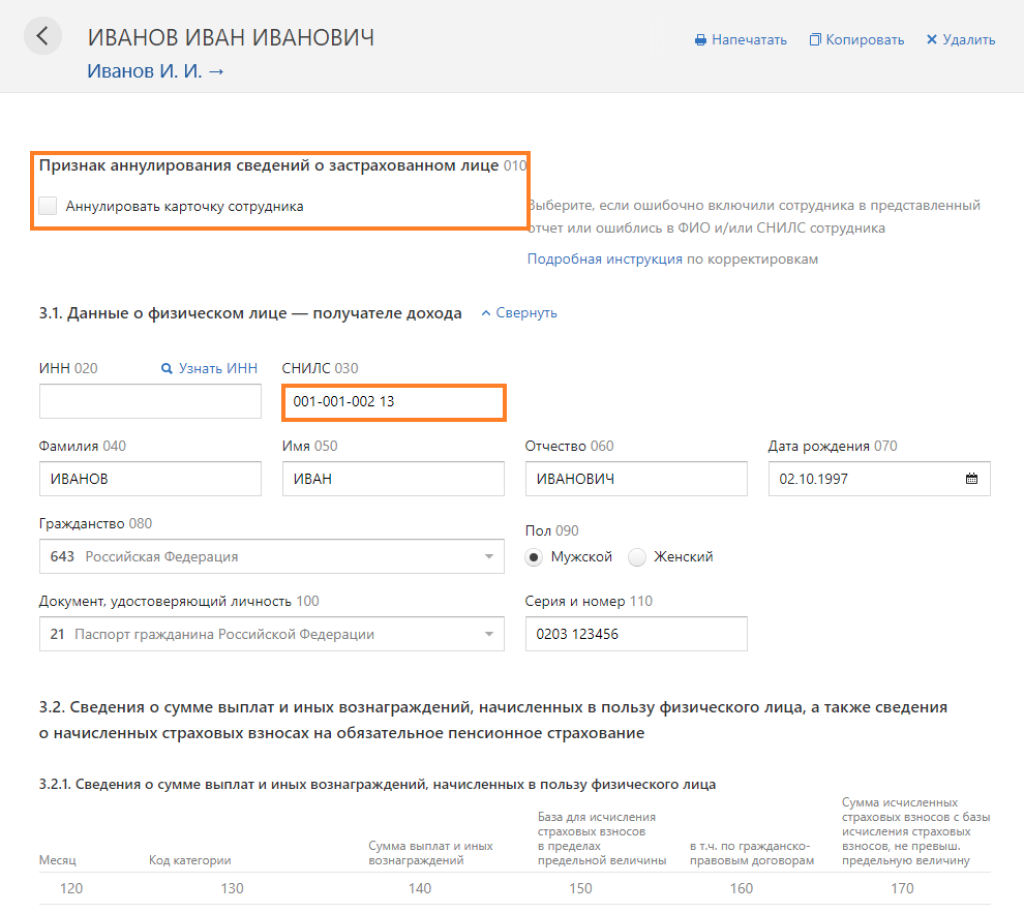

В первичном отчёте у сотрудника компании Иванова И.И. указан СНИЛС 001-001-001 12. Однако оказалось, что у него в ПФР два лицевых счёта – второй СНИЛС 001-001-002 13, при этом именно на него производится учёт персонифицированных данных. И тот, и другой номер СНИЛС существуют, поэтому данные по первому СНИЛС были загружены в базу ФНС. При указанных обстоятельствах налоговики направят уведомление о необходимости уточнить расчёт, поскольку номер СНИЛС физлица не соответствует данным, имеющимся в ФНС.

Чтобы внести корректировки, нужно включить в отчёт две карточки сотрудника:

- первую – с ошибочными данными, требующими исправления (исключения из базы ФНС)

- вторую – с правильными данными, которые следует включить в базу

В 1-ой карточке в Разделе 3 с номером СНИЛС 001-001-001 12 нужно поставить галочку в строке «аннулировать карточку сотрудника», после чего подраздел 3.2 автоматически удалится.

Во 2-ой карточке в Разделе 3 с номером СНИЛС 001-001-002 13 галочка в строке «аннулировать карточку сотрудника» не ставится. То есть нужно указать в подразделе 3.2 верные суммы.

Когда сотрудника забыли включить в первичный отчёт

В корректирующую форму нужно включить забытого сотрудника. Соответственно в Разделе 1 и приложениях 1 и 2 к Разделу 1 поменяются суммы (с учётом этого сотрудника). То есть суммы нужно указать такими, какими они должны быть по всей компании.

Следует отметить, что при отправке каждой новой корректировки на титульном листе проставляется новый номер.

Когда сотрудника включили в первичный отчёт по ошибке

Направьте корректирующую форму с Разделом 3 этого сотрудника с признаком аннулирования сведений в строке 010 и исключением подраздела 3.2. Так вы обнулите по нему сведения в базе ФНС.

В строках 010 и 020 (015) приложений 1 и 2 к Разделу 1 уменьшите число застрахованных лиц. Соответственно, в Разделе 1 и приложениях 1 и 2 к Разделу 1 суммы уменьшатся.

Когда в отчёт включили не того сотрудника

В корректирующую форму нужно включить и того, и другого сотрудника.

- Подлежащего исключению с нулевым (удалённым) подразделом 3.2 и признаком аннулирования сведений в строке 010.

- Верно включённого сотрудника с правильными данными и суммами в подразделах 3.2.1 и 3.2.2, а также без признака аннулирования сведений в строке 010.

Корректировке подлежит и Раздел 1 с приложениями 1 и 2. Нужно вычесть из общих сумм компании суммы сотрудника, включённого по ошибке. Затем добавить суммы по сотруднику, который изначально не попал в отчёт.

Когда приобретено или утрачено право на пониженный тариф (перерасчёт взносов)

Укажите новый код тарифа в уточняющих расчётах за предыдущие отчётные периоды в приложениях 1 и 2 к Разделу 1. Там же поменяйте суммы взносов с учётом нового тарифа.

В корректирующую форму внесите всех сотрудников. В карточке каждого сотрудника в подразделе 3.2.1 укажите две категории застрахованного лица:

- старую – с нулевыми суммами

- новую – с верными суммами

Если перерасчёт взносов произведён по тарифу, который применяется субъектами МСП, добавьте в уточняющий расчёт приложения 1 и 2 с кодом тарифа «20». Также измените суммы в приложениях с кодом тарифа «01». В карточке каждого сотрудника в подразделе 3.2.1 укажите две категории застрахованного лица:

- НР – с суммами в пределах МРОТ

- МС – с суммами свыше МРОТ

Читайте также Календарь бухгалтера: май 2022