Microsoft Excel дает пользователю целый инструментарий для анализа финансовой деятельности предприятия, проведения статистических расчетов и прогнозирования.

Встроенные функции, формулы, надстройки программы позволяют автоматизировать львиную долю работы. Благодаря автоматизации пользователю нужно только подставлять новые данные, а на их основе автоматически будут формироваться готовые отчеты, которые многие составляют часами.

Пример финансового анализа предприятия в Excel

Задача – изучение результатов финансовой деятельности и состояния предприятия. Цели:

- оценить рыночную стоимость фирмы;

- выявить пути эффективного развития;

- проанализировать платежеспособность, кредитоспособность.

Основываясь на результатах финансовой деятельности, руководитель вырабатывают стратегию дальнейшего развития предприятия.

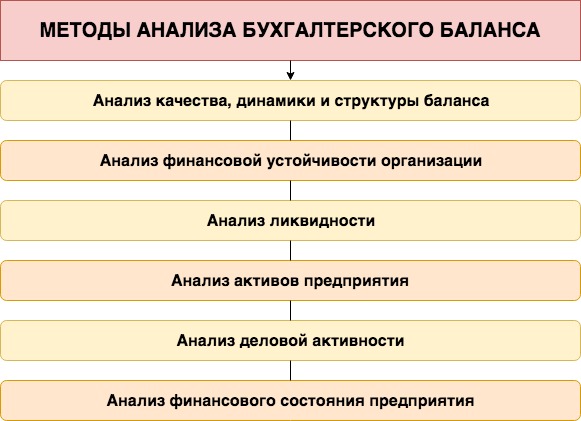

Анализ финансового состояния предприятия подразумевает

- анализ баланса и отчета о прибылях и убытках;

- анализ ликвидности баланса;

- анализ платежеспособности, финансовой стабильности предприятия;

- анализ деловой активности, состояния активов.

Рассмотрим приемы анализа балансового отчета в Excel.

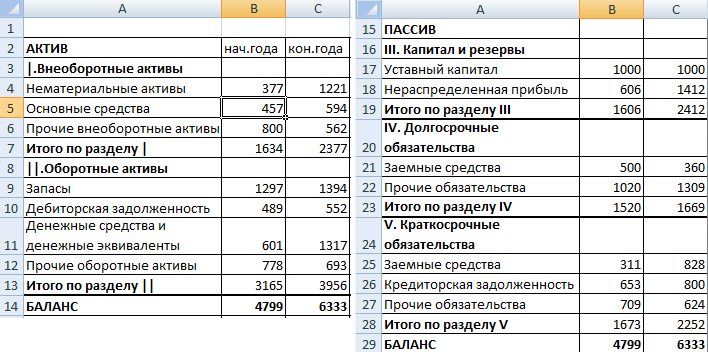

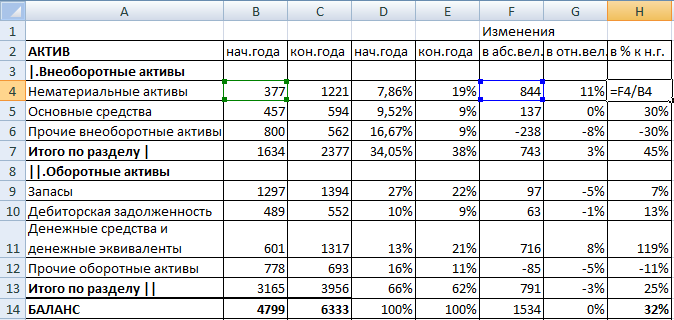

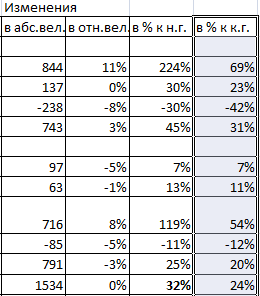

Сначала составляем баланс (для примера – схематично, не используя все данные из формы 1).

Проанализируем структуру активов и пассивов, динамику изменений величины статей – построим сравнительный аналитический баланс.

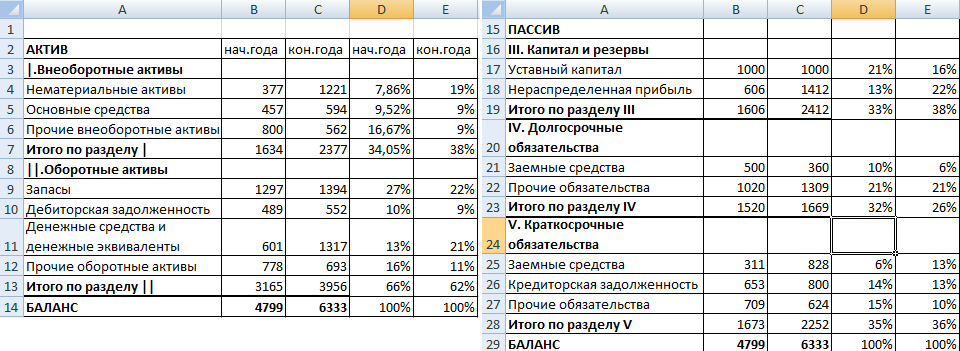

- Представим значения на начало и на конец года в виде относительных величин. Формула: =B4/$B$14 (отношение значения на начало года к величине баланса на начало года). По такому же принципу составляем формулы для «конца года» и «пассива». Копируем на весь столбец. В новых столбцах устанавливаем процентный формат.

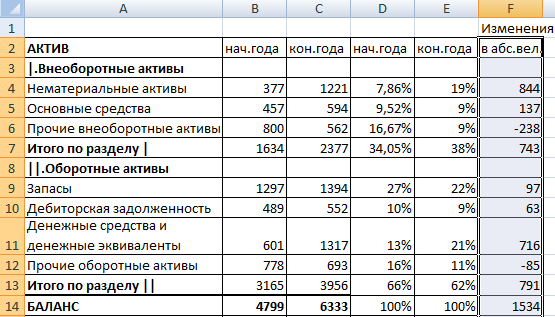

- Проанализируем динамику изменений в абсолютных величинах. Делаем дополнительный расчетный столбец, в котором отразим разницу между значением на конец года и на начало.

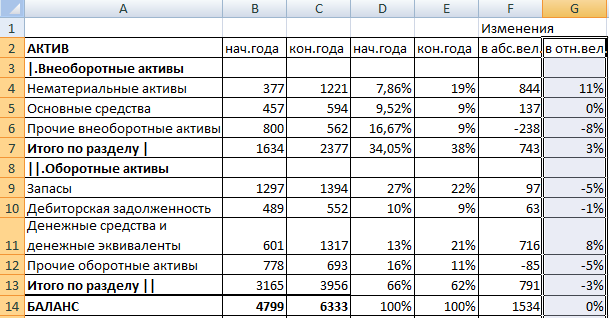

- Покажем изменения в относительных величинах. В новом расчетном столбце найдем разницу между относительными показателями конца года и начала.

- Чтобы найти динамику в процентах к значению показателя начала года, считаем отношение абсолютного показателя к значению начала года. Формула: =F4/B4. Копируем на весь столбец.

- По такому же принципу находим динамику в процентах для значений конца года.

С помощью простейших формул мы отобразили динамику по статьям баланса. Таким же образом можно сравнивать балансы разных предприятий.

Какие результаты дает аналитический баланс:

- Валюта баланса в конце отчетного периода стала больше в сравнении с начальным периодом.

- Внеоборотные активы приращиваются с более высокими темпами, чем оборотные.

- Собственный капитал предприятия больше, чем заемный. Причем темпы роста собственного превышают динамику заемного.

- Кредиторская и дебиторская задолженность приращиваются примерно в одинаковом темпе.

Статистический анализ данных в Excel

Для реализации статистических методов в программе Excel предусмотрен огромный набор средств. Часть из них – встроенные функции. Специализированные способы обработки данных доступны в надстройке «Пакет анализа».

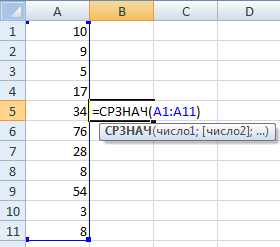

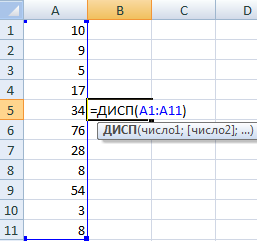

Рассмотрим популярные статистические функции.

- СРЗНАЧ – Среднее значение – рассчитывает выборочное или генеральное среднее. Аргумент функции – набор чисел, указанный в виде ссылки на диапазон ячеек.

- ДИСП – для вычисления выборочной дисперсии (без учета текстовых и логических значений); ДИСПА – учитывает текстовые и логические значения. ДИСПР – для вычисления генеральной дисперсии (ДИСПРА – с учетом текстовых и логических параметров).

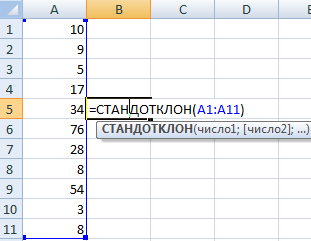

- Для нахождения квадратного корня из дисперсии – СТАНДОТКЛОН (для выборочного стандартного отклонения) и СТАНДОТКЛОНП (для генерального стандартного отклонения).

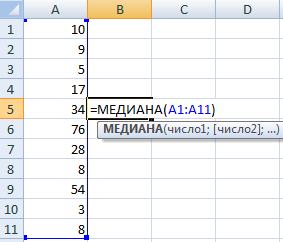

- Для нахождения моды совокупности данных применяется одноименная функция. Разделяет диапазон данных на две равные по числу элементов части МЕДИАНА.

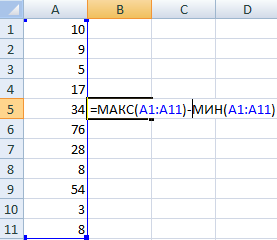

- Размах варьирования – это разность между наибольшим и наименьшим значением совокупности данных. В Excel можно найти следующим образом:

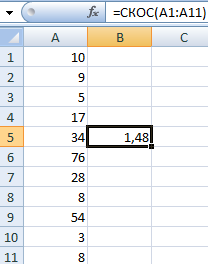

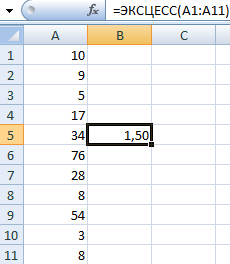

- Проверить отклонение от нормального распределения позволяют функции СКОС (асимметрия) и ЭКСЦЕСС. Асимметрия отражает величину несимметричности распределения данных: большая часть значений больше или меньше среднего.

В примере большая часть данных выше среднего, т.к. асимметрия больше «0».

ЭКСЦЕСС сравнивает максимум экспериментального с максимумом нормального распределения.

В примере максимум распределения экспериментальных данных выше нормального распределения.

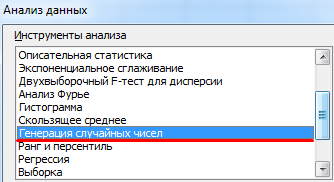

Рассмотрим, как для целей статистики применяется надстройка «Пакет анализа».

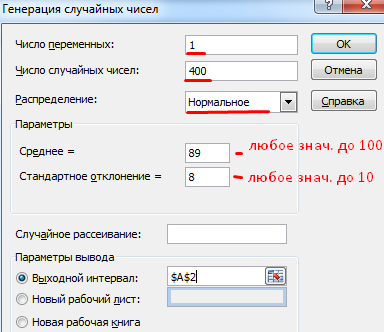

Задача: Сгенерировать 400 случайных чисел с нормальным распределением. Оформить полный перечень статистических характеристик и гистограмму.

- Открываем меню инструмента «Анализ данных» на вкладка «Данные» (если данный инструмент недоступен, то нужно подключить настройку анализа ). Выбираем строку «Генерация случайных чисел».

- Вносим в поля диалогового окна следующие данные:

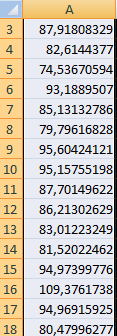

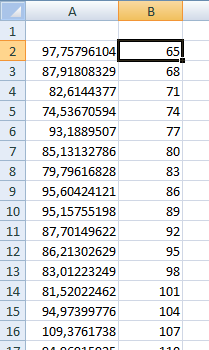

- После нажатия ОК:

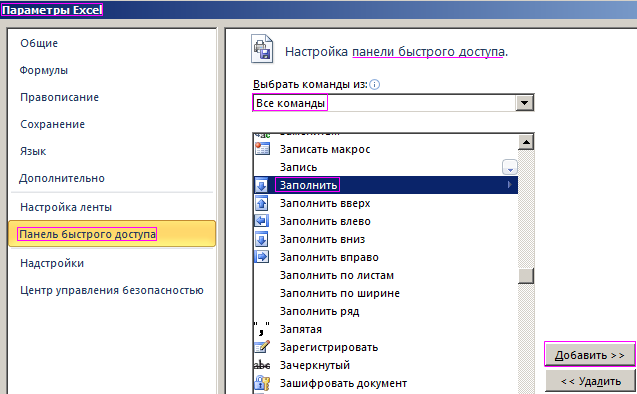

- Зададим интервалы решения. Предположим, что их длины одинаковые и равны 3. Ставим курсор в ячейку В2. Вводим начальное число для автоматического составления интервалов. К примеру, 65. Далее нужно сделать доступной команду «Заполнить». Открываем меню «Параметры Excel» (кнопка «Офис»). Выполняем действия, изображенные на рисунке:

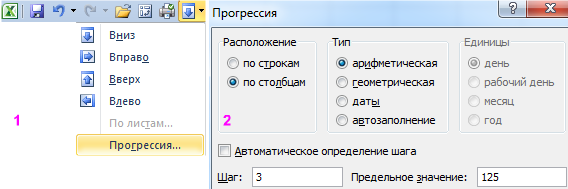

- На панели быстрого доступа появляется нужная кнопка. В выпадающем меню выбираем команду «Прогрессия». Заполняем диалоговое окно. В столбце В появятся интервалы разбиения.

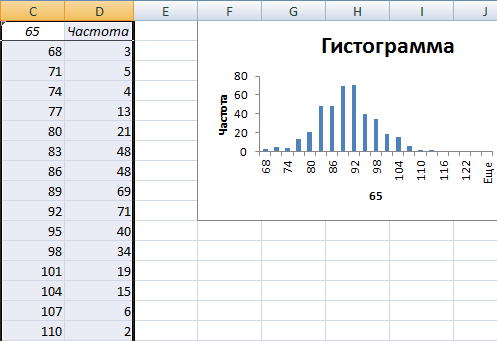

- Первый результат работы:

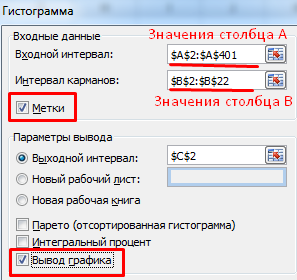

- Снова открываем список инструмента «Анализ данных». Выбираем «Гистограмма». Заполняем диалоговое окно:

- Второй результат работы:

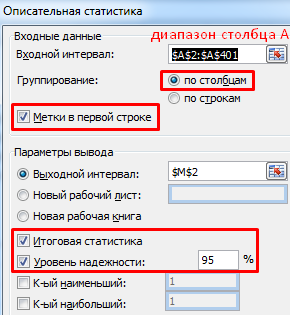

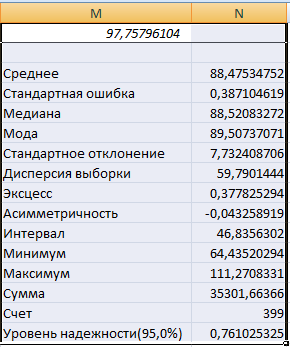

- Построить таблицу статистических характеристик поможет команда «Описательная статистика» (пакет «Анализ данных»). Диалоговое окно заполним следующим образом:

После нажатия ОК отображаются основные статистические параметры по данному ряду.

Скачать пример финансового анализа в Excel

Это третий окончательный результат работы в данном примере.

Если вы находитесь в момент своей жизни, чтобы начать бизнес, в одиночку или в партнерстве, и вы хотите сделать ваш общий отчет в Excel как отчет легко и быстро , мы научим вас, как это делать.

Сначала вам нужно немного узнать о таблицах, о том, для чего они нужны, как создать одну, лучшую. программы для создания электронных таблиц . Одна из лучших программ для реализации и создания вашей электронной таблицы для создание вашего баланса в Excel.

Excel — очень простой в использовании инструмент и с ним вы получите то, что хотите, с точки зрения соотношения, которое вы хотите получить в балансе вашего бизнеса. Бухгалтерский баланс предназначен для предприимчивых людей, начинающих свой первый бизнес.

Чтобы создать свой баланс в Excel, у вас должны быть предварительные знания о как используются все формулы Excel в электронной таблице, хотя чаще всего используется сумма всех значений, а также простое сложение, вычитание, умножение и деление.

Сначала создается заголовок, состоящий из трех частей. В первой части вы должны поместить название компании в первую строку, во вторую строку будет размещено название «Бухгалтерский баланс» . И, наконец, в третьей строке помещается название периода вашего баланса.

Название или название вашей компании используется для идентификации информации, которую вы собираетесь делать. Баланс также называется финансовым отчетом и период должен знать точную дату, когда было снято показание каждого из остатков на счете.

В левой части баланса у вас будут ресурсы, доступные компании, они представлены активами, а в правой части вы увидите, как эти ресурсы были профинансированы, это может быть с долгами перед третьими лицами , то есть пассивные.

Il может также финансироваться за счет собственных средств , то есть собственные средства. Помните, что согласно правилу бухгалтерского учета, капитал всегда должен равняться сумме обязательств и капитала вашего бизнеса, и вы должны указать это в своем отчете.

Что должен содержать ваш баланс в Excel?

Очень легко создать рабочий лист в Excel Помните, что для вашего баланса Активы будут слева, а Обязательства и Собственный капитал будут справа.

Активы компании могут быть оборотными, фиксированными, нематериальными. . Оборотные активы — это ресурсы, находящиеся в распоряжении компании и используемые для ее работы, в то время как основные средства представляют собой все движимое и недвижимое имущество, из которого оно состоит.

Нематериальные активы представляют собой все активы, доступные компании и которые по своему характеру не входят в текущую или фиксированную классификацию, но обеспечивают компании добавленную стоимость.

Обязательства представляют собой долги, которые компания должна третьим сторонам, и классифицируются на две группы: в текущем состоянии это долги или обязательства, которые должны быть оплачены в течение двенадцати месяцев.

А долгосрочные обязательства соответствуют обязательствам компании. платить в более длительные сроки в течение одного года, в то время как собственный капитал представляет собой ресурсы самой компании или ресурсы, предоставленные партнерами.

Пример управления балансом для развития вашего бизнеса

Создайте свой баланс в Excel для бухгалтерии и счетов вашей компании, расставьте данные по порядку и с правой стороны , то есть в капитале слева или справа от вас в обязательствах или в собственном капитале.

Например, если вы решили открыть винный магазин на 80 000 евро , из которых вы положили 55 000 евро, а ваша сестра ссудила вам 25 000 евро, и вы должны внести первую транзакцию в свой баланс.

Следовательно, в данном случае это было сделано для вкладывать капитал в бизнес . 55 000 евро и 25 000 евро на общую сумму 80 000 евро являются акционерным капиталом и должны быть размещены справа от вашего баланса, поскольку они являются источником капитала.

Независимо от того, владеете ли вы малым бизнесом или крупной транснациональной корпорацией, вам необходимо понимать, как ваша компания может расти. Поэтому вам следует следить за финансами своей компании, просматривая различные финансовые отчеты.

В отчете о прибылях и убытках, например, показано, как компания получает деньги и как они расходуются. Вместо этого отчет о движении денежных средств позволяет узнать, сколько наличных денег у вас есть, что позволяет правильно спланировать свои расходы. Проверять Лучшее программное обеспечение для бухгалтерского учета малого бизнеса (бесплатное и платное).

Наконец, есть баланс, который также является одним из основных финансовых отчетов. Вот краткое руководство, которое поможет вам создать собственное приложение в Microsoft Excel.

Что такое бухгалтерский баланс и зачем он вам нужен?

Балансовый отчет — это бухгалтерский отчет для экономической единицы на определенную дату. Важная информация получена через этот финансовый отчет, особенно о ликвидности экономической единицы с использованием определенных финансовых коэффициентов.

Баланс позволит вам увидеть подробную информацию об активах, пассивах и капитале компании. С первого взгляда вы увидите, какая часть нераспределенной прибыли, капитала и ссуд была получена компанией.

Имея эту информацию под рукой, вы можете рассчитать рентабельность инвестиций и ее различные финансовые коэффициенты. Затем вы можете сравнить эти значения с аналогичными компаниями в той же отрасли. Это даст вам представление о том, как бизнес работает по сравнению со своими сверстниками.

1. Определите время, которое нужно покрыть

Как и в случае с другими финансовыми отчетами, вы должны выбрать период, который нужно охватить. Обычно он начинается XNUMX января и заканчивается XNUMX декабря.

Однако вы также можете выбрать другой период для расчета, называемый финансовым годом, который начинается 1 октября и заканчивается 30 сентября. Обратите внимание, что любой период, который вы здесь используете, должен соответствовать другим вашим данным.

2. Настройте свои учетные записи.

Чтобы не копаться в записях при составлении баланса, вам следует подготовить его заранее. Убедитесь, что у вас под рукой есть отчет о движении денежных средств, банковские выписки, выписки по ссудному счету и остатки по кредитным картам.

Прежде чем начать, вам необходимо узнать стоимость активов и имеющихся запасов. Не забудьте указать сумму, которую вы вложили, чтобы начать свой бизнес, а также инвестиции, сделанные другими людьми и организациями.

Как только вы узнаете, какой период вы будете охватывать, и получите необходимые значения, пора создать файл Excel. Откройте новый файл в Microsoft Excel. Введите баланс [название компании] в ячейку A1 для упрощения идентификации.

Оставьте немного места для форматирования, затем напишите активы в первом столбце третьей строки. Это раздел, в котором вы разместите ценности для всего, чем владеет ваша компания. Затем в третьем столбце той же строки запишите охватываемый финансовый год.

После активов вы должны создать соответствующий раздел пассивов и капитала. Обязательства относятся к суммам, которые компания должна третьим сторонам, включая банки, поставщиков, арендодателей и правительство.

С другой стороны, под собственным капиталом понимается сумма, собранная владельцами бизнеса, плюс любая прибыль, которую они хранят на своих счетах. Эти значения в этих двух разделах должны равняться сумме в разделе «Активы» — отсюда и термин «баланс».

Однако перед созданием раздела «Обязательства и капитал» необходимо сначала установить подкатегории активов. Таким образом, у вас будет меньше проблем с форматированием.

4. Ввод категорий

Активы

У каждого бизнеса и отрасли будут свои уникальные подкатегории активов. Однако это типичные подразделения, которые есть у большинства компаний: оборотные активы, основные или долгосрочные активы и другие активы. Затем он делится на небольшие категории.

Существующие активы — это активы, которые можно быстро ликвидировать. Обычно это денежные средства, дебиторская задолженность, товарно-материальные запасы и краткосрочные вложения. С другой стороны, основные или долгосрочные активы трудно конвертировать в валюту. Это может быть недвижимость, оргтехника, долгосрочные вложения и прочее.

Прочие активы обычно представляют собой второстепенные статьи, которые нелегко идентифицировать в составе текущих или долгосрочных активов. Сюда могут входить предоплаченные расходы (например, взносы), отложенные налоговые активы (например, возмещение) и авансы сотрудникам.

Хотя эти классы применимы к большинству компаний, ваша компания может иметь уникальный класс активов, поэтому вам следует проверить свои операции, прежде чем это будет считаться окончательным.

Обязательства и справедливость

Подобно активам, обязательствам и собственному капиталу, существует три основных подкатегории: текущие обязательства, долгосрочные обязательства и собственный капитал. Как следует из этого термина, текущие обязательства — это обязательства, которые компания должна выполнить либо в течение одного года, либо в течение одного операционного цикла (где один операционный цикл означает время, необходимое для преобразования запасов в продажи).

Краткосрочные обязательства могут включать кредиторскую задолженность поставщикам и арендодателям, краткосрочные ссуды от банков и кредиторов, налог на прибыль, заработную плату к уплате, предоплаченные товары и услуги, а также текущую часть долгосрочной задолженности.

В разделе «Долгосрочные обязательства» вы найдете выплаты по долгосрочным долгам, отсроченный подоходный налог и пенсионный фонд, если это требуется по закону.

Наконец, собственный капитал — это сумма, которую вы вкладываете в бизнес. Если вы управляете корпорацией, и это подразделение, и его подразделение называются акционерным капиталом.

Вы также найдете нераспределенную прибыль в разделе капитала, который представляет собой сумму, заработанную компанией за период, за вычетом выплаченных дивидендов.

5. Добавьте значения

В разделе «Активы» добавьте значения для каждой подкатегории, чтобы увидеть, сколько у вас есть для каждого подразделения. Затем вам нужно будет добавить каждый промежуточный итог, чтобы получить общую стоимость активов вашей компании.

Точно так же вы должны сложить значения для каждой подкатегории обязательств и капитала, чтобы узнать, сколько у вашей компании активов от кредиторов, владельцев и прибыли.

Обратите внимание, что общие значения для раздела «Активы» и раздела «Обязательства и капитал» должны совпадать. В противном случае в вашем учете может быть ошибка.

6. Некоторые полезные формулы

Вы можете использовать значения, которые вы найдете в балансе, чтобы посмотреть их финансовые коэффициенты. Эти формулы позволяют оценить эффективность вашего бизнеса и могут использоваться для сравнения с другими аналогичными компаниями в той же отрасли.

коэффициент задолженности

Это процент долга компании, измеренный по отношению к ее активам. Формула для этого: Итого обязательства / Итого активы. Если вы получите значение больше 100%, это означает, что долги компании превышают все ее активы. Более высокие ставки также больше подвержены риску дефолта, но это значение варьируется в зависимости от отрасли.

Как и в случае с недвижимостью и коммунальными услугами, капиталоемкие фирмы обычно имеют более высокие средние значения коэффициента долга, чем фирмы, основанные на сфере услуг.

Текущее соотношение

Это значение указывает на способность компании погашать краткосрочные займы за счет своих ликвидных активов. Это рассчитывается путем деления Текущие активы выше текущих обязательств. Если полученное здесь значение меньше нуля, существует риск того, что компания может объявить дефолт по своим краткосрочным займам из-за нехватки ликвидности.

Сила человека

عندما Текущие обязательства компании вычитаются из ее оборотных активов. Вы получаете оборотный капитал. Эта сумма показывает, сколько денежных средств и их эквивалентов осталось у компании после погашения текущих обязательств.

Если между ними есть значительная положительная разница, компания может легко расти и расширять свой бизнес. Но если он близок к нулю или даже отрицателен, у него могут возникнуть проблемы с выплатой кредитов и обязательств или, что еще хуже, он может обанкротиться.

Отношение активов к собственному капиталу

Отношение активов к собственному капиталу (A / E) рассчитывается путем деления Общий собственный капитал над общими активами. Эта формула показывает, насколько компания финансируется собственниками по сравнению с суммой, финансируемой за счет кредитов.

Компания с высоким коэффициентом A / E может указывать на то, что большая часть ее финансирования поступает от владельцев, а это означает, что у нее не так много обязательств по оплате. И наоборот, низкий коэффициент A / E означает, что большая часть его активов представлена займами или кредитами.

Если у компании стабильный денежный поток, более низкий коэффициент A / E будет иметь меньшее влияние на ее повседневную деятельность. Однако это делает его уязвимым для цен, процентных ставок и резких изменений, что дает меньше возможностей для реагирования.

Где найти шаблоны баланса

Хотя теперь вы, возможно, знаете, как создать баланс, иногда лучше найти шаблон, которому вы будете следовать. Вы можете сделать это в Excel, щелкнув Файл. Перейдите на новую вкладку, затем в строке поиска введите Баланс. После быстрого поиска Excel предоставит вам как минимум три шаблона, которые вы можете использовать.

Кроме того, вы также можете посетить Вершина42 или же FreshBooks или же Wise.com Скачать шаблон с любого из них.

Следите за своей работой

Каким бы ни был ваш бизнес, вы должны следить за тем, как идут дела. Таким образом, вы не будете вслепую принимать решения, не имея цифр, которые могут вас подкрепить. Ведь хороший предприниматель должен знать свое дело как свои пять пальцев.

Баланс, отчет о прибылях и убытках и документ о движении денежных средств — это лишь некоторые из основных документов, которые вам нужны, чтобы следить за своими финансами. Но как только ваш бизнес будет расти, а ваши финансы усложняются, наймите профессионального бухгалтера, чтобы убедиться, что вы правильно понимаете все свои цифры.

Балансовые отчеты — это важные документы, которые позволяют внутренним сотрудникам и внешним инвесторам изучить финансовое состояние компании. Определенное программное обеспечение, такое как Microsoft Excel, может облегчить сортировку и просмотр этой информации. Если вы заинтересованы в создании эффективных балансовых отчетов и представлении их заинтересованным лицам, вам может быть полезно узнать, как создать балансовый отчет в Excel. В этой статье мы обсудим, как форматировать, маркировать и рассчитывать баланс в Excel, дадим советы, которые помогут вам улучшить баланс, и перечислим некоторые часто задаваемые вопросы об этом процессе.

Как создать балансовый отчет в Excel

Вот список шагов, которые вы можете выполнить для создания балансового отчета в Excel:

1. Отформатируйте свой рабочий лист

Вы можете создать балансовый отчет в Excel, сначала создав раздел заголовка и ярлыки для рабочего листа. Вот как можно создать ярлыки для каждого раздела рабочего листа:

Создание заголовка

Выберите четыре-шесть ячеек в центре верхнего ряда рабочего листа и объедините их, чтобы создать пространство, позволяющее разместить название вашей компании. Под этой объединенной ячейкой во второй строке рабочего листа выделите и объедините такое же количество ячеек, чтобы создать еще одно пространство. Напечатайте этикетку Балансовый лист в этой второй строке. Затем выделите и объедините такое же количество ячеек в третьей строке рабочего листа и введите текущую дату или дату окончания последнего отчетного периода вашей компании, который вы оцениваете.

Создание ярлыков для ваших активов

Под этим заголовком выделите ячейку в левой части рабочего листа и введите Активы. Выделите это слово в ячейке жирным шрифтом и выделите по центру, чтобы улучшить читаемость и обозначить его как метку. В столбце под этой табличкой вы можете указать различные активы, которыми владеет ваша компания. В ячейке под ним Активы, введите Текущие активы полужирным шрифтом. Перечислите текущие активы, которыми владеет ваша компания, вписывая по одному активу в строку. Примерами оборотных активов могут быть денежные средства или расходные материалы. Напечатайте Общая сумма текущих активов жирным шрифтом в ячейке под последним пунктом списка.

Оставьте пустую ячейку под итогом и введите Основные средства полужирным шрифтом под пустой ячейкой. Перечислите свои основные средства в том же формате, что и Текущие активы список. Примерами основных средств могут быть грузовики для доставки или земля. Напечатайте Общие основные средства в ячейке под последним элементом списка. Под этой ячейкой введите Всего активов выделено жирным шрифтом. Эти ярлыки помогут вам упорядочить долларовые суммы для каждого актива.

Создание меток для ваших обязательств

Повторите описанные выше шаги, чтобы создать отдельную колонку и ярлыки для раздела Пассивы . Напечатайте, выделите полужирным шрифтом и выделите слово по центру Пассивы в той же строке, что и основные Активы пометка. Введите Текущие обязательства жирным шрифтом под этой надписью. Вы можете перечислить свои текущие обязательства в колонке под ними, а затем набрать текст Итого текущих обязательств жирным шрифтом под последним элементом списка. Оставьте пустую ячейку под Всего этикетку и напечатайте полужирным шрифтом заголовок Долгосрочные обязательства в той же колонке. Перечислите долгосрочные обязательства так же, как и активы.

Оставьте не менее четырех столбцов пространства между метками активов и пассивов. Это обеспечивает достаточное пространство для включения колонки с долларовыми суммами активов и улучшает читабельность. Для этого вы можете создать колонку пассивов в центре рабочего листа.

Создание меток для акционерного капитала

Последний шаг в этой части — оставить пустую ячейку под ярлыками ваших обязательств и напечатать, выделить жирным шрифтом и выровнять по центру Акционерный капитал в той же колонке. Здесь вы можете перечислить акционерный капитал, например, обыкновенные акции и нераспределенную прибыль. Под последним пунктом списка вы можете напечатать Общий капитал жирным шрифтом, а затем Общая сумма обязательств и собственного капитала жирным шрифтом под этой надписью.

2. Введите суммы в долларах

Оставьте столбец пространства между ярлыками активов и местом, в котором вы хотите ввести суммы в долларах. Выделите все ячейки следующего столбца, которые соответствуют элементам вашего списка, и выберите Бухгалтерия из выпадающего списка на Номер раздел Главная вкладка. Это автоматически добавляет десятичные дроби и знаки доллара к вашим записям чисел. Введите суммы в долларах, исключая десятичные знаки или знаки доллара, в строки, соответствующие каждому активу. Вы можете оставить ячейки рядом с Итого ярлыки пока пустые.

Повторите этот шаг для раздела обязательств. Вы можете оставить столбец пространства между метками и местом, в которое вы хотите ввести числа. Оставьте ячейки рядом с ячейками Всего метки пока пустые.

3. Добавить итоги

Чтобы добавить суммы в ячейку рядом с Итого этикетку каждого актива и пассива, введите формулу =СУММА а затем выберите соседние ячейки, которые вы хотите добавить. Подчеркните Введите на клавиатуре. Excel автоматически добавляет сумму этих ячеек в выделенную ячейку. Повторите эти действия для общей суммы текущих активов, общей суммы основных средств, общей суммы текущих обязательств и общей суммы собственного капитала. Укажите сумму в долларах по каждому итогу.

Вы можете добавить общую сумму оборотных активов и общую сумму основных средств, выбрав пустую ячейку рядом с надписью Общие активы. Затем воспользуйтесь формулой =SUM и удерживайте нажатой кнопку Ctrl выделите несмежные ячейки с каждым итогом, нажав клавишу Введите ключ к завершению. Выделите жирным шрифтом общую сумму. Повторите этот шаг, чтобы добавить общую сумму оборотных активов и общую сумму собственного капитала рядом с Общая сумма обязательств и капитала метка. Вы также можете выделить жирным шрифтом эту сумму.

Советы по созданию балансового отчета в Excel

Вот несколько советов, которые помогут вам создать эффективный баланс:

-

Используйте шаблон. Центр загрузки Microsoft Word предлагает множество шаблонов балансовых отчетов, которые помогут вам сэкономить время и усилия при вводе информации в баланс.

-

Используйте Границы кнопка для создания направляющих линий в балансовом отчете. Вы можете добавить линии над итоговыми суммами и даже создать рамки вокруг итогов, чтобы помочь зрителям быстро определить важную информацию.

-

Используйте инструменты Excel для управления данными. Вы также можете использовать многочисленные вычислительные функции Excel, инструменты сортировки и фильтрации, которые помогут вам быстро управлять информацией в балансовом отчете, обеспечивая четкий обзор финансов вашей компании.

-

Создайте пробный балансовый лист для первоначального отображения информации и добавьте лист проверки ошибок. Вы можете использовать пробный балансовый отчет для первоначального сбора данных и переноса их в официальный балансовый отчет. Затем вы можете использовать этот пробный лист в сочетании с листом проверки ошибок, чтобы определить, успешно ли вы перенесли необходимую информацию в официальный баланс.

Часто задаваемые вопросы о балансовом отчете Excel

Вот несколько распространенных вопросов и ответов о балансовых отчетах Excel:

Как узнать, правильно ли составлен баланс?

Балансовый отчет корректен, если общая сумма активов равна общей сумме обязательств и собственного капитала. Итоговые суммы, указанные в левой части эффективного балансового отчета, обычно равны итоговым суммам в правой части страницы. В результате получается правильный бухгалтерский баланс.

Почему мой баланс не балансируется по-настоящему?

Если вы обнаружили, что ваш баланс балансируется неправильно, причиной может быть одна из этих ошибок:

-

Неполные или ошибочные данные

-

Неправильно введенные транзакции или номера

-

Ошибки инвентаризации

-

Неправильно рассчитанный собственный капитал

При создании балансового отчета может быть полезно сотрудничать с коллегами и убедиться, что многие люди вычитывают и вычисляют важную информацию.

Почему балансовые отчеты важны?

Балансовые отчеты могут помочь как компании, так и ее потенциальным инвесторам получить представление о финансах компании. Инвесторы просматривают балансовые отчеты, чтобы определить финансовое положение компании и понять, выгодно ли им вкладывать деньги. Балансовые отчеты также могут помочь компаниям оценить свои долги и способы потенциального сокращения бюджета для погашения этих долгов.

Обратите внимание, что ни одна из компаний, упомянутых в этой статье, не связана с Indeed.

На чтение 8 мин Просмотров 240к.

Привет, на связи Василий Жданов в статье рассмотрим горизонтальный и вертикальный анализ баланса предприятия. Ведение бухгалтерской отчетности является важнейшим аспектом деятельности серьезной коммерческой организации. Но также немаловажно и умение анализировать бухгалтерский баланс, ведь зафиксированные в нем данные могут рассказать эксперту о прошлой и текущей деятельности фирмы, а также прогнозировать развитие предприятия в будущем. В зависимости от того, какой объем сведений необходим аналитику, и какие конкретно цели он преследует, выбирается один из множества существующих методов анализа баланса. Но наиболее популярными являются горизонтальный и вертикальный анализ баланса, т.к. оба метода позволяют:

- снизить риски кредиторов при инвестировании средств в компании;

- разработать методы поддержания стабильности производства;

- увеличить доходы фирмы;

- провести грамотный анализ финансовой отчетности.

Важно! Горизонтальный и вертикальный анализ баланса могут быть применены одновременно, поскольку они дополняют друг друга и помогают проведению более глубокого исследования бухгалтерских данных, что позволяет увидеть темпы роста компании и динамику ее развития.

Содержание

- Краткая информация о бухгалтерском балансе

- Горизонтальный анализ баланса. Пример с выводами

- Вертикальный анализ баланса (структурный). Примеры с выводами

- Ответы на часто задаваемые вопросы по теме “Горизонтальный и вертикальный анализ баланса”

Краткая информация о бухгалтерском балансе

Бухгалтерский баланс — ключевой вид отчетности, благодаря ведению которого на фирме управленческий аппарат имеет возможность увидеть динамику развития предприятия в конкретных цифрах, наличие краткосрочных и долгосрочных долгов, происхождение денежных средств, а также объем основных/оборотных средств.

Зачастую баланс называют финансовым лицом, в связи с тем, что содержащиеся в отчетности сведения наглядно демонстрируют управленцам фирмы и аналитикам риски разорения и перспективы развития, а также скорость роста (спада).

Итогами бухгалтерского баланса становятся 2 части, равные между собой (если баланс составлен верно):

- АКТИВЫ (деньги, материальные ценности, машины, оборудование, здания и сооружения, запасы, долги контрагентов и потребителей и т.д.) — все, чем владеет и распоряжается фирма с целью осуществления коммерческой деятельности и извлечения прибыли.

- ПАССИВЫ (краткосрочные обязательства перед контрагентами и клиентами, заемные средства, нераспределенная прибыль, собственный (акционерный) капитал) — сведения об источниках возникновения активов фирмы.

Помочь руководству компаний в поиске слабых мест в деятельности компании и вариантов исправления ошибок могут горизонтальный и вертикальный анализ бизнеса.

Горизонтальный анализ баланса. Пример с выводами

Способ анализа, о котором пойдет речь, называется горизонтальным по той причине, что сведения по каждой статье бухгалтерского баланса за несколько периодов располагаются в строке по горизонтали. Чем за большее количество периодов деятельности сравниваются данные, тем больше в таблице анализа столбцов.

Ниже представлен перечень основных сведений, которые необходимо знать о горизонтальном анализе бухгалтерской отчетности:

- Данным методом пользуются в случаях, когда требуется исследование временной динамики итогов баланса.

- Сравнению подлежат не только значения абсолютных показателей (в руб.), но и относительных (в %):

- Чтобы провести анализ, следует выбрать 2-3 квартала или года. Абсолютные (или относительные) величины последовательно сравниваются с аналогичными индикаторами более поздних периодов.

- Горизонтальный анализ дает возможность оценить, улучшились или ухудшились производственные показатели в сравнении с позапрошлым и прошлым годом.

При проведении горизонтального анализа в первую очередь смотрят на итог баланса по Активу — если значение увеличивается по столбцам (от предшествующих к будущим периодам), это свидетельствует о благоприятном развитии компании и наличии у нее шансов на дальнейший рост.

Далее, обращается внимание на динамику показателей вне- и оборотных средств: если наблюдается их рост от периода к периоду, значит, фирма ведет активную работу, а управленческий персонал принимает правильные решения на пути к совершенствованию базы.

Следующее, что нужно проверить — платежеспособность компании, наличие у фирмы свободных денег в обороте и, что немаловажно, используются ли они для инвестиций с целью извлечения доп. прибыли. Обо всем об этом можно судить, изучив динамику значений по статьям, непосредственно связанным с деньгами — “Денежные средства”, “Дебиторская задолженность”, “Финансовые вложения”.

И, наконец, изучаются строки по Пассиву. Чтобы понять, откуда у изучаемой компании свободные деньги, следует обратить внимание на изменения в показателях по статьям “Заемные средства” и “Кредиторская задолженность”. Здесь, прежде чем делать какие-либо выводы, нужно тщательно проанализировать политику предприятия по части привлечения стороннего капитала. Поскольку, анализ баланса может демонстрировать рост долга, однако, это может оказаться положительным моментом, если деньги грамотно инвестируются и приносят дополнительный доход.

Вертикальный анализ баланса (структурный). Примеры с выводами

Основную информацию о вертикальном анализе бухгалтерских данных можно увидеть в приведенном ниже списке:

- Структурный анализ заключается в том, чтобы продемонстрировать структуру конечных сведений бух. отчетности в форме относительных показателей, выраженных в процентах. В результате исследования эксперт получает значения всех статей баланса в % к его итогу.

- Преимущество вертикального анализа перед горизонтальным заключается в том, что по абсолютным величинам сложно увидеть, положительная или отрицательная динамика наблюдается в работе компании. Относительные же величины, наоборот, позволяют с легкостью оценить, в худшую или лучшую стороны отклонились финансовые показатели, и в какой степени. Полученных выходных данных в относительных величинах не дадут провести некорректные сравнения, обусловленные влиянием различных внешних факторов, таких как инфляционный процесс.

- Данный способ анализа отличается от горизонтального тем, что вертикальный анализ сосредоточен на выбранном моменте и дает оценку положения фирмы на день оформления отчета. Метод применяется, когда необходимо:

- посмотреть, как в сравнении с предшествующими периодами изменились те или иные статьи бух. баланса;

- сравнить структуры капитала нескольких фирм либо предприятий разных сфер деятельности;

- узнать состав вне- и оборотного капитала;

- выяснить, уменьшился или увеличился размер заемного капитала фирмы;

- проверить, как изменилась структура пассивов и активов.

Суть использования структурного анализа баланса заключается в следующем:

- Итоговую сумму выручки при анализе отчета о финансовых результатах фирмы (форма №2) принимают равной 100%. Если исследуется бухгалтерский баланс, за 100% принимается итоговая сумма активов. Вертикальный анализ также пригоден для исследования отчета о движении денежных средств (форма №4) и об изменении капитала (форма №3).

- Все статьи баланса по отдельности рассчитываются как %-ная доля от 100% (т.е. от итоговой суммы активов или выручки). Чтобы это реализовать, аналитик должен выбрать период (год) деятельности анализируемой фирмы, после чего поделить каждую в отдельности строку баланса на валюту бух. баланса, а затем умножить результат на сто процентов (поскольку значение должно быть относительным, в %).

Вернемся к п.2 алгоритма, который был приведен над таблицей. Выясним, как были получены значения в таблице на примере оборотных активов:

- Для 1 января 2015 года:

- Для 1 января 2016 года:

- Увеличение активов в 2016 году в сравнении с прошлым годом:

Теперь, когда мы понимаем, как были подсчитаны данные в таблице, проанализируем ее и сделаем выводы:

- Незначительно снизился размер долгосрочной задолженности анализируемой компании.

- Величина собственного (акционерного) капитала составляет 50% суммы всего пассива (это свидетельствует о том, что фирма характеризуется средним уровнем стабильности).

- Краткосрочная задолженность составляет треть размера баланса и практически не меняется.

- Число объектов ОС уменьшается, т.к. некоторые из них выбывают из оборота.

- 63% активов приходится на оборотные средства, причем увеличение их доли стало следствием роста дебиторской задолженности (руководству компании следует задуматься о причинах ее роста).

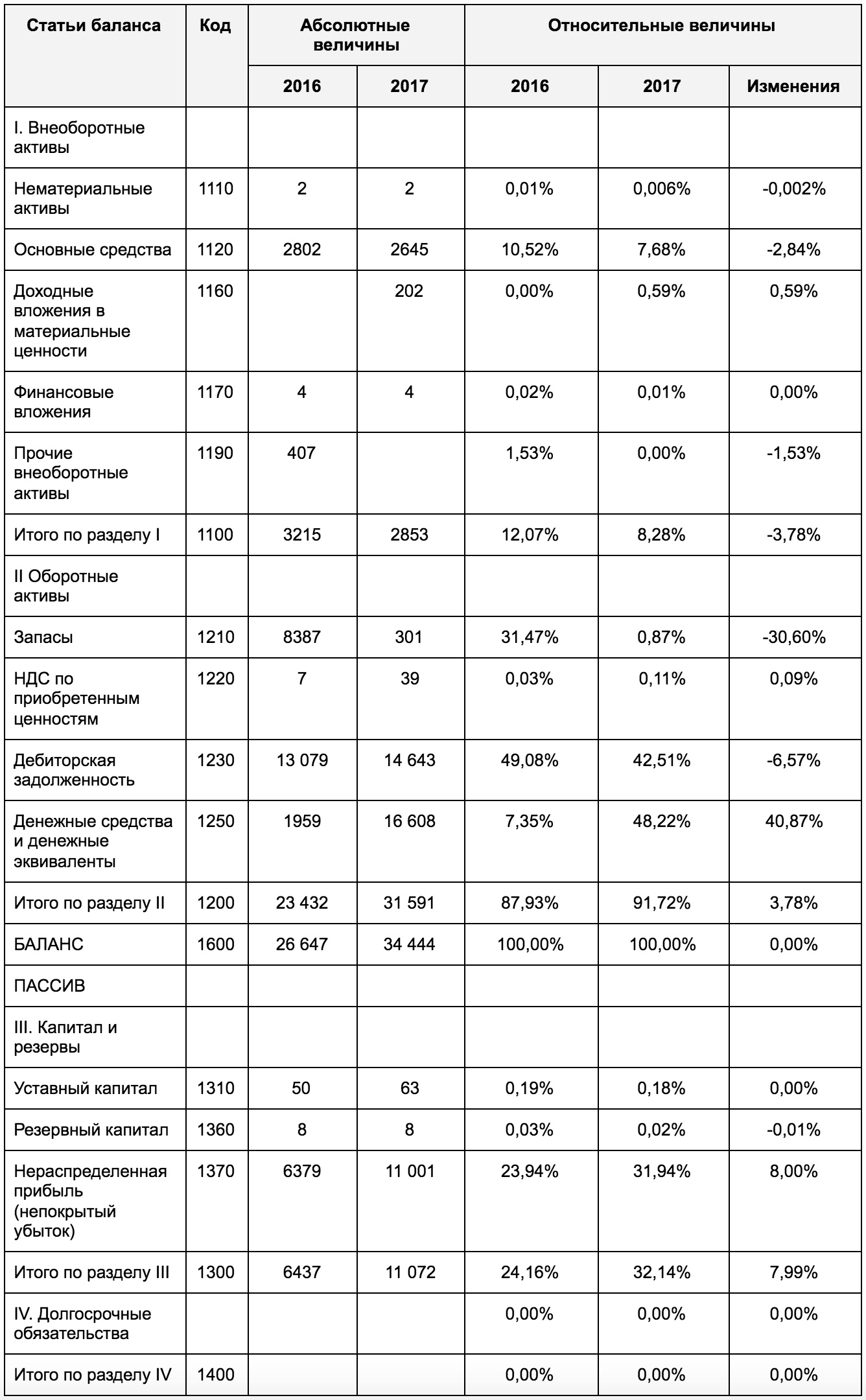

Попробуем провести вертикальный анализ данных за 2 года работы предприятия в абсолютных и относительных величинах:

Вообще, толкованием набора выходных данных бухгалтерского баланса занимаются профессиональные финансовые аналитики и аудиторы, поскольку необходимо уметь видеть общую картину и делать выводы на основании комплексного исследования. Что можно сказать однозначно неспециалисту, глядя на полученную нами таблицу, так это что:

- у анализируемой фирмы не происходит изменений показателя собственных средств в виде уставного капитала, но объем имеющегося собственного капитала вырос на 8% благодаря наличию нераспределенной прибыли;

- фирма привлекла достаточно большой объем заемных средств, в Пассиве значится >60% кредиторской задолженности, но положительной стороной является уменьшение уровня займов в динамике;

- предприятие платежеспособно и достаточно устойчиво в финансовом плане, поскольку наблюдается приличный уровень денежных средств (48,22%);

- компания неграмотно выбирает контрагентов для сотрудничества, вероятнее всего нынешние партнеры неплатежеспособны, т.к. отмечается высокий уровень дебиторской задолженности;

- данные из таблицы указывают на то, что уровень дебиторской задолженности и запасов фирмы высокий, а потому внеоборотных активов меньше, чем оборотных (плохо то, что могут возникнуть лишние затраты на хранение запасов (логистику), а хорошо то, что менеджеры заботятся о вложении средств в бесперебойное производство).

Ответы на часто задаваемые вопросы по теме “Горизонтальный и вертикальный анализ баланса”

Вопрос: В чем преимущества и недостатки использования вертикального и горизонтального анализа бухгалтерской отчетности?

Ответ: Положительной стороной горизонтального анализа является возможность проведения оценки динамики финансовых показателей по годам. Существенным же недостатком становится тот факт, что данный вид анализа мало пригоден для оценки финансового состояния и принятия решений менеджерами — это скорее способ диагностики. Что касается вертикального анализа, он дает возможность отслеживания изменений в структуре А и П фирмы, однако также не позволяет оценивать ее финансовое состояние.