Если заемщик не выплачивает кредиты, банк с первого дня просрочки начисляет штрафные проценты. При этом он не настроен терять клиента или портить с ним отношения, поэтому максимально долго пытается решить вопрос мирным путем:

- некоторое время банк ждет, что финансовое положение заемщика нормализуется;

- передает долг в собственную службу работы с проблемными клиентами, где должника убеждают добровольно внести платеж;

- предлагает реструктурировать или рефинансировать задолженность, чтобы снизить долговую нагрузку;

- если признает должника бесперспективным, то продает права требования по кредитному договору коллекторскому агентству, которое в дальнейшем ведет работу по взысканию долга.

Альтернативой переуступки права требования по кредиту является обращение в суд с исковым заявлением.

Процент тех, кто идет в судебные инстанции, невысокий, поскольку не все банки готовы ввязываться в судебную тяжбу без гарантированного результата. Тем не менее, такой итог не исключен. Мы расскажем, когда банк может подавать в суд и чем такой процесс взыскания оборачивается для должника.

В каких случаях банк подает в суд

Решение обращаться в суд банк принимает далеко не сразу. Это финальная стадия работы с должником, когда остальные методы воздействия не принесли результата.

Связанные материалы

РБК: Методом взыскания через суд банки пользуются редко, а беспокоиться стоит крупным должникам и тем, кто поручался за корпоративных клиентов

Другая причина, почему банки не спешат подавать иск: желание накопить пени и штрафы, тем самым максимально увеличить сумму долга. Судебный процесс невыгоден, поэтому задействуются иные доступные методы воздействия на должника. Только после того, как они не дали результата, а служба безопасности банка пришла к выводу о возможности получить средства в рамках исполнительного производства, дело попадает в суд.

На практике чаще задолженность уступают коллекторам, а иск подают, если уступка требований невозможна, например, по условиям, которые четко прописаны в договоре на получение денег

Когда же банк вправе идти в суд? С первого дня просрочки платежей по кредиту заемщик превращается в должника и может быть притянут к ответственности по иску о взыскании задолженности. Конечно, если пока просрочка кратковременна, банк повременит с радикальными мерами, потому что процесс предстоит долгоиграющий и затратный. Однако и рассчитывать, что долг простят — большая ошибка.

Обращение в суд ускорят следующие действия должника:

- игнорирование предложений банка об изменении условий договора: рефинансировании, реструктуризации долга, оформлении кредитных каникул;

- избегание общения с представителями банка, когда должник не берет трубку, меняет номер телефона и место жительства;

- отсутствие реакции на официальные уведомления о наличии просрочки и долга.

Перечисленные действия свидетельствуют о том, что заемщик не желает договариваться мирно и добровольно исполнять свои обязательства перед финансовой организацией. При этом банковские работники помнят о сроке исковой давности и не пропустят его наступления. Кредит не спишут, должника ждет судебная тяжба и вытекающие последствия.

В ходе судебного процесса должник может попробовать законно отказаться от выплаты долга на основании наличия ошибок в кредитном договоре, если таковые имеются. Но банковские документы проработаны до буквы, и надеяться на чудо не стоит.

Даже при наличии веских аргументов: сокращение на работе, статус малоимущей семьи, появление иждивенцев, выманивание средств мошенниками — суд признает должника вернуть заемные деньги банку. Однако, при наличии объективных причин невыплаты кредита должник может претендовать на снижение пеней и штрафов, а также отсрочку платежей.

«Рекомендуем заранее подумать о юридическом сопровождении. Юрист поможет собрать доказательства добросовестности плательщика и наладить общение с кредиторами, а также найдет наименее травматичный для клиента выход из положения. Возможно, есть основания для банкротства физлица, и долг просто спишут».

Теоретически банк должен связаться с клиентом и предупредить, что подает в суд, и обычно исправно выполняет эту обязанность. Но заемщики не идут на контакт, принимают сообщения за угрозы, а телефон банка блокируют, чем и лишают себя возможности узнать о возбуждении судопроизводства. На практике заемщики часто узнают о судебном решении, когда видят удержание из заработной платы в расчетном листе. Это лишний повод не прятаться от контактов с кредиторами, а идти им навстречу.

Судебный процесс по взысканию просроченного кредита может проходить двумя способами:

- В упрощенном порядке, когда сумма долга менее полумиллиона рублей. В этом случае стороны на заседание не приглашают, суд рассматривает заявление самостоятельно и выносит судебный приказ. Документ служит как решением, так и исполнительным документом, который банк подает судебным приставам для дальнейшего взыскания. Должнику отводится 10-дневный срок для обжалования и отмены судебного приказа. Если в течение этого периода направить суду, вынесшему решение, ходатайство об отмене приказа, документ утратит силу. Однако это вовсе не значит, что долг аннулирован. Банк снова выйдет в суд в порядке искового производства.

- В порядке стандартного искового судопроизводства. В этом случае организуется классический состязательный процесс с вызовом сторон и предоставлением доказательств. Преимущество данного формата — в возможности должника ходатайствовать о снижении пеней и штрафов, отсрочке или реструктуризации долга. Суд примет решение о взыскании просроченных платежей, а решение будет направлено в Службу судебных приставов.

В зависимости от обстоятельств дела, суд решит:

- удовлетворить требования банка в полном объеме, если должник не смог обосновать снижение размера задолженности;

- удовлетворить требования частично, когда есть основания для уменьшения суммы, обычно за счет отказа кредитора от части неустойки;

- полностью отказать в удовлетворении требований — такое решение принимается крайне редко из-за пропуска срока исковой давности или грубых ошибок, противоречий в договоре. Результат зависит от обстоятельств конкретного дела и качества подготовки сторон к процессу.

Как узнать, что банк подал в суд

Если вы знаете, что нарушаете договор кредитования и не платите банку, необходимо держать руку на пульсе и контролировать, не подал ли банк в суд. Получить достоверную информацию можно несколькими способами:

- не игнорировать звонки и письма банка. Более того, стоит самостоятельно обратиться в банк и напрямую спросить, есть ли в планах выход в суд;

- проверить наличие дел на сайте «Правосудие». Пользоваться сервисом просто: достаточно ввести регион проживания и данные должника;

- бывает, что суд уже прошел, а должник не в курсе, что его ждут удержания из заработной платы. На сайте ФССП можно узнать, есть ли в отношении должника открытые исполнительные производства.

Связанные материалы

ГАС РФ «Правосудие»

Официальный сайт ФССП

Почему важно интересоваться судьбой долга и не избегать контактов с банком? По нескольким причинам:

- проблемный кредит не спишут, его придется выплачивать. Вопрос только в условиях и имидже должника. Если не прятаться, идти на диалог и выражать готовность к оплате, доказать объективность жизненных обстоятельств, которые мешают вносить платежи, суд с большей вероятностью пойдет на уступки и простит часть долга;

- когда вы знаете, что банк подал в суд, то получаете время на подготовку доказательств. Кроме того, удержания из заработной платы и прочие меры от судебных приставов не станут неприятным сюрпризом — вы будете осведомлены о перспективах;

- понимание, что процесс начат, позволит отслеживать ход дела и вовремя подать ходатайство об отмене судебного приказа;

- открытость к диалогу и взаимодействие с кредитором поможет в дальнейшем легко и беспрепятственно пройти процедуру банкротства.

Выход кредитора в суд имеет и положительные последствия: останавливается начисление на кредит пеней и штрафов. При этом попытки надавить на должника морально продолжатся. Остановить звонки из банка и от коллекторов поможет только банкротство.

—

Коллекторы и банки перестанут звонить вам через 2 месяца после начала банкротства, а приставы перестанут отбирать часть вашего дохода.

Нажимая на кнопку, вы даёте согласие на обработку персональных данных, согласно политике конфиденциальности.

Каких последствий ждать

Рассмотрим ситуацию, когда судебного разбирательства не избежать. Нужно быть готовым к тому, что сбережения и имущество придется отдать кредиторам. Суд накладывает ряд ограничительных мер:

- арестовывает имущество, в результате владелец пользуется, но не может продать или переписать на другого человека;

- блокирует расчетные счета, списывает деньги в счет кредитора;

- запрещает должнику выезжать за границу.

После завершения процесса ограничения снимут, но только до передачи решения судебному приставу. Когда будет возбуждено исполнительное производство, приставы снова ограничат свободы должника. В дополнение к перечисленным мерам они направят работодателю должника исполнительный лист для взыскания до 50% заработной платы.

Примечательно, что в случае с исполнительным производством никого не волнует, какая сумма остается должнику для жизни и сколько при этом иждивенцев ему необходимо содержать. Взыскание действует до момента полного погашения долговых обязательств. В процедуре банкротства ситуация иная: независимо от размера задолженности, должнику ежемесячно выдается сумма не меньше прожиточного минимума на него и каждого иждивенца. Оставшийся доход направляется на исполнение обязательств перед кредиторами.

В процессе многое зависит от позиции и подготовленности сторон к состязательному процессу, поэтому у должника не должно возникать и мысли о том, чтобы избегать участия. Если воспользоваться помощью профильного юриста, грамотно вести себя с кредиторами и качественно собрать доказательства — можно рассчитывать на весомые преимущества:

- Снизить сумму долга, которую предъявляют к оплате. Суд часто идет навстречу должникам, оказавшимся в тяжелом финансовом положении из-за проблем со здоровьем или увольнения. При наличии доказательств можно ходатайствовать о списании процентов и пеней по кредиту, погашении только основного долга.

- Аннулировать долг полностью, если удастся доказать наличие грубых нарушений в кредитном договоре, мошеннических манипуляций со стороны кредитора или сокрытие ключевых параметров договора.

- Получить условия оплаты, посильные для должника: реструктурировать долг без начисления процентов. При этом срок возврата средств значительно увеличивается, а у должника должен иметься постоянный источник дохода.

Плюс участия сторон в суде — в возможности мирно договориться на выгодных для обеих сторон условиях. Это позволит избежать исполнительного производства и связанных с ним ограничений.

Если стороны не смогли договориться, и кредитный договор не подлежит аннулированию, суд примет решение о взыскании долга. Должнику отведут 5-дневный срок для добровольного исполнения решения. Если же речь идет о крупных займах, рассчитываться должнику нечем, кредитор передает решение Службе судебных приставов, которые вправе:

- разыскивать счета, адреса, место работы должника;

- арестовать и продать на торгах имущество должника, чтобы передать средства в счет долга;

- заблокировать и опустошить банковские счета;

- направить исполнительный лист работодателю для удержания до 50% заработной платы;

- ограничить выезд за границу и пользование специальными правами, например, водительскими.

Дополнительно должник оплатит исполнительский сбор в размере 7% от суммы долга за работу судебных приставов в счет госбюджета.

Конфискация имущества пугает многих должников, и не зря. Никто не хочет отдавать заработанное в счет погашения кредитов. При этом закон защищает права граждан и регламентирует, что от изъятия защищены:

- единственное жилье и земельный участок, на котором расположен единственный дом;

- предметы домашнего обихода и личные вещи, кроме предметов роскоши;

- инструменты для профессиональной деятельности;

- скот, птица и пастбища, если они не используются для предпринимательской деятельности;

- транспортные средства, используемые для нужд лица с ограниченными возможностями.

Реализация имущества должника проводится двумя способами: либо торги организует судебный пристав, либо сам должник под контролем пристава. Вырученные средства перечисляются банку для погашения задолженности.

«Многие должники пытаются опередить события и поспешно распродают имущество, переписывают на родственников или третьих лиц. Такие действия приводят к плачевному результату. Сделки, совершенные в течение трех лет до судебного процесса, проверяют на законность и могут признать недействительными. В этом случае передача прав отменяется, имущество конфискуют и реализуют на торгах, при этом должника могут обвинить в мошенничестве и применить соответствующее наказание. Если же стоимости конфискованного имущества не хватит на покрытие кредитов, исполнительное производство продолжится в виде взыскания части заработной платы».

Что делать и как себя защитить

Если банк подал в суд, необходимо мобилизовать силы:

- найти юриста, который будет представлять интересы;

- подготовить оригинал кредитного договора;

- собрать доказательства своевременного внесения платежей до наступления финансовых проблем;

- обосновать объективность причин просрочек: трудовую книжку с записью о сокращении на работе, больничные листы, справку об инвалидности — в зависимости от конкретной ситуации.

В ходе судебного процесса должник может избрать позицию защиты или наступления.

В первом случае он участвует в заседаниях и направляет возражение на требования иска с ходатайством об уменьшении требований за счет списания части штрафов или набежавших процентов.

Во втором — направляет встречный иск. Оба заявления рассматриваются параллельно, и должник может надеяться на благоприятный исход дела. Однако, для подачи встречного заявления необходимо основание, когда банк:

- нарушает закон: использует незаконные методы воздействия на должников, передает долги коллекторам, что противоречит условиям договора;

- изменил значимые условия договора без ведома заемщика;

- начисляет выдуманные штрафы и проценты, не указанные в договоре;

- предоставил некорректный расчет платежей и требует его исполнения;

- не отреагировал на уведомление должника об ухудшении материального положения, отказал в отсрочке, реструктуризации или рефинансировании долга.

Перечисленные нарушения необходимо доказать, чтобы убедить судей в справедливости позиции. Тогда встречный иск может быть удовлетворен.

Есть ли альтернативное решение?

Единственный способ, который поможет должнику выйти из сложной ситуации с наименьшими потерями — это банкротство физического лица. Процедура позволяет законно списать кредиты и иные финансовые обязательства с минимальными последствиями. Подать в Арбитражный суд на банкротство раз в 5 лет имеет право каждый гражданин с:

- долгами от полумиллиона рублей;

- просрочками платежей от 3 месяцев;

- имуществом и доходом, недостаточным для погашения задолженности

Физлицо может заявить о неплатежеспособности до того, как кредитор инициирует исполнительное производство, или после передачи решения судебным приставам. В этом случае останавливается начисление пеней и штрафов, снимаются ограничительные меры по исполнительному производству, кредиторы и коллекторы прекращают требовать возврата задолженности. При успешном завершении процедуры долги аннулируются.

—

На бесплатной консультации мы проанализируем вашу ситуацию и подскажем, как избавиться от долгов.

Нажимая на кнопку, вы даёте согласие на обработку персональных данных, согласно политике конфиденциальности.

Автор статьи

Об авторе

ведущий юрист

Консультирует клиентов, обучает новых сотрудников компании, держит команду в курсе нововведений законодательства.

Подробнее об авторе

FAQ

Что приставы сделают с ипотечным жильем?

Ипотечное жилье конфискуется, даже если является единственным, так как находится в залоге у банка. Должника не спасет ни плачевное материальное положение, ни наличие иждивенцев. Но есть и положительный момент: после оплаты задолженности можно будет снова взять ипотеку с посильными платежами и добросовестно исполнять обязательства. О том, что будет с ипотечной квартирой в случае банкротства, мы рассказали здесь.

Не имеют права конфисковать любое жилье, если оно единственное?

Не совсем так. В счет долга конфискуются все предметы роскоши, которые не являются необходимыми для жизни. Роскошный пентхаус или особняк придется продать и приобрести более скромное жилье, соответствующее минимальным требованиям по количеству квадратных метров на человека. Подробнее мы рассказали здесь.

Стоит ли бояться банкротства?

Нет. Банкротство — законная процедура по признанию гражданина не способным исполнять финансовые обязательства. При этом он отвечает по долгам имеющимся имуществом и доходом, а оставшуюся задолженность списывают. Последствия банкротства — это запрет занимать вышестоящие должности в юрлицах и кредитных организациях на 3-10 лет. В остальном, банкрот продолжает жить обычной жизнью, только без долгов. Подробнее — читайте в статье.

При нарушении заемщиком срока погашения задолженности по кредиту, как правило, в 90 % случаев банк обращается в суд для взыскания задолженности. С большей вероятностью это происходит по ипотечным кредитам, когда у банка есть уверенность, что судебная тяжба приведет к желаемому результату — возврату денежных средств.

В настоящей статье мы поговорим о возможных процедурах взыскания кредита через суд и о том, как должнику вести себя в этих случаях.

Взыскание задолженности по кредиту в приказном производстве

Что нужно знать о приказном производстве?

- приказное производство возможно, если размер предъявляемых требований не превышает 500 тыс. руб.; при этом могут быть взысканы основной долг, проценты, неустойка по кредитному договору;

- заявление о вынесении судебного приказа подается мировому судье по месту жительства заемщика или в соответствии с подсудностью, указанной в кредитном договоре;

- не рассматриваются требования при наличии спора о праве;

- судебный приказ выносится судьей в течение 5 дней со дня поступления заявления о вынесении судебного приказа в суд; при этом судебные заседания не проводятся, заемщик и банк в суд не вызываются;

- заемщик в течение 10 дней со дня получения приказа имеет право представить возражения и отменить приказ;

- если возражения от заемщика не поступили, судья выдает судебный приказ взыскателю с целью дальнейшего исполнения, при этом сам судебный приказ является исполнительным документом.

Если вы получили судебный приказ о взыскании с вас денежных средств по кредиту, не расстраивайтесь: легкость получения банком судебного приказа компенсируется легкостью его отмены должником.

Единственным условием для отмены судебного приказа является несогласие должника с вынесенным приказом. То есть если речь идет именно об отмене судебного приказа, то не нужно доказывать незаконность вынесенного приказа и представлять доказательства, достаточно просто выразить свое несогласие. Но важным условием для немотивированной отмены судебного приказа является соблюдение срока для отмены судебного приказа.

Судебный приказ может быть отменен на основании возражений должника без объяснения причин несогласия и представления доказательств незаконности приказа в течение 10 рабочих дней со дня получения приказа. Обратите внимание, что при расчете дней не учитываются нерабочие дни (выходные и официальные праздники). Данное правило вытекает из ст. 107 ГПК РФ и ст. 113 АПК РФ, устанавливающей общие правила исчисления процессуальных сроков в днях.

Таким образом, после получения судебного приказа подготовьте и направьте в суд возражения относительного его исполнения.

Взыскание задолженности по кредиту в исковом производстве

- исковое заявление банком подается мировому судье, если цена иска не превышает 50 тыс. руб. и отсутствуют основания для рассмотрения в порядке приказного производства; в районный суд — при цене иска свыше 50 тыс. руб.;

- исковое заявление подается по месту жительства заемщика или в соответствии с подсудностью, указанной в кредитном договоре;

- по общему правилу срок рассмотрения мировым судьей — 1 месяц, районным судом — 2 месяца. В зависимости от сложности дела срок его рассмотрения может быть продлен. Исковое заявление рассматривается в судебном заседании с вызовом сторон дела (стороны дела получают повестки с датой и временем судебного заседания);

- судом могут быть приняты меры по обеспечению иска, включая наложение ареста на имущество, запрещение совершать определенные действия;

- на заемщика могут быть возложены судебные расходы (расходы по оплате госпошлины и услуг представителя);

- вынесенное решение вступает в силу, если в течение 1 месяца не было обжаловано в апелляционном порядке (вступившее в законную силу решение суда обжалуется в кассационном порядке);

- после вступления решения в законную силу взыскатель получает исполнительный лист, который он может направить в банк, в котором открыт счет должника, либо в отдел судебных приставов для принудительного исполнения.

Некоторые банки, даже при сумме задолженности менее 500 тыс. руб., предпочитают сразу обращаться с исковым заявлением в суд, так как, как мы отмечали ранее, легкость получения судебного приказа компенсируется легкостью его отмены должником. Исковое производство, в отличие от приказного, предполагает рассмотрение дела в соответствии с принципами равноправия и состязательности сторон. Обе стороны имеют права предоставляю суду доказательства, излагать свою позицию, заявлять ходатайства и использовать прочие способы защиты.

Рекомендуем должнику при получении повестки в суд явиться в судебное заседание, предварительно ознакомившись с материалами судебного дела, выработав правовую позицию, подготовив письменные возражения на иск и доказательства. В судебном заседании необходимо изложить свою позицию. Несмотря на то, что дела о взыскании задолженности по кредиту, как правило, заканчиваются в пользу банка, активное участие ответчика (его представителя) в процессе зачастую помогает снизить взыскиваемую сумму (например, за счет снижения суммы неустойки или применения срока исковой давности к требованиям). Кроме того, должник может законными средствами затянуть процесс и отложить взыскание.

Как узнать о том, что банк подал в суд?

Как отмечалось ранее, приказное производство осуществляется без вызова сторон, а потому о нем должник узнает, как правило, получив судебный приказ по почте. При рассмотрении иска же стороны вызываются в суд для участия в судебном заседании, суд направляет также по почте судебные повестки. При этом при неявке ответчика суд, как правило, выносит заочное решение, которое имеет свои особенности, в том числе особый порядок отмены.

Поэтому для заемщиков, имеющих задолженность по кредиту, важно регулярно проверять почтовый ящик по месту жительства, в том числе по адресу, указанному в кредитном договоре. Также информацию о наличии судебного дела можно уточнить на сайте суда в базе судебных дел.

Внесудебный порядок взыскания задолженности по кредитному договору

Должникам необходимо знать, что в некоторых случаях банк проводит взыскание задолженности, не обращаясь в суд.

Такое взыскание производится на основании исполнительной надписи нотариуса на копии кредитного договора, если в договоре или дополнительных соглашениях к нему предусмотрен такой порядок взыскания задолженности. При этом данный порядок взыскания не применяется в отношении кредитных договоров, кредитором по которым выступает микрофинансовая организация.

Исполнительная надпись нотариуса является исполнительным документом. О совершенной исполнительной надписи нотариус направляет извещение должнику в течение трех рабочих дней после ее совершения.Взыскание по исполнительной надписи производится в порядке, установленном законом для исполнения судебных решений, исполнительная надпись может быть предъявлена к принудительному исполнению в течение 3 лет со дня ее совершения.

Нотариус совершает исполнительную надпись на основании заявления в письменной форме взыскателя, а также в случае его обращения за совершением исполнительной надписи удаленно.

Основные условия совершения исполнительной надписи:

- представленные документы должны подтверждать бесспорность требований взыскателя к должнику;

- со дня, когда обязательство должно было быть исполнено, прошло не более чем 2 года;

- взыскатель должен направить должнику уведомление о наличии задолженности не менее чем за 14 дней до обращения к нотариусу за совершением исполнительной надписи

Рекомендуем заемщикам изучить кредитный договор в части условий об урегулировании споров и взыскании задолженности, регулярно следить за почтовой корреспонденцией, защищать свои интересы при получении судебных документов.

Услуги юристов по банкротству физических лиц

- Внесудебное банкротство гражданина через МФЦ

- Судебное банкротство гражданина через арбитражный суд

- Защита при оспаривании сделки финансовым управляющим

- Включение требований кредиторов в реестр при банкротстве

Требуется помощь юриста по банкротству физических лиц?

Вы можете заказать комплексные услуги опытных юристов по банкротству граждан и управляющих в Юридической фирме «Двитекс».

Для заказа услуг позвоните нам по телефону 8 (495) 223-48-91

или оставьте заявку на сайте

Заказать звонок

Рекомендуемые статьи этой категории:

1.ОБЩИЕ ПОЛОЖЕНИЯ

1.1. Настоящая Политика конфиденциальности в отношении обработки персональных данных пользователей сайта https://www.dvitex.ru/ (далее – Политика конфиденциальности) разработана и применяется в ООО Юридическая фирма «Двитекс», ОГРН 1107746800490, г. Москва, пер. Голутвинский 1-й, дом 3-5, оф 4-1 (далее – Оператор) в соответствии с пп. 2 ч. 1 ст. 18.1 Федерального закона от 27.07.2006 № 152-ФЗ «О персональных данных» (далее по тексту – Закон о персональных данных).

1.2. Настоящая Политика конфиденциальности определяет политику Оператора в отношении обработки персональных данных, принятых на обработку, порядок и условия осуществления обработки персональных данных физических лиц, передавших свои персональные данные для обработки Оператору (далее – субъекты персональных данных) с использованием и без использования средств автоматизации, устанавливает процедуры, направленные на предотвращение нарушений законодательства Российской Федерации, устранение последствий таких нарушений, связанных с обработкой персональных данных.

1.3. Политика конфиденциальности разработана с целью обеспечения защиты прав и свобод субъектов персональных данных при обработке их персональных данных, а также с целью установления ответственности должностных лиц Оператора, имеющих доступ к персональным данным субъектов персональных данных, за невыполнение требований и норм, регулирующих обработку персональных данных.

1.4. Персональные данные Субъекта персональных данных – это любая информация, относящаяся к прямо или косвенно определенному или определяемому физическому лицу.

1.5. Оператор осуществляет обработку следующих персональных данных Пользователей:

- Фамилия, Имя, Отчество;

- Адрес электронной почты;

- Номер телефона;

- иные данные, необходимые Оператору при оказании услуг Пользователям, для обеспечения функционирования Сайта.

1.6. Оператор осуществляет обработку персональных данных Субъектов персональных данных в следующих целях:

- обеспечение возможности обратной связи от Специалистов Оператора по запросам Пользователей;

- обеспечение возможности онлайн оплаты заказанных на Сайте услуг;

- обеспечения исполнения обязательств Оператора перед Пользователями;

- в целях исследования рынка;

- информирования Субъекта персональных данных об акциях, конкурсах, специальных предложениях, о новых услугах, скидок, рекламных материалов и других сервисов, а также получения коммерческой или рекламной информации и бесплатной продукции, участия в выставках или мероприятиях, выполнения маркетинговых исследований и уведомления обо всех специальных инициативах для клиентов;

- статистических целях;

- в иных целях, если соответствующие действия Оператора не противоречат действующему законодательству, деятельности Оператора, и на проведение указанной обработки получено согласие Субъекта персональных данных.

1.7. Оператор осуществляет обработку персональных данных субъектов персональных данных посредством совершения любого действия (операции) или совокупности действий (операций), совершаемых с использованием средств автоматизации или без использования таких средств, включая следующие:

- сбор;

- запись;

- систематизацию;

- накопление;

- хранение;

- уточнение (обновление, изменение);

- извлечение;

- использование;

- передачу (распространение, предоставление, доступ);

- обезличивание;

- блокирование;

- удаление;

- уничтожение.

2. ПРИНЦИПЫ ОБРАБОТКИ ПЕРСОНАЛЬНЫХ ДАННЫХ

2.1. При обработке персональных данных Оператор руководствуется следующими принципами:

- законности и справедливости;

- конфиденциальности;

- своевременности и достоверности получения согласия субъекта персональных данных на обработку персональных данных;

- обработки только персональных данных, которые отвечают целям их обработки;

- соответствия содержания и объема обрабатываемых персональных данных заявленным целям обработки. Обрабатываемые персональные данные не должны быть избыточными по отношению к заявленным целям их обработки;

- недопустимости объединения баз данных, содержащих персональные данные, обработка которых осуществляется в целях, несовместимых между собой;

- хранения персональных данных в форме, позволяющей определить субъекта персональных данных, не дольше, чем этого требуют цели обработки персональных данных;

- уничтожения либо обезличивания персональных данных по достижению целей, их обработки или в случае утраты необходимости в достижении этих целей.

2.2. Обработка персональных данных Оператором осуществляется с соблюдением принципов и правил, предусмотренных:

- Федеральным законом от 27.07.2006 года №152-ФЗ «О персональных данных»;

- Настоящей Политикой конфиденциальности;

- Всеобщей Декларацией прав человека 1948 года;

- Международного пакта о гражданских и политических правах 1966 года;

- Европейской конвенции о защите прав человека и основных свобод 1950 года;

- Положениями Конвенции Содружества Независимых Государств о правах и основных свободах человека (Минск, 1995 год), ратифицированной РФ 11.08.1998 года;

- Положениями Окинавской Хартии глобального информационного общества, принятой 22.07.2000 года;

- Постановлением Правительства РФ от 01.11.2012 года № 1119 «Об утверждении требований к защите персональных данных при их обработке в информационных системах персональных данных»;

- Приказом ФСТЭК России от 18.02.2013 года № 21 «Об утверждении Состава и содержания организационных и технических мер по обеспечению безопасности персональных данных при их обработке в информационных системах персональных данных»;

- Иными нормативными и ненормативными правовыми актами, регулирующими вопросы обработки персональных данных.

3. ПОЛУЧЕНИЕ ПЕРСОНАЛЬНЫХ ДАННЫХ.

3.1. Персональные данные субъектов персональных данных получаются Оператором:

- путем предоставления субъектом персональных данных при регистрации на Сайте, при подаче заявок, заявлений, анкет, бланков, заполнении регистрационных форм на сайте Оператора или направления по электронной почте, сообщения по телефону службы поддержки Оператора;

- иными способами, не противоречащими законодательству РФ и требованиям международного законодательства о защите персональных данных.

3.2. Оператор получает и начинает обработку персональных данных Субъекта с момента получения его согласия.

3.3. Согласие на обработку персональных данных дается субъектом персональных данных с момента начала использования сайта, в том числе, путем проставления отметок в графах «Я согласен на обработку персональных данных, с условиями и содержанием политики конфиденциальности», посредством совершения субъектом персональных данных конклюдентных действий.

3.4. Субъект персональных данных может в любой момент отозвать свое согласие на обработку персональных данных. Для отзыва согласия на обработку персональных данных, необходимо подать соответствующее заявление Оператору по доступным средствам связи. При этом Оператор должен прекратить их обработку или обеспечить прекращение такой обработки и в случае, если сохранение персональных данных более не требуется для целей их обработки, уничтожить персональные данные или обеспечить их уничтожение в срок, не превышающий 30 (Тридцати) дней с даты поступления указанного отзыва.

3.5. В случае отзыва Субъектом персональных данных согласия на обработку персональных данных, Оператор вправе продолжить обработку персональных данных без согласия Субъекта персональных данных только при наличии оснований, указанных в Законе о персональных данных.

3.6. Субъект персональных данных вправе выбрать, какие именно персональные данные будут им предоставлены. Однако, в случае неполного предоставления необходимых данных Оператор не гарантирует возможность субъекта использовать все сервисы и продукты Сайта, пользоваться всеми услугами Сайта.

3.7. Субъект персональных данных в любой момент может просматривать, обновлять или удалять любые персональные данные, которые включены в его профиль. Для этого он может отредактировать свой профиль в режиме онлайн в личном кабинете или отправить электронное письмо по адресу info@dvitex.ru.

4. ПОРЯДОК ОБРАБОТКИ ПЕРСОНАЛЬНЫХ ДАННЫХ

4.1. Оператор принимает технические и организационно-правовые меры в целях обеспечения защиты персональных данных от неправомерного или случайного доступа к ним, уничтожения, изменения, блокирования, копирования, распространения, а также от иных неправомерных действий.

4.2. При обработке персональных данных Оператор применяет правовые, организационные и технические меры по обеспечению безопасности персональных данных в соответствии со ст. 19 Федерального закона «О персональных данных», Постановлением Правительства РФ от 01.11.2012 №1119 «Об утверждении требований к защите персональных данных при их обработке в информационных системах персональных данных», Методикой определения актуальных угроз безопасности персональных данных при их обработке в информационных системах персональных данных, утвержденной ФСТЭК РФ 14.02.2008 г., Методическими рекомендациями по обеспечению с помощью криптосредств безопасности персональных данных при их обработке в информационных системах персональных данных с использованием средств автоматизации, утвержденных ФСБ РФ 21.02.2008 г. № 149/54-144.

4.3. Для авторизации доступа к Сайту используется Логин и Пароль. Ответственность за сохранность данной информации несет субъект персональных данных. Субъект персональных данных не вправе передавать собственный Логин и Пароль третьим лицам, а также обязан предпринимать меры по обеспечению их конфиденциальности.

4.4. При передаче персональных данных Оператор соблюдает следующие требования:

- не сообщает персональные данные субъекта персональных данных третьей стороне без выраженного согласия, за исключением случаев, когда это необходимо в целях обработки персональных данных, предупреждения угрозы жизни и здоровью субъекта персональных данных, а также в случаях, установленных законодательством;

- не сообщает персональные данные в коммерческих целях без выраженного согласия субъекта персональных данных;

- информирует лиц, получающих персональные данные, о том, что эти данные могут быть использованы лишь в целях, для которых они сообщены, и требует от этих лиц принятия надлежащих мер по защите персональных данных. Лица, получающие персональные данные Пользователя, обязаны соблюдать режим конфиденциальности;

- разрешает доступ к персональным данным только уполномоченным лицам, при этом указанные лица должны иметь право получать только те персональные данные, которые необходимы для выполнения конкретных функций.

4.5. Оператор вправе раскрыть любую собранную о Пользователе данного Сайта информацию, если раскрытие необходимо в связи с расследованием или жалобой в отношении неправомерного использования Сайта, либо для установления (идентификации) Пользователя, который может нарушать или вмешиваться в права Администрации сайта или в права других Пользователей Сайта, а также для выполнения положений действующего законодательства или судебных решений, обеспечения выполнения условий настоящего Соглашения, защиты прав или безопасности иных Пользователей и любых третьих лиц.

4.6. Третьи лица самостоятельно определяют перечень иных лиц (своих сотрудников), имеющих непосредственный доступ к таким персональным данным и (или) осуществляющих их обработку. Перечень указанных лиц, а также порядок доступа и(или) обработки ими персональных данных утверждается внутренними документами Третьего лица.

4.7. Оператор не продаёт и не предоставляет персональные данные третьим лицам для маркетинговых целей, не предусмотренных данной Политикой конфиденциальности, без прямого согласия субъектов персональных данных. Оператор может объединять обезличенные данные с иной информацией, полученной от третьих лиц, и использовать их для совершенствования и персонификации услуг, информационного наполнения и рекламы.

4.8. Обработка персональных данных производится на территории Российской Федерации, трансграничная передача персональных данных не осуществляется. Оператор оставляет за собой право выбирать любые каналы передачи информации о персональных данных, а также содержания передаваемой информации.

4.9. Личная информация, собранная онлайн, хранится у Оператора и/или поставщиков услуг в базах данных, защищенных посредством физических и электронных средств контроля, технологий системы ограничения доступа и других приемлемых мер обеспечения безопасности.

4.10. Субъект персональных данных осознаёт, подтверждает и соглашается с тем, что техническая обработка и передача информации на Сайте Оператора может включать в себя передачу данных по различным сетям, в том числе по незашифрованным каналам связи сети Интернет, которая никогда не является полностью конфиденциальной и безопасной.

4.11. Субъект персональных данных также понимает, что любое сообщения и/или информация, отправленные посредством Сервера Оператора, могут быть несанкционированно прочитаны и/или перехвачены третьими лицами.

5. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

5.1. В случае возникновения любых споров или разногласий, связанных с исполнением настоящих Правил, Субъект персональных данных и Оператор приложат все усилия для их разрешения путем проведения переговоров между ними. В случае, если споры не будут разрешены путем переговоров, споры подлежат разрешению в порядке, установленном действующим законодательством Российской Федерации.

5.2. Настоящие Политика конфиденциальности вступают в силу для Субъекта персональных данных с момента начала использования Сайта Оператора и действует в течение неопределенного срока.

5.3. Настоящие Политика конфиденциальности могут быть изменены и/или дополнены Оператором в любое время в течение срока действия Правил по своему усмотрению без необходимости получения на то согласия Субъекта персональных данных. Все изменения и/или дополнения размещаются Оператором в соответствующем разделе Сайта и вступают в силу в день такого размещения. Субъект персональных данных обязуется своевременно и самостоятельно знакомиться со всеми изменениями и/или дополнениями. При несогласии Субъекта персональных данных с внесенными изменениями он обязан отказаться от доступа к Сайту, прекратить использование материалов и сервисов Сайта.

В современном мире никого нельзя удивить наличием кредита. К сожалению, все больше людей погрязают в долговых обязательствах настолько, что просто не в состоянии выплачивать их все.

Кроме того, бывают экстренные ситуации, такие как потеря работы, задержка зарплаты и так далее. Вместе с тем, не всегда можно объяснить все это представителям банков и, зачастую, нетерпеливые организации подают в суд, чтобы взыскать все по исполнительным листам.

Содержание

- Что же говорит об этом законодательство

- В каких случаях банк может подать в суд

- Какие банки подают в суд

- На вас подали в суд – как узнать

- Банк подал в суд – что делать

- Заключение

Что же говорит об этом законодательство

В целом, законодательство в Российской Федерации очень изменчиво и нормы права, регулирующие заемные отношения не исключение. Однако, пожалуй, одни из самых важных изменений произошли еще в 2016 году.

Тогда были внесены дополнения в Закон о нотариате, которые позволили банкам взыскивать просрочки по розничным кредитам без суда, на основании исполнительной надписи нотариуса.

Также в 2016 году был принят закон №230-ФЗ, сильно ограничивающий возможности давления на неблагополучного заемщика, как банками, так и другими организациями.

В каких случаях банк может подать в суд

Во-первых, еще при заключении кредитного договора необходимо внимательно читать все его положения. Наверняка, в одном из пунктов указывается что-то вроде: “в случае, если заемщик задерживает выплаты на срок более … дней, банк имеет право взыскать задолженность в судебном порядке”. Так вот, один из основных моментов – это что предусмотрено в договоре.

Основанием для подачи искового заявления на недобросовестного дебитора является пропуск последним срока возврата очередного платежа по кредиту. На практике, как правило, при пропуске платежа на срок около девяноста дней банки начинают подготовительные меры для подачи иска.

Так, законом предусматривается обязательное соблюдение так называемого претензионного порядка. Что это значит? Сначала вам будет направлено требование или претензия, в которой будет содержаться информация о наличии у вас просроченной задолженности.

Поскольку судам достаточно формального соблюдения положений закона, сразу после отправки письма с призывом погасить задолженность, банк может отправлять иск.

Какие банки подают в суд

Как говорилось выше, последние изменения в законодательстве позволили банкам взыскивать некоторые кредиты без судебных тяжб. Таким образом встает логичный вопрос, подает ли мой банк в суд или взыскивает все во вне судебном порядке?

К сожалению, на вопросы “Подает ли банк Ренессанс кредит в суд на должника” или “Подает ли банк Русский стандарт в суд на должников” нельзя ответить однозначно. Решение подавать или не подавать в суд принимается индивидуально по каждому заемщику.

Важным фактором является размер долга, погашался или нет кредит ранее, есть ли какое-то обеспечение по кредиту. Так, если кредит брался для покупки недвижимости или автомобиля, безусловно, шансы, что банк пойдет в суд возрастают.

Однако статистика говорит о том, что вышеперечисленные банки все же реже других обращаются к судебной ветви власти. Причин для этого может быть несколько, передача долга коллекторскому агентству или же взыскание долга через нотариуса, о чем говорилось выше.

Вместе с тем, ответ на вопрос, подает ли в суд банк ОТП на должников будет скорее положительным. Хотя, опять же, некоторые долги банку выгоднее продать для взыскания третьим лицам. Так что нельзя со сто процентной уверенностью заявить, что один банк подает в суд, а другой – нет. Просто какие-то кредитные организации делают это чаще других. Но право заявить на лицо, которое не возвращает долг есть у любой кредитной организации.

На вас подали в суд – как узнать

Во-первых, при заключении договора с банком, вы наверняка указывали адрес проживания. Кроме того, банки снимают скан-копии паспортов заемщиков, включая страницу, где указывается адрес регистрации. Как говорилось выше, подаче иска предшествует направление требования о погашении задолженности.

Данное требование направляется по адресам, которые имеются у банка. Так, если вы получили письмо с призывом погасить просроченную задолженность, но по каким-то причинам проигнорировали его, ждите, что банк может обратиться в вышестоящие инстанции.

Во-вторых, при подаче иска в суд общей юрисдикции, истец в обязательном порядке прикладывает копии документов для ответчика, которую судья направляет адресату. Если же заемщик-юридическое лицо, то дело будет рассматриваться в арбитражном суде и обязанность выслать копию иска лежит на кредитной организации.

В-третьих, обязанностью суда является извещение сторон по делу о предстоящем заседании. Таким образом, если вы указали верный адрес проживания или он тождественен адресу регистрации, вы обязательно получите вышеперечисленные документы, свидетельствующие о том, что на вас подали в суд.

С вопросом, как узнать, что банк подал в суд на должника по кредиту мы разобрались, но как узнать, какой банк подал в суд на должника по кредиту?

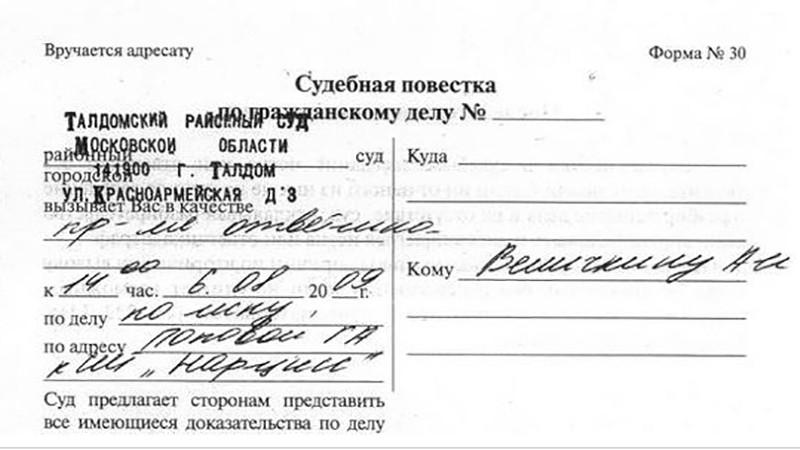

Все очень просто. Если вы получили один из вышеперечисленных документов, там обязательно написано, кто истец или кто составитель требования. В судебных повестках также указываются стороны по делу.

Если же вы не получили ничего из вышеперечисленного, но внутри есть сомнения, нет ли на вас дела в суде, можно проверить это следующим образом.

- Открываем кредитный договор. Проверяем, есть ли пункт о том, что все судебные споры рассматриваются в каком-то конкретном суде. Если такого пункта нет, смотрим в Интернете, какой районный суд рассматривает дела по вашему адресу регистрации (если вы физическое лицо и сумма долга превышает пятьдесят тысяч рублей. Если сумма пятьдесят тысяч и меньше – смотрим аналогичную информацию для мирового суда). Если вы юридическое лицо – смотрим, какой арбитражный суд рассматривает споры по адресу регистрации лица.

- Заходим на сайт суда. Открываем раздел судебное делопроизводство, если вы – физическое лицо. Открываем картотеку арбитражных дел, если вы – юридическое лицо.

- Вбиваем свои фамилию и имя или же наименование юридического лица.

Если вы являетесь стороной по делу, то данная информация будет отражена на сайте суда. Если такой информации нет – значит, никакого дела на вас нет.

Банк подал в суд – что делать

При получении судебной повестки или же иска не нужно переживать. В первую очередь стоит позвонить в банк и узнать, есть ли возможность урегулировать вопрос мирным способом.

Если банк не захочет с вами разговаривать или по телефону скажет, что других путей нет, стоит прийти в судебное заседание и заявить суду о желании заключить мировое соглашение. Чаще всего, для банков это более выгодно и они соглашаются на такие предложения. Кроме того, зачастую при заключении мирового соглашения с вас снимаются штрафные санкции.

Если банк не согласился на ваши предложения, то не избежать судебного процесса. На заседании суд должен выяснить все обстоятельства по делу. Сначала суд попросит истца изложить суть дела. Представитель банка пояснит всю ситуацию со своей стороны.

Далее ответчик должен будет пояснить со своей стороны все причины образования задолженности. Суд также спросит, признает ли ответчик иск или возражает против его удовлетворения.

Внимание! Если вы скажете, что согласны со всем изложенным истцом и не возражаете против удовлетворения его требований – суд вынесет решение об удовлетворении всего заявленного кредитором.

В данной ситуации стоит попросить суд снизить пени, что позволяет сделать статья 333 Гражданского кодекса РФ. Благодаря этому суд может сократить штрафные санкции до минимального размера. Так же стоит заявить, что проценты слишком большие и не соответствуют сумме основного долга, что, вероятно, также поможет сократить общую сумму задолженности.

В случае, если у вас имеется возможность погасить задолженность, лучше это сделать добровольно, нежели дожидаться действий со стороны приставов. Закон наделят исполнительную службу довольно широкими полномочиями. Так, ее работники могут звонить вам, приходить домой, блокировать ваши счета, описывать ваше имущество и принимать иные действия для возвращения задолженности.

Также есть иной вариант. Если у вас имеются счета в иных банках, истец может отнести исполнительные листы прямиком в банк, который будет обязан перечислить все необходимые денежные средства с вашего счета.

Зачастую после всего прочитанного возникает следующий вопрос: “Может ли банк повторно подать в суд на должника по одному и тому же долгу?”. Отвечая буквально на вопрос, следует сказать, что нет. Но всегда есть определенные лазейки.

Так, если у вас открыт кредит до 2020 года, а взыскивает банк в суде только сумму основного долга, процентов и пени до 2018 года и не просит расторгнуть кредитный договор, то ваш договор со всеми вытекающими из него обязанностями продолжает действовать. То есть, вы также должны выплачивать ежемесячные суммы.

Если же вы будете продолжать нарушать то, что положено по договору займа, банк сможет снова подать на вас в суд, по тому же кредитному договору, но взыскиваться будут денежные средства за иной временной отрезок. Дважды взыскать денежные средства по договору за одно и то же время нельзя.

Заключение

Подытоживая вышесказанное, хочется пожелать внимательно читать кредитный договор при его заключении. Не соглашаться на условия, которые заранее кажутся вам кабальными или просто неподходящими.

Конечно, лучше не допускать просрочек, чтобы не давать банкам возможности идти в суды. Но если вы понимаете, что никак погасить долг в срок не получается, свяжитесь с представителем банка, обсудите возможные пути решения проблемы и не дотягивайте до суда.

Взыскание со счета в банке: общие правила

Положениями ч. 1 ст. 8, ч. 5 и 7 ст. 70 Закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» установлена возможность направления взыскателем исполнительного документа в банк, в котором открыты счета должника. За счет денежных средств, размещаемых на них, происходит погашение долга посредством их списания и перечисления банком в пользу взыскателя (за исключением денежных средств, которые не подлежат списанию в соответствии со ст. 99 и 101 Закона № 229-ФЗ).

Верховный Суд РФ опубликовал Обзор судебной практики по вопросам взыскания денежных средств по исполнительным листам, предъявляемым взыскателями в банки, утвержденный Президиумом ВС РФ 16.06.2021 г. Полный текст Обзора можно скачать в системе КонсультантПлюс. Система КонсультантПлюс предлагает Обзоры ВС РФ на основе платного доступа, но если вы перейдете по данной ссылке, то можете оформить бесплатный доступ к пробной версии системы на 2 дня и почитать полный текст Обзора от 16.06.2021.

Ознакомимся с основными положениями Обзора ВС РФ от 16.06.2021.

Взыскание банком по исполнительному листу: сроки обращения

Верховный Суд напоминает, что исполнительный документ может быть предъявлен в кредитную организацию в течение 3 лет со дня вступления решения суда о взыскании долга в силу. При этом, можно успеть направить соответствующий документ по почте до 24-00 часов дня, в котором истекает указанный срок (п. 1 Обзора).

Банк, в свою очередь обязан проверить срок с учетом положений законодательства о перерыве его течения. В частности, данный срок по общему правилу прерывается непосредственно при предъявлении исполнительного листа в Службу судебных приставов (п. 2 Обзора). При этом, время, которое истекло до прерывания срока, не включается в новый срок (п. 1 ч. 1, ч. 2 и 6 ст. 22 Закона от 02.10.2007 № 229-ФЗ).

Срок предъявления исполлиста к исполнению может быть восстановлен судом (п. 3 Обзора).

Взыскание по исполнительному листу через банк: проверка ЭЦП

Кредитная организация может принять электронный исполнительный лист к исполнению только при условии проверки действительности ЭЦП, которым заверен документ (п. 4 Обзора). При этом, распечатанная копия электронного документа не позволяет провести такую проверку, так как не содержит данных, предусмотренных ст. 12 Закона от 06.04.2011 № 63-ФЗ «Об электронной подписи».

По общему правилу, исполнительный лист подписывается именно усиленной квалифицированной ЭЦП (ч. 4 ст. 13 Закона № 229-ФЗ).

Взыскание задолженности через банк по исполнительному листу: проверка документов

Банк не вправе возвращать исполнительный лист по причине истребования у взыскателя документов, не предусмотренных ч. 2 ст. 8 Закона № 229-ФЗ. Такое действие банка ВС РФ считает необоснованным и дающим основание для привлечения кредитной организации к ответственности по ч. 1 ст. 332 АПК РФ (п. 5 Обзора).

Взыскание на счет в банке: сроки списания

При предъявлении исполнительного листа в банк его исполнение должно начаться не позднее ближайшего рабочего дня после дня принятия данного исполлиста банком (п. 6 Обзора). Таким образом, банк не может, приняв лист в пятницу, начать его исполнение в понедельник, если график работы банка – шестидневка и суббота является рабочим днем.

Взыскание с нескольких счетов: позиция ВС РФ

Если в заявлении взыскателя прописан определенный расчетный счет должника (без указания иных счетов), то это не препятствует списанию банком денежных средств с других счетов, если только они не попадают под исполнительский иммунитет (п. 7 Обзора). Таким образом, банк не должен возвращать исполнительный лист только на основании того, что достаточных денежных средств не было на том счете должника, который был указан в заявлении.

При этом, указывает ВС РФ, ссылаясь на судебную практику, списание может происходить и со счетов, открытых в другом филиале банка. Но списание невозможно, если на денежные средства должника, вне зависимости от того, на каких счетах они размещены, наложен арест, или же если по ним приостановлены операции. Банк, по мнению суда, должен проверить все счета должника, открытые в нем, поскольку Закон № 229-ФЗ не предписывает взыскателям предоставлять кредитной организации сведения о счетах должника.

Взыскание неустойки: банк обязан ее рассчитать

Банк должен произвести расчет суммы неустойки, которая присуждена взыскателю на будущее время (п. 9 Обзора). Банк, таким образом, не должен возвращать лист взыскателю без исполнения в части неустойки, начисленной по день фактического погашения долга, если в исполнительном листе не зафиксирована сумма неустойки, и обязан рассчитать соответствующую сумму самостоятельно.

Списания со счетов банкрота: в приоритете — зарплата

В рамках процедуры наблюдения при банкротстве кредитная организация обязана исполнить документ на списание с банкротящейся фирмы задолженности по зарплате (п. 12 Обзора). При этом, списание возможно, только если оно произведено на основании судебных актов, вступивших в силу до начала процедуры наблюдения. Если конкурсный управляющий возразит, апеллируя к нормам законодательства об очередности погашения долгов, то суды могут отказать ему, руководствуясь исключением из правила, установленного абз. 4 п. 1 ст. 63 Закона от 26.10.2002 № 127-ФЗ, по которому при процедуре наблюдения приостанавливаются списания по исполнительным листам.

Исключение заключается как раз в возможности списания денежных средств в счет погашения долгов фирмы по зарплате, если списание производится на основании судебных актов, вступивших в законную силу до начала процедуры наблюдения. При этом, отмечает ВС РФ, из содержания ч. 1 ст. 96 Закона № 229-ФЗ следует, что исполнение листов на взыскание долгов по зарплате не приостанавливается в рамках процедуры наблюдения.

Взыскания со счета в банке: прочие особенности

К числу иных примечательных тезисов ВС РФ, отраженных в Обзоре, можно отнести следующие позиции:

- В процессе исполнения документа на списание долга банк обязан по заявлению взыскателя, предоставить ему сведения о суммах, переведенных взыскателю, а также о конкретных причинах невозможности исполнения исполлиста (п. 13 Обзора).

- Неисполнение (ненадлежащее исполнение) кредитной организацией исполнительных документов на списание долга (в том числе при проверке их подлинности) может быть основанием для возмещения взыскателю или даже самому должнику убытков, обусловленных подобными действиями банка (п. 14 Обзора).

- В случае, если банк откажется исполнять лист на списание долга по причине расторжения с должником договора банковского счета, взыскатель получит право на взыскание с кредитной организации убытков, если на момент соответствующего отказа счет не закрыт (п. 17 Обзора).

В случае когда долг взыскивается на основании судебного приказа, данный приказ подлежит возвращению взыскателю, если в кредитную организацию поступили сведения об отмене соответствующего документа (п. 19 Обзора).

Автоматическое исполнительное производство

Вступил в силу закон, который позволяет часть исполнительных действий производить без участия судебного пристава (например, вынесение постановления об исполнительном производстве).

Положения данного закона вступают в силу в декабре 2022 года. читайте подробнее:

Автоматическое исполнительное производство – что это

В исполнительном производстве в декабре 2022 появятся так называемые автоматические постановления. От документов, которые составляются вручную, они отличаются наличием специального индикатора УИН, характеризующего взыскания. Однако автоматические постановления, тем не менее, все равно содержат ФИО лица, которое контролирует ведение производства. Для того чтобы обмениваться с органом ФССП документами, сейчас можно использовать портал Госуслуг.

Подробнее

Как по номеру исполнительного производства, узнать каким банком произведено взыскание?

Исполнительное производство 11455215420002 от 19.11.2015 Старикова Татьяна Викторовна.Взыскание долга какого банка

16 сентября 2016, 12:25, татьяна, г. Белово

Для ответа на Ваш вопрос Вам необходимо поехать к судебному приставу в чьем производстве находится дело и ознакомиться с делом.

16 сентября 2016, 12:34

Евгений Катаев

Юрист, г. Солнечногорск

Добрый день, Татьяна. Для того что бы узнать в пользу какого банка было произведено взыскание, Вам необходимо обратиться в Ваше территориальное отделение ФССП и попросить у них исполнительный лист или копию постановление о возбуждении исполнительного производства. В исполнительном листе Вы найдёте номер дела и на сайте Арбитражного суда Вашего района сможете найти копию решения суда и иных актов. В Вашем случае банк-это истец.

16 сентября 2016, 12:34

Похожие вопросы

По какой причине в исполнительном производстве указана сумма 0 р?

Здравствуйте, открыла на бывшего мужа исполнительное производство по алиментам на общего ребенка, алименты не оплатил не разу за год. Официально не работает. По какой причине в исполнительном производстве указана сумма 0 р? Так же за все время официально долг не накопился

Вчера в 12:05, вопрос №3716548, Полина, г. Братск

Здравствуйте, есть исполнительное производство, на 109000р Живу с мамой, женат, жена прописана по другому

Здравствуйте, есть исполнительное производство, на 109000р

Живу с мамой , женат , жена прописана по другому адресу, есть компьютер и хороший тв в моей комнате, его покупали с карты жены, у мамы тв в комнате и на кухне маленький.

Работаю не официально, машины , земли и тд нет

Вопрос такой какой договор мне составить(дарения и тд) Или что сделать

чтобы мой тв и комп не забрали???

Мое в доме это пк купленный 8 лет назад и тв (покупал за 52к) с карты жены

23 мая, 16:14, вопрос №3715610, Alex, г. Калининград

Исполнительное производство

В связи с исполнительным производством в связи с кредитом на сумму 48000 рублей в банк хоум кредит

Судебные приставы заблокировали все мои счета. В связи с исполнительным производством в связи с кредитом на сумму 48000 рублей в банк хоум кредит. Кредиты я никогда не брала. Такое же исполнительное производство на меня открыли еще в 2019 году. Прошел суд и в 2020 году решением суда дело закрыли, ибо кредит не мой. Теперь то же самое пришло в 2023 году.

23 мая, 11:53, вопрос №3715278, Кира, г. Якутск