Для повышения удобства работы с сайтом

ООО «АРСфин» использует файлы cookie. Подробная

информация по ссылке.

© 2015 — 2023 Bankiros.ru Все права защищены.

ООО «АРСфин», ОГРН 1187746346556. При использовании материалов гиперссылка на

bankiros.ru обязательна. Содержание сайта не является

рекомендацией или офертой и носит информационно-справочный характер.

В Интернете существует множество партнерских программ, которые позволяют зарабатывать на привлечении новых клиентов! Сегодня вы узнаете про ТОП-5 лучших партнерок российских банков, которые платят за оформление карт, счетов и других продуктов.

Под логотипом каждой партнерки будет кнопка для прочтения полноценного обзора из нашего каталога.

Партнерская программа банка ВТБ: плюсы, минусы, отзывы

ВТБ — российский банк, которым, по состоянию на 2020 год, пользуются 14+ млн физических и 500+ тысяч юридических лиц.

Плюсы

- Услуга открытия расчетного счета не продвигается у большинства конкурентов, поэтому ее можно считать уникальной.

- Есть личный менеджер.

- Бесплатное открытие и обслуживание счета для привлеченных клиентов.

Минусы

- Выплаты только на расчетный счет ИП или ООО.

- Регистрация закрытого типа.

- Узкая целевая аудитория — только предприниматели из РФ.

Отзывы

Если загуглить отзывы о партнерке, то можно найти только два негативных поста о том, что партнерка имеет неудобный личный кабинет, который выдает ошибки, а подсчет статистики «как будто из 2000».

Также можно узнать, что партнерка после подачи заявки только обзванивает и присылает пустые сообщения на почту, и «сервис никакой». Отзывы датируются 2020 годом, искренне надеюсь, что сейчас ситуация улучшилась!

Банк «Открытие»: как заработать на партнерской программе банка?

Открытие является российским универсальным коммерческим банком. Партнерская программа предоставляет 15+ офферов для заработка на финансовом трафике.

Плюсы

- Наличие личного менеджера. После регистрации в партнерке мне даже позвонили через пару дней и решили поинтересоваться, что это за такая площадка «youpartner.pro». Видимо, хотели дать персональную ставку по реферальной программе, но я отказался.

- Открытая регистрация. Регистрация не требует подтверждений со стороны модераторов.

- Приятный дизайн. Личный кабинет приятно удивил своей интуитивностью и быстрой работой.

- Обилие офферов. Вам доступно большое количество офферов для продвижения, среди которых: открытие счета, дебетовые и кредитные карты и т.п.

Минусы

- Целевая аудитория — резиденты РФ.

- Неудобная система выплат — нужно отправлять документы и выводить можно только на расчетный счет.

Начало работы с партнеркой банка «Открытие»

После регистрации откройте раздел с офферами и выберите понравившийся. К выбору офферу не нужно подходить тщательно: просто сверьте ваши источники трафика с разрешенными для оффера и удостоверьтесь, что трафик является целевым. Если привести нецелевой трафик, то вы вряд ли как-то окупитесь.

Здесь можно просто сгенерировать ссылку или воспользоваться другими промо вроде купонов.

Отзывы

В Интернете можно найти один отзыв о партнерской программе — там говорится о задержках в выплатах и ужасном отношении к партнеру. Даже называется некая фамилия работника техподдержки.

Ситуация возникла из-за неудобной системы выплат. Вряд ли партнерка банка как-то модернизирует свою модель работы, ведь на прямых партнеров спрос не велик.

Тинькофф Бизнес: сколько платят за рефералов?

Тинькофф Бизнес — это партнерка, которая позволяет зарабатывать на офферах для предпринимателей: эквайринг, торговые терминалы, открытие счета и т.п.

Сколько платит Тинькофф банк по партнерке? Сумма выплаты зависит от продукта, который заказал привлеченный клиент:

- Подключение расчетного / валютного / спец счетов или открытие ИП: 2000-6000 рублей;

- Подключение торгового терминала — 500 рублей;

- Зарплатный проект: 2500-20000 рублей;

- Интернет-эквайринг — 0,1% от оборота клиента.

Плюсы

- Больше продуктов, чем у большинства конкурентов вроде Почта Банка или ВТБ.

- Система соответствует нынешним стандартам.

- На лендинге достаточно информации о партнерке.

- Несколько видов взаимодействия с клиентами: личный кабинет с заявками, API, реферальная ссылка.

Минусы

- Целевая аудитория — только предприниматели из РФ.

- Выплаты — только на расчетный счет.

Открытая партнерка Почта Банка: какие офферы и сколько платит?

Почта Банк недавно запустил собственную партнерскую программу, специализируется на кредитных офферах.

Плюсы

- Открытая регистрация;

- Приятный дизайн;

- Выплаты на банковскую карту;

- Подробно расписаны офферы.

Минусы

- Всего два оффера: выдача кредита и кредитная карта;

- Целевая аудитория — только физические лица РФ.

Оплата зависит от выбранного оффера: кредит наличными — 8814 рублей за выдачу; кредитная карта Вездедоход — 4807.69 рублей за активную продажу.

Тинькофф Банк: партнерская программа, заработок со смартфона

Тинькофф Банк имеет приложение, которое и позволяет зарабатывать со смартфона на реферальной системе. Присутствует множество офферов: разные дебетовые карты, кредитные карты, КАСКО и разновидности кредитов.

Плюсы

- Нужно просто скопировать ссылку;

- Заработать возможно даже с телефона;

- Платят от 500 рублей за человека;

- Выплата сразу на счет или связь Тинькофф Мобайл.

Минусы

- Только для клиентов Тинькофф;

- Целевая аудитория — резиденты РФ.

В приложении выберите понравившийся продукт, снизу прописаны условия.

Отзывы

Я нашел один отзыв, который говорит о незачисленной выплате клиенту. Скорее всего, сыграл человеческий фактор — не доверять партнерке не вижу причин.

Итог. Стоит ли работать с партнерками банков?

Если вы не стремитесь работать только с РФ, то лучше привлекать трафик на партнерки электронных кошельков вроде Payeer и т.п.

Из-за регулирования банков, многие представители этой ниши имеют архаичную систему выплат, когда нужно отправлять документы и ждать подтверждения бухгалтера, как в прошлом веке.

Рядовому вебмастеру будет гораздо проще зарегистрироваться в CPA-сети, где имеются офферы банков и лить трафик туда.

Вывод неоднозначен, но, работая с партнерками ВТБ или Почта Банка, не стоит ждать отличного сервиса и поддержки.

Партнерские программы РКО с банками являются новым перспективным направлением заработка. Благодаря партнеркам банки находят новых клиентов и подключают их к рассчетно-кассовому обслуживанию, а партнеры получают комиссионное вознаграждение за каждого приведенного бизнес-клиента.

Сегодня партнерские программы работают во многих крупных и средних банках, но условия предлагают разные. Поэтому перед началом работы важно сравнить программы сотрудничества в разных банках, выбрать лучшие условия и только затем заключать договор с кредитной организацией. С выбором наиболее выгодной партнерки помогают партнерские сети –

сервисы, которые собирают в одном месте все предложения всех банков. Мы

будем рассматривать партнерские программы РКО на примере партнерской

сети Сравни Лабс.

Что такое партнерские программы РКО, с какими банками можно заключить договор о сотрудничестве и как выбрать лучшие условия – читайте прямо сейчас.

Что такое партнерские программы РКО

Партнерская программа по РКО с банком – это взаимовыгодное сотрудничество кредитной организации и партнера, которое оформляется договором. Основная функция партнера заключается в поиске клиентов, юридических лиц и индивидуальных предпринимателей, которые откроют в банке счет и заключат договор РКО. За это банк платит партнеру комиссионное вознаграждение.

Что еще входит в обязанности партнера банка:

- Консультация клиента по условиям расчетно-кассового обслуживания в банке.

- Индивидуальный подбор тарифов по РКО для каждой компании бизнеса.

- Передача заявки на открытие расчетного счета онлайн в личном кабинете.

- Помощь клиенту в сборе документов.

- Взаимодействие с персональным менеджером.

Партнерами банков могут быть любые физические лица: агенты и брокеры, блогеры и лидеры мнений, вебмастера, юристы, владельцы бизнеса, регистраторы, бухгалтера, эксперты по онлайн-обучению предпринимателей, другие специалисты, а также юридические лица и индивидуальные предприниматели.

Обзор партнерских программ РКО

Мы сделали подборку партнерских программ банков по РКО с выгодными условиями.

Банк Открытие

Банк Открытие предлагает оффер РКО на следующих условиях:

- За открытие счета выплачивается вознаграждение до 7800 рублей.

- Вознаграждение выплачивается за каждое подтвержденное целевое действие по офферу.

- Ограничений по сумме вознаграждения нет.

Достоинства программы:

- Банк Открытие входит в ТОП-10 банков России, поэтому сотрудничать с ним полностью безопасно и престижно.

- Удобный личный кабинет.

- Кроме оффера РКО есть партнерские программы по распространению бизнес-карт, услуг для физических лиц: оформление дебетовой и кредитной карты, ипотеки, кредитов наличными.

Тинькофф Банк

Работать с банком по партнерской программе РКО можно разными способами:

- В личном кабинете партнера. В нем можно заполнять заявки за клиентов и отслеживать их статус.

- Через реферальные ссылки. После регистрации будет сформирована реферальная ссылка, которую можно разместить на сайте, в социальных сетях или отправлять клиентам в чате.

- Передавать заявки из своей CRM, сервиса, формы на сайте и в режиме реального времени получать информацию об их статусе.

Тинькофф банк предлагает 2 формы вознаграждения партнеру:

- По фиксированной ставке за каждого привлеченного клиента.

- До 25% от прибыли банка, полученной от обслуживания клиента.

За привлечение крупных компаний выплачивается дополнительное вознаграждение. Если оборот компании более 120 млн рулей, выплачивается повышенное вознаграждение за открытие расчетного счета, процент от ФОТ клиента и остатков на счете.

Достоинства программы:

- Подключение производится за 1 день.

- Не устанавливаются планы продаж.

- Персональный менеджер.

- Поддержка работает круглосуточно.

- Статус заявок можно отслеживать в реальном времени.

Альфа-банк

Банк предлагает сотрудничество физическим и юридическим лицам.

Размер комиссионных выплат по партнерской программе Альфа-банка:

|

За открытие расчетного счета |

До 4000 рулей. |

|

Если компания ведет бизнес больше года |

500–2000 рублей. |

|

По итогам трех месяцев выплачивается вознаграждение за каждого активного клиента |

3500 рублей. |

|

Если клиент подключает эквайринг |

1000 рублей. |

|

Если клиент оформляет кассу |

1000 рублей. |

|

При поучении клиентом кредита для бизнеса в банке |

500–9000 рублей. |

|

За регистрацию бизнеса через личный кабинет |

2000 рублей. |

|

За открытие счета через сервис «Клиент под ключ» |

2000 рублей. |

За одного клиента можно получить до 23000 рублей.

Достоинства партнерской программы Альфа-Банка:

- Партнеров предварительно обучают.

- На сайте есть калькулятор для предварительного расчета дохода партнера.

- Персональный менеджер.

- Прогрессивная шкала доходов: чем больше партнер привлекает клиентов, тем выше его вознаграждение за каждого.

Сбербанк

Быть партнером Сбербанка не только выгодно, но и престижно. Это один из крупнейших банков страны, поддерживаемый государством, с развитой филиальной сетью. Поэтому привлекать на обслуживание в него клиентов проще, чем в другие кредитные организации.

Партнерами Сбербанка по партнерской программе РКО могут стать юридические лица:

- Консалтинговые агентства. оказывающие юридические, бухгалтерские, маркетинговые, страховые бизнес-услуги.

- Компании, занимающиеся регистрацией ООО и ИП, лицензированием бизнеса, изготовлением печатей, штампов и визиток, продавцы и генераторы ПО.

- Государственные учреждения: МФЦ, торгово-промышленные палаты, фонды.

- Прочие В2В-компании: таксопарки, образовательные учреждения, НКО, компании, работающие с клиентами микро, малого и среднего бизнеса.

Кроме РКО партнеры могут продвигать и другие продукты банка: кредиты, бизнес-карты, торговый эквайринг, смарт-терминалы, зарплатные проекты, банковские гарантии и т. д.

Размер вознаграждения партнера в зависимости от подключаемой услуги:

|

Пакеты услуг Сбера |

До 7200 рублей |

|

Торговый эквайринг, смарт-терминал, мобильный кассир |

По 1700 рублей за одну услугу |

|

Зарплатный проект |

До 10000 рублей |

|

Банковская гарантия |

До 30% от суммы комиссии |

|

Кредиты |

2000 рублей |

|

Лизинг |

До 2,5% от договора купли-продажи |

|

Бизнес-карта кредитная и дебетовая |

По 1000 рублей |

|

Сбереги бизнес |

До 30% от стоимости полиса |

|

Аккредитивы |

3000 рублей за каждый |

|

Сервис проверки контрагентов |

1250 рублей |

|

СберЗдоровье |

До 1500 рублей |

|

Подписка ДС «Премиум» |

700 рублей |

|

InSales |

До 10000 рублей |

|

Самозанятые |

700 рублей |

Размер вознаграждения зависит от количества продаж.

Достоинства:

- Предоставляют обучающие материалы, скрипты продаж по всем продуктам, обучающие вебинары.

- Персональный менеджер, может выезжать в офис партнера.

- Техническая поддержка по телефону, электронной почте, через мессенджеры.

- Для контроля продаж существует единое окно, где можно отслеживать заявки по всем продуктам, подписывать акты, осуществлять контроль за динамикой заявок, воронкой продаж, выплатой вознаграждения.

- Партнеры участвуют в программе лояльности.

ВТБ

В ВТБ стать партнерами могут индивидуальные предприниматели и юридические лица. Размер вознаграждения зависит от количества заключенных договоров банковского обслуживания в отчетном месяце.

Величина вознаграждения зависит от количества заключенных договоров в отчетном периоде и составляет до 9000 рублей.

Достоинства партнерской программы ВТБ:

- Не потребуется собирать пакет документов.

- Высокий размер вознаграждения.

- Современные сервисы и услуги для бизнеса.

- Выгодные условия по РКО.

Как стать партнером банка

Банки предлагают различные условия сотрудничества и размер вознаграждения по агентским договорам может существенно отличаться. Чтобы выбрать самые выгодные условия, нужно сравнить предложения различных кредитных организаций и подключаться к банкам, предлагающим лучшие программы. Искать партнерские программы на официальных сайтах банков долго и неудобно, можно пропустить выгодное предложение. Куда проще пользоваться партнерками – они собирают информацию по всем

офферам всех банков и МФО, вы бесплатно получаете доступ к этой

информации после регистрации. Как пример – рассмотрим сервис Сравни Лабс.

Какие преимущества сотрудничества со Сравни Лабс:

- Это удобный агентский сервис – агрегатор страховых и банковских услуг, который помогает зарабатывать.

- Вы можете сравнить тарифы и выбрать лучшие условия РКО для ООО и ИП в различных банках в одном окне.

- Не потребуется заполнять множество анкет для сравнения и подбора лучших условий финансовых услуг.

- Подача заявки на платформе доступна для любой категории партнеров: физических и юридических лиц, самозанятых и индивидуальных предпринимателей.

- Чтобы работать через сервис, не нужно быть профессиональным агентом. Персональный куратор поможет освоиться на платформе, а сотрудники поддержки оперативно ответят на вопросы, связанные с открытием РКО через сервис.

Как стать партнером банка через Сравни Лабс:

- Откройте официальный сайт сервиса Сравни Лабс по программе заработка на открытии расчетного счета и подключения РКО.

- Нажмите «Зарегистрироваться».

- Заполните форму регистрации и нажмите «Продолжить».

- Войдите в личный кабинет.

- Проанализируйте актуальные тарифы РКО, предлагаемые банками.

- Выберите наиболее выгодные условия.

- Переходите на сайт банка и заключите агентский договор.

- Вы можете подключиться к одному банку или заключить договора о сотрудничестве с несколькими.

- Начинайте привлекать клиентов на расчетно-кассовое обслуживание в банки, предлагая им оптимальные условия в соответствии с их бизнесом.

- Получайте вознаграждение за каждого привлеченного клиента.

Начать работу – просто, регистрируйтесь и запускайте свой бизнес по привлечению клиентов. Если пока не совсем

понимаете, как это делать – спросите личного менеджера, он скажет, в

какую сторону нужно копать.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Специалист Бробанк.ру разобрался, с какими банками сотрудничает Альфа-Банк. Через какие организации можно погашать его кредиты, через какие партнеры Альфа-Банка можно без комиссии пополнять и обналичивания карты. Все особенности работы с партнерскими банкоматами.

-

Партнеры Альфа-Банка: перечень банкоматов, с которыми сотрудничает банк

-

Операции снятия средств с карты Альфа-Банка

-

Операции пополнения счета

-

Погашение кредитов через партнерские каналы

-

Партнеры Альфа Банка по карте рассрочки Вместо Денег

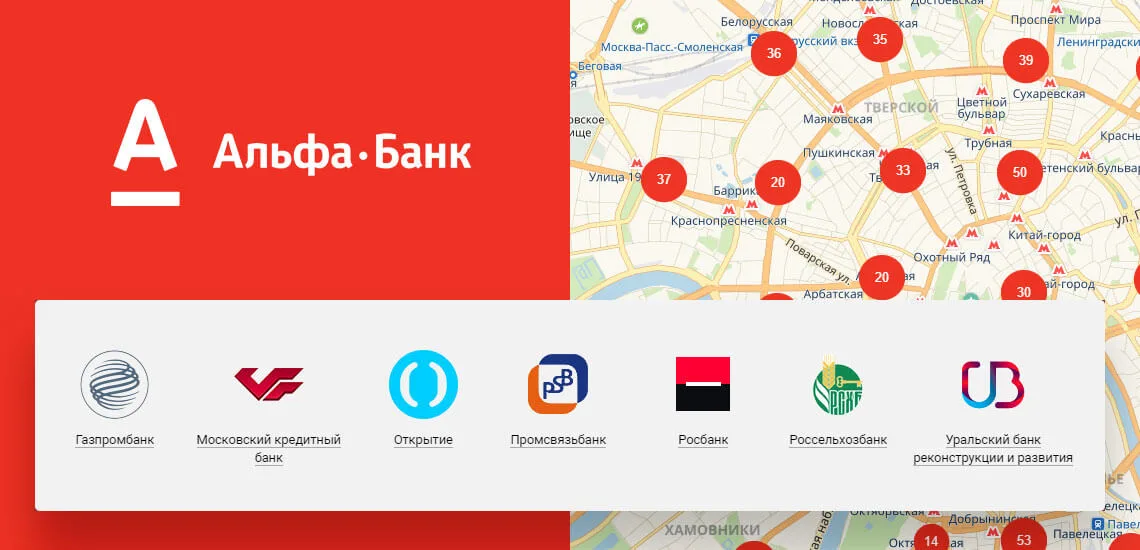

Партнеры Альфа-Банка: перечень банкоматов, с которыми сотрудничает банк

Альфа обслуживает огромное количество зарплатных проектов. Ранее, когда партнерская сеть не была широкой, зарплатные клиенты были вынуждены пользоваться сторонними банкоматами и платить им комиссии за обналичивание счета. Так часто случалось с гражданами, которые проживали в небольших городах, где представительств и устройств Альфа-Банка не было.

Теперь же все происходит совершенно иначе. Банк пересмотрел свою политику в этом отношении и заключил партнерские договора с другими финансовыми организациями. После этого все держатели банковских карт Альфы могут пользоваться банкоматами партнерских структур без уплаты комиссионных.

Партнеры Альфа-Банка без комиссии за снятие средств с дебетовых, пенсионных и зарплатных карт:

- Газпромбанк;

- Московский Кредитный Банк (МКБ);

- Промсвязьбанк;

- Открытие;

- УБРиР;

- Россельхозбанк;

- Росбанк.

Как видно, перечень партнеров в части использования банкоматов большой, благодаря чему обслуживание карт стало более удобным.

Партнерскими являются только банкоматы. Офисы указанных организаций обслуживание клиентов Альфа-Банка не ведут.

Операции снятия средств с карты Альфа-Банка

Обналичивание счета проводится на тех же условиях, что и в устройствах самого Альфа-Банка. Если со стандартных дебетовых карт комиссии за снятие наличных нет, что и при выполнении операции через партнеров Альфа-Банка ничего дополнительно платить не нужно.

Но если речь идет о кредитной карте, то операции обналичивания для нее всегда будут платными вне зависимости от того, партнерский используется банкомат или «родной». Точный размер комиссии нужно смотреть в тарифах на обслуживание.

| Кред. лимит | 300 000Р |

| Проц. ставка | От 11,99% |

| Без процентов | До 365 дней |

| Стоимость | 0 руб. |

| Кэшбек | До 33% |

| Решение | 2 мин. |

Например, по популярной среди заемщиков кредитке «100 дней без %» комиссия не берется при снятии до 50000 рублей за месяц. При превышении это лимита будет браться 5,9% от суммы операции. Эти же условия будут действовать при совершении операции в партнерском банкомате.

Важные особенности банкоматов партнеров Альфа-Банка:

- при использовании устройств банка Открытия или Росбанка за раз можно снять не больше 100000 рублей;

- при использовании банкоматов МКБ снять за раз можно не больше 200000 руб.;

- по остальным партнерам ограничений нет;

- через партнерские устройствам можно запрашивать баланс, услуга платная — 30 рублей.

Использовать без комиссии банкоматы партнеров Альфа-Банка можно только в том случае, если сам Альфа не берет плату за проведение этой же операции.

Операции пополнения счета

Используя партнерские устройства, можно не только снимать средства, но и класть их на карточный счет. В этом направлении работают партнеры-банкоматы Альфа-Банка без комиссии, никакой платы за проведение операции не будет.

Для пополнения можно использовать карты стандартных для России платежных систем — Visa, MasterCard и МИР. Деньги будут зачислены на счет в день проведения операции. Минимальная сумма пополнения — 100 рублей.

При выполнении операций учитывайте следующие ограничения:

- МКБ. Для карт Visa минимальный дневной и месячный лимит пополнения — 480000 рублей, за одну операцию можно внести максимум 200000. Для карт MasterCard дневной, месячный лимит и предельный лимит на одну операцию — 100000 рублей;

- УБРиР. Ограничения для всех карт — ежедневное пополнение не более 300000 руб., ежемесячное — 720000, максимальная сумма одной операции — 90000 рублей;

- Промсвязьбанк. Дневной лимит — 300000 рублей, ежемесячный — 600000, за раз можно внести на счет не больше 90000 рублей;

- Газпромбанк. Дневной предел — 300000, ежемесячный — 1000000 рублей, за раз можно положить на карту не больше 90000 рублей.

Если операция совершается с корпоративной карты или с карты Альфа-Cash, то никаких ограничений для клиента не будет.

Погашение кредитов через партнерские каналы

Если речь о кредитной карте, для внесения ежемесячного платежа можете использовать любой партнерский банкомат. Если же речь об ином кредите, например, потребительском или ипотеке, то в этом случае дело будет обстоять несколько иначе.

Лучше всего использовать для внесения ежемесячного платежа офисы Альфы или его банкоматы. Но если их нет в ближайшей доступности, придется пользоваться партнёрами Альфа Банка.

| Макс. сумма | 7 500 000Р |

| Ставка | От 4% |

| Срок кредита | 1-5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | 2 мин. |

При выборе посредника всегда обращайте внимание на размер комиссионных и на то, как быстро проводится платеж.

В этом направлении Альфа Банк без комиссии не работает, все его партнеры-посредники этого направления будут брать плату за проведение платежа. Бесплатно и моментально операции проводятся только через «родные» офисы и банкоматы.

Как можно вносить ежемесячные платежи по кредитам:

- Терминалы QIWI. Комиссия — 1,6%, но минимум 100 рублей. Зачисление моментальное.

- Терминалы Европлат. Комиссия — 1%, но минимум 50 рублей. Зачисление моментальное.

- Терминалы Киберплат. Комиссия — 2%, но минимум 20 рублей. Зачисление моментальное.

- Салоны Евросеть, Билайн, Мегафон, Связной, Эльдорадо. Комиссия — 1%, но минимум 50 рублей. Зачисление в течение 2-х рабочих дней.

- Сервис «Золотая корона — погашение кредитов». Комиссия — 1%, но минимум 50 рублей. Зачисление в течение 2-х рабочих дней.

- Почта России. Комиссия — 2%, но минимум 40 рублей. Зачисление в течение 5-ти рабочих дней.

Дольше всего деньги переводит Почта России, поэтому оплачивать через нее не особо удобно. Кроме того, для почтового перевода необходим специальный бланк, который выдается банком-кредитором. Во всех остальных случаях партнеры Альфа-Банка просят просто указать номер кредитного счета, состоящий из 20-ти цифр. Паспорт для проведения операции нужен всегда.

Партнеры Альфа Банка по карте рассрочки Вместо Денег

Альфа Банк работает в рамках партнерских отношений не только с банками, но и с торговыми организациями. Для работы с ними создана карта рассрочки Вместо Денег. Ее держатель может оплачивать покупки у партнеров за счет линии кредита и после постепенно оплачивать рассрочку без взимания процентов.

Среди партнеров Альфа-Банка в рамках этого продукта можно отметить KFC, Юлмарт, Пандору, Ламоду, Кари, Озон, Ситилинк, Технопарк, Розу Хутор и пр. Партнеров очень много, в списках числится больше сотни организаций, работающих в разных направлениях. С полным перечнем можно ознакомиться на сайте Альфы.

Комментарии: 6

Большинство банков России привлекают своих клиентов с помощью нестандартных инновационных методов, которые являются удобными и очень выгодными. Одним из таких методов является партнерская программа с банком. Ее участником может стать любой человек, который желает получать заработок с помощью финансовых сделок. Данная статья поможет всем, кто желает стать партнером банка, к тому же расскажет обо всех нюансах.

Кто такой партнер банка?

Партнёр банка — это человек, который заключил соглашение с кредитно-финансовой организацией, поэтому выступает посредником между клиентом и банком. Партнерские соглашения создаются с целью привлечения максимально большого количества клиентов в банк. Партнер не входит в штат, соответственно оплата происходит за конкретные действия, которые выполняют клиенты, например, оформление заявки на взятие займа, кредитования, оформления ипотеки или депозитов.

Участниками банковских ипотечных программ чаще всего становятся риэлторы, агенты недвижимости или пользователи, у которых имеются активные блоги, каналы, сайты или раскрученные личные страницы на тему недвижимости или ипотеки. В общем участниками таких программ становятся коммуникабельная люди, у которых есть большой круг общения, а также своя клиентская база.

Как стать партнером банка

Для того, чтобы принять участие в программе по ипотеке и стать партнёром банка, в первую очередь необходимо заключить с банком договор и подписать соглашение. Проведение данной процедуры включает в себя следующие шаги:

- Подача заявления в банк;

- Прохождение проверки безопасности;

- Составление договора.

- Его подписание на бумажном носителе;

- Открытие банковского счета, на который в дальнейшем можно будет получить вознаграждения.

Ипотечное страхование от банков через сервис Inssmart

Чтобы оформлять ипотечное страхование без заполнения форм на сайтах банков можно воспользоваться сервисом Inssmart Ипотека.

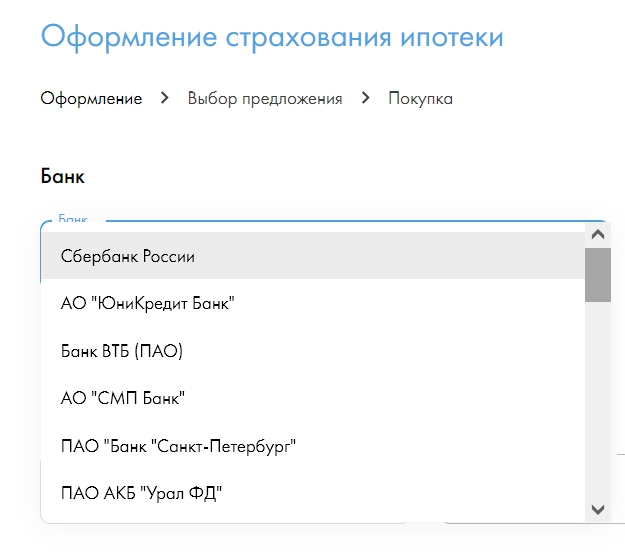

Процесс регистрации довольно простой, но благодаря данной площадке получать вполне хороший доход может практически каждый, независимо от возраста и того есть ли необходимое образование или опыт работы. При хорошей работе доход может быть достаточно высоким, соответственно стать основным заработком. При этом агенту доступны сразу несколько банков для оформления ипотеки

- Сбербанк,

- ВТБ,

- Газпромбанк,

- Юникредит,

- Райффайзен,

- Дом РФ,

- Санкт-Петербург,

- СГБ,

- Энергобанк,

- Кошелев-БАНК,

- СМП-Банк,

- Уралпромбанк,

- ТАТСОЦБАНК,

- АКБ

- «Урал ФД»,

- ИПБ

Наилучшие банки для ипотечного партнерства

Как уже говорилось выше, участник программы самостоятельно выбирает банк с которым хочет работать. Но всё-таки каждый банк может предоставлять свои условия, поэтому стоит заранее разобраться с каким именно будет выгодно работать в том или ином случае. Наиболее популярные и с самым высоким процентом для агента:

- Сбербанк России

- Гапромбанк

- ВТБ

Чтобы стать агентом Сбербанка, ВТБ или Газпромбанк необходимо пройти регистрацию в данном банке, а также проверку службы безопасности. Но благодаря сервису Inssmart вы сможете стать ипотечным агентом любого банка просто пройдя регистрацию и выбрав нужный банк при оформление заявки.

Как искать клиентов ипотечному агенту?

Наилучшим вариантом может стать наличие собственного сайта о недвижимости или ипотеке. С его помощью привлекать аудиторию проще всего. Но если основное направление сайта или страницы не связана с ипотекой или недвижимостью, это тоже не страшно. Поиск клиентов достаточно просто проводить с помощью личных страниц в соцсетях. Упрощает задание большое количество подписчиков или друзей. Эффективно и удобно размещать рекламу в раскрученных пабликах, вне зависимости от тематики.

Также можно поговорить с друзьями или знакомыми. Возможно им в ближайшем понадобится ипотека и это хороший шанс для друзей выбрать выгодный тариф, а для агента получить хороший заработок.

Преимущества работы ипотечным агентом:

Возможность хорошего заработка. Заработок владельцев больших сайтов, реэлторов и агентов по недвижимости, которые легко могут обеспечить большим количеством потенциальных клиентов финансовой компании, может составлять от 1500 долларов в месяц без усилий. Даже при отсутствии раскрученного сайта, клиентской базы, блога или страницы в соцсетях, всё равно существует возможность заключения партнерского соглашения с банком.

Сумма заработка партнёров банка

Назвать определенную сумму очень сложно, так как она будет зависеть от множества факторов. Тут имеет значение как количество сделок в месяц, так и затраченные силы и время. На сумму заработка влияют следующие факторы:

- Качество выполненной работы. А это в первую очередь зависит от усердия, а также от активности партнёра.

- Количество обработанных заявок. Каждый банк устанавливает плату за определённое количество заявок.

- Размер комиссии за каждую сделку. Наличие поощрение от банка за положительные отзывы от клиента о работе агента.

Добиться приличного дохода вначале будет не просто. Но его гарантированно получат те, кто обладает следующими чертами:

- Имеет любовь к командной работе,а также желание и умение работать в команде;

- Является общительным, умеет легко с каждым найти общий язык;

- Не любит однообразие, предпочитает постоянное движение, стремится развиваться;

- Обладает минимальными знаниями в ипотечной сфере;

- Способен полностью вливаться в процесс роботы, а также работать на результат;

- Готов потратить свободное время и может управлять им;

Эта работа не является легкой, но приносит хороший доход. Для хорошего заработка придётся потратить силы и время. Но полученная сумма непременно порадует. Месячный заработок успешных банковских партнёров составляет до 10 тысяч долларов в месяц, так как самую высокую комиссию вознаграждения агенты получают за ипотечные сделки.

Обязанности партнера банка по ипотеке

Агент по ипотеке помогает клиенту в вопросе получения кредитных средств для покупки недвижимости. Когда платежеспособность заявителя уже оценена, задание банковского агента состоит у выполнении следующих функций :

- Сопоставление возможностей и запросов потенциального клиента и условий жилищной программы.

- Предоставление помощи в подготовке необходимо документов для передачи их в банк.

- Сопровождение процесса заключения сделки.

- Получение вознаграждения за проделанную работу.

Посредник в случае необходимости может помочь в получении кредитных средств наличными, которые будут необходимыми для первого взноса. Общий доход будет зависит от количества клиентов, которые получили одобрение по ипотеке, в зависимости от размера комиссии, которая устанавливается индивидуально с каждым банком.