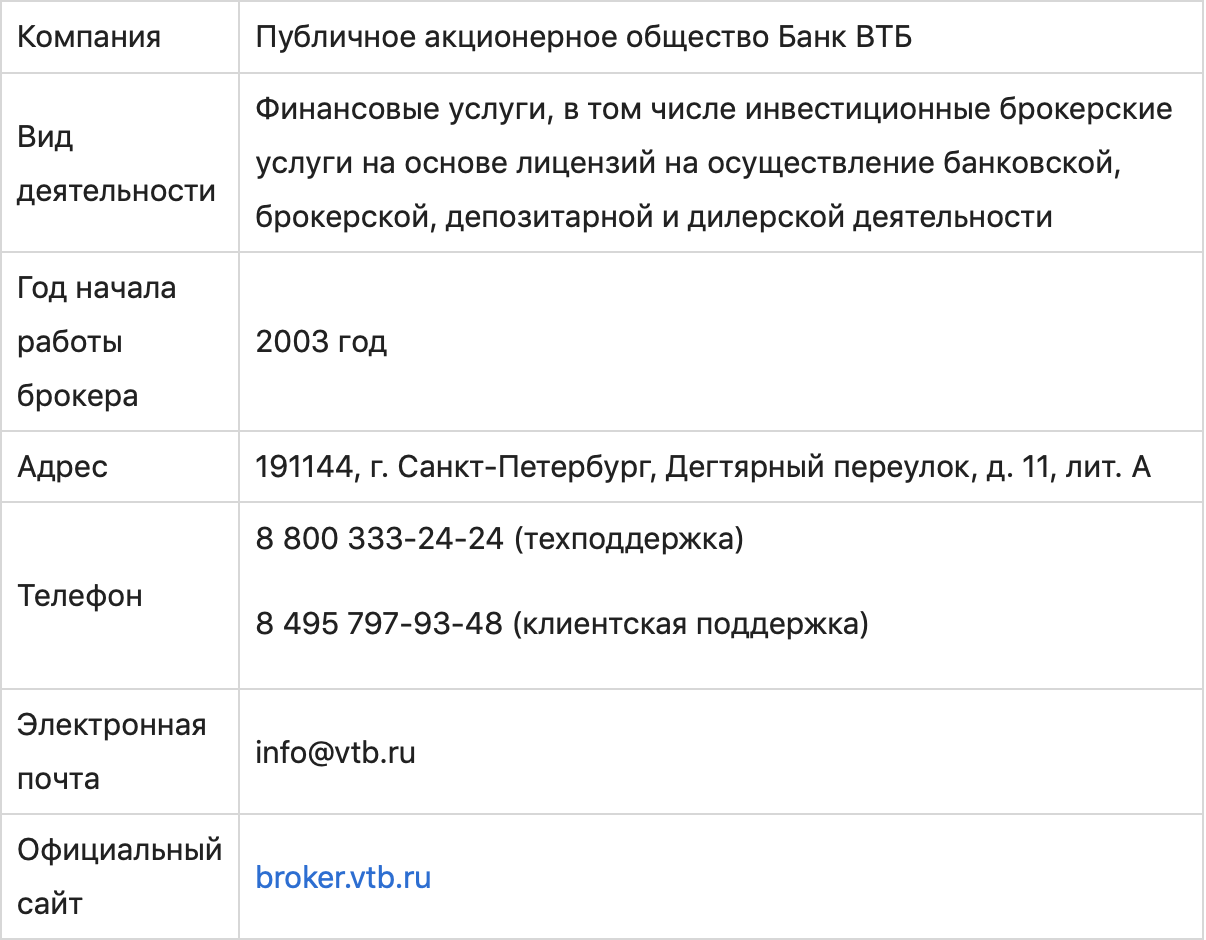

Компания имеет брокерскую лицензию от 28.04.2016 г. Находится в Санкт-Петербурге, входит в рейтинги самых надёжных кредитных брокеров, по версии Московской фондовой биржи. Есть продукты для страховых и управляющих компаний, пенсионных фондов. Брокер предоставляет доступ к единой инвестиционной платформе, где представлены несколько направлений: финансовые инструменты для частных клиентов и компаний, начинающих и профессиональных трейдеров, работа на рынках «Форекс».

Брокерские услуги брокера «ВТБ»

Физическим лицам брокер «ВТБ» предоставляет доступ к инвестиционным инструментам на фондовых биржах. Организация выступает в качестве профессионального посредника и действует по договору поручения.

Основные услуги:

- торговля ценными бумагами по поручениям клиентов;

- помощь персонального советника в выборе торговых и финансовых инструментов, страховых услуг;

- индивидуальный инвестиционный счёт;

- сделки с еврооблигациями, облигациями и акциями брокера «ВТБ» и структурными, покупка и продажа валюты, торговля на биржевых фондах.

Есть дополнительные услуги и инструменты для новичков и опытных инвесторов, возможность осуществлять торговлю акциями на коротких и длинных позициях, покупать и продавать валюту, проводить сделки на любые суммы. Всегда доступны актуальные данные по доходности акций и облигаций, по датам и суммам выплат дивидендов и купонного дохода.

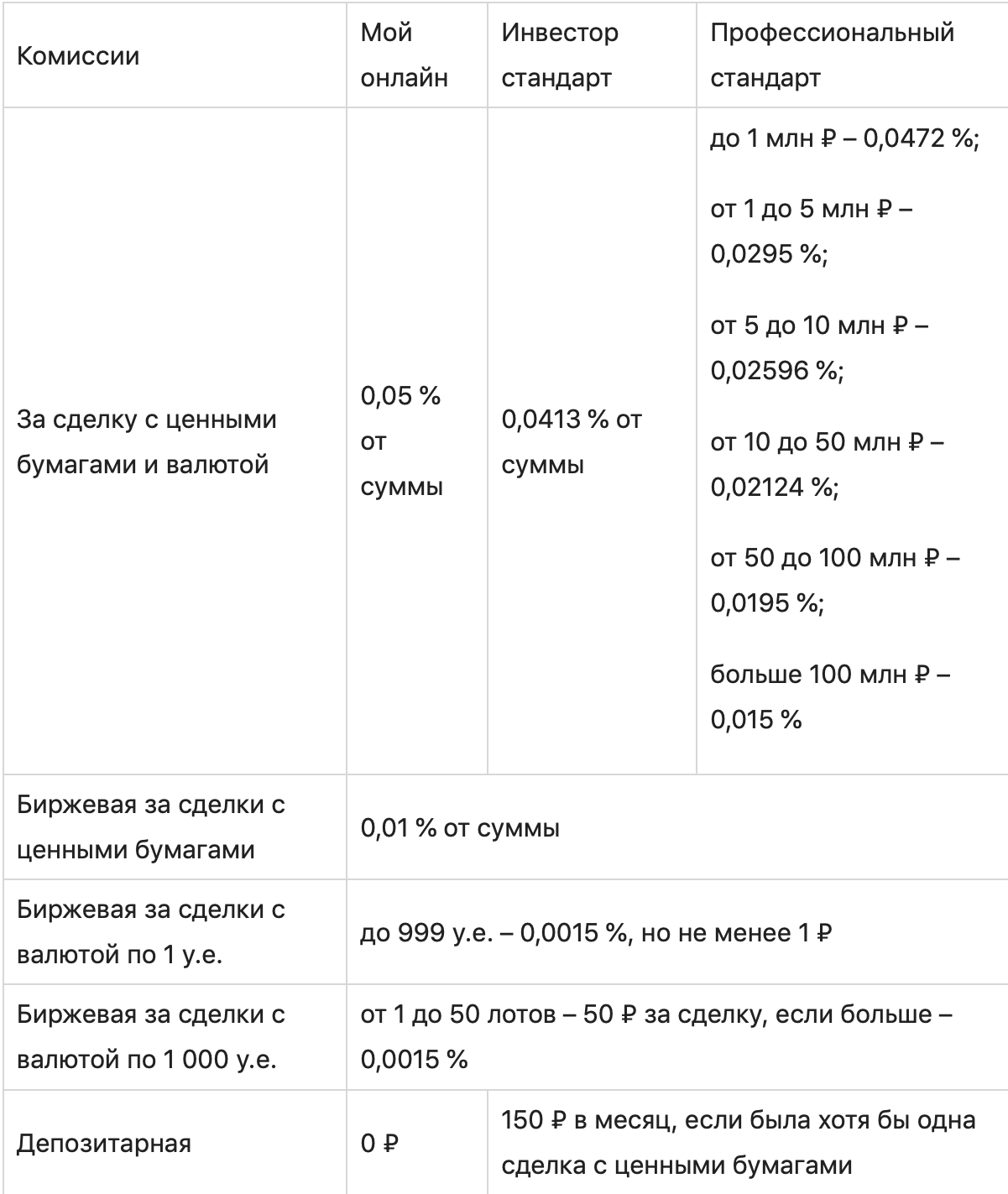

О тарифах

Стоимость брокерских услуг находится в рамках средних тарифов страховых брокеров и профессиональных трейдеров. Условия брокера «ВТБ» из списка ниже помогут в выборе надёжного посредника.

Базовый тариф «Мой онлайн»

Комиссия брокера «ВТБ» за продажу или покупку ценных бумаг и валюты — 0,05% от суммы сделки с валютой или ценными бумагами (ЦБ).

Комиссия биржи — по видам совершения сделок:

- ЦБ — не ниже 0,01% от суммы;

- валюта по 1 у.е. — не ниже 1 рубля или 0,0015% при сделках до 999 у. е.;

- валюта по 1 000 у.е. — 50 рублей до 50 лотов, от 50 — 0,0015 %.

Комиссия за расчёты по итогам сделок с ЦБ — бесплатно.

Базовый тариф «Профессиональный стандарт»

Комиссия брокера «ВТБ» за продажу или покупку ценных бумаг и валюты — в зависимости от суммы сделки, в млн руб.:

- до 1 — 0,0472 %;

- 1 — 5 — 0,0295 %;

- 5 — 10 — 0,02596 %;

- 10 — 50 — 0,02124 %;

- 50 — 100 — 0,0195 %;

- От 100 — 0,015 %.

Комиссия биржи — по видам совершения сделок:

- ЦБ — не ниже 0,01% от суммы;

- валюта по 1 у.е. — не ниже 1 рубля или 0,0015% при сделках до 999 у. е.;

- валюта по 1 000 у.е. — 50 рублей до 50 лотов, от 50 — 0,0015 %.

Комиссия за расчёты по итогам сделок с ЦБ — бесплатно, если за месяц не было сделок с ЦБ, от 1 сделки и более 150 руб./мес. Не учитываются операции на срочном рынке и с валютой.

Тариф держателям пакета Привилегия «Мой онлайн»

Комиссия брокера «ВТБ» за продажу или покупку ценных бумаг и валюты — 0,04 % от суммы сделки с валютой или ЦБ.

Комиссия биржи — по видам совершения сделок:

- ЦБ — не ниже 0,01% от суммы;

- валюта по 1 у.е. — не ниже 1 рубля или 0,0015% при сделках до 999 у. е.;

- валюта по 1 000 у.е. — 50 рублей до 50 лотов, от 50 — 0,0015 %.

Комиссия за расчёты по итогам сделок с ЦБ не предусмотрена.

Тариф держателям пакета Привилегия «Профессиональный»

Комиссия брокера «ВТБ» за продажу или покупку ценных бумаг и валюты — в зависимости от суммы сделки, в млн руб.:

- до 1 — 0,04248 %;

- 1 — 5 — 0,02714 %;

- 5 — 10 — 0,0236 %;

- 10 — 50 — 0,02006 %;

- 50 — 100 — 0,01825 %;

- От 100 — 0,01440 %.

Комиссия биржи — по видам совершения сделок:

- ЦБ — не ниже 0,01% от суммы;

- валюта по 1 у.е. — не ниже 1 рубля или 0,0015% при сделках до 999 у. е.;

- валюта по 1 000 у.е. — 50 рублей до 50 лотов, от 50 — 0,0015 %.

Комиссия за расчёты по итогам сделок с ЦБ — бесплатно, если за месяц не было сделок с ЦБ, от 1 сделки и более 150 руб./мес. Не учитываются операции на срочном рынке и с валютой.

Тариф в рамках пакета Прайм «Мой онлайн»

Комиссия брокера «ВТБ» за продажу или покупку ценных бумаг и валюты — 0,035% от суммы сделки.

Комиссия биржи — по видам совершения сделок:

- ЦБ — не ниже 0,01% от суммы;

- валюта по 1 у.е. — не ниже 1 рубля или 0,0015% при сделках до 999 у. е.;

- валюта по 1 000 у.е. — 50 рублей до 50 лотов, от 50 — 0,0015 %.

Комиссия за расчёты по итогам сделок с ЦБ не предусмотрена.

Тариф в рамках пакета Прайм «Профессиональный»

Комиссия брокера «ВТБ» за продажу или покупку ценных бумаг и валюты — в зависимости от суммы сделки, в млн руб.:

- до 1 — 0,04248 %;

- 1 — 5 — 0,02596 %;

- 10 — 50 — 0,01888 %;

- 50 — 100 — 0,015 %;

- от 100 — 0,012 %.

Комиссия биржи — по видам совершения сделок:

- ЦБ — не ниже 0,01% от суммы;

- валюта по 1 у.е. — не ниже 1 рубля или 0,0015% при сделках до 999 у. е.;

- валюта по 1 000 у.е. — 50 рублей до 50 лотов, от 50 — 0,0015 %.

Комиссия за расчёты по итогам сделок с ЦБ — бесплатно, если за месяц не было сделок с ЦБ, от 1 сделки и более 150 руб./мес. Не учитываются операции на срочном рынке и с валютой.

Для всех — маржинальное кредитование без процентов в первый день, далее — от 4,5 % до 16,8 % годовых, в зависимости от вида активов (ЦБ, доллары, евро) и длины позиций.

Обратите внимание! На всех тарифных планах доступна покупка и продажа акций и облигаций из списка без комиссий.

Плюсы и минусы брокера «ВТБ»

Надёжность брокера «ВТБ» гарантируют лицензии. Основные плюсы брокерского обслуживания:

- Всё онлайн. С помощью смартфона можно управлять портфелем, пользоваться всеми инструментами фондового, страхового рынка, торговать акциями. Пополнение счёта доступно с любой карты.

- Рекомендации профессиональных участников рынка. Начинающие клиенты и опытные трейдеры получают доступ к профессиональным аналитическим данным и инструментам технического анализа.

- Бесплатная помощь робота-советника. В зависимости от цели и желаемого соотношения рисков и доходности, советник собирает инвестиционный портфель и подсказывает, как им управлять.

Есть и некоторые минусы:

- начать работу с советником можно с 1 000 долларов или 50 000 рублей;

- при пополнении счёта после 18:00 операция зачисления произойдёт после 10:00 следующего торгового дня;

- работа на иностранных(валютных) биржах доступна только профессиональным инвесторам.

Основной плюс для существующих клиентов банка «ВТБ»— возможность начать торговлю через 5 минут после открытия ИИС.

История

Публичное акционерное общество «ВТБ» основано в 1990 г. В 2003 г. ПАО получило следующие лицензии: на осуществление брокерской, депозитарной и дилерской деятельности. «ВТБ Капитал Брокер» начал деятельность в качестве биржевого брокера в 2008 году. В 2017 и 2018 гг. издание EMEA Finance признало компанию брокером №1 в Российской Федерации.

Финансовые показатели

Прибыль, показанная компанией «ВТБ» на конец апреля 2021 года, составила 85 млрд рублей. Объём уставного капитала на 30 апреля 2021 года — 659 млрд рублей, количество клиентов на эту же дату — 259 тысяч.

Владельцы

Активы компании «Брокер ВТБ Капитал»:

- 1,4 триллиона рублей — «ВТБ Капитал Управление активами»;

- 4 триллиона рублей — «ВТБ Капитал Инвестиции».

Список владельцев:

- «Система Капитал»;

- «Менеджмент — консалтинг»;

- «ФК Открытие»;

- QATAR HOLDING LLC;

- Государственный нефтяной фонд Азербайджанской Республики;

- РФ в лице Росимущества — пакет акций в размере 60,93%..

Данные приведены на 1 августа 2021 года.

В чем подвох брокера «ВТБ»?

У «ВТБ» несколько выгодных тарифов. «Мой онлайн» доступен новым клиентам, и он даёт возможность инвестировать и продавать ценные бумаги через мобильное приложение. Бесплатный вывод со счёта — до 300 тысяч рублей в месяц, далее берётся комиссия 0,2%. Деятельность на финансовых рынках не гарантирует доходности. Средства на брокерском счёте не застрахованы, но это касается всех брокеров. Начать работу с роботом-советником можно от 50 000 рублей.

Как стать клиентом

Для открытия брокерского счёта и начала биржевой торговли нужно выполнить несколько шагов:

- прийти в офис банка и написать стандартное заявление об открытии ИИС и присоединении к регламенту;

- другой вариант — открыть ИИС через мобильное приложение;

- установить на ПК программное обеспечение — одну из торговых площадок QUIK, MetaTrader или OnlineBroker;

- получить сертификат ЭЦП;

- пополнить счёт.

После этого можно начинать торговлю. Брокер «ВТБ» предлагает выгодное и долгосрочное сотрудничество профессиональным трейдерам и новичкам.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Поддержка инвесторов

ВТБ брокер запустил круглосуточную поддержку клиентов. Получить консультацию можно по телефону 8 800 333 – 24 – 24.

В мобильном приложении ВТБ Мои Инвестиции подключен чат-бот, которому можно в любой момент задать вопрос и получить ответ. Число клиентов у брокера постоянно растет, поэтому техподдержка постоянно расширяет и улучшает каналы связи.

В начале 2020 года получить консультацию клиенты ВТБ Инвестиции могли с 9:00 до 19:00 по московскому времени. К концу года режим продлили до 21:00 часа. В январе 2021 года принято решение, что рабочие часы службы поддержки будут расширены до 02:00. Это сделали, потому что клиентам доступны торги не только на Московской, но и на Санкт-Петербургской бирже. Там можно купить и продать американские ценные бумаги до 2 часов ночи. Такой же период сделок доступен инвесторам ВТБ брокера в личном кабинете и торговом терминале Quik.

В итоге у ВТБ брокера оказалась самая продолжительная сессия торгов в течение 16 часов – с 10:00 до 02:00. Со временем в таком же режиме стали работать все брокеры, которые дают доступ к обеим российским биржам.

Техподдержка ВТБ брокера не отвечает только в субботу и воскресенье. Во все остальные дни с ней можно связаться. Клиентская поддержка работает круглосуточно.

Горячая линия брокера ВТБ Инвестиции

Чтобы позвонить оператору службы поддержки брокера ВТБ Мои Инвестиции, наберите номер:

- 8 800 333 – 24 – 24;

- 8 495 797 – 93 – 48.

Если есть вопросы, которые касаются банковского обслуживания и карт ВТБ, воспользуйтесь одним из трех номеров:

- 8 800 100 – 24 – 24;

- 7 495 777 – 24 – 24;

- 1000 – для звонков с мобильных телефонов операторов Tele2, МегаФон, Билайн, МТС, ВТБ Мобайл. Звонок бесплатный из любого региона России.

Номера с кодом 495 используйте для звонков из-за рубежа или из других регионов, кроме Москвы и Московской области.

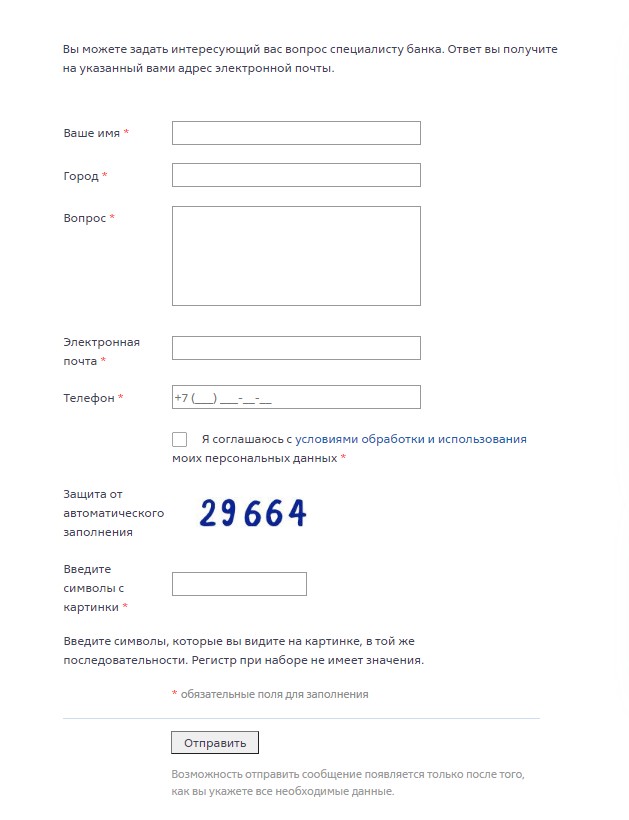

Другие способы связи с брокером ВТБ

Связаться со службой поддержки инвесторы, у которых брокерские и инвестиционные счета у ВТБ брокера, можно и через специальную форму обратной связи. Она находится по этой ссылке.

Все поля, помеченные красной звездочкой, нужно заполнить. Ответ придет на электронную почту или мобильный телефон.

Также можно подойти в офис лично. Все адреса размещены по этой ссылке. Выбирайте ближайший к вам. Возьмите с собой паспорт для идентификации личности.

Специалисты ВТБ брокера могут проконсультировать и по электронной почте – info@vtb.ru. В этом случае ответ придет на ваш электронный адрес, с которого вы напишите.

Почитать последние новости или узнать дополнительную информацию, которую публикуют для инвесторов в ВТБ можно в телеграм-канале. Присоединиться к нему можно по ссылке.

Комментарии: 8

Как закрыть брокерский счет в ВТБ Мои инвестиции?

Для закрытия брокерского счета можно обратиться в отделение брокера. Также отправить запрос легко удаленно следующим образом:

- войти в личный кабинет ВТБ Мои инвестиции;

- если на счету есть акции, то их нужно предварительно продать или отправить другому брокеру;

- подать запрос на расторжение договора через чат приложения.

Закрытие счета занимает примерно 2 недели. Клиент может не расторгать договор, а просто не проводить торги. В этом случае стоимость обслуживания не будет удержана.

Личный кабинет брокера от ВТБ

Использование аккаунта существенно упрощает торги. Профиль отличается широким спектром возможностей, например:

- предоставлением детальной информации о продуктах;

- пополнением и выводом средств со счета;

- доступом к аналитическим инструментам;

- услугами депозитария.

Регистрация

Самостоятельная регистрация в системе невозможна. Для начала использования кабинета потребуется заключить договор на инвестиционный счет. Порядок действий:

- откройте сайт Ввод логина (vtb.ru);

- укажите номер телефона;

- впишите код, полученный в смс;

- подтвердите личность через аккаунт на Госуслуги;

- проверьте данные и продолжите открытие счета;

- подпишите запрос кодом из сообщения;

- ожидайте обработки процесса – это займет примерно 5 минут.

Вход в личный кабинет

Чтобы войти в профиль, следует кликнуть на Ввод логина (vtb.ru). После указать номер телефона и пароль, установленный для учетной записи. Нужно подтвердить личность посредством пароля из сообщения.

Мобильное приложение

Можно установить приложение с аналогичными функциями на смартфон. Скачать файлы легко по ссылкам:

- на Андроид — https://www.vtb.com/apk/vtbmi.apk;

- на IOS — https://appweb.broker.vtb.ru/mob/WebApp/.

Горячая линия брокера ВТБ

Физические лица могут связаться с брокером ВТБ по номеру телефона 8(800) 100-24-24. Звонок не тарифицируется для всех абонентов России. Есть также короткий номер – 1000.

Другие способы связаться с брокером

- Контакты финансовой организации:

- электронная почта — info@vtb.ru;

- горячая линия для корпоративных клиентов — 8(800) 200-77-99;

- заказ звонка с сайта;

- форма обратной связи — Форма «Задать вопрос» (vtb.ru);

- Телеграм — https://t.me/vtb_main_bot.

Здравствуйте, друзья!

Один из самых распространенных вопросов начинающего инвестора связан с выбором брокера для торговли на фондовом рынке. В моей семье открыты несколько брокерских счетов у разных финансовых посредников. У каждого есть свои плюсы и минусы. Решение принимали после анализа каждого претендента из топ-10 на рынке. Оказался в этом списке и брокер ВТБ.

Сегодня мы сделаем подробный обзор этого брокера и расскажем все, что нужно знать о нем инвестору. Подробно рассмотрим тарифы и условия брокерского обслуживания, торговые платформы, разберем преимущества и недостатки по моему субъективному мнению и на основе анализа отзывов других клиентов.

Общее описание

ВТБ – один из старейших брокеров страны, имеет все необходимые лицензии. В рейтинге Московской биржи за январь 2021 г. занимает 3-е место по числу зарегистрированных клиентов (1 188 038 человек) и числу активных клиентов (216 008 человек), 5-е место по торговому обороту (912,5 млрд рублей). Почти 540 тыс. ИИС открыли в банке (3-е место по стране).

По таким показателям брокер обязательно должен попасть в ваш список кандидатов для открытия брокерского счета. Тем более что и по другим критериям выбора он не проигрывает другим посредникам. А по такому важному показателю для долгосрочного пассивного инвестора, как комиссии, входит в тройку лучших (по тарифу “Мой онлайн” всего 0,05 % за сделку и 0,01 % бирже, других комиссий нет).

Особое внимание новичков хотим обратить на раздел сайта брокера ВТБ Школа Инвестора. Там есть много полезного материала в текстовом виде и в формате коротких видеоуроков. Например, такие мини-курсы, как Первые шаги на бирже, Покупаем валюту на бирже – приемы и инструменты, Собираем свой первый портфель и другие. Эти вопросы мне как раз и задают начинающие инвесторы чаще всего. Обучение бесплатное. Очень советуем выделить несколько дней и все посмотреть.

Услуги и продукты

- Открытие и обслуживание брокерских счетов, в том числе ИИС.

- Предоставление доступа к IPO и SPO.

- Продажа народных облигаций ОФЗ-н физическим лицам без необходимости открытия брокерского счета.

- Разработка и предоставление клиентам аналитической информации и инвестиционных идей.

Для неквалифицированных инвесторов брокер открывает доступ на Московскую и Санкт-Петербургскую биржи для торговли такими инструментами, как акции, облигации, фонды (ETF и БПИФ), валюта. У квалифицированных инвесторов есть возможность выйти на мировые торговые площадки: NASDAQ, NYSE, LSE, Hong Kong Stock Exchange и XETRA.

С помощью брокерского счета клиент может купить валюту (доллары, евро, фунты стерлингов, швейцарские франки и китайские юани) по биржевому курсу. В отличие от некоторых других брокеров приобрести можно дробным лотом от 1 денежной единицы (стандартный лот равен 1 000 условных единиц). Валюта, в зависимости от купленного объема, выводится на банковский счет либо в тот же день, либо на следующий. Уплаченные за сделку комиссии в любом случае будут меньше, чем при обычной покупке через банк.

- Биржевые паевые инвестиционные фонды (БПИФ). На Московской бирже сегодня торгуются 9 инструментов на разные активы (акции, облигации, денежный рынок и золото). Фонды могут купить любые инвесторы.

- Облигации и еврооблигации ВТБ. Банк ВТБ регулярно выпускает облигации и еврооблигации с разными характеристиками (сроком погашения, купонами, амортизацией и прочими). Полный перечень ценных бумаг в обращении можно посмотреть на агрегаторе rusbonds.ru. Он занимает несколько страниц.

- Структурные продукты. Это сложные и рискованные инструменты, которые могут купить только квалифицированные инвесторы. Представляют собой сочетание долговых активов (облигаций) и деривативов. Доходность зависит от динамики базового актива конкретного структурного продукта.

- Торговые платформы. ВТБ дает клиентам доступ к торговому терминалу QUIK. Есть и собственные разработки: OnlineBroker для компьютера и мобильное приложение “Мои инвестиции”.

Как открыть счет

- Если есть счет в банке ВТБ, клиенты могут открыть брокерский счет за пару минут в личном кабинете ВТБ Онлайн или мобильном приложении. После открытия счета на телефон придет СМС с кодом доступа в мобильное приложение “ВТБ Мои инвестиции”. Также это можно сделать и в офисе банка. Но обратите внимание, что не в каждом отделении это получится, список лучше уточнить на сайте ВТБ.

- Не клиенты открыть брокерский счет могут только в офисе банка или мобильном приложении “ВТБ Мои инвестиции”. Понадобятся паспорт, СНИЛС или ИНН.

В отзывах инвесторы часто пишут, что те, кто не являлся клиентом банка, испытывали трудности при открытии онлайн. На своем личном опыте подтверждаю эту информацию. Один мужчина пытался открыть счет через мобильное приложение, но что-то пошло не так и подтверждение не приходило. Техподдержка пыталась помочь, но не смогла. Пришлось ехать в офис ВТБ. Причину сбоя так никто и не понял или не захотел объяснить.

Тарифы и условия

Автоматически всех новых клиентов подключают к тарифу “Мой онлайн”. Сменить его можно потом в личном кабинете. Рассмотрим актуальные на сегодня условия обслуживания по всем тарифам. Для обычных инвесторов доступны следующие базовые предложения.

Для примера возьмем обычного инвестора на тарифе “Мой онлайн”. Допустим, в течение месяца он купил на фондовом рынке ценных бумаг на 10 000 ₽. Заплатит комиссий в размере: 10 000 * 0,05 % * 0,01 % = 5 ₽.

Особые тарифы действуют для владельцев разных привилегированных пакетов, но мы их не будем рассматривать. Если клиенты владеют акциями ВТБ, то для них могут действовать пониженные тарифы. Конкретный размер зависит от количества купленных акций. Подключение системы QUIK для всех клиентов бесплатно.

Обзор торговых площадок

Брокер ВТБ предлагает две площадки для торговли на фондовой бирже: OnlineBroker для компьютера и мобильное приложение “ВТБ Мои Инвестиции”.

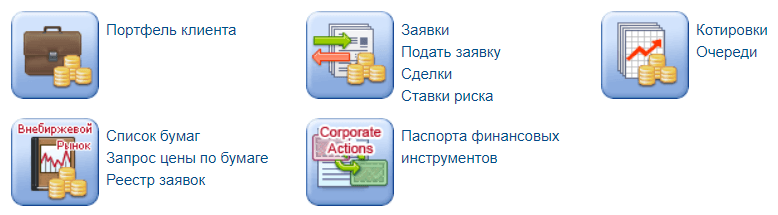

Приложение OnlineBroker

Коды доступа в личный кабинет OnlineBroker клиент получает после открытия брокерского счета. Основной пункт меню называется “Торговля”, где есть различные вкладки.

- Портфель клиента

Там располагается информация обо всех открытых счетах и составе активов на них.

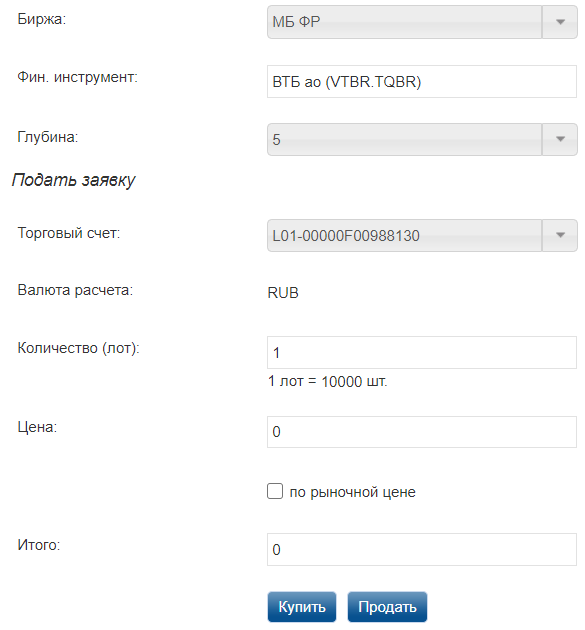

- Подать заявку

На этой странице можно подать заявку на покупку или продажу актива. Нужно ввести финансовый инструмент, количество лотов и цену.

- Заявки

Здесь отображается информация по всем поданным заявкам и их статус: активная или уже исполненная.

Сделки

Там хранится информация по выполненным заявкам.

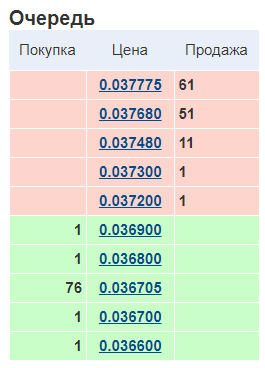

- Очереди

Это биржевой стакан, в котором можно проследить спрос и предложение на ценную бумагу, выставить собственную цену на куплю/продажу и отсюда же подать заявку на сделку.

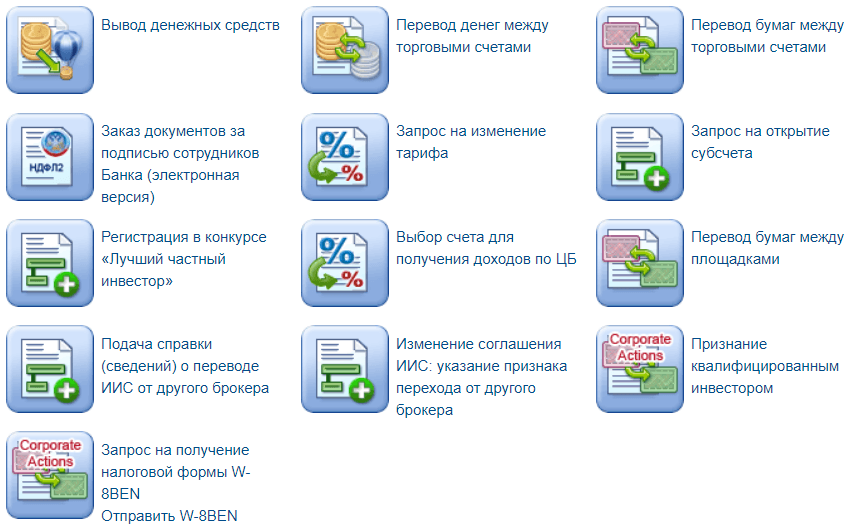

Из OnlineBroker можно отдать распоряжения. Например, указать счет, на который будут поступать купоны и дивиденды с ИИС, заказать документы за подписью сотрудников банка для возврата НДФЛ, получить форму W-8BEN для торговли иностранными акциями и пр.

Заказать брокерский отчет за любой период можно во вкладке “Отчеты”. Посмотреть аналитические отчеты по рынкам акций, облигаций и экономике в целом можно во вкладке “Аналитика”.

ВТБ Мои инвестиции

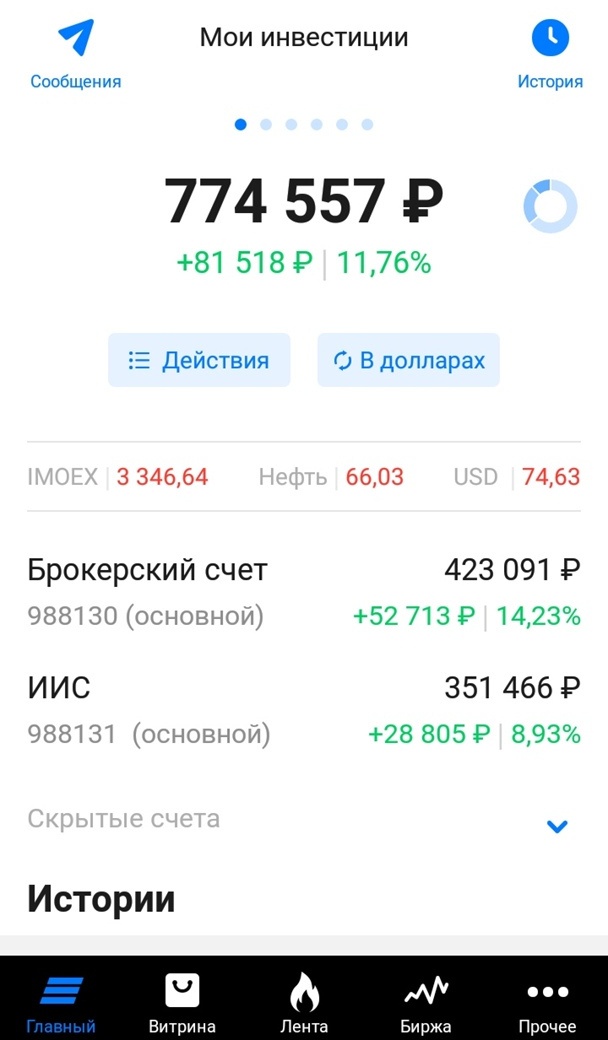

Удобный интерфейс, есть все необходимые инвестору функции. На главном экране после входа в приложение появляется информация об открытых счетах. Выбрав один из счетов, можно подробнее посмотреть состав портфеля, доходности по отдельным видам активов, предстоящие выплаты купонов и дивидендов.

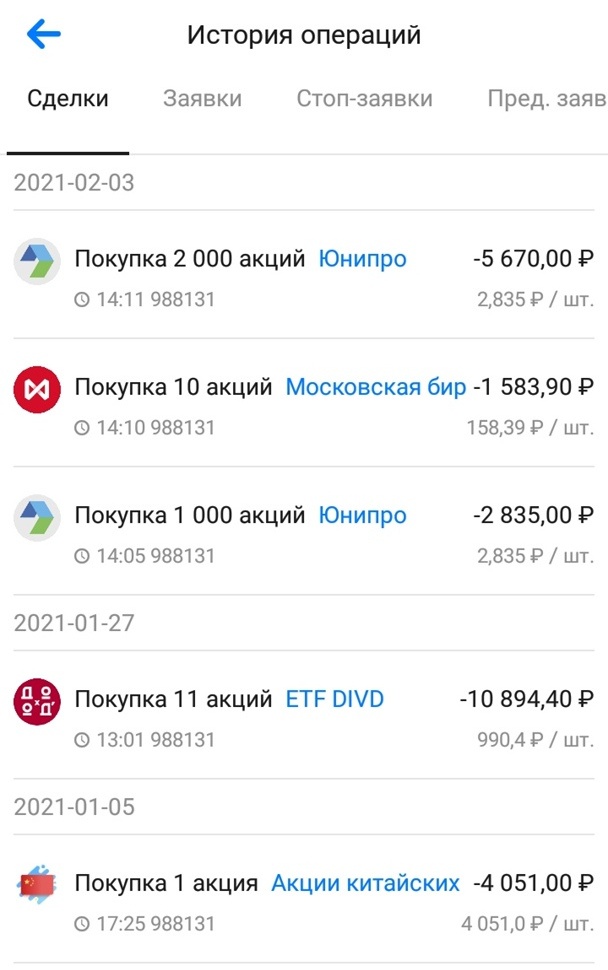

В правом верхнем углу есть значок “История”. В этой вкладке хранится информация по завершенным сделкам и заявкам.

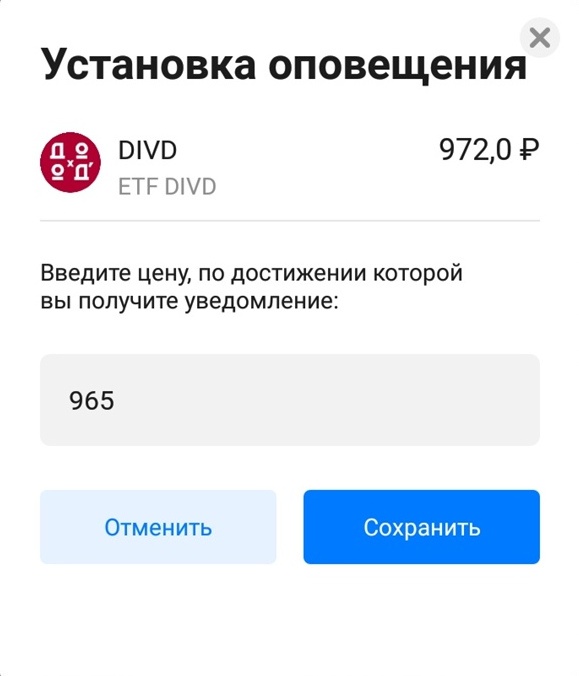

Во вкладке “Биржа” инвестор может купить или продать акции, облигации, валюту, фьючерсы и фонды. Есть биржевой стакан, возможность установить тейк-профит и стоп-лосс. Есть очень удобная функция: оповещение о том, когда цена конкретной бумаги достигнет нужного нам уровня.

Плюсы и минусы

Плюсы брокера ВТБ:

- Высокая надежность. Это подтверждает и многолетняя история, и присутствие государственных структур в числе акционеров банка ВТБ, и наличие всех лицензий.

- Низкие комиссии. На сегодня брокер входит в тройку лидеров по этому показателю наравне со Сбербанком и Открытием.

- Понятные обычному пользователю собственные торговые платформы на компьютере и телефоне.

- Удобный интерфейс торговых платформ. Мы с мужем пользуемся и тейк-профитом, и биржевым стаканом, и оповещением о цене. Далеко не у всех есть эти сервисы.

- Доступны все инструменты для торговли. Как только появляется новый фонд, он моментально отражается в приложении (у других брокеров случаются задержки).

- Моментальное пополнение и снятие денег с брокерского счета или ИИС на банковскую карту.

- Собственные инвестиционные продукты. Особенно актуально сегодня, когда мы наблюдаем резкий приток новых инвесторов на биржу. Индексные фонды служат отличным инструментом для новичков.

- Много аналитической информации по ценным бумагам. Прислушиваться к ней или нет – это личное дело каждого.

- Регулярные прямые эфиры с руководством крупнейших эмитентов. Приходят оповещения о предстоящих эфирах в личный кабинет.

Минусы:

- В отзывах клиенты жалуются на низкий уровень технической поддержки. Предполагаем, техподдержка актуальна для трейдеров, которые совершают ежедневные сделки. Для пассивного инвестора это не столь важно. Если не получилось зайти сегодня в приложение, то можно зайти завтра.

- Много информации в приложении, которая в первую очередь попадается на глаза и носит рекламный характер. Например, первыми в списке идут всегда фонды ВТБ и приходится их пролистывать, чтобы посмотреть и другие. Но это сложно назвать недостатком. Брокер рекламирует свои продукты и зарабатывает деньги.

Заключение

Однозначно можем посоветовать и начинающим, и опытным инвесторам открыть счет в ВТБ. За 3 года ежемесячного использования мобильного приложения никаких проблем. Интерфейс тоже удается изучить быстро.

Кто еще является клиентом брокера ВТБ? Что устраивает, а что нет?

До новых встреч!

Горячие линии брокерских компаний. Что нужно знать

В условиях самоизоляции российские брокеры продолжат работу в штатном режиме. Для экстренных ситуаций мы сделали подборку телефонов горячих линий ведущих инвестиционных компаний

С 30 марта для всех жителей Москвы вводится домашний режим самоизоляции. Об этом сообщается на сайте мэра Сергея Собянина. Карантин действителен для всех жителей столицы вне зависимости от возраста.

В этот период брокерские компании будут работать по графику Московской биржи. Можно будет совершать все биржевые операции на всех рынках, сообщили РБК Quote представители «Открытие Брокера», «БКС Брокера», Сбербанка, ВТБ и «Финама».

По их словам, сотрудники брокерских компаний перешли на удаленную работу, но продолжат поддерживать клиентов. Как обычно будут работать торговые терминалы, а инвесторы смогут переводить деньги на брокерские счета при помощи онлайн-сервисов.

Задать вопросы основным брокерам России можно по следующим телефонам:

1) Сбербанк — 8 800 555 5550, 8 495 500 5550

2) «ВТБ-Брокер» — 8 800 333 2424

3) «Финам» — 8 800 200 4400

4) «Открытие Брокер» — 8 800 500 9966

5) «БКС Брокер» — 8 800 100 5502 (для трейдеров), 8 800 500 5545

6) «Тинькофф-Инвестиции» 8 495 933 3232

7) «Фридом Финанс» — 8 495 783 9173

9) «Атон» — 8 800 333 6677

10) Альфа-Банк — 8 495 786 4886 (Москва и область), 8 800 707 5555 (Россия)

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»