Порядок формирования бухгалтерской прибыли

П. 5 стандарта МСФО 12 «Налоги на прибыль», введенного в действие в РФ приказом Минфина России от 25.11.2011 № 160н, определяет бухгалтерскую прибыль как прибыль до начисления налога на прибыль. В российской бухотчетности этой величине соответствует значение, отражаемое в полной форме отчета о финрезультатах по строке «Прибыль (убыток) до налогообложения».

Действующая форма этого отчета утверждена приказом Минфина России от 02.07.2010 № 66н, в котором приведена как его полная форма (приложение 1), так и упрощенная (приложение 5), которую могут применять СМП. Однако в упрощенном варианте отчета упомянутая строка отсутствует, что не помешает рассчитать эту величину по имеющимся в отчете показателям. Для лучшего понимания будем рассматривать процесс формирования бухгалтерской прибыли применительно к полной форме, при необходимости поясняя его на примере упрощенной формы отчета.

В отчете о финрезультатах отражена вся последовательность формирования бухгалтерской прибыли, которая принимает следующие ключевые промежуточные значения показателей прибыли (убытка):

- валовой прибыли (стр. 2100), представляющей собой результат вычитания себестоимости продаж из выручки;

- прибыли от продаж (стр. 2200), полученной в результате уменьшения валовой прибыли на величину коммерческих и управленческих расходов.

В стр. 2300, данные которой собственно и соответствуют значению бухгалтерской прибыли, показывается величина, полученная в результате сложения прибыли от продаж с прочими доходами и вычитания из нее прочих расходов.

Об информации, которая может быть дополнительно получена из отчета о финрезультатах, читайте в статье «Методы проведения анализа отчета о прибылях и убытках».

Отражение прибыли в учете

В бухучете бухгалтерская прибыль формируется на счете 99 как результат отражения на нем итогов, сложившихся на счетах 90 и 91. В соотношении со строками отчета о финрезультатах это будет выглядеть так:

- в стр. 2110 отражается сумма выручки, сформировавшаяся по кредиту счета 90, за вычетом суммы НДС, попавшей в дебет этого же счета;

- в стр. 2120 заносятся суммы с дебета счета 90 в соотношении со счетами 20, 23, 41, 43 (себестоимость);

- по стр. 2210 показываются суммы, отраженные по дебету счета 90 в соотношении со счетом 44 (коммерческие расходы);

- в стр. 2220 заносят сумму, попавшую в дебет счета 90 со счета 26 (управленческие расходы);

- по стр. 2200 образуется сумма, которая поступает со счета 90 на счет 99 (прибыль от продаж);

- в стр. 2310, 2320, 2330, 2340, 2350 согласно указанной в них аналитике заносятся данные по счету 91 (прочие доходы и расходы за вычетом НДС, если этот налог присутствует в прочих доходах);

- по стр. 2300 отразится результат, получившийся на счете 99 как итог поступления на него сумм со счетов 90 и 91 (бухгалтерская прибыль).

Таким образом, бухгалтерская прибыль, возникающая в отчете о финрезультатах, на всех этапах своего отражения в нем соотносится с бухгалтерскими учетными данными.

Бухгалтерская прибыль: формула

Словесно физический смысл расчета бухгалтерской прибыли можно описать следующим образом: выручка от продаж без НДС за вычетом себестоимости продаж, коммерческих и управленческих расходов, увеличенная на сумму прочих доходов без НДС и уменьшенная на величину прочих расходов без НДС.

Саму формулу расчета бухгалтерской прибыли согласно этому описанию проще всего представить с помощью номеров строк отчета о финрезультатах:

Пбух = 2110 – 2120 – 2210 – 2220 + 2310 + 2320 – 2330 + 2340 – 2350,

где: Пбух — бухгалтерская прибыль;

2110 — величина выручки;

2120 — величина себестоимости продаж;

2210 — величина коммерческих расходов;

2220 — величина управленческих расходов;

2310 — величина доходов, полученных от участия в других организациях;

2320 — величина процентов, причитающихся к получению;

2330 — величина процентов, начисленных к уплате;

2340 — величина прочих доходов;

2350 — величина прочих расходов.

Формулу также можно записать, используя номера строк ключевых промежуточных значений показателей прибыли:

Пбух = 2100 – 2210 – 2220 + 2310 + 2320 – 2330 + 2340 – 2350,

где: Пбух — бухгалтерская прибыль;

2100 — величина валовой прибыли;

2210 — величина коммерческих расходов;

2220 — величина управленческих расходов;

2310 — величина доходов, полученных от участия в других организациях;

2320 — величина процентов, причитающихся к получению;

2330 — величина процентов, начисленных к уплате;

2340 — величина прочих доходов;

2350 — величина прочих расходов.

Или:

Пбух = 2200 + 2310 + 2320 – 2330 + 2340 – 2350,

где: Пбух — бухгалтерская прибыль;

2200 — величина прибыли от продаж;

2310 — величина доходов, полученных от участия в других организациях;

2320 — величина процентов, причитающихся к получению;

2330 — величина процентов, начисленных к уплате;

2340 — величина прочих доходов;

2350 — величина прочих расходов.

В форму отчета цифровые значения заносят уже с учетом знака, показывая отрицательную величину в круглых скобках. Чтобы получить расчет в цифрах, их надо последовательно сложить, учитывая знак у каждого числа. При этом бухгалтерские результаты также могут получаться отрицательными. В этом случае данные по стр. 2100, 2200 и 2300 показывают в круглых скобках. Соответственно, результатом такого расчета будет не прибыль, а убыток.

Для упрощенной формы отчетности, не имеющей номеров строк и не содержащей ключевых промежуточных значений показателей прибыли, физический смысл расчета бухгалтерской прибыли можно описать так: выручка без НДС за вычетом расходов по обычной деятельности (в которые помимо себестоимости будут включены коммерческие и управленческие расходы), увеличенная на прочие доходы и уменьшенная на прочие расходы (из них в отдельную строку упрощенной формы выделены проценты, начисленные к уплате).

Счет для сверки с данными в балансе

Величина бухгалтерской прибыли в балансе не отражается. Туда попадает величина чистой прибыли (или убытка), сформировавшаяся на счете 99 после начисления налога на прибыль. В промежуточной отчетности она совместно с остатком, имеющимся на счете 84, попадает в строку 1370 бухбаланса. В годовом отчете, который составляется после реформации, т. е. после закрытия счета 99 на счет 84, в эту строку заносят сальдо счета 84.

Подробнее о порядке внесения данных в бухбаланс читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Расчет чистой прибыли, величина которой должна совпадать с остатком на счете 99 до реформации баланса, делается также в отчете о финрезультатах с участием строк:

- 2410, в которой показывается сумма начисленного по данным налогового учета текущего налога на прибыль (счет 68);

- 2421, 2430 и 2450, в которых налогоплательщиками, использующими ПБУ 18/02, отражаются ПНР (ПНД), ОНО и ОНА (счета 09, 77, 99);

- 2460, отведенной для прочих данных, учтенных на счете 99.

Для получения чистой прибыли из суммы бухгалтерской прибыли надо вычесть сумму начисленного налога на прибыль и величину ОНА (если за период по ним преобладает дебетовый оборот) и прибавить сумму ОНО (если преобладающим за период является кредитовый оборот).

Как применять ПБУ 18/02 при возникновении постоянных и временных разниц, подробно разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

Если по ОНО или ОНА будут преобладать другие обороты, их надо учесть в расчете с противоположным знаком. Если результатом работы стал бухгалтерский убыток, то сумма начисленного налога на прибыль добавится к нему с отрицательным знаком.

Через налог на прибыль, рассчитанный от бухгалтерской прибыли (условный расход), можно проверить также правильность расчета величины текущего налога, который должен быть равен условному расходу, увеличенному на ПНР и ОНА и уменьшенному на ПНД и ОНО.

ОНА и ОНО в этой формуле также участвуют с учетом знака. При наличии бухгалтерского убытка условный расход меняется на условный доход и знаки этих сумм в расчете меняются.

Итоги

Правильный расчет бухгалтерской прибыли очень важен для составления и контроля за данными бухотчетности, а также расчета налога на прибыль. Структуру формулы расчета прибыли наглядно показывают строки отчета о финансовых результатах.

Начнем с понятий и значений

Бухприбыль (БП) является ключевым экономическим показателем. Она характеризует эффективность производства, рациональность вовлечения ресурсов и общую продуктивность финансово-хозяйственной деятельности компании. Рассчитанное значение бухгалтерской прибыли определяется через доходы и расходы — их разница показывает реальное экономическое положение предприятия.

| Бухприбыль | Значение |

|---|---|

|

Положительная |

Доходы превышают расходы. Работа ведется в правильном направлении, мощности растут, компания получает выгоду. |

|

Нулевая |

Равенство доходов и расходов. У предприятия нет прибыли и убытков — это точка безубыточности. |

|

Отрицательная |

Доходность ниже затрат. Для прибыльности такая ситуация невозможна. |

Полученный результат всегда либо положительный, либо нулевой. При отрицательном значении разницы доходов и расходов экономическое положение организации неудовлетворительное, и речь идет о бухгалтерских убытках. Следовательно, фирма получит положительную бухгалтерскую прибыль, если суммарные поступления по всем видам деятельности превысят совокупные издержки за аналогичный период времени.

После расчета проанализируйте основные показатели финансово-хозяйственной деятельности. Для каждого индекса высчитывается прибыльность на один рубль привнесенных материальных затрат. Вот как найти бухгалтерскую прибыль и проверить эффективность вложений:

Шаг 1. Определить доходы и расходы.

Шаг 2. Посчитать бухприбыль: найти разницу между доходностью и издержками.

Шаг 3. Выбрать интересующий финансовый показатель и рассчитать коэффициент по формуле:

К = П / МЗ,

где:

- П — извлеченная прибыль от основной деятельности;

- МЗ — сумма материальных затрат.

Если индекс положительный и продолжает расти в заданном временном отрезке, основная деятельность компании является продуктивной. Отрицательное значение характеризует неэффективность вложений и неблагоприятную экономическую ситуацию для предприятия.

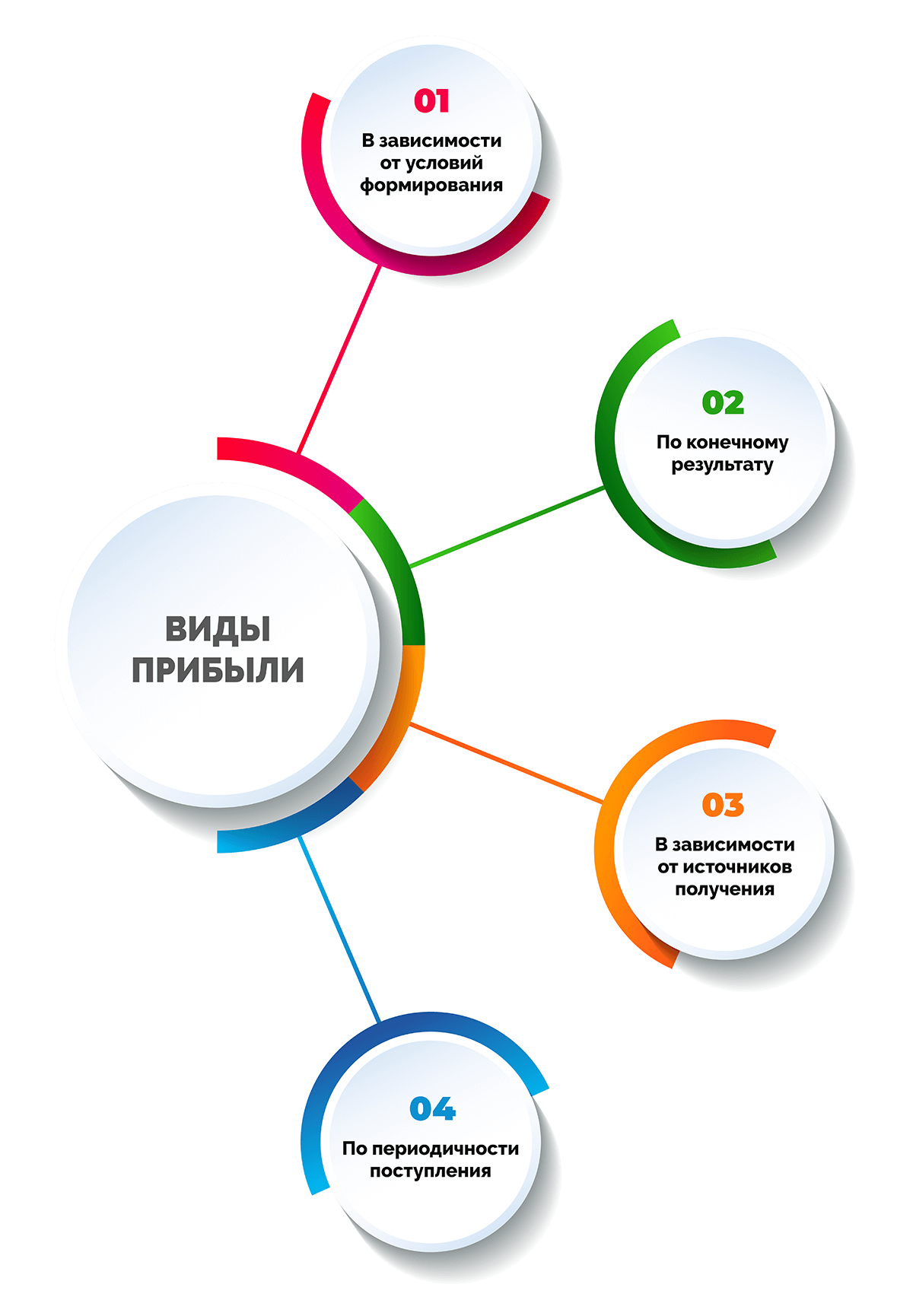

Виды бухгалтерской прибыли

Специалисты выделяют несколько ключевых видов бухприбыли. Классификация такова:

- Валовая — определяется как арифметическая разница между валовыми доходными поступлениями учреждения и затратами на себестоимость. Из доходной части вычитают обязательные налоговые платежи, такие как НДС, акциз и прочие сборы.

- Промежуточная и итоговая — рассчитывается как доход минус расход. Итоговое значение определяется по результатам за год, а промежуточная — за конкретный период времени.

- От продаж — исчисляется как разница между валовой прибыльностью и коммерческими расходами. Если в деятельности компании имеются управленческие затраты, то их следует вычесть.

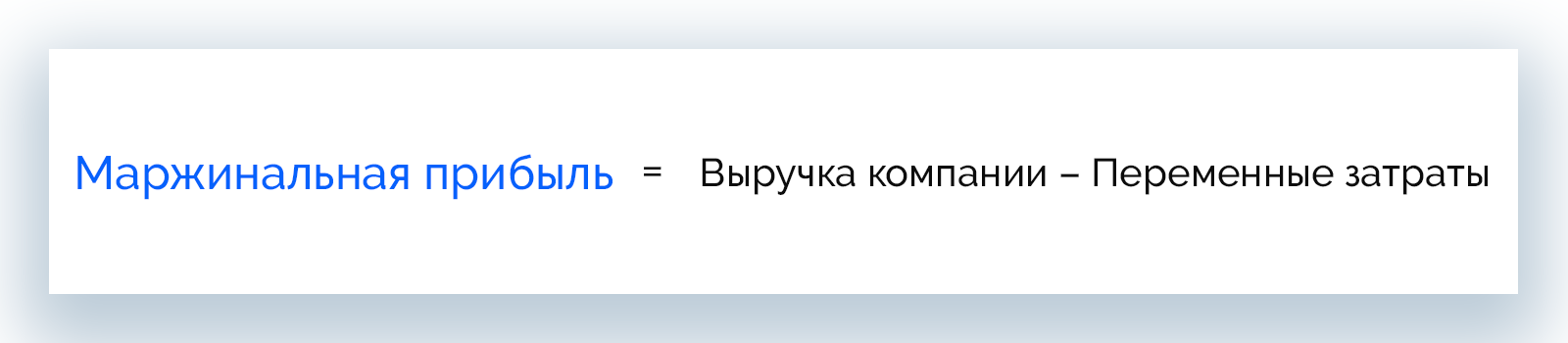

- Маржа — вид бухгалтерской прибыли, который исчисляется как разница между валовыми поступлениями и переменными затратами. Причем постоянные издержки в расчет не включаются. Этот показатель позволяет определить доходность по отдельным направлениям деятельности (категориям товаров, видам работ, номенклатурам).

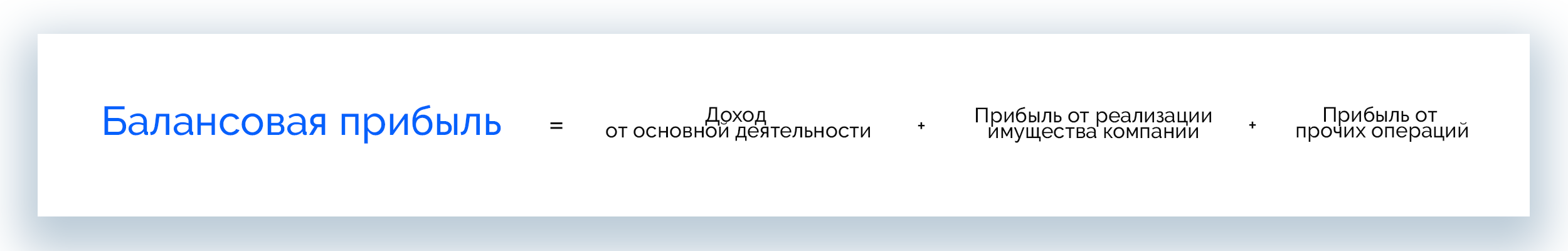

- Балансовая — показатель, равный совокупной выручке, уменьшенной на себестоимость продукции.

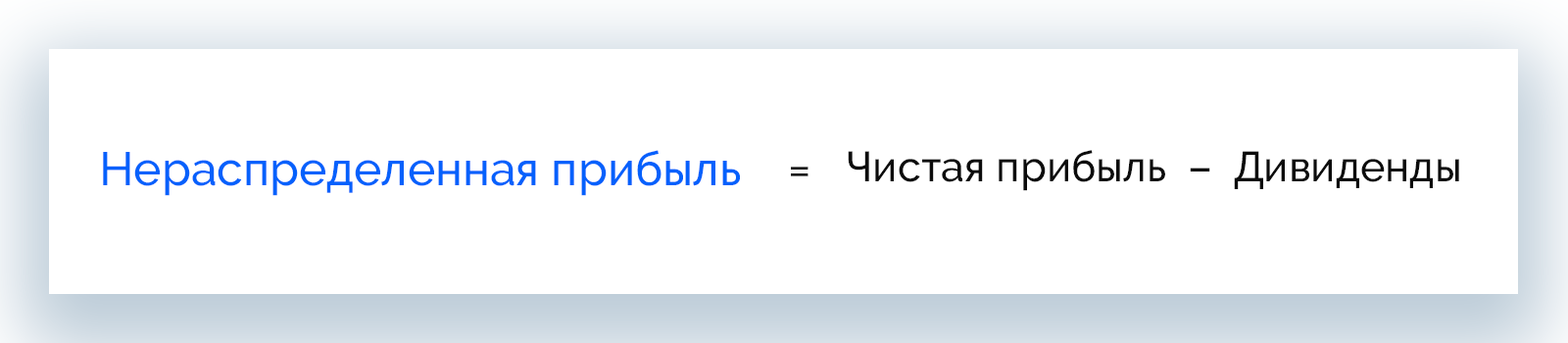

- Чистая — это балансовая прибыльность, уменьшенная на сумму исчисленного налога на прибыль компании, которая подлежит уплате в соответствующие бюджеты. В расчет следует включать отложенные налоговые активы.

Рассчитаем прибыль по формуле

Бухприбыль является окончательным финансовым результатом за отчетный период — год (п. 79 приказа Минфина России № 34н от 29.07.1998). Общая формула бухприбыли такова:

БП = Д — Р,

где:

- Д — доход за период;

- Р — расход.

Для расчета используются только явные (прямые) издержки. При необходимости бухприбыль рассчитывают и за один календарный месяц или квартал, полугодие, 9 месяцев. Такое значение отражается в финансовой отчетности — в форме 2 «Отчет о финансовых результатах» (приказ Минфина России № 66н от 02.07.2010).

Значения показателей формулы есть в промежуточных и итоговых отчетах и в статьях баланса. Вот как определить бухгалтерскую прибыль:

- Открыть баланс.

- Найти необходимые значения в балансовых строках.

- Подставить цифры в формулу.

Расчет по результирующим показателям даст более точные значения прибыльности. По балансу бухгалтерская прибыль фирмы рассчитывается по формуле:

БП = выручка (строка 2110) + доходы, полученные от участия в предприятиях (строка 2310) + сумма % к получению (строчка 2320) + доходы прочие (стр. 2340) – себестоимость (строка 2120) – расходы коммерческие (стр. 2210) – расходы управленческие (стр. 2220) – сумма % к уплате (стр. 2330) – расходы прочие (стр. 2350).

Приведем пример

Финансовые итоги 2019 года для организации: доходы — 15 000 000,00 рублей, расходы — 10 000 000,00 рублей. По правилам, при расчете бухгалтерской прибыли учитываются только явные затраты. Статьи таких издержек представлены в таблице:

|

Статья расходов |

Сумма, руб. |

|---|---|

|

Заработная плата |

3 500 000,00 |

|

Налоги |

2 500 000,00 |

|

Коммунальные платежи |

500 000,00 |

|

Расходы на обслуживание здания |

1 500 000,00 |

|

Прочие издержки |

2 000 000,00 |

|

Итого |

10 000 000,00 |

Рассчитаем прибыльность за 2019 год. БП = 15 000 000,00 — 10 000 000,00 рублей = 5 000 000,00 рублей. Это положительная величина, что означает эффективность производства и продуктивность финансово-хозяйственной деятельности.

Отразим в бухгалтерском учете

Для промежуточных расчетов используются данные синтетических счетов. Чтобы определить, чему бухгалтерская прибыль равна в отчетном периоде, бухгалтер анализирует 99 счет бухучета (приказ Минфина России № 94н от 31.10.2000).

На 99 счете каждый месяц отражают прибыльность или убытки от основной и прочих видов деятельности предприятия. На нем же формируют итоговые бухгалтерские записи. Вот основные проводки:

|

Проводка |

Описание операции |

|---|---|

|

Дт 90.9 Кт 99 |

Учтена бухприбыль от основных видов деятельности |

|

Дт 99 Кт 90.9 |

Убыток от основных видов деятельности |

|

Дт 91.9 Кт 99 |

Прибыльность от прочих поступлений и затрат |

|

Дт 99 Кт 91.9 |

Убыток от прочих поступлений и затрат |

|

Дт 99 Кт 84 |

Итоговая бухприбыль за год |

|

Дт 84 Кт 99 |

Итоговый убыток за год |

Прибыльность за выбранный период (на дату формирования отчета) рассчитывается так: БП = сальдо СЧ 99 + сальдо СЧ 84.

Сравним бухгалтерскую и экономическую прибыль

Бухгалтер вычисляет прибыль, используя в формуле только явные издержки. Экономист рассчитывает прибыльность по-другому: в его формулировке появляются упущенные возможности (выгоды) и неявные затраты. То есть если организация недополучила доход из-за выбора неверной стратегии или устаревшего оборудования, эта сумма зачтется в неявных издержках.

Разница между бухгалтерской и экономической прибыльностью — в содержании формулировки. Бухприбыль измеряется разницей доходов и прямых расходов, а ЭП включает все издержки — явные и неявные. Вот как рассчитывается бухгалтерская прибыль и ее экономический показатель.

Прибыль — выручка предприятия за вычетом издержек.

Pf = TR — TC.

Различают бухгалтерскую и экономическую прибыль. Бухгалтерская — это разница между общей выручкой и бухгалтерскими издержками:

Pf бухг. = TR — ТСбухг. (явн.).

Экономическая — разница между общей выручкой и экономическими издержками:

Pfnz. = TR — ТСэк (явн. + неявн.) или Pfэк. = Pf бухг. — ТСнеявн.

Экономическая прибыльность не имеет фактической точности, поскольку включает упущенные возможности. Но она в полной мере отражает эффективность производства и рентабельность бизнеса. Зная экономическую величину, руководство продуктивно принимает управленческие решения, выбирают рациональные варианты развития и вовлечения ресурсов.

Об авторе статьи

Задорожнева Александра

Бухгалтер

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Другие статьи автора на gosuchetnik.ru

Добавить в «Нужное»

Бухгалтерская прибыль: формула

Цель любой предпринимательской деятельности – получение прибыли (абз. 3 п. 1 ст. 2 ГК РФ). А что такое бухгалтерская прибыль и как ее рассчитать, расскажем в нашем материале.

Как рассчитать бухгалтерскую прибыль

Бухгалтерская прибыль это разница между доходами и расходами организации по данным бухгалтерского учета, причем разница положительная. Это значит, что бухгалтерская прибыль равна превышению учтенных доходов над отраженными в бухгалтерском учете расходами. К примеру, доходы организации за 9 месяцев 2016 года составили 12 млн.руб., а расходы – 9 млн.руб. Следовательно, прибыль составляет 3 млн.руб. (12 млн.руб. – 9 млн.руб.). Иногда говорят, что фирма получит положительную бухгалтерскую прибыль, если доходы больше расходов, или что фирма получит нулевую бухгалтерскую прибыль, если доходы и расходы равны. Но нужно иметь в виду, что отрицательной прибыли не бывает, ведь если доходы меньше расходов, возникает уже не прибыль, а убыток. Именно поэтому бухгалтерской прибылью называется только превышение бухгалтерских доходов над бухгалтерскими расходами.

Важно учитывать, что именно бухгалтерская прибыль наиболее полно характеризует финансовые результаты организации за отчетный период. Ведь при определении налоговой прибыли, в отличие от бухгалтерский, могут быть учтены не все доходы и расходы.

Формула бухгалтерской прибыли

Чтобы определить бухгалтерскую прибыль, необходимо воспользоваться данными синтетических счетов бухгалтерского учета. Бухгалтерским счетом, на котором в течение календарного года собирается информация о прибыли или убытке этого года, является счет 99 «Прибыли и убытки» (Приказ Минфина от 31.10.2000 № 94н).

На этот счет ежемесячно относятся прибыли и убытки от основной и прочей деятельности организации со счета 90 «Продажи» и счета 91 «Прочие доходы и расходы»:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Отражена прибыль от обычных видов деятельности по итогам месяца | 90.9 «Прибыль/убыток от продаж» | 99 |

| Отражен убыток от обычных видов деятельности по итогам месяца | 99 | 90.9 |

| Отражена прибыль от прочих доходов и расходов | 91.9 «Сальдо прочих доходов и расходов» | 99 |

| Отражен убыток от прочих доходов и расходов | 99 | 91.9 |

Кроме того, непосредственно на счете 99 в течение года отражаются суммы начисленного условного расхода (дохода) по налогу на прибыль, постоянных обязательств и платежи по перерасчетам по этому налогу из фактической прибыли, а также суммы причитающихся налоговых санкций в корреспонденции со счетом 68 «Расчеты по налогам и сборам».

По итогам года бухгалтерские прибыль или убыток переносятся на счет 84 «Нераспределенная прибыль (непокрытый убыток)», происходит так называемая «реформация баланса»:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Отражена прибыль по итогам года | 99 | 84 |

| Отражен убыток по итогам года | 84 | 99 |

Таким образом, формула бухгалтерской прибыли (убытка) на любую отчетную дату имеет вид:

Прибыль (убыток) в бухгалтерском учете = Сальдо счета 99 + Сальдо счета 84

Виды бухгалтерской прибыли

Бухгалтерская прибыль бывает не только итоговой на отчетную дату, включающей в себя все доходы и расходы отчетного периода. Бухгалтерская прибыль может быть и промежуточной на любую дату. Такая прибыль определяется расчетным путем как разница между доходами и расходами, как уже отнесенными на счета 90 или 91, так и еще не отраженными на них.

Кроме того, можно выделить следующие виды бухгалтерской прибыли (убытка), предусмотренные формой Отчета о финансовых результатах (Приказ Минфина от 02.07.2010 № 66н):

| Бухгалтерская прибыль (убыток) | Как рассчитывается |

|---|---|

| Валовая прибыль (убыток) | «Выручка» — «Себестоимость продаж» |

| Прибыль (убыток) от продаж | «Валовая прибыль (убыток)» — «Коммерческие расходы» -«Управленческие расходы» |

| Прибыль (убыток) до налогообложения | «Прибыль (убыток) от продаж» + «Доходы от участия в других организациях» + «Проценты к получению» — «Проценты к уплате» +«Прочие доходы» — «Прочие расходы» |

| Чистая прибыль (убыток) | «Прибыль (убыток) до налогообложения» — «Текущий налог на прибыль» — «Изменение ОНО» + «Изменение ОНА» — «Прочее» |

Любая коммерческая организация работает ради получения прибыли. Считается, что чем она выше, тем лучше для бизнеса. Но все не так однозначно. Чтобы оценить, насколько эффективно функционирует предприятие, нужно разбираться в видах прибыли, которые в комплексе помогают составить целостную картину о финансовых делах и управлении компании.

Что такое прибыль

Понять, что такое прибыль, проще всего на примере. Представим, что пекарня продает хлебобулочных изделий на 10000 р. в день. За месяц продается товара на сумму 300000 р. Однако за этот период бизнес тратит около 210000 р. на закупку сырья, транспорт, амортизацию оборудования, оплату труда сотрудников, аренду помещения, оплачивает налоги и коммунальные услуги. Если из общей суммы вычесть все затраты, это и будет прибыль компании. В нашем случае 90000 р.

Прибыль – это разница между суммарным заработком компании и всеми расходами.

Если бизнес работает в разных сферах, оптимально рассчитывать прибыль по каждому виду деятельности. Это дает понимание об их рентабельности и эффективности компании в целом.

Чем прибыль отличается от выручки

Собственники малого и среднего бизнеса не всегда понимают разницу между выручкой и прибылью, считая эти слова синонимами. Однако термины существенно отличаются.

Выручка – это сумма, которую предприятие получило персонально от клиентов за проданные товары или оказанные услуги.

Если вернуться к описанному выше примеру с пекарней, то сумма в 10000 р. и 300000 р. – это и есть выручка компании за день и месяц соответственно. То есть это заработок до вычета всех платежей.

Есть нюанс. Выручкой считаются средства, полученные за выполненные обязательства. То есть, если клиент оплатил товар/услугу, которую еще не получил, бизнес не может записать деньги как выручку, хоть они и лежат на его счету в банке. Выручкой эта сумма сможет стать только после того, как клиент получит то, за что заплатил, и отразит это в первичной бухгалтерской документации.

Выручка – сумма, полученная от продаж.

Прибыль – сумма, оставшаяся после вычета издержек.

Виды прибыли

Существует много видов прибыли в зависимости от того, какие расходы вычитаются из общей суммы, а также ряда других признаков. Подобное разделение необходимо для проведения глубокого анализа и получения детальных сведений о финансовом состоянии бизнеса.

Все виды прибыли можно разделить на несколько больших категорий. Читайте далее о каждой из них.

В зависимости от условий формирования

При расчете прибыли из выручки вычитают расходы по различным статьям, что позволяет получить целый ряд видов дохода.

Валовая прибыль

Рассчитывается отдельно для каждого продукта и показывает, насколько целесообразно его производить. Включает сумму налоговых отчислений. Рассчитывается как:

Валовый доход = Выручка от реализации – Себестоимость

Простыми словами, валовая прибыль помогает понять, какие линейки продукции/услуги стоит развивать, а от каких направлений деятельности лучше отказаться.

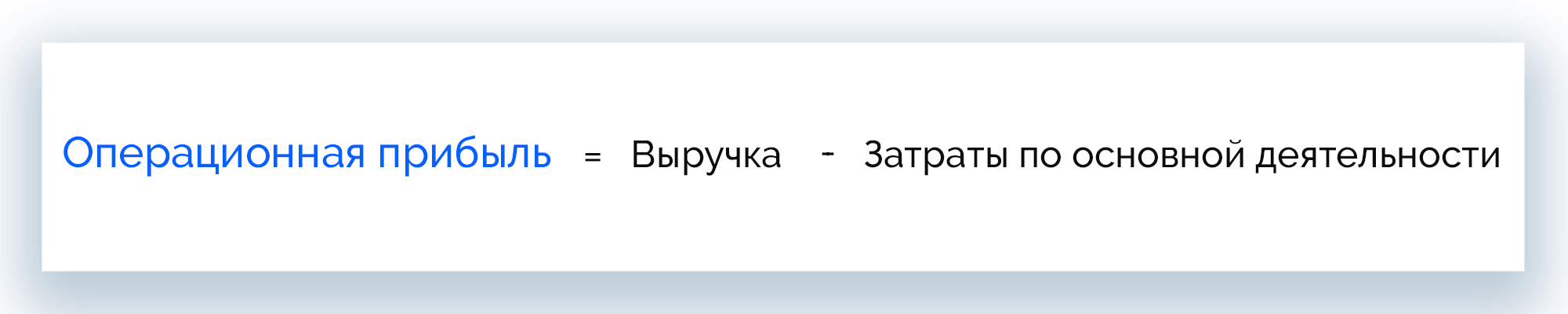

Операционная (прибыль от продаж)

Показывает сумму за вычетом операционных расходов (в т. ч. текущих затрат и амортизации), отражает успешность бизнеса в разрезе основной деятельности.

Операционная прибыль = Выручка – Затраты по основной деятельности

Затраты по основной деятельности = Постоянные + Прямые + Переменные (Косвенные)

Рассчитывают операционный доход и в другом порядке:

Операционная прибыль = Маржинальный доход – Постоянные расходы

Чистая

Это реальные деньги, которые получает бизнес, и главный показатель финансовой успешности проекта. Для вычисления используется следующая формула:

Чистая прибыль = Общая выручка – (Затраты по основной деятельности + Прочие доходы + Прочие расходы + Налог на прибыль + Проценты по кредитам + Амортизационные расходы)

Чистый доход можно направить на развитие компании или использовать на другие нужды бизнеса.

Маржинальная

Это прибыль, которая обеспечивает достижение компанией точки безубыточности и отражает рентабельности бизнеса.

Маржинальная прибыль = Выручка компании – Переменные затраты

Рассчитывать маржинальный доход необходимо ежемесячно, чтобы отслеживать динамику показателей и вовремя вносить изменения в бизнес-процессы.

Нераспределенная

Этот вид прибыли не тратится, а остается на счету компании в течение всего периода ее существования.

Нераспределенная прибыль = Чистая прибыль – Дивиденды

Сумма нераспределенного дохода может уменьшаться вследствие увеличения уставного капитала, отчислений части средств в резервный фонд и других факторов.

Балансовая

Отражает выгодность сделок за определенный период, а также позволяет получить картину финансового состояния бизнеса путем сравнения нескольких периодов. Рассчитывается как:

Балансовая прибыль = Доход от основной деятельности + Прибыль от реализации имущества компании + Прибыль от прочих операций

Балансовый доход – основа налогообложения.

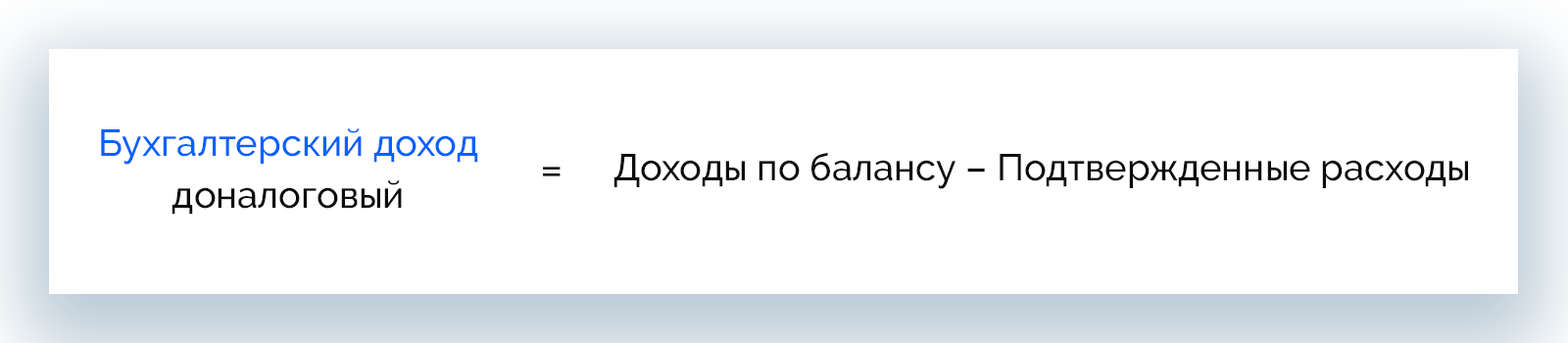

Бухгалтерская или доналоговая

Этот вид дохода нужен для оценки финансовых дел предприятия на конкретном этапе. Бухгалтерская прибыль рассчитывается исключительно по данным, отраженным в периодической отчетности.

Бухгалтерский доход = Доходы по балансу – Подтвержденные расходы

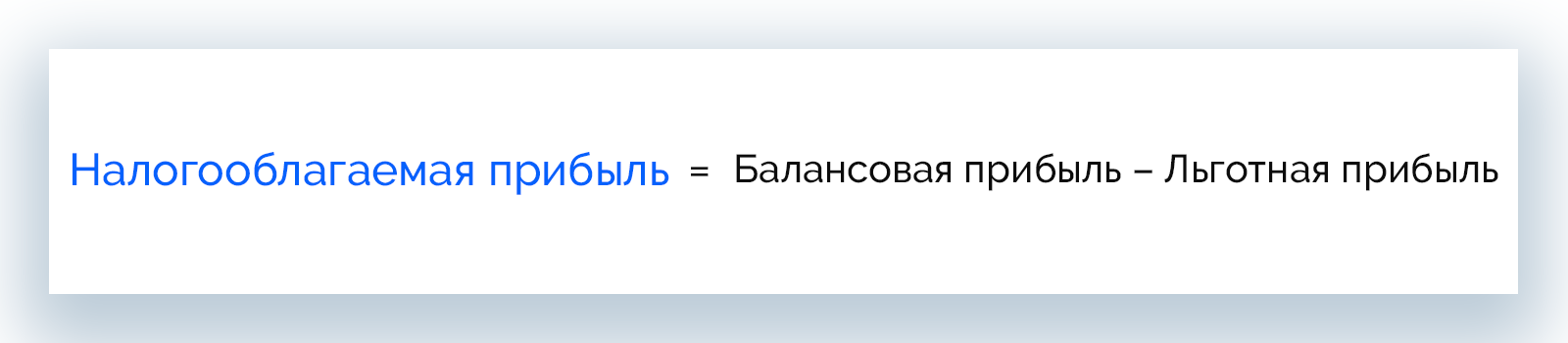

Налогооблагаемая

Сюда относятся все доходы организации, которые облагаются налогом на прибыль. Рассчитывают налогооблагаемый доход только компании с общей системой налогообложения.

Налогооблагаемая прибыль = Балансовая прибыль – Льготная прибыль

Льготным доходом считаются деньги, которые фирма перечисляет на личные карты и счета в рамках благотворительности, в помощь ликвидации последствий чрезвычайных ситуаций (стихийных бедствий) и т. д.

Экономическая

В отличие от бухгалтеров, экономисты учитывают не только явные расходы, но и альтернативные. С учетом этого расчет экономического дохода – это способ лучше оценить работу управляющего аппарата, а также выстроить бизнес-процессы с учетом интересов акционеров.

Экономическая прибыль = Чистая прибыль – Неявные затраты

Неявные затраты – это незапланированные расходы, неполученная прибыль, расходы на связь, освещение и т. д.

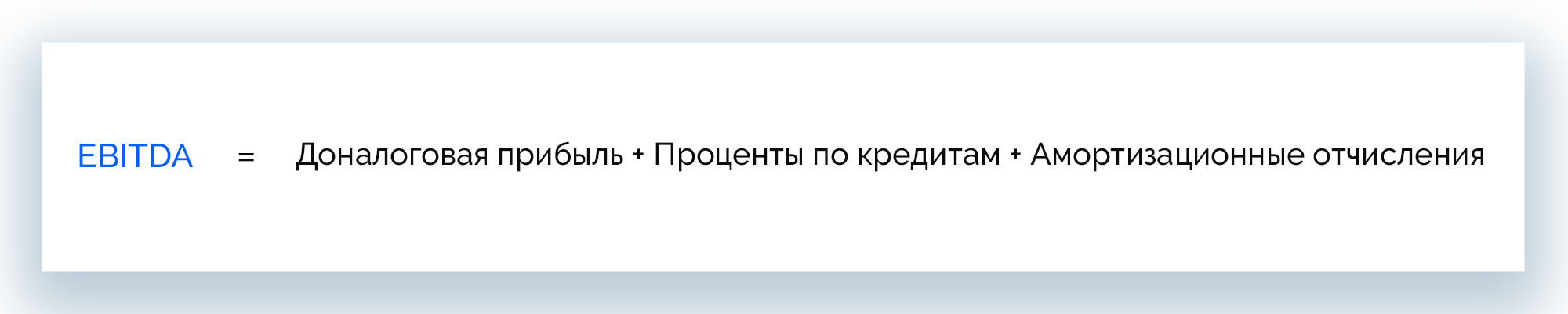

EBITDA

Доход до вычета налогов, процентов и амортизации. Рассчитан на сторонних лиц, которые интересуются бизнесом с точки зрения инвесторов, кредиторов.

EBITDA = Доналоговая прибыль + Проценты по кредитам + Амортизационные отчисления

По конечному результату

Прибыль делится на 3 вида в зависимости от достигнутого результата:

- предусмотренная/нормативная/запланированная;

- максимальная или минимально допустимая;

- упущенная/недополученная/отрицательная.

Рассмотрим каждый вид подробнее.

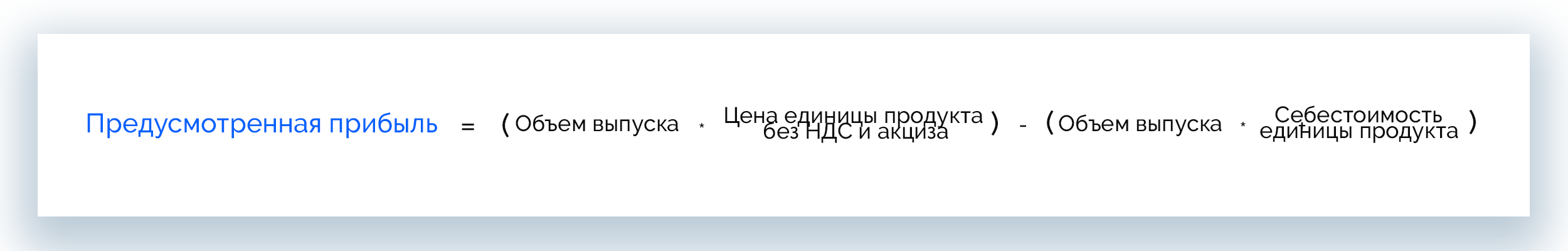

Предусмотренная или нормативная (запланированная)

Полностью покрывает потребности компании, обеспечивает реализацию плана по развитию, предусматривает выполнение взятых на себя обязательств в полном объеме.

Расчет этого вида дохода происходит следующим образом:

Прибыль = (Объем выпуска * Цена единицы продукта без НДС и акциза) – (Объем выпуска * Себестоимость единицы)

Максимальная или минимально допустимая

Максимальной считается прибыль при таком объеме выпускаемой продукции, когда максимальный доход равен максимальным расходам. Производство расширяют до тех пор, пока эти значения не сравняются.

Минимально допустимый доход – самая низкая прибыль, которая требуется для продолжения работы бизнеса и предотвращения банкротства.

Упущенная (недополученная) или отрицательная (убыточная)

Упущенной или недополученной прибылью считается сумма, которую компания должна была получить по итогу несостоявшейся сделки. Рассчитывается она приблизительно на основании бухгалтерских показателей расходов и доходов за прошлые периоды.

Отрицательной считается прибыль, при которой сумма издержек предприятия превышает ее совокупный доход. При таком условии фирма работает бесплатно, себе в убыток и движется в сторону банкротства.

В зависимости от источников получения

Современные компании используют все доступные возможности для приумножения прибыли. Классифицировать ее можно в зависимости от источников формирования.

- Доходы от финансовой деятельности. Это результат выгодного вложения капитала в краткосрочном периоде, например, прибыль, полученная вследствие колебания курса валют.

- Доходы от операционной деятельности. Компания тратит средства на закупку сырья, оплату труда персонала, несет другие расходы, необходимые для работы бизнеса. А также получает доход от сбыта произведенных товаров/услуг, который и является прибылью от операционной деятельности.

- Доходы от инвестиционной деятельности. Средства, полученные благодаря инвестициям в производство, которые повлекли рост продаж и увеличение прибыли. Также сюда относится результат долгосрочных финансовых вложений: дивиденды, проценты по выданным займам, депозиты.

По периодичности поступления

Бизнес может получать доходы в разные периоды и в разных объемах, поэтому прибыль бывает:

- нормированная – регулярно получаемый доход при работе компании в нормальном режиме;

- сезонная – прибыль, которую фирма получает ежегодно только в определенное время;

- чрезмерная – сверхприбыль бизнеса;

- предельная (добавочная) – такую прибыль компании получают при дополнительной реализации продукции.

Разница между чистой и нераспределенной прибылью

Часто под чистым и нераспределенным доходом понимают одно и то же. Эти определения действительно близки по смыслу. Оба вида прибыли определяются по сумме дохода компании минус налог на прибыль. Для предприятий с упрощенной системой налогообложения из дохода организации вычитают налог УСН.

Разница между нераспределенной и чистой прибылью в периоде учета. Так, чистый доход рассчитывается за отчетный год, а нераспределенный – за год и весь предыдущий период существования компании.

Отличия бухгалтерской и экономической прибыли

С помощью этих показателей руководство может оценить, насколько эффективно функционирует компания и ее управленческий аппарат. Они же помогают потенциальным инвесторам увидеть перспективы вложения средств, чтобы в будущем сделать доходы выше.

Бухгалтерская и экономическая прибыли уже были рассмотрены выше, теперь разберем, в чем принципиальная разница между ними.

Экономическая прибыль меньше бухгалтерской

Экономический доход отражает фактическое положение дел в компании, поскольку, в отличие от бухгалтерской прибыли, представляет собой доход, из которого исключены все виды издержек, в т. ч. альтернативные.

Относительно нормального дохода экономическая прибыль бывает двух видов:

- положительная – деятельность компании можно считать успешной, а инвестиции в такой бизнес имеют все шансы на окупаемость;

- отрицательная – предприятие работает себе в убыток, а вложенные в него средства не дают инвестору ожидаемого результата.

Что касается бухгалтерской прибыли, то она предполагает вычет из валового дохода только явных расходов, т. е. тех, которые отражены в бухгалтерских документах.

Экономическая прибыль всегда меньше или равна бухгалтерской, а разницу между этими показателями составляет сумма неявных издержек.

Какие издержки могут быть неявными

Неявные издержки, которые еще называют альтернативными, – это абстрактные значения неполученной в процессе работы прибыли, непроизведенные расходы, которые пришлось понести для достижения производственных целей и т. д. Говоря проще, это потенциальная выгода, которая могла бы положительно повлиять на окупаемость инвестированных средств, но была упущена.

Каждая коммерческая организация в процессе работы несет неявные расходы, которые отрицательно влияют на показатель экономической прибыли. Совпадения с бухгалтерским доходом могут быть лишь теоретические. По факту при анализе 99,9% предприятий наблюдается отличие между этими показателями.

Что такое нормальная прибыль

При оценке компании с точки зрения инвестиционной привлекательности используют показатель нормальной прибыли. Он отражает размер дохода, получаемый инвесторами от текущей работы предприятия, при котором они не стремятся изъять вложенный капитал и прекратить финансирование данного бизнеса.

Нормальную прибыль рассчитывают наряду с экономической и бухгалтерской и используют в комплексном анализе финансового состояния фирмы. При этом могут быть обнаружены следующие отклонения:

- положительный доход – превышает нормальную прибыль, это говорит о хорошей работе бизнеса, его инвестиционной привлекательности, а инвесторы получают доход выше среднерыночного;

- отрицательный доход – не дотягивает до показателя нормальной прибыли, в этом случае компания не способна окупить вложенные в нее инвестиции, а инвесторы не получают ожидаемый доход.

О чем говорит различие

Расчет величины неявных расходов – основная задача, предшествующая принятию управленческих решений. В зависимости от того, насколько бухгалтерская прибыль отличается от экономической, можно оценить показатели дохода за заданные периоды. Что показывает значение неявных расходов:

- эффективность или неэффективность работы компании в конкретных направлениях деятельности;

- эффективность управленческого аппарата и решений, которые он принимает;

- динамику развития бизнеса.

Именно размер неявных расходов позволяет оценить эффективность дополнительных вложений в бизнес.

Что такое финансовые результаты

Если компания функционирует, вкладывает деньги в производство, выпускает товары или оказывает услуги, у нее должны быть финансовые результаты. Они позволяют оценивать эффективность ведения предпринимательской деятельности в целом или развития определенных направлений.

Финансовые результаты – это:

- прибыль – положительная разница между доходами и расходами;

- убыток – когда расходы превышают доходы.

Определять финансовые результаты можно как за бухгалтерские периоды (например, за месяц, квартал, полугодие, год), так и по каждой операции или конкретному направлению деятельности.

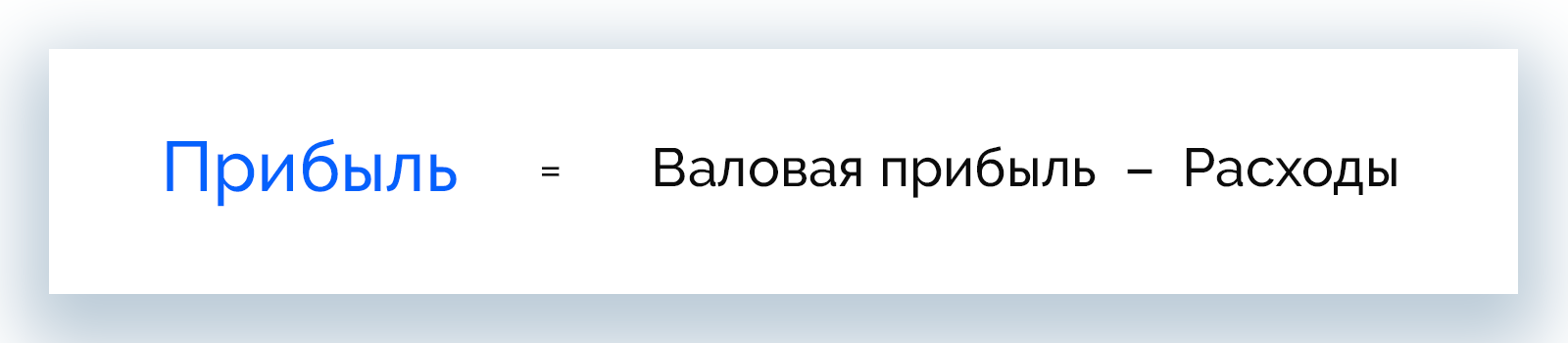

Формула прибыли и как вести расчеты

Ведение предпринимательской деятельности предполагает регулярный подсчет прибыли. Для этого используется простая формула:

Прибыль = Валовая прибыль – Расходы

Формулу валовой прибыли рассматривали в данной теме выше, на этот показатель влияет размер общей выручки предприятия и себестоимость проданного товара или оказанных услуг.

Чтобы избежать путаницы в понятиях, разберемся с терминами.

Выручка

Это составляющая дохода организации, которая отражает только ту сумму, которая была получена напрямую от продаж.

Простыми словами, выручка – это «грязная прибыль». Она включает налоги, пошлины, акцизы, стоимость труда работников, коммунальных услуг, транспорта, аренду помещения, амортизацию – все те статьи расходов, которые впоследствии будет вычтены для расчета чистой прибыли.

Расходы

Предпринимателю всегда нужно внимательно просчитывать расходы, поскольку от размера этой суммы зависит рентабельность бизнеса. Различают:

- операционные расходы – деньги, которые необходимо потратить на поддержание работы предприятия, выпуск и реализацию продукции/услуг: закупка сырья, материалов, инструментов, спецодежды, топлива, оплата услуг подрядчиков, з/п сотрудников, амортизация, налоги, отчисления в соц. фонды, аренда, транспорт, обучение персонала, командировочные, реклама, рабочие онлайн сервисы и ПО;

- дополнительные расходы – деньги, которые могут внепланово потребоваться, но к производственной деятельности прямо не относятся: лизинг, проценты по кредитам, штрафы, благотворительность, корпоративные мероприятия, форс-мажоры, использование патентов.

Не путайте расходы с затратами

Говоря о расходах или затратах, часто подразумевают одно и то же, но между этими понятиями есть разница, о которой стоит знать.

Затраты – это стоимость потребленных ресурсов. Компания затрачивает средства на покупку сырья, оплату электроэнергии, топлива, труда рабочих и т. д. Несмотря на то, что деньги со счета предприятия списались, это не говорит об уменьшении его экономических выгод. А значит, расход признавать рано.

Затраты становятся расходами, когда права на активы, на которые были потрачены средства, переходят к покупателю в результате продажи товара или услуги.

Пока активы остаются в бизнесе, пусть и в другой форме (материалы, трудовые ресурсы и т. д.), они считаются затратами и не должны вычитаться из доходов.

Доходы

Доходом считаются средства, благодаря которым капитал компании возрастает. К нему не относятся лишь вклады учредителей.

Любые полученные активы являются доходом. Это могут быть не только финансовые, но и материальные, трудовые и другие ресурсы. Доходы появляются и при уменьшении суммы обязательств компании перед партнерами.

Доходы слабо коррелируют со временем поступления денег в компанию. Финансовые средства могут зачисляться на счет организации в момент получения дохода, раньше него или позже. При планировании платежей нужно учитывать этот момент, чтобы не потрать то, что еще не получено.

Пример расчета прибыли и рентабельности предприятия

Понять, как рассчитать прибыль предприятия, лучше всего на примере.

Предположим, что ООО «Альфа» получило заказ на выпуск 5000 единиц продукции сверх основного объема, который составляет 30000 единиц. Реализуется товар по цене 20 рублей за единицу. Нужно определить минимальную стоимость заказанного товара, чтобы прирост прибыли составил 15000 рублей.

|

Показатели |

Текущий |

Прогноз |

|

Количество продукции |

30 000 |

35 000 |

|

Реализация |

600 000 |

669 700 |

|

Прямые материалы |

80 000 |

94 500 |

|

Прямой труд |

120 000 |

144 000 |

|

Непостоянные накладные затраты (30% от прямого труда) |

36 000 |

43 200 |

|

Постоянные накладные затраты |

60 000 |

65 000 |

|

Всего (расходы) |

296 000 |

346 700 |

|

Расходы реализации и администрирования (всего): |

65 000 |

69 000 |

|

Переменные (в т. 0,4 руб. за 1 ед.) |

45 000 |

49 000 |

|

Постоянные |

20 000 |

20 000 |

|

Чистая прибыль |

239 000 |

254 000 |

Предполагается, что договор на дополнительное производство товара уже был заключен, соответственно, затраты практически не изменятся. Из изменений:

- заказчик оплатит транспорт;

- потребуется обработка продукции, что увеличит прямые затраты на 25%;

- дополнительные 5000 р. будут потрачены на использование спец. оснастки.

Чтобы рассчитать плановые показатели, понадобятся предварительные расчеты.

|

Показатели |

Удельные затраты (на ед.) |

|

Прямые материалы (80 000/30 000) |

2,7 |

|

Прямой труд (120 000/30 000) |

4,0 |

|

Непостоянные расходы реализации и администрирования (60 000/50 000) |

1,2 |

Спрогнозируем показатели прибыли и расходов:

Прямые материалы = 2,7 × 35 000 = 94 500.

Прямой труд = 120 000 + (5 000 × (4,0 × 1,2)) = 144 000.

Переменные накладные расходы = 144 000 × 0,3 = 43 200.

Постоянные накладные расходы = 60 000 + 5 000 = 65 000.

Переменные торговые расходы = 45 000 + (5 000 × (1,2 – 0,4)) = 49 000.

Чистая прибыль = (239 000 + 15 000) = 254 000.

Цена за единицу дополнительно произведенного товара = (669 700 – 600 000) : 5 000 = 13,94 р.

Как видно из расчета, минимальная цена единицы дозаказанного товара при заданных условиях составляет 13,94 р., что на 6,06 р. меньше текущей.

Функции и роль полученной прибыли

Прибыль отражает экономический результат работы компании, это ее главная функция, но есть и дополнительные:

- оценочная – позволяет оценить хозяйственную деятельность организации, уровень ее развития;

- стимулирующая – выступает стимулом для улучшения результатов ведения бизнеса;

- воспроизводительная – показывает, насколько прибыль превышает расходы;

- контрольная – помогает отслеживать и вовремя корректировать показатели компании;

- фискальная – служит основной для отчисления средств в гос. бюджет.

Роль прибыли в том, чтобы в денежном эквиваленте отразить результат работы предприятия, показать качество продукции, ее востребованность на рынке и успешность у потребителей.

Динамика прибыли

Прибыль необходимо оценивать не только в одном конкретном периоде, но также и в динамике, это помогает анализировать показатели и планировать работу компании в будущем.

Отслеживают значения в первую очередь по следующим показателям:

- выручка;

- валовая прибыль;

- прибыль от продаж;

- чистая прибыль.

Если дела в компании идут хорошо, наибольший рост наблюдается по показателю чистой прибыли, за ним следует прибыль от продаж, затем валовая. Меньше всего меняется выручка. Изменения в этой цепочке приводят к снижению чистой прибыли.

Планирование прибыли

Любой бизнес начинается с планирования. Финансовые показатели прогнозируют по результатам анализа рынка, с учетом результатов работы действующих организаций из нужной сферы. На этом этапе необходимо добиться идеальных показателей по всем статьям финансирования и обязательных выплат, стабильного притока чистой прибыли в компанию.

Работа по планированию строится на трех ключевых факторах, которые определяют прибыльность бизнеса: объем продаж, наценка, сумма затрат на выпуск продукта.

Для понимания свободы действий в отношении объемов продаж и цены необходимо изучить рыночный спрос, аудиторию потенциальных потребителей, предельно снизить производственные издержки.

На основании результатов анализа можно выяснить, стоит ли продолжать вкладывать деньги в данный бизнес в том виде, который есть, или необходимо ставить вопрос о его реорганизации, пока убытки не перешагнули критическую черту.

Анализ показателей прибыли предприятия

В ходе анализа можно узнать финансовое состояние компании, поэтому его проводят перед принятием управленческих решений.

Рассчитывая различные показатели прибыли, удается оценить рентабельность предприятия и целесообразность вложения в него средств. Анализ проводится несколькими методами.

- Горизонтальный или по времени. Прибыль рассматривают в разрезе конкретного периода, затем эти периоды сравнивают по годам. Например, январь-март 2020 года и январь-март 2021 года.

- Вертикальный (структурный). Предполагает разбивку выручки на составляющие и анализ каждой из них. Например, постоянные расходы, себестоимость, налоги, платежи по кредитам и т. д.

- Конкурентный. Показатели компании сравниваются с аналогичными данными конкурентных организаций. Чаще анализируют операционную прибыль. Ориентироваться можно на статистику Росстата или конкретные цифры, которые может подсказать финансовый консультант.

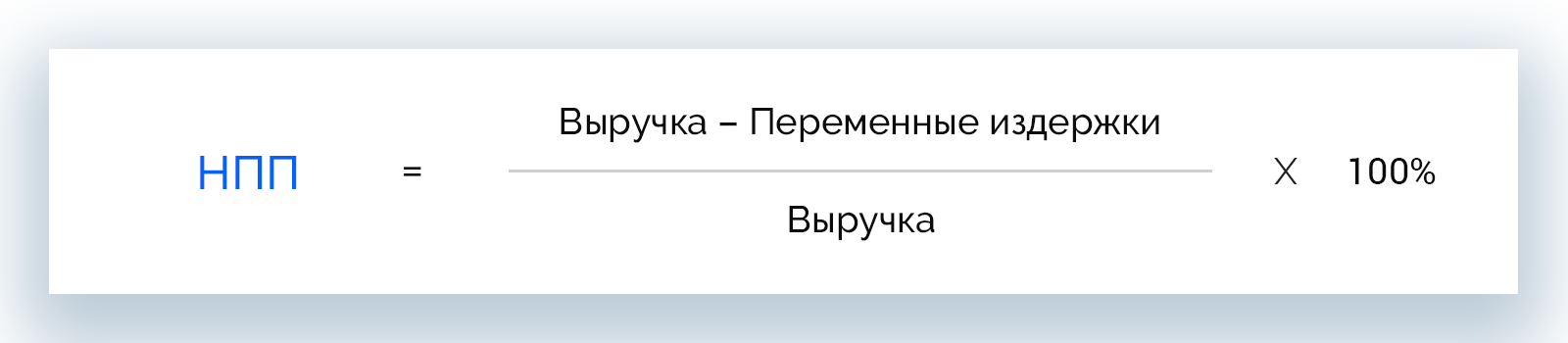

Норма предельной прибыли

Норма предельной прибыли – это доход, в который включены все виды расходов. С помощью нее можно определить, издержки какого типа стоит сократить, чтобы компания стала работать эффективнее. Показатель рассчитывается по формуле:

НПП = Выручка – Переменные издержки / Выручка * 100%

Норма предельной прибыли не всегда прямо коррелирует с чистой прибылью, поскольку на нее также влияют постоянные и переменные расходы.

Если известна НПП по каждой категории продуктов, можно повысить общую прибыль компании. Для этого нужно:

- продвигать товары/услуги с высоким числом НПП;

- сокращать расходы на выпуск продукции с низкой НПП;

- удерживать значение НПП на среднем уровне для товаров, которые только начали производить.

Чтобы управлять прибылью предприятия грамотно и эффективно, в рамках политики компании нужно:

- учитывать точку окупаемости;

- контролировать рентабельность продуктов;

- отслеживать прибыльность по ключевым клиентам;

- избегать продаж по слишком низким ценам.

Рассмотрим эти методы детальнее.

Точки окупаемости и безубыточности

Точка окупаемости – это значение прибыли, по достижении которого инвестированные в компанию средства окупаются. Чтобы ее рассчитать, требуется информация о размере вложений в бизнес, а также суммы прибыли и расходов за конкретный период.

Точка безубыточности показывает момент, при котором бизнес уже не работает в убыток, но еще и не получает прибыль, т. е. расходы равны выручке от продажи товаров или услуг. Для расчета необходимы сведенья о сумме выручки, основных издержек, постоянных и переменных расходов.

Рентабельность продукта

Рентабельность рассчитывают для каждого вида продукта, будь то услуга или товар. Однако вычисления не могут быть точными, поскольку производственные и трудовые ресурсы участвуют в выпуске разных продуктов, а не одного. При расчете ориентируются на «распределенные» или фактические расходы (примерные).

Рентабельность по ключевым клиентам

На крупных клиентов приходятся продажи около 5% всей выпускаемой продукции. Такие заказчики, как правило, более требовательны, и работа с ними предполагает дополнительные расходы. Важно регулярно рассчитывать НПП по каждому постоянному или оптовому клиенту.

К чему приводят слишком низкие цены

Когда продажи падают, некоторые бизнесмены пытаются привлечь клиентов путем снижения цен, не предполагая, что это приведет к резкому падению рентабельности вместо ожидаемого роста прибыли.

В некоторых случаях снижение цен может принести положительный результат, но необходимо грамотно к этому подойти:

- снижать цены на короткий период (акции, скидки);

- снижать цены для новых сегментов целевой аудитории, потребителей из других регионов и стран;

- продавать товары/услуги с низкой себестоимостью.

В противном случае слишком низкие цены приведут к тому, что бизнес станет нерентабельным.

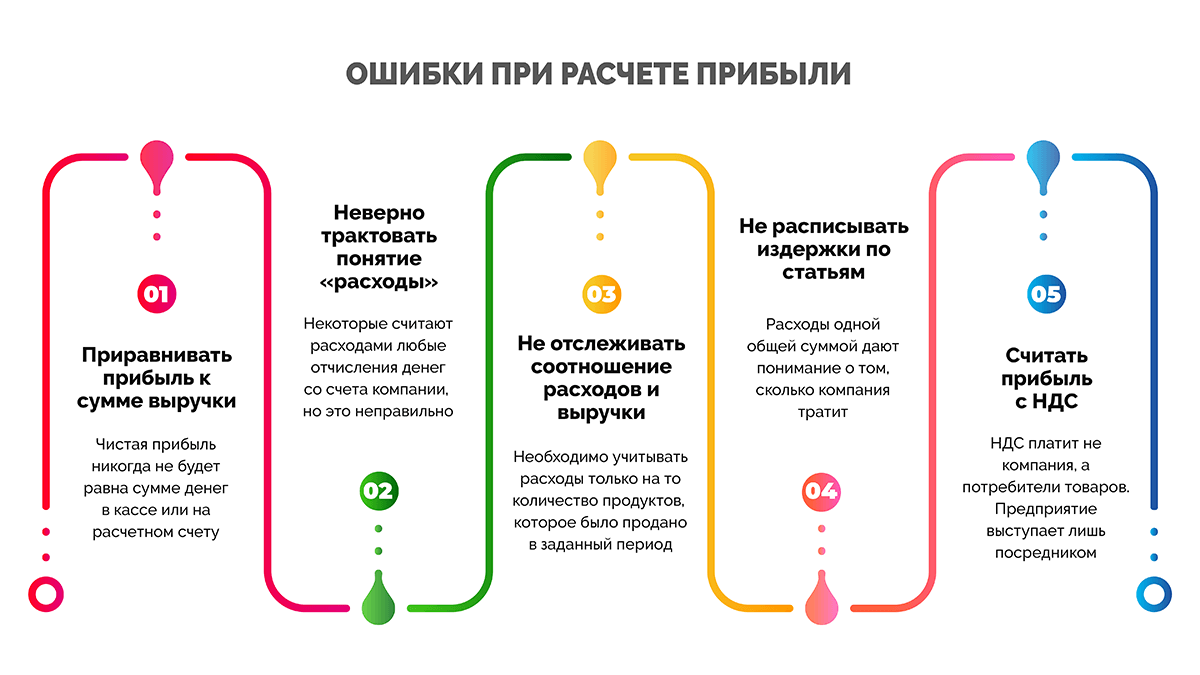

Ошибки при расчете прибыли

Правильный расчет чистой прибыли – основа эффективной работы предприятия. Однако некоторые бизнесмены испытывают трудности с подсчетами, которые связаны с рядом особенностей. Их необходимо знать и учитывать в процессе вычислений. Рассмотрим распространенные ошибки, которые мешают правильно рассчитывать прибыль компании.

Приравнивать прибыль к сумме выручки

Выше мы уже описывали разницу между прибылью и выручкой и знаем, что это абсолютно разные понятия, которые нельзя сопоставлять. Чистая прибыль никогда не будет равна сумме денег в кассе или на расчетном счету, ведь бизнес несет массу расходов, которые вычитают из этой суммы.

Неверно трактовать понятие «расходы»

Некоторые считают расходами любые отчисления денег со счета компании, но это неправильно.

Расходы можно признать только в том случае, если активы компании переходят в собственность другой организации. Чаще всего это происходит в момент продажи, а расходом является себестоимость.

Не отслеживать соотношение расходов и выручки

Необходимо учитывать расходы только на то количество продукции, которая была продана в заданный период. Например, было выпущено 1,5 млн гаек, из них за январь продано 1,2 млн единиц. Значит, в расходы за январь можно записать себестоимость 1,2 млн гаек.

Не расписывать издержки по статьям

Расходы одной общей суммой дают понимание о том, сколько компания тратит, но не позволяют провести анализ издержек. Когда прибыль падает, важно понимать, на что уходят средства: то ли сотрудники пьют много кофе, то ли подорожала закупка сырья. Выяснить это позволяет разбивка расходов на статьи или категории и их анализ.

Переменные и постоянные расходы

Эти категории могут использовать предприятия, деятельность которых строится в одном направлении.

Постоянные расходы есть всегда и не зависят от суммы выручки. Это зарплата сотрудников, аренда помещения и т. д. – то, на что бизнес тратит деньги даже при отсутствии выручки.

Сумма переменных расходов определяются суммой выручки. Главный вид переменных расходов – себестоимость. Чем больше продаж, тем они больше.

Прямые и косвенные расходы

Разделение на эти категории подходит бизнесу, который работает в нескольких направлениях.

Прямые расходы относятся непосредственно к конкретному направлению деятельности. Например, в каждом магазине сети будут свои прямые расходы на закупку товара.

Косвенные расходы распространяются на деятельность компании в целом и не могут быть отнесены к одному из направлений. Сюда можно отнести издержки на маркетинг, рекламу, развитие корпоративного сайта.

Считать прибыль с НДС

НДС платит не компания, а потребители товаров. Предприятие выступает лишь посредником, который перечисляет полученные от покупателей деньги государству. Соответственно, эти деньги не принадлежат бизнесу и не должны учитываться при подсчете прибыли и издержек.

Заключение

Прибыль – ключевой показатель эффективности работы компании. Его разновидности позволяют проводить детальный финансовый анализ для составления целостной картины положения дел в организации. Несмотря на простоту расчета, множество нюансов создают сложности при вычислении прибыли, однако многих ошибок можно избежать, если подойти к вопросу грамотно и основательно.

Олег Вершинин

Специалист по продукту

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter

-

Разница между бухгалтерской и экономической прибылью

-

Явные и неявные расходы

-

Сравнение с нормальной прибылью

-

Бухгалтерская и экономическая прибыль: оценка разницы

-

Заключение

Прибыль не соответствует усилиям?

Проведём анализ бухгалтерии — конфиденциально!

Оставить заявку

Разница между бухгалтерской и экономической прибылью

При оценке деятельности компании выделяют три вида прибыли:

- бухгалтерская;

- экономическая;

- нормальная.

Чем отличается бухгалтерская прибыль от экономической?

В бухгалтерском учёте прибыль считают как разницу между доходами, полученными от ведения хозяйственной деятельности предприятия, и явными расходами. К этой категории расходов относятся понесённые субъектом затраты, которые можно оценить и документально подтвердить.

Отличие экономической прибыли от бухгалтерской только в составе расходов. Экономическая прибыль — это разница между между полученной выручкой и всеми расходами — явными и неявными. Для расчёта экономической прибыли используется следующая формула:

ЭП = БП – НР,

где:

- ЭП — экономическая прибыль;

- БП — бухгалтерская прибыль;

- НР — неявные расходы

Таким образом, бухгалтерская и экономическая прибыль отличаются на величину неявных расходов.

Бухгалтеры не рассматривают неявные издержки, поскольку их невозможно однозначно оценить. Их интересуют только фактически понесённые затраты.

Задача экономистов заключается в детальном анализе и планировании деятельности предприятия, а это требует учёта всех доходов и расходов, в том числе и опосредованных.

Нормальная прибыль — это дополнительный показатель, величина которого определяется как разница между экономической и бухгалтерской прибылью:

НП = ЭП — БП.

По сути, нормальная прибыль равна сумме неявных издержек. Это минимальная величина дохода, при которой производитель или продавец готов продолжать свою предпринимательскую деятельность.

Явные и неявные расходы

Что относится к явным, а что к неявным расходам, можно посмотреть в таблице:

| Тип расходов | Явные | Неявные |

|---|---|---|

| Суть расходов | Издержки, которые реально были понесены организацией в результате своей деятельности.

Пример — заработная плата рабочих, расходы на рекламу, и т.д. |

Издержки, которые могли бы быть понесены при определенных обстоятельствах.

Пример — доходность депозитного счёта, если деньги не вкладывать в производство, а положить в банк. |

К явным расходам относят такие виды затрат, как:

- сырьё, материалы, полуфабрикаты;

- арендные платежи;

- коммунальные услуги;

- амортизация оборудования;

- заработная плата;

- транспортные расходы и т.д.

Неявные расходы — это величина потенциальной выгоды, которая была упущена в результате принятия тех или иных управленческих решений. Она, в случае получения, могла бы повлиять на прирост капитала.

При оценке прибыли её часто сравнивают с величиной гарантированного дохода. Обычно в качестве такого дохода рассматривают проценты по банковскому депозиту. Если они меньше, чем сумма потенциальной прибыли, значит, финансовые вложения в проект будут иметь смысл.

Нет времени заниматься бухгалтерской отчётностью?

Команда специалистов «Моё дело» возьмёт эту обязанность на себя, чтобы вы могли заняться более важными делами.

Оставить заявку

Сравнение с нормальной прибылью

Величина нормальной прибыли используется для оценки проекта по финансовой привлекательности. Это величина прибыли, при которой собственник или инвестор считает целесообразным вкладываться в проект.

При анализе деятельности компании учитывается разница между нормальной и экономической прибылью. В зависимости от получения положительного или отрицательного результата делаются следующие выводы:

| Положительная разница | Доходы от инвестиций в проект окупятся, что делает его привлекательным для вложений. |

| Отрицательная разница | Вложения в проект не окупятся, что позволяет оценивать его как неперспективный. |

Бухгалтерская и экономическая прибыль: оценка разницы

Сравнение бухгалтерской и экономической прибыли определяет величину неявных расходов. Анализ этого показателя позволяет оценить:

- успешность развития определённого направления деятельности;

- эффективность принимаемых управленческих решений;

- общие перспективы расширения бизнеса.

Если результат анализа показывает, что экономическая прибыль значительно ниже бухгалтерской, это говорит о слишком высоких неявных издержках. Необходимо предусмотреть меры по перераспределению ресурсов и их вложения в альтернативные источники с более высокой доходностью.

Заключение

Мы разобрались, что экономическая и бухгалтерская прибыль отличаются только на величину неявных затрат. В основном предприятия считают бухгалтерскую прибыль, мало обращая внимания на экономическую, лишаясь при этом возможности анализа альтернативного вложения средств. ЭП нужно регулярно сравнивать с показателем нормальной прибыли, чтобы не упустить потенциально более прибыльные варианты инвестиций.