Бюджет Новосибирска — главный финансовый документ города. Но что такое бюджет? Из чего состоят доходы, и какими они бывают? На что уходят расходы? Что такое дефицит и профицит бюджета? «Новосибирские новости» попросили начальника департамента финансов и налоговой политики мэрии города Александра Веселкова ответить на эти сложные вопросы простыми словами. В качестве иллюстраций мы использовали фото- и видеоработы, подготовленные участниками конкурса «Открытый бюджет Новосибирска», который проводила мэрия Новосибирска в прошлом году.

Александр Веселков ответил на вопросы, а профессиональные художники Артём Дзюба и Дарья Куц изобразили бюджетный процесс в технике скетчноутинг.

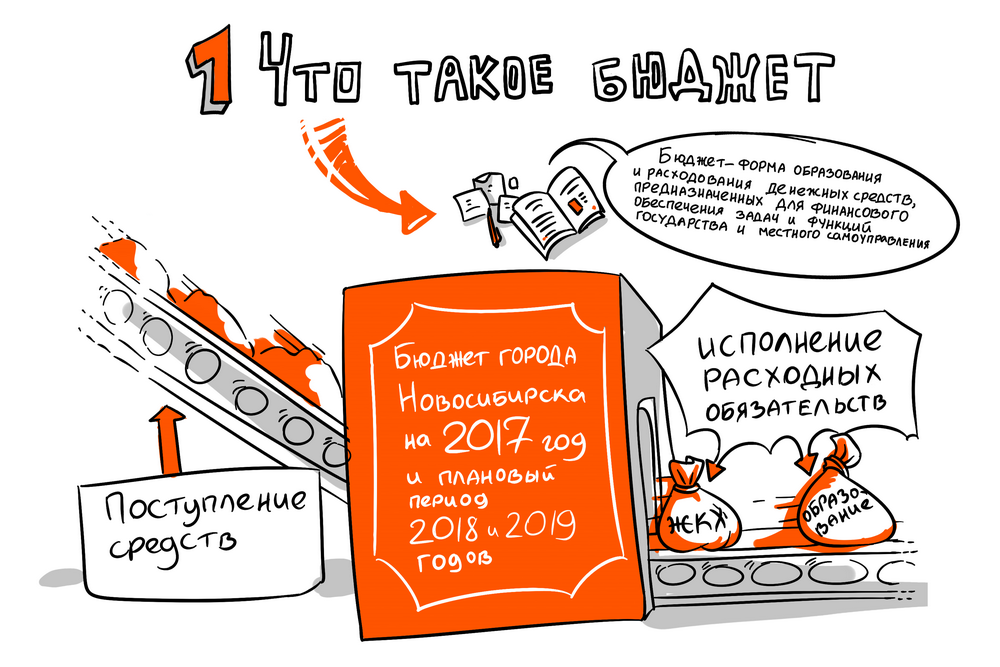

Что такое бюджет?

Иллюстрация: Артём Дзюба, Дарья Куц

Бюджет это — форма образования и расходования денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления.

В законодательстве РФ бюджет муниципального образования (местный бюджет) определён как форма образования и расходования денежных средств в расчёте на финансовый год и (или) плановый период, предназначенный для исполнения расходных обязательств соответствующего муниципального образования.

Органы местного самоуправления муниципального образования самостоятельно с соблюдением требований, установленных Бюджетным кодексом РФ, Федеральным законом «Об общих принципах организации местного самоуправления в Российской Федерации», формируют, утверждают, исполняют бюджет и осуществляют контроль за его исполнением.

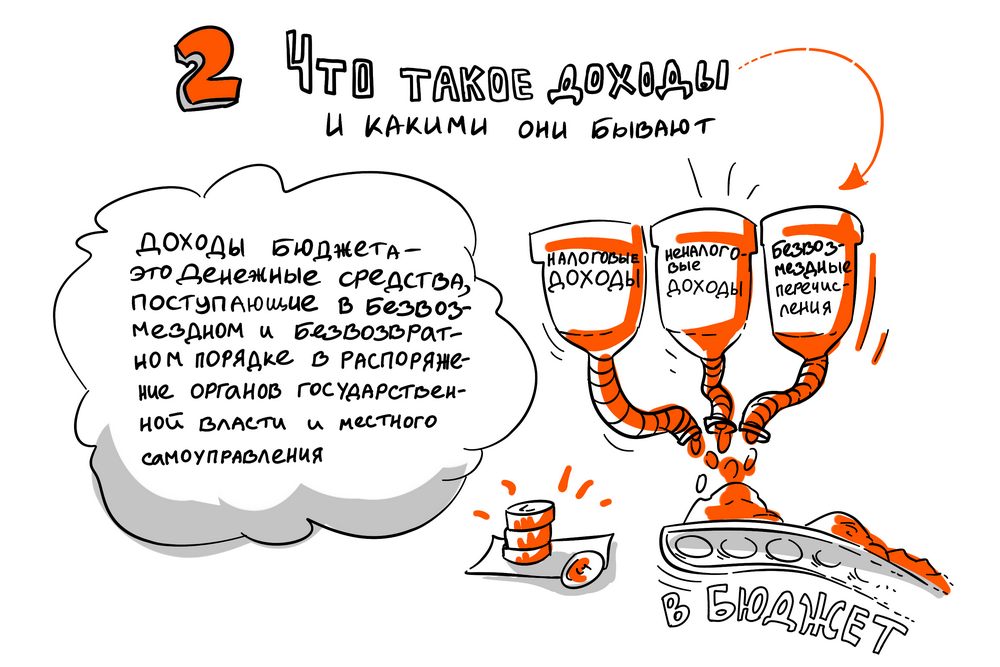

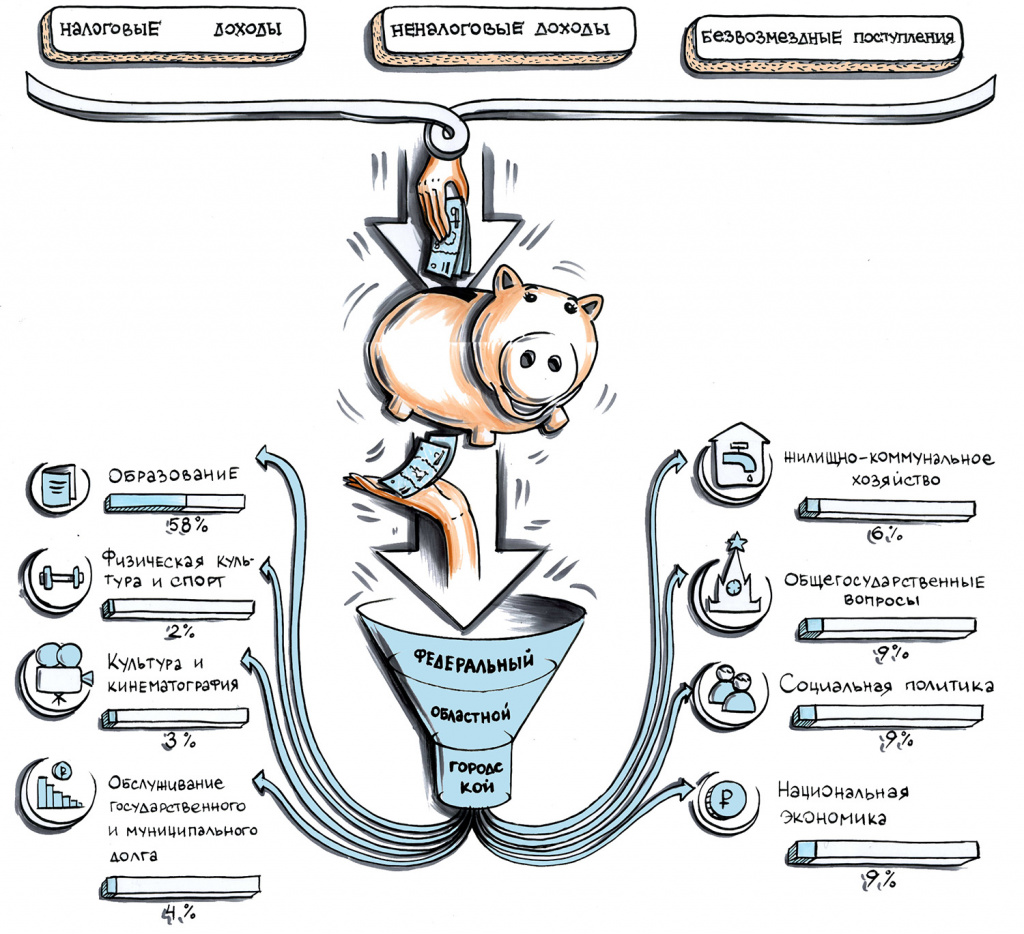

Что такое доходы, какими они бывают?

Иллюстрация: Артём Дзюба, Дарья Куц

Доходы бюджета это — денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством РФ в распоряжение органов государственной власти и местного самоуправления.

Доходы бюджета подразделяются на три вида:

- налоговые доходы;

- неналоговые доходы;

- безвозмездные перечисления.

Из чего состоят налоговые доходы?

Иллюстрация: Артём Дзюба, Дарья Куц

Центральное место в системе доходов бюджета занимают налоговые доходы — это федеральные, региональные и местные налоги и сборы, перечень которых определён Налоговым кодексом РФ.

Налоговые доходы разграничиваются между бюджетами различных уровней бюджетной системы в соответствии с налоговым и бюджетным законодательством. Налоговый кодекс устанавливает федеральные, региональные и местные налоги и сборы, а также специальные налоговые режимы.

Согласно Бюджетному кодексу, все региональные налоги в полном объёме поступают в бюджеты соответствующих субъектов (например, налог на имущество организаций, транспортный налог). Равным образом все местные налоги поступают в местный бюджет (земельный налог, налог на имущество физических лиц).

Федеральные налоги разграничиваются между федеральным бюджетом, бюджетами субъектов и местными бюджетами. К таким налогам относятся: НДФЛ, НДС, налог на прибыль. Разграничение производится на основе нормативов (процентных) отчислений. При этом нормативы закреплены бюджетным кодексом и являются едиными и постоянными.

Субъекты РФ могут устанавливать нормативы отчислений в местные бюджеты от налогов, зачисляемых в их бюджеты. Например, по НДФЛ для города Новосибирска установлен единый норматив 15% за счёт областного бюджета.

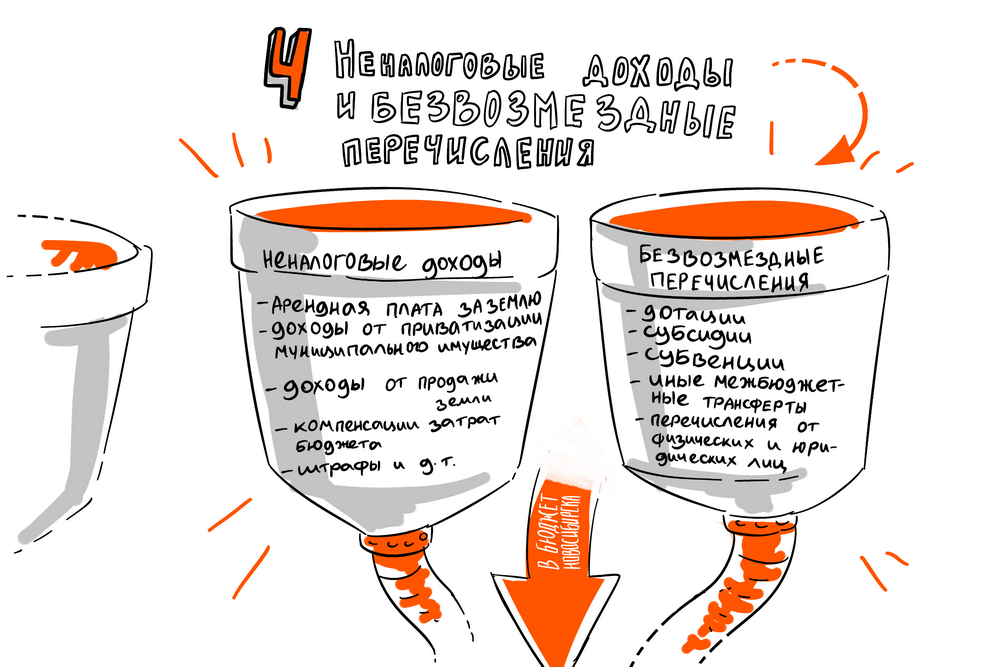

Что такое неналоговые доходы?

Иллюстрация: Артём Дзюба, Дарья Куц

Неналоговые доходы бюджета — это доходы от государственной и муниципальной собственности или от деятельности с ней — от продажи имущества, административные платежи и штрафные санкции.

К доходам от муниципальной собственности относится:

- арендная плата за землю;

- арендная плата за использование муниципальных нежилых помещений;

- доходы от приватизации муниципального имущества;

- доходы от продажи земли;

- отчисления от прибыли муниципальных унитарных предприятий.

К неналоговым доходам относится также:

- плата за негативное воздействие на окружающую среду;

- доходы от оказания платных услуг казёнными учреждениями;

- штрафы;

- компенсации затрат бюджета;

- прочие неналоговые доходы.

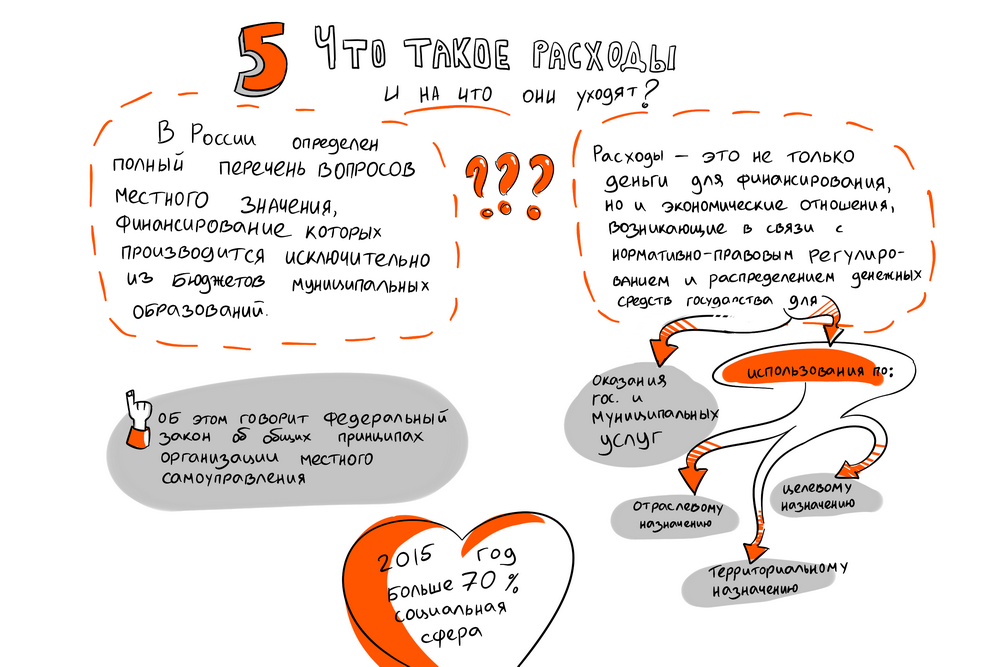

Что такое расходы, на что они уходят?

Иллюстрация: Артём Дзюба, Дарья Куц

Расходы бюджета это — денежные средства, выплачиваемые из бюджета за исключением средств, являющихся источниками финансирования дефицита бюджета. В соответствии с федеральным законом об общих принципах организации местного самоуправления в РФ определён полный перечень вопросов местного значения, финансирование которых производится исключительно из бюджетов муниципальных образований.

Расходы бюджета — это не просто денежные средства, направляемые на финансовое обеспечение задач и функций государства и местного самоуправления. Это экономические отношения, возникающие в связи с нормативно-правовым регулированием и распределением денежных средств государства, предназначенные для финансирования затрат на оказание государственных (муниципальных) услуг, и их использованием по отраслевому, целевому и территориальному назначению.

В целом структура расходов бюджета города Новосибирска имеет социальную направленность. Большая часть средств направляется на образование, жилищно-коммунальное хозяйство, дорожно-благоустроительную и социальную сферы.

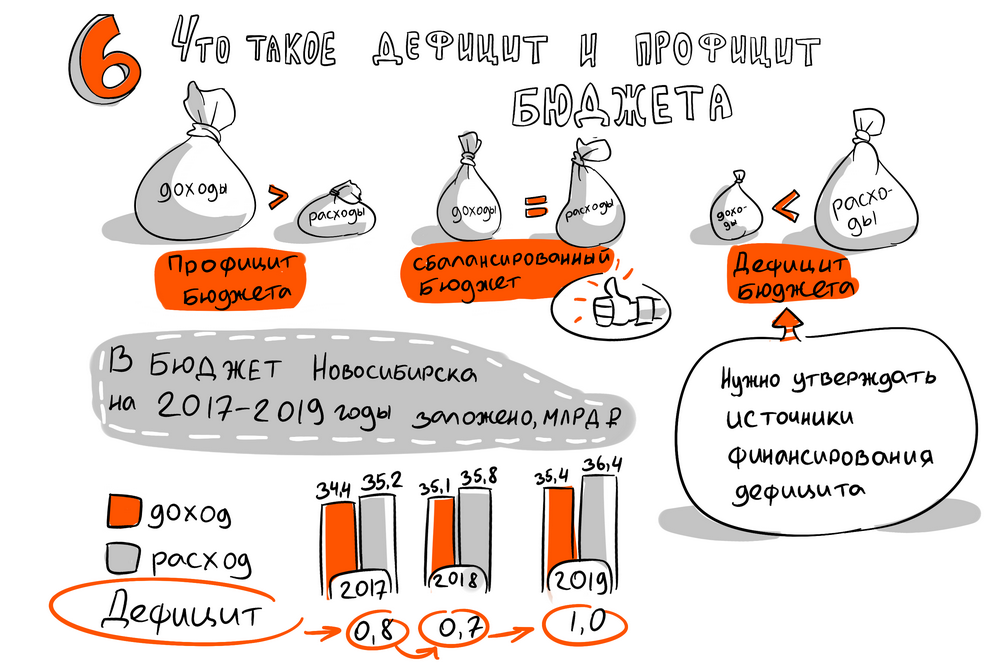

Что такое дефицит и профицит бюджета?

Иллюстрация: Артём Дзюба, Дарья Куц

Дефицит бюджета — это превышение расходов бюджета над его доходами.

Профицит бюджета — это превышение доходов бюджета над его расходами.

Сбалансированность бюджета по доходам и расходам — это основополагающее требование, предъявляемое к органам, составляющим и утверждающим бюджет.

Если бюджет на очередной финансовый год и плановый период принимается с дефицитом, то обязательно утверждаются источники финансирования дефицита бюджета.

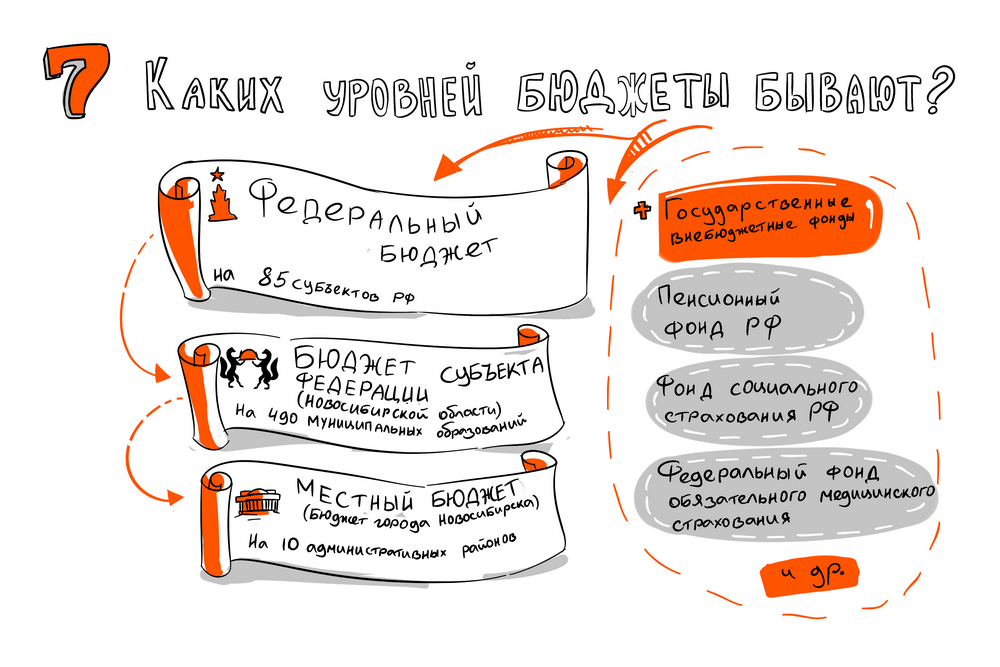

Каких уровней бюджеты бывают?

Иллюстрация: Артём Дзюба, Дарья Куц

К бюджетам бюджетной системы Российской Федерации относятся:

- федеральный бюджет и бюджеты государственных внебюджетных фондов Российской Федерации;

- бюджет субъекта Российской Федерации и бюджеты территориальных государственных внебюджетных фондов;

- местные бюджеты (бюджет муниципального образования).

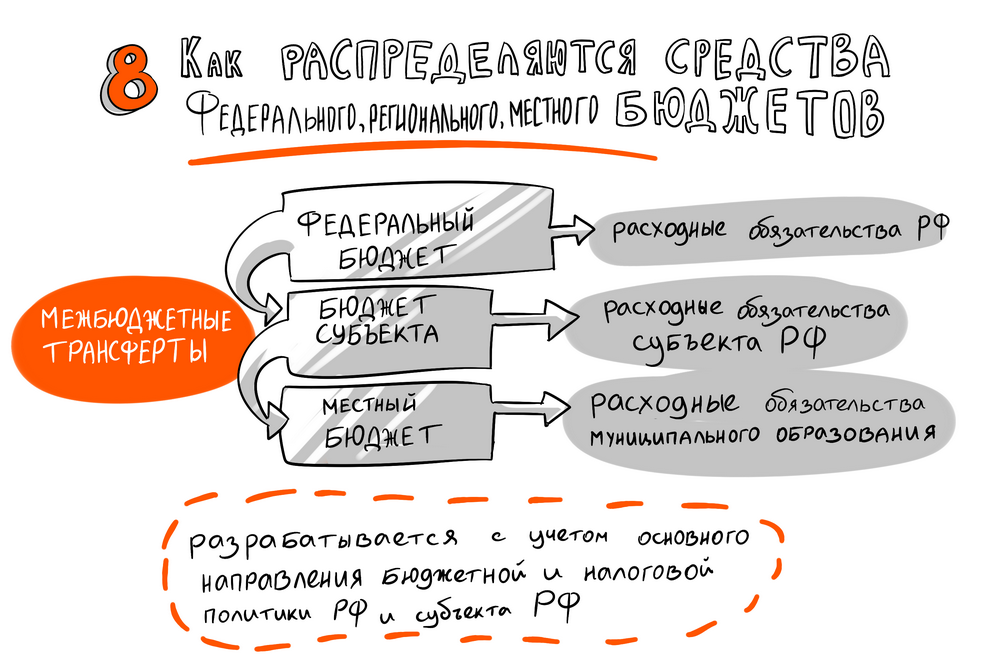

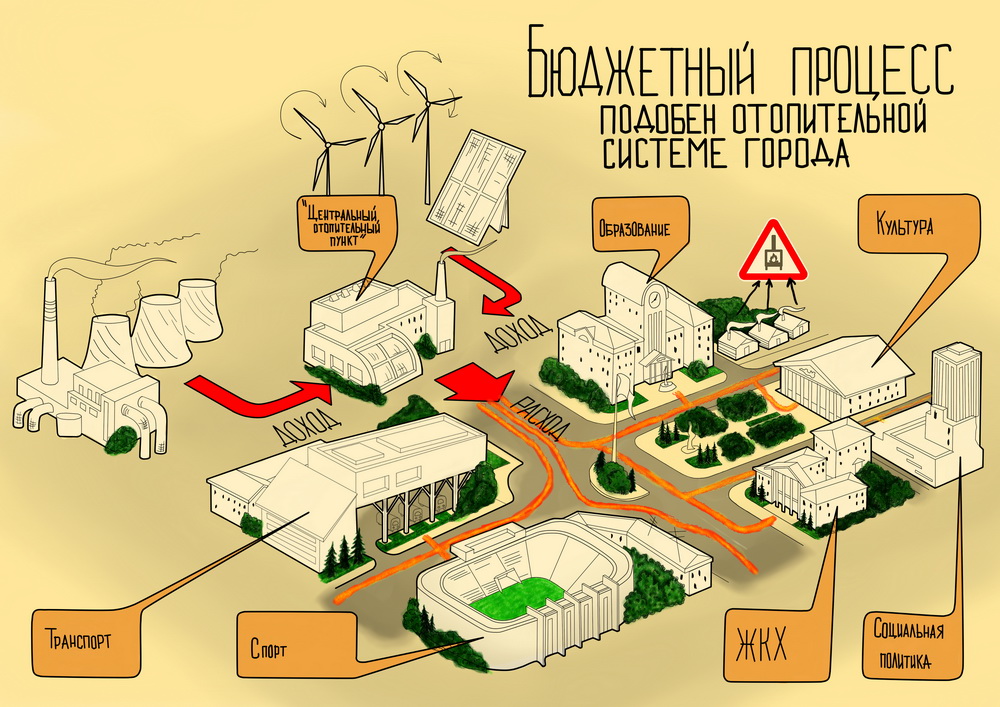

Как распределяются средства федерального, регионального, городского бюджетов?

Иллюстрация: Артём Дзюба, Дарья Куц

Формирование расходов бюджетов бюджетной системы Российской Федерации осуществляется в соответствии с расходными обязательствами, обусловленными установленным законодательством, разграничением полномочий федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления, исполнение которых должно происходить в очередном финансовом году и плановом периоде за счёт средств соответствующих бюджетов.

Таким образом, каждый уровень бюджета предназначен для исполнения своих расходных обязательств:

- федеральный бюджет — для осуществления расходных обязательств РФ;

- бюджет субъекта — для осуществления расходных обязательств субъекта РФ;

- местный бюджет предназначен для исполнения расходных обязательств муниципального образования.

В бюджете муниципального образования предусматриваются средства, направляемые на исполнение расходных обязательств муниципального образования. В связи с осуществлением органами местного самоуправления полномочий по вопросам местного значения и расходных обязательств города, исполняемых за счёт субвенций из бюджетов других уровней для осуществления отдельных государственных полномочий.

При формировании бюджета на очередной финансовый год и плановый период учитываются основные направления бюджетной и налоговой политики, которые разрабатываются и определяются администрацией муниципального образования на основе общей экономической и финансовой политики Российской Федерации и субъекта РФ.

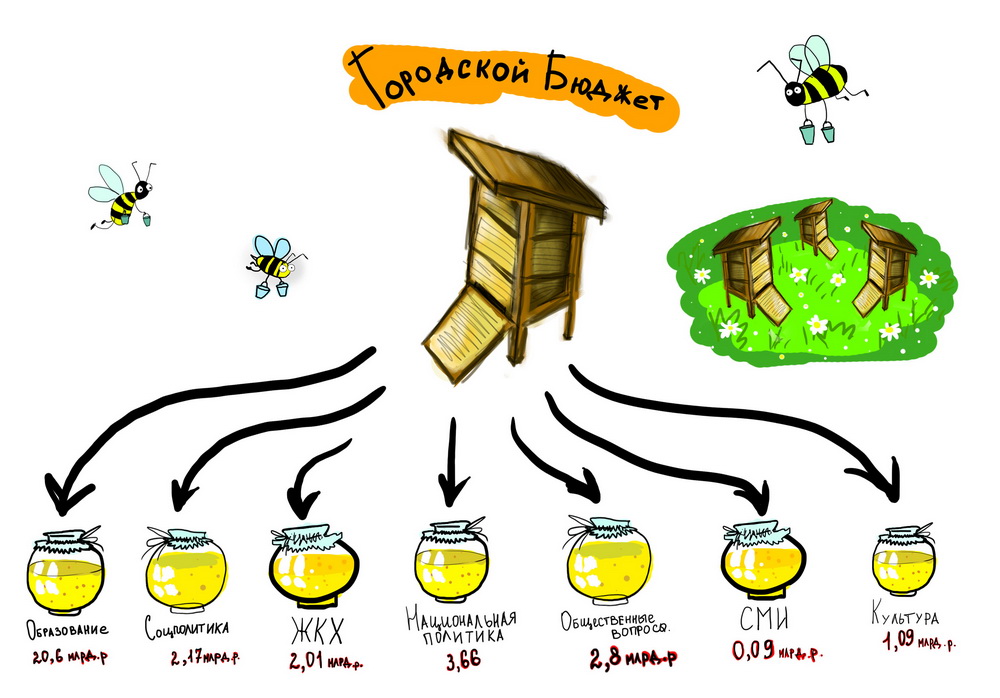

На что тратятся деньги городского бюджета?

Иллюстрация: Артём Дзюба, Дарья Куц

Расходы бюджета городского округа определяются задачами и функциями органов местного самоуправления. Перечень вопросов, отнесённых к компетенции местной власти, закреплён Федеральным законом «Об общих принципах организации местного самоуправления в Российской Федерации».

Основными направлениями использования средств бюджета города являются расходы на образование, социальную политику, жилищно-коммунальное хозяйство, дорожно-благоустроительную сферу, культуру, физическую культуру и спорт, а также строительство объектов социальной инфраструктуры (детские сады, школы, автомобильные дороги и т. д.)

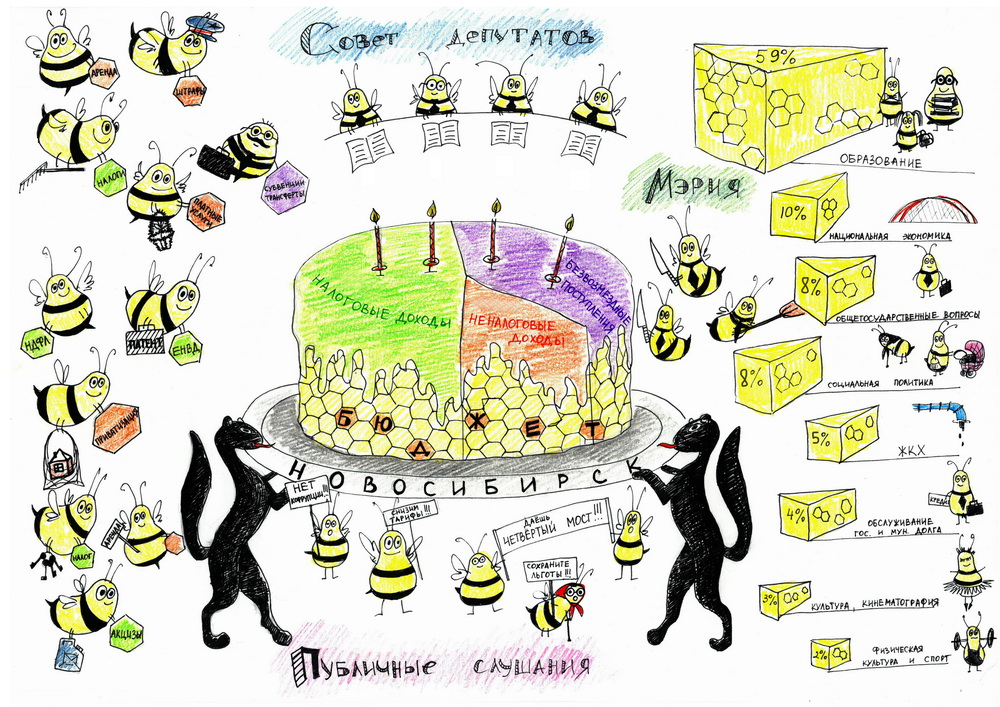

Кто распоряжается городским бюджетом?

Органы местного самоуправления составляют проект решения о бюджете города на очередной финансовый год и плановый период. Для учёта мнения и интересов жителей города Новосибирска он выносится на публичные слушания.

После обсуждения на публичных слушаниях проект решения о бюджете представляется мэром Совету депутатов города Новосибирска. Постоянные комиссии Совета депутатов города Новосибирска его рассматривают и вносят свои поправки и замечания. Проект решения о бюджете рассматривается депутатами в двух чтениях и после этого утверждается решением Совета депутатов города Новосибирска.

В доступном и наглядном изложении «Бюджет для граждан» размещают на официальном сайте города Новосибирска в разделе «Горожанам».

Бюджет для граждан на 2018 год можно посмотреть здесь.

Диаграмма: nsknews.info

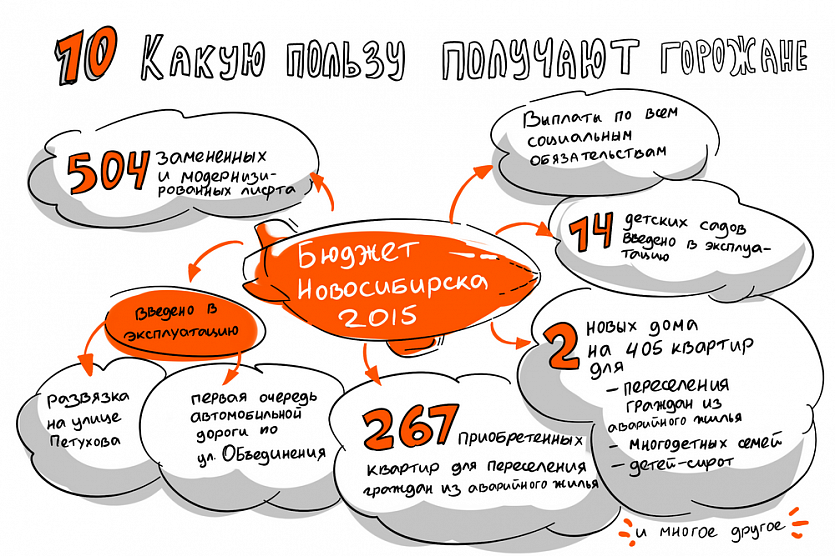

В прошлом году участники конкурса просветительских проектов «Открытый бюджет Новосибирска» выбирали для городских финансов такие образы, как пчелиный улей, пельмени, чудо-юдо, тележки супермаркета и другие. Таким образом, активные горожане попытались объяснить главный финансовый документ мегаполиса простыми словами, а точнее, визуальными заметками, схемами и анимацией. «Новосибирские новости» публикуют лучшие работы участников конкурса с данными 2017 и 2018 годов (при наведении на фото).

Бюджет 2017 года (при наведении — прогноз на 2018-й год в процентах). Иллюстрация: Мария Русанова

Бюджет 2017 года в виде свиного фарша. Иллюстрация: Екатерина Шульгина

Прогноз бюджета на 2018-й год. Иллюстрация: Нина Шадрина

Иллюстрация: Юлия Пашнина

Участники конкурса попытались объяснить главный финансовый документ мегаполиса простыми словами, а точнее, визуальными заметками, схемами и анимацией.

Первое место: Александра Михайлова (Новосибирск)

Видео: nsknews.info

Лучшая студенческая работа: Мария Русанова, Юлия Пашнина

Видео: nsknews.info

Для тех, кто всё ещё не понял, руководитель общественной организации «Привет, велосипед!» Алексей Куницин объяснил бюджетные процессы с помощью комикса про котиков.

#Бюджет

#Конкурсы

Местные бюджеты – это фонды денежных средств, которые позволяют органам местного самоуправления реализовать свои властные полномочия. По-другому их правомерно рассматривать как бюджеты третьего уровня бюджетной системы России.

Видео лекция — Обзор бюджета города Екатеринбурга за 2020 год

В состав местных бюджетов входят: муниципальные бюджеты, бюджеты муниципальных районов (в его состав входят бюджеты городских и сельских поселений) и бюджеты городских округов.

Статья 9 Бюджетного кодекса России, наделяет местные бюджеты следующими полномочиями:

- «…установление порядка составления и рассмотрения проекта местного бюджета, утверждения и исполнения местного бюджета, осуществления контроля за его исполнением и утверждения отчета об исполнении местного бюджета;

- составление и рассмотрение проекта местного бюджета, утверждение и исполнение местного бюджета, осуществление контроля за его исполнением, составление и утверждение отчета об исполнении местного бюджета;

- установление и исполнение расходных обязательств муниципального образования;

- определение порядка предоставления межбюджетных трансфертов из местных бюджетов, предоставление межбюджетных трансфертов из местных бюджетов;

- осуществление муниципальных заимствований, предоставление муниципальных гарантий, предоставление бюджетных кредитов, управление муниципальным долгом и управление муниципальными активами;

- установление, детализация и определение порядка применения бюджетной классификации Российской Федерации в части, относящейся к местному бюджету;

- иные бюджетные полномочия, отнесенные настоящим Кодексом к бюджетным полномочиям органов местного самоуправления…».

I. Налоговые доходы местных бюджетов

Статья 61 Бюджетного кодекса России устанавливает следующие Налоговые доходы бюджетов городских поселений:

«…В бюджеты городских поселений зачисляются налоговые доходы от следующих местных налогов, устанавливаемых представительными органами городских поселений в соответствии с законодательством Российской Федерации о налогах и сборах:

- земельного налога — по нормативу 100 процентов;

- налога на имущество физических лиц — по нормативу 100 процентов.

В бюджеты городских поселений зачисляются налоговые доходы от следующих федеральных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами:

- налога на доходы физических лиц — по нормативу 10 процентов;

- единого сельскохозяйственного налога — по нормативу 50 процентов;

- государственной пошлины за совершение нотариальных действий должностными лицами органов местного самоуправления городского поселения, уполномоченными в соответствии с законодательными актами Российской Федерации на совершение нотариальных действий, за выдачу органом местного самоуправления городского поселения специального разрешения на движение по автомобильной дороге транспортного средства, осуществляющего перевозки опасных, тяжеловесных и (или) крупногабаритных грузов, — по нормативу 100 процентов;

- налога на доходы физических лиц в части суммы налога, превышающей 650 тысяч рублей, относящейся к части налоговой базы, превышающей 5 миллионов рублей, — по нормативу 9 процентов…».

В соответствии с БК РФ Статья 61.1. налоговыми доходами бюджетов муниципальных районов являются:

«…1. В бюджеты муниципальных районов подлежат зачислению налоговые доходы от следующих местных налогов, устанавливаемых представительными органами муниципальных районов в соответствии с законодательством Российской Федерации о налогах и сборах:

- земельного налога, взимаемого на межселенных территориях, — по нормативу 100 процентов;

- налога на имущество физических лиц, взимаемого на межселенных территориях, — по нормативу 100 процентов.

2. В бюджеты муниципальных районов подлежат зачислению налоговые доходы от следующих федеральных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами:

- налога на доходы физических лиц, взимаемого на территориях городских поселений — по нормативу 5 процентов;

- налога на доходы физических лиц, взимаемого на территориях сельских поселений — по нормативу 13 процентов;

- налога на доходы физических лиц, взимаемого на межселенных территориях — по нормативу 15 процентов;

- единого налога на вмененный доход для отдельных видов деятельности — по нормативу 100 процентов;

- единого сельскохозяйственного налога, взимаемого на территориях городских поселений, — по нормативу 50 процентов;

- единого сельскохозяйственного налога, взимаемого на территориях сельских поселений, — по нормативу 70 процентов;

- единого сельскохозяйственного налога, взимаемого на межселенных территориях, — по нормативу 100 процентов;

- государственной пошлины (подлежащей зачислению по месту государственной регистрации, совершения юридически значимых действий или выдачи документов) — по нормативу 100 процентов: государственная регистрация транспортных средств, выдача разрешений на установление рекламных конструкций, выдача разрешений на перевозку опасных и крупногабаритных грузов, за совершение нотариальных действий;

- налога, взимаемого в связи с применением патентной системы налогообложения, — по нормативу 100 процентов;

- налога на доходы физических лиц, взимаемого на территориях городских поселений, в части суммы налога, превышающей 650 тысяч рублей, относящейся к части налоговой базы, превышающей 5 миллионов рублей, — по нормативу 4 процента;

- налога на доходы физических лиц, взимаемого на территориях сельских поселений, в части суммы налога, превышающей 650 тысяч рублей, относящейся к части налоговой базы, превышающей 5 миллионов рублей, — по нормативу 11 процентов;

- налога на доходы физических лиц, взимаемого на межселенных территориях, в части суммы налога, превышающей 650 тысяч рублей, относящейся к части налоговой базы, превышающей 5 миллионов рублей, — по нормативу 13 процентов…».

В соответствии с БК РФ Статья 61.2. к налоговым доходам бюджетов городских округов относятся:

«…1. В бюджеты городских округов зачисляются налоговые доходы от следующих местных налогов, устанавливаемых представительными органами городских округов в соответствии с законодательством Российской Федерации о налогах и сборах:

- земельного налога — по нормативу 100 процентов;

- налога на имущество физических лиц — по нормативу 100 процентов.

2. В бюджеты городских округов зачисляются налоговые доходы от следующих федеральных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами:

- налога на доходы физических лиц — по нормативу 15 процентов;

- единого налога на вмененный доход для отдельных видов деятельности — по нормативу 100 процентов;

- единого сельскохозяйственного налога — по нормативу 100 процентов;

- налога, взимаемого в связи с применением патентной системы налогообложения, — по нормативу 100 процентов;

- государственной пошлины (подлежащей зачислению по месту государственной регистрации, совершения юридически значимых действий или выдачи документов) — по нормативу 100 процентов: государственная регистрация транспортных средств, выдача разрешений на установление рекламных конструкций, выдача разрешений на перевозку опасных и крупногабаритных грузов, за совершение нотариальных действий;

- налога на доходы физических лиц в части суммы налога, превышающей 650 тысяч рублей, относящейся к части налоговой базы, превышающей 5 миллионов рублей, — по нормативу 13 процентов…».

В соответствии с БК РФ Статья 61.3. налоговыми доходами бюджетов городских округов с внутригородским делением являются:

«…1. В бюджеты городских округов с внутригородским делением подлежат зачислению налоговые доходы от следующих местных налогов, установленных представительными органами городских округов с внутригородским делением в соответствии с законодательством Российской Федерации о налогах и сборах:

- земельного налога — по нормативу 100 процентов;

- налога на имущество физических лиц — по нормативу 100 процентов.

2. В бюджеты городских округов с внутригородским делением подлежат зачислению налоговые доходы от следующих федеральных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами:

- налога на доходы физических лиц — по нормативу 15 процентов;

- единого налога на вмененный доход для отдельных видов деятельности — по нормативу 100 процентов;

- единого сельскохозяйственного налога — по нормативу 100 процентов;

- государственной пошлины (подлежащей зачислению по месту государственной регистрации, совершения юридически значимых действий или выдачи документов) — по нормативу 100 процентов: государственная регистрация транспортных средств, выдача разрешений на установление рекламных конструкций, выдача разрешений на перевозку опасных и крупногабаритных грузов, за совершение нотариальных действий;

- налога, взимаемого в связи с применением патентной системы налогообложения, — по нормативу 100 процентов;

- налога на доходы физических лиц в части суммы налога, превышающей 650 тысяч рублей, относящейся к части налоговой базы, превышающей 5 миллионов рублей, — по нормативу 13 процентов…».

В соответствии с БК РФ Статья 61.4. налоговыми доходами бюджетов внутригородских районов являются:

«…1. В бюджеты внутригородских районов подлежат зачислению налоговые доходы от следующих местных налогов, установленных представительными органами внутригородских районов в соответствии с законодательством Российской Федерации о налогах и сборах:

- земельного налога — по нормативу 100 процентов;

- налога на имущество физических лиц — по нормативу 100 процентов…».

2. В бюджеты сельских поселений подлежат зачислению налоговые доходы от следующих федеральных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами:

- налога на доходы физических лиц — по нормативу 2 процента;

- единого сельскохозяйственного налога — по нормативу 30 процентов;

- государственной пошлины за совершение нотариальных действий должностными лицами органов местного самоуправления сельского поселения, уполномоченными в соответствии с законодательными актами Российской Федерации на совершение нотариальных действий, — по нормативу 100 процентов;

- государственной пошлины за выдачу органом местного самоуправления сельского поселения специального разрешения на движение по автомобильной дороге транспортного средства, осуществляющего перевозки опасных, тяжеловесных и (или) крупногабаритных грузов, в случае отнесения дорожной деятельности к вопросам местного значения — по нормативу 100 процентов.

В соответствии с БК РФ Статья 61.5. налоговыми доходами бюджетов сельских поселений являются:

«…1. В бюджеты сельских поселений подлежат зачислению налоговые доходы от следующих местных налогов, устанавливаемых представительными органами сельских поселений в соответствии с законодательством Российской Федерации о налогах и сборах:

- земельного налога — по нормативу 100 процентов;

- налога на имущество физических лиц — по нормативу 100 процентов.

2. В бюджеты сельских поселений подлежат зачислению налоговые доходы от следующих федеральных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами:

- налога на доходы физических лиц (за исключением налога на доходы физических лиц в отношении доходов, указанных в абзацах тридцать пятом и тридцать шестом статьи 50 настоящего Кодекса) — по нормативу 2 процента;

- единого сельскохозяйственного налога — по нормативу 30 процентов;

- государственной пошлины за совершение нотариальных действий должностными лицами органов местного самоуправления сельского поселения, уполномоченными в соответствии с законодательными актами Российской Федерации на совершение нотариальных действий, — по нормативу 100 процентов;

- государственной пошлины за выдачу органом местного самоуправления сельского поселения специального разрешения на движение по автомобильной дороге транспортного средства, осуществляющего перевозки опасных, тяжеловесных и (или) крупногабаритных грузов, в случае отнесения дорожной деятельности к вопросам местного значения — по нормативу 100 процентов…».

В соответствии с БК РФ Статья 61.6. к налоговым доходам бюджетов муниципальных округов, относятся:

«…1. В бюджеты муниципальных округов зачисляются налоговые доходы от следующих местных налогов, устанавливаемых представительными органами муниципальных округов в соответствии с законодательством Российской Федерации о налогах и сборах:

- земельного налога — по нормативу 100 процентов;

- налога на имущество физических лиц — по нормативу 100 процентов.

2. В бюджеты муниципальных округов зачисляются налоговые доходы от следующих федеральных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами:

- налога на доходы физических лиц — по нормативу 15 процентов;

- единого налога на вмененный доход для отдельных видов деятельности — по нормативу 100 процентов;

- единого сельскохозяйственного налога — по нормативу 100 процентов;

- налога, взимаемого в связи с применением патентной системы налогообложения, — по нормативу 100 процентов;

- налога на доходы физических лиц в части суммы налога, превышающей 650 тысяч рублей, относящейся к части налоговой базы, превышающей 5 миллионов рублей, — по нормативу 13 процентов.

- государственной пошлины (подлежащей зачислению по месту государственной регистрации, совершения юридически значимых действий или выдачи документов) — по нормативу 100 процентов: государственная регистрация транспортных средств, выдача разрешений на установление рекламных конструкций, выдача разрешений на перевозку опасных и крупногабаритных грузов, за совершение нотариальных действий;…».

II. Неналоговые доходы

Неналоговые доходы местных бюджетов формируются в соответствии со статьями 41, 42, 46, 58, 63 и 63.1 настоящего Бюджетного кодекса, в том числе за счет:

«…доходов от использования имущества, находящегося в муниципальной собственности, за исключением имущества муниципальных бюджетных и автономных учреждений, а также имущества муниципальных унитарных предприятий, в том числе казенных, — по нормативу 100 процентов;

- доходов от продажи имущества (кроме акций и иных форм участия в капитале), находящегося в муниципальной собственности, за исключением движимого имущества муниципальных бюджетных и автономных учреждений, а также имущества муниципальных унитарных предприятий, в том числе казенных, — по нормативу 100 процентов;

- доходов от платных услуг, оказываемых муниципальными казенными учреждениями;

- части прибыли муниципальных унитарных предприятий, остающейся после уплаты налогов и иных обязательных платежей, в размерах, определяемых в порядке, установленном муниципальными правовыми актами представительных органов муниципальных образований;

- платы за использование лесов, расположенных на землях, находящихся в муниципальной собственности, — по нормативу 100 процентов;

- платы за увеличение площади земельных участков, находящихся в частной собственности, в результате перераспределения таких земельных участков и земельных участков, находящихся в муниципальной собственности, — по нормативу 100 процентов;

- платы по соглашениям об установлении сервитута, заключенным государственными (муниципальными) органами, единым институтом развития в жилищной сфере, государственными или муниципальными предприятиями либо государственными или муниципальными учреждениями в отношении земельных участков, находящихся в муниципальной собственности, или земельных участков, государственная собственность на которые не разграничена и которые расположены в границах муниципальных округов, городских округов, городских округов с внутригородским делением, городских, сельских поселений, — по нормативу 100 процентов в бюджет муниципального образования, в собственности (на территории) которого находится земельный участок, если иное не установлено настоящей статьей.

В бюджеты муниципальных районов, бюджеты муниципальных округов, бюджеты городских округов и бюджеты городских округов с внутригородским делением подлежит зачислению плата за негативное воздействие на окружающую среду по нормативу 60 процентов.

В бюджеты муниципальных округов, бюджеты городских округов и бюджеты городских округов с внутригородским делением до разграничения государственной собственности на землю поступают:

- доходы от передачи в аренду земельных участков, государственная собственность на которые не разграничена и которые расположены в границах муниципальных округов, городских округов, городских округов с внутригородским делением, а также средства от продажи права на заключение договоров аренды указанных земельных участков — по нормативу 100 процентов;

- доходы от продажи земельных участков, государственная собственность на которые не разграничена и которые расположены в границах муниципальных округов, городских округов, городских округов с внутригородским делением, — по нормативу 100 процентов;

- плата за увеличение площади земельных участков, находящихся в частной собственности, в результате перераспределения таких земельных участков и земель и (или) земельных участков, государственная собственность на которые не разграничена и которые расположены в границах муниципальных округов, городских округов, городских округов с внутригородским делением, — по нормативу 100 процентов;

В бюджеты муниципальных районов до разграничения государственной собственности на землю поступают:

- доходы от передачи в аренду земельных участков, государственная собственность на которые не разграничена и которые расположены в границах городских поселений, а также средства от продажи права на заключение договоров аренды указанных земельных участков — по нормативу 50 процентов;

- доходы от продажи земельных участков, государственная собственность на которые не разграничена и которые расположены в границах сельских поселений и межселенных территорий муниципальных районов, — по нормативу 100 процентов;

- доходы от продажи земельных участков, государственная собственность на которые не разграничена и которые расположены в границах городских поселений, — по нормативу 50 процентов;

- доходы от передачи в аренду земельных участков, государственная собственность на которые не разграничена и которые расположены в границах сельских поселений и межселенных территорий муниципальных районов, а также средства от продажи права на заключение договоров аренды указанных земельных участков — по нормативу 100 процентов;

- плата за увеличение площади земельных участков, находящихся в частной собственности, в результате перераспределения таких земельных участков и земель и (или) земельных участков, государственная собственность на которые не разграничена и которые расположены в границах городских поселений, — по нормативу 50 процентов;

- плата по соглашениям об установлении сервитута, заключенным органами местного самоуправления, государственными или муниципальными предприятиями либо государственными или муниципальными учреждениями в отношении земельных участков, государственная собственность на которые не разграничена и которые расположены в границах городских поселений, — по нормативу 50 процентов;

- плата за увеличение площади земельных участков, находящихся в частной собственности, в результате перераспределения таких земельных участков и земель и (или) земельных участков, государственная собственность на которые не разграничена и которые расположены в границах сельских поселений и межселенных территорий муниципальных районов, — по нормативу 100 процентов;

- плата по соглашениям об установлении сервитута, заключенным органами местного самоуправления муниципальных районов, органами местного самоуправления сельских поселений, государственными или муниципальными предприятиями либо государственными или муниципальными учреждениями в отношении земельных участков, государственная собственность на которые не разграничена и которые расположены в границах сельских поселений и межселенных территорий муниципальных районов, — по нормативу 100 процентов.

В бюджеты городских поселений до разграничения государственной собственности на землю поступают:

- доходы от передачи в аренду земельных участков, государственная собственность на которые не разграничена и которые расположены в границах городских поселений, а также средства от продажи права на заключение договоров аренды указанных земельных участков — по нормативу 50 процентов;

- доходы от продажи земельных участков, государственная собственность на которые не разграничена и которые расположены в границах городских поселений, — по нормативу 50 процентов;

- плата за увеличение площади земельных участков, находящихся в частной собственности, в результате перераспределения таких земельных участков и земель и (или) земельных участков, государственная собственность на которые не разграничена и которые расположены в границах городских поселений, — по нормативу 50 процентов;

- плата по соглашениям об установлении сервитута, заключенным органами местного самоуправления, государственными или муниципальными предприятиями либо государственными или муниципальными учреждениями в отношении земельных участков, государственная собственность на которые не разграничена и которые расположены в границах городских поселений, — по нормативу 50 процентов.

В бюджеты городских поселений, сельских поселений, муниципальных районов, муниципальных округов, городских округов, городских округов с внутригородским делением подлежит зачислению плата за пользование водными объектами в зависимости от права собственности на водные объекты по нормативу 100 процентов.

В бюджеты муниципальных округов, бюджеты городских округов и бюджеты городских округов с внутригородским делением поступают:

- доходы от продажи земельных участков, которые расположены в границах муниципальных округов, городских округов, городских округов с внутригородским делением, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- доходы от передачи в аренду земельных участков, которые расположены в границах муниципальных округов, городских округов, городских округов с внутригородским делением, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, а также доходы от продажи прав на заключение договоров аренды таких земельных участков — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- доходы от продажи объектов недвижимого имущества одновременно с занятыми такими объектами недвижимого имущества земельными участками, которые расположены в границах муниципальных округов, городских округов, городских округов с внутригородским делением, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- плата за увеличение площади земельных участков, находящихся в частной собственности, в результате перераспределения таких земельных участков и земельных участков, которые расположены в границах муниципальных округов, городских округов, городских округов с внутригородским делением, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- плата по соглашениям об установлении сервитута, заключенным органами исполнительной власти субъектов Российской Федерации, государственными или муниципальными предприятиями либо государственными или муниципальными учреждениями в отношении земельных участков, которые расположены в границах муниципальных округов, городских округов, городских округов с внутригородским делением, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное.

В бюджеты муниципальных районов поступают:

- доходы от продажи земельных участков, которые расположены на межселенных территориях, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- доходы от передачи в аренду земельных участков, которые расположены на межселенных территориях, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, а также доходы от продажи прав на заключение договоров аренды таких земельных участков — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- доходы от продажи объектов недвижимого имущества одновременно с занятыми такими объектами недвижимого имущества земельными участками, которые расположены на межселенных территориях, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- плата за увеличение площади земельных участков, находящихся в частной собственности, в результате перераспределения таких земельных участков и земельных участков, которые расположены на межселенных территориях, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- плата по соглашениям об установлении сервитута, заключенным органами исполнительной власти субъектов Российской Федерации, государственными или муниципальными предприятиями либо государственными или муниципальными учреждениями в отношении земельных участков, которые расположены на межселенных территориях, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное.

В бюджеты городских поселений и бюджеты сельских поселений поступают:

- доходы от продажи земельных участков, которые расположены в границах городских, сельских поселений, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- доходы от передачи в аренду земельных участков, которые расположены в границах городских, сельских поселений, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, а также доходы от продажи прав на заключение договоров аренды таких земельных участков — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- доходы от продажи объектов недвижимого имущества одновременно с занятыми такими объектами недвижимого имущества земельными участками, которые расположены в границах городских, сельских поселений, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- плата за увеличение площади земельных участков, находящихся в частной собственности, в результате перераспределения таких земельных участков и земельных участков, которые расположены в границах городских, сельских поселений, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное;

- плата по соглашениям об установлении сервитута, заключенным органами исполнительной власти субъектов Российской Федерации, государственными или муниципальными предприятиями либо государственными или муниципальными учреждениями в отношении земельных участков, которые расположены в границах городских, сельских поселений, находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации, — по нормативу не менее 50 процентов, если законодательством соответствующего субъекта Российской Федерации не установлено иное…».

III. Безвозмездные поступления

Виды возможных безвозмездных поступлений в региональные и местные бюджеты устанавливает пункт 4. Статьи 41 Бюджетного кодекса Российской Федерации:

«..К безвозмездным поступлениям относятся:

- дотации из других бюджетов бюджетной системы Российской Федерации;

- субсидии из других бюджетов бюджетной системы Российской Федерации (межбюджетные субсидии);

- субвенции из федерального бюджета и (или) из бюджетов субъектов Российской Федерации;

- иные межбюджетные трансферты из других бюджетов бюджетной системы Российской Федерации;

- безвозмездные поступления от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольные пожертвования…».

Расходная часть местных бюджетов содержит следующие функциональные виды расходов:

- обеспечение деятельности органов местного самоуправления;

- формирование и управление муниципальной собственности;

- содержание и развитие образовательных учреждений, находящихся в собственности местного самоуправления — дошкольных детских учреждений, общеобразовательных школ, спортивных школ, художественных и творческих школ и т.д.;

- содержание и развитие медицинских учреждений, находящихся в собственности органов местного самоуправления – станций скорой медицинской помощи, поликлиник, городских и районных больниц, лечебных профилакториев и т.д.;

- содержание и развитие объектов физической культуры и спорта – стадионов, спортивных комплексов;

- содержание и развитие учреждений культуры, находящихся в муниципальной собственности – музеев, библиотек, театров, памятников архитектуры и т.д.;

- содержание муниципальных средств массовой информации – газет, издательств, радиостанций, телевидения и т.д.;

- содержание местных органов охраны общественного порядка;

- городское и местное дорожное строительство и развитие транспортное инфраструктуры;

- развитие и содержание объектов жилищно-коммунального хозяйства;

- содержание и организация транспортного обслуживания населения – автобусного, трамвайного, троллейбусного и иного;

- организация переработки бытовых отходов и иных видов мусора;

- благоустройство территории городов и поселков;

- обеспечение и содержание мероприятий по охране окружающей среды на территории городов и поселков;

- содержание и обеспечение противопожарной безопасности;

- содержание и ведение муниципальных архивов;

- целевое социальное дотирование населения;

- обслуживание и управление муниципальным долгом;

- проведение местных выборов и референдумов;

- финансирование целевых программ, принимаемых местными органами власти.

Таблица 1. Бюджет города Екатеринбурга за 2012 год

Таблица 2. Также имеет смысл рассмотреть принятый бюджет города Екатеринбурга

за трехлетний период 2016-2018 годов в млн. рублей (План)

Из таблицы 2. по доходам видно, что чуть менее половины всех доходов бюджета города Екатеринбурга приходится на трансферты, передаваемые из областного бюджета Свердловской области – 15 630 миллионов рублей за 2016 год. Необходимо отметить, что местные бюджеты в большой степени зависят от вышестоящих (региональных) бюджетов. Межбюджетные трансферты являются первым по значимости источником формирования доходной части местных бюджетов. Вторым по значимости источником поступлений является налог на доходы физических лиц (НДФЛ) – 6 646 миллионов рублей за 2016 год, а третьим значительным источником являются доходы от использования городского имущества, в основном это доходы в виде арендной платы за муниципальную собственность – 3 088 миллионов рублей за 2016 год.

Таблица 3. Расходы бюджета города Екатеринбурга в 2016-2018 годах, в млн. рублей (План)

Отметим, что более половины всех расходов городского бюджета идет на содержание и развитие дошкольных образовательных учреждений и учреждений среднего общего образования (школ) г. Екатеринбурга. Статья «Национальная экономика» включает в себя затраты на ремонт, строительство городских дорог, содержание и развитие общественного транспорта – трамваев, троллейбусов, автобусного парка, развитие транспортной инфраструктуры города, обустройство парков, детских площадок, зон отдыха и т.д. Данная статья является второй по значимости в расходной части бюджета.

В таблицах 4 и 5 представлена информация по фактическому исполнению муниципального бюджета города Екатеринбурга в 2018 и 2019 годах, а также план бюджетных доходов и расходов на 2020-2022 годы.

Таблица 4. Доходы бюджета города Екатеринбурга в 2018-2019 годах (Факт) и на плановый период 2020-2022 годы (План)

Таблица 5. Расходы бюджета города Екатеринбурга в 2018-2019 годах (Факт) и на плановый период 2020-2022 годы (План)

Ниже представлены официальные данные Министерства финансов Российской Федерации о состоянии местных бюджетов за 2018 и 2019 годы

При подготовке материала использованы следующие источники:

1. Бюджетный Кодекс Российской Федерации;

2. Официальный портал Правительства РФ «Единый портал Бюджетной системы»: budget.gov.ru

3. Официальный портал Министерства финансов РФ: minfin.gov.ru

4. Официальный портал Федерального казначейства: roskazna.gov.ru

5. Официальный портал Администрации города Екатеринбурга: Екатеринбург.рф

Полина Михайловна Копруджу

Эксперт по предмету «Финансы»

преподавательский стаж — 8 лет

Задать вопрос автору статьи

Понятие бюджета

Определение 1

Бюджет города — это одна из наиболее распространенных форм образования и дальнейшего расходования финансовых ресурсов, которая на сегодняшний день используется для финансового обеспечения решения задач и реализации функций городских органов управления.

На современном этапе развития национальной экономики все муниципальные образования имеют собственный бюджет (также называемый местным бюджетом), который предназначен для исполнения расходных обязательств на городском уровне.

Стоит отметить, что использование органами муниципалитета прочих форм образования и расходования финансовых ресурсов для исполнения принятых расходных обязательств муниципальных образований запрещено на законодательном уровне. При этом основной финансовой базой местных органов власти являются их бюджеты. Таким образом, предоставленные бюджетные и имущественные права дают возможность муниципальным образованиям формировать, рассматривать и утверждать исключительно собственные бюджеты, распоряжаться переданными в их ведение хозяйствующими субъектами и получить от них доход.

Экономическая сущность бюджетов муниципальных образований на сегодняшний день проявляется в их назначении, а именно:

- формирование централизованных фондов финансовых ресурсов, которые выступают в качестве финансового обеспечения деятельности муниципальных органов власти;

- распределение и расходование финансовых ресурсов этих фондов секторами народного хозяйства, представленными в муниципальном образовании;

- мониторинг осуществления финансово-хозяйственной деятельности хозяйствующих субъектов, экономических и учреждений, подведомственных муниципальным органам.

Доходы муниципальных бюджетов на современном этапе развития сформированы за счет собственных налоговых, неналоговых доходов, отчислений от федеральных налогов, а также налогов и сборов субъектов федерации, а также поступлений безвозмездного характера.

Вертикальный и горизонтальный анализ бюджета города на примере города Самары

Вертикальный анализ бюджета города также носит название структурного. Отличительной его особенностью является тот факт, что при его осуществления итоговые данные рассматриваются относительно других величин, которые включены в состав бюджета в форме различного рода статей. Данный анализ демонтирует, какую долю занимает каждый элемент бюджета города в его общей структуре.

«Горизонтальный и вертикальный анализ бюджета города» 👇

Горизонтальный анализ бюджета города получил название «трендового анализа», позволяющего в отследить и проанализировать динамику и изменение величины отдельных статей бюджета.

Проведя анализа расходов бюджета города Самары за период 2019-2020 года, можно сделать вывод о том, что расходы носят в большей степени колеблющейся характер. Например, величина расходов в бюджете города в 2018 году была 4138,7 млн. рублей, в 2020 году — 4673,1 млн. рублей, в к 2020 году она уменьшилась до 4353,7 млн. рублей.

В 2020 году в сравнении с 2019 годом расходы города Самара уменьшились на 6,2%, при этом 2019 году величина расходов выросла на 12,9 % по сравнению с прошлым годов. В качестве причин увеличения расходов в 2019 году стоит рассматривать рост по таким статьям бюджета города, как «общегосударственные вопросы», расходы по которой увеличились более на 14%, «экология», расходы по которой выросли более чем в два раза, а также «здравоохранение», расходы на которой выросли на 19,5% в 2019 году.

Однако, вместе с ростом расходов по некоторым статьям можно отметить снижение по другим статьям. Так, например, в 2019 году снизились расходы, связанные с финансированием таких областей как «физическая культура и спорт» ( -21,8% или 36,9 млн. рублей), «СМИ» ( -15,4% или -0,6 млн. рублей) и «образование» ( -34,6% или 1,8 млн. рублей). В 2020 году расходы городского бюджета Самары характеризовались снижением, что было связано с уменьшение величины расходов в таких сферах как «национальная экономика» ( -1,3% или 6,8 млн. рублей), «экология» (- 14,3 млн. рублей или 65%), самое же существенное сокращение произошло в сфере образования (-291,8 млн. рублей). Если же говорить об увеличении расходов, то в структуре городского бюджета Самары подобные изменения коснулись таких сфер как «ЖКХ» (241,7 млн. рублей или +146,6%), «обслуживание государственного и муниципального долга» (+61,2 млн. рублей), а также «социальная политика» (124,5 млн. рублей или +108,9%).

Стоит отметить, что анализ городского бюджета может быть реализован по результатам как формирования, так и исполнения утвержденного бюджета. Анализ городского бюджета в обязательном порядке должен проводиться раздельно по доходам и расходам

Проанализировав валовый объем расходов, можно утверждать, что удельный вес утвержденных в бюджете расходов в сравнении с фактическим исполнением равняется 116,8% (на 1059,5 млн. рублей меньше).

Возникновению подобной ситуации способствовал рост расходов в следующих разделах и подразделах:

- национальная экономика: фактическое исполнение увеличилось в сравнении с утвержденным на 77,5 млн. рублей, а его удельный вес равняется 109,1%.

- жилищно-коммунальное хозяйство: утвержденные в бюджете расходы имели большой удельный вес в фактическом исполнении, который равнялся 147,9% и имели отклонение в размере 246,2 млн. рублей. В основном к скачку расходов в данной сфере способствовал подраздел Жилищное хозяйство, который увеличился на 334,1 млн. рублей.

- образование: отклонение в утвержденном бюджете в этой сфере равняется 276,9 млн. рублям. Удельный вес утвержденного бюджета в фактическом исполнении — 109,9%. Одним из основных скачков наблюдается в подразделе дошкольное образование в размере 243,4 млн. рублей, а также подраздел общее образование с отклонением в 32 млн. рублей и некоторых других подразделах незначительные увеличение.

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме

До 01.01.2025 установлен переходный период для приведения статусов и уставов муниципальных образований, а также законодательства в соответствие с изменениями, внесенными Федеральным законом от 01.05.2019 N 87-ФЗ.

(в ред. Федерального закона от 23.06.2014 N 165-ФЗ)

(см. текст в предыдущей редакции)

1. Каждое муниципальное образование имеет собственный бюджет (местный бюджет).

Бюджет муниципального района (районный бюджет) и свод бюджетов городских и сельских поселений, входящих в состав муниципального района (без учета межбюджетных трансфертов между этими бюджетами), образуют консолидированный бюджет муниципального района.

Бюджет городского округа с внутригородским делением и свод бюджетов внутригородских районов, входящих в состав городского округа с внутригородским делением (без учета межбюджетных трансфертов между этими бюджетами), образуют консолидированный бюджет городского округа с внутригородским делением.

(абзац введен Федеральным законом от 29.06.2015 N 187-ФЗ)

В качестве составной части бюджетов городских и сельских поселений, внутригородских районов, муниципальных районов (в отношении населенных пунктов, других территорий, расположенных на межселенных территориях), муниципальных округов, городских округов, внутригородских муниципальных образований городов федерального значения Москвы, Санкт-Петербурга и Севастополя могут быть предусмотрены сметы доходов и расходов отдельных населенных пунктов, других территорий, не являющихся муниципальными образованиями. Порядок составления, утверждения и исполнения указанных смет определяется органами местного самоуправления соответствующих муниципальных образований самостоятельно с соблюдением требований, установленных Бюджетным кодексом Российской Федерации.

(в ред. Федерального закона от 22.12.2020 N 458-ФЗ)

(см. текст в предыдущей редакции)

2. Составление и рассмотрение проекта местного бюджета, утверждение и исполнение местного бюджета, осуществление контроля за его исполнением, составление и утверждение отчета об исполнении местного бюджета осуществляются органами местного самоуправления самостоятельно с соблюдением требований, установленных Бюджетным кодексом Российской Федерации.

3. Бюджетные полномочия муниципальных образований устанавливаются Бюджетным кодексом Российской Федерации.

4. Территориальные органы федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, предоставляют финансовым органам муниципальных образований информацию о начислении и об уплате налогов и сборов, подлежащих зачислению в бюджеты соответствующих муниципальных образований, в порядке, установленном Правительством Российской Федерации.

В случае, если местная администрация муниципального района осуществляет полномочия местной администрации поселения, являющегося административным центром муниципального района, в соответствии с абзацем третьим части 2 статьи 34 настоящего Федерального закона, территориальный орган федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, предоставляет финансовому органу данного муниципального района информацию о начислении и об уплате налогов и сборов, подлежащих зачислению в бюджет указанного поселения, в порядке, установленном Правительством Российской Федерации.

5. Руководитель финансового органа муниципального образования назначается на должность из числа лиц, отвечающих квалификационным требованиям, установленным уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти.

Проведение проверки соответствия кандидатов на замещение должности руководителя финансового органа муниципального района, муниципального округа, городского округа квалификационным требованиям осуществляется с участием финансового органа субъекта Российской Федерации. Порядок участия финансового органа субъекта Российской Федерации в проведении указанной проверки устанавливается законом субъекта Российской Федерации.

(абзац введен Федеральным законом от 19.11.2021 N 376-ФЗ)

Указанным в абзаце втором настоящей части законом субъекта Российской Федерации должны быть предусмотрены перечень предоставляемых в финансовый орган субъекта Российской Федерации документов, способы проведения проверки соответствия кандидатов квалификационным требованиям, включая проведение собеседования с кандидатами, а также перечень принимаемых по результатам проверки решений и форма заключения о результатах проверки. Законом субъекта Российской Федерации также могут регулироваться иные вопросы порядка участия финансового органа субъекта Российской Федерации в проведении указанной проверки.

(абзац введен Федеральным законом от 19.11.2021 N 376-ФЗ)

6. Проект местного бюджета, решение об утверждении местного бюджета, годовой отчет о его исполнении, ежеквартальные сведения о ходе исполнения местного бюджета и о численности муниципальных служащих органов местного самоуправления, работников муниципальных учреждений с указанием фактических расходов на оплату их труда подлежат официальному опубликованию.

(в ред. Федерального закона от 29.06.2015 N 187-ФЗ)

(см. текст в предыдущей редакции)

Органы местного самоуправления поселения обеспечивают жителям поселения возможность ознакомиться с указанными документами и сведениями в случае невозможности их опубликования.