Проанализировать потенциальную эффективность инвестиционных проектов и финансово-хозяйственную деятельность фирмы или предприятия можно, изучив информацию о движении в них денег. Важно понимать структуру денежных потоков, их величину и направленность, распределение во времени. Для того чтобы провести такой анализ, нужно знать, как рассчитать денежный поток.

Понятие и виды денежных потоков

Анализ эффективности проекта обычно состоит из двух этапов:

- расчет необходимых для реализации инициативы капитальных вложений и прогнозирование денежных потоков (cash flow, или кэш фло), которые будет генерировать проект;

- определение чистой текущей стоимости, представляющей собой разницу между притоком и оттоком денежных средств.

Чаще всего вложение (отток) происходит на стартовом этапе проекта и в течение непродолжительного начального периода, после чего начинается приток средств. Для организации четко управляемой структуры денежный поток рассчитывается следующим образом:

- в первый год реализации – помесячно;

- во второй год – поквартально;

- в третий и последующие годы – по итогам года.

Зачастую специалисты рассматривают cash flow как стандартный и нестандартный:

- В стандартном сначала производятся все затраты, после чего начинаются поступления от деятельности предприятия;

- В нестандартном отрицательные и положительные показатели могут чередоваться. Как пример, можно взять предприятие, после окончания жизненного цикла которого согласно нормам законодательства необходимо провести ряд природоохранных мероприятий (рекультивация земли после завершения добычи полезных ископаемых из карьера и пр.).

В зависимости от вида хозяйственной деятельности фирмы выделяют три основных вида кеш фло:

- Операционный (основной). Он напрямую связан с работой предприятия. В нем в качестве притока средств выступает основная деятельность компании (реализация услуг и товаров), отток же происходит в основном поставщикам сырья, оборудования, комплектующих, энергоносителей, полуфабрикатов, то есть всего того, без чего деятельность предприятия невозможна.

- Инвестиционный. Он основан на операциях с долгосрочными активами и получении прибыли от предыдущих вложений. Притоком здесь является получение процентов или дивидендов, а оттоком – покупка акций и облигаций с перспективой получения прибыли позже, приобретение нематериальных активов (авторских прав, лицензий, права на пользование земельными ресурсами).

- Финансовый. Характеризует деятельность собственников и менеджмента на увеличение капитала фирмы для решения задач ее развития. Приток – средства от продажи ценных бумаг и получение долгосрочных или краткосрочных кредитов, отток – деньги на погашение взятых кредитов, выплата акционерам причитающихся им дивидендов.

Чтобы правильно посчитать денежный поток фирмы, необходимо учитывать все возможные факторы влияния на него, в частности, не забывать о динамике изменения стоимости денег во временной перспективе, т.е. дисконтировать. Причем, если проект краткосрочный (несколько недель или месяцев), то приведением будущих доходов к текущему моменту можно пренебречь. Если речь идет о начинаниях с жизненным циклом более года, то дисконтирование является основным условием анализа.

Определение величины денежного потока

Ключевым показателем, по которому рассчитываются перспективы предложенной на рассмотрение инициативы, является текущая стоимость, или чистый денежный поток (англ. Net Cash Flow, NCF). Это разница между положительным и отрицательным потоками в течение определенного отрезка времени. Формула расчета выглядит так:

где:

- CI – поток входящий с положительным знаком (Cash Inflow);

- CO – поток исходящий с отрицательным знаком (Cash Outflow);

- n – число притоков и оттоков.

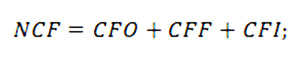

Если вести речь о суммарном показателе компании, то необходимо рассматривать его денежный поток как сумму трех основных видов поступлений денежных средств: основного, финансового и инвестиционного. В этом случае формулу можно изобразить так:

в ней указаны финансовые потоки:

- CFO – операционный;

- CFF – финансовый;

- CFI – инвестиционный.

Вычисление величины текущей стоимости можно производить двумя методами: прямым и косвенным:

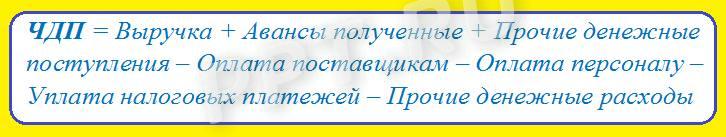

- Прямой метод принят при бюджетном планировании внутрифирменном. Он основан на выручке от реализации товара. Его формула также учитывает также иные поступления и расходы на операционную деятельность, налоги и др. Недостатком метода является то, что по нему нельзя увидеть взаимосвязь между изменениями объемов средств с полученной прибылью.

- Косвенный метод более предпочтителен, поскольку он позволяет проанализировать ситуацию глубже. Он дает возможность провести коррекцию показателя с учетом операций, не носящих денежного характера. При этом он может свидетельствовать о том, что текущая стоимость успешного предприятия может быть как больше, так и меньше прибыли за определенный период. Например, приобретение дополнительного оборудования уменьшает кэш фло относительно размера прибыли, а получение займа, наоборот, увеличивает.

Разница между прибылью и денежным потоком состоит в таких нюансах:

- прибыль показывает объем чистого дохода за квартал, год или месяц, этот показатель не всегда аналогичен Cash Flow;

- при вычислении прибыли не принимаются во внимание некоторые операции, учитываемые при расчете перемещений денежных средств (погашение займов, получение дотаций, инвестиций или кредитов);

- отдельные затраты начисляются и влияют на прибыль, но не становятся причиной реальных денежных трат (ожидаемые расходы, амортизация).

Показатель величины потока денег используется представителями бизнеса для оценки эффективности начинания. Если NCF выше нуля, то он будет принят инвесторами, как доходный, если равен нулю или ниже него, то будет отклонен как такой, который не сможет увеличить стоимость. Если нужно сделать выбор из двух схожих проектов предпочтение отдается тому, у которого NFC больше.

Примеры расчета денежного потока

Рассмотрим пример расчета потока денежных средств предприятия за один календарный месяц. Исходные данные распределены по видам деятельности.

Основная:

- поступления от реализации продукции – 450 тыс. рублей;

- расходы на материалы и сырье – (-) 120 тыс.;

- заработная плата сотрудников – (-) 45 тыс.;

- общие расходы – (-) 7 тыс.;

- налоги и сборы – (-) 36 тыс.;

- выплаты за кредит (проценты) – (-) 9 тыс.;

- прирост капитала оборотного – (-) 5 тыс.

Итого по основной деятельности – 228 тысяч рублей.

Инвестиционная:

- вложения в земельный участок – (-) 160 тыс.;

- инвестиции в активы (покупка оборудования) – (-) 50 тыс.;

- вложения в нематериальные активы (лицензия) – (-) 12 тыс.

Итого по инвестиционной деятельности – (-) 222 тысячи рублей.

Финансовая:

- оформление банковского кредита кратковременного – 100 тыс.;

- возврат ранее взятого кредита – (-) 50 тыс.;

- платежи за лизинг оборудования – (-) 15 тыс.;

- дивидендные выплаты – (-) 20 тыс.

Итого по финансовой деятельности – 15 тысяч рублей.

Следовательно, по формуле получаем требуемый результат:

NCF = 228 – 222 + 15 = 21 тысяча рублей.

Наш пример показывает, что поток денег за месяц имеет положительное значение, значит, проект дает определенный позитивный эффект, хотя и не очень большой. При этом нужно обратить внимание на то, что в данном месяце было произведено погашение кредита, уплата за земельный участок, закуплено оборудование, выплачены дивиденды акционерам. Чтобы не допустить проблем с оплатой счетов и выйти в плюс, пришлось взять кратковременный кредит в банке.

Рассмотрим другой пример расчета Net Cash Flow. Здесь все потоки фирмы учтены как притоки и оттоки денег без разбивки на виды деятельности.

Поступления (в тыс. руб.):

- от продажи товаров – 300;

- проценты от сделанных ранее вложений – 25;

- прочие доходы – 8;

- от реализации имущества – 14;

- банковский кредит – 200.

Итого поступлений – 547 тысяч рублей.

Затраты (в тыс. руб.):

- на оплату услуг, товаров, работ – 110;

- на заработную плату – 60;

- на сборы и налоги – 40;

- на выплату банковского процента по займу – 11;

- на приобретение нематериальных активов и основных средств – 50;

- на погашение кредита – 100.

Итого затрат – 371 тысяча рублей.

Таким образом, получаем в итоге:

NCF = 547 – 371 = 176 тысяч рублей.

Однако наш второй пример является свидетельством довольно поверхностного подхода к финансовому анализу состояния предприятия. Учет всегда должен вестись в разрезе видов деятельности, опираясь на данные управленческого и аналитического учета, журналов-ордеров, главной книги.

Опытные финансисты и менеджеры советуют: чтобы четко контролировать движение средств, менеджменту предприятия следует постоянно контролировать приток средств от операционной деятельности, изучая график продаж с разбивкой по клиентам и по каждому виду выпускаемой продукции.

Из множества расходных статей можно выделить 5-7 наиболее затратных и отслеживать их в оперативном режиме. Слишком детализировать отчет по статьям затрат нецелесообразно, поскольку динамично меняющиеся малые величины трудно поддаются анализу и могут привести к неверному результату. К тому же, возникают проблемы с регулярным обновлением информации по каждой статье и сопоставлением их с данными бухгалтерского учета.

Что такое денежный поток и как его рассчитать

Содержание

Финансовые аналитики судят об успехе компании не только по прибыли. Cash flow — денежный поток, еще один значимый показатель, на который ориентируются потенциальные инвесторы. А владельцам бизнеса прогнозирование и расчет чистого денежного потока помогают избежать банкротства, реорганизовать и масштабировать дело.

Разбираем, как проводить расчеты и оценивать результаты.

Что такое денежный поток и зачем его считать

По данным Forbes, ошибки в управлении cash flow — главная причина неудач малого и среднего бизнеса. Половина респондентов, которые участвовали в исследовании, не мониторят динамику этого показателя. Но если она отрицательная, компания может погрязнуть в долгах и даже стать банкротом.

Денежный поток — это контрольный показатель внешнего и внутреннего движения средств компании: откуда деньги приходят, на что тратятся, сколько средств в наличии. Чем меньше внимания руководство уделяет оценке кэш-фло, тем выше вероятность убыточности предприятия при плохой динамике.

https://unsplash.com/photos/ir5MHI6rPg0

Чем отличается от чистой прибыли

Cash flow — это совокупность множества процессов, а прибыль — их результат. Для расчета прибыли и кэш-фло предусмотрены разные отчеты. Порядок ведения финансовой отчетности регламентирует «Международный стандарт финансовой отчетности (IAS) 7 “Отчет о движении денежных средств”».

При расчете этого показателя важно учитывать оформление и погашение кредитов, поступление дотаций или выплат по займам, инвестиции, а также десятки других операций — в том числе и те, которые не приносят прибыли, но участвуют в обороте денежных средств.

Высокий кэш-фло не всегда указывает на успешность компании. Иногда прибыльный бизнес не имеет достаточного cash flow. И наоборот: при хорошей динамике показателя величина прибыли может быть небольшой. У подобных несовпадений — сотни причин: от ошибок в расчетах до влияния экономических кризисов.

Чтобы клиентский сервис оставался на высоком уровне независимо от внешних обстоятельств, поддерживайте связь с клиентами. Узнавайте об их потребностях из первых уст с помощью современных технологий. Система речевой аналитики Calltouch Предикт автоматически записывает и расшифровывает все звонки контакт-центра и тегирует их. С помощью сервиса вы без лишних трудозатрат определите актуальные запросы аудитории, скорректируете скрипты продаж и улучшите качество работы операторов.

Технология

речевой аналитики

Calltouch Predict

- Автотегирование звонков

- Текстовая расшифровка записей разговоров

Узнать подробнее

Положительный и отрицательный кэш-фло

Положительный кэш-фло — это растущий приток финансов, который составляют:

- выручка от продаж товаров и услуг;

- процент прибыли партнеров по бизнесу, дивиденды;

- вклады инвесторов;

- донаты.

Отрицательный кэш-фло — это расходы компании, такие как:

- оплата аренды производственных помещений и оборудования;

- начисление зарплат сотрудникам;

- плановые и внеплановые закупки;

- внедрение новых технологий;

- хозяйственные траты;

- уплата налогов.

Разница между доходами и расходами — чистый кэш-фло, net cash flow или NCF:

- бизнес с NCF > 0 привлекает инвесторов;

- бизнес с NCF < 0 инвесторы воспринимают как рискованный.

На сайте «Открытого журнала» приведены примеры, которые помогут разобраться, что нужно учитывать при расчете денежного потока. Однако не стоит использовать готовые шаблоны, так как у каждого дела — свои особенности.

https://journal.open-broker.ru/investments/chto-takoe-denezhnyj-potok/

Виды денежных потоков

Кэш-фло бывает трех видов:

- Операционный — Cash Flow from Operating. Учитываются деньги, которые компания получает и теряет при продаже товаров и услуг.

- Инвестиционный — Cash Flow from Investing. Включает все денежные операции, которые влияют на окупаемость вложений в бизнес — от затрат на продвижение до покупки авторских прав.

- Финансовый — Cash Flow from Financial. Отражает способность компании погашать долги и привлекать новых инвесторов.

https://burst.shopify.com/photos/calculating-bills?c=money

Как рассчитать

Формула расчета денежного потока:

NCF = CF+ − CF−

CF+ — положительный кэш-фло; CF− — отрицательный кэш-фло.

Например, у вас есть такие показатели:

- выручка — 120 000 рублей;

- выплаты по кредитам — 10 000 рублей;

- доход от партнерского сотрудничества — 50 000 рублей;

- вклады инвесторов — 20 000 рублей;

- оплата поставщикам — 15 000 рублей;

- выплаты сотрудникам — 80 000 рублей.

Сначала вычисляем положительный кэш-фло: 120 000 + 50 000 + 20 000 = 190 000 рублей.

Затем отрицательный: 10 000 + 15 000 + 80 000 = 105 000 рублей.

NCF = 190 000 – 105 000 = 85 000 рублей. То есть чистый денежный поток — больше нуля, значит, бизнесу не грозят серьезные убытки.

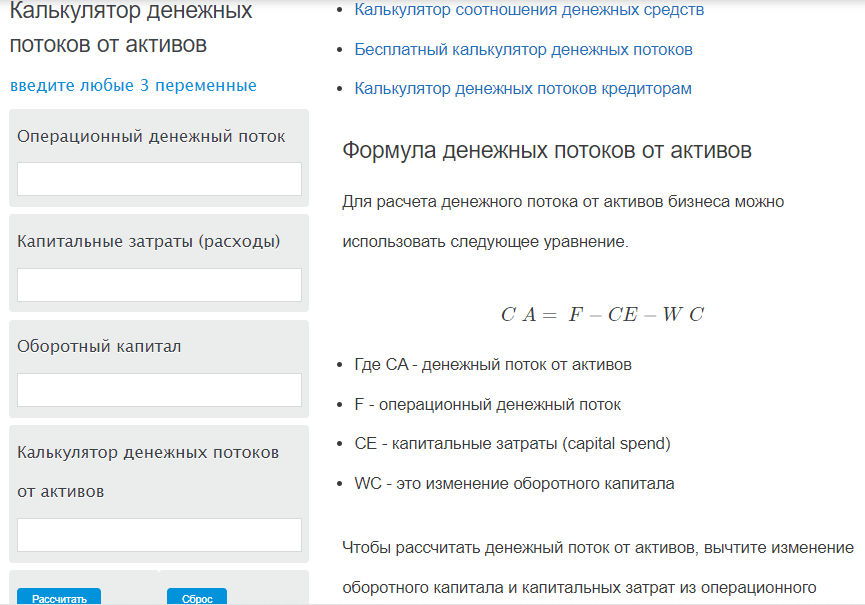

Рассчитать кэш-фло можно онлайн. Например, с помощью Calculator Academy.

Другие сервисы для расчетов:

- Calculatoratoz,

- «ПланФакт»,

- AnFin,

- Educba.

Оценка показателя

При оценке денежных потоков фокусируйтесь не только на их объеме, но и на сбалансированности и изменчивости. Эти параметры важны для прогнозов.

Опытные специалисты и крупные компании контролируют потоки финансов непрерывно. Они составляют графики, которые не просто отражают общую картину, а учитывают поведение клиентов и особенности выпускаемой продукции.

Сделать это самостоятельно без базовых знаний по экономике и соответствующего опыта практически невозможно. Расчет кэш-фло — трудоемкий и многоэтапный процесс. Если вы используете готовые формулы, всегда консультируйтесь с экспертами, а лучше делегируйте расчеты профессионалам.

Универсальный критерий оценки

- NCF > 0 — бизнес находится в относительной безопасности;

- NCF < 0 — есть риски потерять интерес инвесторов или даже обанкротиться.

Оценку кэш-фло, как и остальные методы финансового менеджмента, проводят с целью повышения рыночной стоимости компании. Регулярные расчеты гарантируют финансовую стабильность, развитие и оптимизацию бизнеса.

Рутинные процессы в бизнесе важно автоматизировать. Это поможет избежать ошибок из-за человеческого фактора и сократить время на сбор данных. Подключите систему Сквозной аналитики Calltouch, чтобы иметь доступ к маркетинговым отчетам и контролировать эффективность рекламы. Сервис анализирует работу всех каналов продвижения и отображает статистику на удобных дашбордах.

Сквозная аналитика Calltouch

- Анализируйте воронку продаж от показов до денег в кассе

- Автоматический сбор данных, удобные отчеты и бесплатные интеграции

Узнать подробнее

Почему высокий NCF — плохо

Избегайте накопления избыточного капитала, так как финансовые активы могут утратить свою ценность — например из-за инфляции. Это значит, что слишком высокий показатель NCF также необходимо корректировать, то есть снижать. Попробуйте перераспределить бюджет: повысить оплату труда топовых специалистов, усилить продвижение, внедрить технологии, запустить новинку.

Реинвестирование в компанию — единственно верная стратегия распределения финансов. Когда руководство распоряжается средствами компании в личных целях, не думая о будущем своего бизнеса, NFC со временем снижается. А внезапный кризис и другие внешние факторы способны необратимо сократить кэш-фло до критического уровня.

На основании отчетов о денежных потоках аналитики составляют рекомендации. Так рождаются эффективные стратегии развития и бизнес-планы. Прислушивайтесь к их советам, внимательно изучайте прогнозы и всегда имейте в виду общеэкономическую ситуацию, чтобы приумножать прибыль.

Коротко о главном

- Регулярный расчет денежного потока помогает избежать банкротства, реорганизовать и масштабировать бизнес.

- При вычислении кэш-фло нужно учитывать операционные, финансовые и инвестиционные потоки.

- NCF — это разница между доходами и расходами.

- Инвесторы редко рискуют вкладываться в бизнес, NCF которого меньше нуля.

- В законодательстве предусмотрены нормативные акты, по которым предприниматели обязаны вести отчеты о денежных потоках.

Сама фраза «денежный поток» заучит как музыка, не правда ли? Но этот музыкальный ряд для финансового менеджера раскладывается на элементы, как на ноты. Мы сегодня поговорим о том, как работают формулы расчета операционного денежного потока прямым и косвенным методом. Это интересно, поехали.

Что такое денежный поток и зачем его знать

В чисто бытовом значении мы все знаем, что это такое, — это те деньги, которые мы получили, часть из которых мы должны потратить обязательно, часть — желательно, а часть — если останутся. На финансовом языке поток этот называется Cash Flow (CF) и бывает положительным (поступления) и отрицательным (платежи).

Самым доступным методом расчета является, пожалуй, формула расчета операционного денежного потока по балансу предприятия. Поговорим о ней чуть позже, сначала давайте определимся, зачем вообще считать денежный поток (ДП).

Во-первых, планирование и точное знание поступлений и расходов в динамике позволяет фирме успешно маневрировать как своими финансами, так и привлеченными, дабы не допускать кассовых разрывов.

А во-вторых, расчет помогает легко справляться с вопросом: «Где деньги, Зин?». Это когда руководство недоумевает, почему денег на счетах полно, а в балансе убыток. Или еще хуже — по учету прибыли вагон, а денег нет.

Вот где вам пригодится формула чистого операционного денежного потока, вот чем вы наповал сразите любого руководителя — уверенностью и компетенцией!

Виды денежных потоков

В зависимости от направления деятельности предприятия формируются инвестиционный, операционный или финансовый потоки.

Операционный включает в себя такие вот ручейки:

- поступления от покупателей товаров, работ, услуг;

- оплату поставщикам за ценности и услуги, включаемые в состав себестоимости продукции в отчетном периоде;

- оплата труда персонала + страховые взносы.

Инвестиционный — это фактически капитальные вложения:

- оплата за объекты внеоборотных активов (приобретение, сооружение, создание);

- затраты по их транспортировке, монтажу, подготовке к эксплуатации;

- выплата процентов за пользование заемными средствами, направленными на приобретение (создание) ОС.

Финансовый поток вбирает:

- все займы и кредиты (выданные и полученные), проценты, комиссии, плату за их обслуживание;

- доходы и расходы от операций с ценными бумагами, собственными акциями, векселями.

Сливаясь воедино, эти три прекрасных ручья образуют Net Cash Flow (NCF) — чистый ДП. Математическая формула расчета чистого денежного потока максимально проста:

ЧДП = все поступления — все списания.

Считаем только деньги. Никакие обязательства, активы, прогнозируемые доходы и расходы и т. п. в расчете не участвуют.

ЧДП показывает, какой объем денежных средств остается в распоряжении собственников после того, как фирма произвела все обязательные и запланированные платежи.

Для получения всей полноты данных о движении средств на предприятии ЧДП рассчитывают для каждого направления: операционного, финансового и инвестиционного.

Не все бухгалтеры занимаются подобными расчетами, у них и так дел полно. Однако применение формул финансового анализа позволит денежкам фирмы не растекаться бесконтрольно во все стороны, образуя то стоячее болото, то водоворот, а плыть в верном направлении и в заданном русле.

Как рассчитать чистый денежный поток

Какую применить формулу, как рассчитать денежный поток, основываясь на данных одной только бухгалтерской отчетности? Чем отличается ЧП от ЧДП? Давайте погрузимся в сладостный мир цифр и расчетов.

Для сведения: что такое чистый операционный доход

Для определения ЧДП применяются прямой и косвенный методы расчета.

Прямой метод предполагает использование данных учетных регистров фирмы. Его, как правило, используют для внутреннего аудита движения денег.

Вот формула денежного потока от операционной деятельности для расчета прямым методом:

Пример:

Исходные данные:

|

Показатели |

Значение, тыс. руб. |

|---|---|

|

Выручка от продаж |

1500 |

|

Авансы полученные |

300 |

|

Прочие поступления |

400 |

|

Оплата поставщикам |

800 |

|

Оплата персоналу |

500 |

|

Уплата налогов |

180 |

|

Прочие выплаты |

250 |

|

ЧДП = 1500 + 300 + 400 — 800 — 500 — 180 — 250 |

470 |

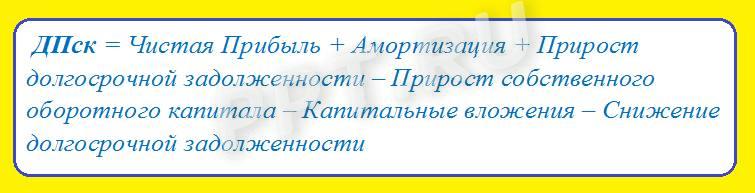

Применяя косвенный метод, обращаемся к бухгалтерской отчетности и отталкиваемся от показателя чистой прибыли предприятия, вводя для корректировки некоторые параметры.

Правило корректировки чистой прибыли для вычисления ЧДП косвенным методом: прирост активов сокращает количество свободных денег, снижение стоимости активов увеличивает их остаток. С пассивами все просто: рост стоимости пассива способствует пополнению банковских счетов, уменьшение — снижает остатки в банках и кассах.

Вот как работает формула по балансу свободного денежного потока для ответа на тот самый сакраментальный вопрос руководства о прибыли и деньгах:

Пример 1

|

Показатели |

Значение, тыс. руб. |

|---|---|

|

Чистая прибыль (нераспределенная) |

100 |

|

Амортизация ОС и НМА |

80 |

|

Изменение (увеличение) дебиторской задолженности |

+145 |

|

Изменение (увеличение) материальных запасов |

+60 |

|

Изменение кредиторской задолженности |

+80 |

|

Доходы будущих периодов |

150 |

|

Расходы будущих периодов |

270 |

|

ЧДП = 100 + 80 — 145 — 60 + 80 + 150 — 270 |

-65 |

Или так:

Пример 2:

|

Показатели |

Значение, тыс. руб. |

|---|---|

|

Убыток |

300 |

|

Амортизация ОС и НМА |

120 |

|

Изменение (увеличение) дебиторской задолженности |

+45 |

|

Изменение (увеличение) материальных запасов |

+60 |

|

Изменение кредиторской задолженности |

+80 |

|

Доходы будущих периодов |

550 |

|

Расходы будущих периодов |

170 |

|

ЧДП = -300 + 120 — 45 — 60 + 80 + 550 — 170 |

175 |

В первом примере прибыль есть, а денег нет. А во втором при балансовом убытке наличествуют свободные деньги.

Бухгалтеры достаточно редко на практике применяют формулу денежного потока на инвестированный капитал, поскольку это все-таки задача финансистов. Да и расчетных методов и формул для оценки операций с инвестированными средствами достаточно много. Применяются они в зависимости от поставленной задачи. Не станем отнимать хлеб у финансовых менеджеров и аналитиков и приведем формулу в самом простом ее варианте:

А это формула денежного потока на собственный капитал, тоже без «наворотов»:

Все мы знаем, что бухгалтерам на практике приходится сталкиваться со многими смежными профессиями и знаниями. Финансовый анализ в их числе. Осторожно! Этот водоворот способен увлечь за собой и унести от конкретики бухгалтерских операций в интригующий мир оценок и прогнозов!

Читайте также: все о бухгалтерской финансовой отчетности

- Понятие cash-flow

- Анализ движения денег

- Как формируются денежные потоки

- Прогноз движения денег

- Вывод

Понятие cash-flow

Это очень разностороннее понятие, оно используется как среди инвесторов на бирже, так и среди бизнесменов, отслеживающих состояние своих компаний. Эксперты называют cash flow практически все финансовые потоки.

Если на фондовых рынках – это предполагаемый доход от активов за вычетом дисконта, то в бизнесе все иначе. Иностранным обозначением называются план движения денег в будущем, отчет о доходах и расходах в настоящем или прошлом, например, за определенный год.

Кроме того, кэш-флоу показывает условное перераспределение средств в тот или иной период и сигнализирует о выходе компании к успеху или провалу. Для финансистов это становится некой отправной точкой оценки определенного бизнеса или уровня инвестиций.

Такие данные используются в бизнес-планах и документах с указанными источниками поступлений и направлениями распределения определенного капитала.

Молодой бизнесмен Артемий открыл маленькое предприятие по производству дизайнерских ежедневников. В первое время организация получала хороший и стабильный доход, однако через два года что-то пошло не так.

Каждая попытка бизнесмена нарастить объем продукции и расширить рынки сбыта оказывалась провальной, поскольку расходы на внедрение новых механизмов превышали доходы.

Чтобы разобраться, что происходит с капиталом компании, Артемий обратился к такому инструменту, как cash-flow. Расписав все денежные потоки и указав направления денежных трат и каналы поступлений, предприниматель нашел брешь.

Оказалось, что капитал предприятия «похудел» из-за недобросовестности некоторых постоянных корпоративных заказчиков, которые не раз пропускали частичные платежи за полученный товар.

Артемию удалось наладить взаимоотношения с некоторыми из них и возместить издержки, а также заменить несговорчивых заказчиков на других. Спустя год предприятие вышло в нулевой баланс.

Вывести компанию в плюс бизнесмен смог за счет банковского займа. Деньги помогли компании нарастить оборот и перестроить стратегию.

Если вашему бизнесу потребуется поддержка, вы всегда можете обратиться за помощью в Совкомбанк. У нас вы сможете получить деньги быстро и без лишних формальностей. Изучите условия и оставьте заявку прямо сейчас!

Оставить заявку

Анализ движения денег

Проводится по нормативам Международного стандарта финансовой отчетности (IAS) с учетом актуальной инвестиционной, финансовой деятельности. Иными словами, в процессе анализа просматриваются отчеты о любом движении денег: будь то траты на оборудование или вложения в ценные бумаги.

Методики отчетов:

- косвенная (годовые прибыль или убытки за какой-то период + амортизационные или другие расходы — все доходы, которые не связаны с денежными потоками компании);

- прямая (убытки и прибыль = все поступления + все расходы).

По отчетам можно узнать, есть ли средства у компании на своевременное погашение кредитов или выплату дивидендов. Кроме того, точные данные помогают бизнесменам распределять средства по видам деятельности, повышать эффективность предприятия, находить различия между чистой прибылью и чистым денежным потоком.

Формула успеха: что такое чистые инвестиции

Отчет строится на сведениях о статьях баланса, которые образовывают потоки средств и вызывают их чрезмерное расходование. Состав такого анализа представлен в таблице:

|

Виды деятельности |

Источники Cash Flow и расход |

|||

|

Финансовая |

выпуск облигаций |

погашение и выкуп облигаций |

акционная эмиссия и выплата дивидендов |

расходование и погашение кредитов |

|

Инвестиционная |

продажа долей |

покупка долевого участия |

продажа внеоборотных активов |

прирост внеоборотных активов |

|

Производственная |

рост и снижение обязательств |

увеличение дебиторской задолженности |

амортизация и чистая прибыль |

снижение дебиторской задолженности |

Что такое амортизация средств

Важно понимать, что cash-flow образуется и расходуется в любом предприятии независимо от вида деятельности. Это основная часть финансовой структуры компании, которую нужно учитывать для успешной работы.

Регулировать денежные потоки не так сложно, как кажется. Во-первых, каждый предприниматель должен иметь специальный расчетный счет для основных нужд компании, а во-вторых – депозит, на котором будут храниться средства на непредвиденные расходы.

Любой бизнес нуждается в подушке безопасности. Срочный депозит от Совкомбанка поможет защитить накопления от инфляции. Закажите обратный звонок на сайте банка и подключите депозит онлайн.

Основные объекты анализа:

- структура источников финансирования;

- денежные потоки и проблемы управления;

- ликвидность средств и платежеспособность компании.

Как формируются денежные потоки

Возникновение потоков средств возникает под давлением двух основных факторов. Например, внешний – это состояние рынков, особенности систем налогообложения, кредитование потребителей и поставщиков и т. д.

Внутренний фактор состоит из циклов организации (производственного и операционного), длительности и сезонности создания, сбыта продукции и товаров, амортизационных процессов, инвестиций, компетентности руководителей.

Анализ cash-flow позволяет понять, как компания будет реагировать на указанные факторы и изменения внешней среды, например, в кризис, а также помогает оценить финансовое состояние предприятия, уровень платежеспособности, денежной ликвидности и рентабельности.

Что такое рентабельность и как ее посчитать

Прогноз движения денег

Предвидеть будущее в бизнесе возможно. Для этого составьте прогноз денежных потоков компании. В первую очередь определите состояние капитала за прошлый месяц или год: срок зависит от того, на какое время вы хотите предугадать расходы и поступления.

Для определения суммы (cash-flow), которую вы можете израсходовать в намеченный период, узнайте свободный поток по формуле:

амортизационные затраты + чистый доход – капитальные издержки – изменение оборотного капитала.

Важно: размер чистого дохода при этом выясняется через вычитание всех расходов из суммы общих доходов.

Есть и другой лайфхак для прогнозирования: наметьте временной отрезок (два или четыре месяца), предположите, сколько компания получит за это время от продажи товаров или за услуги.

Предположим, ИП Николаев заработает за следующие девять месяцев 2 млн рублей. Расчет предприниматель делал по указанным формулам.

Спрогнозировать такой доход бизнесмену помогли теоретические объемы продаж, гарантированные входящие денежные потоки, расчет предстоящих расходов.

В этом примере мы видим, как предприниматель определил приблизительный размер налоговых вычетов, инвестиций в компанию и субсидий, а также высчитал суммы налогов, зарплат, аренды и амортизации.

Вывод

Оценка состояния капитала и грамотное распределение денежных потоков поддерживают компанию на плаву, повышают гибкость и готовность к рискам.

Без внимания управленцев к финансам фирма начинает гибнуть, а возможности управления ресурсами и долговыми обязательствами сократятся. Но не стоит отчаиваться при возникновении бреши в бюджете вашего предприятия.

Нарастить капитал и вернуть ликвидность возможно двумя способами: управлением финансами и дополнительными средствами, объем которых надо внимательно рассчитывать.

Если бизнесмен не пренебрегает анализом финансового состояния, внимательно отслеживает доходы и расходы, то предприятие наращивает объемы производства и продаж, растет и развивается, перешагивая через риски и трудности.

На чтение 7 мин Просмотров 68.2к.

Чистый денежный поток (далее ДП) является одним из показателей деятельности предприятия. Он отражает, насколько эффективно компания распределяет имеющиеся в ее распоряжении финансы. Зачастую об экономическом положении предприятия судят по объему прибыли. Но вместе с этим показателем рассчитывают и денежный поток. Именно на него чаще всего обращают внимание потенциальные и реальные инвесторы.

Содержание

- Понятие чистого денежного потока

- Назначение показателя денежного потока

- Классификация денежного потока

- Чистый денежный поток

- Показатели кэш-фло

- Дисконтированный денежный поток

- Расчет денежного потока

- Формулы для определения чистого денежного потока

- Формулы для вычисления показателей кэш-фло

- Порядок вычисления денежного потока: пример

- Пример вычисления показателей кэш-фло

Понятие чистого денежного потока

Чистый денежный поток – это финансовый оборот компании (притоки и оттоки). Если говорить простыми словами, то денежный поток представляет собой все поступления и затраты компании за определенный промежуток времени.

Зарубежные фирмы применяют такое понятие, как CF. Он делится на несколько видов: чистый ДП, финансовый оборот для собственников и акционеров. В России показатель в данной форме рассчитывают редко. Чаще всего, его вычисляют для проведения презентаций, призванных продемонстрировать результаты деятельности компании.

Финансовая отчетность российских предприятий включает в себя чистый денежный поток. Его можно найти в отчете о движении денежных средств. Документ показывает, насколько компания обеспечена финансами для выполнения основной и дополнительной деятельности.

Назначение показателя денежного потока

Денежный поток рассчитывается с целью выявления эффективности распределения компанией финансов. Он помогает оценить объем притоков и оттоков за отчетный период. Коэффициент CF определяют и с целью проведения презентации деятельности компании перед потенциальными и реальными инвесторами. При этом рассчитывают фактический, причинный и плановый показатель.

Таким образом, расчет денежного потока преследует следующие цели:

- дать оценку финансовому положению предприятия;

- проанализировать объем оттоков и притоков;

- исследовать эффективность распределения ресурсов;

- показать реальное положение фирмы.

Важно! Российские компании в обязательном порядке рассчитывают лишь чистый денежный поток от основной, финансовой и инвестиционной деятельности, который отражают в отчете об обороте финансов.

Классификация денежного потока

Прежде чем классифицировать денежные потоки, финансовый оборот необходимо поделить на отрицательный и положительный. Ни в коем случае нельзя путать эти понятия. Отрицательный и положительный денежный поток представляет собой оттоки и притоки фирмы за определенный период. А финансовый оборот обозначает стоимостное выражение деятельности предприятия, в состав которого входят доходы и расходы компании.

| Классификационный признак денежных потоков | Вид финансового оборота | Описание |

| От деятельности предприятия | Операционный | Финансовый оборот от основной деятельности фирмы |

| Финансовый | Притоки и оттоки компании, связанные с осуществлением финансовой работы | |

| Инвестиционный | Расходы и доходы предприятия от инвестиционной деятельности | |

| По целостности | Общий | Финансовый оборот всей компании за определенный цикл |

| Цеховой | Денежные притоки и оттоки по отделам, цехам, подразделениям | |

| По отношению к фирме | Внутренний | Финансы для удовлетворения внутренних потребностей компании, например, для приобретения активов |

| Внешний | Денежные средства для осуществления внешних обязательств. Например, на расчеты с поставщиками и подрядчиками. | |

| По варианту определения | Чистый | Денежный поток, очищенный от расходов |

| Совокупный | Все финансовые обороты компании | |

| Дисконтированный | Финансовый поток будущего периода | |

| По объему | Избыточный | Денежный поток, достаточный для осуществления деятельности предприятия |

| Дефицитный | Отрицательное значение конечного результата деятельности компании | |

| По периоду | Краткосрочный | Финансовый оборот, рассчитанный за короткий промежуток времени |

| Долгосрочный | Денежный поток, определенный за продолжительное время | |

| По времени | Текущий | Финансовый оборот, существующий сегодня |

| Будущий (плановый) | Денежный поток будущего периода |

Важно! Для определения финансового положения компании оценивают чистый и свободный денежный поток.

Чистый денежный поток

Чистый денежный поток представляет собой финансовый оборот компании, очищенный от затрат. Он показывает, сколько средств предприятие может направить на развитие, выплату дивидендов, на хранение или на осуществление иных нужд.

Показатели кэш-фло

Показатели кэш-фло делятся на два вида: чистый и свободный денежный поток, их также именуют Net Cash Flow, Free Cash Flow соответственно. Второй коэффициент также подразделяют на финансовый оборот для собственников фирмы и акционеров. Денежный поток для владельцев предприятия рассчитывают тремя методами, каждый из которых показывает разное значение коэффициента, имеющего собственное назначение:

- Определение финансового оборота первичным методом помогает оценить общий финансовый цикл компании.

- Расчет денежного потока причинным вариантом отражает факторы, повлиявшие на динамику израсходованных и полученных средств.

- Вычисление финансового оборота прогнозным методом помогает установить показатель будущего периода.

FCFE (денежный поток для акционеров) определяется как разница между первичным финансовым оборотом и обязательствами фирмы по уплате кредитов, а также процентов по ним.

Дисконтированный денежный поток

Дисконтированный денежный поток представляет собой финансовый оборот будущего периода. Он определяется с учетом ставки дисконтирования.

Важно! Дисконтированный финансовый оборот и прогнозный кэш-фло – это разные показатели.

Расчет денежного потока

Для определения денежного потока используют формулы. Показатели чистого финансового оборота отражают в отчете о движении денежных средств, а коэффициенты кэш-фло используют для проведения презентаций об экономической деятельности предприятия.

Формулы для определения чистого денежного потока

Чистый денежный поток, подлежащий отражению в отчете о финансовых оборотах, классифицируется в зависимости от вида деятельности предприятия: основной, финансовый, инвестиционный. Расчет каждого показателя заключается в очистке доходов от расходов. Для этого используют общую формулу:

Д – Р, где

Д – доходы от одного из видов деятельности предприятия;

Р – расходы от одного из видов деятельности компании.

Арифметическое выражение для определения чистого денежного потока считается универсальным. Все дело в том, что оно адаптируется для вычисления разных показателей. Например, чтобы найти чистый денежный поток от основной деятельности, в расчетах принимают во внимание поступления и затраты от производства продукции. А если есть необходимость посчитать инвестиционный финансовый оборот, из поступлений, связанных с инвестиционной деятельностью, отнимают одноименные затраты.

Формулы для вычисления показателей кэш-фло

Показатель кэш-фло – это разновидности денежного потока, определяемые для дополнительной оценки конечных результатов деятельности предприятия. Для их вычисления используют формулы:

| Показатель | Формула | Расшифровка формулы |

| Net Cash Flow (чистый ДП) | Сд — Сз | Сд – сумма доходов компании;

Сз – сумма затрат фирмы |

| FCFF (свободный ДП для собственников) | ЧДП — Кз | ЧДП – чистый ДП;

Кз – капитальные затраты |

| FCFE (свободный денежный поток для акционеров | FCFF – Пу – ЗП – ЗВ | FCFF – первичный денежный поток;

Пу – проценты по кредитам (уплаченные); ЗП – погашенная задолженность; ЗВ – выпущенная задолженность. |

| Причинный ДП (FCFF) | П – СН – Кз – Док | П – поступления;

СН – сумма налогов; Кз – капитальные затраты; Док – динамика оборотного капитала |

| Плановый ДП (FCFF) | П *(1 – НССр) + СА – Кз – Док | П – поступления (до вычета амортизации, процентов по кредитам, налогов);

НССр – налоговая ставка (усредненная); СА – сумма амортизации; Кз – капитальные затраты; Док – динамика оборотного капитала |

| Дисконтированный ДП | 1 / (1 + ДС) * ПВ | ДС – дисконтированная ставка;

ПВ – промежуток времени |

Важно! Для оценки результатов деятельности компании рассчитывают первичный, причинный FCFF, FCFE и NCF.

Порядок вычисления денежного потока: пример

Для лучшего понимания порядка определения денежного потока, определим показатели на примере компании ООО «СтартСервис», которая имеет следующие результаты деятельности:

- Чистый операционный ДП – 7,8 млн. руб.

- Капитальные затраты – 0,8 млн. руб.

- Поступления фирмы до вычета амортизации, процентов пор кредитам, налогов – 12,6 млн. руб.

- Сумма налогов – 1,8 млн. руб.

- Динамика оборотного капитала – 4,1 млн. руб.

- Усредненная налоговая ставка – 0,171.

- Проценты уплаченные – 0,2 млн. руб.

- Задолженность погашенная и выпущенная 0,9 млн. руб. и 1,1 млн. руб. соответственно.

- Амортизация – 0,65 млн. руб.

- Общие доходы и расходы компании – 12,6 млн.руб. и 4,2 млн. руб. соответственно.

Для вычисления ДП от инвестиционной, основной и финансовой деятельности используют данные отчета о движении денежных средств. Расчет производят по строкам документа.

Пример вычисления показателей кэш-фло

Определим показатели кэш-фло на основании предложенных выше результатов деятельности компании:

| № п.п. | Показатель | Расчет, в млн. руб. |

| 1 | Net Cash Flow (чистый ДП) | 12,6. – 4,2 = 8,4 |

| 2 | FCFF (свободный ДП для собственников) | 8,4 – 0,8 = 7,6 |

| 3 | FCFE (свободный ДП для акционеров) | 7,6 – 0,2 – 0,9 – 1,1 = 5,4 |

| 4 | Причинный FCFF | П – СН – Кз – Док

12,6 – 1,8 – 0,8 – 4,1 = 5,3 |

| 5 | Плановый FCFF | П *(1 – НССр) + СА – Кз – Док

12,6 (1 – 0,171) + 0,65 – 0,8 – 4,1 = 6,195 |

Для вычисления чистого денежного потока от основной, финансовой и инвестиционной деятельности, достаточно уменьшить сумму доходов от вида финансовых результатов работы компании на расходы по нему.