Чистый оборотный капитал — формула по строкам баланса применяется для изучения зависимости имеющихся краткосрочных (оборотных) активов от внешних текущих источников финансирования. Иными словами, с помощью показателя определяется наличие у предприятия ликвидных активов, которые не надо направлять на погашение заемных средств.

Чистый оборотный капитал в балансе

Чистый оборотный капитал в балансе не указывается как конкретное значение или строка — он предполагает применение показателей бухгалтерского баланса с целью его расчета. Данный капитал формируется за счет собственных средств или равноценных с ними ресурсов, направленных на приобретение оборотных активов.

Для исчисления чистого оборотного капитала надо из оборотных ресурсов убрать краткосрочные пассивы, на погашение обязательств по которым как раз и может быть направлена часть указанных ресурсов. Именно эта разница и будет составлять размер чистых оборотных активов, предопределяющих экономическую стабильность организации.

Как увеличить чистые активы предприятия, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Подробнее об оборотных средствах вы можете узнать из статьи «Собственные оборотные средства и их оборачиваемость».

Расчет чистого оборотного капитала — формула по балансу

Бухгалтерский баланс используется для расчета данного показателя, и при этом необходимо поступить таким образом:

ЧОК = ОА (стр. 1200) — КП (стр. 1500),

где:

ЧОК — чистый оборотный капитал;

ОА — оборотные активы, величину которых можно в балансе найти по строке 1200;

КП — краткосрочные пассивы, величину которых в балансе можно найти по строке 1500.

Интерпретация полученного значения в анализе

Оценка полученного значения ЧОК производится по следующей логике:

- Если расчет привел к положительному результату (превышению оборотного капитала над обязательствами), мы можем говорить о хорошей финансовой стабильности и платежеспособности предприятия, т. к. его собственных оборотных средств хватает для полноценного осуществления текущей деятельности без привлечения заемных ресурсов.

- Если расчет привел к отрицательному результату (превышению обязательств над оборотным капиталом), следует отметить финансовую нестабильность, т. к. собственных оборотных средств предприятия не хватает на осуществление текущей деятельности, а потому необходимо привлечение заемных ресурсов.

ВАЖНО! В отдельных случаях слишком высокое значение показателя чистых оборотных активов может говорить о том, что предприятие не использует эффективно имеющиеся в его распоряжении свободные оборотные средства: не вкладывает их в деятельность, не инвестирует, чтобы получить доход, и так далее. Или же такое превышение может указывать на то, что для финансирования оборотных ресурсов используются долгосрочные заемные средства. Этот факт также следует рассматривать как негативный в плане оценки финансовой стабильности предприятия.

Подробнее по данной теме читайте в материале «Что относится к чистым оборотным активам?».

Итоги

Чистый оборотный капитал — показатель, рассчитываемый на основе бухгалтерского баланса. Он характеризует уровень финансовой независимости предприятия от внешних источников финансирования.

«РБК Инвестиции» рассказывают об оборотном капитале — что это такое, как рассчитывается и что показывает

В обзоре вы узнаете:

- Что это

- Как рассчитать

- Компоненты

- Когда капитал очень большой

- Когда капитал отрицательный

- Коэффициенты

Что такое оборотный капитал

Оборотный капитал — это собственные средства компании, стоимость которых может переноситься в текущие затраты в течение одного производственного или торгового цикла.

Более точное название показателя — чистый оборотный капитал, встречаются оба варианта.

Размер оборотного капитала компании — это важный показатель, который характеризует ее текущее (краткосрочное) финансовое положение.

Чтобы объяснить, в чем суть оборотного капитала, сначала следует рассмотреть, что такое капитал вообще, и о том, как устроен главный финансовый отчет — отчет о финансовом положении или баланс.

Под капиталом, или собственным капиталом компании, понимают ее собственные средства. Что это значит?

У любой компании есть ее активы и обязательства. Активы — это то, чем компания располагает — это имущество, деньги, финансовые вложения, а также разные обязательства контрагентов перед компанией. Обязательства — это сумма того, что компания должна другим. Они включают в себя взятые кредиты и займы, а также разные обязательства, возникающие в ходе ее деятельности, — например, обязательства выплатить зарплату работникам, поставить товар по полученной предоплате, заплатить за полученные компанией услуги и прочее.

Разница между активами компании и ее обязательствами — это и есть собственные средства компании или ее капитал.

Для лучшего понимания, можно применить это к себе. Допустим у вас есть, квартира, машина, вы ждете зарплату в конце месяца, у вас есть депозиты в банке и

ценные бумаги

. Это все ваши активы. Но у вас есть долг по ипотеке, и вам нужно заплатить за обучение ребенка в музыкальной школе — это ваши обязательства. А ваш капитал — это разница между всеми вашими активами и вашими обязательствами.

Размер капитала — это важный показатель финансового состояния. Если ваши обязательства превышают все то, что у вас есть, то ваш капитал будет отрицательным и это повод для тревоги.

Основная форма финансовой отчетности компании — это отчет о финансовом состоянии, который чаще называется балансом. На одной стороне баланса — активы, а на другой стороне — пассивы. Пассивы — это обязательства и капитал компании вместе взятые. Баланс заключается в том, что сумма активов всегда равна сумме пассивов.

Для понимания сути оборотного капитала важно знать, что активы в балансе располагаются в порядке возрастания или, наоборот, в порядке убывания их ликвидности. При этом обязательства в пассиве располагаются по срокам их исполнения, а порядок их расположения соответствует порядку в активах. Например, если в балансе сначала обозначены малоликвидные активы, а наиболее

ликвидные

активы — деньги, отмечены в конце списка, то обязательства будут показаны в порядке от самых долгосрочных к самым краткосрочным.

При этом активы разделены на два раздела — внеоборотные и оборотные. Обязательства тоже в балансе делятся на долгосрочные (сроком исполнения свыше года) и краткосрочные.

Оборотный капитал — это частный случай капитала. Он показывает размер текущих собственных средств как разницу между оборотными активами и краткосрочными обязательствами.

Таким образом, если собственный капитал характеризует финансовое положение компании в целом, то оборотный капитал характеризует именно финансовое положение в самой ближайшей перспективе.

Размер оборотного капитала показывает, насколько устойчива компания в каждом производственном или торговом цикле. Оборотный капитал помогает понять, не грозит ли компании неисполнение текущих обязательств и насколько она нуждается в срочном привлечении денег.

Положительный оборотный капитал — это, как правило, признак краткосрочного финансового благополучия компании. У компании достаточно ликвидных активов как для погашения краткосрочных обязательств, так и для самостоятельного финансирования роста своего бизнеса.

Отрицательный оборотный капитал означает, как правило, что активы используются неэффективно. При отрицательном оборотном капитале компания может столкнуться с кризисом ликвидности, и компании придется занимать деньги для покрытия так называемого «кассового разрыва», а может и вообще увеличить объем заимствований, что может даже усугубить проблему.

Как рассчитать оборотный капитал

Оборотный капитал рассчитывается как разница между суммой оборотных активов и суммой краткосрочных обязательств.

ОК = ОА — КО, где

ОК — оборотный капитал,

ОА — оборотные активы,

КО — краткосрочные обязательства.

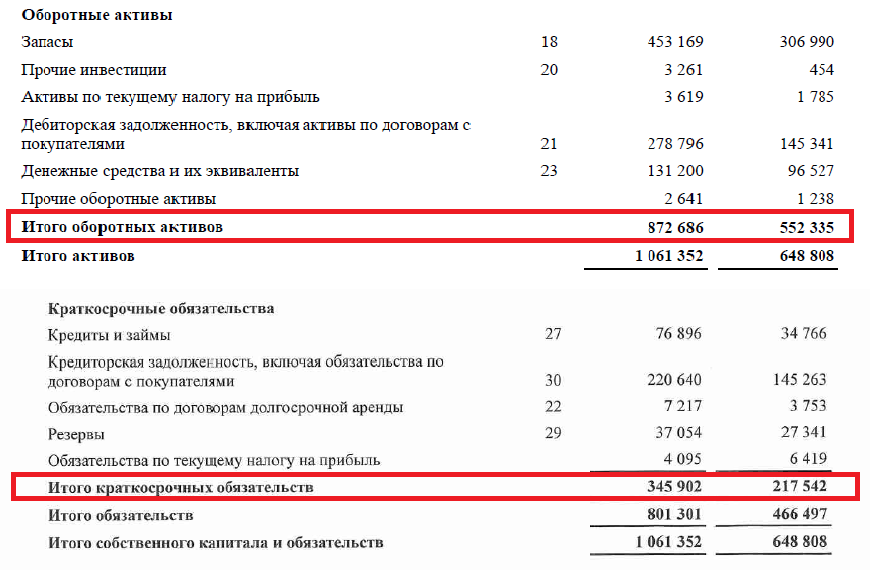

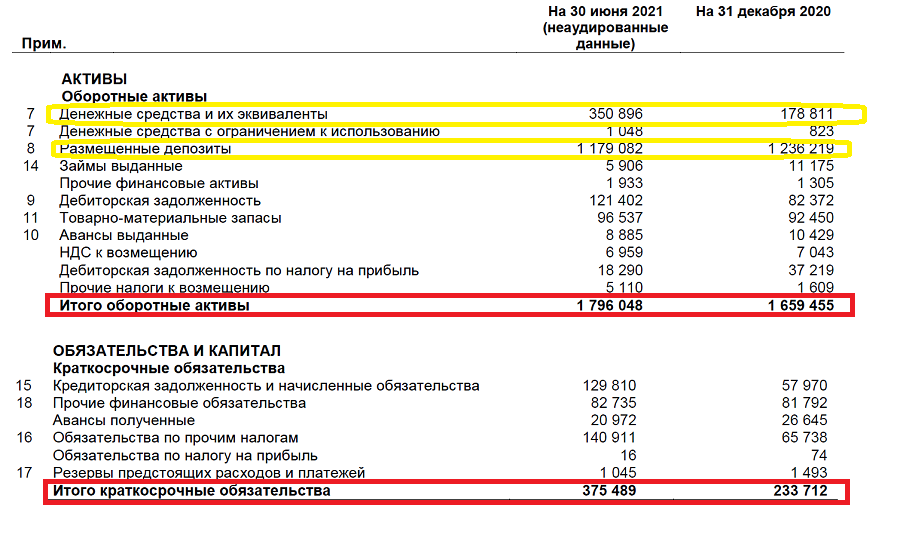

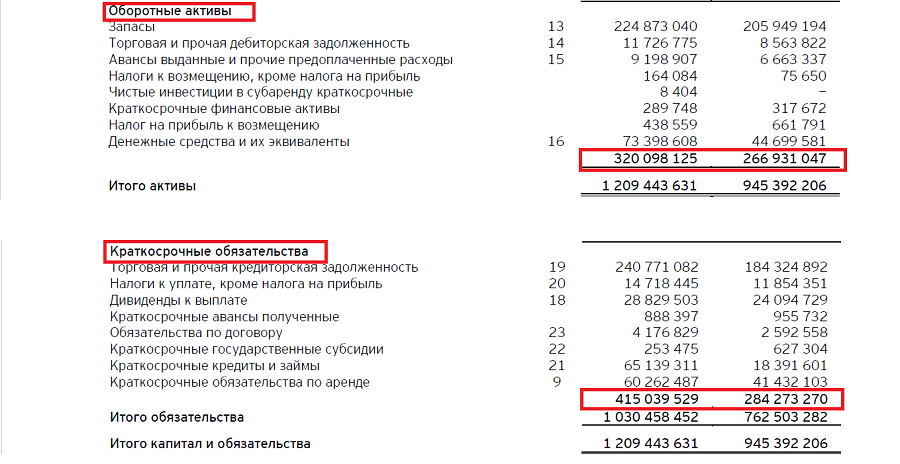

Значения для расчета оборотного капитала непосредственно указываются в балансе компании как «Итого оборотные активы» и «Итого краткосрочные обязательства».

Из чего рассчитывается оборотный капитал

Компоненты оборотного капитала

Кроме размера оборотного капитала и его непосредственных составляющих — объема краткосрочных обязательств и размера оборотных активов, для лучшего понимания краткосрочной финансовой устойчивости полезно знать более детальный состав и структуру этих активов и обязательств. Такая детализация даст возможность точнее понять эффективность деятельности компании.

Важно выделить такие группы оборотных активов:

- Запасы

- Дебиторская задолженность

- Деньги и краткосрочные финансовые вложения

- Прочие оборотные активы

Из краткосрочных обязательств важно выделить:

- Кредиторскую задолженность

- Финансовый долг

- Другие краткосрочные обязательства

Оборотные активы

К оборотным активам относят наиболее ликвидные активы. Но критерием оборотности служит даже не ликвидность, а то, как стоимость этих активов уходит в состав затрат. Если оборудование переносит свою стоимость в затраты по частям, по мере износа, то стоимость расходных материалов попадает в затраты целиком, по мере использования материалов. Поэтому станок — это внеоборотный актив, а металл, который обрабатывается на этом станке, актив оборотный.

Запасы

Запасы включают сырье для производства, материалы, уже задействованные в процессе, а также всю еще не проданную готовую продукцию.

Дебиторская задолженность

Дебиторская задолженность — это обязательства партнеров перед компанией, которые возникли в ходе сотрудничества. Дебиторская задолженность бывает двух видов и возникает двумя путями.

- Обязательства по авансам поставщиков и подрядчиков. Такие обязательства возникают, когда компания заплатила подрядчикам и поставщикам за сырье или услуги и ожидает, что партнеры выполнят перед ней обязательства.

- Обязательства по оплате продукции потребителем на условиях предварительной поставки. Такие обязательства возникают, когда компания продала свою продукцию или услуги заказчикам и ожидает оплату за свою работу.

Деньги и краткосрочные финансовые вложения

Это наиболее ликвидные активы компании. Возврат краткосрочных финансовых вложений компания ожидает в пределах года, а деньги компания может использовать на свои нужды в любой момент.

Прочие оборотные активы

К таким активам относятся ликвидное имущество или обязательства перед компанией, которыми она располагает помимо основной деятельности. Например, к таким прочим оборотным активам могут относиться еще не полученные штрафы и компенсации в пользу компании, присужденные по решению суда.

Краткосрочные обязательства

Краткосрочные обязательства — это все денежные или имущественные обязательства компании, которые она должна исполнить в течение года.

Кредиторская задолженность

Кредиторская задолженность — это дебиторская задолженность наоборот. Это возникающие в ходе основной деятельности обязательства компании перед своими партнерами. Как и дебиторская, кредиторская задолженность бывает двух видов и может, соответственно, возникать двумя путями.

- Обязательства по оплате продукции или услуг поставщиков и подрядчиков. Такие обязательства возникают, когда компания получила от поставщиков и подрядчиков материалы или воспользовалась их услугами, и должна оплатить выставленные счета.

- Обязательства по авансам покупателей и заказчиков. Такие обязательства возникают, когда компания получила аванс от покупателей и заказчиков и должна поставить товар или оказать оплаченные услуги.

Финансовый долг

Сюда входят обязательства по полученным кредитам и займам, а также по выпущенным облигациям.

Другие краткосрочные обязательства

К ним относятся как обязательства, связанные с основной деятельностью компании, так и различные непроизводственные или неторговые обязательства. Например это:

- Обязательства по выплате заработной платы или социального обеспечения;

- Обязательства по выплате дивидендов;

- Налоговые обязательства;

- Наложенные штрафы и т.п.

Разнообразные сравнения и сопоставления компонентов оборотного капитала как между собой, так и с другими показателями позволяют получить более детальную информацию о текущем финансовом положении компании.

Всегда ли хорошо, когда оборотный капитал большой?

Значительный размер капитала — это запас прочности и финансовой устойчивости. Большой оборотный капитал — это запас прочности для кратковременных или сезонных скачков.

Однако, значительный размер оборотного капитал может указывать на то, что у компании чрезмерные запасы, что повышает надежность, или что она не инвестирует в развитие излишки денежных средств.

Например оборотный капитал «Сургутнефтегаза» составляет около ₽1,4 трлн. Только запас наличности на счетах компании позволяет покрыть все текущие обязательства, но при этом на банковских депозитах компания постоянно держит более ₽1 трлн.

Большой оборотный капитал на примере ПАО «Сургутнефтегаз»

Всегда ли плохо, когда оборотный капитал отрицательный?

Достаточность оборотного капитала может очень сильно разниться в зависимости от бизнес-модели или от сферы деятельности компании. В некоторых случаях отрицательный оборотный капитал — вполне нормальное явление. Если у компании короткий производственный или торговый цикл или, иными словами, высокая оборачиваемость, то отрицательный оборотный капитал уже не так и важен. Примерами могут служить продуктовые магазины с большим ежедневным потоком наличности и значительной ежедневной обновляемостью ассортимента на полках. Если мы посмотрим, например, на баланс «Магнита», то увидим, что краткосрочные обязательства компании стабильно больше оборотных активов. Однако, это никак не мешает деятельности торговой сети.

Отрицательный чистый оборотный капитал на примере ПАО «Магнит»

Напротив, для компаний, производящих штучную, дорогую и капиталоемкую продукцию, например, авиастроительных компаний, оборотный капитал должен быть достаточным, а отрицательный оборотный капитал может стать значительной проблемой.

Тонкие настройки

Оборотный капитал — важный показатель, но он дает лишь общую картину текущего финансового положения компании. Более того, работая только с показателем оборотного капитала, можно не заметить важных процессов, происходящих в компании. Допустим, оборотные активы компании почти полностью состояли из денег на счетах — и через год размер краткосрочных обязательств и оборотных активов остался прежним, но вместо денег на счетах теперь у компании просроченная дебиторская задолженность. Размер оборотного капитала остался тем же, но способность компании отвечать по обязательствам коренным образом изменилась.

Поэтому для более детального и глубокого изучения финансового состояния компании финансовые аналитики используют разные показатели, построенные с участием компонентов оборотного капитала.

Примером такой более тонкой настройки может служить показатель операционного оборотного капитала.

ООК = (ОА — КФВ) — (КО — КЗС), где

ООК — операционный оборотный капитал;

ОА — оборотные активы;

КФВ — краткосрочные финансовые вложения;

КО — краткосрочные обязательства;

КЗС — краткосрочные заемные средства.

То есть при расчете операционного оборотного капитала не будут учитываться активы и обязательства финансового характера. В примере с «Сургутнефтегазом» значения оборотного капитала и операционного оборотного капитала будут различаться очень сильно.

Коэффициент текущей ликвидности можно получить в результате деления размера оборотных активов на размер краткосрочных обязательств (КТЛ = ОА / КО). Этот коэффициент показывает уровень платежеспособности в краткосрочном периоде.

Кроме операционного оборотного капитала и коэффициента текущей ликвидности в финансовом анализе широко применяются такие коэффициенты на основе компонентов оборотного капитала:

- Коэффициент мобильности оборотных средств

Как считается: Сумма денежных средств и финансовых вложений делится на размер оборотных активов.

Что показывает: Уровень ликвидности оборотных активов.

- Коэффициент мобильности имущества

Как считается: Размер оборотных активов делится на размер всех активов.

Что показывает: Степень ликвидности активов.

- Коэффициент обеспеченности собственными оборотными средствами

Как считается: Собственный капитал за минусом размера внеоборотных активов делится на размер оборотных активов.

Что показывает: Степень финансовой устойчивости.

- Коэффициент оборачиваемости запасов

Как считается: Размер выручки делится на среднегодовой размер запасов.

Что показывает: Эффективность управления запасами.

- Коэффициент оборачиваемости дебиторской задолженности

Как считается: Размер выручки делится на среднегодовой размер дебиторской задолженности.

Что показывает: Эффективность управления дебиторской задолженностью.

- Коэффициент оборачиваемости оборотных активов

Как считается: Размер выручки делится на среднегодовой размер оборотных активов.

Что показывает: Эффективность использования оборотных активов.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Содержание страницы

- Что собой представляет собственный капитал

- Варианты расчетов

- Оптимальный размер собственного капитала

- Рентабельность собственного капитала

- Оборачиваемость собственного капитала

- Маневренность

Собственный капитал в балансе представляет собой совокупность средств, находящихся в распоряжении фирмы. Это один из ключевых показателей, дающий представление об итогах деятельности компании.

Как рассчитать собственный капитал?

Что собой представляет собственный капитал

Собственный капитал может определяться двумя способами:

- Определяются чистые активы фирмы. В частности, нужно принять во внимание только активы без учета обязательств (задолженности и прочее).

- Комплекс значений, которые формируют собственный капитал.

Рассмотрим особенности этих методов.

Вопрос: Может ли российская организация с отрицательным (нулевым) собственным капиталом учесть проценты по контролируемой задолженности (п. 4 ст. 269 НК РФ)?

Посмотреть ответ

Первый метод

В рамках первого метода собственный капитал – это совокупность чистых активов и нераспределенной прибыли. Допустимость использования этого метода подтверждается наличием ряда соответствующих нормативных актов. К примеру, в пункте 3 статьи 35 ФЗ №208 «Об АО» от 26 декабря 1995 года указано, что вместо определения чистых активов выполняется расчет своего капитала. В пункте 29 приказа №208 Минсельхоза от 20 января 2005 года указано, что понятие чистых активов соответствует понятию собственного капитала.

Вопрос: Учитывается ли при расчете собственного капитала задолженность по страховым взносам (п. 4 ст. 269 НК РФ)?

Посмотреть ответ

Второй метод (по указанию Минфина)

Второй метод предполагает, что собственный капитал включает в себя эти значения:

- Уставной капитал. Образуется при регистрации компании. Формируется за счет вкладов учредителей.

- Добавочный капитал. Появляется тогда, когда учредители субъекта вкладывают в компанию средства свыше своей доли в УК. Он может формироваться также за счет дохода от эмиссии, переоценки внеоборотных средств, нераспределенной прибыли.

- Резервный фонд. Представляет собой отложенные компанией средства, предназначающиеся для покрытия убытка в случае ЧП.

- Нераспределенная прибыль. Представляет собой остаток средств, образовавшийся после оплаты всех налоговых платежей и покрытия прочих обязательств. Сюда входят также остатки специальных фондов, если они есть в фирме.

Также собственный капитал включает в себя акции фирмы, выкупленные у аукционера. Необходимые для расчетов параметры содержатся в строках 1310-1370 баланса.

К СВЕДЕНИЮ! Какой метод лучше использовать? Все зависит от конкретных обстоятельств, деловой практики в определенной среде. К примеру, нужный метод может быть рекомендован инвесторами, банками и прочими заинтересованными лицами.

Варианты расчетов

Рассмотрим формулы для расчета по различным методикам.

Традиционный метод

Традиционный метод отличается повышенной простотой, а потому он пользуется популярностью при расчетах. Напомним, что в рамках этого метода собственный капитал тождественен размеру чистых активов. Для его определения достаточно посмотреть значение строки 1300.

То есть формула будет следующей: Собственный капитал = Строка 1300.

Очевидно, что узнать значение собственного капитала бухгалтер может в течение одной минуты.

Расчеты по Минфину

Расчет можно провести на основании приказа Минфина №84н от 28 августа 2014 года. В этом приказе указано, что в собственный капитал включаются все активы за исключением обязательств. При расчетах используются эти показатели:

- Строка 1400 (долги со сроком погашения от 12-ти месяцев).

- Стр.1500 (краткосрочные долги).

- Стр.1600 (активы).

Расчеты проводятся в соответствии с этим порядком:

- Значения из строк 1400 и 1500 складываются.

- Из получившегося значения вычитаются показатели кредита счета 98 (безвозмездное получение собственности и прочее).

- Из показателя по строке 1600 вычитается остаток по ДТ счета 75.

- Из получившегося в пункте 3 значения вычитается результат вычислений из второго пункта.

Этот алгоритм расчетов является более сложным, однако он дает более точные результаты.

Оптимальный размер собственного капитала

Просто рассчитать размер собственного капитала недостаточно. Нужно также правильно расшифровать результаты расчетов. На что обратить внимание? Во-первых, нужно удостовериться, что значение чистых активов является положительным. Если показатель отрицательный, это свидетельствует о большой кредитной нагрузке. То есть у фирмы мало активов и много обязательств, которые не перекрываются этими активами.

В процессе анализа рекомендуется определить средний годовой размер собственного капитала. Для этого используется следующая формула:

Средний собственный капитал = (СК на начало года + СК на завершение года) / 2.

Все нужные сведения можно взять из баланса.

Хороший признак – превышение размера собственного капитала над размером уставного капитала. Он свидетельствует об инвестиционной привлекательности фирмы. Именно собственный капитал в достаточном размере – это свидетельство успеха бизнес-модели. Если размер чистых активов меньше размера уставного капитала, то ООО будет ликвидировано на основании пункта 4 статьи 90 ГК РФ.

Рентабельность собственного капитала

Рентабельность собственного капитала отображает эффективность бизнеса, степень отдачи от работы денег, находящихся в обороте. Если упростить, рентабельность дает представление о том, сколько прибыли приносит каждый рубль из капитала фирмы. Этот показатель отображает успешность удержания доходности капитала на нормальном уровне. Чем лучше этот показатель, тем более привлекательной будет фирма для инвесторов.

Коэффициент рентабельности собственного капитала можно определить по этой формуле:

ЧП / СК * 100.

В формуле используются эти значения:

- ЧП – чистая прибыль.

- СК – собственный капитал.

Для уточнения результата расчетов рекомендуется использовать среднее годовое значение собственного капитала.

Рентабельность можно также определить на основании отчетной документации. В частности, потребуются значения из строк баланса и отчета о финансовых итогах. Формула для расчетов будет такой:

Строка 2400 / строка 1300 * 100.

Какая рентабельность будет оптимальной? Обычно нормальной считается коэффициент в 10-12%. Однако актуален он для развитых стран. Если же в государстве высокая инфляция, то нормальным будет значение в 20%. Негативным признаком является отрицательный показатель.

Оборачиваемость собственного капитала

Оборачиваемость собственного капитала отображает интенсивность пользования своими средствами, деловую активность. Это индикатор продуктивности управления ресурсами фирмы. Он свидетельствует о числе оборотов, которое нужно для оплаты выставленных счетов. Оборачиваемость свидетельствует об этих сторонах деятельности компании:

- Степень эффективности системы продажи товара.

- Зависимость субъекта от заемных средств.

- Активность финансов.

Оборачиваемость определяется по этой формуле:

Строка 2110 / 0,5 * (строка 1300 на начало периода + строка 1300 на завершение периода).

Показатель рекомендуется анализировать в динамике. Если он увеличивается, это свидетельствует о повышении эффективности реализации товара.

Маневренность

Коэффициент маневренности собственного капитала – это одно из главных значений, дающих представление об эффективности предпринимательской деятельности. Он отображает степень ликвидности. Найти коэффициент можно по этой формуле:

(Строка 1200 – строка 1500) / строка 1300.

Все значения берутся из бухгалтерского баланса.

Расшифровка результатов расчетов:

- Коэффициент от 0,7 – отличная маневренность и ликвидность.

- От 0,5 – средний показатель маневренности.

- До 0,5 – низкий показатель ликвидности.

К СВЕДЕНИЮ! Знание всех коэффициентов, касающихся собственного капитала, позволяет получить представление об эффективности деятельности фирмы, ее устойчивости.

Собственный капитал организации — это строка в балансе, в которой указывается величина, дающая реальную оценку текущего состояния дел фирмы. Рассчитывается она по определенной схеме, ставшей традиционной у бухгалтеров. Это важный финансовый инструмент, анализ которого ответит на вопрос: платежеспособна ли компания, может ли она в дальнейшем функционировать и получать прибыль. Этим показателем интересуются собственники, чтобы выстроить стратегию развития, а также инвесторы и банкиры при предоставлении кредита. Поэтому необходимо знать, что это такое, где его найти и как рассчитать.

Что такое собственный капитал в бухгалтерском балансе организации

Если обозначить просто, то так называют средства, которыми владеет фирма и ее собственники. В научной литературе данной экономической категории дают в основном два определения:

- активы, из которых вычли обязательства фирмы;

- сумма определенных показателей.

Исходя из первого пункта выясняется, что СК приравнен чистому доходу. Это не только научный подход. В нормативно-правовой базе уже принято считать два указанных понятия синонимами. То есть СК представляет собой стоимость имущества без включения имеющихся обязательств (задолженности) организации.

Второй пункт требует более детальной расшифровки. Собственный капитал компании включает в себя:

- уставной фонд;

- добавочный актив;

- резервные ресурсы;

- нераспределенная прибыль.

Составные части СК отличаются между собой принципами формирования и дальнейшего использования. Например, уставной фонд определяется на этапе регистрации фирмы. Добавочный — формируется за счет удорожания активов: при росте акций предприятия. Его еще называют в некоторых источниках акционным. Резервный фонд накапливается для покрытия убытков. Последняя часть в списке означает полученную прибыль за отчетный период.

Собственный капитал сокращается при уменьшении указанных составляющих. Например, если уменьшился объем нераспределенной прибыли, это означает, что финансовые результаты ухудшились, запас экономической устойчивости «просел». Если уставной фонд вырос, то и СК стал больше. Правда, данное изменение говорит о каких-то проблемах, так как зачастую собственники не стремятся просто так пополнять его. В любом случае эта величина постоянно меняется, и в ходе анализа стоит определить, каким образом.

Из чего состоит собственный капитал в зарубежных источниках? Известно, что экономические подходы для его формирования по всему миру разнятся. Однако не в выбранной теме. СК за рубежом состоит из оплаченных и подаренных сбережений, а также из нераспределенной прибыли. Оплаченным активом называют полученные средства за продажу инвесторам акций, подаренным — переданное безвозмездно имущество (здания, сооружения, земля и т. д.). По сути понятия не сильно отличаются, видоизменены в основном названия.

СК бывает двух видов: денежный и реальный. Собственные средства предприятия относятся ко второму типу и подразумевают не само имущество, а его денежное выражение, то есть общую стоимость в рублях. Также он рассматривается в нескольких формах: материальной, нематериальной и финансовой, которые и представлены как активы компании.

Обобщив вышеизложенное, стоит отметить, что СК — целая структура показателей, которые разбиты на кирпичики. Исследовав его, собственник приходит к выводу, насколько крепко она выстроена и какие даст плоды.

Как найти и рассчитать собственный капитал: методы расчета

В России принято использовать две метода подсчета, в основу которых берутся сведения из бухгалтерской отчетности. К ним относятся:

- традиционный: его результат указан в отчете, который рассчитывается по установленному образцу;

- в соответствии с установленным порядком Министерства финансов, в основе которого лежит равенство «СК = чистые активы».

Выбор методики зависит от субъективного мнения руководства либо учредителя, их приверженности к определенному научному подходу.

Анализируется доля собственного капитала предприятия: формула по балансу даст подсказку. Т. е. если обязательства значительно увеличились, логично, что СК снижается. Этому послужили полученные кредитные средства либо ссуды. Учитывая указанные качественные изменения в общем итоге отчетности, то процент СК снизился.

Ведение учета вручную приводит к ошибкам, расхождениям, на решение которых затрачивается много времени. Очевидно, процесс автоматизации необходим любому бизнесу. Компания «Клеверенс» предлагает продукты, которые помогают автоматизировать рабочие процессы во всех направлениях. Внедрение современных инструментов позволит забыть организации о ручных операциях и ускорит работу по всем фронтам. Уже более 100 000 предприятий использовали предоставленную возможность и стали намного успешнее.

Готовые решения для всех направлений

Ускорьте работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысьте точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысьте эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Традиционный метод расчета

Обычным способом СК считает бухгалтер, составляя отчет. Он состоит из суммы значений, взятых из следующих пунктов: 1310, 1340, 1350, 1360, 1320 со знаком минус и 1370.

СК = итог строчки 1300 = 1310+1340+1350+1360-1320+1370.

В свою очередь, наибольший интерес вызывает рыночная стоимость собственного капитала, однако в балансе строка с подобным названием отсутствует. Причина в том, что данное понятие подразумевает рыночные ожидания от фирмы, а именно в ее способности создавать прибыль и привлекать новые денежные вливания в бизнес.

Значения, взятые из сводного отчета, показывают первоначальную цену активов, за которые их купили. Со временем эти цифры меняются, что логично. И даже амортизационные отчисления, предусмотренные в отчетности, не смогут дать им реальную оценку в настоящий момент.

Чтобы стало понятнее, сравним акции на рынке и акционерный капитал в балансе. Руководство компании тщательно следить, чтобы ценные бумаги на бирже росли. И здесь идет речь о тех самых ожиданиях на рынке. Растут акции, увеличиваются доходы. При этом их рост может быть несвязан с расчетной ценой паев акционеров. Ведь на этот скачок могли повлиять надежная репутация производителя товаров, к примеру, либо талантливые сотрудники и продуманная система управления. Данные факторы не отражаются в отчетах, но влияют на стоимость всего предприятия на рынке. Вот такая коллизия.

Что входит в собственный капитал по балансу: подсчет по Минфину

Министерство финансов утвердило определенный порядок расчета СК. При оценке экономической устойчивости бизнеса данный метод считается более точным. Представим условно ее следующим образом:

СК = А — О, при этом

А — активы, указанные в строчке 1600, за минусом дебиторской задолженности по взносам на 75 счете по дебету (ДЗ);

О — обязательства, указанные в строке 1400, за минусом доходов от государства, ожидаемых в будущем на 98 счете (будущая прибыль от государства).

Таким образом, СК = (стр 1600 -ДЗ) — (стр 1400 + стр 1500) — будущие государственные выплаты.

Что относится к собственному капиталу организации? Без лишних фраз, это чистые доходы, очищенные от обязательств. Выражаясь простым языком, к ним относят все, что есть в компании: недвижимость, оборудование, товарный знак, денежные средства и т. д. В каждой отрасли перечень активов отличается. Если говорить о парикмахерской, то к ним относятся оборудование, деньги в кассе и инструменты, если бизнес построен на грузоперевозках — автомобили.

Узнав это значение, можно определить, сколько активов предприятие купило за свои средства. То есть если растут дополнительные свободные источники, то фирма работает успешно, не закапывая себя в «долговые ямы».

Какая строчка содержит показатель СК

Коэффициент общей суммы стоимости собственного и акционерного капитала — это строка 1300 в балансе. Даже не будучи бухгалтером, эту величину несложно определить. Строчка находится в пассиве и завершает собой III раздел. Называется она «ИТОГО».

Взяв бухгалтерскую отчетность в руки и найдя пункт 1300, учредитель сможет самостоятельно определить для себя: будут ли выплачены дивиденды и работает ли организация с убытком.

Как рассчитать средний доход компании

Ранее отмечалось, что если в результате подсчета СК оказался отрицательным, то это говорит о явных трудностях в бизнесе: о чрезмерной кредитной нагрузке либо о высокой ликвидности активов. Как не допустить такой проблемы? Важно понимать, что на протяжении времени показатель СК изменяется за счет результатов финансово-хозяйственной деятельности или дополнительных денежных вливаний. Для более точной оценки состояния дел на фирме и используется средняя величина собственного капитала — формула для ее расчета не сложная. Этот коэффициент отражает колебания во времени и используется для вычисления других ключевых показателей финансового анализа.

В основном используются два метода: исходя из данных балансового отчета и в соответствии с установленным порядком Минфина. Однако финансисты порой используют еще один вариант, который базируется на активах с наименьшей ликвидностью. К примеру, незавершенное строительство, материальные запасы и т. д.

Традиционный метод

Среднегодовой СК рассчитывается путем сложения показателей на начало и конец года. Полученную сумму делят на два. Учитывая этот способ, по бухгалтерскому балансу определяют среднюю величину собственного капитала на первое и последнее числа года.

Расчеты по Минфину

Данный метод вычисления аналогичен первому. Однако показатели СК берутся уже не из отчета, а рассчитываются в соответствии с порядком, утвержденным Министерством финансов.

Оптимальный балансовый отчет

Изменения СК следует держать под контролем и следить за чистыми активами. Они должны превышать или хотя бы быть равны уставному фонду. Если они меньше, предприятие находится в крайне затруднительном положении, где придется принимать решение: ликвидировать его либо увеличивать УК до размера чистых активов. Данное требование закреплено на законодательном уровне.

Ведь зачастую участники организации, создавая ее, вкладывают минимально установленные суммы: 10 000 рублей для общества с ограниченной ответственностью и закрытых АО, 100 000 рублей для ПАО. А если собственный капитал российских компаний получен со знаком минус, то, значит, они работают себе в убыток.

Рентабельность СК

«Качественно» ли использованы деньги скажут два относительных показателя — доходность и оборачиваемость. Это два ключевых коэффициента, которые правдиво оценят СК и помогают контролировать состояние бизнеса.

Чтобы получить рентабельность, необходимо чистую прибыль разделить на среднюю величину СК. Полученный результат умножить на 100%. Выполнив указанные действия, станет ясно, сколько приносит прибыли 1 рубль, взятого из собственных источников. Исходя из этого, собственник понимает, как эффективно работают инвестированные им в дело деньги.

Чтобы понять сущность данного показателя, сравним его с процентной ставкой банковского вклада. Например, если в начале года открыть вклад с 5,5% ставкой, то в конце года клиент заработает 5,5% от вложенной суммы. Так и на предприятии, вложив определенные средства, ждешь получения дохода.

Считается, что если рентабельность варьируется в диапазоне 10—12%, то компания функционирует нормально. Правда, это норматив для экономически развитых стран. Для России прибыльность должна быть выше — 20% и выше. И логично, чем выше это значение, тем успешнее работает фирма.

Руководство организации всегда держат на контроле показатели доходности на протяжении деятельности предприятия. Его величины говорят, целесообразно ли дальше заниматься данным направлением и какие перспективы их ожидают в дальнейшем. Для инвесторов экономичность определяет степень привлекательности финансовых вложений.

Если на протяжении нескольких периодов фирма показывает стабильную прибыльность, то можно сделать вывод, что она финансово устойчива и не стоит волноваться о сохранности вложенных средств.

Доходность СК не нужно путать с рентабельностью активов. В этом случае анализируется чистый капитал, полученные только за личные средства. Прибыльность рассчитывается исходя из стоимости всех имеющихся активов, в том числе купленных за заемные деньги.

Оборачиваемость СК

Рассчитать оборотные показатели также просто, как и рентабельность. Необходимо выручку разделить на средний СК и выразить полученный результат в процентах. Например, получили цифру 1,2%. При этом среднее значение брали за год. В результате можно утверждать, что СК фирмы за год сделала 1,2 оборота.

Как выяснилось, величина собственного капитала в балансе — строка 1 300, данные выручки будут в «отчете о финансовых результатах», строчка 2110. В каждой отрасли показатель оборачиваемости будет разным. Например, в сфере строительства он выше, чем в предоставлении услуг в социальной сфере. Т. е. в строительстве деньги используются быстрее и интенсивнее. Оборотный коэффициент считается низким, если его значение меньше 10. Это говорит о том, что расходы превышают доходы. Рекомендуется осуществлять анализ оборачиваемости осуществлять в динамике, так будет выстраиваться ясная картина: эффективно или нет работает предприятие. Также коэффициент отражает динамику продаж: излишки либо их недостаток.

Готовые решения для всех направлений

Ускорьте работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысьте точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысьте эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Итоги

В теории финансов СК имеет важное значение. Несомненно, ведь это и есть часть финансовых ресурсов, вложенных в производство. Благодаря им организация вступает в экономические отношения с другими участниками, без которых предпринимательская деятельность немыслима. В данной статье СК охарактеризован с точки зрения бухгалтерского подхода на уровне субъекта хозяйствования, который выражает интерес к своим активам.

Собственный капитал компании — это индикатор качества в ее бизнес-модели. Ведь инвесторам интересно вкладывать деньги в развивающуюся фирму, в которой с течением времени этот индикатор с каждым разом превышает показатель уставного фонда. Т. е. СК расскажет, окупает ли себя бизнес и каков приток новых активов, есть ли долгосрочные перспективы у организации. Чтобы представлять реальное положение дел, в каждом отчетном периоде следует анализировать значение СК, его изменения.

Количество показов: 25177