При корректной работе программы бухгалтер не задумывается над тем, как собрать баланс. Нажимает соответствующую кнопку и вуаля — баланс готов.

Но ситуации могут быть разные. Например, приходится:

- дополнительно проверять отчеты, заполняемые программой, если учет в ней вели не очень аккуратно;

- разбираться, как с бухгалтерской точки зрения заполняется баланс, и сохранять для себя справочник о том, какая информация по счетам должна в него попадать.

Начинающему бухгалтеру следует выработать свой механизм действий, чтобы в будущем его баланс был безупречен. Для этого надо знать и понимать систему бухучета и законодательные нормы.

Правила для бухгалтера

- Если вы работаете в бухгалтерских программах, для начала нужно подготовить данные, а только после этого заполнять бухгалтерский баланс.

Бухгалтерский учет (БУ) ведут методом двойной записи. Все операции отражают на счетах бухгалтерского учета и по дебету счетов и по кредиту. Исключения составляют лишь забалансовые счета.

О том как составить проводку и не ошибиться вы узнаете на вебинаре «Учимся составлять и читать бухгалтерские проводки».

Вся информация об остатках и оборотах по всем счетам бухучета или же только по определенным счетам БУ (бухгалтерского учета) собирается в оборотно-сальдовой ведомости (ОСВ).

ОСВ является регистром бухгалтерского учета, в котором накапливаются данные, содержащиеся в первичных документах (ч. 1 ст. 10 Закона от 06.12.2011 № 402-ФЗ). В то же время порядок составления ОСВ ни один нормативный документ не регулирует.

Из чего состоит ОСВ

Классическая ОСВ содержит показатели:

- по вертикали перечислены все счета бухгалтерского учета, по которым было какое-то движение в течение выбранного периода;

- по горизонтали располагаются графы: сальдо на начало периода (Дебет, Кредит), обороты за период (Дебет, Кредит), сальдо на конец периода (Дебет, Кредит).

Визуально это выглядит так:

Оборотно-сальдовая ведомость за _________ (период)

| Сальдо на начало периода | Обороты за период | Сальдо на конец периода | ||||

|---|---|---|---|---|---|---|

| Номер счета бухучета | Дебет | Кредит | Дебет | Кредит | Дебет | Кредит |

| 01 | ||||||

| 02 | ||||||

| 10 | ||||||

| … |

По ОСВ удобно проверить правильность отражения остатков, проанализировать деятельность организации в целом, выявить ошибки.

- Пример: из ОСВ можно увидеть, что на активном счете появился кредитовый остаток, а на пассивном счете – дебетовый. ОСВ – наглядный пример золотого правила бухучета: дебет всегда равен кредиту.

Из ОСВ, сальдо по бухгалтерским счетам переносят в соответствующие строки баланса.

Основные правила составления оборотно-сальдовой ведомости

- Если бухучет ведется в бухгалтерской программе, то все просто. Как правило, в разделе «Отчеты» можно выбрать опцию «Оборотно-сальдовая ведомость», затем выбрать период, и ведомость будет сформирована автоматически. В программе можно наладить нужную степень детализации ОСВ по субсчетам и субконто (аналитика).

- Если ведомость формируется вручную, поскольку бухучет ведется в упрощенном виде, то необходимо:

- взять сальдо по всем счетам на начало периода из ведомости за предыдущий период;

- собрать дебетовые и кредитовые обороты по всем счетам и внести их в ОСВ;

- вывести расчетным путем сальдо по всем счетам на конец периода.

Затем можно сверить по каждому бухгалтерскому счету сальдо на конец периода с данными бухучета. Они должны быть равны.

При правильном составлении ведомости должны совпадать:

- итоговые сальдо по дебету и кредиту на начало периода;

- итоговые обороты по дебету и кредиту;

- итоговые сальдо по дебету и кредиту на конец периода.

При формировании оборотно-сальдовой ведомости нужно указать:

- наименование организации;

- название документа: оборотно-сальдовая ведомость;

- период, за который она составлена;

- в таблице — данные, которые были рассчитаны.

Заверяет оборотно-сальдовую ведомость тот сотрудник, который ее составлял.

ОСВ можно составить на бумаге или в виде электронного документа, заверив его электронной подписью (ч. 6 ст. 10 Закона от 06.12.2011 № 402-ФЗ).

Хранить оборотно-сальдовые ведомости необходимо в течение 5 лет (ч. 1 ст. 29 Закона от 06.12.2011 № 402-ФЗ).

Ситуация. Организация отработала год и пришло время отчетности. Нужно заполнить баланс. Баланс — это не единственная форма отчетности, но здесь мы будем говорить только о нем.

- Шаг 1. Скачайте и распечатайте ОСВ для дальнейшей работы в конце статьи в разделе «Шпаргалка».

В конце статьи есть шпаргалка

- Шаг 2. В распечатанном ОСВ рядом с номером счета напишите его краткое название, которое вы используете в обиходе. Постарайтесь не заглядывать в план счетов.

Например:

| Сальдо на начало периода | Обороты за период | Сальдо на конец периода | ||||

|---|---|---|---|---|---|---|

| Номер счета бухучета | Дебет | Кредит | Дебет | Кредит | Дебет | Кредит |

| 01 — ОС | ||||||

| 02 — амортизация | ||||||

| 10 — материалы | ||||||

| … | ||||||

| 50 — касса | ||||||

| 51 — банк | ||||||

| 71 — подотчет | ||||||

| … |

Проверить себя можно посмотрев вебинар «Учимся составлять бухгалтерский баланс. Практикум для начинающего бухгалтера» или открыв План счетов.

- Шаг 3. Определите какой счет перед вами: А, П, А-П. С правой стороны ОСВ (рядом со столбцом «Сальдо на конец периода») проставьте:

А — если счет активный

П — если счет пассивный

А-П — если счет активно-пассивный.

Например:

| Сальдо на конец периода | ||

|---|---|---|

| Номер счета бухучета | Дебет | Кредит |

| 01 — ОС | А | |

| 02 — амортизация | П | |

| 10 — материалы | А | |

| … | … | |

| 50 — касса | А | |

| 51 — банк | А | |

| 71 — подотчет | А-П | |

| … | … |

Активные, пассивные и активно-пассивные счета — какое место они занимают в балансе

Счета бывают активными, пассивными и активно-пассивными.

Активный счет – если на нем отражаются средства (активы), которые принадлежат предприятию на праве собственности.

Активным является счет, на котором вы учитываете активы предприятия. Активы в бухгалтерском учете — это имущество компании. К примеру, денежные средства, товары, материалы и хозяйственный инвентарь вы учитываете на активных счетах 50, 51, 41, 10 и т.п.

В балансе данные об активах указывают в первых двух разделах.

Пассивный счет — если на нем отражаются обязательства организации перед третьими лицами, собственный капитал организации (не путайте с денежными средствами)

Пассивным называется счет, на котором вы учитываете источники имущества. Пассив в бухгалтерском учете — это собственный капитал организации, резервы и обязательства, долгосрочные и краткосрочные займы.

В балансе данные о пассивах указывают в разделах с третьего по пятый.

Активно-пассивные счета называются так потому что что в конкретный момент времени на нем может быть остаток по кредиту или по дебету этого счета. В этом нет ничего страшного, просто одна и та же экономическая категория, например поставщики товаров, могут в конкретный момент времени как быть должны нам, так и мы можем быть должны им. Эта меняющаяся картинка учитывается только на одном счете учета, который мы выбрали именно для поставщиков. (Пример получили товар или выплатили аванс)

Активно-пассивные счета — это счета, на которых организация учитывает одновременно и имущество, и обязательства. В частности, к активно-пассивным относят счета учета расчетов с поставщиками и подрядчиками — 60, с покупателями и заказчиками — 62 и т.д. Также к активно-пассивным относится счет 99 «Прибыли и убытки».

В балансе данные по таким счетам могут отражаться как во втором, так и в пятом разделах, все завит от того, какое сальдо имеет активно-пассивный счет на дату составления баланса.

Давайте вспомним как ведут себя счета

- Активный — по дебету счета увеличивается, по кредиту счета уменьшается, имеет только дебетовое сальдо.

- Пассивный — по дебету счета уменьшается, по кредиту счета увеличивается, имеет только кредитовое сальдо.

- Активно-пассивный может иметь как дебетовое, так и кредитовое сальдо.

- Шаг 4. Проведите реформацию баланса и внесите корректировки в ОСВ.

Теперь поработаем с той информацией, которая у нас есть в ОСВ. Посмотрите внимательно на каждую цифру в столбце «Сальдо на конец периода»

Важно: бухгалтерскую отчетность можно формировать только исходя из данных оборотно-сальдовой ведомости с развернутым сальдо.

Развернутое сальдо – это когда дебетовые и кредитовые сальдо по активно-пассивным счетам бухучета показаны отдельно (и по дебету, и по кредиту). Например, у организации есть:

- дебетовый остаток по счету 62 и кредитовый остаток по счету 62

Если в ОСВ будет показано результирующее сальдо по счету 62 (только дебетовое или только кредитовое), то баланс будет заполен неверно. Ведь дебетовый остаток по счету 62 отражают в разделе «Активы», а кредитовый – в разделе «Пассивы».

- Шаг 5. В ОСВ нам нужно проверить, а нет ли по субсчетам по одному и тому же контрагенту и дебетовых и кредитовых остатков. Если есть, то необходимо внести исправления. Например, в ОСВ (развернутом по субсчетам и субконто) вы видите:

| Сальдо на конец периода | |||

|---|---|---|---|

| Номер счета бухучета | Дебет | Кредит | |

| … | |||

| 60 «Расчеты с поставщиками» | 79 240 | 79 240 |

Развернутое сальдо на счете 60 |

| 60.1 «Задолженность перед поставщиком» | 79 240 | По субконто 60.1 | |

| Авангард | 79 240 | В разделе «Контрагенты» | |

| … | |||

| 60.2 «Выплачены Авансы поставщику» | 79 240 | По субконто 60.2 | |

| Авангард | 79 240 | В разделе «Контрагенты» | |

| … |

Очевидно, что при проведении какого-то документа, допущена ошибка. Необходимо ее поправить, т.е. зачесть оплаченный аванс в счет оплаты за поступившие материальные ценности. После этого сальдо по контрагенту «Авангард» закроется в ноль:

| Сальдо на начало периода | Обороты за период | Сальдо на конец периода | ||||

|---|---|---|---|---|---|---|

| Номер счета бухучета | Дебет | Кредит | Дебет | Кредит | Дебет | Кредит |

| 60 «Расчеты с поставщиками» | 79 240 | 79 240 | ||||

| 60.1 «Задолженность перед поставщиком» | 79 240 | 79 240 | ||||

| Авангард | 79 240 | 79 240 | ||||

| … | ||||||

| 60.2 «Выплачены Авансы поставщику» | 79 240 | 79 240 | ||||

| Авангард | 79 240 | 79 240 | ||||

| … |

Рассмотрим эту ситуацию на бухгалтерских проводках:

- Д 10 К 60.1 – 79 240 поступили материалы от поставщика

- Д 60.2 К 51 — 79 240 оплатили поставщику аванс

Поэтому и возникли остатки на конец отчетного периода и по дебету, и по кредиту. Такие ошибки возможны, когда банк разносится автоматически или банк разносит один бухгалтер, а документы от поставщиков разносит другой.

Проводкой Д 60.1 К 60.2 — 79 240 эту ситуацию нужно исправить. Что мы и сделали в нашем примере.

- Перед тем как составить баланс следует учесть особенности отражения в балансе основных средств (ОС) и нематериальных активов (НМА).

Дело в том, что операции по учету ОС ведутся на двух счетах БУ. На счете 01 учитываются сами ОС, а на счете 02 — амортизация этих ОС и убыток от обесценения (по разным субсчетам). Счет 01 является Активным, а счет 02 — Пассивным.

«В бухгалтерском балансе основные средства отражаются по балансовой стоимости, которая представляет собой их первоначальную стоимость, уменьшенную на суммы накопленной амортизации и обесценения» (п. 25 ФСБУ 6/2020 «Основные средства»).

Другими словами, прежде чем отражать информацию в балансе по ОС, нужно остаток по счету 01 уменьшить на остаток по счету 02 «Амортизация» и по счету 02 «Убыток от обесценения ОС».

Если не было обесценение ОС, то первоначальную стоимость ОС уменьшаем только на амортизацию. Например:

Сальдо по дебету счета 01 — 1 256 000 рублей

Сальдо по кредиту счета 02 — 869 000 рублей

В активе баланса (первый раздел) отразим только разницу — 387

(1 256 000 — 869 000) / 1000.

Почему разделить на 1000?

Остатки по счетам в балансе по установленным правилам отражаются в тысячах рублей без десятичных знаков (приказ Минфина России от 02.07.2010 № 66н). Это же правило используется при отражении в балансе информации о НМА.

В балансе, указывается остаточная стоимость НМА организации (п. 35 ПБУ 4/99, письмо Минфина России от 30.01.2006 № 07-05-06/16). Остаточная стоимость нематериальных активов определяется как разница между сальдо по счетам 04 и 05 (с учетом переоценки и обесценения).

Важно. Все созданные резервы уменьшают показатели баланса.

Например: в случае признания дебиторской задолженности сомнительной организация создает резервы сомнительных долгов. Величина созданного резерва учитывается на счете 63 «Резервы по сомнительным долгам» и относится на финансовые результаты организации (Инструкция по применению Плана счетов, п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности).

Проводка Д 91.2 К 63

В балансе вся дебиторская задолженность (дебетовое сальдо по счетам: 60, 62, 76…) необходимо уменьшить на кредитовое сальдо по счету 63 «Резерв по сомнительным долгам»

Это следует из п.35 ПБУ 4/99 «Бухгалтерская отчетность организации»: «Бухгалтерский баланс должен включать числовые показатели в нетто — оценке, т.е. за вычетом регулирующих величин, которые должны раскрываться в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках».

Что еще необходимо учитывать перед составлением баланса

На конец отчетного периода, перед составление баланса необходимо провести реформацию баланса. Что это такое?

Реформация баланса — это процедура списания прибыли или убытка, полученной организацией за прошедший финансовый год. Реформацию проводят 31 декабря, после того как в учете отражена последняя хозяйственная операция. Реформация баланса включает в себя два этапа:

- закрытие счетов, на которых в течение года отражались доходы, расходы и финансовые результаты деятельности организации

- перенос финансового результата, полученного за отчетный год, в состав нераспределенной прибыли (непокрытого убытка).

По итогам каждого месяца организация закрывает синтетические счета 90 и 91 и списывает финансовые результаты от основной деятельности и прочих операций с субсчетов 90.9 и 91.9 на счет 99 «Прибыли и убытки».

Следовательно, на конец каждого месяца счета 90 и 91 должны были иметь нулевое сальдо. А вот на субсчетах, открытых к этим счетам, суммы в течение года накапливаются.

Их нужно будет обнулить 31 декабря при реформации. Субсчета, отрытые к счету 90 «Продажи» и счету 91 «Прочие доходы и расходы» закроются внутренними проводками:

- Д 90.1 К 90.9 — закрыт субсчет 90.1

- Д 90.9 К 90.2 — закрыт субсчет 90.2

- Д 90.9 К 90.3 — закрыт субсчет 90.3

- Д 90.9 К 90.4 — закрыт субсчет 90.4

- Д 91.1 К 91.9 — закрыт субсчет 91.1

- Д 91.9 К 91.2 — закрыт субсчет 91.2

В результате сделанных записей дебетовые и кредитовые обороты по субсчетам, открытым к счету 90 и счету 91, будут равны друг другу. Поэтому по состоянию на 1 января года, следующего за отчетным, ни эти синтетические счета, ни субсчета, открытые к ним, сальдо иметь не должны. На этом первый этап реформации завершен.

Вторым этапом будет начисление налога на прибыль (при ее наличии) и перенос финансового результата, полученного за отчетный год, в состав нераспределенной прибыли, если такая имеется или в состав непокрытого убытка, если организация сработала с убытком, проводками:

Д 99 К 84, если получена прибыль

Д 84 К 99, если сработали в убыток

На контроль бухгалтеру

Для определения финансового результата при закрытии отчетных периодов в течение года (в т. ч. по итогам декабря) бухгалтер должен был:

- Ежемесячно списывать финансовые результаты от основной деятельности и прочих операций с субсчетов 90.9 и 91.9 на счет 99 «Прибыли и убытки»

- Отразить в БУ сумму начисленного налога на прибыль (при ее наличии)

- Начислять суммы причитающихся налоговых санкций — в корреспонденции со счетом 68 субсчет «Расчеты по налогу на прибыль». Таким образом, 31 декабря на счете 99 «Прибыли и убытки» должен сложиться чистый финансовый результат (прибыль или убыток) отчетного года.

- Годовой финансовый результат (прибыль или убыток), отнести на счет 84 «Нераспределенная прибыль (непокрытый убыток)» проводкой:

- Д 99 субсчет «Чистая прибыль (убыток)» К 84 — отражена чистая (нераспределенная) прибыль отчетного года

- Или Д 84 К 99 субсчет «Чистая прибыль (убыток)» – отражен чистый (непокрытый) убыток отчетного года.

Практическое задание: проведите реформацию баланса по распечатанной ранее ОСВ. Начислять налоги не нужно. По условию примера они уже все начислены. После проведенной работы, можно заполнить баланс. Что и в какой строчке баланса отражать? можно посмотреть в документах в разделе Шпаргалка в конце статьи.

Алгоритм действий для выполнения задания:

- Распечатайте ОСВ в конце статьи.

- Заполните краткое название счетов учета.

- Определите какой счет перед вами: А, П, А-П.

- Проведите реформацию баланса и внесите корректировки в ОСВ.

- Распечатайте бланк баланса в конце статьи.

- Заполните баланс, воспользовавшись подсказкой в конце статьи.

Проверить себя можно посмотрев вебинар «Учимся составлять бухгалтерский баланс. Практикум для начинающего бухгалтера».

Внимание! За счет округлений у вас может возникнуть отклонение данных в балансе по итоговым показателям строки 1600 и 1700 (они должны быть равными). Скорректируйте один из показателей путем уменьшения (увеличения) по строке Дебиторская задолженность (1230)

Например:

По строке 1600 получилось: 1 285

По строке 1700 получилось: 1 286

Отклонение: 1

Показатель строки 1230 можно уменьшить на 1 и тогда показатель по строке 1600 станет равен показателю по строке 1700.

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

-

Бухгалтерский баланс (002)

245.4 КБ -

ОСВ годовая

760.4 КБ -

Шпаргалка для заполнения баланса

747.7 КБ

Скачать

Как в 1С посмотреть дебиторскую задолженность? Вопрос может возникнуть и у бухгалтера-новичка, и у опытного специалиста, осваивающего новое для него ПО.

Отвечаем на него в этом материале.

Какие отчеты по дебиторке есть в 1С

В программе «1С 8» (далее мы будем рассматривать эту версию программы как наиболее актуальную и распространенную) существует большое количество различных отчетов, в которых можно увидеть состояние дебиторской задолженности контрагентов.

Условно их можно поделить на 2 группы:

Бухгалтерские – это те отчеты и документы, которые применяют в повседневной практике бухгалтеры, отвечающие за ведение расчетов либо за ведение учета в целом по предприятию (главбухи и замы). В качестве примеров можно привести:

-

Оборотно-сальдовую ведомость (далее – ОСВ) по счетам учета расчетов с контрагентами (счета 60, 62, 76 Плана счетов, утвержденного приказом Минфина от 31.10.2000 № 94н). Вход в ОСВ возможен через:

-

меню «Рабочий стол» – «ОСВ по счету» (выбрать из списка);

-

меню «Покупки и продажи» – «Стандартные отчеты» – «ОСВ по счету» (выбрать из списка).

-

Нажав в открывшейся форме отчета на кнопку «Показать настройки», можно формировать отчет по своему желанию в разрезах:

-

группировки – по контрагентам, договорам, расчетным документам (например, выставленным счетам);

-

отбора – из перечисленных выше групп можно выбирать только интересующих контрагентов;

-

показателей – например, по развернутому сальдо (удобно для тех партнеров, у которых могут быть как дебетовые, так и кредитовые сальдо единовременно).

-

Акт сверки с контрагентом. Меню «Покупки и продажи» – «Расчеты с контрагентами» – «Акт сверки расчетов». В данном документе можно увидеть все данные, которые есть в учете по конкретному дебитору, включая суммы отгрузок, оплат и взаимозачетов.

Управленческие отчеты или отчеты для руководства. Меню этих отчетов носит название «Руководителю». В меню есть подгруппы отчетов:

-

«Расчеты с поставщиками»;

-

«Расчеты с покупателями».

В этих подгруппах представлены сводные аналитические отчеты по группам задолженностей.

Создатели «1С» посчитали, что нужны они в первую очередь менеджменту предприятия, однако ничто не мешает пользоваться ими и другим сотрудникам.

О некоторых сводных отчетах поговорим подробнее.

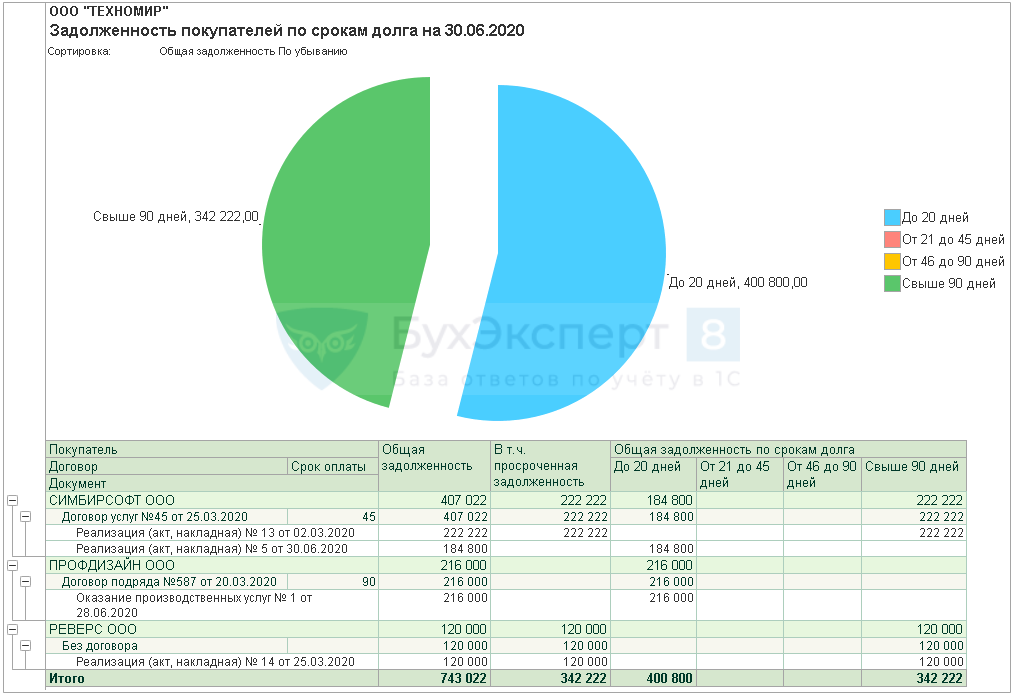

Как выполнять отслеживание задолженности по срокам долга

По срокам можно отслеживать задолженности поставщиков и покупателей.

Поскольку дебиторская задолженность чаще образуется по группе покупателей, рассмотрим отчет на ее примере.

По поставщикам тоже может появляться дебиторка, например, когда они работают по предоплате. Тогда по ним можно формировать отчет через «Расчеты с поставщиками».

Выход в отчет:

Меню «Руководителю» – подгруппа «Расчеты с покупателями» – отчет «Задолженность покупателей по срокам долга».

Появившуюся форму отчета необходимо настроить – пройти по кнопке «Показать настройки» и установить:

-

Интервалы, в которых нужно сформировать отчет (распределить задолженности), например:

-

срок долга до 7 дней;

-

срок долга от 8 до 15 дней и так далее.

-

Значения можно ставить любые, добавляя или удаляя строки с интервалами во вкладке настроек отчета.

-

Группировку (по аналогии с бухгалтерскими отчетами).

-

Отбор (по аналогии с бухгалтерскими отчетами).

Единожды установленные параметры отчета можно зафиксировать, чтобы далее отчет автоматически строился по указанным принципам. Для этого, не выходя из меню настроек, следует нажать кнопку «Сохранить настройки».

После установки настроек задаем дату, на которую следует сформировать отчет, и нажимаем «Сформировать».

В получившейся таблице данные по долгам будут разнесены по столбцам с назначенными интервалами задолженности.

Отчет можно представить в виде сводной диаграммы по назначенным интервалам возникновения долгов.

Для этого в форме отчета в левом нижнем углу надо поставить галочку:

Как посмотреть динамику дебиторки за период

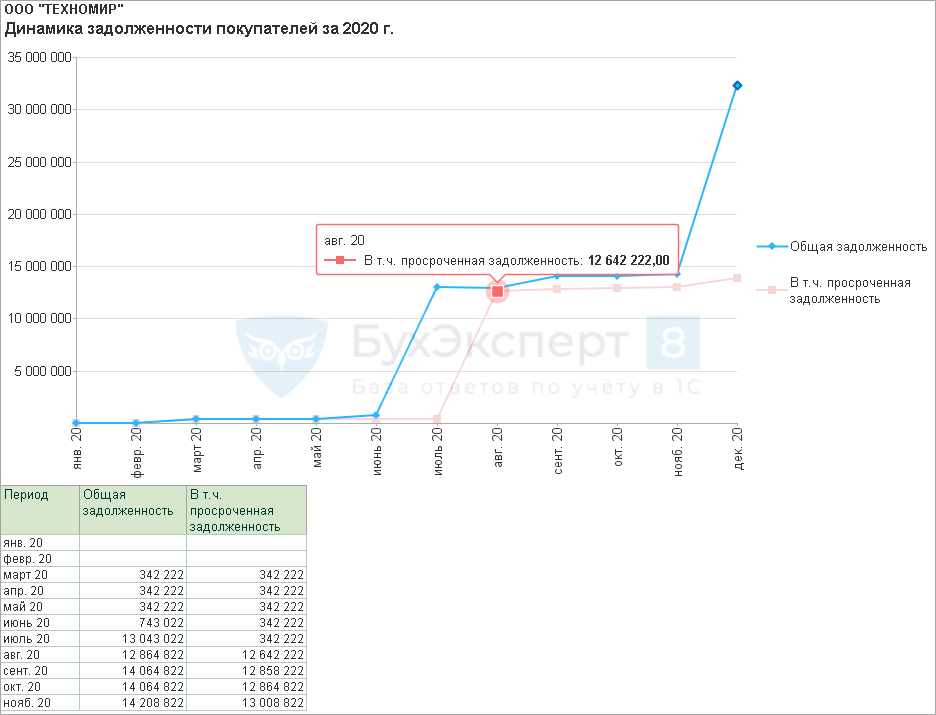

Еще одним полезным сводным отчетом для анализа задолженности, который «работает» со сроками, является отчет по динамике дебиторки.

Он находится в той же подгруппе, что и отчет по срокам долгов.

Принцип установки настроек тоже похож на отчет по срокам. Только при установке интервала задается период из выпадающего списка: минимально – день, максимально – год.

Получившийся в итоге отчет представит дебиторскую задолженность в разрезе:

-

изменения задолженности в периоде (например, при интервале 1 день и выбранном периоде 1 месяц в отчете получится график ежедневных изменений в объеме дебетовых долгов за месяц);

-

просроченной и погашаемой в срок задолженности (просроченные долги в отчете будут выделены красным цветом).

Итоги

В «1С» существует много вариантов получения данных по дебиторской задолженности в нужном разрезе.

Если требуется детализация (по контрагенту, договору), лучше пользоваться отчетами, которые мы представили как бухгалтерские.

Если требуются сводные данные, дающие общую картину и позволяющие выполнять анализ, лучше воспользоваться отчетами из меню «Руководителю».

Добавить в «Нужное»

Дебиторская задолженность – что это

Дебиторская задолженность – это суммы, которые должны уплатить организации другие организации и физлица, именуемые дебиторами. Расскажем о дебиторской задолженности подробнее и приведем типовые проводки по учету дебиторской задолженности.

Дебиторская задолженность: счета учета

Дебиторская задолженность – это суммы долгов и обязательств дебиторов перед организацией. Дебиторы – это лица, имеющие денежные и иные обязательства перед организацией (покупатели и заказчики, поставщики, работники, учредители, бюджет, банки и т.д.).

Учет дебиторской задолженности организации ведется на следующих счетах учета расчетов:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 68 «Расчеты по налогам и сборам»;

- 69 «Расчеты по социальному страхованию и обеспечению»;

- 70 «Расчеты с персоналом по оплате труда»;

- 71 «Расчеты с подотчетными лицами»;

- 73 «Расчеты с персоналом по прочим операциям»;

- 75 «Расчеты с учредителями»;

- 76 «Расчеты с разными дебиторами и кредиторами»;

Эти вышеназванные счета являются активно-пассивными, то есть допускающими наличие как дебетового, так и кредитового сальдо. Дебиторская задолженность означает формирование дебетового сальдо по счетам учета расчетов. Увеличение дебиторской задолженности показывают по дебету перечисленных счетов, а уменьшение – по кредиту.

В балансе дебиторская задолженность отражается по строке 1230. Отдельно отражаются процентные займы по строкам 1170 и 1240.

Чем дебиторская задолженность отличается от кредиторской

Кредиторская задолженность – это наоборот задолженность организации перед другими контрагентами (поставщиками, покупателями, работниками, бюджетом и т.д.). Покажем на примерах отличие дебиторской и кредиторской задолженности.

| Дебиторская задолженность | Кредиторская задолженность |

|---|---|

| Перечисленный поставщику аванс | Задолженность по оплате полученных от поставщика товаров |

| Задолженность по оплате отгруженных покупателю товаров | Полученный от покупателя аванс |

| Излишне выплаченная работнику зарплата | Задолженность перед работниками по заработной плате |

| Выданный контрагенту заем | Полученный от контрагента заем |

Как образуется дебиторская задолженность

Дебиторская задолженность образуется, когда организация выполнила свои обязательства по договору, а другая сторона – еще нет. Например, организация отгрузила товар покупателю, но тот еще не оплатил его. Или организация выдала подотчетнику аванс, но тот еще ничего не приобрел и не отчитался.

Дебиторская задолженность отражается в бухучете в той сумме, которую организация считает правильной (п. 73 Положения, утв. Приказом Минфина от 29.07.1998 № 34н).

Дебиторская задолженность может возникнуть в результате самых разных операций. Приведем примеры.

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Перечислен аванс поставщику | 60 | 51 |

| Отгружена продукция покупателю | 62 | 90, субсчет «Выручка» |

| Выданы работникам денежные средства под отчет | 71 | 50 |

| Выдан заем работнику | 73 | 51 |

| Отражена задолженность учредителей по оплате уставного капитала | 75 | 80 |

| Начислены проценты по выданному займу | 76 | 91, субсчет «Прочие доходы» |

Уменьшение дебиторской задолженности

Когда дебитор начинает исполнять свои обязательства, происходит уменьшение (погашение) дебиторской задолженности. Покажем, какими проводками это сопровождается.

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Поставщик отгрузил товары в счет ранее полученного аванса | 41 | 60 |

| Покупатель оплатил ранее полученную продукцию | 51 | 62 |

| Подотчетник отчитался о выданном ранее авансе | 10 | 71 |

| Работник вернул выданный ему заем | 51 | 73 |

| Учредители внесли деньги в счет оплаты уставного капитала | 51 | 75 |

| Заемщик погасил начисленные проценты по займу | 51 | 76 |

Виды дебиторской задолженности

Дебиторскую задолженность можно разделить на следующие виды.

| Основание | Виды дебиторской задолженности |

|---|---|

| По срокам погашения после отчетной даты | Долгосрочная и краткосрочная |

| По срокам исполнения обязательств | Задолженность, срок погашения которой не наступил, и просроченная задолженность |

| По основаниям возникновения | Задолженность покупателей (счет 62), задолженность поставщиков (счет 60), задолженность работников (счет 70), задолженность подотчетных лиц (счет 71), задолженность учредителей (счет 75), задолженность бюджета (счет 68) и т.д. |

| По вероятности погашения | Нормальная, сомнительная и безнадежная |

| По степени обеспеченности | Обеспеченная залогом, поручительством или банковской гарантией, или ничем не обеспеченная |

Расчет дебиторской задолженности

Как мы сказали выше, дебиторскую задолженность отражают в той сумме, определенной договором, которую организация считает правильной. Но иногда дебиторская задолженность подлежит переоценке. Это следующие случаи:

- дебиторская задолженность выражена в иностранной валюте (в том числе подлежит оплате в рублях). Тогда на каждую отчетную дату, а также на дату погашения (списания) задолженности иностранную валюту надо пересчитать по курсу ЦБ. При этом не надо переоценивать выданные авансы, предварительные оплаты и задатки (ПБУ 3/2006);

- дебиторская задолженность при принятии к учету была оценена по приведенной стоимости. Как правило, это касается долгов, предусматривающих отсрочку (рассрочку) оплаты свыше 12 месяцев. Тогда дебиторка ежемесячно переоценивается с учетом процентного дохода.

Отметим, что в бухучете в отношении сомнительных долгов надо создавать резерв (п. 70 Положения, утв. приказом Минфина от 29.07.1998 № 34н). Сомнительный долг – это дебиторская задолженность, которая не погашена или с высокой степенью вероятности не будет погашена в сроки, установленные договором, и кроме того не обеспечена залогом, поручительством, возможностью удержания имущества должника или иными способами. Резерв создается отдельно по каждому долгу с учетом платежеспособности должника и оценки вероятности полного или частичного погашения долга.

Сумма созданного резерва отражается на счете 63 «Резервы по сомнительным долгам», признается прочим расходом, а корректировка резерва – прочим доходом.

Управление дебиторской задолженностью

Система управления дебиторской задолженностью призвана решить следующие задачи:

- организовать проведение инвентаризации дебиторской задолженности и ее анализ;

- создать правила работы с дебиторской задолженностью;

- определить допустимую сумму оборотного капитала, направляемую в дебиторку путем предоставления покупателям отсрочки платежа;

- сформировать допустимые условия оплаты для покупателей, в том числе определить возможные штрафы и пени за несвоевременную оплату;

- сформировать критерии оценки покупателей и допустимые условия предоставления рассрочки (отсрочки) платежа для каждой категории покупателей;

- установить порядок внесудебного и судебного взыскания просроченной задолженности;

- построить систему контроля за своевременным погашением дебиторской задолженности.

Процесс управления дебиторской задолженностью

Условно можно назвать следующие методы управления дебиторской задолженностью:

- юридические – предварительная проверка контрагентов на стадии заключения договора, оформление договора с индивидуальными условиями для каждого клиента, претензионная работа и взыскание задолженности через суд;

- экономические – оперативный контроль за дебиторской задолженностью, достоверный бухгалтерский учет, своевременная инвентаризация дебиторской задолженности, сверка расчетов с контрагентами, взыскание финансовых санкций, применение различных мер обеспечения платежа, приостановление поставок при неоплате;

- физические – наложение ареста на имущество должника.

По всем направлениям необходимо утвердить документы, которые будут регламентировать процесс и которыми будут руководствоваться работники (менеджеры при заключении договоров, кладовщики при оформлении первичных документов, бухгалтеры при учете дебиторки).

Можно назвать 3 этапа управления дебиторской задолженностью:

- оперативный контроль текущей задолженности;

- анализ дебиторской задолженности;

- взыскание и реструктуризация дебиторской задолженности.

Проверка контрагента еще до заключения договора

Для целей налогообложения прибыли существует такое понятие как должная осмотрительность при выборе контрагента. Должная осмотрительность не следует напрямую из Налогового кодекса, но о ней говорит ФНС в своих письмах (Письмо ФНС от 10.03.2021 № БВ-4-7/3060@).

Подробно об обоснованности налоговой выгоды вы можете прочитать в отдельной статье.

Также вы можете прочитать о новых правилах оценки добросовестности и осмотрительности при выборе контрагента.

А с помощью Сервиса «Проверка контрагента» на нашем сайте вы сможете собрать полное досье на своего покупателя.

Инвентаризация дебиторской задолженности

Инвентаризация дебиторской задолженности, как правило, сводится к подтверждению правильности отражения сумм на счетах расчетов (в частности, на счете 62), к выявлению сомнительной дебиторки, а также задолженности, нереальной ко взысканию, к проверке правильности списания дебиторки, учтенной за балансом.

Подробно об инвентаризации дебиторской задолженности мы рассказали в отдельной консультации.

Оборачиваемость дебиторской задолженности

Для оценки дебиторской задолженности рассчитывается коэффициент оборачиваемости дебиторской задолженности. Он показывает эффективность контроля за дебиторкой:

Коэффициент оборачиваемости дебиторской задолженности = Чистый доход от реализации продукции за анализируемый период / Средняя дебиторская задолженность за анализируемый период

Кроме того, полезным является такой показатель как период погашения дебиторской задолженности. Он показывает, сколько в среднем дней надо для получения организацией оплаты за товары (работы, услуги):

Период погашения дебиторской задолженности = 360 / Коэффициент оборачиваемости дебиторской задолженности

Взыскание дебиторской задолженности

Дебиторская задолженность может возникнуть по разным причинам:

- нежелание должника платить;

- недисциплинированность контрагента;

- неплатежеспособность контрагента;

- несогласие контрагента с выставленными ему суммами и т.д.

Отдельного нормативного документа, регулирующего порядок взыскания дебиторской задолженности, не существует. Организация может самостоятельно разработать порядок взыскания долгов, утвердить его приказом руководителя, чтобы сотрудники могли руководствоваться им в работе.

Можно назвать следующие способы взыскания дебиторской задолженности:

- досудебное взыскание, а именно выставление дебитору претензии либо подписание с ним соглашения, в котором будет определено, в какие сроки контрагент погасит имеющуюся задолженность (возможно, с рассрочкой);

- принудительное взыскание через суд. Однако судебное разбирательство может продлиться долго, а по итогам у дебитора может банально не оказаться достаточного количества активов для погашения задолженности;

- привлечение коллекторского агентства. В этом случае долг может быть передан по договору уступки (п. 1 ст. 382, п. 1 ст. 388 ГК РФ) или же коллектору может быть передано право на представление интересов кредитора по агентскому договору (п. 1 ст. 1005 ГК РФ).

Списание дебиторской задолженности

При наступлении определенных обстоятельств дебиторскую задолженность надо списать. Речь идет о следующих ситуациях (п. 77 Положения, утв. приказом Минфина от 29.07.1998 № 34н):

- истечение срока исковой давности по дебиторке (подробнее читайте ниже);

- исключение дебитора из ЕГРЮЛ;

- ликвидация дебитора;

- вынесение судебным приставом-исполнителем постановления об окончании исполнительного производства и возвращении исполнительного листа взыскателю в связи с невозможностью взыскания долга.

Итак, если организация выявила задолженность, нереальную для взыскания по вышеуказанным основаниям, то необходимо составить приказ руководителя о списании дебиторки и приложить к нему документы, подтверждающие наличие оснований для списания. После этого дебиторка списывается с балансового учета: в общем случае делается проводка по дебету счета 91, субсчет «Прочие расходы» и кредиту соответствующего счета учета расчетов. А если ранее создавался резерв по сомнительным долгам в отношении этой дебиторки, то задолженность списывается за счет резерва: дебет счета 63 – кредит счета 62, 60 и т.д.

Вместе с тем, если обязательство не прекращено и есть вероятность взыскания долга, то списанную задолженность нужно отразить на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов».

Срок исковой давности

По общему правилу срок исковой давности для списания дебиторской задолженности составляет 3 года (п. 1 ст. 196, п. 1 ст. 192 ГК РФ). А вот от какой даты он отсчитывается (п. 2 ст. 200 ГК РФ):

- если в договоре прописан конкретный срок исполнения, то течение срока исковой давности начинается по окончании срока исполнения обязательства. Например, в договоре прописано, что оплата должна быть произведена 15.05.2023 г. Тогда течение срока исковой давности начнется с 16.05.2023;

- если в договоре отсутствует срок исполнения обязательства (или он определен моментом востребования), то срок исковой давности начинает течь со дня предъявления кредитором требования об исполнении обязательства;

- если срок исполнения не указан в договоре и он не определен моментом востребования, но кредитор при предъявлении требования установил срок для его исполнения (например, прописал, что счет должен быть оплачен в течение 10 дней), то срок исковой давности начинает течь по окончании установленного срока.

Страхование дебиторской задолженности

Одним из способов обеспечения дебиторской задолженности является ее страхование.

Страхование дебиторской задолженности – это страхование риска убытков в результате несвоевременного погашения покупателем долга. То есть страховым случаем в данной ситуации является наличие подтвержденной дебиторской задолженности.

Однако стоимость такой страховки немаленькая. Кроме того, для получения страховой выплаты понадобится правильно оформить все необходимые документы, в частности соблюсти претензионный порядок взыскания задолженности.

Продажа дебиторской задолженности

Продажа дебиторской задолженности отражается в бухучете как продажа прочего имущества, отличного от товаров и готовой продукции. Поступления от уступки права требования в размере суммы, установленной договором цессии, являются прочими доходами. Их признают на дату перехода права требования к цессионарию (п. 7, 16 ПБУ 9/99). Одновременно сумма уступаемого требования (то есть самой дебиторской задолженности) признается прочим расходом (п. 11, 16 ПБУ 10/99).

Если в отношении продаваемой дебиторки ранее был создан резерв по сомнительным долгам, то сумму резерва надо списать в прочие доходы.

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Признан прочий доход от уступки дебиторской задолженности | 76 | 91-1 |

| Списана дебиторская задолженность покупателя по договорной стоимости | 91-2 | 62 |

| Списан ранее созданный по проданной дебиторской задолженности резерв по сомнительным долгам | 63 | 91-1 |

| Получены деньги от цессионария | 51 | 76 |

Вам могут быть интересны наши статьи:

- «Вторичная цессия: как учесть повторную уступку долга»;

- «Повторная уступка: учетные нюансы при вторичной цессии по договору реализации»;

- «Уступили долг с убытком? Не исключено, что убыток придется обосновать».

Списание дебиторской задолженности в налоговом учете

Организации на ОСН, применяющие метод начисления, могут списать в налоговом учете безнадежную к взысканию задолженность. Долг признается безнадежным, например, если по нему истек срок исковой давности или в случае ликвидации организации-должника.

Имейте в виду, долг не признается безнадежным и его нельзя списать, если организацию исключили из ЕГРЮЛ по следующим причинам (Письмо Минфина от 12.10.2022 № 03-03-06/1/98594):

- в связи с невозможностью ликвидации из-за отсутствия средств на необходимые расходы и невозможностью возложить эти расходы на учредителей;

- в связи с наличием в ЕГРЮЛ сведений, в отношении которых внесена запись о недостоверности в течение более чем 6 месяцев.

Порядок списания безнадежных долгов зависит от того, создавала ли организация резерв по сомнительным долгам.

Вариант 1. У организации есть резерв по сомнительным долгам и его размер превышает сумму безнадежного долга.

Тогда этот долг списывается полностью за счет резерва (п. 5 ст. 266 НК РФ).

Вариант 2. У организации есть резерв по сомнительным долгам, но его размер не превышает сумму безнадежного долга.

В этом случае долг максимально списывается за счет резерва, а оставшаяся часть безнадежного долга включается в состав внереализационных расходов (пп. 2 п. 2 ст. 265, п. 5 ст. 266 НК РФ).

Вариант 3. Организация не создавала резерва по сомнительным долгам.

В такой ситуации вся сумма долга списывается во внереализационные расходы (пп. 2 п. 2 ст. 265 НК РФ).

В налоговом учете безнадежная к взысканию задолженность списывается в том периоде, когда она стала таковой. К примеру, в периоде, на который приходится дата исключения должника из ЕГРЮЛ (Письмо Минфина России от 11.01.2023 N 03-03-06/1/648), или в периоде, на который приходится дата истечения срока исковой давности (Письмо Минфина России от 16.02.2021 N 03-03-06/2/10482). Кстати, если долг можно признать безнадежным по нескольким основаниям, то такая задолженность признается безнадежной в том периоде, в котором возникло первое по времени основание (Письмо Минфина России от 31.08.2022 N 03-03-06/1/84635).

Для списания безнадежной задолженности вам потребуется (п. 1 ст. 252 НК РФ, п. 77 Положения, утв. Приказом Минфина России от 29.07.1998 N 34н):

- акт инвентаризации;

- документ, подтверждающий основание, согласно которому долг признается безнадежным. Например, таким документом может служить выписка из ЕГРЮЛ, если долг признан безнадежным к взысканию в связи с ликвидацией должника;

- приказ руководителя организации о списании задолженности.

Что же касается плательщиков налога при «доходно-расходной» УСН, то они не вправе списать в расходы суммы безнадежной к взысканию дебиторской задолженности. Все дело в том, что перечень УСН-расходов закрытый, и такой вид расхода в нем не поименован (Письмо Минфина России от 20.02.2016 N 03-11-06/2/9909). Но это и логично, поскольку в отсутствие оплаты от покупателя дебиторская задолженность не признавалась доходом.

Вам могут быть полезны следующие материалы:

— наш семинар «Работа в кризис: безнадежные долги»;

— Готовое решение «Как списать дебиторскую задолженность в налоговом учете». С этим материалом можно ознакомиться, оформив бесплатный доступ к системе КонсультантПлюс.

Оборотно-сальдовая ведомость по счету 62 (далее — ОСВ) представляет собой регистр, в котором должно быть отражено сальдо расчетов с покупателями на начало периода, а также абсолютно все движения по данному счету и заключительное сальдо. Рассмотрим ее особенности.

Описание счета 62

Счет 62 активно-пассивный, поэтому у него может быть как кредитовое, так и дебетовое сальдо.

ВАЖНО! Сальдо на начало и конец периода нужно отражать по субсчетам развернуто. Это связано с тем, что дебетовое сальдо — это задолженность покупателей, а кредитовое — полученная в счет будущих отгрузок и выполнения работ предоплата.

Расшифровку кредиторской и дебиторской задолженности см. в материале.

Аналитический учет по этому счету удобно вести и в разрезе субсчетов, и по каждому покупателю. Многие бухгалтерские программы позволяют поддерживать такую аналитику. В результате формируются обороты в целом по счету, а при необходимости всегда можно сформировать ОСВ по каждому покупателю. Такой отчет может служить и основой для составления акта сверки расчетов с контрагентом.

В каких случаях переоценивают дебиторскую задолженность, узнайте из Готового решения от КонсультантПлюс. Пробный полный доступ к системе можно получить бесплатно.

Формирование ОСВ по счету 62

Рассмотрим процесс формирования ведомости на примере.

ООО «Альфа-центр» на основании заключенного договора с ООО «Полярная звезда» должно отгрузить ему продукцию на сумму 120 000 руб. (в том числе НДС 20 000 руб.) в марте 20ХХ года. В феврале 20ХХ года ООО «Полярная звезда» перечислило ООО «Альфа-центр» предоплату на полную сумму.

О том, как заполнить ТОРГ-12, читайте в этом материале.

Об особенностях УПД см. в материале «Универсальные передаточные документы».

Проводки в бухгалтерском учете ООО «Альфа-центр»:

|

Дт счета |

Кт счета |

Сумма |

Описание |

Первичный документ |

|

Февраль 20ХХ года |

||||

|

51 |

62 «Авансы» |

120 000 |

Отражена полученная предоплата |

Платежное поручение, выписка банка |

|

76 «НДС с авансов полученных» |

68 «НДС к уплате» |

20 000 |

Начислен НДС с аванса |

Счет-фактура на аванс, запись в книге продаж |

|

Март 20ХХ года |

||||

|

62 «Расчеты за продукцию» |

90 |

120 000 |

Отражена в учете реализация |

ТОРГ-12, счет-фактура |

|

90 |

68 «НДС к уплате» |

20 000 |

Отражен НДС |

Счет-фактура |

|

62 «Авансы» |

62 «Расчеты за продукцию» |

120 000 |

Зачтена предоплата по договору |

Бухгалтерская справка |

|

68 «НДС к уплате» |

76 «НДС с авансов полученных» |

20 000 |

Принят к вычету НДС с аванса |

Запись в книге покупок |

Подробнее о том, как отражать выручку, читайте в статье «Спорные моменты отражения выручки с НДС или без (90 и 91 счет)».

ВАЖНО! Дебетовое сальдо на конец периода формируется по формуле: сальдо по дебету на начало периода плюс сумма операций по дебету счета минус обороты по кредиту. Кредитовое сальдо на конец периода: кредитовое сальдо на начало периода плюс сумма операций по кредиту минус оборот по дебету.

ОСВ в учете ООО «Альфа-центр» в марте 20ХХ года.

ОСВ по счету 62 «Авансы»:

|

Сальдо начальное |

Обороты |

Сальдо конечное |

|||

|

Дт |

Кт |

Дт |

Кт |

Дт |

Кт |

|

– |

120 000 |

120 000 |

– |

– |

– |

ОСВ по счету 62 «Расчеты за продукцию»:

|

Сальдо на начало |

Обороты |

Сальдо на конец |

|||

|

Дт |

Кт |

Дт |

Кт |

Дт |

Кт |

|

– |

– |

120 000 |

120 000 |

– |

– |

ОСВ по счету 62 (синтетический):

|

Сальдо начальное |

Обороты |

Сальдо конечное |

|||

|

Дт |

Кт |

Дт |

Кт |

Дт |

Кт |

|

– |

120 000 |

240 000 |

120 000 |

– |

– |

Если не были сделаны проводки между субсчетами, то ОСВ будет выглядеть следующим образом:

ОСВ по счету 62 «Авансы»:

|

Сальдо начальное |

Обороты |

Сальдо конечное |

|||

|

Дт |

Кт |

Дт |

Кт |

Дт |

Кт |

|

– |

120 000 |

– |

– |

– |

120 000 |

ОСВ по счету 62 «Расчеты за продукцию»:

|

Сальдо на начало |

Обороты |

Сальдо на конец |

|||

|

Дт |

Кт |

Дт |

Кт |

Дт |

Кт |

|

– |

– |

120 000 |

– |

120 000 |

– |

ОСВ по счету 62 (синтетический):

|

Сальдо начальное |

Обороты |

Сальдо конечное |

|||

|

Дт |

Кт |

Дт |

Кт |

Дт |

Кт |

|

– |

120 000 |

120 000 |

– |

120 000 |

120 000 |

Понятие дебиторской задолженности раскрыто в этой публикации.

ОСВ по счету 62 и показатели баланса

Кредитовое сальдо счета 62 относится в пассив баланса, в состав кредиторской задолженности, а дебетовое сальдо — в актив баланса, в состав дебиторской задолженности. Об этом прямо сказано в п. 73 приказа Минфина РФ «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности» от 29.07.1998 № 34н.

Как видно из примера, если не выполнять проводки между субсчетами, сальдо счета 62 будет завышено и по дебету, и по кредиту. А это, в свою очередь, приведет к искажению строк баланса.

Посмотреть пример заполнения строки по дебиторской задолженности в балансе вы можете в КонсультантПлюс. Пробный доступ к системе предоставляется бесплатно.

О бухгалтерском балансе узнайте из материалов:

- «Бухгалтерский баланс (актив и пассив, разделы, виды)»;

- «Методика анализа бухгалтерского баланса предприятия»;

- «Как заполнить бухгалтерский баланс при УСН?».

Итоги

Смысл такого регистра бухгалтерского учета, как ОСВ, достаточно простой. Эта ведомость показывает развернутое сальдо на начало периода, все обороты за период, развернутое сальдо на конец периода. Каждая из сторон сальдо счета 62 влияет на строки баланса.

Если организация получает предоплату за свою продукцию или услуги, то нужно помнить, что после отгрузки продукции или выполнения работ, когда в учете появится дебиторская задолженность, ее нужно закрыть предоплатой, выполнив внутренние проводки между субсчетами. Иначе отчетность организации будет составлена некорректно.

Контроль дебиторской и кредиторской задолженности — одно из важных направлений управленческого учета. Предоставляем Шпаргалку по контролю дебиторки и кредиторки в 1С 8.3 Бухгалтерия 3.0.

Вы узнаете:

- как посмотреть дебиторскую задолженность;

- как посмотреть кредиторскую задолженность;

- как посмотреть расшифровку кредиторской и дебиторской задолженности в 1С;

- как провести инвентаризацию кредиторской и дебиторской задолженности в 1С 8.3;

- как отследить просроченную дебиторскую задолженность в 1С 8.3;

- как контролировать дебиторскую и кредиторскую задолженности в 1С.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Содержание

- Контроль дебиторской и кредиторской задолженности в 1С

- Сроки оплаты

- Контроль дебиторской задолженности в 1С 8.3

- Контроль кредиторской задолженности в 1С 8.3

- Расхождения при оприходовании ТМЦ

- Как посмотреть задолженность в 1С по контрагентам

- Где посмотреть дебиторскую и кредиторскую задолженность в 1С

- Расшифровка дебиторской и кредиторской задолженности в 1С

- Контроль плановых оплат

- Платежный календарь

- Контроль неоплаченных счетов

- Инструменты по работе с кредиторской и дебиторской задолженностью в 1С

- Быстрая оплата поставщикам

- Корректировка взаиморасчетов

- Сверка с контрагентами

- Инвентаризация дебиторской и кредиторской задолженности в 1С

Рассмотрим способы контроля оплат в 1С:

- контроль фактической задолженности (остатки по счетам учета БУ);

- контроль по срокам долга (как фактической задолженности, так и плановой оплаты).

Фактическая задолженность отражается на бухгалтерских счетах 60, 62, 66, 67, 76, и с тем, как она образуется, обычно не возникает вопросов. А вот, как отслеживается ее просрочка и плановая оплата, разберем подробнее.

Хотим обратить внимание, что нет хорошего или плохого способа, как вести аналитику по взаиморасчетам или анализировать задолженность (оплату): счета, сроки оплаты или просто учет фактического долга по счетам учета. Подберите свой микс из всех вариантов, которые возможны в 1С 8.3 Бухгалтерия.

Сроки оплаты

Для отслеживания сроков оплат по покупателям и поставщикам настройте в 1С 8.3:

Именно после этих настроек в 1С Бухгалтерия 3.0 появляется возможность планировать оплату и контролировать просроченную задолженность.

Контроль дебиторской задолженности в 1С 8.3

Запланируйте дату оплаты от покупателя в 1С с помощью документов:

Именно с этой даты оплата считается просроченной и возникает просроченная дебиторская задолженность в 1С 8.3.

Для резервов предусмотрен иной функционал определения сомнительной задолженности. Подробнее про формирование резервов в 1С.

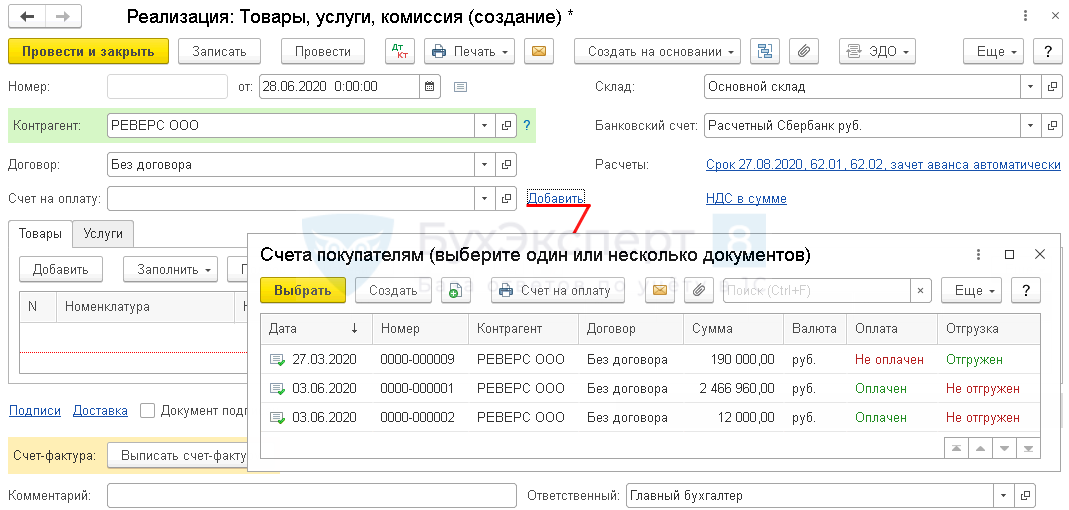

Счет на оплату выставляется:

- как отдельный документ: идет первый в цепочке «Счет — реализация»;

- на основании реализации;

- на основании поступления: если ТМЦ приходуются под конкретного заказчика.

Реализация в 1С 8.3 может оформляться по нескольким счетам. Для этого выберите счета, по которым осуществляется отгрузка, по ссылке Добавить.

Услуги и материальные ценности (МЦ) распределятся по вкладкам автоматически. Если Вид операции не подразумевает услуги или МЦ, то такие позиции не перенесутся в документ. Поэтому очень важно сопоставлять содержимое счетов и выбранный вид операции документа.

Контроль оплат по цепочке «Счет-реализация» учитывается в зависимости от выбранного отчета для анализа:

- Для фактической задолженности — срок, указанный в документе реализации. Подробнее Как контролировать фактическую дебиторскую и кредиторскую задолженность в 1С.

- Для плановых оплат — срок, указанный по каждому счету на оплату. Подробнее Контроль плановых оплат.

Контроль кредиторской задолженности в 1С 8.3

Запланируйте дату перечисления поставщику в 1С с помощью документов:

Именно с этой даты оплата считается просроченной.

В отличие от цепочки «Счет — реализация» нельзя в одном поступлении подобрать несколько счетов на оплату.

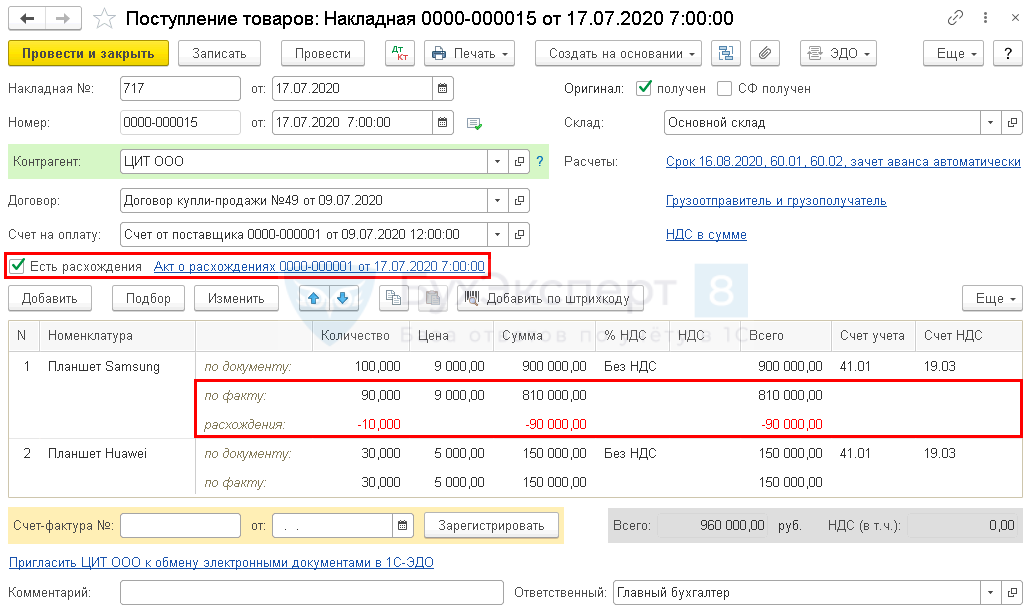

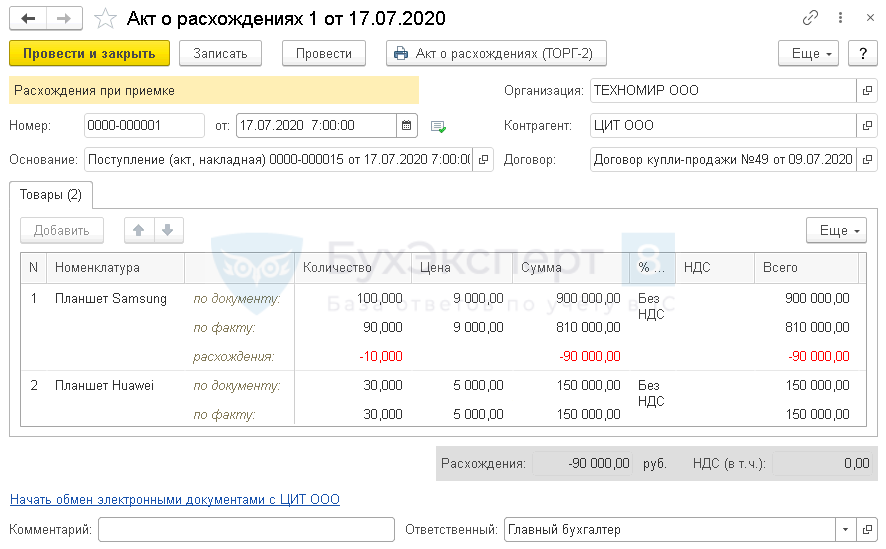

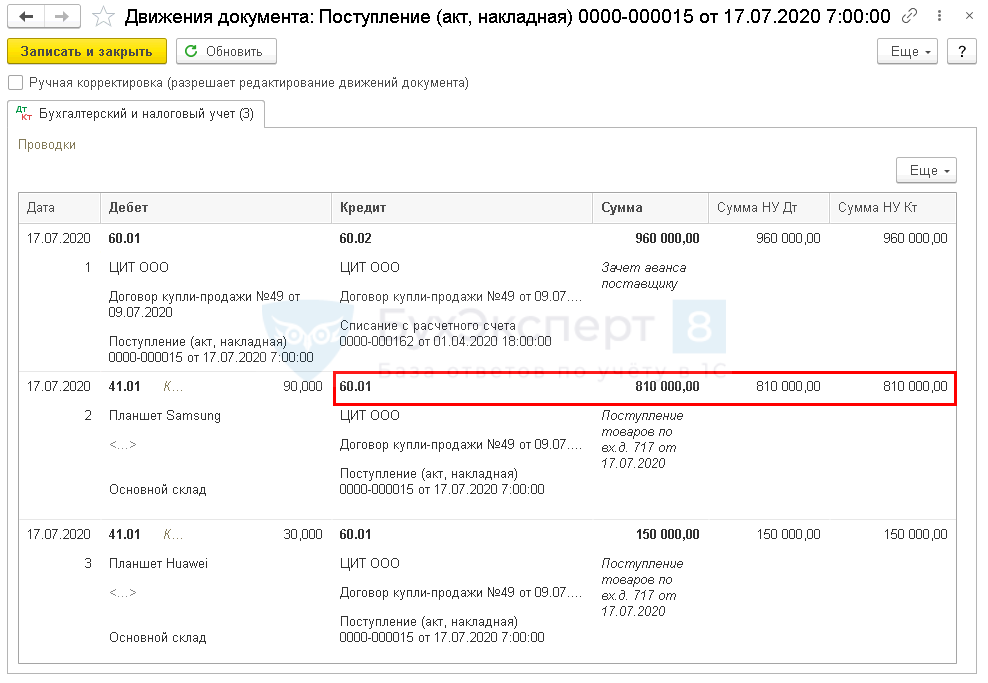

Расхождения при оприходовании ТМЦ

Если есть расхождения при приемке товаров, то начиная с версии 3.0.76.73 можно сразу отразить реальную задолженность перед поставщиком на сумму фактически поступивших ТМЦ. Для этого установите флажок Есть расхождения и укажите в табличной части количество фактически принятых ТМЦ.

На расхождения автоматически зарегистрируется Акт о расхождениях.

А в проводках признается задолженность по фактически поступившим ТМЦ.

Как посмотреть задолженность в 1С по контрагентам

Сформировать фактическую задолженность по контрагентам в 1С можно с помощью стандартных бухгалтерских отчетов, например, Оборотно-сальдовая ведомость. Но в таком случае придется анализировать каждый счет по отдельности. Мы предлагаем более эффективные способы анализа задолженности — рассмотрим их ниже.

Где посмотреть дебиторскую и кредиторскую задолженность в 1С

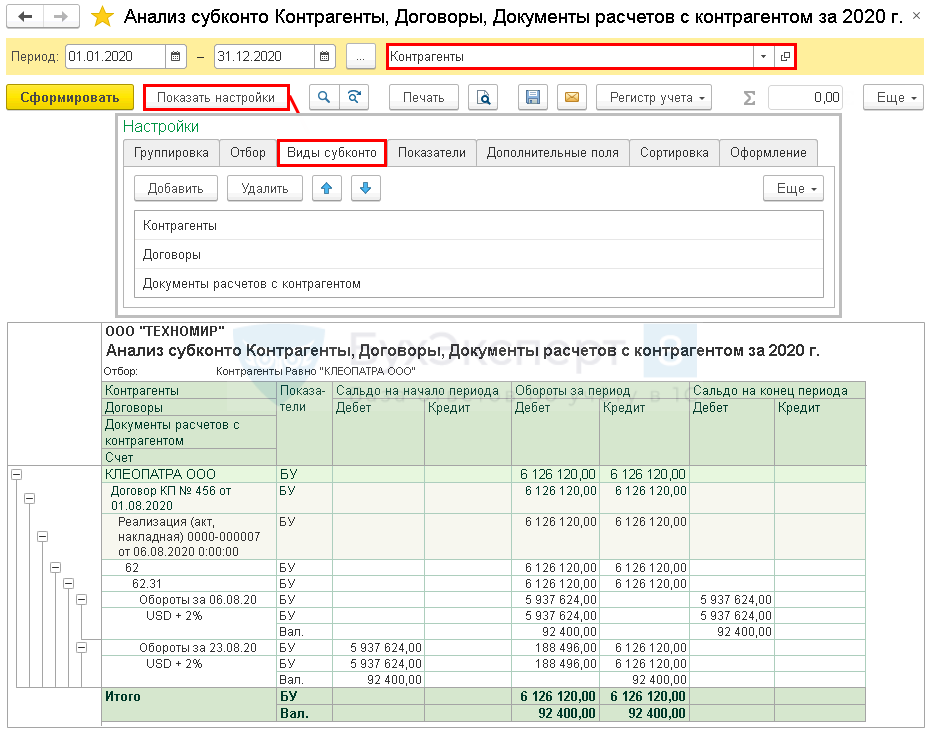

Анализ субконто — один из самых простых и понятных для анализа и контроля задолженности по контрагентам в 1С. Он позволяет провести анализ фактической задолженности по всем счетам БУ в разрезе контрагента, его договора или документа образования задолженности.

Сформируйте Анализ субконто в разделе Отчеты.

Дебиторская задолженность в 1С 8.3 как сформировать:

Подробнее про нюансы формирования отчета и полезные советы по работе с ним.

А также как с помощью данного отчета найти и исправить ошибки в 1С:

- Неправильный документ расчетов с контрагентом;

- Неправильный договор при расчетах с контрагентом.

Расшифровка дебиторской и кредиторской задолженности в 1С

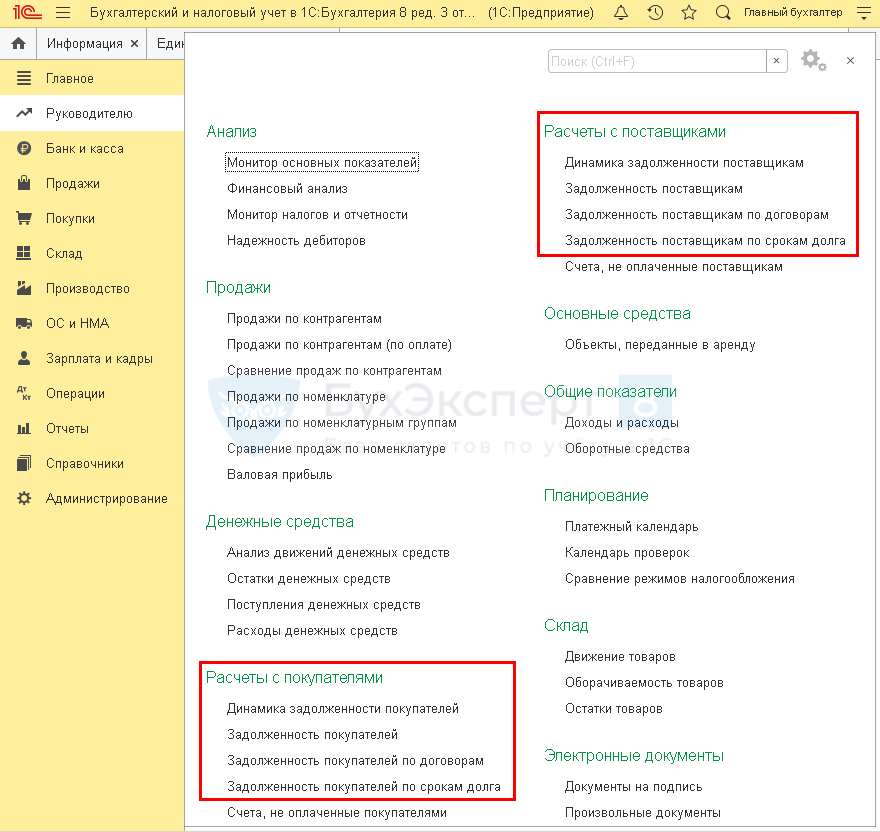

Помимо основного отчета Анализ субконто, в 1С формируются управленческие отчеты в разделе Руководителю.

Эти отчеты формируются именно по фактической задолженности!

Они выводятся в удобном руководителю виде: в виде диаграмм, понятных таблиц и т. д. В них не попадают данные по договорам с видом Прочие. Такие договоры можно проанализировать только через Анализ субконто.

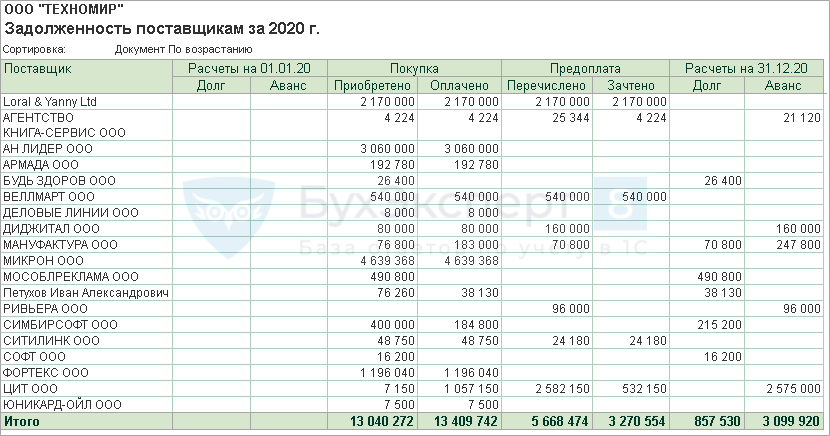

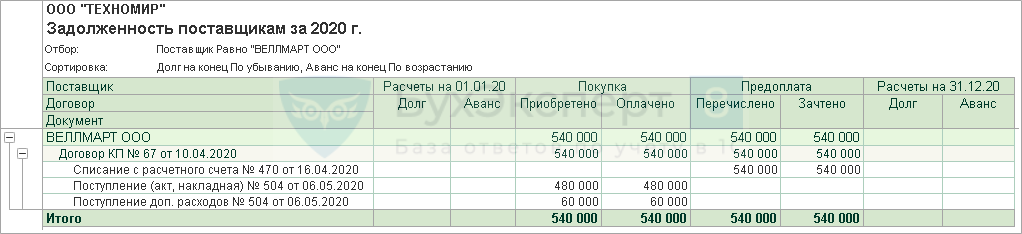

Расшифровка дебиторской задолженности в 1С 8.3

Расшифровкой динамики задолженности является отчет Задолженность покупателей по срокам долга (Задолженность поставщикам по срокам долга).

Дебиторская задолженность в 1С:

Он уже более подробно описывает, по какому контрагенту есть просроченная фактическая задолженность с возможностью анализа первичного документа и общего срока задолженности, а не просрочки!

Другие отчеты Задолженность поставщикам и Задолженность поставщикам по договорам (Задолженность покупателей и Задолженность покупателей по договорам) разворачивают задолженность на фактический долг и аванс.

Расшифровка кредиторской и дебиторской задолженности в 1С:

Имеют аналогичную расшифровку: один из них — укрупненные данные, а второй — развернутые данные по договору и документу образования задолженности.

Подробнее по управленческим отчетам в 1С, в т. ч. ответы на популярные вопросы см. Настройка сроков оплаты для поставщиков и покупателей.

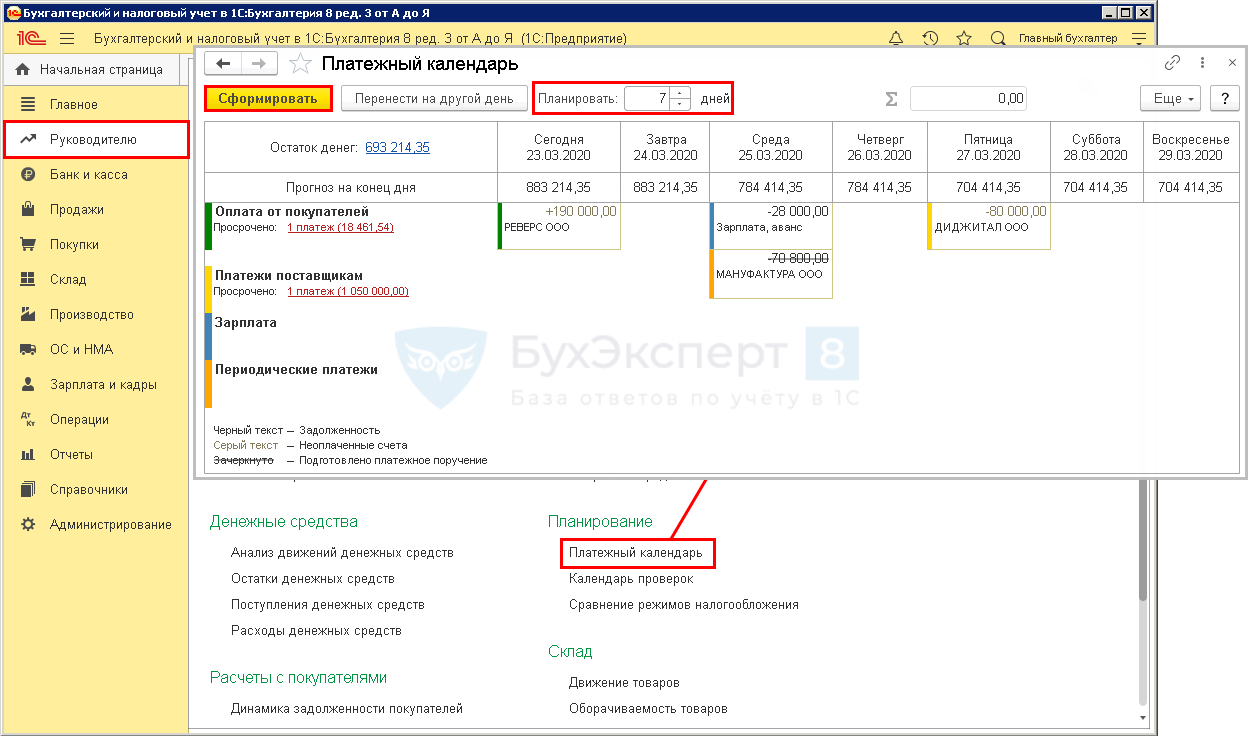

Контроль плановых оплат

Платежный календарь

Основной инструмент планирования поступлений и платежей в 1С. Он позволяет проанализировать не только расчеты с покупателями и поставщиками, но и прочие платежи: уплату налогов и заработной платы.

Имеет свои нюансы и особенности, с которыми подробнее ознакомитесь в отдельной статье Платежный календарь.

Контроль неоплаченных счетов

Контролировать оплату по счетам можно двумя способами:

Подробнее по управленческим отчетам, в т. ч. ответы на популярные вопросы см. Настройка сроков оплаты для поставщиков и покупателей.

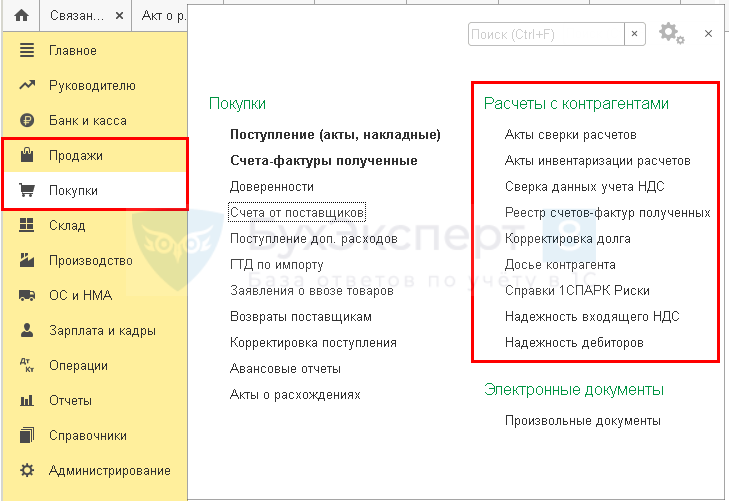

Инструменты по работе с кредиторской и дебиторской задолженностью в 1С

Основные инструменты (помощники и документы) по работе с контрагентами находятся в разделах Покупки и Продажи.

Рассмотрим некоторые из них.

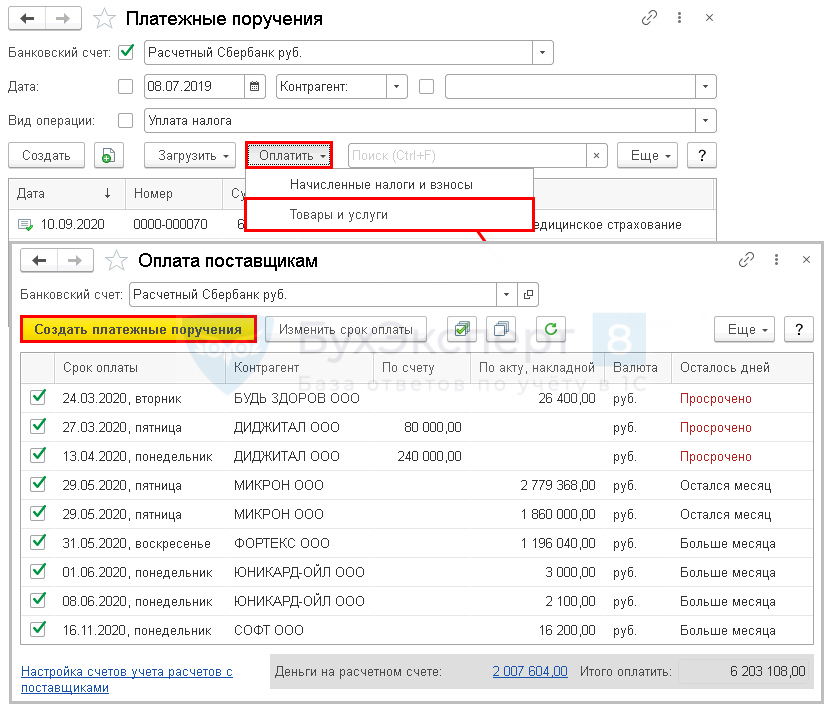

Быстрая оплата поставщикам

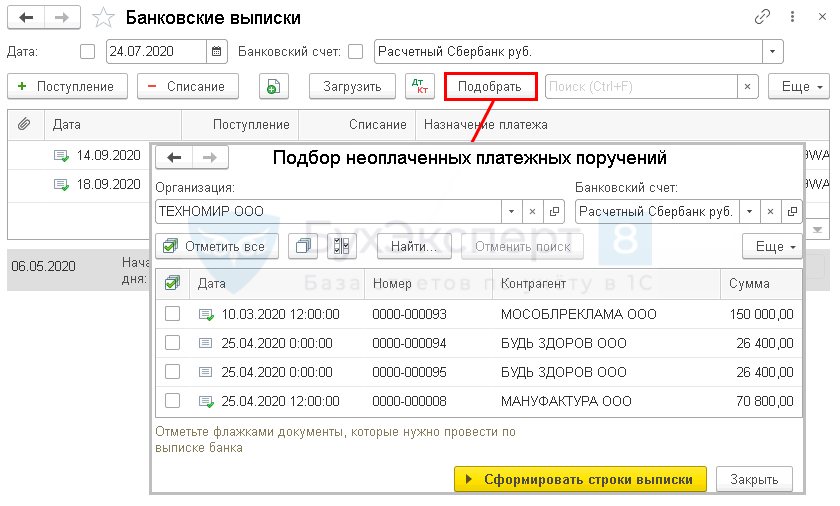

В 1С есть функционал формирования платежных документов на оплату поставщикам. Воспользуйтесь им для быстрого формирования Платежных поручений.

А на сформированные платежные поручения создайте банковские выписки с помощью Подбора неоплаченных платежных поручений.

Подробнее о Обработке Помощник оплаты поставщикам.

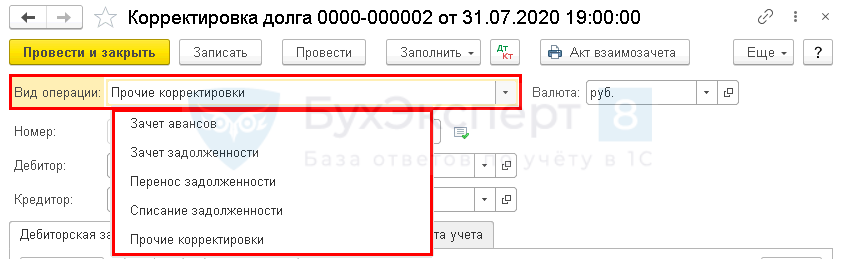

Корректировка взаиморасчетов

Для корректировки расчетов с контрагентами, а также списания задолженности используйте документ Корректировка долга.

Подробнее по работе с данным документом читайте здесь.

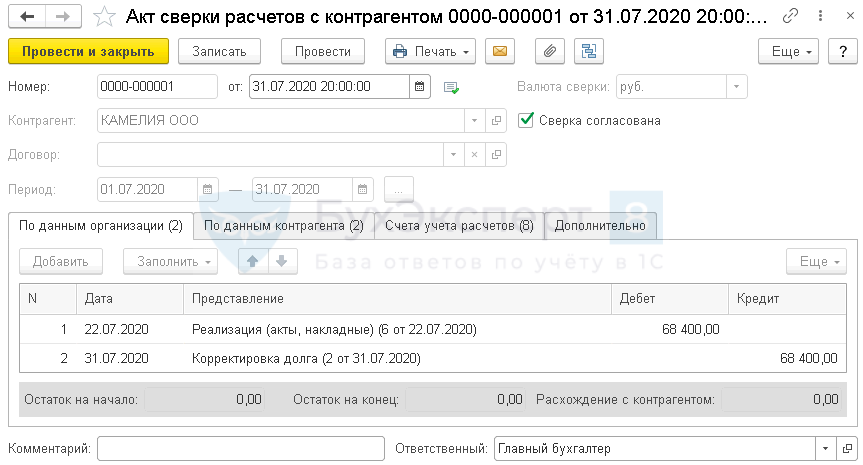

Сверка с контрагентами

Не забывайте сверять данные своего учета кредиторской и дебиторской задолженности с данными вашего контрагента. Для этого используйте документ Акт сверки с контрагентом.

Подробнее по работе с данным документом читайте в следующих статьях:

- Как сделать акт сверки с контрагентом в 1С 8.3: пошаговая инструкция

- Как сформировать акт сверки в валюте?

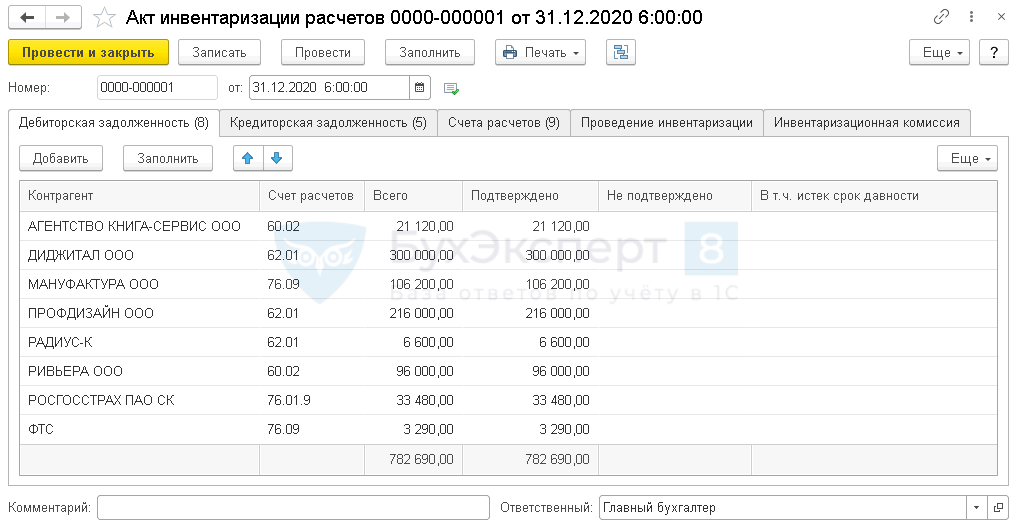

Инвентаризация дебиторской и кредиторской задолженности в 1С

Инвентаризация дебиторской задолженности в 1С 8.3 Бухгалтерия

Перед списанием задолженности или в период отчетности проводите инвентаризацию расчетов с контрагентом в 1С и сформируйте Акт инвентаризации расчетов.

Подробнее о работе с данным документом читайте в следующих статьях:

- Документ Акт инвентаризации расчетов

- Инвентаризация расчетов с контрагентами

Мы успешно разобрали как сформировать кредиторскую и дебиторскую задолженность в 1С 8.3, как посмотреть расшифровку задолженности по контрагентам и договорам в 1С 8.3, как осуществить контроль долга и отследить просроченную задолженность в С.

См. также:

- Контроль оплаты покупателей в счетах на оплату и в отчете

А также ознакомьтесь с путеводителями по документам, в которых описано как правильно их заполнить, в т. ч. установить срок оплаты или ввести оплату по нескольким документам.

- Документ Поступление на расчетный счет

- Документ Списание с расчетного счета

- Документ Счет от поставщика

- Документ Поступление (акт, накладная)

- Документ Реализация (акт, накладная)

- Документ Счет покупателю

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно