Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Наверное, все, кто читает финансовые новости и интересуется инвестициями, встречали такие понятия, как активы и пассивы. Иногда может возникать некоторая путаница в понимании их значений. Разъясняем, что это такое

В этом тексте узнаете:

- Что такое активы

- Какие есть виды активов

- Что такое пассивы

- Какие есть виды пассивов

- Как активы и пассивы соотносятся в балансе

- Какая самая распространенная ошибка в понимании значений

Что такое активы

Активы — это все, чем может распоряжаться компания или частное лицо в своей деятельности.

Не совсем точно говорить, что активы — это имущество, находящееся в распоряжении компании. Кроме имущества, в состав активов включается задолженность других лиц перед компанией. Например, те деньги, которые должны заплатить компании покупатели за уже отправленную им продукцию или за уже оказанные им услуги. У компании этих денег на счетах пока еще нет, но они учитываются как часть активов и компания принимает их в расчет при финансовом планировании.

Это уточнение имеет особенно важное значение для банков, так как значительная доля их активов — это выданные кредиты. Часть из них остается в виде денег на счетах клиентов банка, но если клиент снимет наличные или переведет деньги в другой банк, то фактически этих средств в банке уже не будет. Однако они все равно станут учитываться в составе активов.

Виды активов

По материальному или функциональному характеру активы разделяются на:

- материальные;

- нематериальные;

- финансовые.

Материальные активы

Материальные активы — это активы, имеющие физическое воплощение. Например, здания, станки, оборудование, топливо, материалы, из которых делается продукция, товары на полках и тому подобное. Причем в таком разрезе не имеет особого значения, сколько служит актив — десятилетия, как оборудование шахты, или короткое время, как уголь, сжигаемый в печах металлургического завода.

Нематериальные активы

Нематериальные активы — это имеющие стоимость интеллектуальные невещественные объекты. Например, компьютерные программы, приложения, товарные знаки, лицензия на разработку месторождения, патенты на изобретения, авторские права и т. п.

Финансовые активы

Финансовые активы — это активы, представляющие собой либо непосредственно деньги, либо денежные обязательства в пользу компании —

ценные бумаги

, которыми владеет компания, выданные кредиты, дебиторская задолженность.

Такое разделение активов отражает их физическую форму, но, как ни странно, не является самым полезным для финансового управления компанией.

Гораздо важнее разделение по характеру использования активов в деятельности или по принципу оборачиваемости. Активы используются компаниями для извлечения денежного дохода. При использовании активы теряют свою стоимость, а потеря стоимости учитывается в затратах. При этом одни активы служат долго и теряют свою стоимость постепенно, а другие полностью используются и теряют всю свою стоимость в течение одного производственного цикла (оборота). Поэтому при классификации активов по принципу оборачиваемости их делят на:

- оборотные активы;

- внеоборотные активы.

Оборотные активы

Оборотные активы — это активы, которые в течение одного производственного цикла или оборота полностью теряют свою стоимость.

Из листов металла производится кузов автомобиля. Это можно сделать только однажды. Лист металла перестает быть заготовкой, и другого кузова из него уже не сделаешь. Этого листа больше не существует, и как лист металла он больше не имеет своей стоимости. Поэтому материалы, сырье, топливо относятся к оборотным активам. Также к оборотным активам относятся товары на полках магазинов, деньги на счетах и финансовые обязательства. При разной физической природе их можно израсходовать лишь однократно.

Внеоборотные активы

Внеоборотные активы — это активы, которые участвуют в производственном цикле или обороте многократно, теряя свою стоимость постепенно в течение длительного срока.

К внеоборотным активам относятся здания, оборудование, транспортные средства и т. п. Если товар на полке магазина — это оборотный актив, то сама полка и здание магазина — внеоборотный.

При этом внеоборотные активы далеко не обязательно должны быть осязаемыми и материальными. Большая часть нематериальных активов относится к внеоборотным. Лицензия на месторождение или товарный знак могут служить компании многие годы, вовсе не теряя своей стоимости и даже увеличивая ее либо теряя небольшими порциями.

Разделение активов на внеоборотные и оборотные очень важно для финансового планирования. Менеджеру компании необходимо представлять, покупку каких активов придется финансировать в ближайшее время и какие покупки потребуют более масштабной подготовки. Именно по критерию оборачиваемости активы обособляются в финансовой отчетности в разделы «внеоборотные» и «оборотные».

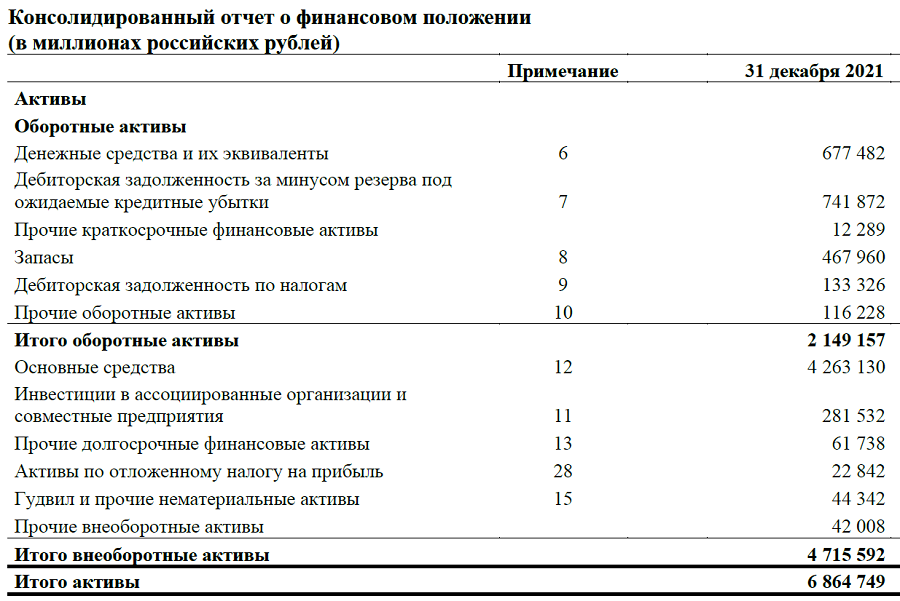

Отображение активов в балансе на примере отчетности ПАО «ЛУКОЙЛ»

Помимо прочего, классификация активов на оборотные и внеоборотные помогает в определении источников финансирования. А когда мы говорим об источниках финансирования, то имеем в виду пассивы.

Что такое пассивы

Пассивы — это все источники, за счет которых сформированы активы.

Важно отметить, что источники могут быть как собственными, так и привлеченными. Пассивы классифицируются в первую очередь именно по этому признаку.

Виды пассивов

Компания может покупать имущество и работать как за собственный счет, так и пользуясь привлеченными средствами. Поэтому в каждый отдельный момент времени пассивы представляют собой две основные группы:

- Собственный капитал;

- Обязательства.

Собственный капитал

Собственный капитал — это сумма средств, затраченных компанией на формирование активов за свой счет.

Собственный капитал складывается из уставного капитала (взносы учредителей или акционеров при формировании компании или дополнительной эмиссии акций), нераспределенной прибыли и различных фондов (фонды накопления, резервный фонд и т. п.).

Обязательства

Обязательства — это сумма средств, которые компания или предприниматель обязаны уплатить или погасить другим образом иным лицам. В состав обязательств включаются суммы займов и процентов по ним, начисленные налоги, сумма задолженности по зарплате, торговые или производственные обязательства.

Погашение обязательств может быть в денежной форме (выплата зарплаты, уплата налогов, возврат кредита) и в неденежной (например, за счет поставки товаров или оказания услуг).

Обязательства компании могут разделяться по нескольким принципам.

Например, по характеру или экономической сути. По такому принципу обязательства делятся на:

- финансовые;

- производственные (торговые).

Финансовые обязательства — это обязательства по займам и кредитам. Учет этих обязательств позволяет компании и инвесторам определять уровень долговой нагрузки и некоторые мультипликаторы (например, EV/EBITDA).

Производственные (торговые) — это обязательства, возникшие в процессе деятельности компании. К ним относятся текущая задолженность по зарплате, налоговые обязательства, кредиторская задолженность (обязательства перед поставщиками или клиентами при условии постоплаты и предоплаты соответственно).

Но наиболее важно разделение обязательств по срочности. Таким образом обязательства делятся на:

- долгосрочные;

- краткосрочные.

Долгосрочные обязательства — это обязательства, которые компания должна погасить в срок, превышающий один год.

Краткосрочные обязательства — это те, которые компания должна погасить в течение года.

Как долгосрочные, так и краткосрочные обязательства могут быть обязательствами по кредитам, по налогам, перед поставщиками, подрядчиками или клиентами. Главным критерием здесь служит срок погашения. Именно по принципу срочности погашения обязательства обособляются в балансе.

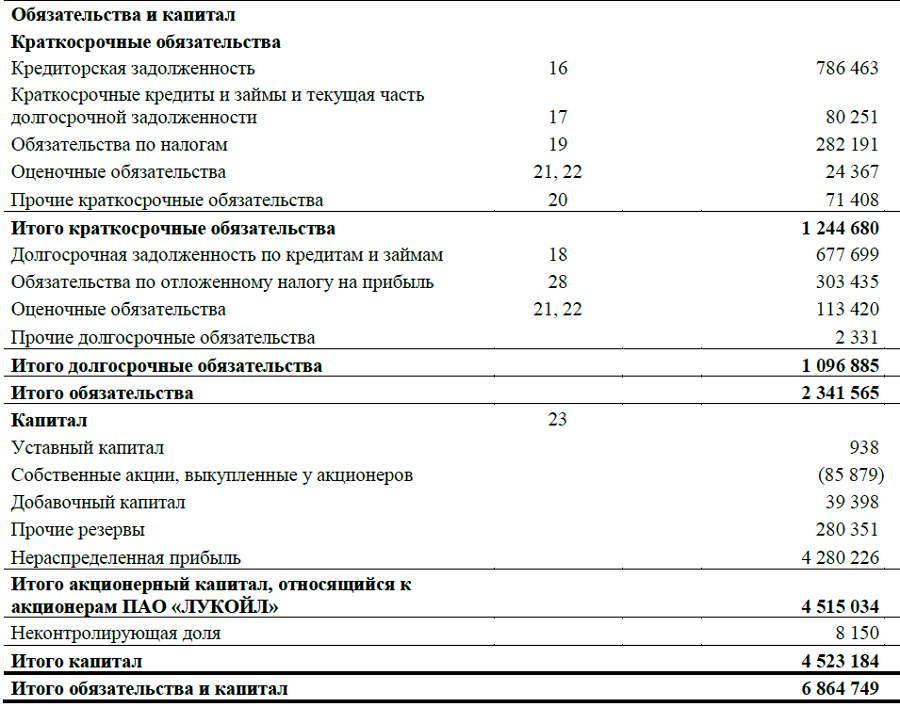

Отображение пассивов в балансе на примере отчетности ПАО «ЛУКОЙЛ»

Как активы и пассивы соотносятся в балансе

Равенство активов и пассивов

Один из главнейших в финансовой отчетности — отчет о финансовом состоянии, который также носит название «баланс». Этим выражается самое главное соотношение активов и пассивов — они равны. Иными словами, сумма всех активов равна сумме всех пассивов. В самом деле, все имущество компании обязательно имеет какие-то источники возникновения.

Собственный капитал. Валовые и чистые активы

Важно посмотреть на это главное соотношение под другим углом. А именно, из него следует, что собственные средства компании — это разница между денежной суммой имущества и суммой обязательств.

Стоимость активов = Сумма обязательств + Собственный капитал

или

Стоимость активов — Сумма обязательств = Собственный капитал

Мало того, что эта разница должна отражаться в итоге раздела баланса «Собственный капитал», она определяет и сумму чистых активов — долю стоимости имущества компании, приходящуюся на ее собственников. В то время как сумма всех активов отражает валовые активы компании.

Показатели ликвидности

Порядок, в котором располагаются активы и пассивы, в балансе не случаен.

Активы в балансе располагаются по мере нарастания или убывания

ликвидности

, а пассивы — по мере убывания или нарастания срочности исполнения. Причем порядок расположения активов и пассивов находится во взаимном соответствии.

Например, если в балансе сначала указан раздел оборотных активов, а затем внеоборотных, то в пассиве, как правило, сначала будут указаны краткосрочные обязательства, затем долгосрочные и лишь потом собственный капитал. Такое соответствующее расположение активов в балансе позволяет быстро оценивать возможность компании своевременно расплачиваться по своим обязательствам. Логика здесь легко объяснима — компания в первую очередь должна погасить краткосрочные обязательства, а сделать это она может, если имеет достаточное количество быстрореализуемых (ликвидных) активов. Поэтому если в пассивах сначала обозначены краткосрочные обязательства, то удобнее, чтобы в первую очередь были указаны и самые ликвидные активы.

При таком расположении удобнее вычислить коэффициенты ликвидности, с помощью которых количественно оценивается возможность компании своевременно расплачиваться по своим обязательствам. Например, коэффициент быстрой (срочной) ликвидности (quick ratio, QR) показывает возможность компании погашать краткосрочные обязательства за счет наиболее ликвидных активов.

QR = (ДС + КФВ + КДЗ)/КО, где

QR — коэффициент быстрой ликвидности;

ДС — денежные средства (активы);

КФВ — краткосрочные финансовые вложения (активы);

КДЗ — краткосрочная дебиторская задолженность (активы);

КО — краткосрочные обязательства (пассивы).

Другой коэффициент — коэффициент текущей ликвидности (current ratio, CR) — показывает, насколько компания может расплачиваться по текущим обязательствам за счет оборотных активов.

CR = ОА/КО, где

CR — коэффициент текущей ликвидности;

ОА — оборотные активы;

КО — краткосрочные обязательства (пассивы).

Чем больше значения коэффициентов, тем выше способность компании без затруднений оплачивать текущие счета.

Однако чрезмерно высокие значения показателей могут означать либо неэффективность использования активов, либо недостаточность использования заемных пассивов, которые позволили бы увеличить рентабельность собственного капитала.

Ошибки в понимании

Нередко можно встретить ошибочное или своеобразное понимание активов и пассивов. Чаще всего ошибочную трактовку дают люди, весьма далекие от финансов. Например, под активами понимается имущество, которое приносит доход, а под пассивами — имущество, на которое были потрачены деньги, но дохода не приносящее. В качестве иллюстрации подобной точки зрения можно встретить такой пример: квартира, которую сдают в аренду, — это актив, а купленная, но простаивающая квартира — это пассив. В качестве авторитета порой ссылаются на высказывание писателя и предпринимателя Роберта Кийосаки: «Активы — это то, что кладет деньги в ваш карман. Пассивы — это то, что вынимает деньги из вашего кармана».

В действительности, такое понимание, как и трактовка Кийосаки, ошибочно. В обоих случаях в примере квартира все равно является активом. В этих примерах просто показывается разная отдача от использования актива.

Кстати говоря, существуют специальные экономические показатели, с помощью которых оценивают эффективность использования активов. Например, коэффициент рентабельности активов ROA, который считается как отношение чистой прибыли к стоимости активов. Такие показатели численно помогают увидеть важность умения управлять активами.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

- Что такое бухгалтерский баланс, кто его сдает и кому он нужен

- Структура бухбаланса

- Понятие активов простым языком

- Внеоборотные

- Оборотные

- Как найти пассив баланса

- Сырье и материалы — актив или пассив: разбираем на примерах

- Текущие финансовые инвестиции — актив или пассив

- Итоги

Что такое бухгалтерский баланс, кто его сдает и кому он нужен

Сведения из бухбаланса нужны, чтобы оценить состояние и перспективы компании в финансовом плане. Делают такой отчет в первую очередь для налоговой службы. Период — календарный год. Поэтому информацию сдают ежегодно с показателями на 31 декабря. Но для других целей могут составить и промежуточные балансы.

Например, инвесторам или учредителям к важному собранию или кредиторам для информации итоги можно подвести на любую дату.

Сдать баланс обязательно до 31 марта следующего за отчетным года.

Форму и содержание документа регламентирует Приказ Минфина РФ. В нем указано, что бухбаланс формируется из двух частей. Это большие группы, называемые «Активы» и «Пассивы». Первые полностью вытекают из вторых, поэтому сумма в обоих столбцах должна быть равной. Если баланс не сошелся, значит, он составлен с ошибками, что-то где-то не учли.

Простой пример: у Матвея было сто рублей (уставной капитал — пассив, но сами деньги — актив). Он купил килограмм яблок (приобрел активы) на всю сумму с целью продать их. Это и отразит отчет в двух параллельных столбцах. Если фруктов при взвешивании оказалось больше, значит, или денег потратили больше, или яблоки взвесили неправильно.

Ни деньги, ни ресурсы не могут взяться из ниоткуда или исчезнуть в никуда.

Раз в год все организации в нашей стране отчитываются перед налоговыми органами. Их балансы — открытые сведения, собранные в единую базу. Найти данные можно на государственном информационном ресурсе бухгалтерской отчетности (ГИРБО).

В публичном доступе нет только информации, которая составляет государственную тайну.

Если вы собственник бизнеса или инвестор, то сможете найти здесь все необходимые для оценки показатели.

Интересуетесь возможностью вложиться в акции и оцениваете потенциал организации? Изучите простое и удобное приложение для тех, кто освоил финансовую грамоту. Получать пассивный доход просто вместе с Совкомбанком.

Чтобы успешно торговать на бирже, откройте счет у надежного брокера — «Совкомбанк Инвестиции». Вы получите широкий выбор инструментов, включая акции, облигации, фонды, а еще выгодные условия обслуживания. Оставьте заявку на свой брокерский счет онлайн.

Оставить заявку

Структура бухбаланса

В балансовом отчете предприятия выделяют две половины, включающие пять разделов и ряд подразделов в каждом.

В итоговом балансе должны быть данные за три года: отчетный и два предыдущих. По ним видно состояние дел компании в динамике.

Тому, кто только осваивает бухгалтерский язык, понять разницу между категориями сложно. Поэтому начнем с объяснений на простых примерах.

Понятие активов простым языком

Все активы вытекают из пассивов. Но, в отличие от них, работают и приносят выгоду или могут быть конвертированы в деньги. Это не обязательно должны быть материальные объекты или даже собственное имущество (арендованные здания, оборудование тоже попадают в категорию). Но все они направлены на получение прибыли и могут ее принести.

Активы можно:

- использовать (произвести что-то, если речь, например, о сырье) или продать;

- обменять;

- направить на закрытие долгов;

- поделить между владельцами.

Делить принято в первую очередь по срокам использования: на оборотные и внеоборотные. А также по ликвидности — с точки зрения того, как быстро можно конвертировать их в деньги, например, продать.

У ресурсов пять степеней ликвидности. В каждой категории могут быть как высоколиквидные, которые можно реализовать за день или даже за несколько часов, так и неликвидные (например, долгосрочные вложения средств или какие-либо права).

Внеоборотные

Внеоборотные активы — это ресурсы, которое используются на протяжение длительного времени (более года). В категорию входят, например, здания цехов и оборудование в них, транспорт. А также нематериальные ценности(авторские, патентные и другие интеллектуальные права, деловая репутация, торговая марка).

Материальные ценности из этой категории имеют еще несколько нюансов:

- обесцениваются со временем (стареют, из-за этого дешевеют);

- теряют в цене из-за амортизации.

Эти изменения стоимости заносят в расходы и отражают в пассивах.

Оборотные

Оборотные активы — это материальная база, сырье, продукция; их можно быстро продать в срок от нескольких часов до года.

В эту категорию входят также денежные средства и ценности, им эквивалентные. Они относятся к высоколиквидным и краткосрочным.

Вы начинающий инвестор и вам пока сложно анализировать компании на перспективность? Пассивный доход можно получать и с минимальными рисками. Для этого нужно открыть вклад в надежном банке.

Пассивный доход — это не мечта, а реальность! Простой и проверенный способ для заработка — вклад в Совкомбанке. Когда вы откроете вклад, то получите:

- доходность до 9,5% годовых;

- возможность выбрать условия, подходящие именно вам;

- дополнительное страхование средств от государства.

Гарантированный доход без лишних рисков позволит вам приумножить накопления и защитить их от инфляции.

Как найти пассив баланса

Пассивы баланса — это не сами финансы или ресурсы, а обязательства, по которым организация их обеспечивает и обслуживает. В правой колонке расписаны объемы собственных и заемных средств, чтобы понять, чьи финансы используются как ресурсы из левой колонки и когда их нужно вернуть. Здесь же указывают амортизацию имущества (переоценку).

Первая цифра сверху в столбце — доли создателей, инвесторов на момент возникновения организации. Может меняться по их инициативе и с соблюдением установленных законами требований (регламентирует федеральный закон).

В этом же столбце можно найти:

- размеры добавочного и резервного капиталов (при наличии);

- кредитные обязательства (кратко и долгосрочные).

Каждый рубль на счету компании принадлежит кому-то. Это и отражает баланс.

Рассмотрим на примере. Заработанные фирмой деньги — это актив или пассив? Сами денежные средства относятся к первой категории. А во второй отражается нераспределенная прибыль, но не как объем денежных средств, а как долг перед акционерами — долговые обязательства.

Так же отражаются убытки, но уже с отрицательными значениями.

Искать пассив баланса не придется при грамотном ведении бухгалтерии, когда каждый рубль в левой части отчета имеет обоснование в правой.

Сырье и материалы — актив или пассив: разбираем на примерах

Выше мы разобрали два самых важных понятия бухбаланса. Но у новичков в бизнесе или инвесторов без опыта могут возникать вопросы по конкретным примерам.

Матвей Закиров — учредитель ООО «Конек-горбунок», небольшой логистической фирмы. У него есть автопарк, арендованный гараж, склад с упаковкой (компания предоставляет дополнительные услуги).

Все ресурсы «Конька-горбунка»: финансы, здания, машины, топливо для них, картон для упаковки — активы. Первые три наименования — внеоборотные, остальные — оборотные.

Пассивы в данном случае — прописанный в уставе капитал, на который куплен транспорт. Кредиты, которые Матвей взял для расширения бизнеса. Оценочные обязательства (заложенные расходы без точных сумм и дат, например, отпускные работникам. Платить придется, но когда и сколько, пока неизвестно).

Текущие финансовые инвестиции — актив или пассив

Еще один распространенный вопрос — в какую колонку вносить инвестиции организации. На него отвечает приказ Минфина России.

Если кратко: это всегда актив. Учитывается на отдельном счете.

Итоги

Бухгалтерский баланс — отражение финансов организации, документ, рассказывающий о ее состоянии не только на текущий момент, но и в динамике.

Информация находится в открытом доступе. Чтобы научиться ее читать, нужно для начала освоить базовые понятия «бухгалтерского языка». Обучиться ему проще всего на примерах.

Активы — деньги и ресурсы, которые их приносят, работают на получение выгоды.

Пассивы — обязательства и обоснования для каждого рубля из противоположной колонки.

Помните, суммы в обоих столбцах всегда должны быть идентичны, иначе отчет не сдать.

Как с помощью определяющих показателей баланса оценить темпы роста компании?

Как разработать мероприятия для повышения финансовой устойчивости предприятия?

Основная цель финансового анализа предприятия — определить, сможет ли оно эффективно финансировать свою текущую производственную деятельность и перспективы долгосрочного развития. Информационной базой для такого анализа служит в первую очередь бухгалтерский баланс.

Однако простой анализ по оценке изменения абсолютных величин его отдельных статей может не дать желаемых результатов из-за несопоставимости оценок как по годам деятельности компании, так и при сравнении их по различным хозяйствующим субъектам.

Поэтому в данном анализе гораздо большую ценность приобретают относительные показатели. Они более удобны для сопоставления в пространственно-временном разрезе. С учетом этого в данной статье основной упор при проведении финансового анализа предприятия делается именно на использовании относительных показателей и критериев (коэффициентов).

Балансовый отчет компании

Финансовый анализ деятельности должен проводиться на основе показателей баланса, позволяющих оценить реальную финансовую ситуацию в компании.

Активы предприятия и их структура анализируются как с точки зрения их участия в производстве, так и с точки зрения их ликвидности.

Непосредственно в производственном цикле участвуют основные средства, запасы и затраты денежных средств. К наиболее ликвидным активам компании относятся денежные средства на счетах и краткосрочные финансовые вложения (ценные бумаги). Дебиторская задолженность покупателей перед компанией находится на втором месте по показателю ликвидности, и анализировать ее надо, сравнивая с кредиторской задолженностью в пассиве баланса.

С учетом сказанного проанализируем показатели баланса на примере компании, которая работает всего три года. Основной вид деятельности — пивоварение. Также она производит соки и другие безалкогольные напитки.

Баланс активов компании за второй и третий годы — в табл. 1.

Таблица 1

Анализ статей актива баланса

|

Активы |

II год |

III год |

Абсолютное изменение, млн руб. |

Изменение удельного веса, % |

Темп роста, % |

||

|

млн руб. |

% к итогу |

млн руб. |

% к итогу |

||||

|

Внеоборотные активы (основные средства) |

650 |

81,76 |

890 |

70,63 |

240 |

-11,13 |

1,37 |

|

Оборотные активы |

145 |

18,24 |

370 |

29,37 |

225 |

11,13 |

2,55 |

|

2.1. Запасы |

75 |

9,43 |

130 |

10,32 |

55 |

0,88 |

1,73 |

|

2.2. Дебиторская задолженность |

45 |

5,66 |

210 |

16,67 |

165 |

11,01 |

4,67 |

|

2.3. Денежные средства и краткосрочные финансовые вложения |

25 |

3,14 |

30 |

2,38 |

5 |

-0,76 |

1,20 |

|

Итого |

795 |

100,00 |

1260 |

100,00 |

465 |

0,00 |

1,58 |

В таблице за 100 % принята величина всего имущества, т. е. валюта баланса, а все удельные веса подсчитываются по отношению ко всему имуществу.

Абсолютное изменение — это разница между соответствующими абсолютными величинами отдельных активов за 3-й год по отношению ко 2-му году.

Изменение удельного веса — разница между соответствующими удельными весами также за 3-й год по отношению ко 2-му году.

Темп роста рассчитывается как отношение величины за 3-й год ко 2-му году. Этот столбец — самый важный для анализа, поскольку отражает влияние степени изменения составляющих величин баланса на величину всего имущества в целом.

С учетом сказанного анализ активов представленного баланса позволяет сделать следующие выводы. Все имущество компании увеличилось на 58 %, в том числе за счет быстрого роста оборотных активов (в 2,55 раза) и более медленного роста внеоборотных активов (всего в 1,37 раза).

Отсюда удельный вес внеоборотных активов в общем имуществе уменьшился на 11,13 %, в то время как удельный вес оборотных (мобильных) активов увеличился на те же 11,13 %. Это может свидетельствовать о формировании более мобильной структуры активов, что, в свою очередь, способствует ускорению оборачиваемости оборотных активов предприятия.

Далее, рост оборотных активов обеспечивается в том числе увеличением доли запасов лишь на 0,88 % и решающего влияния повышения доли дебиторской задолженности на 11,01 % при одновременном снижении удельного веса денежных средств на 0,76 %.

Показатель доли запасов говорит о том, что нет существенного затоваривания склада.

Уменьшение доли денежных средств и краткосрочных финансовых вложений свидетельствует о разумных способах управления компанией: деньги не замораживаются на расчетных счетах, а сразу идут в дело.

Как мы уже говорили, чтобы объективно оценить дебиторскую задолженность, ее надо анализировать в сравнении с кредиторской задолженностью (табл. 2).

Таблица 2

Анализ статей пассива баланса

|

Пассивы |

II год |

III год |

Абсолютное изменение, млн руб. |

Изменение удельного веса, % |

Темп роста, % |

||

|

млн руб. |

% к итогу |

млн руб. |

% к итогу |

||||

|

1. Собственный капитал |

550 |

69,18 |

720 |

57,14 |

170 |

-12,04 |

1,31 |

|

1.1. Уставный капитал |

200 |

25,16 |

200 |

15,87 |

0 |

-9,28 |

1,00 |

|

1.2. Акционерный капитал |

330 |

41,51 |

455 |

36,11 |

125 |

-5,40 |

1,38 |

|

1.3. Нераспределенная прибыль |

20 |

2,52 |

65 |

5,16 |

45 |

2,64 |

3,25 |

|

2. Долгосрочный заем |

4 |

0,50 |

16 |

1,27 |

12 |

0,77 |

4,00 |

|

3. Краткосрочный заем |

10 |

1,26 |

5 |

0,40 |

-5 |

-0,86 |

0,50 |

|

4. Кредиторская задолженность |

228 |

28,68 |

504 |

40,00 |

276 |

11,32 |

2,21 |

|

5. Дивиденды по акциям |

3 |

0,38 |

15 |

1,19 |

12 |

0,81 |

5,00 |

|

Итого |

795 |

100,00 |

1260 |

100,00 |

465 |

0,00 |

1,58 |

Обратите внимание!

Если удельный вес дебиторской задолженности больше удельного веса кредиторской задолженности, то предприятию легче будет расплачиваться по своим краткосрочным и кредиторским долгам.

Но при этом деньги предприятия «замораживаются» в дебиторских долгах. В итоге снижаются показатели ликвидности и оборачиваемости средств. К тому же это свидетельствует о том, что часть оборотных активов фактически отвлекается на кредитование дебиторов (покупателей своей продукции).

Обратите внимание!

Если удельный вес дебиторской задолженности меньше удельного веса кредиторской задолженности, это говорит о проблемах с реализацией продукции.

В нашем случае такая ситуация сохраняется в течение двух рассматриваемых лет. Казалось бы, действительно есть проблема с реализацией продукции. Однако дебиторская задолженность растет быстрее (в 4,67 раза) по сравнению с возрастанием кредиторской задолженности (всего в 2,21 раза). Следовательно, объемы сбыта продукции увеличиваются, а значит, следует расширять производство.

Далее, большая часть денег находится в дебиторской задолженности и запасах. Значит, чтобы расширить производство, необходимо заняться кредитной политикой либо попытаться увеличить оборачиваемость дебиторской задолженности.

Выводы по пассиву баланса следующие.

Увеличение доли собственного капитала увеличивает финансовую устойчивость предприятия. Однако при этом снижается эффективность использования капитала как более дорого финансового инструмента по сравнению, например, с заемными средствами.

В нашем случае доля собственного капитала снизилась с 69,18 % до 57,14 %. Это допустимый уровень для финансовой устойчивости компании.

В то же время акционерный капитал в 3-м году вырос по сравнению со 2-м годом на 38 %. Это может быть следствием увеличения количества размещаемых акций компании либо ростом цен на эти акции на финансовом рынке.

Предположим, во 2-й год выпустили 100 тыс. акций, в 3-й — 200 тыс. акций. Отсюда следует, что на 2-й год средняя цена акций составляла 3300 руб./шт. (330 000 тыс. руб. / 100 тыс. шт.), а на 3-й — 2275 руб./шт. (455 000 тыс. руб. / 200 тыс. шт.). То есть в погоне за увеличением собственного капитала произошло размывание стоимости размещаемых акций компании, что в дальнейшем может негативно сказаться на привлекательности акций и имидже компании в целом.

В плане кредитной политики для новых развивающихся предприятий наиболее выгодно соотношение:

КЗуд > КЗКуд > ДЗКуд,

где КЗуд, КЗКуд, ДЗКуд — удельные веса соответственно кредиторской задолженности, краткосрочных и долгосрочных кредитов в валюте баланса.

Для предприятия, которое прочно стоит на ногах, более выгодно другое соотношение:

ДЗКуд > КЗуд + КЗКуд.

К сведению

Последнее соотношение особенно важно исходя из стратегии и политики долгосрочного финансирования оборотных и внеоборотных активов компании. В этой ситуации благодаря устойчивому развитию компания готова вовремя погашать даже долгосрочные кредиты.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2018.

Активы и пассивы в бухгалтерском балансе

Формирование финансовой бухгалтерской отчетности — прямая обязанность всех экономических субъектов, ведущих бухучет. Некоторые компании и организации вправе вести учет в упрощенном виде, а некоторые вовсе освобождены. Например, индивидуальные предприниматели вправе вовсе отказаться от ведения бухгалтерского учета. Но если на предприятии бухучет ведется, то составление отчетности становится неизбежным.

Формирование отчетности необходимо для получения актуальной информации о деятельности, имущественном положении и обязательствах субъекта. Анализ полученных сведений позволяет оперативно и своевременно принимать верные управленческие решения, тем самым позволяя предприятию функционировать бесперебойно, извлекать прибыль, выполнять функции и полномочия, для исполнения которых оно было создано.

По сути, отчетность — это отражение имущества и капиталов, а также источников, за счет которых они были получены, только в денежном выражении. Ключевая форма финансовой отчетности — это бухгалтерский баланс, унифицированная форма которого утверждена Приказом Минфина № 66н. Для учреждений бюджетной сферы действуют иные формы отчетов: Приказы Минфина № 33н и 191н. Однако независимо от типа организации структура бухгалтерского баланса практически не отличается, то есть бланки включают актив и пассив бухгалтерского баланса.

Структура бухгалтерского баланса

Отразим структуру показателей бухгалтерского баланса в таблице активов и пассивов баланса.

|

Активная часть |

Пассив |

|---|---|

|

Внеоборотные Оборотные |

Капитал и резервы Долгосрочные обязательства Краткосрочные обязательства компании |

Такая группировка показателей определена для форм отчетности по Приказу Минфина № 66н, который регламентирует бланки для коммерческих фирм и некоммерческих организаций. Теперь рассмотрим показатели баланса более подробно.

|

Активная часть |

Пассив |

|---|---|

|

ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные активы Результаты исследований и разработок Нематериальные поисковые активы Материальные поисковые активы Основные средства Доходные вложения в материальные ценности Финансовые вложения Отложенные налоговые активы Прочие внеоборотные активы |

КАПИТАЛ И РЕЗЕРВЫ 6 Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) Собственные акции, выкупленные у акционеров Переоценка внеоборотных активов Добавочный капитал (без переоценки) Резервный капитал Нераспределенная прибыль (непокрытый убыток) |

|

ОБОРОТНЫЕ АКТИВЫ Запасы Налог на добавленную стоимость по приобретенным ценностям Дебиторская задолженность Финансовые вложения (за исключением денежных эквивалентов) Денежные средства и денежные эквиваленты Прочие оборотные активы |

ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Заемные средства Отложенные налоговые обязательства Оценочные обязательства Прочие обязательства КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Заемные средства Кредиторская задолженность Доходы будущих периодов Оценочные обязательства Прочие обязательства |

Что входит в активную часть бухгалтерского баланса

Это любое имущество учреждения. Например, денежные средства в кассе, материальные запасы, основные средства, здания, станки и прочие материальные и финансовые ценности, которые непосредственно принадлежат компании.

В активе баланса сгруппированы оборотные и внеоборотные ценности предприятия. При формировании отчетности следует учитывать, что актив баланса — это группировка имущества по срокам его полезного использования, а также по скорости (времени) их оборачиваемости, то есть ликвидности.

В форме бухгалтерского баланса ценности сгруппированы по степеням их ликвидности. В начале указываются ресурсы предприятия, которые наименее ликвидные, а затем по возрастанию. Иными словами, актив баланса — это группировка экономических ресурсов по скорости их обращения в средства платежа.

Отметим, что самые ликвидные ценности — это, конечно, денежные средства: наличные в кассе и на расчетных счетах компании. А к наименее ликвидным относятся основные фонды учреждения, объекты НМА и долгосрочные финвложения, которые быстро и без потерь реализовать не получится.

В активе баланса в сгруппированном виде представлены показатели бухгалтерского учета на отчетную дату. Анализ данных бухгалтерских показателей позволяет сделать вывод о платежеспособности предприятия.

Что такое пассивы и их классификация в бухгалтерском балансе

К пассивам баланса можно отнести все обязательства организации, которые были приняты ею в отчетном периоде, а также источники формирования материальных ценностей и ресурсов учреждения. Иными словами, пассив баланса — это группировка активов по источникам их формирования, то есть пассивы — это и есть источники образования материальных ценностей, денежных средств, НМА.

Основная классификация пассивов бухбаланса — это разделение пассивов на капиталы и обязательства.

Капиталами признаются средства, направленные учредителями на осуществление деятельности, например на приобретение имущества, на обеспечение гарантий кредиторам, создание резервных фондов. Капиталы пассива могут быть собственными или заемными. Собственные средства — это капиталы, которые принадлежат учредителям, создателям компании. А заемные капиталы пассива — это средства, полученные от сторонних организаций и частных лиц во временное пользование.

Обязательства пассива баланса — это задолженность компании перед третьими лицами по выполнению определенных финансовых или имущественных требований. В свою очередь, обязательства делят на долгосрочные (срок более 12 месяцев) и краткосрочные задолженности, которые следует исполнить за 12 месяцев и ранее.

Правила составления бухгалтерского баланса

Разберем, какие показатели бухучета отражать в активной части бухгалтерского баланса. Приведем расшифровку по счетам и показателям отчетной формы:

|

Структура |

Что включать |

|---|---|

|

I. ВНЕОБОРОТНЫЕ |

|

|

Нематериальные активы |

Здесь должна отражаться остаточная стоимость нематериальных объектов предприятия. Определите значение как разницу между счетом 04 «НМА» и 05 «Амортизация НМА». При исчислении исключите значения, соответствующие данным о результатах исследований и разработок, а также сведения о нематериальных поисковых активах. |

|

Результаты исследований и разработок |

Если организация ведет исследовательскую деятельность, и на балансе числятся результаты НИОКР, то в данном разделе бухгалтерского баланса отражайте остаточную стоимость НИОКР по счету 04. |

|

Нематериальные поисковые активы |

Заполняется организациями, которые ведут освоение природных ресурсов, разведывательную деятельность. Экономические субъекты отражают сведения о таких объектах на счете 08. Если объект имеет вещественно-материальную оболочку, то это материальный поисковый актив, нематериальные — не имеющие формы, оболочки, структуры. Обратите внимание, что по поисковым активам предусмотрено начисление амортизации по счетам 02 и 05. |

|

Материальные поисковые активы |

|

|

Основные средства |

Остаточная стоимость объектов основных фондов. Определите разницу между первоначальной стоимостью по счету 01 и начисленной амортизацией, остаток по счету 02. |

|

Доходные вложения в материальные ценности |

Отразите разницу между остатками по счету 03 и начисленной амортизацией по соответствующим объектам учета (счет 02). |

|

Финансовые вложения |

Это долгосрочные финансовые вложения, срок которых не менее 12 месяцев. Например, отразите остаток по счету 55 при наличии депозитов, открытых на срок более 12 месяцев. Также отражайте долгосрочные вложения по счетам 58 (финансовые вложения) и 73 (займы работникам учреждения). Уменьшите остаток по счету 58, если организация сформировала резерв по сч. 59. |

|

Отложенные налоговые активы |

Отразите остаток по сч. 09. Показатели отражаются в соответствии с ПБУ 18/02. |

|

Прочие внеоборотные активы |

Отразите иные виды внеоборотных активов, которые не вошли в группировку, представленную выше. Также в данном разделе можно отразить те объекты, сведения о которых указывать необязательно, но компания считает необходимым включить сведения в бухгалтерский баланс. |

|

Итого по разделу I |

Формируется итог по соответствующему разделу. |

|

II. ОБОРОТНЫЕ |

|

|

Запасы |

Отразите сумму остатков по счетам 10, 11 (за вычетом резерва, учтенного на счете 14), 15, 16, 20, 21, 23, 28, 29, 41 (за вычетом счета 42, если учет товаров ведется с наценкой), 43, 44, 45, 46, 97. |

|

Налог на добавленную стоимость по приобретенным ценностям |

Включите информацию о конечном сальдо по сч. 19 «НДС». |

|

Дебиторская задолженность |

Для получения показателя суммируются дебетовые остатки по счетам 60, 62 (оба счета за вычетом резервов, сформированных на счете 63), 66, 67, 68, 69, 70, 71, 73 (за вычетом данных, учтенных по статье «Финансовые вложения»), 75, 76. Кредитовый остаток в расчет не включайте. |

|

Финансовые вложения (за исключением денежных эквивалентов) |

Это депозиты, финансовые вложения, займы работникам со сроком обращения менее 12 месяцев. Формируем остатки по сч. 55, 58, 73. Учитываем резерв по сч. 59, его вычитаем при наличии сальдо. |

|

Денежные средства и денежные эквиваленты |

Фактические деньги компании, числящиеся на счетах 50, 51, 55 (кроме депозита), 52, 57 по состоянию на отчетную дату. Отражаем сумму дебетового сальдо. |

|

Прочие оборотные активы |

Отразите иные виды оборотных активов, которые не вошли в группировку, представленную выше. Также в данном разделе можно отразить те объекты, сведения о которых указывать необязательно, но компания считает необходимым включить сведения в бухгалтерский баланс. |

|

Итого по разделу II |

Суммарное значение показателей раздела. |

|

БАЛАНС |

Сумма раздела 1 и 2. |

Как правильно составлять пассив бухгалтерского баланса

Представим информацию в таблице.

|

Пассив |

Что включить в строки пассива баланса |

|---|---|

|

III. КАПИТАЛ И РЕЗЕРВЫ 6 |

|

|

Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) |

Строка пассива формируется как сведения по кредиту счета 80. |

|

Собственные акции, выкупленные у акционеров |

Отражается по сумме остатков счета 81, сформированных на отчетную дату. |

|

Переоценка внеоборотных активов |

Отражается информация, если в отчетном периоде в организации проводилась переоценка основных средств и нематериальных активов. Формируется остаток по сч. 83. |

|

Добавочный капитал (без переоценки) |

При формировании добавочного капитала компания отражает сведения по остаткам по счету 83. Обратите внимание, сумма указывается без учета переоценки ОС и НМА. |

|

Резервный капитал |

В строку пассива бухгалтерского баланса включите сальдо по счету 82 на конец отчетного периода. Отражает информацию о сформированном резервном капитале по организации. |

|

Нераспределенная прибыль (непокрытый убыток) |

При формировании пассива годового бухгалтерского баланса используйте данные сальдо счета 84. При формировании промежуточной отчетности эта цифра — два остатка по счету 84 (финансовый результат предшествующих лет) и 99 (финансовый результат текущего периода отчетного года). Обратите внимание, что если результатом является убыток, то сумма отражается с минусом. |

|

Итого по разделу III |

Суммарное значение по соответствующему разделу пассива бухгалтерского баланса. |

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

Обязательства пассива, срок погашения которых превышает 12 месяцев. |

|

Заемные средства |

Отражаем в пассиве баланса остаток по счету 67, если срок обязательств превышает один год. Обратите внимание, что проценты по займам необходимо включать в раздел краткосрочных обязательств. |

|

Отложенные налоговые обязательства |

Является показателем остатка по счету 77, заполняется на основании положений ПБУ 18/02. |

|

Оценочные обязательства |

Отражаем сальдо счета 96 «Резервы предстоящих расходов» сроком более одного года. |

|

Прочие обязательства |

В данной строке раскройте информацию об иных видах долгосрочных обязательств, которые не были детализированы в других строках бухгалтерского баланса. |

|

Итого по разделу IV |

Суммирует показатели строк раздела. |

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

Обязательства пассива со сроком действия менее 12 месяцев. |

|

Заемные средства |

Отражается сальдо по счету 66. При этом в данную строку пассива баланса следует включить проценты, уплачиваемые по долгосрочным займам. |

|

Кредиторская задолженность |

Показатель формируется как сумма кредитовых остатков по счетам 60, 62, 68, 69, 70, 71, 73, 75, 76. |

|

Доходы будущих периодов |

Показатель равен сумме остатков по счетам 86 (полученное целевое финансирование) и 98 (доходы будущих периодов). |

|

Оценочные обязательства |

Сформируйте сальдо по счету 96 (резервы предстоящих расходов) в части тех резервов, срок использования которых составляет менее 12 месяцев. |

|

Прочие обязательства |

Здесь расшифруйте краткосрочные обязательства, не вошедшие в другие строки пассива баланса. |

|

Итого по разделу V |

Сумма строк по разделу. |

|

БАЛАНС |

Суммарное значение по разделам пассива баланса. |

Значения активов и пассивов всегда отражается в денежном выражении. Причем операции фиксируются исключительно в рублях. Если расчеты совершаются в иностранной валюте, то операция подлежит пересчету в рубли. Используется курс валют, утвержденный Центральным банком России на момент совершения факта хозяйственной деятельности.

Баланс и иная финансовая отчетность составляется в рублях либо в тысячах рублей. Если обороты компании значительны, то допустимо указывать суммы в балансе в миллионах рублей.

Принцип равенства баланса

Основной принцип составления бухгалтерского баланса заключается в том, что суммарное значение активов всегда равно суммарным показателям пассивов отчета. Конечно, арифметические разницы допускаются в исключительных случаях. Но все выявленные расхождения должны быть обоснованы экономически.

Равенство активов и пассивов бухгалтерского баланса обусловлено тем, что все записи в бухучете отражаются по методу двойной записи. Суть этого метода заключается в том, что при отражении любого факта хозяйственной деятельности по балансовым счетам предприятия формируется запись в дебете одного счета и одновременно в кредите корреспондирующего счета, но в той же сумме.

Принцип двойной записи выражает закономерность, что при изменении одной стороны баланса, актива или пассива, должно быть отражено аналогичное движение на другой стороне. Если в учреждении увеличивается сумма актива, то одновременно должен увеличиться показатель обязательств или капиталов — источников, за счет чего были приобретены имущественные ценности. Либо отражается уменьшение иных видов активов.

Например, увеличение стоимости основных средств. Если компания оплатила стоимость имущества, то при увеличении показателей внеоборотных активов уменьшается показатель оборотных активов (денежные средства). Получается: внеоборотный актив увеличился и одновременно уменьшился оборотный актив. Например, компания приобрела и оплатила материалы. В таком случае динамика показателей отражается внутри одного раздела бухгалтерского баланса «Оборотные активы». Увеличивается стоимость запасов, но уменьшается объем денежных средств.

Если компания получила основные средства (оборудование, машины), но еще не заплатила за них, то в бухучете компании образуется кредиторская задолженность. Увеличивается стоимость внеоборотного актива, также увеличивается сумма долговых обязательств в пассиве баланса. Краткосрочных или долгосрочных — в зависимости от срока осуществления расчетов.

Пример заполнения

Скачать