Дисконтированная стоимость капитальных вложений — показатель, который менеджменту предприятия необходимо знать в целях стратегически верного принятия решения об инвестировании нераспределенной прибыли, а в ряде случаев — о привлечении стороннего финансирования. Каким образом рассчитывается этот показатель и какие факторы могут повлиять на использование результатов соответствующих расчетов?

Что представляет собой дисконтированная стоимость?

Под дисконтированной стоимостью в бизнесе принято понимать объем денежных средств, которыми фирма должна располагать на текущий момент для того, чтобы при инвестировании соответствующих средств в некий проект увеличить их спустя некоторое время, например через год, до заданной величины (на определенное количество процентов).

Например, для того чтобы получить капитал объемом 1 100 000 руб. за счет инвестирования в некий проект, прогнозная рентабельность которого составляет 10% годовых, фирма должна иметь текущий капитал с дисконтированной стоимостью, составляющей 1 000 000 руб.

Дисконтированная стоимость в самом общем случае вычисляется по формуле:

ДС = К / (1 + ПРОЦ)СП(ПЕРИОД),

где:

ДС — дисконтированная стоимость;

К — целевой объем поступлений после инвестирования в проект;

ПРОЦ — ожидаемая рентабельность вложений (в десятичных дробях);

СП (ПЕРИОД) — показатель степени, значение которого соответствует количеству периодов инвестирования, исходя из которой рассчитывается рентабельность (например, если это 2 года, то применяется степень 2 (квадрат)).

На формулу влияет установленный период капитализации — установленный срок, по истечении которого происходят расчет и начисление процентов. В случае если, например, инвестиционный капитал размещается на 1 год на банковском депозите со ставкой 10%, со стандартным (для банка) периодом капитализации 1 месяц, формула дисконтированной стоимости будет несколько сложнее:

ДС = К / (1 + ПРОЦ/ПЕРИОД)СП (МЕС),

где:

ДС — дисконтированная стоимость;

К — целевой объем капитала после снятия с депозита;

ПРОЦ — ставка по депозиту в процентах годовых (представленная в десятичных дробях);

ПЕРИОД — количество периодов, в каждом из которых начисляется капитализация (в данном случае это будет цифра 12 — количество месяцев в году);

СП (МЕС) — показатель степени, соответствующий количеству периодов, за которые начисляется процент (в данном случае количество месяцев).

Для чего рассчитывается дисконтированная стоимость капитальных вложений?

В контексте капитальных вложений дисконтированная стоимость будет рассматриваться, таким образом, как сумма инвестиций, которую необходимо вложить в некий производственный проект в целях получения в будущем расчетного показателя доходности этих инвестиций.

Рассматриваемый показатель может иметь значение, прежде всего, с точки зрения принятия менеджерами или собственниками предприятия решения касательно инвестирования нераспределенной прибыли. Так, если дисконтированная стоимость по капиталу в рублях должна составить 10 000 000 руб. при рентабельности капитальных вложений в 10%, в то время как нераспределенная прибыль (выступающая единственным доступным источником инвестиций) не превышает 8 000 000 руб., то менеджеры или собственники могут принять решение вложить нераспределенную прибыль в другой проект (объект), возможно, с меньшей рентабельностью, но и в то же время меньшей дисконтированной стоимостью (в пределах 8 000 000 руб.).

Как рассчитывается дисконтированная стоимость капитальных вложений?

Для примера рассмотрим наиболее простой случай, когда инвестиции осуществляются в расширение собственного производства (приобретение новых производственных основных средств, далее — ОС). Для вычисления дисконтированной стоимости, о которой идет речь, нужно, прежде всего, определить показатель ПРОЦ, который в данном случае будет представлен рентабельностью капитальных вложений. Он вычисляется по формуле:

ПРОЦ = ДОС / КВОС,

где:

ПРОЦ — рентабельность;

ДОС — чистый доход, полученный в период реализации продукции, выпущенной за счет внедрения ОС, в которые были вложены инвестиции;

КВОС — сумма инвестиций, которые требуются для обеспечения функционирования соответствующих ОС.

Допустим, годовой показатель ДОС при задействовании ОС, составляющих мощности завода АО «Стартап-Коммуникации», будет 1 200 000 руб., а КВОС — 12 000 000 руб. В этом случае показатель ПРОЦ — рентабельность капитальных вложений в основные средства главного завода АО «Стартап-Коммуникации» — составит:

1 200 000 / 12 000 000 = 0,1 или 10%.

Условимся, что совет директоров АО «Стартап-Коммуникации» рассматривает варианты эффективного инвестирования нераспределенной прибыли в размере 12 000 000 руб. При этом собственник АО «Стартап-Коммуникации» поставил условие: он разрешит потратить данную сумму, только если прибыль от ее инвестирования составит не менее 2 500 000 руб. через 2 года (т. е. превысит прибыль от размещения этой же суммы на банковском депозите на тот же срок).

Совет директоров изучает возможность вложения суммы нераспределенной прибыли в расширение производственных мощностей завода АО «Стартап-Коммуникации». Для этого подсчитывается дисконтированная стоимость инвестиций при следующих вводных:

К = 14 500 000 руб.;

ПРОЦ = 0,1;

СП (ПЕРИОД) = 2.

Дисконтированная стоимость капитальных вложений в новый завод АО «Стартап-Коммуникации» составит:

ДС = 14 500 000 / (1 + 0,1)2 = 11 983 471 руб.

Таким образом, имеющихся 12 000 000 руб. нераспределенной прибыли фирмы хватит на то, чтобы принести собственнику желаемые 2 500 000 дохода за счет инвестиций в расширение производства.

Установить величину расчетного значения прибыли по рассматриваемому проекту можно дальнейшими вычислениями, например, с использованием формул, приведенных в первом разделе настоящей статьи. Заметим, что обратный дисконтированию процесс вычислений носит название компаундинг и тоже широко применяется при расчете инвестиционных проектов.

ОБРАТИТЕ ВНИМАНИЕ! Существуют специальные таблицы дисконтирования и компаундинга, позволяющие без дополнительных вычислений определить коэффициент дисконтирования (компаундинга), на который нужно затем умножить имеющийся показатель К (капитала).

Дисконтированная стоимость капитальных вложений в бизнесе: нюансы

Выше мы отметили, что рассматриваемый показатель может задействоваться при принятии решений об использовании предприятием нераспределенной прибыли. Какие факторы, кроме дисконтированной стоимости, могут учитываться менеджерами или собственниками фирмы при принятии соответствующих решений?

Прежде всего, будет иметь значение величина прогнозного чистого дохода по итогам применения основных средств, поскольку именно она:

- определяет рентабельность капитальных вложений;

- влияет на возможное согласие собственника потратить нераспределенную прибыль посредством вложения в ОС.

Этот показатель (ДОС) в общем случае вычисляется по формуле:

ДОС = Д(ПЕРИОД) – НБ(ПЕРИОД),

где:

Д(ПЕРИОД) — доход по итогам применения ОС до налогообложения за анализируемый период;

НБ(ПЕРИОД) — общая сумма налогов и взносов в бюджет в той части производства, в которой задействуются соответствующие ОС.

В свою очередь, показатель Д(ПЕРИОД) рассчитывается по формуле:

Д (ПЕРИОД) = ВП – МЗ – ОТ,

где:

ВП — выручка от продаж товаров, произведенных с помощью ОС, в которые вложены капитальные инвестиции;

МЗ — величина материальных затрат на выпуск данной продукции;

ОТ — оплата труда работников, использующих ОС.

Все 3 указанных показателя — ВП, МЗ и ОТ — рассчитываются в один и тот же период.

В случае если предприятие не располагает капиталом в размере, который больше или равен дисконтированной стоимости капитальных вложений, то рентабельность капитальных вложений можно попробовать увеличить, к примеру, для того чтобы:

- получить возможность оформить недостающую сумму в виде займа (проценты по которому будут компенсированы за счет возросшей рентабельности);

- запросить дополнительный капитал у инвестора (аргументировав такую инвестицию возросшей рентабельностью).

Управлять рентабельностью можно:

- за счет увеличения отпускных цен на реализуемую продукцию (отсюда вырастет показатель ВП);

- за счет снижения показателя МЗ путем оптимизации производства, ОТ — за счет оптимизации рабочих часов.

Однако следует понимать, что в обоих случаях — как при увеличении ВП, так и при снижении МЗ или ОТ — может существенно вырасти показатель НБ, например, если уплачивается налог на прибыль по обычной схеме.

ВАЖНО! Приведенный пример и рассуждения — это частный простой случай, предлагаемый для понимания сути процесса дисконтирования. На практике для крупных инвестиционных проектов проводятся более сложные расчеты. Например, метод NPV (Net Present Value — чистая текущая стоимость) построен на дисконтировании всех прогнозных денежных потоков, входящих в проект: и направляемых в проект, и получаемых от него. В нашем материале такая степень сложности не рассмотрена.

Итоги

Дисконтированная стоимость капитальных вложений — сумма, необходимая для извлечения заданного объема чистой прибыли по факту инвестирования соответствующих вложений с установленным уровнем рентабельности. Этот показатель может применяться при принятии менеджерами или собственниками решения об инвестировании и выборе вариантов инвестирования.

Ознакомиться с особенностями иных направлений финансового менеджмента на предприятии вы можете в статьях:

- «Расчет и формирование операционной прибыли (формула)»;

- «Как рассчитать чистый дисконтированный доход (формула)?».

Метод дисконтирования основан на известном экономическом законе, который заключается в убывающей стоимости денег. Деньги со временем обесцениваются — это заметно даже тем, кто не знаком с экономической теорией. При растущих ценах реальная стоимость денег уменьшается, то есть на условные 1000 руб. завтра мы сможем купить меньше, чем сегодня, и меньше, чем вчера. Чтобы ответить на вопрос, сколько в будущем будут стоить сегодняшние 1000 руб., используется метод дисконтирования денежных потоков. Пример расчета и наглядное объяснение данного метода вы найдете в статье ниже.

Расчет дисконтированного денежного потока

Стоимость денег может изменяться не только под влиянием инфляции, но и за счет других факторов. Например, деньги в форме депозита в банке могут принести прибыль, а при выдаче денег в кредит всегда существует риск недополучения предполагаемой возвратной суммы. Точка отсчета в методе дисконтирования — настоящий момент. Именно на текущую дату определяется стоимость будущих денежных потоков.

Дисконтирование денежных потоков— это приведение размера денежных средств, полученных в разные интервалы времени в соответствие с их реальной стоимостью на текущий момент. Метод применяется при оценке бизнеса и анализе экономической эффективности инвестиционных проектов, расчете их окупаемости и составлении бизнес-планов. Рассчитывая экономическую целесообразность будущего бизнес-проекта, инвестор приводит в соответствие планируемый объем будущих денежных потоков к их текущей реальной стоимости.

Формулы сложных процентов и дисконтирования

Смысл операции дисконтирования легко объяснить на небольшом примере. Например, в наличии сумма S0 = 1000 руб. Если положить эту сумму в банк под 7% годовых с ежегодной капитализацией процентов, т.е. зачислением их во вклад в конце года, мы получим через год:

S1 =1000 + 0,07 х 1000 = (1 + 0,07) х 1000 = 1070 руб.

Через 2 года: S2 = (1 + 0,07) х (1 + 0,07) х 1000 = (1+ 0,07)2 х 1000 = 1144,90 руб.

Через 3 года: S3 = (1+0,07)3 х 1000 = 1225,04 руб.

Через n-лет: Sn = (1+0,07)n х 1000, и таким образом формула сложных процентов выглядит так:

Sn = (1+P)n х S0, где

Sn — сумма денег через n-периодов начисления процентов;

S0 — первоначальная сумма денег;

P — процентная ставка по депозиту за период.

Подведем итог: при размещении денег на депозите сумма в размере 1000 руб., которая имеется в наличии сейчас, будет равняться по стоимости 1070 рублям, полученным через 1 год, и сумме 1225,04 руб., выплаченной через 3 года и т. д.

Расчет дисконтированного денежного потока — задание, обратное предыдущему: необходимо вычислить сумму S0 на текущий момент времени, равную по стоимости сумме Snчерез n-количество лет. Другими словами,величина Sn нам известна, нужно рассчитать S0.

Формула дисконтирования после простых математических преобразований расчета сложных процентов будет выглядеть так:

S0 = Sn / (1+P)n.

Величина P в этом расчете не процентная ставка, а ставка дисконтирования.

S0 — это продисконтированный денежный поток;

Sn — денежный поток каждого расчетного периода. Число n в формуле обозначает количество расчетных периодов, как правило, расчетным периодом в экономических расчетах считают год, иногда квартал или месяц.

Таким образом, если вернуться к предыдущему примеру, при ставке дисконтирования 7% деньги в сумме 1070 руб., выплаченные через 1 год, будут равняться 1000 руб. в настоящем: 1070 / (1+ 0,07) = 1000.

Инструменты дисконтирования: денежные потоки и ставка

В начале расчетов денежные потоки группируют в разрезе некоторых временных интервалов: год, квартал, месяц, а затем суммируют. Полученные величины могут быть с плюсом (поступления больше оттоков) или с минусом, убыточными (отток превышает сумму поступлений). В качестве денежного потока в расчетах могут считать:

-

чистый доход, равный поступившим доходам за вычетом расходов;

-

прибыль, рассчитываемая до исчисления налогов;

-

чистый поток наличности, из которого исключаются текущие затраты на содержание и реконструкцию объекта.

Вычисление ставки дисконтирования — наиболее ответственный момент в расчетах. В самом простом варианте, когда инвестор планирует разместить деньги на депозите, защитив их от инфляции, в качестве основы для расчета ставки применяют прогнозируемый индекс инфляции. Если кроме сбережения финансов планируется еще и получение дополнительной прибыли, то к ставке инфляции добавляется желаемый процент дохода. При инвестициях, особенно долгосрочных, необходимо учитывать не только инфляцию и норму ожидаемой прибыли, но различные сопутствующие риски. Поэтому в ставку дисконтирования закладываются еще и так называемые премии за риск, а при пользовании заемными средствами для реализации инвестиционного проекта к ставке добавляют еще процент по банковским кредитам, выпуску облигаций и т. п.

Чаще всего при анализе окупаемости дисконтная ставка складывается из безрисковой базовой доходности, приравненной к ключевой ставке ЦБ РФ или средневзвешенному проценту по банковским депозитам с добавлением премии за риск.

Дисконтирование денежных потоков: пример расчета

Проведем расчет дисконтированных денежных потоков для инвестиционных вложений сроком на 3 года. В нашем примере дисконтная ставка равна 15%, из них 8% — средневзвешенная ставка банковских депозитов и 7% — премия за риск. Период дисконтирования равен 1 году.

1. Выпишем для каждого годового периода ожидаемую сумму дохода и расходов в рублях. Будем считать, что расходы каждый год будут неизменными, а размер поступлений будет меняться.

2. Рассчитаем разность между доходами и расходами на каждый год.

Таблица расчета:

|

Период |

Доходы |

Расходы |

Чистый доход |

|

1 год |

80 000 |

90 000 |

-10 000 |

|

2 год |

120 000 |

90 000 |

+30 000 |

|

3 год |

150 000 |

90 000 |

+ 60 000 |

3. Приводим финансовые потоки в соответствие к текущему моменту, используя ставку дисконтирования 15%. Применяем коэффициент дисконтирования (1 + 0,15)n, дисконтирующий каждый поток, где n — число каждого года, для которого делаем расчет. Итак:

1 год: -10 000 / (1 + 0,15) = -8 695,65 руб.

2 год: +30 000 / (1 + 0,15)2 = 22 727,27 руб.

3 год: +60 000 / (1 + 0,15)3 = 39 473,68 руб.

4. Полученные суммы складываем:

-8 695,65 + 22 727,27 + 39 473,68 = 53 505,30 руб.

Сумма 53 505,30 – это дисконтированный денежный поток. Положительная величина свидетельствует о привлекательности данного проекта для инвесторов и возможности последующего анализа его перспективности.

Зачем нужен инвестпроект

Инвестиционные проект составляют, чтобы привлечь инвестиции для реализации идеи. При этом инвестиции должны быть целесообразными, иметь конкретные сроки и установленные объёмы.

Когда инвесторы рассматривают проекты, они хотят найти способ сохранить или приумножить капитал. Чтобы сделать грамотный выбор, они оценивают потенциальный доход, сроки и риски.

В статье мы разберём, какие существуют методы для оценки инвестпроектов, какие показатели рассматривают инвесторы и как их рассчитать.

Основные показатели оценки инвестпроектов

Существуют два типа современных методов оценки инвестиционных показателей: статистические и методы, основанные на дисконтировании.

Главное отличие статистических от методов дисконтирования в том, что они не учитывают временную стоимость денег.

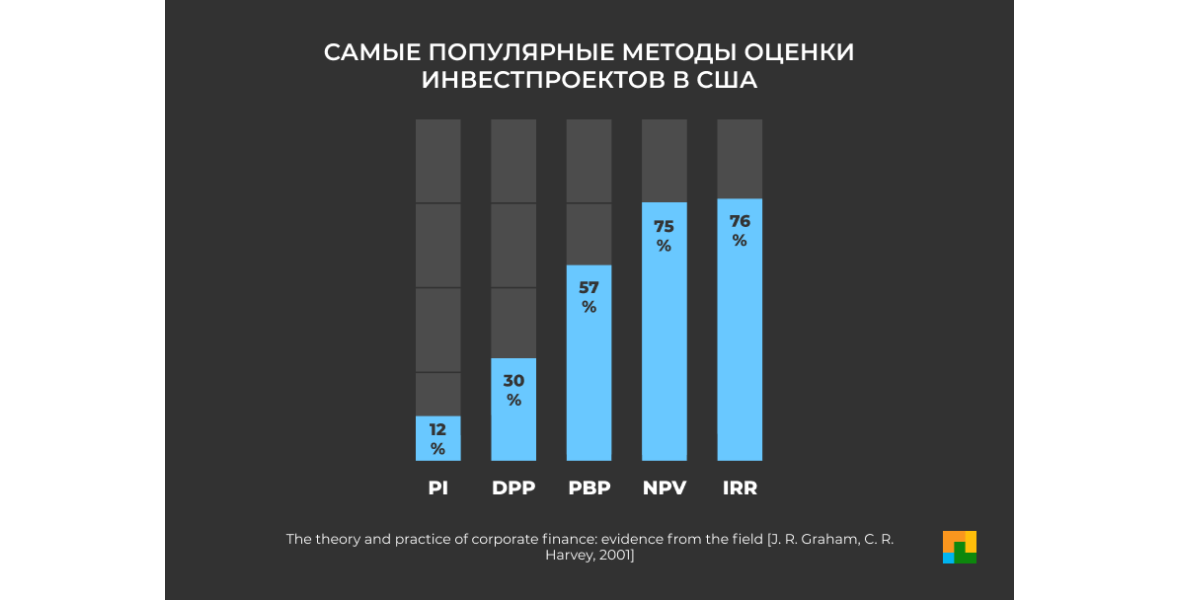

В 1999 г. ученые Грэм и Харви попытались выяснить, какие методы используют в практике финансовые директоры американских компаний. Они отправили анкету 4440 компаниям, в которой просили указать наиболее часто используемые методы оценки проектов. Ответы были получены от 392 респондентов.

Результаты исследования показали, что крупные фирмы (с уровнем продаж до 1 млрд $) предпочитают показатели внутренней нормы доходности (IRR) и чистой дисконтированной стоимости (NPV), не всегда принимая в расчёт срок окупаемости (PBP) и дисконтированный срок окупаемости (DPP) в отличие от маленьких предприятий (с уровнем продаж до 100 млн $) [Graham, Harvey, 2001].

Самые популярные показатели инвестпроектов. США, 2001

Деньги сегодня — ценнее, чем завтра

Правило основано на концепции временной стоимости денег, когда иметь 100 рублей сегодня — выгоднее, чем 100 рублей завтра.

Есть два проекта с одинаковыми вложениями и отдачей, но в разное время. Согласно концепции — предпочтительнее тот, который вернёт деньги быстрее — проект Б, так как полученные за два года возврат и проценты можно инвестировать в другие проекты.

|

Период |

Проект А |

Проект Б |

|

0 |

-100 |

-100 |

|

1 |

30 |

75 |

|

2 |

30 |

75 |

|

3 |

30 |

|

|

4 |

30 |

|

|

5 |

30 |

Выше риски — больше отдача

Вложения в менее надёжный проект увеличивают риск потерять деньги. Есть два варианта: положить деньги в банк под 10% годовых или инвестировать в стартап под 20%. На первый взгляд, вложения в стартап принесут больший доход, но стоит учитывать более высокий риск потерять деньги.

Если сравнивать проекты:

- с одинаковым доходом, то предпочтительнее проекты с меньшим риском;

- с одинаковыми рисками, то предпочтительнее проекты с более высоким доходом.

Срок окупаемости

Период, в течение которого проект окупает инвестиции.

Есть два проекта с разными вложениями и доходом.

|

Период |

Проект А |

Проект Б |

|

0 |

-100 |

-10 |

|

1 |

50 |

15 |

|

2 |

50 |

15 |

|

3 |

50 |

15 |

|

Итого |

150 |

45 |

Проект А принесёт больше, чем Проект Б, но он требует более высокую сумму инвестиций для возврата. Кроме того, проект Б вернёт вложенные деньги быстрее и больше на каждый вложенный рубль. Какой выбрать — зависит от стратегии инвесторов. Некоторые инвесторы устанавливают лимит на срок окупаемости, например, не принимают проекты, которые окупаются больше года. В таком случае проект Б является более привлекательным, несмотря на меньшую прибыль.

Чтобы высчитать срок окупаемости, нужно разделить инвестиции на среднегодовую прибыль. Для проекта А средняя ежегодная прибыль равна 50, поэтому 100/50 = 2 года — срок, за который окупится проект. Среднегодовая прибыль проекта Б — 15, значит 10/15 = 2/3 года = 8 месяцев — срок окупаемости проекта Б.

Срок окупаемости ещё не говорит о прибыльности проекта, потому что не учитывает риски. Чтобы учесть все факторы оценки инвестиционных показателей в экономической теории появились понятия дисконтирования и NPV.

Дисконтирование и NPV

Допустим, что инвесторы вкладывают деньги в проект под 10% годовых.

|

Сегодня |

Через год |

Через 2 года |

|

|

Инвестиции |

100 ₽ |

110 ₽ |

121 ₽ |

Возврат 110₽ через год равен возврату 121₽ через два года. В случае если владельцы проектов отказажутся от проекта до старта, им придётся вернуть инвестору 100₽ без процентов. Из этого следует, что 100₽ сегодня, 110₽ через год и 121₽ через два года — эквивалентны.

Дисконтирование основывается на приведении к подобной эквивалентности — мы пытаемся увидеть, сколько стоят будущие деньги в «сегодняшних деньгах».

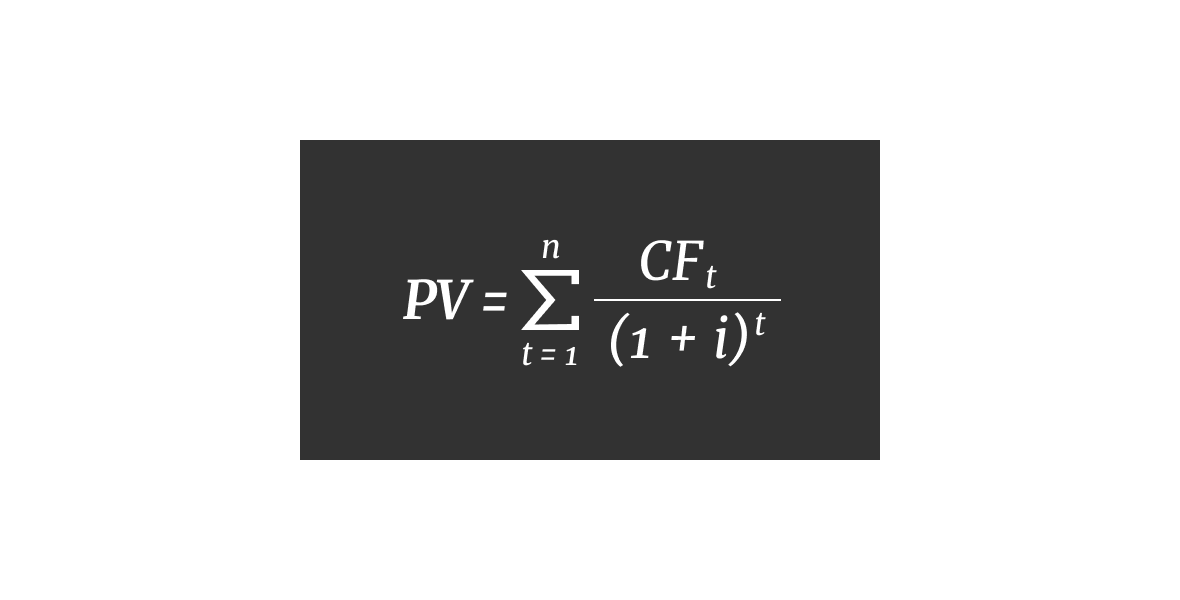

Для дисконтирования денежных потоков используют формулу:

Дисконтированные денежные потоки, формула расчета

n, t — количество временных периодов;

CF — денежный поток;

i — ставка дисконтирования или процент, при котором инвесторы готовы инвестировать деньги в проект.

Чтобы получить чистую дисконтированную стоимость (Net Present Value — NPV) — стоимость проекта в «сегодняшних деньгах», нужно сложить все дисконтированные денежные потоки и вычесть первоначальные инвестиции.

- Если NPV >0 — проект стоит принять, он принесёт больше, чем требуется инвесторам.

- При NPV <0 мы получаем сумму, которую владельцы проекта должны компенсировать инвестору сегодня, чтобы он принял участие в проекте.

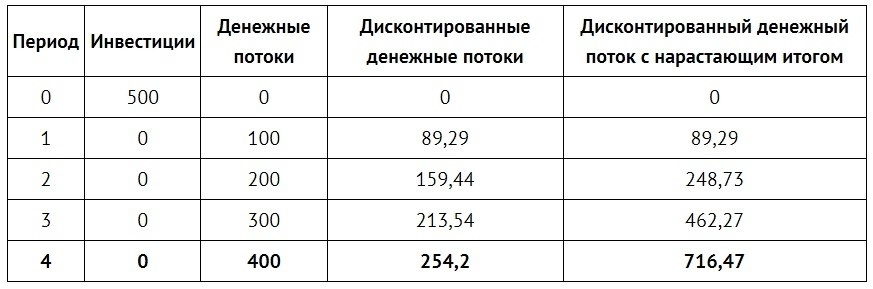

Рассчитаем NPV для проекта: сумма инвестиций — 500, срок денежных потоков — 4 года, ставка дисконтирования — 12%.

Рассчитаем денежные потоки к текущей стоимости:

DCF1 = 100 / (1+0,12) = 89,29

DCF2 = 100 / (1+0,12)² = 100 / 0,7972 = 159,44

DCF3 = 300 / (1+0,12)³ = 300 / 0,7118 = 213,54

DCF4 = 400 / (1+0,12)⁴ = 400 / 0,6355 = 254,20

Сумма дисконтированных денежных потоков равна 716,47

|

Период |

CF |

R |

DCF |

|

0 |

-500 |

0 |

|

|

1 год |

100 |

0,8929 |

89,29 |

|

2 год |

200 |

0,7972 |

159,44 |

|

3 год |

300 |

0,7118 |

213,54 |

|

4 год |

400 |

0,6355 |

254,2 |

|

Всего |

1000 |

716,47 |

NPV = PV-I, где I — сумма первоначальных инвестиций.

NPV = 716,47-500 = 216,47

По сути NPV — это дополнительная прибыль сверх требуемой суммы, которую инвестор должен заплатить, чтобы получить долю в бизнесе. Если же NPV отрицательный, то это сумма, которую организаторы проекта должны возместить инвестору, чтобы он захотел вложить свои деньги.

Если рассматривается два проекта с одинаковыми затратами, то не всегда принимается проект с большим NPV. Проект с меньшим NPV, но с меньшим сроком окупаемости может быть выгоднее проекта с большим NPV.

Рассчитать все показатели можно в нашей таблице.

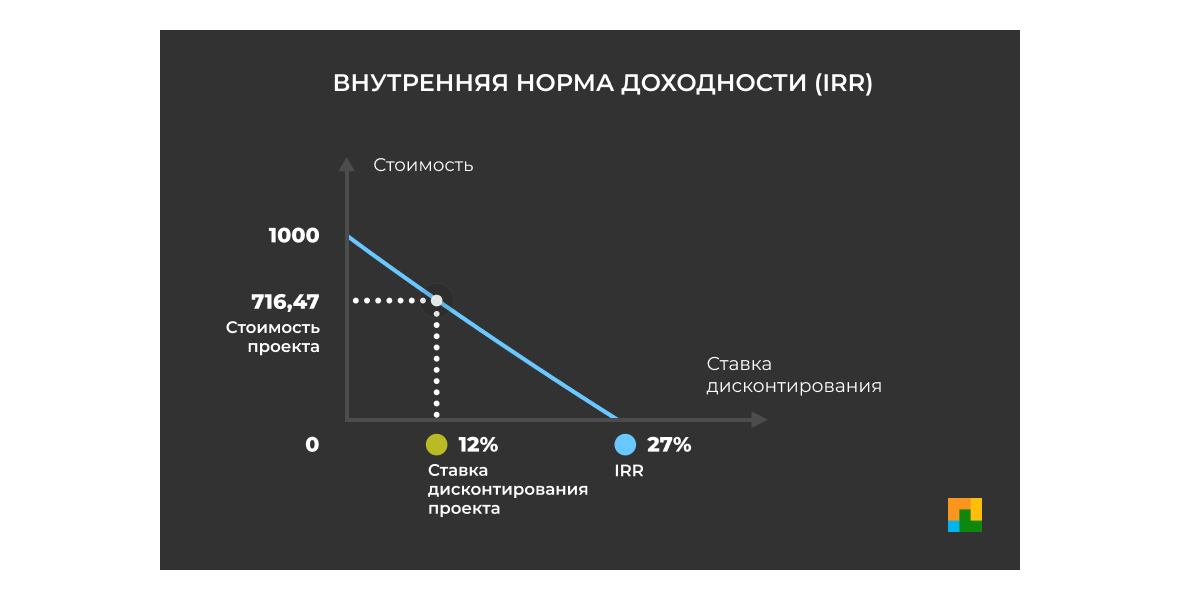

Внутренняя норма доходности

(Internal Rate of Return — IRR) — значение ставки дисконтирования, при которой чистый приведённый доход (NPV) равен нулю. Показатель отражает максимальную процентную ставку, под которую можно инвестировать в проект.

Внутренняя норма доходности, IRR

Ось x — ставка дисконтирования в процентах, y — NPV проекта. По мере увеличения ставки дисконтирования чистый приведенный доход стремится к нулю. Там, где кривая пересекает ось x, и будет искомое значение IRR.

При значениях:

- IRR > r — требуемый инвесторами доход меньше IRR, значит проект стоит принять.

- IRR < r — отказаться, потому что проект не принесёт требуемого дохода инвесторам.

Когда мы сравниваем несколько проектов или финансовых инструментов с одинаковой ставкой дисконтирования, предпочтительнее те, чьи показатели IRR выше.

Воспользуемся формулой «ВСД» в Excel. Она нужна, чтобы рассчитывать показатель IRR.

|

Период |

CF |

|

0 |

-500 |

|

1 |

100 |

|

2 |

200 |

|

3 |

300 |

|

4 |

400 |

|

IRR = 27% |

Показатель IRR составляет 27%. При ставке дисконтирования 12%, IRR> r, поэтому проект стоит рассматривать.

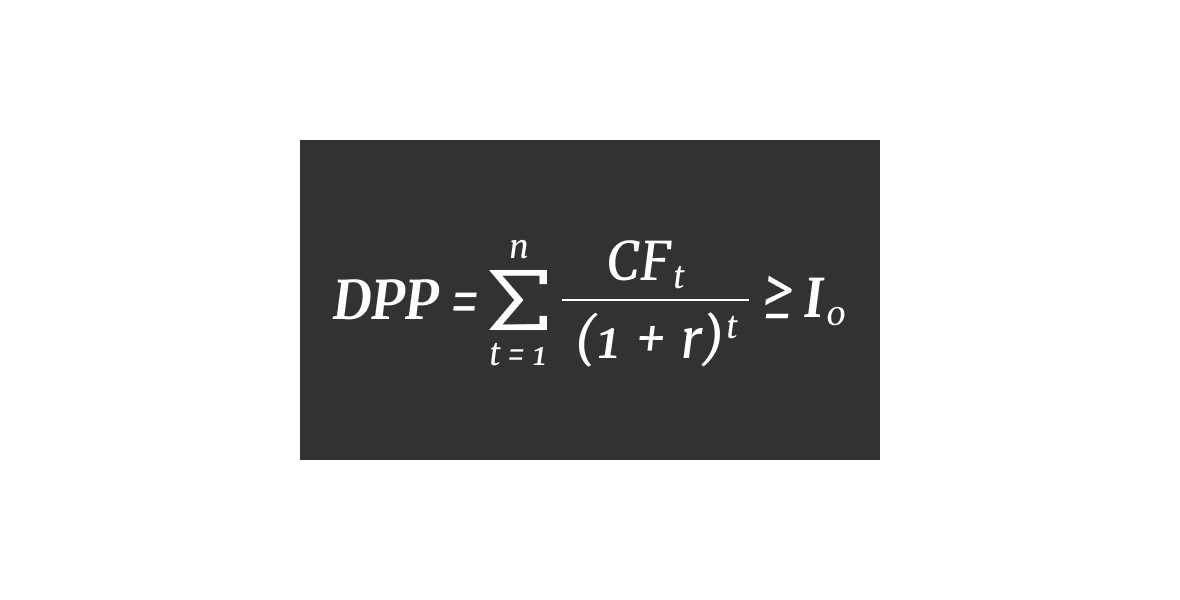

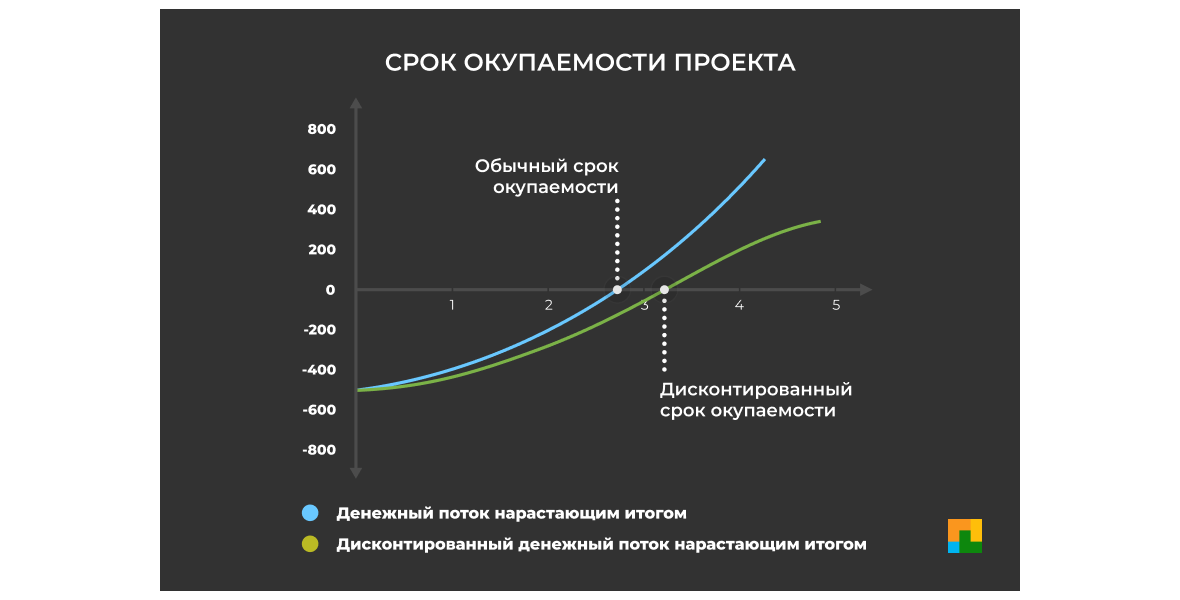

Дисконтированный срок окупаемости

Дисконтированный срок окупаемости (Discounted Payback Period = DPP) показывает за какой период времени сумма дисконтированных денежных потоков покроет все дисконтированные инвестиционные затраты. То есть, с какого момента инвестор окупит затраты и начнет получать дополнительную прибыль.

При использовании этого метода в сравнении нескольких проектов, стоит выбирать тот, который имеет меньшее значение DPP.

Формула для расчёта:

Дисконтированный срок окупаемости, формула расчета

Рассчитаем дисконтированный срок окупаемости для проекта: сумма инвестиций — 500 руб., срок денежных потоков — 4 лет, ставка дисконтирования — 12%

Срок окупаемости проекта составит 3 года, так как именно в этот период сумма денежных потоков превысит сумму первоначальных инвестиций.

Дисконтированный срок окупаемости проекта — 4 года.

Разница обычного и дисконтированного срока окупаемости

Если для оценки проектов используется только этот метод, то из нескольких альтернативных проектов при равных условиях принимается тот проект, который имеет меньшее значение DPP. Недостаток метода в том, что он не учитывает денежные потоки, которые могут быть получены после завершения периода окупаемости.

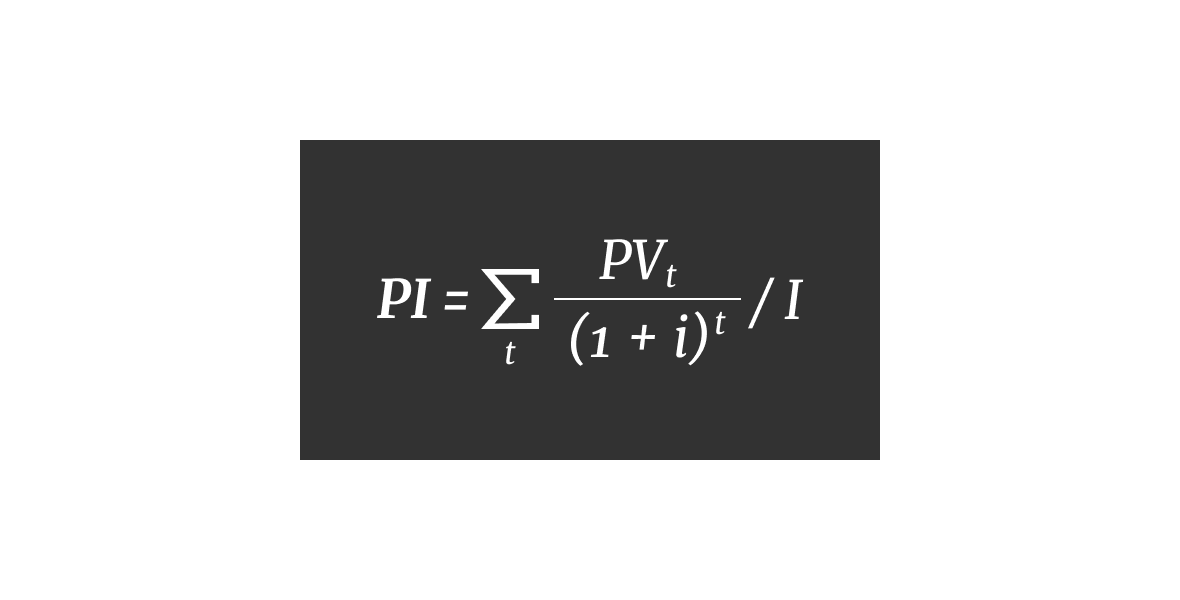

Индекс прибыльности

Индекс прибыльности (Profitability Index — PI) — это отношение NPV к дисконтированному объему инвестиций. Он показывает сколько дополнительных рублей получит инвестор на каждый вложенный рубль.

Индекс считают по формуле:

Индекс прибыльности, формула расчета.

где I — первоначальные инвестиции,

PV — дисконтированный доход за период времени t,

R — ставка дисконтирования.

В нашем примере PV = 716,47. Чтобы рассчитать PI, нужно разделить PV на I (сумму первоначальных инвестиций: 716,47/500 = 1,43.

PI — показатель, который покажет сколько прибыли принесёт проект при требуемой ставке дисконтирования на каждый вложенный рубль.

Подробнее по теме:

Герасименко А.В., Финансовый менеджмент — это просто. — Москва: Альпина Паблишер, 2019.

Сайт: «Корпоративный менеджмент», https://www.cfin.ru/finanalysis/invest

Сайт: «Финансы и МСФО: теория и практика», http://msfo-dipifr.ru/

Инвестирование – это способ получения стабильного дохода путем вложения денег в бизнес, финансовые проекты, расширения уже функционирующего предприятия. Не ошибиться в выборе объекта вложения капитала позволяет расчет NPV. Разберем, что это за показатель, зачем он нужен, как рассчитывается и многие другие сопутствующие вопросы.

Что такое NPV

NPV (Net Present Value) или чистая приведенная стоимость – это показатель, для оценки экономической эффективности инвестиционных проектов. Он позволяет оценить разницу между совокупными текущими денежными поступлениями и затратами на инвестиционный проект с учетом стоимости денег в данный момент времени.

NPV показывает, сколько денег вы заработаете или потеряете в результате инвестирования в проект с учетом времени и стоимости денег в будущем. Если NPV положительный, то инвестиция считается эффективной, а если отрицательный, то неэффективной.

В русскоязычном варианте можно встретить три альтернативных термина, которые имеют некоторые отличия:

- Чистая приведенная стоимость (ЧПС). Это один из основных инструментов оценки бизнес-проектов. Стоит отметить, что ЧПС применяют для определения потенциальной прибыли компании, принимая во внимание различные аспекты, в том числе фактические затраты на проект, налоговые платежи, расходы по оплате кредитования производства.

Это показатель, который рассматривает все фактические и последующие денежные потоки, а также ставку дисконтирования, чтобы определить, насколько ценный может быть проект.

В основе расчета ЧПС лежит формула, которая учитывает все денежные потоки, производимые проектом. Для расчета ЧПС используется ставка дисконтирования, которая отражает стоимость капитала, затраченного на инвестиционный сценарий. - Чистый дисконтированный доход (ЧДД) – другой термин, который применяется для обозначения ЧПС. Он делает акцент на том, что значения сначала подвергаются дисконтированию, а после складываются. С помощью ЧДД можно рассчитать размер прибыли, которую можно получить от финансового проекта, учитывая время и затраты.

- Чистая текущая стоимость (ЧТС) – третий термин, который применяется для обозначения ЧПС. Он отражает текущую стоимость всей суммы денежных потоков, связанных с инвестиционным проектом. Это показатель, который учитывает стоимость денег в нынешнее время, а не в будущем.

Стоит отметить, что расчет ЧДД возможен за любой отрезок времени, например, за 5, 7 или более лет. Все зависит от потребности и целей компании.

Простыми словами, «Net Present Value» – это метод определения финансовой целесообразности инвестиционного проекта. Он позволяет определить, будет ли проект давать доход или убыток в определенный год в будущем. Для этого NPV анализирует все поступления финансов и расходы, а также применяет дисконтирование для приведения дальнейших денежных потоков к текущей стоимости. Более высокое полученное значение NPV означает более выгодный сценарий. NPV может быть использован для сравнения разных направлений инвестирования и выбора наиболее прибыльной. Однако, при расчетах нужно учитывать ряд факторов, таких как инфляция, продолжительность, точность прогнозов поступлений и расходов и т.д.

Зачем нужно считать NPV

Главный фактор в современном бизнесе – финансовая успешность. Инвесторы и менеджеры сталкиваются с постоянной необходимостью принимать решения о вложении определенной суммы денег в различные программы и бизнесы, чтобы получить максимальную отдачу от своих инвестиций. Именно здесь важную роль играет понимание концепции Net Present Value (NPV) – показателя, который выражает современную стоимость денежных потоков и дает оценку эффективности деятельности компании.

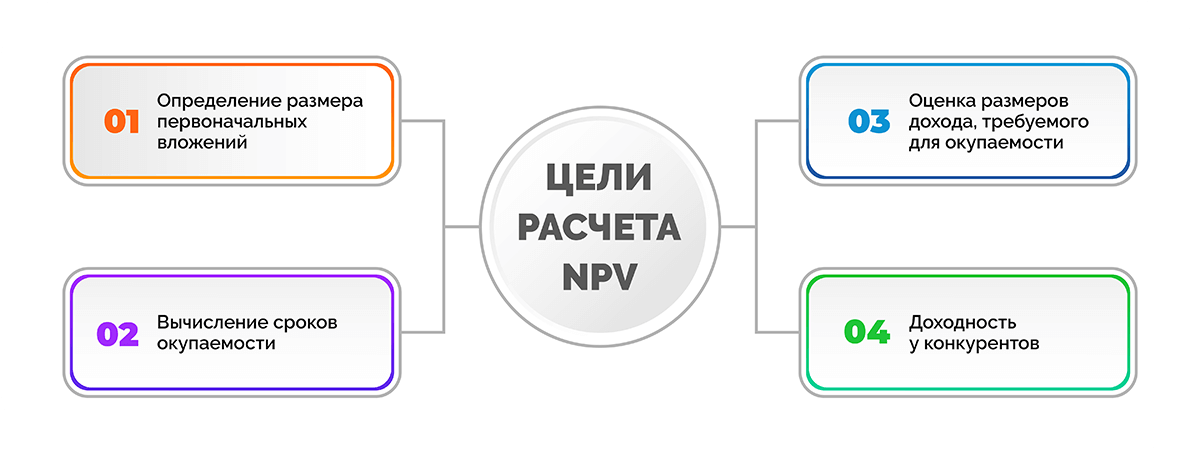

Существует несколько целей, для которых используют расчет NPV:

- Определение размера первоначальных вложений. Это имеет значение для инвесторов, которые хотят понимать, сколько средств им будет нужно для старта и какие затраты потребуются на каждом этапе реализации. Расчет NPV помогает определить размер инвестиций, который нужно внести, чтобы достичь желаемых показателей. Кроме того, NPV также дает возможность оценить, насколько эффективно использованы вложенные средства.

- Вычисление сроков окупаемости. Эта цель также очень важна для инвесторов, которые хотят знать, сколько времени требуется, чтобы проект начал приносить прибыль и начал окупаться. Расчет NPV может помочь определить срок его окупаемости, что позволит вкладчикам принимать обоснованные решения и планировать свои дальнейшие действия.

- Оценка размеров дохода, требуемого для окупаемости. Эта цель связана с поиском необходимого уровня доходности, который должен быть достигнут, чтобы инвесторы могли окупить свои инвестиции. Расчет NPV обеспечивает возможность оценить размеры дохода, необходимые для достижения желаемой точки окупаемости. Кроме того, это также помогает вкладчикам оценить, как изменение финансовых параметров программы может повлиять на ее доходность.

- Доходность у конкурентов. Определяет, какой уровень доходности необходим для того, чтобы проект стал конкурентоспособным на рынке. Если вложенные ресурсы приводят к меньшей отдаче, чем у других компаний, то это может негативно сказаться на финансовом положении компании. Поэтому, при проектировании и разработке новых программ, нужно использовать этот фактор и стремиться к тому, чтобы доходность была не менее, чем у других участников данного рынка.

Расчет NPV является одним из главных инструментов для оценки финансовой эффективности планов и принятия решений об инвестировании. Он нужен для определения размера первоначальных вложений, вычисления сроков окупаемости, оценки необходимого дохода для окупаемости и сравнения отдачи от инвестиций с конкурентами. Все эти цели важны для бизнеса и помогают инвесторам и руководству компании принимать обоснованные решения в области инвестирования и развития бизнеса.

Как рассчитать NPV

Чтобы рассчитать NPV, требуется определить все поступления и расходы проекта на каждый год, затем дисконтировать каждый годовой поток денежных средств на основе соответствующей ставки, которая обычно равна стоимости капитала компании или другой альтернативной инвестиции. Затем суммируются все дисконтированные потоки денег за каждый год и вычитается начальный капитал, который был вложен в проект. Полученное значение и будет являться NPV.

Формула расчета чистой приведенной стоимости выглядит следующим образом:

Где:

n — отрезок времени, за который производится расчет;

Pk — денежный поток (cash flow) за данный временной интервал;

i — ставка дисконтирования;

IC — вложенный капитал на этапе первоначальных инвестиций.

По этой формуле можно рассчитать текущую стоимость предстоящих денежных потоков и оценить экономическую целесообразность для инвестора. Для расчета NPV нужно определить сумму намеченных денежных потоков, сроки их получения, а также оценить стоимость капитала. Результат расчета NPV может показать, является ли проект прибыльным или убыточным, а также какая величина доходности может ожидаться в будущем.

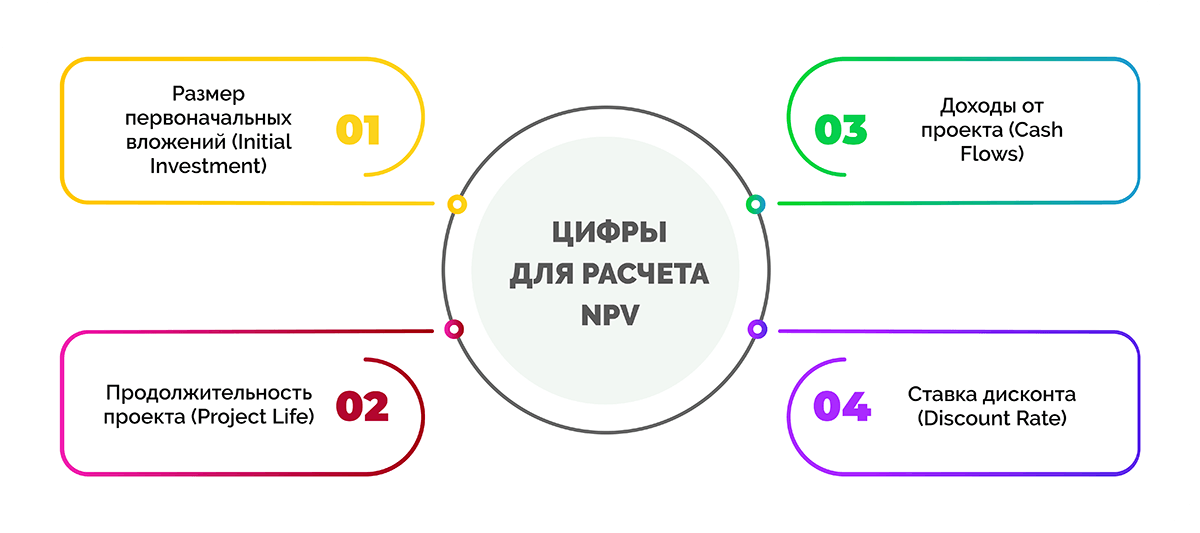

Цифры для расчета NPV инвестиционного проекта

Расчет NPV является важным инструментом для оценки инвестиционных программ, чтобы, решить стоит ли инвестировать в проект, и какие будут ожидаемые доходы. Для расчета NPV нужно знать некоторые входные данные, которые мы рассмотрим в этой статье.

Список цифр для расчета NPV:

- Размер первоначальных вложений (Initial Investment) – сумма денег, которой достаточно вложить в проект в начале.

- Продолжительность проекта (Project Life) – количество лет, в течение которых проект будет действовать.

- Доходы от проекта (Cash Flows) — денежные потоки, которые будут получены от проекта в течение его продолжительности.

- Ставка дисконта (Discount Rate) — процентная ставка, которую инвестор использует для расчета текущей цены последующих денежных потоков.

Точный расчет является главным фактором для принятия правильного решения об инвестировании в проект. Для этого нужна достоверная информация и умение работать с формулой чистого дисконтированного дохода.

Использование данного метода позволяет инвесторам снизить риски инвестирования и увеличить вероятность успешного завершения проекта. Грамотная оценка инвестиционного проекта позволяет на начальном этапе получить представление о доходности организации в будущем.

Пример расчета NPV в Excel

Расчет величины чистого дисконтированного дохода в Excel можно выполнить с помощью следующих двух способов.

-

Первый способ заключается в создании таблицы, в которой в верхней части по периодам записываются суммы инвестиций, расходов и доходов по проекту. Затем необходимо рассчитать чистый денежный поток и выбрать один из способов расчета NPV.

Способ предполагает занесение значения i для проекта по периодам. Затем формула разбивается на блоки и последовательно рассчитывается до получения конечного показателя. Этот метод подходит, если необходимо видеть промежуточные показатели и, если ставка дисконтирования различается в различные периоды.

-

Второй способ включает использование встроенной формулы Excel, которая называется ЧПС и находится в блоке финансовых формул. Значит для этого нужно заполнить поля со значениями ставки и диапазона суммирования значений чистого денежного потока по периодам.

Давайте рассмотрим пример с использованием встроенной формулы, поскольку первый способ не так удобен и чаще рассчитывают NPV с помощью формулы.

Предположим, у нас есть определенный инвестиционный проект стоимостью 1000000 руб., который будет приносить 250000 рублей прибыли в течение 5 лет. Стоимость капитала для этого проекта составляет 10%. Чтобы сделать расчеты необходимо:

-

В Excel создайте таблицу и введите данные о затратах и доходах по проекту для каждого года в отдельной строке.

-

Следующим шагом рассчитайте чистый денежный поток проекта. Для этого вычитайте расходы (стоимость проекта) из доходов по проекту для каждого года:

Год 1: 250000 — 1000000 = -750000

Год 2: 250000 — 0 = 250000

Год 3: 250000 — 0 = 250000

Год 4: 250000 — 0 = 250000

Год 5: 250000 — 0 = 250000

-

Выберите ячейку, в которую вы хотите поместить результат NPV, далее введите формулу в таком виде: =NPV (ставка дисконтирования, диапазон чистого денежного потока).

В качестве примера, =NPV (10%,B2:B6)

Здесь ставка составляет 10%, а диапазон чистого денежного потока находится в ячейках B2:B6.

-

Нажмите Enter, чтобы завершить формулу. Excel рассчитает NPV финансового проекта.

В нашем примере NPV составляет примерно 45 366 рублей. Это говорит о том, что проект может принести положительный чистый денежный поток при условии, что стоимость капитала составляет 10%. Если ставка была бы выше, проект мог бы получить отрицательный NPV и не был бы рентабельным.

-

Анализ результата расчета NPV

После расчета NPV следует проанализировать полученные материалы. Самым главным критерием для оценки рентабельности проекта является итоговый показатель. Возможны три варианта:

- Если показатель положительный, то это означает, что инвестиционный проект является доходным и его стоит реализовывать. Более высокое значение — выше потенциальная доходность проекта.

- Если результат отрицательный, значит, что инвестиционный проект нецелесообразен и его не стоит реализовывать. В этом случае необходимо пересмотреть параметры проекта или отказаться от его реализации.

- Если же NPV 0, то это означает, что инвестиционный проект не дает ни прибыли, ни убытков. В таком случае нужно пересмотреть параметры проекта или можно принять решение о его реализации, исходя из других факторов, как пример, социальной значимости проекта.

Кроме того, следует помнить и о других факторах, таких как срок окупаемости проекта, объем инвестиций, потенциальный рост доходов и риски проекта. Все эти факторы необходимо проанализировать для принятия правильного решения о реализации инвестиционного проекта.

Ставка дисконтирования простыми словами

Ставка дисконтирования – это процентная ставка, которая используется для приведения грядущих денежных потоков в нынешнее время. Это означает, что денежные потоки, получаемые в будущем, должны быть пересчитаны на сегодняшний день с учетом их стоимости в будущем. В течении времени ставка дисконтирования, как и инфляция может меняться. Нужно не забывать учитывать эти риски.

Также необходимо учитывать коэффициент дисконтирования – значение, которое определяет денежные вложения необходимые для получения определенного дохода в будущем.

Выполнить расчет ставки дисконтирования можно просуммировав следующие факторы:

- инфляция;

- ключевая ставка Центробанка;

- премия за риск.

Существуют и другие методы расчета, например:

- CAPM – модель оценки капитальных активов. Этот инструмент чаще всего применяется в процессе инвестирования в ценные бумаги крупных корпораций.

- Метод кумулятивного построения. Для получения итогового показателя необходимо просуммировать безрисковую ставку дохода и надбавки за риск инвестирования в выбранное предприятие.

Ставка дисконтирования используется для расчета стоимости предстоящих денежных потоков на основе их текущей стоимости. Чем выше ставка, тем меньше стоит будущий денежный поток в данное время, а чем ниже ставка дисконтирования, тем он стоит больше сегодня. В бизнесе этот показатель используется для оценки проектов и определения их целесообразности на основе ожидаемой прибыли.

Преимущества и недостатки NPV

Преимущества и недостатки чистой приведенной стоимости – это важные аспекты, которые нужно знать при использовании данного инвестиционного инструмента, чтобы менеджмент был максимально эффективным.

|

Преимущества |

Недостатки |

|

|

Несмотря на эти ограничения, NPV все еще является одним из главных инструментов для оценки инвестиционных планов и принятия решений о вложении капитала.

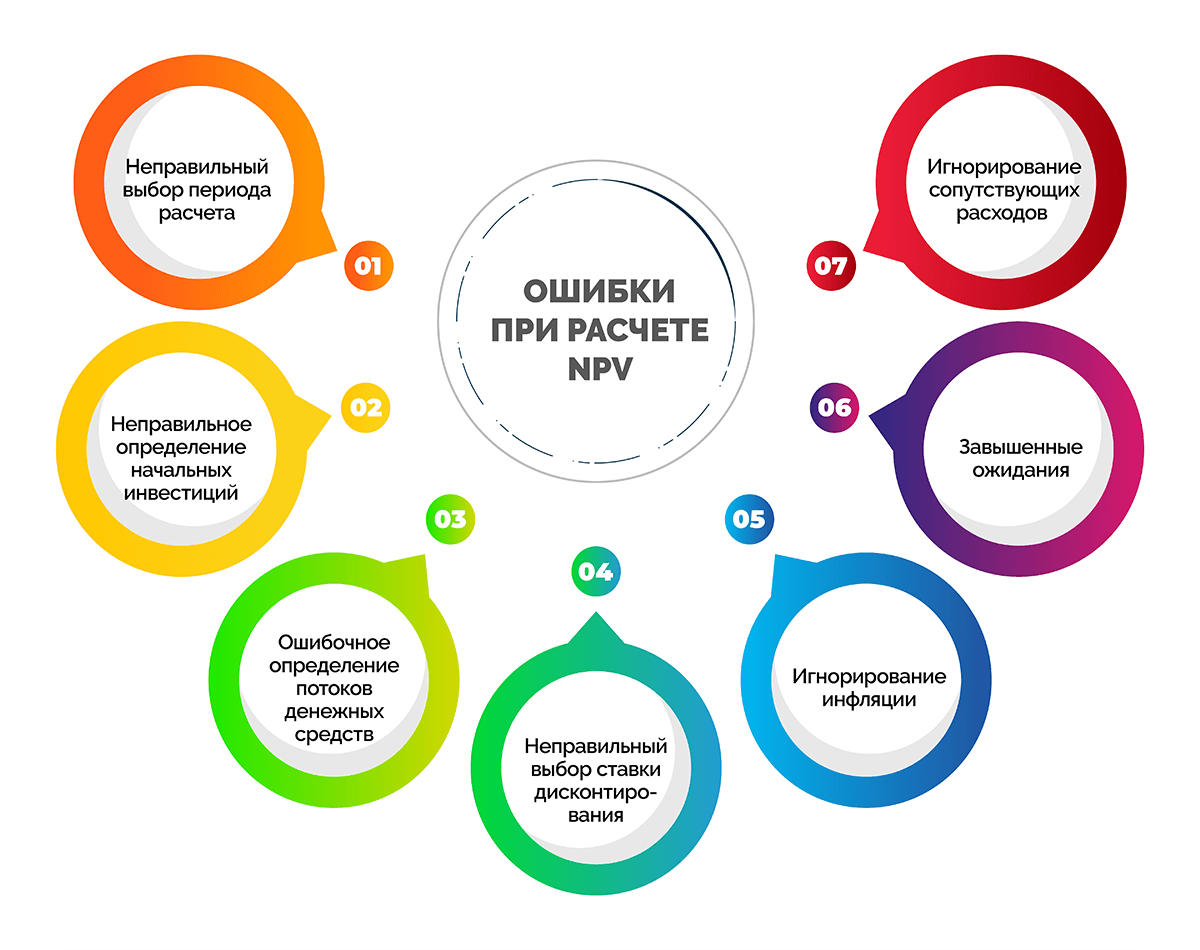

Трудности и ошибки при расчете NPV

Несмотря на то, что NPV – это простой и эффективный инструмент для оценки привлекательности финансовых программ, при его расчете могут возникать некоторые трудности и ошибки. Ниже приведены некоторые из них.

- Неправильный выбор периода расчета. Неверное определение периода, на который производится расчет NPV, может привести к неправильным результатам. Обычно период выбирается равным жизненному циклу инвестиционного проекта.

- Неправильное определение начальных инвестиций. Начальные инвестиции должны включать все расходы, связанные с запуском проекта, включая приобретение оборудования, аренду помещения, оплату труда персонала, маркетинг и рекламу и т.д.

- Ошибочное определение потоков денежных средств. Важно точно определить все потоки денежных средств, включая доходы от продаж, затраты на обслуживание, налоги и т.д. Если какие-то потоки денежных средств упустить, то расчет NPV будет неправильным.

- Неправильный выбор ставки дисконтирования. Эта ошибка может привести к неправильному расчету NPV. Ставку следует выбирать, исходя из уровня риска инвестиционного проекта.

- Игнорирование инфляции. Инфляция может существенно повлиять на реальную стоимость инвестиционного бизнес-плана. В процессе расчетов следует использовать эти данные, чтобы получить более точный результат.

- Завышенные ожидания. Это происходит, когда ожидания относительно прибыли или успеха не соответствуют реальности. К примеру, если предположить, что продукт будет давать огромную прибыль без учета рисков или недостатков, это может стать причиной убытков. Поэтому необходимо оценивать потенциальный доход проекта с реалистической точки зрения, учитывая возможные риски и факторы, которые могут повлиять на его успех.

- Игнорирование сопутствующих расходов может привести к искажению результатов. Например, если инвестор планирует открыть ресторан, то помимо инвестиций в оборудование и персонал, необходимо учесть такие расходы, как аренда помещения, коммунальные платежи, закупка продуктов и т.д. Если не учесть эти расходы, то оценка рентабельности может быть завышенной, что приведет к неверным решениям в инвестировании. Поэтому при расчете NPV необходимо учитывать все сопутствующие расходы, которые могут повлиять на итоговую доходность.

В целом, при правильном подходе к расчету NPV и учете всех необходимых параметров, можно получить достоверное восприятие привлекательности инвестиционного плана.

Часто задаваемые вопросы

В этой статье также нужно затронуть следующие часто задаваемые вопросы.

NPV (чистая приведенная стоимость NPV) и IRR (внутренняя норма доходности) – это два метода анализа доходности инвестиционного плана. Главная разница между ними заключается в том, что NPV вычисляет денежный поток на основе заданной ставки дисконтирования, тогда как IRR определяет ту ставку, при которой NPV будет равен нулю, т.е. точку безубыточности.

Другими словами, NPV предполагает, что инвесторы могут использовать заранее заданную ставку дисконтирования для анализа потока денежных средств, а IRR позволяет инвестору вычислить сколько процентов доходности может принести предприятие.

В отличие от NPV, IRR может иметь несколько значений, что может привести к затруднениям при интерпретации результатов. NPV, в свою очередь, не имеет такого недостатка и может дать точный прогноз доходности при известной ставке дисконтирования.

Это два разных показателя оценивания инвестиционных инициатив. NPV оценивает текущую стоимость потоков денежных средств, на основе стоимости капитала, и показывает, принесет ли проект прибыль или убыток.

Период окупаемости, с другой стороны, измеряет, сколько времени нужно для полной окупаемости. Однако не учитывается сумма прибыли, которую проект может принести в долгосрочной перспективе, а только показывает, сколько лет или месяцев потребуется для того, чтобы инвестиции начали окупаться.

Хорошая чистая приведенная или дисконтированная стоимость означает, что проект приносит положительную прибыль, а стоимость будущих денежных потоков превышает изначальные инвестиции. В общем случае, чем выше показатель, тем более выгоден проект. Однако, пороговое значение для нахождения «хорошей» NPV может быть различным в зависимости от индустрии и рисков.

Ставка дисконтирования показывает, какая стоимость будущих денежных потоков будет иметь сегодняшнюю стоимость. Если ставка дисконтирования выше, то будущие денежные потоки будут иметь меньшую сегодняшнюю стоимость и, следовательно, ниже NPV. Если же она ниже, то будущие денежные потоки будут иметь большую сегодняшнюю стоимость и, следовательно, выше NPV проекта. Таким образом, высокая ставка дисконтирования снижает чистую приведенную стоимость, а — повышает ее.

Можно рассмотреть несколько возможных вариантов использования денег:

- Потратить на текущие нужды: купить товары, оплатить счета, питание, развлечения и т.д.

- Сохранить на счете в банке для будущих потребностей и возможных непредвиденных расходов.

- Инвестировать в ценные бумаги, недвижимость или другие активы для получения дополнительного дохода в будущем.

- Отложить деньги на пенсию, например, в пенсионный фонд или инвестировать в долгосрочные финансовые продукты для получения стабильного дохода после выхода на пенсию.

- Пожертвовать на благотворительность или инвестировать в социально ответственные программы.

Заключение

Мы определили, что чистая дисконтированная стоимость является одним из ключевых инструментов для оценки финансовой целесообразности инвестиционных проектов. Она позволяет оценить приведенную стоимость денежных потоков, с учетом их сроков и стоимости капитала. При расчетах необходимо учитывать реалистичные прогнозы и не игнорировать сопутствующие расходы, чтобы получить точные и полезные результаты. Кроме того, необходимо учитывать зависимость показателя от ставки дисконтирования, чтобы понимать, как изменения ставки могут повлиять на результаты. В целом, использование NPV является весомым инструментом для принятия взвешенных финансовых решений.

Алексей Ефремов

Финансовый консультант

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.