В умелых руках, дивергенция и конвергенция помогут определить разворотные точки на графике цены. В этом посте я постараюсь рассказать все, что знаю об этих рыночных явлениях на графике. Погнали.

Предлагаю сразу определиться с терминологией. Так повелось, что почему-то трейдеры практически не употребляют понятие конвергенция (схождение), а обобщают под один термин — дивергенция (расхождение). При этом разбивают дивергенцию на два типа: бычья и медвежья. Думаю, это связано с тем, что под дивергенцией имелось в виду не тип отклонения графика (расхождение или схождение), а расхождение данных графика цены с данными индикатора в принципе. Это, на мой взгляд, неверно. Поэтому, в рамках данного поста, я буду называть вещи своими именами, и употреблять термины дивергенция и конвергенция. Теперь к сути.

Для поиска дивергенций и конвергенций используют индикаторы. Самыми популярными являются:

- MACD гистограмма

- Cтохастик

- RSI

Эти индикаторы есть в любом торговом терминале. Поскольку я торгую через QUIK, то все примеры в посте будут с использованием этого терминала.

Дивергенция

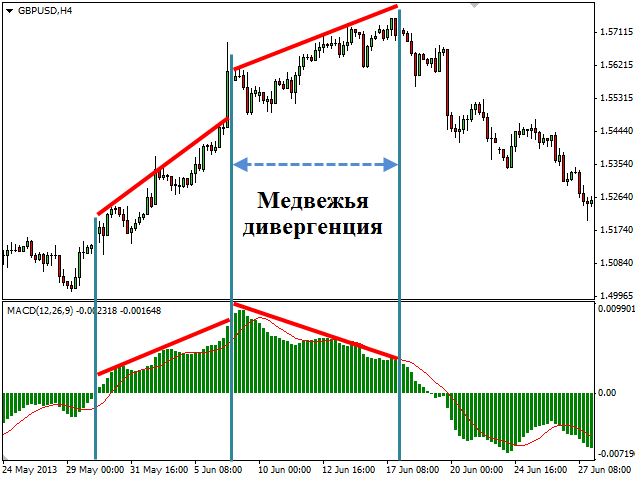

Дивергенцией, в трейдинге, называют расхождение графика цены с графиком индикатора. Т.е. когда цена рисует новые максимумы, а графике индикатора, каждый последующий максимум ниже предыдущего

Если учитывать, что у большинства трейдеров принято расхождение и схождение обобщать одним термином — дивергенция, то такого типа дивергенция, на сленге, называется медвежьей.

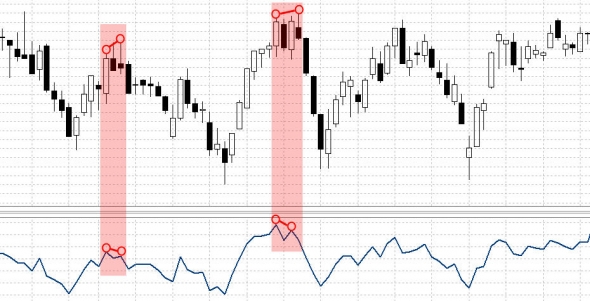

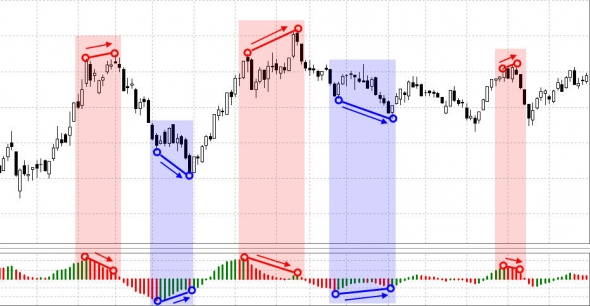

Дивергенция, с использованием индикатора MACD гистограммы, выглядит так:

Правила нахождения дивергенции очень просты. Для того чтобы ее определить, достаточно как минимум два восходящих максимума на графике цены, и два нисходящих максимума на графике индикатора. Визуально это выглядит как расхождение, чем и является дивергенция. При этом, MACD гистограмма, как в приведенном выше примере, должна находиться в положительной зоне: выше нулевого значения.

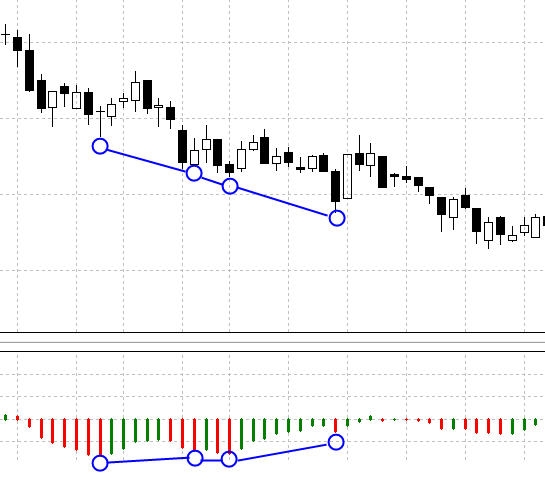

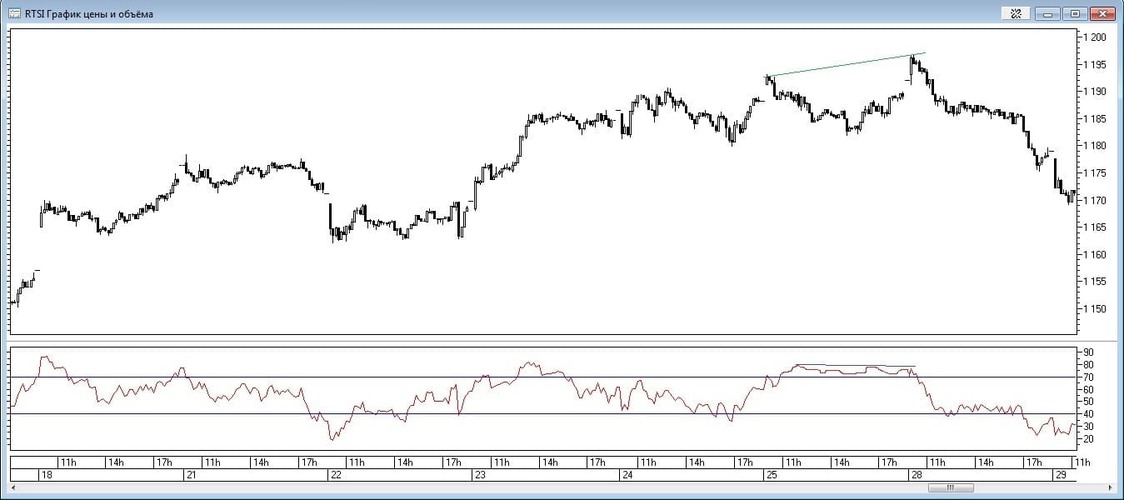

Для других индикаторов правила идентичны. Вот так выглядит дивергенция на индикаторе RSI:

А вот так на стохастике:

Как вы уже заметили, дивергенция предрекает, как минимум, остановку движения, или (в большинстве случаев) коррекцию либо разворот предыдущего тренда. Т.е. другими словами, выступает переломной точкой, после которой можно принимать определенные решения, в какую сторону торговать, или что делать с уже открытыми позициями.

Правила торговли по дивергенции

Если дивергенция идентифицирована: имеются как минимум два последовательно восходящих максимума на графике цены, и два последовательно нисходящих минимума на индикаторе, то вход можно осуществлять самыми очевидными способами:

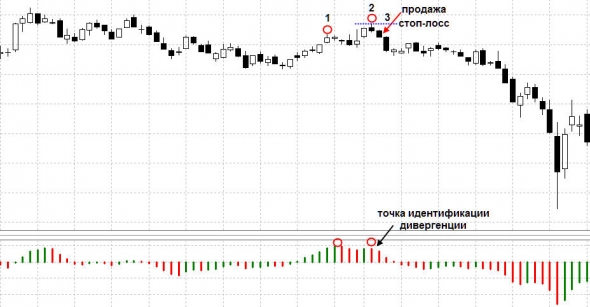

- Вход на следующей свече за вторым максимумом на графике индикатора

Имеется в виду следующее:

- Первый локальный максимум на графике цены и графике MACD гистограммы

- Второй локальный максимум на графике цены, и второй локальный максимум на графике MACD, который ниже предыдущего. Свеча, которая совпадает с точкой идентификации дивергенции, является сигнальной, и после ее закрытия, можно сразу открывать сделку на продажу.

- Продажа. Стоп устанавливается над локальным максимумом. Здесь можно сделать примечание. Если рынок, как и все стандартные пробои, действительно собирается отрабатывать дивергенцию, то движение обычно идет интенсивное, без откатов. Тогда целесообразно еще больше сократить риски, и поставить стоп не на локальный максимум, а на максимум сигнальной свечи. Я обычно делаю так.

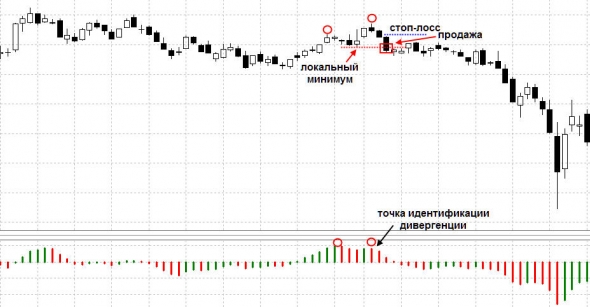

Так же, для любителей искать подтверждение входу, можно войти на пробое предыдущего локального минимума:

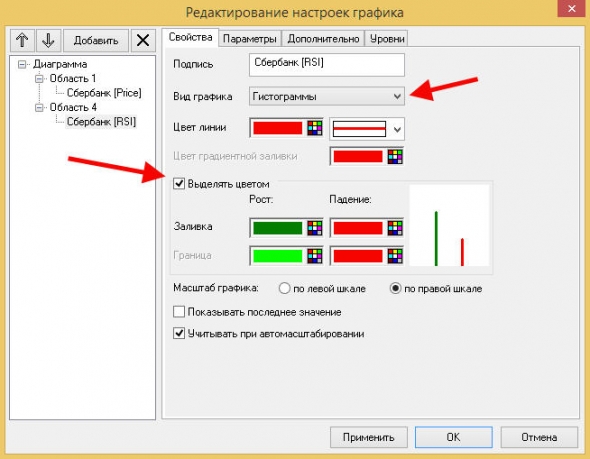

Если вы затрудняетесь найти сигнальную свечу на линейных индикаторах типа RSI и стохастике, то сделайте их отображение в настройках терминала в виде гистограммы. Так же, в настройках, рекомендую обозначить разным цветом, как в моих примерах с MACD гистограммой. Так намного проще визуально будет определять максимумы и минимумы индикатора, чем, если он был бы одноцветным.

Конвергенция

Конвергенцией в трейдинге называют схождение графика цены с графиком индикатора. Т.е. когда на графике цены каждый последующий минимум ниже другого, а на индикаторе выше.

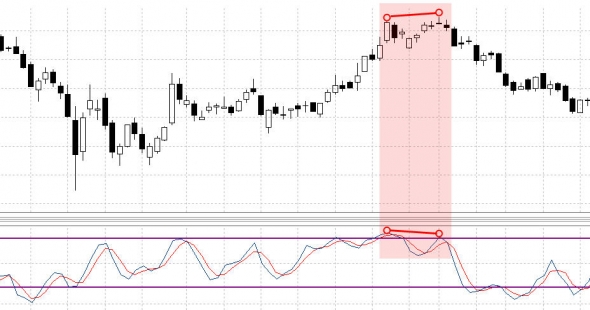

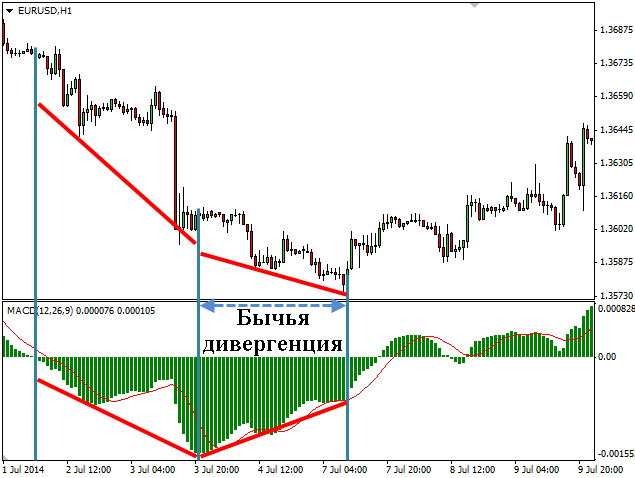

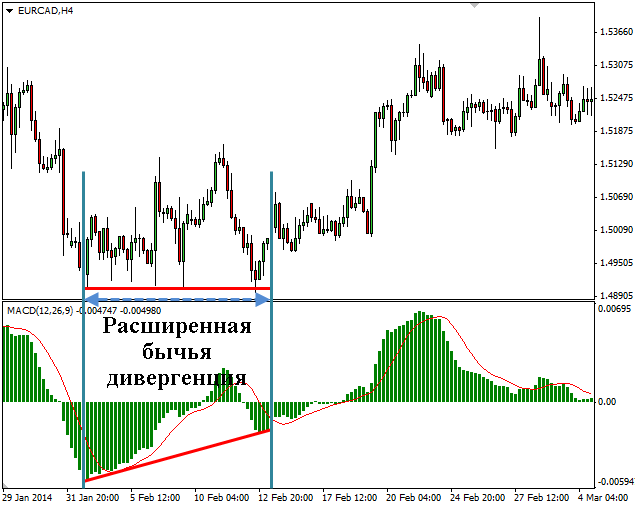

Как я уже говорил выше, в основном, трейдеры называют конвергенцию бычьей дивергенцией. Конвергенция на MACD гистограмме выглядит так:

Появление конвергенции предполагает, как минимум остановку падения, коррекцию, а в идеальном случае разворот. Т.е. это такое же событие, как и дивергенция, когда стоит задуматься. Но, если в случае с дивергенции нужно обезопасить покупки, то, когда появляется конвергенция, нужно оберегать открытие сделки на продажу.

Конвергенция на RSI:

Конвергенция на стохастике:

Правила торговли конвергенций

Торгуются конвергенции аналогично правилам, как если бы вы торговали дивергенции, но с точностью наоборот. На примере с MACD гистограммой, торговля конвергенции будет выглядеть так:

На примере выше показан вход на сигнальной свече, т.е. той свече, на которой появилась точка идентификации конвергенции. Вход осуществляется сразу, после закрытия сигнальной свечи, с установкой стоп-лосса на локальном минимуме конвергенции. Дальше в дело входит управление позицией.

Для особо осторожных и любящих подтверждения сигналов, можно входить на пробое локального максимума, после формирования конвергенции. Выглядит этот вход так:

Алгоритм так же прост:

- Ждем появления сигнальной свечи

- Ждем формирование локального максимума и его пробоя

- Установить стоп можно, либо на локальный минимум, либо на минимум пробойной свечи, чтобы еще больше сократить риск потерь, в случае, если конвергенция не пойдет в отработку

Вот и все. Это основные частные случаи определения и работы по дивергенциям и конвергенциям. Теперь рассмотрим особенности.

Особенности торговли дивергенций и конвергенций

Чтобы не продолжать развозить пост в простыню

Дивергенции и конвергенции бывают высокого порядка, т.е. локальных максимумов или минимумов может быть несколько, хоть три, хоть пять. Пример:

Такие дивергенций и конвергенции, которые имеют больше двух экстремумов, по сути, являются сломанными. Т.к. определить тройную, четверную и т.д. дивергенцию или конвергенцию в ретроспективе не представляется возможным, трейдеру необходимо применять решения по факту. Я не рекомендую отрабатывать дивергенции и конвергенции, которые имеют больше чем две вершины. Это обычно оборачивается убытками. Чтобы понять наглядно, достаточно взглянуть на этот скрин:

Торопливых, кто будет входить сразу на сигнальной свече — высадят по стопам, причем не один раз. А кто будет ждать пробоев локальных максимумов, попросту их не дождется, и просидят в кэше, что для данной ситуации, будет наилучшим вариантом. Вывод, который можно из этого сделать — не торопись. Этот вывод применим к трейдингу в целом

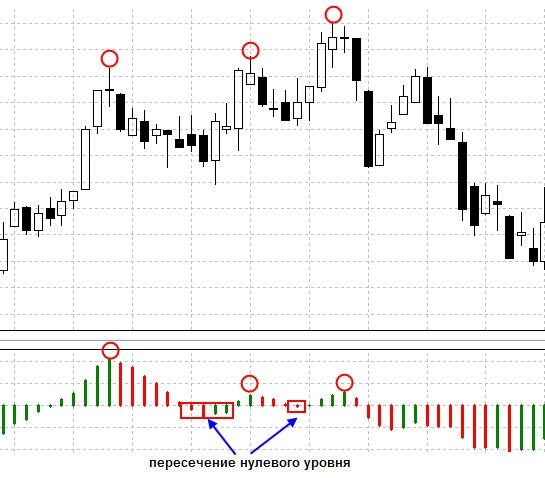

Еще особенность, которую могут иметь дивергенции/конвергенции, на примере индикатора MACD гистограммы, это — дивергенции/конвергенции с пересечением нулевого уровня по MACD.

Пересечение нулевой отметки MACD гистограммы, не отменяет наличия дивергенции. Расхождение есть. Другой вопрос, как трейдер его отработает

Нередко трейдеры задаются вопросом: на каких таймрфеймах торговать дивергенции/конвергенции? Ответ очень простой. Отрабатывать можно на любом, понимая особенности коротких, средних и длинных таймфреймов. Ограничений по таймфреймам для работы по дивергенциям и конвергенциям никаких нет, т.к. они бывают на всех временных периодах.

Резюмирую

- Дивергенция — расхождение графика цены с графиком индикатора. Цена рисует новые максимумы, а графике индикатора каждый последующий максимум ниже предыдущего

- Появление дивергенции предрекает остановку роста, локальную коррекцию вниз, или разворот тренда

- Вход в продажу, после идентификации дивергенции, осуществляется либо на открытии следующей свечи, после сигнальной. Либо на пробое локального минимума, или пробое минимума внутренне свечи

- Стопы при отработке дивергенции устанавливаются либо на локальный максимум, либо на максимум пробойной свечи, при пробое локального минимума

- Конвергенция — схождение графика цены с графиком индикатора. Цена рисует новые минимумы, а на графике индикатора каждый последующий минимум выше предыдущего

- Появление конвергенции предрекает остановку падения, локальную коррекцию вверх, или разворот тренда

- Вход в покупку, после идентификации конвергенции, осуществляется либо на открытии следующей свечи, после сигнальной. Либо, на пробое локального максимума, или пробое максимума внутренней свечи

- Стопы при отработке конвергенции устанавливаются либо на локальный минимум, либо на минимум пробойной свечи, при пробое локального максимума.

- Дивергенции и конвергенции бывают высокой размерности. Лучше воздержаться от торговли таких видов дивергенций/конвергенций

- Если есть открытые позиции, и появляется дивергенция или конвергенция, то необходимо задуматься о том, чтобы снизить риски, путем подтягивания стопов или сокращения объема позиции

Делая технический анализ, абсолютно любому трейдеру интересно заранее увидеть, куда будет двигаться цена той или иной валютной пары или иного актива. Ведь от этого зависит, получит он прибыль на Форекс или нет. Чтобы получить прибыль важно видеть дивергенцию Форекс на любых таймфреймах.

По сути, дивергенцию и конвергенцию Форекс принято рассматривать одним понятием – дивергенция. Конвергенция наблюдается при бычьей дивергенции.

В этом материале мы разберемся с понятием дивергенции (расхождение), рассмотрим виды дивергенций форекс с примерами, а также научимся определять дивергенцию во время технического анализа на Форекс.

Расхождение или дивергенция демонстрирует готовность рынка пойти в противоположном направлении. Иными словами, дивиргеницией стоит считать момент, когда направление движения цены не совпадает с направлением движения индикатора Форекс. Причем это может наблюдаться как в сторону линии тренда, так и против него. Лучше, конечно, чтобы дивергенция происходила по направлению к глобальному тренду. Дивергенция форекс неплохо отрабатывается на таймфреймах Н1 и Н4. Вот почему важно видеть этот разворотный момент, дабы использовать его для получения прибыли.

Виды дивергенций на форекс

Стоит учитывать, что могут наблюдаться разные примеры дивергенции на Форекс.

- Обычная или классическая дивергенция.

- Расширенная дивергенция.

- Скрытая дивергенция.

Чтобы точнее войти в рынок, нужно уметь видеть и различать виды дивергенций форекс на разных таймфреймах.

Рассмотрим каждый вид по отдельности.

Классическая дивергенция

Обычная или дивергенция в классическом виде исполнения позволяет увидеть разворот тренда. Это хороший сигнал на короткую продажу или длинную покупку.

Если дивергенция медвежья, значит, график цены будет готовиться к нисходящему движению, трейдеру Форекс следует приготовиться к продажам.

Когда наблюдается бычья дивергенция, стоит приготовиться к покупкам, так как график будет идти вверх.

Кстати, примеры дивергенции на Форекс могут быть разными, главное правильно определить с помощью осциллятора её вид.

Медвежья дивергенция: как её увидеть на графике?

Чтобы определить на рынке медвежью дивергенцию, трейдер должен взглянуть на максимальные значения цены (тени свечей Форекс), а также соответствующий индикатор. Классическая медвежья дивергенция будет наблюдаться тогда, когда будут выполняться определенные условия: на графике цены должен появиться высокий максимум, индикатор должен показать более низкий максимум.

Вместе с тем совсем необязательно наблюдать на графике более высокие максимальные значения цены. Достаточно, чтобы предыдущая вершина была немного ниже следующей.

Визуально это выглядит так:

Рисунок 1. Медвежья дивергенция на графике.

Обычная бычья дивергенция

Для определения классической бычьей дивергенции Форекс, следует обращать внимание на минимумы графика, а также индикатора. Если на рынке есть обычная бычья дивергенция, тогда японские свечи нарисуют более низкое значение цены, а индикатор наоборот – более высокий минимум. В таком случае стоит ожидать восходящего движения, то есть, трейдеру нужно приготовиться к покупкам.

Визуально это выглядит так:

Рисунок 2. Обычная бычья дивергенция на графике.

Скрытая дивергенция

На Форекс, может возникать не только обычное классическое расхождение, но и может образоваться скрытая дивергенция Форекс. Она сообщает о продолжении тренда. Однако распознать её в торговом терминале достаточно сложно. Скрытая дивергенция Форекс даёт четкий сигнал на открытие позиции на покупку или продажу.

Скрытая дивергенция бывает:

- медвежьей;

- бычьей.

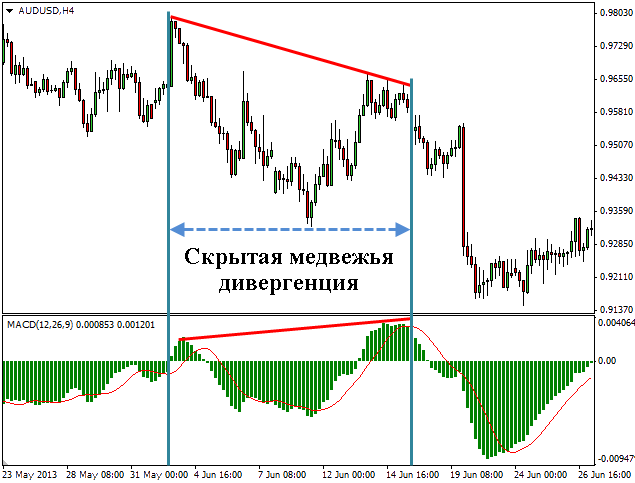

Если на рынке есть скрытая медвежья дивергенция, то можно готовиться, что график цены продолжит своё нисходящее движение.

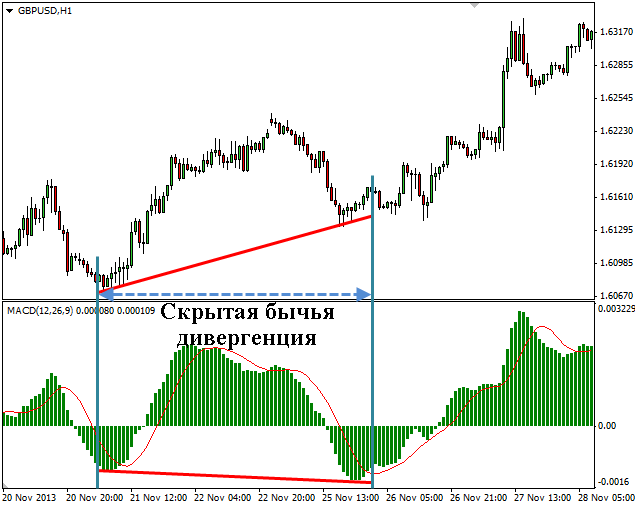

Когда на графике имеет место скрытая бычья дивергенция, тогда цена будет расти.

Скрытая дивергенция (медвежья)

Рисунок 3. Скрытая дивергенция (медвежья) на графике.

Чтобы увидеть скрытую медвежью дивергенцию Форекс, понадобиться определить пики свеч или максимумы цены, а также индикатора. Для определения скрытой дивергенции можно использовать индикатор MACD. Такая картина вырисовывается только в тех случаях, когда цена двигалась вниз. Если в этот момент индикатор показывает дивергенцию, значит, в дальнейшем можно ожидать нисходящее движение.

Скрытая дивергенция (бычья)

Рисунок 4. Скрытая дивергенция (бычья) на графике.

Чтобы выявить скрытую бычью дивергенцию, нужно обращать своё внимание на минимумы графика, а также индикатора. Этот вид расхождения происходит тогда, когда рынок направлен вверх, рисует высокие минимумы, а показания индикатора — более низкие.

Иногда скрытую дивергенцию Форекс сравнивают с рогаткой. Индикатор того или иного осциллятора выступает в качестве рогатки. Таким образом, после некой коррекции происходит “катапультирование” цены, то есть, его дальнейшее движение в исходном направлении.

Расширенная дивергенция

Расширенная дивергенция Форекс чем-то схожа обычной классической дивергенцией. Но в случае с расширенной дивергенцией цена формирует фигуру, очень напоминающую “двойное дно” или же “двойную вершину”.

С графическими фигурами всё понятно, но как определить направление рынка, если индикаторы рисуют второй минимум или максимум, которые сильно отличаются от минимальных или максимальных цен в терминале? Если эта особенность наблюдается, значит, цена будет продолжать идти в прежнем направлении.

Расширенная дивергенция встречается двух видов:

- медвежья;

- бычья.

Важно отметить, что расширенная дивергенция Форекс является одной из разновидностей трендовой дивергенции в её классическом понимании. Её можно наблюдать, когда рынок намеревается замедлить свой ход, но вместо того, чтобы сменить своё направление, он продолжает своё движение в том же направлении, которые было до этого.

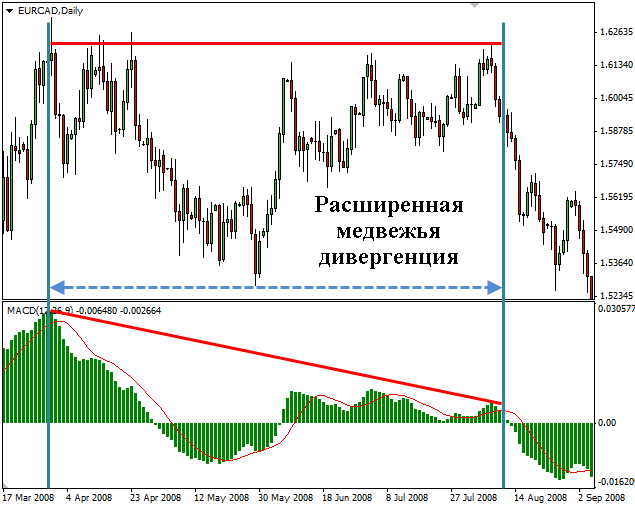

Медвежья расширенная дивергенция

Рисунок 5. Расширенная дивергенция (медвежья) на графике.

Если на графике наблюдается расширенная медвежья дивергенция, это может значить только одно: цены продолжат идти вниз, поэтому нужно искать возможность для продаж.

Для определения расширенной медвежьей дивергенции, трейдер должен обратить внимание на пики (максимумы) не только графика, но и индикатора. Обычно этот вид дивергенции наблюдается по вершинам во время большого движения. Рынок рисует некую двойную вершину, однако второй пик цены может быть незначительно выше или ниже предыдущего значения. Даже если, уровни вершин будут одинаковыми, нижний индикатор покажет более низкий второй максимум. Индикатор не будет рисовать двойной вершины, которая наблюдается на ценовом графике.

Можно решить эту задачу иным путем. Не обязательно думать, как увидеть дивергенцию. Если график цены рисует двойное дно или вершину, а индикатор в данный момент не хочет повторять формирование фигур подобно рынку, а показывает несовпадение, тогда следует расценивать это как образование расширенной медвежьей или бычьей дивергенции.

Бычья расширенная дивергенция

Рисунок 6. Расширенная дивергенция (бычья) на графике.

Если график показывает бычью расширенную дивергенцию, значит, нужно искать возможность для покупок, так как цены пойдут вверх.

Чтобы распознать в терминале расширенную бычью дивергенцию, необходимо, прежде всего, обратить внимание на нижнюю часть или минимумы не только цены, но и подвального индикатора.

Обычно, во время расширенной бычьей дивергенции, котировки рисуют двойное дно.

Важно: не обязательно фигура “двойное дно” должна быть выполнена классическим способом. Второе минимальное значение может быть нарисовано немного ниже или же выше первого.

И хотя минимумы на графике будут отображаться примерно на одном уровне, но индикатор покажет немного иную картину: второй минимум будет значительно выше, чем первый. Если это условие выполняется, значит, мы имеем дело с расширенной бычьей дивергенцией форекс, и трейдеру следует искать выгодные моменты для покупок.

Индикаторы для определения дивергенции на Форекс

Дивергенция в техническом анализе форекс хорошо видна с помощью определенных индикаторов. На голом графике по одним лишь максимумам и минимумам трудно определить дивергенцию.

Установленный в терминал индикатор дивергенции поможет определить трейдеру отклонение графика цены от подвального индикатора. Это сходство касается всех подобных индикаторов.

Иными словами, выходит, что график цены отличается от графика индикатора. Вследствие чего их показания расходятся.

Лучше всего, дивергенция форекс наблюдается на таких осциляторах:

- MACD индикатор;

- RSI индикатор;

- Stochastic индикатор;

- AO Билла Вильямса и др.

Правильно определенная дивергенция позволяет трейдеру с помощью одного из вышеупомянутых индикаторов, которые установлены по умолчанию в торговом терминале МТ4, заранее получить сигнал для входа в рынок. Мы уже рассмотрели, что дивергенция Форекс может быть как медвежьей, так и бычьей, то есть наблюдаться на нисходящем или восходящем рынке.

Торговля по дивергенции с индикатором MACD

Есть много торговых стратегий Форекс, но мы рассмотрим самую простую.

Эта стратегию успешно можно использовать не только трейдерам-новичкам, но и профессионалам.

Торговать по данной ТС можно на любых валютных парах, но всё же, рекомендуем использовать котировки из мажорного ряда: EUR/USD, GBP/USD и т.д.

Дивергенцию мы будем искать с помощью индикатора MACD с настройками (5, 34, 5). Рабочий таймфрейм: Н1.

Дожидаемся, когда график и индикатор покажут несоответствие, то есть дивергенцию, а потом нужно определить, где будет установлен тейк профит и стоп лосс.

Рисунок 7. Определение дивергенции с помощью индикатора MACD.

Тейк профит можно поставить выше второй вершины на 20 пунктов. Стоп лосс выставляем на уровне, где началась формироваться сама дивергенция.

Заключение

Итак, мы рассмотрели, что такое дивергенция, узнали об её видах. Также разобрали примеры дивергенции на Форекс. Теперь вы знаете, как определить дивергенцию на форекс. Индикатор MACD поможет в этом.

Трейдинг04 августа 2020 в 17:0042 884

Что такое дивергенция в трейдинге

Виды и сигналы индикаторного анализа

Понятие дивергенции в трейдинге

Рис. 1. Дивергенция цены и индикатора MACD

Рис. 2. Дивергенция цены и индикатора RSI

Виды и сигналы дивергенции

Рис. 3. Пробитие трендовой линии индикатора при образовании дивергенции

Рис. 4. Образование дивергенции без пробития тренда в индикаторе

Рис. 5. Образование дивергенции переходом индикатора в боковик

Рис. 6. Совершение сделки при дивергенции

Больше интересных материалов

- →

- →

Дивергенция и конвергенция в трейдинге

Мы подготовили статью о дивергенции и конвергенции в трейдинге. Поэтапно разбираемся в том, что такое дивергенция и что такое конвергенция. Какие виды дивергенции и конвергенции существуют, а также как обнаружить дивергенцию и конвергенцию.

Внимание! Данная статья носит исключительно информационный характер и не содержит инвестиционных рекомендаций и советов по торговле.

Обзор подготовлен командой бесплатного терминала для торговли криптовалютой CScalp. Чтобы получить CScalp, оставьте свой электронный адрес в форме ниже.

Что такое дивергенция в трейдинге?

Дивергенция – математический термин, означающий расхождение линий. В широком смысле – обозначение ситуации, где величина или объект движутся в разном направлении с другой величиной или объектом. Помимо математики, понятие используется в статистике, экономике, биологии и на бытовом уровне.

Дивергенция в трейдинге – это расхождение между показателями аналитических инструментов. Встречается в техническом анализе, при поиске тренда на графике или при использовании сторонних сигналов. Простыми словами, дивергенция в трейдинге – ситуация, когда сигналы графика или индикатора отклоняются от сигналов другого индикатора или метода анализа. При этом, большую часть времени инструменты коррелируют и «поют в унисон». Дивергенция – мощный признак изменений на рынке. Она может предшествовать отскоку цены или смене общего тренда на таймфрейме.

Трейдеры обычно определяют дивергенцию, анализируя тренд на графике и индикаторы-осцилляторы. Исследуются экстремумы – максимальные и минимальные точки на графике и на осцилляторе. Дивергенция определяется, если экстремумы ценового графика растут или падают, а экстремумы индикатора движутся в противоположном направлении. Например, стоимость актива на таймфрейме 5m обновила два максимума, вторая точка выше первой. На линии осциллятора наоборот – первый максимум выше, чем последующая пиковая точка.

Виды дивергенции в трейдинге

Выделяют несколько видов дивергенции в трейдинге. Первая классификация – посылаемый рыночный сигнал. Расхождение бывает «бычьим» (положительным) и «медвежьим» (отрицательным). «Бычий» сигнал предвещает рост цены после обнаружения расхождения между графиком и индикатором. «Медвежья» дивергенция в трейдинге сигнализирует о скором падении цены.

Классическая “бычья” дивергенция на графике пары DOT/USDT

Сигналы на рост отслеживаются по нижним экстремумам. То есть, по минимальным значениям цен и показаниям индикаторов на таймфрейме. «Бычий» сигнал – второй минимум на графике цены. Он ниже, чем первый, в то время как на линии осциллятора второй минимум выше, чем первый. Или наоборот – минимумы на графике растут, а на индикаторе снижаются.

«Медвежьи» ситуации отслеживаются по верхним экстремумам. По пиковым значениям цены и пиковым показаниям осцилляторов. Сигнал выглядит так: вторая «вершина» на графике выше, чем первая, а вторая «вершина» осциллятора ниже первой. Подобная ситуация может предвещать падение цены.

Две скрытые дивергенции на графике – “медвежий” сигнал

Вторая классификация – расхождения в зависимости от направления тренда. Классическая дивергенция сигнализирует о развороте тренда, скрытая дивергенция – о его продолжении, но развороте цены на коротком отрезке, что также дает трейдеру пространство для сделок. При классических (правильных) дивергенциях, на графике цены, второй максимум выше первого, а второй минимум – ниже первого. При скрытых – вторая вершина ниже первой, второй минимум – выше первого.

Синим цветом показана расширенная дивергенция. Обнаружена на минимумах, сигнализирует о возможном росте цены

Еще одна разновидность – расширенные дивергенции. В этой ситуации экстремумы на графике одинаковые или очень близкие. Между ними можно проложить горизонтальную линию. Если два максимума на графике равны, а второй максимум индикатора ниже первого – это медвежий сигнал. Если два минимума на графике равны, а минимумы индикатора растут – это бычий сигнал.

Как обнаружить дивергенцию

Для поиска дивергенций используют индикаторы-осцилляторы. Самые популярные инструменты – RSI, StochRSI, Stochastic, Williams%R. Чаще всего трейдеры применяют Индекс относительной силы (RSI). Он есть в большинстве торговых терминалов и аналитических платформ. На рабочем пространстве RSI обычно размещается под графиком цены, так удобнее соотносить показатели индикатора и график.

График и RSI в интерфейсе TradingView. Соединяя максимумы и минимумы, трейдер может искать дивергенции

Трейдеру нужно определить экстремумы на графике – самая высокая точка (максимум), вторая по высоте точка, самая низкая точка (минимум), вторая самая низкая точка. Следом подобные экстремумы нужно отметить на линии индикатора. Найденные пики нужно соединить линиями. Для этого в терминалах предусмотрены инструменты рисования или отдельный инструмент «Линия». Если такого нет – можно сделать скриншот и наложить линии в графическом редакторе.

Искать дивергенцию для сделки нужно на последних свечах. Расхождения, найденные на более старых свечах, мало влияют на будущее движение цены, хотя и могут использоваться для оценки тренда и общей картины рынка. Трейдер может открыть позицию сразу же после того, как обнаружил второй экстремум, формирующий дивергенцию. Явные дивергенции – более надежные сигналы, возможный отскок сильнее в пунктах. Небольшое расхождение сигнализирует о меньшем отскоке.

Дивергенция на объемах: показан “медвежий” сигнал

Кроме осцилляторов, дивергенции могут формироваться и на других показателях. Например, на торговых объемах. Для поиска расхождений используется индикатор объема. Дивергенция на объемах интерпретируется так же, как и сигналы осцилляторов. Но вместо линии осциллятора используются гистограммы объема. Пиковые значения – самые высокие «столбики» гистограммы.

Ложная дивергенция в трейдинге – это ситуация, когда индикаторы «послали» сигнал о скором отскоке цены, но отскока не произошло – график продолжил двигаться в рамках тренда. Такая ситуация встречается, когда на рынке есть крупный игрок. Например, при обнаружении «бычьей» дивергенции роста цены не было.

Возможно, из-за того, чтобы «кит» выставил крупный объем на продажу, чем сбил цену. Трейдеры, работающие на небольших таймфреймах, могут обезопасить себя, проверив баланс заявок в стакане. Кроме того, появление ложной дивергенции из-за крупного игрока может стать поводом для другой сделки, в зависимости от движения объемов в стакане.

Примеры дивергенции в трейдинге

Приведем пример дивергенции в трейдинге на парах ETHUSDT и DOGEUSDT.

Классическая медвежья дивергенция. Красным цветом указана точка продажи актива

В сделке с Ethereum оценивается ряд последних свечей на таймфрейме 1m. Используется индикатор RSI с периодом 14. Визуальная оценка показала классическую «медвежью» дивергенцию – максимумы графика растут, второй выше первого, а максимумы осциллятора снизились – второй ниже первого. После обнаружения расхождения, открыт ордер на продажу ETH. Падение цены произошло сразу после второго экстремума. Кроме того, вероятность отскока подтверждается показаниями RSI – касание линией отметки в 70 считается сигналом к снижению цены.

Скрытая бычья дивергенция. Зеленым цветом обозначена точка для покупки актива

Пара DOGEUSDT анализировалась на таймфрейме 5m. Обнаружена скрытая «бычья» дивергенция – второй минимум на графике выше, чем первый, первый минимум осциллятора выше, чем второй. Позиция на покупку открывается сразу же после обнаружения дивергенции.

Что такое конвергенция в трейдинге?

Конвергенция в трейдинге – ситуация, когда сигналы от индикаторов соответствуют сигналам, обнаруженным на графике. Например, когда экстремумы RSI дублируют максимумы и минимумы свечей. Или, когда высокие зеленые столбики на гистограмме объема влекут за собой высокие зеленые свечи на графике цены.

Простыми словами, это штатный режим работы индикаторов, в корреляции с трендом на графике, без расхождений. Иногда, как синоним, используется выражение «обратная дивергенция».

Конвергенция RSI и графика фьючерсов на золото. Экстремумы соответствуют на нескольких отрезках

Если дивергенция показывает, что будущее движение цены будет вне тренда (отскок или полный разворот), то конвергенция, наоборот, подтверждает тренд. Трейдер, обнаруживший конвергенцию, может торговать ориентируясь на тренд или оценивая позиции по другим индикаторам.

В некоторых источниках авторы путают понятие конвергенции и дивергенции в трейдинге. Во многом, это происходит из-за того, что авторы буквально воспринимают слова расхождение и схождение. Если дивергенция – это расхождения, то нарисованные линии должны расходиться – удаляться друг от друга вторыми точками. А конвергенция, наоборот, схождение – вторые точки нарисованных линий сближаются. Такая трактовка терминов неправильна.

Виды конвергенции в трейдинге

Специальной классификации у конвергенции нет. Это явление считается «естественным» для рынка, ему уделяют намного меньше внимания, чем дивергенции. Тем не менее, есть отдельные моменты, которые стоит отслеживать.

В первую очередь, это фаза перехода из дивергенции в конвергенцию. На графике «участок слияния» показаний индикатора и графика обычно следует сразу за свечой-экстремумом. Если найдена бычья дивергенция по минимумам, конвергенция стартует сразу же за вторым минимумом.

Синим цветом выделена дивергенция, оранжевым – конвергенция. Кругами выделены точки перехода дивергенции в конвергенцию

Второй момент – фаза движения в тренде. Это положение, когда экстремумы индикаторов дублируют точки на графике. Условная, третья стадия конвергенции – переход в дивергенцию. Визуально, конвергенция заканчивается на последней свече, следующей за первым экстремумом, на котором строится линия дивергенции.

Как обнаружить конвергенцию

Как и дивергенция, конвергенцию ищут в связке «график плюс индикатор». Это могут быть осцилляторы и индикаторы объема.

Примеры конвергенции в трейдинге

Конвергенция на криптовалютной паре DOGEUSDT, таймфрейм 5m. Синими линиями на скриншоте обозначена скрытая «бычья» дивергенция. За вторым экстремумом произошел отскок цены.

Оранжевым цветом показаны периоды конвергенции – движение графика соответствует движениям линии RSI

Дальнейшее движение цены соответствует показаниям RSI. Это период конвергенции. Он выделен оранжевой линией.

Затем на графике обнаружена классическая «медвежья» дивергенция. Фаза конвергенции заканчивается на первом экстремуме дивергенции и возвращается за вторым максимумом – оранжевые линии показывают, что RSI вновь соответствует свечам на графике.

Заключение

Умение распознать дивергенцию помогает определить силу и точку разворота тренда. Этот навык понадобится в среднесрочном трейдинге и свинг-трейдинге. Как дополнительный инструмент, чтение дивергенций пригодится скальперам. Но не стоит слепо доверять одному методу анализа. Помимо случаев с ложными дивергенциями, трейдер может неправильно интерпретировать действительную дивергенцию. Поэтому стоит учитывать показания других индикаторов и перепроверять сигналы на нескольких близких таймфреймах.

Больше интересного в блоге CScalp!

- →

- →

Привет, друзья! А давайте поговорим об одном из самых мощных инструментов в арсенале трейдера — дивергенции.

Дивергенция (известна также под псевдонимами «конвергенция», «дивер») — переводится по смыслу как «расхождение, разногласие». То есть «что-то движется в одном направлении», а «что-то движется в противоположном» (хотя до этого — они двигались в одну сторону). Именно сам момент расхождения и называют ДИВЕРГЕНЦИЕЙ.

По-правильному, существует два понятия:

1) Дивергенция — расхождение

2) Конвергенция — схождение

Но так как в чатах и каналах (платных и не очень =) многие привыкли называть этот факт одним словом — я тоже буду придерживаться этого стиля. Просто будем уточнять: бычья дивергенция — значит рынок пойдет вверх.. Медвежий дивер — рынок пойдет вниз (взял лонг? Молодец.. Получи-ка медвежий дивер! =)..

Итак.. Поехали по пунктам:

- 1)Как выглядит дивергенция? Какие виды ее бывают?

Классическая Дивергенция:1_1) Классическая медвежья дивергенция. Как правило, ее нужно искать на бычьем рынке (когда цена растет).. Смотрим максимумы цены (ведь тренд бычий, пока максимумы растут..=).. Как только цена обновила свой максимум, а индикаторы — не смогли этого сделать — все.. Это тревожный сигнал к возможному развороту/коррекции/конце бычьего тренда… Можно уже гладить шорты, скоро будем их одевать.. А кто в longах (или как я говорю «кто в брюках») — еще не поздно закрыть свои позиции

1_2) классическая бычья дивергенция

Абсолютно противоположная ситуация: тренд должен быть медвежьим (цена падает). Как только цена рисует новый минимум, а индикаторы не могут этого сделать и останавливаются выше предыдущего минимума — это хороший знак, что будет, как минимум, отскок вверх.. Ждать сразу разворота и большого роста — глупо.. Но это уже другая история =)..Подведем краткий итог:

— классическая дивергенция встречается чаще всех

— она означает разворот текущего тренда (разворот не глобальный, а только изменение направления цены в обратную сторону)

— при поиске классической дивергенции должен быть тренд! Это важно!..

— при падающем тренде — ищем классическую дивергенцию по «минимумам» цены…

— при растущем — по максимумам цен..

**** Если интересно — ставь лайк и подписывайся на мой канал!!! Упс.. сорри! Забыл, что это не Ютуб =)..

Вообщем, небольшой перерыв на ужин — и продолжим раскрывать эту интересную тему, которую игнорируют (или забывают) даже опытные трейдеры, старые трейдуны, матерые киты, кто-там еще есть на крипторынке, кто вечно нам мешает зарабатывать? Манипуль? НУ он вряд ли использует дивергенцию, насколько я знаю.. У него, как я понял из платных чатов — есть две кнопки..

Первая: побрить всех шортистов!!!!

Вторая: Сбить все стопы лонгистов!..

Есть еще третья «убить кита», но он ее пока не пускал в ход…

Связанные идеи

Все виды контента, которые вы можете увидеть на TradingView, не являются финансовыми, инвестиционными, торговыми или любыми другими рекомендациями. Мы не предоставляем советы по покупке и продаже активов. Подробнее — в Условиях использования TradingView.