Прибыль – ключевая цель деятельности каждой организации, поэтому на анализ данного показателя направлены силы всех подразделений компании. Повышение прибыли занимает около 80% всей работы специалистов, связанных с производством, аналитикой, рекламной деятельностью.

Результат деятельности предприятия, как правило, за год, в денежном выражении, который остается в руках собственников после оплаты всех расходов.

П=Д−Рtext{П} =text{Д}-text{Р},

где Дtext{Д} – доходы от всех видов деятельности,

Рtext{Р}– все затраты предприятия на данные виды деятельности.

Предпосылки получения прибыли

- выручка больше затрат на производство;

- рациональная инвестиция денежных средств;

- финансирование внешних проектов.

Факторы, оказывающие влияние на величину прибыли

Внутренние факторы – все, что способно изменять прибыльность бизнеса внутри предприятия (профессиональность специалистов, производительность труда, эффективность финансовых планов).

Внешние факторы – факторы из окружения организации, оказывающие влияние на величину прибыли (рыночные цены, природные условия, меры государственного регулирования, величина затрат на сырье и комплектующие).

Факторы, повышающие уровень прибыли

Факторы, повышающие уровень прибыли, бывают экстенсивные – когда количество денежных средств изменяется за счет повышения сменности труда, численности персонала или снижения сырья в общей доле ресурсов.

А также интенсивные (качественные), то есть изменения в результате внедрения прогрессивных технологий, повышения оборачиваемости средств труда, переквалификации персонала, снижения трудоемкости и материалоемкости.

Примеры решения задач

Пример 1

Определить прибыль предприятия за год, если сумма затрат на инвестиционную деятельность составила 150000 руб., затраты на производство и управление 450000 руб., доход от реализации товаров 800000 руб.

Решение

По формуле прибыли

П=Д−Р=800000−450000−150000=200000text{П} =text{Д}-text{Р} = 800000-450000- 150000 = 200000 руб.

Ответ: Годовая прибыль составит 200000 руб.

Пример 2

Определить максимальную величину затрат на финансовую деятельность предприятия, если суммарный доход за месяц 426 тыс. руб., затраты на производство и управление 128 тыс. руб. Требуемый уровень прибыли 245 тыс. руб.

Решение

Выразим показатель Р из формулы прибыли.

П=Д−Р=426−245=181text{П} =text{Д}-text{Р} = 426-245 = 181 тыс.руб.

Вычитая известные затраты, получим, что максимальная доля затрат на финансовую деятельность составит: 181−128=53181-128 = 53 тыс.руб.

Ответ: Максимальная величина затрат на финансовую деятельность предприятия 53000 руб. в месяц.

В общем виде сущность прибыли состоит из положительных аспектов: стимулирование предпринимательского развития, повышение конкурентоспособности региона; и отрицательных: намеренное снижение уровня заработной платы, присвоение чужого труда, снижение качества товаров. Отрицательные аспекты имеют временную эффективность, поэтому для достижения устойчивости необходимо ориентироваться на социально-ориентированные задачи.

Тест по теме «Формула прибыли»

Любая коммерческая организация работает ради получения прибыли. Считается, что чем она выше, тем лучше для бизнеса. Но все не так однозначно. Чтобы оценить, насколько эффективно функционирует предприятие, нужно разбираться в видах прибыли, которые в комплексе помогают составить целостную картину о финансовых делах и управлении компании.

Что такое прибыль

Понять, что такое прибыль, проще всего на примере. Представим, что пекарня продает хлебобулочных изделий на 10000 р. в день. За месяц продается товара на сумму 300000 р. Однако за этот период бизнес тратит около 210000 р. на закупку сырья, транспорт, амортизацию оборудования, оплату труда сотрудников, аренду помещения, оплачивает налоги и коммунальные услуги. Если из общей суммы вычесть все затраты, это и будет прибыль компании. В нашем случае 90000 р.

Прибыль – это разница между суммарным заработком компании и всеми расходами.

Если бизнес работает в разных сферах, оптимально рассчитывать прибыль по каждому виду деятельности. Это дает понимание об их рентабельности и эффективности компании в целом.

Чем прибыль отличается от выручки

Собственники малого и среднего бизнеса не всегда понимают разницу между выручкой и прибылью, считая эти слова синонимами. Однако термины существенно отличаются.

Выручка – это сумма, которую предприятие получило персонально от клиентов за проданные товары или оказанные услуги.

Если вернуться к описанному выше примеру с пекарней, то сумма в 10000 р. и 300000 р. – это и есть выручка компании за день и месяц соответственно. То есть это заработок до вычета всех платежей.

Есть нюанс. Выручкой считаются средства, полученные за выполненные обязательства. То есть, если клиент оплатил товар/услугу, которую еще не получил, бизнес не может записать деньги как выручку, хоть они и лежат на его счету в банке. Выручкой эта сумма сможет стать только после того, как клиент получит то, за что заплатил, и отразит это в первичной бухгалтерской документации.

Выручка – сумма, полученная от продаж.

Прибыль – сумма, оставшаяся после вычета издержек.

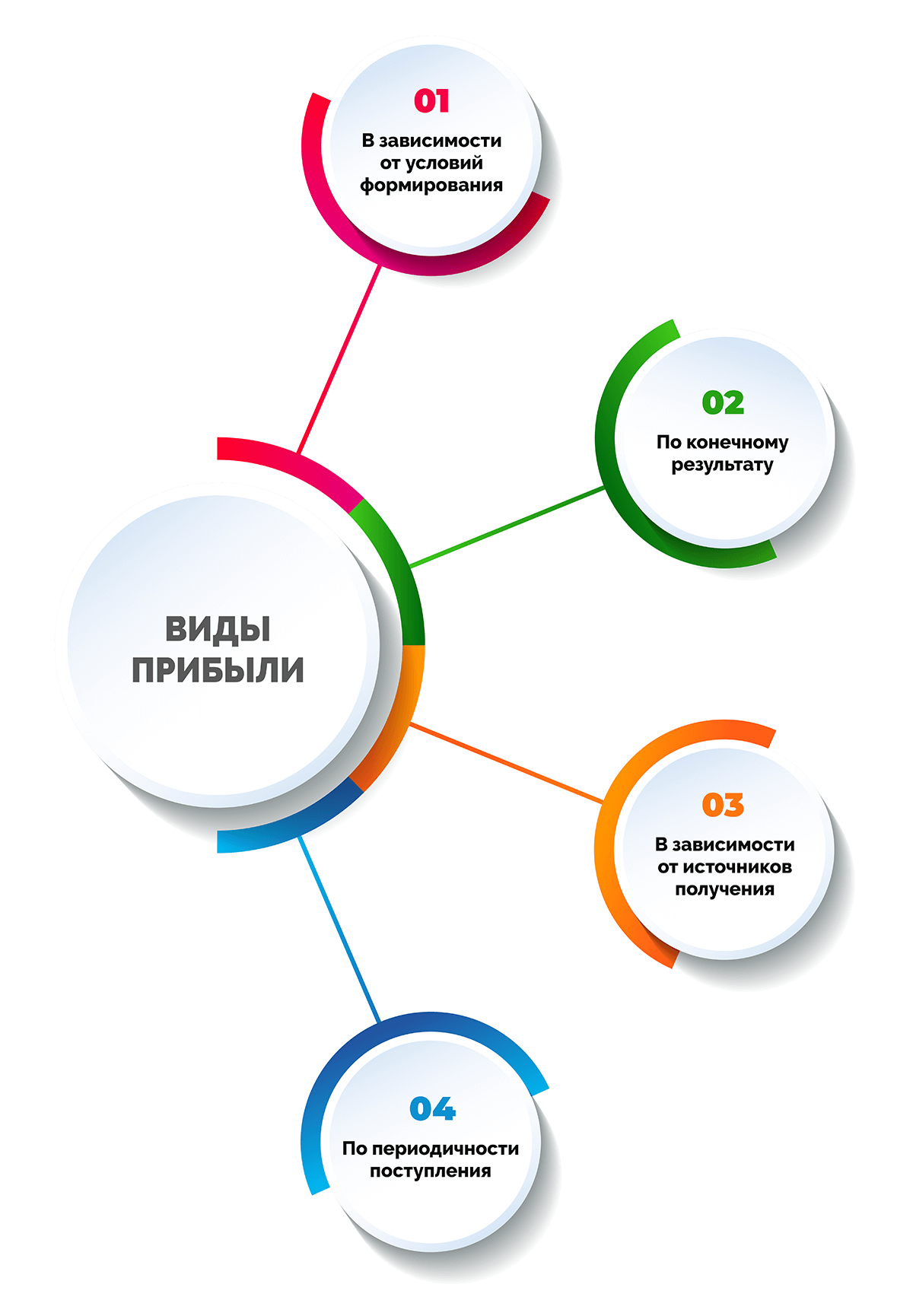

Виды прибыли

Существует много видов прибыли в зависимости от того, какие расходы вычитаются из общей суммы, а также ряда других признаков. Подобное разделение необходимо для проведения глубокого анализа и получения детальных сведений о финансовом состоянии бизнеса.

Все виды прибыли можно разделить на несколько больших категорий. Читайте далее о каждой из них.

В зависимости от условий формирования

При расчете прибыли из выручки вычитают расходы по различным статьям, что позволяет получить целый ряд видов дохода.

Валовая прибыль

Рассчитывается отдельно для каждого продукта и показывает, насколько целесообразно его производить. Включает сумму налоговых отчислений. Рассчитывается как:

Валовый доход = Выручка от реализации – Себестоимость

Простыми словами, валовая прибыль помогает понять, какие линейки продукции/услуги стоит развивать, а от каких направлений деятельности лучше отказаться.

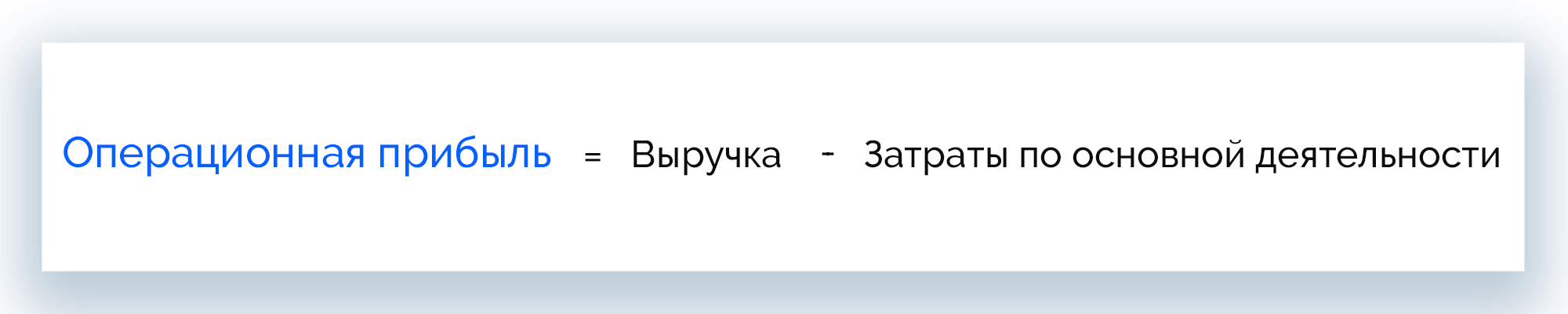

Операционная (прибыль от продаж)

Показывает сумму за вычетом операционных расходов (в т. ч. текущих затрат и амортизации), отражает успешность бизнеса в разрезе основной деятельности.

Операционная прибыль = Выручка – Затраты по основной деятельности

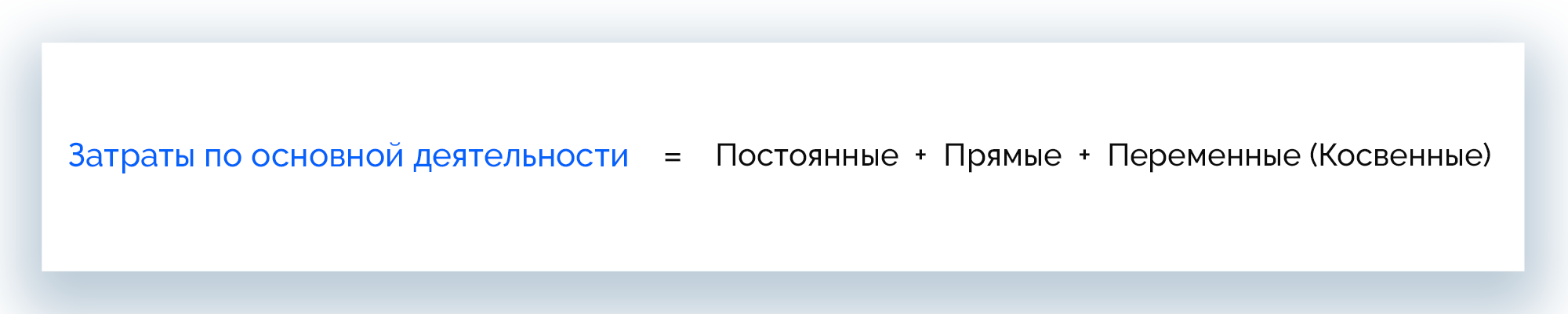

Затраты по основной деятельности = Постоянные + Прямые + Переменные (Косвенные)

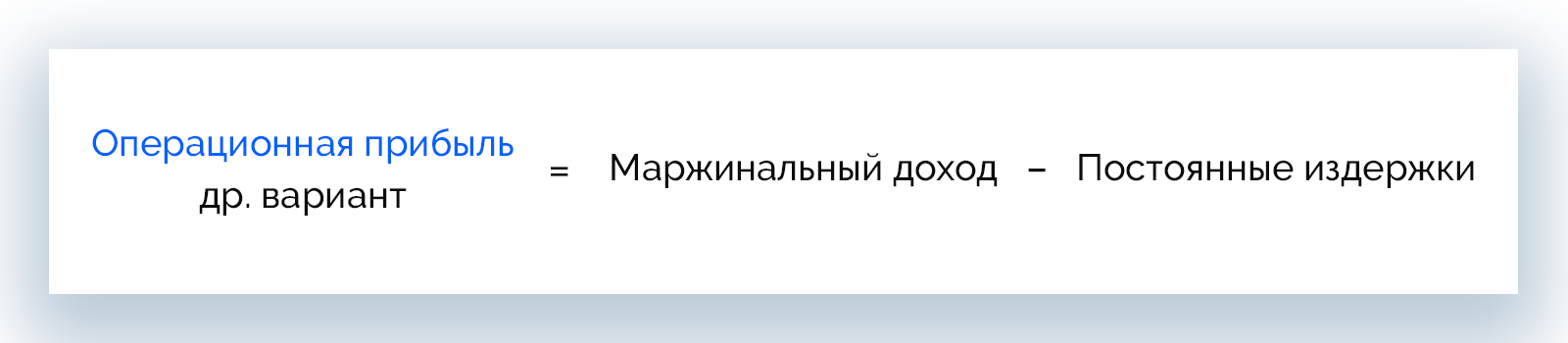

Рассчитывают операционный доход и в другом порядке:

Операционная прибыль = Маржинальный доход – Постоянные расходы

Чистая

Это реальные деньги, которые получает бизнес, и главный показатель финансовой успешности проекта. Для вычисления используется следующая формула:

Чистая прибыль = Общая выручка – (Затраты по основной деятельности + Прочие доходы + Прочие расходы + Налог на прибыль + Проценты по кредитам + Амортизационные расходы)

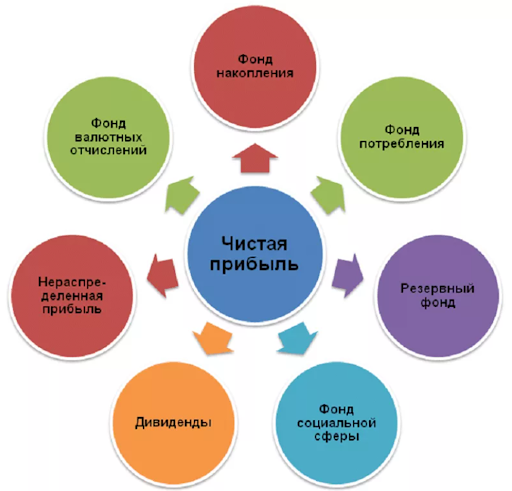

Чистый доход можно направить на развитие компании или использовать на другие нужды бизнеса.

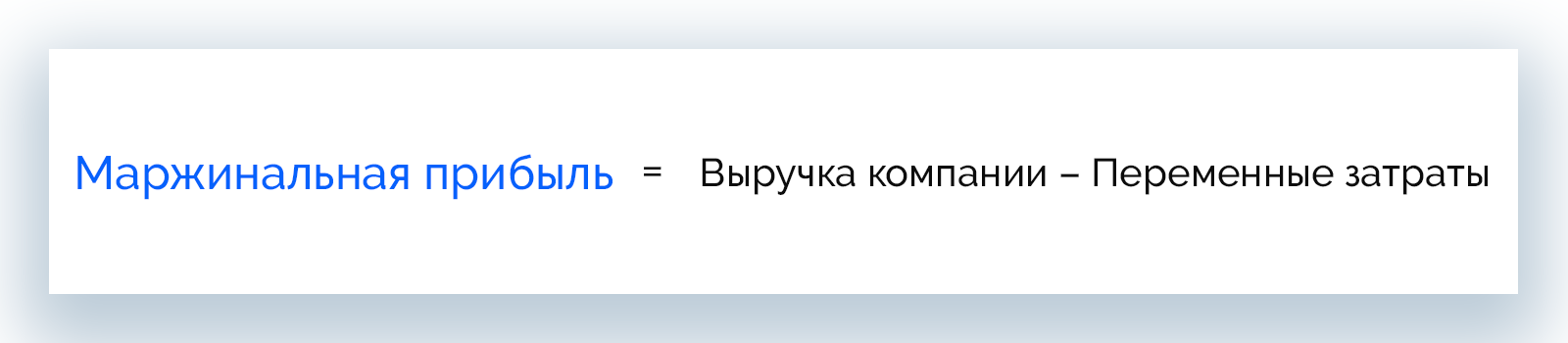

Маржинальная

Это прибыль, которая обеспечивает достижение компанией точки безубыточности и отражает рентабельности бизнеса.

Маржинальная прибыль = Выручка компании – Переменные затраты

Рассчитывать маржинальный доход необходимо ежемесячно, чтобы отслеживать динамику показателей и вовремя вносить изменения в бизнес-процессы.

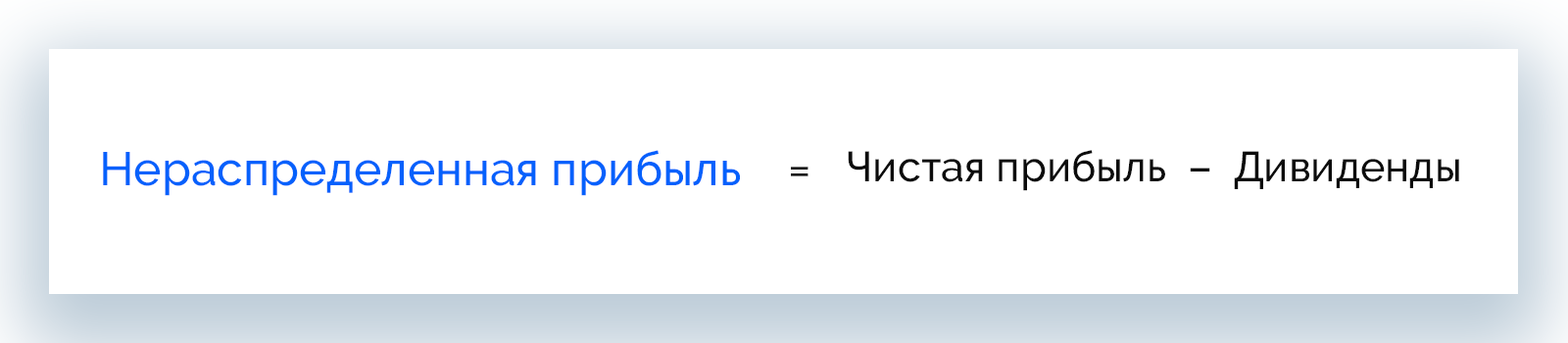

Нераспределенная

Этот вид прибыли не тратится, а остается на счету компании в течение всего периода ее существования.

Нераспределенная прибыль = Чистая прибыль – Дивиденды

Сумма нераспределенного дохода может уменьшаться вследствие увеличения уставного капитала, отчислений части средств в резервный фонд и других факторов.

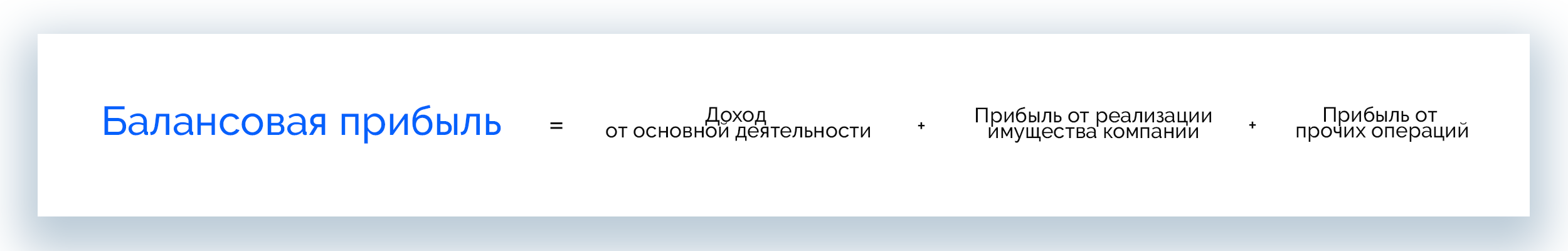

Балансовая

Отражает выгодность сделок за определенный период, а также позволяет получить картину финансового состояния бизнеса путем сравнения нескольких периодов. Рассчитывается как:

Балансовая прибыль = Доход от основной деятельности + Прибыль от реализации имущества компании + Прибыль от прочих операций

Балансовый доход – основа налогообложения.

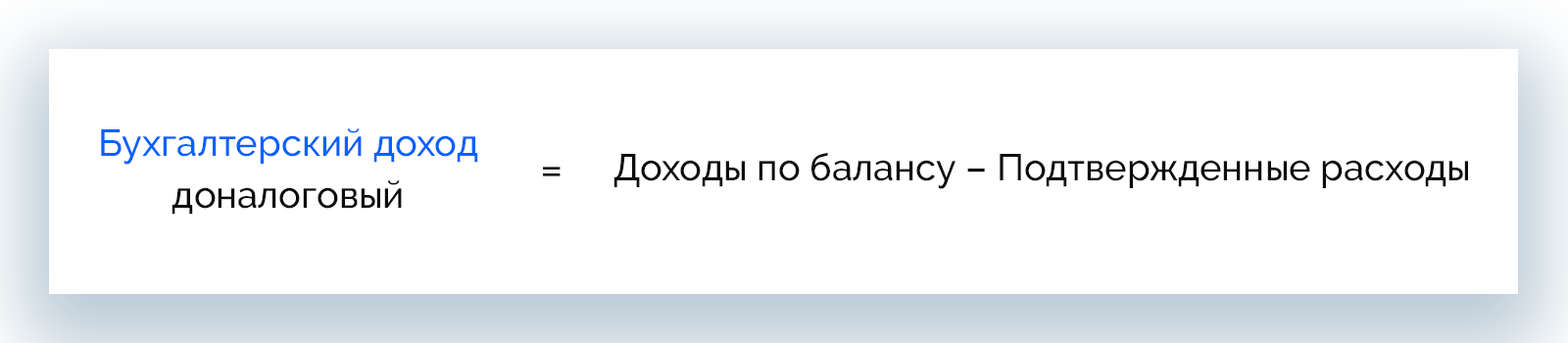

Бухгалтерская или доналоговая

Этот вид дохода нужен для оценки финансовых дел предприятия на конкретном этапе. Бухгалтерская прибыль рассчитывается исключительно по данным, отраженным в периодической отчетности.

Бухгалтерский доход = Доходы по балансу – Подтвержденные расходы

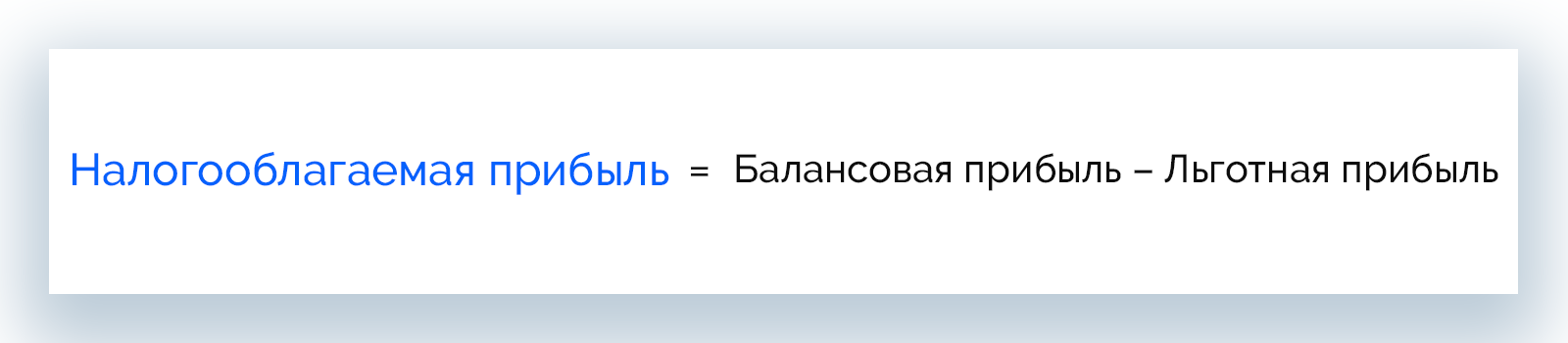

Налогооблагаемая

Сюда относятся все доходы организации, которые облагаются налогом на прибыль. Рассчитывают налогооблагаемый доход только компании с общей системой налогообложения.

Налогооблагаемая прибыль = Балансовая прибыль – Льготная прибыль

Льготным доходом считаются деньги, которые фирма перечисляет на личные карты и счета в рамках благотворительности, в помощь ликвидации последствий чрезвычайных ситуаций (стихийных бедствий) и т. д.

Экономическая

В отличие от бухгалтеров, экономисты учитывают не только явные расходы, но и альтернативные. С учетом этого расчет экономического дохода – это способ лучше оценить работу управляющего аппарата, а также выстроить бизнес-процессы с учетом интересов акционеров.

Экономическая прибыль = Чистая прибыль – Неявные затраты

Неявные затраты – это незапланированные расходы, неполученная прибыль, расходы на связь, освещение и т. д.

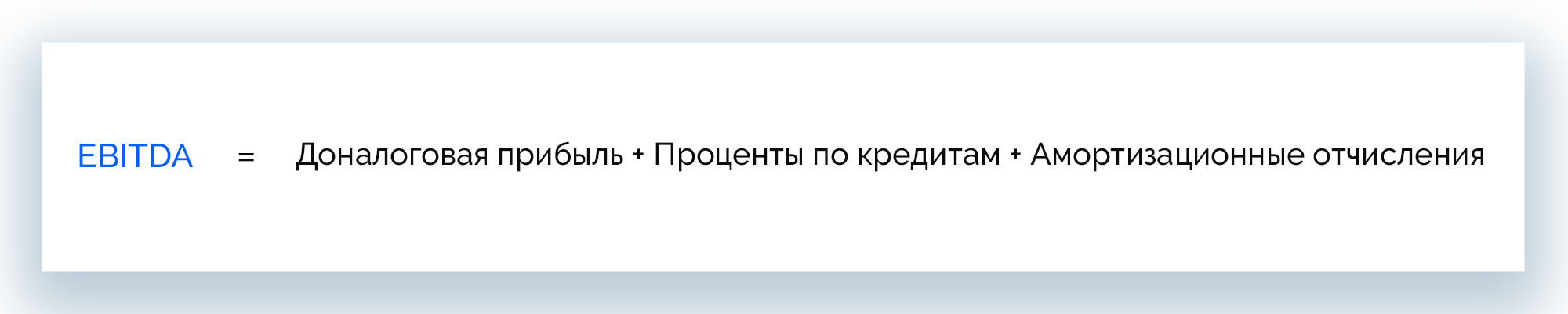

EBITDA

Доход до вычета налогов, процентов и амортизации. Рассчитан на сторонних лиц, которые интересуются бизнесом с точки зрения инвесторов, кредиторов.

EBITDA = Доналоговая прибыль + Проценты по кредитам + Амортизационные отчисления

По конечному результату

Прибыль делится на 3 вида в зависимости от достигнутого результата:

- предусмотренная/нормативная/запланированная;

- максимальная или минимально допустимая;

- упущенная/недополученная/отрицательная.

Рассмотрим каждый вид подробнее.

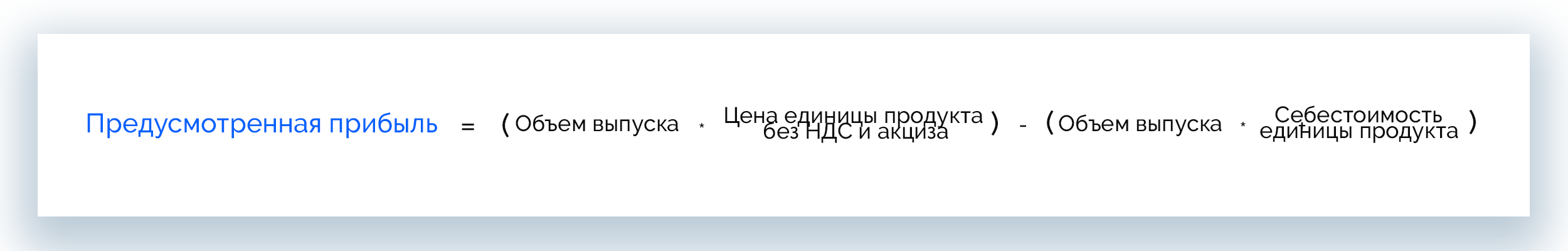

Предусмотренная или нормативная (запланированная)

Полностью покрывает потребности компании, обеспечивает реализацию плана по развитию, предусматривает выполнение взятых на себя обязательств в полном объеме.

Расчет этого вида дохода происходит следующим образом:

Прибыль = (Объем выпуска * Цена единицы продукта без НДС и акциза) – (Объем выпуска * Себестоимость единицы)

Максимальная или минимально допустимая

Максимальной считается прибыль при таком объеме выпускаемой продукции, когда максимальный доход равен максимальным расходам. Производство расширяют до тех пор, пока эти значения не сравняются.

Минимально допустимый доход – самая низкая прибыль, которая требуется для продолжения работы бизнеса и предотвращения банкротства.

Упущенная (недополученная) или отрицательная (убыточная)

Упущенной или недополученной прибылью считается сумма, которую компания должна была получить по итогу несостоявшейся сделки. Рассчитывается она приблизительно на основании бухгалтерских показателей расходов и доходов за прошлые периоды.

Отрицательной считается прибыль, при которой сумма издержек предприятия превышает ее совокупный доход. При таком условии фирма работает бесплатно, себе в убыток и движется в сторону банкротства.

В зависимости от источников получения

Современные компании используют все доступные возможности для приумножения прибыли. Классифицировать ее можно в зависимости от источников формирования.

- Доходы от финансовой деятельности. Это результат выгодного вложения капитала в краткосрочном периоде, например, прибыль, полученная вследствие колебания курса валют.

- Доходы от операционной деятельности. Компания тратит средства на закупку сырья, оплату труда персонала, несет другие расходы, необходимые для работы бизнеса. А также получает доход от сбыта произведенных товаров/услуг, который и является прибылью от операционной деятельности.

- Доходы от инвестиционной деятельности. Средства, полученные благодаря инвестициям в производство, которые повлекли рост продаж и увеличение прибыли. Также сюда относится результат долгосрочных финансовых вложений: дивиденды, проценты по выданным займам, депозиты.

По периодичности поступления

Бизнес может получать доходы в разные периоды и в разных объемах, поэтому прибыль бывает:

- нормированная – регулярно получаемый доход при работе компании в нормальном режиме;

- сезонная – прибыль, которую фирма получает ежегодно только в определенное время;

- чрезмерная – сверхприбыль бизнеса;

- предельная (добавочная) – такую прибыль компании получают при дополнительной реализации продукции.

Разница между чистой и нераспределенной прибылью

Часто под чистым и нераспределенным доходом понимают одно и то же. Эти определения действительно близки по смыслу. Оба вида прибыли определяются по сумме дохода компании минус налог на прибыль. Для предприятий с упрощенной системой налогообложения из дохода организации вычитают налог УСН.

Разница между нераспределенной и чистой прибылью в периоде учета. Так, чистый доход рассчитывается за отчетный год, а нераспределенный – за год и весь предыдущий период существования компании.

Отличия бухгалтерской и экономической прибыли

С помощью этих показателей руководство может оценить, насколько эффективно функционирует компания и ее управленческий аппарат. Они же помогают потенциальным инвесторам увидеть перспективы вложения средств, чтобы в будущем сделать доходы выше.

Бухгалтерская и экономическая прибыли уже были рассмотрены выше, теперь разберем, в чем принципиальная разница между ними.

Экономическая прибыль меньше бухгалтерской

Экономический доход отражает фактическое положение дел в компании, поскольку, в отличие от бухгалтерской прибыли, представляет собой доход, из которого исключены все виды издержек, в т. ч. альтернативные.

Относительно нормального дохода экономическая прибыль бывает двух видов:

- положительная – деятельность компании можно считать успешной, а инвестиции в такой бизнес имеют все шансы на окупаемость;

- отрицательная – предприятие работает себе в убыток, а вложенные в него средства не дают инвестору ожидаемого результата.

Что касается бухгалтерской прибыли, то она предполагает вычет из валового дохода только явных расходов, т. е. тех, которые отражены в бухгалтерских документах.

Экономическая прибыль всегда меньше или равна бухгалтерской, а разницу между этими показателями составляет сумма неявных издержек.

Какие издержки могут быть неявными

Неявные издержки, которые еще называют альтернативными, – это абстрактные значения неполученной в процессе работы прибыли, непроизведенные расходы, которые пришлось понести для достижения производственных целей и т. д. Говоря проще, это потенциальная выгода, которая могла бы положительно повлиять на окупаемость инвестированных средств, но была упущена.

Каждая коммерческая организация в процессе работы несет неявные расходы, которые отрицательно влияют на показатель экономической прибыли. Совпадения с бухгалтерским доходом могут быть лишь теоретические. По факту при анализе 99,9% предприятий наблюдается отличие между этими показателями.

Что такое нормальная прибыль

При оценке компании с точки зрения инвестиционной привлекательности используют показатель нормальной прибыли. Он отражает размер дохода, получаемый инвесторами от текущей работы предприятия, при котором они не стремятся изъять вложенный капитал и прекратить финансирование данного бизнеса.

Нормальную прибыль рассчитывают наряду с экономической и бухгалтерской и используют в комплексном анализе финансового состояния фирмы. При этом могут быть обнаружены следующие отклонения:

- положительный доход – превышает нормальную прибыль, это говорит о хорошей работе бизнеса, его инвестиционной привлекательности, а инвесторы получают доход выше среднерыночного;

- отрицательный доход – не дотягивает до показателя нормальной прибыли, в этом случае компания не способна окупить вложенные в нее инвестиции, а инвесторы не получают ожидаемый доход.

О чем говорит различие

Расчет величины неявных расходов – основная задача, предшествующая принятию управленческих решений. В зависимости от того, насколько бухгалтерская прибыль отличается от экономической, можно оценить показатели дохода за заданные периоды. Что показывает значение неявных расходов:

- эффективность или неэффективность работы компании в конкретных направлениях деятельности;

- эффективность управленческого аппарата и решений, которые он принимает;

- динамику развития бизнеса.

Именно размер неявных расходов позволяет оценить эффективность дополнительных вложений в бизнес.

Что такое финансовые результаты

Если компания функционирует, вкладывает деньги в производство, выпускает товары или оказывает услуги, у нее должны быть финансовые результаты. Они позволяют оценивать эффективность ведения предпринимательской деятельности в целом или развития определенных направлений.

Финансовые результаты – это:

- прибыль – положительная разница между доходами и расходами;

- убыток – когда расходы превышают доходы.

Определять финансовые результаты можно как за бухгалтерские периоды (например, за месяц, квартал, полугодие, год), так и по каждой операции или конкретному направлению деятельности.

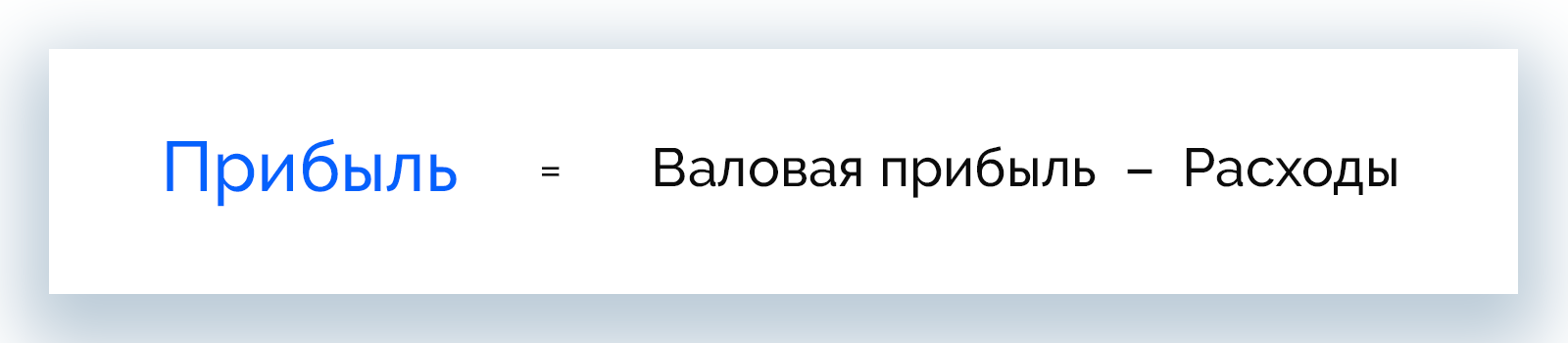

Формула прибыли и как вести расчеты

Ведение предпринимательской деятельности предполагает регулярный подсчет прибыли. Для этого используется простая формула:

Прибыль = Валовая прибыль – Расходы

Формулу валовой прибыли рассматривали в данной теме выше, на этот показатель влияет размер общей выручки предприятия и себестоимость проданного товара или оказанных услуг.

Чтобы избежать путаницы в понятиях, разберемся с терминами.

Выручка

Это составляющая дохода организации, которая отражает только ту сумму, которая была получена напрямую от продаж.

Простыми словами, выручка – это «грязная прибыль». Она включает налоги, пошлины, акцизы, стоимость труда работников, коммунальных услуг, транспорта, аренду помещения, амортизацию – все те статьи расходов, которые впоследствии будет вычтены для расчета чистой прибыли.

Расходы

Предпринимателю всегда нужно внимательно просчитывать расходы, поскольку от размера этой суммы зависит рентабельность бизнеса. Различают:

- операционные расходы – деньги, которые необходимо потратить на поддержание работы предприятия, выпуск и реализацию продукции/услуг: закупка сырья, материалов, инструментов, спецодежды, топлива, оплата услуг подрядчиков, з/п сотрудников, амортизация, налоги, отчисления в соц. фонды, аренда, транспорт, обучение персонала, командировочные, реклама, рабочие онлайн сервисы и ПО;

- дополнительные расходы – деньги, которые могут внепланово потребоваться, но к производственной деятельности прямо не относятся: лизинг, проценты по кредитам, штрафы, благотворительность, корпоративные мероприятия, форс-мажоры, использование патентов.

Не путайте расходы с затратами

Говоря о расходах или затратах, часто подразумевают одно и то же, но между этими понятиями есть разница, о которой стоит знать.

Затраты – это стоимость потребленных ресурсов. Компания затрачивает средства на покупку сырья, оплату электроэнергии, топлива, труда рабочих и т. д. Несмотря на то, что деньги со счета предприятия списались, это не говорит об уменьшении его экономических выгод. А значит, расход признавать рано.

Затраты становятся расходами, когда права на активы, на которые были потрачены средства, переходят к покупателю в результате продажи товара или услуги.

Пока активы остаются в бизнесе, пусть и в другой форме (материалы, трудовые ресурсы и т. д.), они считаются затратами и не должны вычитаться из доходов.

Доходы

Доходом считаются средства, благодаря которым капитал компании возрастает. К нему не относятся лишь вклады учредителей.

Любые полученные активы являются доходом. Это могут быть не только финансовые, но и материальные, трудовые и другие ресурсы. Доходы появляются и при уменьшении суммы обязательств компании перед партнерами.

Доходы слабо коррелируют со временем поступления денег в компанию. Финансовые средства могут зачисляться на счет организации в момент получения дохода, раньше него или позже. При планировании платежей нужно учитывать этот момент, чтобы не потрать то, что еще не получено.

Пример расчета прибыли и рентабельности предприятия

Понять, как рассчитать прибыль предприятия, лучше всего на примере.

Предположим, что ООО «Альфа» получило заказ на выпуск 5000 единиц продукции сверх основного объема, который составляет 30000 единиц. Реализуется товар по цене 20 рублей за единицу. Нужно определить минимальную стоимость заказанного товара, чтобы прирост прибыли составил 15000 рублей.

|

Показатели |

Текущий |

Прогноз |

|

Количество продукции |

30 000 |

35 000 |

|

Реализация |

600 000 |

669 700 |

|

Прямые материалы |

80 000 |

94 500 |

|

Прямой труд |

120 000 |

144 000 |

|

Непостоянные накладные затраты (30% от прямого труда) |

36 000 |

43 200 |

|

Постоянные накладные затраты |

60 000 |

65 000 |

|

Всего (расходы) |

296 000 |

346 700 |

|

Расходы реализации и администрирования (всего): |

65 000 |

69 000 |

|

Переменные (в т. 0,4 руб. за 1 ед.) |

45 000 |

49 000 |

|

Постоянные |

20 000 |

20 000 |

|

Чистая прибыль |

239 000 |

254 000 |

Предполагается, что договор на дополнительное производство товара уже был заключен, соответственно, затраты практически не изменятся. Из изменений:

- заказчик оплатит транспорт;

- потребуется обработка продукции, что увеличит прямые затраты на 25%;

- дополнительные 5000 р. будут потрачены на использование спец. оснастки.

Чтобы рассчитать плановые показатели, понадобятся предварительные расчеты.

|

Показатели |

Удельные затраты (на ед.) |

|

Прямые материалы (80 000/30 000) |

2,7 |

|

Прямой труд (120 000/30 000) |

4,0 |

|

Непостоянные расходы реализации и администрирования (60 000/50 000) |

1,2 |

Спрогнозируем показатели прибыли и расходов:

Прямые материалы = 2,7 × 35 000 = 94 500.

Прямой труд = 120 000 + (5 000 × (4,0 × 1,2)) = 144 000.

Переменные накладные расходы = 144 000 × 0,3 = 43 200.

Постоянные накладные расходы = 60 000 + 5 000 = 65 000.

Переменные торговые расходы = 45 000 + (5 000 × (1,2 – 0,4)) = 49 000.

Чистая прибыль = (239 000 + 15 000) = 254 000.

Цена за единицу дополнительно произведенного товара = (669 700 – 600 000) : 5 000 = 13,94 р.

Как видно из расчета, минимальная цена единицы дозаказанного товара при заданных условиях составляет 13,94 р., что на 6,06 р. меньше текущей.

Функции и роль полученной прибыли

Прибыль отражает экономический результат работы компании, это ее главная функция, но есть и дополнительные:

- оценочная – позволяет оценить хозяйственную деятельность организации, уровень ее развития;

- стимулирующая – выступает стимулом для улучшения результатов ведения бизнеса;

- воспроизводительная – показывает, насколько прибыль превышает расходы;

- контрольная – помогает отслеживать и вовремя корректировать показатели компании;

- фискальная – служит основной для отчисления средств в гос. бюджет.

Роль прибыли в том, чтобы в денежном эквиваленте отразить результат работы предприятия, показать качество продукции, ее востребованность на рынке и успешность у потребителей.

Динамика прибыли

Прибыль необходимо оценивать не только в одном конкретном периоде, но также и в динамике, это помогает анализировать показатели и планировать работу компании в будущем.

Отслеживают значения в первую очередь по следующим показателям:

- выручка;

- валовая прибыль;

- прибыль от продаж;

- чистая прибыль.

Если дела в компании идут хорошо, наибольший рост наблюдается по показателю чистой прибыли, за ним следует прибыль от продаж, затем валовая. Меньше всего меняется выручка. Изменения в этой цепочке приводят к снижению чистой прибыли.

Планирование прибыли

Любой бизнес начинается с планирования. Финансовые показатели прогнозируют по результатам анализа рынка, с учетом результатов работы действующих организаций из нужной сферы. На этом этапе необходимо добиться идеальных показателей по всем статьям финансирования и обязательных выплат, стабильного притока чистой прибыли в компанию.

Работа по планированию строится на трех ключевых факторах, которые определяют прибыльность бизнеса: объем продаж, наценка, сумма затрат на выпуск продукта.

Для понимания свободы действий в отношении объемов продаж и цены необходимо изучить рыночный спрос, аудиторию потенциальных потребителей, предельно снизить производственные издержки.

На основании результатов анализа можно выяснить, стоит ли продолжать вкладывать деньги в данный бизнес в том виде, который есть, или необходимо ставить вопрос о его реорганизации, пока убытки не перешагнули критическую черту.

Анализ показателей прибыли предприятия

В ходе анализа можно узнать финансовое состояние компании, поэтому его проводят перед принятием управленческих решений.

Рассчитывая различные показатели прибыли, удается оценить рентабельность предприятия и целесообразность вложения в него средств. Анализ проводится несколькими методами.

- Горизонтальный или по времени. Прибыль рассматривают в разрезе конкретного периода, затем эти периоды сравнивают по годам. Например, январь-март 2020 года и январь-март 2021 года.

- Вертикальный (структурный). Предполагает разбивку выручки на составляющие и анализ каждой из них. Например, постоянные расходы, себестоимость, налоги, платежи по кредитам и т. д.

- Конкурентный. Показатели компании сравниваются с аналогичными данными конкурентных организаций. Чаще анализируют операционную прибыль. Ориентироваться можно на статистику Росстата или конкретные цифры, которые может подсказать финансовый консультант.

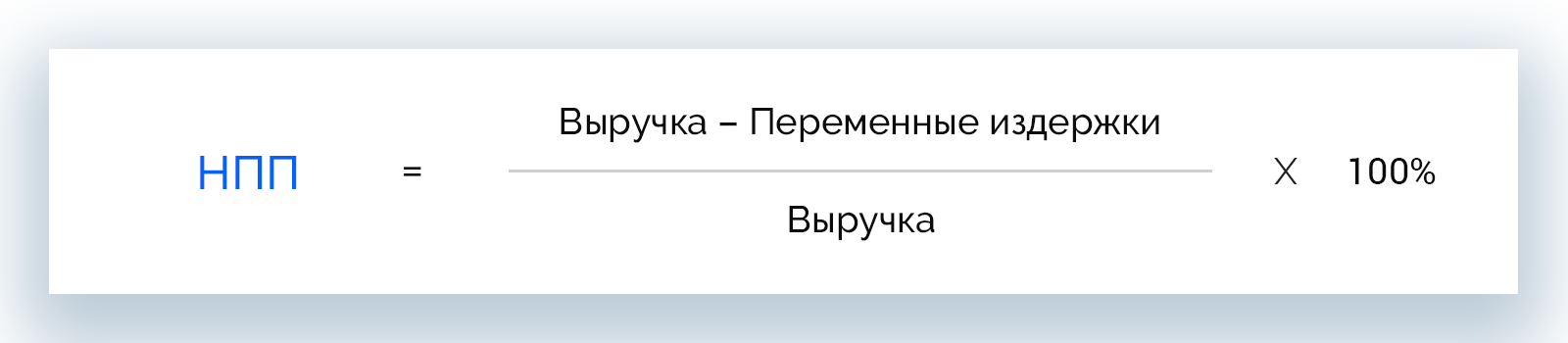

Норма предельной прибыли

Норма предельной прибыли – это доход, в который включены все виды расходов. С помощью нее можно определить, издержки какого типа стоит сократить, чтобы компания стала работать эффективнее. Показатель рассчитывается по формуле:

НПП = Выручка – Переменные издержки / Выручка * 100%

Норма предельной прибыли не всегда прямо коррелирует с чистой прибылью, поскольку на нее также влияют постоянные и переменные расходы.

Если известна НПП по каждой категории продуктов, можно повысить общую прибыль компании. Для этого нужно:

- продвигать товары/услуги с высоким числом НПП;

- сокращать расходы на выпуск продукции с низкой НПП;

- удерживать значение НПП на среднем уровне для товаров, которые только начали производить.

Чтобы управлять прибылью предприятия грамотно и эффективно, в рамках политики компании нужно:

- учитывать точку окупаемости;

- контролировать рентабельность продуктов;

- отслеживать прибыльность по ключевым клиентам;

- избегать продаж по слишком низким ценам.

Рассмотрим эти методы детальнее.

Точки окупаемости и безубыточности

Точка окупаемости – это значение прибыли, по достижении которого инвестированные в компанию средства окупаются. Чтобы ее рассчитать, требуется информация о размере вложений в бизнес, а также суммы прибыли и расходов за конкретный период.

Точка безубыточности показывает момент, при котором бизнес уже не работает в убыток, но еще и не получает прибыль, т. е. расходы равны выручке от продажи товаров или услуг. Для расчета необходимы сведенья о сумме выручки, основных издержек, постоянных и переменных расходов.

Рентабельность продукта

Рентабельность рассчитывают для каждого вида продукта, будь то услуга или товар. Однако вычисления не могут быть точными, поскольку производственные и трудовые ресурсы участвуют в выпуске разных продуктов, а не одного. При расчете ориентируются на «распределенные» или фактические расходы (примерные).

Рентабельность по ключевым клиентам

На крупных клиентов приходятся продажи около 5% всей выпускаемой продукции. Такие заказчики, как правило, более требовательны, и работа с ними предполагает дополнительные расходы. Важно регулярно рассчитывать НПП по каждому постоянному или оптовому клиенту.

К чему приводят слишком низкие цены

Когда продажи падают, некоторые бизнесмены пытаются привлечь клиентов путем снижения цен, не предполагая, что это приведет к резкому падению рентабельности вместо ожидаемого роста прибыли.

В некоторых случаях снижение цен может принести положительный результат, но необходимо грамотно к этому подойти:

- снижать цены на короткий период (акции, скидки);

- снижать цены для новых сегментов целевой аудитории, потребителей из других регионов и стран;

- продавать товары/услуги с низкой себестоимостью.

В противном случае слишком низкие цены приведут к тому, что бизнес станет нерентабельным.

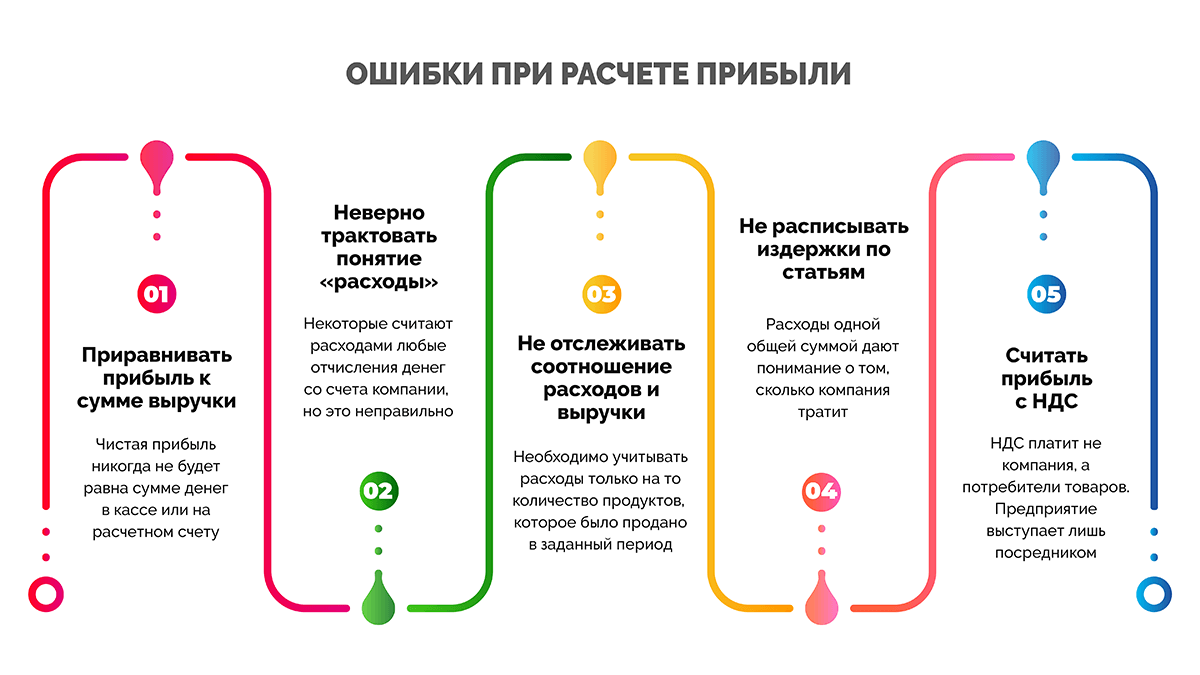

Ошибки при расчете прибыли

Правильный расчет чистой прибыли – основа эффективной работы предприятия. Однако некоторые бизнесмены испытывают трудности с подсчетами, которые связаны с рядом особенностей. Их необходимо знать и учитывать в процессе вычислений. Рассмотрим распространенные ошибки, которые мешают правильно рассчитывать прибыль компании.

Приравнивать прибыль к сумме выручки

Выше мы уже описывали разницу между прибылью и выручкой и знаем, что это абсолютно разные понятия, которые нельзя сопоставлять. Чистая прибыль никогда не будет равна сумме денег в кассе или на расчетном счету, ведь бизнес несет массу расходов, которые вычитают из этой суммы.

Неверно трактовать понятие «расходы»

Некоторые считают расходами любые отчисления денег со счета компании, но это неправильно.

Расходы можно признать только в том случае, если активы компании переходят в собственность другой организации. Чаще всего это происходит в момент продажи, а расходом является себестоимость.

Не отслеживать соотношение расходов и выручки

Необходимо учитывать расходы только на то количество продукции, которая была продана в заданный период. Например, было выпущено 1,5 млн гаек, из них за январь продано 1,2 млн единиц. Значит, в расходы за январь можно записать себестоимость 1,2 млн гаек.

Не расписывать издержки по статьям

Расходы одной общей суммой дают понимание о том, сколько компания тратит, но не позволяют провести анализ издержек. Когда прибыль падает, важно понимать, на что уходят средства: то ли сотрудники пьют много кофе, то ли подорожала закупка сырья. Выяснить это позволяет разбивка расходов на статьи или категории и их анализ.

Переменные и постоянные расходы

Эти категории могут использовать предприятия, деятельность которых строится в одном направлении.

Постоянные расходы есть всегда и не зависят от суммы выручки. Это зарплата сотрудников, аренда помещения и т. д. – то, на что бизнес тратит деньги даже при отсутствии выручки.

Сумма переменных расходов определяются суммой выручки. Главный вид переменных расходов – себестоимость. Чем больше продаж, тем они больше.

Прямые и косвенные расходы

Разделение на эти категории подходит бизнесу, который работает в нескольких направлениях.

Прямые расходы относятся непосредственно к конкретному направлению деятельности. Например, в каждом магазине сети будут свои прямые расходы на закупку товара.

Косвенные расходы распространяются на деятельность компании в целом и не могут быть отнесены к одному из направлений. Сюда можно отнести издержки на маркетинг, рекламу, развитие корпоративного сайта.

Считать прибыль с НДС

НДС платит не компания, а потребители товаров. Предприятие выступает лишь посредником, который перечисляет полученные от покупателей деньги государству. Соответственно, эти деньги не принадлежат бизнесу и не должны учитываться при подсчете прибыли и издержек.

Заключение

Прибыль – ключевой показатель эффективности работы компании. Его разновидности позволяют проводить детальный финансовый анализ для составления целостной картины положения дел в организации. Несмотря на простоту расчета, множество нюансов создают сложности при вычислении прибыли, однако многих ошибок можно избежать, если подойти к вопросу грамотно и основательно.

Олег Вершинин

Специалист по продукту

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter

-

Зачем нужно рассчитывать чистую прибыль

-

Как определяется чистая прибыль

-

Прочие доходы и расходы при формировании чистой прибыли

-

Методы анализа чистой прибыли

-

Заключение

Зачем нужно рассчитывать чистую прибыль

Любая предпринимательская деятельность ведётся с целью получения дохода. Собственники бизнеса рассчитывают получить дивиденды по итогам отчётного периода — это прописывается в уставе компании. Базой для расчёта дивидендов всегда выступает чистая прибыль.

Другой вариант использования ЧП — расширение деятельности компании: закупка дополнительного оборудования или открытие новых филиалов. В этом случае собственники отказываются от дивидендов и отправляют ЧП на инвестиции в развитие.

Влияние чистой прибыли на рентабельность предприятия

Кроме распределительной, чистая прибыль выполняет и иные функции в компании:

- Оценочная (контрольная). Показывает уровень рентабельности предприятия;

- Капиталообразующая. Создаёт дополнительные фонды финансирования, снижая потребность в займах и в инвестициях от третьих лиц;

- Компенсационно-гарантийная. Создаёт резервы на случай кризисной ситуации (фонд накопления для компенсации возможных будущих убытков);

- Стимулирующая. Повышает мотивацию персонала на дальнейшее развитие, если собственник распределяет часть ЧП на выплаты премий работникам;

- Имиджевая. Помогает улучшить репутацию компании и получать высокие оценки независимых экспертов;

- Инновационная. Позволяет расширять производство, открывать новые направления бизнеса.

Направления распределения чистой прибыли

Расчёт чистой прибыли и ее значение имеют большое значение при взаимодействии с контрагентами и кредиторами. Чем выше рентабельность предприятия (отношение ЧП к выручке от реализации), тем ниже риск неплатежёспособности. Такому партнёру с большей вероятностью предоставит отсрочку платежа или выдадут кредит с оптимальной процентной ставкой.

Формально коммерческая деятельность нацелена на получение чистой прибыли. Все планы и проекты реализовываются для достижения этой цели. Повышение ЧП считается самой приоритетной задачей для любого бизнеса.

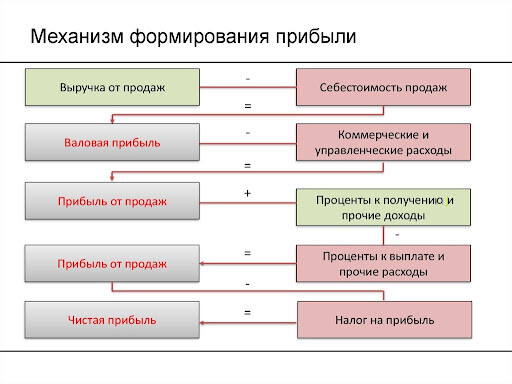

Как определяется чистая прибыль

Любая бухгалтерская программа позволяет рассчитать ЧП автоматически, после закрытия отчётного периода и формирования формы №2 (отчёта о финансовых результатах). Рассмотрим, как считается ЧП на основании бухгалтерских данных и какие критерии влияют на её формирование.

Формула чистой прибыли выглядит так:

ЧП = В – СС – УР – КР + ПП – ПУ + ПД – ПР – НП

где:

- В — выручка от реализации товаров (услуг) за отчётный период, берётся без учёта НДС и акцизов;

- СС — себестоимость реализованной продукции (услуг);

- УР — управленческие расходы (затрат на содержание аппарата управления);

- КР — коммерческие расходы (реклама, продвижение продукции, упаковка, комиссионные, агентские вознаграждения, и т.д);

- ПП — проценты к получению (по депозитам, вкладам в УК, облигациям, и т.д);

- ПУ — проценты к уплате (по кредитам, займам);

- ПД — прочие доходы, не связанные с основной деятельностью (продажа имущества, проценты по депозитам и т.д.):

- ПР — прочие расходы не связанные с выпуском и реализацией продукции (штрафы, отрицательные курсовые разницы, убытки от переоценки основных средств, и т.д);

- НП – налог на прибыль (20%) или налог с дохода (с доходов минус расходов) при УСН (6% или 15%).

Формулы по расчёту чистой прибыли встраивают в различные программы управленческого учёта — от простых таблиц в Excel до комплексных баз CRM и ERP. Пользователь может самостоятельно интегрировать её с бухгалтерским софтом или вручную менять значения показателей. Чем больше предприятие, тем более автоматизированным должен быть управленческий учёт.

Как найти чистую прибыль — графическая интерпретация формулы

Важно учитывать, что порядок формирования чистой прибыли зависит от метода ведения бухгалтерского учёта. Например, при общей системе налогообложения (ОСНО) доходы и расходы чаще формируются по начислению, а на упрощённых режимах — по кассовому методу. Фактически рассчитанная ЧП в отчёте о финансовых результатах не означает её наличия на расчётных счетах и в кассе при ОСНО (если применяется метод начисления).

Влияние различных показателей на величину чистой прибыли

hidden>

Так как основная задача собственника бизнеса — рост ЧП, ему нужно выявить факторы, влияющие на неё в наибольшей степени. Воздействуя на эти факторы управленческими решениями он может добиться увеличения ЧП:

- Издержки производства. Чем они ниже, тем ЧП будет больше. Поиск более дешёвого сырья, внедрение бережливого производства, переход на аутсорсинг и другие мероприятия позволят значительно оптимизировать затраты:

- Логистика. Чем быстрее доставляется сырьё от поставщика, а продукция до покупателя, тем быстрее оборачиваемость активов и выше прибыль.

- Спрос и продвижение продукции. Тут два пути: работа над качеством продукта и расширение рынка сбыта. Более качественный продукт при одинаковой цене покупают больше.

- Модернизация производственных мощностей. Внедрение инновационных технологий требует много времени и затрат. Но потом это компенсируется увеличением объёма, ассортимента выпуска продукции и снижением её себестоимости.

- Мотивация работников. Материальное и моральное поощрение повышает производительность труда.

Чтобы знать эффект влияния каждого из факторов на величину ЧП, на предприятии необходимо настроить управленческую отчётность, интегрированную с бухгалтерским учётом. Только обладая оперативной и точной информацией о состоянии компании, руководство может принимать своевременные и эффективные управленческие решения.

Кроме внутренних факторов, на которые можно повлиять, есть ещё и внешние, не поддающиеся управлению. В их число входит:

- общая экономическая ситуация в стране, в том числе инфляция;

- государственное регулирование отрасли;

- налоговые ставки, рестрикции и преференции;

- стихийные бедствие и иные форс-мажорные обстоятельства.

Для защиты от возможного негативных последствий применяют инструменты страхования (хеджирования) рисков и дифференцирование видов деятельности.

Способы хеджирования рисков

Прочие доходы и расходы при формировании чистой прибыли

Ориентация только на основную деятельность не всегда приносит желаемую доходность, несмотря на все усилия. Это особенно актуально на начальных этапах ведения бизнеса. Дополнительные источники доходов здесь будут очень кстати. Например, можно вкладываться в уставный капитал других компаний и получать от них дивиденды. Или размещать свободные средства на банковском депозите, покупать акции, валюту с целью дальнейшей перепродажи.

В этом случае затраты по приобретению акций будут относиться к строке 2350 «Прочие расходы» Формы №2, а положительная разница после их продажи отразится в строке 2340 «Прочие доходы».

Хороший вариант получения дополнительной прибыли — сдача в аренду временно неиспользуемых площадей производственного предприятия. Например, земля или офисные помещения куплены с условием дальнейшего расширения, но время для роста ещё не подошло. Это не основная деятельность, но хороший источник поступлений. Затраты на содержание сдаваемых в аренду активов относятся на прочие расходы, а полученные арендные платежи — на прочие доходы.

При использовании иных источников дохода нужно следить, чтобы выручка от их применения не стала больше чем от основной деятельности. В противном случае придётся менять основной ОКВЭД, чтобы не попасть под налоговые санкции.

Методы анализа чистой прибыли

С формулой расчёта чистой прибыли разобрались. Теперь подробнее об анализе показателей и связи между ними. Существует много иетодов, анализа, самые распространһнные из них это:

- факторный;

- горизонтальный и вертикальный;

- статистический.

Факторный анализ

hidden>

Про первый метод мы уже рассказали — он предполагает что все возникающие факторы, внутренние и внешние, оказывают влияние на величину ЧП и нужно рассчитать их влияние.

Горизонтальный и вертикальный анализ

hidden>

Основывается на сравнении показателей бухгалтерской отчётности. Рассмотрим на примере, как он проводится. Возьмём отчёт о финансовых результатах ООО «Стройснаб» за 2020-2021 годы:

Отчёт о финансовых результатах

Данные представлены в тысячах рублей. На основании отчёта проводится горизонтальный анализ:

Горизонтальный анализ Формы №2

Сравниваются отдельные показатели и их динамика за 2 отчётных года. К примеру, при росте выручки на 30 млн.рублей или 25%, чистая прибыль выросла на 41%.

Смотрим, какой фактор дал наибольший эффект — это себестоимость. При увеличении выручки на четверть, затраты на производство продукции увеличились только на 10%. Это указывает на эффективность мероприятий по снижению затрат. В то же время больше чем в 2 раза выросли проценты к уплате и на 88% — прочие расходы. Стоит уделить этим факторам особое внимание.

Далее проводится вертикальный анализ формы №2:

Вертикальный анализ Формы №2

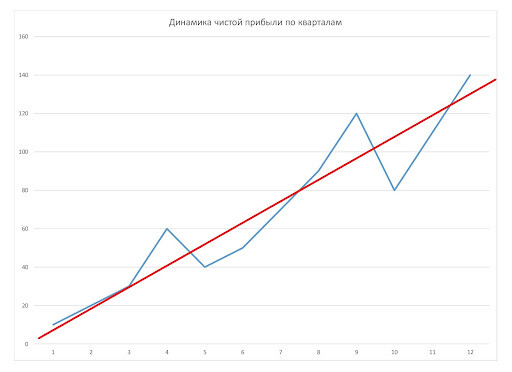

Статистический анализ

hidden>

Предполагает оценку и прогнозирование ЧП на основании массива данных, полученных за большое количество отчётных периодов (месяцев, кварталов, лет). Анализ может проводиться на основании линейной, экспоненциальной, логарифмической регрессии и иных методов прогнозирования.

Самый простой метод как посчитать чистую прибыль — это использовать линейный график. Но по нему выявить только тенденцию. Например, есть данные по чистой прибыли за 12 кварталов:

| Квартал | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| ЧП, тыс.руб. | 50 | 70 | 100 | 80 | 40 | 20 | -10 | 120 | 160 | 80 | 50 | 70 |

На основании имеющейся выборки строится график, на котором выводится тенденция получения чистой прибыли:

График изменения ЧП с тенденцией

Заключение

Чистая прибыль — это комплексный показатель, зависящий от множества внешних и внутренних факторов. Вклад каждого из них можно измерить и проанализировать. Внутренними факторами можно управлять, а от внешних страховаться различными инструментами хеджирования. Существует два метода анализа ЧП — факторный и статистический, они довольно просты в применении, но имеют свои недостатки.

Существуют три базовых понятия фундаментального анализа любого бизнеса: выручка, доход и прибыль. Что это такое и в чём их различия? Разберёмся подробно на примерах.

Оглавление

1. Что такое выручка простыми словами

2. Что такое доход простыми словами

3. Что такое прибыль простыми словами

4. Разница прибыли и выручки

5. Разница дохода и прибыли

1. Что такое выручка простыми словами

Выручка («revenue») — это совокупность полученных денежных средств от основной деятельности предприятия. Иногда её называют оборотом, хотя это не совсем одно и то же.

У каждого бизнеса различные направления деятельности: оказание услуг, продажа товаров, производство, и прочее. Все деньги, которые поступают на счёт компании от её основной деятельности относятся к категории выручки.

Формула выручки для каждой компании будет немного отличаться, поскольку поступление денежных средств возможно по очень многим направлениям деятельности:

- Продажа услуг и товаров;

- Инвестиции;

- Консультации;

- Комиссии;

Формула расчёта выручки:

Выручка = [Себестоимость + Добавленная стоимость] × [Количество реализованных единиц товара]

Где:

- Себестоимость = Затраты + Амортизация + Сумма промежуточных минимумов;

- Добавленная стоимость = Прибыль + Налоги;

Пример

Рассмотрим самый простой случай из малого бизнеса. Предприниматель занимается перепродажей товаров: покупает оптом товары из Китая и перепродаёт с наценкой в своём регионе. Он реализовал за месяц 1000 товаров по 10000 рублей. Себестоимость каждого товара 7000 рублей. Подставляем в формулу: Выручка = 1000 × (7000 + 3000) = 10 млн рублей за месяц.

Выручка характеризует возможность бизнеса получать деньги в результате своей основной деятельности. В ней не учитывается затраты на себестоимость, налоги и прочие расходы.

Существует два способа учёта выручки:

- Кассовый метод. Учитываются только поступившие деньги. Не учитываются будущие платежи по рассрочке, дебиторской задолженности;

- По начислению. В расчёт учитываются будущие денежные поступления. Авансовый платёж не учитывается;

Что такое чистая и валовая выручка:

- Валовая — это сумма всех денежных поступлений от деятельности бизнеса;

- Чистая — это денежные средства за вычетом налоговых сборов (НДС), акцизы, пошлины и т.д. Используется в бухучёте;

Заблуждения

Выручка не обязательно измеряется только деньгами, может фигурировать в других формах. Например, через поставку продукции, возврат авансов, займов, от ФНБ компенсации за оплату больничных листов.

Признание выручки происходит согласно положению по Бухгалтерскому Учёту под номером 9/99.

2. Что такое доход простыми словами

Доход (profit) — это сумма заработанных денег с учётом затраты на себестоимость.

Формула расчёта дохода:

Доход = [Выручка] — [Материальные затраты] — [Косвенные налоги, таможенные пошлины, акцизы]

Материальные затраты — это деньги потраченные на закупку продукции и оборудования.

Пример

Рассмотрим тот же случай из малого бизнеса по перепродаже товаров. Предприниматель купил 1000 товаров и продал каждый по 10000 рублей. Себестоимость каждого была 7000 рублей. Тогда: Доход = Выручка — Себестоимость = 10 млн — 7 млн = 3 млн рублей.

Выручку и доход часто путают. Выручка идёт только от основной деятельности, а доход может иметь больше источников: оплата штрафов, проценты от инвестиции и банка.

Доходы можно поделить на три категории:

- Личные;

- Государственные;

- Коммерческих организаций;

Государственные доходы поступают в бюджет. Они состоят из всех поступлений, которые предусмотрены законом и кодексом:

- Налоги;

- Сборы;

- Пошлины;

- Акцизы;

- Штрафы;

- Предоставления госуслуг;

- Внешнеэкономической деятельности;

- Рассрочки;

- Ссуды;

Для отдельно взятого гражданина доходами в большинстве случаев являются любые поступления без каких-либо затрат на их получение:

- Зарплата;

- Пенсии;

- Пособия;

- Стипендия;

Продажа имущества (квартира, недвижимость и прочее) также относятся к категории доходов, но с пометкой разовые.

В бухгалтерском учёте доходы делятся от источника их получения на следующие:

- Основная деятельность;

- Финансовая деятельность;

- Инвестиционная (акции, облигации);

- Продажа нематериальных активов;

- Внереализационные доходы;

Про доходы можно прочитать в ст. 41 НК РФ.

Примечание

Авансы не являются доходом.

3. Что такое прибыль простыми словами

Прибыль (income) — это чистый доход от деятельности предприятия за вычетом всех расходов.

Эта те деньги, которые владельцы компания могут распоряжаться на своё усмотрение: реинвестировать в бизнес, выплатить дивиденды акционерам и прочее. Получение прибыли является первейшей финансовой целью большинства предприятий.

Ещё одно хорошее определение: прибыль — это увеличение первоначальной суммы денег в бизнесе.

Прибыль вычисляется как разность между выручкой от продаж за определённый период и затратами, связанными с осуществлением этих продаж. Может принимать отрицательные значения.

Формула расчёта прибыли:

[Прибыль] = [Выручка за период] — [Все затраты за период]

Затраты включают в себя:

- Себестоимость продукции;

- Косвенные налоги;

- Таможенные пошлины;

- Акцизы;

- Зарплаты сотрудников;

- Оплаты коммунальных платежей;

- Амортизация основных средств;

- Страховые услуги;

Многие ошибочно предполагают, что прибыль напрямую связана с денежными потоками, но это не так. С помощью прибыли определяется изменения богатства.

Виды прибыли:

- Чистая (нераспределенная прибыль);

- Прибыль от основной деятельности;

- Прибыль реализационная;

- Прибыль (либо убыток) до налогообложения;

- Валовая прибыль;

4 категории прибыли:

- Бухгалтерская;

- Экономическая;

- Арифметическая;

- Хозяйственная;

4. Разница прибыли и выручки

| Выручка | Прибыль |

| Не может быть отрицательной. | Может быть отрицательной. |

| Выручка всегда больше прибыли. | |

| Проще подсчитать: сложить суммы всех поступлений. | Считается с учётом статей по издержкам и иных расходов. |

| Учитывает дебиторскую задолженность. | Только по факту получения. |

| Не имеет разных видов и подвидов. | Может быть чистой, валовой, реализационной. |

| Учитывает поступления только по основной деятельности. | Учитывает все поступления. |

Главное отличие дохода и выручки: в виде деятельности, от которой получен. Выручка учитывает поступления только от основной деятельности компании. Доход учитывает все поступления в бизнес. Например, продажа ценных бумаг или каких-то активов, проценты по депозитов в банке.

5. Разница дохода и прибыли

1. Получение прибыли — главная цель любого бизнеса. Чем она выше, тем успешнее компания. Доход является промежуточным звеном, который не показывает полноценную отдачу и эффективность бизнеса.

2. Разница в формулах расчёта:

- Доход = Выручка — Себестоимость;

- Прибыль = Доход — Все расходы;

3. Прибыль может быть 4 видов, а доход только один.

4. Разница межу доходом и прибылью показывает затраты компании на расходы. Во многих случаях их можно оптимизировать, тем самым повысив прибыль для владельцев бизнеса.

Что такое прибыль в экономике простыми словами? Выручка, доход и прибыль — в чем разница и отличия? Как рассчитать чистую прибыль и как выглядит формула прибыли от продаж? Для чего нужно рассчитывать и оценивать прибыль компании? Какие факторы влияют на прибыль и как её увеличить? Все о прибыли в нашем материале.

Прибыль – это один из главных показателей эффективности компании. Получение или отсутствие прибыли характеризует деятельность фирмы как успешную или убыточную. Чем больше прибыли – тем лучше. Это значит, что предприятие отлично работает, окупает затраты и, сверх того, получивший прибыль предприниматель может распоряжаться «свободными» деньгами: направить их в дальнейшее развитие компании или потратить на личные нужды.

Чтобы определить прибыль, надо знать и уметь находить такие смежные показатели, как издержки (иначе расходы или затраты) и выручку (доход) компании. Люди часто не видят разницы между прибылью и выручкой. Кроме того, прибыль делится на виды: балансовую, чистую, налогооблагаемую и другие. В нашей статье мы разберемся в тонкостях этого важнейшего для каждого бизнесмена показателя.

Что такое прибыль и чем она отличается от выручки и дохода

Перед тем как объяснить что такое Прибыль нужно разграничить 2 понятия: выручку и прибыль.

В статье 249 Налогового кодекса РФ и комментариях к ней указано, что выручка – это поступления от реализации (продажи или иного возмездного отчуждения) товаров, услуг, имущества и имущественных прав, как собственных, так и приобретенных для перепродажи.

Пример:

Индивидуальный предприниматель (ИП) Иванов закупил на сайте AliExpress партию мобильных телефонов Xiaomi в количестве 10 штук, по цене 12 тысяч рублей за 1 телефон. В течение месяца он продал телефоны по цене 20 тысяч рублей за штуку. ВЫРУЧКА составила: 10 * 20 000 = 200 000 рублей. То есть выручка – это доход, полученный от продажи и не учитывающий расходы.

Предприниматель потратил на приобретение телефонов 10 * 12 000 = 120 000 рублей. Это ЗАТРАТЫ, которые представляют собой себестоимость продукции.

Теперь от выручки отнимем затраты: 200 000 — 120 000 = 80 000 рублей — такова ПРИБЫЛЬ, полученная Ивановым от операции по закупке и продаже телефонов.

Этот пример «на пальцах» помогает понять, как находят прибыль. Но есть нюансы. Прибыль классифицируется на разные виды и зависит от категорий затрат, налоговой нагрузки, других факторов. Об этом пойдет речь дальше.

Понятие «прибыль» характерно для предпринимательской деятельности. Этот показатель применяется в Гражданском Кодексе РФ, за его счет в статье 50 ГК РФ происходит подразделение юридических лиц на коммерческие и некоммерческие организации.

Прибыль фигурирует в федеральных законах о деятельности производственных кооперативов, хозяйственных обществ, других субъектов предпринимательства, упоминается в законах о Центробанке РФ, о федеральном бюджете.

Точнее это понятие раскрывается в Налоговом Кодексе РФ. В статье 247 НК РФ сказано, что прибыль, полученная в результате деятельности налогоплательщика, является объектом для взимания налога на прибыль. Прибылью признаются полученные доходы, которые уменьшены на величину произведенных расходов. Что относится к расходам, определено в статьях 252-255 НК РФ, и подробно описано ниже.

Уточним: расходы фирмы, которые формируют прибыль и признаются в целях налогообложения, должны удовлетворять 3 принципам:

- Быть непосредственно связанными с коммерческой деятельностью. Например, компания «Орион» закупила в бухгалтерию компьютеры для ведения бухгалтерского учета, на 150 тысяч рублей. Эта сумма справедливо включена в расходы фирмы. А вот 10 тысяч рублей, потраченные на аквариум с рыбками в ту же бухгалтерию, нельзя отнести к расходам, направленным на осуществление коммерческой деятельности.

- Необходима целесообразность расходов с экономической точки зрения. Так, если в бухгалтерии ООО «Орион» работает 3 штатных бухгалтера, то покупка 5 компьютеров будет неоправданной тратой финансовых средств.

- Требуется документальное подтверждение расходов. Если в том же ООО потеряли накладную на приобретение 1-го из 3-х компьютеров, и подтвердить покупку невозможно, то расходы на такое техническое средство не будут признаны в целях уменьшения налоговой базы.

Какие бывают виды прибыли

Применяют два основных подхода к определению прибыли, находят:

- бухгалтерскую прибыль,

- экономическую прибыль.

Что такое бухгалтерская прибыль

Этот вид основывается на фактических данных бухгалтерского учета фирмы. Бухгалтерская прибыль представляет собой разницу между доходами и расходами предприятия за конкретный период времени. Здесь берутся в расчет бухгалтерские (явные, или, иными словами, внешние) расходы компании.

- Бухгалтерская прибыль = Выручка — бухгалтерские (явные) расходы

К таким расходам относятся:

- зарплата персонала предприятия;

- средства, потраченные на оборудование, здания, сооружения, станки;

- амортизация основных средств;

- оплата транспортных расходов;

- расходы на оплату коммунальных услуг, электроэнергии;

- платежи поставщикам сырья, других материальных услуг;

- оплата посреднических, страховых, банковских услуг.

Экономическая прибыль предприятия

Отличие от бухгалтерской состоит в том, что в расходы дополнительно включаются альтернативные (неявные, или внутренние) затраты. Это такие издержки, при которых, предположительно, фирма смогла бы получить большую прибыль за счет собственных ресурсов.

При расчете этого вида прибыли учитываются те упущенные затраты, которые при более рациональном использовании имеющихся у фирмы ресурсов, принесли бы дополнительную выгоду.

Находят экономическую прибыль по следующей формуле:

- Экономическая прибыль = Выручка — (Внешние + Внутренние затраты)

Можно вести расчет и другим способом:

- Экономическая прибыль = Бухгалтерская прибыль — внутренние (неявные) затраты

Приведем пример:

Бизнесмен Петров взял кредит в банке и открыл производственный цех по изготовлению мебели на распил. Помещение принадлежит предпринимателю на правах собственности. Явные издержки включают в себя: заработную плату дизайнера и двух рабочих, амортизацию компьютера и 2 станков для распиловки, ежемесячные услуги коммунальным службам, оплату процентов по кредиту и закупку материалов. За месяц эти расходы составляют 200 тысяч рублей. В среднем ежемесячно Петров получает заказов на 300 тысяч рублей.

Найдем показатели прибыли:

Бухгалтерская прибыль будет равна: 300 000 — 200 000 = 100 000 рублей.

Если бы Петров сдавал помещение цеха в аренду, это приносило бы 40 тысяч рублей в месяц. Работая на заводе по основной специальности – мастером по наладке станочного оборудования – он мог бы получать ежемесячно 25 тысяч рублей. Это неявные выгоды, или внутренние издержки.

Таким образом, экономическая прибыль составляет: 300 000 — (200 000 + 40 000 + 25 000) = 35 000 тысяч рублей.

Из примера очевидно, что бухгалтерская прибыль в этом случае больше экономической. Это говорит о том, что предпринимательская деятельность ИП Петрова приносит больше выгод и преимуществ, чем отсутствие таковой.

Если предположить, что поднялись цены на сдачу цехового помещения в аренду с 40 до 80 тысяч рублей в месяц, и Петрову поступило предложение с прежней работы стать бригадиром мастеров по наладке оборудования с заработком 50 тысяч рублей, то экономическая прибыль составит: 300 000 — (200 + 80 + 50) = — 30 000 тысяч рублей.

Отрицательный показатель отражает нецелесообразность бизнеса, в этом случае Петрову стоило бы сдать помещение в аренду и пойти работать бригадиром на завод.

При отрицательной экономической прибыли рассматриваются варианты перепрофилирования или закрытия собственного дела.

Дополняет анализ бухгалтерской и экономической прибыли тесно связанный с ними показатель, который называется «нормальная прибыль». Этот вид прибыли используется в инвестиционной деятельности, для оценки эффективности вложений средств в конкретный бизнес.

Нормальная прибыль

О появлении нормальной прибыли говорят, когда экономическая равняется нулю. Такое равновесие достигается, когда совокупный доход компании равен общим издержкам.

В примере с ИП Петровым нормальная прибыль будет получена при количестве заказов на сумму 265 тысяч рублей, при этом величина экономической прибыли равна нулю, а расходы фирмы полностью соответствуют доходам. Все, что Петров заработал выше этого уровня, а это 300 тысяч — 265 тысяч = 35 тысяч рублей – является «сверхприбылью».

Превышение над уровнем нормальной прибыли отражает положительную динамику развития предприятия. Значение ниже уровня нормальной прибыли характеризует прибыль как отрицательную, а деятельность фирмы как убыточную .

Какое значение это имеет для инвестора? Самое прямое. Достижение уровня нормальной прибыли характеризует бизнес, как достаточно привлекательный для вложения средств.

Если прибыль превышает нормальный показатель, значит инвестирование в него имеет смысл и выгодно для вкладчика.

Если прибыль меньше нормальной, инвестор теряет доход и может решить изъять средства из бизнеса и перенаправить в другое русло.

Видео: Экономическая и бухгалтерская прибыль

Дополнительная классификация прибыли организации

Существует и другая градация, основанная на включении в расчет различных поступлений и расходов компании. Разберем подробнее эту классификацию:

Валовая прибыль

Представляет собой показатель отдачи от производства или от продажи товаров, предоставления услуг и непосредственно связан с затратами на такие операции. При этом не берутся в учет расходы на управление и маркетинг, рекламу, сбыт продукции (коммерческие расходы). То есть валовая прибыль отражает поступления, возникшие в результате оборота товаров или производственного цикла выпуска изделий предприятия. Она чаще всего используется руководством предприятия при планировании предстоящей выручки и затрат. Расходы на производство не постоянны, они могут меняться, поэтому смету составляют на небольшой период, например, на финансовый год.

Валовая прибыль рассчитывается исходя из финансовых результатов, полученных предприятием, и отраженных в бухгалтерской отчетности, а именно в «Отчете о прибылях и убытках».

Ее определяют по такой формуле:

- Прибыль валовая = Выручка — Себестоимость

В состав выручки не включаются прочие поступления, например:

- продажа основных средств: оборудования, зданий, сооружений;

- от реализации ценных бумаг;

- безвозмездное получение имущества в результате дарения;

- выплаченные контрагентами штрафы или пени за нарушения договорных обязательств.

Бывают исключения, когда, допустим, продажа оборудования закреплена в учетной политике как один из основных видов деятельности, в этом случае подобные сделки будут участвовать в расчете валовой прибыли.

Себестоимость тоже находят только исходя из производственных затрат, либо тех, которые направлены на продажу товаров или оказание услуг.

Так, в производственной организации для расчета валовой прибыли к себестоимости относят следующие затраты:

- на сырье, материальные запасы, рабочий инструмент;

- топливно-энергетические расходы;

- на амортизацию и обслуживание станков и оборудования;

- на зарплату основного персонала, с учетом положенных отчислений в фонды: пенсионный, медицинского и соцстраха.

В торговой фирме себестоимость складывается из таких статей расходов:

- на приобретение товаров для последующей перепродажи;

- на зарплату сотрудников, с отчислениями в ПФР, ФСС, ФОМС;

- арендные платежи за съем торговых площадей, охрана.

Пример:

За 1 квартал 2019 года кондитерская «Меланж» заработала 650 тысяч рублей. Кроме собственника бизнеса, в фирме работают 2 пекаря и продавец, бухгалтерию ведет внештатный бухгалтер. В учетной политике прописано, что покупка сырья и материальных запасов, а также зарплата сотрудников включены в себестоимость.

| Затраты | Сумма, тыс. руб. |

| Материальные запасы, сырье | 175,0 |

| Инвентарь | 15,0 |

| Заработная плата с налогами и взносами | 110,0 |

| Оплата труда стороннего бухгалтера | 24,0 |

| Аренда торгового помещения и кондитерского цеха | 60,0 |

| Амортизация оборудования | 25,0 |

| Затраты на доставку | 8,0 |

| Упаковочные материалы | 12,0 |

| Расходы на рекламную кампанию | 25,0 |

| Управленческие расходы | 15,0 |

За этот период владелец решил продать 1 из 2 тестомесов, из-за недостаточной загруженности двух аппаратов. Продажа тестомеса принесла 300 тысяч рублей, но эта сумма не включается в расчет валовой прибыли, так как такая сделка не относится к основной деятельности фирмы.

Найдем себестоимость продукции: 175 + 15 + 110 + 24 + 60 + 25 = 409 тыс. руб.

Валовая прибыль компании «Меланж» за 1 квартал составила: 650 — 409 = 241 тыс. рублей.

Прибыль от реализации (продаж)

Прибыль от реализации продукции на производстве представляет собой то же, что и прибыль, полученная от продаж в предприятии торговли или в сфере оказания услуг.

Это более углубленный показатель, чем балансовая прибыль, он позволяет руководству компании оценить, насколько эффективно производство или продажа продукции с учетом коммерческих и управленческих затрат. Величина прибыли от реализации влияет на ликвидность предприятия, то есть возможность покрывать текущие и погашать непредвиденные расходы, которые могут возникнуть в любой момент.

Ее находят по такой формуле:

- Прибыль от реализации (продаж) = Валовая прибыль — управленческие и коммерческие расходы

Коммерческие и управленческие затраты включаются в общие расходы, связанные с обычными видами деятельности компании. Часть из них относится на себестоимость производимых или продаваемых товаров.

На самом деле, в налоговом законодательстве и других нормативных актах органов власти не дается конкретного понятия таких расходов. Существует общепринятая норма, и каждое предприятие в учетной политике на свое усмотрение относит часть затрат к управленческим либо коммерческим статьям расходов, затем они отражаются на нужных счетах бухучета.

К управленческим расходам принято относить те затраты предприятия, которые непосредственно не касаются производства или продажи товаров, оказания услуг.

Сюда входят:

- услуги связи и подключения интернета;

- представительские и командировочные расходы;

- заработная плата администрации;

- покупка канцтоваров;

- оплата курсов по повышению квалификации и др.

К коммерческим расходам относят те, которые включаются в себестоимость продукции и непосредственно связаны с основной деятельностью фирмы, например:

- расходы на транспортировку;

- расходы на тару и упаковочные материалы;

- затраты на проведение рекламных акций и компаний, исследования в сфере маркетинга, изучение рынков сбыта;

- арендные платежи;

- амортизационные начисления;

- оплата сертификатов соответствия на товар;

- зарплата и отчисления в фонды основного персонала организации, и другие.

В продолжение нашего примера определим прибыль от реализации кондитерской «Меланж» за 1 квартал 2019 года. Для этого из полученной валовой прибыли отнимем коммерческие (затраты на доставку сырья, упаковку и рекламу) и управленческие затраты.

241 — (8 + 12 + 25 + 15) = 241 — 60 = 181 тысяч рублей — составила прибыль от реализации.

Прибыль до налогообложения

Это величина, которая является базой, или основой, по которой рассчитывается налог на прибыль. Она представляет собой промежуточный финансовый итог, когда учтены все поступления и все расходования средств предприятия перед уплатой налогов. Ее находят так:

- Прибыль до налогообложения = Выручка + Прочие доходы — Себестоимость — Коммерческие расходы — Управленческие расходы — Прочие расходы

В специально разработанных Минфином и Центробанком РФ стандартах бухучета, а именно в «Положениях по бухгалтерскому учету» 9/99 № 32н и 10/99 № 33н к прочим доходам и расходам относятся средства, поступившие или выбывшие за счет:

- предоставления активов компании во временное распоряжение;

- возмездной передачи прав на интеллектуальную собственность;

- продажи или списания основных фондов, нефинансовых активов (кроме товаров);

- процентов по кредитам;

- начисления штрафных санкций, пеней за неисполнение договорных обязательств;

- благотворительности;

- другой, отличной от основной, деятельности.

В нашем примере за 1 квартал 2019 года кондитерская получила прочий доход от продажи тестомеса в сумме 500 тысяч рублей. Других прочих расходов за этот период в фирме не было.

Прибыль до налогообложения будет равна: 650 000 + 300 000 — 175 — 15 — 110 — 24 — 60 — 25 — 8 — 12 — 25 — 15 = 481 тыс. рублей – эта сумма служит налоговой базой для уплаты налога на прибыль.

Чистая прибыль

Это свободные денежные средства, оставшиеся в распоряжении компании после всех налогов и отчислений. Рассчитывая чистую прибыль, бухгалтер подводит итог деятельности за отчетный период. Полученный результат оценивается руководством и владельцем бизнеса для дальнейшего направления полученной прибыли на развитие и расширение производства, закупку современной техники и оборудования, внедрение новых технологий. По величине чистой прибыли инвесторы оценивают свои перспективы от вложения средств в компанию. Если предприятие платежеспособно, банки дают согласие на выдачу кредитов. Хорошая чистая прибыль компании привлекает партнеров по бизнесу к взаимовыгодному сотрудничеству.

Как рассчитать чистую прибыль? Ее находят из совокупной суммы доходов предприятия за конкретный период, с учетом всех произведенных расходов. На этом этапе к уже рассмотренным ранее поступлениям и выбытиям средств присоединяются чрезвычайные доходы или расходы. Это последствия форс-мажорных ситуаций (пожаров, наводнений, техногенных катастроф, террористических актов), из-за которых фирма несет убытки либо получает страховое возмещение.

Формула чистой прибыли такова:

- Чистая прибыль = Прибыль до налогообложения + чрезвычайные доходы — чрезвычайные расходы — налог на прибыль

В 2020 году юридические лица уплачивают налог по основной ставке 20% (кроме льготных категорий), из которых 3% поступает в федеральный бюджет, а 17% – в бюджет региона по месту нахождения налогоплательщика-юридического лица. Таким образом, кондитерская «Меланж» обязана уплатить в бюджет: 481 000 * 20% = 96 200 рублей.

Расчет чистой прибыли компании «Меланж» следующий: 481 000 — 96 200 = 384 800 рублей.

Балансовая прибыль

Балансовая прибыль отражается в главных документах бухгалтерской отчетности организации – форме № 1 «Бухгалтерский баланс» и форме № 2 «Отчет о финансовых результатах». Она определяется по нарастанию за 1 квартал, полугодие, 9 месяцев, год. Этот параметр оценивается в динамике, то есть за разные периоды времени, например, сравниваются показатели предыдущего и текущего года. При этом анализируются разные статьи баланса, отслеживаются факторы, которые повлияли на снижение прибыли. Если не выполнен план по прибыли, собственник бизнеса может оценить причины этого и предпринять меры по улучшению финансово-хозяйственной ситуации.

Балансовая прибыль находится по формуле:

- Балансовая прибыль = Доходы от основной деятельности + Прочие доходы — Расходы от основной деятельности — Прочие расходы

Многие предприятия – представители малого бизнеса – применяют упрощенную отчетность и не обязаны составлять форму № 1, поэтому не используют понятие балансовой прибыли.

В нашем примере балансовая прибыль кондитерской «Меланж» будет совпадать с прибылью до взимания налогов и составит 481 тысячу рублей.

Операционная прибыль

Этот показатель применяется компаниями Европы и Америки, и реже встречается в российской практике бухучета.

В англоязычном варианте операционная прибыль называется EBIT — Earnings Before Interest and Taxes – дословно: прибыль до выплаты налогов и процентов по заемным средствам. Находят ее так:

- Операционная прибыль (EBIT) = Валовая прибыль — Коммерческие расходы — Управленческие расходы — Прочие расходы + Прочие доходы + Проценты к выплате

Иначе говоря:

- Операционная прибыль = Балансовая прибыль + Проценты к выплате

Есть смысл рассчитывать этот показатель, если велики проценты по кредитным обязательствам. Если их нет или процент кредитных выплат незначительный, операционная прибыль будет равна балансовой или прибыли до налогообложения. То есть отражается зависимость предприятия от кредиторов. Главным образом, операционная прибыль интересна инвесторам и другим заинтересованным лицам, как возможность оценить финансовое состояние и стоимость компании.

Маржинальная прибыль

Существует также такое понятие, как маржинальная прибыль. Оно эквивалентно валовой или балансовой прибыли, но есть отличия в экономическом значении этих величин.

Маржинальная прибыль находится как разница между выручкой предприятия от основной деятельности и частью расходов, называемых переменными. К ним относятся расходы, которые напрямую зависят от объема произведенной продукции и в российском бухгалтерском учете не выделяются в отдельную категорию, а включаются в себестоимость.

- Прибыль маржинальная = Выручка от основной деятельности — Переменные затраты (Себестоимость)

Маржинальная прибыль хороша тем, что помогает рассчитать прибыль не только в отношении общего объема выпущенных товаров, но и в разрезе отдельного вида товаров или на единицу продукции.

- Прибыль маржинальная на единицу продукции = Продажная цена товара (одного товарного вида) — Себестоимость единицы товара (одного товарного вида)

К примеру, в кондитерской «Меланж» выпускают торты и нужно узнать, какой из них наиболее экономически выгоден.

| Наименование | Цена за 1 кг. | Себестоимость выпуска 1 кг. | Маржинальная прибыль |

| Торт «Сникерс» | 650,00 | 390,00 | 260,00 |

| Торт «Брауни» | 730,00 | 660,00 | 70,00 |

| Торт «Трюфельный» | 1150,00 | 770,00 | 380,00 |

Самую маленькую маржинальную прибыль приносит торт «Брауни», знание об этом позволяет владельцу кондитерского цеха по-новому планировать выпуск продукции. Можно снять эту номенклатуру с производства или повысить на нее конечную цену.

Маржинальная прибыль интересна инвесторам при планировании новых проектов и вложений в инвестиционные направления.

Факторы, влияющие на прибыль

Любое предприятие постоянно взаимодействует с различными явлениями, которые могут положительно либо отрицательно влиять на результат деятельности компании – прибыль. Это влияние бывает внешним, не зависящим от самого предприятия, и внутренним, когда изменение ситуации внутри компании способно увеличить или, наоборот, снизить эффективность бизнеса.

Какими могут быть внешние факторы влияния на прибыль

Перечислим основные внешние факторы:

- Инфляция.

В условиях нестабильности экономики высокие темпы роста инфляции не дают предприятию развиваться, приоритеты направлены только на то, чтобы «удержаться на плаву». Инфляция «съедает» все накопления, у предпринимателя нет возможности для капитальных вложений в производство.

- Повышение налоговых ставок, изменение льготной политики налогообложения.

В 2018 году на 3,9% увеличили ЕНВД (единый налог на вмененный доход), который активно используют малые предприятия. В это же время на региональном уровне отменили льготы по налогу на движимое имущество юрлиц. Ясно, что такие изменения могут негативно сказаться на получении прибыли, особенно в малом бизнесе.

- Принятие на государственном уровне законодательных актов, касающихся бизнес-вопросов.

Например, закон, обязывающий с июля 2018 года всех (с некоторыми исключениями) предпринимателей использовать онлайн-кассы. Таким образом достигается прозрачность платежей и обеспечивается немедленное поступление сведений в налоговую инспекцию. С другой стороны, многие представители малого бизнеса, особенно в регионах и на периферии РФ, не в силах материально потянуть внедрение и обслуживание новых технологий, итак небольшая прибыль таких компаний может уйти в минус.

- Изменение стоимости сырья и материалов.

Очевидно, что увеличение стоимости производственных ресурсов сказывается на повышении себестоимости, и влечет за собой удорожание конечного продукта. Это, в свою очередь, снижает объем продаж, то есть негативно повлияет на размер прибыли компании. И наоборот, заключение договора на поставку доступного по цене сырья (при соблюдении качества ресурсов) позволит расширить объем производства или изменить ценовую политику компании. Такие меры могут привлечь покупателей и повысить прибыль.

- Рыночная ситуация.

На прибыль влияют количество производителей и потребителей на рынке, возможность вхождения на рынок, высокая или низкая конкуренция в отрасли.

Здесь может помочь создание уникального торгового предложения. Покупателю нужно предложить новый интересный товар, который будет пользоваться спросом. Например, в кондитерской «Меланж» выпекают именные детские торты. Эта идея привлекла многих мамочек заказывать такие тортики к дню рождения своего ребенка именно в этой кондитерской.

Внутренние факторы, влияющие на получение прибыли

Не меньше чем внешние факторы, на размер прибыли влияет и ситуация, развивающаяся внутри предприятия. Существуют следующие внутренние факторы:

- Товарооборот компании.

Увеличение количества произведенной продукции при неизменной себестоимости способно повлечь за собой рост прибыли. Но предварительно нужно спрогнозировать спрос на товар, либо найти дополнительные каналы сбыта.

- Расширение товарной номенклатуры.

Широкий ассортимент продукции дает покупателю выбор. Если сделать ставку на качество и престиж отдельных видов товара, можно привлечь покупателей с высоким уровнем дохода.

- Высокий уровень профессионализма и качества обслуживания

Этот фактор очень важен. Личные качества обслуживающего персонала в торговой компании или менеджеров производственных предприятий влияют на привлечение клиентов или их уход из-за неумелой работы сотрудников фирмы.

- Техническая оснащенность

Современное оборудование помогает экономить время и ускоряет процесс выработки продукции, что позитивно влияет на оборот компании.

- Деловая репутация фирмы.

Если компания сделала себе «имя», владелец дорожит деловой репутацией, партнеры по бизнесу будут заинтересованы в сотрудничестве именно с этой фирмой. Когда компания зарекомендовала себя с лучшей стороны, покупатели становятся постоянными и приводят близких и друзей. Так растут спрос на продукцию и прибыль.

Внешние и внутренние факторы влияния на прибыль нужно анализировать на всех этапах деятельности компании.

Для чего нужно рассчитывать и оценивать прибыль компании

Могут возникнуть различные ситуации, когда необходимо оценить прибыль:

1 Чтобы узнать, насколько предприятие выполнило план по прибыли, соответствует ли реальность ожиданиям. В начале работы или при запуске проекта составляется бизнес-план, в котором делается прогноз развития, просчитываются затраты и прибыль, предполагаются сроки выполнения работ. В бизнес-плане стараются учесть все возможные факторы влияния на развитие предприятия.

Посчитав реальную, после всех необходимых отчислений и платежей, то есть чистую, прибыль, ее сравнивают с запланированной, и делают выводы. Если прибыль меньше, чем предполагали изначально, руководитель или собственник бизнеса может понять, что было сделано не так, какие решения ошибочны.

2 Определить резервы дальнейшего роста прибыли. Если при расчете стало ясно, что себестоимость продукции высокая, значит нужно искать новых поставщиков сырья. Снижение затрат при неизменной цене приведет к увеличению прибыли. Разработка маркетинговых мероприятий: рекламных и промо-акций, презентаций товаров привлечет внимание покупателей к фирме и продукции. Иногда повысить интерес к товару помогает новая упаковка.

3 Скорректировать стратегию развития компании (развивать успешные направления). Расчет и оценка показателей прибыли помогут решить, в каком направлении двигаться дальше, чтобы повысить доходность компании. Например, если выявлено, что один из видов продукции мало или совсем не приносит прибыли, это повод руководству задуматься, нужно ли выпускать этот товар, не лучше ли снять его с производства, а освободившиеся ресурсы пустить на выпуск более выгодной и востребованной у покупателей продукции.

Прибыль и налогообложение