Слежу за вашими статьями про инвестиции. Благодаря им смог купить свои первые ценные бумаги.

В конце года решил оценить доходность своего портфеля. Собрал всю информацию с датами и ценами покупки, зафиксировал цены акций и облигаций на конец года, посчитал годовую доходность по каждой из купленных серий и впал в ступор. Теперь все эти проценты нужно свести воедино, чтобы получить доходность для портфеля в целом. Но доли ценных бумаг в структуре портфеля не одинаковы.

Как быть, если покупал ценные бумаги не в один день, а на протяжении всего года? Хочу получить доходность по каждой ценной бумаге в отдельности и по портфелю в целом, но не знаю, как действовать.

Богдан

Богдан, вы задали очень важный вопрос. Действительно, пока инвестор не считает точную доходность своего портфеля, ему сложно двигаться вперед и эту доходность увеличивать.

Как следить за портфелем

Удобнее считать доходность в таблице в экселе. В нее надо заносить все ваши сделки, движение средств по вашему портфелю, дивиденды, комиссии и так далее.

Такие отчеты вам и так будут предоставлять брокеры. Но я рекомендую переносить информацию из них в собственную эксельку, где вы структурируете все удобным для вас образом. Я считаю, что инвестор действительно в курсе своих инвестиций, только если он постоянно ведет такую таблицу.

Как считать доходность

Базовая формула определения доходности такая:

Прибыль / Вложения × 100%

Где прибыль — это разница между суммой продажи и суммой покупки акций

Но в реальной жизни и в реальных портфелях этого недостаточно. Если вы ведете табличку со всеми сделками, уплаченными комиссиями и полученными дивидендами, вы сможете точнее посчитать свою прибыль по этой формуле:

Прибыль = Прибыли и убытки по каждой сделке + Дивиденды − Комиссии

Часто бывает так, что вы покупаете ценные бумаги не на все деньги, которые перевели на брокерский счет, и часть средств вообще остаются нераспределенными, а эксель-таблицы у вас нет. Тогда можно поступить проще и посчитать прибыль как разницу между тем, сколько денег у вас сейчас, и тем, сколько вы изначально вложили.

Но за год вы могли довносить или выводить деньги со счета. Тогда поможет функция экселя ЧИСТВНДОХ (на английском XIRR): она считает доходность для графика денежных доходов.

Как заполнить таблицу для подсчета доходности

| Движение средств | Дата | Комментарий |

|---|---|---|

| 100 000 | 01.01.2017 | Вы положили 100 000 рублей на счет |

| 50 000 | 01.03.2017 | В начале марта положили еще 50 000 рублей |

| −20 000 | 14.06.2017 | В апреле сняли 20 000 рублей |

| −150 000 | 18.09.2017 | На какой-то день X все ваши средства на счете стоят 150 000 рублей |

Движение средств

Дата

Комментарий

100 000

01.01.2017

Вы положили 100 000 рублей на счет

50 000

01.03.2017

В начале марта положили еще 50 000 рублей

−20 000

14.06.2017

В апреле сняли 20 000 рублей

−150 000

18.09.2017

На какой-то день X все ваши средства на счете стоят 150 000 рублей

Теперь просто воспользуйтесь функцией ЧИСТВНДОХ, указав ей соответствующие ряды данных и точную доходность.

Если вы не сильны в экселе, объясняю: в ячейку, где вы хотите видеть результат, вставьте следующее выражение:

=ЧИСТВНДОХ(B2:B5;C2:C5)*100

В2:B5 — диапазон ячеек с данными колонки «Движение средств».

С2:С5 — диапазон ячеек с данными колонки «Дата».

Программа автоматически посчитает вашу доходность.

Перевод доходности к годовым процентам

И последнее. Доходность нужно считать в годовых процентах, так как только тогда вам будет понятна сумма, которую вы получили, и вы сможете сравнить ее с доходностью вклада или других инструментов.

Чтобы перевести полученную доходность в годовые проценты, воспользуйтесь этой формулой:

Доходность в процентах × Количество дней в году / Количество дней инвестирования

Например, на прошлом шаге вы получили доходность 10%. Но вы инвестировали деньги всего на полгода, ваша годовая доходность будет такой:

10% × 365 / 180 = 20% годовых

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Ключевым параметром портфеля для любого инвестора является доходность. Знать как рассчитывается доходность очень важно, т.к. из-за многообразия методов подсчета недобросовестные управляющие могут осознанно или неосознанно манипулировать показателем доходности, считая ее неподходящим методом, вводя тем самым в заблуждение клиентов.

На первый взгляд может показаться, что посчитать доходность своего портфеля очень просто: нужно полученную прибыль за период разделить на первоначальную стоимость портфеля.

Например, в начале года портфель составлял 100 000 руб., а в конце года стоимость портфеля составила 110 000 руб., значи доходность составит (110 000 — 100 000) / 100 000 = 0,10 или 10%.

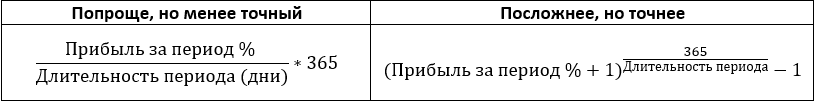

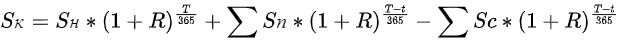

Для того, чтобы привести полученные значения к годовой доходности нужно использовать любую из следующих формул:

Но как правильно посчитать доходность портфеля, если в отчетный период были как пополнения инвестиционного счета, так и снятия? И как правильно оценить эффективность портфеля?

Для начала рассмотрим какие есть данные у инвестора, которые понадобятся для расчета доходности портфеля.

Sк — стоимость портфеля на конец периода;

Sн — стоимость портфеля на начало периода;

Sп — пополнения счета;

Sc — снятия со счета;

T — длительность отчетного периода, за который считается доходность;

R — доходность портфеля.

Полученные дивиденды или купоны по облигациям не считаются пополнением счета. Если вы выводите со счета дивиденды/купоны, то это считается снятием.

Существует несколько методов подсчета доходности и каждого есть как свои достоинства, так и недостатки.

Рассмотрим популярные методы расчета такие как:

-

Методы Дитца;

-

Доходность, взвешенная по деньгам;

-

Доходность, взвешенная по времени.

Доходность по методам Дитца

Существует несколько разновидностей метода Дитца:

-

Простой;

-

Модифицированный.

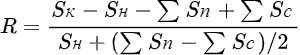

Простой метод Дитца

В знаменателе мы считаем полученную прибыль за период. Все просто: из конечной суммы портфеля вычитаем начальную сумму инвестиций, а все пополнения считаются как отрицательный поток, а все выводы — как положительный.

Далее соотносим полученную прибыль с первоначальной суммой инвестиций с учетом пополнений и снятий, которая рассчитывается в знаменателе. По сути, в знаменателе получается эквивалент единой средней стоимости портфеля за период.

В данном методе используется допущение, что все денежные потоки, такие как пополнения или снятия, равномерно распределены в течение отчетного периода или происходят в середине периода.

Полученная доходность R будет за расчетный период и при желании ее можно будет привести в проценты годовых.

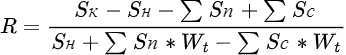

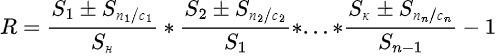

Модифицированный метод Дитца

Т.к. в простом методе Дитца не учитывается время пополнения счета или вывода средств, а это важные параметры, влияющие на доходность портфеля, то был разработан более сложный модифицированный вариант, который учитывает временной фактор.

В модифицированном варианте, прибыль полученная за период делится на средневзвешенную по времени стоимость портфеля.

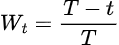

Wt — временной весовой коэффициент, который применяется к каждому денежному потоку в портфеле.

Рассчитывается он по следующей незамысловатой формуле:

T — длительность всего отчетного периода в днях;

t — кол-во дней, которое пришло с момента начала инвестирования.

Данный метод является наиболее точным для расчета доходности портфеля с учетом вводов/выводов.

Доходность, взвешенная по деньгам

Данный метод чаще всего используется при расчете доходности портфеля частного инвестора, учитывая все пополнения и выводы со счета. Чаще всего именно этот метод используется при расчете доходности портфеля брокером.

Для расчета доходности используется следующая формула:

По сути, это метод дисконтированных денежных потоков.

Самостоятельно посчитать доходность данным способом будет непросто, поэтому будет использоваться функция в excel ЧИСТВНДОХ или XIRR. В excel алгоритм путем перебора подбирает такое значение доходности R, при котором будет выполняться данное равенство.

Более подробно данный метод рассмотрен в статье Функция XIRR: лучший способ рассчитать доходность.

Стоит отметить, что независимо от периода времени функция ЧИСТВНДОХ или XIRR покажет именно годовую доходность, а не за период.

Основным показателем эффективности управления портфелем частного инвестора является сравнение доходности с бенчмарком. Например, если у вас портфель из российских акций, то бенчмарком может служить индекс Московской биржи полной доходности. Бенчмарк показывает средний результат всех участников рынка. Если доходность вашего портфеля выше среднего, то вы хорошо составили портфель, если ниже, то есть повод пересмотреть бумаги.

Если считать доходность по данному методу с учетом пополнений и выводов, то результат может быть выше среднерыночного только из-за того, что вы пополняли портфель в период снижения индекса, а выводили в период роста. Данный метод не покажет насколько грамотно был составлен ваш портфель. Вам просто повезло удачно попасть в маркет-тайминг.

Т.е. данный метод показывает вашу фактическую доходность с учетом вводов/выводов, но не показывает насколько хорошо был составлен портфель из акций в сравнении с бенчмарком.

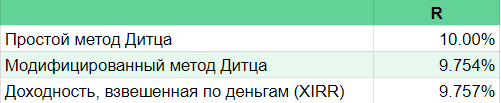

Сравнение доходностей, полученных разными методами

Исходные данные:

Итоговые результаты сравнения:

Результаты по доходностям, полученные с помощью модифицированного метода Дитца и с помощью функции XIRR в excel имеют сходные значения и являются наиболее точными. Чем больше доходность, тем больше будет разница между разными методами.

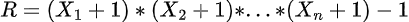

Доходность, взвешенная по времени

Данный метод обычно используется для расчета доходности биржевых фондов: ETF, ПИФ и пр.

В данном случае в расчетах не учитываются суммы пополнений и выводов средств. Т.к. если какой-то крупный инвестор зайдет в индексный фонд на «дне» рынка, то доходность получится выше отслеживаемого индекса и никак не отразит эффективность составления структуры фонда.

Именно доходность, взвешенная по времени позволяет оценить эффективность составленного портфеля акций без учета пополнений и снятий.

Для расчета доходности по данному методу нужно разбить отчетный период на отрезки, где были вводы или выводы денежных средств. Рассчитать доходность портфеля в каждый отрезок самым простым способом — нужно взять сумму в конце периода, разделить ее на сумму в начале периода и вычесть 1. Далее нужно подставить значения в формулу:

Или более простой для понимания формат:

X1 — доходность за первый отрезок времени до первого ввода/вывода

X2 — доходность за второй отрезок времени после первого и до второго ввода/вывода

И т.д.

При использовании данного метода нужно будет знать стоимость портфеля в моменты пополнений и снятий, чтобы посчитать доходность за отрезок времени.

Не забывайте, что при расчете доходности, взвешенной по времени, вы получите доходность за отчетный период. Далее при необходимости вы можете привести полученную доходность к годовой.

Итоги

Каждому инвестору важно уметь правильно считать доходность своего портфеля и разбираться в методах подсчета, чтобы избежать манипуляций от недобросовестных управляющих.

Рассчитать доходность без учета пополнений и снятий просто: нужно разделить полученную прибыль за период на первоначальную сумму инвестиций и потом по желанию привести полученное значение к годовому.

Для расчета доходности портфеля с учетом вводов/выводов денежных средств можно использовать методы Дитца (простой и модифицированный) или функцию в excel ЧИСТВНДОХ или XIRR, которая также называется как доходность, взвешенная по деньгам.

Результаты по доходностям, полученные с помощью модифицированного метода Дитца и с помощью функции XIRR в excel имеют сходные значения и являются наиболее точными.

Чтобы оценить эффективность составления портфеля ценных бумаг и исключить влияние случайности в моменты ввода/вывода денежных средств используется метод расчета доходности, взвешенной по времени. Именно доходность полученную по второму методу нужно сравнивать с бенчмарком, чтобы понять, обгоняет ли ваш портфель рынок.

Как рассчитывать доходность инвестиций, чтобы зарабатывать больше

Это проще, чем кажется.

Зачем рассчитывать доходность

Накупить ценных бумаг и сколько‑то на них заработать довольно просто. Инвестору даже не надо никуда ходить — брокеры переехали в мобильные приложения, через которые можно приобрести разные активы на разных рынках.

Пока инвестор не знает, сколько именно он зарабатывает, ему трудно сохранить деньги или выгодно их вкладывать в будущем. Человек может думать, что у него отличные результаты, но внимательный расчёт покажет: не такие уж и отличные, особенно в сравнении с другими инструментами, поэтому нужно подумать о смене активов. Или наоборот: реальная доходность хорошая, и стоит продолжать в том же духе.

Для того чтобы всё это понять, нужно разобраться с относительной доходностью портфеля и подсчитать, сколько процентов годовых получает инвестор.

Как рассчитать годовую доходность инвестиций

Профессионалы используют сложные формулы вроде коэффициента Шарпа или коэффициента Трейнора. Частному инвестору это может пригодиться, но для начала будет достаточно таблички в Excel и нескольких чисел из приложения брокера.

Если инвестор завёл табличку и вносит туда все движения денег, даты, выплаты дивидендов и комиссии, то сможет всё удобно посчитать. Базовая формула выглядит так:

Прибыль (или убыток) по сделке + дивиденды − комиссии = доходность

Учесть активы

Допустим, инвестор девять месяцев подряд покупал и продавал ценные бумаги. Он знает, сколько денег пришло и ушло, помнит даты операций и не забыл всё подписать. В итоге у него есть простая таблица:

Инвестор покупал и продавал активы, вносил деньги на счёт и выводил их, поэтому правильно сначала посчитать чистую доходность. Достаточно просто подставить формулу ЧИСТВНДОХ (или XIRR, это то же самое).

Получается, что инвестор заработал 18,66% годовых. Это неплохо, потому что индекс S & P 500 за то же время вырос на 19,6%.

Заплатить комиссии

Брокеры берут процент с каждой операции, разве что конкретные суммы варьируются — лучше всего уточнить это в своём договоре со специалистом. Часто комиссии уже «вшиты» в отчёты, но иногда они идут дополнительной строкой. В таком случае лучше отдельно прописывать их в табличке.

Предположим, что инвестор платит 0,3% после каждой покупки или продажи актива. Если он учёл показатель заранее, то не придётся использовать новые формулы, сойдёт та же ЧИСТВНДОХ. Окажется, что заработано меньше.

Вычислить годовые проценты

Но инвестор рассчитал доходность портфеля только за то время, что вкладывал деньги. Это меньше года, а сравнивать объёмы прибыли принято в процентах годовых. Нужно добавить ещё одну формулу:

Чистая доходность × дни в году / дни инвестирования = годовая доходность

В нашем случае инвестор торговал ценными бумагами 236 дней. Применим формулу:

Годовая доходность вложений — 26,49%. Если инвестор сравнит её, например, с депозитами, то выяснится: прибыльность его активов выше в четыре‑пять раз, поэтому выгоднее продолжать размещать деньги таким способом. При этом индекс S & P 500 принёс 30,3% годовых за тот же период в 2021 году — возможно, что целесообразнее вложиться в фонды, которые за ним следуют.

Как рассчитать доходность инвестиций в будущем

Ни один аналитик, профессиональный инвестор или ясновидящий не сможет ответить точно. Но можно хотя бы попытаться оценить этот показатель с помощью исторической доходности.

Итак, инвестор заработал 18,66% годовых в 2021 году. Он изучил доходность своих активов за предыдущие 5–10 лет и понял: в среднем такой портфель приносил 13% годовых.

Не факт, что в будущем всё повторится. Тренды в экономике меняются, компании попадают под жёсткое регулирование, и всегда есть угроза кризиса.

Но инвестор всё учёл и предполагает, что в следующие 10 лет доходность сохранится на среднем уровне.

Деньги инвестора остаются на счету, потому что он копит на квартиру детям. Все полученные дивиденды человек реинвестирует обратно. В этом случае подключается магия сложного процента:

| Сумма на счёте, рубли | Доходность | Годовая прибыль, рубли | |

| 2022 | 90 400 | 13% | 10 400 |

| 2023 | 102 152 | 13% | 11 752 |

| 2024 | 115 431,76 | 13% | 13 279,76 |

| 2025 | 130 437,89 | 13% | 15 006,13 |

| 2026 | 147 394,81 | 13% | 16 956,92 |

| 2027 | 166 556,14 | 13% | 19 161,33 |

| 2028 | 188 208,44 | 13% | 21 652,30 |

| 2029 | 212 675,54 | 13% | 24 467,10 |

| 2030 | 240 323,36 | 13% | 27 647,82 |

| 2031 | 271 565,39 | 13% | 31 242,03 |

Если бы инвестор каждый год забирал прибыль и вновь вкладывал ту же сумму, то за 10 лет заработал бы 104 000 рублей. Но действия принесли ему 191 565 рублей — почти вдвое больше. Это называется сложным процентом, или капитализацией процентов.

Как не стоит считать доходность

Формулы чистой доходности и учёт комиссий позволяют увидеть «честные» числа. Потому что интуитивный способ расчёта — разделить нынешнюю стоимость портфеля на вложения — не поможет. Это подходит только в случае, если инвестор приобрёл активы, а ровно через год продал.

В реальности человек почти наверняка докупает в портфель что‑то новое или продаёт бумаги. Рассчитать доходность каждой отдельной инвестиции будет просто, но для всего портфеля, да ещё и с учётом комиссий, легче использовать формулы и табличку.

Как учитывать налоги от инвестиций

Налоги за инвестора в России платит брокер — поэтому можно даже не сразу заметить, что их списали. Но полезно всё-таки знать, сколько придётся отдать государству. Это зависит от того, какие активы и на какой срок приобретать.

Если акция, облигация или пай ETF куплены больше трёх лет назад, то можно смело их продавать и не платить налог на прибыль. Допустим, инвестор с планами на квартиру, которую он хочет купить через 10 лет, может вложиться и не волноваться, что обязательные отчисления повлияют на доходность.

Но если активы придётся продавать раньше, то налог с них всё-таки удержат — 13%. Кроме тех случаев, когда инвестор зафиксировал убыток: продал дешевле, чем купил. Если прибыль есть, то налог нужно заплатить, но только с разницы между покупкой и продажей.

Например, инвестор приобрёл акции компании «Первая» за 80 000 рублей, а в следующем году продал их за 100 000. За обе операции он отдал 0,3% комиссии брокеру, что тоже учитывается при расчётах. Заплатить придётся столько:

(100 000 − 300 − 80 000 − 240) × 0,13 = 2 529,8 рубля

Помимо этого, предстоят отчисления государству по дивидендам и купонам, тот же подоходный взнос в 13%. Допустим, дивиденды компании «Первая» составили 7 000 рублей — с инвестора удержат 910, что тоже отразится на доходности.

С учётом налогов инвестор потеряет 3% доходности своего портфеля — довольно много, и теперь вложение в индекс S & P 500 с годовой прибылью в 30,3% выглядит ещё более разумным. Хотя и это значение будет немного меньше — из‑за комиссий фондов и налогов.

Что стоит запомнить

- Если инвестор не считает доходность, то он не понимает, удачно ли вложил деньги и стоит ли изменить инвестиционный портфель.

- Рассчитывать прибыль, потери на комиссиях и налогах проще, если вести простейшую таблицу‑дневник в Excel.

- Инвестору лучше всего определять доходность с помощью формулы ЧИСТВНДОХ — она позволит учесть нерегулярные движения денег на брокерском счёте.

- Иногда выгоднее вложиться в несколько фондов или индексов, чем составлять собственный инвестиционный портфель.

Читайте также 🧐📈

- Как разобраться в финансовой отчётности компаний, если вы только начали инвестировать

- Стоит ли начинать инвестировать во время пандемии и кризиса

- Почему надо инвестировать в разных валютах, если хочется больше зарабатывать

- Как компании-единороги помогают грамотным инвесторам понять, где деньги

- Как пользоваться мультипликаторами, чтобы инвестировать в прибыльные и надёжные акции

Что такое доходность ценных бумаг и как ее рассчитать

Любой начинающий инвестор хочет вложить деньги в ценные бумаги и получить прибыль. Но многие из них не знают, как правильно рассчитать потенциальную доходность ценных бумаг. Как это сделать — в статье.

Есть два основных способа заработать на акциях: продать их дороже, чем они стоили при покупке, и получить дивиденды. Как правило, инвесторы рассчитывают как дивидендную, так и общую доходность инвестиций в ценные бумаги. Такой подход позволяет эффективнее управлять своим портфелем.

- Дивидендная доходность

- Доход от покупки акций

- Доход от покупки акций и дивидендов

- Как рассчитывается доходность акций в сервисе Газпромбанк Инвестиции

- Кратко

Дивидендная доходность

Размер дивиденда и сама возможность его выплаты устанавливается на общем собрании акционеров на основе рекомендации совета директоров. Как правило, величина выплаты рассчитывается на основании финансовых результатов за прошедший отчетный период. Традиционная формула расчета дивидендной доходности, или dividend yield, выглядит следующим образом:

d div = DIV/P × 100%,

то есть необходимо разделить величину дивидендов на рыночную стоимость акции на день отсечки.

Доход от покупки акций

Такая величина может быть рассчитана как курсовая разница или прирост капитала — capital gain. Формула выглядит следующим образом:

Δ Р = Рn – P,

где Р — цена продажи акции, которую можно рассматривать как предполагаемую величину в будущем, n — срок владения акцией — от покупки до продажи, а Р — цена приобретения актива.

Доход от покупки акций и дивидендов

Долгосрочные инвесторы могут получать как дивидендную доходность в течение всего срока владения акцией, так и прибыль при продажи актива. В таком случае доходность акций рассчитывается по следующей формуле:

R = ∑ n DIV t + Pn – P,

где ∑ DIVt — сумма дивидендов, полученная за время n владения акцией.

Некоторые эмитенты публикуют калькуляторы, которые позволяют рассчитать потенциальную доходность ценных бумаг автоматически, основываясь на исторических данных.

На сайте Роснефти можно указать количество акций и дату их покупки, а также выбрать, как рассчитывается доходность. Можно как учесть разницу стоимости ценных бумаг, так и рассчитать суммарную доходность — от выплаты дивидендов и купли-продажи

Как рассчитывается доходность акций в сервисе Газпромбанк Инвестиции

При расчете доходности в сервисе Газпромбанк Инвестиции берутся сразу несколько показателей, в том числе сумма всех покупок активов за период, а также сумма полученных дивидендов за вычетом уплаченных комиссий.

Формула расчета выглядит следующим образом:

ROI = NetProfit / Investment,

где ROI — доходность, NetProfit — изменение стоимости, а Investment — вложенные средства.

Изменение стоимости рассчитывается следующим образом:

(Оценка бумаг на конец периода + Сумма всех продаж за период + Сумма полученных дивидендов – Комиссии за период) – (Оценка бумаг на начало периода + Сумма всех покупок за период)

Investment, или вложенные средства, рассчитываются по следующей формуле:

Оценка бумаг на начало периода + Сумма всех покупок за период

Такой подход позволяет наиболее точно увидеть доходность акции в том числе за счет того, что в формуле заложены комиссии брокера, а также учитываются все сделки по активу за период.

Кратко

-

1

Расчет исторической доходности позволяет эффективнее управлять своим портфелем ценных бумаг. -

2

Дивидендная доходность показывает, какую часть от стоимости акций компания выплачивала в виде дивидендов. Инвесторы смотрят на дивидендную доходность, если хотят оценить стабильность денежного потока. -

3

Долгосрочные инвесторы могут получать как дивидендную доходность в течение всего срока владения акцией, так и прибыль при продаже актива.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции