Универсальных инвестиционных портфелей не существует. Для каждой конкретной ситуации он будет иметь индивидуальную комбинацию ценных бумаг. Но есть и хорошая новость: распределение активов во многом зависит от нескольких простых параметров, поэтому любой инвестор может разобраться в основах формирования долгосрочной инвестиционной стратегии. Вот пошаговый план, как определить структуру для своего портфеля.

Шаг 1. Определите свою финансовую цель и риск-профиль

В долгосрочном инвестировании важную роль играет постановка цели и определение индивидуальных параметров, в том числе риск-профиля. О том, как правильно ставить цели, мы уже писали (здесь и здесь).

Определить свой риск-профиль можно с помощью простого теста. Он подскажет, к какому типу инвестора вы относитесь. Традиционно выделяют три риск-профиля:

- Консервативный. Инвестор с таким риск-профилем не готов к просадкам портфеля более чем на 5–10%. Основной класс активов для инвестирования в этом случае — облигации, фонды облигаций и денежного рынка.

- Умеренный. При умеренном отношении к риску инвестор готов к временным падениям стоимости портфеля на 15–20%. Комбинации классов активов тут, скорее всего, более сбалансированы. Это значит, что инвестиционный портфель включает в себя и акции, и облигации.

- Агрессивный. Инвестор с агрессивным риск-профилем готов выдержать серьезные падения рынков во время кризиса (до 50%). Как правило, большую часть портфеля такой инвестор держит в акциях.

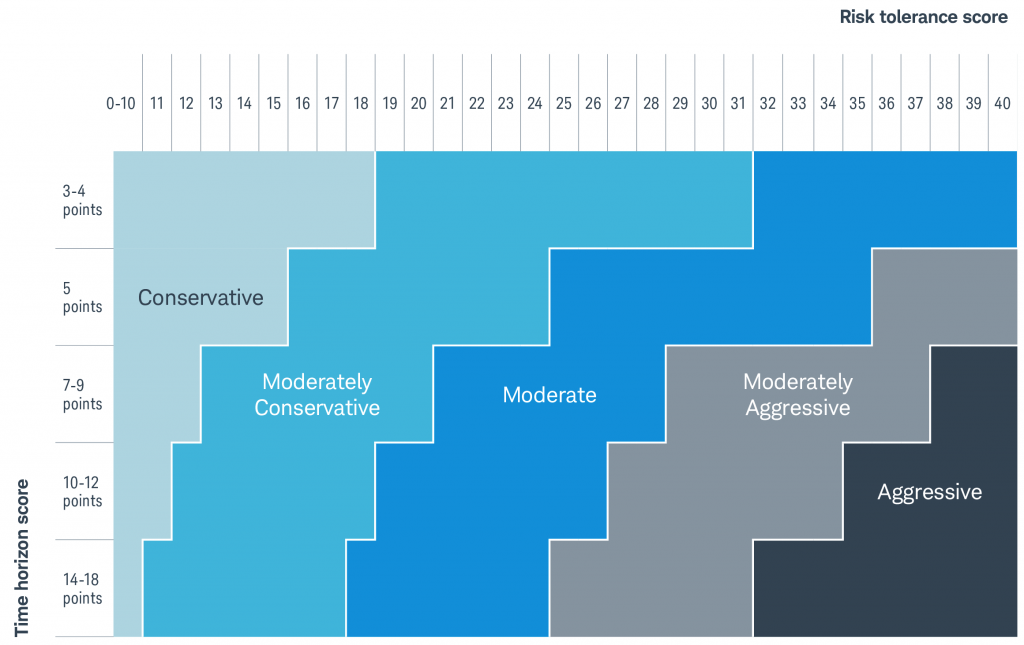

Существуют и более детализированные тесты, которые определяют риск-профиль, в том числе исходя из сроков инвестирования. Например, такую методологию имеет тест от Schwab

Определение риск-профиля после прохождение теста по методологии Schwab

Примечание: Time horizon score — значение временного горизонта инвестирования, определяется по 2 вопросам (чем больше значение, тем больше срок инвестирования). Risk tolerance score — уровень толерантности к риску, определяется по 7 вопросам (чем больше значение, тем выше уровень толерантности к риску).

Источник: Schwab

Есть и другие тесты, например от Vanguard. Сразу после его прохождения компания определяет необходимое распределение активов в долях акций и облигаций. Подробнее о подходе Vanguard можно почитать по ссылке.

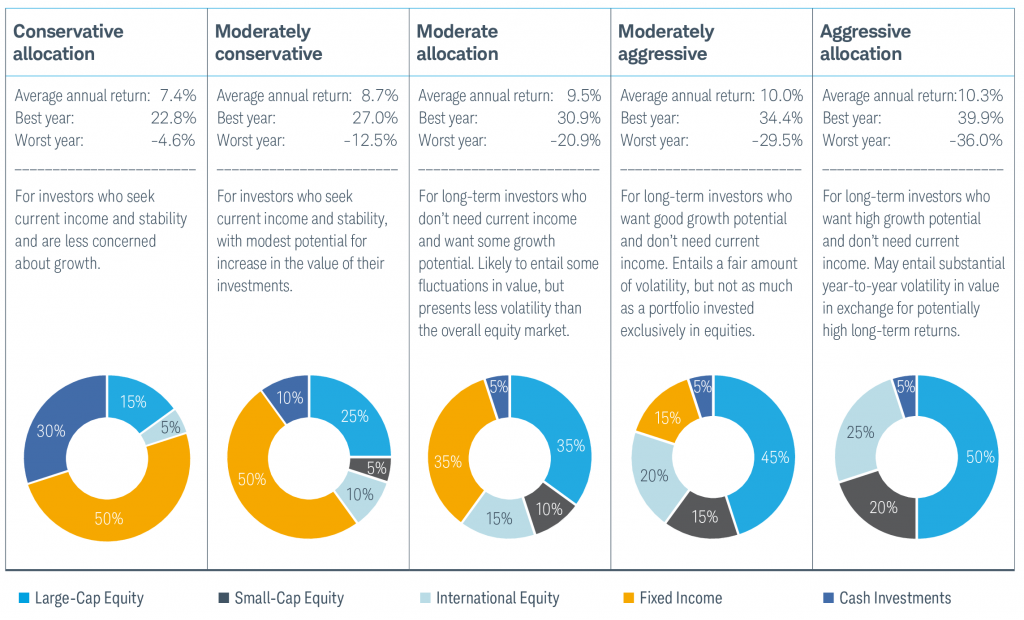

Структура портфеля, исходя из риск-профиля после прохождения теста на от Schwab

Примечание: Large-Cap Equity — акции компаний США большой капитализации, Small-Cap Equity — акции компаний США малой капитализации, International Equity — акции компаний международного рынка, Fixed Income — облигации, Cash Investments — инструменты денежного рынка

Источник: Schwab

Несмотря на довольно подробную детализацию классов активов в портфеле по рекомендации Schwab, ключевой фактор для дальнейшей работы над структурой распределения — выбор соотношения долей акций и облигаций в нем.

Шаг 2. Найдите оптимальные доли акций и облигаций в портфеле

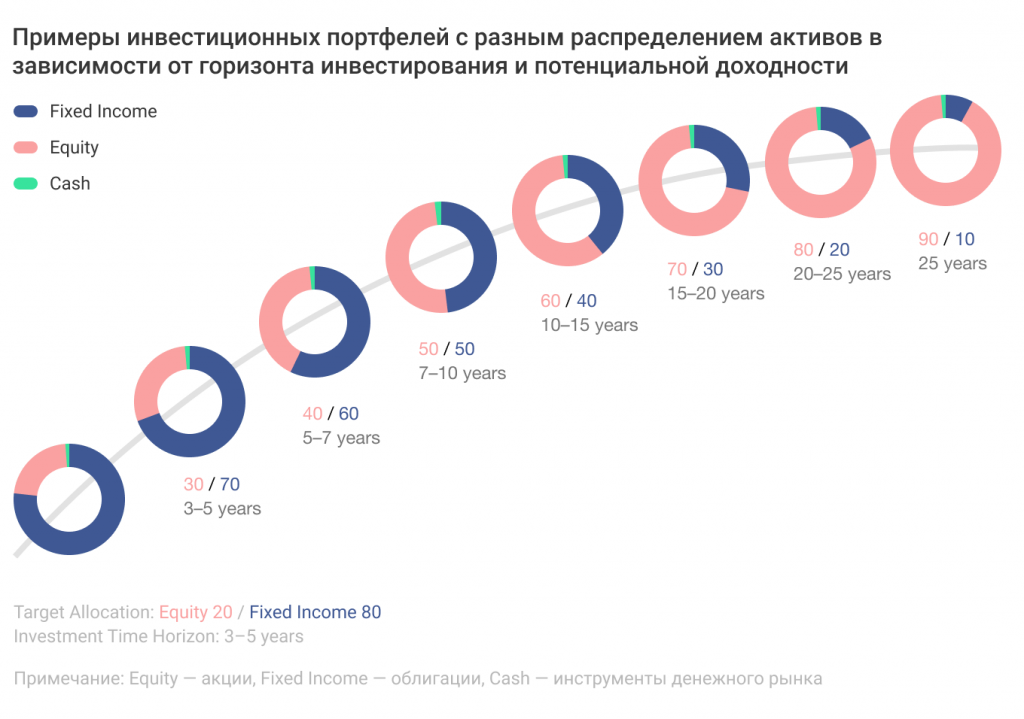

Необходимо помнить, что большее время на достижение цели позволяет использовать более рискованное распределение активов (следовательно, с более высокой долей акций). Это объясняется довольно просто: чем больше горизонт инвестирования, тем больше риска может взять на себя инвестор.

Как учесть все факторы (доходность, риск-профиль, горизонт инвестирования) и понять, что выбранное распределение позволит достичь поставленной финансовой цели? Самый популярный способ решить эту задачу — сравнить требуемую доходность инвестиций с ожидаемой доходностью портфеля с заданным соотношением акций и облигаций.

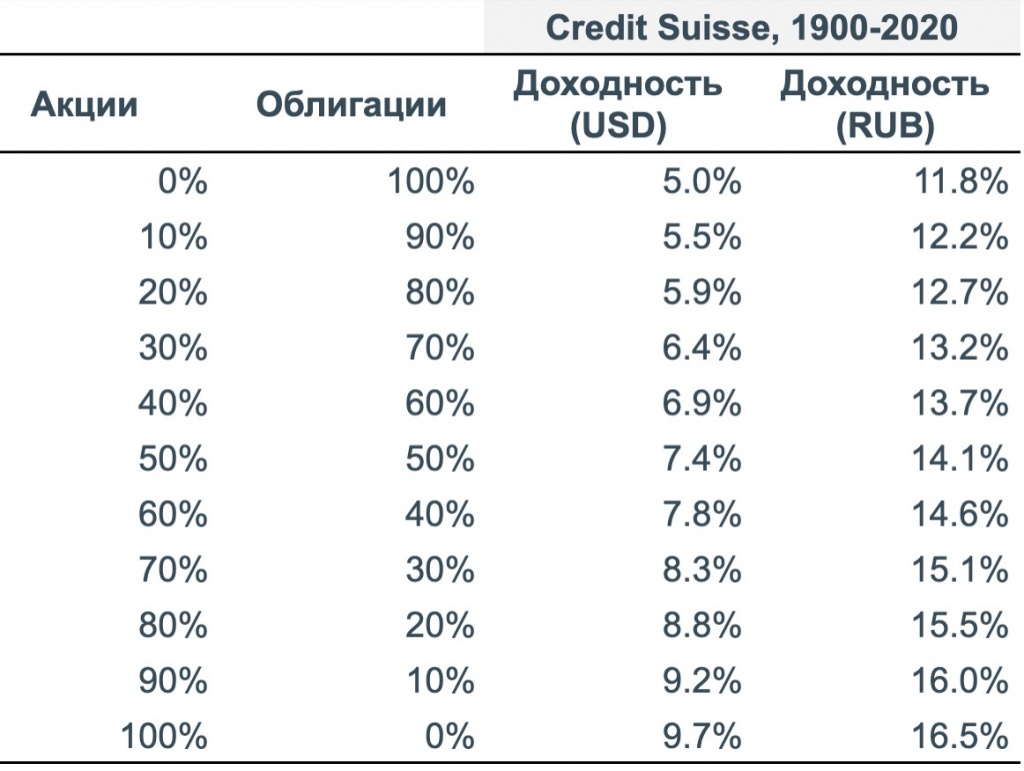

В качестве возможной будущей доходности можно использовать данные Credit Suisse по среднегодовой доходности акций и облигаций за минувшие 120 лет. Для удобства мы составили таблицу, в которой рассчитали ожидаемую (среднегодовую) доходность разных комбинаций из двух классов активов. Конечно, стоит корректировать эту картину на текущие оценки доходности. По фондам акций, к примеру, мы их приводим в мониторе страновых рынков.

Среднегодовая доходность разных комбинаций классов активов

Источник: Credit Suisse, расчеты FinEx

Совпадает ли ожидаемая доходность с достаточной для достижения финансовых целей? Если ответ «нет», то инвестору следует пересмотреть изначальные условия. Например, можно:

- увеличить долю сбережений (более активно откладывать!);

- увеличить срок инвестирования;

- учесть будущее увеличение уровня дохода (а следовательно, и доли сбережений). Кстати, это легко сделать в нашем пенсионном калькуляторе.

Помните: нельзя жертвовать своим спокойствием ради составления более агрессивного инвестиционного портфеля, который вам не подходит. Прислушайтесь к словам известного журналиста и писателя Моргана Хаузела: «Моя личная инвестиционная стратегия — максимизировать качество моего сна, а не максимизация доходности».

Шаг 3. Выберите инструменты для распределения доли акций и облигаций и составьте свой инвестиционный портфель

После того как инвестор определился с соотношением акций и облигаций в портфеле, можно перейти к выбору конкретных инструментов. В портфеле акций должен быть представлен как можно более широкий набор активов как развитых, так и развивающихся стран.

Чтобы определить доли стран, можно отталкиваться от глобальной капитализации рынков. К примеру, общее распределение развитых и развивающихся рынков в соответствии с их капитализацией может быть таким:

Глобальное распределение капитализации рынков

Источник: Bloomberg, расчеты FinEx, первый квартал 2021 года

Из всего многообразия ETF на Московской бирже инвестор может составить хорошо сбалансированный инвестиционный портфель, который подойдет именно ему. Протестировать выбранное распределение на исторических данных можно с помощью конструктора на сайте FinEx.

Если наша статья вызывает вопросы — обратите внимание на готовые решения в виде модельных портфелей или воспользуйтесь робо-калькулятором.

Что еще почитать:

Вы писали, что инвестиционный портфель обычно состоит из акций и облигаций. Акции выгоднее, облигации надежнее. Но я не разобрался, как правильно поделить деньги между ними.

Я слышал про правило «возраст в облигациях» — надо опираться на него? Или разумно поделить средства поровну? Или лучше все вложить в акции, раз доходность выше?

Максим

Максим, вы правы: основные классы активов для инвестиций — акции и облигации. Частью портфеля также могут быть вклады, драгоценные металлы, недвижимость. У активов разные свойства, и их сочетание позволяет эффективнее инвестировать.

Единственно верных пропорций нет. Все зависит от того, зачем вы вкладываетесь, на какой срок, какая доходность вам нужна и на какой риск вы готовы идти.

Сначала объясню, почему я не советую придерживаться правила «возраст в облигациях», потом более подробно расскажу о создании портфеля из акций и облигаций.

Возраст в облигациях

По этому правилу доли акций и облигаций рассчитываются исходя из возраста инвестора. Доля облигаций в процентах равна возрасту, а доля акций — это 100 минус возраст. Например, если инвестору 30 лет, то 30% портфеля надо вложить в облигации, остальные 70% — в акции. Если инвестору 44 года, то 44% денег — в облигациях, остальные 56% — в акциях. Инвестор становится старше — с каждым годом увеличивается доля облигаций в его портфеле.

Есть и другие варианты правила. Доля акций может рассчитываться так: 110, 120 или другое базовое число минус возраст. Я даже видел такую формулу: базовое число − (возраст2 / 100).

Рассчитывать доли акций и облигаций в портфеле на основе возраста опасно. Это правило подменяет горизонт инвестирования возрастом и не учитывает готовности инвестора к риску. Подразумевается, что цель вложений — безбедная старость, хотя цель не всегда такая. Получившийся портфель может не соответствовать вашей ситуации.

Вот что пишут о правиле «возраст в облигациях» в зарубежных книгах об инвестициях:

«Это полезная концепция для социолога, но опасная, если применять ее к нуждам конкретного инвестора».

Evensky H., Horan S., Robinson T. The New Wealth Management. The Financial Advisor’s Guide to Managing and Investing Client Assets, 2011. P. XVII

«Основанные на возрасте стратегии выглядят консервативными и здравыми, но это худшие стратегии для получения инвестиционного дохода».

McClung M. Living off Your Money. The Modern Mechanics of Investing During Retirement with Stocks and Bonds, 2016. P. 48

«Распределение активов по возрасту дает ложное впечатление сниженного риска. Этот подход не уменьшает эффект последовательности доходностей в первые годы после выхода на пенсию и не защищает от инфляции в последние годы на пенсии».

Otar J. Unveiling the Retirement Myth, 2009. P. 244

Как правильно

Сразу скажу: вряд ли получится создать идеальный инвестиционный портфель, потому что мы не знаем будущее. Но могу рассказать, как сделать хороший портфель.

Сначала определите цель инвестиций: какая сумма вам нужна и для чего. Поставьте срок, за который хотите достигнуть эту цель.

Чем больше времени в запасе, тем больше денег можно вкладывать в акции: даже если случится кризис, у рынка акций будет время восстановиться. Приближаясь к цели, снижайте долю акций и увеличивайте долю облигаций и вкладов.

Оцените свою готовность рискнуть ради потенциально высокой доходности. В долгосрочной перспективе доходность акций в среднем выше доходности облигаций, но цена колеблется гораздо сильнее. Чем выше готовность к риску, тем больше может быть доля акций в портфеле.

В кризис рынок акций может упасть на 50% или даже больше, а восстановление может занять несколько лет. Исходите из того, какую просадку стоимости портфеля вы способны выдержать, не продавая в страхе ценные бумаги.

Если ваш портфель полностью состоит из акций, при падении рынка акций на 50% размер портфеля снизится на 50%. Мало кто может спокойно выдержать такую просадку. Если доля акций 50%, портфель уменьшится на 25%. Это не так страшно, но ощутимо. Если акции составляют 10% портфеля, падение их цены в два раза вы почти не заметите, потому что это уменьшит размер портфеля всего на 5%.

Оценить устойчивость к риску можно, пройдя специальный тест у вашего брокера или управляющей компании. Учтите, что людям свойственно переоценивать свою готовность к риску. Думать о падении цен и видеть падение цен — разные вещи.

Пример. Андрей с помощью ИИС копит деньги на квартиру и хочет купить ее через 3—4 года. Это короткий срок для инвестиций — портфель должен в основном состоять из облигаций.

Если Андрей — консервативный инвестор и не любит рисковать, разумно 90—100% портфеля держать в облигациях, а в акциях — не более 10%. Так Андрею не придется переживать из-за волатильности акций.

Если он готов рискнуть в надежде на более высокую доходность, то в акции можно вложить 20—30% средств или даже больше. Если акции заметно подорожают, Андрей сможет купить квартиру раньше или ему хватит денег на более интересную недвижимость. Но в случае серьезного кризиса покупку квартиры придется надолго отложить. Чем больше акций в портфеле, тем выше может быть доходность инвестиций, но и тем больше времени понадобится Андрею для восстановления портфеля после кризиса.

Кратко

Средства в инвестиционных портфелях обычно разделены между различными классами активов. Основные — облигации и акции. Первые надежнее, вторые прибыльнее в долгосрочной перспективе.

Распределять активы на основе возраста — опасный подход. Он не учитывает ситуацию конкретного инвестора, и портфель может получиться слишком консервативным или слишком агрессивным.

Как разделить средства, зависит от того, сколько времени до цели, какую доходность вы хотите и готовы ли рискнуть ради потенциально высокой доходности. Чем больше времени в запасе и чем выше готовность к риску, тем больше можно вкладывать в акции.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Когда говорят

о вложениях на финансовом рынке, часто употребляют словосочетание

«инвестиционный портфель». Что означает этот термин, как этот портфель собрать

и что с ним делать, чтобы добиться главной цели, то есть получения стабильного

дохода — расскажем в этой статье.

Инвестиционный портфель —

это набор финансовых инструментов, потенциально способный принести доход его владельцу.

В такой набор

(портфель) могут входить:

- банковские депозиты;

- инструменты фондового рынка;

- иностранная валюта;

- производные финансовые инструменты;

- драгоценные металлы и другое.

Активов,

которые могут приносить доход, огромное количество. Одних только ценных бумаг

на Московской бирже более 3,5

тысяч. Вопрос в том, как составить из них тот самый

индивидуальный портфель, который поможет увеличить капитал, а не наоборот.

Основа выбора

— личный инвестиционный план

Эту предварительную

стадию лучше не пропускать. Лишённая конкретной цели хаотичная купля-продажа

активов быстро разочарует, не принеся желаемого.

Начните с

формулировки своих ожиданий от инвестирования. «Я хочу через 5 лет

купить новую квартиру» и «Я хочу иметь небольшую ежемесячную прибавку

к заработку» — разные цели, которые достигаются разными способами.

Чётко

обрисуйте свои инвестиционные возможности. Например, если

вы не можете вкладывать в покупку финансовых инструментов больше 10

тысяч рублей в месяц, то вам не стоит заглядываться на инструменты,

продающиеся только крупными дорогими лотами, а также вряд ли стоит ожидать

быстрого, взрывного роста своего капитала.

Отметьте, на

каком горизонте вы готовы только вкладывать средства в рынок, не изымая их

оттуда. Если в течение года вам, к примеру, точно понадобится дорогостоящее

лечение — учитывайте, в какой момент и какие суммы вам понадобится вывести со

счёта. А чтобы это стало возможным, рассчитывайте, какие активы вы сможете

быстро продать без потери инвестиционного дохода.

Зафиксируйте, какие

риски для вас приемлемы, а какие нет: сколько вы готовы потерять на

рынке без опасений разориться и где грань, за которую вы никогда не перейдёте.

Инвестиционный профиль

Все брокеры и управляющие компании предлагают услугу инвестиционного профилирования клиента-неквалифицированного инвестора. Это обязательное требование закона. Инвестиционный профиль (он же риск-профиль) — характеристика клиента, позволяющая понять его особенности, желания, возможности и аппетиты на рынке. На основании инвестиционного профиля брокеры и УК дают клиенту рекомендации по наполнению портфеля.

Подумайте,

существуют ли для вас какие-то индивидуальные ограничения,

с которыми придётся считаться. Возможно, убеждения не позволяют вам

финансировать определённые производства (например, «коричневые» — недостаточно

экологически чистые) или покупать ценные бумаги компаний со спорной репутацией.

Диверсификация

по принципу риск/доходность

Наиболее

популярный в современном мире подход к формированию инвестиционного портфеля —

выбор группы инструментов с различными уровнями доходности и риска. Он основан

на известной экономической теории Нобелевского лауреата Гарри Марковица. Суть открытия Марковица — в математическом подходе к

диверсификации биржевых активов. Проще говоря, экономист доказал, что

существует зависимость между степенью риска и доходностью финансового

инструмента: чем выше доходность — тем выше и риски. И пришёл к выводу,

что сбалансированный портфель можно сформировать из активов, которые будут

уравновешивать друг друга по этим характеристикам.

Реализовать в

полной мере классический подход Марковица, не будучи математиком или

профессиональным трейдером, вряд ли получится. Однако можно и нужно

воспользоваться «базой»: идеей формирования эффективного портфеля на основе

распределения рисков и доходности входящих в него инструментов.

На основе

такого подхода формируются портфели, которые условно можно разделить на три

основных типа:

- консервативный;

- умеренный;

- агрессивный.

Консервативный

портфель: сбережение и стабильность

Консервативный,

он же низкорискованный портфель

может включать в себя самые надёжные (как с точки зрения кредитного риска, так

и с точки зрения рыночной волатильности) инструменты: государственные облигации

(ОФЗ); депозиты в крупнейших госбанках; паи фондов с инструментами денежного

рынка и ОФЗ; драгоценные металлы (металлические счета). Иногда в состав таких

портфелей включают избранные акции «голубых фишек» — наиболее крупных,

ликвидных и надёжных компаний со стабильными показателями доходности.

Цель консервативного портфеля — сохранить имеющиеся средства и по возможности защитить их от воздействия инфляции.

Кому подойдёт

начинающим инвесторам, делающим первые шаги на рынке; тем, кто не готов позволить себе даже минимальную потерю вложенных средств.

Умеренный

портфель: доходность не в ущерб осторожности

Умеренный

портфель (он же портфель среднего риска)

помимо консервативных инструментов включает в себя также акции «голубых фишек»

и другие акции крупных, стабильно работающих компаний, корпоративные облигации

эмитентов с высокими кредитными рейтингами, паи фондов акций и облигаций (в том

числе биржевых), паи закрытых ПИФов недвижимости для неквалифицированных

инвесторов, иностранные валюты. Стоит учитывать, что в настоящее время для

неквалифицированных инвесторов действует ограничение на покупку иностранных

финансовых инструментов, а популярные некогда валюты (доллар и евро) стали

токсичными из-за комиссий за обслуживание валютных счетов и из-за ряда других

препятствий.

Цель

умеренного портфеля — не только защитить сбережения от

инфляции, но и приумножить их за счёт вложений в более доходные (и

более рискованные) инструменты.

Кому подойдёт

практически всем, кто готов принимать на себя умеренные рыночные риски.

Агрессивный

портфель: риск для профессионалов

Агрессивный

(высокорискованный) портфель включает,

помимо всего упомянутого выше, рискованные инструменты с высокой доходностью:

акции новых, но широко разрекламированных предприятий (стартапов), акции

компаний из экзотических отраслей (например, туристической), спекулятивные

облигации (они же ВДО, высокодоходные облигации), паи специфических ЗПИФов,

производные инструменты (например, фьючерсы). Чем выше доля таких инструментов

в портфеле, тем более агрессивным он будет.

Цель

агрессивного портфеля — заработать как можно больше,

невзирая на возможные риски.

Кому подойдёт

профессиональным трейдерам-спекулянтам, которые постоянно находятся «в рынке», непрерывно отслеживают все его движения и умеют на них вовремя и адекватно реагировать; очень обеспеченным людям, готовым принимать на себя повышенный рыночный риск.

Не складывать

все яйца в одну корзину

Универсальный

инвестиционный совет на все случаи жизни. В портфеле лучше держать разные

активы в определённой пропорции. Например, для консервативного портфеля такой

пропорцией может быть 50% средств в депозитах, 35% — в ОФЗ и 15% — на

металлических счетах.

Классическим примером удачного распределения долей в инвестициях считается «всепогодный» портфель известного инвестора Рэя Далио: 40% — долгосрочные облигации, 30% — акции, 15% — среднесрочные облигации, 7,5% — золото, и оставшиеся 7,5% — сырьевые товары. По наблюдениям управляющих, даже в самые худшие времена такой портфель теряет не более 2% в год.

От

распределения долей тех или иных активов в портфеле зависит и его уровень

риска: при одинаковом наборе активов, но при разных пропорциях портфель может

быть как умеренным, так и агрессивным. Например, ВДО могут быть в составе

умеренного портфеля, но в очень небольшом количестве — скажем, 5%. А 35% в

таких облигациях уже делают портфель агрессивным.

Ребалансировка:

настраиваем портфель в изменяющихся условиях

Ни один даже

самый удачный портфель не является постоянной величиной. Рынок не стоит на

месте: предприятия переживают хорошие и плохие времена, меняют собственников,

покупают другие компании, разоряются, перепрофилируются, их бумаги меняются в

цене и доходности. Одни валюты взлетают вслед за геополитическими событиями,

другие резко падают. Дорожает или дешевеет сырьё. И так далее. Чтобы

инвестиционный портфель продолжал защищать сбережения и приносить доход,

он нуждается в периодической ревизии и изменении долей тех или иных

активов в составе. Этот процесс называют ребалансировкой.

Что важно при

работе над ребалансировкой портфеля:

- следить за корпоративными событиями

тех компаний, чьи акции или облигации есть в вашем портфеле, читать отчётность

или обзоры профессиональных аналитиков. При приближении негативных событий

вовремя избавляться от потенциально убыточных бумаг; - следить за тем, как те или иные категории активов ведут себя в вашем портфеле: если на достаточно длинном отрезке времени вы видите, что облигации растут, а акции, наоборот, падают — нужно добавить в портфель акций, чтобы уравновесить портфель;

- установить «стоп-лосс» — самый низкий допустимый уровень цены на ту или иную бумагу в вашем портфеле. Как только актив начинает приносить вам убыток больше допустимого, продавайте его;

- делать ребалансировку регулярно: раз в месяц, раз в квартал, раз в полгода (срок зависит от ваших инвестиционных ожиданий).

Краткий свод

правил по составлению портфеля для начинающего инвестора

1. Начинайте с формулировки своего инвестиционного плана

Будьте максимально конкретны в определении своих целей.

2. Определите временные горизонты инвестирования

3. Чётко определите свои финансовые возможности

Это касается как сумм, которые вы сможете направлять на инвестиционные цели с определённой периодичностью, так и сумм, которыми вы готовы пожертвовать в случае просадки.

4. Пройдите риск-профилирование у вашего брокера или управляющей компании

А лучше — у нескольких, для получения более адекватного результата.

5. Начните собирать портфель с наиболее надёжных активов, пока вы только учитесь инвестировать

Это могут быть депозиты, металлические счета, ОФЗ, паи низкорисковых ПИФов.

6. Переходите к покупке более рисковых активов постепенно.

Не надо увеличивать долю акций в портфеле (даже «голубых фишек») одномоментно. Последите за тем, как активы ведут себя на достаточно длинном (хотя бы несколько месяцев) промежутке времени. Затем проведите ребалансировку портфеля.

7. Чтобы не загонять себя в угол, приобретайте ликвидные инструменты

Те, которые вы сможете в случае необходимости легко и быстро продать.

8. Не увлекайтесь высокодоходными инструментами, если не готовы к риску

То, что вам удалось заработать в моменте, не означает, что вы не потеряете через пару дней.

9. Проводите ребалансировку регулярно

Установите себе периодичность, которая вам удобна и отвечает вашим инвестиционным целям.

10. Важно, как вы управляете своим портфелем

Следите ли за изменением цен и доходности, насколько вовремя избавляетесь от балласта и перераспределяете наполнение портфеля наилучшим для ваших целей образом.

Данная информация не является

индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо

операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному

профилю и инвестиционным целям (ожиданиям). Определение соответствия

финансового инструмента либо операции Вашим интересам, инвестиционным целям, инвестиционному

горизонту и уровню допустимого риска является Вашей задачей. Публичное

акционерное общество «Сбербанк России» не несет ответственности за возможные

убытки в случае совершения операций либо инвестирования в финансовые

инструменты, упомянутые в данной информации, и не рекомендует использовать

указанную информацию в качестве единственного источника информации при принятии

инвестиционного решения.

Содержание статьи

Показать

Скрыть

Стабильный доход на фондовом рынке и минимальные потери, когда все котировки устремились в минус? Звучит как сказка, но это реально.

Что такое инвестиционный портфель?

Обычно портфельное инвестирование противопоставляют трейдингу, имея в виду, что настоящий инвестор не спекулирует на купле-продаже одного инструмента, а покупает сразу несколько бумаг, которые в идеале уравновешивают динамику друг друга: когда одни падают, другие растут.

Однако на бирже можно купить акции не конкретных компаний, а фондов, которые вкладываются сразу во много компаний, — ETF. Поэтому сегодня ваш портфель может состоять из одного такого инвестиционного инструмента. В США популярны долгосрочные портфели из 2—3 ETF, которые покрывают сразу все основные классы активов.

Ключевой вопрос для начинающего инвестора: как подобрать такой чудесный портфель, чтобы он защищал от падений рынка и при этом приносил хорошую прибыль? Над этой задачей экономисты и инвесторы бьются уже не одно десятилетие, и они могут предложить несколько рецептов.

Виды портфелей по степени риска

Страх потери денег — основной ограничитель для инвесторов в поиске прибыльных идей. Чем инвестиция выгоднее, тем больше риска она несет. На базе этой идеи принято делить всех людей по степени терпимости к убыткам и, соответственно, по тому, какие портфели для них психологически комфортнее.

Вклад уже не тот, что прежде? Не устраивает доходность? Тогда самое время сравнить варианты размещения личного капитала в рост.

28.05.2021 00:01

Склонность к риску (иногда ее называют аппетитом к риску) связана с возрастом (молодые склонны больше рисковать), доходом (бедные чаще покупают лотерейные билеты), семейным статусом (одиночки более авантюрны), культурной средой.

Инвестиционные портфели, подобранные под минимально и максимально терпимых к риску людей, будут радикально различаться. Например, у российского пенсионера основу сбережений, скорее всего, составит недвижимость, а у студента из США — акции Tesla или Virgin Galactic. Умеренные в плане риска портфели обычно состоят из акций и облигаций крупных компаний, иногда с добавлением золота и недвижимости.

Активные и пассивные портфели

Среди портфельных управляющих сложилось две противоборствующих группы: сторонники активных и пассивных стратегий. Первые опираются на опыт коллег, которым удается обыгрывать фондовые индексы, вторые ссылаются на статистику, которая говорит, что большинство активных инвесторов в конечном итоге проигрывает индексу.

Открыли брокерский счет, внесли деньги, купили акции, и — о чудо! — в первый же день портфель вырос на 1%. Хорошее начало, но радоваться рано.

26.05.2021 23:59

Эталонный пример использования тактики активного инвестиционного портфеля — это Уоррен Баффет, чей портфель с конца 1990-х растет в среднем вдвое быстрее американского рынка. «Подглядеть» структуру вложений Баффета можно в отчетах его управляющей компании Berkshire Hathaway.

Стиль пассивного инвестиционного портфеля с каждым годом поддерживает все большее количество инвесторов. На их стороне авторитетные нобелевские лауреаты Гарри Марковиц и Юджин Фама, доказавшие, что существует, по сути, один универсальный портфель (так называемый рыночный портфель) и обыграть его без повышения риска невозможно.

Как выйти на биржу на первых порах: самому или с помощью управляющего? Разбираемся в плюсах и минусах каждого из решений.

08.04.2021 00:01

Портфельная стратегия asset allocation

Все портфели индивидуальны и должны соответствовать риск-профилю инвестора. Но есть универсальный портфель, который дает оптимальное соотношение доходности и риска. И здесь мы приходим к термину asset allocation. Устойчивого перевода на русский язык он не имеет, но им принято обозначать стратегию формирования портфеля инвестора, в котором капитал распределен по видам биржевых активов. Не вдаваясь в детали, можно описать этот теоретический «идеал» таким образом: в него входят все существующие в мире активы ровно в тех долях, в которых их расставил сам рынок.

То есть те компании, которые стоят дорого, объективно должны занимать большую долю в портфеле, потому что коллективный разум инвесторов их туда поставил. Другой пример: если доля США в мировых активах составляет около 56%, то именно столько доллар должен занимать в универсальном портфеле. Аналогично с золотом: если его в мировых активах около 10%, то выше этого лучше не подниматься.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Такая структура справедлива для инвесторов, готовых держать портфель долго, в идеале — вечно. На практике так, конечно, не бывает. Например, одна из самых длинных реально продаваемых стратегий — это 50-летний пенсионный портфель от Vanguard, мирового лидера в портфельном управлении. В нем нет ни недвижимости, ни золота. Зато есть большой набор акций и облигаций США (индексные фонды на все бумаги сразу), а также других стран, общая доля которых как раз не превышает 40% — в полном соответствии с теорией.

Виды инвестиционных портфелей по срокам

Долгосрочные пенсионные портфели от Vanguard почти целиком составлены не просто из ценных бумаг США, а из акций. Общая доля американских и зарубежных (европейских, азиатских, латиноамериканских) облигаций — около 10%. Это готовый рецепт для тех, кто составляет портфель на десятилетия.

Американцам, которым до пенсии остается пять лет, Vanguard предлагает другую формулу. Во-первых, доля иностранных (не американских) бумаг приближена к 30%. Это понижает валютные риски портфеля для будущих пенсионеров. Во-вторых, доля всех акций, включая надежные американские, составляет только 57%. Иначе говоря, упор сделан на американские компании и бумаги американского правительства.

Пенсия еще не скоро? Если так размышлять, то на заслуженном отдыхе можно оказаться ни с чем. Разбираем, как государство мешает нам стать обеспеченными пенсионерами и что можно предпринять.

24.05.2021 23:59

В России наиболее частый срок инвестиций — от года до трех лет. Год — обычный срок для вклада, три — минимальный для индивидуального инвестиционного счета.

Финансовый советник Игорь Файнман в нашем подкасте «Это к деньгам» как-то сказал: выходить на биржу лучше было вчера, но сегодня тоже можно. А вот про ИИС так не скажешь: его лучше всего открывать в декабре. Разберемся подробнее.

18.03.2021 11:44

Ни одна из классических длинных или средних стратегий может попросту не подойти. В этом случае можно прибегнуть к тактике рантье, которые вкладывают преимущественно в облигации и дивидендные акции. Типичный рентный портфель состоит на две трети из облигаций и на треть из акций, зачастую привилегированных, где дивидендная доходность (отношение выплат акционерам к стоимости акции) часто выше.

«Вечные» («всепогодные») портфели

Для тех, кто не знает, на какой срок он инвестирует, и хотел бы иметь сразу обе возможности: и хорошо заработать, и при случае продать свои бумаги в любой момент без потери денег, существует несколько готовых портфелей от гуру рынка. Рассмотрим два наиболее популярных.

Так называемый вечный инвестиционный портфель придуман Гарри Брауном. Это американский аналитик, который обнаружил, что если разбить инвестиции на четыре равные части: акции, золото, длинные облигации и короткие облигации, — то такая комбинация практически всегда в плюсе, даже в периоды кризисов. В худший год «вечный» портфель Брауна терял не более 3%, когда весь рынок снижался на 30% и больше.

Похожий, но чуть более сложный алгоритм использовал в своем «всепогодном» портфеле (иногда его называют «всесезонным») Рэй Далио, один из самых успешных управляющих современности. Он с коллегами за долгие годы работы пришел к пропорции: 40% — в долгосрочные облигации, 30% — в акции, 15% — в среднесрочные облигации, 7,5% — в золото и еще 7,5% — в сырьевые товары. Такой портфель в худшие годы теряет всего около 2%.

Обе стратегии показывают среднегодовую доходность на 1—3 процентных пункта ниже, чем рынок акций, но на 4—6 п. п. выше, чем рынок облигаций. То есть по соотношению риска и доходности это золотая середина: инвестор почти полностью защищен от возможных убытков, но уверенно обыгрывает инфляцию и не сильно отстает от широких индексов.

Как действовать, чтобы вложения на фондовом рынке были успешными? Ключевую роль играет выбор стратегии.

21.04.2021 00:00

Как составить портфель инвестиций новичку?

Самый легкий способ сообрать универсальный инвестиционный портфель — это купить два ETF или БПИФа с максимально широкой диверсификацией по странам и валютам. Например, соединить FXWO (акции всех стран мира) и SBRB (рублевые облигации) в пропорции 30/70, 50/50, 70/30 — в зависимости от того, как долго собираетесь их держать (чем срок дольше, тем облигаций меньше).

Чтобы повторить «вечный» портфель Брауна, нужно будет добавить к акциям и облигациям фонд на золото, например FXGD, выделив ему четверть общего портфеля (при этом долю двух предыдущих активов придется, понятно, сократить). Еще четверть инвестиций можно разместить на банковском депозите. Это близкий аналог коротких облигаций — четвертого компонента в стратегии Брауна.

Если решили собрать своими силами «всепогодный» портфель Рэя Далио, придется потрудиться. Депозиты займут 40%, фонд облигаций — 15%, фонд на акции — 30%. На фонд золота нужно выделить 7,5%. Оставшиеся 7,5% можно вложить в акции сырьевых компаний РФ, например «ЛУКОЙЛа», «Газпрома», «Норникеля», «Северстали», «Фосагро», «Русагро», которые придадут динамики за счет привязки к ценам на нефть, газ, металлы, удобрения и сельхозтовары.

Выводы

Структура портфеля зависит от темперамента инвестора. Люди стремятся выбрать золотую середину между риском и доходностью. Исследования говорят, что оптимальные портфели имеют в своем составе как минимум два класса активов: акции и облигации. Изменяя их доли, можно настроить инвестиции под свои цели.

Полностью избежать риска просадки портфеля нельзя, но можно уменьшить возможное падение до 2—3% в плохие годы, если следовать «вечной» стратегии Брауна, «всесезонной» Рэя Далио или их аналогам. Они просты в повторении, достаточно подобрать три биржевых фонда в нужной для вас валюте (на акции, облигации и золото), выделить часть вложений под банковский депозит и купить несколько «голубых фишек» РФ по одной из каждого сырьевого сектора.

Начать инвестировать

Остальные уроки по инвестициям вы можете найти в нашем разделе «Обучение».

Евгения НОВИКОВА для Banki.ru

#статьи

- 16 май 2023

-

0

Инвестиционный портфель: как его собрать и какие бывают портфели

Нельзя просто так взять и накупить случайных активов. Рассказываем о принципах формирования портфеля, формулах, риск-профилях и много о чём ещё.

Иллюстрация: Raf67 / Shutterstock / Wikimedia Сommons / Colowgee для Skillbox Media

Обозреватель Skillbox Media. Работала со «Сравни.ру», ВТБ, «Ак Барс Банком», Газпромбанком. Подготовила курсы по инвестициям для Промсвязьбанка и Школы инвестора ВТБ.

Главное об инвестиционном портфеле рассказала

Экономист, финансовый консультант, основательница академии создания капитала PRO.FINANSY.

Если вложить все деньги в один актив, можно потерять часть капитала или вообще всё. Чтобы снизить риски, инвесторы собирают инвестиционные портфели.

В этом материале Skillbox Media мы поговорим о том, как подбирают активы в портфель. Прочитав статью, вы поймёте, какая стратегия подходит вам и какие активы выбрать.

- Что такое инвестиционный портфель

- Для чего нужен портфель

- По каким принципам его собирают

- Какие есть виды портфелей

- Как собрать портфель новичку

Инвестиционный портфель — это набор активов, которые в будущем могут принести прибыль. Портфелем может владеть государство, бизнес, обычный человек. Но чаще всего термин употребляют инвесторы, когда говорят о покупке акций и облигаций. Поэтому в статье мы поговорим о портфелях из ценных бумаг.

Активы в портфеле могут быть любые — недвижимость, вклады, золото или другое имущество и инструменты, которые приносят доход. Если у человека есть вклад в банке и квартира, которая растёт в цене, — это тоже можно назвать инвестиционным портфелем.

Главная идея инвестиционного портфеля — не в том, чтобы собирать в него случайные активы, а в том, чтобы соблюдать баланс рисков и доходности. Об этом мы расскажем ниже.

Инвестиционный портфель нужен, чтобы снизить риски убытков. Его диверсифицируют — то есть составляют его из нескольких видов активов. Тогда, если один актив теряет в цене, другие могут вырасти — и инвестор не потеряет деньги.

Например, цена на квартиру может расти с каждым годом, а может упасть, если рядом с домом построят химический завод. Акции нефтедобывающей компании могут вырасти, а могут подешеветь в несколько раз, если партнёры откажутся от сырья. Если в портфеле только квартира или только акции нефтедобывающей компании, инвестор зависим от этих активов.

Ещё один пример — индекс Мосбиржи состоит из акций российских компаний. За 10 лет его стоимость выросла почти в два раза, но были и провалы. Если в 2018 году инвестор вложил все деньги в индекс и продал его в марте 2020 года, он потерял часть капитала. В 2020 году случился кризис, и акции почти всех компаний сильно подешевели.

Скриншот: Profinansy / Skillbox Media

Если бы в портфеле инвестора были другие активы — недвижимость, золото, вклады и так далее, он бы не потерял столько денег. А возможно, мог бы и заработать.

Портфельный подход в инвестициях основан на трёх важных принципах: распределения активов, консервативности и достаточной ликвидности. Разберём их подробнее.

Распределение активов. Активы бывают разные. Чтобы диверсифицировать портфель, нужно использовать одновременно несколько видов активов.

Активы разделяют:

- По классам — акции, облигации, фонды, наличные, защитные активы (например, золото) и другие.

- По валюте — в портфеле могут быть, например, рубли, юани, турецкие лиры или активы, купленные на них.

- По секторам и отраслям — например, есть банковский сектор, сектор нефтедобывающих компаний и другие.

- По странам — можно вкладываться только в российские акции, а можно покупать акции компаний из Китая, Франции, США и других стран.

Сбалансированный портфель содержит разные классы активов в нескольких валютах, из нескольких отраслей и стран.

Принцип консервативности. Он означает, что в портфеле обязательно должны быть низкорисковые активы. Если составить его только из высокорисковых, можно потерять деньги.

Например, акции могут принести больший доход, чем облигации. Но использовать только их нельзя. В случае кризиса может пострадать экономика разных стран и отраслей, и стоимость ценных бумаг снизится. А облигации даже в случае кризиса будут приносить заранее оговорённый доход.

Принцип достаточной ликвидности. Ликвидность — это возможность быстро продать актив по рыночной цене. Чем выше ликвидность, тем лучше.

Например, на эксклюзивную картину сложно найти покупателя. Получается, быстро продать её невозможно. И деньгами не получится распорядиться сразу, если возникнет такая потребность. С активами так быть не должно. Важно, чтобы в портфеле были активы, которые можно быстро продать.

Есть три классификации инвестиционных портфелей — по срокам, по уровню риска и целям. Разберём их подробнее.

По срокам инвестирования выделяют:

- краткосрочный портфель — на 1–3 года;

- среднесрочный — на 5–10 лет;

- долгосрочный — на срок от 10 лет.

При инвестировании на длительный срок выше шанс получить большую доходность. При краткосрочных инвестициях из-за волатильности возрастают риски.

Уровень риска, к которому готов инвестор, называют риск-профилем. Есть разные классификации, но чаще всего говорят о трёх видах портфелей по уровню риска:

- Консервативный. Также его могут называть осторожным. Он включает в себя инструменты с низким уровнем риска: государственные облигации, вклады и акции надёжных компаний, например «Сбера» и «Газпрома». Он подходит тем, кто не готов рисковать.

- Умеренный. Этот подход к формированию портфеля ещё называют asset allocation (распределение активов). В портфеле есть и рискованные, и надёжные активы. Например, акции небольших компаний, долгосрочные государственные облигации, ПИФы и индексы. Его используют те, кто готов к умеренному риску.

- Агрессивный. Он включает в себя рискованные активы: акции молодых компаний и корпоративные облигации эмитентов с низким рейтингом. Его обычно используют опытные инвесторы, которые хотят быстро и много заработать на активах.

В зависимости от целей выделяют два вида портфелей. Портфели роста используют те, кто хочет увеличить капитал. Портфели дохода — те, кто хочет получать пассивный доход от инвестиций. И портфели роста, и портфели дохода можно разделить ещё на несколько видов в зависимости от риск-профиля инвестора.

Вот какие есть виды портфелей роста:

- Портфель консервативного роста. Большую часть в нём составляют надёжные инструменты. Например, акции крупных компаний, которые ежегодно растут в цене, государственные облигации, вклады, ПИФы.

- Портфель умеренного роста. В него включают акции крупных компаний, цена на которые часто меняется. Также в нём могут использовать небольшое количество облигаций, выпущенных компаниями, ПИФы с высокой доходностью и другие инструменты.

- Портфель агрессивного роста. В него включают ценные бумаги перспективных и недооценённых компаний, а также молодых компаний, которые недавно вышли на биржу.

Вот какие есть виды портфелей дохода:

- Портфель постоянного дохода. В него включают дивидендные акции крупных компаний, накопительные счета, банковские вклады и другие высоконадёжные инструменты.

- Портфель рискового дохода. В него включают высокодоходные акции и облигации. Например, облигации с доходом в полтора-два раза выше среднерыночного.

Соотношение активов во всех этих портфелях может быть любым. Инвестор сам выбирает, какие виды активов покупать и в каких объёмах. Например, портфель может состоять только из акций, но инвестор купит ценные бумаги ста компаний. Или портфель может состоять из акций, драгоценных металлов и недвижимости в равных долях.

Есть готовые формулы, по которым можно собирать портфели. Например, большой популярностью среди инвесторов с умеренным риск-профилем пользуется «всепогодный портфель» Рэя Далио. По нему 40% активов составляют облигации, 30% — акции, 15% — среднесрочные облигации, 7,5% — золото и 7,5% — сырьевые товары.

Портфель можно собрать по рекомендациям брокеров — они часто предлагают готовые решения. А можно сделать это самому. Но для этого нужно понять, что вы хотите получить в итоге и к каким рискам готовы.

Вот как собрать инвестиционный портфель:

- Поставить цель — понять, для чего и когда вам нужен будет доход от инвестиций и сколько вы хотите получить.

Например, через 3 года ребёнок будет поступать в университет. Сейчас у вас есть 1,5 миллиона рублей, и вы хотите, чтобы к моменту поступления в университет у вас был капитал в 1,8 миллиона рублей. Цель — получить доход 20% к капиталу через 3 года.

- Выбрать стратегию. Для этого нужно понять, готовы ли вы рисковать, чтобы достигнуть цели. Если да, можно выбрать портфель умеренного или агрессивного роста или рискового дохода. Если нет, то можно следовать стратегии портфеля консервативного роста или постоянного дохода.

В нашем примере инвестор может выбрать умеренный рост. А если человек не хочет рисковать, готов вложить деньги на 10 лет и хочет получать стабильный доход, он, скорее всего, выберет портфель постоянного дохода.

- Выбрать ценные бумаги. Определите, что и в каком количестве вы будете покупать, и соберите портфель.

Помните о принципах формирования портфеля: даже если вы выбрали стратегию агрессивного роста, это не значит, что нужно покупать акции одной компании. Лучше держать в портфеле несколько активов, среди которых будут активы с минимальным уровнем риска.

После формирования портфеля нужно постоянно «держать руку на пульсе». Рынок меняется, поэтому портфель стоит пересматривать — например, каждые три месяца, раз в полгода или раз в год.

Если какой-то из активов не оправдал ваших надежд, можно пересобрать портфель. Допустим, в портфеле инвестора есть ETF. Из-за санкций они стали недоступны в России. Оптимальное решение — вложить деньги в другие инструменты, например в ПИФы.

- Инвестиционный портфель — это набор активов: акций, облигаций, недвижимости и многих других. Портфель формируют, чтобы снизить риск потерять деньги.

- Инвестиционные портфели собирают, используя три принципа. В портфеле должны быть: разные виды активов; активы, которые можно быстро продать; низкорисковые активы — даже если инвестор готов к рискам.

- В портфели могут включать разные активы в зависимости от уровня риска, к которому готов инвестор. Если он готов рисковать и покупает соответствующие бумаги, портфель считают агрессивным. Если портфель рассчитан на средние риски — умеренным. Если инвестор совсем не рискует — консервативным.

- Чтобы собрать портфель, нужно определить цели инвестирования, выбрать стратегию и купить бумаги. Но это ещё не всё: чтобы достичь финансовой цели, портфель нужно периодически пересматривать.

- Самый популярный инструмент инвестирования — акции. Это ценные бумаги, которые подтверждают право на долю в акционерном обществе. Прочитайте статью об акциях, чтобы понять, как устроена работа с ними, почему они дорожают и дешевеют — и сколько на них можно заработать.

- Облигации — второй по популярности инструмент инвестирования. Купить облигацию — это как дать в долг компании или государству. В Skillbox Media есть материал об облигациях, из которого вы узнаете, какие они бывают — и в какие лучше инвестировать.

- Если интересуетесь инвестициями, обратите внимание на курс Skillbox «Трейдинг». Он подходит как новичкам, так и тем, кто уже инвестирует и хочет делать это на профессиональном уровне. На курсе учат торговать так, чтобы капитал постоянно рос, — следовать стратегии, контролировать риски и совершать обдуманные сделки.

Научитесь: Трейдинг

Узнать больше