Расчет маржинальной прибыли (формула)

Маржинальная прибыль — это превышение выручки от реализации определенного количества продукции над всеми переменными затратами, связанными с данным объемом продаж.

Маржинальная прибыль рассчитывается по следующей формуле:

Пмр = В – Рпр,

где:

Пмр — маржинальная прибыль;

В — выручка от реализации продукции, товаров, работ, услуг;

Рпр — переменные расходы.

Маржинальная прибыль часто называется маржинальной доходностью или валовой маржей.

Какие еще виды прибыли используются для оценки эффективности бизнеса и как их рассчитать, см. в статьях:

- «Расчет и формирование операционной прибыли (формула)»

- «Как рассчитать валовую прибыль (формула расчета)?»

- «Балансовая прибыль — это…»

- «Как рассчитать чистую прибыль (формула расчета)?»

Остановимся подробнее на каждой составляющей расчета маржинальной прибыли.

Выручку от реализации продукции следует принимать для расчета без НДС и акцизов.

Для определения величины переменных расходов необходимо понимать, какие затраты компании можно отнести к этому виду расходов.

Для целей анализа маржинальной прибыли все издержки организации делят на переменные и постоянные расходы.

Переменные расходы прямо пропорционально зависят от объема производства (количества реализованных товаров). Если в 1 из периодов выручка от реализации отсутствует, то не будет и переменных расходов.

Примерами переменных расходов для предприятия розничной торговли могут быть себестоимость реализованных покупных товаров, транспортные расходы по доставке товаров к местам продажи.

Если организация ведет производственную деятельность, то переменными затратами будут стоимость сырья и материалов, заработная плата рабочих, задействованных в производственном процессе. А вот, например, стоимость аренды производственного помещения отнести к переменным расходам нельзя. Расходы на аренду не зависят от объема продукции, а привязаны ко времени.

Затраты, которые компания несет периодически (ежемесячно, ежеквартально, ежегодно) вне зависимости от объема реализации называются постоянными расходами. Постоянные расходы покрываются за счет валовой маржи, поэтому ее еще называют маржей покрытия.

ВАЖНО! Разделение затрат на переменные и постоянные не имеет отношения к изменению величины расходов в течение времени из-за роста цен или расширения перечня издержек. При классификации нужно учитывать только зависимость от объема производства или количества реализованных товаров.

Для удобства анализа и сравнения с другими предприятиями, а также сравнения доходности различных видов товаров или выпускаемой продукции используют относительный показатель маржинальной доходности. Этот показатель называют маржей и рассчитывают по следующей формуле:

МР = Пмр / В × 100,

где:

МР — маржа в процентах;

Пмр — маржинальная прибыль;

В — выручка от реализации продукции, товаров, работ, услуг.

Маржа в процентах характеризует долю маржинальной прибыли в полученной выручке от реализации.

Экономисты выделяют такое понятие, как маржинальный доход. Что оно значит и как правильно его рассчитать, узнайте в экспертном мнении от КонсультантПлюс. Изучте материал, получив пробный демо-доступ к системе К+ бесплатно.

Для каких целей необходимо рассчитывать маржу и почему маржинальная прибыль подлежит постоянному контролю?

Анализ маржинальной прибыли

Маржинальная прибыль и ее расчетположены в основу анализа безубыточности. Анализ безубыточности можно проводить как по предприятию в целом, так и по отдельным продуктам, видам работ.

Идея анализа безубыточности заключается в вычислении объема выпуска продукции (количества товаров), при котором сумма постоянных и переменных издержек будет равна выручке от реализации.

Объем продукции, который обеспечит безубыточность, можно высчитать по следующей формуле:

V × Ц = V × Рпер + Рпост,

V = Рпост / (Ц – Рпер),

где:

V — объем выпуска продукции или количество товаров;

Ц — цена реализации 1 единицы продукции или товара;

Рпер — переменные расходы на производство 1 единицы продукции или себестоимость 1 единицы товара;

Рпост — общая сумма постоянных расходов.

Как видно из приведенной формулы, объем производства, обеспечивающий безубыточность производства и реализации продукции, равен постоянным расходам, разделенным на маржинальную прибыль от 1 единицы продукции.

Компании, оказывающие услуги, так же как и производственные предприятия, могут применять анализ безубыточности для повышения эффективности управления бизнесом.

Например, если организация оказывает услуги по ведению бухгалтерского учета или настройке программного обеспечения, единицей оказания услуг будет человеко-час. Цена 1 человеко-часа определяется в договоре с клиентом. Переменными расходами будет заработная плата за 1 час работы специалиста, оказывающего услуги. Для обеспечения безубыточности нужно рассчитать, какое количество человеко-часов покроет все постоянные расходы, в т.ч. расходы на аренду офиса, оплату труда административного персонала и т.п.:

Кч/ч = Рпост / (Ц – Зч),

где:

Кч/ч — количество человеко-часов;

Рпост — общая сумма постоянных расходов;

Ц — цена 1 человеко-часа, установленная в договоре с клиентом;

Зч — заработная плата специалиста, непосредственно оказывающего услугу.

Принципы анализа безубыточности положены в основу расчета окупаемости различных проектов.

Анализ безубыточности — это не единственный вид анализа, в котором используется показатель маржинальной прибыли.

Расчет маржи необходим для принятия управленческих решений при определении ассортимента выпускаемой продукции, продаваемых товаров. Анализ маржинальной доходности и спроса на различные группы продуктов помогает компаниям прогнозировать их деятельность. Среднеотраслевая маржинальная прибыль, а также маржинальная прибыль конкурентов является источником информации для формирования ценовой политики компании.

Существуют ли рекомендуемые нормы маржинальной доходности и как можно повысить валовую маржу?

Нормы маржинальной прибыли и пути ее увеличения

Общих норм и рекомендаций по уровню маржи не существует. Предприятия руководствуются отраслевыми и региональными показателями маржинальной доходности. Кроме того, для определения уровня маржи важна категория производимой продукции или продаваемых товаров. Предметы роскоши имеют значительно более высокую маржинальную прибыль, чем предметы 1-й необходимости.

В любой отрасли есть низко- и высокомаржинальные товары.

Пример

Возьмем фармацевтическую отрасль. Высокомаржинальными товарами в фармацевтической области считаются косметические средства, БАДы, некоторые изделия медицинского назначения. Существует законодательное ограничение наценки (следовательно, маржи) на жизненно важные и необходимые лекарственные средства (ЖВНЛС).

По этой причине аптечная сеть не может влиять на маржинальную доходность группы товаров ЖВНЛС. Однако аптека может изменить соотношение продаж различных групп товаров, стимулируя продажи высокомаржинальных продуктов посредством рекламы, маркетинговых мероприятий, мотивации сотрудников.

Увеличение объемов продаж называется интенсивным путем повышения маржинальной прибыли. Процент маржи в цене единицы товара может оставаться на уровне, продиктованном конкуренцией, однако увеличение объема продаж обеспечит повышение общей суммы валовой маржи.

Увеличение цены товара, а значит, увеличение процента маржи в цене единицы товара называется экстенсивным путем увеличения маржинальной доходности. Часто компании предлагают дополнительный сервис в обоснование увеличения цены, стараясь не потерять объем продаж.

Обычно организации применяют оба метода повышения маржи. От разумного сочетания путей повышения маржинальной доходности зависит эффективность работы компании в целом.

Итоги

В условиях инфляции повышение цен неизбежно и зачастую продиктовано увеличением переменных издержек, а не ростом маржи. Грамотный анализ рыночной ситуации и тщательный расчет маржинальной доходности позволят компании разумно сочетать интенсивный и экстенсивный путь повышения маржинальной прибыли для обеспечения стабильной работы организации.

Многие компании сегодня внедряют систему управленческого учета. Один из его основных показателей, который используют для оценки эффективности бизнеса, – маржинальная прибыль. В этой статье простым языком и на условном примере расскажем, что такое маржинальная прибыль, для чего она нужна и как ее определить.

Что такое маржинальная прибыль?

Маржинальная прибыль (или маржинальный доход) – это разница между выручкой от реализации и переменными издержками. Причем оба эти показателя – выручка и затраты – берутся по конкретному объему продукции.

Также можно сказать, что это доход, который остается у бизнеса с реализации за вычетом переменных затрат.

Как видно из рисунка, маржинальная прибыль меньше выручки на сумму переменных издержек, но больше прибыли от реализации на сумму постоянных.

Для правильного расчета маржинальной прибыли надо понимать, какие расходы компании относятся к постоянным издержкам, а какие – к переменным.

Предприниматель Василий Петькин решил начать бизнес по производству входных и межкомнатных дверей. Для него переменными издержками будут, например, расходы на материалы, фурнитуру, комплектующие, а также зарплату рабочих.

Эти расходы прямо пропорциональны количеству произведенных дверей, и чем больше будет заказов, тем больше этих расходов. А вот затраты на содержание офиса и торговой точки не зависят от того, сколько дверей продано, 10 или 1000 – это постоянные издержки. Василий будет нести такие расходы, даже если у него не будет ни одного заказа.

Таким образом, постоянные расходы не зависят от объемов производства, а переменные изменяются пропорционально количеству произведенной продукции или услуг.

Маржинальная прибыль – это часть выручки, которая остается у предприятия для покрытия постоянных затрат и получения прибыли. Поэтому часто маржинальную прибыль называют «вкладом на покрытие».

Маржинальная прибыль и бухгалтерская – это разные вещи. Во-первых, их считают по разным формулам. Во-вторых, бухгалтерскую прибыль определяют по предприятию в целом за период времени, а маржинальную – только в расчете на конкретный произведенный и реализованный объем продукции (работ, услуг).

Как рассчитывается маржинальная прибыль: формула

Величина исследуемого нами показателя выражается в абсолютных и относительных значениях.

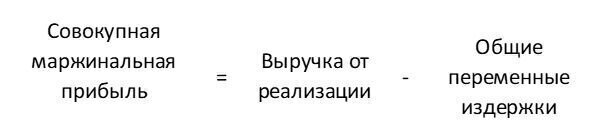

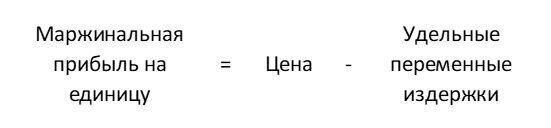

Абсолютный можно рассчитать как на весь объем производства:

так и на единицу:

В этих формулах выручку и цену берут без НДС и акцизов. Удельные переменные издержки – это переменные расходы в расчете на единицу продукции.

На предприятии Василия Петькина произвели и реализовали 15 дверей по цене 10 у.е. (без НДС) каждая. Переменные расходы составили 6 у.е. в расчете на одну дверь. Расчет маржинальной прибыли будет выглядеть так:

Совокупная маржинальная прибыль:

15*10 – 15*6 = 60 у.е.

Маржинальная прибыль на единицу продукции:

10 – 6 = 4 у.е.

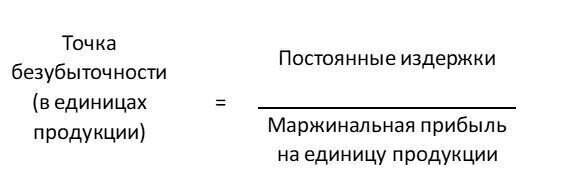

Для чего нужна маржинальная прибыль

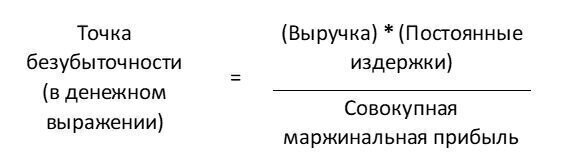

Прежде всего она нужна для расчета точки безубыточности. Это такой объем производства, при котором предприятие покрывает все свои расходы, но еще не получает прибыли:

В точке безубыточности выручка равна сумме переменных и постоянных издержек, а прибыль равна нулю.

Постоянные расходы Василия Петькина в нашем примере составляют 400 у.е. Чтобы узнать, достаточно ли Василию продать 15 дверей, чтобы выйти на безубыточный уровень, рассчитаем точку безубыточности:

Точка безубыточности (в ед.):

400 / 4 = 100 дверей

Точка безубыточности (в денежном выражении):

(150 * 400) / 60 = 1 000 у.е.

Таким образом, предприятие Василия находится за порогом рентабельности, и выручка еще не покрывает все расходы. Для достижения безубыточности ему нужно продать еще 90 дверей. После этого каждая следующая дверь будет приносить прибыль.

Такие расчеты особенно важно делать на этапе выхода компании на рынок, а также для планирования доходов и расходов.

Когда у компании несколько видов продукции, сравнивать абсолютные суммы маржинальной прибыли некорректно, т.к. цены и объемы продаж разные.

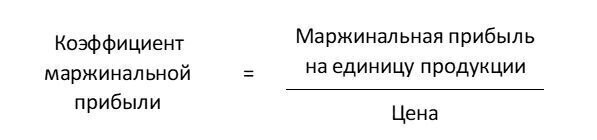

В этом случае используют коэффициент маржинальной прибыли. Он показывает, как маржинальная прибыль соотносится с объемом реализации.

Формула и пример расчета коэффициента маржинальной прибыли

Формула выглядит так:

Коэффициент можно вычислить как в долях, как на вышеприведенной формуле, так и в процентах. Для этого полученное значение умножают на 100.

Расчет коэффициента маржинальной прибыли для предпринимателя Василия Петькина:

4 / 10 = 0.4, или 40%

Коэффициент маржинальной прибыли также называют маржинальной доходностью, или маржинальной рентабельностью. Он позволяет сравнивать маржинальный доход по разным товарам для управления ассортиментом.

Василий Петькин производит 2 вида дверей – входные и межкомнатные.

|

Вид продукции |

Цена, у.е. |

Удельные переменные издержки, у.е. |

Объем продаж, шт. |

|---|---|---|---|

|

Дверь межкомнатная |

10 |

6 |

15 |

|

Дверь входная |

25 |

20 |

20 |

Проведем маржинальный анализ, используя вышеприведенные формулы:

|

Вид продукции |

Дверь межкомнатная |

Дверь входная |

|---|---|---|

|

Выручка, у.е. |

150 |

500 |

|

Общие переменные издержки, у.е. |

90 |

300 |

|

Маржинальная прибыль на единицу продукции, у.е. |

4 |

5 |

|

Совокупная маржинальная прибыль, у.е. |

60 |

100 |

|

Коэффициент маржинальной прибыли |

0,4 |

0,2 |

|

Маржинальная рентабельность, % |

40% |

20% |

Как видно из таблицы, наибольшая сумма маржинальной прибыли у входных дверей. Можно предположить, что Василию производить их выгоднее, чем межкомнатные. Но коэффициент маржинальной прибыли у входных дверей вдвое ниже, чем у межкомнатных – 20% против 40%. Получается, что, несмотря на меньшую выручку и маржинальный доход, межкомнатные двери более рентабельны. Они приносят большую отдачу в соотношении с объемом продаж, чем межкомнатные.

Как интерпретировать показатель маржинальной прибыли

Эффективность предприятия зависит от того, насколько маржинальная прибыль способна покрыть постоянные расходы:

- «минусовая» маржинальная прибыль означает, что предприятие еще не вышло на безубыточный уровень и даже не перекрыло свои переменные издержки. Если удельная маржинальная прибыль отрицательная, значит допустили грубые ошибки в ценообразовании, т.к. цена ниже себестоимости и не покрывает даже удельные переменные издержки. Но и плюсовой маржинальный доход еще не означает, что бизнес прибыльный, ведь его может не хватить для покрытия постоянных затрат;

- если предприятие достигло порога рентабельности, то маржинальная прибыль равна постоянных расходам;

- когда бизнес эффективен, маржинального дохода хватает для покрытия постоянных расходов и налогов с дохода, а то, что осталось, – чистая прибыль предприятия.

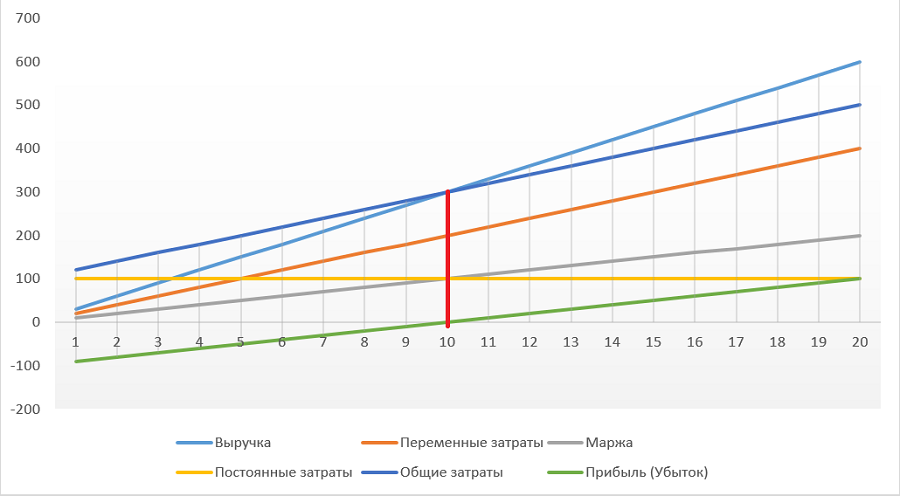

Наглядно проследить зависимость между объемами реализации, маржинальным доходом и прибылью можно на примере межкомнатных дверей Василия Петькина (исходные данные те же):

|

Объем выпуска дверей |

Выручка |

Постоянные издержки |

Переменные издержки |

Общие издержки |

Маржиналь-ный доход |

Прибыль от реали-зации |

|---|---|---|---|---|---|---|

|

0 |

0 |

400 |

0 |

0 |

-400 |

-400 |

|

20 |

200 |

400 |

120 |

520 |

80 |

-320 |

|

50 |

500 |

400 |

300 |

700 |

200 |

-200 |

|

100 |

1000 |

400 |

600 |

1000 |

400 |

0 |

|

150 |

1500 |

400 |

900 |

1300 |

600 |

200 |

|

300 |

3000 |

400 |

1800 |

2200 |

1200 |

800 |

Как видно из таблицы, маржинальный доход становится положительным уже при продаже 20 дверей. Но производство не будет прибыльным, пока не выйдет в зону безубыточности (выделено синим). При продажах менее, чем 100 дверей, прибыль от реализации отрицательная, что означает убыток. Бизнес Василия принесет больше прибыли, если он продаст 101 и более дверей. А рентабельность будет расти с ростом объема продаж.

Это результат воздействия «эффекта операционного рычага». Его смысл в том, что любое изменение объема реализации приводит к еще большему изменению финансового результата, что также видно из таблицы.

Нормы маржинальной прибыли и способы ее увеличения

Норматива для маржинальной прибыли не существует. Ее уровень сильно различается в зависимости от отрасли и категории товара. В отличие от предметов роскоши, товары и услуги с законодательным ограничением цен всегда будут иметь низкую маржинальность.

Как можно повысить маржинальную прибыль:

- Увеличить выручку. В идеале надо стремиться повысить ценовую категорию товара за счет формирования доверия к бренду, повышения его престижности и качества обслуживания. Но постоянно поднимать цены нереально, поэтому можно пойти и по пути роста объемов производства. Это даст снижение общих издержек и увеличение доли прибыли в структуре маржинального дохода.

- Снизить переменные издержки: искать максимально выгодные условия закупки сырья, материалов (скидки дилерские или от объема закупок, импортозамещение и т.д.), а также привлекать более дешевую рабочую силу.

- Пересмотреть ассортимент: увеличить долю товаров с наибольшим уровнем маржинальности в общем объеме реализации. В нашем примере на предприятии Василия Петькина высокомаржинальным товаром являются межкомнатные двери, поэтому для повышения совокупной маржинальной прибыли ему нужно наращивать производство именно этой категории товара.

Таким образом, рассмотренный выше анализ на основе «управленки» способен значительно повысить эффективность бизнеса.

Такая отчетность заточена под специфику вашего бизнеса. Если нужно сделать настройки с нуля, у нас есть готовые шаблоны отчетов. Мы поможем разработать требования для внедрения управленческого учета и познакомим с нашими лучшими практиками.

Содержание страницы

- Маржинальная прибыль: что это такое

- Формула и тонкости расчета маржи

- Как интерпретировать показатель маржинальной прибыли

- Нормы маржинальной прибыли

- Пути влияния на рост маржинальной прибыли

- Ограничения анализа маржинальной прибыли

Любое предпринимательство подразумевает конечной целью извлечение прибыли. Экономический смысл этой категории может различаться в зависимости от того, какие именно средства в нее включаются и какие затраты и дополнительные платежи исключаются. Вид прибыли важен также по отношению к цели ее выделения. Так, доход в качестве налогооблагаемой прибыли интересует налоговиков, а распределяемая прибыль – акционеров. Самого бизнесмена прежде всего будет волновать чистая прибыль.

Однако, планируя возможность инвестиций, оценивая эффективность предпринимательства, нужно принимать во внимание, что для вычисления прибыли нужно убрать из расчетов не только постоянные, но и переменные издержки, несмотря на то что они трудно поддаются прогнозированию. Такая прибыль – маржинальная – более точно отразит финансовую эффективность бизнеса.

Рассмотрим суть маржинальной прибыли, приведем формулу, по которой рассчитывается маржа и безубыточность производства. Проанализируем факторы, влияющие на маржу, а также возможные способы увеличения этого вида прибыли.

Что такое прибыль?

Маржинальная прибыль: что это такое

Прибыль предприятия формируется в результате производства продукции и его реализации, за вычетом расходов, понесенных в процессе этого производства, а также издержек организации и управления.

Маржинальная прибыль (от английского «Margin» или французского «Marge», что означает «разница») – это доход предприятия, образуемый выручкой от реализации определенного объема товаров за вычетом затрат, образовавшихся в процессе производства (переменных затрат) этого же объема продукции.

Эту финансовую категорию иногда называют «суммой покрытия», так как именно за ее счет формируется покрытие затрат на трудовое вознаграждение персонала, а остаток составляет чистую прибыль бизнесмена.

Важное значение в обосновании управленческих решений в бизнесе имеет маржинальный анализ. Его методика базируется на соотношении трех важнейших экономических показателей (издержек, объема реализации (продаж), прибыли) и прогнозировании величины каждого из этих показателей при заданном значении других.

Как оценивается рентабельность маржинальной прибыли в системе маржинального анализа экономического субъекта?

Посмотреть ответ

Близкий, но не тождественный термин – валовый доход. Разница с маржинальной прибылью состоит в том, что учитываются еще и непроизводственные затраты, а также он вычисляется на единицу продукции. Маржинальная прибыль же учитывает весь ассортимент выпускаемых товаров, тем самым характеризуя общую рентабельность предприятия.

Словом «маржа» иногда на профессиональном сленге называют саму маржинальную прибыль, но чаще это обозначает показатель маржинальной доходности (он вычисляется в процентах).

К СВЕДЕНИЮ! Рост маржинальной прибыли означает подъем чистой прибыли предприятия за счет более быстрого возмещения переменных затрат на производство. Именно увеличение маржинальной прибыли является целью различных управленческих стратегий, применяемых для повышения прибыльности производства.

Как рассчитывается и что характеризует маржинальный доход?

Формула и тонкости расчета маржи

Исходя из определения маржи, ее рассчитывают по простой формуле:

Пмарж. = Вр – Рпер.

где:

- Пмарж. – маржинальная прибыль;

- Вр – сумма выручки от реализованных товаров, услуг, работ;

- Рпер. – переменные расходы.

При вычислении маржинальной прибыли важно помнить о некоторых особенностях учета:

- Выручка для данной формулы берется без учета НДС и акцизов.

- Переменные расходы – те траты, которые напрямую связаны с объемом выпускаемой продукции и количеством реализованной.

- Если в какой-то учетный период продукция не реализовывалась или не производилась, это значит, что в это время организация не несла переменных затрат.

- Переменные расходы никак не реагируют на изменение ценовой политики, расширение ассортимента, технологическую модернизацию и другие факторы. Решающими являются исключительно объем производства и/или реализации.

Вычислять маржу – показатель маржинального дохода – удобно для сравнения с другими финансовыми категориями, данными по различным видам продукции или цифрами, которые показывают другие предприятия. Рассчитывается маржа так:

М = Пмарж. / Вр х 100

где:

- М – маржа;

- Пмарж. – маржинальная прибыль;

- Вр – сумма выручки от реализованных товаров, услуг, работ.

Данный показатель освещает процентную долю маржинальной прибыли в реализационной выручке.

Как интерпретировать показатель маржинальной прибыли

Маржинальная прибыль нужна для определения стратегии безубыточности предприятия. Можно делать его по каждому виду продукции из ассортимента и по всему производству целиком.

Безубыточность – такое состояние производства (объем выпуска), при котором сумма выручки и издержки (переменные плюс постоянные) уравновесят друг друга. Этот объем можно вычислить так:

Vбез. = Рconst / (Ц ед. – Рпер.)

где:

- Vбез. – объем товара, обеспечивающий безубыточное производство;

- Рconst – постоянные расходы (общая сумма);

- Цед. – цена реализации единицы выпущенной продукции;

- Рпер. – себестоимость 1 единицы реализуемого товара (переменные расходы на единицу продукции).

Иначе говоря, объем безубыточности зависит от того, какая доля «суммы покрытия», то есть маржинальной прибыли, покроет постоянные расходы на каждую единицу продукции.

Кроме анализа безубыточности, показатель маржи используется при:

- выработке управленческой стратегии для принятия решений относительно ассортимента;

- прогнозе деятельности как своей компании, так и конкурентов;

- планировании ценовой политики.

Нормы маржинальной прибыли

Общепринятых нормативных значений маржи, очевидно, не может существовать. Этот показатель сильно зависит от отрасли производства. Поэтому имеет смысл рассматривать нормы только в отраслевом контексте. Для каждой отрасли есть товары более и менее высокой маржинальности.

СПРАВКА! Производство и продажа предметов роскоши, например, будут иметь более высокий маржинальный показатель, чем товаров, необходимых повседневно.

Пути влияния на рост маржинальной прибыли

- Интенсивный путь увеличения маржинальной прибыли – учет категории маржинальности в рамках одной отрасли.

- Экстенсивный путь влияния на рост маржи – рост цены на товар, вследствие чего в выручке вырастет маржинальный процент. Иногда для сохранения или даже увеличения объема реализации компании могут предлагать вкупе с товаром дополнительные услуги сервиса или другие бонусы.

Низкомаржинальные товары при продаже получают ограниченную торговую наценку. Но можно повлиять на соотношение маркетинга низко- и высокомаржинальных товаров, уделив больше внимания рекламе последних, предусматривая для них дополнительные скидки, бонусы и другие способы увеличения объема продаж.

Например, в фармацевтике БАДы и косметика маржинальнее общеупотребительных лекарственных средств. Поднять наценку выше уровня, установленного государством, фармацевтические компании не вправе. Зато они могут больше рекламировать БАДы, стимулировать сотрудников, обеспечивающих высокий уровень продаж, договариваться с медиками, которые будут рекомендовать их своим пациентам, использовать другие маркетинговые ходы. Так можно влиять на соотношение реализации высоко- и низкомаржинальных групп товаров.

ВНИМАНИЕ! В практике предпринимательской деятельности имеет смысл разумно сочетать оба эти метода увеличения маржинальной прибыли.

Ограничения анализа маржинальной прибыли

Способ анализа и прогноза, в основу которого положен показатель маржинальной прибыли, не может быть эффективным на все 100%. На него налагаются некоторые ограничения, обусловленные экономическим смыслом понятия маржи. Итак, при анализе прибыльности и рентабельности предприятия с помощью вычисления маржи нужно принять во внимание следующие нюансы:

- Даже при неизменных затратах на производство рыночная цена товара может резко изменяться по различным причинам, при этом даже увеличение объема выпуска не повлияет на реальный показатель, в отличие от исчисленного.

- Постоянные и переменные затраты могут время от времени меняться местами, что исказит вычисленный показатель маржи.

- Не учитываются другие переменные факторы, помимо объема выпуска, которые также могут повлиять на реализацию, а значит, и маржинальную прибыль: такие как технологические характеристики, изменения заработной платы, производительность труда персонала и др.

- Метод вычисления маржи подразумевает, что была реализована вся произведенная продукция, а так бывает далеко не всегда.

Что такое маржа, маржинальность и наценка, для чего они нужны, как их считать и не путать — в обзоре «РБК Инвестиций»

В этом тексте вы узнаете:

- Что такое маржа

- Зачем ее рассчитывать

- Различие маржи и маржинальности

- Различие маржинальности и наценки

- Что еще называют маржой

Что такое маржа

Маржа, или маржинальный доход — это разница между суммарными объемами продаж компании (выручкой) и переменными затратами (расходами).

Переменные расходы — это часть затрат, размер которых зависит от объема производства или продаж. Переменные расходы тем самым отличаются от постоянных затрат, величина которых мало или практически не зависит от объема продаж.

Например, предприниматель занялся пошивом одежды. От того, шьет он пять или 20 костюмов в месяц, величина арендной платы за помещение мастерской не изменится. Но на пошив 20 костюмов тканей, ниток и пуговиц будет уходить гораздо больше, чем на пошив пяти костюмов. Арендная плата — это пример постоянных затрат, а расходы на приобретение материалов — это переменные расходы.

Зачем нужно рассчитывать маржу

Почему потребовалось разделять затраты на постоянные и переменные и зачем нужно определять именно маржу? Давайте посмотрим на примере.

Предприниматель открыл ателье по пошиву костюмов. За аренду помещения и швейных машинок он платит ₽100 тыс. в месяц. Каждый костюм он продает за ₽30 тыс. При этом расходы на пошив каждого костюма (оплата материалов, труда работников и так далее) составляют ₽20 тыс. Допустим, за месяц было заказано и пошито пять костюмов. Тогда месячная выручка составит ₽150 тыс. (5 × ₽30 тыс.). Затраты при этом составят ₽200 тыс. (5 × ₽20 тыс. + ₽100 тыс.). В итоге месячный убыток составит ₽50 тыс. (₽150 тыс. — ₽200 тыс.).

Но если за месяц будет заказано и пошито 15 костюмов, то результат будет уже другой. Месячная выручка составит ₽450 тыс. (15 × ₽30 тыс.), затраты — ₽400 тыс. (15 × ₽20 тыс. + ₽100 тыс.), так что предприниматель получит прибыль ₽50 тыс.

Как видим, в зависимости от числа пошитых костюмов изменяются не только выручка и затраты, но и финансовый результат, причем качественно — с увеличением объемов пошива с какого-то момента предприниматель получает прибыль. В нашем примере прибыль получается, если ателье шьет больше десяти костюмов (10 × ₽30 тыс. – 10 × ₽20 тыс. – ₽100 тыс. = 0).

Чем примечательна эта точка в десять костюмов, кроме того, что пошивочная мастерская начинает получать прибыль? Мы уже говорили, что часть затрат остается неизменной вне зависимости от количества продукции — это постоянные затраты (в нашем примере это арендная плата). Другая часть затрат зависит от количества продукции напрямую. Это переменные расходы. Так вот, компания выходит на получение прибыли при таком количестве продукции, когда разница между выручкой и переменными расходами начинает превышать постоянные затраты (в нашем примере такая граница — пошив десяти костюмов).

Разница между выручкой и переменными расходами — это и есть маржа, или маржинальный доход. То есть компания получает прибыль тогда, когда маржа больше постоянных затрат.

Соотношение затрат, выручки, прибыли и маржинального дохода

(Фото: РБК)

Таким образом, расчет маржи крайне важен при финансовом планировании — во-первых, для определения масштаба производства, необходимого для безубыточности, а во-вторых, для построения моделей, помогающих оптимизировать затраты в зависимости от роста производства.

Для расчета маржи применяется следующая формула:

МД = В – ПР или МД = (ΣКПв × ЦПв – ΣКПв × Ред.Пв), где

МД — маржинальный доход (маржа);

В — выручка;

ПР — переменные расходы;

КПв — количество продукции отдельного вида;

ЦПв — цена продаж продукции отдельного вида;

Ред.Пв — расходы, непосредственно затраченные на производство единицы продукции отдельного вида.

Маржа и маржинальность

Пример с пошивом костюмов достаточно упрощен — все костюмы стоят одинаково и на пошив каждого тратится одна и та же сумма. Таким образом, при росте количества пошитых костюмов в одинаковой кратности увеличивался размер выручки и переменных расходов.

В действительности стоимость сырья и цена продукта могут меняться в зависимости от ситуации на рынке. Кроме того, переменные расходы, а значит, и размер маржи, могут меняться в зависимости от количества продукции нелинейно, даже если цены не меняются.

Например, металлургической компании для увеличения выплавки стали может потребоваться на несколько вагонов угля больше, что увеличит транспортные расходы на фрахт дополнительных вагонов. Кроме того, компании обычно выпускают не один вид товаров. Производство какого-то вида товара увеличить легче, с другой стороны, спрос на один вид продукции может расти, а на другой — снижаться.

Все это может приводить к тому, что меняются не только размеры выручки и маржи, но и их соотношение. Поэтому для понимания эффективности работы компании и управления издержками важно учитывать не только маржу, но и отношение маржи к выручке. Такое отношение называется маржинальностью. Если маржа — это разница, выраженная в денежных единицах (рублях, долларах, юанях и т. д.), то маржинальность выражается в процентах.

Итак, маржинальность — это процентное отношение маржинального дохода к выручке.

Формула расчета маржинальности:

М = 100% × МД / В, где

М — маржинальность;

МД — маржинальный доход (маржа);

В — выручка.

Например, выручка компании выросла с ₽500 млн до ₽800 млн, а маржа выросла со ₽120 млн до ₽170 млн. В этом случае маржинальность снизилась с 24% до 21,25%. Это может говорить о том, что нужно либо пересмотреть структуру ассортимента продукции, либо оптимизировать расходы на производство каждой единицы продукции, либо внести изменения в ценовую политику.

Маржинальность и наценка

Слово «маржа» происходит от латинского margo — «край, граница, межа». Поэтому исторически маржой могут называть совершенно разные понятия, которые указывают на какую-либо разницу. Из-за этого возможна некоторая путаница в терминах.

Так, например, маржой могут назвать торговую наценку. Более того, в денежном выражении маржа и наценка могут быть, по сути, одним и тем же. Если переменные затраты на пошив каждого костюма составляют ₽20 тыс., а костюм продается за ₽30 тыс., то и маржа, и наценка в деньгах будут равны ₽10 тыс. на каждый костюм.

Но если мы говорим о наценке как относительной величине, то наценка и маржинальность будут отличаться существенно. Если маржинальность — это процентное отношение разницы выручки и переменных расходов к выручке, то наценка в относительном выражении — это процентное отношение разницы выручки и переменных расходов к переменным расходам.

Н = 100% × (В – ПР) / ПР, где

Н — наценка;

В — выручка;

ПР — переменные расходы.

В примере с костюмами маржинальность составляет 33,3% (100% × ₽10 тыс. / ₽30 тыс.), а наценка — 50% (100% × ₽10 тыс. / ₽20 тыс.).

Маржинальность не может превышать 100%, а наценка может иметь любое значение.

Что еще могут называть маржой

Как мы уже упомянули ранее, словом «маржа» могут называть понятия, обозначающие какую-либо разницу. Можно упомянуть даже разные виды маржи, не являющиеся маржинальным доходом:

- фронт-маржа;

- бэк-маржа;

- гросс-маржа;

- операционная маржа;

- маржа EBITDA;

- банковская (процентная) маржа;

- гарантийная маржа;

- вариационнная маржа.

Фронт-маржа

Фронт-маржа, бэк-маржа и гросс-маржа — это понятия из розничной или оптовой торговли. Причем фронт-маржа — практически аналог маржинального дохода для компании из сферы торговли.

Фронт-маржа в денежном выражении — это разница между торговым товарооборотом и себестоимостью покупки товара.

Фронт-маржа в процентном выражении — это процентное отношение разницы между торговым товарооборотом и себестоимостью к торговому товарообороту.

Бэк-маржа

Бэк-маржа — это обусловленные компенсации от поставщика товара. Если, например, торговая компания реализует партию товара быстрее оговоренного срока, то следующую партию товара поставщик может предоставить со скидкой. Такая скидка и будет примером бэк-маржи.

Гросс-маржа

Гросс-маржа, или коммерческая маржа — это сумма фронт-маржи и бэк-маржи.

Операционная маржа

Операционная маржа — это отношение операционной прибыли к выручке. Операционная маржа, как и маржа

EBITDA

— это виды рентабельности. Операционная маржа может также называться рентабельностью операционной прибыли.

Маржа EBITDA

Маржа EBITDA — это отношение EBITDA к выручке. Маржа EBITDA, как и операционная маржа — это виды рентабельности. Маржа EBITDA может также называться рентабельностью EBITDA.

Банковская (процентная) маржа

Банковская (процентная) маржа — это разница между процентными ставками депозитов и кредитов в банке.

Гарантийная маржа

Гарантийная маржа — это разница между суммой кредита и стоимостью гарантийного обеспечения.

Вариационнная маржа

Вариационнная маржа — это прибыль или убыток, возникающие у покупателя или продавца фьючерса при изменении цены фьючерса.

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Маржа (англ. margin — преимущество, разница) — это разница между отпускной ценой продукта и его себестоимостью. В бизнесе метрика показывает сумму денег, которую получит компания после продажи товара или услуги с учетом соответствующих издержек.

Понятие маржи также применяют в банковской, страховой, биржевой и других сферах деятельности, в каждой из которых есть свои особенности в определении показателя и его расчёте. Поэтому мы рассмотрим, что такое маржа, только применительно к продаже товаров или услуг.

Формула расчета маржи

Маржу измеряют в денежных единицах и рассчитывают по формуле:

Маржа = Цена продажи – Себестоимость

В себестоимость включают все переменные затраты, связанные с производством или закупкой товаров или услуг.

Простой пример. Компания закупила партию кроссовок по цене 1 200 рублей за пару. Продали обувь по 2 000 рублей. Посчитаем маржу:

2 000 – 1 200 = 800 (руб.)

Получается что, сумма дохода с единицы товара составила 800 рублей.

Однако в реальности рассчитать маржу не всегда просто, поскольку важно правильно определить переменные затраты.

Сложный пример. Компания выпускает товар самостоятельно. Для этого она закупает сырьё, на собственном оборудовании производит товар, далее упаковывает и реализует его. При этом работники получают процент с каждой произведённой единицы товара дополнительно к фиксированному заработку.

В этом случае к переменным затратам стоит отнести:

- стоимость сырья;

- затраты на ресурсы для работы оборудования (электроэнергия и т. п.);

- процент заработной платы за объём производства;

- траты на упаковку и логистику.

Расходы на фиксированную зарплату работников и аренду помещения, постоянные затраты на электроэнергию и обслуживание оборудования в себестоимость не включают. Это постоянные траты, величина которых не меняется в зависимости от объема производства товаров.

А вот затраты на рекламу товара включают в расчет маржи, так как расходы тут чаще всего непостоянные, особенно если мы говорим про небольшие компании, а не про гигантов вроде Coca-Cola с утверждённым многомиллиардным бюджетом.

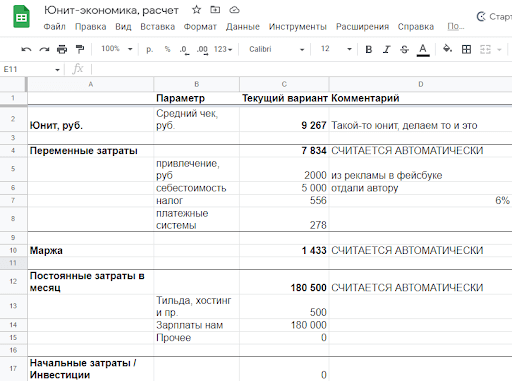

Вот, например, как выглядит простая табличка для расчёта маржи по отдельным услугам нашего агентства:

Посчитав все переменные расходы на производство партии товаров, поделим полученную сумму на количество произведённых единиц и узнаем себестоимость одного товара. Дальше можно посчитать маржу по стандартной формуле — вычесть себестоимость из отпускной цены.

Показатель маржи пригодится для расчета многих других метрик. Например, его применяют при определении LTV — пожизненной ценности клиента:

LTV = средний чек × среднее количество заказов в месяц × среднее время сотрудничества с клиентом × средняя маржа

Для быстрого расчёта можно использовать калькулятор LTV, который поможет узнать, сколько денег приносит клиент в среднем за период сотрудничества с компанией.

Маржа — абсолютный показатель, по величине которого сложно судить об эффективности бизнеса. К примеру, ежемесячный мониторинг показывает стабильный рост маржи. Но в результате более подробного изучения выясняется, что растут и переменные расходы. Следовательно, эффективность деятельности остаётся под вопросом. Чтобы разобраться, нужно определить маржинальность.

Как и зачем рассчитывать маржинальность

Маржинальность — это отношение маржи к выручке. Метрика показывает, сколько именно дохода содержит каждый заработанный рубль. Считают маржинальность в процентах по следующей формуле:

Маржинальность = Маржа / Выручка × 100%

Пример. В августе компания продала партию товаров за 100 тысяч рублей при себестоимости в 50 тысяч рублей. Маржа составила:

100 000 – 50 000 = 50 000 (руб.)

Посчитаем маржинальность:

50 000 / 100 000 × 100% = 50%

Получается, что маржинальность продаж в августе составила 50% — каждый вырученный рубль принёс 50 копеек прибыли.

Теперь представим, что та же компания в следующем месяце продала товаров на сумму в 200 тысяч рублей при себестоимости партии в 120 тысяч рублей. Посчитаем маржу:

200 000 – 120 000 = 80 000 (руб.)

Показатель маржи выше, чем в августе, и кажется, что в сентябре компания сработала более эффективно. Но посчитаем маржинальность:

80 000 / 200 000 × 100% = 40%

Получается в сентябре маржинальность упала на 10 % по сравнению с августом, что говорит о снижении эффективности. Один вырученный рубль принес только 40 копеек прибыли.

Термины «маржа» и «маржинальность» часто путают. Чтобы избежать ошибок, запомните, что первый показатель считают в деньгах, а второй — в процентах. Маржа показывает, сколько прибыли остается от выручки после продажи продукта, а маржинальность — долю прибыли в полученном доходе.

Маржинальность помогает оценить прибыльность, или рентабельность бизнеса. Она может быть как положительной, так и отрицательной. Последнее случается, когда переменные затраты превышают выручку, что ведёт к отрицательной марже. В такой ситуации, если в расчётах нет ошибок, нужно искать, где в процессе производства или закупки товаров происходит перерасход.

Маржинальность не может быть больше 100%, поскольку даже при нулевой себестоимости маржа не может быть выше выручки. Когда говорят о рентабельности более 100%, то в большинстве случаев имеют в виду наценку. А величина наценки не ограничена.

Виды маржи при оценке прибыльности бизнеса

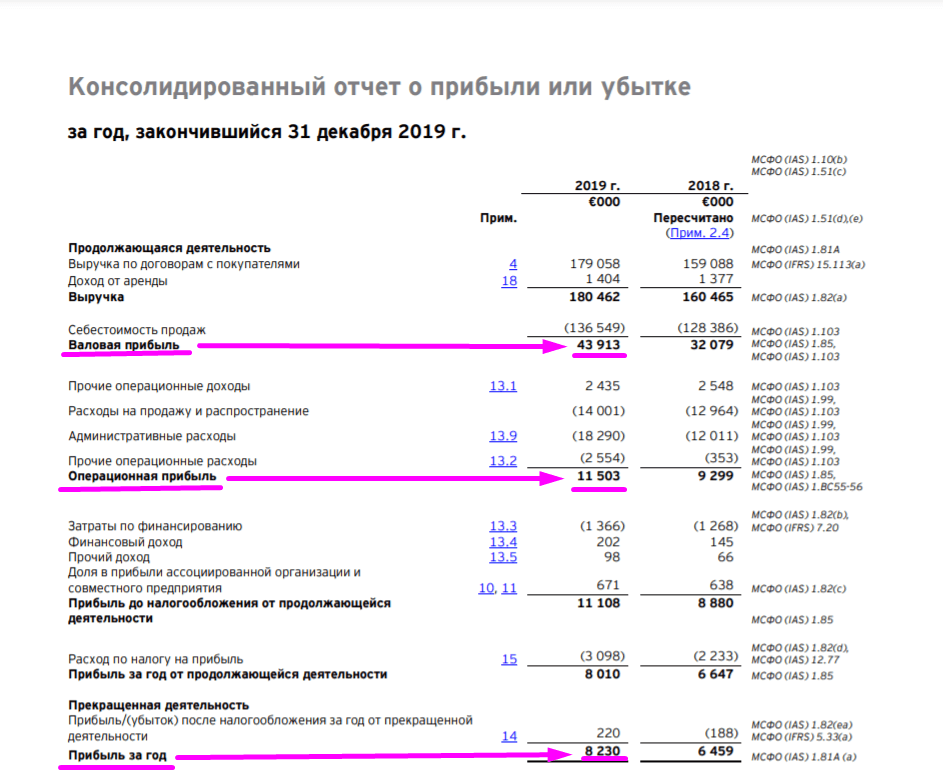

В бухгалтерском учёте и финансах при оценке прибыльности бизнеса учитывают три основных вида прибыли, или маржи:

- Валовую прибыль, или валовую маржу — общую выручку за вычетом себестоимости проданных товаров.

- Операционную прибыль, или операционную маржу — выручку за вычетом стоимости проданных товаров и операционных расходов.

- Чистую прибыль, или чистую маржу — выручку за вычетом всех расходов, включая проценты и налоги.

Фрагмент консолидированного отчета о прибыли или убытке. Источник

Однако сами по себе значения прибыли не позволяют оценить реальное финансовое состояние компании. Поэтому на их основе рассчитывают относительные показатели.

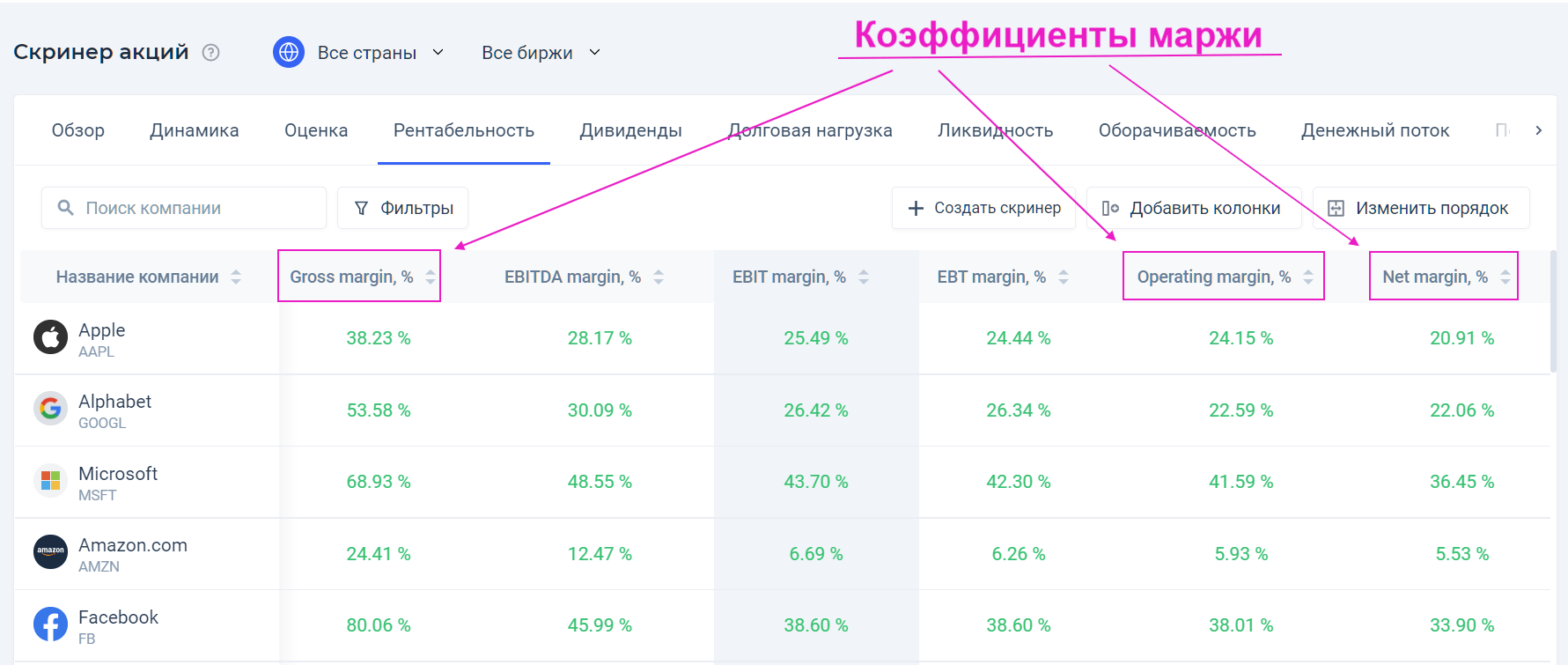

Маржа валовой прибыли (gross margin) показывает, какой процент дохода остаётся компании после оплаты всех прямых расходов, связанных с производством или закупкой товаров:

Мвп = Валовая прибыль / Выручка × 100%

Маржа операционной прибыли (operating margin) показывает доход, оставшийся после вычета прямых расходов и операционных затрат (аренда помещения, коммунальные платежи, оплата труда сотрудников и прочие постоянные расходы):

Моп = Операционная прибыль / Выручка × 100%

Маржа чистой прибыли (net margin) показывает долю прибыли, оставшуюся после вычета операционных, накладных и всех прочих расходов:

Мчп = Чистая прибыль / Выручка × 100%

Коэффициенты маржи разных компаний можно сравнивать между собой, чтобы понять, у кого рентабельность выше.

Не стоит путать термины «маржа» и «маржа валовой (операционной, чистой) прибыли». Правильное название последнего термина звучит как «коэффициент маржи валовой (операционной, чистой) прибыли». Но в обиходе наименования зачастую упрощают и поэтому говорят «маржа валовой прибыли», при этом подразумевая коэффициент.

Зачем нужно знать маржу чистой прибыли

Маржа чистой прибыли — ключевая метрика успешности, которая показывает, насколько эффективна компания и насколько хорошо она контролирует свои расходы. Низкое значение показателя может указывать на слишком большие операционные затраты или ошибки в ценообразовании. Также чем ниже чистая маржа, тем меньше у компании «запас прочности» и даже незначительные негативные изменения в торговле или экономике могут привести к убыткам.

Большое значение имеет изучение динамики маржи как в целом по компании, так и по отдельным направлениям. Её понимание позволит эффективнее перераспределить ресурсы и поставить цели по дальнейшему развитию бизнеса.

Знание чистой маржи бизнеса помогает инвесторам оценить деятельность компании и понять, получает ли она достаточную прибыль от продаж, чтобы с запасом покрывать операционные и накладные расходы. Хорошим знаком для инвесторов выступает стабильный рост этого показателя.

Для маркетологов маржа чистой прибыли по отдельным продуктам и товарным группам помогает понять рентабельность конкретного юнита и определить области, в которых нужно принять меры по повышению эффективности продаж.

Чтобы понять причины изменения маржи и маржинальности, можно использовать вспомогательные инструменты: анализ товаров (ABC и XYZ-анализ), клиентов (RFM и когортный анализ), элементов внешней среды (PEST-анализ).

Поскольку маржу чистой прибыли выражают в процентах, а не в денежных единицах, с ее помощью можно сравнивать прибыльность разных компаний из аналогичных отраслей.

Также маржа чистой прибыли помогает определить степень монополизации конкретного рынка и силу конкретного продавца. В экономической теории считается, что по мере ужесточения конкуренции в определенной отрасли маржа отдельного продавца уменьшается. Наоборот, если он обладает монопольной властью над рынком, то будет получать большую прибыль с каждой единицы своего продукта, стремясь максимизировать разрыв между выручкой и себестоимостью.

Какая маржа считается хорошей

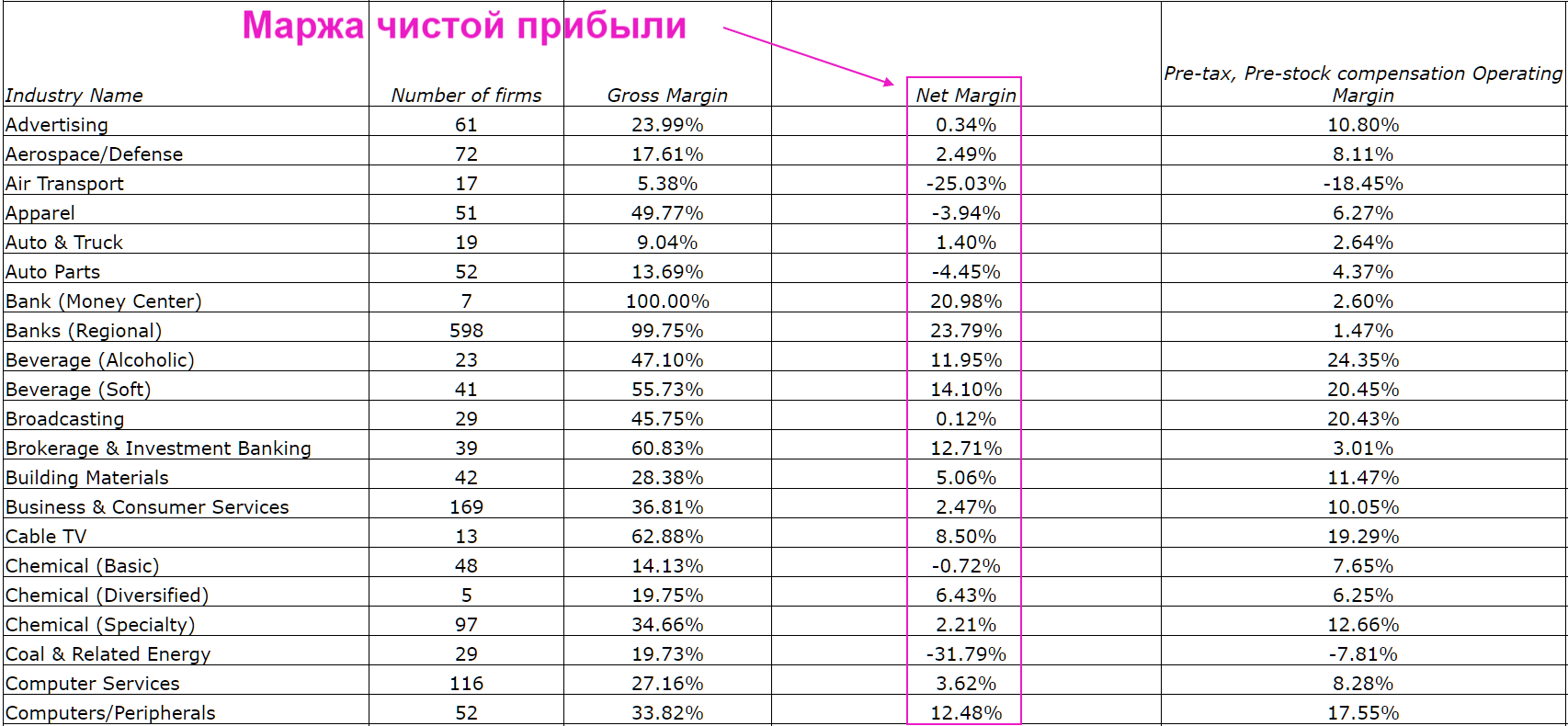

Определить оптимальное значение чистой маржи невозможно. Причина в том, что величина показателя сильно зависит от отрасли и особенностей компании.

Пример показателей маржи чистой прибыли по отраслям. Источник

В публикациях финансовой тематики иногда упоминают, что хороший показатель чистой маржи равен 10-20%. Однако исследование Yahoo! Finance, в котором были рассмотрены компании из 212 разных отраслей, показало, что средний показатель не превышает 7,5%.

В целом, чем выше показатель маржи чистой прибыли, тем лучше. Но чтобы объективно оценить эффективность бизнеса, лучше сравнивать полученный процент не со средними значениями, а с показателями реальных конкурентов и максимально похожих компаний.