Главная

Показатели EBIT и EBITDA: особенности вычисления по данным МСФО-отчетности

Исторически расчет EBIT и EBITDA основан на данных отчетности US GAAP, однако показатели EBIT и EBITDA также используются для анализа финансового положения и оценки стоимости компаний, которые в том числе формируют отчетность по международным стандартам.

Расчет данных показателей на основе МСФО-отчетности имеет свои особенности. Кроме того, компании применяют разную методологию расчета данных показателей.

EBIT и EBITDA: расчет и смысл показателей

Показатели EBIT (earnings before interest and taxes — прибыль до вычета процентов и налогов) и EBITDA (earnings before interest, taxes, depreciation and amortization — прибыль до вычета процентов, налогов и амортизации основных средств и нематериальных активов) не установлены международными стандартами финансовой отчетности или национальными стандартами западных стран в качестве обязательных показателей.

Эти и некоторые другие показатели называются non-GAAP financial measures («показатели, не являющиеся финансовыми величинами US GAAP»).

Тем не менее, и EBIT, и EBITDA очень широко используются аналитиками, инвесторами и другими заинтересованными лицами для оценки финансового положения и стоимости компаний.

История возникновения EBITDA

Исторически показатель EBITDA использовался для определения способности компании к обслуживанию долга, то есть данный показатель в сочетании с показателем чистой прибыли служил источником информации о том, какую сумму процентных платежей может обеспечить компания в ближайшей перспективе. В первую очередь EBITDA пользовались инвесторы, которые рассматривали компанию не в качестве долгосрочной инвестиции, а в качестве совокупности активов, которые можно выгодно продать по отдельности, при этом EBITDA характеризовал величину, которая может быть направлена на погашение кредитов.

Такая схема (leveraged buyouts — финансируемый выкуп, при котором компания выкупается за счет заемных средств) была широко распространена в 80-х годах. Затем показатель EBITDA стал использоваться большинством компаний и на сегодняшний день стал одним из самых популярных показателей. Он показывает доход, который принес бизнес в текущем периоде, и, следовательно, может использоваться для оценки рентабельности инвестиций и возможностей самофинансирования.

Расчет показателей EBIT и EBITDA

Классический расчет данных показателей достаточно прост: чтобы их рассчитать, необходимо начать с показателя чистой прибыли за период:

EBIT = Чистая прибыль – (Процентный расход/доход) – (Налог на прибыль).

Из показателя чистой прибыли необходимо исключить показатели финансовых (процентных) расходов или доходов, налог на прибыль:

EBITDA = EBIT – (Амортизация основных средств и нематериальных активов).

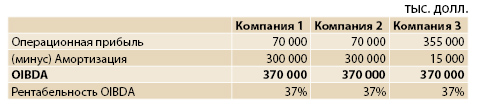

Пример 1

Отчет о совокупном доходе за год, закончившийся 31.12.2014

Как видно из примера, у трех компаний, чистая прибыль которых значительно отличается, показатель EBITDA одинаков. Показатель EBIT одинаков у компаний с одинаковой амортизационной нагрузкой, хотя компания 1 по итогам года получила прибыль, а компания 2 — убыток (в том числе вследствие различной налоговой и долговой нагрузки).

Смысл показателей EBIT и EBITDA

Показатель EBIT является промежуточным показателем прибыли до уплаты процентов и налогов.

Показатель EBITDA — это «очищенный» показатель чистой прибыли от амортизации, процентов и налога на прибыль, позволяющий оценить прибыль компании вне зависимости от влияния:

- размера инвестиций (поправка на сумму начисленной амортизации);

- долговой нагрузки (поправка на проценты);

- режима налогообложения (поправка на налог на прибыль).

Основное назначение EBITDA в том, чтобы с помощью данного показателя можно было сравнивать различные предприятия, работающие в одной отрасли, в том числе для целей бенчмаркинга. При этом не важны размеры инвестиций, долговая нагрузка или применяемый налоговый режим — имеют значение только вид деятельности и операционные результаты. Таким образом, EBITDA позволяет сравнивать компании с различными учетными политиками (например, в части учета амортизации или переоценки активов), различными условиями налогообложения или уровнем долговой нагрузки.

Критика

Основная критика EBITDA состоит в следующем: очищая показатель от амортизации, мы лишаем пользователя информации о потребности компании в инвестициях.

При этом компании с высокой амортизационной нагрузкой и с высокой потребностью реинвестирования (добывающие отрасли, производство и другие) заинтересованы активно использовать данный показатель и завышать свои результаты, так как корректировка на амортизацию существенно улучшает показатель прибыли.

Данная критика обоснованна, однако в любом случае показатель EBITDA следует рассматривать в комплексе с другими показателями, в том числе с EBIT, который, обладая преимуществами «очистки» от налогов и процентов, содержит амортизацию. Также необходимо анализировать другие показатели, такие как валовая маржа, операционная и чистая прибыль.

Дополнительно показатели EBIT и EBITDA критикуются за то, что в классическом варианте они содержат все доходы — как от регулярной деятельности (операционные), так и от разовых операций (внереализационные). Большинство компаний рассчитывает EBIT и EBITDA, вычитая внереализационные доходы и расходы, очищая показатель от результатов, не относящихся к операционной деятельности. Кроме того, как альтернативный вариант многие аналитики, инвесторы и финансовые директора компаний используют показатель операционной прибыли для оценки регулярной деятельности компании и способности прогнозировать генерацию операционных денежных потоков. Однако дополнительное очищение показателей может быть опасно тем, что сумма внереализационных доходов и расходов, а также показатель операционной прибыли станут предметом манипуляции, когда внереализационные расходы и операционная прибыль окажутся существенно завышенными, что также следует учитывать при анализе компании.

Анализ с применением EBIT и EBITDA

В настоящее время EBIT и EBITDA широко используются при анализе компаний. В том числе применяются следующие производные показатели:

- EBITDA margin % (рентабельность EBITDA);

- Debt/EBITDA (обязательства/EBITDA);

- Net Debt / EBITDA (чистый долг / EBITDA);

- EBITDA / Interest expense (EBITDA / процентный расход).

Кредитные организации могут устанавливать свои целевые значения показателей, по которым они отслеживают финансовое положение компаний-заемщиков.

Собственники компаний также могут устанавливать целевые значения, с помощью которых они анализируют финансовое положение и развитие компаний, а также оценивают результаты работы менеджмента

компании.

Отличия EBIT и EBITDA от операционной прибыли

Показатели операционной прибыли и EBIT/EBITDA — это разные показатели. Если в классические показатели EBIT/EBITDA включаются все доходы и расходы — операционные и неоперационные (кроме процентов, налогов и амортизации), — то в операционную прибыль не включаются неоперационные доходы и расходы.

Неоперационными (или внереализационными) доходами или расходами считаются нерегулярные или разовые доходы и расходы, не относящиеся к обычной деятельности компании. Например, чаще всего это доходы от инвестиционной деятельности (если такая деятельность не является регулярной для компании), выручка от разовой операции нерегулярной деятельности, расходы, не связанные с деятельностью компании, курсовые разницы, прекращенная деятельность и другие. В то же время прибыль (убыток) от продажи основных средств, резерв по сомнительным долгам, обесценение активов, а также большинство других расходов, как правило, являются частью операционной прибыли.

Операционная прибыль включается в расчет другого non-GAAP-показателя — OIBDA (operating income before depreciation and amortization — операционная прибыль до вычета амортизации основных средств и нематериальных активов). Как видно из названия показателя, отличия OIBDA от EBITDA — это состав прибыли: OIBDA содержит только операционную прибыль, неоперационные доходы и расходы исключены.

Пример 2

Используя данные примера 1, рассчитаем OIBDA для трех компаний.

Рентабельность OIBDA в данном случае выше рентабельности EBITDA, так как не содержит сумму по статье «Прочие расходы».

При этом, несмотря на различные показатели операционной прибыли, OIBDA одинакова у всех трех рассматриваемых компаний.

Особенности требований МСФО к операционным результатам

Отражение внереализационных результатов — в правилах US-GAAP отчетности, тогда как в МСФО содержится требование не отражать статьи в качестве чрезвычайных статей.

С одной стороны, предприятия могут, но не обязаны представлять промежуточный показатель операционной прибыли выше показателя прибыли (убытка) за период. В целом понятия «операционный» или «неоперационный» международными стандартами не определяются.

С другой стороны, предприятие должно представлять дополнительные статьи, заголовки и промежуточные итоги в отчете, представляющем прибыль или убыток и прочий совокупный доход, когда такое представление уместно для понимания финансовых результатов предприятия. Поскольку воздействия различных видов деятельности предприятия, его операций и других событий различаются с точки зрения периодичности, потенциала получения прибыли или убытка и прогнозируемости, раскрытие информации о компонентах финансовых результатов помогает пользователям понять полученные финансовые результаты и прогнозировать будущие результаты.

Предприятие включает дополнительные статьи в отчет, представляющий прибыль или убыток и прочий совокупный доход, и корректирует используемые наименования и порядок представления статей, если это необходимо для пояснения элементов финансовых результатов. Предприятие рассматривает факторы, включающие существенность, а также характер и функцию статей доходов и расходов.

Нередко компании в МСФО-отчетности указывают в статье «Прочие доходы» или «Прочие неоперационные доходы» (Other income / Other non-operational income), а также «Прочие расходы» или «Прочие неоперационные расходы» (Other expenses / Other non-operational expenses) результаты деятельности, которую считают нерегулярной и не относящейся к основной операционной деятельности.

Такая особенность международных стандартов может стать причиной того, что показатели OIBDA от EBITDA в части, используемой для расчета прибыли, могут быть идентичными, если компания не выделяет результаты по нерегулярным видам деятельности. Однако зачастую компании, самостоятельно определяя характер статей и желая улучшить показатель операционной прибыли, могут завышать показатели внереализационных расходов. В этом смысле требование МСФО не определять статьи в качестве чрезвычайных или внереализационных вполне обоснованно и продиктовано необходимостью не вводить в заблуждение пользователя отчетности.

Таким образом, компания, представляя расчет EBIT и EBITDA, для целей определения данных показателей может выделить статьи с финансовыми результатами нерегулярных операций и использовать их в расчете. При этом не требуется, но рекомендуется раскрыть методику расчета.

Скорректированная EBITDA

Показатели EBIT и EBITDA очень популярны и широко используются для оценки финансового положения и стоимости компаний; многие компании включают non-GAAP-показатели в свою отчетность, сформированную в том числе по международным стандартам.

Однако методология расчета данных показателей в разных компаниях может отличаться. Различные методики расчета приводят к несравнимости показателей различных компаний (то есть нивелируют основное преимущество EBIT и EBITDA). Кроме этого, различные подходы к формированию и представлению non-GAAP-показателей в отчетности дают большие возможности для манипуляции данными показателями в стремлении их улучшить.

Активное использование данных показателей инвесторами и представление компаниями non-GAAP-показателей в своей отчетности явились причиной того, что на эти показатели в начале 2000-х годов обратил внимание регулятор. Изначально EBIT и EBITDA рассчитывались на основе отчетности US GAAP и в настоящий момент регулируются правилами US SEC (Комиссии по ценным бумагам и биржам США). Правила SEC устанавливают классическую формулу расчета EBIT и EBITDA на основе отчетности US GAAP и не разрешают очищать данные показатели от других расходов, кроме как от налога на прибыль, процентов и амортизации. Показатели, которые рассчитываются иным способом, не могут называться EBIT и EBITDA, поэтому компании, отступающие от классической формулы по тем или иным причинам, называют данные показатели иначе, чаще всего добавляя определение «скорректированный» (adjusted): «скорректированный EBIT», «скорректированный EBITDA», «скорректированный OIBDA» и так далее.

Чаще всего EBITDA дополнительно очищают от следующих статей отчета о совокупном доходе:

- чрезвычайных (внереализационных) доходов и расходов (если стандарты отчетности допускают наличие таких статей или если они могут быть идентифицированы из дополнительных раскрытий);

- курсовых разниц;

- убытка от реализации (выбытия) активов;

- убытков от обесценения различных групп активов, в том числе гудвилла;

- вознаграждений, основанных на акциях (stock-based compensation);

- доли результата в ассоциированных и совместных предприятиях и операциях;

- начисления резервов под различные нужды.

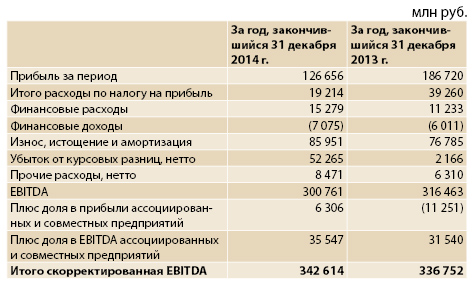

Пример 3

В качестве примера рассмотрим отчетность Группы «Газпром нефть» за 2014 год, сформированную в соответствии с МСФО.

В Примечании 39 «Информация по сегментам» на странице 55 компания раскрывает скорректированный показатель EBITDA по сегментам и дает следующий комментарий: «Скорректированный показатель EBITDA представляет собой EBITDA Группы и долю в EBITDA ассоциированных и совместных предприятий. Руководство полагает, что скорректированный показатель EBITDA является удобным инструментом для оценки эффективности операционной деятельности Группы, поскольку отражает динамику прибыли без учета влияния некоторых начислений. EBITDA определяется как доходы до вычета процентов, расходов по налогу на прибыль, износа, истощения и амортизации, прибыли (убытка) от курсовых разниц, прочих внереализационных расходов и включает в себя долю Группы в прибыли ассоциированных и совместных предприятий. EBITDA является дополнительным финансовым показателем, не предусмотренным МСФО, который используется руководством для оценки деятельности».

Далее, на странице 57 раскрывается расчет скорректированного показателя EBITDA:

В расчет EBITDA компания включает «Убыток от курсовых разниц» и «Прочие расходы», которые считает внереализационными. Далее показатель корректируется на результаты ассоциированных и совместных предприятий.

Если рассчитать EBITDA по классической формуле, получим следующие данные:

За 2014 год разница классического и скорректированного показателей довольно существенна — около 30 %, в основном за счет существенной суммы курсовых разниц и доли EBITDA в ассоциированных компаниях.

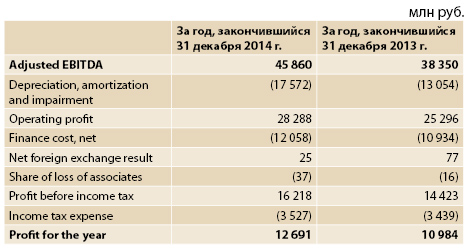

Пример 4

Рассмотрим другую отчетность — компании X5 Retail Group за 2014 год в соответствии с МСФО.

В отчетности показан расчет adjusted EBITDA («скорректированная EBITDA») (с. 98), из которого видно, что, кроме амортизации, налогов и чистых процентных расходов, дополнительно вычтен убыток

от обесценения (impairment), курсовые разницы (net foreign exchange result) и доля убытка в ассоциированных компаниях (share of loss

of associates).

Если мы сделаем классический расчет EBITDA, получим следующие результаты:

Классический показатель EBITDA меньше скорректированного на 6 % по результатам 2014 года главным образом вследствие влияния обесценения основных средств и нематериальных активов; по результатам 2013 года показатели практически равны, так как влияние обес-ценения активов было несущественно.

Особенности расчета EBIT и EBITDA по данным МСФО-отчетности

Убыток от обесценения

Учет обесценения активов регламентируется МСФО (IAS) 36, а также другими стандартами, регламентирующими учет обесценения соответствующих активов (например, МСФО (IAS) 2, МСФО (IAS) 39).

Классический показатель EBITDA не должен очищаться от убытка от обесценения, однако скорректированные показатели нередко очищаются от подобных «неденежных» статей. Достаточно часто компании убирают из расчета обесценение гудвилла и других нематериальных активов, мотивируя тем, что данные убытки случаются разово и не относятся к регулярной операционной деятельности компании. Кроме этого, аргументацией служит то, что обесценение основных средств и нематериальных активов по смыслу близко амортизации и также должно быть исключено из значения EBITDA.

Процентный доход

Формула расчета EBIT и EBITDA содержит показатель «Процентный (или финансовый) расход» (interest or finance expense). Необходимо учитывать, что имеется в виду чистый результат по начисленным процентным доходам и расходам (net interest expense). Соответственно, начисленный процентный доход следует включить в расчет EBIT и EBITDA (процентный доход следует вычесть из рассчитываемого показателя).

Доля в результате ассоциированных и совместных компаний и операций

Учет инвестиций в ассоциированные и совместные компании и операции регламентируется МСФО (IAS) 28 и МСФО (IFRS) 11.

Классическая формула расчета EBIT и EBITDA не содержит вычитания доли прибыли или убытка ассоциированных и совместных компаний и операций, однако скорректированный показатель нередко может либо очищаться от данного дохода или расхода, либо, как в отчетности Группы «Газпром нефть» в вышеописанном примере 3, корректироваться с учетом специфики участия в результате ассоциированных и совместных компаний и операций.

Чрезвычайные доходы и расходы

В некоторых источниках утверждается, что показатели EBIT и EBITDA исключают суммы чрезвычайных доходов и расходов.

Однако, во-первых, как описано выше, в МСФО (IAS) 1 есть прямое требование не представлять какие-либо статьи доходов и расходов в отчетах, представляющих прибыль или убыток и прочий совокупный доход, или в примечаниях в качестве чрезвычайных статей. Это значит, что в МСФО-отчетности мы не всегда можем увидеть суммы, которые характеризуются предприятием как чрезвычайные или внереализационные доходы или расходы, и, следовательно, не можем использовать их в расчете.

Во-вторых, классическая методология SEC не разрешает очищать EBIT и EBITDA от дополнительных статей, кроме налогов, процентов и амортизации; при этом чистая прибыль по US GAAP (net income) содержит внереализационные расходы и доходы. Поэтому для расчета EBIT и EBITDA данных МСФО-отчетности, которая не содержит выделенных чрезвычайных доходов и расходов, достаточно.

Прибыль/убыток от реализации основных средств и нематериальных активов

Прибыль/убыток от реализации основных средств и нематериальных активов содержится в показателе чистой прибыли за период и не вычитается при расчете EBIT и EBITDA. Однако иногда компании вычитают данную прибыль или убыток в скорректированном показателе, особенно если такая операция достаточно необычна для деятельности компании и сумма операции существенна.

Stock-based compensation (вознаграждения работникам и директорам долевыми инструментами)

Учет вознаграждений, основанных на акциях, регламентируется МСФО (IAS) 19 и МСФО (IFRS) 2. Согласно МСФО, если товары или услуги, полученные или приобретенные в операции, предполагающей выплаты, основанные на акциях, не отвечают критериям признания в качестве активов, то они должны быть признаны как расходы.

Некоторые компании вычитают данные расходы из показателей EBIT или EBITDA как «неденежные» (non-cash), хотя классический метод расчета не предполагает вычета данных расходов.

Налог на прибыль

Учет отражения в отчетности налога на прибыль регламентируется МСФО (IAS) 12. Налог на прибыль включает как текущий налог, так и расход или доход по отложенному налогу на прибыль. Для расчета EBIT и EBITDA необходимо учесть в формуле расчета все начисленные расходы или доходы, касающиеся налога на прибыль.

В некоторых случаях компании для расчета EBIT и EBITDA корректируют показатель налога на прибыль, исправляя налогооблагаемую прибыль на расходы и доходы, которые учитываются при расчете EBIT и EBITDA.

Важно отметить, что в соответствии с МСФО удержанные налоги на прибыль с выплачиваемых дивидендов не включаются в налог на прибыль, а являются составной частью дивидендов и, соответственно, не раскрываются в составе прибыли (убытка) и не включаются в расчет EBIT и EBITDA.

Прочий совокупный доход

В МСФО большое внимание уделено описанию требований к отражению статей в составе прибыли (убытка) или прочего совокупного дохода.

Как правило, к расчету показателей EBIT и EBITDA относятся данные раздела (или отчета) о прибыли (убытке); данные, которые включены в раздел прочего совокупного дохода, обычно не включают в расчет показателей EBIT и EBITDA. Это могут быть суммы переоценки основных средств, нематериальных активов, пенсионных планов, эффективная часть прибылей и убытков от инструментов хеджирования при хеджировании денежных потоков, курсовые и трансляционные разницы, доля в прочем совокупном доходе ассоциированных и совместных компаний, расходы и доходы по отложенным налогам, относящимся к компонентам прочего совокупного дохода, и другие статьи.

Представление EBIT и EBITDA в отчетности МСФО

Чаще всего компании представляют non-GAAP-показатели в дополнительных отчетах, релизах и презентациях, однако нередко EBIT и EBITDA раскрываются в финансовой отчетности.

Показатели EBIT и EBITDA можно раскрывать как в отчете о совокупном доходе, так и в примечаниях — запрета на использование non-GAAP-показателей нет. Нет также прямых требований МСФО о дополнительных раскрытиях расчета non-GAAP-показателей, однако, учитывая важность данных показателей для пользователей, компаниям рекомендуется сделать такое раскрытие.

Ниже показаны примеры отчета о совокупном доходе компаний, у которых показатель амортизации может быть раскрыт в разных частях отчета.

Если в производственной компании амортизация содержится в производственной себестоимости, то, например, в телекоммуникационной компании амортизация может раскрываться отдельной строкой.

Пример 5

Отчет о совокупном доходе за год, закончившийся 31.12.2014

Производственная компания

То есть в зависимости от особенностей раскрытия показателей, влияющих на EBIT и EBITDA, EBIT и EBITDA также могут раскрываться в разных разделах отчета о совокупном доходе.

Отчет о совокупном доходе за год, закончившийся 31.12.2014

Телекоммуникационная компания

Таким образом, показатели EBIT и EBITDA могут иметь различную методологию расчета, поэтому пользователям отчетности необходимо это учитывать при анализе, а компаниям, несмотря на отсутствие требований МСФО о дополнительных раскрытиях, рекомендуется раскрывать метод расчета данных показателей.

Для более эффективного анализа показатели EBIT и EBITDA следует рассматривать в совокупности с другими показателями рентабельности.

Показатели EBIT и EBITDA: особенности вычисления по данным МСФО-отчетности

Поделиться ссылкой на статью в соцсетях:

Сегодня в бухгалтерском ликбезе Алексей Иванов рассказывает о показателях с неблагозвучными аббревиатурами, которые помогают не надорваться, взяв непосильный кредит или заём.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом. Предпринимателям — понять, какую пользу можно извлечь из бухгалтерии.

В российской бухгалтерской отчётности выделяется пять видов прибыли: валовая прибыль, прибыль от продаж, прибыль до налогообложения, чистая прибыль, нераспределённая прибыль. Анализируя их можно понять насколько эффективны процессы производства, управления, продаж, неосновной деятельности и налогообложения. Среди банкиров, финансистов и инвесторов популярны еще два вида, которые напрямую в бухотчётности не выделяются:

-

EBIT (Earnings Before Interest and Taxes) — прибыль до вычета процентов и налогов;

-

EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) — прибыль до вычета процентов, налогов и амортизации.

Читаются как «ибит» и «ибитдиэй», но в России все говорят «ебит» «ебитда». В Интернете полно статей о том, как при помощи этих неблагозвучных показателей сравнивать между собой компании с разной кредитной и амортизационной политиками. Но они полезны не только внешним аналитикам.

Как считать EBIT и EBITDA

EBIT = Прибыль до налогообложения + Проценты к уплате

EBITDA = EBIT + Амортизация

Прибыль до налогообложения и проценты к уплате берутся из отчёта о финансовых результатах. Первый показатель — это сумма по строке 2300. Второй разные аналитики считают по-разному. Некоторые берут сумму по строке 2330 — это только расход по начисленным процентам. Я считаю, что логичнее считать чистый процентный расход — разницу между расходами по процентам к уплате и доходами по процентам к получению. Это разность между суммами по строкам 2330 и 2320. Если вы не даёте денег взаймы и не имеете банковских вкладов, то результат будет одинаковым. Если даёте и имеете – второй вариант расчёта EBIT позволит учесть доход от размещения свободных денег. Как следствие — предел возможностей по обслуживанию заёмных средств будет выше.

Амортизация берется из пояснений к бухгалтерскому балансу и отчёту о финансовых результатах. Нужно сложить суммы амортизации нематериальных активов (строка 5100, графа «Начислено амортизации») и основных средств (строка 5200, графа «Начислено амортизации»).

Подарок нашим читателям: онлайн-курс Алексея Иванова «Бухгалтерия для бизнеса» из 26 видео. В нем простым языком с примерами рассказывается о том, как понимать бухгалтерские отчёты и использовать их для управления бизнесом.

Бухгалтерия для бизнеса

онлайн-курс Алексея Иванова

Получите бесплатные видео с уроками курса!

Оставьте заявку в форме ниже, и мы вышлем вам запись.

Зачем считать EBIT и EBITDA

EBIT помогает собственнику компании определить максимально допустимую сумму, которую можно потратить на уплату налога на прибыль (или налога по упрощённой системе) и обслуживание заёмных средств. Понимание этого предела позволяет не надорваться, взяв непосильный кредит.

Пример 1.

EBIT вашей компании за прошедший год — 1 млн руб. В текущем году вы планируете взять кредит на 10 млн руб. под 20% годовых. Обслуживание долга будет обходиться в 2 млн руб. в год. Чтобы кредит не похоронил компанию, в этом году вам нужно заработать вдвое больше, чем в прошедшем. Если финансовая модель этого не предполагает, от кредита нужно отказаться.

EBITDA нужна, чтобы понять какую сумму можно потратить на те же цели в краткосрочном периоде, если очень прижмет. Амортизация — это расход, который иногда можно отложить.

Пример 2.

EBITDA компании из предыдущего примера за прошедший год — 3 млн руб. То есть 2 млн руб. из поступившей выручки нужно потратить на покупку основных средств и нематериальных активов. Если в текущем году не планируется такая покупка, то эти деньги могут быть потрачены на обслуживание кредита. Но через год нужно будет заработать достаточно EBIT, чтобы покрыть этот расход.

Если вам понравился этот пост, подписывайтесь на меня в Telegram, Дзене и YouTube – там ещё много интересного!

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Открыть эту статью в PDF

Назначение показателей EBITDA и EBIT

EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) — прибыль до налогов, процентов и амортизации. EBITDA демонстрирует прибыль компании до учета расходов, связанных с капитальными вложениями и финансированием. Показатель часто используют как косвенную характеристику свободного денежного потока за период, который можно использовать для оплаты займов и новых инвестиций.

EBIT (Earnings Before Interest and Taxes) — прибыль до вычета процентов и налогов. Показатель EBIT, в отличие от EBITDA, учитывает расходы на амортизацию. Однако проценты по долгам не учитываются, и таким образом EBIT характеризует прибыль компании до оплаты долгов. Показатель часто применяют в анализе рентабельности инвестиций компании, когда надо отделить эффективность ее операций от влияния структуры капитала.

В обоих случаях под налогами подразумевается налог на прибыль.

Расчет показателей EBITDA и EBIT

Формулу расчета показателя EBIT, как правило, записывают в следующем виде:

EBIT = Чистая прибыль + Налог на прибыль + Проценты к уплате

Соответственно формула расчета EBITDA будет выглядеть так:

EBITDA = EBIT + Амортизация

Использование формул на практике может быть связано с рядом сложностей. Две наиболее частые проблемы — сложность получения данных об амортизации и отсутствие единого подхода к учёту неоперационных доходов и затрат.

Амортизация отсутствует в виде отдельной строки в отчетности компаний по РСБУ, поэтому обычная бухгалтерская форма №2 не содержит всех данных для расчета EBITDA. Аналитику потребуется получить дополнительные отчеты с выделенной амортизацией. В отчетности крупных компаний, которая готовится в соответствии с МСФО и содержит больше деталей, амортизация обычно выделена. Но и для таких компаний возможны разные варианты отчетности. Некоторые предприятия показывают амортизацию не одной строкой, а распределяя её по разделам затрат. Другие компании включают амортизацию в разные статьи затрат, в зависимости от того, к какой сфере деятельности относится соответствующее имущество. Расчет EBITDA будет зависеть от корректного выделения амортизации в отчете о прибылях и убытках.

Неоперационные доходы и затраты — источник множества неточностей в расчете показателей EBIT и EBITDA, так как единого подхода к правилам их учета не сложилось. С одной стороны, определение показателя EBIT подразумевает, что в него попадут все статьи доходов и затрат, влияющие на чистую прибыль, кроме налога и процентов. Тогда любые неоперационные статьи, такие как нерегулярные события, доходы/затраты от переоценки, инвестиционные доходы и т. п., также должны попасть в EBIT и EBITDA. С другой стороны, эти показатели часто используют для прогнозирования работы компании, в таком случае желательно развести регулярные операции и случайные события, поэтому неоперационные доходы отделяют от EBITDA.

Вот, например, как определяет показатель EBITDA в своей отчетности ИнтерРАО:

Руководящий орган, отвечающий за принятие решений по операционной деятельности, оценивает результаты операционных сегментов на основе показателя EBITDA, который рассчитывается как прибыль/(убыток) за период до учета:

- финансовых доходов и расходов;

- расходов по налогу на прибыль;

- амортизации основных средств и нематериальных активов;

- обесценения / (восстановления обесценения) основных средств;

- обесценения гудвила и прочих нематериальных активов;

- обесценения ценных бумаг и активов, классифицируемых как предназначенные для продажи;

- резервов под обесценение дебиторской задолженности и устаревшим запасам; прочим резервам;

- доли в прибыли/(убытках) ассоциированных компаний и эффектов, связанных с приобретением и выбытием компаний Группы;

- доходов/(расходов) от операций по продаже/покупке ценных бумаг и активов, классифицируемых как предназначенные для продажи;

- а также расходов на благотворительность,

- доходов/(расходов) от реализации и списания нефинансовых активов

- и прочих аналогичных эффектов, объединенных в статью Прочие в сверке показателей EBITDA отчетных сегментов с чистой прибылью/(убытком) за отчетный период.

Порядок определения Группой EBITDA может отличаться от порядка, применяемого другими компаниями. Информация об амортизации основных средств и нематериальных активов, процентных доходах и расходах раскрывается в информации по сегментам, так как она регулярно анализируется органом, принимающим решения по операционной деятельности.

Некоторые компании, устанавливая свои правила расчета EBITDA, дают показателю название Adjusted EBITDA (скорректированный EBITDA), чтобы подчеркнуть, что схема индивидуальна для данной компании. Другие предприятия просто считают EBITDA как операционную прибыль, либо с учетом неоперационных доходов и затрат без соответствующих пояснений.

Термины Adjusted EBITDA и OIBDA (Operating Income Before Depreciation and Amortization) призваны устранить неоднозначность в определении понятия EBITDA, но поскольку все эти показатели не входят в стандарты отчетности, то единого правила не установлено, и в большинстве случаев компании и аналитики используют термин EBITDA для всех вариантов расчета. Аналогичная неясность и в наиболее авторитетных учебниках и пособиях. CFA Institute, например, не устанавливает в своих руководствах правило расчета EBIT, а только определяет, что «EBITDA иногда соотносится с чистой прибылью, а иногда — с операционной прибылью» (CFA Institute, “Investor uses, expectations, and concerns on non-GAAP financial measures”, 2016)

Лизинг и показатели EBITDA и EBIT

Еще один вопрос правильного расчета EBITDA и EBIT связан с лизингом и арендой, которые использует компания. Классификация аренды как операционной или как финансового лизинга существенно меняет структуру отчетности компании.

Вот сравнение финансового и операционного лизинга в отчетности:

| Финансовый лизинг | Операционный лизинг | |

|---|---|---|

| Появятся активы? | да | нет |

| Появится долг? | да | нет |

| Операционные расходы | нет | да |

| Амортизация | да | нет |

| Проценты к уплате | да | нет |

| Учёт в EBITDA | нет | да |

Поскольку лизинговые расходы могут составлять значительную часть всех расходов компании, важно правильно классифицировать их при расчете EBITDA. Но для некоторых случаев классификация аренды как лизинга неоднозначна. Например, компания «Магнит» публикует финансовую отчетность в двух вариантах: с отражением расходов на аренду помещений для магазинов как операционных и с отражением их как лизинга. Аналогичные особенности в отчетности характерны для многих торговых сетей.

Для того, чтобы подчеркнуть, что при расчете EBITDA аренда была классифицирована как финансовый лизинг и не уменьшала величину этого показателя, используют несколько измененный термин EBITDAR (Earnings Before Interest, Taxes, Depreciation, Amortization and Rent), то есть прибыль до вычета процентов, налогов, амортизации и аренды.

Применение в финансовом анализе

EBIT используют в финансовом анализе вместо чистой прибыли в коэффициентах, которые затрагивают эффективность как собственного, так и заемного капитала. Это такие показатели как рентабельность суммарных активов (ROA) или рентабельность инвестированного капитала (ROIC). Ряд методических пособий (в частности, методики CFA Institute) поясняют, что EBIT применяют как аналог операционной прибыли, хотя между ними и есть разница, описанная выше.

Показатель EBITDA используют главным образом в виде соотношения TD/EBITDA, суммарный долг к EBITDA, характеризующего долговую нагрузку компании по сравнению с ее способностью платить по долгам.

Применение в оценке бизнеса

Показатель EBITDA крайне популярен в оценке бизнеса, причем как для расчета мультипликаторов при сравнительной оценке, так и для построения финансовых моделей при оценке доходным подходом.

В сравнительной оценке компаний мультипликатор (коэффициент), основанный на EBITDA, дает оценку не собственного капитала, а стоимости всей компании, в том числе с учетом долга. Он называется EV/EBITDA, где EV (Enterprise Value) — стоимость предприятия. Для того, чтобы получить стоимость акционерного капитала, из этой суммы вычитают чистый долг компании.

В доходном подходе аналитик создает финансовую модель компании с прогнозом на 5-10 лет. В таких моделях часто используют маржу по EBITDA (то есть отношение EBITDA к продажам), чтобы оценить рентабельность будущих продаж компании. Практически всегда в подобных моделях подразумевается, что EBITDA, полученный из исторической отчетности, отражает стабильную операционную рентабельность бизнеса, и именно это является причиной, по которой в расчете EBITDA исключают неоперационные доходы и затраты.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

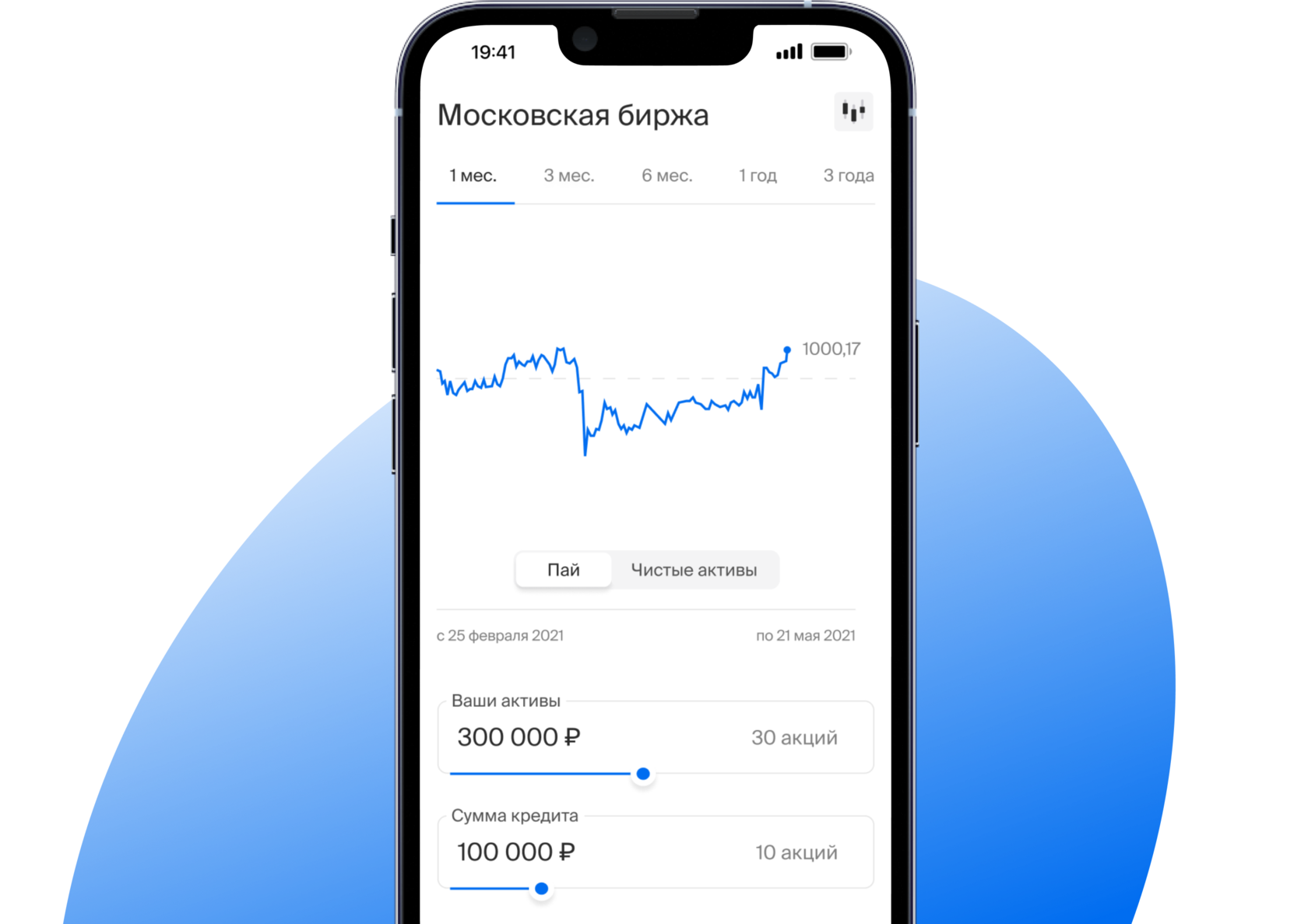

Что представляет собой финансовый показатель EBITDA? Для чего инвестору знать, как он рассчитывается? Рассматриваем преимущества и недостатки использования показателя и его виды.

Откройте счет

в БКС Мир Инвестиций

История возникновения

EBITDA — аналитический показатель, который выражает прибыль компании до вычета расходов по налогам, износу, амортизации (основных и нематериальных активов) и процентам по кредитам.

Показатель активно используется с 80-х годов: в то время крупные банкиры выдавали множество кредитов на покупку или развитие бизнеса. Чтобы определить, сможет ли должник получать прибыль и возмещать заемные средства, был введен данный показатель. Его использовали в сочетании с чистой прибылью для определения суммы, которую заемщик сможет выплачивать по процентам в последствии.

На данный момент EBITDA широко используется и применяется многими инвесторами и компаниями. Это — один из самых весомых международных аналитических показателей. Он позволяет рассчитать доход компании в текущем периоде, а также определить эффективность ее компании и оценить рентабельность инвестиций.

Суть расчета показателя состоит в том, что он «возвращает» к значению чистой прибыли те составляющие, которые ранее были вычтены при ее расчете. Поэтому EBITDA также называют «грязной прибылью».

Для чего нужно рассчитывать EBITDA

EBITDA берет в расчет весь денежный доход, который получила компания: считается и прибыль от деятельности организации, и средства в счет погашения задолженности от внешних контрагентов, и другие начисления. Таким образом можно сравнивать разные предприятия, вне зависимости от условий их налогообложения, структуры капитала и других факторов.

Показатель широко применяется участниками биржевой торговли: брокерами, аналитиками и инвесторами. С помощью EBITDA они оценивают рентабельность компании, ее кредитоспособность и прибыльность по отношению к другим эмитентам. Если говорить простыми словами, то EBITDA наглядно показывает эффективность бизнеса.

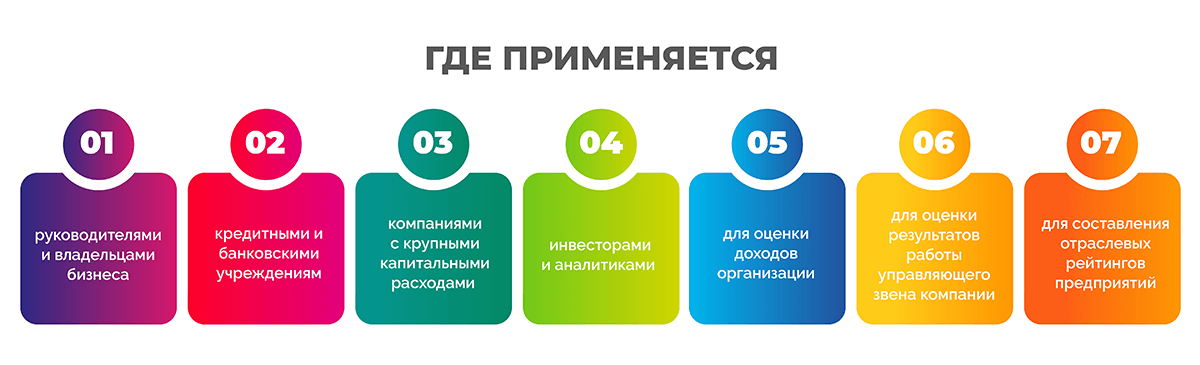

Где применяется финансовый показатель

Как правило, показатель используется в сфере финансов различными участниками рынка:

- Аналитики сравнивают организации внутри отрасли и на основе полученной информации формируют рейтинги компаний;

- Владельцы и руководители компаний оценивают на предмет состояния бизнеса и перспектив ее развития;

- Кредитные и банковские организации определяют кредитоспособность потенциальных заемщиков и их способность погашать долги;

- Крупные предприятия предоставляют инвесторам информацию о прибыли компании до вычета расходов;

- Инвесторы анализируют, как организация распоряжается полученными средствами, а также определяют ее инвестиционную привлекательность.

Формула расчета EBITDA

Существует несколько модификаций формулы, с помощью которой можно рассчитать показатель EBITDA: классическая, по МСФО и по РСБУ. Первый вариант — наиболее прост в расчетах.

EBITDA = Прибыль + Налог на прибыль + Расход по процентам + Амортизация

EBITDA = ПЧ (Чистая прибыль) + НП (Налог на прибыль) + НПВ (Возмещенный налог на прибыль) + ВРР (Внереализационные расходы) − ВРД (Внереализационные доходы) + ОП (Оплаченные проценты) − ПП (Принятые проценты) + АО (Амортизация основных средств) − ПА (Переоценка активов)

Рассмотрим пример расчета EBITDA по формуле МСФО

ПЧ — 20 миллионов рублей

НП — 6 миллионов рублей

НПВ — отсутствует

ВРР — 3,6 миллиона рублей

ВРД — 3,2 миллиона рублей

ОП — 17 миллионов рублей

ПП — 5 миллионов рублей

АО — 23 миллиона рублей

ПА — не производилась

EBITDA = 20 + 6 − 0 + 3,6 − 3,2 + 17 − 5 + 23 − 0 = 67,8 миллиона рублей

EBITDA = ВР (Выручка от реализации товара) − СТ (Себестоимость товара) + НП (Налоговые перечисления) + ОП (Оплаченные проценты) + АО (Амортизация основных средств) + НМА (Амортизация нематериальных активов)

Рассмотрим пример расчета EBITDA по формуле РСБУ

ВР — 900 тысяч рублей

СТ — 600 тысяч рублей

НП — 200 тысяч рублей

ОП — 40 тысяч рублей

АО+НМА — 70 тысяч рублей

EBITDA = 900 − 600 + 200 + 40 + 70 = 610 тысяч рублей

В чем разница между EBITDA и EBIT

Если EBITDA представляет собой прибыль до вычета процентов, налогов, износа и амортизации, то EBIT учитывает только два первых вида расходов. При этом остальные факторы не принимаются во внимание.

EBIT — если переводить название показателя дословно, то это прибыль, которой не вычли расходы по процентам и налогам. Рассчитать EBIT можно по формуле:

EBIT = Чистая прибыль + Проценты к выплате + Налог на прибыль

Исходя из этого можно составить вторую формулу, которая наглядно показывает взаимосвязь двух показателей:

EBITDA = EBIT + Амортизация

EBITDA и операционная прибыль — в чем разница

Операционная прибыль — это доход, который организация получает от своей основной деятельности. При этом данный показатель не учитывает коммерческие и управленческие расходы. Объем операционной прибыли рассчитывается по формуле:

Операционная прибыль = Выручка – Себестоимость продукта – Общие, Коммерческие, Административные затраты – Прочие операционные расходы

Основное отличие между EBITDA и операционной прибылью состоит в том, что первый показатель учитывает как коммерческие, так и операционные затраты. А второй — только коммерческие расходы.

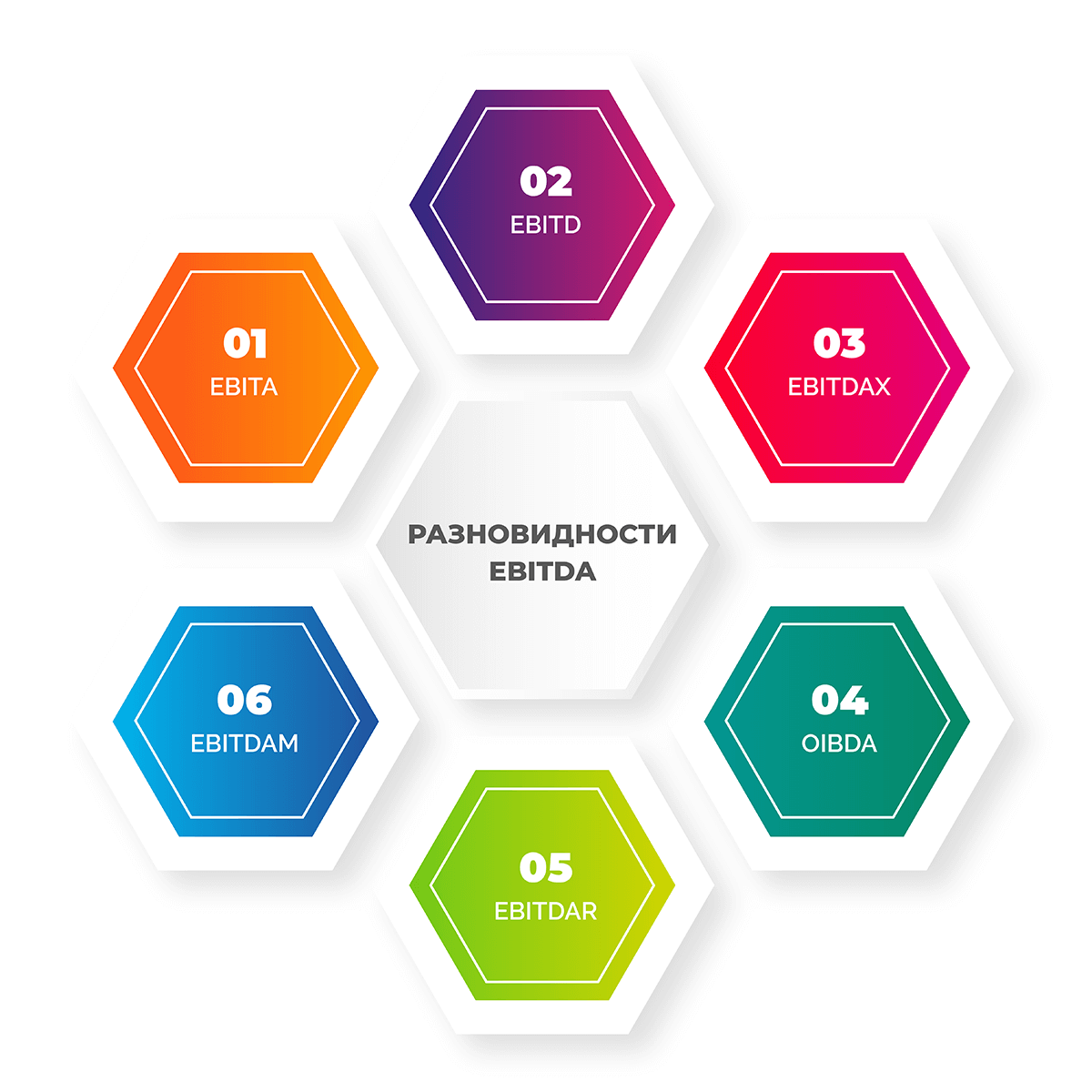

Виды EBITDA

Для сравнения компаний используют различные модификации показателя EBITDA:

EBIAT

Показатель, который равен прибыли до расходов по процентным платежам, но после уплаты налогов;

EBT

Метрика прибыли, которая считается как разница валовой выручки и суммы проданных товаров, процентов, амортизации, общих, административных расходов и других операционных расходов;

EBID

Метрика определяет прибыль компании до расходов по амортизации и выплат процентов;

EBIDA

Служит показателем чистой прибыли компании, к которой прибавили расходы по процентам, износу и амортизации;

EBITDAX

Метрика характерна для нефтегазовых компаний и показывает прибыль до вычета таких же расходов, как и при расчете EBITDA, но к ним также добавляются затраты на геологоразведочные работы;

EBITDAR

В основном используется организациями, операционные платежи которых сводятся по большей части к арендным расходам, и отражает прибыль, полученную по налоговым расчетам, процентам, износу, амортизации и платежам на реструктуризацию;

EBITDARM

Разница между доходами и расходами, учитывая налог на прибыль, арендные платежи, амортизацию и уплату процентов.

Расчет мультипликаторов с использованием EBITDA

Мультипликатор — это производный коэффициент, который соотносит финансовые показатели организации и ее стоимость. Мультипликаторы позволяют сравнивать компании из одной сферы деятельности, но при этом они могут иметь разный масштаб. В некоторых из них используется EBITDA.

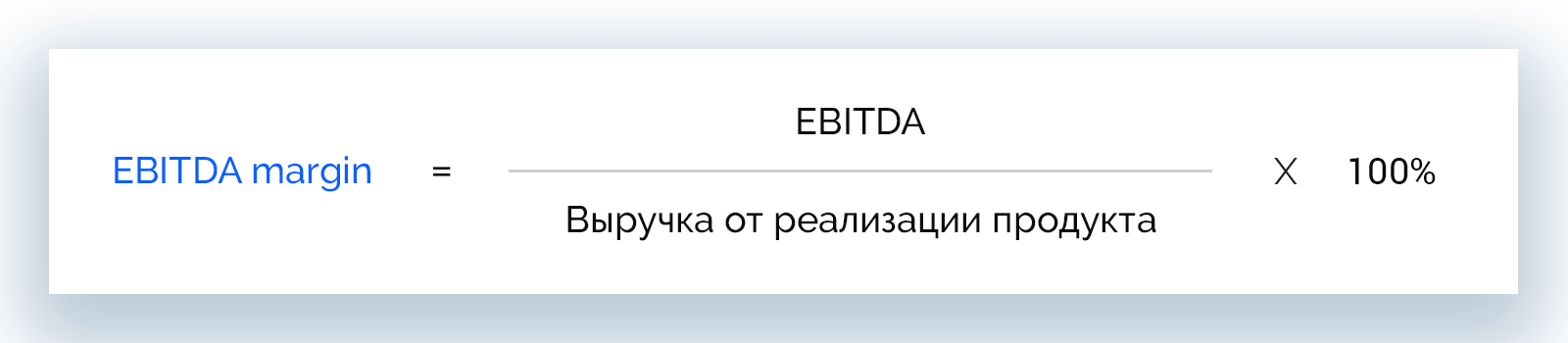

EBITDA Margin

Мультипликатор позволяет рассчитать выручку компании до выплаты налогов, процентов и амортизации. С помощью коэффициента можно узнать, насколько рентабелен и эффективен бизнес, а также оценить его перспективность.

EBITDA Margin = EBITDA / Выручка × 100%

EBITDA Coverage

Показатель, соотнося прибыль организации с налоговыми вычетами и процентами, которые необходимо выплатить в счет кредитов. Мультипликатор отражает, насколько компания зависима от привлеченных средств и сможет ли выполнять свои долговые обязательства.

EBITDA Coverage = EBITDA / Процентные платежи

Инвестиционные показатели на основе EBITDA

EV / EBITDA

Коэффициент из группы доходных показывает размер прибыли, который необходимо заработать компании, чтобы окупить суммарные затраты на ее приобретение. Показатель используют для выявления переоцененных и недооцененных организаций;

EV / EBITDA = Стоимость компании / EBITDA

Debt / EBITDA

В финансовом анализе коэффициент используется для того, чтобы определить уровень закредитованности и долговой нагрузки компании. С помощью него можно рассчитать, как быстро организация сможет погасить свои долговые обязательства, если направит на это весь поток чистой прибыли.

Совокупные обязательства / EBITDA

Где найти готовую информацию

Самостоятельно рассчитывать показатель необязательно. Зачастую будет достаточно зайти на сайты крупных компаний, которые вас интересуют, и найти нужную информацию в финансовой отчетности. Организации производят расчеты и публикуют для того, чтобы они хранились в общем доступе. Также показатели публикуют сервисы для инвесторов: например, Conomy.

Плюсы и минусы показателя

EBITDA — один из самых популярных показателей, который активно используется инвесторами, аналитиками, предпринимателями и банковскими организациями. Но несмотря на его явные преимущества, он имеет и существенные недостатки.

- Показатель позволяет сравнивать различные организации, ведущие деятельность в рамках одной отрасли, но различающиеся по ряду других факторов: например, структуре капитала или суммой выплаченных налогов;

- При комплексном анализе EBITDA помогает определить степень закредитованности организации и ее инвестиционную привлекательность;

- Отражает реальную прибыль компании вне зависимости от ее налоговой нагрузки, долговых обязательств, износа и амортизации.

- Не может быть использован для сравнения компаний из разных сфер деятельности на основании того, что включает в себя амортизацию;

- Отсутствие единой методологии расчета показателя приводит к некорректным данным, которые организации могут самостоятельно корректировать в ту или иную сторону;

- Рассчитывается без учета ряда статей расходов, поэтому не может служить основой для эффективного долгосрочного прогнозирования.

Инвестируйте из любой точки мира, покупайте и продавайте валюту по выгодному курсу, пользуйтесь умными подсказками и качественной аналитикой.

Приложение БКС Мир инвестиций

Отсканируйте QR-код и скачайте приложение

Какие акции выгодно покупать сейчас

Актуальные инвестиционные решения

EBITDA – показатель, который помогает руководству компании оценить, как она работает, а инвесторам – узнать перспективы, связанные с возвратом вложенных средств.

Сведенья по этому показателю не отображаются в стандартной бухгалтерской отчетности и вычисляются отдельно. Чаще для необходимости понимать финансовую ситуацию в организации.

В этой статье расскажем, что такое EBITDA, для чего он нужен, виды, преимущества/недостатки, разберем, как рассчитать показатель.

Что такое EBITDA простыми словами

Аббревиатура EBITDA расшифровывается как Earnings Before Interest, Taxes, Depreciation and Amortization. Это показатель прибыли организации до вычета налога на прибыль, процента по текущим займам, амортизационным отчислениям по главным нематериальным активам.

Говоря простым языком, EBITDA отражает фактическую прибыль, которую получает организация в результате основной деятельности, и является показателем рентабельности.

История возникновения

С 80-х годов показатель EBITDA рассчитывали, чтобы показать, способна ли компания возмещать долги. В комплексе с данными о чистой прибыли он помогал определить, какую сумму организация сможет выплатить по процентам в ближайшем будущем.

Инвесторы интересовались EBITDA компаний, которые рассматривали в качестве активов. Показатель показывал сумму, которую можно было бы использовать для погашения займов.

Позднее расчетом EBITDA стали пользоваться многие организации, чтобы определить прибыль за текущий период, оценить возможность самофинансирования и рентабельность вложений. Сейчас это популярный показатель, который дает ответы на ряд вопросов.

Для чего нужно рассчитывать

Финансовый результат организации независимо от того, сколько времени было на него затрачено, показывает EBITDA. Влияет любая прибыль: за конкретный период, полученная задолженность дебиторов и т. д. Все это деньги, которыми компания может распоряжаться, например, погасить кредит или выплатить как дивиденды, за купленные облигации.

Благодаря расчету EBITDA аналитики, брокеры и инвесторы могут сравнивать организации на предмет кредитоспособности независимо от их государственной принадлежности, формы налогообложения. Также на него стоит обратить внимание крупным инвесторам, которые планируют слияние с компанией или действия по ее поглощению.

Где применяется

Сфера применения EBITDA – финансы, в основном крупных компаний. Этот показатель важен:

- руководителям и владельцам бизнеса, которым нужно определить финансовое положение и перспективы компании;

- кредитным и банковским учреждениям, которые должны оценивать заемщиков на предмет способности возмещать кредиты;

- компаниям с крупными капитальными расходами для демонстрации инвесторам доходов без учета налогов, процентов и амортизации;

- инвесторам и аналитикам для понимания реального применения компаниями вкладываемых средств;

- для оценки доходов организации, ее инвестиционной значимости и платежеспособности;

- для оценки результатов работы управляющего звена торговой компании;

- для составления отраслевых рейтингов предприятий.

В российской практике

В бухучете России EBITDA не определяется в стандартном комплексе показателей, но используется повсеместно. Особенно актуален у инвесторов, которые оценивают интенсивность возврата средств, инвестируемых в российские и зарубежные организации. Чтобы предоставить максимум данных, компании рассчитывают EBITDA и демонстрируют его в рамках годовой корпоративной отчетности.

Показатели EBITDA и EBIT

С показателем EBITDA мы уже познакомились в начале статьи. Что же такое EBIT?

EBIT расшифровывается как Earnings Before Interest and Taxes и означает прибыль до вычета налога на прибыль и процентов.

В чем разница

Из определений EBITDA и EBIT видно, что второй показатель учитывает затраты на амортизацию, чего нельзя сказать о первом. При этом задолженность остается неучтенной.

EBIT помогает отследить эффективность операций предприятия независимо от структуры капитала. Эти данные важны при анализе рентабельности инвестиций.

Расчет показателей

Формула EBIT выглядит так:

EBIT = ЧП + Проц + НПР

EBITDA рассчитывается как:

Где:

- ЧП – чистая прибыль;

- Проц – проценты к выплате;

- НПР – налог на прибыль;

EBITDA = EBIT + Амортизация

На практике вычислить EBITDA может быть трудно по двум причинам: разрозненный подход к учету затрат и неоперационных доходов, а также сложность получения или полное отсутствие сведений об амортизации.

Неоперационные расходы и доходы – главный камень преткновения при расчете EBITDA и EBIT. Отсутствие стандартизированных правил их учета привело к тому, что компании вынуждены рассчитывать скорректированный EBITDA или Adjusted EBITDA по своей схеме. Отдельные организации вовсе вычисляют его как операционную прибыль или применяют в расчете неоперационные расходы и доходы без конкретизации.

EBITDA и операционная прибыль – в чем разница

Операционная прибыль отражает успешность работы коммерческой организации, ее объем рассчитывается так:

Операционная прибыль = Выручка – Себестоимость продукта – Общие, коммерческие, админ. затраты – Прочие операционные затраты

В данном случае базовым значением, из которого вычитаются другие, выступает выручка, а при расчете EBITDA основа – чистая прибыль. На последнюю влияют единоразовые доходы/расходы, а также неоперационная прибыль/убытки.

Между операционной прибылью и EBITDA разница в том, что первая учитывает только коммерческие затраты, а вторая и неоперационные.

Связь с лизингом

Корректный расчет EBIT и EBITDA также зависит от данных по лизингу и аренде. Чтобы расчеты были верными, нужно точно классифицировать лизинговые расходы, но не всегда это легко.

Для детализации учета берут еще один измененный параметр – EBITDAR, который показывает, что аренда учитывается как финансовый лизинг и не влияет на величину показателя.

Применение

- В финансовом анализе. Несмотря на разницу, EBIT используют вместо операционной прибыли. Показатель задействуют в коэффициентах, которые показывают эффективность капиталов (собственного и заемного): ROA, ROIC. EBITDA применяют в основном в составе соотношения суммарного долга к EBITDA, что отражает долговую нагрузку организации по отношению к способности выплачивать задолженности.

- В оценке бизнеса. В этой сфере EBITDA особенно востребован, его применяют при построении фундаментальных финансовых моделей на 5-10 лет (доходный подход оценки бизнеса), а также используют в расчете мультипликаторов (сравнительная оценка бизнеса). Во втором случае показатель помогает оценить стоимость целой компании с учетом долговых обязательств (EV/EBITDA).

Разновидности EBITDA

EBITDA не всегда можно использовать в оригинальном виде. Для определенных целей были введены различные модификации.

- EBITA – исключен износ оборудования.

- EBITD – классическая формула за вычетом амортизации, применять следует, когда требуется оценить влияние на показатель разных методов амортизации, а также при формировании шаблонов.

- EBITDAX – учитывает затраты на разведку новых месторождений полезных ископаемых, применяется добывающими компаниями.

- OIBDA – формула не учитывает неоператционные затраты, при расчете показателя упор на операционную прибыль.

- EBITDAR – актуальна для организаций с большими затратами на аренду и оплату лизинга за купленную технику, формула учитывает эти расходы.

- EBITDAM – стандартная формула включает расходы на амортизацию и менеджмент.

Компании, которые несут нетипичные расходы, могут включать их в формулу EBITDA для корректного расчета, создавая новые модификации. Каждая такая организация будет применять скорректированную EBITDA с поправками на свою деятельность.

Плюсы и минусы показателя

EBITDA имеет ряд положительных сторон:

- наглядна для инвесторов;

- позволяет сравнивать организации из одной отрасли, но с разными политиками учета, величинами налоговых отчислений, структурами капитала;

- помогает повысить точность определения размера финансового потока для компенсации долгов за счет учета амортизации;

- позволяет делать расчет ряда коэффициентов, отражающих финансовую эффективность компаний.

К недостаткам показателя можно отнести следующие факторы.

- Не учитывает стоимость активов. EBITDA не отражает денежную прибыль компании, а показывает лишь результат операций и продаж, как будто используемые активы и финансирование были получены безвозмездно.

- Не учитывает оборотный капитал. Не берутся в расчет средства, которые компания тратит на материалы и оборудование для производства товаров/услуг.

- Не имеет стандартизированного способа расчета. Разные организации учитывают разные значения чистой прибыли при расчете показателя, что оставляет компаниям возможность корректировать показатель в свою пользу.

- Снижает оценку компании. По сравнению с чистой прибылью, мультипликаторы EBITDA оказываются ниже, что снижает стоимость акций и других ценных бумаг.

- Имеет ограничения. EBITDA нельзя брать за основу при оценке прибыльности организации. Его считают компании с дорогими активами, крупными займами. Незавидные показатели EBITDA могут указывать на некорректный расчет.

Как рассчитать EBITDA

EBITDA – такой показатель, который не отображается в рядовой финансовой отчетности, на него не распространяются типовые стандарты учета. Для вычисления нужно отдельно подготовить данные о размере операционной прибыли, налоговых отчислений, расходов на оплату труда и обучение работников без учета НДС. В зависимости от сферы деятельности предприятия при расчете могут вноситься корректировки с учетом затрат узкого назначения.

Существует несколько вариантов определения EBITDA, но, прежде чем перейти к формулам, разберем основные методы расчета этого показателя.

Методы расчета

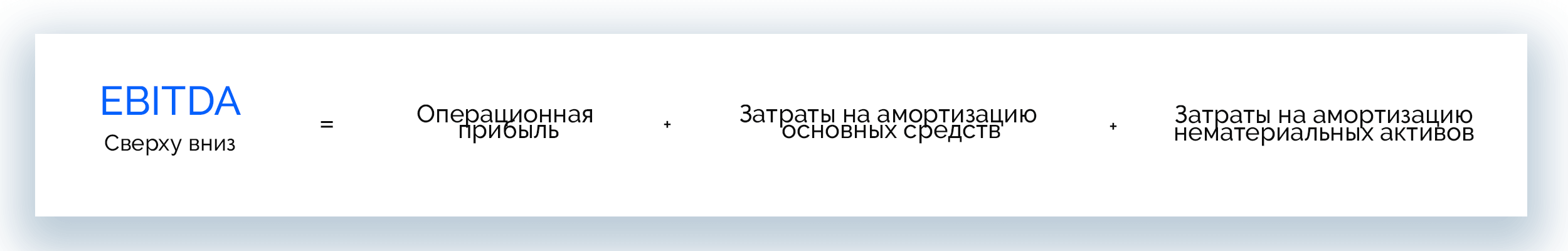

Для расчета EBITDA применяют 2 метода: «сверху вниз» и «снизу вверх». Каждый из них имеет особенности, а применение оправдано в определенных ситуациях.

«Сверху вниз»

Этот метод расчета более простой и сравнительно более надежный.

Применяется следующая формула:

EBITDA = Операционная прибыль + Затраты на амортизацию основных средств + Затраты на амортизацию нематериальных активов

В данном случае операционная прибыль служит главным источником дохода предприятия. EBITDA отличается от этого показателя лишь размером амортизации. Часть организаций не учитывают амортизацию при расчете и по факту вычисляют показатель OIBDA.

Метод «сверху вниз» практически исключает ошибки и возможность введения акционеров в заблуждение, это его главное преимущество.

«Снизу вверх»

Основу расчета составляет чистая прибыль предприятия, к которой добавляются другие статьи расходов.

EBITDA = Чистая прибыль + Выплаты по процентам + Амортизация основных и нематериальных активов + Отчисления по налогам на прибыль.

Это сравнительно сложный метод расчета, который имеет существенный недостаток – параметр включает любые одноразовые и вторичные статьи отчетности, что снижает корректность подсчета и усложняет анализ EBITDA в динамике. Чтобы этого избежать, компании применяют корректировки.

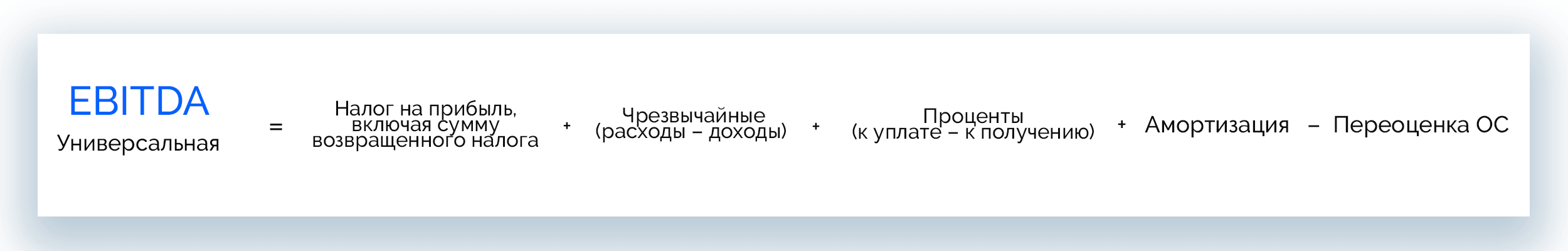

Формула расчета

Способов расчета EBITDA много, рассмотрим наиболее универсальную формулу.

EBITDA = Налог на прибыль, включая сумму возвращенного налога + Чрезвычайные (расходы – доходы) + Проценты (к уплате – к получению) + Амортизация – Переоценка ОС.

Если показатель EBITDA отрицательный, это значит, что компания работает себе в убыток даже с учетом невыплаченных налогов, кредитов и амортизации. Поэтому необходимо добиваться положительных значений, однако и это не гарантирует прибыльность организации.

Расчет EBITDA по данным МСФО

Некоторые проводят расчет не по балансу, а по сведеньям из отчетности МСФО (US GAAP). При таком способе формула будет выглядеть так:

EBITDA = Чистая прибыль + Налог на прибыль + Возмещенные налог на прибыль + Внереализационные (расходы – доходы) + Оплаченные проценты – Принятые проценты + Амортизация ОС, заложенная в цену продукта – Переоценка активов.

Применение показателей, принятых в международной отчетности, которой пользуются разные страны, повышает точность вычислений. Однако, чтобы включить в расчет переменные, требуется вычислять их дополнительно.

Пример расчета

Компания показывает следующие финансовые данные

- чистая прибыль – 260 млн р.

- налог на прибыль – 78 млн р.

- возмещенный налог на прибыль – 0 р.

- внереализационные расходы – 52 млн р.

- внереализационные доходы – 58 млн р.

- оплаченные проценты – 193 млн р.

- принятые проценты – 26 млн р.

- амортизация ОС – 274 млн р.

- переоценка активов – 0 р.

EBITDA = 260 + 78 + 0 + 52 – 58 + 193 – 26 + 274 – 0 = 773 млн. руб.

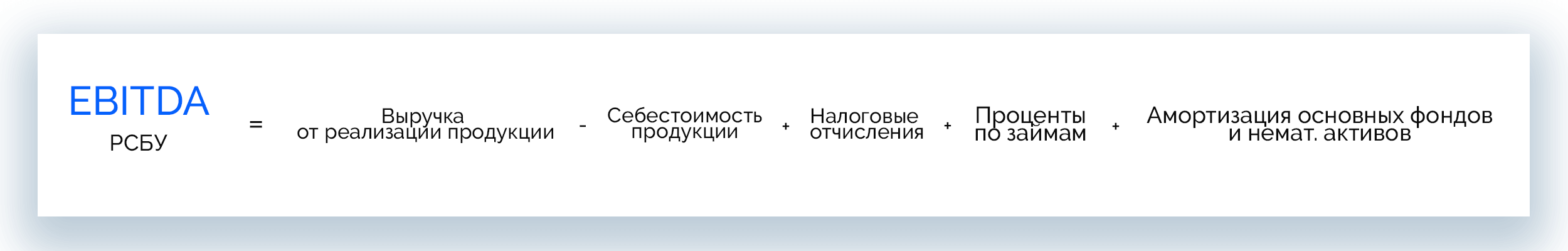

Расчет EBITDA по РСБУ

Чтобы вычислить значение EBITDA по РСБУ потребуется бухгалтерский баланс с приложением и отчет о финансовых результатах. Формула выглядит следующим образом:

EBITDA = Выручка от реализации продукции – Себестоимость продукции + Налоговые отчисления + Проценты по займам + Амортизация осн. фондов и немат. активов

Это более информативный и точный способ расчета, чем по бухгалтерскому балансу. Что касается сравнения с расчетом по данным МСФО, то стратегия по РСБУ характеризуется меньшей точностью, однако не требует дополнительных вычислительных операций.

Пример расчета

Финансовые документы показывают следующие данные о компании

- Выручка от реализации – 14 млн р.

- Себестоимость – 9 млн р.

- Налоговые отчисления – 4 млн р.

- Проценты по займу – 0,7 млн р.

- Амортизация – 1,3 млн р.

Рассчитаем EBITDA:

EBITDA = 14 – 9 + 4 + 0,7 + 1,3 = 11 млн. руб.

Рентабельность по EBITDA

EBITDA выступает основой для расчета других показателей, которые необходимы для более детального и глубокого анализа финансового состояния предприятия. Основной из этих показателей – рентабельность или EBITDA margin. Рассчитывается по формуле:

EBITDA margin = EBITDA / Выручка от реализации продукта * 100%

На основе приведенного выше примера рассчитаем индекс рентабельности предприятия EBITDA margin, который не учитывает задолженности по займам, амортизационные выплаты и налоги:

EBITDA margin = 11 / 14 * 100% = 78 %

Уровень рентабельности компании достаточно высокий, что может привлечь инвесторов в проект.

Также EBITDA участвует в следующих расчетах:

- Чистый долг / EBITDA;

- Сумма задолженностей / EBITDA;

- EBITDA / Процентный расход.

При оценке рентабельности компании смотрят, насколько показатель EBITDA превышает сумму долгов. Хорошим индикатором считается, если разница минимум 3-кратная в пользу EBITDA. Стандартных норм в данном случае не существует.

Расчет мультипликаторов с использованием EBITDA

Для проведения сравнительного анализа предприятий используют специальные коэффициенты – мультипликаторы. Для расчета некоторых из них требуется знать значение EBITDA.

- EBITDA interest – охват EBITDA. Демонстрирует, хватает ли компании прибыли для оплаты процентов. Рассчитывается так:

EBITDA interest = EBITDA + Платежи по процентам

или

EBITDA interest = (EBITDA + оплата лизинга) / (Оплата процентов по кредиту + Оплата аренды)

Если значение >1, это условно говорит о том, что капитала достаточно для оплаты процентов. - EV/EBITDA – период окупаемости вложений. Этот показатель важен инвесторам при принятии решения об инвестировании.

Для расчета нужно вычислить значение EV (рыночная стоимость):

EV = Рыночная стоимость всех акций + (Краткосрочная задолженность + Долгосрочная задолженность – Денежные средства и эквиваленты) + Доля акций сторонних акционеров - EBITDA margin – рентабельность предприятия до отчислений по всем статьям. Это относительный показатель, значение которого выражается в процентах. Формулу расчета читайте выше.

Условно принимается, что рентабельность, которая превышает 12%, говорит о прибыльности предприятия. Если же значение меньше 12%, компания может быть убыточной. - Debt/EBITDA – степень закредитованности предприятия. Мультипликатор показывает, за какой период фирма способна выплатить текущие долги, не привлекая дополнительные инвестиции. Рассчитывается как:

Debt/EBITDA = Все долги / EBITDA

Чем ниже значение, тем меньше сумма долговых обязательств у компании и тем ниже риск ее банкротства. Для получения объективной картины финансового состояния организации, этот показатель необходимо рассматривать в динамике.

Где найти готовую информацию

EBITDA, рассчитанный без учета процентов по кредитным займам и амортизационных отчислений, показывают в своих финансовых отчетах все публичные компании, которые ищут инвесторов, а также крупные организации.

Найти такие данные можно на официальных сайтах предприятий, где они открыто публикуются для обзора вместе с картой расчета.

Нужную информацию можно найти и на биржевых фондах (ETF). Такие ресурсы собирают в портфель данные о компаниях с фондового рынка, прогнозируют их производственные и финансовые перспективы, проводят оценку соответствия предприятий с точки зрения выгодного инвестирования.

Где можно посмотреть EBITDA

Чтобы узнать данные EBITDA известных зарубежных корпораций, не нужно искать отчетную финансовую документацию и вручную считать значения показателя. Некоторые финансовые сайты и биржи предоставляют такую информацию бесплатно. Достаточно ввести наименование компании, и среди прочих параметров будет отображаться значение EBITDA. Что это за сайты:

- finance.yahoo.com – раздел статистических данных на сайте содержит информацию о текущем EBITDA;

- morningstar.com – morningstar.com – здесь можно найти не только нужный показатель, но и просмотреть график динамики роста в течение последних 10 лет, что очень удобно для оценки инвестиционной привлекательности компании;

- finbox.io – на этом сайте можно получить информацию об изменении EBITDA по годам (максимальный промежуток – 10 лет), а также сравнить данные самых разных компаний наглядно с помощью диаграммы.

Применение для финансового анализа

На значение EBITDA часто ориентируются при:

- инвестиционном анализе: оценке компании при планировании слияния, поглощения или выкупа бизнеса.

- коэффициентном анализе: параметр позволяет провести эффективную оценку платежеспособности, долговой нагрузки, рентабельности фирмы.

Сопоставлять значения разных организаций бессмысленно, т. к. стандартизированная схема расчета отсутствует, каждая компания вычисляет EBITDA по-своему. При этом показатель не может быть воспринят как отражение реальной финансовой ситуации на предприятии, а является только одной из характеристик доходности или убыточности фирмы.

Если значение EBITDA со знаком «минус», это говорит о том, что на операционном уровне компания работает в убыток. При этом положительное значение показателя не свидетельствует об обратном. Например, инвестиции в оборотный капитал, которые не учитывает EBITDA, могут существенно снижать доходы предприятия.

В финансовом анализе EBITDA служит инструментом быстрого первичного сравнения. При прочих равных условиях лучшей считается организация с более высоким показателем. Затем необходимо глубже изучать финансовые параметры компаний, где EBITDA участвует при расчете коэффициентов.

Олег Вершинин

Специалист по продукту

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter