Трудно не заметить, что еще пять лет назад, а то и год, многие товары стоили существенно дешевле. В ликбезе мы расскажем об основных типах инфляции, ее причинах и о том, как сохранить сбережения

В этой статье:

- Что такое инфляция?

- Виды инфляции

- Как рассчитывается инфляция

- Причины инфляции

- Последствия инфляции

- Инфляция в России

- Меры борьбы с инфляцией

- Как защитить доходы от инфляции

- Плюсы и минусы инвестирования в инфляцию

Что такое инфляция?

Инфляция — это темп устойчивого повышения общего уровня цен на товары и услуги за определенный промежуток времени, также инфляция показывает степень обесценивания денег. Чаще всего инфляцию принято указывать в годовом выражении, или, как еще говорят, год к году. Так, если инфляция в годовом выражении составила 8,4%, то имеют в виду, что набор одних и тех же товаров, который год назад стоил 100 рублей, сейчас стоит 108,4 рубля. Соответственно, 100 рублей обесценились или потеряли покупательную способность на 8,4%. Это и есть инфляция. В России помимо годовой инфляции Росстат измеряет еженедельную и ежемесячную.

Как инфляция отразилась на стоимости сахара в 2000-2021 годах. Инфографика

Конкретное и единое численное обозначение нормы инфляции не существует. Это связано с тем, что «нормальность» уровня инфляции зависит от множества факторов и условий для каждой конкретной страны или рынка, а также от цели определения нормы инфляции. В целом, оптимальным, комфортным считается тот уровень инфляции, при котором продолжается, а не замедляется, экономический рост и при этом сохраняется низкий уровень безработицы.

«Строго говоря, согласно выводам теоретической экономики и различных равновесных моделей, идеальным значением инфляции является ноль, что соответствует стабильному/неизменному уровню цен, — рассказал эксперт института «Центр развития НИУ ВШЭ» Игорь Сафонов. — Однако на практике центральные банки различных стран все же стремятся поддерживать темп прироста общего уровня цен на товары и услуги (т. е. инфляцию) на небольшом положительном уровне. Главной причиной этого является непропорциональный рост издержек на борьбу с инфляцией по мере приближения к нулевому значению, в связи с чем оптимальным является удержание темпов прироста цен в пределах некоторой величины больше нуля. Также в условиях умеренного роста цен ряд поведенческих факторов и особенностей реального производства могут оказывать стимулирующий эффект для экономического развития».

Сочетание высокой инфляции, которая сопровождается ослаблением экономики и ростом безработицы, называется стагфляцией.

Виды инфляции

Инфляция может расти до бесконечных значений

(Фото: Shutterstock)

Виды инфляции по темпам роста

- Низкая (ползучая) инфляция — до 5-6% в год.

- Умеренная — до 10% в год.

- Высокая (галопирующая) — до 50% в год.

- Гиперинфляция — свыше 50% в месяц. В Германии в начале 1920-х годов инфляция достигла 30 000% в месяц. В Зимбабве ежемесячный рост цен в ноябре 2008 года достиг примерно 79 600 000 000%.

- Дефляция — отрицательная инфляция, которая характеризуется повышением покупательной способности денег на фоне устойчивого снижения общего уровня цен. На 100 рублей можно купить больше, чем раньше.

- Дезинфляция — это замедление темпов инфляции. Например, когда говорят, что уровень инфляции снизился с 8,4% до 6%, это означает что общий уровень цен продолжает расти, но более медленными темпами, чем раньше.

Дефляция — отрицательная инфляция

(Фото: Shutterstock)

В экономическом смысле дефляцию — устойчивое снижение общего уровня цен на товары и услуги, следует отличать от кратковременного снижения уровня цен, вызванного сезонными факторами, а также снижения цен на отдельные товары и услуги, вызванного, например, техническим прогрессом в указанной области, рассказал эксперт института «Центр развития НИУ ВШЭ» Игорь Сафонов. «Выгоды от нее [дефляции], несмотря на видимую привлекательность ситуации, обычно оказываются краткосрочными и заключаются в возможности приобретения потребителями товаров по более низкой, чем раньше цене. Однако, стремление подождать удешевления товаров приводит к сокращению текущего спроса и, как следствие, производства. При этом компании начинают испытывать сложности с обслуживанием кредитных обязательств, а также сокращать

инвестиции

, издержки и персонал, его заработную плату в связи со снижением уровня выпуска. Рост безработицы и проблемы с обслуживанием кредитов предприятиями реального сектора снижают финансовую устойчивость банков и создают риски для сбережений, которые формировало население для приобретения товаров в будущем. Сомнения в надежности банковского сектора приводят к изъятию населением денег из него, что лишь усугубляет проблему. Сбережения при этом часто реинвестируются в более надежные финансовые инструменты других стран. Спираль сокращения потребления, производства, инвестиций и занятости/зарплат, как показывает практика, может иметь устойчивый долговременный характер, с которым очень тяжело бороться», — отметил эксперт.

Виды инфляции по управляемости

- Открытая инфляция — не сдерживаемая инфляция, показывающая реальное повышение цен без скрытых факторов и давления. Открытая инфляция адекватно отражает происходящие в рыночной экономике изменения, рост или падение спроса и предложения.

- Скрытая (подавленная) инфляция — регулируемая государством инфляция. Замораживание цен, установление их максимальных порогов (лимитов), максимальных надбавок и тому подобные меры ведут к появлению дисбаланса на рынке между спросом и предложением. Кроме того, регулирование цен государством замедляет выход на рынок новых товаров, технологически более высокого качества. У производителя нет стимула и экономической выгоды представлять новый продукт, если его придется продавать по заранее известной цене.

- Таргетируемая инфляция — центральным банком страны (регулятором) устанавливается конкретная цель (таргет, целевой уровень) или допустимый диапазон инфляции. Меры регуляции начинают применяться государством при отклонении от целевого уровня. Для разных стран таргеты инфляции различаются. Несмотря на то, что четкого понятия оптимальной инфляции в экономической науке не существует, исторические данные свидетельствуют, что страны с развитой экономикой чаще всего устанавливают таргет по инфляции на уровне 2%, а страны с формирующимся рынком — от 3% и выше. Таргетируемая инфляция положительно влияет на экономику, если она предсказуема и долгосрочна, когда все участники экономики понимают, чего ждать от политики государства в плане экономического развития.

Как рассчитывается инфляция

Инфляция — один из макроэкономических показателей

(Фото: Shutterstock)

Для расчета индекса инфляции существуют формулы Ласпейреса, Пааше и Фишера. Чаще всего страны, в том числе Россия, используют формулу Ласпейреса, которая выявляет удорожание или удешевление стоимости потребительской корзины на текущий период и на базисный период.

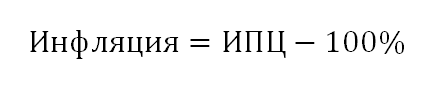

Индекс инфляции общепринято указывать по формуле «Инфляция = Индекс потребительских цен — 100%». Индекс потребительских цен (ИПЦ) отражает изменение стоимости набора определенных товаров и услуг. Значения выше 100% показывают уровень инфляции, ниже — дефляции.

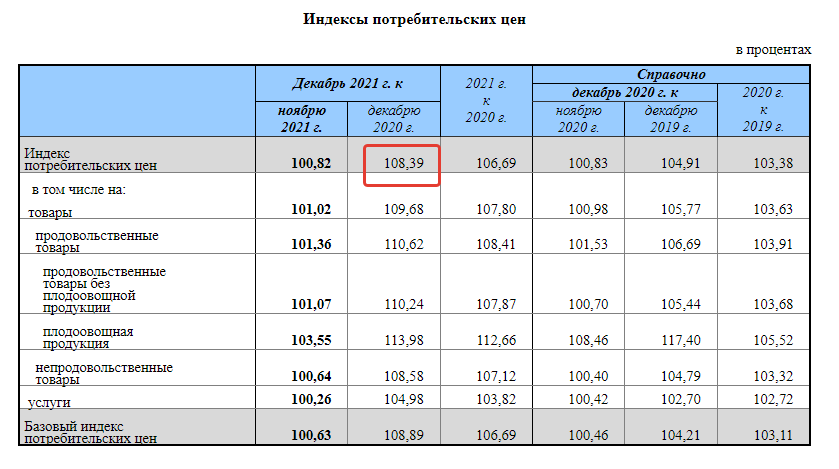

Например, сообщение Росстата о величине индекса потребительских цен на уровне 108,4% за 2021 год свидетельствует о темпе роста инфляции на 8,4% за период с конца декабря 2020 года на конец декабря 2021 года.

Индекс потребительских цен рассчитывается на основе статистических данных об уровне цен на определенное количество товаров и услуг, так называемой потребительской корзины. Корзина не содержит все товары или услуги в стране, но она дает достаточно полное представление как о типах товаров, так и об их количестве, которые обычно потребляют домохозяйства.

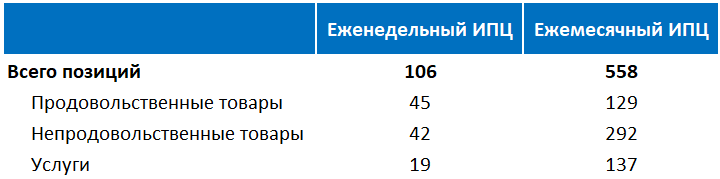

В России с 2022 года в «корзину» товаров и услуг включено 558 наименований. В список отслеживаемых Росстатом товаров и услуг попадают те траты, на которые приходится больше 0,1% расходов домашних хозяйств. Замеры проводятся в 282 российских городах. На основе полученных данных высчитывается индекс потребительских цен (ИПЦ).

Инфляция потребительских цен в зоне евро ежемесячно рассчитывается Евростатом. Гармонизированный индекс потребительских цен (HICP) охватывает в среднем около 700 товаров и услуг. Он отражает средние расходы домохозяйств в зоне евро на корзину продуктов. Замеры проводятся почти в 1600 городах по всей зоне евро.

В США ежемесячно сообщает об ИПЦ Бюро статистики труда США (BLS) на основе регистрации цен на около 80 000 наименований товаров и услуг.

Помимо индекса потребительских цен при расчете инфляции также используются:

- индекс оптовых цен — следит за изменением цен на товары до их попадания в розницу, используется компаниями и государствами для фиксации в договорах гарантий стоимости;

- индекс цен производителей — следит за отпускными ценами промышленных и сельскохозяйственных товаров, а также стоимостью грузовых транспортных перевозок;

- индекс цен на импорт/экспорт — измеряет цены на ввозимые из-за рубежа товары и вывозимые.

Дополнительные индексы применяются, когда необходимо конкретизировать и проследить определенный аспект инфляции.

Нетрадиционные (альтернативные) способы расчета инфляции

«Индекс мармеладных мишек» зафиксировал в ноябре 2021 года инфляцию 26,1%, официально по Ростату она составила 8,4%

(Фото: Shutterstock)

Для решения задач, которые не удовлетворяются стандартными индексами от госстатистики, применяются альтернативные методики отслеживания инфляции.

Например, в магазинах торговой сети «Пятерочка» подсчитывают стоимость условного продовольственного набора по средним/минимальным ценам и публикуют индекс «Пятерочки».

Сбербанк рассчитывает индекс потребительских расходов, который в полной мере нельзя считать аналогом индекса потребительских цен, но тем не менее он отражает в некоторой степени скорость инфляции со стороны потребителя. Банк ВТБ совместно с РАНХиГС собирает собственную базу данных по ценам крупнейших магазинов.

Экономист из РАНХиГС Александр Абрамов рассчитывает «индекс мармеладных мишек», в который включены цены на импортные мишки-конфеты для учета обменного курса, а также еще 11 основных продуктов, таких как хлеб, молоко и куриное мясо. По индексу Абрамова инфляция в ноябре 2021 года достигла 26,1%, в то время как данные Росстата показывали рост 8,4%.

Российский Росстат ситуативно рассчитывает индексы салатов оливье и сельди под шубой (в преддверии Нового года), Банк России — индекс блинов (перед Масленицей), исследователи Сбербанка — индекс шашлыка (перед майскими праздниками). Также известен индекс биг-мака, который был придуман авторами журнала The Economist и отражает относительную стоимость товаров и услуг в разных странах. Индекс биг-мака используется для оценки покупательной способности различных валют, исходя из гипотезы, что составляющие данного блюда должны одинаково стоить во всех странах.

Личная инфляция часто не совпадает с официальной

(Фото: Shutterstock)

Отдельно экономисты указывают на существование понятия личной (персональной) инфляции, которая отражает разность оценки инфляции различными домохозяйствами из-за несовпадения их корзины товаров и услуг и средней корзины индекса потребительских цен. Условно говоря, семья Ивановых может посчитать инфляцию в своей отдельно взятой ячейке, и она окажется 20%, а в семье Сидоровых — 35% из-за того, что они покупают разные товары.

Например: если цены на бензин растут намного больше, чем цены на другие товары и услуги, люди, часто пользующиеся автомобилем, могут «почувствовать» уровень инфляции, превышающий ИПЦ, потому что их личные расходы на бензин выше среднего. Напротив, у тех, кто ездит на машине редко или вообще не ездит, будет наблюдаться более низкий «личный» уровень инфляции. Кроме того, в оценке личной инфляции играет роль тот факт, что люди склонны сравнивать цены не год к году, как это делают официальные ведомства, а, допустим, в январе 2022 года вспоминать, сколько стоили яйца в 2009 году. Так как в течение длительного времени цены имеют тенденцию к существенному росту, то даже при низком годовом уровне инфляции рост окажется внушительным.

Причины инфляции

Кейнсианцы и монетаристы объясняют различные причины инфляции

(Фото: Shutterstock)

Причины инфляции описывают две наиболее влиятельные школы — это кейнсианская и монетаристская экономические теории.

Кейнсианские экономисты утверждают, что инфляция является результатом экономического давления, такого как рост себестоимости продукции, и рассматривают вмешательство государства как решение. Кейнсианская школа различает два основных типа инфляции: инфляцию издержек и инфляцию спроса.

- Инфляция издержек — это общее увеличение стоимости факторов производства. Эти факторы, в том числе, капитал, земля, труд и предпринимательство, являются необходимыми условиями для производства товаров и услуг. Когда стоимость этих факторов возрастает, производители, желающие сохранить свою норму прибыли, повышают цены на свои товары и услуги. Когда эти производственные издержки растут на уровне всей экономики, это может привести к росту потребительских цен во всей экономике, поскольку производители перекладывают свои возросшие издержки на потребителей.

- Инфляция спроса — это превышение совокупного спроса над совокупным предложением. Например, если спрос на популярный продукт выше, чем его предложение, то цена на него вырастет. Теория инфляции спроса заключается в том, что если совокупный спрос превышает совокупное предложение, то цены будут расти в масштабах всей экономики.

Экономисты-монетаристы считают, что инфляция связана с расширением денежной массы и что центральные банки должны поддерживать стабильный рост денежной массы в соответствии с ростом валового внутреннего продукта (ВВП). В противном случае, чем больше печатается денег, необеспеченных реальным увеличением производства товаров и услуг, которые можно купить на эту напечатанную сумму, тем быстрее будет разгоняться инфляция.

Последствия инфляции

Последствия инфляции могут быть одновременно положительными и отрицательными

(Фото: Shutterstock)

Инфляция может быть истолкована как положительно так и отрицательно, в зависимости от того, на чьей стороне и как быстро происходят изменения.

Общий рост экономики

Умеренная инфляция рассматривается экономистами как драйвер роста экономики.

Инфляция создает мотивацию для формирования сбережений, без которых, в свою очередь, невозможны инвестиции как для расширения производства, так и для внедрения новых технологий — здесь инвестиции, инфляция и сбережения становятся перекрестно взаимосвязаны между собой, объясняет Игорь Сафонов.

«Необходимость формировать сбережения и в то же время поддерживать уровень потребления, в свою очередь, формирует мотивацию к повышению отдачи от имеющихся факторов производства — главным образом, труда, но также и земли, капитала, предпринимательских способностей, что положительно сказывается на экономическом росте.

Определенного ответа на вопрос относительно конкретного числового значения инфляции, при котором сохраняются положительные эффекты, не существует, в том числе потому, что величину данных эффектов в реальной экономике выделить и посчитать практически невозможно. Тем не менее, очевидно, что по сравнению со стимулирующими сторонами негативные последствия инфляции являются существенно более тяжелыми, в связи с чем регуляторы стараются постепенно снизить её до как можно меньшего стабильного уровня», — заключил эксперт.

Снижение реальных доходов населения

Для людей, чьи пенсии или доходы фиксированы в номинальном выражении, рост цен подрывает реальную покупательную способность этих доходов и пенсий. Даже если рабочие получают повышение заработной платы в соответствии с инфляцией, то и уплачиваемый налог с зарплаты (НДФЛ) также увеличивается. Тем более, что зарплата и пенсии, как правило, повышаются уже постфактум, а не на опережение инфляции. В итоге доходы после уплаты налогов не поспевают за более высокими ценами.

Поощрение трат, инвестиций

Инфляция вызывает рост трат — люди торопятся купить товары по старой цене, пока она не выросла еще больше, в этот период доля сбережений и инвестиций может падать. Однако, в то же время при повышении ключевой ставки на фоне высокой инфляции, население переходит обратно к поведению накопления, стараясь повысить доходность консервативных инвестиций.

Ускорение инфляции

Инфляция раскручивает маховик роста цен или создает потенциально катастрофическую петлю обратной связи. Чем больше и быстрее люди и предприятия тратят деньги, пытаясь избавиться от обесценивающейся валюты, тем больше в экономике оказывается наличных. В результате предложение денег превышает спрос, и цена денег — покупательная способность валюты — падает все более быстрыми темпами.

Повышение стоимости кредитов и доходности вкладов

Для сдерживания инфляции государства повышают ключевые ставки. Соответственно, повышаются ставки на кредиты для населения и бизнеса. Дорогие кредиты снижают возможности начать свой бизнес, получить образование, нанять новых работников или модернизировать производство. Высокие ставки дестимулируют расходы и инвестиции, что, в свою очередь, обычно охлаждает инфляцию.

Одновременно с этим, коммерческие банки повышают ставки по вкладам. Это заставляет людей вместо трат вернуться к поведению накопления, чтобы заработать на процентах. Уменьшение в обороте денег увеличивает их стоимость.

Безработица

Безработица может как расти, так и падать при инфляции. Так, инфляция, которая стимулирует экономический рост подразумевает тенденцию нанимать больше людей на работу, но она сохраняется только до определенного момента.

Если рассматривать инфляцию и безработицу в краткосрочной перспективе, то между ними существует явная отрицательная взаимосвязь, известная как кривая Филлипса, объясняет профессор Российской экономической школы Валерий Черноокий. «В периоды повышенного спроса, бурного экономического роста и низкой безработицы, компании часто сталкиваются с дефицитом работников и вынуждены предлагать более высокую заработную плату. Рост издержек на труд в свою очередь заставляет фирмы повышать свои цены, что отражается в увеличении темпов инфляции. Однако, эта взаимосвязь не является устойчивой. Со временем высокая инфляция вызывает рост инфляционных ожиданий, и дальнейшее стимулирование спроса только усиливает инфляционное давление без какого-либо положительного влияния на занятость. Кроме того, различные экономические шоки со стороны предложения, такие как рост цен на энергоносители, техногенные катастрофы или нарушение логистических цепочек могут вызывать одновременно и рост инфляции, и рост безработицы, искажая кривую Филлипса даже в краткосрочном плане», — отметил эксперт.

Ослабляет или укрепляет валюту

Высокая инфляция может вызвать падение курса национальной валюты. Хотя обычно все наоборот- слабая валюта ведет к инфляции. Страны, которые импортируют значительные объемы товаров и услуг вынуждены платить больше за этот импорт в местной валюте, когда их валюты падают по отношению к валютам их торговых партнеров.

Укрепление валюты на фоне инфляции может произойти в ситуации, когда деньги какой-то страны начинают выглядеть более привлекательны, чем другие. Например, после победы Трампа курс доллара относительно валют других развитых стран рос. Причина заключалась в том, что процентные ставки в других странах были крайне низкими, а инфляционные ожидания в США повысились на фоне прогнозов скорого экономического роста.

Инфляция в России

Исторический максимум инфляции в России — 2508,8% годовых в 1992 году

(Фото: Shutterstock)

Официально в СССР индекс инфляции не рассчитывался. Рост экономики достигался директивными методами плановой экономики. При этом люди были склонны к долгосрочным накоплениям и цены на большую часть товаров не менялись годами и десятилетиями. При переходе России на рыночную экономику с 1991 года начал рассчитываться индекс инфляции. Исторический максимум значения инфляции в РФ был зафиксирован в 1992 году на уровне 2508,8% годовых. Исторический минимум был в 2017 году, когда инфляция в России составила по итогам года 2,5%.

Уровень годовой инфляции в России в 2000-2021 годах, согласно индексу потребительских цен (ИПЦ). Инфографика

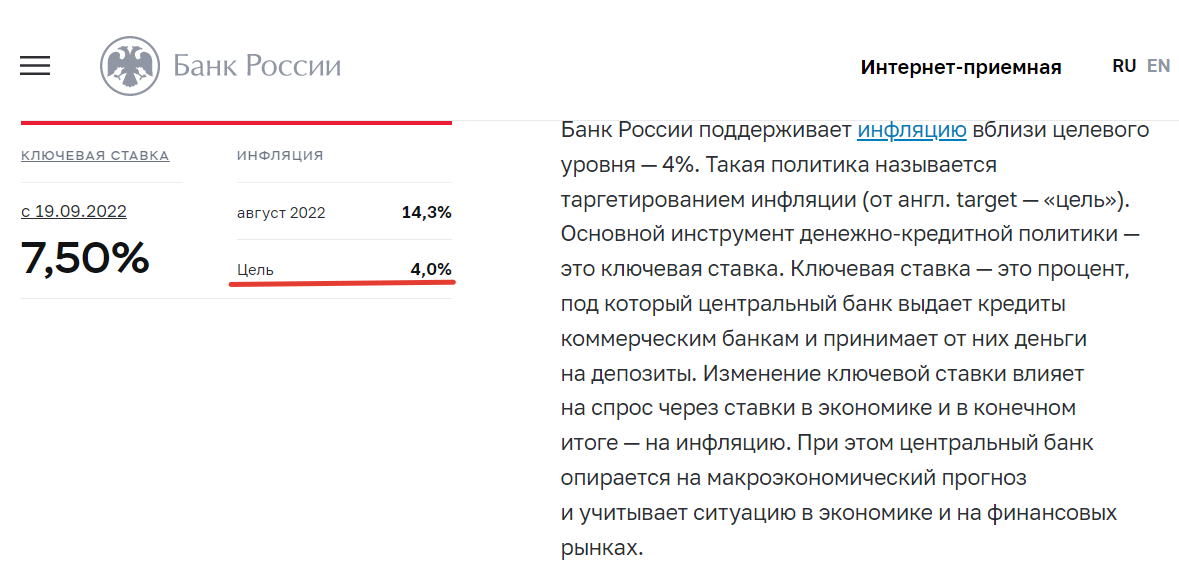

С ноября 2014 года Банк России установил целевой уровень по инфляции на уровне 4%, с тех пор он неизменен, в том числе, и на 2022 год.

Обоснования оптимальности инфляции в России на уровне 4% не существует, говорит Игорь Сафонов. «Как показывает практика мирового инфляционного таргетирования оно находится ближе в середине между целевыми значениями, принятыми в развитых странах (чаще всего около 2%) и в развивающихся (наиболее часто 6%). Слишком низко установленная цель (ближе к нулевой отметке) может потребовать значительного ограничения экономической активности и спровоцировать дефляцию и

экономический спад

в отдельных отраслях экономики, не говоря уже о значительном падении доверия к ЦБ в случае её недостижения. В то же время центральные банки, ставящие целевое значение слишком высоко, гораздо чаще допускают выход инфляции за его пределы как в целом, так и в отдельных отраслях и также испытывают проблемы с доверием населения к проводимой политике из-за недостаточных по его мнению усилий по борьбе с ростом цен», — заключил эксперт.

Банк России дает объяснение, почему таргетом инфляции выбран показатель в 4%, так:

Переходя с начала 2015 года к таргетированию инфляции, Банк России выбрал целевой ориентир в 4% с учетом существовавших на тот момент особенностей ценообразования и структуры российской экономики, а также обширного опыта таргетирования инфляции в мире. Цель по инфляции вблизи 4% установлена несколько выше, чем в странах с развитыми рыночными механизмами, многолетним опытом сохранения ценовой стабильности, высоким доверием к монетарным властям и низкими инфляционными ожиданиями. В таких странах цель по инфляции обычно устанавливается на уровне от 1 до 3%. Банк России оценивал, что постоянное поддержание инфляции в России вблизи этих значений мерами денежно-кредитной политики сильно затруднено из-за высоких и незаякоренных инфляционных ожиданий компаний и граждан на фоне продолжительной высокой инфляции предыдущих десятилетий; недостаточной развитости рыночных механизмов и невысокой отраслевой диверсификации экономики. Кроме указанных факторов, на выбор в пользу 4% повлияла и необходимость минимизировать риски возникновения дефляционных тенденций на рынках отдельных товаров.

В 2022 году на уровень инфляции в России будут влиять те же факторы, что и в прошлом году, рассказал главный экономист SberCIB Investment Research Антон Струченевский.

Проинфляционными факторами, по мнению эксперта, остаются:

- глобальная инфляция на рынке товаров;

- рост внутреннего спроса под влиянием растущего кредитования;

- ограничения на путешествия россиян за границу из-за пандемии, что разогревает внутренний туристический рынок;

- ассиметричное восстановление на рынке труда в условиях ограниченной миграции, что привело к резкому росту зарплат в ряде сегментов (сельское хозяйство, курьерские службы, строительство, гостиничный бизнес) и, соответственно, цен.

Меры борьбы с инфляцией

Излишнее накачивание экономики деньгами может привести к инфляции

(Фото: Shutterstock)

Таргетирование инфляции

Установка таргета — это один из способов держать инфляцию на оптимальном уровне, при котором сохраняется положительный эффект от нее без снижения роста экономики.

Центральные банки чутко следят за тем, чтобы ситуация не скатилась к дефляции. При таргетировании инфляции важнейшими условиями являются ее предсказуемость на долгосрочном периоде. В таком случае все экономические агенты могут спокойно прогнозировать свои собственные расходы и находить способы увеличения доходов, накоплений и инвестиций, не переживая за их непредсказуемое обесценение. Кроме того, достижение целевых показателей по уровню инфляции способствует формированию более низких ставок в экономике и повышает доступность кредитов.

Контроль денежной массы

Вливание в экономику денег, необеспеченных реальными товарами и услугами, ведет к их обесцениванию и, соответственно, разгону инфляции. Именно это произошло, когда Германия для выплат по репарации за Первую мировую войну запустила печатные станки, и когда слитки ацтеков и инков наводнили Испанию в 16-ом веке.

В современных условиях для повышения ставок центральные банки увеличивают выпуск государственных ценных бумаг и забирают выручку от денежной массы. По мере того, как денежная масса уменьшается, снижается и уровень инфляции. Обратной формой является количественное смягчение, при которой центральный банк покупает долгосрочные ценные бумаги на открытом рынке, чтобы увеличить денежную массу и стимулировать кредитование и инвестиции. Покупка ценных бумаг добавляет новые деньги в экономику, а также служит для снижения процентных ставок за счет повышения цен на

ценные бумаги

с фиксированным доходом. Количественное смягчение обычно применяется, когда процентные ставки уже близки к нулю, потому что в этот момент у центральных банков меньше инструментов для влияния на экономический рост.

Текущая высокая инфляция является результатом целого ряда причин, говорит главный исполнительный директор ВТБ Капитал Инвестиции, старший вице-президент ВТБ Владимир Потапов. По его мнению, это структурное изменение спроса — люди стали меньше денег тратить на услуги и больше на товары длительного пользования, проблемы с цепочками поставок — недостаточное количество рабочих, локдауны и ограничения в работе транспортных хабов, масштабные бюджетные и монетарные стимулы — поддержали совокупный спрос и доходы людей.

«Для снижения «спросовой» стороны инфляции необходимы нормализация бюджетной политики и ужесточение денежно-кредитных условий, которые уже наблюдаются по всему миру. Однако для полного возврата инфляционного давления к норме необходимо увидеть улучшение эпидемиологической ситуации в мире, ослабление карантинных ограничений и, в результате, нормализацию цепочек поставок», — заключил Потапов.

Валерий Черноокий обращает внимание то, что в настоящее время высокая инфляция связана с комбинацией факторов со стороны спроса и предложения.

«С одной стороны, масштабные программы поддержки экономики во время пандемии, сверхмягкая денежная политика в развитых странах и отложенный потребительский и инвестиционный спрос вызвали быстрый рост мировой экономики, восстановление рынков труда и повышение инфляции. С другой стороны, эти же факторы привели к буму на рынках сырьевых товаров и значительному росту цен на продовольствие и энергоносители. Вкупе с нарушением логистических и транспортных цепочек поставок эти шоки предложения не только сдерживают полное восстановление мировой экономики, но и усиливают инфляционное давление.

Для борьбы с шоками предложения инструменты денежно-кредитной политики практически бесполезны, и связанная с ними инфляция будет ослабляться только вслед за исправлением вызвавших их причин, например, вслед за восстановлением международных цепочек поставок или увеличением производства сырья», — отметил эксперт.

Эффективность мер кредитно-денежной политики в борьбе с инфляцией сильно отличается от страны к стране, добавил Валерий Черноокий. В развитых странах, где значительно ниже доля продовольствия и энергоресурсов в потребительской корзине, где прочнее заякорены инфляционные ожидания и где сильнее развиты финансовые рынки, небольшое повышение ставки процента может оказать более значимое влияние на спрос и инфляцию, чем в странах с развивающимися рынками. На эффективность денежно-кредитной политики влияют также открытость экономики, доля импорта в потреблении и промежуточных затратах фирм, используемый режим валютного курса, степень монополизации экономики и многие другие факторы.

Можно ли защитить свои доходы от инфляции

В периоды разгона инфляции инвестору важно чутко следить за портфелем и вовремя его диверсифицировать

(Фото: Shutterstock)

Для потребителей инфляция может означать в лучшем случае увеличение номинальной зарплаты, но инвесторы могут использовать ее для получения прибыли, главное, правильно выбрать активы.

Недвижимость

Рост цен на недвижимость со временем увеличивает стоимость собственности при перепродаже, кроме того, недвижимость можно использовать для получения дохода от аренды. При этом стоимость арендной платы также растет с инфляцией. Это позволяет владельцу получать доход за счет инвестиционной собственности и помогает ему идти в ногу с общим ростом цен в экономике. Инвестиции в недвижимость включают прямое владение недвижимостью и косвенные инвестиции в ценные бумаги, такие как инвестиционный фонд недвижимости (REIT).

Товары

Когда у валюты возникают проблемы инвесторы могут обратиться к материальным активам. На протяжении многих лет традиционным убежищем считалось золото и другие драгоценные металлы. На данный момент эта догма подвергается сомнению, тем не менее классические долгосрочные инвесторы не скидывают его со счетов. Помимо прямых покупок физического золота, можно инвестировать в акции компании, занимающейся добычей золота или в биржевой фонд (

ETF

), который специализируется на золоте.

Среди товаров, которые могут рассматриваться как средство хеджирования или защиты от инфляции также относят нефть. Цена на нее перетекает в цену бензина, а затем в цену каждого потребительского товара, перевозимого или производимого. Поскольку современное общество не может пока функционировать без топлива для движения транспортных средств, нефть имеет сильную привлекательность для инвесторов, когда цены растут.

Облигации

Инвестиции в облигации могут показаться нелогичными, поскольку инфляция губительна для любого инструмента с фиксированным доходом. Однако, на фондовом рынке существуют

облигации

, доходность которых привязана к индексу потребительских цен.

«Для защиты от инфляции в рублевых активах инвесторы могут рассмотреть облигации с плавающим купоном (флоатеры) или облигации, номинал которых индексируется на величину роста инфляции (линкеры), например, ОФЗ-ИН, — говорит Дмитрий Макаров, стратег по рынку акций SberCIB. — От долларовой инфляции можно спастись в TIPS — «трежерис» казначейства США, которые индексируются с учетом инфляции. Интересной выглядит стратегия по покупке долларов на бирже и вложении их в короткие еврооблигации надежных

эмитентов

и ETF на казначейские облигации с защитой от инфляции. Среди таких фондов VTIP US (только для квалифицированных инвесторов) и FXIP, который торгуется на МосБирже и доступен неквалифицированным инвесторам».

Акции

У акций есть шансы идти в ногу с инфляцией, но не все акции одинаково полезны в качестве защитного инструмента. Например, акции, приносящие высокие

дивиденды

, как и облигации с фиксированной процентной ставкой, имеют тенденцию падать во времена инфляции. Выигрывают, как правило, те компании, которые могут переложить на клиентов свои растущие затраты на продукцию, например, в секторе потребительских товаров.

Плюсы и минусы инвестирования в инфляцию

У каждого типа инвестиционного хеджирования есть свои плюсы и минусы, так же как и у любого вида инвестиций есть плюсы и минусы.

Основное преимущество инвестирования во время инфляции — это сохранение покупательной способности портфеля. При более удачном варианте сбережения вырастут. Для достижения этих целей инвестиционные консультанты рекомендуют диверсифицировать портфель. Распределение риска между различными активами — проверенный временем способ борьбы с инфляцией.

Плюсы

- Сохранение стоимости портфеля

- Диверсификация активов

- Сохранение покупательной способности дохода

Минусы

- Увеличение потенциального риска

- Изменение долгосрочных целей

- Перегрузка портфеля в некоторых классах

Традиционно защитой от высокой инфляции принято считать сырьевой сектор, говорит Владимир Потапов. «Инвесторы могут увеличить экспозицию портфеля на золото и другие сырьевые товары — нефть, газ, металлы и т. д. напрямую или через релевантные инструменты, например, акции сырьевых компаний. Тем не менее, стоит учитывать, что позиционирование в сторону высокой инфляции началось еще в середине 2021 года, поэтому котировки на эти инструменты во многом уже закладывают инфляционный сценарий, а значит для их существенного роста необходимо увидеть новую волну заметного ускорения инфляции, что сейчас не выглядит самым вероятным сценарием», — заключил эксперт.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Загрузить PDF

Загрузить PDF

Инфляция — важный экономический показатель, характеризующий увеличение цен на потребительские товары в течение определенного периода времени.[1]

Формула для вычисления инфляции также может быть использована для вычисления дефляции — снижения цен. Для вычисления уровня инфляции вам понадобится индекс потребительских цен (ИПЦ) или данные о ценах на товары за определенный период времени, а также формула. Вы можете использовать формулу для расчета инфляции практически за любой период времени.

-

1

Изучите средние цены на несколько товаров в течение нескольких лет. Уровень инфляции рассчитывается путем сравнения цен на стандартные товары за различные промежутки времени – такими товарами могут быть, например, булка хлеба или литр молока. Вы можете использовать либо реальную информацию о ценах («В 1962 году стоимость 1 литра молока составляла $1,00»), либо использовать индекс потребительских цен (ИПЦ).[2]

- Чем больше у вас данных, тем лучше. Если у вас есть несколько данных о ценах, то вы должны использовать средние значения всех цен – не выбирайте лишь один ценовой показатель для сравнения.

- ИПЦ рассчитывается ежегодно на основе средних цен на различные товары, поэтому этот показатель более эффективен в сравнении с ценами на один какой-то товар.[3]

-

2

Загрузите индекс потребительских цен. Индексом потребительских цен является разбивка по месяцам и годам любых изменений цен на основе средних значений цен, упомянутых выше. Если ИПЦ в конкретном месяце выше, чем в предыдущем, то это показывает на инфляцию. Если ИПЦ ниже, то это означает наличие дефляции.

- Вы можете перейти на сайт [bls.gov/cpi Бюро трудовой статистики], чтобы загрузить последние отчеты об уровне инфляции.

- Инфляция рассчитывается по одной и той же формуле в любой стране. Убедитесь, что все цифры и данные, которые вы собираетесь использовать для вычислений, указаны в одной валюте.

-

3

Определитесь с тем, за какой период времени вы будете рассчитывать инфляцию. Вы можете рассчитать инфляцию за месяц, год или десятилетие – самое главное определиться с тем, какой вам нужен период времени. Обязательно убедитесь, что у вас достаточно данных для выбранного временного интервала.[4]

- Инфляция существует в рамках определенного периода времени – нет такого понятия, как «общая инфляция». Помните, что инфляция показывает ценность денег. Другими словами она показывает, сколько денег вам необходимо, чтобы купить товары в один момент времени, и сколько вам необходимо денег, чтобы купить эти же товары в другой момент времени. Чтобы получить показатель инфляции, вы должны сравнить цены в данный момент времени с ценой в другой момент времени – это отношение и будет показателем инфляции за выбранный период.

-

4

Найдите цену товара или значение ИПЦ для более ранней даты. Используйте ИПЦ или цены на товары на начало выбранного периода или используйте среднее значение.

-

5

Найдите цены на товары или индексы потребительских цен за указанный период. Теперь возьмите данные о ценах за текущий период. Если вы занимаетесь какими-либо историческими исследованиями (например, изучаете инфляцию до и после Второй Мировой войны), то может быть полезным собрать данные за 2-3 года, чтобы учесть любые кратковременные всплески инфляции, и узнать общие экономические тенденции за выбранный период времени.[5]

Реклама

-

1

Формула для вычисления инфляции. Формула для вычисления инфляции проста. «Вверху», то есть в числителе формулы, находится разница ИПЦ в начале и в конце периода (скорость инфляции), а «внизу», то есть в знаменателе стоит ИПЦ для начала временного периода. Далее вам будет необходимо умножить полученное значение на 100, чтобы ответ получился в удобных для восприятия процентах:

-

[6]

-

-

2

Подставьте ваши данные в формулу. Например, представим, что мы вычисляем инфляцию на основании цен на хлеб с 2010 по 2012 годы. Допустим, что цена на хлеб в 2012 году составляла $3,67, а в 2010 году – $3,25.

-

3

Вычислите результат. Найдите разницу в цене товара, а затем разделите полученную разницу на цену хлеба. Умножьте результат на 100%, чтобы полученный результат был в процентном выражении.

-

4

Сравните полученный результат с данными в интернете. Если вас интересуют реальные данные об инфляции, то вы всегда сможете найти их в интернете. Вы сможете найти онлайн-калькуляторы инфляции, в которые достаточно лишь указать значения цен (или ИПЦ) и годы для сравнения, чтобы получить все необходимые показатели инфляции.

-

5

Как понимать показатель инфляции. Полученное процентное соотношение означает, что сегодня ваши деньги (доллары в нашем примере) являются на 11,4% менее ценными, чем они были в 2010 году. Другими словами, большинство продуктов стоит на 11,4% дороже, чем в 2010 году (обратите внимание, что это так лишь в нашем примере, который может не соответствовать реальности). Если в результате вычислений вы получили отрицательное значение, то это означает дефляцию, при которой нехватка наличных денег с течением времени делает их более ценными. Пользуйтесь формулой точно так же, как в случае с положительной разницей в изменении цен.[7]

[8]

-

6

Запишите инфляцию вместе с рассматриваемым периодом времени. Инфляция показательна только тогда, когда указывается период времени, за который она вычислена. Не забудьте убедиться в том, что полученные данные верны и соответствуют определенному периоду времени.[9]

Реклама

Советы

- Вы можете воспользоваться готовым онлайн-калькулятором инфляции (например, на сайте бюро трудовой статистики США) для вычисления уровня инфляции за определенный период времени. Перейдите по адресу bls.gov/data/inflation_calculator.htm, введите денежную сумму и период времени, который вас интересует.

Реклама

Что вам понадобится

- Бумага

- Карандаш

- Калькулятор

- Индекс потребительских цен или данные о ценах

Об этой статье

Эту страницу просматривали 106 410 раз.

Была ли эта статья полезной?

Инфляция – это экономический феномен, проявляющийся в виде повышения цен на потребительские товары в связи с увеличением количества денег в обороте. Грубо говоря, это обесценивание денег ввиду увеличения их количества. Таким образом, потребитель за одну и ту же сумму получает разное количество одного и того же товара.

(источник: smart-lab.ru)

Для широкой массы населения инфляция не сулит ничего хорошего – это рост цен на продукты питания, падение покупательной способности, снижение уровня жизни и прочие негативные факторы. Высокая инфляция является “лакмусовой бумажкой” кризисных явлений в экономике государства, поэтому ее стараются снижать. Либо на деле, либо на «бумаге»…

Ежегодно Росгосстат проводит статистические исследования и выявляет основные экономические показатели в стране, в т.ч. инфляцию. Данную информацию можно увидеть на сайте ведомства. Однако насколько официальные данные разнятся с реальным положением дел? Как рассчитать уровень инфляции и можно ли верить казённым цифрам? Об этом пойдет речь в данной статье.

Содержание

- Как рассчитывается инфляция? Формула расчета уровня инфляции

- Расчет индекса инфляции. Формулы Ласпейреса, Пааше и Фишера

- “Официальная” и реальная инфляция

Как рассчитывается инфляция? Формула расчета уровня инфляции

Как известно, инфляция – это динамическое явление, которое имеет тенденции к росту. Поэтому выделяют такое понятие как темпы (или уровень) инфляции. Уровень демонстрирует скорость увеличения цен на основные товары и услуги. Исходя из темпов роста инфляции, выделяют ее виды:

- Ползучая (+10% в год)

- Скачкообразная (+50-200% в год)

- Гиперинфляция (+50% в месяц)

Соответственно, самым “безобидной” является ползучая, которую можно легко контролировать и повернуть вспять. Остальные виды свидетельствуют о структурном кризисе в экономике страны и требуют немедленных решений.

Существуют основные показатели, характеризующие уровень инфляции в стране, которые выражены в индексах:

- Стоимости жизни (розничная стоимость товаров, используемых различным категориями населения)

- Потребительских цен (розничная стоимость товаров, входящих в состав рыночной корзины.)

- Оптовых цен (оптовая стоимость товаров)

- Цен производителя (отпускная стоимость промышленных и сельскохозяйственных товаров, а также цены на осуществление грузовых транспортных перевозок)

(источник: yleservice.com)

Отдельно стоит отметить дефлятор ВНП – показатель, демонстрирующий динамику цен на все товары и услуги, формирующие валовый национальный продукт.

Индекс потребительских цен – это главный показатель, используемый для измерения уровня инфляции. Рассчитывается этот индекс на основе потребительской корзины, которая представляет собой список товаров, необходимых обывателю для нормальной жизнедеятельности. Ее состав устанавливается законодательно в каждой стране.

Это интересно!

В России потребительская корзина включает в себя 159 наименований товаров, в США это значение равняется 300, во Франции – 250, в Германии – 450 и так далее.

Чтобы выяснить индекс потребительских цен, нужно сначала установить базисный год, т.е. точку отсчета изменений стоимости товаров и услуг. Затем выясняем стоимость потребительской корзины в базисном и текущих годах. Для получения индекса цен, нужно делить стоимость корзины в текущем году, на аналогичное значение в базисном году. Вот как эта формула выражена в наглядном виде:

Зная индекс потребительских цен, вы можете самостоятельно провести расчет темпов инфляции, если воспользуетесь простой формулой:

В этой формуле – это индекс цен за текущий год; – за базисный. По результатам уравнения, вы сможете оценить самостоятельно в каком состоянии находится экономика страны и стоит ли дать денежным сбережениям ход, или лучше преобразовать валюту в другие рыночные ценности.

В разные годы экономисты и математики пытались вывести наиболее эффективные формулы расчета инфляции, которые учитывали бы состав рыночной корзины, а не только ее стоимость. Некоторыми из них до сих пор пользуются, и мы о них расскажем.

Расчет индекса инфляции. Формулы Ласпейреса, Пааше и Фишера

Первый метод был разработан в 1864 году немецким экономистом Ласпейресом. Вот так метод Ласпейреса выглядит в виде формулы:

Формула расчета инфляции Ласпейреса дает возможность сравнить цены потребительской корзины (q0) на текущий (p1) и базисный (p0) (период и выявить их разницу. Таким образом, мы узнаем, насколько рыночная корзина подорожала в текущем периоде.

Второй метод называется индексом Пааше в честь немецкого статистика Г. Пааше. Данная формула была разработана в 1874 году и выглядит она следующим образом:

Формула расчета уровня инфляции Пааше демонстрирует изменения стоимости потребительской корзины в текущем периоде по сравнению с базисным. Поэтому мы можем узнать, насколько подорожала или подешевела рыночная корзина в текущем году.

Стоит отметить, что обе методики неточны, так как не учитывают изменения в составе потребительской корзины. Инфляция может повлечь за собой выпадение определенных продуктов питания из рациона ввиду их подорожания. Из-за неспособности учесть динамику в рыночных корзинах граждан, метод Ласпейреса имеет тенденцию к завышению индекса цены, а метод Пааше – к занижению.

Устранить недостатки обеих формул взялся американский экономист И. Фишер. Он объединил обе формулы расчета инфляции, дабы вывести среднюю арифметическую из их производных. В итоге схема Фишера выглядит так:

Однако из-за сложности расчета и отсутствия внятного экономического содержания, формула Фишера не получила распространения. Сейчас большинство государств (в т.ч. Россия) использует формулу Ласпейреса для расчета индекса потребительских цен по различным товарным группам и регионам.

Интересный факт!

Помимо этих известных методик, есть и более экзотичные, например, индекс «гамбургера». Этот индекс был взят для оценки стоимости одних и тех же продуктов в разных странах. Так как гамбургеры продаются практически везде, этот продукт стал основой для расчетов. По итогам расчётам за 2015 год, выяснилось, что самый дорогой гамбургер продается в Швейцарии (6,82$), а самый дешевый – в Венесуэле (0,67$). Несмотря на свою простоту, индекс «гамбургера» оказался эффективным инструментом для выявления несоответствия стоимости валют в странах с одинаковым уровнем доходов.

“Официальная” и реальная инфляция

(источник: nnm.me)

Инфляция нередко наносит тяжелый удар по благосостоянию граждан. И зачастую кажется, что официальная статистика не соответствует истинному положению дел и власти стараются скрыть реальные цифры, дабы не устраивать панику. Однако “официальная” инфляция в целом неспособна отразить инфляционную ситуацию в отдельно взятой семье.

Дело в том, что формула расчета индекса инфляции, используемая официальными органами, ориентируется на потребительскую корзину. Однако состав этой корзины может сильно различаться и часто меняться. Например, вы вегетарианец и принципиально не едите мяса, следовательно в вашей корзине не будет мясных продуктов. Или, возможно, вы профессиональный культурист и много тратитесь на спортивное питание и витамины. Тогда ваша персональная инфляция будет сильно зависеть от цена на эти товары.

Это важно!

Огромную роль играет разница в номинальном и реальном доходе человека. Номинальный доход – это доход, получаемый индивидом в виде зарплаты, процентов от вкладов, ренты и т.д. Реальным доходом называют совокупность товаров и услуг, которые индивид может купить за счет номинального дохода.

При инфляционной ситуации, несмотря на то, что номинальный доход человека остается неизменным, его реальный доход резко падает. При этом размер вашей зарплаты не изменится, однако из-за возросших цен резко снизится объем товаров, которые вы сможете на нее купить.

Существует простая формула, которая поможет вам рассчитать реальный доход:

Реальный доход = Номинальный доход / Индекс цен

(источник: sia.ru)

Большая разница между номинальным и реальным доходом становится причиной падения покупательной способности индивида, что обуславливает высокие показатели персональной инфляции.

Персональная инфляция зависит также от объемов и качества потребления. Скажем, в семье родился ребенок и увеличилось количество расходов. Или вы сели на диету и стали меньше питаться. А может, напротив, устроились на новую высокооплачиваемую работу и решили изменить рацион в сторону более вкусной, но дорогой пищи.

Таким образом, уровень инфляции в каждой отдельной семье индивидуален и зависит от множества факторов: состава рыночной корзины, номинального и реального дохода, количества ежемесячных затрат и т.д.

Чтобы определить свою персональную инфляцию, нужно выявить сумму ежемесячных затрат за последний год. Можно выбрать иной период (два месяца, квартал), но именно годовой отчет даст наиболее полную картину. Крупные покупки учитывать не надо. Далее берем сумму трат за первый месяц года и делим это число на сумму затрат в последнем месяце года. Из сформированной суммы вычитаем единицу, а затем умножаем на 100%

Отдельно для каждого человека формула расчета уровня инфляции будет выглядеть следующим образом:

В этой формуле S1– это размер трат в первом месяце; S2 – во втором. Но даже эта формула неспособна в полной мере отобразить значение персональной инфляции, так как не учитывает всего множества факторов, влияющих на этот показатель.

***

Итак, теперь мы знаем, что та инфляция, о которой рассказывают в выпусках новостей, и наша личная инфляция – это разные вещи. “Официальные” данные демонстрируют общие тенденции в развития экономики и представляют собой “среднюю температуру по больнице”. Персональная инфляция характеризует положение дел в отдельной взятой семье. Поэтому, если вы в очередной раз услышали, что в стране растут темпы инфляции, то не стоит паниковать. Просто систематизируйте и оптимизируйте свои расходы, и тогда экономические потрясения вас коснуться в наименьшей степени.

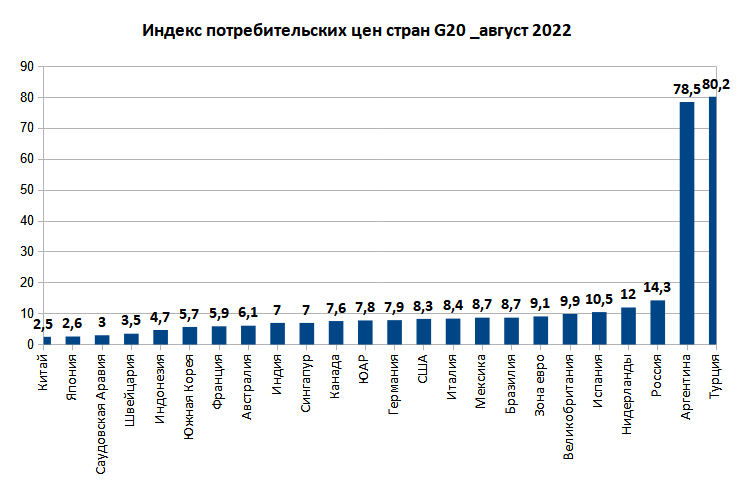

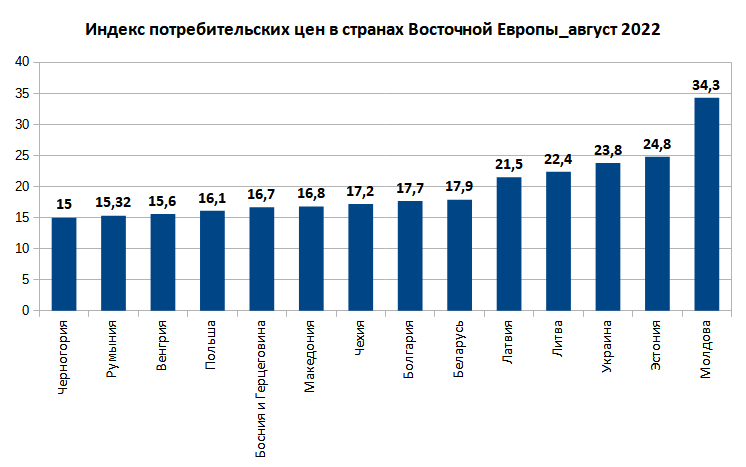

В 2022 году мировую экономику накрыла инфляционная волна. Постковидные последствия локдаунов и разрывы в цепочках поставок, геополитическая напряженность и утеря ранее отлаженных экономических связей в глобальном мироустройстве спровоцировали энергетический и продовольственный кризисы. В результате во многих странах инфляция перешагнула рубежи 30-40-летней давности. Современная глобальная экономика столкнулась с крупнейшим за несколько десятилетий вызовом — высокой инфляцией, побороть которую оказалось сложнее, чем виделось еще полгода назад.

Высокая инфляция, растет она или замедляется от месяца к месяцу, от года к году — главные темы новостных заголовков практически всех мировых изданий. Чем актуальнее тема, тем пристальнее к ней внимание экспертов, политиков, чиновников и простых граждан. Наверняка каждый задавался вопросом «а как измеряют инфляцию», почему она растет или падает и какие для этого есть причины. Подробно тему инфляции мы проанализировали в статье «Последствия роста инфляции».

В этой статье рассмотрим, как именно измеряют инфляцию в России и в других странах, через какие индикаторы мы видим ее динамику и можно ли доверять данным статистики.

-

Что показывает индекс потребительских цен.

-

Индекс потребительских цен в России.

-

Индекс потребительских цен в США: общий и базовый.

-

Индекс потребительских цен в разных странах мира.

-

Почему инвестору важно отслеживать динамику индекса потребительских цен.

Что показывает индекс потребительских цен

Инфляция — это процесс устойчивого повышения цен на товары и услуги, то тесть обесценивание денег или потеря ими покупательской способности.

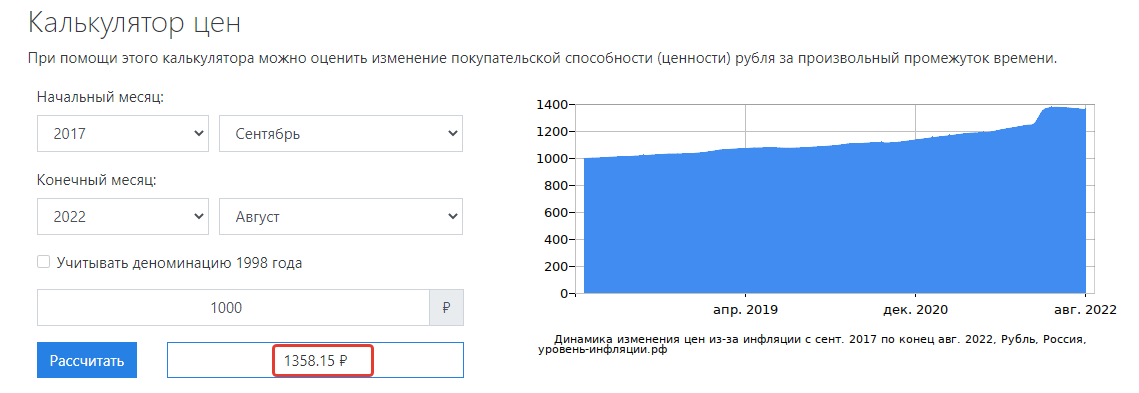

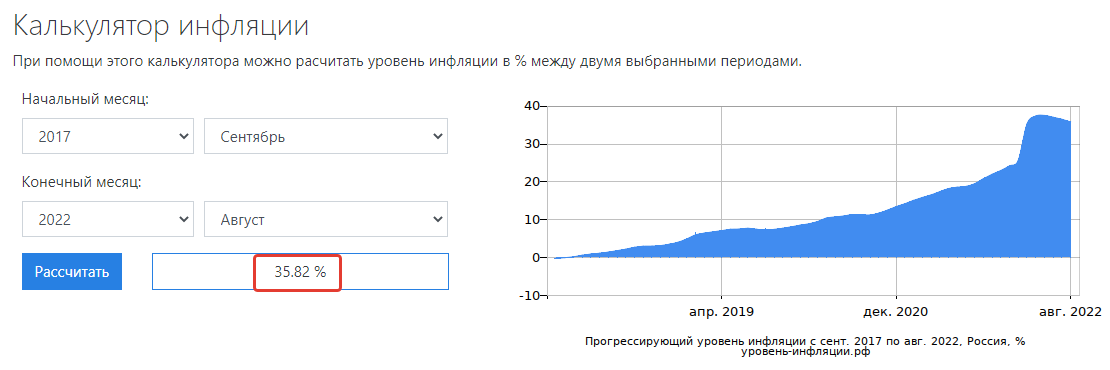

Например, вы купили товар Х в августе 2017г. за 1000 рублей. Этот же товар вы купите в августе 2022 уже за 1358 рублей. Таким образом, за 5 лет покупательская способность 1000 рублей уменьшилась на 358 рублей или инфляция составила 35,8%.

Самостоятельно вы можете попрактиковаться в расчетах на специальном сайте.

А как получилось, что инфляция составила именно 35%? Как измеряют инфляцию?

Инфляцию можно измерить разными способами. Есть несколько показателей. Например, индекс цен производителей (ИЦП/PPI), дефлятор ВВП, но чаще всего, когда говорят об инфляции, имеют в виду индекс потребительских цен (ИПЦ/CPI).

Индекс потребительских цен отражает изменение стоимости некоего набора товаров и услуг («потребительская корзина»), который потребляет среднестатистическое домохозяйство страны.

Статистические ведомства термин инфляция обычно не употребляют. Официальные недельные и месячные сводки называются «Об индексе потребительских цен». Однако, упрощенно и журналисты, и экономисты, и политики называют индекс потребительских цен инфляцией и рассчитывают ее по этой формуле:

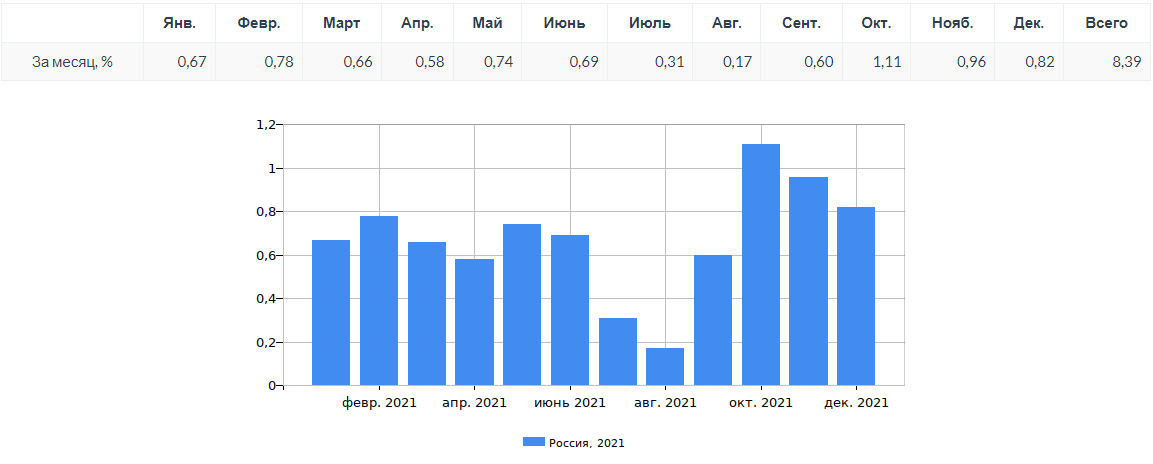

Например, в России в декабре 2021 года ИПЦ составил 108,4% к декабрю 2020 года. Значит, инфляция в декабре 2021 года составила 8,4% в годовом выражении (данные с сайта Росстата).

Месячная и годовая инфляция в России в 2021 году:

Итак, мы видим, что инфляция — это скорее макроэкономический процесс, обозначающий обесценивание денег по причине роста цен, а индекс потребительских цен — это статистический показатель, характеризующий инфляцию через динамику цен на определенный набор товаров и услуг в конкретный период времени. Таким образом, инфляция и ИПЦ — это практически одно и то же: инфляция = ИПЦ — 100%

Индекс потребительских цен — один из важнейших индикаторов для экономики любой страны. Неслучайно центральные банки устанавливают таргеты по инфляции и строго отслеживают отклонения от цели. Так в России цель по инфляции в 4% официально обозначена на главной странице сайта ЦБ:

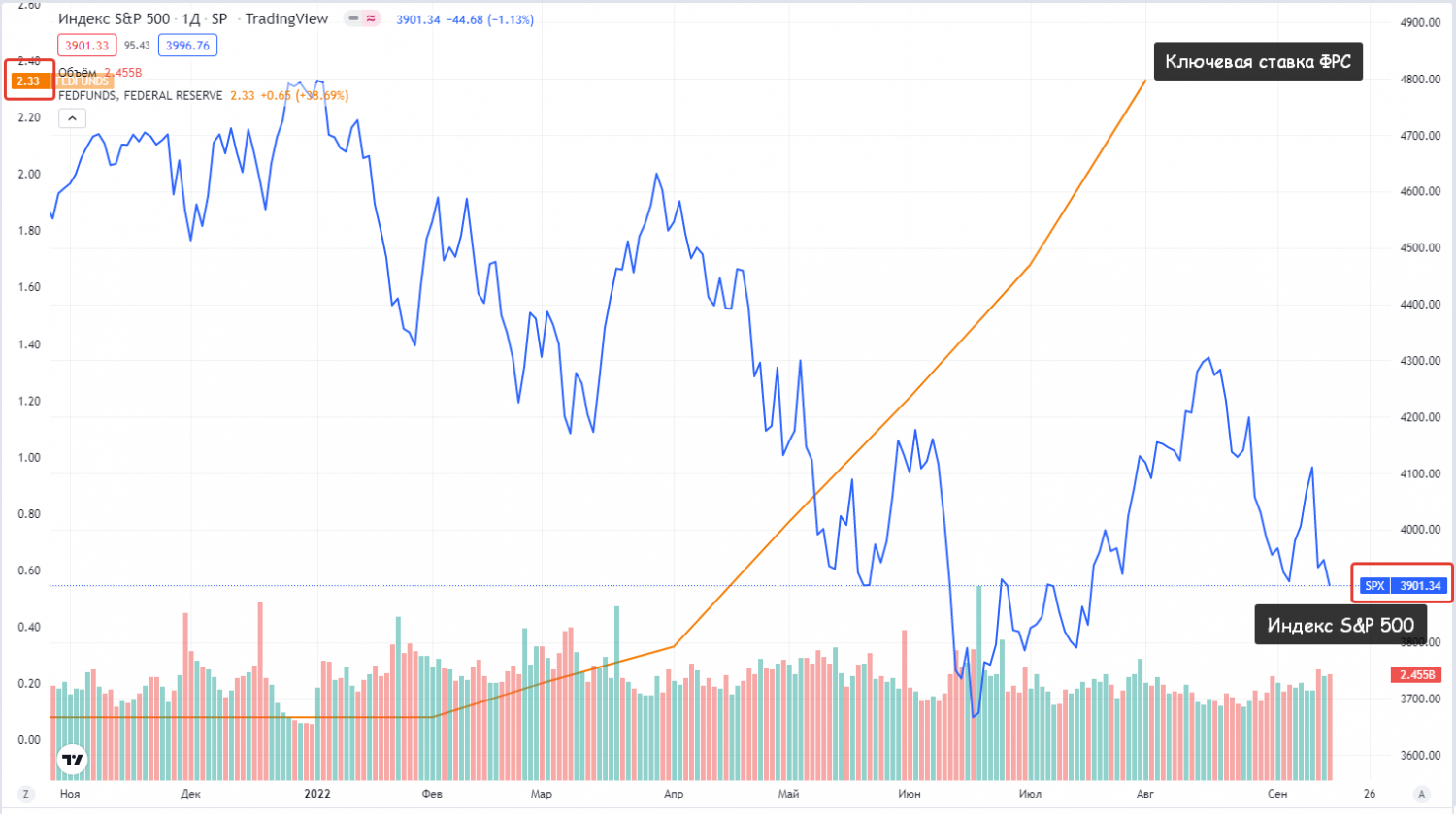

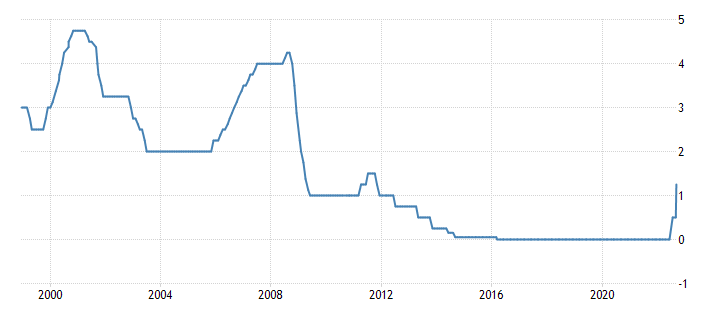

Вокруг цели по инфляции центральные Банки выстраивают свою денежно-кредитную политику и, в первую очередь, оперируют изменением ключевой ставки. При росте инфляции ставку, как правило, повышают, а при снижении — понижают. Когда инфляция в стране достигает целевого уровня, ставка «замирает». Но это в теории, на практике бывает по-разному, в зависимости от общемировой ситуации и конкретно ситуации в стране. Так, например, инфляция в Турции в августе 2022 года находилась на рекордно высоком уровне в 80%, а ключевая ставка была снижена с 14% до 13%. Но это скорее исключение и особая экономическая политика турецкого центробанка. С учетом глобального тренда на рост инфляции в мире большинство центральных банков поступательно повышают уровень ключевой ставки с целью замедления инфляции и вывода ее на целевой уровень, который каждая страна определяет самостоятельно. В России же в 2022 г. рост цен замедляется, идет процесс дефляции, поэтому ЦБ РФ планомерно ставку понижает.

Сама методология измерения инфляции через расчет индекса потребительских цен вопросов не вызывает — она основана на международных стандартах, которых придерживаются статистические ведомства большинства стран. Первые мировые стандарты расчета ИПЦ были опубликованы еще в 1925 году на Второй международной конференции статистиков труда (МКСТ). Далее международные стандарты пересматривались в 1947, 1962, 1987гг. Последняя актуальная редакция резолюции МКСТ по индексу потребительских цен была принята в ноябре 2003 года и ратифицирована такими всемирными организациями как: Международное бюро труда, Международный валютный фонд, Всемирный банк, Организация Объединенных Наций, Евростат, Организация экономического сотрудничества и развития (ОЭСР). Полный текст резолюции — фундаментальный труд (720 страниц) с подробным описанием методологии и техники расчета индекса потребительских цен, принятый во всем мире, можно найти по ссылке.

Единый стандарт позволяет адекватно сравнивать показатель инфляции в разных странах и в разные временные промежутки. Стандарты измерения ИПЦ едины, тем не менее, в каждой стране есть своя специфика:

-

количество и структура позиций в изучаемой «потребительской корзине»,

-

временной отрезок измерения,

-

методика сбора и обработки информации,

-

скорость публикации данных и другие.

Рассмотрим для начала, как измеряют индекс потребительских цен в России.

Индекс потребительских цен в России

В России индекс потребительских цен рассчитывает Федеральная служба государственной статистики (Росстат) начиная с 1992 года, опираясь на международные стандарты и принципы официальной статистики. Данные по ИПЦ Росстат публикует каждую неделю и каждый месяц на своем официальном сайте.

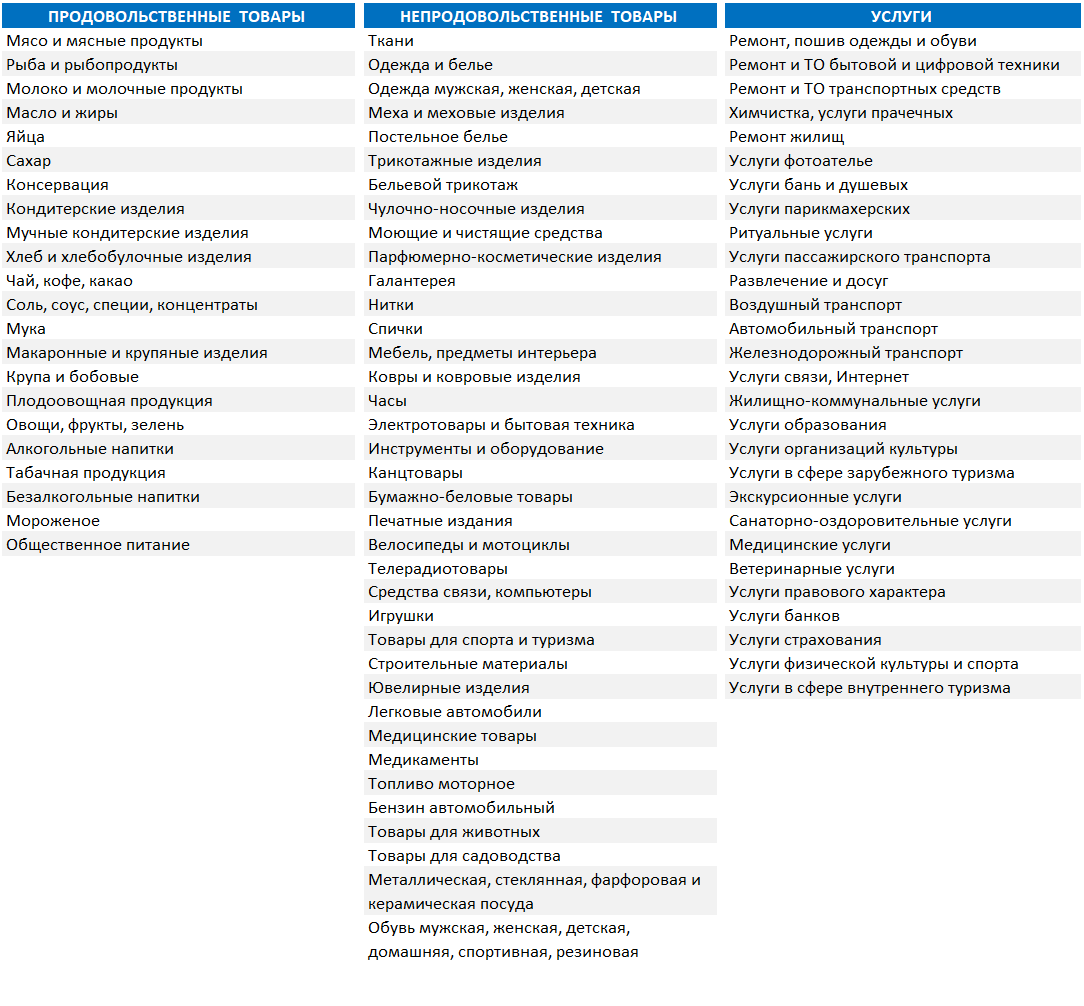

На их основе публикуются агрегированные данные по квартальной и годовой инфляции в стране. Недельные данные — по сокращенной корзине товаров из 106 позиций, месячные данные — по расширенной из 558 позиций. В структуру входят продовольственные, непродовольственные товары и услуги.

558 позиций в структуре российской потребительской корзины — это средний набор в рейтинге разных стран. В мировом масштабе диапазон колеблется от 200 до 1700 позиций. Россия своего рода — золотая середина. На первый взгляд, может показаться, что основа российского ИПЦ — это непродовольственные товары, их почти 300 из 558, но все дело в том, что вес каждого компонента в индексе потребления разный. Так наибольший вес имеют товары массового спроса и регулярного потребления, то есть то, что покупают большинство россиян и практически регулярно. Чем меньше людей пользуется услугой или тем или иным товаром и чем реже покупают, тем меньше удельный вес позиции в индексе.

Так структура потребительских расходов россиян на 1 квартал 2022 года, по данным Росстата, выглядит следующим образом:

Структура каждой категории расходов:

Конечно, интересно взглянуть на полный список из 558 позиций, по которому вычисляют индекс потребительских цен в России, и от которого так многое зависит в жизни каждого россиянина. Подробный список можно найти на сайте Росстата. В документе есть не только список позиций, но и доля каждой позиции в структуре потребления россиян в процентах за 1 квартал 2022 года.

Посмотрим, на что больше всего россияне тратили в 1-м квартале 2022 года (все расходы приняты за 100%):

Регулярно в опросе Росстата участвуют почти 80 000 россиян в 282 населенных пунктах — от Калининграда до Владивостока. Жителей городов опрашивают по утвержденному опроснику (дневник потребления) с целью выявления их структуры потребления — что, в каких количествах и как часто покупают. А вот цены уполномоченные сотрудники Росстата мониторят в торговых точках — более 80 000 организаций розничной торговли и сферы услуг, в которых регистрируют порядка 700 000 ценовых котировок на товары и услуги с обозначением марки, модели, артикула и других важных характеристик.

Примечательно, что опрашивают только городских жителей, хотя по данным последней переписи населения, в РФ проживает почти 25% сельского населения. В Росстате объясняют городскую направленность опросов особой структурой потребления, где доминируют как раз покупные товары и платные услуги. В сельской местности доля покупных товаров и платных услуг минимальна.

Сами же специалисты Росстата отмечают некоторые погрешности в методике сбора информации. Например:

-

В сборе ценовых котировок не учитывают данные онлайн-магазинов, а только цены в оффлайн торговых точках. Хотя по последним данным, уже 9% всех покупок россияне осуществляют в онлайн-магазинах, и доля эта постоянно растет.

-

В ценовом сборе участвуют цены на товары и услуги без учета скидок и бонусов.

-

В ценовом сборе никак не учитывается сезонный фактор.

-

В структуре расходов россиян никак не учитывается приобретение самого жилья. Измеряют только расходы на ЖКХ и аренду.

Вся полученная информация по индексу потребительских цен находится в свободном доступе. Ознакомиться с актуальными данными можно на сайте Росстата:

Саму «корзину» Росстат актуализирует 1 раз в год. По результатам корректировок из перечня товаров и услуг что-то убирают, а что-то добавляют. Так в 2022 году из перечня убрали меховые шапки, ковры настенные, наборы мягкой мебели, кнопочные мобильные телефоны, ртутные градусники. Добавили в списки для изучения потребления россиян цифровое ТВ, подписки на онлайн-кинотеатры и другие видео-сервисы, услуги каршеринга. Существенно увеличен список медицинских принадлежностей — маски, антисептики, одноразовые шприцы и лекарственные препараты, применяемые при лечении коронавируса.

На примере изменения структуры корзины можно отслеживать разные потребительские тренды в экономике. Например, с 2018 года существенно выросли траты россиян на связь, образование и медицину, при этом расходы на транспорт, наоборот, уменьшились. Но бОльшая доля расходов на продукты питание все же сохраняется. В Росстате отмечают, что это характерная черта для стран с развивающейся экономикой. Тем более интересно посмотреть, как сформирована потребительская корзина в развитых экономиках, например США, какие есть отличия.

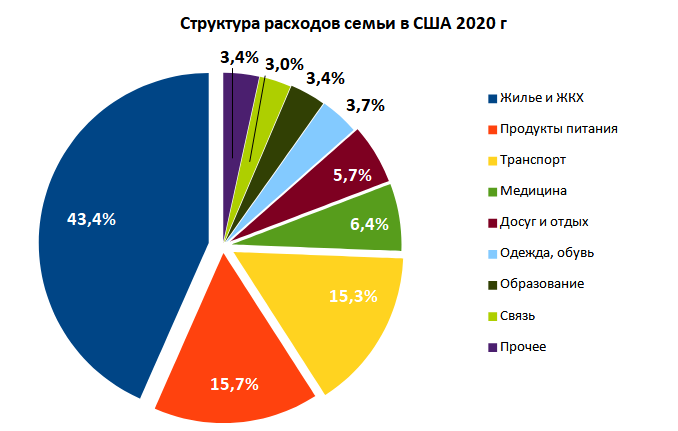

Индекс потребительских цен в США: общий и базовый

Принципиально методика расчета индекса потребительских цен Consumer Price Index (CPI) в США мало чем отличается от российской. Все потому, что статистические ведомства наших стран придерживаются международных стандартов вычисления индекса. Рассчитывает индекс потребительских цен Бюро статистики труда США (BLS) с 1919 года.

Но есть 2 отличия от российского расчета индекса CPI:

1. В структуре изучаемой потребительской корзины.

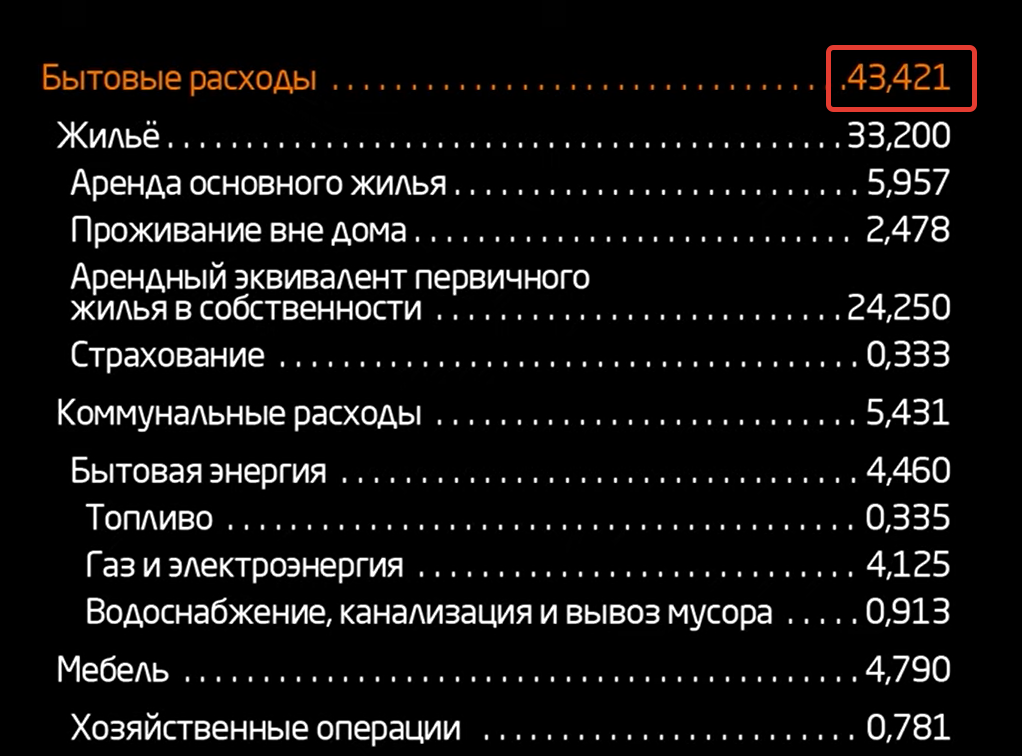

Если в структуре расходов российской семьи почти 40% занимают продукты питания, то в США 43% составляют расходы на жилье. Сюда относят приобретение самого жилья, все коммунальные платежи, страхование и мебель.

Особый пункт в расходах на жилье — арендный эквивалент первичного жилья в собственности. Именно эта строка отсутствует в расходах россиян в опроснике Росстата, а значит, и в расчете российского ИПЦ. Тем более интересным становится и отсутствие платежей по кредитам, в том числе ипотечным, в расходах россиян. Индекс потребительских цен в развитых странах, США, европейских странах, Японии, Австралии учитывает расходы на приобретение жилья для проживания (не учитывается здесь приобретения инвестиционного жилья) в строке «арендный эквивалент первичного жилья в собственности».

2. В США рассчитывают несколько индексов инфляции

Для измерения инфляции BLS считает не один индекс. Помимо основного индекса ИПЦ, где за основу расчета берут набор наиболее популярных категорий потребительских товаров и услуг (их в корзине американцев 211), Бюро считает базовый индекс потребительских цен. Базовый ИПЦ в США исключает товары и услуги с высокой волатильностью. Базовый ИПЦ не учитывает в структуре расходов американского домохозяйства продукты питания и энергоносители. Базовый ИПЦ начали считать в США после энергетического кризиса 1970-х годов. Так ФРС хотела уменьшить влияние «ценовых шоков» при расчете уровня инфляции.

Примечательно, что до сих пор именно на базовый ИПЦ, то есть на инфляцию без учета продуктовой и энергетической составляющей, ориентируется ФРС при принятии решений по ключевой ставке в США и использованию других инструментов денежно-кредитной политики.

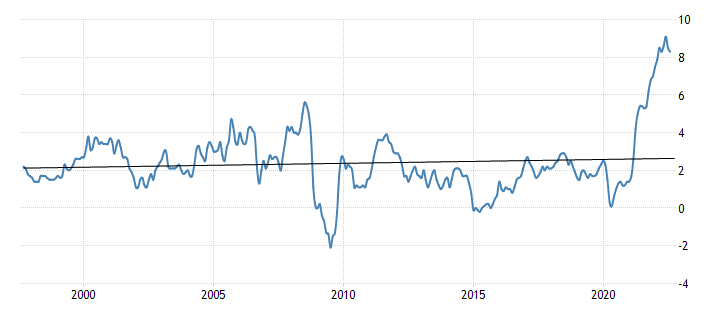

Так, а августе 2022 года общая инфляция в США составила 8,3% при целевом уровне ФРС 2%. А базовая инфляция, без учета продуктов и энергоносителей — 6,3%.

Индекс потребительских цен в США 1997-2022 гг (общий CPI)

Индекс потребительских цен в США 1997-2022 г (базовый CPI)

Уровень инфляции в США находится на рекордно высоком уровне за последние 40 лет. Инвесторы ожидают дальнейшего повышения ключевой ставки и ужесточения монетарной политики ФРС. Как это часто бывает, рынки реагируют снижением котировок, инвесторы ожидают спада в экономике и вероятной рецессии.

Ключевая ставка ФРС 1997-2022 г

Индекс потребительских цен в разных странах

В условиях мирового энергетического кризиса инфляция в США и других странах находится на рекордных за последние десятилетия уровнях. Это также толкает Центральные банки других стран повышать ключевую ставку.

Ключевая ставка Европейского Центрального Банка (ЕЦБ) 1997-2022 г

Почему инвестору важно отслеживать динамику индекса потребительских цен

Инфляция — ключевой маркер для финансовых регуляторов во всем мире. В каждой стране определен свой приемлемый целевой уровень инфляции. Финансовые институты в России, США, европейских странах и других внимательно следят за актуальными данными индекса потребительских цен и вынуждены реагировать на его изменения. Более того, именно нахождение ИПЦ вблизи целевых уровней служит показателем эффективности государственной фискальной и денежно-кредитной политики.

Отклонение ИПЦ от цели может кардинально изменить монетарную политику центрального банка страны, что в свою очередь может негативно отразиться на показателях фондового рынка.

Итак, почему индекс потребительских цен, или показатель инфляции важен для инвестора? Инфляция влияет на рынок долгового и долевого капитала – рынок облигаций и акций:

-

Рынок акций. Рост инфляции побуждает регуляторы стран к проведению агрессивной денежно-кредитной политики. В первую очередь, центральные банки повышают ставку. Ключевая ставка определяет стоимость денег в стране. Высокая ставка – это ухудшение кредитных условий для бизнеса. Компании замораживают свои инвестиционные проекты. Высокая инфляция и рост ставок прямо отражаются на динамике фондовых рынков.

В такие периоды как никогда важно иметь в инвестиционном портфеле солидную долю защитных активов. Также периоды высокой инфляции и роста ставок, когда рынки корректируются, можно рассматривать как отличную возможность покупки интересных акций по выгодным ценам.

-

Рынок облигаций. При высоком уровне инфляции и высоких ставках, растет доходность облигаций. В такие периоды, когда рынки падают, капитал перетекает в инструменты с фиксированной доходностью.

Вывод

Индекс потребительских цен (ИПЦ/CPI) — важный макроэкономический показатель. Несмотря на общепринятые мировые стандарты его расчета, не утихают споры в справедливости оценки уровня инфляции через расчет ИПЦ. Часто можно слышать, что уровень официальной инфляции в стране значительно ниже реального роста цен (реальной инфляции). Важно понимать, что ИПЦ рассчитывает среднюю инфляцию в стране или так называемую «среднюю температуру по больнице». ИПЦ — это усредненный статистический показатель.

В реальности, в каждом городе инфляция своя. Общее направление будет похоже, но у сельского жителя и городского, на севере или на юге страны, в многодетной семье или бездетной, у вегетарианцев или мясоедов — будет разная структура потребления и разные расходы. Обычные покупки конкретной семьи могут сильно отличаться от средней корзины, поэтому личная инфляция часто не совпадает с официальной. Можно сказать, что инфляция у каждого своя.

Тем не менее, в макроэкономических глобальных процессах и экономике каждой страны показатель ИПЦ первостепенный и важный. Инвестору необходимо отслеживать инфляционные тренды и реагировать на опережение, принимая те или иные инвестиционные решения.

На наших бесплатных вебинарах, в Клубе инвесторов и курсах обучения инвесторов мы учим формировать сбалансированный инвестиционный портфель из качественно отобранных активов, которому не страшны экономические кризисы и инфляционные колебания. Познакомиться с нами и нашим подходом в инвестировании, можно посетив открытый урок для инвесторов. Записаться на очередной бесплатный вебинар можно по ссылке.

Признаком

инфляции является рост усредненной

цены всей корзины товаров и услуг,

выбранных в качестве базы для контроля

за уровнем инфляции (а не увеличение

цен отдельного товара или группы

однотипных товаров). В зависимости от

набора выбранных товаров значение темпа

инфляции будет различаться.

Инфляция

– снижение реальной покупательной

способности денег, что важно учитывать

при расчете будущей стоимости и измерении

реальной доходности финансовой операции.

Индекс

цен

(индекс

инфляции)

за период

, (41)

где

– цена в начале периода (базисный

период);

–

цена в конце периода (отчетный период).

Индекс

покупательной способности денег

за период

. (42)

Пример

56.

Стоимость 1 кг картофеля выросла с 32

руб. до 40 руб. за 6 месяцев.

Индекс

цен по формуле (41)

показывает,

что цены выросли в 1,25 раз.

По

новой цене на 32 рубля можно купить (42):

кг

картофеля.

Пример

57.

За 10 лет цены выросли в пять раз, т. е.

.

Определим стоимость 100 000 руб. 10 лет

назад (42):

руб.

Темп

инфляции

– это относительный прирост цен за

период:

. (43)

Пример

58.

Темп инфляции за год 15%, отсюда следует,

что цены за год увеличатся (43) в

раз.

Индекс

цен за несколько периодов

, (44)

где

– прирост цен за период 1, 2, … n

соответственно.

Причем

новый прирост цен рассчитывается по

отношению к предыдущему периоду, а не

по отношению к первому периоду.

Пример

59.

Последовательный прирост цен по месяцам

составил 2,5%, 2%, 1,5%. Тогда за 3 месяца цены

выросли (44) в

раз.

Индекс

цен (индекс инфляции) за несколько

периодов,

если темпы инфляции каждый период

одинаковые:

, (45)

отсюда

средний

темп инфляции за период

(46)

Пример

60.

Цены за год выросли на 20%, тогда средний

темп инфляции в месяц составляет (46):

или

1,53%.

Пример

61.

Постоянный темп инфляции составляет

1,3% в месяц. К концу года цены вырастут

(45) в

раза

или на 16,8%

В

этом примере ответ 1,312=15,6%

является не верным, так как база для

расчета темпа инфляции меняется каждый

период.

Учет

инфляции при расчете будущей стоимости.

Будущая

стоимость с учетом инфляции (реальная

стоимость)

, (47)

где

FV

– будущая стоимость, полученная после

начисления процентов

(номинальная стоимость);

– индекс цен за период финансовой

операции.

Раскроем

формулу (47) для разных ставок подробнее

в таблице 4.

Пример

62.

Найти ставку, компенсирующую инфляцию,

если срок операции 3 года, ожидаемый

темп инфляции 12% в год. Проверить

накопленную сумму, если инвестировано

100 000 руб., банк предлагает ставку по

депозитам в размере 10% годовых: а) ставка

сложная; б) ставка простая.

Индекс

цен (индекс

инфляции)

(45):

.

Таблица

4

Наращение с

учетом инфляции

|

Простые |

Сложные |

|

Будущая |

|

|

|

|

|

Увеличение |

|

|

|

|

|

Ставка |

|

|

|

|

|

Банковская наблюдается Банковская начисленные |

а)

Ставка простых процентов, компенсирующая

инфляцию (50):

или

13,5%.

Накопленная

сумма с учетом инфляции (реальная

стоимость) (48):

руб.

б)

Ставка сложных процентов, компенсирующая

инфляцию. Формула (51), при применении

среднего темпа инфляции для каждого

периода, преобразуется к следующему

виду:

.

Накопленная

сумма с учетом инфляции (реальная

стоимость) (49):

руб.

Стоимость

денег с учетом инфляции меньше

первоначального вклада и в случае

простых, и в случае сложных процентов,

т. е. банковские ставки не компенсировали

инфляцию. Деньги обесценились.

Учет

инфляции при расчете доходности

финансовой операции.

Наиболее

распространенным способом компенсации

возможных потерь является увеличение

ставки на величину инфляции.

Брутто-ставка

(номинальная доходность)

компенсирует инфляцию и оговоренные

по ставке r

проценты, т. е. представляет собой

ставку, скорректированную на инфляцию.

Покажем подробнее нахождение брутто-ставки

для разных ставок в таблице 5.

Таблица

5

Увеличение

ставки с учетом инфляции

|

Простые |

Сложные |

|

При |

|

|

|

|

|

Выводим |

|

|

(54) |

|

|

Реальную |

|

|

|

|

Пример

63. Для

данных примера 62 определить значение

брутто-ставки.

а)

Брутто-ставка (номинальная доходность)

при наращении по простой процентной

ставке (54):

.

Получается,

что при инвестировании под номинальные

простые проценты 27,55% годовых и инфляции

12% годовых реальный

рост покупательной способности денег

составит 10% годовых.

Проверим

сделанный вывод, инвестировав под 27,55%

(48):

руб.

Накопленная

сумма совпадает с наращением простых

процентов (пример 8).

б)

Брутто-ставка (номинальная доходность)

при наращении по сложной процентной

ставке (55):

.

Следовательно,

при инвестировании под номинальные

сложные проценты 23,202% годовых и инфляции

12% годовых реальный

рост покупательной способности денег

составит 10% годовых с капитализацией

дохода.

Проверим

сделанный вывод, инвестировав под

23,202% (49):

руб.

Накопленная

сумма совпадает с наращением сложных

процентов (пример 9).

Пример

64.

Темп инфляции составляет 2% в месяц.

Найти брутто-ставку (номинальную

доходность), приносящую реальный

доход 10% годовых, при начислении сложных

процентов в течение трех лет.

Индекс

цен (45):

.

Брутто-ставка

(номинальная доходность) при наращении

по сложной процентной ставке (55):

.

Следовательно,

только номинальные

сложные проценты 39,5% годовых при инфляции

2% в месяц обеспечат реальный

рост покупательной способности денег

10% годовых в течение 3 лет.

Сравнивая

примеры 63 и 64 можно сделать вывод, что

корректировка ставки на инфляцию имеет

смысл только при невысоких темпах

инфляции.

Пример

65. Банковская

ставка по депозитам (номинальная

доходность) составляет 20% годовых. Темп

инфляции 12% годовых. Найти реальную

доходность операции сроком 2 года, если:

а) проценты простые; б) проценты сложные.

а)

По формуле (56) реальная доходность

операции равна:

или

5,8% годовых.

б)

По формуле (57) реальная доходность

операции равна:

или

7,14% годовых.

Рассмотренные

в данной главе примеры показывают

важность учета инфляции при анализе

денежных сумм.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #