В данной статье приведены не только формула и определение IRR, но есть примеры расчетов этого показателя и интерпретации полученных результатов.

1. Как пользоваться программой Excel для расчета внутренней нормы доходности?

2. Как пользоваться показателем IRR для оценки инвестиционных проектов?

IRR — что это такое? Формула IRR.

IRR или внутренняя норма доходности — это ставка процента, при которой приведенная стоимость всех денежных потоков инвестиционного проекта (т.е. NPV) равна нулю. Это означает, что при такой ставке процента инвестор сможет возместить свою первоначальную инвестицию, но не более того. О том, как пользоваться показателем IRR для одобрения инвестиционных проектов рассказывается чуть дальше в этой статье. Для начала надо научиться рассчитывать величину внутренней нормы доходности IRR, или, как ее еще называют, внутренней нормы рентабельности.

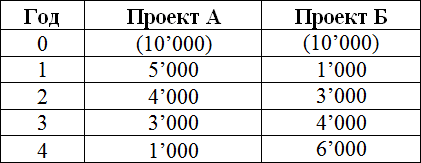

Математика расчета IRR довольно простая. Лучше всего рассмотреть ее на элементарных примерах. Для расчета показателя NPV инвестиционного проекта в одной из более ранних статей на этом сайте были использованы проекты А и Б с одинаковой суммой первоначальной инвестиции (10,000), но с разными по величине притоками денежных средств в последующие 4 года. Удобно будет воспользоваться этими примерами и для изучения формулы расчета показателя IRR.

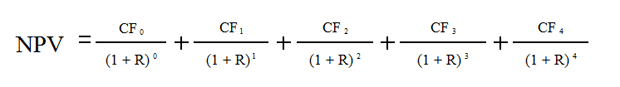

Приведенная (к сегодняшнему моменту) стоимость всех денежных потоков для четырехлетних проектов будет вычисляться по формуле:

где NPV — чистая приведенная стоимость, CF — денежные потоки (Cash Flows), R — % ставка, стоимость капитала, 0,1,2,3,4 — количество периодов времени от сегодняшнего момента.

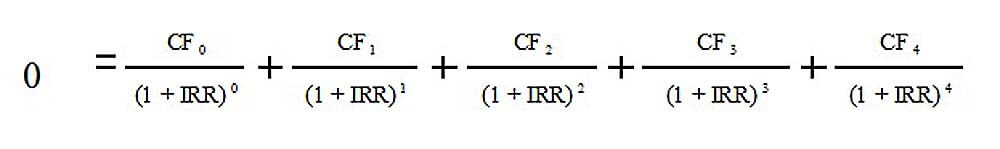

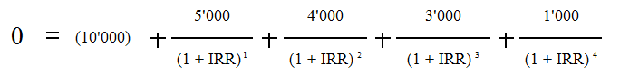

Если приравнять NPV к нулю, а вместо CF подставить денежные потоки, соответствующие каждому проекту, то в уравнении останется одна переменная R. Ставка процента, которая будет решением данного уравнения, т.е. при которой сумма всех слагаемых будет равна нулю, и будет называться IRR или внутренней нормой доходности.

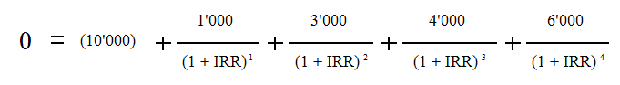

Для проекта А уравнение примет вид:

Для проекта Б можно написать аналогичную формулу для расчета IRR, только денежные потоки будут другими:

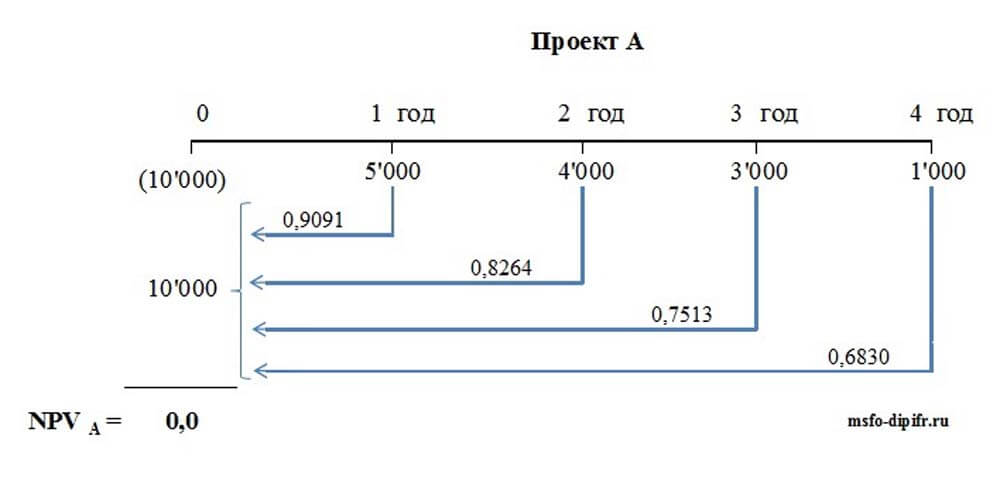

Чтобы было еще понятнее, можно нанести денежные потоки от проекта на шкалу времени и представить дисконтирование наглядно. Скажем, для проекта А расчет внутренней нормы доходности можно представить в таком виде:

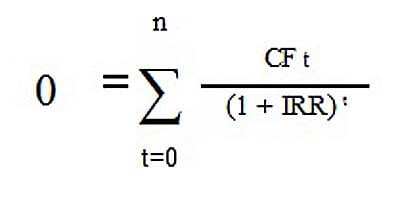

В общем виде для любого инвестиционного проекта формула для расчета IRR выглядит так:

Расчет внутренней нормы доходности с помощью программы Excel — примеры

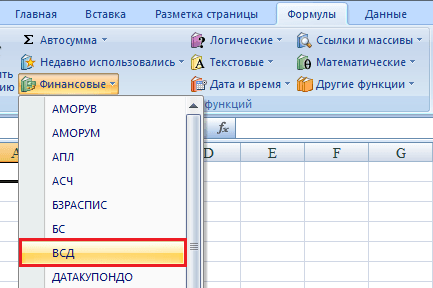

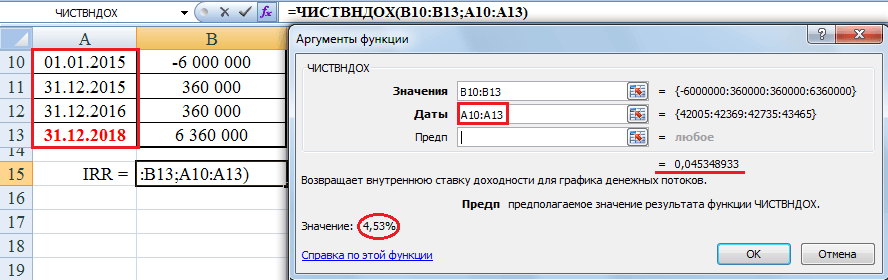

Вручную с помощью обычного калькулятора найти значение IRR для проектов А и Б невозможно, потому что в данном случае получается уравнение 4-й степени (в нем будет множитель IRR4 — ставка процента в четвертой степени). Проблему решения такого уравнения n-ой степени можно устранить или с помощью финансового калькулятора, или, что проще, можно воспользоваться встроенной функцией в программе Excel. Эта функция находится в разделе Формулы —> Финансовые, и называется она ВСД (внутренняя ставка доходности).

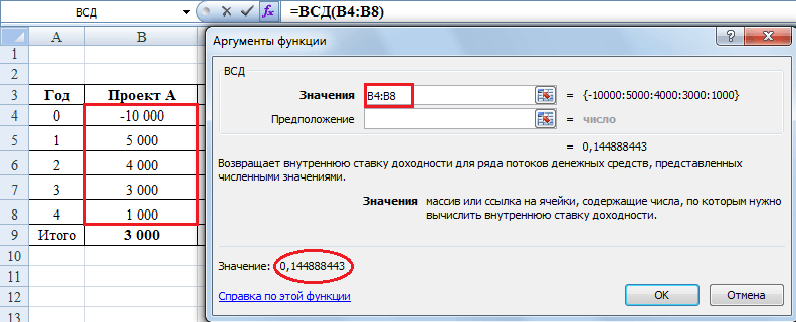

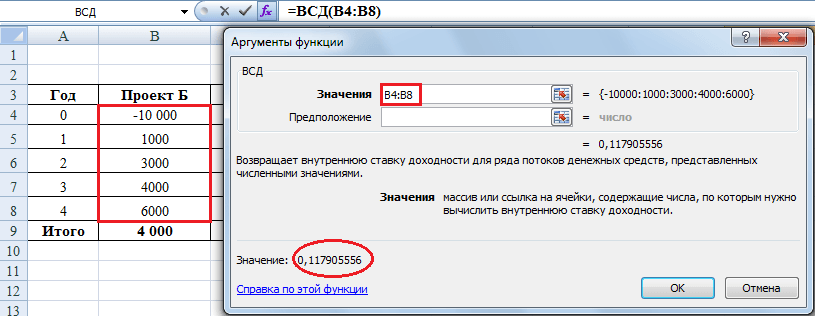

Для проекта А значение IRR, как видно из рисунка ниже, составит 14,48%.

Чтобы воспользоваться функцией ВСД, в строку «значения» нужно поставить ссылки на ячейки таблицы с суммами денежных потоков. Ячейку «предположение» можно не заполнять, этот аргумент, является необязательным. Выводимое значение 0,144888443 — это и будет искомая IRR, т.е. внутренняя норма доходности данного проекта. Если перевести эту величину в проценты, то она равна 14,48% с точностью до двух знаков после запятой.

Для проекта Б значение IRR согласно Excel равно 11,79%.

Приведу важные пояснения по этой функции из раздела «справка» с моими дополнениями:

- Значения должны содержать по крайней мере одну положительную и одну отрицательную величину. В противном случае функция ВСД возвращает значение ошибки #ЧИСЛО!. Действительно, если нет отрицательного денежного потока, то NPV не может быть равно нулю, а в этом случае IRR не существует.

- Для расчета функции ВСД важен порядок поступлений денежных средств. Поэтому если потоки денежных средств отличаются по величине в разные периоды, что обычно и бывает, то их необходимо внести в таблицу в соответствии со временем их возникновения.

- В Microsoft Excel для вычисления ВСД используется метод итераций. Функцией ВСД выполняются циклические вычисления начиная со значения аргумента «предположение», пока не будет получен результат с точностью 0,00001%. В большинстве случаев для вычислений с помощью функции ВСД нет необходимости задавать аргумент «предположение». Если он опущен, предполагается значение 0,1 (10%).

Другими словами функция ВСД программы Excel будет искать значение IRR подбором, последовательно подставляя в формулу различные величины % ставки, начиная со значения в ячейке «предположение» или с 10%. Если функция ВСД не сможет получить результат после 20 попыток, выдается значение ошибки #ЧИСЛО! Поэтому в некоторых случаях, например, если вы будете считать IRR для ежемесячных потоков за несколько лет, лучше поставить в ячейку «предположение» ожидаемую вами величину ежемесячной процентной ставки. Иначе Excel может не справиться с расчетом за 20 попыток.

Графический метод расчета IRR

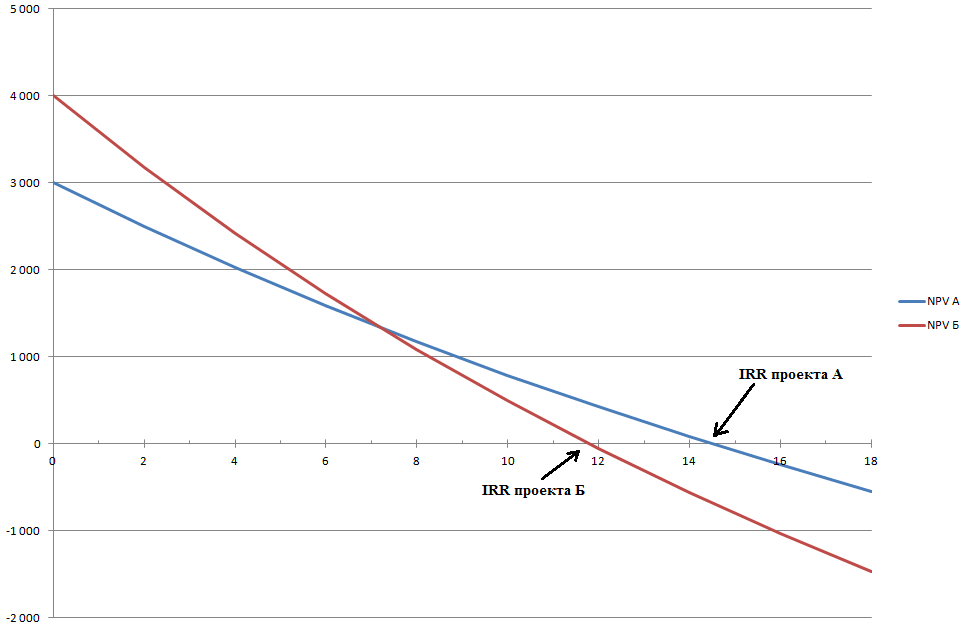

До появления персональных компьютеров обычно использовался графический метод определения IRR. Ниже представлены графики изменения NPV для проектов А и Б в зависимости от ставки процента. Для построения графиков нужно найти значение NPV, подставляя в формулу NPV различные значения ставки дисконтирования. Что такое дисконтирование и как дисконтировать денежные потоки, можно прочитать в одной из моих предыдущих статей.

Как пользоваться показателем IRR для оценки инвестиционных проектов?

Любой инвестиционный проект предполагает наличие первоначальной инвестиции (оттока денежных средств), которая приведет к поступлениям денежных средств в будущем (в идеальном случае). Что же показывает внутренняя норма доходности инвестиционного проекта? Она показывает ставку кредита, при которой мы не получим убытка от нашей инвестиции, т.е. результатом всех денежных притоков и оттоков в сумме будет ноль — ни прибыли, ни убытка. В этом случае наша инвестиция в проект окупится будущими поступлениями денежных средств от проекта, но в конечном итоге мы ничего не заработаем.

Правило оценки инвестиционных проектов:

Если величина IRR проекта больше стоимости капитала для компании (т.е. WACC), то проект следует принять.

Другими словами, если ставка кредита меньше ставки инвестирования (внутренней нормы доходности проекта), то заемные деньги принесут добавочную стоимость. Потому что такой инвестиционный проект заработает больший процент дохода, чем стоимость капитала, которая необходима для первоначальной инвестиции.

Например, если вы берете кредит в банке под 14% годовых для того, чтобы вложить средства в бизнес-проект, который принесет вам 20% годовых дохода, то вы на этом проекте заработаете. Если же ваши расчеты окажутся неверны, и внутренняя норма доходности вашего проекта будет ниже 14%, то вам придется отдать банку больше денежных средств, чем вы получите от проекта. То есть вы понесете убыток.

Сам банк поступает точно так же. Он привлекает деньги от населения, скажем, под 10% годовых (ставка по депозиту), а выдает кредиты под 20% годовых (цифра взята «с потолка»). До тех пор, пока ставка по принимаемым банком депозитам будет меньше, чем ставка по выдаваемым банком кредитам, банк будет жить на эту разницу.

Рассчитав показатель IRR, мы узнаем верхний допустимый уровень стоимости заемного капитала, который предполагается инвестировать. Если стоимость капитала (по которой компания может привлечь финансовые ресурсы) выше, чем внутренняя доходность проекта (IRR), то проект принесет убытки. Если стоимость капитала для компании ниже, чем IRR проекта, то компания в каком-то смысле будет работать как банк — жить на разницу между процентными ставками банковского кредитования и рентабельности инвестиции.

Чтобы логика расчета IRR стала еще понятнее, приведу несколько примеров из жизни, с которыми может столкнуться (и сталкивается) обычный человек.

Пример 1 — срочный вклад в Сбербанке

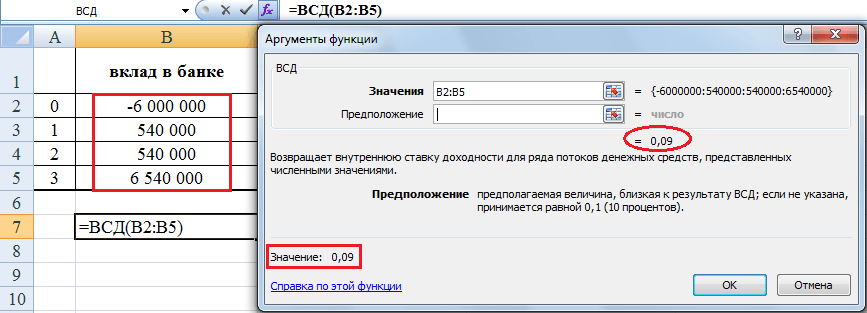

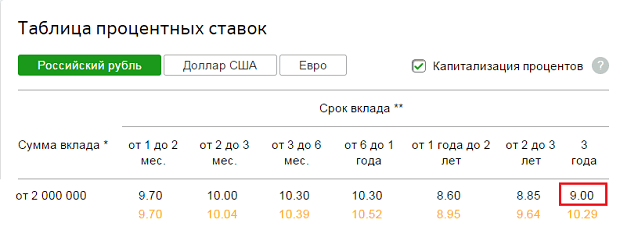

Допустим, у вас есть в наличии 6,000,000 рублей. Прямо сейчас можно сделать срочный вклад в Сбербанк, скажем, на три года. Сумма большая, поэтому нужен самый надежный банк в России. Сбербанк в данный момент предлагает ставку для вкладов свыше 2 млн. рублей на три года в размере 9,0 % годовых без капитализации и 10,29% годовых с ежемесячной капитализацией. Что такое капитализация вклада можно прочитать по ссылке.

Вклад в банке — это тоже инвестиционный проект, поскольку сначала делается первоначальная инвестиция (отрицательный денежный поток), а потом собираются денежные притоки от нашего проекта. Банковский депозит — это финансовый инструмент, и самый простой способ инвестирования, доступный для обычного человека. Раз это инвестиционный проект, то можно рассчитать его внутреннюю норму доходности. Наверное, многие уже догадались, чему она будет равна.

Внутренняя норма доходности (IRR инвестиции) в банковский депозит равна процентной ставке по этому депозиту, т.е. 9%. Если 6,000,000 рублей достались вам в наследство после уплаты налогов, то это означает, что стоимость капитала для вас равна нулю. Поэтому такой инвестиционный проект будет выгоден при любой депозитной ставке. Но взять кредит на 6 миллионов в одном банке и положить эти деньги на депозит в другой банк с прибылью не получится: ставка кредита всегда будет заведомо выше ставки инвестирования. Это принцип работы банковской системы.

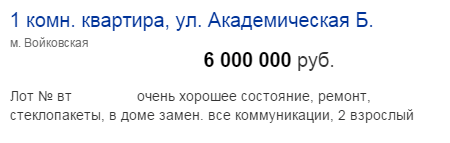

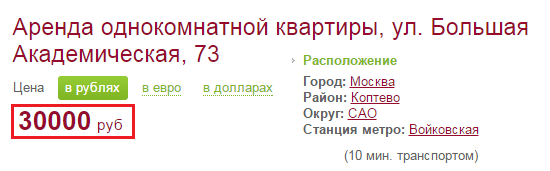

Пример 2 — покупка квартиры с целью заработка на сдаче ее в аренду

Свободные денежные средства можно использовать и по-другому, а именно купить квартиру в Москве, сдавать ее в аренду три года, а в конце третьего года продать эту квартиру, чтобы вернуть основной капитал. Денежные потоки от такого проекта будут очень похожи на потоки денежных средств от срочного вклада в банке: примем, что арендная плата для простоты расчета уплачивается арендатором квартиры сразу за год в конце каждого года, а стоимость квартиры в рублях через три года останется такой же, как и сейчас. Я намеренно упрощаю ситуацию, более сложные расчеты вы сможете сделать самостоятельно.

Я выбрала в Интернете первую же попавшуюся квартиру за 6 млн. рублей на СЗ Москвы. Аренда подобной однокомнатной квартиры стоит 30,000 рублей в месяц. Налоговые последствия данных сделок для простоты не учитываются.

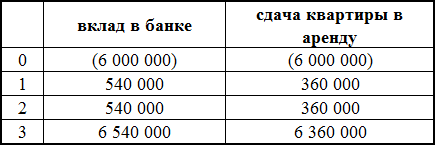

Итак, арендная плата за год составит 30,000*12 = 360,000 рублей. Чтобы было нагляднее, денежные потоки от обоих проектов — вклад в Сбербанке и сдача 1-комнатной квартиры в аренду на северо-западе Москвы — показаны вместе в таблице ниже:

Даже без вычисления IRR видно, что сейчас банковский депозит является более доходным вариантом. Легко доказать это, если рассчитать внутреннюю норму доходности для второго проекта — она будет ниже, чем IRR по депозиту. При сдаче данной однокомнатной московской квартиры в течение трех лет при условии ее продажи в конце третьего года IRR инвестиции составит 6,0% годовых.

Если у вас нет наследства в сумме 6 млн рублей, то брать эти деньги в кредит, чтобы сдавать квартиру в аренду неразумно, так как ставка кредитования сейчас заведомо выше, чем 6,0% внутренней доходности данного проекта. Причем IRR не зависит от количества лет сдачи квартиры в аренду — внутренняя норма доходности останется такой же, если вместо трех лет сдавать ее в аренду 10 лет или 15.

Если учесть ежегодное подорожание квартиры в результате инфляции, IRR данного проекта будет выше, Например, если в первый год (2015) рублевая стоимость квартиры вырастет на 10%, во второй (2016) на 9%, а в третий (2017) на 8%, то к концу третьего года ее можно будет продать за 6,000,000*1,10*1,09*1,08 = 7,769,520 рублей. Такое увеличение денежного потока в третий год проекта даст IRR, равную 14,53%. Поэтому если бы мы могли предсказать будущие рублевые цены на квартиры с большой точностью, то наш проект стал бы более реальным. Но все равно невыгодным в нынешней ситуации, когда ставка рефинансирования ЦБ равна 17%, и, соответственно, все банковские кредиты слишком дороги.

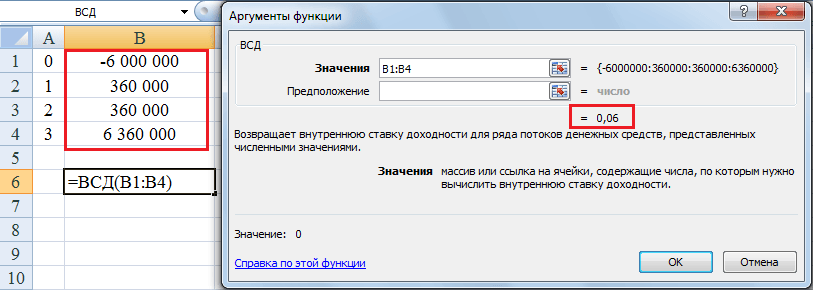

Расчет IRR при ежемесячных потоках денежных средств

С помощью функции ВСД можно рассчитать IRR инвестиционного проекта при равных промежутках времени между денежными потоками. Результатом вычислений будет процентная ставка за период — год, квартал, месяц. Например, если бы мы считали, что платежи за аренду квартиры приходят в конце каждого месяца (а не года), то надо было бы сделать таблицу Excel с 36-ю платежами по 30,000 рублей. В этом случае функция ВСД выдала бы значение внутренней нормы доходности проекта за месяц. Для нашего проекта IRR получилась равной 0,5% в месяц. Это соответствует годовой % ставке в размере 6,17% (рассчитывается как (1+0,005)12-1), что ненамного больше, чем 6,0%, рассчитанных ранее.

Если вы захотите получить этот результат самостоятельно, обязательно заполните ячейку «предположение» — поставьте туда 0,03, иначе вы получите на выходе ошибку #ЧИСЛО!, потому что Excel не хватит 20 попыток, чтобы рассчитать IRR.

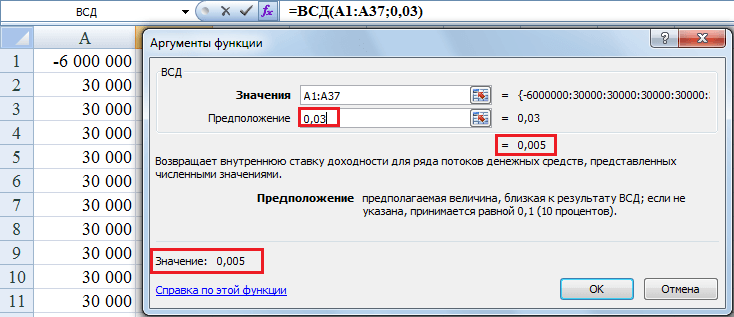

Расчет IRR при неравных промежутках времени между денежными потоками

Excel предоставляет возможность рассчитать внутреннюю норму доходности проекта и в том случае, если денежные потоки от проекта поступают через неравные промежутки времени. Для расчета IRR такого проекта надо использовать функцию ЧИСТВНДОХ и в качестве аргумента указать не только ячейки с денежными потоками, но и ячейки с датами их поступлений. Например, если мы перенесем срок продажи квартиры вместе с последней арендной платой на конец четвертого года (с 31.12.17 на 31.12.18), а в конце третьего года у нас не будет поступлений денежных средств, то IRR упадет с 6% до 4,53% годовых. Обратите внимание, что рассчитать внутреннюю норму доходности в данном случае можно будет только с помощью функции ЧИСТВНДОХ, потому что фукция ВСД даст тот же результат, который и был — 6%, т.е. изменение периода времени ВСД не учтет.

«Куда идем мы с Пятачком, большой, большой секрет…»

(Мнение автора может не совпадать с мнением правительства)

Нынешняя ставка рефинансирования, равная 17%, убивает и бизнес, и банки. Потому что трудно найти инвестиционные проекты, которые бы окупались при таких ставках кредитования. Как развивать бизнес в подобных условиях? Торговля оружием и наркотиками, конечно, будут прибыльны и в этом случае, но большая часть бизнесов будут в лучшем случае выживать, а в худшем разорятся.

И как будут зарабатывать банки, если инвестиционных проектов с такой высокой доходностью просто не существует? А чтобы платить нам выросшие проценты по вкладам, банки должны где-то зарабатывать средства для этого.

Россия смогла бы выдержать и более низкий курс рубля по отношению к основным валютам, но справиться еще и с высокой процентной ставкой в экономике — это уже перебор.

В 2014 году мы неоднократно слышали, что ЦБ РФ занимается таргетированием инфляции. И делалось это с благими намерениями — чем ниже инфляция, тем легче добиться окупаемости инвестиций. Но получается, что хотели «как лучше», а получилось «как всегда». При дорогой валюте, как сейчас, в России могло бы успешно развиваться собственное производство, импортозамещение стало бы реальностью. Но нет, мы не ищем легких путей, а что хуже всего, мы не учимся на своих ошибках. И живем, как в том анекдоте:

«В прошлом году посеяли 100 га пшеницы. Все поел хомяк…В этом году собираемся засеять 200 га пшеницы. Нехай хомяк подавится!»

Не вписались в рынок — небольшая заметка о том, к чему привели высокие ставки по кредитам в 2014-15 годах. Хотя, конечно, сложно судить, что было бы лучше: еще более низкий курс рубля, но не такие высокие процентные ставки по кредитам для компаний, или то, что у нас в итоге получилось.

март 2018 «Эксперты не исключают кризиса плохих долгов в ближайшие годы. Об этом, в частности, заявил директор Центра структурных исследований РАНХиГС, экс-замминистра экономического развития Алексей Ведев. По его словам, это может случиться в ближайшие полтора-два года «с большой вероятностью».

Сейчас у банков накоплен портфель кредитов в 11 трлн рублей, размещенных под запредельные 16% годовых, с 2 триллионами рублей процентных платежей ежегодно, отметил Ведев. Это очень тяжелая нагрузка на заемщиков, на экономику. При этом основная задолженность приходится на слабо обеспеченные слои населения. «Ситуация близка к катастрофичной!», — считает он.

Другие статьи на этом сайте из рубрики «Финансы»:

- 1. Сравнение NPV и IRR. Формула MIRR — модифицированная внутренняя норма рентабельности

- 2. Формула расчета NPV инвестиционного проекта. Это просто.

- 3. Фондовые биржи это место, где торгуют ценными бумагами

- 4. Ставка дисконтирования для инвестиционного проекта. Это WACC — средневзвешенная стоимость капитала.

- 5. Капитализация вклада — что это? Формула капитализации процентов: ежемесячно, ежедневно, непрерывно.

- 6. Формула аннуитета. Вечная рента.

Вернуться на главную страницу

Внутренняя норма доходности проекта (IRR) — показатель, при котором дисконтированный чистый денежный поток (NPV) проекта равен нулю. То есть эта та ставка дисконтирования при которой NPV равен нулю (на этом далее будет основываться формула расчета IRR).

Данный показатель говорит о том, какую доходность показывает проект с учетом текущего срока построения инвестиционной модели (если модель построена на 7 лет, то за эти семь лет, если на 10 — то за десять лет, дело в том, что один и тот же проект показывает разный уровень доходности при разных сроках построения модели).

Этот показатель можно сравнить с банковской процентной ставкой, только по инвестиционному проекту. То есть, если IRR по проекту за 5 лет равен 30%, то можно утверждать, что если вы вложите в проект сумму, то за 5 лет получите сумму эквивалентную доходу, который бы вы получили положив эту же сумму в банк под 30% годовых.

Нюансы расчета ставки

При расчете и анализе ставки нужно учитывать некоторые особенности ее расчета, так, например:

- как было уже сказано ранее, для одного и того же проекта но при расчете за разное количество времени ставка меняется. Норма доходности проекта за 5 лет никогда не будет равна ставке доходности проета за 7 лет.

- внутренняя норма доходности не может быть расчитана для периода меньшего периоду срока окупаемости проекта (так, если простой срок окупаемости проекта составляет 7 лет, то вы не можете рассчитать IRR за 6 лет);

- если вы расчитываете внутреннюю норму доходности на каком то произвольном периоде (например, 7 лет), то вы должны понимать, что данная ставка показывает процент доходности именно за 7 лет, но бизнес работает далее и приносит доход (или генерит убыток) и, соответственно, она как было сказано ранее будет меняться. Для этого рассчитывается примерная стоимость проекта на момент окончания срока построения модели и в модели ставится сумма его реализации (как будто бы мы продаем наш бизнес) и IRR расчитывается уже с учетом этой продажи.

Для чего нужна внутренняя норма доходности

Этот показатель нужен для определения доходности инвестиционных проектов и он показывает какую доходность обеспечивает проект по сравнению с другими вариантами инвестиций на аналогичный срок. Для инвестора этот показатель позволяет сравнить по доходности как несколько инвестиционных проектов, так и альтернативные методы вложений.

Но, хотелось бы отметить, что анализировать внутреннюю норму доходности отдельно от остальных показателей эффективности проета, таких как NPV, простой и дисконтированный срок окупаемости нельзя.

Формула расчета ставки

Для расчета показателя внутренней нормы доходности исполь

Расчет в Excel

Чтобы рассказать как показатель рассчитывается в Excel приведем исходные данные задачи. Например, поступления и расход денежных средств по проекту выглядит следующим образом (тыс. руб.):

| Статья поступлений/расхода | 1 год | 2 год | 3 год | 4 год | 5 год |

| Инвестиции | 1 000 | ||||

| Выручка по операционной деятельности | 2 000 | 2 200 | 2 400 | 2 600 | 2 800 |

| Расходы по операционной деятельности | 1 800 | 1 950 | 2 100 | 2 250 | 2 400 |

| Чистый денежный поток за период | — 800 | 250 | 300 | 350 | 400 |

Для расчета внутренней нормы доходности в Excel используется функция ВСД (диапазон). В качестве диапазона выбирается динамика чистого денежного потока. Расчет IRR представлен ниже на рисунке:

Как мы видим, внутренняя норма доходности в данном примере равна 21%.

Другие примеры расчета

Увидет как рассчитан IRR на примере конкретного расчета бизнес-плана вы можете перейдя по ссылке или с помощь формы поиска.

Внутренняя норма доходности – один из центральных показателей финансового анализа, позволяющий оценить эффективность вложений в проект. В материале расскажем, где он применяется и по какой формуле считается, выясним, как сделать расчет в Excel и проанализировать результаты. Рассмотрим соотношение с другими показателями, плюсы и ограничения использования.

Содержание статьи

- 1 Что такое внутренняя норма доходности (IRR)

- 2 Где и зачем используется ВНД

- 3 Как рассчитать внутреннюю норму доходности

- 3.1 Используемые для расчета показатели

- 3.2 Формула IRR

- 3.3 Примеры расчета

- 3.4 Расчет IRR в Excel и Google-таблицах

- 3.5 Расчет в случае несистематических поступлений

- 3.6 Графический способ определения IRR

- 3.7 Расчет модифицированной ВНД

- 4 Анализ полученных при расчете данных

- 4.1 Интерпретация результатов

- 4.2 Проведение анализа на примерах

- 5 Сравнение IRR с другими показателями

- 5.1 IRR и WACC

- 5.2 IRR и CAGR

- 5.3 IRR и ROI

- 6 Ограничения использования внутренней нормы доходности

- 7 Плюсы и минусы применения показателя

Внутренняя норма доходности – это параметр, дающий представление о процентной ставке, при которой финансовые вложения в бизнес-идею окупаются, но еще не приносят доход инвестору. При расчете значения денежных потоков корректируются по состоянию на текущий момент. При достижении показателя доходы, приведенные к значениям сегодняшнего дня, покрывают расходы инвесторов.

Показатель обозначается аббревиатурами ВНД или IRR (первые буквы от английского термина Internal Rate of Return). Другие его названия – внутренняя норма прибыли и внутренняя норма рентабельности.

Простыми словами, IRR – это уровень ставки дисконтирования, при котором прибыль равна нулю, но достижение этого порога свидетельствует о выходе проекта на окупаемость.

Зная IRR, инвестор может сделать вывод о ставке процента, при которой он не потеряет вложенные деньги, а заработок будет нулевым. Показатель является относительной величиной, потому что малоинформативен без учета других вводных данных.

Где и зачем используется ВНД

ВНД инвестиций показывает сумму денег в процентном соотношении к вложениям, которую нужно заработать для сравнивания входящих и исходящих денежных потоков, учитывая изменение стоимости денег с течением времени.

Расчет внутренней нормы доходности применяется, чтобы:

- определить срок окупаемости инвестиций;

- вычислить рентабельность бизнес-идеи;

- оценить прибыльность обратного выкупа акций у своих акционеров.

Расчет ВНД должен подтвердить, что вложения в анализируемый проект – это лучший вариант инвестирования по сравнению с инвестициями в другие проекты.

С помощью внутренней нормы доходности инвесторы оценивают:

- размер выручки, при которой инвестиции начинают окупаться и приносить прибыль;

- период, за который расходы сравняются с доходами;

- количество привлеченных денежных средств и процент по займу;

- рискованность кредитования – если ставка по кредиту выше ВНД, то вложения не будут прибыльными, а если процент по предполагаемому кредиту ниже, то на привлеченных средствах получится заработать;

- целесообразность вложений в тот или иной проект – при равенстве других показателей идея с наибольшей IRR будет выгоднее.

Как рассчитать внутреннюю норму доходности

Для расчета используется специальная формула, но ВНД сложно определить вручную, поэтому аналитики используют:

- возможности Microsoft Excel;

- расчет через построение графиков;

- таблицы Google;

- специальные онлайн-калькуляторы.

Используемые для расчета показатели

Внутренняя норма доходности тесно связана с рядом других показателей инвестиционного проекта. Поэтому, чтобы рассчитать ВНД по формуле, необходимо заранее знать следующие показатели:

- NPV (аббревиатура от Net Present Value, то есть чистая приведенная стоимость) – это разница между притоками и оттоками денег, скорректированная на текущий момент времени.

- CF (Cash Flows, то есть денежные потоки) – это все ожидаемые денежные средства компании, включая поступления и затраты, а также долгосрочные капиталовложения за определенный временной отрезок t, как правило, равный одному году.

- I0 – размер начальной инвестиции. Это первый денежный поток, сумма для расчетов берется со знаком «минус», так как является статьей затрат.

- r – это ставка дисконтирования. Ее применяют при пересчете прогнозируемых поступлений с учетом изменения покупательской способности денег во времени. В данном случае в формулу подставляются разные ставки дисконтирования, и одна из этих ставок и будет ВНД.

- WACC (Weighted Average Cost of Capital, то есть средневзвешенная стоимость капитала) – это усредненная процентная ставка по нескольким источникам инвестирования с учетом доли каждого в общей стоимости.

- N – это количество периодов.

Определить точный размер потоков денежных средств или стоимости капитала трудно. Для этого нужно учитывать размер инфляции, риски внешнего и внутреннего характера, ставку, не несущую рисков, например, ключевую ставку ЦБ или процент по вкладам.

Формула IRR

IRR – один из самых сложных в расчете финансовых показателей. Формула внутренней нормы доходности – это уравнение, при котором показатель NPV, рассчитанный с учетом нужной ставки дисконтирования, приравнивается к нулю:

Где:

- CF0, CF1, CF2…CFn – это денежные потоки по каждому году реализации проекта;

- 0, 1, 2…n – номера годов.

В данном случае нужно рассчитать именно IRR – найти то значение ставки дисконтирования, при котором проект не будет приносить прибыли, но и не причинит убытков.

Общий вид формулы для NPV будет таким:

Следовательно, формула расчета IRR будет выглядеть так:

Примеры расчета

Пример 1. Допустим, что стоимость капитала для инвестора равна 10%, а на рассмотрении имеется два проекта, данные по которым представлены в таблице:

ВНД рассчитаем по формуле, но с учетом первоначальных вложений со знаком минус:

- Проект 1:

Посчитав показатель, получим, что ВНД равна 16,61%.

- Проект 2:

Здесь ВНД будет равна 5,23%.

С учетом стоимости капитала компании, равной 10%, выгоднее будет первая программа, а вторая даже не окупит расходы на привлечение средств.

Пример 2. Предположим, что имеется инвестиционный проект продолжительностью пять лет. Дано: стартовый капитал в размере 150 тыс. руб. и ставка дисконта 10%.

Таблица в Excel будет выглядеть так:

Денежный поток за каждый год определяется как разница между поступлениями и расходами. Скорректированную величину получаем умножением разницы на 110%. Расчет ВНД делаем с помощью функции СВД, для расчета берется массив данных с дисконтированными денежными потоками. NPV рассчитываем с помощью функции ЧПС.

В результате ВНД равна 27%, что почти в три раза превышает ставку дисконта. Следовательно, вложения должны принести прибыль своему инвестору.

Пример 3. Объектом для вложений выступает коммерческая недвижимость стоимостью 1 500 000 руб. Ожидаемый доход от сдачи в аренду нарастающий: 620 000 руб., 632 000 руб., 790 000 руб. за первый, второй и третий год соответственно.

Здесь расчет минимального значения IRR произведем по формуле, полученной после преобразования формул, приведенных выше:

Подставим данные в формулу:

Внутренняя норма доходности равна 10,8%.

Расчет IRR в Excel и Google-таблицах

Как можно понять, вручную посчитать показатель очень сложно, потому что он находится в нескольких слагаемых в знаменателе дроби, причем будучи возведенным в степень. Поэтому расчет IRR по нескольким проектам удобнее делать с использованием электронной таблицы и встроенных функций Excel.

Для этого нужно:

- открыть программу и создать новую книгу;

- ввести значения денежных потоков и даты. Первая цифра в расчетах имеет отрицательное значение, потому что это затрата на инвестицию;

- в нижней строке прописать IRR и оставить ячейку пустой:

- поставить курсор мышки в пустую ячейку напротив IRR и выбрать из финансовых функций ВСД:

- выделить участок с данными для вычислений;

- в строке «Функция» и в ячейке для вычислений должна появиться формула:

- подтвердить применение формулы и ознакомиться с результатом.

Пример расчета IRR в Excel можно скачать здесь:

|

«Пример расчета внутренней нормы доходности в Excel» В файл можно подставить любые свои данные |

В Google-таблицах также имеется функция расчета IRR. Для этого нужно:

- создать новый проект и заполнить исходные данные;

- оставить внизу пустые ячейки для введения формул;

- поставив курсор в ячейку для расчета ВНД, выбрать опцию «Вставка»;

- из появившегося списка выбрать «Функции», а из финансовых кликнуть на IRR;

- выделить диапазон данных для вычислений;

- провести процедуры по каждой бизнес-идее.

Расчет в случае несистематических поступлений

В реальности денежные средства редко поступают с четкой периодичностью. В случае изменений ставки дисконта по каждому денежному потоку формула ВСД для использования не подходит.

По инвестиционным проектам с нерегулярными поступлениями используется формула ЧИСТВНДОХ (), охватывающая даты и потоки денег:

Графический способ определения IRR

Построение графика более наглядно, но также дает приблизительный результат. При помощи графического метода показатель ВНД определяется по точке пересечения линии графика и оси абсцисс (x). Именно в этой точке доходность проекта равна нулю.

Построить линии, показывающие зависимость приведенной стоимости от ставки дисконта, можно собственноручно или воспользоваться возможностями программы Excel. Графики строят по каждому сценарию инвестирования, а доходность оценивают по дальности нахождения точки пересечения от нуля.

Данный график показывает доходность двух проектов:

Расчет модифицированной ВНД

Модифицированная ВНД, или MIRR, – это внутренняя норма доходности, но с учетом повторного вложения прибыли, полученной от инвестирования.

Для ее расчета характерно:

- Приведение значений входящих денежных потоков в рамках проекта к значениям на момент его окончания. Для преобразований берется средневзвешенная стоимость капитала (WACC).

- Значения средств для инвестирования и реинвестирования приводятся к цифрам на момент начала реализации с применением ставки дисконтирования, учитывающей инфляцию и риски.

- MIRR – это такая норма дохода, при которой предполагаемый доход, скорректированный на момент окончания проекта, равен текущей стоимости всех необходимых затрат.

Для расчета модифицированной нормы доходности используют формулу:

Где:

- N – это длительность проекта в годах;

- n – порядковый номер периода;

- CF+n– денежные притоки каждого периода (с положительным значением);

- CF—n– денежные оттоки каждого периода (с отрицательным значением);

- WACC – средневзвешенная стоимость капитала;

- r – ставка дисконтирования.

Для определения MIRR в Excel используют функцию МВСД:

Расчет будет выглядеть так:

Данный инструмент более востребован на практике, он дает возможность выяснить выгодность и целесообразность инвестирования, оценить потенциал финансовой устойчивости организации.

Анализ полученных при расчете данных

Не существует «нормального» или «ненормального» значения внутренней нормы доходности. Анализ полученного результата имеет много нюансов, поэтому необходимо учитывать:

- отраслевую принадлежность предприятия: потенциальный доход от вложений в разработку компьютерных программ или производство тканей никогда не сравняется с ожидаемой прибылью от вложений в нефтяной бизнес;

- ставку по кредиту при привлечении средств;

- обстановку в стране и на мировом уровне.

Интерпретация результатов

Анализ IRR инвестиционного проекта проводится, чтобы оценить его привлекательность, а также перед выбором одного варианта вложения из нескольких альтернативных.

По сути, рассчитанный показатель соизмеряют со значением ставки дисконтирования, а на практике – с показателем WACC (средневзвешенной стоимостью капитала).

Какие могут быть результаты и их интерпретации, рассмотрим в таблице:

| IRR и WACC | Что означает |

|---|---|

| IRR < WACC | Ожидаемая доходность проекта ниже, чем размер вкладываемых средств. Рентабельность вложения низкая, поэтому инвестирование нецелесообразно. Окончательное решение зависит от дополнительных факторов. |

| IRR > WACC | ВНД инвестиционного проекта превышает затраты на вложения, в том числе заемные. Бизнес-идея заслуживает внимания и дальнейшего анализа. Значение имеет то, на сколько первый показатель превышает второй. |

| IRR = WACC | Ожидаемый доход и стоимость вкладываемого капитала равны. Бизнес-идея нуждается в доработке, так как параметры находятся на минимально возможном уровне. На прибыль в таком случае рассчитывать не стоит. Следует откорректировать движение потоков денег, увеличить объем поступлений. Инвестирование целесообразно при отсутствии альтернативы или высокой социальной значимости проекта. |

| IRR1 > IRR2 | Первый проект более рентабелен и предпочтителен для вложений при других одинаковых условиях. |

| IRR1 = IRR2 | У программ одинаковая ВНД, решение принимается с ориентацией на дополнительные обстоятельства. |

Вместо WACC допускается брать любую другую пороговую ставку, то есть процент минимальной прибыли. Это может быть ставка по депозиту. Например, при ВНД = 5% и ставке по вкладу в 10% вариант перевода денег на банковский вклад будет предпочтительнее.

Проведение анализа на примерах

Пример 1. За основу расчетов возьмем сведения из примера 2, приведенного ранее. Если длительность проекта сократить до трех лет, то ВНД будет 8%.

Что мы видим в результате:

- значение внутренней нормы доходности чуть-чуть больше ключевой ставки, установленной ЦБ РФ (7,5%) и ниже ставки дисконта;

- чистая приведенная стоимость ушла в минус;

- ВНД ниже усредненной процентной ставки по кредитам для юрлиц.

Вывод: три года – это недостаточный срок для окупаемости данного проекта, хотя с теми же вводными данными за пять лет он бы окупился полностью. Это означает, что ВНД зависит от продолжительности проекта.

Пример 2. Проанализируем третий пример, приведенный выше.

ВНД, равная 10,8%, свидетельствует о привлекательности инвестирования, но только при привлечении кредитных средств по меньшей ставке. Можно рассмотреть вариант вложения денег на счет в банке под процент или изменить условия сдачи недвижимости в аренду для увеличения входящих денежных потоков.

Пример 3. Рассмотрим, как можно использовать ВНД, чтобы выяснить целесообразность кредита на покупку недвижимости с целью получения последующего дохода от сдачи ее в аренду.

Дано:

- квартира стоимостью 10 000 000 руб.;

- процент по ипотечному кредиту равен 8%;

- сбережения – 5 000 000 руб.;

- прогнозируемое поступление платы за аренду – 900 000 руб. за три года;

- траты на ремонт и налоги – 350 000 руб. за три года;

- ставка дисконтирования (уровень инфляции) – 4,5%.

Предположим, что спустя три года инвестор продаст квартиру по той же цене, что и покупал. ВНД равна 4%. Результат означает, что ожидаемая рентабельность вложений не превышает уровень инфляции, ставку по кредиту и ключевую ставу ЦБ РФ. Вывод очевиден – трех лет недостаточно для окупаемости вложенных средств.

В этом случае гражданин может выбрать другой вариант инвестирования, например, положить деньги на депозит или купить акции. Если вложение сделано, то не стоит продавать объект до того момента, пока вложения себя оправдают.

Сравнение IRR с другими показателями

Внутренняя норма доходности дает нам представление о ставке, при которой проект достигает самоокупаемости. Однако делать выводы, опираясь только на значение ВНД, будет неправильным. При анализе необходимо учитывать NPV, срок окупаемости и рассчитывать другие показатели, характеризующие доходность вложений.

IRR и WACC

WACC – это средневзвешенная стоимость капитала (ССК). Отражает среднюю ставку процента по всем имеющимся источникам инвестирования с учетом удельного веса каждого в общем объеме. Показатель используют в финансовом анализе и при оценке проектов. Благодаря ССК устанавливается размер расходов, обеспечивающий каждое инвестиционное направление.

Для принятия решений о финансовых вложениях сравнивают WACC и IRR:

- если уровень внутренней нормы доходности выше или равен значению WACC, то инвестирование принесет выгоду и вложения целесообразны;

- если IRR ниже, чем WACC, то от вложений стоит отказаться.

IRR и CAGR

CAGR (аббревиатура от Compound Annual Growth Rate) – это индикатор совокупного среднегодового темпа роста. С его помощью определяют прибыльность инвестирования за конкретный временной отрезок. Сходства инструментов финансового анализа в том, что их используют для вычисления годовой нормы прибыли. Различия в следующем:

- для расчета CAGR используют базовое и итоговое значение, а для расчета IRR берут регулярные денежные потоки, более точно отражающие суть инвестирования;

- CAGR – показатель проще, и он легче рассчитывается.

Инструмент ВНД больше подходит для проектов с большим количеством денежных потоков, а для оценки одного актива с минимальными движениями по счету удобнее применять CAGR.

IRR и ROI

ROI (аббревиатура от Return on Investment) – это показатель, отражающий рентабельность инвестиций. Его также рассчитывают во время принятия решения о капвложениях.

По значению ROI инвестор делает вывод о росте инвестиций в конце года по сравнению с началом, то есть общем росте, выраженном в процентах. По IRR инвестор узнает годовой темп роста. Показатели совпадают на протяжении одного года, но в течение более продолжительных временных отрезков различаются.

Ограничения использования внутренней нормы доходности

Показатель ВНД имеет ряд ограничений в использовании при оценке инвестиционных вложений:

- Расчет невозможен при отсутствии периодов с отрицательным денежным потоком и при смене знаков денежных потоков с минуса на плюс несколько раз. Это означает, что показатель не подходит для расчетов инвестиционных программ со сложными денежными потоками.

- Зависимость результата расчета от компетентности аналитика, который мог ввести по ошибке неверные значения поступлений и расходов.

Брать ВНД за основу для выбора предпочтительного варианта инвестирования недостаточно, так как показатель помогает оценить прибыльность относительно изначальных капиталовложений, но не демонстрирует реально возможный доход. Следовательно, у проектов с равной ВНД чистая дисконтированная стоимость может быть разной. В этом случае в приоритете будет идея с большей приведенной стоимостью, от которой следует ждать больше прибыли.

Прогнозирование финансовых потоков на практике осложнено экономическими и политическими рисками, вносящими корректировки в финансовую модель и изменяющими IRR.

Плюсы и минусы применения показателя

Самый очевидный плюс показателя – это его простота. К примеру, ВНД равна 10% при ключевой ставке 6%, тогда 4% – это определенный резерв до момента убыточности инвестиций. При повышении ставки ЦБ до 7,5% он сократится до 2,5%. Это значит, что для удержания доходов на прежнем уровне придется принимать дополнительные решения.

Среди других плюсов, а также минусов, отметим такие особенности:

Частично перекрыть недостатки ВНД способен показатель модифицированной нормы доходности.

Содержание:

- Разъяснение внутренней нормы прибыли (IRR)

- Функция IRR в Excel — синтаксис

- Расчет IRR для различных денежных потоков

- Узнайте, когда инвестиции принесут положительную внутреннюю норму доходности

- Использование функции IRR для сравнения нескольких проектов

- Расчет IRR для нерегулярных денежных потоков

- IRR против NPV — что лучше?

При работе с капитальным бюджетом IRR (внутренняя норма доходности) используется для понимания общей нормы доходности, которую проект будет генерировать на основе его будущих рядов денежных потоков.

В этом уроке я покажу вам, как рассчитать IRR в Excel, чем он отличается от другого популярного показателя NPV и различных сценариев, в которых вы можете использовать встроенные формулы IRR в Excel.

Разъяснение внутренней нормы прибыли (IRR)

IRR — это ставка дисконтирования, которая используется для измерять доходность инвестиций на основе периодических доходов. IRR отображается в процентах и может использоваться для определения прибыльности проекта (инвестиции) для компании.

Позвольте мне объяснить IRR на простом примере:

Предположим, вы планируете купить компанию за 50 000 долларов, которая будет приносить 10 000 долларов ежегодно в течение следующих 10 лет. Вы можете использовать эти данные для расчета IRR этого проекта, которая представляет собой норму прибыли, которую вы получаете от своих инвестиций в размере 50 000 долларов США.

В приведенном выше примере IRR составляет 15% (мы увидим, как рассчитать это позже в руководстве). Это означает, что вы вкладываете свои деньги со ставкой 15% или доходом в течение 10 лет.

Получив значение IRR, вы можете использовать его для принятия решений. Поэтому, если у вас есть какой-либо другой проект, в котором IRR составляет более 15%, вам следует вместо этого инвестировать в этот проект.

Или, если вы планируете взять ссуду или привлечь капитал и купить этот проект за 50 000 долларов, убедитесь, что стоимость капитала составляет менее 15% (иначе вы заплатите больше как стоимость капитала, чем вы зарабатываете из проект).

Функция IRR в Excel — синтаксис

Excel позволяет рассчитать внутреннюю норму прибыли с помощью функции IRR. Эта функция имеет следующие параметры:

= IRR (значения; [предположить])

- значения — массив ячеек, содержащих числа, для которых вы хотите рассчитать внутреннюю норму доходности.

- предполагать — число, которое, по вашему мнению, близко к результату IRR (не является обязательным и по умолчанию составляет 0,1–10%). Это используется, когда есть возможность получить несколько результатов, и в этом случае функция возвращает результат, наиболее близкий к значению аргумента предположения.

Вот некоторые важные предпосылки для использования функции

- Функция IRR будет рассматривать только числа в указанном диапазоне ячеек. Любые логические значения или текстовые строки в массиве или ссылочном аргументе будут проигнорированы.

- Суммы в параметре значений должны быть отформатированы как числа

- Параметр «guess» должен быть в процентах в десятичном формате (если он предусмотрен).

- Ячейка, в которой отображается результат функции, должна быть отформатирована как процент

- Суммы происходят в регулярные временные интервалы (месяцы, кварталы, годы)

- Одна сумма должна быть отрицательный денежный поток (представляющий первоначальные инвестиции), а другие суммы должны быть положительный денежные потоки, представляющие периодические доходы

- Все суммы должны быть в хронологический порядок потому что функция вычисляет результат на основе порядка сумм

Если вы хотите рассчитать значение IRR, когда денежный поток поступает в разные промежутки времени, вы должны использовать Функция XIRR в Excel, который также позволяет указать даты для каждого денежного потока. Пример этого будет рассмотрен позже в руководстве.

Теперь давайте рассмотрим пример, чтобы лучше понять, как использовать функцию IRR в Excel.

Расчет IRR для различных денежных потоков

Предположим, у вас есть набор данных, как показано ниже, где у нас есть начальные инвестиции в размере 30 000 долларов США, а затем варьируемый денежный поток / доход от них в течение следующих шести лет.

Для этих данных нам нужно рассчитать IRR, что можно сделать, используя следующую формулу:

= IRR (D2: D8)

Результат функции: 8.22%, которая представляет собой IRR денежного потока через шесть лет.

Примечание: Если функция возвращает # ЧИСЛО! ошибка, вам следует указать в формуле параметр «предположение». Это происходит, когда формула считает, что несколько значений могут быть правильными, и ей необходимо иметь значение предположения, чтобы вернуть IRR, ближайшую к предположению, которое мы предоставили. В большинстве случаев вам не нужно использовать это

Узнайте, когда инвестиции принесут положительную внутреннюю норму доходности

Вы также можете рассчитать IRR за каждый период в денежном потоке и посмотрите, когда именно инвестиции начинают иметь положительную внутреннюю норму доходности.

Предположим, у нас есть приведенный ниже набор данных, где у меня есть все денежные потоки, перечисленные в столбце C.

Идея здесь состоит в том, чтобы определить год, в котором IRR этой инвестиции станет положительной (с указанием, когда проект окупится и станет прибыльным).

Для этого вместо расчета IRR для всего проекта мы найдем IRR для каждого года.

Это можно сделать, используя приведенную ниже формулу в ячейке D3, а затем скопировав ее для всех ячеек в столбце.

= IRR ($ C $ 2: C3)

Как видите, IRR после года 1 (значения D2: D3) составляет -80%, после года 2 (D2: D4) -52% и т. Д.

Этот обзор показывает нам, что инвестиции в размере 30 000 долларов США с заданным денежным потоком имеют положительную внутреннюю норму доходности после пятого года.

Это может быть полезно, когда вам нужно выбрать один из двух проектов с одинаковой внутренней доходностью. Было бы более прибыльным выбрать проект, в котором IRR быстрее станет положительным, поскольку это означает меньший риск возврата вашего первоначального капитала.

Обратите внимание, что в приведенной выше формуле ссылка на диапазон смешана, то есть первая ссылка на ячейку ($ C $ 2) заблокирована знаками доллара перед номером строки и буквой столбца, а вторая ссылка (C3) не является заблокирован.

Это гарантирует, что при копировании формулы вниз всегда учитывается весь столбец до строки, в которой применяется формула.

Использование функции IRR для сравнения нескольких проектов

Функцию IRR в Excel также можно использовать для сравнения инвестиций и прибылей нескольких проектов и определения наиболее прибыльного проекта.

Предположим, у вас есть набор данных, как показано ниже, где у вас есть три проекта с начальными инвестициями (которые показаны отрицательными, поскольку это отток), а затем серией положительных денежных потоков.

Чтобы получить лучший проект (с самым высоким IRR, нам нужно будет рассчитать IRR для каждого проекта, используя простую формулу IRR:

= IRR (C2: C8)

Приведенная выше формула даст IRR для проекта 1. Аналогичным образом вы можете рассчитать IRR для двух других проектов.

Как вы видете:

- Проект 1 имеет IRR в размере 5.60%

- Проект 2 имеет IRR в размере 1.75%

- Проект 3 имеет IRR в размере 14.71%.

Если мы предположим, что стоимость капитала составляет 4,50%, мы можем сделать вывод, что вложение 2 неприемлемо (так как приведет к убыткам), в то время как вложение 3 является наиболее прибыльным с самой высокой внутренней нормой доходности.

Поэтому, если вам нужно принять решение об инвестировании только в один проект, вам следует выбрать проект 3, а если вы можете инвестировать более чем в один проект, вы можете инвестировать в проекты 1 и 3.

Определение: Если вам интересно, какова стоимость капитала, это деньги, которые вам придется заплатить, чтобы получить доступ к деньгам. Например, если вы берете в долг 100 тысяч долларов под 4,5% годовых, ваша стоимость капитала составляет 4,5%. Аналогичным образом, если вы выпускаете привилегированные акции, обещая Возврат 5%, чтобы получить 100K, ваша стоимость капитала будет 5%. В реальных сценариях компания обычно привлекает деньги из различных источников, и ее Стоимость капитала — это средневзвешенная величина всех этих источников капитала.

Расчет IRR для нерегулярных денежных потоков

Одним из ограничений функции IRR в Excel является то, что денежные потоки должны быть периодическими с одинаковым интервалом между ними.

Но в реальной жизни могут быть случаи, когда ваши проекты окупаются нерегулярно.

Например, ниже представлен набор данных, в котором денежные потоки происходят с нерегулярными интервалами (см. Даты в столбце A).

В этом примере мы не можем использовать обычную функцию IRR, но есть еще одна функция, которая может это сделать — Функция XIRR.

Функция XIRR принимает денежные потоки, а также даты, что позволяет учитывать нерегулярные денежные потоки и давать корректирующую IRR.

В этом примере IRR можно рассчитать по следующей формуле:

= XIRR (B2: B8; A2: A8)

В приведенной выше формуле денежные потоки указаны как первый аргумент, а даты указаны как второй аргумент.

Если эта формула возвращает # ЧИСЛО! ошибку, вы должны ввести третий аргумент с приблизительной IRR, которую вы ожидаете. Не волнуйтесь, оно не обязательно должно быть точным или даже очень близким, это просто приблизительная оценка IRR, которую, по вашему мнению, он принесет. Это поможет улучшить повторение формулы и даст результат.

IRR против NPV — что лучше?

Когда дело доходит до оценки проектов, используются как NPV, так и IRR, но NPV — более надежный метод.

NPV — это метод чистой приведенной стоимости, при котором вы оцениваете все будущие денежные потоки и вычисляете, какой будет чистая приведенная стоимость всех этих денежных потоков.

Если это значение окажется выше вашего первоначального оттока, значит, проект прибыльный, иначе проект не прибыльный.

С другой стороны, когда вы рассчитываете IRR для проекта, он сообщает вам, какой будет норма прибыли для всего будущего денежного потока, чтобы вы получили сумму, эквивалентную текущему оттоку. Например, если вы сегодня тратите 100 тысяч долларов на проект с IRR или 10%, это означает, что если вы дисконтируете все будущие денежные потоки по ставке дисконтирования 10%, вы получите 100 тысяч долларов.

Хотя при оценке проектов используются оба метода, более надежным является метод NPV. Существует вероятность того, что вы можете получить противоречивые результаты при оценке проекта с использованием метода NPV и IRR.

В таком случае лучше всего воспользоваться рекомендацией, полученной с помощью метода NPV.

В целом метод IRR имеет ряд недостатков, которые делают метод NPV более надежным:

- Более высокий метод или предполагает, что все будущие денежные потоки, полученные от проекта, будут реинвестированы с той же нормой прибыли (то есть IRR проекта). в большинстве случаев это необоснованное предположение, поскольку большая часть денежных потоков будет реинвестирована в другие проекты, которые могут иметь другой IR или ненадежность, такие как облигации, которые будут иметь гораздо более низкую норму доходности.

- Если у вас есть несколько оттоков и притоков в проекте, для этого проекта будет несколько IRR. Это снова сильно затрудняет сравнение.

Несмотря на свои недостатки, IRR является хорошим способом оценки проекта и может использоваться в сочетании с методом NPV, когда вы решаете, какой проект (ы) выбрать.

В этом уроке я показал вам, как использовать Функция ВНД в Excel. Я также рассказал, как рассчитать IRR в случае нерегулярных денежных потоков с помощью функции XIRR.

Надеюсь, вы нашли этот урок полезным!

Это формулы, которые позволят рассчитать:

— NPV (Net Present Value) — чистую приведенную стоимость.

— IRR (Internal Rate of Return) — внутреннюю ставку доходности.

— Аннуитеты – равномерные платежи.

Также рассмотрим некоторые нюансы использования этих формул. Все расчеты можно найти в приложенном файле. Основной акцент сделан на функции Excel, поэтому саму финансовую математику разбирать особо не будем.

Скачать пример

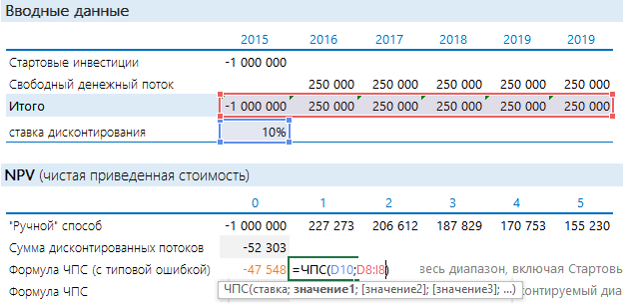

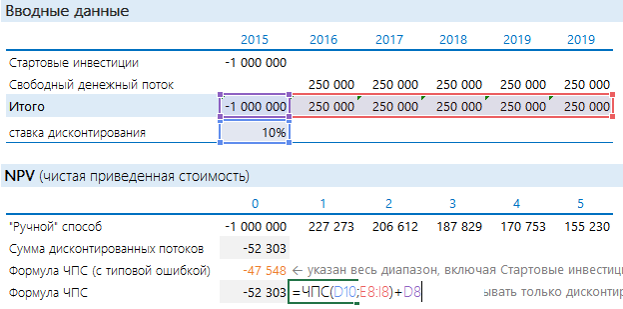

Оценка целесообразности проекта с помощью NPV

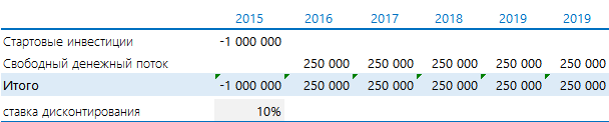

Есть проект, который ежегодно в течении 5 лет будет приносить 250 000 руб. Нужно потратить 1 000 000 руб. Предположим, что ставка дисконтирования равна 10%.

Оцениваем NPV проекта. Напомню формулу этого показателя:

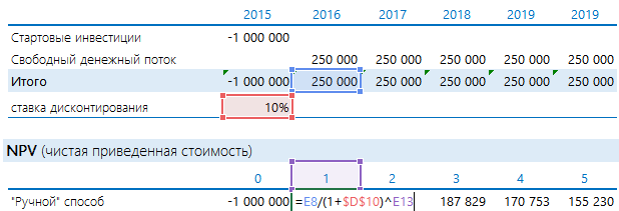

Если денежные потоки, приведенные к текущему периоду, больше инвестированных денег (NPV > 0), то проект выгодный. В противном случае – нет. Другими словами, нам потребуется сделать в Excel следующее:

Добавить порядковые номера лет: 0 – стартовый год, к нему приводятся потоки. 1, 2, 3 и т.д. – это годы реализации проекта. В формуле на рисунке выполнены действия, которые прописаны выше после знака суммы (Σ): денежный поток за период делится на сумму 1 и ставки дисконтирования, возведенную в степень соответствующего года.

Рассчитанная строка представляет собой дисконтированный денежный поток. Чтобы получить значение NPV, достаточно найти общую сумму всей строки.

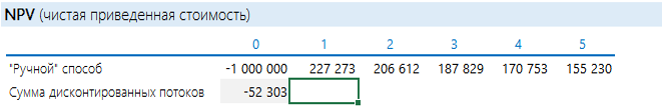

Получается «-52 303». Проект невыгоден.

Чтобы определить NPV, на самом деле необязательно готовить такую таблицу. Достаточно воспользоваться формулой Excel ЧПС. Синтаксис формулы такой (здесь и далее будет написано не как в справке Excel, а в переводе на понятный язык):

ЧПС(Ставка дисконтирования; Диапазон дисконтируемых значений)

То есть достаточно указать ячейку с процентом и с денежными потоками. Но при использовании этой формулы с непривычки финансисты часто допускают ошибку:

Вообще-то дисконтированный поток и расчет по ЧПС должны совпадать. Почему же здесь разные значения? Дело в том, что ЧПС начинает дисконтировать с первого же значения. Т.е. она на самом деле ищет приведенную стоимость. А стартовые инвестиции нужно отнимать после. Правильная запись формулы в нашем случае будет иметь следующий вид:

Стартовые инвестиции «выведены» за пределы дисконтируемого диапазона и вычтены: т.к. стартовые инвестиции уже идут с минусом, то D8 нужно прибавлять. Теперь результаты одинаковые.

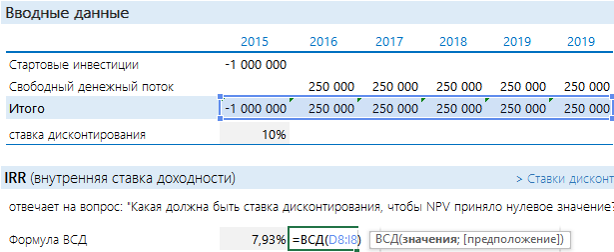

Оценка целесообразности проекта с помощью IRR

Как еще можно оценить проект? Можно посмотреть на него с точки зрения ставки дисконтирования. Задать вопрос: а какая должна быть ставка, чтобы NPV стала = 0? Вот этой ставкой как раз и является IRR. Если Ставка дисконтирования < IRR, то проект стоит принять, если нет – отказаться. Рассчитать IRR с помощью Excel очень просто: подставляем в функцию ВСД итоговый денежный поток.

IRR оказался меньше ставки доходности. Проект невыгодный (тот же вывод, что и при NPV).

NPV и IRR по праву считаются главными экономическими критериями. Их используют и для инвестиционной оценки проектов, и для оценки стоимости существующего бизнеса. В том числе, показатель EVA (Economic Value Added) считается хорошим критерием в том числе потому, что при правильном расчете он равен NPV.

Но кроме всего прочего, NPV и IRR могут быть использованы финансистами в более прикладных вопросах, например, при общении с банками на тему реальной кредитной ставки. Как – давайте посмотрим.

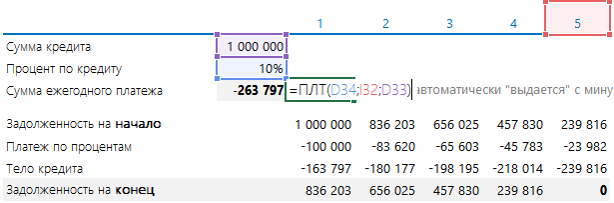

Аннуитеты – любимая банковская цифра

Сначала поговорим о волнующем вопросе – как банки рассчитывают сумму равномерного платежа, как их проверить и как это понимать. Допустим, вы собираетесь взять кредит 1 000 000 руб. на 5 лет под 10% годовых. Платить будете раз в год равными платежами. Формулу из учебника по финансовому менеджменту здесь приводить не будем. Приведем формулу Excel:

ПЛТ(Ставка дисконтир; Количество периодов; Сумма кредита которую вы берете)

В формуле есть еще два необязательных пункта: сумма, которая должна остаться (по умолчанию ноль), и как высчитывать сумму – на начало месяца, и тогда ставят 1, или на конец – ставят ноль. В 90% случаев эти пункты не нужны, поэтому их можно не ставить вообще. Итого аннуитет определяется так:

Сумма ежегодного платежа получается сразу с минусом. Эту сумму нужно каждый год платить банку.

В ней содержатся две части: 1) платеж по кредиту, 2) тело кредита.

Ниже они показаны. Платеж по кредиту берется как 10% (процент по кредиту) от суммы задолженности на начало периода. Тело – как разность между ежегодным платежом и платежом по процентам (в Excel можно найти формулы, которые рассчитают вам и эти платежи). Задолженность на конец рассчитывается как разность между Задолженностью на начало и платежом по телу кредита.

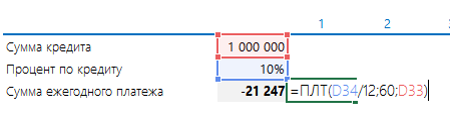

Если платежи не ежегодные, а ежемесячные или ежеквартальные, то нужно ставку и период приводить к этим значениям. Так если бы у нас платеж был каждый месяц, формула выглядела бы так:

Мы бы годовую ставку разделили на 12 (привели к ежемесячному), и взяли не 5 периодов, а 5 • 12 = 60 месяцев. И получили ежемесячный платеж в 21 247 руб.

Нюансы и тонкости

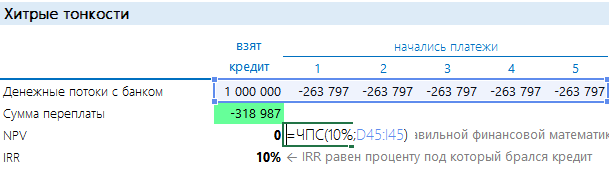

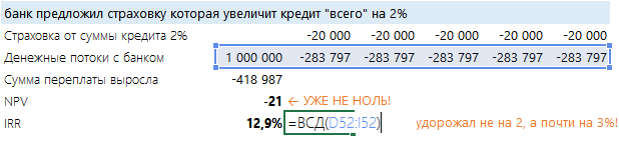

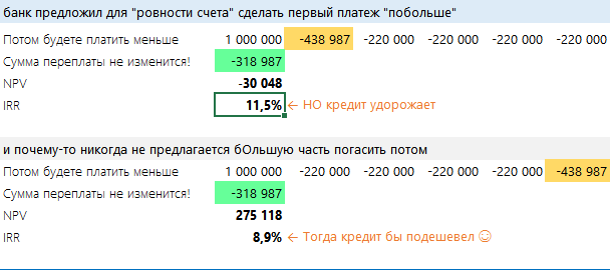

А теперь обсудим, как проверять банки на честность. Любой поток платежей по кредиту подразумевает под собой, что все выбытия денег приведены к поступлениям на ставку кредитования. Теперь по-русски: если мы построим денежный поток из полученного нами кредита и последующих наших аннуитетных платежей, то затем мы можем посчитать по ним NPV и IRR. NPV при этом должно принять нулевое значение, а IRR, что интереснее, — показать нам реальную процентную ставку.

Когда кредит и платежи по нему рассчитаны правильно, то NPV, взятый по той же процентной ставке, равен нулю. А IRR показывает ставку. Когда банк делает предложение, от которого невозможно отказаться и которое увеличит кредитную ставку «всего» на несколько процентов – не верьте и пересчитывайте! Например, в нашем случае банк предложил страховку «всего» 2 % от суммы кредита в год. Думаете это прирост всего в 2%? Нет! Дело в том, что настоящий кредит в начале каждого года уменьшается:

В результате видно, что NPV не равен нулю. А реальный процент не 10, а 12,9%! Обратите внимание: здесь же выросла сумма переплаты. Если вас это смутит, вам могут предложить «еще более выгодные условия» — заплатить переплату сейчас, а остальное потом, меньшими платежами, или в нашем примере просто заплатить больше, а потом меньше. Сумма переплаты не изменится, а вот процент…

Что здесь сделано? Из каждого последующего платежа взята сумма 43 797 руб. и добавлена к первому же платежу (а бывает выкручивают сумму в момент выдачи кредита). Если для реального сектора финансовая математика «деньги вчера – деньги завтра» кажется несколько отдаленной от жизни, для банков это реальная прибыль. Поэтому всеми силами нагружают первый платеж. А вы с помощью простых формул сможете подготовить основу для дальнейших переговоров.

Да, не забудьте, если речь идет про ежемесячные платежи, умножать на 12.