Сообщить об ошибке в тексте

Форма предназначена исключительно для сообщений о некорректной информации на сайте ФНС России и не подразумевает обратной связи. Информация направляется редактору сайта ФНС России для сведения.

Если Вам необходимо задать какой-либо вопрос о деятельности ФНС России (в том числе территориальных налоговых органов) или получить разъяснения по вопросам налогообложения — Вы можете воспользоваться сервисом «Обратиться в ФНС России».

По вопросам функционирования интернет-сервисов и программного обеспечения ФНС России Вы можете обратиться в «Службу технической поддержки».

Ваше сообщение:

Ошибка в тексте:

Для платежей в бюджет нужен код бюджетной классификации: его указывают в платежном поручении. Именно по этому коду определяют, на какие цели зачислить деньги плательщика. Коды бюджетной классификации на 2023 год существенно изменили.

КБК: расшифровка и значение

По БК РФ код бюджетной классификации — это кодировка, которая группирует статьи государственного бюджета (ст. 18 БК РФ). Бюджетная классификация включает классификаторы (ст. 19 БК РФ):

- доходов бюджетов;

- расходов бюджетов;

- источников финансирования дефицитов бюджетов;

- операций публично-правовых образований (КОСГУ — операций сектора госуправления).

Группы доходов, расходов и источников финансирования и составляют основу российского бюджета. Коды бюджетной классификации используются для перечисления платежей в бюджет и исполнения его показателей, а также для ведения бюджетного бухучета и составления отчетности.

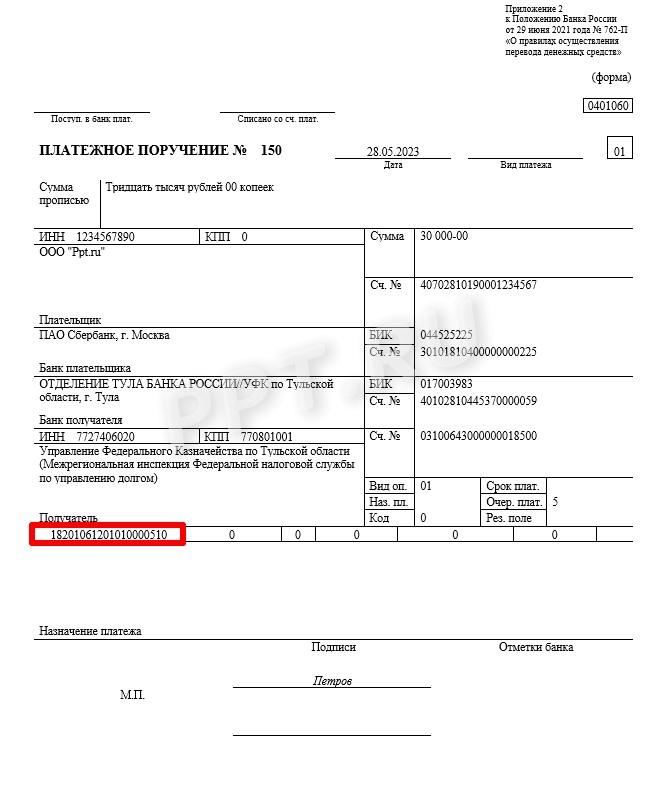

С 2023 года большинство налогов платят в составе единого налогового платежа. На практике это означает, что плательщик перечисляет налоги и взносы, обязательные на текущую дату, одним платежным поручением на один код бюджетной классификации — КБК ЕНП, 182 01 06 12 01 01 0000 510. Перечень налогов, которые платят в составе ЕНП, приведен в приложении 2 к Письму ФНС № 8-8-02/0048@ от 30.12.2022. В состав ЕНП не входят (перечисляют на КБК конкретного налога) только фиксированные авансы по НДФЛ для иностранцев, госпошлины без исполнительного документа и взносы на травматизм (приложение 1 к письму № 8-8-02/0048@).

Надо знать: как произвести уплату ЕНП

Где искать КБК

Принципы назначения, структуру, порядок формирования и применения кодов определяет Минфин. Их значения определяют по таким нормативам:

- приказ № 82н от 24.05.2022;

- приказ № 75н от 17.05.2022.

Для каждой бюджетной выплаты установлен отдельный код. Ищите все коды на 2023 год в приложениях к Приказу Минфина № 75н. Для налоговых платежей учитывайте правила из приложения № 3 к Приказу ФНС № ММВ-7-1/736@ от 29.12.2016.

Разберемся, что это такое КБК в реквизитах и где его взять:

- Разряды 1–3 — главный администратор доходов. Это налоговая инспекция, СФР и другие ведомства. Найдите их в приложении № 3 к приказу № 75н.

- Разряды 4–13 — вид дохода. Он указан в приложении № 1 к приказу № 75н.

- Разряды 14–17 — группа подвида доходов бюджета. Посмотрите в приложении № 2 к приказу № 75н.

- Разряды 18–20 — аналитическая группа подвида доходов. Найдете ее в приложении № 2 к приказу Минфина № 75н.

Подробнее: что такое КБК в реквизитах платежного поручения

Смотрите, где находится КБК в платежке, на примере ЕНП.

Таблица КБК на 2023 год

С 1 января 2023 года практически все налоги перечисляем в составе ЕНП и в платежке указываем бюджетный код 182 01 06 12 01 01 0000 510. Деньги поступают на единый налоговый счет, после чего налоговики распределяют поступления по разным направлениям расходования средств — в соответствии с совокупной обязанностью плательщика на текущую дату. Об этой обязанности в ФНС узнают по отчетности и уведомлениям об исчисленных суммах: в них и надо указывать КБК конкретного налога или взноса.

Значения КБК отличаются в зависимости вида обязательства. Мы собрали все коды бюджетной классификации на 2022 год по налогам и страховым взносам в таблице:

| Вид платежа | КБК |

|---|---|

|

НДФЛ за сотрудников |

В общем случае — 182 1 01 02010 01 1000 110. Для суммы налога, превышающей 650 тысяч рублей по доходам свыше 5 миллионов рублей, — 182 1 01 02080 01 1000 110 |

|

НДФЛ индивидуального предпринимателя за себя |

В общем случае — 182 1 01 02020 01 1000 110. Для суммы налога, превышающей 650 000 рублей по доходам свыше 5 млн рублей, — 182 1 01 02080 01 1000 110 |

|

Страховые взносы за сотрудников |

На ОПС, ОМС и ВНиМ (теперь вносим по единому тарифу на единый код) — 182 1 02 01000 01 1000 160 На НС и ПЗ (травматизм) — 797 1 02 12000 06 1000 160 |

|

Фиксированные страховые взносы ИП за себя |

Фиксированный платеж (теперь вносим ОПС и ОМС одной суммой по единой кодировке) — 182 1 02 02000 01 1000 160 На ОПС при перечислении 1 % с дохода свыше 300 000 рублей за расчетный период — 182 1 02 03000 01 1000 160 |

|

НДС |

Реализация в России — 182 1 03 01000 01 1000 110. Импорт из ЕАЭС — 182 1 04 01000 01 1000 110. Импорт из стран, которые не входят в ЕАЭС, — 153 1 10 09000 01 1000 110 |

|

Акцизы |

На спиртосодержащую продукцию, которую изготовили в РФ, — 182 1 03 02020 01 1000 110 На спиртосодержащую продукцию, которую ввезли в РФ, — 182 1 04 02020 01 1000 110 На сахаросодержащие напитки, которые изготовили в РФ, — 182 1 03 02480 01 1000 110 На сахаросодержащие напитки, которые ввезли в РФ, — 182 1 04 02210 01 1000 110 На сжиженный углеводородный газ на переработку — 182 1 03 02430 01 1000 110. На другие товары, которые ввозят в РФ, — 153 1 10 09000 01 1000 110 |

|

Налог на прибыль |

В федеральный бюджет — 182 1 01 01011 01 1000 110. В региональный бюджет — 182 1 01 01012 02 1000 110. А вот КБК на пени по налогу на прибыль в 2023 г. не понадобятся: теперь при возникновении недоимки, пеней и штрафов налоговики автоматически списывают деньги с ЕНС при поступлении ЕНП |

|

Водный налог |

182 1 07 03000 01 1000 110 |

|

НДПИ |

Добыча общераспространенных полезных ископаемых — 182 1 07 01020 01 1000 110. Добыча ископаемых с рентным коэффициентом более 1 — 182 1 07 01080 01 1000 110. Добыча природных алмазов — 182 1 07 01050 01 1000 110. Добыча коксующегося угля — 182 1 07 01120 01 1000 110 |

|

Налог на имущество |

Имущество, не входящее в Единую систему газоснабжения, — 182 1 06 02010 02 1000 110. Имущество, входящее в Единую систему газоснабжения, — 182 1 06 02020 02 1000 110 |

|

Транспортный налог |

182 1 06 04011 02 1000 110 |

|

Земельный налог |

Для Москвы, Санкт-Петербурга, Севастополя — 182 1 06 06031 03 1000 110. Для городских округов без внутригородского деления — 182 1 06 06032 04 1000 110. Для городских округов с внутригородским делением — 182 1 06 06032 11 1000 110. Для внутригородских районов — 182 1 06 06032 12 1000 110. Для межселенных территорий — 182 1 06 06033 05 1000 110. Для сельских поселений — 182 1 06 06033 10 1000 110. Для городских поселений — 182 1 06 06033 13 1000 110. Для муниципальных округов — 182 1 06 06032 14 1000 110 |

|

Налог на игорный бизнес |

182 1 06 05000 02 1000 110 |

|

УСН |

Для УСН «Доходы» — 182 1 05 01011 01 1000 110. Для УСН «Доходы минус расходы» и минимального налога — 182 1 05 01021 01 1000 110 |

|

АУСН |

182 1 05 07000 01 1000 110 |

|

ПСН |

Для городского округа — 182 1 05 04010 02 1000 110. Для городского округа с внутригородским делением — 182 1 05 04040 02 1000 110. Для муниципального района — 182 1 05 04020 02 1000 110. Для Москвы, Санкт-Петербурга, Севастополя — 182 1 05 04030 02 1000 110. Для внутригородского района — 182 1 05 04050 02 1000 110. Для муниципального округа — 182 1 05 04060 02 1000 110 |

|

ЕСХН |

182 1 05 03010 01 1000 110 |

КБК на 2023 год

В 2023 году изменили порядок формирования кодов бюджетной классификации. С 01.01.2023 начал действовать приказ № 82н от 24.05.2022.

Кроме того, изменили и сами коды. С 1 января 2023 года вступил в силу Приказ Минфина № 75н от 17.05.2022, который утверждает кодировки на 2023 г. и плановые 2024–2025 гг.

Есть и другие изменения. С 2023 года страхователи начали перечислять страховые взносы на ОПС, ОМС и ВНиМ в составе ЕНП на КБК 182 01 06 12 01 01 0000 510.

Подробнее: КБК для единого налогового платежа

Кроме того, добавили коды для страховых взносов за периоды, которые истекут до 1 января 2023 года для:

- ОПС — 1 02 14010 06 0000 160;

- ОМС — 1 02 14030 08 0000 160;

- ВНиМ — 1 02 14020 06 0000 160.

Еще одно важное изменение — объединение ПФР и ФСС в Фонд пенсионного и социального страхования. Сокращенно новую структуру называют Социальный фонд России, или СФР. Страховые взносы на травматизм теперь платят в территориальные отделения СФР. После смены администратора поменяли и коды для выплат на НС и ПЗ:

- взносы — 797 1 02 12000 06 1000 160;

- пени — 797 1 02 12000 06 2100 160;

- проценты — 797 1 02 12000 06 2200 160;

- штрафы — 797 1 02 12000 06 3000 160.

Как узнать КБК по ИНН

Бюджетный код — это не реквизит организации, и его нельзя найти по ИНН. Инструкции, как узнать КБК организации по ИНН, тоже нет. Но по ИНН пользователь сможет войти в личный кабинет налогоплательщика на сайте ФНС и заплатить через ЛК нужный налог или взнос. Код в таком случае автоматически отобразится в форме платежа.

Можно ли узнать КБК организации другими способами

Есть и другие способы, как узнать КБК для оплаты налога или взноса. Во-первых, посмотреть в нашей таблице. Там представлены базовые коды бюджетной классификации по основным налогам.

Во-вторых, уточнить у получателя платежа. Если перечисляете налоги и взносы в ФНС или СФР, отправляете платеж в Казначейство или рассчитывайтесь с бюджетной организацией, то для платежного поручения обязательно понадобится КБК. Позвоните контрагенту, и вам скажут нужный код бюджетной классификации получателя для поручения. А ФНС и СФР публикуют кодировки по налогам и взносам на официальных сайтах.

Третий способ — посмотреть в нормативке. В приказах Минфина приведены актуальные коды на текущий год. Но не забывайте, что кодировки постоянно обновляют. В 2023 г. платите по кодам из приказа № 75н от 17.05.2022.

Для многих налогов, взносов и пошлин доступна онлайн-оплата. Плательщики перечисляют деньги через личный кабинет на сайте нужного ведомства или специальные сервисы. В онлайн-платежах КБК высвечиваются автоматически — по виду налога. Но прежде чем отправить платеж, коды надо проверить. Иначе деньги зависнут, и платеж не поступит в бюджет.

Что делать, если неверно указан КБК при уплате налогов

С 1 января 2023 года в связи с переходом на ЕНП уточнение налоговых платежей больше не производится. Налоговики распределяют ЕНП между налогами и взносами по информации из налоговой отчетности и уведомлений об исчисленных суммах.

Если допустили ошибку в уведомлении, то подайте новое уточняющее уведомление (Письмо ФНС № БС-3-11/1180@ от 31.01.2023). Если ошиблись в сумме налога, то укажите в новом документе правильную сумму. Если же есть ошибка в коде бюджетной классификации или других реквизитах, то перепишите ошибочные сведения и в сумме поставьте 0, а ниже укажите корректные реквизиты и сумму налога.

Все материалы сюжета

«КБК-2022-2023»

Внимание! С 1 января 2023 года налоги и страховые взносы уплачиваются с единого налогового счета. Если вы решили перечислять налоги с помощью ЕНП и уведомления, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов/взносов, то есть перечислять их отдельными платежными поручениями, без уведомления, то переходите к этому образцу.

КБК для перечисления ЕНП — 182 01 06 12 01 01 0000 510.

Как заполнить платежное поручение на ЕНП в 2023 г., разъяснили эксперты «КонсультантПлюс». Получите бесплатный пробный доступ к системе и переходите в Типовую ситуацию.

Основные актуальные на 2023 годы КБК по отдельным налогам и страховым взносам смотрите в нашей таблице (приказ Минфина от 17.05.2022 № 75н в ред. приказа от 22.11.2022 № 177н):

|

Вид налога, взноса |

КБК |

||

|

налог, взнос |

пени |

штрафы |

|

|

Налоги |

|||

|

Налог на прибыль в ФБ |

182 1 01 01011 01 1000 110 |

182 1 01 01011 01 2100 110 |

182 1 01 01011 01 3000 110 |

|

Налог на прибыль в РБ |

182 1 01 01012 02 1000 110 |

182 1 01 01012 02 2100 110 |

182 1 01 01012 02 3000 110 |

|

См. также: «КБК при уплате налога на прибыль» |

|||

|

Внутрироссийский НДС |

182 1 03 01000 01 1000 110 |

182 1 03 01000 01 2100 110 |

182 1 03 01000 01 3000 110 |

|

См. также:

|

|||

|

Налог на имущество |

182 1 06 02010 02 1000 110 |

182 1 06 02010 02 2100 110 |

182 1 06 02010 02 3000 110 |

|

Транспортный налог |

182 1 06 04011 02 1000 110 |

182 1 06 04011 02 2100 110 |

182 1 06 04011 02 3000 110 |

|

См. также: «КБК по транспортному налогу годах для организаций» |

|||

|

Земельный налог в Москве, Санкт-Петербурге и Севастополе |

182 1 06 06031 03 1000 110 |

182 1 06 06031 03 2100 110 |

182 1 06 06031 03 3000 110 |

|

Остальные КБК по земельному налогу ищите здесь |

|||

|

УСН «доходы» |

182 1 05 01011 01 1000 110 |

182 1 05 01011 01 2100 110 |

182 1 05 01011 01 3000 110 |

|

УСН «доходы минус расходы», в т.ч. минимальный налог |

182 1 05 01021 01 1000 110 |

182 1 05 01021 01 2100 110 |

182 1 05 01021 01 3000 110 |

|

См. также: «КБК по УСН «доходы»» |

|||

|

ЕСХН |

182 1 05 03010 01 1000 110 |

182 1 05 03010 01 2100 110 |

182 1 05 03010 01 3000 110 |

|

НДФЛ у налогового агента: |

182 1 01 02010 01 1000 110 |

182 1 01 02010 01 2100 110 | 182 1 01 02010 01 3000 110 |

|

кроме налога с дивидендов при налоговой базе до 5 млн руб. включительно |

|||

|

кроме налога с дивидендов при налоговой базе свыше 5 млн руб. |

182 1 01 02080 01 1000 110 |

182 1 01 02080 01 2100 110 |

182 1 01 02080 01 3000 110 |

|

налог с дивидендов при налоговой базе до 5 млн руб. включительно |

182 1 01 02130 01 1000 110 |

182 1 01 02130 01 2100 110 |

182 1 01 02130 01 3000 110 |

|

налог с дивидендов при налоговой базе свыше 5 млн руб. |

182 1 01 02140 01 1000 110 | 182 1 01 02140 01 2100 110 | 182 1 01 02140 01 3000 110 |

|

См. также:

|

|||

|

Страховые взносы по единому тарифу, распределяемые по видам страхования |

182 1 02 01000 01 1000 160 |

Пени и штрафы платят на КБК для ЕНП — 182 01 06 12 01 01 0000 510 |

|

|

Взносы на ОПС за периоды до 2023 года |

182 1 02 14010 06 1001 160 |

182 1 02 14010 06 2100 160 |

182 1 02 14010 06 3000 160 |

|

Взносы на ОМС за периоды до 2023 года |

182 1 02 14030 08 1001 160 |

182 1 02 14030 08 2100 160 |

182 1 02 14030 08 3000 160 |

|

Взносы на ОСС от ВНиМ за периоды до 2023 года |

182 1 02 14020 06 1001 160 |

182 1 02 14020 06 2100 160 |

182 1 02 14020 06 3000 160 |

|

Взносы в ФСС «на травматизм» |

797 1 02 12000 06 1000 160 |

797 1 02 12000 06 2100 160 |

797 1 02 12000 06 3000 160 |

|

Взносы ИП в совокупном фиксированном размере |

182 1 02 02000 01 1000 160 |

182 1 02 02101 08 2011 160 |

182 1 02 02101 08 3011 160 |

|

Взносы ИП на пенсионное страхование в размере 1% с дохода свыше 300 тыс. руб. |

182 1 02 03000 01 1000 160 |

182 1 02 03000 01 2100 160 |

182 1 02 03000 01 3000 160 |

|

Взносы на добровольное страхование ИП на случай временной нетрудоспособности и материнства |

797 1 02 06000 06 1000 160 |

||

|

См. также:

|

Важно! «КонсультантПлюс» предупреждает

Как составить уведомление об уточнении налогового платежа

НК РФ не предусматривает возможности уточнения налоговых платежей, перечисленных платежкой на ЕНП. Налоговые органы распределяют эти платежи между налогами на основании данных налоговой отчетности и уведомлений об исчисленных налогах.

Если в платежке на ЕНП неправильно указан КБК, ОКТМО или налоговый период, исправлять ее…

Как исправить ошибку, смотрите в типовой ситуации. Пробный доступ к системе можно получить бесплатно.

Добавить в «Нужное»

С 01.01.2023 при заполнении КБК в платежных поручениях на перечисление обязательных платежей в бюджет необходимо руководствоваться Приказом Минфина России от 17.05.2022 N 75н. При этом указание конкретного КБК зависит от того, какой способ уплаты налогов/взносов вы выбрали в 2023 году:

(или) в рамках ЕНП;

(или) отдельными платежками по каждому налогу/взносу.

КБК-2023 для уплаты налогов/взносов в рамках ЕНП

Если вы выбрали этот способ перечисления обязательных платежей в бюджет, то при уплате основных налогов и взносов, уплачиваемых в ИФНС, указывается КБК 182 01 06 12 01 01 0000 510. А при уплате взносов на травматизм с выплат работникам – 797 1 02 12000 06 1000 160.

Подробнее о ЕНП можно узнать из нашей статьи.

С образцом заполнения платежного поручения при уплате налогов/взносов в рамках ЕНП можно ознакомиться на специальной промостранице ФНС. При этом при заполнении платежек в январе 2023 г. нужно учитывать правила, озвученные налоговой службой.

КБК-2023 для уплаты налогов/взносов отдельными платежками.

Ниже мы приведем КБК по основным налогам и страховым взносам.

Обратите внимание, что некоторые КБК изменились по сравнению с 2022 г. Кроме того, есть нюансы заполнения платежки. С образцом заполнения платежного поручения при уплате налогов/взносов отдельными платежками вы можете ознакомиться на специальной промостранице ФНС.

КБК для уплаты налогов для организаций и ИП на ОСН

| Наименование налога, сбора, платежа | КБК |

|---|---|

| Налог на прибыль организаций (кроме КГН), в том числе: | |

| – в федеральный бюджет (ставка – 3%) | 182 1 01 01011 01 1000 110 |

| – в региональный бюджет (ставка от 12,5% до 17%) | 182 1 01 01012 02 1000 110 |

| НДС | 182 1 03 01000 01 1000 110 |

| Налог на имущество: | |

| – по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС) | 182 1 06 02010 02 1000 110 |

| – по имуществу, входящему в ЕСГС | 182 1 06 02020 02 1000 110 |

| НДФЛ (ИП «за себя»): | |

| – при налоговой базе до 5 млн руб. включительно | 182 1 01 02020 01 1000 110 |

| – при налоговой базе свыше 5 млн руб. | 182 1 01 02080 01 1000 110 |

КБК для уплаты налогов для организаций и ИП на спецрежимах

| Наименование налога, сбора, платежа | КБК |

|---|---|

| Налог при УСН, когда применяется объект налогообложения: | |

| – «доходы» | 182 1 05 01011 01 1000 110 |

| – «доходы минус расходы» (налог, уплачиваемый в общем порядке, а также минимальный налог) | 182 1 05 01021 01 1000 110 |

| Налог при АУСН | 182 1 05 07000 01 1000 110 |

| ЕСХН | 182 1 05 03010 01 1000 110 |

| ПСН: | |

| – при зачислении налога в бюджеты городских округов | 182 1 05 04010 02 1000 110 |

| – при зачислении налога в бюджеты муниципальных районов | 182 1 05 04020 02 1000 110 |

| – при зачислении налога в бюджеты городов федерального значения | 182 1 05 04030 02 1000 110 |

| – при зачислении налога в бюджеты городского округа с внутригородским делением | 182 1 05 04040 02 1000 110 |

| – при зачислении налога в бюджеты внутригородских районов | 182 1 05 04050 02 1000 110 |

| – при зачислении налога в бюджеты муниципальных округов | 182 1 05 04060 02 1000 110 |

КБК для уплаты прочих налогов для всех организаций и ИП

| Наименование налога, сбора, платежа | КБК |

|---|---|

| НДФЛ с доходов (кроме дивидендов), источником которых является налоговый агент: | |

| – при налоговой базе до 5 млн руб. включительно | 182 1 01 02010 01 1000 110 |

| – при налоговой базе свыше 5 млн руб. | 182 1 01 02080 01 1000 110 |

| НДФЛ с доходов в виде дивидендов, источником которых является налоговый агент: | |

| – при налоговой базе до 5 млн руб. включительно | 182 1 01 02130 01 1000 110 |

| – при налоговой базе свыше 5 млн руб. | 182 1 01 02140 01 1000 110 |

| НДС (как налоговый агент) | 182 1 03 01000 01 1000 110 |

| НДС по импорту из стран ЕАЭС | 182 1 04 01000 01 1000 110 |

| Налог на прибыль при выплате дивидендов: | |

| – российским организациям | 182 1 01 01040 01 1000 110 |

| – иностранным организациям | 182 1 01 01050 01 1000 110 |

| Налог на прибыль при выплате доходов иностранным организациям (кроме дивидендов и процентов по государственным и муниципальным ценным бумагам) | 182 1 01 01030 01 1000 110 |

| Налог на прибыль с доходов по государственным и муниципальным ценным бумагам | 182 1 01 01070 01 1000 110 |

| Налог на прибыль по полученным от иностранных организаций дивидендам | 182 1 01 01060 01 1000 110 |

| Транспортный налог | 182 1 06 04011 02 1000 110 |

| Земельный налог: | |

| – при расположении участка, в отношении которого уплачивается налог, в границах внутригородских муниципальных образований городов федерального значения | 182 1 06 06031 03 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах городских округов | 182 1 06 06032 04 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах городских округов с внутригородским делением | 182 1 06 06032 11 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах внутригородских районов | 182 1 06 06032 12 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах муниципальных округов | 182 1 06 06032 14 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах межселенных территорий | 182 1 06 06033 05 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах сельских поселений | 182 1 06 06033 10 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах городских поселений | 182 1 06 06033 13 1000 110 |

| Торговый сбор | 182 1 05 05010 02 1000 110 |

| Водный налог | 182 1 07 03000 01 1000 110 |

| Плата за негативное воздействие на окружающую среду | 048 1 12 010х0 01 6000 120 где х зависит от вида загрязнения окружающей среды |

| НДПИ | 182 1 07 010хх 01 1000 110 где хх зависит от вида добываемого полезного ископаемого |

КБК по страховым взносам

| Вид страхового взноса | КБК |

|---|---|

| Страховые взносы на травматизм | 797 1 02 12000 06 1000 160 |

| КБК для уплаты взносов в ИФНС за расчетные периоды до 01.01.2023 | |

| Страховые взносы на ОПС с выплат работникам* | 182 1 02 14010 06 1001 160 |

| * Взносы на ОПС по доптарифам уплачиваются на другие КБК | |

| Страховые взносы на ВНиМ с выплат работникам | 182 1 02 14020 06 1001 160 |

| Страховые взносы на ОМС с выплат работникам | 182 1 02 14030 08 1001 160 |

| Страховые взносы на ОПС в фиксированном размере (в т.ч. 1%-ные взносы), уплачиваемые ИП за себя | 182 1 02 14010 06 1005 160 |

| Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя | 182 1 02 14030 08 1002 160 |

| КБК для уплаты взносов в ИФНС за расчетные периоды с 01.01.2023 | |

| Страховые взносы на ОПС*, ОМС, ВНиМ с выплат работникам | 182 1 02 01000 01 1000 160 |

| * Взносы на ОПС по доптарифам уплачиваются на другие КБК | |

| Страховые взносы на ОПС и ОМС в фиксированном размере, уплачиваемые ИП за себя | 182 1 02 02000 01 1000 160 |

| 1%-ный взнос на ОПС, уплачиваемый ИП за себя при годовом доходе свыше 300 тыс. руб. | 182 1 02 03000 01 1000 160 |

Форум для бухгалтера:

Коды бюджетной классификации регламентированы приказом от Министерства Финансов Российской Федерации. Новый вариант документа, который был принят в 2017 году, содержит все наименования взносов и соответствующие им значения. Все КБК разделены на следующие разделы:

Что такое КБК для уплаты налогов?

Как узнать КБК для уплаты транспортного налога?

Как узнать КБК для уплаты налога на доходы?

Как узнать КБК для уплаты налога на недвижимость?

- налоги для юридических лиц и индивидуальных предпринимателей на ОСН (в том числе НДФЛ);

- налоговые выплаты для предприятий, работающих на специальных налоговых режимах;

- взносы по страховым полисам;

- выплаты за истекшие периоды;

- платежи на новые периоды;

- классификатор для штрафов и пени;

- коды для совершения других налоговых вычетов.

Выплаты в пенсионный и страховой фонд также необходимо подкреплять кодами бюджетного классификатора. Декларация заполняется налоговым агентом, который является ответственным лицом перед фискальными органами. Стоит внимательно следить за правильностью заполнения всех строк, так как ошибка приведет к невыполнению обязательств перед налоговой инспекцией. Такое положение вещей чревато начислением штрафов и других взысканий.

Что такое КБК для уплаты налогов?

КБК (код бюджетной классификации) – это комбинация цифр, по которой государственные органы идентифицируют и группируют доходы, расходы и источники создания бюджета страны. Код указывается в любой бухгалтерской декларации, которая подлежит контролю. Использование определенных комбинаций цифр основано на регламентах Бюджетного кодекса РФ.

Необходимость использования КБК заключается в урегулировании отношений между предпринимателями и государством. Подкрепление платежей кодами дает возможность организациям:

- иметь официальное подтверждение совершенных выплат;

- анализировать целевое предназначение платежа;

- избавиться от штрафных санкций в случае возникновения проблем с фискальными органами.

Каждая компания, занимающаяся коммерческой деятельностью, отчитывается перед налоговой службой, предоставляя информацию о прибыли и расходах. КБК можно образно назвать счетом государства. В связи со сложной структурой поступлений и убываний денежных средств возникает необходимость в создании большого количества таких «счетов». В процессе внесения денежных средств в бюджет важную роль играет также октмо, который позволяет определить территориальную принадлежность муниципалитета.

Как узнать КБК для уплаты транспортного налога?

Физические и юридические лица выплачивают транспортные налоги в соответствии с положениями НК РФ. Для официального зачисления денежных средств в бюджет налоговый агент обязан вписать в декларацию соответствующий КБК.

В структуру кодов бюджетного классификатора в 2017 году было внесено множество изменений, однако уплаты транспортного налога реформы не коснулись. Узнать необходимый код можно воспользовавшись приказом Министерства финансов Российской Федерации. Структура документа является довольно сложной для восприятия неопытного налогоплательщика. В связи с данным затруднением было принято создавать официальные пояснения и нормативные акты на уровне ФНС. С помощью пояснений территориальных фискальных органов можно легко узнать необходимый код бюджетного классификатора.

Все КБК имеют стандартизированную длину. Каждая из двадцати символов кода соответствует определенному параметру, который позволяет идентифицировать направленность платежа в бюджет государства. Структура комбинации цифр состоит из четырех блоков, каждый из которых включает пять символов.

Как узнать КБК для уплаты налога на доходы?

Все КБК регламентированы приказом, который был издан Министерством Финансов Российской Федерации. Использование кодов подкрепляется определенными статьями Налогового кодекса. Узнать код для уплаты налога на доходы от оперативной деятельности предприятия можно также с нормативных актов и приказов от местных фискальных органов, которые выходят систематически и носят разъяснительный характер.

КБК для уплаты налога на доходы состоит из двадцати символов, которые разделены на четыре раздела. В каждой комбинации зашифрована определенная информация, необходимая для осуществления идентификации платежа.

Первые три цифры шифруют данные для определения государственного органа. Четвертая цифра кода – это наименование группы дохода, на которую насчитывается налог. Следующие два символа указывают на специфику платежа. Следующая группа числен шифрует значение статьи и подстатьи дохода.

Далее следует две цифры, по которым идентифицируется уровень бюджетного органа:

- фондовый;

- региональный;

- федеральный.

Следующие четыре цифры определяют направленность платежа:

- оплата сбора или взноса;

- уплата пени;

- оплата штрафа.

Последние три цифры помогают определить классификацию вида дохода. Комплексное использование комбинаций данных цифр дает возможность производить идентификацию в автоматическом режиме. Правильный подход к анализу КБК поможет правильно читать шифры и определять целевое предназначение платежа.

Как узнать КБК для уплаты налога на недвижимость?

Оплата налога на недвижимость предполагает использование кода бюджетного классификатора. Значения всех КБК содержатся в приказе Министерства финансов Российской Федерации. Для некоторых индивидуальных предпринимателей работать с такими документами довольно сложно, поэтому местные фискальные органы издают собственные нормативно-правовые акты, которые носят разъяснительный характер.

Использование кодов бюджетного классификатора является обязательным для всех организаций, занимающихся коммерческой деятельностью. Ответственность за правильность занесения кодов в декларацию возлагается на бухгалтера предприятия. Стоит учитывать, что ошибки в заполнении кодов в декларации могут привести к появлению задолженностей. Система не сможет распознать комбинацию цифр, поэтому платеж просто не дойдет до получателя.