Содержание

- Оценка по первоначальной стоимости

- Оценка по переоцененной стоимости

- Оценка по переоцененной стоимости в НУ

- Оценка по переоцененной стоимости в 1С

Последующая оценка ОС может осуществляться по одному из способов:

- по первоначальной стоимости,

- по переоцененной стоимости.

Закрепить в учетной политике по БУ

Можно выбрать разные способы для разных групп ОС. Но применять нужно один способ ко всей группе. Способ оценки можно менять перспективно – без пересчета прошлых данных.

Оценка по первоначальной стоимости

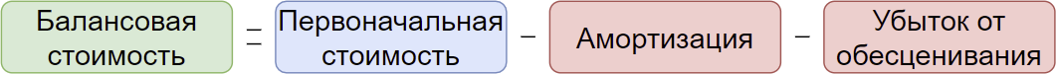

Оценка по первоначальной стоимости (С перв) — стоимость и сумма амортизации не подлежит изменению за исключением случаев, связанных с улучшением и восстановлением этого объекта. Амортизация и обесценение отражаются отдельно от С перв и не изменяют ее. В балансе объект отражается по балансовой стоимости.

Оценка по переоцененной стоимости

Оценка по переоцененной стоимости (С переоц) — стоимость ОС регулярно переоценивается до справедливой стоимости в порядке, предусмотренном МСФО 13 «Оценка справедливой стоимости» (п. 15 ФСБУ 6/2020). Периодичность переоценки определяется организацией для каждой группы ОС (п. 17 ФСБУ 6/2020). В балансе объект всегда отражается по справедливой стоимости.

Возможны два способа переоценки:

- пересчитывается С первоначальная и Амортизация так, чтобы С балансовая после переоценки равнялась С справедливой;

- С первоначальная уменьшается на накопленную амортизацию, а затем балансовая стоимость доводится до С справедливой.

Закрепить в учетной политике по БУ

Сумма дооценки отражается в добавочном капитале либо в прочих доходах, если ранее была проведена уценка в расходах:

- Дт 01 Кт 83 (91.01);

- Дт 83 (91.01) Кт 02.

Сумма уценки отражается за счет ранее произведенной дооценки в добавочном капитале, либо в прочих расходах, если дооценки ранее не было:

- Дт 83 (91.02) Кт 01;

- Дт 02 Кт 83 (91.02).

В последствии накопленная дооценка списывается на нераспределенную прибыль

- Дт 83 Кт 84

одним из способов (п. 20 ФСБУ 6/2020):

- единовременно при его выбытии,

- по мере начисления амортизации ОС.

Закрепить в учетной политике по БУ

Оценка по переоцененной стоимости в НУ

В НУ нет способа учета по переоцененной стоимости. Учет ОС ведется по первоначальной (восстановительной) стоимости. Кто выберет в БУ способ оценки по переоцененной стоимости всегда будут разницы с НУ.

Оценка по переоцененной стоимости в 1С

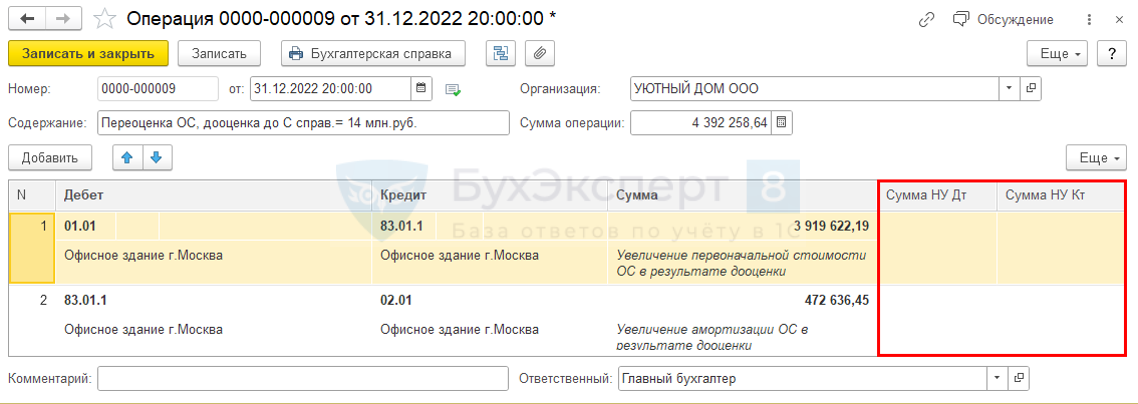

В 1С не предусмотрено штатных документов для учета ОС по переоцененной стоимости. Переоценку на конец года можно проводить с помощью документа Операция, введенная вручную.

В учетной политике по БУ определено, что недвижимость учитывается по переоцененной стоимости.

На 31.12.2022 для Офисного здания г.Москва определена справедливая стоимость в размере 14 млн. руб.

- С перв. = 12 000 000 руб.

- Амортизация = 1 446 985,74 руб.

- Коэффициент для переоценки = 0,326635182619377.

Документ Операция, введенная вручную (Операции – Операции, введенные вручную)

Отчет Ведомость амортизации ОС (ОС и НМА– Ведомость амортизации)

См. также:

- Практика применения ФСБУ 6, ФСБУ 26 в 1С — Часть 2

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Как провести переоценку ОС по отчету оценщика?

5 лет назад /

Автор: Денисова М. О., эксперт информационно-справочной системы «Аюдар Инфо»

Унитарное предприятие провело переоценку ОС по состоянию на 31.12.2017 силами специализированной организации. В отчете оценщика содержится перечень переоцененных ОС с указанием первоначальной оцененной стоимости каждого объекта, оцененного износа и восстановительной стоимости. Как отразить данные переоценки в бухучете: по каждому объекту в отдельности или нет? Какую информацию брать из отчета оценщика? В некоторых случаях первоначальная стоимость ОС дооценена, а износ уценен. Как это показать в учете?

Пунктом 15 ПБУ 6/01 «Учет основных средств» коммерческим организациям дано право переоценивать группы однородных объектов ОС по текущей (восстановительной) стоимости не чаще одного раза в год (на конец отчетного года). Переоценка объекта основных средств производится путем пересчета его первоначальной стоимости или текущей (восстановительной) стоимости, если данный объект переоценивался ранее, и суммы амортизации, начисленной за все время использования объекта.

Из этой нормы п. 15 ПБУ 6/01 следует, что переоценке подлежит каждый объект ОС из той группы однородных объектов, по которым принято решение о переоценке их стоимости. То же самое следует из содержания п. 45 Методических указаний по бухгалтерскому учету ОС. Согласно данной норме в целях проведения переоценки объектов ОС проверяется их наличие. Затем принимается решение о проведении переоценки, которое оформляется соответствующим распорядительным документом и сопровождается подготовкой перечня объектов ОС, подлежащих переоценке. В перечне рекомендуется указывать следующие данные об объекте ОС:

-

точное название;

-

дату приобретения, сооружения, изготовления объекта ОС;

-

дату принятия объекта к бухгалтерскому учету.

Отсюда следует вывод: переоценка должна проводиться унитарным предприятием пообъектно.

Основной целью переоценки ОС является отражение в отчетности информации о реальной стоимости внеоборотных активов организации. Согласно ст. 13 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» бухгалтерская (финансовая) отчетность организации должна давать достоверное представление о финансовом положении экономического субъекта на отчетную дату, финансовом результате его деятельности и движении денежных средств за отчетный период, необходимое пользователям этой отчетности для принятия экономических решений. Для обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности организации обязаны проводить инвентаризацию имущества и обязательств, в ходе которой проверяются и документально подтверждаются их наличие, состояние и оценка (п. 26 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ).

Как разъясняется в Концептуальных основах финансовой отчетности (п. 4.54), оценка – это процесс определения денежных сумм, в размере которых должны быть признаны и отражены в бухгалтерском балансе и отчете о прибылях и убытках элементы финансовой отчетности.

Для оценки выбирается база, например, в виде:

-

исторической стоимости (тогда активы отражаются в сумме затрат на их приобретение);

-

текущей стоимости (тогда активы отражаются в сумме денежных средств, которая была бы выплачена, если бы эти или эквивалентные им активы приобретались в данный момент).

Согласно международным стандартам выбор исторической стоимости в качестве базы оценки объекта ОС предопределяет модель его учета по первоначальной стоимости, а выбор текущей стоимости – модель учета по переоцененной стоимости (п. 30, 31 МСФО (IAS) 16 «Основные средства»).

О схожести РСБУ и МСФО: в сущности, аналогичные подходы к оценке ОС обозначены в ПБУ 6/01 и Методических указаниях по бухгалтерскому учету ОС. Переоценка объектов проводится с целью определения реальной стоимости объектов ОС путем приведения первоначальной стоимости объектов ОС в соответствие с их рыночными ценами и условиями воспроизводства на дату переоценки (п. 41 Методических указаний по бухгалтерскому учету ОС). Переоценка проводится по текущей (восстановительной) стоимости объекта (в терминологии МСФО – в качестве базы для оценки объекта ОС выбирается его текущая стоимость). Понятие текущей (восстановительной) стоимости дано в п. 43 Методических указаний по бухгалтерскому учету ОС (созвучно с Концептуальными основами финансовой отчетности): это сумма денежных средств, которая должна быть уплачена организацией на дату проведения переоценки в случае необходимости замены какого-либо объекта.

Несмотря на схожесть российских и международных положений о переоценке ОС, последние содержат более подробный алгоритм действий бухгалтера при отражении результатов переоценки в учете и отчетности, тогда как в российских стандартах конкретика отсутствует. В ПБУ 6/01 лишь закреплено, что переоценка проводится путем пересмотра первоначальной стоимости и амортизации, а в Методических указаниях по бухгалтерскому учету ОС приведено несколько счетных примеров, применение которых затруднительно в рассматриваемой ситуации (ввиду того, что предприятие использует данные оценщика и имеет развернутую экспертную оценку не только о текущей стоимости каждого объекта, но и о его реальном износе (его стоимостном показателе)).

Читайте также

- Порядок переоценки основных средств с использованием коэффициента

- Как учесть дорогостоящий, но не капитальный ремонт помещений

- Как отразить в учете пени и штрафы за несвоевременную уплату страховых взносов?

- Поощрительные выплаты работникам, связанные с завершением строительства

- Товарный знак и торговая марка: как учесть?

Мы предлагаем ознакомиться с методикой переоценки ОС по правилам п. 31, 35 МСФО (IAS) 16, чтобы впоследствии закрепить ее в учетной политике унитарного предприятия, руководствуясь п. 7.1 ПБУ 1/2008 «Учетная политика организации». В данном пункте сказано следующее.

К сведению. В случае если по конкретному вопросу ведения бухгалтерского учета в федеральных стандартах бухгалтерского учета не установлены способы ведения бухгалтерского учета, организация разрабатывает соответствующий способ исходя из требований, установленных законодательством РФ о бухгалтерском учете, федеральными и (или) отраслевыми стандартами. При этом организация, основываясь на допущениях и требованиях, приведенных в п. 5 и 6 ПБУ 1/2008, использует последовательно следующие документы:

а) международные стандарты финансовой отчетности;

б) положения федеральных и (или) отраслевых стандартов бухгалтерского учета по аналогичным и (или) связанным вопросам;

в) рекомендации в области бухгалтерского учета.

Таким образом, при разработке собственного способа учета приоритет отдается МСФО.

Согласно п. 31 МСФО (IAS) 16 прежде всего устанавливается новая стоимость объекта – стоимость, по которой он может быть продан на дату проведения переоценки (эта стоимость есть база для оценки, она же текущая стоимость, она же справедливая стоимость).

Далее остаточная стоимость объекта ОС (она же его балансовая стоимость) корректируется до его переоцененной стоимости. Данная корректировка осуществляется одним из следующих способов (п. 35 МСФО (IAS) 16):

-

накопленная амортизация вычитается из первоначальной стоимости актива (полагаем, в этом случае дооценка (уценка) полностью относится только на первоначальную стоимость объекта);

-

согласно результатам переоценки остаточной стоимости изменяются первоначальная стоимость конкретного объекта и его амортизация. Например, первоначальная стоимость может быть пересчитана на основе наблюдаемых рыночных данных либо она может быть пересчитана пропорционально изменению остаточной стоимости. Накопленная амортизация на дату переоценки корректируется таким образом, чтобы она была равна разнице между новой первоначальной и остаточной стоимостью актива.

По нашему мнению, предприятию следует закрепить в учетной политике последний способ отражения результатов переоценки (корректировка первоначальной стоимости и амортизации исходя из переоценки остаточной стоимости), поскольку он наиболее отвечает российским стандартам. При этом нужно указать, как проводится пересчет первоначальной стоимости: на основе наблюдаемых рыночных цен (они отражены в отчете оценщика) или пропорционально изменению остаточной стоимости.

Ключевой момент: если выбран вариант пересчета на основании наблюдаемых рыночных цен (по данным оценщика) (вариант 1), из отчета об оценке объектов ОС берутся все данные – первоначальная оцененная стоимость, оцененный износ и восстановительная стоимость.

Если выбран вариант пересчета пропорционально изменению остаточной стоимости (вариант 2), из отчета об оценке объектов ОС берутся данные только о восстановительной стоимости.

Далее приведем примеры того, как осуществляется пересчет и как это отражается в бухгалтерском учете.

При переоценке стоимости объектов ОС (которая проводится впервые) в бухгалтерском учете ее результаты отражаются так (п. 15 ПБУ 6/01, п. 48 Методических указаний по бухгалтерскому учету ОС):

-

сумма дооценки объекта ОС зачисляется в добавочный капитал организации;

-

сумма уценки объекта ОС относится на финансовый результат в качестве прочих расходов.

А в пункте 35 МСФО (IAS) 16 четко обозначен еще один важный момент: величина корректировки накопленной амортизации ОС составляет часть общей суммы увеличения или уменьшения балансовой стоимости, которая учитывается соответствующим образом (относится на собственный капитал или финансовый результат). Это правило важно при выборе способа пересчета на основании данных оценщика.

Чтобы было понятно, как провести переоценку и как ее результаты влияют на будущие показатели финансовой отчетности предприятия, смоделируем простой пример.

|

Исходные данные (данные до переоценки), тыс. руб. |

Данные оценщика (данные после переоценки), тыс. руб. |

||

|

Первоначальная стоимость |

70 |

Первоначальная оцененная стоимость |

80 |

|

Амортизация |

30 |

Оцененный износ |

20 |

|

Остаточная стоимость |

40 |

Восстановительная стоимость |

60 |

Обращаем ваше внимание, что при выборе любого из двух способов пересчета отправная точка – это восстановительная стоимость объекта (60 тыс. руб.).

Вариант 1. Пересчет по данным оценщика.

Дебет 01 Кредит 83 – 10 тыс. руб. Дооценена первоначальная стоимость объекта согласно данным оценки на 10 тыс. руб. (80 – 70).

Дебет 02 Кредит 83 – 10 тыс. руб. Пересчитана амортизация исходя из того, что ее величина должна составлять разницу между переоцененной первоначальной и остаточной стоимостью. Данная разница составляет 20 тыс. руб. (80 – 60). Ввиду того, что это меньше накопленной амортизации по данным учета до переоценки, совершается запись по дебету счета 02 «Амортизация основных средств» и кредиту счета 83 «Добавочный капитал».

Таким образом, общий прирост стоимости объекта ОС равен 20 тыс. руб. (он слагается из двух величин: прироста первоначальной стоимости объекта и уменьшения прошлых амортизационных отчислений, как и в той ситуации, которую мы комментируем). Этот порядок полностью соответствует требованиям п. 15 ПБУ 6/01 и положениям п. 35 МСФО (IAS) 16.

Вариант 2. Пересчет пропорционально изменению остаточной стоимости.

Дебет 01 Кредит 83 – 35 тыс. руб. Дооценена первоначальная стоимость объекта согласно пропорциональному пересчету. Коэффициент пересчета 1,5 (60 тыс. руб. / 40 тыс. руб.) – отношение переоцененной остаточной стоимости к ее исходному значению. В результате применения данного коэффициента переоцененная первоначальная стоимость равна 105 тыс. руб. (70 тыс. руб. х 1,5). Разница между переоцененной и исходной первоначальной стоимостью составляет 35 тыс. руб. (105 — 70), она подлежит отнесению на добавочный капитал.

Дебет 83 Кредит 02 – 15 тыс. руб. Пересчитана амортизация исходя из коэффициента 1,5. Новая сумма амортизации составляет 45 тыс. руб. (30 тыс. руб. х 1,5), разница в размере 15 тыс. руб. (45 — 30) отнесена на увеличение амортизационных отчислений и сокращение добавочного капитала.

Общий прирост стоимости объекта ОС также составит 20 тыс. руб. (он слагается из двух величин: прироста первоначальной стоимости объекта и прироста прошлых амортизационных отчислений). Такой порядок полностью соответствует требованиям п. 15 ПБУ 6/01 и положениям п. 35 МСФО (IAS) 16.

Несмотря на то, что использование любого из двух вариантов дает одинаковый прирост остаточной стоимости объекта ОС и добавочного капитала предприятия, выбор конкретного варианта принципиален с точки зрения величины будущих амортизационных отчислений.

При применении варианта 1 амортизация будет исчисляться исходя из стоимости, составляющей 80 тыс. руб., при применении варианта 2 – 105 тыс. руб. Это может быть важно с точки зрения планирования себестоимости товаров, работ, услуг и определения будущего финансового результата – прибыли, часть которой направляется собственнику имущества унитарного предприятия. Данное обстоятельство нужно учитывать при закреплении методики переоценки в учетной политике. Подробное обоснование выбранной методики необходимо для успешного прохождения предприятием проверок счетной палаты и аудиторских проверок (если таковые проводятся).

* * *

При отражении в учете данных о переоценке ОС на основании отчета оценщика важно понимать, что в учете должны быть пересмотрены стоимость и амортизация каждого объекта той группы активов, которая подвергается переоценке. Основой переоценки являются данные о восстановительной стоимости объекта. Согласно правилам МСФО к величине этого показателя приводится остаточная стоимость ОС. Есть разные методики пересчета. Мы предлагаем использовать ту, которая предполагает выведение новой остаточной стоимости объекта ОС путем одновременной корректировки его первоначальной стоимости и величины амортизации. Если пересчет проводится на основании наблюдаемых рыночных цен, из отчета оценщика пригодятся данные не только о восстановительной стоимости, но и о новой первоначальной стоимости и пересмотренном износе. Если пересчет проводится пропорционально изменению остаточной стоимости относительно восстановительной, другие данные не пригодятся. Независимо от того, каким вариантом пользуется предприятие, если в результате пересмотра стоимости ОС объект подлежит дооценке, изменение суммы амортизации относится на добавочный капитал, если объект подлежит уценке – на финансовый результат.

Вопрос: Бюджетная организация решила провести переоценку ОС на 01.01.2018. Как ее провести индексным методом, если последняя переоценка ОС была проведена на 01.01.2015 и как отразить результаты переоценки в бухучете?

Ответ: Переоценка ОС индексным методом за несколько лет осуществляется последовательным перемножением стоимости до переоценки на все коэффициенты переоценки, устанавливаемые на 1 января каждого года, прошедшего с даты предыдущей переоценки.

Обоснование: Обязательная переоценка установлена только в отношении зданий, сооружений и передаточных устройств и в случае достижения показателя уровня инфляции в ноябре текущего календарного года за период с даты проведения последней обязательной переоценки 100% и более <*>.

При этом организации вправе в учетной политике предусмотреть условия переоценки имущества и ее периодичность во всех прочих случаях <*>.

При проведении переоценки имущества индексным методом применяются коэффициенты переоценки. Они выбираются по видам и группам ОС, применяемым при переоценке на 1 января года, следующего за отчетным <*>.

Для ОС с остаточной стоимостью, которые числились в бухучете на дату предыдущей переоценки, к переоцениваемой стоимости применяется коэффициент за декабрь года, предшествующего дате предыдущей переоценки <*>. Например, при переоценке такого ОС на 01.01.2018 применяется коэффициент декабря 2017 г. к декабрю 2016 г.

Для принятых к бухучету в период, прошедший с даты предыдущей переоценки, к переоцениваемой стоимости применяется коэффициент, соответствующий дате принятия имущества к бухучету <*>. Например, при переоценке на 01.01.2018 ОС, поступившего в сентябре 2017 г., применяется коэффициент декабря 2017 г. к сентябрю 2017 г.

Проведение добровольной переоценки в данном случае осуществляется за 3 последних года. Следовательно, переоцененная стоимость будет определяться с применением коэффициентов, установленных за каждый предшествующий год. То есть по состоянию на 01.01.2016, 01.01.2017, 01.01.2018.

В общем случае формула для расчета переоцененной стоимости будет такой:

Оформляется переоценка ведомостью переоценки, в которую записи производятся отдельно по каждому переоцениваемому объекту <*>. Она должна соответствовать требованиям к ПУД и утверждаться учетной политикой <*>.

В бухучете результат переоценки отражается на 31 декабря отчетного года <*>.

При этом производятся записи <*>:

| Содержание операций | Дебет | Кредит |

| Отражение результатов дооценки | ||

| Дооценка первоначальной (переоцененной) стоимости ОС, числящейся в бухучете до переоценки | 010 — 017, 019 | 250 |

| Дооценка накопленной амортизации ОС | 250 | 020 |

| Отражение результатов уценки методом «красное сторно» | ||

| Уценка первоначальной (переоцененной) стоимости ОС, числящейся в бухучете до переоценки | 010 — 017, 019 | 250 |

| Уценка накопленной амортизации ОС | 250 | 020 |

Переоценка основных средств: способы проведения и отражение в учете

Необходимость переоценки продиктована инфляционными процессами. Рост цен приводит к тому, что организациям необходимо уточнять оценку имеющихся у них активов, с тем чтобы привести их стоимость в соответствие с действующими рыночными ценами. До вступления в силу ПБУ 6/97 переоценка основных средств производилась по решению Правительства РФ: на 1 января 1992 г., на 1 января 1994 г., на 1 января 1995 г., на 1 января 1996 г., на 1 января 1997 г., на 1 января 1998 г.

С 1 января 1998 г. организации получили право самостоятельно не чаще одного раза в год переоценивать объект основных средств по восстановительной стоимости: путем индексации или путем прямого пересчета на действующие рыночные цены. Таким образом, процесс переоценки перестал диктоваться Правительством РФ; организации решают вопрос о проведении переоценки самостоятельно.

Согласно п. 15 ПБУ 6/01 коммерческая организация может не чаще одного раза в год (на начало отчетного периода) переоценивать группы однородных объектов основных средств по текущей (восстановительной) стоимости.

Если организация решит провести переоценку, то ей придется это делать регулярно (п. 15 ПБУ 6/01). Результаты проведенной переоценки не отражают в бухгалтерской отчетности предыдущего отчетного года; их отражают во входящем сальдо во вступительном балансе следующего года (т.е. на 1 января следующего года).

Что касается методов проведения переоценки, то они определены в п. 43 Методических указаний. Это — индексный метод и метод прямого пересчета по документально подтвержденным рыночным ценам.

При определении текущей (восстановительной) стоимости организация может использовать данные на аналогичные объекты, полученные от организаций-изготовителей, сведения об уровне цен, имеющиеся у органов государственной статистики, торговых инспекций, сведения об уровне цен, опубликованные в СМИ и специальной литературе, оценку бюро технической инвентаризации (БТИ), заключения эксперта.

Метод индексации основан на применении индексов-дефляторов, рассчитываемых Росстатом. Согласно письму Минфина России от 31.07.2003 N 04-02-05/3/63 организация имеет право самостоятельно разработать индексы для переоценки или использовать индексы, разработанные НИИ статистики Росстата на коммерческой основе.

Согласно п. 45 Методических указаний решение о проведении переоценки по состоянию на начало отчетного года оформляется соответствующим приказом руководителя, в котором указывается перечень основных средств, подлежащих переоценке. Помимо этого должны быть указаны еще следующие данные:

- дата строительства, изготовления или приобретения;

- дата принятия к учету;

- первоначальная стоимость на дату переоценки;

- восстановительная стоимость после переоценки;

- остаточная стоимость;

- основание для переоценки — документ, подтверждающий рыночную стоимость переоцениваемого объекта.

Переоценка может быть произведена как специалистом-оценщиком, так и собственными работниками. Если организация решит самостоятельно производить переоценку, то нужно создать специальную комиссию. Проведя переоценку, комиссия составляет специальный акт, где указываются все результаты. К акту обязательно должен быть приложен документ, подтверждающий рыночную стоимость переоцениваемых объектов.

Для подтверждения рыночных цен можно использовать:

- данные о ценах на аналогичную продукцию, полученные в письменной форме от организаций-изготовителей;

- сведения об уровне цен, полученные в органах государственной статистики, торговых инспекциях;

- сведения об уровне цен, опубликованные в СМИ, специальной литературе, каталогах, рекламных объявлениях, пресс-релизах;

- экспертное заключение о рыночной стоимости основных средств. В качестве экспертов могут быть привлечены специалисты территориальных органов Российского общества оценщиков, аудиторских фирм, БТИ.

Если организация привлекает оценщиков, то необходимо:

- заключить договор в письменном виде;

- по окончании экспертизы составить акт выполненных работ на основании отчета, составленного специалистом-оценщиком. Не подлежат переоценке объекты основных средств, которые не приняты на балансовый учет к моменту проведения переоценки. Все остальные основные средства (действующие, бездействующие, находящиеся на консервации и т.п.) переоцениваются.

Отражение в учете результатов переоценки зависит от того, впервые или не впервые переоценивается основное средство.

Если переоценка производится впервые, то:

- сумма уценки основного средства относится на нераспределенную прибыль (непокрытый убыток);

- сумма дооценки основного средства относится на добавочный капитал.

Если переоценка производится не впервые, то:

- сумма уценки основного средства относится на уменьшение добавочного капитала, который был сформирован ранее за счет суммы дооценки этого объекта. Если средств добавочного капитала не хватает, то оставшаяся часть уценки относится за счет нераспределенной прибыли (непокрытого убытка);

- сумма дооценки основного средства (если в прошлые периоды оно было уценено) относится на нераспределенную прибыль (непокрытый убыток) в размере прошлой уценки. Разница между величиной дооценки и величиной уценки в прошлые периоды относится на добавочный капитал.

Следует отметить, что в случае выбытия объекта основных средств сумма его дооценки должна быть перенесена с добавочного капитала на нераспределенную прибыль (непокрытый убыток).

Рассмотрим порядок отражения в учете уценки и дооценки основных средств.

ОТРАЖЕНИЕ В УЧЕТЕ УЦЕНКИ ОСНОВНЫХ СРЕДСТВ

Ситуация 1. Основные средства переоцениваются впервые

Дебет 84 — Кредит 01 — отражена сумма уценки основного средства.

Затем необходимо скорректировать сумму амортизации, накопленной к моменту переоценки. Для этого рассчитывают специальный коэффициент (К):

К = ВС : ПС,

где ВС — восстановительная стоимость объекта основных средств;

ПС — первоначальная стоимость объекта основных средств до переоценки.

Тогда сумма скорректированной амортизации (Акор.) будет равна произведению суммы амортизации до переоценки и специального коэффициента:

Акор. = А х К.

Дебет 02 — Кредит 84 — отражена сумма корректировки амортизации (уценки).

Ситуация 2. Основные средства переоценивались ранее

Если в прошлом основное средство было дооценено, то уценка отражается следующим образом:

сумма уценки, равная прошлой дооценке, относится на добавочный капитал:

Дебет 83/1 — Кредит 01 — отражена уценка основного средства, равная сумме прошлой дооценки;

Дебет 02 — Кредит 83 — отражена корректировка амортизации (точно так же, как и при дооценке);

превышение уценки над суммой прошлой дооценки относится на нераспределенную прибыль (непокрытый убыток):

Дебет 84 — Кредит 01 — отражена разница между величиной уценки и суммой прошлой дооценки;

Дебет 02 — Кредит 84 — отражена корректировка амортизации (точно так же, как и при дооценке).

Если в прошлом основное средство уценивалось, то в этом случае сумма уценки в учете отражается так, как если бы переоценка проводилась в первый раз (т.е. с отнесением суммы уценки на нераспределенную прибыль).

ОТРАЖЕНИЕ В УЧЕТЕ ДООЦЕНКИ ОСНОВНЫХ СРЕДСТВ

Ситуация 1. Основные средства переоцениваются впервые

Если основные средства дооцениваются впервые, то в этом случае дооценка относится на добавочный капитал.

Дебет 01 — Кредит 83/1 — отражена сумма дооценки основного средства;

Дебет 83/1 — Кредит 02 — отражена сумма дооценки амортизации основного средства.

Определение суммы дооценки амортизации производится также путем расчета коэффициента.

Ситуация 2. Основное средство переоценивалось ранее

Если основное средство в прошлом было уценено, то сумма дооценки отражена следующим образом:

дооценка, равная сумме прошлой уценки, относится на нераспределенную прибыль (непокрытый убыток):

Дебет 01 — Кредит 84 — отражена дооценка, равная сумме прошлой уценки;

Дебет 84 — Кредит 02 — отражена корректировка амортизации (равная корректировке при уценке);

превышение дооценки над уценкой относится на добавочный капитал:

Дебет 01 — Кредит 83/1 — отражено превышение дооценки над уценкой;

Дебет 83/1 — Кредит 02 — отражена корректировка амортизации.

Если в прошлом основное средство было дооценено, то сумма дооценки отражается точно так же, как и при переоценке впервые (т.е. с отнесением дооценки на добавочный капитал).

Согласно п. 1 ст. 257 НК РФ результаты переоценки не влияют на стоимость основного средства в налоговом учете. Что касается налога на имущество, то в расчет налоговой базы включают стоимость имущества, рассчитанную по данным бухгалтерского учета. Следовательно, результат переоценки влияет на расчет налоговой базы по расчету налога на имущество.

Переоценка основных средств — проводки по ней осуществляются с целью фиксации изменений, произошедших из-за колебания справедливой стоимости объектов. В материале пойдет речь о правилах отражения результатов переоценки в бухучете.

Что организация может сделать, чтобы установить реальную стоимость ОС, и как часто проводится их переоценка

Организации в соответствии с ФСБУ 6/2020 имеют право учитывать основные средства либо по первоначальной стоимости, либо по переоцененной. Выбор должен быть закреплен в учетной политике. В случае выбора второго варианта учета ОС субъекту придется постоянно проводить переоценку имущества, причем разрешено самостоятельно определять его группы (также в учетной политике), по которым будет проводиться данная процедура, т.е. не обязательно переоценивать абсолютно все активы предприятия.

Подробнее о роли переоценки можно прочитать в этой статье.

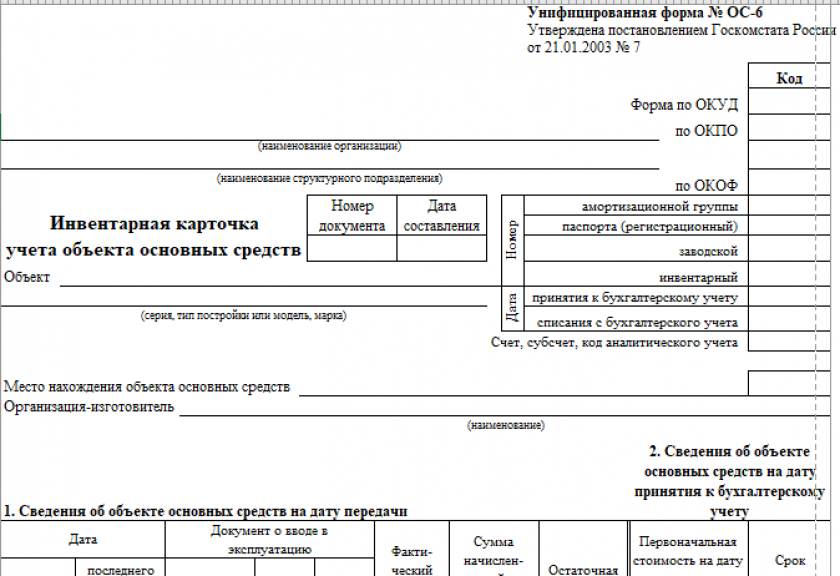

Тот факт, что переоценка будет проводиться регулярно, предприятие указывает в учетной политике. Для старта процедуры выпускается приказ с приведением планируемых к переоценке групп активов, а таже их конкретного перечня и списка сотрудников, которым доверен пересмотр стоимости. Итоги мероприятия отражаются в инвентарной карточке ОС-6, а также в акте по форме, созданной и утвержденной компанией.

Бланк и образец ОС-6 можно скачать бесплатно, кликнув по картинке ниже:

Инвентарная карточка учёта объекта основных средств по форме ОС-6

Скачать

С 2022 года обязательным к применению стал не только ФСБУ 6/2020 «Основные средства», но и ФСБУ 26/2020 «Капитальные вложения». ПБУ 6/01 утратил силу.

Как провести переоценку основных средств и учесть ее результаты при применении ФСБУ 6/2020, подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе КонсультантПлюс, получите пробный демо-доступ бесплатно.

У начинающих бухгалтеров довольно часто возникает вопрос: как часто проводится переоценка основных средств? Периодичность может быть раличной, поэтому лучше всего закрепить ее в учетной политике. Если компания решит проводить переоценку основных средств не чаще одного раза в год, то ее надо будет проводить по состоянию на конец отчетного года.

Произведена переоценка основных средств — проводки в бухучете

После проведения переоценки и оформления всех необходимых документов делаются проводки в бухучете. Колебания справедливой стоимости ОС могут произойти в сторону увеличения (произошла дооценка) или в сторону уменьшения (произошла уценка). Полученные результаты учитывают на 83-м счете «Добавочный капитал» или 91-м счете «Прочие доходы и расходы». В общих случаях сумму дооценки относят на добавочный капитал. А на 91 счет сумма дооценки попадет лишь в той части, в которой дооценка восстанавливает суммы уценки (обесценения) ОС, признанной в расходах в прошлые периоды. Уценка же напротив в общих случаях относится на прочие расходы. Однако в части, не превышающей отнесенные в прошлые периоды на добавочный капитал суммы дооценки ОС, уценка признается за счет уменьшения сумм дооценки.

При этом предусмотрено два варианта пересчета справедливой стоимости для активов, не относящихся к инвестиционной недвижимости:

1 Способ:

Заключается в пересчете первоначальной/переоцененной) стоимости и амортизации таким образом, чтобы балансовая стоимость ОС после переоценки была равна его справедливой стоимости. Выбор данного способа вызовет необходимость в дополнительных бухзаписях по корректировке — как для первоначальной стоимости, так и для амортизации.

Здесь для пересчета стоимости объекта рассчитывают специальный коэффициент:

С помощью коэффициента будет рассчитан новый показатель, учитываемый в бухгалтерском учете:

Записывают результаты переоценки в учете следующим образом:

При дооценке:

- Дт 01 Кт 83, 91/1 — корректировка первоначальной/переоцененной стоимости,

- Дт 83, 91/2 Кт 02 — корректировка амортизации.

При уценке:

- Дт 83, 91/2 Кт 01 — корректировка стоимости ОС,

- Дт 02 Кт 83, 91/1 — корректировка накопленной амортизации.

2 Способ:

Предполагает уменьшение первоначальной/переоцененной стоимости ОС на сумму накопленной амортизации и дальнейший пересчет полученной балансовой стоимости таким образом, чтобы она была равна справедливой стоимости ОС. Выбор этого способа предполагает единственную корректировочную запись.

- Здесь изначально должна быть сделана запись: Дт 02 Кт 01 — уменьшение первоначальной стоимости на сумму амортизации.

- При дооценке в бухучете появится запись: Дт 01 Кт 83 (91/1).

- При уценке: Дт 83 (91/2) Кт 01.

Способ пересчета активов из одной группы должен совпадать, но по различным группам способы могут различаться. Все эти моменты также должны найти отражение в учетной политике.

Как отражается переоценка основных средств в налоговом учете, узнайте в КонсультантПлюс. Получите пробный демо-доступ и бесплатно переходите в Готовое решение.

Пример 1

По итогам первого года переоценка показала, что стоимость ОС возросла, и соответствующую стоимостную разницу провели по 83-му счету. Последующий год ознаменовался уценкой, при этом ее величина оказалась по сумме больше, чем величина предыдущей дооценки. В таких обстоятельствах часть уценки, которая равняется сумме дооценки, мы отразим по 83-му счету, а оставшуюся часть учтем в прочих расходах:

- Дт 83 Кт 01 — снижаем стоимость ОС на величину, равную предшествующей дооценке.

- Дт 02 Кт 83 — снижаем сумму амортизации на сумму ее увеличения в первом году.

- Дт 91.2 Кт 01 — отражаем превышение уценки.

- Дт 02 Кт 91.1 — отражаем остаток суммы насчитанной амортизации.

Пример 2

Первичная переоценка показала, что стоимость ОС снизилась, и компания зафиксировала соответствующую сумму по 91-му счету. На следующий год при переоценке у нее получилась дооценка ОС большая, чем уценка в первый год. Тогда часть дооценки, равную предшествующей уценке, мы отразим по 91-му счету, а оставшуюся часть учтем на 83-м счете:

- Дт 01 Кт 91.2 — увеличиваем стоимость ОС в сумме, равной уценке предшествующего года.

- Дт 91.2 Кт 02 — увеличиваем амортизацию на размер, в котором она была уменьшена в предшествующем году.

- Дт 01 Кт 83 — отражаем превышение дооценки.

- Дт 83 Кт 02 — отражаем остаток амортизации.

От стоимости ОС зависит размер налога на имущество. Подробнее о его расчете читайте в этой публикации.

Переоценка инвестиционной недвижимости

Если компания решит переоценивать инвестиционную недвижимость, то объекты данной группы не будут подлежать амортизации. Исходя из этого нужно просто скорректировать стоимость объектов (первоначальную или уже переоцененную) так, чтобы она стала равна ее справедливой стоимости.

Результаты переоценки инвестнедвижимости относятся на прочие доходы при дооценке и на прочие расходы при уценке

в периоде проведения процедуры.

Бухгалтер сформирует следующие проводки:

- Дт 03 Кт 91/1 — на сумму дооценки;

- Дт 91/2 Кт 03 — на сумму уценки.

Итоги

Все тонкости, имеющие отношение к переоценке ОС, следует утвердить в учетной политике. Процедура должна сопровождаться составлением подтверждающих документов, а в бухучете — отражением ее результатов по бухсчетам.