Коэффициент покрытия инвестиций: как и зачем считать

Сегодня в бухгалтерском ликбезе Алексей Иванов рассказывает, как определить долю теперешних активов, которая останется у бизнеса, если рынки грохнулись, продажи упали, а срочные обязательства нужно гасить.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском и управленческом учётах. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом. Предпринимателям — понять, какую пользу можно извлечь из бухгалтерии.

Сегодня расскажу о коэффициенте покрытия инвестиций, который также известен как коэффициент долгосрочной финансовой независимости. В международной практике он широкого распространения не получил, поэтому буду пользоваться отечественной аббревиатурой КПИ.

Как считать коэффициент покрытия инвестиций

КПИ = (Собственный капитал Долгосрочные обязательства) / Активы

Исходные данные для расчёта содержатся в бухгалтерском балансе. Собственный капитал — это суммы по строкам 1300 «Итого по разделу III» и 1530 «Доходы будущих периодов». Долгосрочные обязательства — сумма по одноименной строке 1400. Активы — сумма по строке 1600 «Баланс».

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Зачем считать коэффициент покрытия инвестиций

КПИ считают, чтобы понять какая часть активов компании финансируется постоянными пассивами и долгосрочными обязательствами, которые не придется скоро погашать. Это нужно для оценки стоимости активов, на которые можно точно рассчитывать в ближайший год. Если рынки грохнулись, продажи упали, а срочные обязательства нужно гасить, чтобы оставаться на плаву, то КПИ покажет долю теперешних активов, которая останется у бизнеса. С их помощью и придется прорываться в светлое будущее.

В учебниках по финанализу обычно пишут, что КПИ должен укладываться в диапазон 0,7-0,9. Но это довольно консервативный подход. Значения 0,8-0,9 обычно показывают, что компания плохо использует эффект финансового рычага, который позволяет кратно расти за счёт заемного финансирования. А у эффективно работающей компании вполне может быть КПИ=0,5 — как я покажу ниже.

Так что, как всегда, призываю не делать поспешных выводов из значений одного коэффициента. У человека с очень здоровым сердцем может быть совершенно больная голова. С бизнесом такое тоже случается.

Пример.

Продолжу препарировать нефтяников. Промежуточная финансовая отчётность за 2022 год не очень репрезентативна, но цифры первого полугодия прошлого года отлично подходят для иллюстрации. В финансовой отчётности ПАО «Лукойл» по состоянию на 30 июня 2021 года собственный капитал составляет 770 242 342 тыс. руб., долгосрочные обязательства — 297 186 258 тыс. руб., стоимость активов — 2 052 626 398 тыс. руб. В такой же отчётности ПАО «Роснефть» собственный капитал (с доходами будущих периодов) — 2 349 637 264 тыс. руб., долгосрочные обязательства — 7 491 822 847 тыс. руб., стоимость активов — 13 599 394 565 тыс. руб.

-

Лукойл: КПИ=0,52.

-

Роснефть: КПИ=0,72.

Кажется, в этот раз Игорь Иванович победил Вагита Юсуфовича? Формально — да, но вернемся к предыдущим примерам. Лукойл в том же отчётном периоде превращал инвестиции в выручку вдвое быстрее и впятеро эффективнее использовал активы, вчетверо быстрее делал прибыль из закупок, а основные средства использовал эффективнее аж в 52 раза. Поэтому есть смысл копнуть поглубже.

За счет чего Роснефть имеет больший КПИ? Причина проста: 76% числителя — это долгосрочные обязательства. У Лукойла их лишь 28%. То есть Роснефть гораздо сильнее зависит от заёмного финансирования. Коэффициент финансовой зависимости (DR) у нее 0,83 против 0,62 у Лукойла. Игорь Иванович себе это может позволить, но у бизнеса попроще вряд ли так получится.

Если вам понравился этот пост, подписывайтесь на меня в Telegram, Дзене и YouTube – там ещё много интересного!

Подарок нашим читателям: онлайн-курс Алексея Иванова «Бухгалтерия для бизнеса» из 26 видео. В нем простым языком с примерами рассказывается о том, как понимать бухгалтерские отчёты и использовать их для управления бизнесом.

Бухгалтерия для бизнеса

онлайн-курс Алексея Иванова

Получите бесплатные видео с уроками курса!

Оставьте заявку в форме ниже, и мы вышлем вам запись.

На чтение 7 мин Просмотров 30.7к.

Привет, на связи Василий Жданов в статье рассмотрим коэффициент покрытия инвестиций. Одним из индикаторов эффективности деятельности хозяйствующего субъекта является коэффициент покрытия инвестиций (КПИ), помогающий произвести оценку финансовой устойчивости организации. При этом базой для проведения вычислений финансовыми экспертами являются данные бухгалтерского баланса и открытой финансовой отчетности. В первую очередь, данный индикатор полезен инвестору, планирующему вложить средства в развитие коммерческой организации — именно КПИ позволяет оценить целесообразность вклада уже на старте планирования вложений, а не по итогам инвестирования.

Содержание

- Что такое коэффициент покрытия инвестиций

- Как рассчитать коэффициент покрытия инвестиций (формула по балансу)

- Нормативные значения коэффициента покрытия инвестиций

- Интерпретация значений коэффициента покрытия инвестиций

- Пример расчета коэффициента покрытия инвестиций

- Пример расчета КПИ в инвестиционных целях

- Ответы на часто задаваемые вопросы по теме “Коэффициент покрытия инвестиций”

Что такое коэффициент покрытия инвестиций

Коэффициент покрытия инвестиций (коэффициент долгосрочной финансовой независимости) — это финансовый индикатор, который дает аналитику представление о том, какая доля активов предприятия финансируется из устойчивых источников (долгосрочных пассивов и собственного капитала). Можно выразиться по-иному — КПИ демонстрирует финансовую устойчивость объекта инвестирования к внешним воздействиям.

При этом под долгосрочными пассивами экспертами в области финансов понимаются заемные средства, взятые из любого источника с условием их возврата не ранее чем через 12 месяцев.

Собственные средства и долгосрочные пассивы считаются устойчивыми источниками финансирования объекта инвестиций за счет того, что как минимум 1 год они не используются для исполнения текущих обязательств и могут находиться в полном распоряжении предприятия без возникновения необходимости в их экстренном расходовании.

Важно! Коэффициент покрытия инвестиций может подтвердить факт содержания проекта за счет краткосрочных обязательств и/или низколиквидных активов — это означает, что вложение финансовых средств в данный бизнес является рискованным.

Важно! Универсальность показателя покрытия инвестиций заключается в том, что произвести вычисление его значения можно, обладая лишь данными из открытой финансовой отчетности. Это позволяет пользоваться индикатором, например, банковским учреждениям при оценке платежеспособности потенциальных заемщиков и риска выдачи кредита.

Когда заявитель обращается в банк за получением кредита, аналитики кредитной организации проводят оценку стабильности предприятия заявителя (к слову, платежеспособность физических лиц проверяется куда быстрее, но целесообразность кредитования компаний оценивается более тщательно). Поэтому, если в выдаче займа было отказано, не исключено, что внутренние финансовые эксперты банка произвели расчет коэффициента покрытия инвестиций. Та же ситуация может случиться с инвесторами, которые готовы были вложить свои деньги в развитие предприятия, но передумали из-за высоких рисков, на наличие которых указывали значения КПИ.

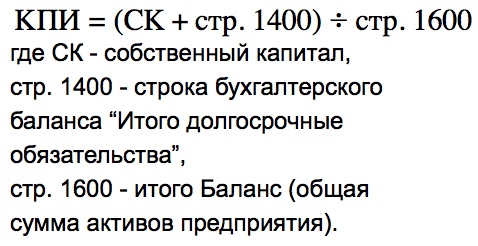

Как рассчитать коэффициент покрытия инвестиций (формула по балансу)

Чтобы вычислить значение коэффициента покрытия инвестиций (индикатор относительный), можно воспользоваться следующей формулой и сведениями из бухгалтерского баланса:

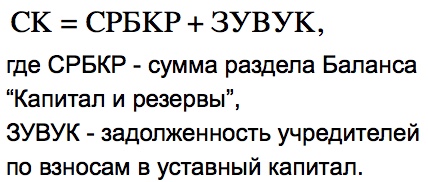

Участвующий в формуле показатель собственного капитала компании рассчитывается следующим образом:

Важно! Если предприятие отличается существенными доходами будущих периодов (что отражается в строке 1530 бухгалтерского баланса), с целью получения более точных результатов вычислений размер собственного капитала увеличивают на сумму из стр. 1530.

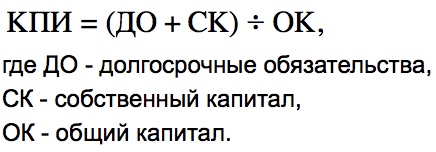

Также произвести расчет возможно по приведенной ниже формуле:

Важно! Если вычисляется коэффициент покрытия инвестиций для нового бизнес-проекта или молодой коммерческой организации, допускается применять данные финансовой отчетности за месяц или квартал.

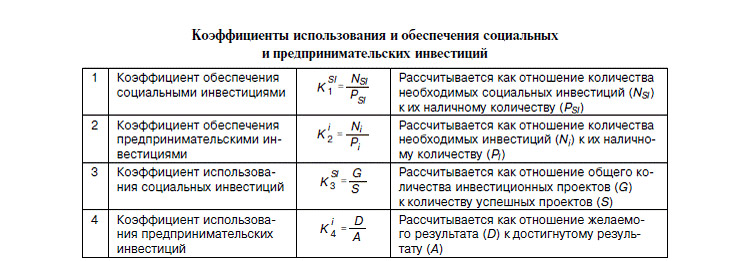

Выяснить, покрывает ли финансовый результат бизнес-идеи вложенные в него средства, можно путем расчета КПИ по следующей формуле:

Нормативные значения коэффициента покрытия инвестиций

После того, как значение коэффициента покрытия инвестиций найдено, необходимо грамотно его проанализировать. Сразу следует оговориться, что нормативное значение КПИ остается одинаковым вне зависимости от масштаба деятельности коммерческой организации и отрасли экономики, т.к. мы говорим о наличии у фирмы базы стабильных пассивов для финансирования активов. Итак, расшифровка точных значений КПИ следующая:

- Если результат расчета оказался менее 0,7-0,8 — высока вероятность того, что предприятие не сумеет исполнить обязательства перед контрагентами, поскольку оно прибегло к краткосрочным кредитам и привлечением прочих заемных средств со сжатым сроком возврата с целью приобретения внеоборотных активов (сооружений, зданий, оборудования и пр.), не способных к моментальной генерации финансовых средств. В такой ситуации внутреннему аналитику рекомендуется немедленно заняться прогнозом иных показателей платежеспособности, чтобы выяснить степень финансовой устойчивости фирмы.

- Оптимальным значением коэффициента считается находящееся в диапазоне от 0,7 до 0,9.

- Если значение коэффициента близок к единице или > 0,9, это значит, что собственный капитал и заемные средства с продолжительным сроком выплаты способны полностью покрыть сумму долгосрочных инвестиций в хозяйственную деятельность компании.

При этом, требуется принять во внимание два важных момента анализа коэффициента покрытия инвестиций:

- если значение коэффициента близко к нормативному значению (0,6-0,7), риск для инвестора существует только в том случае, если компания претерпевает действительно серьезный внешний стресс (заметное колебание валютного курса, нарушение условий договора контрагентами и т.п.);

- если индикатор выше 0,9, бизнес-идея (проект, фирма) считается надежной с той оговоркой, что, вероятно, руководство предприятия недостаточно эффективно пользуются кредитами с коротким периодом выплат.

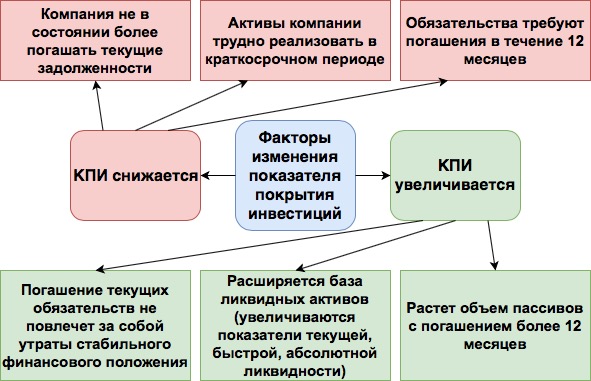

Интерпретация значений коэффициента покрытия инвестиций

Обратите внимание на факторы изменения значений коэффициента покрытия инвестиций, наглядно представленные на следующей схеме:

Пример расчета коэффициента покрытия инвестиций

Как уже было упомянуто, анализ коэффициентов эффективности целесообразнее проводить в сравнении с показателями деятельности конкурентов аналогичной экономической отрасли или объема производства. Рассмотрим пример вычисления коэффициента покрытия денежных вложений, сравнив показатели работы крупного производителя строительной техники ООО “Супер-Строй” и мелкого посредника по оптовой продаже запчастей для погрузчиков и самосвалов ООО “Кран и Ковш”.

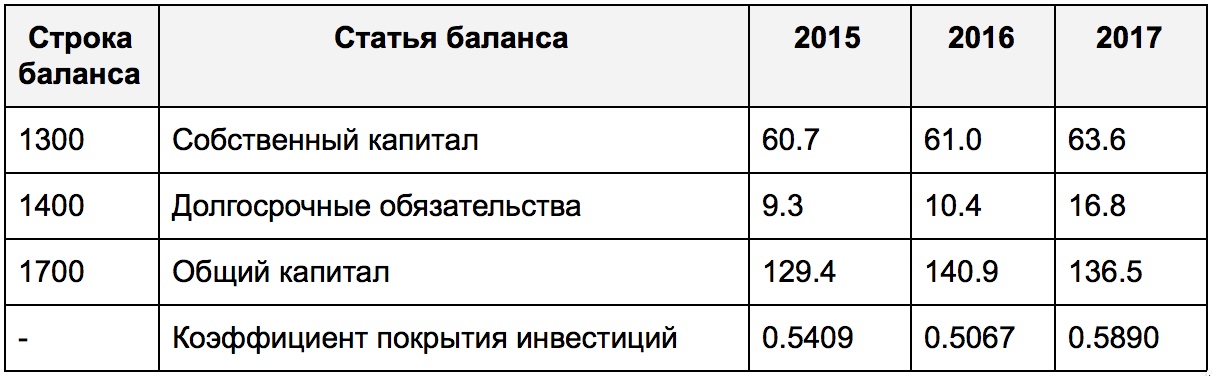

Рассчитаем коэффициент покрытия инвестиций для крупного ООО “Супер-Строй” (расчеты производятся в тысячах рублей):

Выводы: КПИ в динамике растет (хоть и не наблюдается стабильного роста) и к 2017 году достигает значения 0.5890. Оптимальное значение не достигнуто, но в перспективе можно этого ожидать. Соответственно, если экономическая ситуация будет стабильной, ООО “Супер Строй” останется платежеспособной, и вложенные в него средства будут возвращены инвесторам. Однако, стоит компании испытать внешний стресс, и сложится ситуация, близкая к банкротству. Значит, вкладывая средства в “Супер Строй” в 2017 году, инвестор должен подготовить себя к определенным финансовым рискам.

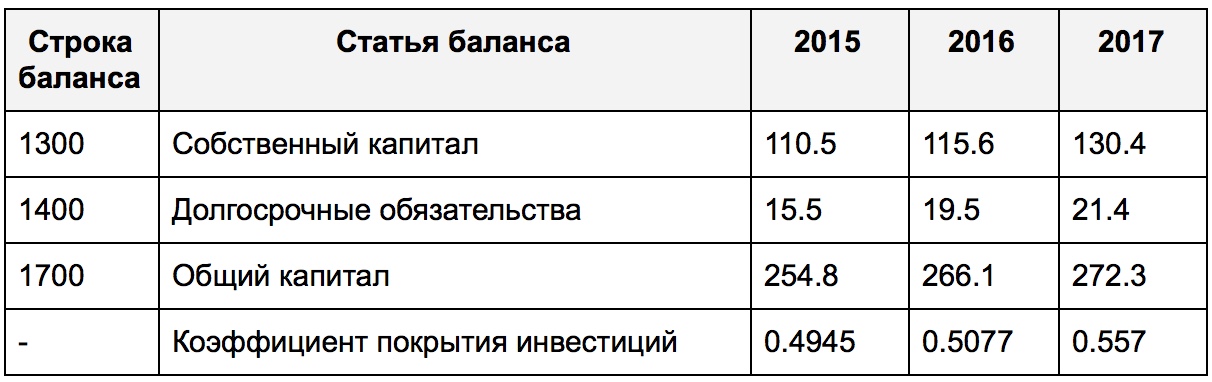

А теперь проведем тот же самый анализ в отношении небольшого торгового посредника ООО “Кран и Ковш”:

Выводы: Стабильные источники финансирования (собственный капитал и долгосрочные задолженности) составили лишь 49-56% совокупного капитала компании на протяжении 3 лет деятельности. Полученные значения КПИ говорят о том, что ООО “Кран и Ковш” осуществляет хозяйственную деятельность при высоком уровне риска. Большие суммы из бюджета расходуются на исполнение краткосрочных обязательств (а именно, на погашение “тела” кредитов с коротким периодом возврата и процентов по ним). Наблюдается увеличение объема собственных средств и заемных денег по кредитам, срок выплаты которых превышает 12 месяцев.

Общий вывод: Показатели обоих анализируемых предприятий несравнимы с нормативными значениями КПИ, значит, у обоих компаний имеется определенный риск банкротства в перспективе. Это типично для российского предпринимательства, т.к. банковские учреждения, страхуя себя от невыплаты займов, выдают заемщикам краткосрочные кредиты чаще, чем кредиты на длительный срок. Вероятно, во время экономического кризиса 2014-2015 годов ООО “Супер Строй” и ООО “Кран и Ковш” оформили краткосрочные займы, но в следующие 2 года положение их улучшилось. Однако, наибольшей финансовой стабильностью отличается все-таки крупный производитель строительной техники.

Пример расчета КПИ в инвестиционных целях

В Москве открывается современный ресторан и автопредприятие. Перед инвестором стоит выбор — куда инвестировать свободные средства, чтобы получить наибольшую выгоду. Основные сведения о финансировании деятельности этих двух компаний на этапе открытия представлены в таблице ниже:

| Вложения в молодое предприятие | Сумма для ресторана (тыс. руб.) | Сумма для автопредприятия (тыс. руб.) |

| Владельцы оформили банковский кредит с продолжительным сроком выплат | 6 000 | 6 000 |

| Основной капитал заведения (помещение, мебель, инструменты, оборудование и др.) | 24 000 | 32 000 |

| Собственный капитал (вложения собственников) | 10 000 | 24 000 |

| Всего необходимо финансовых вложений для открытия | 16 000 | 20 000 |

Из анализа показателя для нового ресторана становится видно, что КПИ далек от оптимальных значений. А вот показатели для автопредприятия более чем оптимистичные. Поэтому инвестор решает вложить средства в открытие автопредприятия, т.к. такой выбор менее рискован.

Ответы на часто задаваемые вопросы по теме “Коэффициент покрытия инвестиций”

Вопрос: Применяется ли коэффициент покрытия инвестиций при оценке вероятности банкротства?

Ответ: Да, КПИ рассчитывается в том числе и для оценки вероятности банкротства и провала бизнес-идеи. Как правило, с этой целью данный индикатор вычисляется вкупе с показателем текущей ликвидности.

Вопрос: Результат какого анализа будет точнее — исследования коэффициента покрытия инвестиций обособленно или изучения КПИ вкупе с какими-либо другими показателями?

Ответ: Анализировать коэффициент покрытия инвестиций предпочтительно вместе с коэффициентами платежеспособности и ликвидности.

Роль анализа устойчивости в финанализе компании

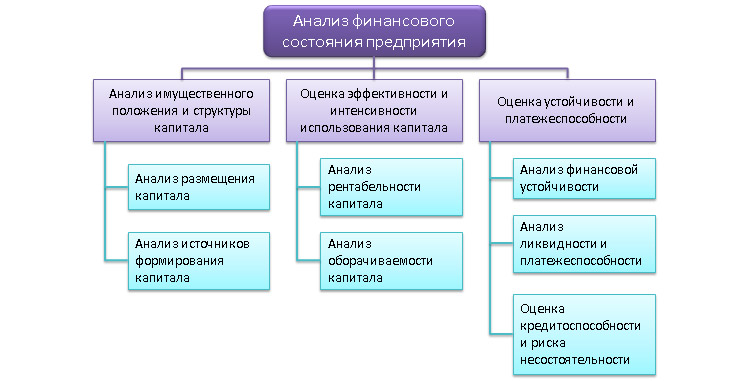

Финанализ — процедура комплексной всесторонней оценки финсостояния лица по данным его отчетности (балансу и отчету о финрезультатах). Проводя финанализ, рассматривают текущее состояние, анализируют ретроспективную динамику и оценивают перспективы изменения:

- активов и источников их финансирования;

- платежеспособности;

- активности деятельности;

- денежных потоков и инвестиций;

- эффективности использования капитала;

- финустойчивости;

- кредитоспособности и риска банкротства.

Каждое из направлений анализа характеризуется своим набором показателей, дающих возможность оценивать состояние в цифрах (абсолютных или относительных). Чаще всего предприятие рассматривается с нескольких точек зрения и анализу подвергаются одновременно почти все аспекты его функционирования. Анализ финустойчивости — одно из направлений оценки в этом ряду. Он интересен как самому юрлицу, так и сторонним пользователям, поскольку устойчивость финсостояния — залог успешной деятельности организации.

Важно! Суть анализа финансовой устойчивости организации заключается в оценке структуры капитала и установлении ряда соотношений между ее имуществом и обязательствами. Эти соотношения свидетельствуют о том, насколько рационально юрлицо распоряжается имеющимися у него средствами, и позволяют выявить уровень зависимости от заемного капитала, а также определить способы выхода из проблемных ситуаций.

Основой финустойчивости юрлица является его стабильная доходность и хороший уровень платежеспособности. Вот почему показатели финустойчивости чаще всего рассматривают одновременно с характеристиками рентабельности, указывающими на степень отдачи имущества, и коэффициентами ликвидности, с помощью которых оценивается платежеспособность.

О показателях платежеспособности читайте в статье «Проведение анализа коэффициентов ликвидности (нюансы)».

Пример оценки финансовой устойчивости предприятия

Финустойчивость оценивается по соотношению величин материально-производственных запасов (МПЗ) и источников, за счет которых они финансируются. С ней оказывается неразрывно связано состояние платежеспособности, уровень которой зависит от схожих данных.

Финустойчивость имеет 4 разновидности:

- Абсолютную, при которой МПЗ полностью обеспечены собственными оборотными средствами. Предприятие при этом независимо от кредиторов (имеет высокую платежеспособность). Такой вид финустойчивости встречается нечасто и свидетельствует о неиспользованных возможностях по привлечению заемных средств.

О том, как оценить величину собственных оборотных средств, читайте в статье «Собственные оборотные средства и их оборачиваемость».

- Нормальную, когда МПЗ обеспечиваются собственными оборотными и долгосрочными заемными средствами, а платежеспособность находится на хорошем уровне. Этот вид финустойчивости является оптимальным.

- Неустойчивое (но не безнадежное) положение, при котором МПЗ обеспечены собственными оборотными и обоими видами заемных средств (долгосрочными и краткосрочными). В такой ситуации, как правило, существует высокая зависимость от заемных средств и платежеспособность нарушена. Анализ причин, приведших к такому виду финустойчивости, позволит исправить ситуацию.

- Кризисное (предбанкротное) состояние, когда величина МПЗ больше суммы собственных оборотных и обоих видов заемных средств. Предприятие в этой ситуации неплатежеспособно.

Из этого описания очевиден вывод, что нормальный уровень финустойчивости достигается за счет:

- роста источников средств;

- регулирования соотношения заемных и собственных средств;

- снижения величины запасов до оптимальной.

Применение относительных и абсолютных показателей устойчивости

Анализ финансовой устойчивости проводится на основе ряда показателей. Среди них есть как абсолютные (чистые активы), так и относительные (коэффициенты).

О расчете и возможных выводах при анализе чистых активов читайте в статье «Порядок расчета чистых активов по балансу — формула».

Коэффициенты, характеризующие финустойчивость, можно разделить на группы, отражающие:

- структуру капитала;

- распределение средств на формирование активов;

- уровень прироста собственных средств.

Они могут быть использованы как в формулах, приведенных ниже, так и в виде обратных соотношений. При необходимости возможна более глубокая детализация данных, участвующих в расчете.

Величина расчетных показателей может зависеть от отраслевой принадлежности юрлица и определяться конкретными ситуациями, в которых нормальные значения будут иметь отклонения от общеустановленных.

Расчет показателей структуры капитала

Для оценки структуры капитала используются следующие коэффициенты:

- Автономии (финансовой независимости), показывающий долю собственного капитала в общей величине источников финансирования:

Кавт = СКап / ВБал,

где: Кавт — коэффициент автономии (хорошо, когда он больше 0,5);

СКап — величина собственного капитала (данные из строки 1300 бухбаланса);

ВБал — валюта баланса (данные из строки 1700 бухбаланса).

- Финансового левериджа, отражающий соотношение заемных и собственных средств:

Ккап = (ДлОбяз + КрОбяз) / СКап,

где: Ккап — коэффициент капитализации (не должен быть выше 0,7);

ДлОбяз — величина долгосрочных обязательств (данные из строки 1400 бухбаланса);

КрОбяз — величина краткосрочных обязательств (данные из строки 1500 бухбаланса);

СКап — величина собственного капитала (данные из строки 1300 бухбаланса).

- Маневренности, позволяющий оценить долю свободных для использования собственных оборотных средств:

Кман = (СКап – ВнАкт) / СКап,

где: Кман — коэффициент маневренности (нормальное значение — от 0,2 до 0,5);

СКап — величина собственного капитала (данные из строки 1300 бухбаланса);

ВнАкт — величина внеоборотных активов (данные из строки 1100 бухбаланса).

- Финустойчивости, показывающий долю длительно используемых средств в общей величине источников финансирования:

Куст = (СКап + ДлЗаемОбяз) / ВБал,

где: Куст — коэффициент финустойчивости (при отсутствии заемных средств будет равен коэффициенту автономии);

СКап — величина собственного капитала (данные из строки 1300 бухбаланса);

ДлЗаемОбяз — величина долгосрочных заемных обязательств (данные из строки 1410 бухбаланса);

ВБал — валюта баланса (данные из строки 1700 бухбаланса).

- Заемных средств, позволяющий оценить долю заемных средств в общей величине источников финансирования:

Кзср = (ДлОбяз + КрОбяз) / ВБал,

где: Кзср — коэффициент заемных средств (не должен превышать 0,3);

ДлОбяз — величина долгосрочных обязательств (данные из строки 1400 бухбаланса);

КрОбяз — величина краткосрочных обязательств (данные из строки 1500 бухбаланса);

ВБал — валюта баланса (данные из строки 1700 бухбаланса).

- Капитализации, отражающий долю долгосрочных обязательств в общей сумме долгосрочных пассивов:

Кдпзс = ДлОбяз / (ДлОбяз + СКап),

где: Кдпзс — коэффициент долгосрочного привлечения заемных средств;

ДлОбяз — величина долгосрочных обязательств (данные из строки 1400 бухбаланса);

СКап — величина собственного капитала (данные из строки 1300 бухбаланса).

- Структуры привлеченного капитала, позволяющий оценить долю долгосрочных обязательств в общей сумме привлеченного капитала:

Кспк = ДлОбяз / (ДлОбяз + КрОбяз),

где: Кспк — коэффициент долгосрочного привлечения заемных средств;

ДлОбяз — величина долгосрочных обязательств (данные из строки 1400 бухбаланса);

КрОбяз — величина краткосрочных обязательств (данные из строки 1500 бухбаланса).

- Покрытия инвестиций, показывающий долю долгосрочных обязательств и собственного капитала в общей величине источников финансирования:

Кпин = (ДлОбяз + СКап) / ВБал,

где: Кпин — коэффициент покрытия инвестиций (хорошим считается значение от 0,75 до 0,9);

ДлОбяз — величина долгосрочных обязательств (данные из строки 1400 бухбаланса);

СКап — величина собственного капитала (данные из строки 1300 бухбаланса);

ВБал — валюта баланса (данные из строки 1700 бухбаланса).

Расчет соотношений между активами и обязательствами

Рациональность использования средств позволяют оценить следующие коэффициенты:

- Структуры долгосрочных вложений, показывающий соотношение между долгосрочными обязательствами и внеоборотными активами:

Ксдв = ДлОбяз / ВнАкт,

где: Ксдв — коэффициент структуры долгосрочных вложений;

ДлОбяз — величина долгосрочных обязательств (данные из строки 1400 бухбаланса);

ВнАкт — величина внеоборотных активов (данные из строки 1100 бухбаланса).

- Обеспеченности материальных запасов, отражающий степень обеспеченности запасов собственными источниками средств:

Комз = (СКап – ВнАкт) / МПЗ,

где: Комз — коэффициент обеспеченности материальных запасов (должен быть более 0,5);

СКап — величина собственного капитала (данные из строки 1300 бухбаланса);

ВнАкт — величина внеоборотных активов (данные из строки 1100 бухбаланса);

МПЗ — величина материально-производственных запасов (данные из строки 1210 бухбаланса).

- Маневренности собственных оборотных средств, позволяющий оценить долю высоколиквидных источников в собственных оборотных средствах:

Кмсос = (ДенСр + КрФинВл) / (СКап – ВнАкт),

где: Кмсос — коэффициент маневренности собственных оборотных средств (нормальным считается значение от 0 до 1);

ДенСр — величина денежных средств (данные из строки 1250 бухбаланса);

КрФинВл — величина краткосрочных финвложений (данные из строки 1240 бухбаланса);

СКап – величина собственного капитала (данные из строки 1300 бухбаланса);

ВнАкт – величина внеоборотных активов (данные из строки 1100 бухбаланса).

- Обеспеченности оборотных активов собственными оборотными средствами, отражающий долю оборотных активов, сформированных за счет собственных источников средств:

Кооа = ОбАкт / СКап,

где: Кооа — коэффициент обеспеченности оборотных активов собственными оборотными средствами (нормальным считается значение больше 0,1);

ОбАкт — величина оборотных активов (данные из строки 1200 бухбаланса);

СКап — величина собственного капитала (данные из строки 1300 бухбаланса).

- Соотношения внеоборотных и собственных средств, показывающий долю обеспечения внеоборотных активов собственными средствами:

Ксвсс = ВнАкт / СКап,

где: Ксвсс — коэффициент соотношения внеоборотных и собственных средств (нормальным считается значение от 0,5 до 0,8);

ВнАкт — величина внеоборотных активов (данные из строки 1100 бухбаланса);

СКап — величина собственного капитала (данные из строки 1300 бухбаланса).

- Реальной стоимости имущества, отражающий долю средств производства в общей стоимости имущества:

Крси = (ОС + МПЗ) / ВБал,

где: Крси — коэффициент реальной стоимости имущества (нормальной считается величина больше 0,5);

ОС — величина стоимости основных средств (данные из строки 1150 бухбаланса);

МПЗ — величина материально-производственных запасов (данные из строки 1210 бухбаланса);

ВБал — валюта баланса (данные из строки 1600 или 1700 бухбаланса).

- Соотношения оборотных активов и недвижимости, позволяющий оценить пропорцию движимого и недвижимого имущества:

Ксоан = ОбАкт / ВнАкт,

где: Ксоан — коэффициент соотношения оборотных активов и недвижимости (нормальной считается величина больше 0,5);

ОбАкт — величина оборотных активов (данные из строки 1200 бухбаланса);

ВнАкт — величина внеоборотных активов (данные из строки 1100 бухбаланса).

Расчет показателей прироста капитала

Прирост собственного капитала оценивают с помощью следующих коэффициентов:

- Устойчивости экономического роста, показывающего уровень стабильности получения прибыли, которую можно использовать на развитие производства:

Куэр = (ЧП – Див) / СКап,

где: Куэр — коэффициент устойчивости экономического роста;

ЧП — величина чистой прибыли (данные из строки 2400 отчета о финрезультатах);

Див — величина дивидендов, выплаченных акционерам (данные из аналитики бухучета);

СКап — величина собственного капитала (данные из строки 1300 бухбаланса).

- Чистой выручки, отражающего долю той части выручки, которая остается в распоряжении предприятия:

Кчв = (ЧП + Ам) / Выр,

где: Кчв — коэффициент чистой выручки;

ЧП — величина чистой прибыли (данные из строки 2400 отчета о финрезультатах);

Ам — величина амортизационных отчислений (данные из аналитики бухучета);

Выр — величина выручки от продаж (данные из строки 2110 отчета о финрезультатах).

Итоги

Анализ финустойчивости играет достаточно важную роль в комплексном финанализе и позволяет не только делать выводы о текущей устойчивости предприятия, но и выявлять причины недостаточно устойчивого состояния, а также принимать решения по оптимизации структуры капитала и имущества хозсубъекта.

Инвестирование – сложное мероприятие, которое требует от собственника капитала максимальной осторожности, осмотрительности при выборе субъекта финансирования. Одним из важных показателей благоприятного инвестиционного климата является высокий коэффициент покрытия инвестиций. Благодаря достаточному запасу собственных активов предприятие гарантирует инвестору безопасность вложений и быструю окупаемость. Расскажем, как рассчитывается этот индекс, каким образом расшифровать полученные данные.

Содержание

- Коэффициент покрытия инвестиций: понятие и сущность

- Формула расчета

- По активам

- По инвестициям

- По долгу

- Анализ состояния финансов

- Общий и промежуточный КПИ

- Видео по теме

- Комментарии

Коэффициент покрытия инвестиций: понятие и сущность

Инвестиции – совокупность финансов, объектов интеллектуальной собственности, имущества, направляемых в конкретное предприятие, отрасль, деятельность с целью стимулирования экономического развития. Инвестор от оборота капитала получает дивиденды, а субъект финансирования выходит на новый уровень развития.

Основная цель инвестора – получить оптимальный доход с минимальными рисками. Поэтому владелец финансов на этапе рассмотрения заявки на инвестирование старается максимально емко и детально изучить финансовое и имущественное положение предприятия. Под оценку в первую очередь попадают запасы, свободные денежные средства, дебиторская задолженность, иные активы в собственности. Предварительный анализ помогает капиталовкладчику заранее просчитать потенциал финансирования и степень убыточности.

Коэффициент покрытия инвестиций (КПИ) – распространенный финансовый индикатор, который позволяет на базе общедоступных данных оценить платежеспособность организации и климат для инвестирования. Второе определение индекса – показатель долгосрочной финансовой независимости. Говоря простыми словами, это преобладание собственных активов над величиной потенциальных затрат в долгосрочной перспективе.

Коэффициент обеспеченности применяется для оценки финансовой устойчивости предприятия, то есть способности за короткие сроки единовременно исполнить все требования кредиторов. Если активы субъекта инвестирования имеют низкую ликвидность или обеспечены краткосрочными обязательствами, то проект будет признан высоко рискованным.

Когда организация обладает достаточной суммой собственных активов, располагает кредиторскими обязательствами на долгосрочной основе, инвестор уверен, что ближайшие двенадцать месяцев не произойдет резкого падения финансового положения. Предпринимательская деятельность стабильная, риск инвестирования минимальный.

Показатель обеспечения инвестиционного проекта помогает внешним пользователям оценить вероятность возникновения кризисной ситуации, степень риска банкротства. На практике аналитики используют КПИ одновременно с индикатором ликвидности активов. Когда результаты расчетов окажутся в рамках предельных значений, инвестиционный проект будет наиболее привлекательным.

Когда коэффициент покрытия вложений снижается, предприятие теряет платежеспособность. Оно не способно своевременно исполнять текущие обязательства. В этой ситуации возрастает риск разорения бизнеса, массовых судебных разбирательств. Активы компании будет очень сложно реализовать в краткосрочной перспективе, поскольку у покупателей нет заинтересованности в сделке. Дополнительно все обязательства требуют единовременного погашения не позднее чем через двенадцать месяцев.

Нормальное значение КПИ показывает, что предприятие способно удовлетворить все требования кредиторов, заказчиков, бюджета единовременно без риска утраты платежеспособности и дестабилизации производства. База ликвидных активов расширяется, появляются высокие показатели быстрой, текущей, абсолютной ликвидности фондов. Компания привлекает долгосрочные займы, необходимые для расширения производственных мощностей и выхода на новый торговый уровень.

Перечислим базовые функции коэффициента покрытия инвестиций;

- отображение достоверной информации о платежеспособности предприятия;

- расчет показателя оборотных фондов;

- по величине индикатора определяется эффективность вложений;

- пользователи получают данные об объеме прибыли, прироста капитала за отчетный период;

- коэффициент показывает минимальную долю собственного капитала для покрытия расходов на выплату процентов по ссудам, займам;

- индекс определяет размер финансов, необходимых для погашения долгов и стабилизации деятельности фирмы;

- КПИ позволяет рассчитать процентное соотношение капитала компании к доле заемных средств;

- производится расчет стационарных издержек, по которым требуется обеспечение чистой прибылью.

Формула расчета

Сведения для расчета коэффициента покрытия инвестиций могут быть получены из открытой финансовой отчетности по итогам завершенного отчетного периода. В бухгалтерском балансе систематизированы все необходимые данные. Не придется долго искать базовые показатели для заполнения формулы по оборотно-сальдовым ведомостям и другим сводным таблицам.

Для наиболее точного расчета рекомендуется запросить у предприятия промежуточную отчетность за последний квартал. Такая информация не предоставляется в контролирующие органы. Она используется внутренними и внешними пользователями для анализа недавно образованных компаний.

По данным бухгалтерской отчетности коэффициент покрытия вложений инвестора рассчитывается делением суммы долгосрочных обязательств и собственного капитала на общую валюту баланса. По кодам баланса формула для расчета выглядит следующим образом:

КПИ= (стр. 1400+стр.1300)/ стр. 1700.

Полученная цифра показывает, какую долю в общей величине пассивов предприятия занимает собственные фонды и долгосрочные долги. Если фирма располагает доходами будущих периодов, то их включают в сумму делимого (по балансу см. стр. 1530).

По активам

Это наиболее простой и быстрый метод расчета. Формула для определения коэффициента покрытия инвестиций выглядит как соотношение оборотных фондов организации к величине текущих обязательств. Делимое – сумма наличных и безналичных денежных средств, находящихся в распоряжении компании. К ней прибавляется величина дебиторской задолженности, стоимость товарно-материальных ценностей, других оборотных фондов.

Делитель представлен заемными средствами с периодом погашения до двенадцати месяцев, долгами перед поставщиками сырья, услуг, бюджетом и внебюджетными фондами, а также иными текущими обязательствами. По итогам расчета пользователь способен сделать общий вывод по платежеспособности исследуемого предприятия.

Полученный коэффициент не несет детальной информации о финансовом и имущественном положении предприятия. Эти сведения представляют поверхностный анализ, точность которого сведена к минимуму. Объективность данных отстает по безошибочности из-за разницы учетной информации.

Например, фирме придется единовременно погасить долгосрочные обязательства, для этого понадобятся все денежные средства и срочный возврат дебиторской задолженности. Соответственно, обеспечительная база под инвестиции существенно уменьшится.

По инвестициям

В этом случае для расчета коэффициента покрытия инвестиций используются данные по текущим заемным обязательствам. Индекс рассчитывается делением величины прибыли до налогообложения и уплаты займов на процент по полученным ссудам.

Когда величина показателя превышает 0,9, инвестор признает инвестиционный климат наиболее благоприятным для осуществления вложений. Если значение находится на промежутке между 3 и 4, фирма готова единовременно погасить все долги и сформировать резервный фонд на случай падения прибыльности.

Если индекс превышает 4, компания слишком осторожно относится к стороннему финансированию. Когда цифра значительно ниже единицы, риск проведения инвестиций очень большой. Компания не сможет рассчитаться с кредиторами и выйти на доходный уровень, а инвестор потеряет время и собственный капитал. КПИ, равный единице, показывает, что предприятие работает стабильно, но обеспечивает только долги суммой полученной прибыли.

По долгу

Для инвестора самое главное, чтобы предприятие удерживалось на плаву, исполняло вовремя свои обязательства перед кредиторами и бюджетом. Если будут идти судебные разбирательства, вероятны срывы производства, дополнительные издержки. Дополнительно повышается риск признания должника неплатежеспособным, банкротом.

Коэффициент покрытия инвестиций по долговым обязательствам рассчитывается в соотношении чистого операционного дохода за минусом текущих издержек к остатку задолженности. Показатель позволяет оценить потенциал погашения всех долговых недоимок перед взыскателями в один момент за счет собственных ресурсов, активов. Для наиболее точного прогноза в расчете используют деление сумму чистой прибыли к суммарной величине долговых обязательств. Тогда анализ будет наиболее верным и емким.

Анализ состояния финансов

Финансовое положение субъекта инвестирования определяется по совокупности факторов. Одним из них является коэффициент покрытия инвестиций. От значения, полученного при расчете, напрямую зависит потенциал для инвестиций в настоящий бизнес. Показатель невозможно усреднить, поскольку его величина варьируется в зависимости от отрасли, направления деятельности предприятия.

Когда значение индикатора пребывает в пределах единицы, фирма слаба, не готова быстро исполнять свои долговые обязательства. Для удовлетворения требований кредиторов потребуется все имеющиеся активы и полученная операционная прибыль. Компания окажется неспособной к расширению мощностей, конкурентоспособность упадет. Инвестор не получит ожидаемого дохода от инвестирования, подвергнет собственный капитал высоким рискам. Поэтому на заявку о финансировании бизнеса собственник капитала с большой долей вероятности ответит отказом.

Если коэффициент находится в интервале между 1,5 и 2,5, инвестиционный климат на предприятии будет считаться наиболее благоприятным. Организация уверенно справляется с текущими обязательствами, постоянно совершенствует расчетно-платежную политику, укрепляет свое положение на рынке. Благодаря этому инвестор будет получать стабильную прибыль, а инвестиции окупятся за ожидаемые сроки. Новые источники инвестирования станут дополнительным стимулом для развития предприятия и повышения его привлекательности для инвесторов.

Показатель, превышающий величину 2,5, по предварительной оценке является самым лучшим. Считается, что предприятие стабильно развивается, получает достойную прибыль от бизнеса. На первый взгляд платежеспособность фирмы находится на высоком уровне.

При детальном изучении финансово-имущественного положения выясняется, что руководство нецелесообразно расходует капитал и распределяет активы. Наиболее часто фиксируется завышенная доля дебиторской задолженности в составе оборотных активов. То есть фирма отгружает изделия без предоплаты или перечисляет поставщикам авансы, не соизмеримые с величиной ближайшей поставки.

Используя такую политику, предприятие рискует прийти к замедлению производственного цикла и падению оборачиваемости капитала. Рекомендуется оптимизировать процедуру проведения расчетов: реализовать товары исключительно по предоплате или с короткими сроками внесения денежных средств заказчиком.

По закупкам товаров и услуг желательно проплачивать счета накануне проведения хозяйственной операции. Когда капитал длительное время находится в распоряжении другой фирмы, организация теряет в доходности, вынуждена получать займы и нести дополнительные издержки.

Коэффициент покрытия инвестиций отражает картину устойчивости предприятия к внешним факторам. Когда этот показатель приближен к нормативному значению, финансовый анализ подтвердит высокую эффективность и потенциал вложений. Многие аналитики предпочитают оценивать финансовое положение организации не только за текущий период, но и за два-три предшествующих. Такой подход позволит составить динамику жизни компании и прогноз на будущее.

В анализе финансового состояния юридического лица используются несколько показателей. Обязательно оценивается соответствие собственных активов к доле стороннего капитала. Когда фирма постоянно привлекает займы, ссуды для стабилизации производства, риск кризиса возрастает многократно. Особенно неохотно инвесторы идут на сделки, если кредиты обеспечены имуществом компании.

Под финансовым состоянием организации подразумевается движение потоков финансов, предназначенных для обслуживания производства, ведения расчетов с контрагентами, организации отгрузки готовой продукции. Положительным будет считаться положение, когда компания способна самостоятельно погасить все издержки и обязательства.

В анализе участвуют такие показатели, как рентабельность, ликвидность, оборачиваемость фондов. За базу расчета берутся данные из бухгалтерской и финансовой отчетности за три-пять лет. Показатели сравниваются по динамике в разрезе исследуемых периодов.

Финансовый анализ позволяет оценить потенциал развития предприятия, способность преодолевать высокую конкуренцию, занимать лучшие положения в рыночном сегменте. По причине постоянной изменчивости экономической ситуации, компании должны стремиться к стабилизации деятельности, достижению коэффициента покрытия инвестиций приемлемого значения. Только в этом случае инвестиционный климат окажется благоприятным, а инвесторы заинтересуются предложением о взаимовыгодном сотрудничестве.

Общий и промежуточный КПИ

Общий коэффициент обеспеченности инвестиционных вложений рассчитывается делением оборотных фондов на текущие долговые обязательства. Наиболее оптимальное значение показателя располагается на интервале от 2 до 2,5 единиц.

Общая методика расчета коэффициента покрытия инвестиций позволяет потенциальным инвесторам поверхностно оценить исполнительность предприятия по отношению к кредиторам, степень ликвидности бизнеса и окупаемости вложений. Соответственно, такой расчет не приносит конкретной информации. Поэтому важно оценивать другие показатели для просчета уровня риска вложений.

Промежуточный коэффициент безопасности инвестирования – более жесткий, точный индикатор. Он рассчитывается исключительно по чистым активам: денежным средствам наличным и на расчетных счетах в кредитных учреждениях. Дополнительно учитываются текущие дебиторские обязательства, быстрореализуемые ценные бумаги и активы. В среде аналитиков этот метод анализа получил название «кислотного теста».

Показатель отображает процент погашения долговых обязательств в конкретный момент и вероятность наступления кризисной ситуации. Анализ ликвидности на разных этапах предпринимательской деятельности позволит максимально точно вычислить ликвидность активов, скорость оборачиваемости капитала и обеспеченность расходов и долгов собственными фондами фирмы.

Важно понимать, что дебиторская задолженность имеет своеобразную структуру, от которой также напрямую зависит финансовое состояние предприятия. Например, сомнительные и безнадежные долги не будут возвращены в срок, поэтому спустя обозначенный ГК РФ период недоимка будет списана. Коэффициент оценивается не только по предельному значению, но и по специфике отрасли предпринимательства, конъюнктуре рынка по выпускаемой продукции. Дополнительно анализируется деловая репутация фирмы, ее размер и масштабы деятельности.

Для улучшения финансового состояния компании рекомендуется увеличить размер оборотных фондов за счет краткосрочных долгов. Заемный капитал направляется на расширение производственных мощностей, совершенствование технологического процесса, модернизацию и внедрение инноваций. Целесообразное расходование сторонних денежных средств станет залогом успешного бизнеса и формирования благоприятного климата для инвестирования.

Второй альтернативный вариант повышения уровня платежеспособности предприятия – направление оборотного капитала на удовлетворение требований кредиторов. Стоит отметить, что при использовании активов на закрытие пассивов существенно меняются показатели финансовой стабильности и привлекательности организации с точки зрения инвесторов. Поэтому особенно важно погашать долги по четко отработанной схеме, без импульсивных необдуманных действий.

Коэффициент покрытия инвестиций – показатель, способный в сжатом объеме охарактеризовать платежеспособность предприятия, описать потенциал бизнеса и эффективность вложений. В анализе участвуют базовые показатели: оборотные фонды, текущие и долгосрочные обязательства. Благодаря такой оценке инвестор принимает решение по дальнейшему сотрудничеству с фирмой и определяет вероятную доходность от сделки.

Отзывы и обсуждения