Желая быстрее получить деньги, коллекторы часто превышают свои полномочия. Они начинают беспокоить должника, его близких родственников, друзей. Постоянные телефонные звонки, бесконечные письма и уведомления, встречи у дома или офиса — и так по кругу. Мы расскажем вам, как избавиться от коллекторов, куда и как на них жаловаться, и какой способ в нелегкой борьбе с представителями коллекторских агентств самый эффективный.

Самое главное: что нужно знать о коллекторах

Если вы хотите избавиться от коллекторов, то первым делом нужно узнать, как они работают. Всего есть два варианта:

- Агентский договор. Когда банк заключает с коллекторским агентством такой договор, первоначальный кредитор не меняется: вы по-прежнему должны деньги только банку, а взыскатели при этом выполняют функцию посредников (например, если у кредитора нет штатных специалистов по взысканию просроченной задолженности). Если вы узнали, что коллекторы работают по агентскому договору и только представляют интересы банка, помните: отдавать деньги им напрямую нельзя.

- Договор цессии. Его наличие означает, что банк уступил право требования долга. Теперь кредитор изменился, и вместо кредитно-финансовой организации им стало коллекторское агентство. Соответственно, проводить все расчеты, запрашивать документы и взаимодействовать придется с коллекторами. В этом случае нужно сразу жаловаться в государственные органы или ассоциации.

Откажитесь от любых угроз, шантажа и насилия. Во-первых, это незаконно, а во-вторых, позволяет коллекторам использовать подобные ваши действия в качестве ответных мер и шантажа.

Способы, которые помогут избавиться от коллекторов:

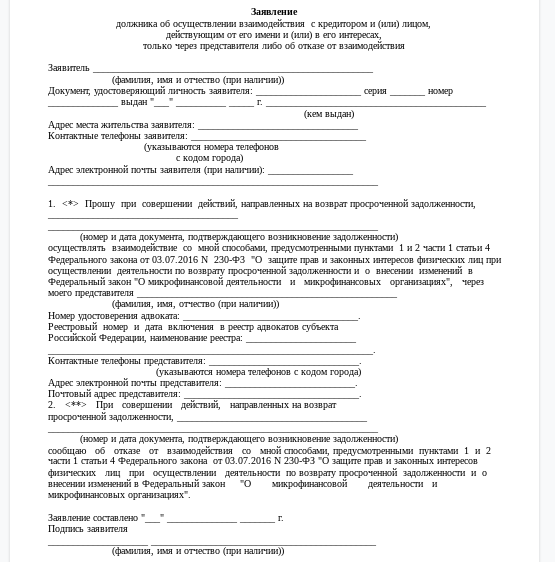

Способ 1. Составляем отказ от взаимодействия с кредиторами

Этот способ избавиться от взыскателей определен ст. 8 ФЗ-230. В ней указано, что должник имеет право написать в коллекторское агентство заявление на отказ от любого взаимодействия. Однако подать это заявление можно не ранее, чем через 4 месяца с момента образования просрочки при исполнении обязательств: получается, что отказ, отправленный раньше этого срока, будет недействителен.

На заметку!

Если коллекторы не выкупали у банка кредит, а действуют по агентскому договору и представляют интересы кредитора, то заявление об отказе от взаимодействия направляется в банк.

Если 4 месяца со дня просрочки уже прошли, банк самостоятельно уведомит коллекторов, что теперь любое взаимодействие с должником запрещено.

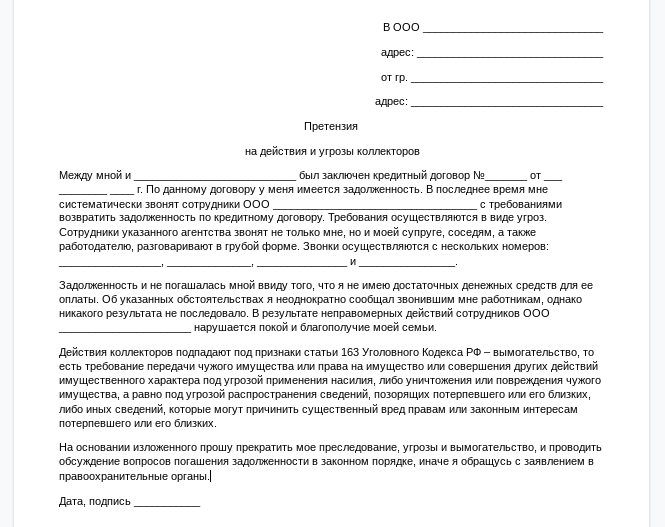

Способ 2. Жалуемся на представителей коллекторских агентств

Первым делом обратитесь в Федеральную службу судебных приставов (ФССП), а также в Роспотребнадзор и Роскомнадзор. Если взыскатели работают официально, то направьте обращение в Ассоциацию профессиональных коллекторских агентств (НАПКА) или руководству конкретного агентства. В тяжелых случаях (например, если взыскатели применяют насилие, угрозы, шантаж) — сразу обращайтесь в полицию и прокуратуру.

Комментарий юриста:

«Если взыскатели нарушают способы взаимодействия, установленные законом, не ждите, пока ситуация изменится сама собой — подавайте жалобы в ФССП и правоохранительные органы.

Да, на сбор доказательств, составление заявления и его рассмотрение нужно время, но бездействовать нельзя. Если коллекторы увидят, что вы ничего не предпринимаете, они почувствуют вседозволенность и могут перейти к более жестким методам работы»

Способ 3. Жалуемся в банк или ЦБ РФ.

Если первоначально вашим кредитором был банк или микрофинансовая организация, которые заключили договор цессии (уступки права требования долга) или агентский договор с коллекторским агентством, работающим незаконно и неофициально, это является нарушением.

Первым делом направьте обращение в банк или микрофинансовую организацию. В нем укажите, что коллекторы работают незаконно, а заключённый договор является недействительным. Если нет никакого ответа или улучшения ситуации, то подавайте жалобы в Центральный банк России.

Способ 4. Подаем исковое заявление в суд.

ФЗ-230 определяет, что кредиторы или коллекторы обязаны возместить физическому лицу причиненные убытки и моральный вред. Чтобы взыскать компенсацию, вам необходимо подать исковое заявление на рассмотрение в районный суд.

В нем обязательно укажите, какую сумму обязаны выплатить коллекторы, и был ли соблюден досудебный порядок разрешения спора. Доказательство его соблюдения — предложение добровольного возмещения морального вреда, направленного от лица должника взыскателю. К иску обязательно прилагаются доказательства того, что взыскатели или кредитор действовали недобросовестно (например, показания свидетелей, копии обращений в ЦБ РФ).

Обратившись в суд, вы сможете не только защитить себя от коллекторов, но и получить от них денежную компенсацию. Однако у этого способа защиты есть несколько весомых минусов.

Например, суды зачастую занижают размер компенсации, а чтобы подать исковое заявление, потребуется правильно его составить и собрать доказательства. Пока вы будете этим заниматься, звонки коллекторов, встречи и письма так и будут продолжаться.

Обращайтесь за помощью к юристам: профессионалы нашей компании помогут вам грамотно составить заявление и обеспечат защиту ваших прав и интересов.

FAQ: отвечаем на частые вопросы

-

Коллекторы названивают родственникам, это нарушение?

Да. Они не имеют права не только требовать у третьих лиц возмещения долга, но и взаимодействовать с ними. Если это происходит и у вас есть доказательства — обязательно подавайте жалобу.

-

Можно ли грубо отказаться от общения с коллекторами?

Мы не рекомендуем. Зачастую они специально выводят человека из себя, чтобы он начал угрожать или оскорблять взыскателей, а затем записывают разговор и впоследствии используют его для шантажа.

-

Как часто могут поступать звонки от коллекторов?

Закон определяет, сколько раз могут звонить взыскатели: не более 1 раза в день, не более 2 раз в неделю, и не более 8 раз в месяц. При этом звонить можно только с 08:00 до 22:00 (в будни) и с 09:00 до 20:00 (в выходные и праздники).

-

Поможет ли банкротство физических лиц избавиться от коллекторов?

Однозначно – ДА. Признание финансовой несостоятельности позволяет решить все вопросы с взыскателями и прекратить с ними общение. По закону банкротство позволяет списать задолженности перед всеми кредиторами или их посредниками.

Как полностью решить проблему с коллекторами

Самый эффективный способ избавиться от коллекторов — инициировать банкротство физических лиц. Должник сможет снять с себя все обязательства (кредиты, займы, долговые расписки) и защититься от любых действий со стороны взыскателей.

Как это работает? Все просто: с того момента как суд признает заявление о банкротстве обоснованным, любые попытки вернуть деньги со стороны взыскателей прекратятся. Теперь они не будут беспокоить банкрота звонками, отправлять письма и караулить у дома — это незаконно и бессмысленно.

На заметку!

Чтобы признать себя банкротом, необходимо составить заявление о признании финансовой несостоятельности и оформить нужные документы. Опытные юристы помогут вам правильно подготовиться к процедуре и будут сопровождать на всех этапах процесса банкротства.

Доверяйте профессионалам: обращайтесь за квалифицированной помощью к нашим юристам. Мы знаем, как правильно действовать, чтобы процедура банкротства физических лиц прошла успешно, расскажем, как списать все задолженности и избавим вас от любых попыток коллекторов взыскать деньги.

Возможно, нас уволят.

Все банки пользуются услугами коллекторов, но не любят об этом говорить. Писать статью о коллекторах в журнале банка — все равно что в первую брачную ночь обсуждать условия развода.

Банки делают вид, что коллекторы — это не про них. Любой юрист, пиарщик или маркетолог посоветует не трогать эту тему вовсе. Но мы рискнем.

Наши юристы, пиарщики и маркетологи против. Возможно, после этой статьи нас уволят, но мы расскажем о коллекторах все как есть. Спасибо, что вы с нами.

Все не так плохо

Вы удивитесь, но общаться с коллектором полезно. Раньше к должникам приходили, по сути, бандиты и это было страшно. Теперь должникам звонит коллектор и это безопасно. Коллектор не представляет угрозы, это закреплено в законе. Все проблемы с коллекторами — из-за паники и незнания своих прав.

Более того: коллектор может помочь с выплатой долга. Как этого добиться — в сегодняшней статье, но сначала — матчасть.

Вы узнаете

- Кто такие коллекторы

- Что такое коллекторское агентство

- Как работают коллекторы

- Права коллекторов по закону

- Как общаться с коллекторами

- Почему коллектор так навязчив

- Почему коллекторы беспокоятся о небольших суммах

- Долгов нет, а коллекторы все равно преследуют

- Какие бывают долги

- Кто такие черные коллекторы

- Коллекторы в банке

- Как стать коллектором

Кто такие коллекторы

Коллекторы — это специалисты, которые занимаются возвратом задолженности. Взаимодействие с должником они осуществляют в судебном или досудебном порядке. Главная задача работы — согласовать с должником удобный для него график выплат по просроченной задолженности.

Хотя коллекторов обычно ассоциируют с банками и долгами по кредитам, они работают не только с такими задолженностями. Это может быть любой долг, который образовался на основании договорных отношений или неисполнения судебного решения. Например, алименты, долги по оплате коммунальных услуг или дебиторская задолженность, когда компания поставила товар и не может получить оплату по договору поставки.

Закон о коллекторах. 3 июля 2016 года вышел закон о коллекторах, в котором прописано, что коллектор может делать и что будет, если он нарушит закон.

Что такое коллекторское агентство

Такое агентство профессионально занимается взысканием просроченной задолженности, ведет работу в рамках закона о коллекторах. Не каждая юридическая компания может заниматься коллекторской работой. Вот основные требования к коллекторскому агентству, установленные законодательством:

- Обязательно состоять в государственном реестре на сайте ФССП в открытом доступе. По нему вы проверите, имеет ли право организация заниматься коллекторской работой.

- Основной вид деятельности — возврат просроченной задолженности.

- Размер чистых активов должен быть не менее 10 млн рублей на последнюю отчетную дату.

- Заключать договор обязательного страхования за причинение убытков должнику на сумму возмещения не менее 10 млн рублей.

- Входить в реестр операторов по обработке персональных данных.

- У агентства должен быть интернет-сайт.

Не может стать коллекторским агентством организация:

- Которую за последние три года исключили из реестра коллекторских агентств.

- Если она находится в стадии ликвидации или банкротства.

- Среди сотрудников или учредителей которой есть лица с судимостью в сфере экономики, преступлений против общественной безопасности или государственной власти.

- Компания, в отношении которой суд принял решение по взысканию с нее просроченной задолженности, а она не исполнила его в течение 30 дней.

Как работают коллекторы

Работать с должниками коллекторы могут по двум направлениям:

- Как представители кредитора, потому что банк передал им право на взаимодействие с заемщиком с целью возврата задолженности. В таком случае коллекторы пытаются связаться с должником и договориться о получении текущей просроченной задолженности. Когда должник вернулся в график выплат, с ним опять работает банк — коллекторы возвращают его документы кредитору.

- Как новые кредиторы, выкупившие долг у банка по договору цессии. Так называется договор, по которому кредитор передает право требования долга: если не удалось договориться о закрытии просрочки или заемщик не выходит на связь, банк уступает его за плату новому кредитору. В таком случае новым кредитором станут коллекторы. Они продолжат договариваться с должником или обратятся в суд. На основании судебного решения должник будет закрывать задолженность через судебного пристава. Перед тем как требовать уплаты долга, новый кредитор обязан предоставить документы, подтверждающие, что долг перешел к нему.

Обычно коллекторы работают дистанционно — через телефон. Могут выезжать и на дом к должникам, если такой формат предусмотрен регламентом фирмы. Так делают, когда есть крупные суммы задолженности или когда у коллекторов на руках судебное решение.

Не по каждому долгу коллекторы обращаются в суд, но они часто приобретают кредитные долги со старыми просрочками, по которым нет выплат более пяти лет. Такие кредиты банки продают с большим дисконтом — за 10—30% от суммы задолженности. Банкам невыгодно тратить ресурсы на работу с этими должниками.

Коллекторам же выгоднее работать с такими просрочками: через суд они смогут взыскать полную сумму задолженности. Хотя по таким кредитам обычно истек срок исковой давности, заемщик может не знать и не заявить об этом в суде. Если должник заявит о пропуске такого срока, судья отменит требования кредиторов.

Права коллекторов по закону

Коллектор действует строго по закону. Он имеет право:

- Встретиться с вами лично.

- Позвонить, отправить смс или голосовое сообщение.

- Написать вам по почте.

- Передать сообщение телеграфом.

Коллектор обязан полностью представиться, назвать свою должность и адрес агентства. Он может беспокоить вас только с 08:00 до 22:00 в будние дни и с 09:00 до 20:00 в выходные. По вечерам и ранним утром коллектор не имеет права звонить и приходить к вам домой. Звонить может не чаще раза в сутки, двух раз в неделю и восьми раз в месяц.

Если коллектор нарушает закон, то на него можно пожаловаться:

- В ФССП. Федеральная служба судебных приставов обязана контролировать работу коллекторских агентств.

- В НАПКА. Это национальная ассоциация профессиональных коллекторских агентств, она контролирует работу коллекторов и поможет разобраться. Большинство вопросов можно решить с НАПКА — там заинтересованы, чтобы коллекторская фирма вела законную работу.

- В Роскомнадзор, если коллекторы разглашают персональную информацию и нарушают закон «О персональных данных».

- В полицию или прокуратуру, если коллекторы нарушают закон и угрожают неправомерными действиями.

Как общаться с коллекторами

Коллектор заинтересован в том, чтобы вы выплатили долг. Но чем хуже вы идете на контакт, тем более жесткие меры он применяет, хотя и в рамках закона. Если хотите иметь дело с вежливым и добрым коллектором, возьмите трубку и начните разговор вежливо. Он сможет помочь, если вы правильно построите разговор. Как это сделать — в одной из следующих статей.

Относитесь к коллектору так, как хотите, чтобы он относился к вам.

Почему коллектор так навязчив

Коллекторы как бойцовские псы: если вцепятся — не отпустят. Предположим, вы должны банку 1500 рублей за обслуживание кредитки — вроде небольшие деньги. Вы отложили оплату раз, другой, третий, на пятый вам начинают звонить. Сумма небольшая, но коллектор все равно будет вас пилить. Кажется, что это нелогично, но у такой навязчивости есть причина.

Некоторые должники ведут себя как дети. Они говорят: «Я заплачу завтра» — но у них нет денег заплатить ни завтра, ни через месяц. Они попали в кредитную яму и не знают, как выбраться. Но вместо того чтобы составить финансовый план, они повторяют мантру «я заплачу завтра». Чтобы обсудить с таким должником настоящие проблемы, коллектору нужно выдавить из него признание. На сотый звонок должник не выдержит и проговорится: «Меня уволили с работы, и я не знаю, как вам платить». Тогда-то и начнется настоящий полезный взрослый разговор.

Когда вам звонит коллектор, он не знает, что вы не такой. Он предполагает худшее и пытается выдавить из вас признание. Чтобы коллектор не обращался с вами как с ребенком, сразу опишите ему свою ситуацию и назовите реалистичный срок: «Я уехал на дачу, здесь нет банкоматов и терминалов. Вернусь в город в пятницу, в субботу заплачу». До субботы он вас не побеспокоит. Но если вы пообещали заплатить и не заплатили, коллектор больше вам не поверит.

Девиз коллекторов — «Все врут».

Почему коллекторы беспокоятся о небольших суммах

Допустим, вы задержали платеж на небольшую сумму — 1500 рублей. Кажется, от такого долга банк не обеднеет. Но коллекторы вас преследуют, как за преступление: звонят, давят, угрожают судом. На это тоже есть причина.

| 20% | 6% | 10% |

|---|---|---|

| кредитов в России просрочены | кредитов выдается для погашения другого долга | кредитов — безнадежные |

20%

кредитов в России просрочены

6%

кредитов выдается для погашения другого долга

10%

кредитов — безнадежные

1500 рублей — небольшая сумма. Но 70—80% всех долгов — это суммы до 3000 рублей, вместе они составляют для банка многомиллионные убытки. Один безнадежный ипотечный долг для банка не так страшен, как тысячи небольших просрочек. Поэтому банк решает требовать с должников любую сумму одинаково строго. Такую установку он передает коллекторам, а коллекторы с такой установкой звонят вам. Для них ваша мелкая просрочка ничем не лучше, чем долг в сотни тысяч рублей.

Чтобы понять масштаб проблемы, представьте: сейчас в России около 40 миллионов человек расплачиваются по кредитам. Это половина экономически активного населения страны. Из них 3,8 миллиона задерживают платежи свыше 90 дней. Общая сумма просрочек — 10,6 трлн рублей.

Если для вас 1500 рублей — небольшая сумма, тогда нетрудно будет ее заплатить. Спросите у коллектора, где ближайшее отделение банка или терминал, заплатите, и больше вас не побеспокоят.

Для коллектора не бывает маленьких просрочек.

Долгов нет, а коллекторы все равно преследуют

Вы можете попасть в список должников по ошибке. Например, вы уже выплатили кредит, но из-за сбоя в системе коллекторы продолжают звонить. Или вам на домашний телефон звонят, потому что прежний владелец квартиры оставил банку этот номер. Увы, коллектор не войдет в ваше положение, потому что действует строго по инструкции. У него написано на экране, что вы должник. Пока это написано на экране, он не отстанет.

То, что вас беспокоят без причины, несправедливо, но коллектор работает по скрипту — инструкции, которая регламентирует любые ситуации. Скрипт придуман, чтобы коллектор всегда оставался беспристрастным и не выходил за рамки закона. Если должник говорит, что ничего не должен, коллектор не должен верить. Это его работа.

Расскажите о ситуации, попросите убрать вас из коллекторских списков. Возможно, вас попросят подтвердить сказанное документами — например, предъявить свидетельство о покупке квартиры.

Какие бывают долги

Коллекторы делят долги на два типа: случайные просрочки и кредитные пирамиды.

Случайные просрочки появляются, если заемщик чуть-чуть не вписался в бюджет — например, потратил слишком много на отпуск. Такие должники задерживают не больше 3000 рублей на несколько дней. В такой ситуации коллектор работает живым напоминанием: не забудь, не забудь, не забудь.

Кредитные пирамиды — тяжелая ситуация. Она возникает, если человек взял кредитов больше, чем может оплатить. Чтобы покрыть платежи по старым кредитам, он берет новые. Общая база кредита растет, ставка на каждый новый кредит все выше. Любая непредвиденная трата — и пирамида рассыпается. Таким должникам нужна реструктуризация, здесь коллектор работает как финансовый консультант.

Есть и третий тип — те, кто с полной ответственностью отказываются выплачивать долг. Должник заявляет, что платить по кредиту не будет, потому что банками управляют жулики, рептилоиды или масоны. Тут коллектор бессилен, дело передадут в суд.

Кто такие черные коллекторы

В 90-х финансовые институты в стране работали плохо: банки только учились давать кредиты, государство не умело взыскивать долги. Поэтому эти функции люди выполняли самостоятельно. Взысканием долгов занимались бандиты. У них не было никаких полномочий, поэтому для убеждения они использовали подручные средства и бытовые приборы.

Сейчас такие методы используют только полулегальные организации — мы называем их черными кредиторами, но они называют себя как угодно, хоть «Супердоверие-уайт-честный-инвестбанк». Черные кредиторы дают деньги без документов, поручителей и лишних вопросов. К ним обращаются финансово безграмотные люди или те, кому отказали банки. А через несколько месяцев клиент такой организации может увидеть у себя на пороге «бригаду из девяностых».

В 2023 году сложно представить, что на рынке много подобных компаний. Законодательство совершенствуется, и рынок кредитования тоже. Займы выдают банки, МФО, а если те и другие клиенту отказали, он может обратиться в частную компанию, где займы выдают частные инвесторы — обычно под залог недвижимости. Сделку, как правило, проводят у нотариуса.

Сейчас коллекторы уже не наглеют как раньше, и все эти истории не повторяются. К 2023 году уже несколько лет как не на слуху истории, когда к должнику приехали и разрисовали стены или вызвали ему похоронную службу. Могут звонить по телефону и писать смс с угрозами, но дальше дело не заходит. Стоит им показать, что знаешь свои права, как они пропадают и ищут другого должника, на которого смогут подействовать угрозы.

Как вести себя с черными коллекторами. Несмотря на то что черные кредиторы действуют на грани закона, они не хотят его нарушать. Поэтому чаще всего насланные ими бандиты не применяют насилие, но используют шантаж и угрозы. Если вы видели по телевизору драматичный сюжет о том, как должникам угрожали расправой, вы видели угрозы именно таких полубандитских команд. Они не имеют никакого отношения к лицензированным банкам. Таких беспредельщиков нужно сажать по тюрьмам, а не прятаться от них по родственникам.

Если вам угрожают расправой, то вы имеете дело с бандитом. Не пускайте его в дом, не подписывайте никаких бумаг. Обращайтесь в полицию или прокуратуру, закон на вашей стороне.

Коллектор не может:

- Просто зайти в ваш дом и вынести из него ценные вещи — это грабеж.

- Угрожать вам тем, что придет и опишет ваше имущество или арестует счета. Такие меры может принимать только судебный пристав и только на основании судебного решения. Вдобавок должны быть доказательства, что это имущество ваше: вы купили его на свои деньги или оно оформлено на вас.

- Оказывать на вас еще какое-либо психологическое давление.

- Вводить в заблуждение по поводу суммы задолженности.

- Рассказывать о вас в интернете или лично, например звонить на работу и сообщать о долгах.

| Угроза | Предупреждение |

|---|---|

| Заплатите, или переломаем ребра | За каждый день просрочки мы начисляем пени |

| Мы вашу дочку из школы встретим | Мы будем звонить каждый день, пока не заплатите |

| Ваш сын не сможет в школе учиться | Если вы не заплатите, мы обратимся в суд |

| Мы вашего мужа инвалидом сделаем | За долги суд может описать ваше имущество |

| Мы вас опозорим — стыдно будет из дома выходить | За долги суд может выселить вас из квартиры |

Угроза

Заплатите, или переломаем ребра

Предупреждение

За каждый день просрочки мы начисляем пени

Угроза

Мы вашу дочку из школы встретим

Предупреждение

Мы будем звонить каждый день, пока не заплатите

Угроза

Ваш сын не сможет в школе учиться

Предупреждение

Если вы не заплатите, мы обратимся в суд

Угроза

Мы вашего мужа инвалидом сделаем

Предупреждение

За долги суд может описать ваше имущество

Угроза

Мы вас опозорим — стыдно будет из дома выходить

Предупреждение

За долги суд может выселить вас из квартиры

Угроза — это обещание незаконной расправы, предупреждение — это напоминание о законных последствиях. Если вам угрожают, обращайтесь в полицию. Если предупреждают — не паникуйте и обсудите с коллектором, как избежать этих мер.

Бандиты остались в прошлом. Если вам угрожают, звоните в полицию.

Коллекторы в банке

У крупных банков бизнес строится принципиально иначе: им нужно, чтобы заемщик взял деньги и вовремя их вернул. Поэтому прежде чем выдать кредит, банки проверяют вашу платежеспособность и кредитную историю. Они не хотят на вас никого насылать, коллекшн для них — крайняя мера.

Если хороший заемщик не может выплатить долг, значит, случилось что-то непредвиденное. Банку невыгодно его запугивать — потеря репутации обойдется дороже. Чтобы получить свои деньги, банк должен помочь заемщику справиться с долгом.

Своих коллекторов у банков нет. В кредитном учреждении они называются иначе — сотрудниками отдела взыскания просроченной задолженности. Или такой отдел называется по-другому, например отдел по работе с проблемной задолженностью. Но суть работы не меняется.

Первое время работу с должником ведут сотрудники такого отдела, обычно в течение 1—6 месяцев просрочки — срок зависит от банка. Потом, если клиент не закрыл долг, его передают в коллекторскую компанию, которая выступает представителем банка или покупает задолженность. Кредитное учреждение также может сразу обратиться в суд, и на основании его решения долгом займется судебный пристав.

Как стать коллектором

Пойти на работу коллектором может практически любой человек. Важно, чтобы у него не было судимостей, которые под запретом для основателей коллекторского агентства. Кроме этого законодательство не устанавливает каких-либо требований к сотрудникам коллекторских компаний. Требования устанавливают агентства, чтобы работа коллекторов приносила результат — возврат просроченного долга.

Кто может стать коллектором. Коллекторские агентства отдают предпочтение кандидатам:

- С юридическим образованием или пониманием, как работают законы.

- С опытом работы в банке, обычно в отделе взыскания.

- Бывшим сотрудникам правоохранительных органов — у них нужное образование и огромный опыт работы с людьми.

- Бывшим судебным приставам или сотрудникам судебного аппарата.

В работе с должником потребуются терпение, умение планировать финансы и объективный взгляд со стороны. Если должник не справился с выплатами, но очевидно, что он что-то неправильно делает при планировании бюджета и трат, коллектор может подсказать, как исправить ситуацию и найти деньги на уплату долгов.

Обязанности. Главная задача коллектора — вместе с должником найти выход из ситуации, чтобы заемщик смог выплачивать кредит или погасил текущую просроченную задолженность, разработать с должником график выплат в рассрочку. Коллектор должен помогать решить вопрос, действовать без угроз или еще какого-либо психологического давления.

Когда взыскатель получил судебное решение по долгу, коллектор следит за работой пристава. В работе у сотрудника ФССП находится несколько тысяч дел одновременно, и коллектор может возложить часть работы на себя. Например, самостоятельно обратиться в банки, где, как он подозревает или знает, должник открыл счета. Деньги, хранящиеся там, могут списать в счет долга. Коллектор может выйти на работодателя, чтобы тот заблокировал до 50% поступлений в счет оплаты задолженности по судебному решению.

Зарплата. Как и в любой сфере, доход зависит от уровня компетенции, образования и результатов сотрудника. Например, в Санкт-Петербурге коллекторские компании предлагают от 50 000 до 120 000 Р. Средний оклад сотрудников отделов взыскания банков в Москве — 80 000—120 000 Р, в Омске платят 35 000—100 000 Р. Оклад выше для специалистов с опытом работы с просроченной задолженностью, ниже для сотрудников без опыта, но многие агентства готовы их рассматривать — важны профессиональные знания и желание работать.

Обычно доход коллектора складывается из минимального оклада и премии. В свою очередь, она зависит от суммы выплат, которые сделали должники после работы с сотрудником. Поэтому коллектор вместе с должником заинтересован в возврате долгов.

Карьерные перспективы. Можно стать главным специалистом по взысканию задолженности, а потом и вовсе открыть свою компанию. Коллекторские агентства, работающие в рамках закона и помогающие вернуть долги, всегда нужны.

Работа у коллекторов будет всегда, потому что растет уровень закредитованности населения.

Лайк и репост

Думаете, мы пошутили насчет увольнения? Нет, все серьезно: с этой статьей мы сильно рискуем. Тинькофф-банк никогда не отличался застенчивостью, но у всего есть пределы. Тут все заметно нервничают. Теперь вопрос к вам.

Если вы хотите продолжение серии о коллекторах — делайте репост. Тогда в будущих статьях мы расскажем, как конкретно коллектор может помочь и что делать в случае просрочки. Если вы зареклись от сумы — не делайте репост, а почитайте вместо этого статьи о том, как получать много денег:

- Куда деть свободные 100 000 Р;

- Пять правил, чтобы торговаться;

- Как хранить деньги почти без риска;

- Заблуждения об инвестициях, которые мешают сохранить деньги;

- Простой способ начать копить;

- Как заработать на Tinkoff Black.

В будущих статьях: какие бывают коллекторы и как общаться с каждым из них, как отличить честного кредитора от мошенников, что такое антиколлекторские агентства и что они на самом деле делают.

И напоследок шпаргалка:

| Бандит | Коллектор |

|---|---|

| Забирает имущество без актов и свидетелей | Помогает найти способ выплатить долг |

| Отнимает накопления | Не трогает ваши деньги |

| Действует вне закона | Действует по закону |

| Вызывайте полицию | Идите на контакт |

| Не подписывайте никаких документов | Будьте вежливы |

Бандит

Забирает имущество без актов и свидетелей

Коллектор

Помогает найти способ выплатить долг

Бандит

Отнимает накопления

Коллектор

Не трогает ваши деньги

Бандит

Действует вне закона

Коллектор

Действует по закону

Коллектор

Идите на контакт

Бандит

Не подписывайте никаких документов

Выводы

- Коллектор не верит вашему «завтра», потому что слишком часто слышит это от других заемщиков.

- Для коллектора не бывает мелочей. Из маленьких долгов получаются миллионные убытки.

- Не слушайте бандитов. Если вам угрожают расправой, обращайтесь в полицию.

- Не бойтесь коллекторов. Они не опасны и могут помочь.

- Общаться с коллектором полезно. Об этом — в следующей статье. Подпишитесь, чтобы не пропустить ее.

В этой статье:

- 1 Варианты взаимодействия банка и коллекторского агентства

- 1.1 Первые действия задолжника

- 1.2 Законна ли продажа долгов

- 1.3 Кому и сколько платить

- 1.4 Что можно и что нельзя делать коллекторам

- 1.5 Куда обращаться при неправомерном поведении коллекторов

- 2 Передача коллекторам долга:законно ли это и нужно ли уведомлять должника об этом

- 2.1 Передача долга коллекторам. Законность процедуры

- 2.2 Последствия передачи долга коллекторам

- 2.3 Участие посредников при взыскании задолженности по кредиту

- 2.4 Действия должника после смены кредитора и было ли уведомление об этом

- 2.5 Действия должника после передачи банком долга коллекторам:

- 3 Передача долга коллекторам, права банка, законность процедуры

- 3.1 Через какое время банк передает долг коллекторам?

- 3.2 Какую сумму долга банк может продать коллекторам?

- 3.3 Какие банки продают долги коллекторам?

- 3.4 На основании какой статьи происходит переуступка прав требования?

- 3.5 Что делать заемщикам?

- 3.6 Как осуществляется передача банком долга коллекторам

- 3.7 Примеры нарушений, дающих право должнику обратиться в суд и не позволить продать свой долг

- 3.8 Передача банком персональных данных третьим лицам

- 3.9 Заемщик выиграл суд, а банк передал долг в коллекторское агентство

- 3.10 Может ли банк продать долг после суда?

- 3.11 Банк продал долг коллекторам после решения суда, что делать?

- 3.12 Банк требует долг после решения суда

- 3.13 Итог

- 4 Банк продал долг коллекторам: что делать после решения суда, можно ли не платить

- 4.1 Взаимодействие банка и коллекторского агентства

- 4.2 Какие банки продают долги коллекторам

- 4.3 Права и обязанности коллекторских компаний

- 4.4 Как узнать продал ли банк мой долг коллекторам

- 4.5 Что делать должнику

- 4.6 Можно ли не платить

- 4.7 Какой срок исковой давности

- 5 Может ли банк передать долг коллекторам без разрешения от суда

- 5.1 Когда банк может продать проблемный кредит?

- 5.2 Как не стать должником перед кредитором и не допустить проблем с ним

- 5.3 Закон: на что опираться должнику

- 5.4 Мнение Роспотребнадзора

- 5.5 Рубрика «вопрос-ответ»

- 6 Нао «пкб»

- 6.1 Срок просрочки до привлечения коллекторов

- 6.2 Когда и какие кредиты передаются коллекторам

- 6.3 Зачем нужна цессия

- 6.4 Действия заемщика при передаче долга коллекторам

За последние 10 лет уровень закредитованности населения в России вырос в разы. Мало кто может похвастаться отсутствием долговых обязательств. Большая часть граждан получает кредиты в крупных известных банках. Но допустив несколько месяцев просрочки, должники вынуждены общаться не с представителями банка, где был оформлен договор, а с бескомпромиссными коллекторами.

После множества историй и новостей о грубом, а порой бесчеловечном, поведении взыскателей задолженностей, в трудное экономическое время всех обладателей кредитов беспокоит вопрос, что делать, если банк передал право на взыскание вашего долга коллекторам.

Варианты взаимодействия банка и коллекторского агентства

Выдавая кредиты, банки рассчитывают на возврат заимствованной суммы и уплаты процентов за время пользования взятых средств. Но не все заемщики в срок и в полной мере исполняют свои кредитные обязательства.

Банки в несколько этапов пытаются взыскать недополученные средства. Когда силами собственных сотрудников воззвать к совести неплательщиков не удается, банк обращается к коллекторским агентства.

Существует два сценария, по которым происходит взаимодействие банка и коллекторов.

- Кредит никуда не передается, долг остается на балансе банка, а коллекторы лишь оказывают помощь в процессе возврата заимствованных средств.

- Переуступка прав требования. Это значит, что банк продал долг коллекторскому агентству, и теперь оно будет заниматься поиском недобросовестного клиента и взысканием задолженности по кредиту.

Получив информацию о старом долге, взятом в каком-либо банке, от коллекторов, необходимо внимательно прочитать письмо и определить, имеет ли место переуступка прав требования, или коллектор представляет интересы того же банка.

Первые действия задолжника

Если в информационном письме речь о передаче долга, гражданин имеет право удостовериться в том, была ли на самом деле сделка между банком и коллекторским агентством.

Поэтому для начала нужно отправить запрос на имя указанной в письме организации о предоставлении подтверждающих официальных документов (заверенной копии договора и выписки непосредственно по кредиту).

В качестве средства связи лучше использовать почту, отправить заказное письмо с уведомлением о получении.

Если банк действительно заключил договор о переуступке прав требования по данному кредиту, агентству не составит труда доказать это. До письменного ответа должник может не отправлять денежные средства на счет коллекторов, а начисленные штрафы за период ожидания можно будет оспорить, и суд окажется на стороне заемщика.

Не лишним будет и обращение в банк, где был оформлен кредит. Всегда есть вероятность того, что рассылка – очередное запугивание для активизации должников. Тогда лучше не испытывать судьбу и приступить к погашению просроченного кредита немедленно.

Законна ли продажа долгов

Прежде, чем обсуждать законность того или иного действия со стороны контролируемой многими службами организации, в данном случае банка, важно учесть, что в большинстве российских законов есть такая строчка, как “если иное не предусмотрено условиями договора”. Это значит, что практически любое действие банка в отношении конкретного клиента является правомерным, если оно указано в кредитном договоре, и заемщик его подписал.

Вопросы потребительского кредитования регламентируются законом о защите прав потребителей. В нем нет явного запрета на переуступку прав требования по кредиту. Есть лишь обязанность банков заключать такого рода сделки только с организациями, имеющими лицензию на право ведения банковской деятельности.

Поэтому, нужно еще раз перечитать свой кредитный договор и выяснить, есть ли пункт, говорящий о возможной передаче долга и информации о клиенте и сведений по кредиту .

Если клиент был предупрежден на этапе подписания договора, никаких претензий к банку быть не может. На протяжении первых месяцев просрочки должнику неоднократно напоминают о ней и возможных последствиях.

Не раньше, чем через 3-6 месяцев полного отсутствия платежей, банк передает право требования коллекторам.

Кому и сколько платить

В случаях, когда коллекторские агентства действуют на основании партнерского договора об оказании услуг, то есть выполняют работу по взысканию вместо банка, но долг при этом остается в изначальной кредитной организации, все платежи в счет погашения задолженности необходимо направлять только в банк на прежний счет. За длительную просрочку сумма ежемесячного платежа увеличивается из-за начисленных пеней и штрафов, которые должны быть оплачены в первую очередь.

При переуступке права требования, заемщик перестает быть должным банку, теперь возврат кредита в интересах коллекторов. Но это не означает многократное увеличение размера долга. Закон защищает права граждан.

Вне зависимости от того, кому передан долг по кредиту, условия начального договора с банком без согласия заемщика никто не может менять. Значит процентная ставка, порядок начисления штрафов и т.д.

не должны быть подвержены корректировке со стороны коллекторов .

Что можно и что нельзя делать коллекторам

Коллекторские агентства – это организации, имеющие соответствующую лицензию, официально зарегистрированные и осуществляющие свою основную деятельность, а именно взыскание задолженностей, в соответствии с действующим законодательством.

По определению коллекторы – это не бандит и не преступники. Но, к сожалению, на практике в целях заставить недобросовестных плательщиков возвращать долги, зачастую коллекторы пользуются методами, выходящими за рамки их полномочий.

Действия, нарушающие права граждан, незаконны:

- Шантаж, угрозы и запугивания самого заемщика и его родственников.

- Ночные звонки (с 22.00 до 8.00).

- Звонки на работу и личные номера более 6 раз в сутки.

- Публичное размещение информации о долге (соцсети, надписи на стенах подъезда и т.д.)

- Проникновение в жилище должника.

- Попытки какой-либо конфискации или просто описи имущества.

- Использование в диалоге ненормативной лексики, оскорблений, унижений и повышенного тона речи.

- Требование ежеминутной оплаты непосредственно коллектору.

- Завышение суммы долга путем прибавления дополнительных пеней, штрафов и комиссий, непредусмотренных в первоначальном кредитном договоре.

Всё, что имеют право делать коллекторы, – это напоминать по средствам телефонных звонков и рассылки писем, уведомлений о существовании долга и необходимости его погасить, посещать место жительства должника для личного сообщения о требованиях, не пытаясь ворваться силой и соблюдая правила делового общения.

Для взыскания задолженности путем реализации имущества, коллекторы должны собрать необходимые документы и обратиться в суд. Только на основании решения суда возможно задействовать в погашении долга средства на счетах гражданина или выручку, полученную с продажи его собственности. Но данный процесс – работа судебного пристава, а не коллектора.

Куда обращаться при неправомерном поведении коллекторов

За работу всех коллекторов отвечает Национальная ассоциация профессиональных коллекторских агентств (НАПКА). Именно сюда можно обращаться с жалобой на некорректное поведение взыскателей. Но реакция редко, когда бывает мгновенной. Организация будет долго выяснять, что это за сотрудник, точно ли он был не прав и т.д., но в результате будет дан письменный ответ о принятых мерах.

Быстрее можно получить реакцию, если связаться с непосредственным руководителем отметившегося коллектора. Только он не менее заинтересован в возврате долга и наверняка осознанно закрывает глаза на некоторые противоправные действия своих сотрудников. Зато предупреждение о дальнейшем обращении в правоохранительные органы способно немного усмирить.

Если имеют место угрозы жизни или здоровью, необходимо сразу писать заявление в прокуратуру. Такие действия коллекторов квалифицируются как уголовные преступления. Уже есть немало прецедентов вынесения обвинительных приговоров по делам превышения полномочий представителями коллекторских агентств.

Но любая жалоба должна быть подтверждена доказательствами: аудио и видеозаписями, фотографиями, ссылками на соцсети, заключениями экспертов (при взломах и других видах порчи имущества), показаниями свидетелей.

Наличие просрочек по кредитам не лишает гражданина его законных прав. Даже если банк передал права на ваш долг коллекторам, можно защитить себя.

Сегодня популярны услуги антиколлекторов, которые за определенную плату берут на себя общение с назойливыми взыскателями и решают, как урегулировать взаимоотношения заемщика и кредитора в рамках закона. Но безопаснее и разумнее не допускать таких ситуаций вообще.

При возникновении сложного финансового положения, не стоит прятаться и уклоняться от погашения задолженности, лучше сразу обратиться в банк с просьбой об отсрочке или реструктуризации. Банки заинтересованы в возврате долга в любом случае и готовы идти на уступки в частном порядке.

Источник: https://law247.ru/credits/bank-peredal-dolg-kollektoram-vashi-dejstviya/

Передача коллекторам долга:законно ли это и нужно ли уведомлять должника об этом

Кредитор в конечном итоге приходит к одному из двух логичных вариантов — начало взыскания задолженности путём вынесения судебного решения или передачи коллекторам долга. Первый вариант зачастую более выгоден, но требует большего внимания и времени, поэтому многие кредиторы просто продают свои долги, не желая продолжать дальнейшую работу.

Передача долга коллекторам. Законность процедуры

Любой кредитор имеет законное право на продажу имеющейся у него задолженности. Однако, для этого необходимо соблюдение некоторых моментов:

- Наличие в договоре пункта о возможности передачи долга третьему лицу без получения отдельного согласия должника;

- Наличие письменного согласия должника на передачу долга (в случае отсутствия в договоре условия о такой передаче);

- Уведомление должника о заключении договора цессии.

Большая часть договоров займа и кредитных договоров содержат условия о возможности продажи и иной передачи долга третьим лицам.

Должник должен понимать, что, в соответствии с законодательством, адресом его фактического проживания будет считаться адрес его регистрации по месту жительства, постоянного или временного.

То есть, если фактически он проживает по иному адресу, но при этом он не уведомлял об этом кредитора, направления почты по адресу, известному кредитору, будет достаточно.

Должник должен сам следить за своей корреспонденцией.

Правила поведения коллекторов.

Таким образом, передача долга коллекторам без уведомления должника будет незаконной. Однако, продажа долга не единственный вариант. Существует также вероятность привлечения коллекторского агентства в качестве посредника при взыскании долга.

Последствия передачи долга коллекторам

Как правило, современные кредитные договора сразу содержат условия о согласии должника на передачу долга, поэтому ситуации, когда банк передал долг коллекторам без согласия, практически не встречаются на практике.

Последствия продажи долга:

- Замена кредитора. После продажи все права и обязанности кредитора ложатся на новое лицо;

- Передача новому кредитору персональных данных должника;

- Все условия договора сохраняют свою силу и не могут быть изменены новым кредитором в одностороннем порядке.

Участие посредников при взыскании задолженности по кредиту

Очень часто банки и иные организации используют коллекторские агентства в качестве посредников по взысканию задолженности. В таком случае долг фактически не передаётся третьему лицу, то есть цессия не заключается. Заключается договор на оказание услуг, в соответствии с которым и действует коллекторское агентство, представляя интересы займодавца.

Как правило, агентству поручается ряд действий, к которым относится:

- налаживание контакта с должником посредством телефона, почта и личных встреч;

- подготовка и вручение претензии;

- иные способы воздействия на должника и ведение переговоров.

Заключение агентского договора с коллекторской организацией выгодно кредитору ещё и потому, что банк не будет нести никакой ответственности за любые противоправные действия коллекторов. По сути, коллекторская организация связана с кредитором лишь гражданско-правовыми отношениями, поэтому за свои действия будет отвечать самостоятельно.

Действия должника после смены кредитора и было ли уведомление об этом

Дальнейшие действия должника зависят от некоторых факторов, в том числе от того, является ли коллекторское агентство посредником, либо приобрело долг по цессии и уведомлялся ли должник о передаче права требования?

Если банк передал долг коллекторам без уведомления должника, то есть фактическая возможность затянуть процесс, если это необходимо. В некоторых случаях это позволяет выиграть время, чтобы в последствии расплатиться с долгами. Затягивание процесса происходит путём обжалования договора цессии в судебном порядке.

Так, если коллекторское агентство начинает с должником по кредиту работу по взысканию задолженности, при этом утверждая, что является новым кредитором, последующее обжалование возможно. После этого, скорее всего, должник будет надлежащим образом уведомлен, поэтому надеяться, что после попытки такого обжалования действия коллекторов прекратятся, не стоит. Это лишь способ потянуть время.

Должник должен понимать, что после передачи долга все его действия, направленные на затягивание времени, носят лишь временный характер. В любом случае, долг никуда не исчезает, обязанность по его оплате остаётся.

Как бороться с коллекторами?

Действия должника после передачи банком долга коллекторам:

- Выяснить, на каком основании действуют коллекторы, являются ли лишь представителем или дол был передан по договору цессии;

- Узнать объём требований коллекторов;

- Обратиться к первоначальному кредитору для выяснения, действительно ли передавался долг;

- Обозначить коллекторам, что отказываетесь производить какие-либо переговоры, что единственный вариант решения конфликта — обращение в суд.

В действительности же мало кто и коллекторов реально переходит рамки закона.

Процесс передачи долга — явление для современного общества обыденное и уже всем привычное. По большому счёту, положение должника существенно не меняется, так как со сменой кредитора объём взаимных прав и обязанностей займодавца и заёмщика не меняется.

- В большинстве случаев при передаче долга у должника возникает лишний простор для манёвра, лишняя возможность потянуть время, поэтому при желании можно найти плюсы даже в такой ситуации.

- Как быть, если долг продали коллекторам, смотрите в этом видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Источник: https://dolg.guru/dolgi/kollektory/peredacha-kollektoram-dolga-i-posledstviya-dlya-dolzhnika.html

Передача долга коллекторам, права банка, законность процедуры

Любой гражданин или организация могут обратиться в суд, если их права и интересы были нарушены. Основанием является статья 3 ГПК РФ.

Через какое время банк передает долг коллекторам?

Точного ответа на этот вопрос нет, каждая финансовая организация решает эту проблему самостоятельно. Но если учитывать, что отделы взыскания также относятся к коллекторам, то проблемные договоры попадают к ним в работу на пятый день просрочки.

Пять календарных дней считается нормой для банковского сектора. Именно в этот период банки не предпринимают никаких действий против должников. Исключением является штраф, который начисляется на следующий день, как только заемщик забыл заплатить.

Если просрочка длится меньше 5 дней, это никак не отразится на кредитной истории.

Необходимо понимать, что первые два месяца кредитор будет пытаться самостоятельно заставить должника оплатить и поставить обратно в график. Только после этого долг может быть передан коллекторам на основании ст. 382 ГК РФ.

Изначально долги именно передают на время, а не продают. Средний срок передачи равен трем месяцам.

Какой договор может быть передан в первую очередь:

- Должник не контактен. Все телефоны отключены.

- Должник не внес ни одного платежа.

- Должник проживает на большом расстоянии от представительства банка.

Фактически это все договоры, которые сложно взыскать самостоятельно.

Просрочка является основание начать процесс взыскания против заемщика (ст. 393 ГК РФ). Ненадлежащее исполнение своих обязанностей позволяет кредитору продавать долги.

Какую сумму долга банк может продать коллекторам?

Абсолютно любой договор может быть продан в коллекторское агентство. Конечно, кредитор разделяет долги, но по факту может продать любой.

Договоры, которые, скорее всего, банк оставит себе:

- суммы выше 70 тыс. рублей;

- заемщик идет на контакт;

- ранее заемщик регулярно оплачивал кредит;

- заемщик трудоустроен;

- у должника есть имущество.

Каждый банк содержит штат юристов, которые определяют судьбу долга по отдельности. Подходы и методы распределения не разглашаются, но на практике мы видим, как именно это происходит.

Коллекторы выкупают только те долги, которые невозможно взыскать путем переговоров или судов. Поэтому основной инструмент небанковского взыскания это — угрозы и запугивание.

Какие банки продают долги коллекторам?

На данный момент только Сбербанк не продает своих должников. Остальные кредиторы стараются побыстрее избавиться от проблемных заемщиков, чтобы получить дополнительные средства от ЦБ.

На основании какой статьи происходит переуступка прав требования?

Гражданский кодекс контролирует все процессы передачи долга в КА. Для кредиторов существует всего два способа избавиться от кредитных соглашений с помощью агентств.

- Передать долг на время по агентскому договору в порядке статьи 1005 ГК РФ.

- Продать долг по соглашению цессии на основании ст. 382 ГК РФ.

В первом случае коллекторы будут работать с должником в течение трех месяцев, а затем вернут договор обратно кредитору. Во втором случае, долг продается навсегда.

На данный момент судебная практика имеет опыт расторжения кредитных отношений в пользу должника, но происходит это, когда заемщики первыми обращаются в суд, доказав нарушение своих прав кредитором.

Что делать заемщикам?

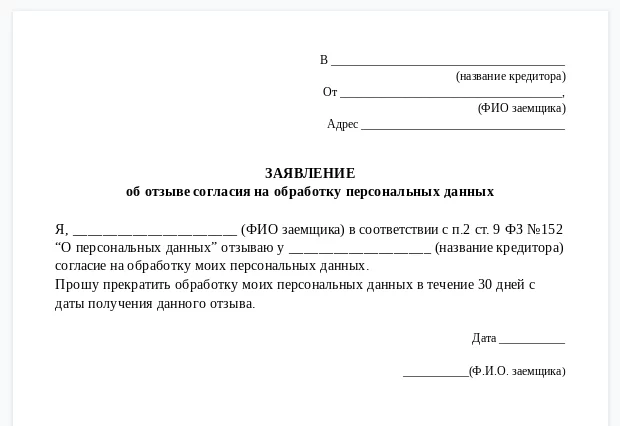

С 1 января 2017 г. вступил в силу Федеральный закон 230, который позволяет должникам отзывать согласие на передачу персональных данных коллекторам.

Надзорным органом за деятельностью агентств назначена ФССП. Человек, чьи права нарушаются коллекторами может написать жалобу, по которой будет произведена проверка. В случае установления нарушений долговую фирму ждет штраф (до 500 тыс. рублей за одно обращение).

Если на вас подали в суд, постарайтесь отменить часть неустойки. Делается это на основании ст. 333 ГК РФ. Таким образом, вы уменьшите сумму долга. Следующим шагом должно стать изучение кредитного договора опытным юристом по долгам. Банки в 99% случаев нарушают права заемщика.

Как осуществляется передача банком долга коллекторам

Передача банком долга коллекторам происходит на основании закона. Статья 382 Гражданского кодекса указывает, что права требования по кредитному договору 3-й стороне обязаны передаваться только с согласия заемщика. Если разрешения нет, то данная ситуация является нарушением прав и свобод человека и подлежит судебному разбирательству.

Не спешите радоваться, любой договор займа содержит пункт о том, что клиент согласен, чтобы его долг отдали коллекторам. Если вы решите оспорить данное утверждение, то денег вам не выдадут. Банк любит страховать свои риски и это является основным рычагом давления в случае возникновения просрочки.

Но обширная законодательная база, все же дает возможность оспорить данное утверждение в судебном порядке.

Примеры нарушений, дающих право должнику обратиться в суд и не позволить продать свой долг

В 99% случаев кредитный договор составлен с нарушениями. На основании ст. 819 ГК банк должен предоставить заемщику деньги на условиях договора, которые должны быть возвращены в срок, а проценты выплачены НА НИХ. Но по факту проценты платятся ЗА ПОЛЬЗОВАНИЕ деньгами.

При разбирательстве суд, руководствуясь ст. 431 ГК РФ понимает значение договора БУКВАЛЬНО. В итоге заемщик сначала должен оплатить проценты и только потом основное тело кредита. Это прямое нарушение и предоставление неверной информации заемщику.

Благодаря подобной схеме мы имеем хорошую возможность расторгнуть кредитный договор. Соответственно, продать или передать его третьим лицам будет невозможно.

Основываясь Федеральным законом №15 от 26.01.1996 г. ст. 9 — мы (как заемщики или потребители банковских продуктов) имеем право СТОРОНЫ при составлении и подписании любого соглашения. Но кредитор подсовывает типовой кредитный договор, условия которого изменить нельзя. Это прямое нарушение наших прав. Ведь мы имеем равнозначные права вместе с финансовой организацией.

Благодаря ст. 33 Конституции мы имеем право направлять наши требования на изменения условий соглашения если считаем, что они нарушены. Также на основании ст. 3 ГПК РФ любой человек или организация вправе обратиться в суд.

В постановлении Конституционного суда №4 от 23.02.1999 г. сказано, что физическое лицо является экономически слабой стороной и нуждается в особой защите своих прав.

Иногда банк дает на кредитные карты без какого-либо договора и в дальнейшем не может предоставить копию документа. Передача прав подобного долга незаконна и требует вмешательства не только судебных инстанций, но и прокуратуры.

Особый статус имеют незащищенные слои общества. На основании ст. 45 и 46 ГПК РФ принимать участие в судебных процессах с данной категории граждан могут прокуроры и органы опеки.

К таким людям относятся:

- инвалиды;

- пенсионеры;

- малоимущие;

- несовершеннолетние;

- граждане, состоящие на учете в ПНД;

- граждане, не имеющие какого-либо образования и не понимающие сложность ситуации.

Передача банком персональных данных третьим лицам

Передача персональных данных и информации о кредите третьим лицам попадает под юрисдикцию Федерального закона №152 от 27.07.2006 (О персональных данных).

В совокупности с возможностью законодательства о продаже либо передаче долга третьим лицам, а также подписанным согласием заемщика в кредитном договоре является законной процедурой. Коллекторские агентства имеют разрешение обрабатывать персональные данные должников.

Но разглашать данные коллегам или даже родственникам нельзя. Это влечет нарушение действующего законодательства и Федерального закона (О коллекторской деятельности).

Что грозит агентству серьезными штрафами и потерей лицензии.

Заемщик выиграл суд, а банк передал долг в коллекторское агентство

Если банк передал долг коллекторам после решения суда, то можно обратиться в надзорные органы для составления жалобы.

Каждый заемщик может оказаться в долговой яме. Это происходит по причине потери работы, болезни, форс-мажорных обстоятельств. Платеж не приходит на счет клиента вовремя, если оплачивают через почту. Срок зачисления до 20 дней. Клиент в данном случае, даже не узнает об этом. В результате образовывается долг.

Может ли банк продать долг после суда?

Кредитные организации, чтобы вернуть деньги обращаются в суд. Выиграть дело получается не всегда. Тогда они продают или передают проблемный договор коллекторам, иногда случайно, а иногда намеренно. Расставаться с деньгами никто не хочет и вход идут противоправные методы.

Коллекторы скупают долги портфелями, качество и статус задолженности не проверяют. Берут что есть. Банки этим пользуются и включают проигранные в суде договоры.

Банк продал долг коллекторам после решения суда, что делать?

Чтобы не тратить нервы и время, отправьте ксерокопию решения суда в коллекторское агентство. С судебными решениями они спорить не любят, тем более, если кредитор передал долг, а не продал. Но это поможет только на некоторое время, пока соглашение находится у взыскателей. Затем проблемный договор попадет снова в банк. Итак, до тех пор, пока его не продадут.

- Объясните сотрудникам финансовой организации, а лучше напишите досудебную претензию (договор должен в этот момент находиться в банке), что вы подадите иск по 315 ст. (неисполнение судебного решения).

- Если, это не поможет-то: идете в Роспотребнадзор и пишите жалобу. Там вам рассчитают проценты (если это необходимо), и смогут представлять ваши интересы в суде.

Роспотребнадзор сделает все, чтобы оштрафовать банк. Если жалоба будет коллективной (людей пострадавших от действия кредиторов, можно найти на тематических форумах), то это может грозить — отозванной лицензией.

Документы:

- выписку по счету за весь период кредита (ст. Выписка по лицевому счету);

- судебное решение;

- кредитный договор;

- договор, на основании которого банк передал долг третьим лицам (агентский или цессия);

- платежные квитанции по кредиту (если остались);

- переписка с кредитной организацией и письменные ответы (если были);

- копию досудебной претензии и ответ банка.

В документах везде указаны даты, например, после суда банк продал просроченное соглашение коллекторам, соответственно это минус. В Роспотребнадзоре, а в дальнейшем и в суде, это будет веским аргументом.

Банк требует долг после решения суда

Истец имеет право требовать долг, даже если прошло судебное разбирательство. Фактически приставы пытаются взыскать с ответчика и кредиторы пытаются на него давить. Человек оказывается под двойным давлением. Это стандартная практика взыскания.

Продать долг после решения суда, кредитор, конечно, может. Это его право, но коллекторы с неохотой покупают такие договоры. И вот почему.

Основные рычаги давления на должника, это суд и запугивание. Но в данном случае суд уже прошел и человек будет оплачивать частями, а не всей суммой сразу. В результате деньги теряются, а коллекторам нужно получить всю сумму сразу.

Итог

Судиться с банком можно долго. Как правило, банкам нужно возвращать свои деньги и в большинстве случаев, такие долги просто продают, вне зависимости от судебного решения.

Иногда главную роль играет человеческий фактор. Договоры продаются по ошибке, их засовывают в портфель не проверяя, и передают коллекторам.

Если возникли вопросы или требуется бесплатная консультация специалиста, оставьте заявку в комментариях либо дежурному юристу в форме всплывающего окна. Также вы можете позвонить по указанным телефонам. Мы обязательно поможем.

Источник: https://procollection.ru/cherez-kakoe-vremya-bank-peredaet-dolg-kollektoram/

Банк продал долг коллекторам: что делать после решения суда, можно ли не платить

Обслуживая клиента, финансовая организация рассчитывает на его своевременный возврат задолженности и, если этого не происходит, в один момент должник может узнать, что банк продал долг коллекторам. Что делать в таком случае после решения суда и можно ли не платить, если переуступка происходила без уведомления физического лица.

Взаимодействие банка и коллекторского агентства

Финансовая организация направляет коллекторам предложение о сотрудничестве, если просрочка по кредиту превышает 4-5 месяцев. До этого времени банковские сотрудники стараются решить проблемы путем переговоров, то есть, общаются с должником и предлагают ему различные варианты решения вопроса.

Если же такие способы оказываются недейственными, банковская структура принимает другие меры, а именно, заключает с коллекторами договор, который существует в двух вариантах:

- Права на ведение конкретного дела или переуступка (ст.382 ГК). Это тот случай, когда банк продает долг, полностью снимая с себя ответственность. Коллекторская компания уже самостоятельно разрабатывает план действий и работает с неплательщиком напрямую.

- Агентский договор заключается в целях сотрудничества. Это значит, что должник по-прежнему является клиентом банка, а коллекторы в этом случае оказывают помощь в возврате кредита (ст. 1005 ГК).

Вариант договора, заключенный между финансовой и коллекторской структурой указывается в письме, которое направляется должнику. В этом документе обязательно указывается, по какой форме работает коллектор: по договору цессии (переуступке) или агентскому.

Согласно законодательству РФ, а именно, ст. 382 ГК, банк имеет право передать права на просроченную задолженность третьему лицу только с согласия заемщика. Но в любом кредитном договоре имеется пункт о том. что заемщик соглашается на переуступку. Таким образом финансовая организация, страхуя свои риски, приобретает рычаг воздействия на неплательщика.

Какие банки продают долги коллекторам

Перечень кредитных организаций, сотрудничающих с «взыскателями долгов», а не выбивающих деньги самостоятельно, не является точным и закрытым. Как уже отмечалось – любой банк в любой момент времени может принять решение об избавлении от «плохой» задолженности для повышения ликвидности.

Список банков, которые обычно продают долги коллекторам:

- Альфа-Банк;

- Русский Стандарт;

- Тинькофф Банк;

- Лето Банк;

- Восточный Экспресс.

Но и другие игроки рынка иногда готовы избавляться от своей головной боли в виде недобросовестных заемщиков.

Так, Сбербанк России и ВТБ банк изредка уступают сразу крупные объемы обязательств коллекторским агентствам по тендеру, выбирая самые лучшие предложения от крупных «сборщиков долгов».

Поэтому шансы встретиться не с вежливым сотрудником кредитной организации, а с назойливым коллектором велики у задолжавших клиентов любого российского банка.

Права и обязанности коллекторских компаний

Закон гласит, что только просроченную задолженность можно передавать коллекторам. В нем четко указано, что имеют права делать сотрудники таких компаний, а что нет. В обязанности коллекторов входят следующие действия:

- звонить должнику по телефону или отправлять СМС;

- договариваться о личной встрече;

- отправлять письма почтой или на электронный адрес;

Звонки по телефону должны осуществляться только в определенное время:

- будние дни с 8 утра до 10 вечера;

- в выходные – с 9 до 20.

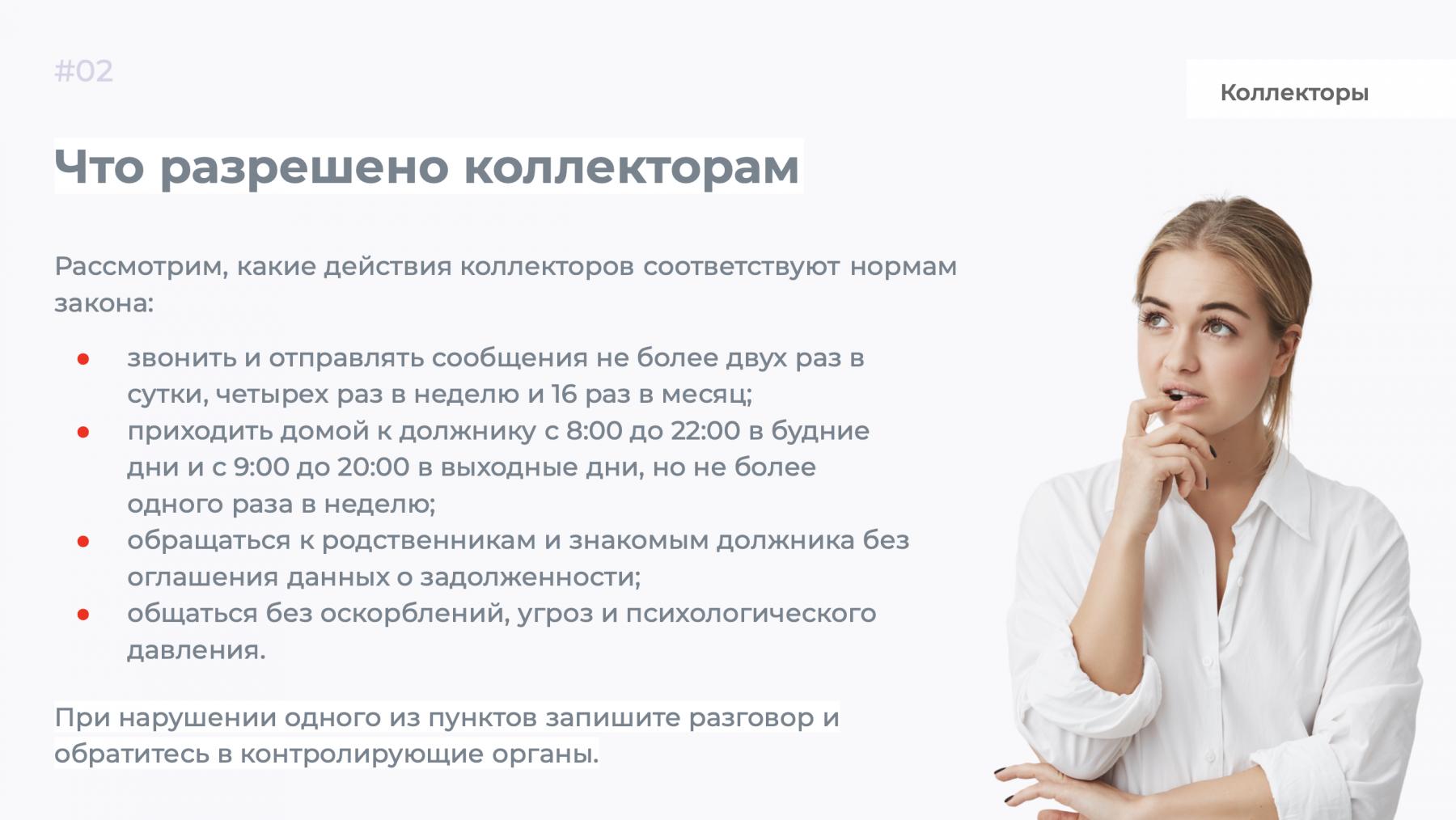

При этом сотрудник агентства должен соблюдать количество возможных информирований. С января 2017 года разрешено общаться с неплательщиками не чаще 2 раз в неделю и отправлять не более 2 СМС в сутки и 16 в месяц.

Коллекторы не имеют право совершать следующие действия по отношению к должникам:

- разговаривать в грубом тоне или хамить;

- угрожать;

- передавать личную информацию третьи лицам без разрешения заемщика;

- требовать возврат долга у родственников и знакомых;

- оказывать физическое и психологическое воздействие;

- унижать достоинство неплательщика;

- портить его имущество;

- входить в жилье должника без его разрешения.

При общении с клиентом коллектор обязан представиться, озвучить название компании, которую он представляет и оставить контактные данные, даже если звонит со скрытого номера..

Независимо от формы сотрудничества банка и коллекторской фирмы, условия по изначальному договору изменяться не могут. Это значит, что процентные ставки, сумму кредита, порядок выплат штрафов коллекторы корректировать не имеют права.

Как узнать продал ли банк мой долг коллекторам

Итак, если на вас вышли коллекторы с требованием погасить долг, разберитесь, на каком основании они действуют. Договор поручения или агентский договор указывают на то, что банк обратился за помощью в возврате долга, но не переуступил его.

Если коллекторское агентство пишет о переуступке прав требования, рекомендуем запросить доказательства данного факта.

На указанный адрес отправляйте заказное письмо, в котором просите о предоставлении заверенной копии договора, документы, которые относятся к вашему кредиту – это договор, выписки, расчет задолженности.

Корреспонденцию отправляйте с уведомлением о вручении. Аналогичное письмо можно отправить в банк.

Коллекторское агентство обязано прислать вам полный пакет документов по кредиту, а не уведомление с отксеренными печатями и подписями. Если оно направило все бумаги, идите с ними к юристу для согласования дальнейших действий и выяснения законности права переуступки. При незаконной передаче прав платить деньги коллекторам нельзя.

Что делать должнику

Если банк передал долг коллекторам, не стоит отказываться от общения с представителями таких организаций. Заемщик имеет право запросить у банка информацию о той компании, которая занимается возвратом его задолженности, и скрупулезно перепроверить все начисления и процентные ставки, чтобы сумма долга не оказалась завышенной. Для этого лучше заказать в банке выписку.

Следующий шаг – собрать полный пакет документов по кредиту, включая все квитанции о погашении. Если какой-то из них нет, необходимо взять ее в финансовой организации. Это поможет в общении с представителями коллекторских агентств и пригодится, если придется обращаться в суд.

Не рекомендуется погашать задолженность по новым реквизитам до тех пор, пока не будет уверенности в том, что дело передано банком на законных основаниях и переуступлено по договору цессии, а не агентскому соглашению.

В том случае, если коллекторы поступают неправомерно, или у заемщика возникли подозрения в их незаконных действиях, можно написать заявление или нанести визит в следующие организации:

- В компанию, представителем которой выступает коллектор.

- В Национальную ассоциацию профессиональных коллекторских агентств, осуществляющую контроль действий своих участников.

- В правоохранительные органы ( полиция, прокуратура) в том случае, если возникла угроза жизни и здоровью клиента.

- В суд по месту жительства.

При обращении и подаче жалобы важно собрать доказательства, иначе заявление может быть воспринято, как оговор. Подойдут видео- и аудиоматериалы, показания двух и более свидетелей.

Еще один способ – попробовать обратиться в банк, чтобы выяснить возможность вернуться в прежний график платежей.

Если коллекторы только помогают финансовой организации с возвратом, нужно договариваться о реструктуризации.

Когда произошла переуступка долга, есть вариант найти рефинансирование в другом банке, но сделать это будет нелегко, так как кредитная история клиента уже испорчена.

Можно ли не платить

Если ваше соглашение продали третьим лицам, то у вас есть возможность от него избавиться. Причиной тому является нежелание агентств обращаться в суд. Для них это лишняя статья расходов. Вы можете:

- договориться о списании части долга;

- игнорировать звонки;

- найти нарушения в работе КА и обратиться в суд (ФЗ 230);

- выкупить свой долг.

Когда договоры продают, то первое желание должников не платить и не общаться с представителями взыскания. Но этот путь неверен. Как только у вас появится возможность, постарайтесь закрыть долговую яму. Проведите переговоры и попросите о списании половины (или больше) суммы. В большинстве случаев, вам пойдут навстречу.

Какой срок исковой давности

На основании статьи 196 Гражданского кодекса срок исковой давности составляет три года. Начинается он с момента прекращения оплаты по кредиту. Например, 20 числа каждого месяца вы должны вносить платеж. Как только пропустили этот период именно с 20 и пойдет отсчет.

Важно! Если вы внесете хоть один платеж в данный период, то срок обнулится. Необходимо это учитывать.

Если не удается решить проблему никаким другим способом, единственный вариант – обращение в суд. Но процедура может занять время, а пени будут начисляться, долг расти. Поэтому все этапы судебного процесса лучше доверить опытному юристу.

На сайте dolgi-dolgi.ru заемщик может получить грамотный совет и помощь в оформлении заявления бесплатно.

Если же ситуация сложная, специалисты на ресурсе подскажут, как получить платные услуги, чтобы довести дело до конца с положительным результатом.

Источник: https://dolgi-dolgi.ru/prava-i-obyazannosti-kollektorov/bank-prodal-dolg-kollektoram/

Может ли банк передать долг коллекторам без разрешения от суда

Многих заемщиков, оказавшихся в затруднительном финансовом положении, интересует, может ли банк без решения суда передать долг коллекторам. Оказывается, может. И главное в такой ситуации – выстроить правильную линию поведения.

Когда банк может продать проблемный кредит?

Далеко не все заемщики, допускающие просрочки по кредитам, сталкиваются с коллекторами. А все потому, что задержка платежа по займу на месяц – еще не повод паниковать.

Продажа долга коллекторам осуществляется финансовыми учреждениями только после просрочки в 90 дней и более. Для того, чтобы этого избежать, необходимо:

- не прятаться от банковских сотрудников, которые напоминают о долге посредством смс-сообщений и телефонных звонков;

- объяснять причину задержки платежа и попытаться реструктуризировать кредит. Детальнее о реструктуризации банковских кредитов вы узнаете на этой странице

Для информации! При ответе на этот вопрос стоит помнить о законе о банковской тайне, то есть, кредитор должен гарантировать тайну о счете клиента и не имеет права открывать данные о производимых платежах и операциях при отсутствии разрешения клиента. Таким образом, передавая сведения о заемщике, банк нарушает закон. Кроме того, в любом кредитном договоре подчеркивается полная конфиденциальность информации о заемщике и его счете.

Здесь все зависит от того, когда был заключен договор с заемщиком. Если кредит оформлялся до июля 2014 года, то тогда действовали законодательные акты, запрещающие раскрытие сведений кредитного договора без согласия должника.

Если же суд своим решением постанавливал взыскать долг с заемщика, а после этого дело передавалось коллекторам – то никаких нарушений в этом не было.

Нужно учитывать, что далеко не все заемщики внимательно читают все пункты кредитного договора. А ведь отметка о возможности передачи кредитного долга третьим лицам позволяет и без суда продавать проблемные кредиты коллекторским агентствам:

- в большинстве кредитных договоров указана возможная передача долга после 90-дневной просрочки;

- некоторые банки прописывают право на переуступку долга третьим лицам, то есть коллекторам, уже после 30 дней просрочки.

Кстати, кредиты, заключенные после 1 июля 2014 года могут передаваться коллекторам и без решения суда. Возможность уступки кредитором прав третьим лицам по потребительским кредитам предусмотрена законом «О потребительском кредите (займе)».

Детальнее о правах банка по передаче кредита читайте на этой странице

Зачастую работники коллекторских агентств ведут себя куда агрессивнее, чем банковские служащие. Поэтому нужно четко знать их допустимые границы действий. Итак, коллекторы не имеют права:

- проводить с заемщиком не согласованные заранее встречи;

- звонить с 22.00 вечера до 7.00 утра;

- угрожать здоровью, жизни или имуществу заемщика;

- высказывать какие-либо угрозы в адрес членов его семьи;

- распространять любую конфиденциальную информацию о заемщике.

Если коллекторы осуществляют какие-либо подобные действия, тогда необходимо писать заявления в милицию и прокуратуру с указанием нарушения собственных прав. Проведенная проверка позволит потом получить материалы и для судебных заседаний, если это потребуется.

Юридически подкованный заемщик, даже если из-за финансовых сложностей он сейчас не может оплачивать кредит, всегда сможет отстоять свои права. И теперь вы точно знаете, в каких случаях банк может передать долг коллекторам без решения суда.

- Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

По словам этих специалистов, долг переходит в статус “проблемного” только по истечение 90 дней после первой задержки платежа. Некоторые кредитно-финансовые организации устанавливают период в 30 дней. Далее договор заемщика может перейти в руки коллекторов.

Если так и произошло, то следует знать, что взыскатели не имеют право звонить с 22:00 до 7:00, искать личные встречи с должником без согласования времени и предварительной договоренности, угрожать жизни и здоровью заемщика и его близких, а также порчей имущества, распространять любую информацию о клиенте.

Если данные пункты были нарушены, то следует писать заявление в милицию. Больше информации о том, как дать отпор коллекторам, которые нарушают закон, представлено по этой ссылке.

Список банков, которые дают кредиты без отказа ⇒

Как не стать должником перед кредитором и не допустить проблем с ним

При оформлении займа заранее подумайте о том, как вы будете возвращать взятые средства. Для начала стоит воспользовтаься онлайн-калькулятором, чтобы рассчитать, какая вас ждет ежемесячная кредитная нагрузка. Предлагаем воспользоваться нашим.

Чтобы долг впоследствии не был передан в коллекторскую службу, нужно соблюдать несколько простых рекомендаций.

ПОМОЩЬ В ПОЛУЧЕНИИ КРЕДИТА ⇒

- Правильно оценить свою платежеспособность.

- Внимательно ознакомиться с кредитным договором. В особенности с текстом, напечатанным мелким шрифтом.

- Если речь идет о кредитке, то выплатить долг в течение действия льготного периода. Подробнее об этой опции вы узнаете из этой статьи.

- В случае, когда возникли проблемы с финансами, сразу же сообщить об этом в кредитную организацию с просьбой предоставить реструктуризацию или оформить рефинансирование.

ТОП самых выгодных кредитов с низкими процентными ставками ⇒

Закон: на что опираться должнику

Переуступка прав по кредиту регулируется:

Статья 12 конкретизирует положения Гражданского Кодекса и закрепляет за заемщиком право на сохранность личных данных о нем. Но данная норма позволяет переуступать права, а также передачу личной информации третьему лицу, которое, в свою очередь, обязано хранить банковскую тайну и данные о потребителе.

Банк не может передать долг коллекторскому агентству, если это не предусмотрено договором.

Согласно статьи 421 ГК РФ, стороны вправе согласовать между собой условия соглашения, если они не противоречат закону. То есть, заемщик может требовать исключить из договора пункт о возможности переуступки прав третьим лицам. Однако, вряд ли какой-то кредитор согласится на это. Скорее всего, он просто откажет потребителю без объяснения причин.

Мнение Роспотребнадзора

Роспотребнадзор в 2012 году высказал свое негативное отношение по поводу возможности переуступки прав, так как нет достаточного урегулирования кредитных отношений, но есть двойственна трактовка норм прав и ущемление прав заемщика. Но инициатива главы данной инстанции не была услышана, и уже в 2013 году приняли закон “О потребительском кредите “займе””, в котором банкам разрешили переуступать права третьим лицам.

Список банков, которые выдают кредиты без проверки кредитной истории ⇒

В 2019 году депутаты из фракции “Справедливая Россия” внесли в Государственную Думу законопроект, который позволили бы запретить банкам передавать данные кому-либо.

Совет Федерации незамедлительно раскритиковал данную идею.

Он посчитал, что это может привести к тому, что должники смогут запросто избегать свои финансовые обязательства, так как банки просто не смогут воздействовать на “проблемных” клиентов так, как делают коллекторы.

Все это спровоцирует увеличение доли просроченных кредитов. На данный момент столь важный вопрос находится на стадии рассмотрения.

Рубрика «вопрос-ответ»

Скрыть ответ

Консультант

Анна, обратитесь в банк, куда вы ранее делал выплаты, узнайте, точно ли продан долг коллекторам. Если да — узнайте у них реквизиты и погасите задолженность

Скрыть ответ

Консультант

Сергей, вам нужно звонить по телефону горячей линии банка Тинькофф, чтобы узнать — где сейчас находится задолженность, и сколько она составляет

Скрыть ответ

Консультант

Светлана, если у вас задолженность в другой компании, то с вашего зарплатного счета не банк снимает деньги, а судебные приставы, обращаться нужно за разъяснениями именно к ним

Скрыть ответ

Консультант

Артем, банковские компании действительно имеют право снимать денежные средства с ваших дебетовых счетов в том случае, если у вас есть долг в этом же банке

Скрыть ответ

Консультант

Источник: https://kreditorpro.ru/bank-otdat-dolg-kollektoram-bez-suda/

Нао «пкб»

Через какое время банк продает долг коллекторам

Передача проблемной задолженности коллекторскому агентству — распространенная практика среди российских банков. Не каждая просрочка может быть продана, но заемщику необходимо знать, через какое время банк передает долг коллекторам, на каких условиях и что нужно делать в таком случае.

Срок просрочки до привлечения коллекторов

При появлении просрочки по кредиту банки часто предпочитают заниматься его возвратом самостоятельно, передав дело собственному отделу по работе с должниками.

Это относится к тем займам, по которым есть небольшие задержки, не более 30 дней.

На этом этапе кредитор уведомляет заемщика о необходимости оплаты задолженности, но вопрос еще не стоит о передаче долга коллекторам. Это возможно при следующих условиях:

- отсутствие платежей по кредиту более 90 дней;

- уклонение от общения с сотрудниками банка, отказ от оплаты;

- мошеннические действия.

При наличии одного из этих обстоятельств, согласно статье 382 Гражданского кодекса РФ банк имеет право привлечь для взыскания задолженности коллекторскую компанию. Для этого не требуется согласие заемщика, только его оповещение после переуступки права требования или цессии.

Когда и какие кредиты передаются коллекторам

Возникновение небольшой просрочки по кредиту не станет причиной его продажи коллекторскому бюро.