Здравствуйте!

Профессионалы называют облигации консервативным активом и рекомендуют именно с них начинать инвестировать новичку. Отчасти они правы.

Сегодня разберем конвертируемые облигации. Это почти неизвестная россиянину разновидность долговой ценной бумаги. Устраним пробелы в знаниях.

Рассмотрим понятие, свойства и принцип действия конвертируемых бондов, их преимущества и недостатки. Разберем примеры выпусков на российском фондовом рынке.

Этот вид ценной бумаги пока мало популярен у нас. Но в мире обороты растут. За 2020 г. разместили 521 выпуск конвертируемых бондов на 188 млрд $.

Понятие и цель выпуска

Конвертируемые облигации (convertible bonds) – это облигации, которые могут быть обменены на акции или депозитарные расписки эмитента при определенных условиях и в течение определенного времени. Процесс обмена называют конвертацией, отсюда и название.

- инвестор, который купил такой актив, будет получать регулярный купонный доход;

- в заранее установленное время он может обменять бумагу на акции компании-эмитента или дождаться ее погашения по номиналу.

Convertible bonds дают их держателю дополнительную защиту. Во-первых, в случае банкротства эмитента владельцы таких бумаг имеют первоочередное право на возмещение потерь. Во-вторых, в случае финансовых трудностей компании они не теряют деньги, а перекладывают капитал в акции и становятся совладельцами бизнеса.

На российском рынке в основном выпускаются неконвертируемые облигации – долговые ценные бумаги, которые нельзя в конце срока обращения обменять на другие активы эмитента, а можно только погасить по номиналу.

Правила погашения облигаций в конце срока

- Основная цель привлечения денег – финансирование инвестиционных проектов и собственного развития. Она ничем не отличается от цели выпуска других инструментов.

- Привлечение более дешевого капитала по сравнению с другими источниками, например, допэмиссией акций или получением банковского кредита. В первом случае надо затратить много денег на организацию процесса. Кроме того, допэмиссия размывает долю основных акционеров в капитале компании. Во втором варианте могут возникнуть сложности в оформлении документов и соответствии требованиям банка.

- Эмитент за счет того, что дает определенную гарантию на конвертацию одних бумаг в другие, платит меньший купонный доход по сравнению с обычными бондами. Получается, что экономит на обслуживании долга.

Основные параметры

Конвертируемая облигация имеет такие же параметры, как и обычная. Но есть и специфические, которые отражают особенности ее работы. Рассмотрим все параметры.

Номинальная стоимость – цена, по которой эмитент выпускает ценную бумагу в обращение. В конце срока бонд погашается по номинальной стоимости.

Срок обращения – период времени, на который эмитент берет деньги в долг у кредитора, т. е. покупателя ценной бумаги.

В конце срока компания-должник либо погашает бумагу по номиналу, либо конвертирует ее в акции.

Размер купона показывает, какой доход получит владелец в течение срока владения ценной бумагой. Значение в денежных единицах измерения или % годовых.

Периодичность получения купона показывает, сколько раз эмитент будет выплачивать купоны (чаще всего 2 раза в год).

Период конвертации – дата или период времени, когда инвестор может обменять облигацию на акции компании.

Коэффициент конвертации показывает, сколько акций получит инвестор при конвертации. Например, коэффициент равен 50. Это означает, что за одну облигацию положено 50 акций.

Цена конвертации – цена, по которой облигация может быть конвертирована в акции. Например, в проспекте эмиссии OZON-2026 указано, что она равна 86,648 $ за одну депозитарную расписку.

Премия за конвертацию – разница между рыночной ценой акции и ценой конвертации, выражается обычно в процентах. В момент размещения облигаций рыночная ниже, чем конвертационная. Например, для OZON-2026 премия составила 42,5 % к средневзвешенной цене депозитарной расписки OZON на торгах 17.02.2021.

Как это работает

Посмотрим, как формируется доход от владения convertible bonds на примере.

Эмитент выпустил в обращение конвертируемые бонды номиналом 200 000 $ со сроком обращения 5 лет и купонным доходом 2 % годовых. В момент размещения цена конвертации составила 50 $. Коэффициент конвертации равен 4 000 (200 000 $ / 50 $), т. е. в случае конвертации владелец получит 4 000 акций.

Ежегодно инвестор получает купонный доход в размере 4 000 $.

- Котировка акции выросла и составила 60 $. Инвестор обменивает свою облигацию на 4 000 акций по цене конвертации в 50 $. Его капитал оценивается в 240 000 $ (4 000 * 60 $). Получается, что в течение 5 лет владелец и получал купонный доход, и заработал на повышении котировок.

- Котировка акции упала и составила 40 $. Инвестор ждет погашения бумаги по номиналу. За весь срок владения бумагой он получит купонный доход в размере 20 000 $ (4 000 $ * 5 лет) и вернет 200 000 $ в конце срока.

Но есть риск досрочного погашения или принудительной конвертации эмитентом. Это называется call-оферта. В проспекте эмиссии компания обязательно оговаривает условия, когда возможна такая ситуация. Например, по Yandex-2025-евро установлено, что бумаги будут выкуплены или конвертированы, если наступит одно из перечисленных событий:

- начиная с 18.03.2023 цена акции превысит цену конвертации на 130 %;

- в обращении останется менее 15 % облигаций.

Примеры на российском рынке

На российском рынке convertible bonds встречаются редко. Эти бумаги доступны только квалифицированным инвесторам с достаточно большим капиталом.

Несколько примеров привела в таблице.

Преимущества и недостатки

- Инвестор может получить выгоду как от регулярного купонного дохода, так и от роста котировок акций компании-эмитента.

- Такие бумаги обеспечивают повышенную защиту для капитала. Владелец бумаг как минимум может рассчитывать на возврат номинала и купонный доход.

- По мере роста котировки акции компании растет и котировка ее конвертируемой облигации. Инвестор может заработать на этом, если продаст бумагу на бирже.

- При банкротстве компании владельцы конвертируемых бондов имеют больше шансов получить возмещение убытков по сравнению с акционерами.

- Такие бонды доступны только квалифицированному инвестору с большим капиталом.

- Бумаги имеют низкую ликвидность на бирже.

- Купонный доход ниже дохода по обычным облигациям. Это плата за возможность конвертации.

- Эмитент часто прописывает call-оферту, по которой владелец лишается возможности получить тот доход, на который рассчитывал.

- Котировка акции может падать, тогда инвестор будет вынужден дожидаться погашения по номиналу и не заработает на конвертации.

Заключение

Выпуски конвертируемых бондов, которые мы имеем сегодня в России, не могут привлечь много частных инвесторов. Но это не значит, что мы не должны знать про такой вид ценной бумаги.

Популярность их во всем мире растет. Значит, в ближайшем будущем и на нашем рынке что-то изменится. А мы уже будем подготовленными и сможем оценить возможности и риски.

До новых встреч, друзья!

Многие инвесторы знают лишь типичный путь диверсификации портфеля — покупать и продавать акции или отдавать деньги в управление инвестфондам. Но есть иной путь — покупка конвертируемых облигаций, которые впоследствии можно будет выгодно обменять на акции

Когда большинство людей думают об инвестициях, они беспокоятся о трех вещах — росте вложенного капитала, текущей доходности и безопасности вложенных денег. Ни акции, ни традиционные облигации не обеспечат вам все эти три вещи сразу в отличие от конвертируемых бондов.

Конвертируемый бонд (КБ), или облигация, предоставляет ее владельцу право обмена на акции той же компании, которая их выпустила (эмитента). В момент эмиссии становится известен коэффициент конвертации, показывающий, какое число акций замещает одну облигацию.

Такой бонд не только гарантирует проценты и возвратность вложенных денег, но и дает возможность конвертировать долг в акции, когда их рыночная цена превысит цену конвертации.

Доходность конвертируемых облигаций сравнима с доходностью акций, но риски при работе с ними гораздо ниже. КБ защищают вложенный капитал и меньше реагируют на падение рынка.

Как выбрать конвертируемый бонд

Первое, на что инвестор должен обратить внимание при выборе, — надежность компании на период действия конвертируемого бонда. Для оценки надежности инвестору следует:

Что такое цена конверсии?

Цена конвертации — это цена за акцию, по которой конвертируемая ценная бумага, такая как корпоративные облигации или привилегированные акции, может быть конвертирована в обыкновенные акции. Цена конвертации устанавливается, когда определяется коэффициент конвертации для конвертируемой ценной бумаги. Коэффициент конвертации можно найти в соглашении по выпуску облигаций (в случае конвертируемых облигаций) или в проспекте ценных бумаг (в случае конвертируемых привилегированных акций).

Понимание цены конверсии

Цена конвертации играет важную роль, когда компании пытаются привлечь капитал. Они могут привлекать капитал либо за счет долга, либо за счет собственного капитала. Задолженность должна быть возвращена кредиторам, но, как правило, она стоит меньше, чем собственный капитал, из-за налоговых преимуществ, связанных с выплатой процентов. Привлечение капитала может стоить больше, чем привлечение долга, но его не нужно возвращать.

С точки зрения инвестора, облигации более безопасны, но имеют ограниченную доходность. Акционерный капитал дает возможность для повышения стоимости акций, но не дает защиты в случае дефолта компании. Конвертируемые облигации, привилегии и долговые обязательства представляют собой гибридный вариант для компаний и инвесторов. Компании готовы платить немного больше, а инвесторы готовы согласиться немного меньше за встроенный вариант конвертации, который позволяет держателям конвертируемых ценных бумаг конвертировать их в обыкновенные акции, если цена обыкновенных акций достигает цены конвертации.

Важность конверсионной цены

Цена конвертации является частью определения количества акций, которые будут получены при конвертации. Если акции никогда не закрываются выше цены конвертации, конвертируемая облигация никогда не конвертируется в обыкновенные акции. Обычно цена конвертации устанавливается на значительную величину выше, чем текущая цена обыкновенных акций, чтобы сделать конвертацию желательной только в том случае, если обыкновенные акции компании значительно увеличились в цене. Цена конвертации устанавливается руководством как часть коэффициента конвертации до того, как конвертируемые облигации будут выпущены в обращение. Коэффициент конвертации — это номинальная стоимость конвертируемой ценной бумаги, деленная на цену конвертации.

Как рассчитать цену конверсии

Например, облигация имеет коэффициент конвертации 5, что означает, что инвестор может обменять одну облигацию на пять обыкновенных акций. Цена конвертации конвертируемой ценной бумаги — это цена облигации, деленная на коэффициент конвертации. Если номинальная стоимость облигации составляет 1000 долларов США, цена конвертации рассчитывается путем деления 1000 долларов США на 5 или 200 долларов США. Если коэффициент конверсии равен 10, цена конверсии падает до 100 долларов. Таким образом, рыночная цена должна сравняться с ценой конвертации, чтобы ценные бумаги были конвертированы. Более высокий коэффициент конверсии приводит к более низкой цене конверсии, так же как более низкий коэффициент конверсии приводит к более высокой цене конверсии.

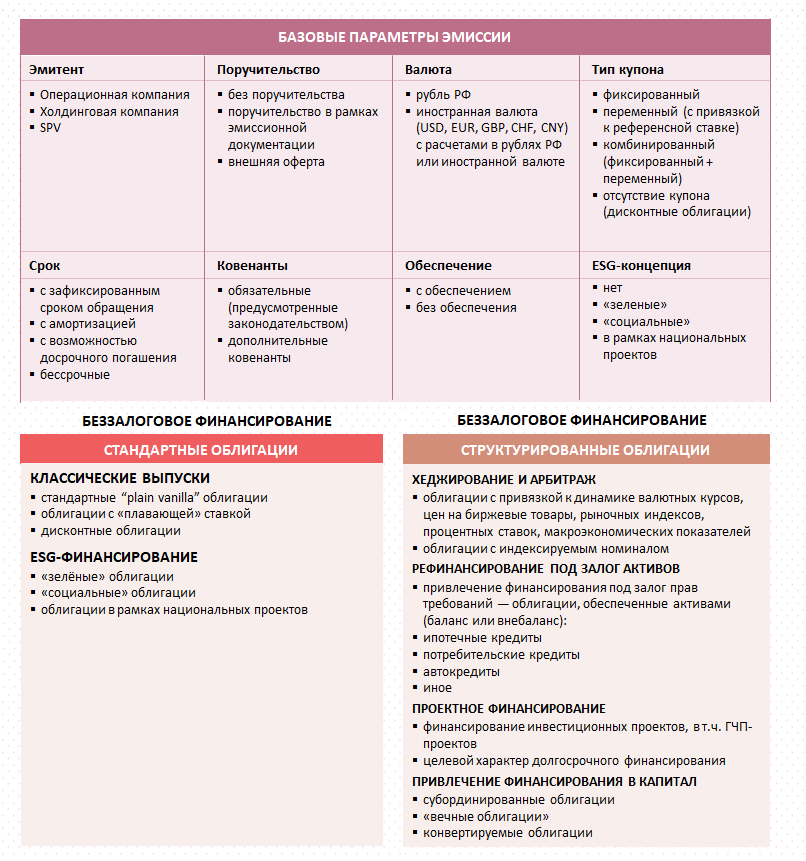

В главе отражены преимущества привлечения финансирования путем выпуска облигаций, а также представлены инструменты, используемые на российском долговом рынке: стандартные “plain vanilla” облигации (с фиксированной или переменной ставкой купона), «зелёные» и «социальные» облигации (средства от которых идут на финансирование экологических или социальных инициатив), структурированные облигации (включающие в себя индексные, структурные, обеспеченные, проектные, инфраструктурные инструменты, а также инструменты для пополнения капитала – бессрочные, субординированные и конвертируемые облигации). Рассмотрены формы выпусков облигаций: классические (с государственной регистрацией в Банке России), биржевые (с регистрацией на Московской Бирже) и коммерческие облигации (с регистрацией в НРД).

1. Доступные инструменты российского долгового рынка

2

ВЫХОД ЭМИТЕНТА НА ДОЛГОВОЙ РЫНОК

- ГЛАВА 2. ВЫБОР ДОЛГОВОГО ИНСТРУМЕНТА ЭМИТЕНТОМ

- > 1. Доступные инструменты российского долгового рынка

- > Стандартные облигации

- > Структурированные облигации

- > 2. Формы выпуска облигаций

Классические учебники по корпоративным финансам, основанные преимущественно на опыте американского рынка, учат нас, что выход на рынки капитала компании начинают с IPO. Однако в российской действительности последних лет большинство компаний, выбравших путь публичности, делают выбор в пользу дебютного выпуска облигаций. Это позволяет, с одной стороны, получить доступ к новому источнику финансирования, а с другой – сполна оценить «бремя публичности» для менеджмента и связанные с этим требования по подготовке отчетности или раскрытию информации.

За последние 20 лет российский облигационный рынок прошел впечатляющий путь развития. Его ландшафт становится все более сложным, а инструментарий – богатым: начав со стандартных (Plain vanilla) облигаций, сегодня эмитенту предоставляется возможность подготовить с параметрами выпуска, тонко настроенными под его конкретные требования. Развитие российского долгового рынка динамично: перечень инструментов расширяется и реагирует на изменяющиеся потребности эмитентов, инвесторов, регуляторов, общества.

В зависимости от структуры выпуска инструменты российского облигационного рынка можно условно разделить на две основные группы:

- стандартные облигации;

- .

Стандартные и различаются спецификой задач, которые можно с их помощью решить: стандартные облигации – это базовый инструмент для привлечения беззалогового финансирования; — инструмент для решения специальных задач, например, привлечения финансирования с залоговым обеспечением денежными требованиями или выпуск облигаций для пополнения капитала.

В настоящий момент на российском рынке облигаций преобладают стандартные инструменты (их доля в обращающихся на Московской бирже выпусках превышает 90%), однако доля структурированных облигаций постепенно возрастает. Это связано с поиском эмитентами новых решений, направленных на достижение более привлекательных условий заимствований, а также законодательными изменениями, сделавшими выпуск таких инструментов более эффективным для эмитентов (например, принятие в 2014 году пакета поправок в ГК РФ[1], фактически составившим нормативную базу для проектных облигаций, а также вступление в силу пакета поправок о , принятых Законами № 367-ФЗ[2] и № 379-ФЗ[3]).

Перед компанией, принявшей решение о привлечении средств путем выпуска облигаций, возникает ряд вопросов, ответы на которые помогут принять решение по инструменту, наиболее отвечающему ее потребностям. Разновидности стандартных и структурированных облигаций в зависимости от решаемых задач представлены на схеме 1.

Схема 1. Задачи. решаемые с помощью инструментов российского долгового рынка

* Источник: данные Cbonds на 31.03.2021

(выпуски локальных облигаций с листингом на Московской бирже,

включая ОФЗ)

Ответив на вопрос о цели эмиссии и форме привлечения денежных средств, мы концептуально получаем 2 возможные структуры: стандартные облигации или структурированные. Поговорим о них подробнее.

Стандартные облигации

Стандартные облигации по-прежнему остаются главным «топливом» для рынка, их доля среди обращающихся долговых инструментов (включая корпоративные облигации и ОФЗ) превышает 90%.

Основная задача, решаемая эмитентом при размещении стандартных облигаций, – привлечение финансирования, преимущественно беззалогового (бланкового). Обычно размещение стандартных облигаций является органическим шагом при росте бизнеса эмитента и является дополнительным к банковскому кредитованию источником финансирования, которое может обеспечить лучшие условия (по сроку, ставке, объёму, отсутствию залогов или требований по дополнительному бизнесу) и сбалансировать долговой портфель эмитента.

Каждая эмиссия, конечно, уникальна, однако в случае Стандартных облигаций их подготовка проводится по единому шаблону. В процессе структурирования сделки эмитент и банки-организаторы устанавливают базовые параметры эмиссии: валюту, тип купона, срок обращения, при необходимости дополняют выпуск амортизацией, офертой (пут-опционом), колл-опционом или усиливают структуру выпуска ковенантным пакетом или дополнительным обеспечением. Цель этого процесса всегда одна – максимально широкая дистрибуция среди рыночных институциональных инвесторов и физических лиц. Ключевыми развилками являются формат определения ставки купона (будет она фиксированной или переменной) и «окрас» выпуска – делается ли он «зелёным» или «социальным».

Схема 2. Основные и дополнительные характеристики облигационного выпуска

Формат определения ставки купона

Облигации могут быть как с фиксированной, так и с переменной ставкой купона (с привязкой к референсной ставке), возможны варианты с комбинированием фиксированной и переменной ставок в рамках одного выпуска облигаций (комбинированный купон), а также вариант с отсутствием купонных выплат (дисконтные облигации).

Стандартные облигации с фиксированной ставкой наиболее популярны среди эмитентов и инвесторов, поскольку ставка фиксируется на заранее определенный срок, позволяя точно прогнозировать денежные выплаты. Они также представляют высокий интерес для эмитентов в периоды ожидания роста процентных ставок.

Эмитент может сделать выбор в пользу переменной ставки, когда инвесторы проявляют повышенный интерес к таким инструментам или когда эмитент ожидает положительный экономический эффект от использования «плавающей» ставки купона. Например, на ожиданиях снижения референсной ставки, либо когда природа выручки позволяет естественным образом хеджировать купонные выплаты по облигациям. Наиболее часто используемые показатели – индекс потребительских цен, ключевая ставка Банка России, ставки денежного рынка, доходности ОФЗ.

В случае с комбинированной ставкой купона часть купонных выплат производится по заранее зафиксированной на установленный период ставке купона, другая часть определяется в привязке к референсной ставке и может изменяться от одного купонного периода к другому. Данная структура несет в себе значительную долю неопределенности в части определения будущей ставки купона, однако может быть эффективна в случае финансирования проектов: например, на период ввода проекта в эксплуатацию процентная ставка может быть фиксированной, а по результатам выхода на проектную мощность выплаты могут быть привязаны к динамике референсной ставки, актуальной для конкретного проекта.

Дисконтные (бескупонные) облигации не предусматривают регулярных купонных выплат. Вместо этого их размещение производится с дисконтом от номинальной стоимости, а в дату погашения эмитент выплачивает 100% номинала.

ESG-концепция

Новой нормой финансирования становятся выпуски облигаций с учетом факторов устойчивого развития – ESG (Экология, Социум, Корпоративное управление), т.е. учитывающие позитивное влияние компании и ее проектов на окружающую среду, общество и внутренние корпоративные стандарты. Глобальный рынок ESG-облигаций сравнялся по размеру с объемом всего российского рынка (долгового и акционерного), превысив в долларовом эквиваленте 1 трлн долл. США.

В России все большее внимание уделяется развитию рынка «зелёного» и «социального» финансирования, планируются меры государственной поддержки и расширения доступных инструментов. Уже сейчас возможен выпуск рублевых облигаций для целевого финансирования экологических и социальных проектов эмитента.

Для возможности реализации таких выпусков облигаций необходимо наличие проектов с положительным экологическим или социальным эффектом, утвержденная ESG-концепция и независимое заключение верификатора. Использование средств от выпуска таких облигаций должно быть целевым, на соответствующие проекты, например, инвестиции в экологическую переработку отходов, экологичную упаковку или повышение энергоэффективности производств.

Структурированные облигации

В зависимости от особенностей бизнеса, а также решаемых с помощью выпуска облигаций задач, эмитент может принять решение о выпуске структурированных облигаций. С их помощью можно привязать ставку купона к нетипичному бенчмарку или событию, рефинансировать выданные кредиты, профинансировать проект или пополнить капитал. могут быть как на балансе эмитента, так и внебалансовыми, например, когда стоит задача рефинансирования активов эмитента, которые генерируют самостоятельный денежный поток () (более подробно ( рассмотрена в Части 5).

можно разделить на четыре категории в зависимости от задач, которые эмитент решает с их помощью.

1. Хеджирование и арбитраж – структурные/индексные облигации с привязкой к динамике валютных курсов, ценам на биржевые товары, фондовым индексам, процентным ставкам, макроэкономическим и прочим показателям. Существует также разновидность структурных облигаций, у которых при фиксированной ставке купона номинальная стоимость постоянно пересчитывается с учетом изменения какого-либо индекса, при этом купонная выплата начисляется с учетом изменения номинала. Такие облигации в июле 2015 года разместило Министерство финансов РФ, предложив инвесторам с номиналом, индексируемым на инфляцию. Инструменты такого рода могут быть интересны в первую очередь эмитентам, природа доходов которых позволяет естественно хеджировать выплаты инвесторам по облигациям.

2. Финансирование под залог активов – /обеспеченные облигации, где в роли обеспечения выступает денежный поток, генерируемый активами (ипотечные кредиты, потребительские кредиты, автомобильные кредиты, лизинговые платежи и пр.).

Со вступлением в силу Пакета поправок о секьюритизации, принятых Законами №367-ФЗ и №379-ФЗ, для эмитентов значительно расширились возможности выпуска инструментов данного класса. Ранее российское законодательство допускало секьюритизацию только требований, обеспеченных ипотекой. Это обстоятельство существенно сужало потенциальный рынок по секьюритизации иных видов активов, а реализация сделок на стыке западного и российского права существенно усложняла структуру выпуска и увеличивала транзакционные издержки, что практически свело на нет интерес эмитентов и инвесторов к такого рода транзакциям.

В настоящий момент российское законодательство предусматривает возможность выпуска облигаций, обеспеченных залогом практически любых денежных требований, возможным стало создание специализированных обществ – аналогов SPV в английском праве.

3. Привлечение средств под конкретный проект – проектные/инфраструктурные облигации, направленные на финансирование проектов, в том числе проектов (далее – ГЧП), структурированные с помощью облигаций (далее – СОПФ).

Вступившие в силу с 1 июля 2014 года поправки к ГК РФ и другим законодательным актам ввели понятия СОПФ, счета эскроу, залоговых счетов и т. п., составив нормативную базу для выпуска проектных облигаций – долговых ценных бумаг, эмитированных и обеспеченных залогом будущих прав (требований) . В результате эмитент может «сконструировать» любые проектные облигации для финансирования инфраструктурных и иных инвестиционных проектов, в том числе проектов на основе .

Другая разновидность инфраструктурных облигаций – облигации концессионера (ГЧП-облигации). В основе данного вида облигаций лежит концессионное соглашение, заключенное согласно Закону о концессиях[4]. Главной характеристикой является целевой характер эмиссии облигаций – реализация действующего концессионного соглашения. В отношении этого вида облигаций действуют упрощенные критерии включения в котировальные списки (Подробнее о структурированных облигациях см. в Части 5).

4. Привлечение средств в капитал – субординированные облигации. Субординированный облигационный заем учитывается в составе капитала первого и второго уровней и может использоваться для его пополнения (актуально для финансовых институтов). В соответствии с требованиями законодательства РФ к субординированным займам, эмитент имеет право в одностороннем порядке отказаться от уплаты купона по облигациям. Держатели субординированного долга в случае банкротства заемщика получают деньги после выплат держателям старшего долга.

Бессрочные, или «вечные» облигации (Perpetual bonds) – облигации без конкретного срока погашения, но со встроенными опционами, позволяющими эмитенту выкупить бумаги в заранее определенные даты по цене номинала. Бессрочные облигации чаще всего используют банки и крупнейшие корпоративные заемщики, так как привлеченные средства могут включаться в капитал.

Конвертируемые облигации – облигации, которые могут быть конвертированы в акции по требованию инвестора (обычно с дисконтом к рыночной цене) при реализации определенных условий. Эти бумаги предполагают установление более низкой ставки купона до даты возможной конвертации, чем по стандартным облигациям.

2. Формы выпуска облигаций

Перечисленные инструменты долгового рынка могут быть выпущены в следующих ключевых формах:

- облигации с государственной регистрацией в Банке России (классические облигации);

- биржевые облигации с регистрацией на Московской Бирже ();

- коммерческие облигации с регистрацией в Национальном Расчетном Депозитарии.

Подавляющее большинство выпусков на российском рынке регистрируются с помощью – аналога программы еврооблигаций, который позволяет эмитентам установить максимальный объем и срок обращения облигаций в рамках программы с последующим фиксированием подробных параметров выпуска (валюта, срок до , купон и периодичность его выплаты, иное) непосредственно перед размещением выпуска (подробнее об особенностях размещения посредством см. в Части 4, главе 1).

Сравнение различных форм выпуска облигаций приводится в таблице 2.

Таблица 2. Формы выпуска облигаций

| Классические облигации | Биржевые облигации | Коммерческие облигации |

|---|---|---|

|

Базовый инструмент российского долгового рынка, появился в 2001 году. Особенности:

|

Динамично развивающаяся форма облигаций, не требующая регистрации Банком России. Особенности:

|

Новый (появившийся в 2015 году) инструмент российского долгового рынка, выпускаемый на площадке НРД без листинга на бирже. Особенности:

Коммерческие бумаги позволяют российским эмитентам привлекать краткосрочное финансирование без и без регистрации проспекта (подготовка упрощенной документации по сравнению с ). Эмитент имеет возможность выпускать облигации в различных доступных валютах, но расчеты осуществляются только в рублях |

- [ГК РФ Гражданский кодекс Российской Федерации от 30.11.1994 № 51-ФЗ

- Закон № 367-ФЗ Федеральный закон от 21.12.2013 № 367-ФЗ «О внесении изменений в часть первую Гражданского кодекса Российской Федерации и признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации».

- Закон № 379-ФЗ Федеральный закон от 21.12.2013 № 379-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации»

- Закон о концессиях Федеральный закон от 21.07.2005 № 115-ФЗ «О концессионных соглашениях

Конвертируемая облигация (англ. ‘convertible bond’) — это гибридная ценная бумага, как с долговыми, так и с долевыми характеристиками. Она дает держателю право обменять облигацию на определенное количество обыкновенных акций компании-эмитента.

Таким образом, конвертируемую облигацию можно рассматривать как комбинацию обыкновенной облигации (без опционов) плюс встроенный колл-опцион на акции. Конвертируемые облигации также могут включать дополнительные положения, среди которых наиболее распространенными являются опционы отзыва.

С точки зрения инвестора, конвертируемая облигация имеет несколько преимуществ по сравнению с неконвертируемой облигацией.

Во-первых, она дает держателю облигации возможность конвертировать ее в акции в случае повышения цены акций и, таким образом, участвовать в росте акций.

В то же время держатель облигации получает защиту от падения акций; если цена акций не повышается, конвертируемая облигация предлагает удобные регулярные купонные выплаты и обещание погашения при наступлении срока погашения.

Даже если цена акций (и, следовательно, стоимость опциона на акции) снижается, цена конвертируемой облигации не может упасть ниже цены обычной облигации. Следовательно, стоимость обычной облигации действует как минимальный предел цены конвертируемой облигации.

Поскольку возможность конвертации выгодна для держателей облигаций, цена конвертируемой облигации выше, чем цена аналогичной облигации без возможности конвертации.

Точно так же, доходность конвертируемой облигации ниже, чем доходность аналогичной неконвертируемой облигации. Тем не менее, большинство конвертируемых облигаций предлагают инвесторам преимущество с точки зрения доходности; купонная ставка по конвертируемой облигации обычно выше, чем дивидендная доходность базовых обыкновенных акций.

С точки зрения эмитента, конвертируемые облигации предлагают два основных преимущества.

- Первое — это снижение процентных расходов. Эмитенты, как правило, могут предложить купонные ставки ниже рыночных из-за привлекательности опции конвертации для инвесторов.

- Вторым преимуществом является устранение долга при исполнении конвертации. Тем не менее, опция конвертации разводняет доли существующих акционеров.

Ключевые термины, касающиеся опции конвертации:

- Цена конвертации (англ. ‘conversion price’) — это цена за акцию, по которой конвертируемая облигация может быть сконвертирована в акции.

- Коэффициент конвертации (англ. ‘conversion ratio’) — это количество обыкновенных акций, в которые может быть сконвертирована каждая облигация. Облигационное соглашение иногда не предусматривает коэффициент конвертации и включает лишь цену конвертации.

Коэффициент конвертации равен номинальной стоимости, деленной на цену конвертации. Например, если номинальная стоимость равна 1,000€, а цена конвертации составляет 20€, то коэффициент конвертации равен 1,000€ + 20€ = 50:1 или 50 обыкновенных акций на облигацию. - Стоимость конвертации (англ. ‘conversion value’), иногда называемая стоимостью паритета, является текущей ценой акций, умноженной на коэффициент конвертации.

Например, если текущая цена акции равна 33€, а коэффициент конверсии равен 30:1, то стоимость конвертации составляет 33€ (times) 30 = 990€. - Премия конвертации (англ. ‘conversion premium’) — это разница между ценой конвертируемой облигации и стоимостью конвертации.

Например, если цена конвертируемой облигации составляет 1,020 €, а стоимость конвертации равна 990€, то премия конвертации равна 1,020€ — 990€ = 30€. - Паритет конвертации (англ. ‘conversion parity’) происходит, когда стоимость конвертации равна цене конвертируемой облигации.

В двух предыдущих примерах, если текущая цена акции будет равна 34€ вместо 33€, то, как цена конвертируемой облигации, так и стоимость конвертации будут равны 1,020€ (т.е. премия конвертации будет равна 0). Это условие называется паритетом.

Если обыкновенная акция продается меньше чем за 34€, то условие конвертации будет ниже паритета. И напротив, если обыкновенная акция продается дороже 34€, то условие конвертации будет выше паритета.

Как правило, конвертируемые облигации имеют срок погашения от 5 до 10 лет.

Первичные эмитенты и эмитенты с небольшим опытом обычно выпускают конвертируемые облигации со сроком погашения до трех лет. Хотя конвертируемые облигации обычно достигают паритета конвертации до погашения, держатели облигаций редко исполняют конвертацию до этого времени.

Ранняя конвертация может устранить преимущество доходности, которое появляется при удержании конвертируемой облигации. Инвесторы, как правило, получают дивиденды на меньшую сумму, чем купонные выплаты. По этой причине инвесторы обычно ищут конвертируемые облигации, которые также предусматривают отзыв эмитентом (колл-опцию) в определенные даты.

Если конвертируемая облигация включает колл-опцию, а стоимость конвертации выше текущей цены акций, то эмитент может спровоцировать держателей облигации сконвертировать свои облигации в обыкновенные акции до погашения. По этой причине, отзывные конвертируемые облигации могут предлагать более высокую доходность и продаваться по более низкой цене, чем в аналогичные безотзывные конвертируемые облигации.

Некоторые облигационные соглашения предусматривают, что облигации могут отзываться только в том случае, если цена акции превышает установленную цену, что дает инвесторам более предсказуемую цену акций, по которой эмитент может выполнить конвертацию.

Несмотря на свою схожесть с опцией конвертации, варранты на самом деле являются не встроенным опционом, а скорее «прикрепленным» опционом.

Варрант (англ. ‘warrant’) дает держателю право покупать базовые акции компании-эмитента по фиксированной цене исполнения до истечения срока действия.

Варранты считаются более доходными; они часто прикрепляются к облигациям как «подсластитель». Варранты активно торгуются на некоторых финансовых рынках, таких как Deutsche Borse и Гонконгская фондовая биржа.

Несколько европейских банков выпускают особый тип конвертируемых облигаций, называемых условными конвертируемыми облигациями. Условные конвертируемые облигации (англ. ‘contingent convertible bonds’), которые также называют «CoCos» — это облигации с положениями о непредвиденных обстоятельствах.

Две основные характеристики отличают облигации с положениями о снижении цены акций от только что описанных конвертируемых облигаций. Традиционная конвертируемая облигация конвертируется по усмотрению держателя облигации, и это происходит при росте акций эмитента.

Напротив, облигации с положениями о снижении цены акций (англ. ‘contingent write-down provisions’) конвертируются при снижении цены акций. В случае с CoCos конвертация выполняется автоматически, если происходит указанное событие, например, если ключевой для банка коэффициент капитала 1 Порядка (показатель доли собственного капитала банка, доступного для покрытия убытков) падает ниже минимального требования, установленного регуляторами.

Таким образом, если банк несет убытки, которые снижают его капитал ниже минимального требуемого уровня, CoCos — это способ снизить вероятность дефолта банка и, следовательно, снизить системный риск, то есть риск сбоя финансовой системы.

Когда коэффициент капитала 1 Порядка падает ниже минимального требуемого уровня, CoCos немедленно конвертируются в акции, автоматически рекапитализируя банк, смягчая его долговое бремя и снижая риск дефолта.

Поскольку в этом случае конвертация осуществляется не на усмотрение держателей облигаций, а автоматически, CoCos вынуждают держателей облигаций нести убытки. По этой причине CoCos должны предлагать более высокую доходность, чем аналогичные облигации.

Пример 8.

- Что из следующего не является примером встроенного опциона?

- варрант.

- положение об отзыве.

- положение о конвертации.

- Облигация со встроенным опционом, которая, скорее всего, будет продаваться по более низкой цене, чем аналогичная облигация без встроенного опциона, это:

- пут-облигация.

- отзывная облигация.

- конвертируемая облигация.

- Дополнительный риск, присущий отзывной облигации, лучше всего описать как:

- кредитный риск.

- риск процентной ставки.

- риск реинвестирования.

- Пут-опцион облигации:

- ограничивает риск для эмитента.

- ограничивает риск для держателя облигации.

- не влияет на риск как эмитента, так и держателя облигации.

- Предположим, что конвертируемая облигация, выпущенная в Южной Корее, имеет номинальную стоимость W1,000,000 и в настоящее время оценивается в W1,000,000.

Цена базовых акций облигации составляет W40,000, а коэффициент конвертации составляет 25:1. Условием конвертации для этой облигации будет:- паритет.

- выше паритета.

- ниже паритета.

Решение для части 1:

Ответ A правильный. Варрант — это отдельная торгуемая ценная бумага, которая дает владельцу право покупать базовые обыкновенные акции компании-эмитента.

Ответы B и C неверны, поскольку колл-опцион и конвертация являются встроенными опционами.

Решение для части 2:

Ответ B правильный. Положение об отзыве — это опцион, который выгоден для эмитента. Из-за этого отзывные облигации продаются по более низким ценам и имеют более высокую доходность по сравнению с аналогичными безотзывными облигациями.

Ответы A и C неверны, поскольку пут-опцион и конвертация — это опционы, которые выгодны инвестору.

Таким образом, пут-облигации и конвертируемые облигации продаются по более высоким ценам и обладают более низкой доходностью по сравнению с аналогичными облигациями, в которых отсутствуют эти опционы.

Решение для части 3:

Ответ C правильный. Риск реинвестирования означает, что более низкие процентные ставки влияют на доступные ставки доходности при реинвестировании денежных потоков, полученных от более ранних инвестиций.

Поскольку облигации обычно отзываются после снижения рыночных процентных ставок, риск реинвестирования особенно актуален для владельца отзывной облигации.

Ответ A неверен, потому что кредитный риск означает риску убытка в результате того, что эмитент не может осуществить полную и своевременную выплату процентов и/или основного долга.

Ответ B неверен, потому что риск процентных ставок — это риск того, что изменение рыночной процентной ставки повлияет на стоимость облигации.

Решение для части 4:

Ответ B правильный. Пут-облигация ограничивает риск для держателя облигации, гарантируя предварительно установленные цены продажи в даты выкупа.

Решение для части 5:

Ответ С правильный. Стоимость конвертации составляет W40,000 (times) 25 = W1,000,000.

Цена конвертируемой облигации составляет W1,100,000. Таким образом, стоимость конвертации меньше цены облигации, и это условие конвертации считается ниже паритета.