Лучшие кредиты с плохой кредитной историей в Волгодонске

Кредит на любые цели

Россельхозбанк Лиц. № 3349

Получить кредит

Наличными без залога (с безопасной доставкой карты)

Тинькофф Банк Лиц. № 2673

Получить кредит

Кредит наличными

Банк ВТБ Лиц. № 1000

Получить кредит

Стандартный плюс

Совкомбанк Лиц. № 963

Получить кредит

Мы подобрали для

вас 6 кредитов с плохой кредитной историей в

Волгодонске

Сравнение лучших

кредитов с плохой кредитной историей в Волгодонске

- Все предложения (6)

- Сравнить лучшие (5)

Ставка

Платеж в месяц

Переплата

Условия

Возраст от 21 до 70 лет

Без справки о доходах

Без поручителей и залога

- Параметры кредита

- Пример расчета

- О банке

Условия

Срок кредитования:

до 60 месяцев

Штраф:

36% годовых за несвоевременное погашение суммы обязательного платежа

Требования

Возраст заемщика:

От 21 до 70 лет

Стаж работы:

- На

последнем месте от 6 месяцев - Общий стаж

работы от 12 месяцев

Документы

Обязательные документы:

Паспорт

Необязательные документы:

Свидетельство о временной регистрации

Подтверждение дохода:

Не требуется

Залог/поручительство:

Без поручителей и залога

Ставки по кредиту

Ставка

Сумма

Срок

Документы

Условия

от 0.01 %

1 тыс- 1 млн

1 месяц — 5 лет

Без справки о доходах

Без залога

Об организации

Организация:

Публичное акционерное общество «Сбербанк России»

Головной офис:

117997, г. Москва, ул. Вавилова, д. 19

Возраст от 20 до 70 лет

Без справки о доходах

Без поручителей и залога

- Параметры кредита

- Пример расчета

- О банке

Условия

Срок кредитования:

до 60 месяцев

Выдача:

- на счет заемщика

- наличными

- на картсчет

Штраф:

0,1% от суммы просроченной задолженности за каждый день просрочки.

Требования

Возраст заемщика:

От 20 до 70 лет

Стаж работы:

- На

последнем месте от 3 месяцев

Документы

Обязательные документы:

Паспорт

Необязательные документы:

Справка о доходах

Подтверждение дохода:

Подтверждение дохода необязательно

Залог/поручительство:

Без поручителей и залога

Ставки по кредиту

Ставка

Сумма

Срок

Документы

Условия

1.9 % — 30 %

20 тыс- 5 млн

1 год — 5 лет

Без справки о доходах, Справка по форм. банка, 2-НДФЛ

Без залога

11.9 % — 19.9 %

20 тыс- 10 млн

1 год — 15 лет

Без справки о доходах, Справка по форм. банка, 2-НДФЛ

Под залог недвижимости

Об организации

Организация:

Публичное акционерное общество «МТС-Банк»

Головной офис:

115035, г. Москва, Садовническая ул., д. 75

Возраст от 18 до 70 лет

Без справки о доходах

Без поручителей и залога

- Параметры кредита

- Пример расчета

- О банке

Условия

Срок кредитования:

до 84 месяца

Выдача:

- наличными

- на картсчет

Штраф:

0,1% в день от суммы просроченной задолженности по кредиту и процентам, взимаемая за просрочку оплаты ежемесячного платежа с 1-го до 150 дня.

Требования

Возраст заемщика:

От 18 до 70 лет

Стаж работы:

- На

последнем месте от 3 месяцев

Документы

Обязательные документы:

Паспорт

Необязательные документы:

Справка о доходах

Подтверждение дохода:

Подтверждение дохода необязательно

Залог/поручительство:

Без поручителей и залога

Ставки по кредиту

Ставка

Сумма

Срок

Документы

Условия

от 2.9 %

30 тыс- 3 млн

3 месяца — 7 лет

Без справки о доходах, Справка по форм. банка, 2-НДФЛ, Справка в своб. форме, Справка из ПФР, Выписка со счёта

Без залога

Об организации

Организация:

Общество с ограниченной ответственностью «Хоум Кредит энд Финанс Банк»

Головной офис:

125040, г.Москва, ул.Правды, д.8, корп. 1

Возраст от 18 до 70 лет

Требуется подтверждение доходов

Без поручителей и залога

- Параметры кредита

- Пример расчета

- О банке

Условия

Срок кредитования:

до 60 месяцев

Выдача:

- на счет заемщика

- наличными

- на картсчет

Штраф:

20% годовых от суммы несвоевременно погашенного кредита за соответствующий период нарушения обязательств.

Требования

Возраст заемщика:

От 18 до 70 лет

Стаж работы:

- На

последнем месте от 6 месяцев

Документы

Обязательные документы:

Паспорт, трудовая книжка (копия), снилс, свидетельство о постановке на налоговый учет (инн), справка о доходах

Подтверждение дохода:

Требуется подтверждение доходов

Залог/поручительство:

Без поручителей и залога

Ставки по кредиту

Ставка

Сумма

Срок

Документы

Условия

от 13.75 %

10 тыс- 300 тыс

1 год — 5 лет

2-НДФЛ, 3-НДФЛ

С плохой КИ, Без залога

от 13.25 %

300 тыс- 1 млн

1 год — 5 лет

2-НДФЛ, 3-НДФЛ

С плохой КИ, Без залога

от 13 %

от 1 млн

1 год — 7 лет

2-НДФЛ, 3-НДФЛ

С плохой КИ, С поручителем, Под залог недвижимости

от 12.75 %

10 тыс- 1 млн

1 год — 5 лет

2-НДФЛ, 3-НДФЛ

Без залога

Об организации

Организация:

открытое акционерное общество коммерческий банк «Центр-инвест»

Головной офис:

344010, г.Ростов-на-Дону, пр-т Соколова, д.62

Возраст от 21 до 60 лет

Требуется подтверждение доходов

Без поручителей и залога

- Параметры кредита

- Пример расчета

- О банке

Условия

Сумма кредита:

от 100 тыс

Срок кредитования:

до 36 месяцев

Штраф:

0,05% в день от суммы просроченной задолженности по кредитному договору.

Требования

Возраст заемщика:

От 21 до 60 лет

Стаж работы:

- На

последнем месте от 6 месяцев

Документы

Обязательные документы:

Паспорт, справка о доходах

Необязательные документы:

Свидетельство о регистрации ТС, водительское удостоверение

Подтверждение дохода:

Требуется подтверждение доходов

Залог/поручительство:

Без поручителей и залога

Ставки по кредиту

Ставка

Сумма

Срок

Документы

Условия

от 18.9 %

30 тыс- 100 тыс

6 месяцев — 1 год

Справка по форм. банка, 2-НДФЛ

С плохой КИ, Без залога

от 17.9 %

100 тыс- 1 млн

13 месяцев — 3 года

Справка по форм. банка, 2-НДФЛ

С плохой КИ, Без залога

Об организации

Организация:

Акционерный коммерческий банк «ФОРА-БАНК» (акционерное общество)

Головной офис:

119021, г.Москва, Зубовский б-р, д.25

Ставка

Платеж в месяц

Переплата

Сумма

Срок

Кредитная карта СберКарта

от 0.01 %

4 167

23.13

1 тыс — 1 млн

1 месяц — 5 лет

Кредит наличными на любые цели

от 1.9 %

4 290

4 434.3

20 тыс — 10 млн

1 год — 5 лет

от 2.9 %

4 356

6 800.66

30 тыс — 3 млн

3 месяца — 7 лет

Кредит наличными на любые цели

от 12.75 %

5 036

31 297.78

10 тыс — 1 млн

1 год — 5 лет

от 17.9 %

5 415

44 952.15

30 тыс — 1 млн

13 месяцев — 3 года

Обновлено 25.05.2023

Отзывы о кредитах с плохой историей в Волгодонске

Оставить отзыв

Почта банк

Отношение хорошее, приятно работать с банком, который все умеет

Анатолий Р.ВолгодонскПочта Банк

Без вины, виновата!

С этим банком, уже лет десять, пока кредитная сумма была не большой, было всё нормально…, как сумма перевалила за сотку, начались штрафы, прекратились оповещения… описываю последнюю проблему: за два дня до даты оплаты, пошла оплачивать через терминал (т.к. в нашем городе кредитный офис закрыли),…Читать далее

Яна ВолгодонскРенессанс Банк

Предлагают кредит, много рекламы, а потом отказывают.

Всё очень плохо. Сбербанк забрасывает смс-ками что придите и получите кредит, и звонки регулярные, приходите и т.д. А по результату пробовал 2 месяца назад — отказали. Пробовал сейчас в сентябре — отказали. Причём как я понял не одобрили никакую сумму. У нас зарплатный проект в сбербанке, у меня ниг…Читать далее

Андрей ВолгодонскСберБанк

Банки дающие кредит с плохой кредитной историей в Волгодонске

Кредит с плохой историей без отказа готовы выдать далеко не все банки Волгодонска. Такие предложения предполагают повышенную процентную ставку и небольшую сумму к одобрению. Процент начинается от 0.01% при выполнении всех условий. На руки можно взять до 5000000 рублей на срок до 84

Выбирая банк, где не откажут в выдаче средств, вы можете увеличить свои шансы на положительное решение. Для этого надо:

- подтвердить платежеспособность, предоставив справку о доходах;

- быть зарплатным или корпоративным клиентом в выбранном банке;

- взять небольшую сумму для исправления КИ.

Сложнее получить деньги с плохой кредитной историей и просрочками. В этом случае воспользуйтесь предложениями, по которым не предполагается проверка этой информации, а деньги выдаются без проблем в автоматическом режиме.

Как оформить кредит?

Если срочно нужны деньги, определитесь с подходящим банком. Можно заполнить онлайн-заявку сразу в несколько финансовых учреждений Волгодонска. Вам останется дождаться ответа, предоставить запрашиваемые документы, выбрать наиболее удобный способ для получения суммы. Для расчетов примените онлайн-калькулятор.

Задайте вопрос эксперту

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Кредит с плохой кредитной историей без отказа

в Волгодонске

На маркетплейсе Банки.ру вы сможете подобрать наиболее подходящий вариант кредита с плохой кредитной историей без отказа в Волгодонске на 25.05.2023. В данном каталоге самая низкая ставка — 2% годовых. Здесь вы найдете 320 предложений от 78 банков. Для подачи заявки онлайн кликните на кнопку «Оставить заявку» и в открывшейся анкете введите свои персональные и контактные данные.

42 кредита подобрано

Мин. ставка

Платеж

4,40%

20 792 ₽

Параметры

| Срок: | до 7 лет |

| Сумма: | до 7000000 ₽ |

| требуется подтверждение дохода | |

| срок рассмотрения от 1 до 3 дней | |

| обеспечение не требуется |

О кредите

| Ставка: |

4,4% — 24,3% |

| Условия |

* 0% за первый месяц обслуживания кредита; * ставку возможно снизить с помощью услуги «Ваша низкая ставка» (взимается комиссия, которая зависит от суммы и срока кредита); * крупная сумма кредита без обеспечения; * различные способы подтверждения дохода, помимо справки 2–НДФЛ; * копия трудовой книжки требуется при сумме кредита более 1 500 000 ₽; * льготная ставка при подаче заявки «онлайн»; * возможно кредитование самозанятых |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму работники бюджетной сферы / госслужащие военнослужащие пенсионеры самозанятые |

| Возраст |

для мужчин от 23 лет на дату получения кредита для женщин от 23 лет на дату получения кредита |

| Стаж работы |

общий стаж работы не менее 1 года |

Документы

| пенсионное удостоверение |

| заявление-анкета |

| страховое свидетельство гос-го пенсионного страхования |

| паспорт |

|

О Банке

| Лицензия: | №1000 |

| Название: | ВТБ |

4,10%

20 698 ₽

Параметры

| Срок: | до 5 лет |

| Сумма: | до 2000000 ₽ |

| без подтверждения дохода | |

| требуется обеспечение |

О кредите

| Ставка: |

от 4,1% |

| Условия |

* минимальная ставка доступна (при оформлении карты автолюбитель); * не требуется подтверждение дохода; * рассмотрение заявки от 5 минут; * личное страхование и каско, а также дополнительные опции не являются обязательными |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму |

| Возраст |

для мужчин от 21 года на дату получения кредита для женщин от 21 года на дату получения кредита |

| Стаж работы |

на последнем месте не менее 3 месяцев |

Документы

| водительское удостоверение |

| паспорт |

|

О Банке

| Лицензия: | №1000 |

| Название: | ВТБ |

10,10%

22 620 ₽

Параметры

| Срок: | до 7 лет |

| Сумма: | до 7000000 ₽ |

| без подтверждения дохода | |

| срок рассмотрения до 2 дней | |

| требуется обеспечение |

О кредите

| Ставка: |

от 10,1% |

| Условия |

* невысокая процентная ставка; * крупная сумма кредита; * подтверждение дохода не требуется; * возможность учета совокупного дохода семьи (супруг (-а) может выступать в качестве созаемщика / поручителя); * возможность предоставления индивидуальным предпринимателям; * страхование каско не влияет на процентную ставку; * досрочное (полное и частичное) погашение с первого месяца без комиссий |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму |

| Возраст |

для мужчин от 21 года на дату получения кредита для женщин от 21 года на дату получения кредита |

| Стаж работы |

общий стаж работы не менее 1 года на последнем месте не менее 3 месяцев |

Документы

| водительское удостоверение |

| паспорт |

|

О Банке

| Лицензия: | №1000 |

| Название: | ВТБ |

11,10%

22 950 ₽

Параметры

| Срок: | до 5 лет |

| Сумма: | до 4000000 ₽ |

| без подтверждения дохода | |

| срок рассмотрения до 2 дней | |

| требуется обеспечение |

О кредите

| Ставка: |

от 11,1% |

| Условия |

* невысокая процентная ставка; * подтверждение дохода не требуется; * возможность учета совокупного дохода семьи (супруг (-а) может выступать в качестве созаемщика/поручителя); * возможность предоставления индивидуальным предпринимателям; * стоимость каско не влияет на процентную ставку; * досрочное (полное и частичное) погашение с первого месяца без комиссий |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму |

| Возраст |

для мужчин от 21 года на дату получения кредита для женщин от 21 года на дату получения кредита |

| Стаж работы |

общий стаж работы не менее 1 года на последнем месте не менее 3 месяцев |

Документы

| водительское удостоверение |

| паспорт |

|

О Банке

| Лицензия: | №1000 |

| Название: | ВТБ |

11,40%

23 050 ₽

Параметры

| Срок: | до 5 лет |

| Сумма: | до 999999 ₽ |

| требуется подтверждение дохода | |

| обеспечение не требуется |

О кредите

| Ставка: |

11,4% — 25,3% |

| Условия |

* ставки снижены в рамках акции до 28 мая (при оформлении личного страхования); * крупная сумма кредита без обеспечения и подтверждения дохода (при условии авторизации через «Госуслуги»); * различные способы подтверждения дохода; * при оформлении заявки на сумму кредита до 3 000 000 ₽ подтверждение дохода требуется только по запросу банка; * возможна доставка кредита на дом в некоторых городах (до 1 000 000 ₽) |

| Регистрация на территории государства: | постоянная |

Требования

| Категория заемщика |

работники по найму работники бюджетной сферы / госслужащие с положительной кредитной историей |

| Возраст |

для мужчин от 20 лет на дату получения кредита для женщин от 20 лет на дату получения кредита |

| Стаж работы |

общий стаж работы не менее 1 года на последнем месте не менее 3 месяцев |

Документы

| паспорт |

| заявление-анкета |

|

О Банке

| Лицензия: | №354 |

| Название: | Газпромбанк |

4,40%

20 792 ₽

Параметры

| Срок: | до 7 лет |

| Сумма: | до 7000000 ₽ |

| требуется подтверждение дохода | |

| требуется обеспечение |

О кредите

| Ставка: |

4,4% — 13,8% |

| Условия |

* первоначальный взнос не требуется; * крупная сумма кредита; * различные способы подтверждения дохода, возможно без подтверждения до 3 000 000 ₽; * погашение кредита аннуитетными либо дифференцированными платежами (по выбору заемщика); * каско не является обязательным условием и не влияет на ставку; * оформление и получение кредита доступно без посещения офиса (курьер привезет карту с деньгами на дом); * льготная ставка в первый месяц кредитования |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму |

| Возраст |

для мужчин от 20 лет на дату получения кредита для женщин от 20 лет на дату получения кредита |

| Стаж работы |

общий стаж работы не менее 1 года на последнем месте не менее 3 месяцев |

Документы

| водительское удостоверение |

| паспорт |

О Банке

| Лицензия: | №354 |

| Название: | Газпромбанк |

4,40%

20 792 ₽

Параметры

| Срок: | до 7 лет |

| Сумма: | до 7000000 ₽ |

| требуется подтверждение дохода | |

| обеспечение не требуется |

О кредите

| Ставка: |

4,4% — 25,3% |

| Условия |

* низкая ставка в первые 30 дней после выдачи кредита; * крупная сумма кредита; * различные способы подтверждения дохода, возможно без подтверждения до 3 000 000 ₽; * предусмотрена возможность доставки кредитных средств представителем банка |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму |

| Возраст |

для мужчин от 20 лет на дату получения кредита для женщин от 20 лет на дату получения кредита |

| Стаж работы |

общий стаж работы не менее 1 года на последнем месте не менее 3 месяцев |

О Банке

| Лицензия: | №354 |

| Название: | Газпромбанк |

4,40%

20 792 ₽

Параметры

| Срок: | до 7 лет |

| Сумма: | до 7000000 ₽ |

| требуется подтверждение дохода | |

| требуется обеспечение |

О кредите

| Ставка: |

4,4% — 13,8% |

| Условия |

* первоначальный взнос не требуется; * крупная сумма кредита; * различные способы подтверждения дохода, возможно без подтверждения до 3 000 000 ₽; * погашение кредита аннуитетными либо дифференцированными платежами (по выбору заемщика); * каско не является обязательным условием и не влияет на ставку; * оформление и получение кредита доступно без посещения офиса (курьер привезет карту с деньгами на дом); * льготная ставка в первый месяц кредитования |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму |

| Возраст |

для мужчин от 20 лет на дату получения кредита для женщин от 20 лет на дату получения кредита |

| Стаж работы |

общий стаж работы не менее 1 года на последнем месте не менее 3 месяцев |

Документы

| водительское удостоверение |

| паспорт |

О Банке

| Лицензия: | №354 |

| Название: | Газпромбанк |

4,40%

20 792 ₽

Параметры

| Срок: | до 7 лет |

| Сумма: | до 7000000 ₽ |

| требуется подтверждение дохода | |

| требуется обеспечение |

О кредите

| Ставка: |

4,4% — 13,8% |

| Условия |

* первоначальный взнос не требуется; * крупная сумма кредита; * различные способы подтверждения дохода, возможно без подтверждения до 3 000 000 ₽; * погашение кредита аннуитетными либо дифференцированными платежами (по выбору заемщика); * каско не является обязательным условием и не влияет на ставку; * оформление и получение кредита доступно без посещения офиса (курьер привезет карту с деньгами на дом); * льготная ставка в первый месяц кредитования |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму |

| Возраст |

для мужчин от 20 лет на дату получения кредита для женщин от 20 лет на дату получения кредита |

| Стаж работы |

общий стаж работы не менее 1 года на последнем месте не менее 3 месяцев |

Документы

| водительское удостоверение |

| паспорт |

О Банке

| Лицензия: | №354 |

| Название: | Газпромбанк |

4,40%

20 792 ₽

Параметры

| Срок: | до 7 лет |

| Сумма: | до 7000000 ₽ |

| требуется подтверждение дохода | |

| требуется обеспечение |

О кредите

| Ставка: |

4,4% — 23,3% |

| Условия |

* крупная сумма кредита; * различные способы подтверждения дохода, возможно без подтверждения до 3 000 000 ₽; * предусмотрена возможность доставки кредитных средств представителем банка |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму |

| Возраст |

для мужчин от 20 лет на дату получения кредита для женщин от 20 лет на дату получения кредита |

| Стаж работы |

общий стаж работы не менее 1 года на последнем месте не менее 3 месяцев |

О Банке

| Лицензия: | №354 |

| Название: | Газпромбанк |

4,00%

20 667 ₽

Параметры

| Срок: | до 7 лет |

| Сумма: | до 6000000 ₽ |

| требуется подтверждение дохода | |

| срок рассмотрения — один день | |

| обеспечение не требуется |

О кредите

| Ставка: |

4% — 22,9% |

| Условия |

* низкая минимальная ставка при подключении услуги «Гарантированная ставка» (взимается комиссия); * крупная сумма кредита без обеспечения; * возможна доставка кредитных средств на дом; * подтверждение дохода «онлайн» |

| Регистрация на территории государства: | постоянная |

Требования

| Категория заемщика |

работники по найму пенсионеры студенты / молодежь |

| Возраст |

для мужчин от 18 лет на дату получения кредита для женщин от 18 лет на дату получения кредита |

| Стаж работы |

на последнем месте не менее 3 месяцев |

Документы

| заявление-анкета |

| страховое свидетельство гос-го пенсионного страхования |

| паспорт |

О Банке

| Лицензия: | №650 |

| Название: | Почта Банк |

11,90%

23 217 ₽

Параметры

| Срок: | до 7 лет |

| Сумма: | до 6000000 ₽ |

| без подтверждения дохода | |

| срок рассмотрения — один день | |

| обеспечение не требуется |

О кредите

| Ставка: |

11,9% — 27,9% |

| Условия |

* не требуется подтверждение дохода; * крупная сумма кредита без обеспечения |

| Регистрация на территории государства: | постоянная |

Требования

| Категория заемщика |

работники по найму студенты / молодежь |

| Возраст |

для мужчин от 18 лет на дату получения кредита для женщин от 18 лет на дату получения кредита |

| Стаж работы |

на последнем месте не менее 3 месяцев |

Документы

| страховое свидетельство гос-го пенсионного страхования |

| паспорт |

| заявление-анкета |

О Банке

| Лицензия: | №650 |

| Название: | Почта Банк |

4,00%

20 667 ₽

Параметры

| Срок: | до 5 лет |

| Сумма: | до 5000000 ₽ |

| требуется подтверждение дохода | |

| срок рассмотрения от 1 до 2 дней | |

| обеспечение не требуется |

О кредите

| Ставка: |

4% — 29,8% |

| Условия |

* крупная сумма кредита без обеспечения; * различные способы подтверждения дохода, помимо справки 2–НДФЛ; * возможно кредитование адвокатов, военнослужащих, сотрудников МВД; * возможна доставка кредита на дом курьером |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму военнослужащие работники правоохранительных органов допускаются адвокаты, осуществляющие адвокатскую деятельность в адвокатских бюро / коллегиях адвокатов / юридических консультациях |

| Возраст |

для мужчин от 21 года на дату получения кредита для женщин от 21 года на дату получения кредита |

| Стаж работы |

на последнем месте не менее 3 месяцев работодатель в регионе присутствия банка |

Документы

| другие документы |

| паспорт |

| заявление-анкета |

|

О Банке

| Лицензия: | №2209 |

| Название: | Банк «Открытие» |

4,00%

20 667 ₽

Параметры

| Срок: | до 5 лет |

| Сумма: | до 5000000 ₽ |

| требуется подтверждение дохода | |

| срок рассмотрения от 1 до 2 дней | |

| обеспечение не требуется |

О кредите

| Ставка: |

4% — 14,9% |

| Условия |

* первый платеж — 1 рубль, при оформлении кредита с 01.12.2022 по 01.03.2023; * первоначальный взнос не требуется; * крупная сумма кредита без обеспечения; * подтверждение дохода не требуется (до 1 000 000 ₽); * есть возможность доставки кредита на дом курьером; * возможно кредитование адвокатов, военнослужащих, сотрудников МВД |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму военнослужащие работники правоохранительных органов адвокаты / нотариусы |

| Возраст |

для мужчин от 21 года на дату получения кредита для женщин от 21 года на дату получения кредита |

| Стаж работы |

общий стаж работы не менее 1 года на последнем месте не менее 3 месяцев |

Документы

| другие документы |

| страховое свидетельство гос-го пенсионного страхования |

| пенсионное удостоверение |

| служебное удостоверение / пропуск |

| паспорт |

| заявление-анкета |

|

О Банке

| Лицензия: | №2209 |

| Название: | Банк «Открытие» |

12,59%

23 448 ₽

Параметры

| Срок: | до 15 лет |

| Сумма: | до 15000000 ₽ |

| требуется подтверждение дохода | |

| требуется обеспечение |

О кредите

| Ставка: |

12,59% — 16,59% |

| Условия |

* крупная сумма кредита на длительный срок; * кредит доступен с 18 лет; * возможно привлечение до 3 созаемщиков; * допускается временная регистрация на территории РФ; * различные способы подтверждения дохода, помимо справки 2–НДФЛ; * возможно оформление кредита по двум документам (без документов подтверждающих доход); * положительное решение по кредиту сохраняется в течение 3 месяцев |

| Регистрация на территории государства: | постоянная / временная |

Требования

| Категория заемщика |

работники по найму |

| Возраст |

для мужчин от 18 лет на дату получения кредита для женщин от 18 лет на дату получения кредита |

| Стаж работы |

общий стаж работы не менее 1 года на последнем месте не менее 3 месяцев |

Документы

| договор на приобретение имущества |

| документы, подтверждающие право собственности заемщика/созаемщика на имущество |

| документы на недвижимость |

| документы по предоставляемому залогу |

| страховое свидетельство гос-го пенсионного страхования |

| ИНН |

| трудовая книжка |

| паспорт |

| заявление-анкета |

О Банке

| Лицензия: | №2209 |

| Название: | Банк «Открытие» |

3,90%

20 636 ₽

Параметры

| Срок: | до 5 лет |

| Сумма: | до 5000000 ₽ |

| без подтверждения дохода | |

| обеспечение не требуется |

О кредите

| Ставка: |

3,9% — 40% |

| Условия |

* крупная сумма кредита без обеспечения; * не требуется подтверждение дохода; * выезд специалиста для оформления кредита; * возраст заемщика — от 18 лет (на момент оформления) до 70 лет (на момент погашения) |

| Регистрация на территории государства: | постоянная |

Требования

| Категория заемщика |

работники по найму |

| Возраст |

для мужчин от 18 лет на дату получения кредита для женщин от 18 лет на дату получения кредита |

| Стаж работы |

О Банке

| Лицензия: | №2673 |

| Название: | Тинькофф Банк |

3,90%

20 636 ₽

Параметры

| Срок: | до 7 лет |

| Сумма: | до 7000000 ₽ |

| без подтверждения дохода | |

| срок рассмотрения от 1 до 5 дней | |

| требуется обеспечение |

О кредите

| Ставка: |

3,9% — 40% |

| Условия |

* без подтверждения дохода; * возраст заемщика — от 18 лет (на момент оформления) до 70 лет (на момент погашения) |

| Регистрация на территории государства: | постоянная |

Требования

| Категория заемщика |

работники по найму индивидуальные предприниматели владельцы или совладельцы собственного бизнеса адвокаты / нотариусы |

| Возраст |

для мужчин от 18 лет на дату получения кредита для женщин от 18 лет на дату получения кредита |

| Стаж работы |

Документы

| паспорт |

|

О Банке

| Лицензия: | №2673 |

| Название: | Тинькофф Банк |

3,90%

20 636 ₽

Параметры

| Срок: | до 15 лет |

| Сумма: | до 30000000 ₽ |

| без подтверждения дохода | |

| срок рассмотрения от 1 до 5 дней | |

| требуется обеспечение |

О кредите

| Ставка: |

3,9% — 30% |

| Условия |

* без подтверждения дохода; * возраст заемщика — от 18 лет (на момент оформления) до 70 лет (на момент погашения) |

| Регистрация на территории государства: | постоянная |

Требования

| Категория заемщика |

работники по найму индивидуальные предприниматели владельцы или совладельцы собственного бизнеса адвокаты / нотариусы |

| Возраст |

для мужчин от 18 лет на дату получения кредита для женщин от 18 лет на дату получения кредита |

| Стаж работы |

Документы

| документы по предоставляемому залогу |

| страховое свидетельство гос-го пенсионного страхования |

| паспорт |

О Банке

| Лицензия: | №2673 |

| Название: | Тинькофф Банк |

6,90%

21 582 ₽

Параметры

| Срок: | до 5 лет |

| Сумма: | до 5000000 ₽ |

| без подтверждения дохода | |

| срок рассмотрения от 1 дня | |

| обеспечение не требуется |

О кредите

| Ставка: |

6,9% — 34,9% |

| Условия |

* максимальный возраст заемщика на момент погашения кредита — 85 лет; * без подтверждения дохода на этапе подачи заявки (на усмотрение банка); * возможна доставка кредита курьером; * крупная сумма кредита |

| Регистрация на территории государства: | постоянная |

Требования

| Категория заемщика |

работники по найму |

| Возраст |

для мужчин от 20 лет на дату получения кредита для женщин от 20 лет на дату получения кредита |

| Стаж работы |

на последнем месте не менее 4 месяцев |

О Банке

| Лицензия: | №963 |

| Название: | Совкомбанк |

6,90%

21 582 ₽

Параметры

| Срок: | до 5 лет |

| Сумма: | до 3000000 ₽ |

| требуется подтверждение дохода | |

| срок рассмотрения до 3 дней | |

| требуется обеспечение |

О кредите

| Ставка: |

от 6,9% |

| Условия |

* первоначальный взнос не требуется; * различные способы подтверждения дохода; * каско и личное страхование оформляется по желанию |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму |

| Возраст |

для мужчин от 20 лет до 85 лет на дату получения кредита для женщин от 20 лет до 85 лет на дату получения кредита |

| Стаж работы |

на последнем месте не менее 4 месяцев |

Документы

| свидетельство о регистрации транспортного ср-ва |

| ПТС (паспорт транспортного ср-ва) |

| водительское удостоверение |

| страховое свидетельство гос-го пенсионного страхования |

| паспорт |

О Банке

| Лицензия: | №963 |

| Название: | Совкомбанк |

6,90%

21 582 ₽

Параметры

| Срок: | до 15 лет |

| Сумма: | до 30000000 ₽ |

| требуется подтверждение дохода | |

| срок рассмотрения от 1 до 5 дней | |

| требуется обеспечение |

О кредите

| Ставка: |

6,9% — 9,65% |

| Условия |

* возраст заемщика — до 85 лет; * различные способы подтверждения дохода; * длительный срок кредитования; * предоставляется ИП |

| Страхование | +1,75 п. п. при продлении страхования в страховой компании вне коллективного страхования |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму индивидуальные предприниматели |

| Возраст |

для мужчин от 20 лет на дату получения кредита для женщин от 20 лет на дату получения кредита |

| Стаж работы |

на последнем месте не менее 4 месяцев |

Документы

| документы по предоставляемому залогу |

| страховое свидетельство гос-го пенсионного страхования |

| свидетельство о браке (разводе, смерти супруга), брачный контракт (при наличии) |

| паспорт |

| заявление-анкета |

О Банке

| Лицензия: | №963 |

| Название: | Совкомбанк |

9,90%

22 554 ₽

Параметры

| Срок: | до 5 лет |

| Сумма: | до 3000000 ₽ |

| требуется подтверждение дохода | |

| срок рассмотрения от 1 до 5 дней | |

| обеспечение не требуется |

О кредите

| Ставка: |

9,9% — 27,9% |

| Условия |

* без обеспечения; * возраст заемщика — до 85 лет; * различные способы подтверждения дохода; * возможность получения кредита индивидуальным предпринимателям |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму индивидуальные предприниматели |

| Возраст |

для мужчин от 20 лет на дату получения кредита для женщин от 20 лет на дату получения кредита |

| Стаж работы |

общий стаж работы не менее 1 года на последнем месте не менее 4 месяцев |

Документы

| паспорт |

| заявление-анкета |

|

О Банке

| Лицензия: | №963 |

| Название: | Совкомбанк |

6,90%

21 582 ₽

Параметры

| Срок: | до 5 лет |

| Сумма: | до 5000000 ₽ |

| без подтверждения дохода | |

| срок рассмотрения от 1 до 5 дней | |

| требуется обеспечение |

О кредите

| Ставка: |

6,9% — 34,9% |

| Условия |

* без подтверждения дохода; * возраст заемщика — до 85 лет |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму |

| Возраст |

для мужчин от 20 лет на дату получения кредита для женщин от 20 лет на дату получения кредита |

| Стаж работы |

на последнем месте не менее 4 месяцев |

Документы

| документы по предоставляемому залогу |

| нотариально заверенное согласие супруги(-а) заемщика |

| паспорт |

| заявление-анкета |

|

О Банке

| Лицензия: | №963 |

| Название: | Совкомбанк |

29,90%

29 678 ₽

Параметры

| Срок: | до 5 лет |

| Сумма: | до 999999 ₽ |

| требуется подтверждение дохода | |

| срок рассмотрения от 1 дня | |

| обеспечение не требуется |

О кредите

| Ставка: |

от 29,9% |

| Условия | * возраст клиента до 85 лет на момент окончания срока кредита |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

индивидуальные предприниматели |

| Возраст |

для мужчин от 20 лет на дату получения кредита для женщин от 20 лет на дату получения кредита |

| Стаж работы |

на последнем месте не менее 4 месяцев |

Документы

| паспорт |

| заявление-анкета |

|

второй документ на выбор: свидетельство о постановке на учет в налоговом органе, страховой медицинский полис, водительское удостоверение, удостоверение военнослужащего, военный билет, заграничный паспорт, страховое пенсионное свидетельство |

О Банке

| Лицензия: | №963 |

| Название: | Совкомбанк |

4,00%

20 667 ₽

Параметры

| Срок: | до 5 лет |

| Сумма: | до 7500000 ₽ |

| требуется подтверждение дохода | |

| обеспечение не требуется |

О кредите

| Ставка: |

4% — 30,99% |

| Условия |

* низкая ставка устанавливается при оплате комиссии за услугу «Выгодная ставка» (услуга доступна для кредитов от 4 лет, размер комиссии зависит от суммы и срока кредита); * льготный период по уплате процентов; * крупная сумма кредита без обеспечения; * возможно выбрать дату ежемесячного платежа; * возможно подтвердить дохода справкой по форме банка; * без подтверждения дохода (до 300 000 ₽); * есть доставка кредитных средств на дом (города доставки ограничены) |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму студенты / молодежь |

| Возраст |

для мужчин от 21 года на дату получения кредита для женщин от 21 года на дату получения кредита |

| Стаж работы |

на последнем месте не менее 3 месяцев |

Документы

| паспорт |

| заявление-анкета |

|

О Банке

| Лицензия: | №1326 |

| Название: | Альфа-Банк |

4,00%

20 667 ₽

Параметры

| Срок: | до 5 лет |

| Сумма: | до 7500000 ₽ |

| требуется подтверждение дохода | |

| обеспечение не требуется |

О кредите

| Ставка: |

4% — 30,99% |

| Условия |

* первоначальный взнос не требуется; * льготный период по уплате процентов; * возможность выбора даты ежемесячного платежа; * различные способы подтверждения дохода; * без подтверждения дохода (до 300 000 ₽) |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму |

| Возраст |

для мужчин от 21 года на дату получения кредита для женщин от 21 года на дату получения кредита |

| Стаж работы |

на последнем месте не менее 3 месяцев |

Документы

| свидетельство о регистрации транспортного ср-ва |

| ПТС (паспорт транспортного ср-ва) |

| паспорт |

| заявление-анкета |

О Банке

| Лицензия: | №1326 |

| Название: | Альфа-Банк |

4,50%

20 823 ₽

Параметры

| Срок: | до 7 лет |

| Сумма: | до 2000000 ₽ |

| без подтверждения дохода | |

| обеспечение не требуется |

О кредите

| Ставка: |

4,5% — 33% |

| Условия |

* без подтверждения дохода; * быстрое рассмотрение заявки; * возможно кредитование самозанятых; * возможно получить кредитные средства курьером на дом |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму самозанятые |

| Возраст |

для мужчин от 24 лет на дату получения кредита для женщин от 24 лет на дату получения кредита |

| Стаж работы |

на последнем месте не менее 3 месяцев для самозанятых — 6 месяцев |

Документы

| паспорт |

|

О Банке

| Лицензия: | №3354 |

| Название: | Ренессанс Банк |

12,50%

23 418 ₽

Параметры

| Срок: | до 5 лет |

| Сумма: | до 3000000 ₽ |

| требуется подтверждение дохода | |

| срок рассмотрения от 1 до 3 дней | |

| обеспечение не требуется |

О кредите

| Ставка: |

12,5% — 18,4% |

| Условия |

* крупная сумма кредита без обеспечения; * различные способы подтверждения дохода; * отсутствие требований о постоянной регистрации в регионе присутствия банка; * учет дополнительных доходов |

| Страхование | личное страхование — по желанию заемщика |

| Регистрация на территории государства: | постоянная |

Требования

| Категория заемщика |

работники по найму с положительной кредитной историей |

| Возраст |

для мужчин от 23 лет на дату получения кредита для женщин от 23 лет на дату получения кредита |

| Стаж работы |

общий стаж работы не менее 1 года на последнем месте не менее 6 месяцев |

Документы

| трудовой договор |

| трудовая книжка |

| военный билет или документ, подтверждающий отсрочку от армии |

| паспорт |

| заявление-анкета |

|

О Банке

| Лицензия: | №3349 |

| Название: | Россельхозбанк |

3,25%

20 434 ₽

Параметры

| Срок: | до 5 лет |

| Сумма: | до 700000 ₽ |

| требуется подтверждение дохода | |

| срок рассмотрения от 1 до 3 дней | |

| обеспечение не требуется |

О кредите

| Ставка: |

3,25% — 15,5% |

| Условия |

* низкая льготная ставка; * различные способы подтверждения дохода, помимо справки по форме 2-НДФЛ; * возможность выбора схемы погашения кредита (аннуитетная / дифференцированная) |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

жители сельских территорий (сельских агломераций) |

| Возраст |

для мужчин от 23 лет на дату получения кредита для женщин от 23 лет на дату получения кредита |

| Стаж работы |

общий стаж работы не менее 1 года на последнем месте не менее 6 месяцев |

Документы

| ИНН |

| страховое свидетельство гос-го пенсионного страхования |

| трудовая книжка |

| паспорт |

|

О Банке

| Лицензия: | №3349 |

| Название: | Россельхозбанк |

11,50%

23 083 ₽

Параметры

| Срок: | до 5 лет |

| Сумма: | до 2000000 ₽ |

| требуется подтверждение дохода | |

| срок рассмотрения от 1 до 3 дней | |

| обеспечение не требуется |

О кредите

| Ставка: |

11,5% — 17,4% |

| Условия | * кредит на длительный срок без обеспечения |

| Регистрация на территории государства: | постоянная |

Требования

| Категория заемщика |

пенсионеры |

| Возраст |

для мужчин от 23 лет на дату получения кредита для женщин от 23 лет на дату получения кредита |

| Стаж работы |

для работающих пенсионеров: не менее 6 месяцев на последнем (текущем) месте работы и не менее 1 года общего стажа за последние 5 лет |

Документы

| страховое свидетельство гос-го пенсионного страхования |

| пенсионное удостоверение |

| паспорт |

О Банке

| Лицензия: | №3349 |

| Название: | Россельхозбанк |

14,85%

24 214 ₽

Параметры

| Срок: | до 10 лет |

| Сумма: | до 10000000 ₽ |

| требуется подтверждение дохода | |

| срок рассмотрения до 5 дней | |

| требуется обеспечение |

О кредите

| Ставка: |

14,85% — 14,95% |

| Условия |

* крупная сумма кредита на длительный срок; * различные способы подтверждения дохода, возможно оформление только по паспорту при условии подтверждения дохода и трудовой занятости выпиской из ПФР и наличии подтвержденной записи на портале «Госуслуги» |

| Регистрация на территории государства: | постоянная |

Требования

| Категория заемщика |

работники по найму владельцы личных подсобных хозяйств прочие |

| Возраст |

для мужчин от 21 года на дату получения кредита для женщин от 21 года на дату получения кредита |

| Стаж работы |

общий стаж работы не менее 1 года на последнем месте не менее 3 месяцев для граждан, ведущих личное подсобное хозяйство — наличие записей в похозяйственной книге органа местного самоуправления о ведении гражданином личного подсобного хозяйства в течение не менее 12 месяцев до даты подачи заявки на кредит |

Документы

| документы по предоставляемому залогу |

| свидетельство(-а) о рождении / паспорт(-а) несовершеннолетних детей |

| страховое свидетельство гос-го пенсионного страхования |

| свидетельство о браке (разводе, смерти супруга), брачный контракт (при наличии) |

| трудовая книжка |

| военный билет или документ, подтверждающий отсрочку от армии |

| паспорт |

О Банке

| Лицензия: | №3349 |

| Название: | Россельхозбанк |

15,40%

24 403 ₽

Параметры

| Срок: | до 5 лет |

| Сумма: | до 750000 ₽ |

| требуется подтверждение дохода | |

| срок рассмотрения от 1 до 3 дней | |

| обеспечение не требуется |

О кредите

| Ставка: |

15,4% — 21,3% |

| Условия |

* без обеспечения; * возможность выбора схемы погашения кредита (аннуитетная / дифференцированная) |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

индивидуальные предприниматели для самозанятых граждан |

| Возраст |

для мужчин от 23 лет на дату получения кредита для женщин от 23 лет на дату получения кредита |

| Стаж работы |

осуществление текущей деятельности не менее 6 месяцев, доход от которой облагается налогом на профессиональный доход |

О Банке

| Лицензия: | №3349 |

| Название: | Россельхозбанк |

15,40%

24 403 ₽

Параметры

| Срок: | до 5 лет |

| Сумма: | до 700000 ₽ |

| срок рассмотрения от 1 до 5 дней | |

| обеспечение не требуется |

О кредите

| Ставка: |

15,4% — 21,3% |

| Условия | * учет дополнительных доходов |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

владельцы личных подсобных хозяйств |

| Возраст |

для мужчин от 23 лет на дату получения кредита для женщин от 23 лет на дату получения кредита |

| Стаж работы |

общий стаж работы не менее 1 года на последнем месте не менее 6 месяцев наличие записей в похозяйственной книге органа местного самоуправления о ведении гражданином личного подсобного хозяйства в течение не менее 12 месяцев до даты подачи заявки на кредит |

Документы

| другие документы |

| паспорт |

|

О Банке

| Лицензия: | №3349 |

| Название: | Россельхозбанк |

7,90%

21 903 ₽

Параметры

| Срок: | до 5 лет |

| Сумма: | до 3500000 ₽ |

| требуется подтверждение дохода | |

| срок рассмотрения до 3 дней | |

| обеспечение не требуется |

О кредите

| Ставка: |

7,9% — 20,8% |

| Условия |

* крупная сумма кредита без обеспечения; * возможно кредитование ИП и пенсионеров; * подтверждение дохода доступно через портал «Госуслуги»; * возможно получить кредитные средства курьером на дом или онлайн |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму индивидуальные предприниматели владельцы или совладельцы собственного бизнеса пенсионеры |

| Возраст |

для мужчин от 20 лет на дату получения кредита для женщин от 20 лет на дату получения кредита |

| Стаж работы |

на последнем месте не менее 3 месяцев |

Документы

| страховое свидетельство гос-го пенсионного страхования |

| паспорт |

О Банке

| Лицензия: | №843 |

| Название: | Credit.Club |

10,70%

22 818 ₽

Параметры

| Срок: | до 10 лет |

| Сумма: | до 15000000 ₽ |

| требуется подтверждение дохода | |

| срок рассмотрения до 3 дней | |

| требуется обеспечение |

О кредите

| Ставка: |

10,7% — 18,9% |

| Условия |

* крупная сумма кредита на длительный срок; * возможно кредитование ИП и пенсионеров; * рассмотрение заявки до 3 дней; * страхование за счет банка; * подтверждение дохода доступно через портал «Госуслуги»; * возможно получить кредитные средства курьером на дом или онлайн; * погашение кредита аннуитетными или дифференцированными платежами по выбору заемщика |

| Регистрация на территории государства: | постоянная |

| Регистрация в регионе присутствия банка: | постоянная |

Требования

| Категория заемщика |

работники по найму индивидуальные предприниматели владельцы или совладельцы собственного бизнеса пенсионеры |

| Возраст |

для мужчин от 20 лет на дату получения кредита для женщин от 20 лет на дату получения кредита |

| Стаж работы |

на последнем месте не менее 3 месяцев |

Документы

| документы по предоставляемому залогу |

| страховое свидетельство гос-го пенсионного страхования |

| паспорт |

О Банке

| Лицензия: | №843 |

| Название: | Credit.Club |

* Все предложения, отображенные на данной странице, являются лучшими или выгодными исключительно по

мнению экспертов Банки.ру

Очень понравилась работа сотрудников банка

Оценка

5

Проверяется

Сотрудники отзывчивые, все отлично объясняют! Оформиление кредита с сотрудником банка дистанционно прошла на отлично, девушка доходчиво обьяснила все условия по кредиту! Все…

Читать полностью

25.05.2023

Спустя 14 лет мне решили написать о задолженности

Оценка

5

Проверяется

В 2007 году я оформила кредит в банке в 2009 внесла оставшуюся сумму по кредиту не дожидаясь окончания кредитного срока!На данный момент спустя 14 лет они меня находят и…

Читать полностью

25.05.2023

Получили кредит на хороших условиях

Оценка

5

Проверяется

Очень благодарны сотруднику Ногинского отделения Гурову Константину в оформлении кредита. Качественное обслуживание с индивидуальным подходом к клиенту…

Читать полностью

25.05.2023

Быстрое реагирование на любой случай

Оценка

5

Проверяется

Очень быстро реагируют на почти любую проблему

Однажды банкомат банка партнера задувал 5000 купюру, сразу же позвонил в банк , меня выслушали и сразу же пришла смс с оформленным…

Читать полностью

25.05.2023

Кредит

Оценка

5

Проверяется

Были сегодня в банке с женой, интересовались по поводу кредита. Приятный персонал. Девушка всё понятно объяснила что и как, какие нужны документы и тд. Понравилось обслуживание. В…

Читать полностью

25.05.2023

Частичное досрочное погашение

Оценка

5

Проверяется

25.05.2023 в очередной раз я пришла в отделение банка по адресу Санкт-Петербург, Невский проспект 137, для оплаты кредита. Меня обслуживал менеджер Никита. Никита рассказал мне что…

Читать полностью

25.05.2023

Обслуживание клиентов МТС банка

Оценка

5

Проверяется

Я ,Гафиятуллина В.В.обратилась в МТС банк,я являюсь постоянным клиентом этого банка, у меня возникли непредвиденные финансовые проблемы и главный специалист МТС банка Шакирьянова Э…

Читать полностью

25.05.2023

| Банк | Ставка | Сумма | Срок |

|---|---|---|---|

| Банк Синара (СКБ-банк) | от 2,90% | 51 000 — 4 050 000 ₽ | до 5 лет |

| Сбербанк | 3,00% | 10 000 — 10 000 000 ₽ | до 15 лет |

| Россельхозбанк | от 3,25% | 30 000 — 700 000 ₽ | до 5 лет |

| Тинькофф Банк | от 3,90% | 200 000 — 30 000 000 ₽ | до 15 лет |

| Альфа-Банк | от 4,00% | 50 000 — 7 500 000 ₽ | до 5 лет |

| Почта Банк | от 4,00% | 300 001 — 6 000 000 ₽ | до 7 лет |

| Банк «Открытие» | от 4,00% | 50 000 — 5 000 000 ₽ | до 5 лет |

| ВТБ | 4,10% | 300 000 — 2 000 000 ₽ | до 5 лет |

| Газпромбанк | от 4,40% | 350 000 — 7 000 000 ₽ | до 7 лет |

| Ренессанс Банк | от 4,50% | 50 000 — 2 000 000 ₽ | до 7 лет |

Эксперт Банки.ру

эксперт по кредитным продуктам Банки.ру

Рассмотрим, где можно взять кредит с плохой кредитной историей, на каких условиях. Все указанные ниже предложения — актуальные, доступные для оформления. Если вам подходит какое-либо предложение с Бробанк.ру, можете сразу переходить на форму подачи онлайн-заявки. Многие банки дают ответы за несколько минут.

Не стоит рассчитывать на то, что найдете банк, который не проверяет кредитные истории. Все финансовые организации делают запросы, получают досье потенциальных клиентов и тщательно их анализируют.

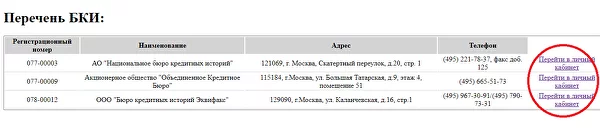

Кредитные истории хранятся в специальных бюро — БКИ, над которыми осуществляется серьезный надзор. В России работают 4 основных бюро, с которыми и заключают договора банки. Это Эквифакс, НБКИ, Русский Стандарт и ОКБ.

Кредитная история — это полный отчет о финансовой жизни заемщика. Получив отчет, банк видит полный расклад, может объективно оценивать свои риски. Именно для этого и создавалась база данных кредитных историй — чтобы банкиры могли наглядно видеть, как ведет себя человек, куда обращается за кредитами, как выплачивает ссуду.

Что содержится в кредитной истории:

- информация о гражданине, его паспортные данные, место прописки и проживания;

- если лицо признано недееспособным, этот факт также отражается в отчете;

- информация об открытых процедурах банкротства в отношении гражданина, если они проводились;

- полная информация обо всех действующих кредитных обязательствах;

- информация о гашении, просрочках. В КИ заносятся даже мелкие нарушения;

- все факты обращения гражданина в финансовые организации за ссудой (в банки, МФО);

- отказные решения.

То есть это полный расклад. Здесь есть все: не только размеры ваших текущих обязательств, но и вся информация о просрочках, о запросах на получение кредита. С недавнего времени даже отказы в выдаче кредитов и займов стали заносить в досье. Скрыть ничего не удастся.

Если в кредитной истории есть информация о множественных заявках на получение кредита, о выданных недавно микрозаймах, это тоже носит негативный характер. Вроде КИ не испорчена, просрочек не было, а отказ все равно получить можно.

Степени испорченности кредитной истории

Нарушения могут быть разными, и отношение к ним тоже различается. Например, один человек только раз совершил небольшую просрочку, а второй — уже должен больше года и ждет суд. Понятно, что второму рассчитывать на выдачу кредита особо не приходится, а у первого есть все шансы.

При рассмотрении отчета из БКИ обязательно делается анализ нарушений. Заявка в целом рассматривается комплексно. Сведения из кредитной истории сопоставляются с платежеспособностью потенциального заемщика, с его общими анкетными данными. Только после этого выносится результат.

Но если в КИ есть крайне негативная информация, отказ дается обычно сразу без анализа других показателей. Особенно так категоричны крупные банки — лидеры в области кредитования физических лиц.

Нет четкой схемы разделений кредитной истории по степеням нарушения, это условный показатель. Каждый банк по-разному относится к кредитной истории, к процессу рассмотрения, устанавливает свои критерии к заемщикам. Но общая тенденция все же имеется:

- все нормально. Просрочки есть, но они были незначительными. Например, заемщик пару раз задержал внесение ежемесячного платежа. Банки обычно даже за нарушение такие факты не считают;

- просрочки длительностью до 30 дней. Заемщик опаздывал с внесением ежемесячного платежа, мог около месяца не пополнять счет. Но в итоге долги гасились до наступления даты списания следующего платежа. Нарушение все так же не особо значительное, но некоторый вес при рассмотрении иметь может;

- просрочки 30-60 дней. Дело уже посерьезнее. Если такие просрочки были постоянными, можно получить отказ. Если же это единичное явление, ничего особо страшного нет;

- просрочки 60-90 дней. Уже негативный фактор. В крупные банки типа Сбербанка, ВТБ, Промсвязьбанка и им подобные можно даже не обращаться, откажут. Даже если это был разовый факт задержки;

- просрочки более 90 дней. Вероятность отказа стремится к нулю, репутация заемщика серьезно пострадала. Пробовать подавать заявки никто не запрещает, но одобрение — под большим вопросом.

Самый негативный факт для любого кредитора — доведение заемщиком процесса взыскания до суда. Это значит, что неплательщик уже перешел в категорию злостных, что даже коллекторы не смогли на него повлиять. Зачем новому банку такой ненадежный клиент? Понятно, что ему сразу откажут.

Аналогично — если дело уже находится в ведомстве судебных приставов. И даже если долг погашается тем же вычетом половины зарплаты, ситуации это никак не меняет, одобрения не видать.

Даже если просрочки окажутся закрытыми после суда и приставов, репутация все равно безнадежно испорчена. Но, возможно, спустя годы, все же получится что-то взять в банке или в МФО. При условии идеальных остальных анкетных данных.

В какой банк обращаться

Некоторые банки категоричны в этом вопросе и сразу шлют отказы тем, у кого в досье есть негативная информация. Даже если это незначительные просрочки или те, что случились лет 5 назад. Такова кредитная политика этих учреждений.

Речь о Сбербанке, ВТБ, Газпромбанке, Промсвязьбанке, Россельхозбанке, банке Открытие и о некоторых других. Эти компании выдают крупные и выгодные ссуды, к ним стоит очередь заемщиков. Они достигли того уровня, что могут позволить себе рыться в клиентах и заключать договора только с теми, кого можно назвать надежным.

Если банк выдает большие суммы, устанавливает низкие ставки, просит собрать приличный пакет документов — это требовательная компания. При наличии сильно испорченной КИ здесь делать нечего.

Вам нужно выбирать банк с лояльным отношением к заемщику. Он выдает скромные суммы, устанавливает повышенные ставки, часто не требует справки о доходах. Такие организации дают больше положительных ответов, здесь можно получить кредит наличными с плохой кредитной историей. Но, опять же, поголовного одобрения не будет: если клиент слишком плохой, ему откажут.

Что нужно для оформления

Обязательный документ для подачи заявки — паспорт, обязательно в оригинале. Даже в случае подачи онлайн-заявки потребуется посещение офиса или встреча с курьером: деньги передаются только после сверки личности.

Есть вы можете предоставить справку 2-НДФЛ или показать свой доход с помощью электронной выписки из ПФР, это значительно увеличивает шансы на положительный исход дела. Без справок тоже можно оформить ссуду, но вероятность одобрения окажется несколько ниже, а ставки выше.

При выборе банка смотрите на требования к возрасту, вы должны им соответствовать. Чаще всего кредиты выдаются гражданам от 21 года и до 65-70 лет. Заемщик обязательно должен работать и иметь доход, достаточный для выплаты одобренного кредита.

Методология отбора кредитных программ

Ниже приведен рейтинг лояльных банков, которые могут выдать кредит при наличии негативного досье заявителя. Именно к ним обращаются такие заявители и часто получают положительные ответы. Но и тут стоит понимать, что если просрочки были продолжительными, вероятность отказа все так же остается большой.

О кредитах, которые попали в ТОП:

- выдаются лояльными банками с лояльным отношением к заемщикам, вероятность одобрения — максимальная;

- на практике в эти банки обращались люди с негативной кредитной историей и получали кредиты;

- предложения исходят от банков федерального уровня, которые работают практически во всех регионах РФ;

- это классические программы, доступные широкому кругу заемщиков. Специальные продукты для пенсионеров, зарплатных и постоянных клиентов не рассматривались.

В процессе анализа рекомендуем отобрать сразу 2-3 программы и направлять на них заявки сразу или поочередно. Нет никакой гарантии, что вам даст одобрение первый же банк. Поэтому нужно иметь запасные варианты, или делайте сразу несколько запросов в разные банки, чтобы не терять время.

Это актуальные кредитные программы от лояльных банков, которые снизили критерии к заемщику. Например, если вам отказал тот же ВТБ, вы можете тут же направить заявку в один из этих банков и получить положительный ответ.

Негативное состояние кредитной истории здесь — не решающий фактор. Безусловно, она запрашивается при рассмотрении, обязательно анализируется. Но банк не дает сразу категорический ответ, он смотрит на другие данные клиента. Если там негатива нет, есть шанс услышать одобрение.

Общая сравнительная таблица предложений:

| Банк/Параметры | Сумма | Ставка | Срок | Документы | Возраст |

| до 5000000 | 6,3%-21,8% | 3, 5, 7, 10 лет | по паспорту или со справками | 19-75 лет | |

| 50000-100000 | 17,9-23,5% | 2-5 лет | по паспорту или со справками | 24-70 лет | |

| > |

до 3000000 | от 9% | 1-5 лет | по паспорту или со справками | 21-76 лет |

| до 2000000 | 6,9-25,9% | до 3 лет | паспорт | 18-70 лет | |

| до 5000000 | 6,5-20,99% | до 5 лет | справки | от 21 года | |

| до 299999 | 9,9 или 29,9% | 1-3 года | паспорт | 20-85 лет | |

| до 200 000 | 7,9-14,5% | 13-60 мес | паспорт | 21-75 лет | |

| 50000-299999 | 19,8% | 13-60 мес | по паспорту или со справками | 22-75 лет | |

| до 1100000 | 8,9-18,6% | 12-60 мес | по паспорту или со справками | от 20 лет | |

| до 2000000 | от 10,5% | 1-5 лет | по паспорту или со справками | с 18 лет |

Если вы имеете открытые просрочки, если пропуски платежей длились больше 180 дней — вы некачественный клиент. Возможно, что вы выберете три банка, и все они дадут отказ. Этого исключать нельзя, поэтому в завершении материала приведем перечень альтернативных источников кредитования.

УБРиР

УБРиР можно назвать самой лояльной компанией среди банков. Сюда часто обращаются граждане, желающие взять кредит наличными с плохой кредитной историей, и у многих это получается.

Банк разработал несколько кредитных программ. Здесь можно оформить кредит как со справками, так и без них. Примечательно, что УБРиР рассматривает заявки индивидуальных предпринимателей и пенсионеров. Последним даже работать не обязательно.

Кредитные программы банка УБРиР:

| Параметры | Сумма | Ставка | Срок |

| Со справками | до 5000000 | 6,3%-21,8% | 3, 5, 7, 10 лет |

| Без справок | до 300000 | от 11% | 3, 5, 7 лет |

При оформлении кредита со справками лучше ориентироваться на верхний предел процентной ставки, он более объективен. Клиент несет риски из-за состояния КИ, поэтому выгодные условия ему не назначат.

По программе без справок банк предельный процент не указывает, поэтому точное значение узнаете после подачи заявки и ее одобрения. Несмотря на то, что УБРиР пишет от 11%, ориентируйтесь на 22-25%.

Подробная информация о кредите УБРиР без справок→

УБРиР — единственный российский банк, который допускает выдачу простого потребительского кредит на срок в 10 лет. Даже 7 лет встречаются редко. Поэтому шансы на одобрение есть даже у людей с низкой платежеспособность.

Требования к заемщику:

- рассматриваются граждане возраста 18-79 лет, в том числе неработающие пенсионеры;

- доход — от 12130 рублей ежемесячно;

- если заявку направляет ИП, он должен вести деятельность не менее 12 месяцев.

Можно заказать доставку средств на дом

| Преимущества банка УБРиР | Недостатки |

| Высокая вероятность одобрения даже при плохой КИ | Высокие процентные ставки |

| Можно заключить договор на долгий срок в 7 или 10 лет | Нельзя выбрать срок меньше 3 лет |

| Работает с молодежью, пенсионерами, ИП | |

| Решение в день обращения | |

При онлайн-оформлении можно выбрать вариант доставки одобренных средств на дом. В этом случае к вам приедет курьер и привезет дебетовую карту с зачисленными деньгами. Доступными средства станут только на следующий день.

Ренессанс

Этот банк также стоит рассмотреть тем, кто имеет неидеальную кредитную историю. Ренессанс как раз специализируется на кредитах с упрощенной схемой выдачи. Он одобряет много заявок, поэтому можете обращаться, согласование не исключается даже при плохой КИ.

Как и УБРиР, Ренессанс позволяет оформить кредит как со справками, так и без них. В ассортименте есть программа “На срочные цели”, по которой кредитуются все новые клиенты.

Кредитная программа Ренессанса

| Сумма | Ставка | Срок |

| 50000-100000 | 17,9-23,5% | 2-5 лет |

Подробно о кредите банка Ренессанс→

Ставка назначается после рассмотрения. Она зависит не только от КИ заявителя и его анкетных данных, но и от количества представленных документов. Для подачи заявки нужен паспорт и второй документ. Им может быть загранпаспорт, СНИЛС, именная банковская карта, диплом об образовании, ИНН, водительское удостоверение либо военный билет.

Если заемщик беспроблемно выплатит этот кредит, Ренессанс при следующем обращении предложит ему уже более интересные варианты. Откроется возможность получить до 1000000 рублей.

Требования к заемщику:

- запросы принимаются от граждан 24-70 лет;

- доход — минимум 12000 для Москвы, от 8000 — для других городов.

| Преимущества банка Ренессанс | Недостатки |

| Можно оформить кредит при любом пакете документов | Не работает с молодыми гражданами |

| Решение по онлайн-заявке дает за 1 минуту | Не выдает кредиты меньше чем на 2 года |

| Выдача денег — в день обращения |

Обратите внимание на минимальную сумму кредита — 50000 рублей. Это можно расценивать и как плюс, и как минус. Людям с плохой КИ часто дают мало, буквально до 30000, поэтому ограничение в 50000 может порадовать. Но это неудобно тем, кто желает взять в долг меньше.

Восточный Банк

Вашу заявку могут согласовать и в этой кредитной организации. Банк не придирается к заемщикам и имеет репутацию “доброй” организации. Примечательно, что здесь тоже есть два варианта оформления кредита — со справками и без них. Поэтому какая программа подходит, ту и выбирайте.

Кредитные программы Восточного Банка:

| Параметры | Сумма | Ставка | Срок |

| Со справками | до 3000000 | от 9% | 1-5 лет |

| Без справок | до 500000 | от 9% | 1-5 лет |

Восточный Банк указывает по обеим программам ставку вида “от 9%”, но это необъективное значение, на которое не стоит полагаться. Во-первых, точный процент вы узнаете только после рассмотрения. Во-вторых, при наличии справок он однозначно будет ниже.

Банки, которые указывают на ставку в виде “от 9%”, лукавят. На деле никому такой процент не назначается, цифра — просто маркетинговый ход, она привлекает заемщиков. Банк же говорит, что назначает процент на свое усмотрение.

Требования к заемщикам:

- возраст клиента — в рамках 21-76 лет;

- если клиент моложе 26-ти лет, он должен работать на указанном месте не менее 1 года;

- если запрос подает пенсионер, он должен иметь место работы.

| Преимущества Восточного Банка | Недостатки |

| Работает с гражданами до 76 лет | Ставку клиент узнает только после рассмотрения заявки |

| Возможна выдача в день обращения | Можно столкнуться с навязыванием дополнительных услуг |

| Вместо 2-НДФЛ можно принести справку со счета с оборотом от 20000 руб/мес |

Тинькофф

Нельзя оставить без внимания и этот банк. Многие граждане, желающие оформить кредит наличными с плохой кредитной историей, первоочередно рассматривают именно Тинькофф. Он действительно всегда лояльно относится к заемщикам, даже справки для оформления кредитов и кредитных карт никогда не требует.

Ключевая особенность банка — его дистанционная форма работы. Вам не нужно никуда идти, чтобы получить деньги в долг. После одобрения онлайн-заявки банк обещает доставить клиенту карту с зачисленными деньгами. Доставка — 2 рабочих дня, обслуживание и обналичивание карты бесплатные.

Тарификация кредита наличными:

| Сумма | Ставка | Срок |

| до 2000000 | 6,9-25,9% | до 3 лет |

Подробно о кредите банка Тинькофф→

На описание кредита банка Тинькофф особо ориентироваться не стоит. Большую сумму новым клиентам, да еще и подпорченной репутацией, он не одобрит. Ну а ставка назначается по итогу рассмотрения, и в данной ситуации лучше ориентироваться на ее верхний предел.

Требования к заемщику:

- возраст — 18-70 лет;

- если нет постоянной прописки, допускается временная;

- из документов нужен только паспорт.

| Преимущества банка Тинькофф | Недостатки |

| Полностью дистанционная выдача кредита | Не факт, что карту с деньгами доставят за 2 дня. Все зависит от места жительства заемщика |

| Дает много положительных ответов | Непрозрачное описание кредитной программы |

| Нужен только паспорт |

Альфа-Банк

Тоже не особо придирается к заемщикам, создает простые и доступные кредитные продукты. Если Альфа-Банк даст одобрение, есть хорошие перспективы: если стать качественным клиентом, можно рассчитывать на получение большого ассортимента кредитов на персональных условиях. Альфа держится за клиентов, если они не совершают просрочки.

У некоторых этот банк ассоциируется с упрощенным кредитованием, но на практике Альфа-Банк просит предоставить справку о доходах. Если же рассмотреть именно требования к заемщикам, то они весьма лояльные.

Тарификация кредита наличными Альфа-Банка:

| Сумма | Ставка | Срок |

| до 5000000 | 6,5-20,99% | до 5 лет |

Подробно о кредите Альфа-Банка→

Как и многие другие банки, Альфа-Банк скажет точную ставку для клиента только после обработки заявки. На число в 6,5% опираться не стоит, его при плохой кредитной истории не видать, как и суммы в несколько миллионов рублей.

Требования к заемщику:

- возраст — от 21 года;

- наличие чистого дохода от 10000 рублей.

Альфа-Банк довольно требователен по части пакета документов для рассмотрения заявки на кредит, но именно этот факт позволяет говорить о возможности получения денег при плохой КИ. Чем больше документов принес заявитель, тем больше к нему доверия.

Пакет документов:

- паспорт;

- второй документ, один из перечня: ИНН, СНИЛС, права, именная карта, полис ОМС, загранпаспорт;

- третий документ, один из перечня: документ на свое авто, загранпаспорт (есть отметки о выезде за границу в течение года), полис КАСКО, копия трудовой, полис ДМС, выписка по счету из любого банка с остатком более 150000 рублей;

- справка 2-НДФЛ или по форме банка.

| Преимущества Альфа-Банка | Недостатки |

| Решение по онлайн-заявке за 2 минуты | Нужен большой пакет документов |

| Низкие критерии к заемщикам, работает с пенсионерами | Не указывает реальные ставки, максимальное значение |

| Много офисов, удобное обслуживание | |

| Хороший банк на перспективу |

Совкомбанк

Несмотря на то, что банк позиционирует себя как компания, работающая с пенсионерами, кредиты здесь доступны всем. Поэтому вы также можете сюда обратиться и получить кредит наличкой с плохой кредитной историей. Это лояльная компания, поэтому одобрение не исключается.

Тарификация кредита наличными Совкомбанка:

| Сумма | Ставка | Срок |

| до 299999 | 9,9 или 29,9% | 1-3 года |

Подробно о кредите Совкомбанка→

Совкомбанк не так прост в назначении процентной ставки. Заемщики видят 9,9% и бегут подавать заявку. Но в тарифах банка указано, что эти 9,9% будут назначены только в случае расходования более 80% полученных кредитных средств на покупки у партнеров Совкомбанка. В партнерах числятся МВидео, Эльдорадо, Санлайт и некоторые другие магазины.

Если же это именно нецелевая ссуда, тогда ставка составит 29,9%, а это можно охарактеризовать как “дорого”. Но раз ставка большая, то банк готов нести риски, значит, он может дать одобрение даже при низком качестве кредитной истории.

Требования к заемщику:

- возраст — 20-85 лет;

- обязательно официальное трудоустройство (но справки при этом не требуются);

- проживание в радиусе 70 км от отделения Совкомбанка;

- для оформления ссуды нужен паспорт и простой второй документ на выбор: СНИЛС, ИНН, полис ОМС, водительские права.

| Преимущества Совкомбанка | Недостатки |

| Работа с гражданами до 85 лет | Высокие процентные ставки |

| Не требует справки | Невозможно заключить договор на срок более 3 лет |

| Низкая ставка, если оформить кредит как целевой |

Это классическая программа кредитования Совкомбанка. Но в его ассортименте есть еще и экспресс-кредит. По нему в день обращения можно получить до 100000 рублей по одному паспорту.

Быстробанк

Относительно новый, мало кому известный банк. Но здесь также можно получить кредит при наличии негативного досье. Компания как раз специализируется на срочных небольших ссудах и не придирается к заемщикам.

Пока что городов присутствия не так много, но география работы Быстро банка постоянно расширяется.

Тарификация кредита наличными Быстробанк:

| Сумма | Ставка | Срок |

| до 200 000 | 7,9-14,5% | 13-60 мес |

Несмотря на лояльное отношение к заемщикам и простые условия выдачи Быстробанк устанавливает низкие ставки. Возможно, это связано с тем, что это — не банк федерального уровня. Но этим можно воспользоваться и заключить выгодный договор, несмотря на негативную историю.

Для оформления этого кредита нужен поручитель. Только в этом случае можно получить деньги даже при сильно отрицательной кредитной истории. Отчасти ставка снижается и за счет этого требования.

Требования к заемщику:

- возраст — 21-75 лет;

- регистрация в регионе присутствия банка (перечень городов указан выше);

- требуется паспорт, ИНН и при наличии — СНИЛС.

| Преимущества Быстробанка | Недостатки |

| Лояльное отношение к заемщикам | Требуется поручитель |

| Не нужны справки | Мало городов присутствия |

| Низкие процентные ставки | Небольшие суммы выдачи |

| Быстрое оформление, возможна доставка на дом | |

| Работает с пенсионерами |

Пойдем!

Банк, в котором реально срочно взять кредит наличными с плохой кредитной историей. Компания как раз и создавалась как финансовая организация, которая работает со всеми заявителями: с пенсионерами, с гражданами с плохой КИ, с людьми с неофициальной работой. И это реальное место, где можно получить деньги в долг при любых обстоятельствах.

Некоторые полагают, что Пойдем! — это микрофинансовая организация. Действительно, их продукты и подход к выдаче кредитов идентичен. Но это именно банк, который более 20 лет работает на российском рынке и входит в ТОП-30 банков РФ,

Вам стоит рассмотреть две кредитные программы банка Пойдем!, обе они доступны для оформления при негативном досье:

| Программа | Сумма | Ставка | Срок |

| Смотри, со справками | 100000-275000 | плавающая, 7,7-27% | 13 мес |

| Выбирай, без справок | 50000-299999 | 19,8% | 13-60 мес |

Подробно о кредите банка Пойдем→

Что касается программы “Смотри” со справками, то здесь применяется такая схема назначения процента: первые 3 месяца — 27%, следующие три — 25%, следующие три — 15%, последние три — 7,7%. Обратите внимание, что договор заключается строго на 13 месяцев. Если нужно больше, выбирайте программу “Выбирай” без справок.

Требования к заемщикам:

- возраст — 22-75 лет;

- прописка сроком более 6 месяцев в регионе присутствия банка;

- кредитуются работающие и неработающие пенсионеры, индивидуальные предприниматели;

- допускается выдача ссуды гражданам, которые живут за счет арендных сделок.

| Преимущества банка Пойдем! | Недостатки |

| Много шансов на выдачу кредита при плохой КИ | Высокие процентные ставки |

| Оформление как со справками, так и без них | Небольшие суммы выдачи |

| Низкие пени за просрочку — 0,05%, тогда как везде — 0,1% | Не особо жалует молодых заемщиков |

| Быстрая выдача денег в течение суток |

МТС Банк

Нельзя сказать, что это особо лояльный банк, но все же его критерии к заемщикам несколько ниже, чем в других крупных банках. Поэтому, если кредитная история не сильно плохая, если открытых просрочек нет, можете попробовать обратиться сюда. Тем более что МТС Банк предлагает выгодные условия кредитования.

| Сумма | Ставка | Срок |

| до 1100000 | 8,9-18,6 | 12-60 мес |

Подробно о кредите банка МТС→

Деньги банк выдает на упрощенных условиях, можно заключить сделку при наличии только паспорта. Но все же МТС указывает, что может попросить клиента предоставить справку о доходах. И при наличии негативной КИ, скорее всего, это требование прозвучит.

Требования к заемщику:

- от 20 лет без указания верхнего предела;

- наличие постоянного источника дохода.

| Преимущества банка МТС | Недостатки |

| Много салонов МТС, где можно получить одобренный через интернет кредит | Может попросить предоставить справки |