- Что такое кредитный портфель

- Основные виды

- Как формируется кредитный портфель

- Управление кредитным портфелем

- Анализ кредитного портфеля

- Продажа кредитного портфеля

Разбираться в банковской отчетности полезно не только аналитикам, но и простым гражданам и предпринимателям, которые пользуются кредитными услугами.

Что такое кредитный портфель

Кредитным портфелем (КП) называют совокупность банковских ссуд, выданных на конкретную дату. Массив кредитных обязательств является важным активом. На основе этого показателя составляются рейтинги благонадежности кредитора и эффективности работы.

КП состоит из нескольких компонентов:

- розничные и бизнес кредиты;

- факторинг;

- обязательства векселедержателей, по соглашениям банковских гарантий и поручительства;

- лизинговые соглашения.

Важно: в КП учитывается сумма без начисленных процентов – комиссии кредитора, то есть считается только основное тело долга.

И коммерческий, и государственный банки могут продать кредитный портфель. Реализация портфеля позволяет получить капитал и ликвидность.

В Совкомбанке можно оформить кредит наличными на любые цели до 5 млн рублей со ставкой от 6,9%. Выберите удобную программу и рассчитайте ежемесячный платеж на кредитном калькуляторе. Деньги нужны срочно? Достаточно паспорта и любого второго документа. Нужна крупная сумма? Вы можете взять кредит под залог автомобиля или недвижимости. Заполните заявку на сайте и получите быстрое одобрение. Есть доставка!

Основные виды

Типология КП основывается на особенностях, входящих в него задолженностей. Все финансовые организации имеют как проблемных заемщиков, так и добросовестных. Если у вас накопилось много задолженностей, то оформите заявку на рефинансирование кредитов, чтобы снизить ежемесячный платеж по кредиту и уменьшить его процентную ставку.

В зависимости от того, каких больше в составе общей совокупности портфеля, выделяют несколько видов.

- Смешанный

Смешанный вид наиболее оптимальный для приобретения, если соотношение между риском и доходом равнозначно. Для должников, составляющих значительную часть такого КП, характерна выплата задолженности с запозданием или частично. Стоимость смешанного портфеля определяется в индивидуальном порядке.

- Рисковый

Рисковый портфель включает проблемные долги, оплата по которым вносится с просрочками или не вносится вовсе, а требования кредитора регулярно игнорируются. В зависимости от рентабельности, стоимость такого КП варьируется в диапазоне 30-70% от суммы всех долгов.

- Нейтральный

Заемщики, которые входят в нейтральный портфель, выполняют свои обязательства в полном объеме. Сюда же относятся долги с нарушением сроков оплаты, которые были быстро погашены с учетом начисленных штрафных санкций.

Клиенты, формирующие данный КП, подходят для долгосрочного сотрудничества, им можно предложить и другие банковские продукты.

Типология помогает в ценообразовании при покупке или продаже кредитного портфеля, но не является основополагающим фактором.

На решение о приобретении могут повлиять другие данные:

- количество кредитных соглашений по отношению к числу заемщиков;

- своевременность внесения платежей;

- наличие дополнительных рисков.

Как формируется кредитный портфель

Сформировать кредитный портфель – одна из основных целей банковских организаций.

Для создания или внесения изменений в КП кредитор регулярно проходит несколько этапов:

- Изучение факторов, оказывающих влияние на потенциальную величину спроса на те или иные кредитные продукты.

- Определение потенциала банка по выдаче ссуд, оценка финансовых ресурсов.

- Понимание оптимального объема привлеченного спроса для реализации потенциала.

- Анализ заемщиков, выданных ссуд и возможных рисков.

- Разработка плана оптимизации портфеля.

Порядок, описанный выше, подходит как для коммерческих и государственных банков, так и для МФО. Как правило, кроме базовых шагов применяют способы, позволяющие определить перспективы развития КП. К ним могут относиться маркетинговые, социологические и другие простые методики.

Мониторинг кредитного портфеля поможет не только разработать стратегию по его наращиванию, но и по качественным изменениям. Например, принять решение, какие из составных частей выгоднее реализовать, чтобы повысить ликвидность и получить наибольшую возможную прибыль от проданного блока.

Управление кредитным портфелем

Стратегия банка по управлению кредитным портфелем направлена на получение максимально возможной доходности. Важным этапом хорошего управления КП является формирование, пошаговый план которого описан выше.

Работа по повышению эффективности КП обычно включает в себя:

- Разработку или модернизацию продуктов и услуг.

Кредиторы постоянно развивают кредитные программы и связанные с ними сервисы, реагируют на запросы клиентов, улучшают условия. Это позволяет повысить спрос и привлечь нужную в конкретный момент категорию заемщиков.

- Приобретение кредитного портфеля у других компаний.

Это простой метод, позволяющий быстро нарастить объем КП без дополнительных затрат на привлечение новых заемщиков.

- Создание резервов для минимизации потерь при возможных рисках.

- Анализ количества заемщиков по отношению к оформленным кредитам.

Так банк понимает, какой потенциал имеют клиенты для оформления новых ссуд. Если закредитованность низкая, то высока вероятность продать дополнительные финансовые услуги.

- Другие инновационные методики, которые включают продуктовые интеграции и объединение компаний.

Успешные стратегии по развитию кредитного портфеля сфокусированы на работе с активными платежеспособными клиентами и привлечении новых добросовестных заемщиков.

Банки, постоянно работающие над эффективностью КП, можно считать надежными, поскольку их главная задача – получить доход на основе долгосрочных отношений с клиентом. Такие кредиторы ценят своих заемщиков и стараются обеспечить им лучшие условия и качественный сервис.

Совкомбанк разделяет эти ценности, поэтому предлагает широкую линейку кредитов. Вы можете заранее рассчитать финансовую нагрузку и выбрать оптимальный именно для вас вариант.

Анализ кредитного портфеля

Коммерческие и государственные кредиторы нацелены на получение прибыли. Доход обеспечивает не только процентная ставка по займу, но и комиссии, штрафы за просрочку и другие платежи.

Сотрудники банков постоянно изучают КП, чтобы определить возможные точки роста прибыльности.

Для всестороннего анализа используют два способа:

| Количественный | Качественный |

| Первоначально банкиры определяют количество соглашений по каждому направлению кредитования на конкретную дату. | Сначала определяется количество займов и их благонадежность. |

|

Далее суммы всех задолженностей по всем программам складываются в одну общую совокупность. Сумма ипотечных займов по всем программам + сумма долгов по автокредитам + другие программы кредитования = итоговая сумма всех долговых обязательств КП |

Сотрудники проводят подсчет просроченной задолженности по ненадежным кредитам. |

| После выяснения итоговой суммы задолженности кредитор может определить сумму долга по каждой отдельной программе. | Полученные данные переносят на график, отражающий динамику просрочки по всему КП, исходя из суммы и срока. |

|

Банк проводит сравнения с предыдущими результатами исследования за такой же период. На этом этапе можно определить популярные программы и продукты-аутсайдеры, которые требуют доработки. |

Далее решают, какие соглашения выгоднее продать, а каким заемщикам лучше предложить реструктуризацию или другие условия для устранения дальнейшего риска невыплаты. |

| Полученные данные сравнивают с ожидаемыми результатами, прописанными в долгосрочной стратегии развития компании. Так определяется эффективность проделанной работы. | Как правило, такой способ используют, когда необходимо в кратчайшие сроки определить потенциально невозвратные ссуды и избавиться от проблемной задолженности. |

Продажа кредитного портфеля

КП может быть продан в нескольких случаях:

- Для избавления от проблемных задолженностей.

- Для получения финансовой выгоды.

- В случае банкротства финансового учреждения.

При продаже КП заемщика обязаны уведомить:

- Вручить официальное письмо с приказом о банкротстве учреждения.

- Предоставить новые реквизиты для оплаты по займу.

- Компания, купившая долг заемщика, может предложить подписать дополнительное соглашение, направленное на улучшение условий по кредиту, например, снижение процентной ставки.

Важно: такое предложение поступает только добросовестным плательщикам.

При переуступке прав на кредит важно контролировать отметки в кредитной истории. Иногда в процессе перехода обязательств в другой банк в БКИ могут поступить ошибочные данные о просрочке. Такая ошибка способна повлиять на лояльность других кредиторов при выдаче новых займов, а также на условия по ним.

Активный рост кредитного портфеля может свидетельствовать о высоком уровне и востребованности услуг, предоставляемых учреждением, а эффективность управления долгами – о надежности.

Совет от банка

Если вы планируете взять ссуду, то рекомендуем проанализировать данные КП в информационных источниках кредитора или на специализированных порталах, чтобы сделать выбор в пользу наиболее стабильного и развивающегося.

Кредитный портфель является ключевым инструментом управления денежными средствами для любого банка и позволяет оценивать его финансовую стабильность и прибыльность. Каждый КП уникален и может иметь различные: размер, структуру, риски и доходность. В данной статье мы рассмотрим подробно, что такое кредитный портфель, его классификацию и разберем все аспекты управления им. Также мы расскажем, как кредитные портфели формируются, используются в банковской практике, и какие могут быть причины их продажи.

Суть кредитного портфеля

КП — это совокупность всех денежных активов, выданных коммерческим или государственным банком, микрофинансовой организацией или другим кредитором, которые находятся в стадии исполнения или не были погашены. Он включает в себя все виды займов, начиная от потребительских и ипотечных кредитов, и заканчивая корпоративными и ссудами для малого бизнеса.

В состав КП не входят проценты и другие начисления (неустойки и штрафы), учитывается только основное тело долга.

Кредитный портфель обычно хранится в банковских системах и содержит информацию о каждом займе, включая:

- сумму долга;

- процентную ставку;

- сроки погашения;

- информацию об обеспечении;

- данные о заемщике.

Сущность КП заключается в том, что он является основным активом кредитной организации, который приносит доходы от процентов по кредитам. Однако, он также несет определенные риски:

- кредитный;

- неуплаты;

- ликвидности и т.д.

Поэтому, мониторинг и управление всеми долговыми обязательствами является очень важной функцией для банков и других кредиторов. Очень важно вовремя оценивать и регулировать КП, принимать решения об улучшении кредитных процессов и портфеля в целом. Такая оценка является основой успешной работы банков, так как позволяет минимизировать риски и максимизировать доходы от кредитования.

Получи аванс на покупки в два клика

Виды кредитных портфелей

Существует несколько видов кредитных портфелей в зависимости от целевой аудитории, типа кредитов и других факторов. Одной из популярных классификаций является их деление по степени риска.

Нейтральный

Это портфель, состоящий из обязательств с низким уровнем риска. Он включает в себя кредиты:

- с высоким кредитным рейтингом;

- с обеспечением;

- микрокредиты.

Нейтральный портфель считается наиболее стабильным, но и доходность от него обычно невысокая. Но тем не менее такой актив – самый дорогой, так как приобретая его, новый кредитор получает отличную клиентскую базу, выполняющую обязательства по оплате долга вовремя или быстро гасящую просрочки.

Рисковый

Такой портфель состоит из долгов с высоким уровнем риска и обычно включает в себя кредиты:

- с низким кредитным рейтингом;

- без обеспечения;

- с высокой суммой.

Рисковый портфель чаще всего обеспечивает высокую доходность, но также сопряжен с большими рисками и возможностью потерь. В него входят самые проблемные заемщики и злостные неплательщики. Продается он обычно за 30-70% от суммы общей задолженности.

Смешанный

Как следует из названия, такой КП состоит из кредитов с разными уровнями риска. Может включать в себя как займы с высоким рейтингом и небольшими суммами, так и обязательства с низким рейтингом и большими долгами. Смешанный портфель обеспечивает умеренную доходность и умеренные риски.

Выбор типа кредитного портфеля зависит от инвестиционной стратегии и уровня риска, который инвестор готов принять. Каждый вид КП имеет свои преимущества и недостатки, поэтому следует исходить из конкретных целей и возможностей банка.

Структура кредитного портфеля

Каждый КП состоит из множества кредитов разных категорий и типов, которые выдаются различным заемщикам с отличными друг от друга условиями и на разные сроки. В его структуру обычно включаются классификации займов:

- по типу: потребительские и ипотечные кредиты, кредиты на развитие бизнеса и т.д.;

- по категории заемщика: физические и юридические лица, государственные организации и т.д.;

- по сроку: краткосрочные, среднесрочные и долгосрочные кредиты;

- по уровню риска: низкий, средний и высокий уровень.

Структура кредитного портфеля является важным элементом банковской деятельности и служит основой для управления рисками. Она позволяет банку анализировать и контролировать состояние КП, выявлять проблемных заемщиков и снижать риски.

Как формируется кредитный портфель

Он составляется на основе стратегии кредитной организации, в соответствии с ее финансовыми целями. Процесс формирования портфеля включает несколько этапов:

- Определение целей и стратегии инвестирования, которую выгодно вести банку.

- Анализ рынка и конкурентов для определения возможностей и ограничений, которые могут повлиять на формирование КП.

- Определение банковских продуктов. Банк выбирает виды кредитов, которые будет предоставлять клиентам, и разрабатывает соответствующие условия.

- Оценка кредитного риска. Оценивается риска каждого заемщика, основываясь на кредитной истории, финансовых показателях, обеспечении и других факторах.

- Разработка портфеля.

- Мониторинг и управление портфелем. Основной принцип: минимизировать риски и максимизировать доходность.

Формирование КП – это сложный процесс, требующий высокой квалификации и опыта со стороны кредитной организации.

Банк должен учитывать множество факторов, например, конкурентное окружение, изменения в экономической ситуации, риск КП и другие, чтобы сформировать портфель, который будет соответствовать его целям и общей стратегии.

Управление кредитным портфелем

Процесс управления кредитным портфелем всегда нацелен на получение максимального дохода, то есть заключается в поддержании баланса между прибылью и рисками. Обычно он делится на несколько основных этапов.

- Оценка кредитного риска. Управляющий КП классифицирует все займы, затем рассматривает риск каждого заемщика. Методы могут быть различны: анализ кредитной истории, финансовых показателей, обеспечения и т.д. Оценивает соотношение доходы-риски.

- Разработка стратегии управления портфелем. Она определяет, какие кредиты должны быть выданы, какие продлены, а какие – погашены.

- Определение структуры КП, учитывается кредитный риск, регуляторные требования и цели инвестирования.

- Мониторинг и контроль. Необходимо постоянно контролировать риски, связанные с каждым заемщиком, а также совершать корректирующие действия, если это необходимо.

- Оптимизация портфеля. Управляющий может оптимизировать портфель, например, путем перераспределения рисков между различными заемщиками или изменения его структуры.

Обычно, чтобы изменить КП и получить с него максимальную прибыль:

- разрабатывают и выпускают на рынок новые кредитные продукты;

- изменяют условия по уже действующим ссудам;

- продают долги проблемных клиентов.

Анализ кредитного портфеля

Анализ кредитного портфеля банка – это оценка его качества, то есть кредитного риска, связанного с ним. В процессе рассматривается каждый заемщик и весь портфель в целом. Этот важный этап позволяет управляющему принимать взвешенные решения и эффективно обеспечивать финансовую устойчивость портфеля. Рассмотрим основные шаги анализа КП.

- Оценка кредитного риска каждого заемщика в портфеле. Как уже упоминалось выше, для этого используются различные методы, включая анализ кредитной истории, финансовых показателей, обеспечения и других факторов.

- Оценка кредитного риска всего КП. Здесь в ход идут уже статистические методы, они позволяют оценить вероятность дефолта (невыплаты кредита) всего портфеля.

- Оценка рентабельности. Проводится анализ доходности и затрат на управление портфелем, а также оценивается потенциальная прибыль от инвестирования в него.

- Определение потенциальных рисков. В том числе оцениваются концентрации рисков, т.е. риски, связанные с большим количеством заемщиков из одной отрасли или географической зоны.

- Разработка стратегии управления портфелем. На основе результатов анализа кредитного портфеля управляющий решает, как будет работать с КП, определяет, какие кредиты должны быть выданы, какие должны быть продлены, а какие – погашены.

- Мониторинг и контроль. После разработки общей стратегии, управляющий должен постоянно мониторить КП и контролировать риски, связанные с каждым заемщиком, а также совершать корректирующие действия, если это необходимо.

Важными показателями анализа кредитного портфеля являются:

- доходность портфеля – отражает общую прибыль, полученную от управления им;

- кредитный риск – вероятность дефолта заемщиков в портфеле;

- концентрация рисков – доля кредитов, выданных заемщикам из одной отрасли или географической зоны;

- качество КП – оценка качества кредитов в портфеле, включая процент просроченных займов, долю неплатежеспособных заемщиков и другие факторы;

- эффективность управления портфелем – соответствие его доходности и рисков установленным критериям и стандартам.

Анализ КП является важным инструментом, он позволяет управляющему принимать обоснованные решения по выдаче кредитов, продлению существующих займов, погашению просроченных и по другим вопросам управления портфелем.

Получи лимит на покупки прямо сейчас за две минуты

Продажа кредитного портфеля

КП – это актив финансовой организации, и она его может в любой момент продать. Продажа кредитного портфеля — это процесс передачи прав собственности на него от одного владельца к другому.

Возможные причины продажи:

- необходимость снижения рисков и обеспечения ликвидности;

- переориентация бизнеса на другие направления деятельности;

- получения дополнительных финансов;

- внешние требования, например, изменение законодательства или требования регуляторных органов.

Процесс продажи КП обычно включает в себя определение его стоимости, привлечение потенциальных покупателей, проведение юридической проверки, подписание соответствующих документов.

Важно отметить, что продажа кредитного портфеля — это сложный и времязатратный процесс, требующий специализированных знаний и навыков.

Заключение

Кредитный портфель является одним из ключевых инструментов банковской деятельности, который позволяет банкам управлять рисками и обеспечивать свою финансовую устойчивость и прибыльность. Каждый КП уникален и требует индивидуального подхода в управлении и анализе. Разработка эффективной стратегии работы с ним помогает финансовой организации снизить риски и повысить его прибыльность.

КП имеет большое значение для экономики и для различных сторон банковских операций. Важно следить за его состоянием и принимать соответствующие меры для минимизации рисков. Разумное и грамотное использование кредитных портфелей помогает банкам успешно функционировать и развиваться в условиях рыночной конкуренции.

Сделать покупки максимально комфортными ты можешь уже сейчас вместе с Мокка: тебе доступна оплата частями по удобному для тебя графику без первоначального взноса. Отличная новость в том, что теперь ты можешь выпустить виртуальную карту МИР буквально в два клика. А еще ты можешь делать абсолютно любые покупки в любом магазине с помощью сервиса ин-эпп шоппинга Мокка Мегамолл прямо в нашем мобильном приложении!

Глоссарий

Loan portfolio

|

Кредитный портфель

Кредитный портфель – это остатки задолженности по всем кредитам, которые банк выдал физическим и юридическим лицам, рассчитываемые на определенную дату. Кредитный портфель является одним из показателей отчетности, который входит в состав активов кредитной организации.

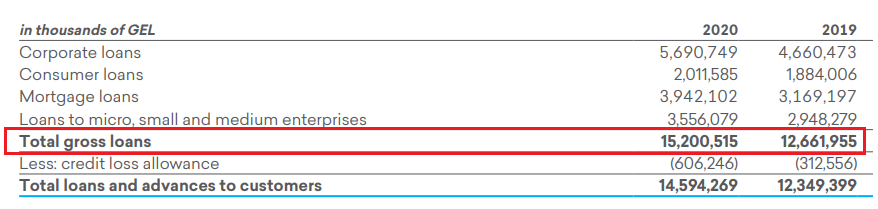

В финансовой отчетности банков отражаются валовой кредитный портфель, который представляет собой общий объем выданных клиентам кредитов на конкретную дату, и чистый кредитный портфель, рассчитываемый как разница между валовым кредитным портфелем и величиной резервов на возможные потери по ссудам (РВПС), которые формируются банком на случай возможного неисполнения или ненадлежащего исполнения заемщиками своих обязательств по выплате долга.

Кредитный портфель банка может быть рассчитан как на основании отчетности МСФО, так и на базе информации в отчетности, составленной по локальным стандартам.

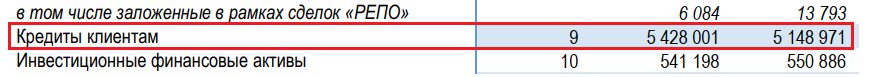

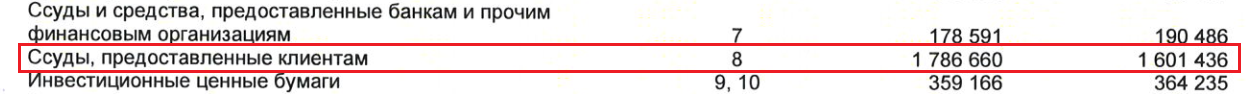

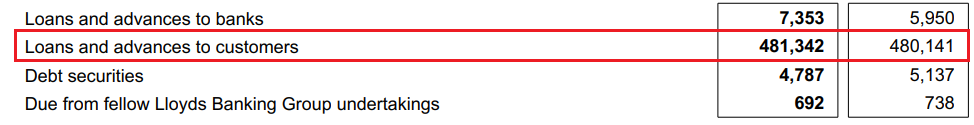

Информация о чистом кредитном портфеле банка в отчетности МСФО отражается в составе активов в отчете о финансовом положении кредитной организации.

Например, у Сбербанка России данный показатель публикуется под названием «Кредиты и авансы клиентам»

У Газпромбанка показатель чистого кредитного портфеля отражен в строке «Кредиты клиентам»

В отчетности МСФО Банка ФК Открытие этот показатель называется «Ссуды, предоставленные клиентам»

В отчетности Lloyds Bank чистый кредитный портфель отражен в активах под названием «Loans and advances to customers»

Значения валового кредитного портфеля, как правило, отражаются в составе пояснений (примечаний) к финансовой отчетности банка. Например, в отчетности грузинского TBC Bank валовый кредитный портфель указан под названием «Total gross loans» в примечаниях к отчетности.

Если говорить о локальных стандартах, то, например, кредитный портфель российских банков можно рассчитать на основании формы отчетности № 101 «Данные оборотной ведомости по счетам бухгалтерского учёта», по которой кредитные организации отчитываются перед Банком России. В России ЦБ рассчитывает индексы по кредитам банков юридическим и физическим лицам, с помощью которых можно получить данные по агрегированному кредитному портфелю банков.

На практике различают следующие виды кредитных портфелей банка:

1) оптимальный портфель, который максимально соответствует стратегии банка и его кредитной политике.

2) сбалансированный портфель, который характеризуется правильным соотношением риска и доходности. Это значит, что банк для привлечения новых клиентов может выдавать кредиты по более низким ставкам и при повышенных рисках.

3) риск-нейтральный портфель, для которого характерны низкие риски и низкий уровень доходности.

4) рискованный портфель, который имеет высокий уровень риска и высокую доходность.

Термины из этой же категории

Показать все

Скрыть

Все данные по облигациям, акциям и ETF в 1 клик

База из 500 000 облигаций, акций и ETF со всего мира

Многофункциональный поиск финансовых инструментов по заданным параметрам

Рейтинги от более 70 рейтинговых агентств, включая лидирующие РА

Более 300 источников котировок внебиржевого рынка и фондовых бирж

Постоянный 24/7 доступ с любого устройства, мобильное приложение и надстройка Excel

Получить доступ

Представляет собой кредитный портфель банка своеобразный остаток задолженности по состоянию на конкретную дату, с учетом наименования кредитов (предназначенных физическим, юридическим лицам). Именно в проработке оптимального во всех отношениях кредитного портфеля заключается задача банка, любой другой организации, профильной деятельностью которых является выдача денежных средств различным категориям граждан на определенных условиях.

Что такое оптимальный кредитный портфель банка?

Под кредитным портфелем понимают такой резерв, в рамках которого, аккумулирование, последующее распределение используемых банком кредитных ресурсов осуществляется с условием, что выданные ссуды полностью соответствуют характерным ресурсам по показателям возможных сроков, сумм. Актуальный уровень доходности, служит максимально возможным (применимо к конкретным условиям), выпадающие риски сводятся к минимальному показателю.

Анализируя кредитный портфель, стоит указать основные стадии его формирования:

- Непосредственный анализ факторов, они воздействуют на предложение, спрос со стороны потенциальных заемщиков кредита.

- Формирование в минимальные сроки кредитного потенциала, что указывает на стабильность развития коммерческой организации.

- Гарантированное обеспечение факторов соответствия структуры кредитного потенциала, а также выданных на руки заемщику, организации ссуд.

- Проведение обязательного анализа выданных банком в распоряжение получателю кредитов, они также можно распределить на группы с учетом актуальных признаков.

- Характерным условием для формирования оптимального портфеля, является своевременно проведенная оценка эффективности, а также качества, при необходимости, проработка различных мероприятий, направленных именно на его совершенствование.

Особенности структуры портфеля

Характерной позиционирует структура кредитного портфеля, она влияет на последующее формирование положительных факторов. В частности, анализ факторов осуществляется различными службами банковской организации, при учете непосредственной тенденции региональных рынков, на них ориентируется кредитор. Рекомендуется, чтобы работа проводилась на постоянных условиях в ходе совершенствования имеющегося кредитного портфеля, что даст возможность банку уловить характерные изменения результата последующего развития рынка и принять ряд действий, направленных на корректировку собственной деятельности.

Факторы структуры текущего кредитного портфеля могут на практике подразделяться на внутренние, внешние, что определяется зависимостью их формирования. В частности, к внутренним факторам принято выделять следующее.

- Выделенные банком ресурсы, с обязательным учетом объема, текущей срочности.

- Капитал организации, в размерах, принимая во внимание, что средства будут выступать как некоторый источник для дальнейшего осуществления различных операций самим банком.

- Рассчитанная стоимость кредитного потенциала, именно она берется в основе базы для последующего формирования начислений по процентам для обратившихся клиентов.

- Немаловажным условием является наличие в банке квалифицированного персонала, ориентированного на выполнение видов кредитования.

- Формируемая степень защиты проводимых операций исключительно через формирование резервных средств, на дальнейшие потери денег по ссудам.

- Специфика работы банка, а также целевая аудитория граждан, с которой он принимает решение сотрудничать далее.

К внешним факторам может быть отнесено.

- Текущее экономическое состояние в государстве.

- Наличие носителей спроса, а также предложения имеющихся распоряжении банка кредитных средств, объемы.

- Непосредственное воздействие кредитной, финансовой обстановке, деятельности правительства на сам процесс кредитования граждан.

- Тенденции дальнейшего развития рынка, по показателю объемов кредита, базовым ставкам Центробанка и проводимой им политике.

- Имеющиеся региональные особенности текущего рынка кредитования, имеющаяся система страхования возможных рисков в связи с проводимыми операциями с кредитами.

Управление портфелем

Управление любым кредитным портфелем банка выдвигает ряд мер со стороны банковской организации, при совершении кредитования. Администрацией банка направлены данные меры на предотвращение, сведение к минимуму возможных кредитных рисков. Желаемым результатом данного решения является получение прибыли, повышение надежности действия системы, обеспечение минимальных потерь в процессе деятельности. Как показывает практика, в основе системы управления лежит именно принцип разграничения имеющейся зоны компетенции.

Теперь взять кредит или кредитную карту онлайн стало еще проще. Скачайте и установите мобильное приложение Bankiros.ru в Google Play.В приложении вы можете быстро и бесплатно подобрать кредит или кредитную карту среди самых выгодных предложений, оставить заявку в выбранные банки или отправить единую анкету во все банки в пару кликов.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

В каждом банке есть специалист, который учитывает и анализирует кредитный (банковский) портфель (КП). Таким образом, банк владеет информацией, какие активы переданы в кредит. Разберем, что такое кредитный портфель коммерческого банка и как правильно им управлять. Отдельное внимание уделим его видам и способам анализа. В конце статьи вы сможете ознакомиться с ответами на часто задаваемые вопросы.

Что такое КП

Кредитный портфель это совокупность остатков задолженности по основному долгу по активным операциям на конкретную дату. Простыми словами это сумма денег, предоставленная в кредит физическим или юридическим лицам.

Необходимо принимать во внимание, что в эту сумму входят:

- общая сумма задолженности;

- пени и штрафы;

- проценты по договору;

- комиссии.

Важно учитывать, что кредиторы относят КП к активам, которые в любой момент могут продать.

Виды КП

Чтобы проще было вести учет, специалисты банка делят КП на несколько групп.

Группы:

| Нейтральный | Это основной и самый дорогой актив. В него входят заемщики, которые не вносят оплату по договору. Также в эту группу входят заемщики, которые ранее нарушали условия договора, но восстановились в графике и погашают кредит в срок. Продавая его, кредитор избавляется от проблемных клиентов и зачастую возвращает только часть актива. Новый кредитор, приобретая такой пакет, получает клиентскую базу. Проблемным клиентам он может изменить условия договора или предложить другие программы. |

| Рисковый | В эту группу входят клиенты, которые постоянно нарушают сроки оплаты, игнорируют звонки специалистов службы взыскания и вносят оплату со штрафами и пенями. На практике его продают за 30-70% от общего размера задолженности. |

| Смешанный | Это «золотая середина». В этой группе есть заемщики, которые систематически нарушают условия договора, совсем не платят кредит или вносили оплату с единичными нарушениями. При его продаже стоимость согласовывается персонально, после проведения тщательного анализа. |

Дополнительно финансовые специалисты могут выделять КП:

- головного офиса и филиалов;

- по физическим и юридическим лицам;

- по продуктам;

- по валюте: рублевые или валютные.

Управление КП банка

Кредитный портфель банка это главная цель любого банка, с помощью которой можно получить прибыль. В идеале его показатель должен находиться в диапазоне 90-100%. Для получения запланированной прибыли уполномоченный специалист банка обязан грамотно им управлять. Только так можно снизить расходы и получить запланированный доход.

Этапы управления:

- Все банковские активы классифицируются. Это необходимо, чтобы оценить в какую группу включить клиента.

- После классификации оценивается соотношение между рисками и запланированным доходом.

- Высчитывается процентное соотношение заемщиков и оформленных кредитов.

- Оценивается качество портфеля. Для этого изучаются и сравниваются процентные ставки в других банках по аналогичным программам.

- Определяются резервы, за счет которых банк будет развиваться в результате финансовых потерь.

- Принимаются меры для улучшения КП.

Чтобы улучшить КП:

- вводятся новые финансовые продукты с конкурентными условиями (сниженная ставка, отсутствие страховки, минимальный пакет документов);

- меняются условия по действующим договорам путем снижения ставки или отмены комиссий;

- продаются проблемные клиенты (переуступка прав).

Качественное управление основывается на правиле, что выгоднее освободиться от проблемного клиента и получить часть дохода, чтобы привлечь нового заемщика. При этом при выдаче нового кредита банк будет тщательно проверять платежеспособность клиента.

Внимание! Качественное управление КП всегда основано на том, что анализируется база клиентов, продаются проблемные долги и привлекаются новые клиенты. При этом выдавать займы учреждения будут только платежеспособным гражданам.

Анализ кредитного портфеля

Большинство клиентов уверены, что кредиторы выдают деньги и получают легкую прибыль за счет процентов, которые по многим договорам завышены. На самом деле не все так просто. Банкиры получают прибыль за счет качественного и количественного анализа активов.

Количественный анализ

Его цель – определить сумму выданных кредитов. Этапы проведения:

- Выбирается период и определяется общее количество договоров. Как правило, за основу берется квартал.

- Чтобы получить детальную информацию, договоры делятся на группы: по типу заемщика, программе и т.д. Таким способом можно выделить проблемные программы, от которых возможно, банк откажется.

- Рассчитывается общая сумма задолженности по группам.

- Анализируются данные по разным периодам.

- Полученные результаты сравниваются с планом.

Главная цель этого метода – выявить сумму задолженности в отношении каждого продукта. Так можно понять, какая программа в банке пользуется большей популярностью. Лучший продукт может быть доработан после сравнения с программами конкурентов. Бывают случаи, когда банки повышают проценты или наоборот, вводят дополнительные комиссии.

После получения информации банк может принять решение, какие долги можно перепродать.

Качественный

Главная цель этого способа анализа заключается в определении рискованности КП. Для этого уполномоченный сотрудник финансовой компании:

- Высчитывает сумму просроченной задолженности. При этом неважно, сколько дней просрочена оплата по договору.

- Все данные заносит в график. Данные формируются по сумме и сроку неоплаты.

- После принимает решение, с кем можно договориться путем проведения реструктуризации, а какие договоры выгоднее продать.

Такой анализ на практике используют учреждения, которые поставили цель избавиться от проблемных должников и привлечь новых клиентов для выдачи займа.

FAQ

Как сформировать КП?

Для формирования КП банк учитывает активы, которые клиенты должны вернуть с учетом процентов.

Что такое оптимальный портфель?

Это оптимальное соотношение между рисками и доходами. Т.е. это клиенты, которые исправно вносят оплату или единично нарушают условия договора.

Где найти рейтинг банков по КП?

С рейтингом можно ознакомиться на сайте банки.ру в разделе «Рейтинги банков». Вся информация находится в разделе «Кредитный портфель».

Что такое валовой и чистый портфель?

Валовой портфель – это общая сумма выданных кредитов на конкретную дату. Чистый портфель рассчитать крайне сложно, поскольку это сумма, которую с вероятностью 99,9% клиенты вернут с учетом начисленных процентов.