Просмотров 8.9к.

Содержание

- Что такое ликвидность в трейдинге простыми словами? Определение

- Как определить и что значит снять ликвидность?

- Как находить – типы ликвидности

- Значимые максимумы

- Значимые минимумы

- Разница liquidity и bos

- EQH и EQL в трейдинге

- Liquidity и CHOCH

- Трендовая ликвидность

- Заключение

Что такое ликвидность в трейдинге простыми словами? Определение

Ликвидность в трейдинге (обозначение $$$) – это деньги участников рынка, которые совершают какие-то определенные операции. Ликвидность формируется тогда, когда игроки биржи выставляют ордера на покупку или продажу. Таким образом образуются зоны liquidity, наибольшие области вокруг области поддержки и сопротивления, а также swing high или swing low на более старших таймфреймах.

Данный термин влияет на все типы активов и ценных бумаг: криптовалюту, акции, фьючерсы, облигации, опционы или валюты.

На фондовой бирже и рынке Форекс в день торгуется более 5 триллионов долларов в иностранной валюте. Данные рынки очень ликвидные и дают большие возможности для заработка.

Крупный капитал направляет финансовый рынок из точки А в точку Б. Без ликвидности биржи не двигаются. Поэтому на высоколиквидных рынках происходит много движений, а трейдер может извлечь много выгоды из этого. Валютные пары EURUSD и GBPUSD обладают еще высокой волатильностью – это способность с высокой скорость изменять стоимость актива за короткое время. Поэтому эти мажоры популярны среди участников биржи Форекс.

Для трейдинга ордер блоков сперва смотрят на имбаланс и ликвидность, потому что механизмы доставки цены именно так движут рынком. Перекрывают имбаланс (FVG), предлагая эффективно цену покупателям и продавцам, чтобы быстро снять стопы спекулянтов.

В статье разберем какие бывают значимые зоны liquidity по тс Smart Money, разницу с bos, как происходит ее захват и примеры на графике.

Как определить и что значит снять ликвидность?

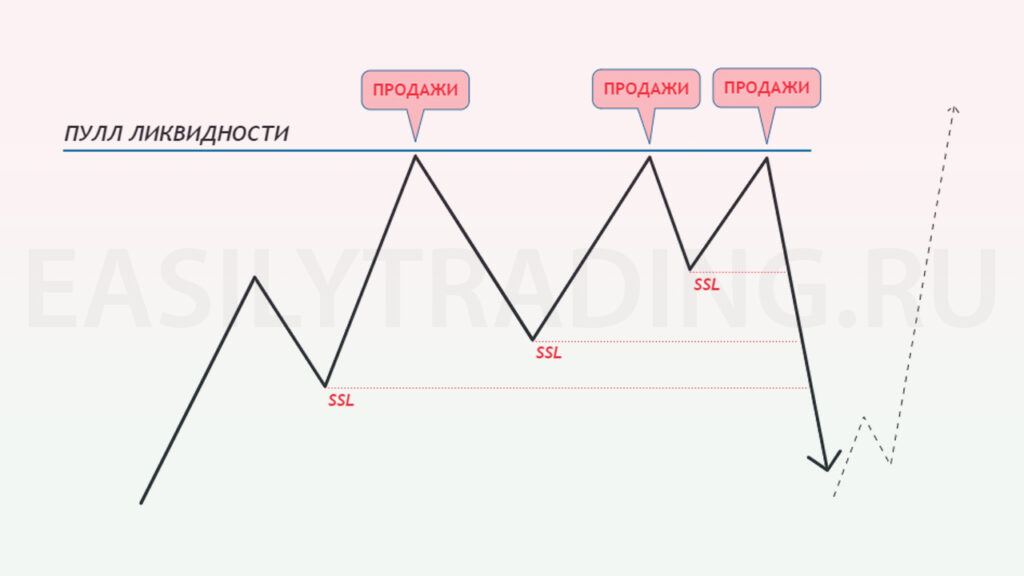

Разберем, где находится значимый пул ликвидности, от которых цена может развернуться после снятия. На них стоит обращать внимание.

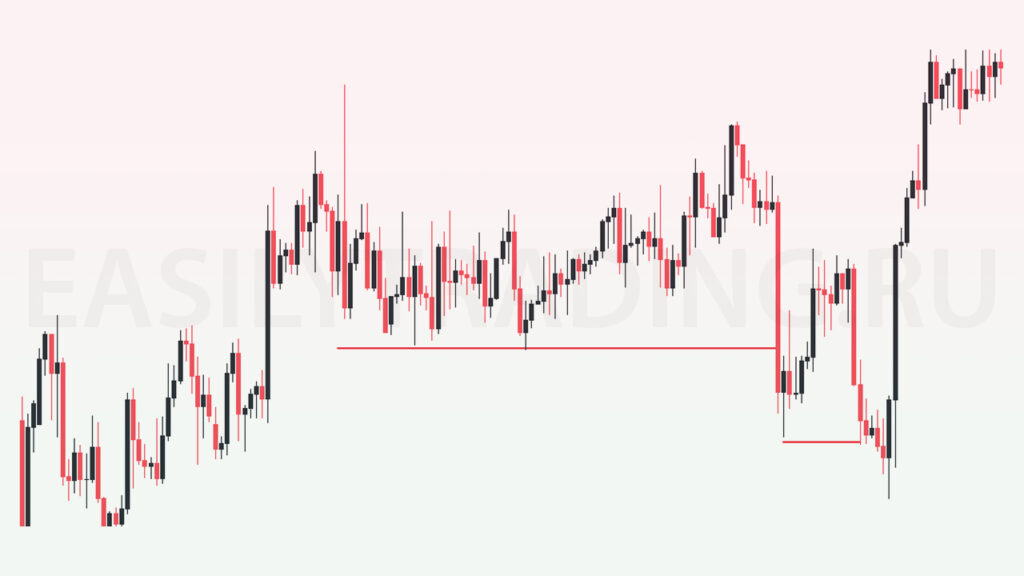

Трейдеры торгуют понятие liquidity raids. Разберем ситуацию на продажу. Для трейдинга спекулянтам необходим фрактальный максимум. При возврате графика к фрактальному хаю, цена перебивает его, а тело свечи закрывается ниже пика тени фрактала. Образуется уровень ликвидности, который используется, как точка входа для короткой позиции.

Аналогично формируется рейд liquidity с контрактами на покупку. Бычий с медвежьим примером отображен на рисунке:

Ликвидность в первую очередь – это умные деньги. Умный капитал заинтересован в ее поиске, чтобы заполнять ордера на покупку или продажу.

Buy stop liqudity – это стоп лоссы участников рынка, открывающих шорт позиции.

Sell stop liqudity – это стоп лоссы участников рынка, открывающих лонг позиции.

Обычно трейдеры любой пробой поддержки или сопротивления используют, как возможность открыть позицию на продолжение движения. Но валютный рынок Forex разворачивается со сбором стоп лоссов игроков, которые ставили его за уровень теханализа.

Как находить – типы ликвидности

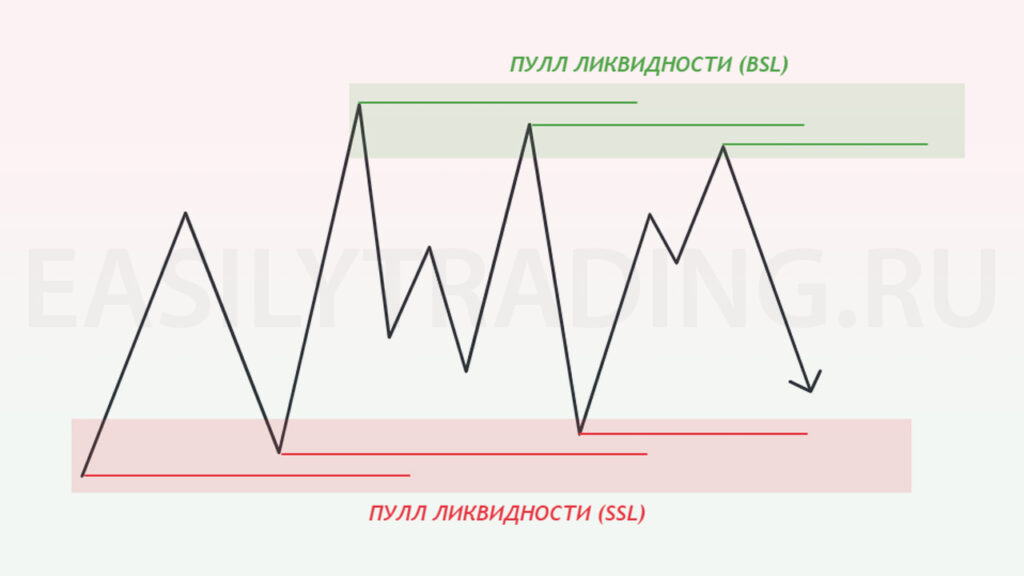

Рассмотрим четыре типа liquidity:

- Равные экстремумы EQL и EQH;

- Swing Points – значимый свинг хай или лой;

- Range – границы флэта (боковика);

- Trendline – ликвидность за трендовой линией.

На рисунке изображены все типы, с обозначением мест, где искать точку входа, чтобы купить или продать.

Значимые максимумы

Выделяют шесть основных видов хаёв, где прячется большое количество стоп лоссов участников:

- PMH – Previos Month High (максимум предыдущего месяца)

- PWH – Previos Week High (максимум предыдущей недели)

- PDH – Previos Day High (максимум предыдущего дня)

- OH – Old High (старый максимум)

- HOD – High of Day (максимум дня)

- EQH – Equal Highs (равные максимумы)

Значимые минимумы

Для захвата ликвидности внизу графика выделяют свинг минимумы:

- PML – Previos Month Low (минимум предыдущего месяца)

- PWL – Previos Week Low (минимум предыдущей недели)

- PDL – Previos Day Low (минимум предыдущего дня)

- OL – Old Low (старый минимум)

- LOD – High of Low (минимум дня)

- EQL – Equal Lows (равные минимумы)

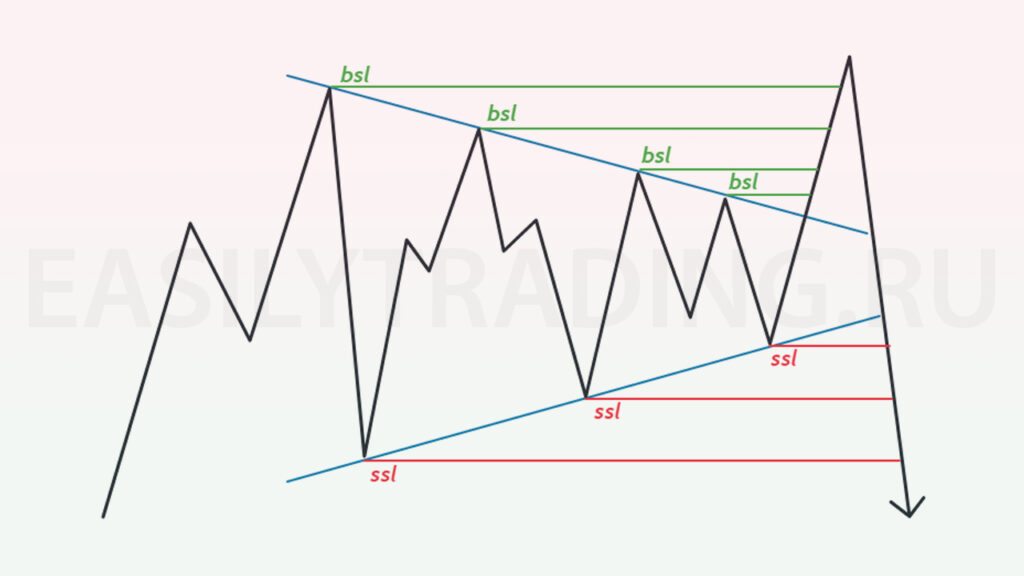

Разница liquidity и bos

Необходимо отличать снятие ликвидности и пробой структуры, так как они похожи.

В случае сбора ликвидности цена не может закрыться выше фрактального максимума. При пробое структуры BOS котировка закрытия тела свечи выше перебитого хая.

При формировании уровня liquidity, цена скорее всего развернется. Образование BOS характеризуется продолжением основного восходящего тренда.

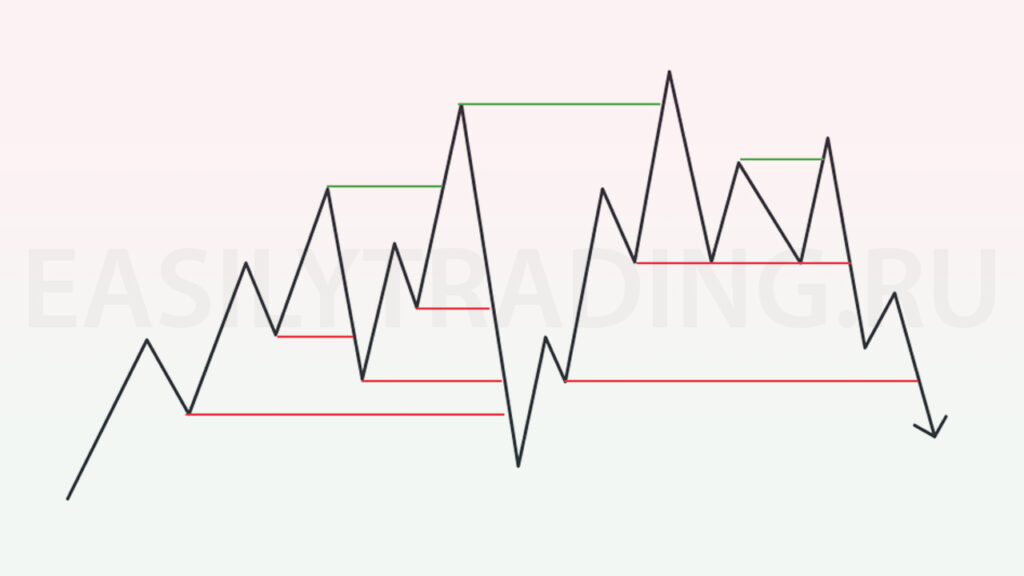

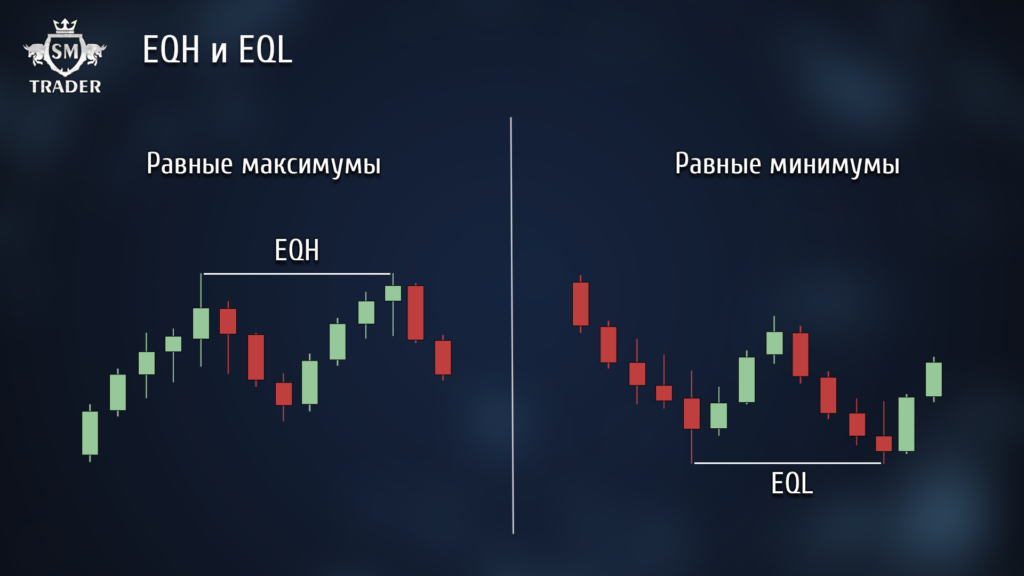

EQH и EQL в трейдинге

Разберем два примера равных минимумов и максимумов. По сути это формации двойная вершина и двойное дно, которые говорят о развороте. Здесь не бы пробит уровень сопротивления или поддержки.

Когда цена подходит заново к этому уровню, то это будет значимый пул ликвидности, который видит большинство игроков, кто торгует технический анализ. Затем думают, что цена должна отскочить от этого уровня, они ставят свои стоп лоссы за этот уровень сопротивления или поддержки. Далее рынок собирает stop loss трейдеров через ложный пробой, а далее разворачивается.

Что сбор стопов EQL и EQH осуществляется при сильных новостях фундаментального анализа. Спекулянты перед выходом новости часто выставляют лимитные ордера на пробой равных экстремумов. Но это крайне агрессивный тип трейдинга, который обычно приводит к потере торгового счета.

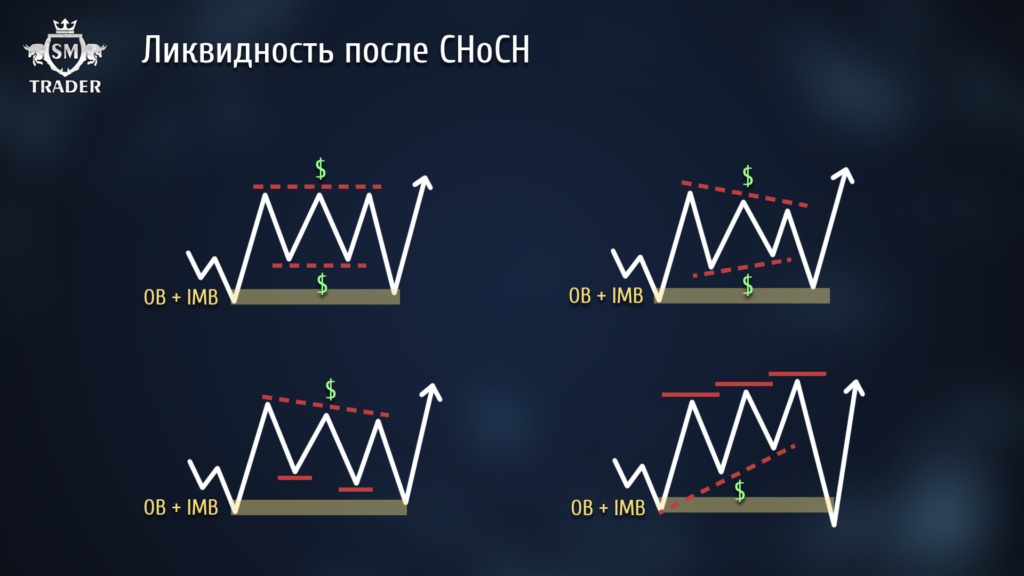

Liquidity и CHOCH

После изменения характера движения CHOCH график рыночного актива может формировать ликвидность. В зависимости от того, как формируется liquidity выделяют разные схемы торговли order block + imbalance. Схематические изображения торговли на buy представлены на рисунке:

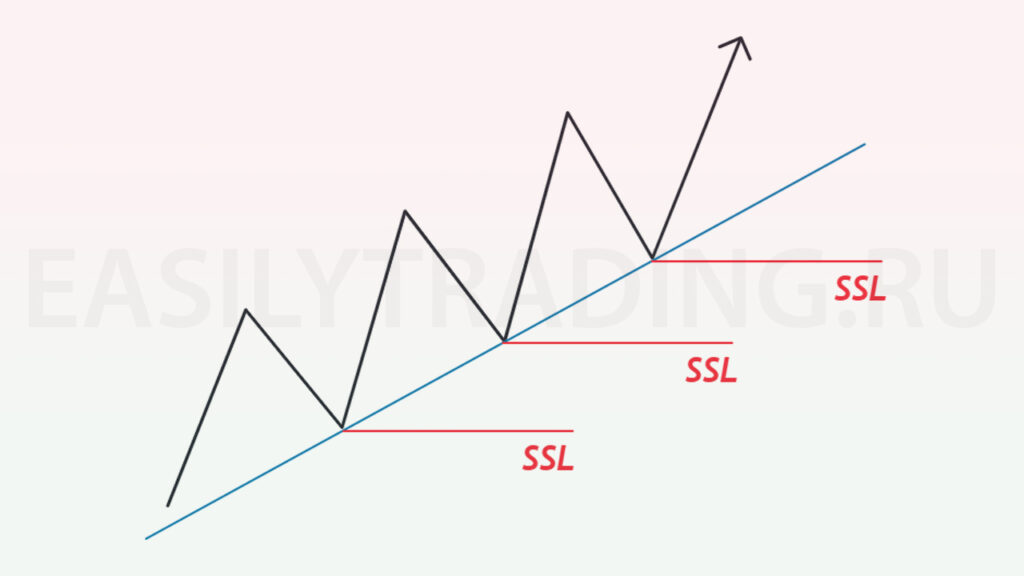

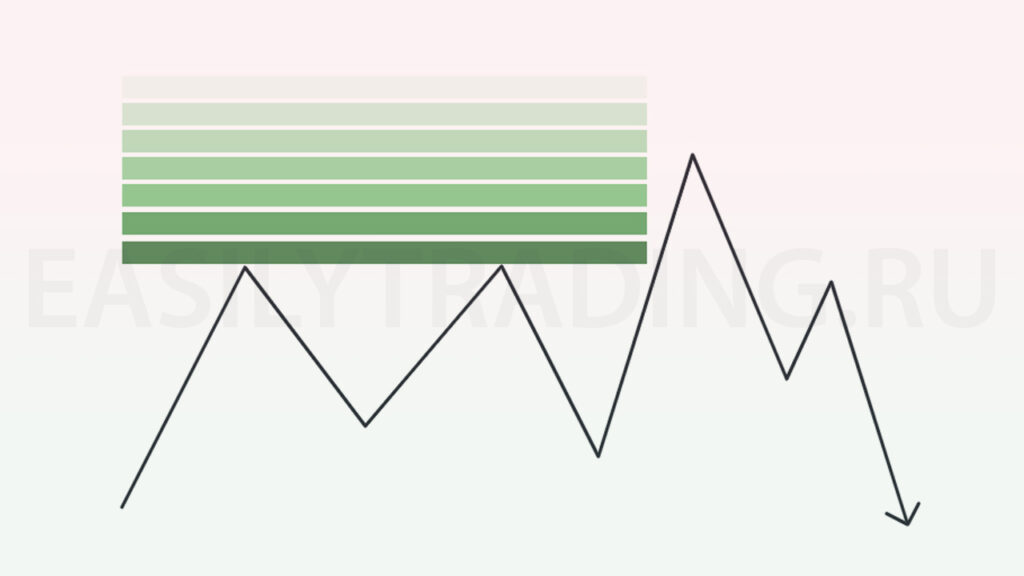

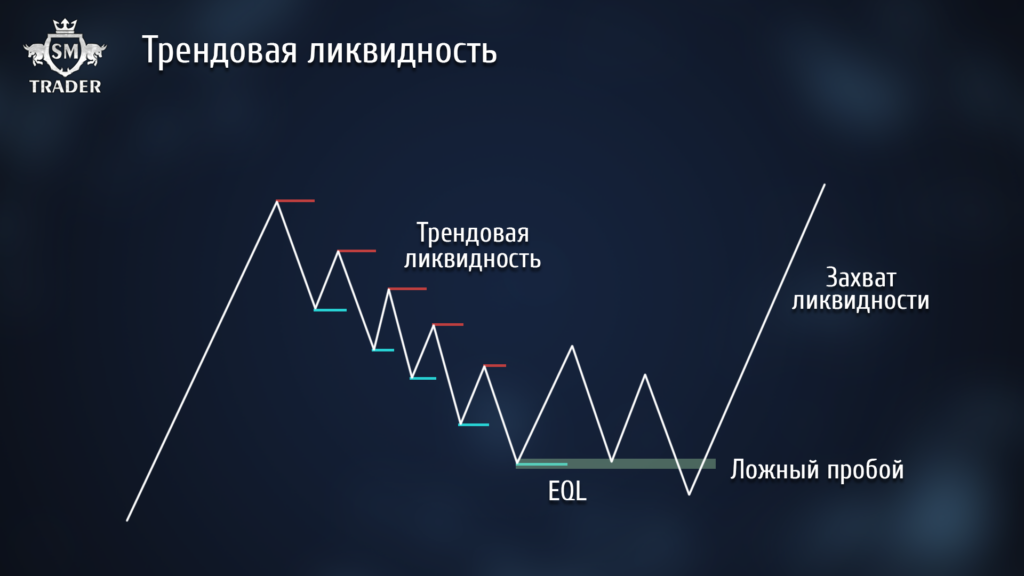

Трендовая ликвидность

Рассмотрим trendline liquidity на примере нисходящей коррекции.

Вся liquidity скапливается на хаях и лоях. Вся ликвидность сверху специально заранее не собирается. А остается для того, чтобы после набора крупной позиции цена беспрепятственно двигалась и обновила ключевой максимум структуры. Вся liquidity снизу выступает магнитом для цены, а используется для полноценного набора крупного объема. В дальнейшем трейдер может видеть формацию равных лоев EQL. В техническом анализе это фигура двойное дно. Большинство спекулянтов начинают покупать на данном паттерне со стоп лоссом за низины. Рынок идет собирать всю плотность стоп приказов покупателей и без сопротивления идет за накопленными заявками продавцов.

Заключение

Умение определять зоны ликвидности в трейдинге помогают трейдерам и инвесторам входить в рынок с высокой точностью. Этот биржевой инструмент является индикатором скопления денег и объясняет манипулирование рынком крупным капиталом (смарт мани).

Тренируйте глаза и применяйте liquidity со стратегией ордер блоков для лучших результатов и преимущества в торговле.

С показателем $$$ легко понимать и разбирать график, что понимать скопление больших денег в моменте реальных торгов.

Цена ходит от ликвидности к ликвидности. Есть большой перечень программного обеспечения, которые отображают на графике зоны интереса, то есть, наличии ликвидности.

Но есть ручной способ, которым необходимо владеть при анализе графика. Ниже представлен метод, который не претендует на «лучший поиск ликвидности года», но, тем не менее, может весомо помочь в понимании ценового движения.

Для того, чтобы найти ликвидность на графике, необходимо использовать в TradingView объемы и иметь возможность переключаться на как можно младший таймфрейм. Есть также альтернативный способ поиска ликвидности — через кластера, но о них говорить в данном материале будем мало.

Как понять есть ли на хаях ликвидность?

В данном материале будут представлены не самые простые примеры экстремумов.

Для того чтобы проанализировать хай и найти ликвидность, необходимо:

- Перейти на как можно младший таймфрейм (по возможности — до 1 секунды)

- Найти данный экстремум

- Увидеть количество объемов на хае

- Понять была ли следующими свечами «снята» область с максимальным объемом

- Свеча, которая «сняла» объемы, должна иметь низкие объемы

Пример. Есть два экстремума (два хая) «А» и «Б», на которых необходимо определить количество ликвидности.

|

| Таймфрейм 1ч. Экстремумы «А» и «Б» |

Анализ экстремума «А»

Необходимо спуститься на самый младший таймфрейм и определить наличие объемов на самой верхней свече.

Свечи:

1 — хай на объемах. Есть ликвидность

2 — Снятие* ликвидности со свечи 1. Есть объемы — осталась ликвидность.

3 — Снятие* ликвидности со свечи 2. Еще есть объемы, но меньше. Ликвидность осталась.

4 — Снятие* ликвидности со свечи 3. Без объемов. Ликвидности нет.

|

| Экстремум «А» на таймфрейме 1 секунда |

Вывод — на экстремуме «А» нет ликвидности.

*Снятие ликвидности не всегда сопровождается обновлением хая. Так как максимальные объемы на фитилях свеч1,2 и 3 сконцентрированы не на кончиках — не на самых высоких отметках. Это важный момент, подтверждение которого можно увидеть на кластерах.

Проверить данное подтверждение можно самостоятельно запустив программное обеспечение Атас либо ТайгерТрейд.

Координаты хая: 1 часовой тф, 2 февраля 2023 год, 2:00 ночи, по Киеву.

Анализ экстремума «Б» и почему важен переход на самый младший таймфрейм.

На 1 минутном таймфрейме видно, что на свече 1 есть ликвидность. Она снимается свечей 2. После снимается свеча 2, свечей 3. И в конце свечей 4 снимается вся ликвидность на данном экстремуме.

|

| Экстремум «Б». Таймфрейм — 1 минута. Ликвидность якобы снята |

Но, в данном случае, 1 минутный таймфрейм вводит в заблуждение. Необходимо перейти на более младший таймфрейм и убедиться в утверждении об отсутствии ликвидности.

|

| Экстремум «Б» на таймфрейме — 1 секунда. Ликвидность, оказывается, не снята. |

На свече 1 есть объемы. Они не перекрываются другими свечами. Очевидно, что на самом доступном младшем таймфрейме ликвидность не снята.

Вывод — на экстремуме «Б» ликвидность не снята. Цена вернется к данной отметке.

Для того чтобы более глубже понимать как снимается ликвидность, можно ознакомиться с видео. Запись с зум-звонка с подписчиками нашего Телеграм канала.

В этом видео я предоставил точные данные для опытных трейдеров — смотрите и принимайте к своим расчетам DOGE

А для неопытных я показал визуально как определить ликвидность уровней или ценовых зоны условно говоря «на глаз».

Есть и другие варианты определения ликвидных уровней, например боковые объемы, трендовые индикаторы или уровни Фибоначчи, но это уже другая история.

Важно понимать, что любая зона поддержки или сопротивления сменяется по тренду и возле этих уровней или ценовых зон часто происходят активные проливы или проторговки между покупателями или продавцами.

Отсюда я очевидный вывод: ликвидный уровень трейдер определяет, а потом торгует на пробой или отбой с учетом рисков на свои сделки!

Получилось такое мини обучение и познавательный контент. Приятного просмотра.

ДИСКЛЕЙМЕР:

Мнение автора может не совпадать с вашим! Помните об этом и учтите в своих торговых сделках.

И, помните! У вас должна быть своя голова на плечах! Никому не верьте — даже мне! Я не являюсь каналом с сигналами и не даю рекомендаций по точкам входа/выхода. В своих обзорах я предоставляю аналитику — те данные, которые помогают моделировать потенциальные варианты/сценарии движения цены!

Если вам нравятся мои обзоры и помогают понимать и оценивать текущую ситуацию по рынку — подписывайтесь на канал, ставьте лайки и следите за обновлениями идей, которые не являются торговыми рекомендациями.

Благодаря вашим лайкам я понимаю сколько людей оценило мой обзор положительно. Спасибо вам огромное и благодарю отзывчивых комментаторов за понимание. Я трачу свое личное время на отслеживание рыночной ситуации и делюсь с вами открыто своим мнением. Прошу учесть этот момент и относится с пониманием.

Да прибудет с вами профит!

Связанные идеи

Все виды контента, которые вы можете увидеть на TradingView, не являются финансовыми, инвестиционными, торговыми или любыми другими рекомендациями. Мы не предоставляем советы по покупке и продаже активов. Подробнее — в Условиях использования TradingView.

Всем привет, это серия обучающих статей по торговой стратегии Смарт-Мани ( Smart-Money Concept ) от проекта SM Trader. В этой статье вы узнаете как применяется ликвидность в Smart-Money.

Ликвидность на рынке играет важную роль в формировании и движение цены, в первую очередь за ликвидностью охотятся крупные игроки рынка в лице банков, хедж-фондов и прочих, многие их называют манипулятор, маркет-мейкер, крупняк – не важно, это все по сути те же яйца только в профиль:)

Ликвидность на рынке это основа успешного трейдинга, это то с чего в принципе нужно начинать торговлю и на чем строиться моя торговая стратегия, в данном уроке мы разберем понятие “ликвидность” в рамках концепции Smart-Money.

Ликвидность в Smart Money – это те уровни цены актива где у нас расположено больше отложенных и лимитных ордеров, а также стоп-приказов и ликвидаций большинства участников рынка. Стоп-приказы – это по сути обратные заявки на выкуп убыточных сделок, дабы зафиксировать убыток – трейдера ставят Stop-Loss в случае если цена пошла не в том направлении и чтобы не получать больших убытков. Эти стоп-приказы являются магнитом цены – за счет этой ликвидности крупный игрок набирает свою позицию.

Крупные игроки прекрасно видят где на рынке расположено больше всего стоп-приказов, это основа движения цены от одной ликвидной зоны к другой, тем самым собирая деньги у розничный трейдеров.

Теперь разберемся, где у нас максимальная концентрация стоп-лоссов толпы.

Паттерны технического анализа – явная ликвидность

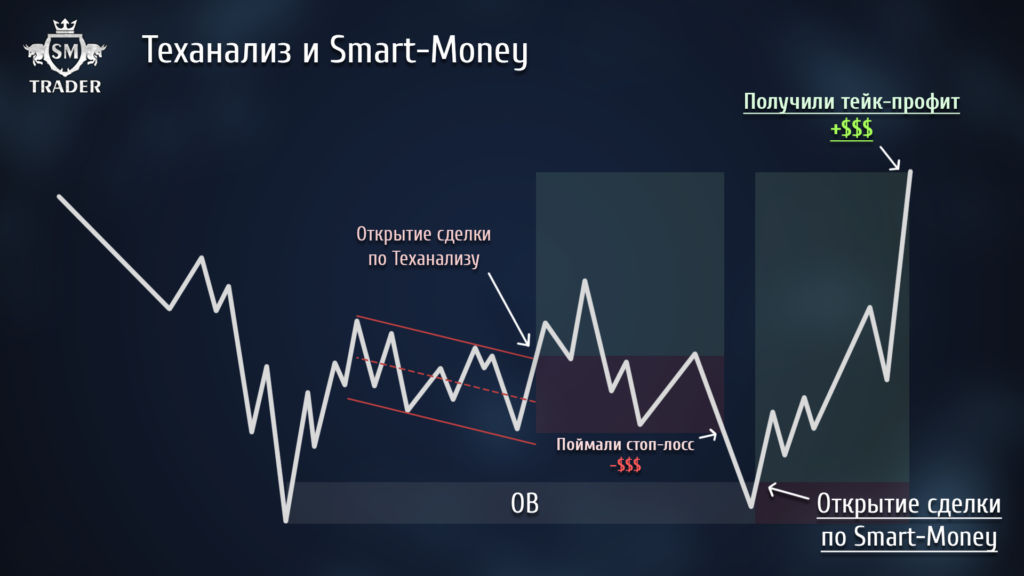

Если посмотреть на инструменты технического и графического анализа, через призму Смарт Мани, становится понятно почему уровни поддержки и сопротивления, а также трендовые линии с фигурами графического анализа имеют низкий процент отработки.

Дело в том, что большинство участников рынка, использую для трейдинга различные фигуры графического анализа, и оставляя стоп-приказы за уровнем, который считают что цена его не пробьёт – становятся таким образом, той самой ликвидность, которую крупный капитал будет использовать для манипуляции.

В техническом анализе, уровни поддержки ( сопротивления ), а также трендовые линии, которые удерживают цену в определенном ценовом диапазоне, нужны для строительства основных паттернов, которые торгуются через вход в позицию “на пробой” уровня или трендовой, с установкой стоп-приказы за противоположную сторону фигуры.

После ряда тестов, вы сами сможете убедится в том, что фигуры теханализа имеют низкий процент отработки, и по большой части цена пробивает их в обе стороны. Тем самым трейдеры ловят стоп-лоссы и теряют деньги, независимо от того, открывали они позицию в шорт или лонг.

Поддержки и сопротивления – корм для крупняка

В классическом теханализе существует 2 инструмента, которые большинство трейдеров почти всегда используют в торговле, это поддержка и сопротивление. Но они грубо говоря не работают, точнее…

Поддержка и сопротивление – это ценовые зоны, в которых цена меняла направление движения. Данные места, для тех кто использует классический теханализ, являются зонами повышенного интереса, ибо возле уровней очевидны места для входа в сделку и установки стоп-приказов. В концепции Smart-Money, наоборот, данные уровни для нас интересны не тем, что бы с помощью них искать вход в сделку и куда ставить стоп-лосс, а тем что, трейдеры которые их используют – для нас являются ликвидностью . Поэтому, нам необходимо тоже знать, что такое поддержка и сопротивление, дабы понимать по какой логике толпа ставит стоп-лоссы.

Уровни поддержки и сопротивления – это не линии на графике, а области или зоны.

Разберём уровни чуть более подробно:

Поддержка – зона с потенциальной силой покупателей ( когда покупатели входят в сделку )

Сопротивление – зона с потенциальной силой продавца ( когда в рынок входят продавцы ).

Как определить скопление ликвидности?

Прежде чем приступить к торговле и сделкам, обязательно мы находим явные скопления (пулы) ликвидности, ибо это и будет ближайшей целью куда может придти цена

Типы ликвидности на рынке:

- Равные максимумы EQH и минимумы EQL

- Структурные точки Swing – значимый High или Low

- Границы в боковом движение цены (Range, флэт, боковик)

- Трендовое движение – ликвидность за трендовой линией

Значимые максимумы и минимумы цены

В Смарт-Мани выделяют 6 основных значимых экстремумов:

- Максимум/Минимум предыдущего месяца

- Максимум/Минимум предыдущей недели

- Максимум/Минимум предыдущего дня

- Старый Максимум/Минимум

- Максимум/Минимум текущего торгового дня

- Равные максимумы и минимумы

Более подробно о значимых ценовых значениях и так называемых киллзонах ( Killzone ), мы расскажем в отдельной статье, базы здесь не нагружать Вас информацией.

EQH и EQL – равные максимумы или минимумы

Это формация свечей двойное дно или двойные вершинки – данные формации нам как правило сигнализируют о развороте цены в другом направление. Равные максимумы и минимумы – для розничного трейдера является важным уровнем поддержки и сопротивления, соответственно розница за данные уровни выставляет свои стоп-приказы.

Данные уровни цены являются магнитом цены и крупный капитал очень часто забирает эту ликвидность.

При обратном подходе цены к данным уровням, в них формируется скопление стоп-приказов, так как те кто торгует классический тех анализ ожидают что цена отскочит от данного уровня. Крупняк забирает стоп-лоссы через ложный пробой и происходит обратный разворот цены.

Как понять что ликвидность сняли?

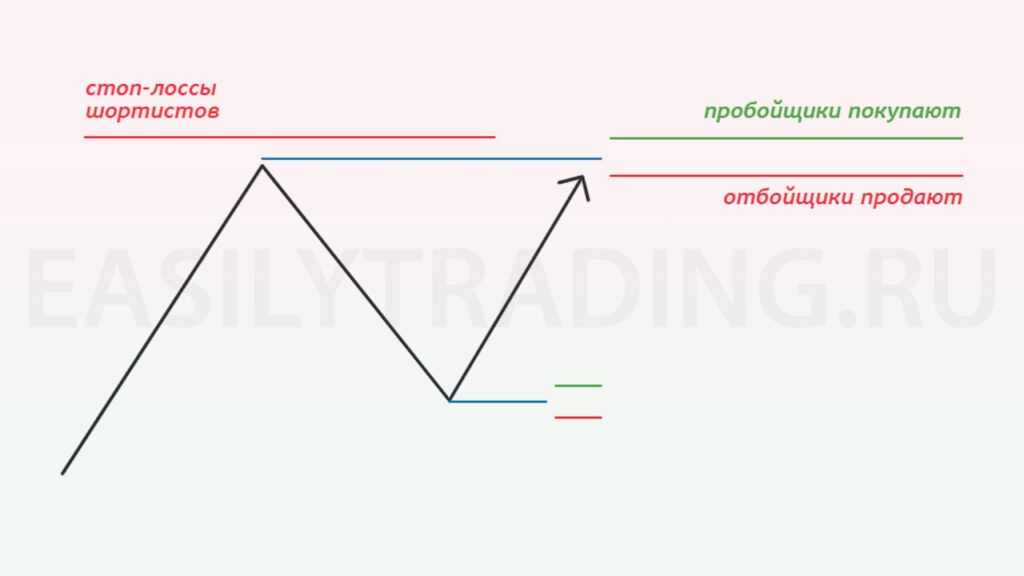

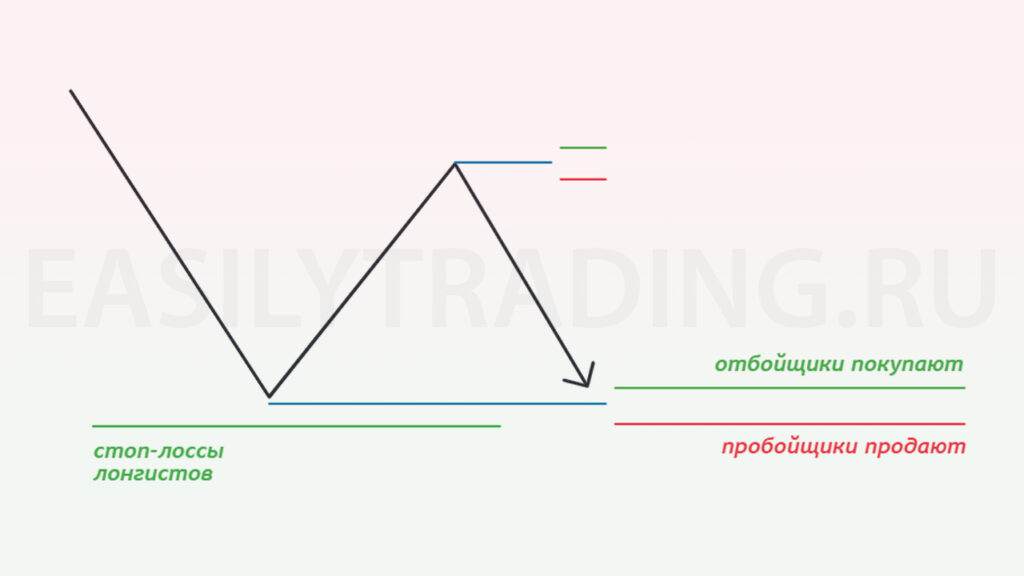

В концепции Смарт-Мани мы вводим такое понятие как “Захват ликвидности”. Разберем на примере в продажу. Трейдеры выделяют сильный максимум цены, крупный капитал видит там явное накопление ликвидности, при возврате цены к данному максимуму – цена перебивает данный максимум, но без закрепа телом свечи, тело закрывает ниже чем перебитый максимум.

Разберем схематическое изображение захвата ликвидности в покупки и продажу:

Ликвидность – это цель для умных денег. Крупный игрок заинтересован в ее поиске, дабы набрать свою позицию. Ибо если он будет открывать сделки где попало, то будет происходить проскальзывание цены, не будет достаточно ордеров в стакан

В чем разница между Liquidity и BOS?

Важно различать когда у нас происходит снятие ликвидности, а когда пробой структуры – так как есть схожесть.

В случае если происходит сбор ликвидности Liquidity – цена не закрепляется над важным структурным минимумом или максимум, а лишь снимает ликвидность фитилем, при пробое структуры BOS – цена закрепляется телом.

Если формируется Liquidity то как правило следом происходит разворот цены, в случае с BOS цена продолжает трендовые движение.

Ликвидность после смены структуры (CHoCH)

После смены структуры CHoCH цена может формировать ликвидность, в зависимости от того как была сформирована Liquidity можно торговать схему Ордерблок + Имбаланс (Разберем в будущих статьях).

Схематическое изображение торговли в Long:

Трендовая ликвидность

Когда у нас идет явное трендовое движение цены у нас формируется ликвидности в обе стороны, на минимумах и максимумах. Разберем на примере нисходящего трендового движения.

Ликвидность на минимумах мы забираем сразу, предварительно сформировав максимум и следом забираем ликвидность минимум. На максимумах ликвидность оставляется специально – чтобы потом естественно ее забрать.Ликвидность на минимумах у нас является магнитом цены, за счет данной ликвидность крупный игрок начинает накапливать свою большую позицию. Иногда цена может сформировать равные минимумы EQL – в тех анализе это двойное дно. Кто торгует классический тех анализ видит здесь сигнал что пора открывать сделки, а стоп-лоссы выставляют за данными минимумами. В этот момент крупный игрок делает финальную манипуляцию с ценой, снимает данную ликвидность и разворачивает цену вверх. Далее уже первой целью у нас являются трендовые максимумы в которых у нас расположена ликвидность – ее ранее оставили чтобы прийти и забрать.

Схематическое изображение:

Как работать с ликвидностью?

Ликвидность может быть дополнительным индикатором для входа сделку, а также помочь выставить стоп-лосс, вместо того чтобы слепо ориентироваться на определенные уровни цены.

Также на уровни ликвидностей можно выставлять тейк-профиты – ибо цена постоянно ходит от ликвидности к ликвидности и забирает их.

Ликвидность работает на любом тайм-фрейме – будь то неделя (H1), дневной (D1) или 1 минутном (M1). Поэтому её можно смело применять для анализа монет и акции компаний на инвестиции.

Собирайте ликвидность как это делает крупный игрок, а не будьте ею.

Подписаться на канал

На этом всё, встретимся в следующих обучающих статьях по Смарт-Мани.

Ликвидность в Smart Money настолько интересная тема, что про нее можно трындеть практически бесконечно. Что-то про ликвидность я уже писал тут, можете почитать на досуге. В это статье я хотел бы обсудить не только что такое ликвидность, но и как цена ходит за ней. Буду как можно краток, главное чтобы вы уловили суть.

Итак, готовьте пельмешки и погнали!

Что такое ликвидность Смарт Мани?

Ликвидность Smart Money – это скопление рыночных ордеров, которые служат крупному игроку как способ набрать нужный объем и доставить цену в нужную сторону. К такой ликвидности относятся stop-loss, buy-stop, sell-stop, а так же ордера, выставленные “по рынку”.

То, что ликвидности в стакане не хватает для набора крупных позиций уже написано на каждой подъездной двери, эту информацию мы пропустим и перейдем на простой и наглядный пример.

Итак, ранее утро, уже рассмеркалось. Небольшой искусственный водоем, где развелось немного пескарей. Условия входа такие: кило живой рыбы и проходи. Вы пришли на рыбалку с удочкой, где вместо телескопического удилища палка, вместо грузила – камешек, а вместо поплавка – фантик от карамельки. Наживили на крючок полудохлого червяка и ждете улов. Ммм… Что за шум? Когда поднимаете голову, перед вами катается роскошный катер, к которому закреплена огромная сеть. Херасе.

Обидно. Сидишь тут, кормишь комаров и даже не клюнет ни разу, только успевай червяков напяливать. Еще и кило рыбы пришлось выпустить. А этот гоняет с сетью и улов ведрами. Только знаете чо? На этом катере – владелец того самого водоема, а рыба там – ваша.

На рынке всё тоже самое. Ты трейдер с терминалом и сотнями бесполезных индикаторов и библиотекой по поиску треугольников, звездочек и тучек. Крупны игрок – тоже трейдер, только у него есть деньги, инсайдерская информация, минимальный пинг и еще куча инфы, которая тебе не светит. Однако у него есть одна проблема – сеть то у него большая, а рыбы столько нету, он её вылавливает быстрее, чем растит.

Твоя рыба – твой депо, а твой депо – его рыба.

Рыба – ликвидность

Чтобы наполнять сеть, нужна рыба, много рыбы, дочерта рыбы. Где её брать, если рыбаки идут по одному и тащат за собой всего кило? Где взять тонну пескарей? Ждать, наё.. манипулировать, хитрить.

Самый очевидный способ, это подкинуть в водоём своей рыбки, да побольше, чтобы привлечь рыбаков из соседнего посёлка. Чем больше рыбаков придут со своей рыбой, тем больше можно будет выловить. Есессно, там будет и своя рыба, но своя рыба в этом случае всего-лишь наживка.

Как заманить больше рыб в конкретное место? Создать условия, при которых рыбаки будут находиться у одного залива, а не растянутся по всему берегу. Как? Психологические приёмы: беседка, песочек, тенёк, питьевая вода не подалеку, своя кучка рыбаков, которая провоцирует стадное мышление. Не замечали, как рыбаки тусят у одного и того же места, когда вокруг тишь да гладь? Мммм, что бы это могло значить…

Рынок – это машина, которая работает по реальным, жизненным правилам и основана только на человеческой психологии. Чтобы вырвать с рынка как можно больше ликвидности (ваших денег), нужно сначала эту ликвидность сформировать (заманить тудой ваши денюшки). И для этого крупный игрок использует несколько основных уловок.

В трейдинге огромное количество торговых стратегий, однако есть некоторые, значительно преобладающие над всеми остальными. На основе их и положена концепция ликвидности. Разберем по порядку. Или нет.

Структурная ликвидность

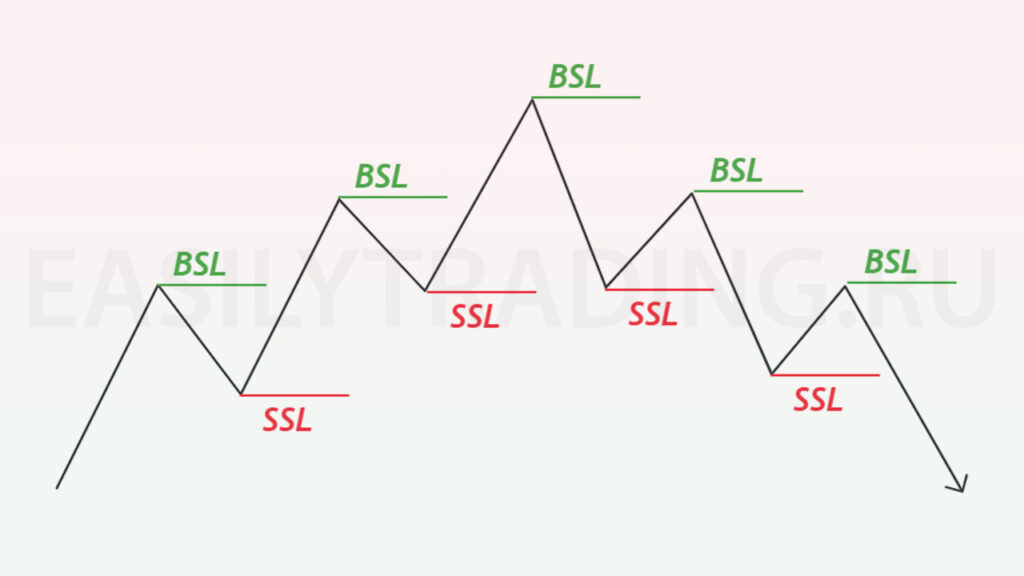

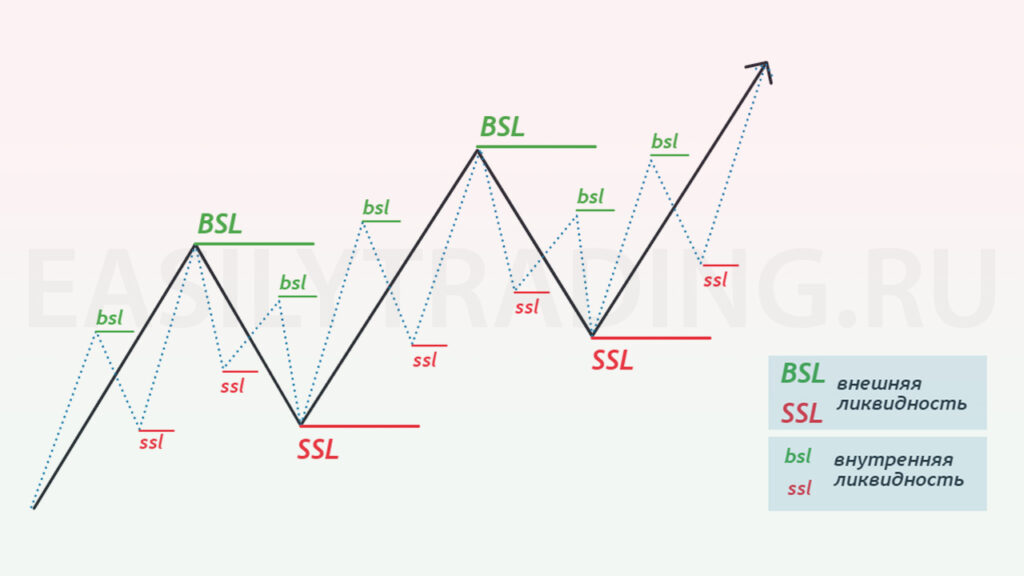

Swing (свинги, не свингеры). Swing Hi и Swing Low – это максимумы и минимумы рынка соответственно, а также Equal high и Equal low – это равные максимум и минимумы рынка соответственно.

- BSL (Buy Side Liquidity) – ликвидность на максимумах

- SSL (Sell Side Liquidity) – ликвидность на минимумах

Трендовая ликвидность. Тренд – это самая популярная торговая модель по всему миру, которую используют уже не один десяток лет. Что бы вы не читали, что бы вы не смотрели, куда бы вы не плюнули – везде будет описана система определения тренда и логика торговли.

Годнота по структуре рынка: Структура рынка Smart Money

Трудно не догадаться, где же будут устанавливать стоп-лоссы участники рынка, которые торгуют как по тренду, так и против него. Как там, покупай на хаях, продавай на ху.. шучу канешна, покупай/продавай на откате, покупай/продавай на пробой.

Ликвидность в бычьем тренде

Рассмотрим, откуда же появляется ликвидность за ближайшим максимумом при тренде вверх. Итак, смеркалось. А, это уже было.

- Первые участники – это продавцы, которые начали шортить рынок и удачно поймали разворот. Эти бедолаги устанавливают свои стоп-лоссы за ближайшим максимумом, то есть за той вершинкой, где и начался разворот. Те, кто с опытом уже во время отката начнут частично крыть свои ордера или избавляться от позиции целиком. Но как мы знаем, опытных в трейдинге кот наплакал.

- Вторые участники – отбойщики, которые не верят в продолжение тренда и намерены развернуть рынок. Рынок выше не пойдет. Твёрдо и чётко. Они устанавливают свои лимитные ордера на отбой от значимой зоны (или запрыгивают по рынку) и устанавливают свои стоп-лоссы туда же, где и первые – за ближайшим максимумом. Оно и понятно, если полетит выше – значит анализ был не верен.

- И вот они третьи участники – пробойщики, которые торгуют по тренду и вступают в бой только тогда, когда цена обновляет максимум. Два варианта входа в сделку: бай-стопом или руками, где оба вида ордеров – рыночные. Все просто, если цена пробивает зону сопротивления, тогда прыгают в вагон и покатили.

Что мы выяснили? Первые за уровнем устанавливают стопы, вторые тоже устанавливают свои стопы в том же месте, третьи работают по рынку. Вся это толпа налепила за ближайшим максимум тонны рыночных ордеров. Все эти рыночные ордера – ликвидность. Как вы думаете, если у крупняка в планах уценка цены, пойдет ли он за этой ликвидностью? Не зарулит ли катер с сетью в тот закуток с зомби-рыбаками?

Ликвидность в медвежьем тренде

Ликвидность в медвежьем тренде: шиворот на выворот. Не буду описывать все то, что было чуть выше, меняя местами несколько слов.

Так уж исторически сложилось, что основная аудитория трейдинга устанавливают стопы за какими-нибудь максимумами или минимумами. Другому, к сожалению, мы пока не научились. Не, там есть еще куча вариантов, но это уже скорее отклонение от правила, чем само правило.

Мультитаймфреймность

Вы же понимаете, что на рынке нельзя торговать, видя перед собой только один таймфрейм? Канешна.. канешна. Когда вы видите перед собой медвежий тренд и торгуете согласно нему, то вы можете стать той самой ликвидностью, которая будет выловлена по пути следования основному тренду (тренду старшего таймфрейма).

Мультитаймфрейм предполагает собой то, что в тренде есть внешняя ликвидность, это то, что я расписывал выше, и внутренняя ликвидность, это тоже самое, но уже на младших таймфреймах. А вы чо, думали откат производится потому, что рынок устал и решил отдохнуть? Хер там плавал. Когда цена опускается, делает она откат или консолидируется, цель одна – сформировать как можно больше тех самых мини-трендов и насобирать ликвидность. Тум чуть-чуть, тут чуть-чуть.

Внутренняя ликвидность ничем не отличается от внешней, трейдеры и фин.компании торгуют везде, а значит и стопы ставят везде и все. Вы думаете хеш фонды не ставят стопы? А вы вкурсе, что 75% хэш фонд банкроты? Не особо в тему, но да ладно. Когда цена находится в откате у нее два путя: в сторону BSL, в сторону SSL. Куда пойдет… это уже совсем другая история.

Пулл ликвидности

Equal high (EQH) и Equal low (EQL) – это равные максимум и минимумы рынка соответственно. Из технического анализа – зоны поддержки и сопротивления.

Когда цена подходит к предыдущему максимуму на бычьем рынке, участники начинают как покупать, так продавать. Что происходит, если цена не обновляет максимум в продолжение тренда и отскакивает? Те, кто сомневался в отбое от этой зоны начинают запрыгивать “по рынку”, ставя свои стопы за этим максимумом. Что мы имеем?

Первые стопы наставили те, кто поймал разворот на максимуме, вторые – это те, кто заходил на отбой, третьи, кто все еще ждет пробоя и не верит в разворот и четвертые, те, кто начинает запрыгивать уже на отскоке. Во как. Не кажется, что участников стало побольше? А еще сидят те, кто так и не решился что делать. Как затащить таких в рынок? Просто – показать еще отбой от этой зоны. Чем больше производится касаний одной значимой зоны, тем большее скопление ликвидности скапливается за этой зоной.

Стоит отметить, что для формирования большой ликвидной зоны, цена не обязана утыкаться пипирка в пипирку, это может происходить и на некотором расстоянии. Да, бывают моменты, когда цена действительно утыкается в конкретное значение, но чаще это происходит на мелких таймфреймах. Посмотрите на рисунок выше, ликвидность скопилась за ближайшими максимумами и минимумами, они находятся друг от друга не на большой расстоянии и это можно рассматривать как пулл ликвидности. А еще, таким образом сформировался обыкновенный боковичок.

Трендовая ликвидность

Когда я изучал VSA, Том Уильямс писал в своих книжках, сам не понимает, почему трендовая линия работает, но работает. По линии тренда торговали, торгуют и будут торговать. Даже сейчас, кто торгует по концепции Smart Money все равно ищут точки входа по линии тренда. Кто имеет опыт понимают, когда это делать можно, а когда категорически запрещено.

Когда цена валит в одну сторону, чётко отбиваясь от видимой всем линии тренда, делает это она не просто так. Помимо тех, кто запрыгивает по рыночной структуре, добавляются те, кто открывает сделки отталкиваясь от линии тренда. Стопы всех участников распределяются за минимумами (если рассматривать линию тренда вверх), кто-то ставит за первой, кто-то за второй, у кого-то жадность и трусость – выставляют их подальше. Чаще всего вся это ликвидность будет вычищена в ближайшее время, и очень часто это происходит одним резким движением. Зачем? Чтобы проявить эффект внезапности и не дать возможности большинству выпрыгнуть из сделки.

По сути – это ликвидность как структурная, так и трендовая. Раз ты уже давишь цену вверх, почему бы не собрать попутчиков?

Так как рынок фрактален, это происходит на всех таймфреймах. Вы не думайте, что увидели трендовую и нужно срочно открывать сделку в другую сторону. Нужно иметь головёшку на плечах и понимать, что эта ликвидность может собрана разом, собрана таким же движением или не собрана вовсе. Все это зависит от рыночного контекста старшего таймфрейма.

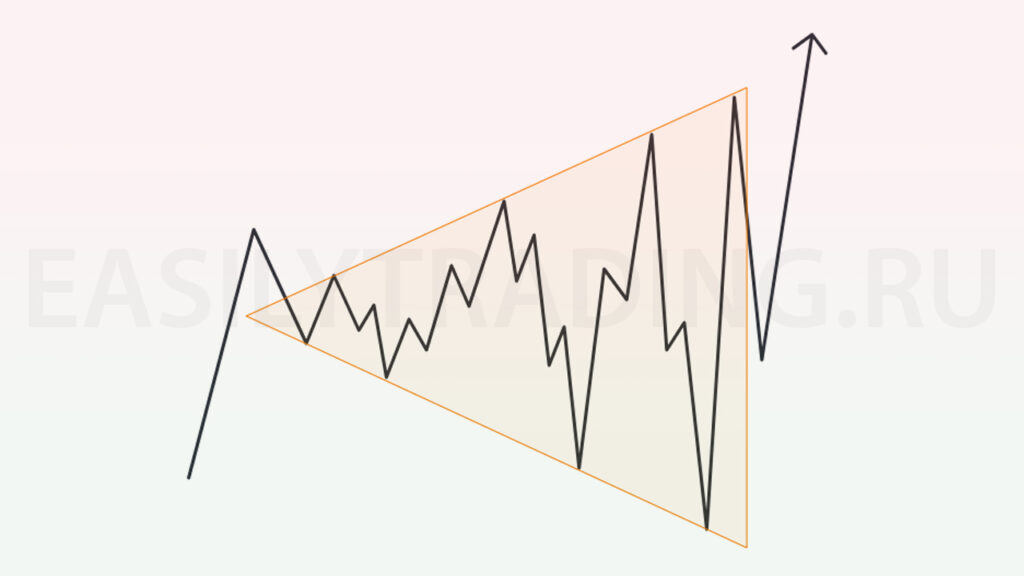

Тоже самое относится и к другим популярным стратегиям, основанные на отбой, пробой или паттерны технического анализа. К примеру, треугольник.

Треугольник – это сужение цены, чаще по двум трендовым линиям. Вполне любимая манипуляции крупного игрока, ликвидность есть по обе стороны. Стопы наставили все кто может: отбойщики от линии тренда как вниз, так и вверх, пробойщики линий тренда, пробойщики треугольника на разворот и продолжение тренда. Цена может просто выйти из треугольника и улететь, но может выйти за его границы, а потом развернуться. В такие моменты лучше отставать в стороне и понаблюдать, цена пошла вверх? – окай, будем искать продажи. Не будет сделки? – ну и пофиг, рынок завтра на ремонт не закроют, заработать всегда успеем, а потерять тем более.

Дневная ликвидность

Тут все просто – ликвидность, скопленная за максимумом и минимумом предыдущего дня.

Могу порекомендовать только наблюдать. Если отключить суточные границы на графике, то эта ликвидность превращается в обычную – скоплением стопов за максимумом или минимумом. Магия.

Сессионная ликвидность

Аналогично – ликвидность, сформированная за минимумами и максимумами временных сессий.

Кто-то торгует на сбор или от сбора сессионной ликвидности, обычно охотится за ликвидностью азиатской сессии. Тоже рекомендую пока только наблюдать. Очистите свой график и следите просто за ценой.

Как собирается ликвидность

Захват ликвидности происходит по алгоритмам, которые нам известны не будут.

Однако мы можем самостоятельно проанализировать рынок и собрать какую-никакую статистику, которая будет работать на нас. Это уже сделано тыщу раз и нам это делать не придется. Хотя это дело полезное, как пельмешки.

Захват ликвидности

Когда мы видим скопление ликвидности, неважно, это один значимый уровень или касание 18 раз в один пипс, захват ликвидности, как правило, происходит по одной схеме. Если крупняк формирует ликвидность именно для сбора ликвидности и дальнейшего разворота цены, то цена долго задерживаться за зоной не будет. Пришёл, взял, ушёл. Чё яйца мять.

Схема выше. После сбора ликвидности цена сразу развернётся, а если крупный игрок не захочет вас брать с собой как попутчиков, то никакого входа он не даст. Реакция должна быть незамедлительной – уход цены в другую сторону. Однако снова оцениваем ситуацию с птичьего полёта, забирайся по ТФ повыше. Когда цена после сбора ликвидности болтается на одном места, а иногда еще и движется дальше, то это плохой сигнал для разворота и лучше просто ждать.

Не уверен – не лезь. Мамка yбьeт.

Во. Скрин выше. Момент сложный, захватили такой пулл ликвидности, почему цена не свалилась сразу? Ответ прост, внизу было недостаточно ликвидности. Как крупный игрок её сформировал? Произвел сначала ложный, а потом и реальный пробой этого уровня, в сделках усе, и шортисты, и лонгисты.

В моментах, когда цена собирает ликву и отваливает, то ищите ордер блок и ждите на него реакцию. Никакой самодеятельности по входу “по рынку”, без стопов да еще и на всю котлету.

Самый очевидный захват ликвидности – это свип.

Глубина захвата ликвидности

Нам сложно адаптироваться к тому, как глубоко цена будет врываться в зону ликвидности. Это тот момент, который мы никогда не узнаем.

Сбор ликвидности крупняком происходит исходя из его объемов, которые он планирует собрать в конкретной зоне. Никакие кластеры, никакие вертикальные или горизонтальные объемы об этом нам не скажут. Вот мы видим всплеск объемов, какой процент от этого объема составляют ордера крупного игрока? 10%? 50%? 87? 0,1%? Да хз.

Объемы стопов распределены по убывающей: чем дольше от ликвидной зоны – тем меньшее количество стопов будет установлено участниками рынка. Мы можем собрать от крупных брокеров эту статистику и примерно определить глубину захода, но нам это мало чего даст. Почему? Патамушта! Мы не знаем, какая цель у крупного игрока и за какими объемами он припёрся.

Однако вам может с этим структура и младший таймфрейм.

Пустота ликвидности

На рынке постоянно случаются резкие и большие движения, которые оставляют позади только оду палку. Никаких зон, за которыми могли налепить стоп-лоссы участники. И че. Зачем тогда цена туда спускается?

Причин этому много, про имбаланс можете почитать тут и тут.

Одной из особенностей пустоты ликвидности то, что крупный игрок будет эту ликвидность формировать. Как с чистого листа. В первый класс, как первый раз. Один раз не пи.. а это не то. Дело вот в чем. Так как после имбаланса нет никаких ликвидных зон, крупному игроку не составляет никаких усилий спустить/поднять цену. Там нет сопротивления, рисуй любую структуру, какая вздумается.

Нехватка ликвидности

Ликвидности крупному игроку всегда не хватает, но иногда её не хватает настолько, что он начинает рисовать самую любимую схему набора позиции.

Ничего не напоминает? Сложность для новичков заключается в том, что такая схема не всегда видна и многое зависит от амплитуды движения.

А так?

Круть? Круть. Расходящийся треугольник. Когда ликвидности мало, начинаются танцы с бубном и болтанка цены из стороны в сторону, при этом вынося ликвидность, постоянно обновляя максимум и минимум. Это такая удочка, на которую попадаются абсолютно все, в том числе я вы, ты, мы, они, оно.

Как только вы заметили схему расходящегося треугольника – стопэ торговля. Отгадать направление торговли – рулетка. Где бы вы не зашли, вас вынесут. Исключением является то, когда амплитуды достаточно, чтобы взять свое соотношение риска и прибыли, торгую от одной ликвидности до другой. Такое бывает, и не редко, что радует.

Объем захвата ликвидности

Похожее с тем, что было чуть выше с глубиной захвата ликвидности. В данном случае мы не знаем, однако снова можем собрать статистику, сколько ликвидных зон будет захвачено.

При движении цены по тренду, участники выставляют свои стопы за ближайшими максимумами или минимумами. Чем дальше от нахождения цены хаи/лои, тем меньше там будет стопов. Мы опять же можем попробовать оценить вероятность движения по индикаторам стопов, но, сколько там объемов и сколько нужно крупняку загадка. Однако это можно выявить статистически.

Использование мультитаймфреймности в торговле поможет вам определить, за какой именно ликвидностью движется рынок. Научить читать рынок поможет вам не изучение тонны теории, а практика, практика и еще раз практика. А вот после практики, полезно будет заняться практикой. А потом уже практикой. Ну вы поняли, что по книжкам держать равновесие на велосипеде или научиться плавать нереально.

Ликвидность как топливо

Ликвидные зоны используются в двух назначениях:

- доставка цены

- набор объема

Новичкам сложно сразу понять, какие зоны будут использованы как топливо, а какие будут просто вычищены.

Смотрим скрин выше. С левой стороны у нас пустота ликвидности, подъем цены одним движением не имеет смысла (но зависит от контекста), крупный игрок начинает формировать простой восходящий тренда, где ликвидность на максимумах выступает в роли топлива. Проще говоря, цена сама поднимается на стопах участников, крупняк лишь немного подталкивает после отката и сбора ликвидности на этих откатах.

И второй вариант, когда ликвидные зоны используются и как топливо, и как ликвидность. Крупный игрок не может выкупить все ордера на первой ликвидности потому, что он развернет цену. Поэтому ближайшую ликвидность он использует и как ликвидность, и как топливо. Половину выкупает, половину оставляет для толкания цены дальше. Зачем толкать ему, если для этого есть стопы. А вот когда нужно, тогад он выкупи весь объем и остановит рынок.

В заключение

Выше все, что я хотел написать в этой статье. Этого за глаза, чтобы понять логику работы ликвидности и её использование крупняком. Всему остальному вас научит опыт.

Огромной вам удачи! С уважением, Хрустик!