Компания должна установить максимальную сумму наличных, которая может постоянно находиться в кассе: для этого определяют лимит кассы. Образец приказа с приложением расчета — ниже на странице.

Вести кассу удобно и просто в МоемСкладе: кассовые операции, отслеживание остатков, печать расходных и приходных ордеров, регистрация розничных продаж через рабочее место кассира, а также автоматическое создание ПКО при закрытии смены и формировании Z-отчета на торговой точке. Попробуйте МойСклад — в первые две недели все возможности сервиса полностью бесплатные.

Здесь же можно бесплатно скачать приказ о лимите кассы на 2023 год.

Приказ издает руководитель организации на любой срок — месяц, квартал, год и т.д. Срок действия лимита кассы можно не указывать. Тогда с ним можно работать до издания нового приказа. Формулы расчета и наглядные примеры — далее.

Как рассчитать лимит кассы на 2023 год

Компания самостоятельно устанавливает порядок расчета лимита кассы. Есть два варианта: на основе выручки организации или объема выдачи наличных

Расчет лимита кассы: по выручке

Первый способ основан на показателях фактической или планируемой выручки организации. Он подойдет скорее тем, кто продает товары или оказывает услуги за наличный расчет. В этом случае формула лимита кассы будет:

Лимит = Выручка / Расчетный период х Дни

Расчетный период составляет не более 92 рабочих дней компании. Выбирать его можно произвольно, учитывая, например, сезонность или «пиковые» поступления прошлых лет.

Дни — это число рабочих дней между датами сдачи денег в банк, продолжительность этого периода должна быть не более 7 дней, а в местностях, где нет банка — не более 14.

Пример. В 4 квартале в кассу ООО «Солнышко» поступило:

- в октябре — 130 500 рублей,

- в ноябре — 345 000 рублей,

- в декабре — 146 900 рублей.

Деньги сдаются в банк ежедневно. Как рассчитать лимит кассы на 2023 год?

Рассчитываем по формуле выше:

(130 500 руб. + 345 000 руб. + 146 900 руб.) / ( 22 дня + 20 дней + 21 день) х 1 = 9879,4

Полученную цифру надо округлить до целых рублей. Таким образом, лимит кассы равен 9879 рублей.

Расчет лимита кассы: по объему выдачи наличных

Второй способ подойдет тем, кто в основном пользуется наличными деньгами для оплаты покупок или услуг. Формула лимита кассы будет основана на объеме выдачи наличных:

Лимит = Выдача / Расчетный период х Дни

Пример. ООО «Тигр» в 4 квартале 2017 года выдало сотрудникам подотчет на оплату хозтоваров:

- в октябре — 30 000 рублей,

- в ноябре — 45 000 рублей,

- в декабре — 60 000 рублей.

Деньги снимали с расчетного счета раз в 5 рабочих дней. Расчет лимита кассы будет такой:

(30 000 руб. + 45 000 руб. + 60 000 руб.) / (22 дня + 20 дней + 21 день) х 5 = 10714,3

Округляем до целых рублей, получаем 10 714 рублей.

Кассовая дисциплина при онлайн-кассах в 2023 году

Кассовая дисциплина предполагает соблюдение правил проведения наличных расчетов, в том числе и определение лимита кассы.

Так как касса применяется не только в торговых организациях, но и там, где есть перемещение наличных, кассовая дисциплина касается всех юрлиц. Например, ККТ нужна при:

- выплате зарплаты,

- инкассации денег,

- возврате или выдаче заемных средств,

- получении или сдаче наличных в банк,

- расчетах с подотчетными лицами.

В 2018 году онлайн-кассы обязаны были начать использовать при наличных расчетах все ООО и ИП, кроме плательщиков ПСН и ЕНВД с услугами и вендингом. До 1 июля 2019 года должны были перейти на онлайн-кассы предприниматели на ЕНВД и ПСН без наемных сотрудников. Если было принято решение нанять работника до 1 июля 2019 года, нужно установить кассу в течение месяца с того момента, как был подписан договор. Подробнее: Онлайн-кассы и малый бизнес.

При использовании онлайн-кассы юрлица все равно должны заполнять ПКО, РКО, кассовую книгу и определять лимит кассы. Но некоторые документы можно не вести.

Так, после установки онлайн-кассы уже не обязательно использовать журнал и справку кассира-операциониста.

Лимит кассы для малых предприятий в 2023 году

В 2023 году лимит кассы для малых предприятий и индивидуальных предпринимателей можно не устанавливать. Всем ИП также разрешается не применять приходные и расходные ордеры и кассовую книгу, то есть кассовая дисциплина для них упрощена. Подтверждать полученную выручку при ведении учета без ПКО и РКО можно Z-отчетами или бланками строгой отчетности. Но отказ от ордеров может усложнить контроль за работниками: не будет подтверждения, что сотрудник получил деньги.

Если вы отказались от лимита кассы, нужно издать приказ о его отмене. Обязательно укажите в документе, с какого числа меняется кассовый порядок.

Разберем подробнее кассовую дисциплину для ИП и организаций на разных налоговых режимах, в том числе и тех, кто использует онлайн-кассы.

Кассовая дисциплина для ИП на УСН в 2023 году

Применение упрощенной системы налогообложения не освобождает ИП от соблюдения требования кассовой дисциплины.

У индивидуальных предпринимателей на УСН есть свои особенности:

- Они должны фиксировать кассовые операции в Книге учета доходов и расходов (КУДиР).

- Если предприниматель на УСН взял деньги из кассы на личные цели, отражать эту операцию в КУДиР не нужно (т. к. это не считается расходом при УСН).

- Устанавливать лимит кассы, вести ПКО, РКО и кассовую книгу не обязательно — предприниматель сам выбирает способ учета.

Кассовая дисциплина для ИП на ЕНВД в 2023 году

ИП на ЕНВД также могут отказаться от лимита остатка наличных в кассе, как и от ведения приходных и расходных ордеров. Кроме того, они могут не использовать онлайн-кассы до 1 июля 2019 года. Им достаточно выдавать кассовые чеки и квитанции — документы, подтверждающие получение наличных.

До дедлайна еще есть время, но лучше поставить онлайн-кассу заранее. Во-первых, будет время освоиться с новыми правилами, во-вторых, успеете оформить налоговый вычет до 18 000 рублей, в-третьих — сможете сразу оценить преимущества:

- удобство расчетов,

- экономию на печати БСО,

- простоту в инвентаризации,

- оперативность в обслуживании покупателей.

Закажите кассу у нас — в комплекте ОФД и ФН на 15 или 36 месяцев и кассовая программа «Касса МойСклад» для Win, Android или Linux. Мы проведем онлайн-обучение и поможем импортировать товары и цены.

Кассовая дисциплина для ООО на УСН в 2023 году

У кассовой дисциплины для ООО есть особенности. Обратите внимание, что:

- Надо устанавливать лимит кассы и обеспечивать его соблюдение.

- Компании должны вести ПКО, РКО и кассовую книгу.

- Внутри компании назначается сотрудник, ответственный за правильность проведения кассовых операций.

- Надо фиксировать все операции с денежными средствами.

- Полученные средства должны использоваться только на те цели, на которые они выдавались.

- У ООО есть расходы, где нельзя использовать наличные. Например, платежи за аренду недвижимости, выплаты по дивидендам или процентов по кредиту.

При расчетах наличными сумма сделки не должна превышать 100 000 рублей. Но если покупатель — физлицо, ограничений нет.

Более 2 000 000 компаний уже печатают счета, накладные и другие документы в сервисе МойСклад

Часто задаваемые вопросы о лимите кассы

Какой лимит наличных денег в кассе могут установить малые предприятия?

Для малых предприятий лимит кассы можно не устанавливать. Подтверждение — указание ЦБ РФ от 11.03.2014 № 3210-У. Если же компания решила определить лимит кассы, формула будет зависеть от объема выручки или выдачи денег. Читайте подробнее >>

Как часто компания должна пересчитывать лимит кассы?

Это решает руководитель организации. Указанием ЦБ РФ период не определен, но в письме Центробанка от 15.02.2012 № 36-3/25 сказано, что пересматривать лимит кассы следует, если объем поступления или выдачи наличных значительно изменился.

Когда можно превысить лимит кассы?

Превышение лимита кассы допускается в случае:

- выдачи зарплаты, стипендий и прочих выплат,

- работы компании в выходные и праздничные дни.

Кто устанавливает лимит кассы?

Руководитель компании определяет порядок расчета лимита кассы исходя из хозяйственных особенностей предприятия.

Нужно ли устанавливать лимит кассы для ООО в 2023 году?

Да. Все организации обязаны определить лимит кассы на 2023 год. Образец приказа с приложением расчета здесь >>

Обязательна ли кассовая дисциплина для ИП?

Да. Но для индивидуальных предпринимателей кассовая дисциплина упрощена: они могут не вести ПКО, РКО, кассовую книгу и не устанавливать лимит кассы.

Соблюдается ли кассовая дисциплина при онлайн-кассах в 2023 году

Да. Но если вы поставили онлайн-ККТ, то некоторые кассовые документы можно не вести: например, журнал кассира. Подробнее читайте здесь >>

Одним из требований законодательства к порядку осуществления кассовых операций является установление лимитного остатка кассы. Лимитом остатка денежных средств в кассе называется сумма наличных, которая может остаться в кассе к концу рабочего дня. Этим средством государство пытается уберечь предприятия от больших потерь в случае ограбления кассы или других чрезвычайных ситуаций.

Для установки лимита кассы руководитель организации подписывает приказ, который должны выполнять работники предприятия. Сверхлимитные суммы нужно сдавать в банк. Эти требования обязательны для всех крупных и средних предприятий, работающих с наличными деньгами. Рассказываем, как должен происходит расчёт лимита кассы в 2023 году.

Как устанавливается лимит остатка кассы

Порядок определения лимитного остатка наличности в кассе регулируется Указанием Центрального Банка РФ от 11 марта 2014 года № 3210-У. Приказ для установки лимитного остатка кассы утверждается организацией каждый год. Однако жёстких требований на этот счёт в законодательстве нет, поэтому, если у вас нет потребности корректировать лимит, установить его и утвердить приказом можно только один раз.

Новый лимит устанавливается приказом, если в работе предприятия происходят какие-либо изменения, оказывающие влияние на остаток средств в кассе. Например, увеличивается сумма наличных денег, ежедневно поступающих в кассу. Изменить лимит кассы можно в любое время, не дожидаясь окончания года.

Если у организации нет установленного лимита, это значит, что в конце рабочего дня в кассе вообще не должно оставаться денег. Их все нужно сдавать в банк.

Как правильно оформить лимит остатка кассы

Расчёт лимита кассы, согласно законодательству, обязательно должны производить средние и крупные организации. Категории субъектов предпринимательства описаны в статье 4 закона № 209-ФЗ.

К средним предприятиям относятся субъекты, у которых:

- среднегодовая численность работников – 100-250 человек;

- годовой доход – от 800 миллионов рублей.

Крупные предприятия:

- среднегодовая численность работников – свыше 250 человек;

- годовой доход – свыше 2 миллиардов рублей.

Вышеназванные предприятия должны установить лимит и задокументировать весь процесс расчёта и утверждения конечной суммы денег. Разберём подробнее, как правильно установить лимит кассы.

1 шаг. Составить нормативный документ, где будут записаны принципы и формулы расчёта кассового лимита.

2 шаг. Вычислить значение лимита по формулам (представлены далее в статье). Если предприятие только начало свою деятельность, то для расчёта лимита можно использовать прогнозные показатели, а через месяц пересчитать его уже по реальным данным.

3 шаг. Вписать рассчитанную сумму денег в приказ по предприятию. Там же нужно указать:

- расчёт и сумму лимита;

- дату вступления ограничений в силу;

- ФИО лиц, ответственных за соблюдение и контроль лимита кассы;

- срок действия лимита кассы (например, с января до марта 2023 года).

Приказ об установлении лимита должен быть подписан директором.

4 шаг. Сообщить о приказе всем сотрудникам, работающим с кассой и наличными деньгами. Вы можете составить лист ознакомления с приказом, чтобы каждый из подчинённых подписал его.

5 шаг. Каждый квартал или месяц распечатывать пересчёт лимита кассы и отдавать бумагу на подпись главному бухгалтеру. Подтверждение правильного определения кассового остатка всегда должно быть в наличии на случай проверки.

Приказ можно переиздать, если изменится размер максимальной суммы наличных средств или истечёт срок действия лимита. Приказы и периодические пересчёты кассы хранятся по общим правилам документооборота.

Формулы для расчёта лимита кассы в 2023 году

В компаниях процессы, связанные с движением наличных средств, организованы по-разному. В одних организациях деньги поступают в кассу и не тратятся, а в других – расходуются в больших объёмах (например, чтобы погасить задолженность перед поставщиком) и не пополняются за счёт наличной выручки. Поэтому расчёт лимита кассы происходит в зависимости от особенностей конкретной организации.

ЦБ РФ предлагает две формулы для расчёта кассовых ограничений:

- расчёт лимита на основе поступления наличных средств;

- расчёт лимита на основе расхода наличных средств.

Формула расчёта на основе поступления наличных средств

Если за основу берётся объём поступлений наличных денег, для расчёта лимита используется следующая формула:

Лим = Оп/Pп × П, где:

- Лим – кассовый лимит;

- Оп – объём поступлений наличности в кассу за расчётный период;

- Pп – расчётный период. Определяется юридическим лицом произвольно (продолжительность периода должна быть не более 92 дней);

- П – среднее количество дней между инкассациями или самостоятельной сдачей наличности в банк.

Промежуток между днями сдачи выручки из кассы в банк должен быть не более 7 рабочих дней. Для организаций, которые работают с наличными деньгами в местности без банковских отделений, – не более 14 рабочих дней.

Формула расчёта на основе расхода наличных средств

Если в основе расчёта лимита лежит объём выдачи наличных денег, используется формула:

Лим = Ов/Pп × П, где:

- Лим – искомый лимит;

- Ов – объём выданной наличности за расчётный период (не включая расходы на оплату труда);

- Pп – расчётный период (не более 92 дней);

- П – среднее количество дней между получением наличных в банке. Показатель не должен превышать 7 дней (14 дней для населённых пунктов без банковских отделений).

Если вы только начинаете вести бизнес, вам необходимо выбрать онлайн-кассу для проведения платёжных операций с покупателями и сразу поставить её на учёт в ФНС. В нашем онлайн-магазине вам помогут подобрать подходящую для вашего бизнеса модель кассового аппарата. А чтобы соблюсти законодательство и передать сведения с кассы в налоговую, подключитесь к нашей системе «Астрал.ОФД». Специалисты расскажут обо всех возможностях сервиса и помогут с выбором тарифа.

Лимит остатка кассы для ИП и малых предприятий

Согласно закону № 209-ФЗ, к малым субъектам предпринимательства можно отнести:

- Микропредприятия:

- среднегодовая численность работников – до 15 человек;

- годовой доход – до 120 миллионов рублей.

- Малые предприятия:

- среднегодовая численность работников – 15-100 человек;

- годовой доход – 120-800 миллионов рублей.

Малые и индивидуальные предприятия не обязаны устанавливать лимит кассы, а значит и утверждать его каким-либо документом. Это можно сделать по собственной инициативе, но тогда компания будет нести ответственность за нарушение лимита с момента принятия такого решения и подписания приказа. При желании организация может перестать соблюдать установленный кассовый лимит: для этого нужно подготовить приказ об отмене лимита.

Ответственность за нарушение кассового лимита

Сейчас за соблюдением правил по работе с кассой на предприятиях следят региональные подразделения ФНС, и они относятся к этому очень серьёзно. Если организация не установила свой лимит, то он автоматически приравнивается к нулевому. В этом случае все средства из кассы должны быть переданы в банк. За невыставление лимита кассы в 2023 году или его превышение на предприятие налагается штраф.

Ответственность за нарушение кассового лимита, согласно статье 15.1 КоАП РФ, составляет:

- от 4 до 5 тысяч рублей – для должностного лица;

- от 40 до 50 тысяч рублей – для организации (штраф выписывается либо руководителю, либо главному бухгалтеру).

Налоговая может обойтись предупреждением только в отношении малого бизнеса, если предприятие превышает лимит кассы впервые. В последующих случаях за превышение лимита будет выписан штраф.

При этом в статье 15.1 КоАП РФ сказано, что применять наказание в виде штрафа можно только в течение двух месяцев с момента превышения лимита кассы. Если в ходе проверки нарушение было выявлено позднее, то нарушитель не будет наказан по сроку давности.

Предприятия могут не соблюдать лимит кассы только в определённые дни:

- дни массовой выплаты наёмным работникам: зарплаты, пособия, отпускные и другие;

- в общефедеральные выходные и праздничные дни, когда банки не работают.

В этих случаях разрешается превышать лимит кассы, штраф за это не будет выписан. Но на следующий день все лишние средства из кассы нужно передать в банк.

Приложение

к Указанию Банка России

от 11 марта 2014 г. N 3210-У

«О порядке ведения кассовых

операций юридическими лицами

и упрощенном порядке ведения

кассовых операций индивидуальными

предпринимателями и субъектами

малого предпринимательства»

ОПРЕДЕЛЕНИЕ ЛИМИТА ОСТАТКА НАЛИЧНЫХ ДЕНЕГ

Список изменяющих документов

(в ред. Указания Банка России от 05.10.2020 N 5587-У)

1. Для определения лимита остатка наличных денег юридическое лицо учитывает объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги (вновь созданное юридическое лицо — ожидаемый объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги).

Лимит остатка наличных денег рассчитывается по формуле:

,

где:

L — лимит остатка наличных денег в рублях;

V — объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги за расчетный период в рублях (юридическое лицо, в состав которого входят обособленные подразделения, определяет объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги, с учетом наличных денег, принятых за проданные товары, выполненные работы, оказанные услуги, обособленными подразделениями, за исключением случая, предусмотренного в абзаце четвертом пункта 2 настоящего Указания);

P — расчетный период, определяемый юридическим лицом, за который учитывается объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги, в рабочих днях (при его определении могут учитываться периоды пиковых объемов поступлений наличных денег, а также динамика объемов поступлений наличных денег за аналогичные периоды прошлых лет; расчетный период составляет не более 92 рабочих дней юридического лица);

Nc — период времени между днями сдачи в банк юридическим лицом наличных денег, поступивших за проданные товары, выполненные работы, оказанные услуги, в рабочих днях. Указанный период времени не должен превышать семи рабочих дней, а при расположении юридического лица в населенном пункте, в котором отсутствует банк, — четырнадцати рабочих дней. В случае действия непреодолимой силы Nc определяется после прекращения действия непреодолимой силы.

Например, при сдаче наличных денег в банк один раз в три дня Nc равен трем рабочим дням. При определении Nc могут учитываться местонахождение, организационная структура, специфика деятельности юридического лица (например, сезонность работы, режим рабочего времени).

2. Для определения лимита остатка наличных денег юридическое лицо учитывает объем выдач наличных денег (вновь созданное юридическое лицо — ожидаемый объем выдач наличных денег), за исключением сумм наличных денег, предназначенных для выплат заработной платы, стипендий и других выплат работникам.

Лимит остатка наличных денег рассчитывается по формуле:

,

где:

L — лимит остатка наличных денег в рублях;

R — объем выдач наличных денег, за исключением сумм наличных денег, предназначенных для выплат заработной платы, стипендий и других выплат работникам, за расчетный период в рублях (юридическим лицом, в состав которого входят обособленные подразделения, при определении объема выдач наличных денег учитываются наличные деньги, хранящиеся в этих обособленных подразделениях, за исключением случая, предусмотренного в абзаце четвертом пункта 2 настоящего Указания);

P — расчетный период, определяемый юридическим лицом, за который учитывается объем выдач наличных денег в рабочих днях (при его определении могут учитываться периоды пиковых объемов выдач наличных денег, а также динамика объемов выдач наличных денег за аналогичные периоды прошлых лет; расчетный период составляет не более 92 рабочих дней юридического лица);

Nn — период времени между днями получения в банке юридическим лицом наличных денег, за исключением сумм наличных денег, предназначенных для выплат заработной платы, стипендий и других выплат работникам, в рабочих днях. Указанный период времени не должен превышать семи рабочих дней, а при расположении юридического лица в населенном пункте, в котором отсутствует банк, — четырнадцати рабочих дней. В случае действия непреодолимой силы Nn определяется после прекращения действия непреодолимой силы.

(в ред. Указания Банка России от 05.10.2020 N 5587-У)

(см. текст в предыдущей редакции)

Лимит остатка кассы на 2023 год по-прежнему обязателен к установлению для лиц, имеющих в обороте наличные деньги, проходящие через операционную кассу. Рассмотрим, есть ли особенности в определении его размера для 2023 года.

Документ, содержащий порядок расчета лимита остатка кассы

Правила для расчета предельной величины остатка наличных денег в операционной кассе лица, имеющего в обороте наличные деньги, установлены указанием Банка России от 11.03.2014 № 3210-У, посвященным порядку ведения кассовых операций. С 30 ноября 2020 года этот документ применяется в редакции, ставшей следствием изменений, внесенных в него указанием Банка России от 05.10.2020 № 5587-У.

Какие изменения были приняты:

- Установлены требования к приему и выдаче денежной наличности.

- Обновлены правила работы с подотчетными суммами. Теперь их можно выдавать по одному распрядительному документу нескольким лицам и не одной суммой. Также отменено требование о 3-х дневном сроке представления авансового отчета и т.д.

Прочие правила порядка ведения кассовых операций остались неизменными. В том числе обновления не коснулись порядка, в котором устанавливается лимит остатка денежных средств в кассе. То есть расчет лимита остатка кассы на 2023 год следует осуществлять в тех же ситуациях и по тем же алгоритмам, что и в предшествующих годах.

Об изменениях, внесенных в исходный текст закона № 290-ФЗ, читайте в этом материале.

Важно! КонсультантПлюс предупреждает

Нарушение правил работы с денежной наличностью и порядка ведения кассовых операций — это нарушение кассовой дисциплины.

В чем оно выражается и какие за это предусмотрены санкции, смотрите в К+. Пробный доступ можно получить бесплатно.

Зачем нужен лимит денежных средств и как он устанавливается?

Установление лимита ограничивает ту сумму наличных денег, которая может находиться в операционной кассе на конец рабочего дня (п. 2 указания Банка России № 3210-У). Лимит может быть превышен в дни выдачи работникам зарплаты, стипендий, соцвыплат и в выходные дни, если юрлицо в них осуществляет операции по кассе.

Определение величины лимита обязательно для юрлиц и обособленных подразделений, самостоятельно сдающих деньги в банк. Если обособленные подразделения сдают деньги в кассу юрлица, то общая сумма устанавливаемого организацией лимита учитывает и те лимиты, которые предусмотрены для подразделений. ИП и юрлица, относящиеся к числу субъектов малого предпринимательства, вправе такой лимит не устанавливать.

О том, в каких случаях юрлицо может быть отнесено к числу субъектов малого предпринимательства, читайте здесь.

Юрлицо самостоятельно осуществляет расчет лимита остатка кассы (для подразделений и общей его величины) и утверждает его размер распорядительным документом.Один из экземпляров этого документа направляется в подразделение.

Как рассчитать величину лимита остатка кассы на 2023 год?

Как рассчитать лимит остатка кассы? Указание Банка России № 3210-У приводит для такого расчета 2 внешне одинаковые формулы, принципиально различающиеся только характеристикой объема оборота (реального или планируемого) денежных средств, задействованных в расчете:

- Объем поступлений от продаж. В нем не учитываются средства, принимаемые платежным агентом (субагентом).

- Объем выдач наличных денег. В него не включают средства на выдачу работникам зарплаты, стипендий, соцвыплат.

Первый объем в указании Банка России № 3210-У обозначен буквой V, а второй — R. И формулы расчета лимита (L) с этими буквами выглядят так:

L = V / P × N;

L = R / P × N;

где оставшиеся 2 показателя (P и N) весьма сходны по смыслу, но характеризуют, соответственно, тот процесс, к которому относится один из определяющих формулу расчета показатель (V либо R):

- Р — расчетный период (определяемый в рабочих днях с условием, что их число не превысит 92), за который происходит либо получение объема V, либо выдача объема R;

- N — число рабочих дней между днями сдачи денег в банк (для показателя V) или получения из банка (для показателя R).

При определении количества дней, составляющих величину показателя N, не учитывают факты принятия и выдачи средств, не включаемых в объемы (V и R). Установлено, что число дней, составляющих показатель N, не должно превышать 7, а если в населенном пункте, где располагается юрлицо, нет банка, то 14. Хотя допускается зависимость значения этого показателя от таких вещей, как:

- обстоятельства непреодолимой силы;

- местонахождение, структура и особенности деятельности юрлица.

Пример расчета лимита кассы с учетом объемов поступлений от КонсультантПлюс:

Наличная выручка ООО «Рассвет» от продажи товаров за расчетный период с 01.03.2022 по 31.05.2022 (61 рабочий день) составила 2 385 648 руб. Выручка сдается ежедневно (один раз в день)…

Пример расчета лимита кассы с учетом объемов выдач от КонсультантПлюс:

В ООО «Календула» сумма выплат наличных денег за расчетный период с 01.07.2022 по 30.09.2022 (66 рабочих дней) составила 166 000 руб., из них сумма выплаченной заработной платы — 100 000 руб.

Периодичность получения в банке наличных денег по чеку на расходы — один раз в пять рабочих дней…

Смотрите продолжение примеров в К+. А если у вас нет доступа к К+, получите пробный доступ бесплатно.

См. также: «Как рассчитать лимит остатка кассы?».

Итоги

Цифру, отвечающую той сумме, выше которой не может оказаться остаток наличных денежных средств в операционной кассе юрлица на конец рабочего дня, следует определять самому юрлицу, используя для этого законодательно установленную формулу. Формула имеет 2 внешне одинаковых варианта, принципиально различающихся по характеристикам объемов наличной денежной массы, задействованной в расчете: это либо объем продаж, либо объем выплат за определенный период. Прочие показатели, входящие в формулу, похожи по смыслу, но значения их зависят от того, какой именно (продаж или выплат) объем наличных денежных средств взят за основу расчета.

Максим Демеш

8 июля 2022

925

Лимит кассы на 2022 год для организаций продолжает действовать. Ограничения предусмотрены для борьбы с теневым оборотом денег в бизнесе. Рассказываем, для кого лимиты обязательны, а кто может без них обойтись, по какой формуле их рассчитывать.

Оглавление

- Что такое лимит кассы

- Кто должен соблюдать лимит кассы

- Когда лимит можно не соблюдать

- Как рассчитать лимит кассы на 2022 год

- Приказ для утверждения лимита кассы на 2022 год: образец

- Неутвержденный лимит кассы

- Периодичность перечисления лимитов

- Завышение и занижение лимита

- Ответственность за нарушения

- Вопросы и ответы

Что такое лимит кассы

Лимит кассы ― сумма наличных денежных средств, которые может оставлять кассир на ночь (до следующей смены). Размер остатка устанавливается руководителем компании самостоятельно и зависит от определенных условий.

Предусмотрен тот самый «порог», который запрещено превышать. Меньше можно ― больше нельзя.

Придерживаться лимита остатка денежных средств требует закон. Но это «на руку» и самим бизнесменам. Если не хранить в кассе большую сумму денег, предприятие застраховано от серьезных потерь в случае кражи. Государство, в свою очередь, склоняет владельцев бизнеса делать ставку на безналичный расчет.

Кто должен соблюдать лимит кассы

Для начала расскажем, кто должен проводить расчет лимита кассы на 2022 год. Обязанность коснулась средних и крупных предприятий. ИП и представители малого бизнеса могут вздохнуть с облегчением. То есть, если они хотят, могут тоже рассчитывать лимит, но исключительно на добровольной основе.

Размер бизнеса определяется по количеству сотрудников и доходу за расчетный период. Приведем данные в таблице.

| Размер предприятия | Среднегодовая численность сотрудников, чел. | Доход, руб. |

| Микро | До 15 | 120 млн |

| Малое | 15-100 | 120-800 млн |

| Среднее | 100-250 | 800-2 000 млн |

| Крупное | более 2 000 | свыше 2 млрд |

Есть исключения. К малым предприятиям не принадлежат компании, у которых в уставном фонде:

- доля средних и крупных, иностранных предприятий ― от 49% и более;

- доля религиозных организаций, государственных предприятий ― от 25% и выше.

Малые предприятия могут претендовать на «статус» средних, если соответствуют хотя бы одному из условий, предъявленных к ним, в течение последних трех лет. Малый бизнес вправе самостоятельно устанавливать лимит кассы. В этом случае, как и крупным предприятиям, для которых это требование обязательное, им нужно подписать соответствующий приказ. С момента его появления компания несет ответственность за нарушение норм относительно лимита кассы на равных для всех условиях. На все субъекты хозяйствования, независимо от их масштаба, распространяется общее требование: не более 100 000 рублей наличными при осуществлении коммерческих операций в рамках одного договора. Речь идет о взаимоотношениях между организациями и/или ИП. Выплаты физическим лицам производятся без ограничений.

Когда лимит можно не соблюдать

Есть несколько случаев, когда лимит остатка кассы на 2022 год можно не соблюдать:

- в день выплаты заработной платы, социальных пособий, отпускных и других платежей сотрудникам;

- за один день до и во время выходных, если предполагаются крупные расчеты с контрагентами наличными;

- в праздничные дни, когда осуществляется расчет наличными, а банки не работают.

В этих случаях превышение лимита допустимо и не чревато штрафными санкциями.

Как рассчитать лимит кассы на 2022 год

Согласно требованиям Центрального Банка России, расчет лимита остатка кассы на 2022 год можно осуществлять по одной из двух предложенных формул. Первая основана на расходе денежных средств, вторая ― на базе поступлений наличности.

Формула на основе расхода:

Лимит = Оп/Pп × П, где

Оп — объем прихода денежных средств за расчетный период (руб.);

Pп – расчетный период, определенный руководителем организации, не должен превышать 92 дней;

П – среднее количество дней между инкассациями либо самостоятельной сдачей денег в банк (не превышает 14 дней для населенных пунктов без банковских отделений и 7 дней в остальных случаях).

Пример расчета лимита кассы на 2022 год по первой формуле. Организация рассчитывает лимит кассы в пределах квартала. Общая выручка наличными за этот период составила 2 млн рублей. В квартале 90 дней. Инкассации производятся дважды в неделю ― примерно каждые 3,5 дня. В результате получаем:

Лимит = 2 000 000 / 90 * 3,5 = 77 778 (рублей).

Лучше округлять сумму в меньшую сторону. В нашем случае получится 77 000 рублей.

Формула на основе расхода:

Лимит = Ов/Pп × П, где

Ов — объем денежных средств, которые были выданы за расчетный период, за исключением расходов на оплату труда сотрудникам (рублей);

Pп – расчетный период, определенный руководителем организации, не должен превышать 92 дней;

П – среднее количество дней между выдачей денег организации банком (не превышает 14 дней для населенных пунктов без банковских отделений и 7 дней в остальных случаях).

Посмотрим, как рассчитывается лимит кассы в 2022 году по второй формуле. Расход денежных средств за квартал (90 дней) составил 1,5 млн рублей. Эти деньги были потрачены, например, на закупку сырья. Банк выдает организации наличность 1 раз в неделю. Получается, среднее количество дней (значение П) составляет 7 дней.

Лимит = 1 500 000 / 90 * 7 = 116 666 (рублей).

Руководствуясь общими правилами, округляем сумму в меньшую сторону. Получаем 115 000 рублей. Именно ее можно утвердить в приказе.

Приказ для утверждения лимита кассы на 2022 год: образец

Приказ об установлении лимита кассы на 2022 год оформляется в бумажном виде. Обязательно нужно указать его номер, дату подписания, полное наименование организации. Если приказ подписывает ИП ― его фамилия, имя и отчество.

Основная часть документа содержит наименование нормативного акта, на который ссылается бизнесмен, число, с которого действует лимит. Указывается сумма наличности, которую нельзя превышать, материально ответственное лицо, отвечающее за ведение кассовых операций.

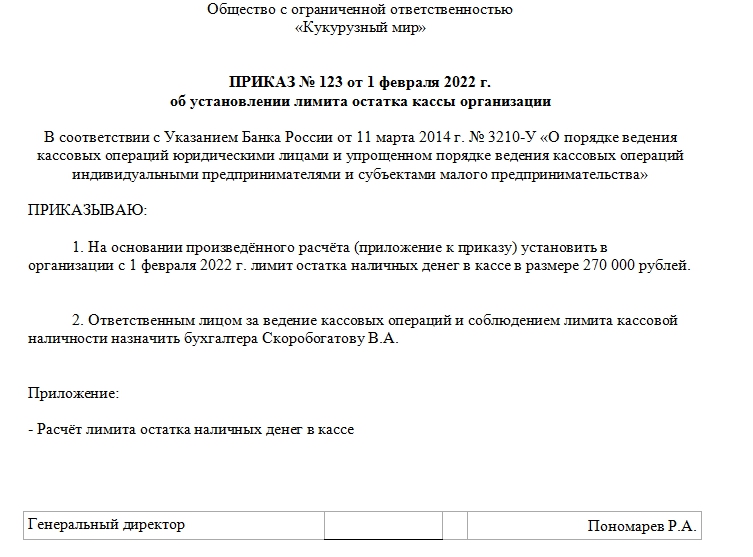

В «Приложении» (прикрепляется к приказу) приводится расчет лимита. Как выглядит документ, можно увидеть на фото ниже.

Важно! Иногда лимит требует пересмотра. В этом случае руководитель компании может переиздать приказ. Нужно предупредить банк о предстоящих изменениях, чтобы они были готовы производить инкассацию в других объемах.

Приказ с утверждением лимита наличности ― внутренний документ предприятия. Он не требует согласования с налоговой службой и банковскими организациями.

Неутвержденный лимит кассы

Раньше соблюдение лимита предприятиями контролировали банки и другие финансовые организации. Потом эту обязанность переложили на ФНС.

А точнее: региональные подразделения налоговой службы. Если при посещении предприятия проверяющие обнаружат, что приказ на установление лимита наличных не подписан, сумма ограничения автоматически приравнивается нулю.

Это означает, что в конце рабочего дня нужно сдать все деньги в банк. То же самое касается случаев, когда выясняется, что лимит рассчитан неверно или завышен.

Лучше не допускать подобных моментов, поскольку они неминуемо влекут к штрафам. Обращаем внимание на то, что это касается только тех предприятий, в отношении которых действует требование по утверждению лимитов.

Периодичность перечисления лимитов

Скажем сразу, законом не установлен срок действия приказа по утверждению лимитов кассы. Но предусматривает максимальный расчетный период в 92 дня. Поэтому пересчитывать сумму ограничения желательно каждый квартал.

Но руководитель организации может в любой момент рассчитать лимит заново, если в этом возникнет потребность. Даже если расчетный период еще не завершен.

Завышение и занижение лимита

Завышение или занижение лимита может произойти намеренно или непроизвольно. Например, бизнесмен допустил ошибку в расчетах. При этом итоговая сумма может оказаться как больше, так и меньше правильной.

Занижение итоговой суммы создает лишние проблемы для предприятия ― влечет за собой дополнительные расходы на инкассацию. Завышенный лимит может обернуться штрафом.

Если налоговый инспектор обнаружит, что предельная сумма наличных, которые можно оставить на ночь, больше, чем нужно, он не будет разбираться, намеренно это сделано или нет. Поэтому рекомендуем проверять себя при расчетах. Во время проверки ФНС руководствуется финансовыми данными предприятия за последние два месяца. Определить размер наличных, полученный за этот период, просто. Достаточно снять отчет по онлайн-кассе.

Ответственность за нарушения

При нарушении лимитов кассы предприятие несет административную ответственность в виде штрафов. Их размеры утверждены ст. 15.1 КоАП РФ.

Если ФНС в ходе проверки выявила превышение лимитов, выписывает штраф:

- от 4 до 5 тыс. руб. на должностное лицо;

- от 40 до 50 тыс. руб. на юридических лиц.

Как правило, штраф выписывают на одного или нескольких сотрудников, которые обязаны следить за лимитами денежных средств и своевременным проведением инкассации. Если превышение связано с выплатой заработной платы работникам или другими допустимыми ситуациями (о них мы писали выше), административная ответственность не предусмотрена. Но сотрудник должен предоставить проверяющим подтверждающие документы. В отношении малых предприятий, утвердивших лимит по собственному желанию, также действуют штрафы за его превышение. Но для них предусмотрены послабления. Если налоговый инспектор обнаружит нарушение впервые, компания может отделаться предупреждением.

Вопросы и ответы

Если на предприятии проводятся расчеты исключительно в форме безнала, утверждать лимит кассы не обязательно. В таком случае он будет равен нулю. При поступлении наличных для зарплаты сотрудникам, наличные средства должны быть выданы в этот же день.

Понятие «лимит кассы» введен Центробанком РФ. Его устанавливает бухгалтерия или руководитель предприятия в индивидуальном порядке. Расчет выполняется в начале каждого календарного года и дальше поквартально (или чаще).

Тем, кто относится к малому или микробизнесу, устанавливать лимит наличных денежных средств не обязательно. На таких предприятиях можно хранить хоть 50 000, хоть 500 000 рублей. Штрафов не будет. Но в добровольном порядке представители малого бизнеса могут установить ограничения.

|

|

Эксперт Директор по развитию компании «Мультикас». Более 7 лет опыта в области внедрения онлайн-касс, учетных систем ЕГАИС и Маркировки товаров для розничных организаций и заведений питания. Максим Демеш md@kassaofd.ru |

Нужна помощь в подборе онлайн-кассы?

Не теряйте время, мы окажем бесплатную консультацию и поможем подобрать подходящую кассу.

Ознакомьтесь с нашим каталогом продукции

В нашем интернет-магазине и офисах продаж можно найти широкий ассортимент кассового и торгового оборудования

Понравилась статья? Поделись ею в соцсетях.

Также читают:

Изменения по онлайн-кассам в 2022 году

Большое количество нововведений ждет онлайн-кассы в 2022 году. Изменения затронут розничных и оптовых продавцов маркированных товаров. Теперь они должны будут использовать новый формат фискальных данных — ФФД 1.2. Изменения коснутся…

857

Узнать больше

Онлайн кассы для розничной торговли — лучшие модели

Онлайн касса для розничной торговли стала обязательной в соответствии с новой редакцией ФЗ-54. Закон обязал всех ритейлеров осуществлять реализацию товара через специализированное оборудование, которое позволяет государству контролировать товарооборот во всех…

664

Узнать больше

Как налоговая будет проверять онлайн-кассы. Штрафы в 2021 году

Проверки налоговой по кассам в 2021 году возобновились — мораторий, введенный из-за внезапно начавшейся пандемии вируса Covid-19, закончился и отныне контролирующие мероприятия будут проходить в штатном режиме. Основная цель данных…

835

Узнать больше

Ошибки кассового аппарата и как их исправить

Ошибки кассового аппарата — с этой проблемой нередко сталкиваются кассиры при работе с кассовым оборудованием. Для того чтобы найти решение определенной ошибки, необходимо понять первопричину ее возникновения. Ошибка может возникнуть,…

871

Узнать больше